Перечень амортизационных групп основных средств 2018

Перечень амортизационных групп основных средств применяют для правильного определения срока их полезного использования. Исходя из него по этому имуществу начисляют амортизацию в налоговом учете. Причем налоговые правила применимы и в учете бухгалтерском.

В налоговом учете амортизируемое имущество, прежде всего, следует классифицировать. Чтобы определить срок его полезного использования следует выяснить к какой амортизационной группе основные средства относятся.

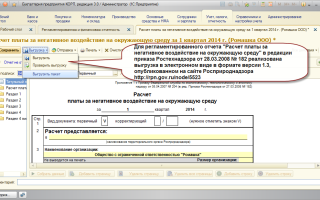

Вести бухгалтерский и налоговый учет для компании с любым количеством операций вы можете в программе «БухСофт»

Напомним, что срок полезного использования объекта (СПИ) – это время, в течение которого имущество служит организации и может использоваться для ведения ее деятельности. Данный период нужно определить самостоятельно на дату ввода имущества в эксплуатацию. Очевидно, что от него зависит то, насколько быстро компания сможет признать в расходах на его приобретение затраты.

Амортизационные группы 2018

Перечень амортизационных групп основных средств есть в статье 258 НК РФ. В зависимости от продолжительности полезной эксплуатации объекта его включают в одну из 10 групп:

- первая группа — СПИ имущества составляет от 1 года до 2 лет (в любой группе в нее входит верхняя граница интервала);

- вторая группа – свыше 2 лет до 3 лет;

- третья группа – более 3 лет до 5 лет;

- четвертая группа – свыше 5 лет до 7 лет;

- пятая группа – более 7 лет до 10 лет;

- шестая группа – свыше 10 лет до 15 лет;

- седьмая группа – более 15 лет до 20 лет;

- восьмая группа – свыше 20 лет до 25 лет;

- девятая группа – более 25 лет до 30 лет;

- десятая группа – свыше 30 лет.

Классификатор основных средств по амортизационным группам 2018

В налоговом учете период полезного использования основных средств определяется исключительно по Классификатору, утвержденному постановлением Правительства РФ от 1 января 2002 г. № 1. Если компания его ввела в эксплуатацию в 2017 году, нужно применять классификатор с учетом изменений, которые действуют с 1 января 2017 года (постановление Правительства РФ от 7 июля 2016 г. № 640).

По ОС, которые компания ввела в эксплуатацию до 2017 года, изменять период полезного использования в соответствии с обновленной классификацией не нужно (письмо Минфина России от 8 ноября 2016 г. № 03-03-РЗ/65124).

Чтобы верно выбрать амортизационную группу, мало проштудировать огромную Классификацию (утв. постановлением Правительства РФ от 1 января 2002 г. № 1) и Общероссийский классификатор основных фондов — ОКОФ (утв. постановлением Госстандарта России от 26 декабря 1994 г. № 359). Начинать надо с другого. Приведем пошаговую инструкцию.

Относится ли имущество к основным средствам

В налоговом учете период полезного использования актива должен превышать 12 месяцев, а стоимость — 100 000 руб. (п. 1 ст. 256 НК РФ).

Если имущество подходит под эти критерии, для такого актива надо выбрать группу и срок использования, а затем списывать через амортизацию. В бухучете правила те же, но с одним отличием — основные средства стоят больше 40 000 руб.

В итоге по активам дороже 40 000, но дешевле 100 000 руб. возникнут разницы между бухгалтерским и налоговым учетом (ПБУ 18/02).

Если вы купили объект, бывший в употреблении проверьте, правильно ли этот срок определил и написал в акте приема-передачи продавец. Если нет, определите верный срок по Классификации и ОКОФ. После чего вычтите месяцы эксплуатации актива.

Предположим имущество есть в Классификации, но по техническим документам срок использования другой. Как его определить? По Классификации. Устанавливать срок согласно техническим документам можно, если объекта вообще нет в Классификации.

Можно ли установить более короткий период использования, чем по Классификации? Только в бухучете (п. 20 ПБУ 6/01). И если знаете, что объект прослужит меньше. Письменно обоснуйте такую необходимость и зафиксируйте новый срок в приказе.

Выберите амортизационную группу

Амортизационные группы основных средств (2018) определяйте по Классификации. И только если в ней не нашли свое основное средство, смотрите в ОКОФ. В нем определите, какому коду соответствует имущество. Он состоит из девяти цифр.

Нужную амортизационную группу в Классификации вы найдете по первым шести цифрам кода. Они должны совпадать с цифрами кода вашего объекта. Выберите код в Классификации, у которого седьмая цифра ноль, а восьмая и девятая — отличные от ноля цифры.

Если такого нет, возьмите код, у которого седьмая-девятая цифры нули.

Установите срок полезного использования

Выберите любое количество лет в рамках установленного диапазона. Например, в третью группу входят активы со сроком использования от 3 лет 1 месяца до 5 лет включительно. Поэтому можно установить период от 37 до 60 месяцев (3 года × 12 мес. + 1 мес. или 5 лет × 12 мес.).

В бухучете для активов стоимостью свыше 100 000 руб. лучше установить такой же период, что и в налоговом учете. Это позволит избежать расхождений между бухгалтерским и налоговым учетом. Бывает, что нужного актива нет ни в Классификации, ни в ОКОФ.

Тогда срок определите по технической документации (п. 6 ст. 258 НК РФ). Если и такой информации нет, можно сделать запрос производителю (постановление Арбитражного суда Западно-Сибирского округа от 9 октября 2015 г. по делу № А27-21885/2014).

Или привлечь эксперта (определение ВАС РФ от 17 июня 2014 г. № ВАС-7306/14).

Запишите информацию о сроке использования в инвентарную карточку (например, по форме № ОС-6). Если решили установить разные сроки для бухучета и налогового учета, это также зафиксируйте в документах.

Классификация в бухгалтерском учете

С 2017 года чиновники отменили норму о том, что налоговую классификацию основных средств можно использовать для бухучета (постановление Правительства РФ от 7 июля 2016 г. № 640). В бухучете компания самостоятельно определяет, сколько она планирует использовать объект (п. 20 ПБУ 6/01).

На налоговую классификацию можно ориентироваться. Но если по прогнозу период использования будет существенно меньше, чем в классификации, нужно установить ожидаемый период.

Иначе компания начислит амортизацию в меньшей сумме, чем нужно, и завысит стоимость основного средства в бухгалтерской отчетности.

Возможно, что для компании главное упростить учет. Тогда можно всегда устанавливать одинаковый СПИ в обоих учетах.

Если же вы решили действовать по правилам ПБУ и установили срок в бухучете меньше, чем по классификации, не запутайтесь в налоге на имущество. С объектов первой и второй амортизационных групп налог платить не нужно.

Их стоимость бухгалтер не отражает в строках 020—110 раздела 2 расчета. Но речь идет о группах по налоговой классификации (подп. 8 п. 4 ст. 374 НК РФ).

Если вы в бухучете решили установить срок от года до трех лет, но по классификации объект относится к третьей—десятой группе, учитывайте его стоимость по строкам 020—110.

Для нового движимого имущества третьей—десятой группы по налоговой классификации компания имеет право на льготу (п. 25 ст. 381 НК РФ).

Если же компания получила объект от зависимого лица, при реорганизации или ликвидации льгота не действует. Тогда у налоговиков при проверке наверняка будут вопросы, почему срок отличается от классификации. Обосновать расчет поможет учетная политика.

Амортизационные группы основных средств 2018 таблица

| Вторая – автомобили со сроком полезного использования свыше 2 до 3 лет включительно | |

| 310.29.10.59.270 | Машины транспортные, оснащенные подъемниками с рабочими платформами: подъемники грузопассажирские |

| Третья – автомобили со сроком полезного использования свыше 3 до 5 лет включительно | |

| 310.29.10.2 | Автомобили легковые |

| 310.29.10.30.111 | Автобусы городские: особо малые и малые длиной до 7,5 м включительно |

| 310.29.10.30.119 | Автобусы прочие: особо малые и малые длиной до 7,5 м включительно |

| 310.29.10.41.111 | Автомобили грузовые с дизельным двигателем, имеющие технически допустимую максимальную массу не более 3,5 т |

| 310.29.10.42.111 | Автомобили грузовые с бензиновым двигателем, имеющие технически допустимую максимальную массу не более 3,5 т |

| 310.29.10.59.390 | Машины автотранспортные специального назначения прочие, не включенные в другие группировки: автомобили специальные и оборудование навесное к машинам для уборки городов |

| 310.30.99.10.000 | Машины транспортные и оборудование прочие, не включенные в другие группировки: электропогрузчики |

| Четвертая – автомобили со сроком полезного использования свыше 5 до 7 лет включительно | |

| 310.29.10.24 | Машины автотранспортные для перевозки людей прочие: автомобили легковые малого класса для инвалидов |

| 310.29.10.30.111 | Автобусы городские: особо большие (автобусные поезда) длиной свыше 16,5 до 24 м включительно |

| 310.29.10.30.112 | Автобусы дальнего следования |

| 310.29.10.30.119 | Автобусы прочие: средние и большие длиной до 12 м включительно |

| 310.29.10.4 | Машины автотранспортные грузовые: автомобили грузовые, дорожные тягачи для полуприцепов (автомобили общего назначения: бортовые, фургоны, автомобили-тягачи; автомобили-самосвалы) |

| 310.29.10.5 | Машины автотранспортные специального назначения: автокатафалки |

| 310.29.10.59.113 | Автобетоновозы |

| 310.29.10.59.120 | Автолесовозы |

| 310.29.10.59.130 | Машины транспортные для коммунального хозяйства и содержания дорог |

| 310.29.10.59.150 | Машины транспортные для аварийно-спасательных служб и полиции |

| 310.29.10.59.230 | Машины транспортные для перевозки нефтепродуктов |

| 310.29.10.59.250 | Машины транспортные для перевозки сжиженных углеводородных газов на давление до 1,8 Мпа |

| 310.30.99.10.000 | Иные автомобили, не включенные в другие группировки, за исключением включенных в другие группы |

| Пятая – автомобили со сроком полезного использования свыше 7 до 10 лет включительно | |

| 310.29.10.23 | Машины транспортные с поршневым двигателем внутреннего сгорания с воспламенением от сжатия (дизелем или полудизелем), новые |

| 310.29.10.24 | Машины автотранспортные для перевозки людей прочие: автомобили легковые большого класса (с рабочим объемом двигателя свыше 3,5 л) и высшего класса |

| 310.29.10.30.119 | Автобусы прочие: особо большие (автобусные поезда) длиной свыше 16,5 до 24 м включительно |

| 310.29.10.41.112 | Автомобили грузовые с дизельным двигателем, имеющие технически допустимую максимальную массу свыше 3,5 т, но не более 12 т |

| 310.29.10.41.113 | Автомобили грузовые с дизельным двигателем, имеющие технически допустимую максимальную массу свыше 12 т |

| 310.29.10.42.112 | Автомобили грузовые с бензиновым двигателем, имеющие технически допустимую максимальную массу свыше 3,5 т, но не более 12 т |

| 310.29.10.42.113 | Автомобили грузовые с бензиновым двигателем, имеющие технически допустимую максимальную массу свыше 12 т |

| 310.29.10.5 | Автотранспорт специального назначения: автомобили-тягачи седельные |

| 310.29.10.59.270 | Автотранспорт оснащенный подъемниками с рабочими платформами: автогидроподъемники |

| 310.29.10.59.390 | Автотранспорт специального назначения прочие, не включенные в другие группировки: мусоровозы |

Источник: https://www.BuhSoft.ru/article/1003-perechen-amortizatsionnyh-grupp-osnovnyh-sredstv-2018

Классификатор основных средств по амортизационным группам 2016

Чтобы определить срок использования ОС, бухгалтеру понадобится классификатор основных средств по амортизационным группам 2016 года.

Срок использования имущества зависит от амортизационной группы, к которой он относится, и чтобы выяснить это, вам не обойтись без нашей статьи. В ней мы расскажем, по каким критериям отнести ОС к той или иной группе, как в этом поможет классификатор основных средств.

А еще подскажем, зачем нужен справочник ОКОФ 2016, и как им пользоваться, если данные о вашем ОС не содержаться в основном классификаторе.

В этой статье вы найдете:

- Как пользоваться классификатором основных средств по амортизационным группам в 2016 году

- Как выбрать амортизационную группу для конкретного ОС

- Что делать, если в классификаторе нет вашего основного средства

Будет полезно:

Почему важно определить срок использования ОС

Срок использования основного средства напрямую влияет на налоговую базу компании в текущем отчетном периоде. И классификатор основных средств по амортизационным группам 2016 года играет в этом определяющую роль.

Каждая амортизационная группа определяет, как долго компания может использовать имущество, отнесенное к данной группе. Таких групп предусмотрено 10.

Начиная с первой группы и до десятой срок использования возрастает с 2 до 30 и более лет (п. 3 ст. 258 НК РФ). Напоминаем, что стоимость основного средства компания списывает не единовременно, а постепенно, через начисление амортизационных платежей (п. 1 ст. 256 НК РФ).

Как пользоваться классификатором основных средств в 2016 году

Если у компании появилось основное средство, бухгалтеру необходимо поставить его на учет (п. 4 ПБУ 6/01, утв. Приказом Минфина РФ от 30.03.2001 № 26н). Более того, этот объект понадобится ввести в эксплуатацию, делается это на основании специального документа.

При подписке на журнал «Российский налоговый курьер» сейчас Вы получаете сразу несколько бонусов. Выберите удобный вариант подписки здесь.

Напоминаем!

В налоговом учете основным средством признается имущество, которое можно использовать более 12 месяцев, а стоимость превышает 100 тыс. рублей (п. 1 ст. 256 НК РФ).

Теперь, чтобы узнать срок использования ОС, надо взять классификатор основных средств по амортизационным группам 2016 года (постановление от 01.01.2002 № 1), и найти в нем имущество. Все объекты в классификаторе распределены по группам, у каждого вида есть свой код.

Например, легковые автомобили относятся к третьей амортизационной группе (срок использования от 3 до 5 лет) и имеют код – 15 3410010. Вы спросите, а как определить, что ваш автомобиль относится к этой категории, где взять этот код? Об этом, следующая глава.

Источник: https://www.RNK.ru/article/214864-qqkpf-16-m06-klassifikator-osnovnyh-sredstv-po-amortizatsionnym-gruppam-v-2016-godu

Основные средства и их учет: классификация и амортизация + примеры конкретных расчетов

Амортизация – это процесс плавной передачи воздействия. Это справедливо и для сферы финансов и бухгалтерского учета. В процессе амортизации стоимость объекта никуда не пропадает, она лишь постепенно переносится на результаты деятельности. Имеет место сглаживание финансовой нагрузки.

Относится термин «амортизация» к разделу учета основных средств. Данный вид капитала крайне масштабен по своей стоимостной оценке (в сравнении с оборотными средствами, например).

К примеру, в абсолютных цифрах, новый станок по производству пластиковых тапочек из полиуретановых гранул обходится до двух миллионов долларов США, при том, что одна пара готовой продукции стоит на рынке чуть больше ста рублей.

При этом невозможно (да и нелогично) сбрасывать со счетов такие грандиозные затраты и не учитывать их каким-то образом в себестоимости производимого товара. Весь вопрос в том, как корректно включить столь большую сумму в издержки производства. Об этом, о правилах учета, о регулирующих нормативах и многом другом пойдет речь в данной статье.

Для прояснения этого вопроса разберем два случая:

- Предположим, что предприятие, приняв к учету стоимость станка, имеет возможность сразу же поставить его на себестоимость первой же единицы продукции, изготавливаемой с помощью данного основного средства. Здесь, как со стукнувшимися шариками из физики, финансовый импульс передается весь и сразу. Цена единицы товара, как правило, на несколько порядков меньше стоимости этого основного средства (выше был приведен характерный пример соотношения цен). Поэтому себестоимость зашкалит, а валовая прибыль уйдет в минус. По данной единице товара продукции предприятие не заплатит никакого налога на прибыль. Но вот все остальные товарные единицы в свою себестоимость цену станка включать уже не будут. Таким образом, база по налогу на прибыль будет явно завышена. Ситуация гипотетическая: в стоимость одной пары тапочек цену станка никто «впихивать», конечно же, не будет. Но и количества продукции, выпущенной, например, за один отчетный период (квартал), или даже за год, может не хватить. Да что там за год, порой, мало будет и десятка лет. И если следовать начальному предположению, то все это время компания будет переплачивать налог на прибыль…

- Во втором случае руководство компании разбивает стоимость станка (а по факту, любого основного средства) на некие равные части и именно эти доли распределяет на все единицы готовой продукции, которые производятся с использованием указанного оборудования. Получается некий эффект амортизации: основное средство переносит свою стоимость на готовую продукцию не сразу, а постепенно, частями в течение длительного промежутка времени. (Это свойство, кстати, и есть визитная карточка основных средств). Тогда валовая прибыль вряд ли уйдет в минус (она, безусловно, может туда уйти, но только не по вине амортизации), а база по налогу на прибыль будет равномерно рассчитана по всему количеству выпускаемой продукции.

Вывод: амортизация – это условная стоимостное значение, которой соответствует некая доля от цены станков, объекта недвижимости и других объектов основного капитала. Она участвует в себестоимости готовой продукции и снижает налогооблагаемую базу по налогу на прибыль.

В этом ее экономическая суть. В существовании амортизации заинтересован, прежде всего, сам предприниматель (ключевая фраза здесь – снижение базы по налогу на прибыль).

При этом во-избежании понятийных ошибок необходимо помнить, что амортизация – это условно расчетная величина. Да, предприятие может производить так называемые «амортизационные отчисления», создавая «амортизационные фонды» для последующей реновации своего оборудования.

Но делать это оно не обязано, и расчет амортизации ведется исключительно с целью правильного расчета налога на прибыль.

Вообще, нелогичность накопления средств на «обновление» видна невооруженным глазом. Во-первых, роль таких фондов успешно исполняют резервы чистой прибыли. А во-вторых, ситуация не учитывает технологического прогресса: допустим, фирма откладывает средства на покупку нового станка после полного износа старого.

А что, если за это время изменится технология и вместо этого станка появится целая линия, не сравнимая по своим производственным характеристикам с существующим станком? Стоит ли после этого обновлять станок? А если нет, то куда девать накопленный фонд? Или передать его в резервы чистой прибыли, а новую линию купить на заемные средства? По факту, последний вариант – самый распространенный, да и самый разумный.

Следующий вопрос: какую долю от цены объекта основных фондов принимать для учета за каждый отчетный промежуток времени? В бухгалтерии это по-научному называется «нормой амортизации». Очевидно, что следует исходить из срока службы самого объекта.

Например, разумным представляется разделить стоимость основного средства на количество лет его эксплуатации и за каждый год переносить на себестоимость выпускаемой продукции эту годовую долю, равномерно разделяя ее на количество изделий.

Но как это принято делать в соответствии с нормами закона, об этом ниже.

Подразделение основного капитала на группы амортизации

В зависимости от временного периода эксплуатации (т.е. с сохранением всех профильных функциональных характеристик) объекты компании, относящиеся к основным фондам подразделяются на условные группы — амортизационные.

Делается это для целей корректного определения облагаемой базы по налогу на прибыль. Примечательно, что период функционального использования основных средств руководство предприятия определяет самостоятельно.

Однако при этом должна быть учтена Классификация, утвержденная Правительством РФ в 2016 году.

Согласно данной классификации все виды основных фондов подразделяются на 10 групп:

- Гр.1 – период экспл.: 1 — 2 года включ. – (компрессорное оборудование в мобильном варианте).

- Гр.2 – период экспл.: 2 — 3 года включ. – (погружные насосы (в т.ч. высокого давления)).

- Гр.3 – период экспл.: 3 — 5 лет включ. – (подъемно-рельсовые приспособления (лифты и грузовые подъемники)).

- Гр.4 – период экспл.: 5 — 7 лет включ. – (электрические отопительные агрегаты).

- Гр.5 – период экспл.: 7 — 10 лет включ. – (сельскохозяйственные постройки и оборудование (животноводческие комплексы)).

- Гр.6 – период экспл.: 10 — 15 лет включ. – (артезианские скважины).

- Гр.7 – период экспл.: 15 — 20 лет включ. – (оберточное и иное упаковочное оборудование).

- Гр.8 – период экспл.: 20 — 25 лет включ. – (объекты морского и речного транспорта).

- Гр.9 – период экспл.: 25 — 30 лет включ. – (очистительное оборудование, в т.ч. биохимические каскадные реакторы).

- Гр.10 – период экспл.: свыше 30 лет – (капитальные здания и сооружения нежилого типа).

От того, к какой группе принадлежит интересующей нас объект основного капитала, зависит корректное определение периода использования. А значит, интенсивность частичного перенесения стоимости оборудования на себестоимость продукции.

Источник: https://www.finanbi.ru/amortizacionnye-gruppy-172

Амортизационные группы основных средств 2016

Амортизационные группы основных средств в 2016 году и классификация включенных в них активов утверждены постановлением Правительства РФ от 01.01.02 № 1. Ориентируясь на эти сведения, компании определяют срок полезного использования основных средств. Мы составили удобную шпаргалку — таблицу Амортизационных групп основных средств 2016.

По общему правилу компания амортизирует актив в течение срока полезного использования, который определяет по классификатору (см. таблицу). Если актива нет в перечне, срок можно установить на основании технических условий или рекомендаций изготовителя (п. 6 ст. 258 НК РФ, письмо Минфина России от 24.12.

2014 № 03-03-06/1/66911). Например, если компания собирает оборудование сама, то она и является изготовителем. А значит, может сама разработать рекомендации, чтобы подтвердить срок эксплуатации актива. Их можно оформить в свободной форме. Например, в виде приказа руководителя об установлении срока службы.

Амортизационные группы основных средств 2016. Таблица

| 1 | первая группа | имущество со сроком полезного использования от 1 года до 2 лет включительно; |

| 2 | вторая группа | имущество со сроком полезного использования свыше 2 лет до 3 лет включительно; |

| 3 | третья группа | имущество со сроком полезного использования свыше 3 лет до 5 лет включительно; |

| 4 | четвертая группа | имущество со сроком полезного использования свыше 5 лет до 7 лет включительно; |

| 5 | пятая группа | имущество со сроком полезного использования свыше 7 лет до 10 лет включительно; |

| 6 | шестая группа | имущество со сроком полезного использования свыше 10 лет до 15 лет включительно; |

| 7 | седьмая группа | имущество со сроком полезного использования свыше 15 лет до 20 лет включительно; |

| 8 | восьмая группа | имущество со сроком полезного использования свыше 20 лет до 25 лет включительно; |

| 9 | девятая группа | имущество со сроком полезного использования свыше 25 лет до 30 лет включительно; |

| 10 | десятая группа | имущество со сроком полезного использования свыше 30 лет. |

Полный список амортизационных групп основных средств в 2016 году и классификацию ОС можно скачать по ссылке в конце статьи.

Для подтверждения даты ввода в эксплуатацию основного средства надо составить соответствующий акт. Это необходимо для своевременного начисления налога на имущество, вычета НДС со стоимости приобретения объекта, начала амортизации. А также для подтверждения первоначальной стоимости, срока полезного использования, амортизационной группы и т. д., которые установлены для объекта.

Документ понадобится для закрепления срока полезного использования основного средства. Исходя из этого срока, будут рассчитываться ежемесячные амортизационные отчисления.

На практике часто возникают сложные ситуации, когда не понятно, к какой амортизационной группе основных средств отнести актив и надо ли уточнять срок службы подержанных активов. Разберем эти вопросы на конкретных примерах.

Срок службы подержанных активов

Срок полезного использования подержанных основных средств надо исправить, если предыдущий собственник ошибся в этом показателе. Такой вывод следует из решения суда (постановление Арбитражного суда Западно-Сибирского округа от 11.12.2014 № Ф04-12840/2014).

Спор возник после того, как компания купила несколько зданий. Предыдущий владелец относил их к седьмой амортизационной группе, и компания менять ее не стала. Но налоговики заявили, что здания относятся к восьмой-десятой группам с более долгим сроком службы. Значит, компания срок занизила, а амортизацию завысила.

Ревизоры пересчитали амортизацию. Судьи с ними согласились. По мнению суда, при покупке подержанных активов надо было сверить их характеристики из техпаспортов и актов приема-передачи с Классификацией основных средств (утв. постановлением Правительства РФ от 01.01.2002 № 1).

Компания этого не сделала, значит, действительно завысила амортизацию.

В других округах компаниям удается доказать, что они не обязаны исправлять ошибки предыдущих собственников в учете подержанных активов (постановление Федерального арбитражного суда Поволжского округа от 24.10.2013 № А65-24092/2012). То есть за завышенную амортизацию из-за чужой ошибки компания не отвечает.

Источник: https://www.gazeta-unp.ru/articles/41170-sqe-16-m5-amortizatsionnye-gruppy-osnovnyh-sredstv-2016

Нормы амортизации основных средств по группам

ПодробностиКатегория: Подборки из журналов бухгалтеруОпубликовано: 22.09.2015 00:00

Кстати.

Некоторые компании считают, что снижение налога на прибыль за счет увеличения амортизационных отчислений — достаточно рискованный и трудоемкий способ налоговой оптимизации.

В то же время практика показывает, что многим налогоплательщикам удается увеличить сумму амортизационных отчислений (либо снизить первоначальную стоимость объекта) и тем самым сэкономить налог на прибыль.

Рассмотрим, какие методы экономии позволяют организациям снизить налог на прибыль за счет амортизации и насколько их применение рискованно с налоговой точки зрения в статье «Пять простых способов, которые позволят снизить налог на прибыль за счет амортизации».

Определяет ее бухгалтер сам исходя из срока полезного использования объекта по формуле:

| Годовая норма амортизации в бухучете (при линейном способе, при способе уменьшаемого остатка) | = | 1 | : | Срок полезного использования основного средства, лет | × | 100% |

Так, например, если установленный срок полезного использования – 5 лет, норма в бухучете будет равна 20% [(1 : 5) x 100%].

В налоговом учете подобным образом определяется норма амортизации для линейного метода. Формула такая:

| Норма амортизации при линейном способе в налоговом учете | = | 1 | : | Срок полезного использования, мес. | × | 100% |

Так, например, если установленный срок полезного использования – 5 лет (60 мес.), норма в налоговом учете будет равна 1,6667% [(1 : 60) x 100%].

Нормы амортизации для нелинейного метода в налоговом учете определены в пункте 5 статьи 259.2 НК РФ. Для каждой амортизационной группы установлены фиксированные нормы амортизации в процентах. То есть в данном случае норму вычислять не надо, уже установлено готовое значение в Налоговом кодексе.

Чтобы вам не приходилось делать лишнюю работу, мы составили своеобразный справочник норм амортизации, которые требуют расчета

Заметьте: поскольку нормы амортизации определяются в зависимости от срока полезного использования объекта, а такой срок определяется по так называемым амортизационным группам, в нашей таблице исходным показателем является амортизационная группа – так вам будет проще пользоваться таблицей.

Расчетные нормы амортизации основных средств по амортизационным группам

| Первая группа – все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно | 1,5 | 18 | 66,6667 | 5,5556 |

| 2 | 24 | 50 | 4,1667 | |

| Вторая группа – имущество со сроком полезного использования свыше 2 лет до 3 лет включительно | 2,5 | 30 | 40 | 3,3333 |

| 3 | 36 | 33,3333 | 2,7778 | |

| Третья группа – имущество со сроком полезного использования свыше 3 лет до 5 лет включительно | 4 | 48 | 25 | 2,0833 |

| 5 | 60 | 20 | 1,6667 | |

| Четвертая группа – имущество со сроком полезного использования свыше 5 лет до 7 лет включительно | 6 | 72 | 16,6667 | 1,3889 |

| 7 | 84 | 14,2857 | 1,1905 | |

| Пятая группа – имущество со сроком полезного использования свыше 7 лет до 10 лет включительно | 8 | 96 | 12,5 | 1,0417 |

| 9 | 108 | 11,1111 | 0,9259 | |

| 10 | 120 | 10 | 0,8333 | |

| Шестая группа – имущество со сроком полезного использования свыше 10 лет до 15 лет включительно | 11 | 132 | 9,0909 | 0,7576 |

| 12 | 144 | 8,3333 | 0,6944 | |

| 13 | 156 | 7,6923 | 0,641 | |

| 14 | 168 | 7,1429 | 0,5952 | |

| 15 | 180 | 6,6667 | 0,5556 | |

| Седьмая группа – имущество со сроком полезного использования свыше 15 лет до 20 лет включительно | 16 | 192 | 6,25 | 0,5208 |

| 17 | 204 | 5,8824 | 0,4902 | |

| 18 | 216 | 5,5556 | 0,463 | |

| 19 | 228 | 5,2632 | 0,4386 | |

| 20 | 240 | 5 | 0,4167 | |

| Восьмая группа – имущество со сроком полезного использования свыше 20 лет до 25 лет включительно | 21 | 252 | 4,7619 | 0,3968 |

| 22 | 264 | 4,5455 | 0,3788 | |

| 23 | 276 | 4,3478 | 0,3623 | |

| 24 | 288 | 4,1667 | 0,3472 | |

| 25 | 300 | 4 | 0,3333 | |

| Девятая группа – имущество со сроком полезного использования свыше 25 лет до 30 лет включительно | 26 | 312 | 3,8462 | 0,3205 |

| 27 | 324 | 3,7037 | 0,3086 | |

| 28 | 336 | 3,5714 | 0,2976 | |

| 29 | 348 | 3,4483 | 0,2874 | |

| 30 | 360 | 3,3333 | 0,2778 | |

| Десятая группа – имущество со сроком полезного использования свыше 30 лет | 31 | 372 | 3,2258 | 0,2688 |

Источник: Журнал «Российский Налоговый Курьер»

Источник: https://otchetonline.ru/art/buh/50117-normy-amortizacii-osnovnyh-sredstv-po-gruppam.html

Что такое классификатор основных средств по амортизационным группам и как он работает?

Что представляет собой классификатор основных средств по амортизационным группам?

Для расширенного воспроизводства основные средства должны регулярно обновляться: они изнашиваются, устаревают. Основные фонды – это средства труда со сроком эксплуатации более, чем двенадцать месяцев.

Для стандартизации и упрощения налогообложения государством был разработан специальный классификатор, который служит базой для расчета полезного срока использования и возникающих налоговых обязательств.

Этот инструмент будет необходим предпринимателю, когда он будет платить налог на прибыль, налог на собственность, НДС.

Итак, что такое классификатор основных средств по амортизационным группам и для чего он нужен?

Что представляет собой классификатор основных средств по амортизационным группам?

Для справки: срок полезного использования – период, в течение которого рассматриваемое средство труда может достаточно эффективно выполнять свои функции.

Что такое бухгалтерская справка об исправлении ошибки и как ее правильно составить в соответствии с установленными требованиями — узнайте по ссылке.

Что такое амортизация основных средств простыми словами?

Где взять деньги на покупку нового основного фонда? В экономической теории имеется специальный инструмент, который служит для этих целей. Он называется «амортизация».

Деньги в фонде накопления берутся из выручки фирмы: согласно учетной политике компании износ основных фондов закладывается в себестоимость продукции.

Как написать характеристику на работника? Образец и пошаговое руководство содержатся в публикации по ссылке.

Схема: Свойства и виды основных средств.

Как вышеописанная процедура связана с налогами? Дело в том, что предприятие платит достаточно большое количество налогов. Когда у фирмы появляется новая собственность, автоматически появляется и обязательство этой компании по уплате налога на собственность.

Как рассчитать декретные выплаты самостоятельно? Инструкция находится в нашей новой статье по ссылке.

Для любого предпринимателя естественно желание оптимизировать свои расходы. По этой причине очевидным кажется, что в его интересах придерживаться принципа рациональности при расчете с партнерами и государственными органами (в частности, с налоговой инспекцией).

Кроме того, такая группировка основных средств должна способствовать обновлению основных фондов: в классификаторе для каждой группы основных фондов четко обозначены нормативы полезного использования. А эта проблема является больным вопросом для отечественных производителей.

Схема: Основные разновидности хозяйственных средств.

Как определить амортизационные группы основных средств по классификатору?

Классификатор основных средств по амортизационным группам состоит из 10-ти групп. За каждой амортизационной группой основных средств по классификатору закреплены подгруппы. Каждая группа обладает нижним и верхним пределом применения. Причем нижний предел не входит в рассматриваемый интервал, а верхний входит.

Например, если основное средство относится ко второй группе, то оно не может иметь срок полезного использования, равный двум годам, поскольку этот предел относится к первой группе. Или, к примеру, основной фонд, относящийся к третьей группе, может иметь срок полезного использования равный пяти годам, поскольку этот предел входит в период третьей группы.

Как зарегистрировать товарный знак самостоятельно и что для этого необходимо — узнайте здесь.

Если в классификаторе отсутствует информация по необходимому для учета основному средству, то тогда предприниматель в праве сам установить ему срок полезного использования. При этом он должен руководствоваться техническими параметрами основного средства и факторами, оказывающими влияние на него, или рекомендациями производителя основного фонда.

Кроме того, срок полезного использования основного фонда может быть продлен, если на предприятии проводились работы по модернизации и реконструкции, которые дают возможность основному средству эффективно функционировать сверх лимитов.

На сколько дней дают больничный при ОРВИ и других заболеваниях, вы можете прочесть в этой статье.

Где можно скачать классификатор основных средств по амортизационным группам 2016-2017 года?

Полную версию классификатора основных средств по амортизационным группам 2016-2017, вы можете бесплатно скачать по этой ссылке.

Амортизационные группы основных средств по классификатору.Таблица: Какие объекты основных средств включены в классификатор?

Как правильно сшивать документы ниткой в делопроизводстве? Инструкция с фото находится тут.

Тогда амортизация начисляется строго в соответствии со следующим порядком:

- Сначала начисляется сумма амортизационных отчислений, которая подлежит уплате арендодателю (как возмещение износа основного фонда).

- Затем амортизируются суммы, которые не подлежат уплате арендодателю.

- И последними принимаются к учету средства, затраченные на ввод в эксплуатацию или модернизацию данного основного фонда.

Если предприятие работает в сфере торговли, то для него предусмотрены группировки основных средств не только по критерию срока полезного использования, но и по:

- Существенности функции в производственном процессе

- Виду

- Типу эксплуатации

- Отрасли функционирования и т.п.

В заключение необходимо отметить, что главная цель классификатора основных средств по амортизационным группам – систематизация информации об основных фондах фирмы.

Не лишним было бы отметить, что данный классификатор должен был дать толчок отечественным компаниям к модернизации производства: для каждой группы четко установлен норматив срока полезного использования.

Больше информации о том, что такое амортизация основных средств простыми словами и как она начисляется, содержится в следующем видео-уроке:

Источник: https://FBM.ru/bukhgalteriya/chto-takoe-klassifikator-osnovnykh-sre.html

Классификатор основных средств — по амортизационным группам, с расшифровкой, 4 сроки в 2018 году

В соответствии с действующим законодательством необходимо осуществлять отражение ОС в бухгалтерском учете. Процедура данная не сложна, но нередко достаточно трудоемка.

Особенно если компания достаточно масштабна, работает одновременно в нескольких различных направлениях. Решением вопроса трудоемкости является использование специального классификатора.

Подобное допускается законодательными нормами. При этом классификатор может быть использован как в автоматизированных системах учета, программных, так и других.

Важные аспекты ↑

Классификатор основных средств по амортизационным группам в 2018 г. онлайн использовать достаточно просто. Какие-либо затруднения обычно отсутствуют. Но важно помнить о некоторых существенных особенностях.

Требуется заранее подготовиться к использованию классификатора основных средств. Важными моментами, ознакомиться с которыми следует заранее, являются:

- что это такое?

- каково его назначение?

- правовое регулирование?

Что это такое?

Чтобы избежать допущения типичных ошибок, всевозможных сложностей, нужно пристально разобраться с основными терминами. Под рассматриваемым понятием подразумеваются средства труда.

Все ОС используются именно для основного направления деятельности. При этом использоваться только на предприятии и иметь срок пользования более чем 12 месяцев.

В соответствии с нормативными документами, ориентированными на ведение бухгалтерского учета, сформировано несколько видов ОС:

- здания – корпуса цехов, различные иные помещения;

- сооружения, имеющие техническое назначение – инженерные системы, строящиеся объекты;

- дороги внутрихозяйственные;

- устройства для транспортировки электричества, газа, воды и сточных вод;

- машины, различное оборудование;

- средства для перевозки грузов;

- всевозможных режущий инструмент;

- инвентарь производственный;

- инвентарь хозяйственный;

- скот для разведения;

- насаждения многолетнего характера;

- другое.

Существует несколько различных классификаторов, позволяющих осуществлять бухгалтерский учет без каких-либо затруднений.

Важно помнить, что в состав основных средств всегда включаются капитальные вложения. Все особенности процедур отражаются в действующих законодательных нормах.

Важно помнить о постоянном реформировании нормативов бухгалтерского учета. Важно следить за всеми принятыми нововведениями.

Каково его назначение

Вопрос эффективного применения ОС – один из самых важных на предприятии любого типа, вне зависимости от его размеров.

От эффективности зависит:

- место компании в промышленном производстве;

- конкурентоспособность на рынке производимых товаров, услуг;

- финансовое состояние.

Именно поэтому использование классификатора соответствующим образом так важно. По возможности стоит разобраться заблаговременно с нормами законодательного характера.

Основными задачами, которые возможно решить при помощи классификатора, являются следующие:

- повышение экономической эффективности;

- получение подробной, понятно скомпонованной информации о деятельности конкретного предприятия;

- появляется возможность принят максимально выгодное бизнес решение;

- упрощение ведения бухгалтерской и налоговой отчетности;

- снижается вероятность допущения каких-либо ошибок в сфере налогового учета.

Бухгалтерскому учету, особенно если он ведется вместе с налоговым, контролирующие органы уделяют максимальное количество времени.

Именно поэтому стоит заранее ознакомиться со всеми нюансами, связанными с отражением в документах основных средств. Так можно будет избежать допущения различного рода ошибок, различного рода штрафов.

Неверное отражение основных средств в отчетности может стать причиной возникновения большого количества проблем. Важным понятием является термин «основные фонды».

Под ними понимаются основные средства, которые включают в себя два различных их типа:

- материальные;

- нематериальные.

Под материальными понимаются основные средства. Такой вывод можно сделать с учетом понятия, отраженного непосредственно в законодательных нормах.

Правовое регулирование

Он включает в себя следующие основные разделы:

| гл.№1 | Основные положения |

| гл.№2 | Как осуществляется оценка и переоценка основных средств |

| гл.№3 | Что такое амортизация основных средств |

| гл.№4 | Выполнение процедуры восстановления основных средств |

| гл.№5 | Как происходит выбытие основных средств |

| гл.№6 | Обозначается необходимость раскрытия информации в отчетности бухгалтерской и налоговой |

Обозначенный выше нормативный документ имеет некоторые существенные особенности, связанные с направлением деятельности предприятия, а также иными моментами.

Потому предварительно стоит рассмотреть следующие письма Минфина РФ. Перечень их включает в себя более 10 различных позиций. Все письма маркируются разными годами.

В обозначенных выше нормативных документах представлены все нюансы, особенности использования рассматриваемого типа классификатора.

Причем ознакомиться с таким классификатором необходимо не только главному бухгалтеру, но также самому руководителю предприятия.

Так можно будет избежать большого ошибок. По возможности руководителю необходимо заранее изучить процесс распределения средств по классификатору.

Общероссийский классификатор основных средств по амортизационным группам в 2018 году ↑

Автомобиль и иная собственность, являющаяся собственностью предприятия, также является основным средством. Фактически, любое имущество предприятия, применяемое для извлечения им прибыли, ведения деятельности, является основным средством.

В перечень основных вопросов, рассмотреть которые нужно будет заранее, относится:

- справочник с расшифровкой;

- сроки полезного использования.

Справочник с расшифровкой

Сегодня существует специальный классификатор основных средств. Он делит все имущество, материальное и иное, на определенные амортизационные группы.

На данный момент специальное постановление правительства устанавливает следующие группы:

| Амортизационная группа №1 | машины; оборудование |

| Амортизационная группа №2 | автомобили, различное оборудование; многолетние насаждения;

производственный и хозяйственный инвентарь |

| Амортизационная группа №3 | всевозможные передаточные устройства; сооружения различных типов; средства для перевозки-транспортировки; хозяйственный инвентарь; производственный инвентарь;

всевозможные основные средства, по различным причинам в стальные причины не включенные |

| Амортизационная группа №4 | здания; устройства передаточного типа; многолетние растения; сооружения; недостроенные объекты; машины, оборудование;

транспортные средства |

| Амортизационная группа №5 | различного рода здания; устройства для передачи электричества, газа, воды и другого; оборудование, автомобили; средства для перевозки, транспортировки; многолетние растения;

перечень основных средств, которые по разным причинам в остальные группы включены не были |

| Амортизационная группа №6 | жилые здания, помещения; устройства для передачи; сооружения, строительные объекты; оборудование различного типа; инвентарь (хозяйственный, производственный);

многолетние растения |

| Амортизационная группа №7 | различного назначения здания; передаточные устройства; всевозможного типа сооружения;

не включенные в остальные группы по различным причинам основные средства |

| Амортизационная группа №8 | различного рода здания; устройства для передачи электричества, газа, воды и другого; средства для перевозки, транспортировки;

многолетние растения |

| Амортизационная группа №9 | сооружения, устройства для транспортировки электричества, газа, иного; транспортная техника;

автомобили |

| Амортизационная группа №10 | многолетние насаждения (деревья, иные растения); жилища;

здания и сооружения |

В законах меняется лишь формат отражения информации, связанной с ОС на предприятии. Так как в этой процедуре участвуют объекты налогового и бухгалтерского учета. Потому таким средствам налоговая уделяет пристальное внимание.

Сроки полезного использования

Важным моментом является установление сроков полезного использования основных средств. Алгоритм данной процедуры имеет следующий порядок:

| В первую очередь требуется определить | К какой именно амортизационной группе относятся конкретные основные средства (важно обращать внимание на названия основных средств – могут иметь место какие-либо исключения) |

| В случае отсутствия упоминания основного средства в специальном законодательном акте | Нужно будет устанавливать срок использования исходя из эксплуатационных характеристик конкретного ОС |

| Если основное средство было приобретено уже ранее использованное по назначению | Из срока эксплуатации, установленного законодательно или же самостоятельно, стоит вычесть срок использования |

| После установления срока допустимой эксплуатации | Необходимо будет зафиксировать все основные моменты в карточке учета основных средств (налоговая и бухгалтерская карточки — разные) |

Важно помнить, что всего ровно 10 амортизационных групп и для каждой устанавливается свой срок использования. В законодательстве он устанавливается в годах.

Но при заполнении специальной карточки необходимо будет перевести все данные в месяцы. В пределах допустимых границ возможно выбрать фактически любой подходящий срок, на выбор.

Классификация основных средств имеет большое количество самых разных нюансов, особенностей. Все отражены в нормативных документах. С ними нужно будет заранее ознакомиться.

Источник: https://buhonline24.ru/buhgalterskij-uchet/vneoborotnye-aktivy/osnovnye-sredstva/klassifikator-osnovnyh-sredstv.html