Налог на прибыль предприятия

Налог на прибыль – это прямой налог, который взимается с прибыли предприятия (организации, банка, компании и т.д.). Прибыль, которая облагается налогом, как правило, считается доходом от деятельности компании за минусом сумм установленных вычетом и скидками.

Понятие прибыли

Под прибылью подразумевается разница между доходами и расходами предприятия. Прибыль считается одним из наиболее важных показателей финансово успешности хозяйственной деятельности организации, ради которой, в принципе, и ведется предпринимательская деятельность.

Сегодня различают 2 вида прибыли предприятия:

- бухгалтерская прибыль – это разница между вырученной суммой и расходами,

- экономическая прибыль – это та часть, которая осталась от общего дохода после вычета всех статей расхода.

Как правило, экономисты рассчитывают общую прибыль и чистую прибыль (которая остается после уплаты налогов и отчислений).

Понятие прямого налога

Прямой налог – это такой налог, который высчитывается государством прямо из доходов или имущества налогоплательщика. Прямой налог применяется к юридическим и фактическим налогоплательщикам. Прямые налоги представляют собой ранее сложившуюся систему налогообложения, они являются обязательными для всех граждан страны.

Прямые налоги подразделяются на:

Прямым налогом облагаются доходы и имущество налогоплательщиков, при этом между субъектом и государством устанавливается прямая связь, которая обязывает налогоплательщиков выплачивать налог.

Понятие налоговой скидки

Налоговая скидка – это определенная сумма, которая подлежит полному или частичному исключению при расчете суммы налога. Налоговая скидка считается признаком прогрессивной налоговой политики, которая преследует современные экономические и социальные цели.

Сегодня налоговая скидка может начисляться на:

- налоги на доходы физических лиц (скидка для некоторых категорий налогоплательщиков: одиноких людей, пожилых, семейных и т.д.),

- налоги на прибыль предприятий (скидки за экспорт, скидки на капиталовложение и т.д.).

Вычеты из налога на прибыль, действующие на территории Российской федерации

Налог на прибыль может предусматривать следующие вычеты:

— коммерческие, производственные, транспортные издержки,

— проценты по долгу,

— расходы на правительство, рекламу, при этом расходы на рекламу делятся на:

а) расходы, которые учитываются в пределах 1% от выручки при налогообложении,

б) расходы, которые учитываются в полном объеме при налогообложении.

— расходы на исследовательские и научные работы (которые были растрачены для создания нового или усовершенствованного продукта, применения технологий, метолов по организации управления и производства,

— расходы на профпоготовку, обучение или переподготовку сотрудников компании-налогоплательщика (обучение сотрудников должно обязательно проходить на договорной основе с одним из российских образовательных учреждений, которые имеют государственную лицензию и аккредитацию, при этом обучаться могут лишь те сотрудники, которые имеют трудовой договор с организацией).

Налог на прибыль взимается лишь на основе налоговой декларации в соответствии с пропорциональными (иногда прогрессивными) ставками.

Понятие налоговой декларации

Налоговая декларация – это документ, который является официальным заявлением налогоплательщика о том, что он получал определенный доход в определенный период. На налог на прибыль распространяются некоторые налоговые скидки и льготы, которые предоставляются в налоговых органах в определенной форме.

Налоговую декларацию должен подавать каждый человек или организация, которые занимаются частной коммерческой деятельностью, в том числе адвокаты, нотариусы, домработница и репетиторы.

По закону, организации и предприниматели обязаны подавать налоговую декларацию даже при условии нулевого дохода.

Налоговая декларация подается в определенное время за определенный период, которое указывается налоговыми инспекторами.

В Российской Федерации налогоплательщики обязаны предоставить декларацию о доходах не позднее 30 апреля каждого года.

Сегодня различают следующие виды налоговых деклараций:

- декларации на НДС,

- декларации по налогу на прибыль,

- декларации НДФЛ,

- декларации по налогу, который уплачивается в соответствии с применением упрощенной системы налогообложения,

- декларации по налогу, которым облагается вмененный доход, и др.

Понятие прогрессивного налогообложения

Прогрессивное налогообложение – это особая система налогообложения, при которой ставки на налог формируются в соответствии с темпами роста дохода налогоплательщика. Прогрессивная система налогообложения отличается от регрессивной системы налогообложения тем, что регрессивной системе, наоборот, ставки снижаются.

https://www.youtube.com/watch?v=IC7ThmPtDug

Финансисты различают 2 вида прогрессивного налогообложения: простое и сложное. При простой прогрессивной системе налогообложении ставки прогрессии растут по мере увеличения дохода. При сложной прогрессивной системе налогообложения доходы делятся на части. Каждая из этих частей облагается в соответствии с определенной ставкой.

Понятие пропорционального налогообложения

Пропорциональное налогообложение – это такая система налогообложения, которая предусматривает особые налоговые ставки, которые устанавливаются в соответствии с единым процентом подхода налогоплательщика. При этом процент не зависит от величины получаемого дохода предприятием.

Особенности налогообложения в России

В Российской Федерации система налогообложения доходов действует с 1995 года. Изначально, эта система имела название «налог на прибыль предприятий». С января 2002 гожа система налогообложения начала регулироваться главой №25 Налогового кодекса Российской Федерации.

С января 2009 года базовые ставки налогообложения в Российской Федерации составила 20%. Из них 2% налога отходит в федеральный бюджет, и 18% — в бюджет субъектов Российской Федерации. Прибыль для налогоплательщиков Российской Федерации высчитывается в соответствии с пунктами Налогового кодекса РФ.

При этом под понятием «прибыль» для российских предприятий подразумеваются полученные доходы, которые уменьшены на количество произведенных расходов, для иностранных организаций, чья деятельность осуществляется на территории Российской Федерации, под понятием «прибыль» подразумеваются постоянные доходы представительства, которые уменьшены на количество расходов, совершенных ими.

Для того чтобы определить количество расходов и доходов организации, нужно обратиться к Налоговому Кодексу. Правда, данная процедура определения доходов и расходов несколько отличается от более привычного для россиян способу расчета – бухгалтерскому расчету. Именно поэтому большинство российский предприятий ведут одновременно и бухгалтерский и налоговый учет.

Определение налогооблагаемой прибыли

Для вычисления налогооблагаемой прибыли используют 2 метода:

- метод начисления,

- кассовый метод.

При методе начисления предприятие учитывает все расходы и доходы за тот период, за который они имеют данные, при этом, не принимая во внимание ни фактические движения финансов в кассе или на счете. При кассовом методе расходы и доходы рассчитываются на определенную дату поступления средств.

В соответствие со статьей №246 Налогового Кодекса, налогоплательщиками налога на полученную прибыль являются все частные лица и организации, которые находятся и действуют на территории Российской Федерации. В соответствие с пунктом 1 статьи 289 Налогового кодекса все налогоплательщики обязаны подать налоговую декларацию в порядке, который будет указан представителями Налоговой инспекции.

Налоговая декларация по налогу на прибыль подается по итогам определенного отчетного периода в течение 28 дней или по окончанию итогового налогового периода – не позднее 28 марта текущего года.

Ставки налога на прибыль в 2013 году

Налог на прибыль организаций – это обязательный налог, который должен уплачиваться каждым лицом, ведущим предпринимательскую или иную коммерческую деятельность. В 2013 году установлены следующие ставки налога на прибыль:

- ставка налога на прибыль, которая составляет 20% (при этом, кроме основной ставки налога на прибыль имеются, так называемые, специальные ставки),

- ставки налога на прибыль, которые устанавливаются на отдельные долговые обязательства (они могут составлять от 0% до 15%),

- ставки налога на прибыль, которые устанавливаются на доходы в виде дивидендов (могут составлять от 0% до 15%),

- ставки налога на прибыль, которые устанавливаются для иностранных организаций, чья деятельность так или иначе связана с Российской Федерацией (могут составлять от 10% до 20%),

- ставки налога на прибыль, которые устанавливаются для ЦБ Российской Федерации (могут составлять 0%).

В каком случае доходы не облагаются налогообложением?

Один из самых распространенных случаев, при котором полученных доход не облагается налогом, является доход участников специальных проектов, которые рассчитаны на осуществления научных исследований или разработок. Этот случай исключения налогообложения дохода закреплен Федеральным законом «Об инновационном центре «Сколково», в соответствии с которым каждый, кто получает статус участника проекта.

Участник научного или исследовательского проекта получает право на освобождение от уплаты налогов на доход, если:

- если статус участника не был утрачен в период с 1-го числа периода налогообложения,

- если объем выручки за год от реализации работ, услуг, товаров, имущественных прав не превысил сумму в один миллиард рублей с период с1-го числа периода налогообложения,

Участник научного проекта имеет право использовать свое освобождение от уплаты налогов за доходы с 1-го числа месяца, который следует за месяцем, в котором им был получен статус участника научного проекта.

При этом он обязан уведомить отделение налоговой инспекции по месту жительства о том, что он начал пользоваться правом на освобождение от уплаты налогов на доходы.

При этом участник проекта может отказаться от освобождения от уплаты налогов на доходы, если он отправил соответствующий документ в налоговый орган по месту жительства.

В случае, если необходимые документы по освобождения от уплаты налогов на доход не будут направлены в налоговый орган по месту жительства, участник будет обязан уплатить сумму налога.

К документам, которые являются подтверждением освобождения от уплаты налога на прибыль, можно отнести:

— документы, которые подтверждают статус участника научного проекта,

— выписки из книг учета расходов и доходов или отчета о финансовых изменениях участников проекта, которые подтверждают годовой объем выручки, полученной от реализации различных товаров, услуг, работа, имущественных прав и т.д. Участник вправе отправить данные документы в налоговый орган заказным письмом.

Какие доходы не учитываются при уплате налогов за доход?

Существуют некоторые исключения из доходов, которые не учитывают при высчитывании суммы налога на доход.

К ним можно отнести:

— доходы в виде имущества, работ или услуг, которые были получены от других лиц как предварительная оплата товара, работы или услуг налогоплательщиками, которые определяют расходы и доходы по методу начисления,

— доходы, которые были получены в форме задатка, залога для обеспечения обязательств,

— доходы, которые были получены в виде вкладов (взносов) в установленный фонд (капитал) компании или организации,

— доходы, которые получены в виде взноса участника товарищества при его выходе из общества либо при распределении средств между ними,

— доходы, которые получены вследствие получения положенной доли имущества, которое находится в собственности участников договора,

-доходы, которые относятся к разряду безвозмездной помощи Российской Федерации,

— доходы, которые были получены на безвозмездной основе от стран международного договора с Российской Федерацией,,

— доходы, полученные как комиссионные, агентские и другие средства,

— доходы, которые получены через договоры займа или кредита,

— доходы, которые получены на безвозмездной основе:

а) доходы, полученные из уставного капитала стороны, которая получает (при этом вклад стороны должен составлять не менее 50% доли передающего предприятия),

б) доходы, полученные из уставного капитала стороны, которая передает более чем 50% вклада, которую получает иная организация,

в) доходы от лиц, чем вклад состоит из более чем 50% общего капитала организации (при этом переданное или полученное имущество не признается доход в случае, если он не будет передано третьему лицу в течение года).

— доходы, которые получены в виде регулярных взносов в фонды,

— доходы, которые были получены в виде средств целевого финансирования.

— доходы, которые получены от продажи акционерских акций или в случае их перераспределения между акционерами,

— доходы, которые были получены в ходе переоценки (положительной) драгоценных камней,

— доходы, которые были получены вследствие уменьшения уставного капитала компании, если они были произведены в соответствии с законами Российской Федерации,

— доходы, которые были получены вследствие с разборкой, демонтажем или ликвидацией объектов,

— доходы в виде стоимости сельскохозяйственных объектов, постройка которых финансировалась государством,

— доходы, которые были получены в виде возмещения кредиторской задолженности налогоплательщиков в связи с уплатой сборов и налогов, штрафов и пеней,

— доходы, которые были безвозмездно получены муниципальными и государственными учреждениями образования, а также образовательными учреждениями негосударственными, но которые имеют право на осуществление деятельности по образования,

— доходы, которые были получены вследствие переоценки ценных бумаг,

— доходы, которые были получены религиозной организацией вследствие совершения религиозных церемоний, обрядов, от продажи литературы религиозной направленности и иных предметов, имеющих отношений к религиозному миру.

— и другие.

Зачем платить налог на прибыль?

Налог на прибыль — это федеральный налог, средства, от уплаты которого зачисляются в бюджет государства, более того, налог на прибыль является одним из основных источников увеличения государственного бюджета, а также бюджетов отдельных субъектов Российской Федерации.

После принятия Налогового Кодекса Российской Федерации претерпел изменение, и размер налогообложения прибыли частных лиц и предприятий. Правда, 2013 год не внес никаких серьезных поправок в него.

Источник: https://ThinkAndRich.ru/yuridicheskie_aspekti_zarabotka/nalog_na_pribil_predpriyatiya

Статья 275.1 НК РФ. Особенности определения налоговой базы налогоплательщиками, осуществляющими деятельность, связанную с использованием объектов обслуживающих производств и хозяйств

СТ 275.1 НК РФ.

Налогоплательщики, в состав которых входят подразделения, осуществляющие деятельность, связанную с использованием объектов обслуживающих производств и хозяйств, определяют налоговую базу по указанной деятельности отдельно от налоговой базы по иным видам

деятельности.

Для целей настоящей главы к обслуживающим производствам и хозяйствам относятся подсобное хозяйство, объекты жилищно-коммунального хозяйства, социально-культурной сферы, учебно-курсовые комбинаты и иные аналогичные хозяйства, производства и службы, осуществляющие реализацию товаров, работ, услуг как своим работникам, так и сторонним лицам. К объектам жилищно-коммунального хозяйства относятся жилой фонд, гостиницы (за исключением туристических), дома и общежития для приезжих, объекты внешнего благоустройства, искусственные сооружения, бассейны, сооружения и оборудование пляжей, а также объекты газо-, тепло- и электроснабжения населения, участки, цехи, базы, мастерские, гаражи, специальные машины и механизмы, складские помещения, предназначенные для технического обслуживания и ремонта объектов жилищно-коммунального хозяйства социально-культурной сферы, физкультуры и

спорта.

К объектам социально-культурной сферы относятся объекты здравоохранения, культуры, детские дошкольные объекты, детские лагеря отдыха, санатории (профилактории), базы отдыха, пансионаты, объекты физкультуры и спорта (в том числе треки, ипподромы, конюшни, теннисные корты, площадки для игры в гольф, бадминтон, оздоровительные центры), объекты непроизводственных видов бытового обслуживания населения (бани, сауны). В случае, если подразделением налогоплательщика получен убыток при осуществлении деятельности, связанной с использованием указанных в настоящей статье объектов, такой убыток признается для целей налогообложения при соблюдении следующих условий: если стоимость товаров, работ, услуг, реализуемых налогоплательщиком, осуществляющим деятельность, связанную с использованием указанных в настоящей статье объектов, соответствует стоимости аналогичных услуг, оказываемых специализированными организациями, осуществляющими аналогичную деятельность, связанную с использованием таких объектов; если расходы на содержание объектов жилищно-коммунального хозяйства, социально- культурной сферы, а также подсобного хозяйства и иных аналогичных хозяйств, производств и служб не превышают обычных расходов на обслуживание аналогичных объектов, осуществляемое специализированными организациями, для которых эта деятельность является основной; если условия оказания услуг, выполнения работ налогоплательщиком существенно не отличаются от условий оказания услуг, выполнения работ специализированными организациями,

для которых эта деятельность является основной.

Если не выполняется хотя бы одно из указанных условий, то убыток, полученный налогоплательщиком при осуществлении деятельности, связанной с использованием объектов обслуживающих производств и хозяйств, налогоплательщик вправе перенести на срок, не превышающий десять лет, и направить на его погашение только прибыль, полученную при

осуществлении указанных видов деятельности.

Налогоплательщики, численность работников которых составляет не менее 25 процентов численности работающего населения соответствующего населенного пункта и в состав которых входят структурные подразделения по эксплуатации объектов жилищного фонда, а также объектов, указанных в частях третьей и четвертой настоящей статьи, вправе принять для целей

налогообложения фактически осуществленные расходы на содержание указанных объектов.

Часть восьмая утратила силу с 1 января 2011 г.

Часть девятая утратила силу с 1 января 2011 г.

Комментарий к Ст. 275.1 Налогового кодекса

Особый порядок определения налоговой базы по налогу на прибыль организаций налогоплательщиками, осуществляющими деятельность, связанную с использованием объектов обслуживающих производств и хозяйств, установлен статьей 275.1 НК РФ.

Источник: https://www.NalKod.ru/statia275-1

Кто платит налог

Последний раз обновлено:

Плательщики налога на прибыль перечислены в статье 246 Налогового кодекса. К ним относят:

1) российские организации (в том числе и некоммерческие).

К некоммерческим организациям Гражданский кодекс относит: потребительские кооперативы, общественные и религиозные организации (объединения), фонды, учреждения, ассоциации (союзы) (параграф 5 главы 4 ГК РФ).

Это организации, не имеющие в качестве основной цели деятельности извлечение прибыли. Они, как правило, работают в социальной сфере, сфере образования, науки, культуры, искусства, спорта, к духовной, политической сфере и т. д.;

2) иностранные организации, которые имеют в России постоянные представительства и получают доходы от источников в Российской Федерации.

Напомним, что в соответствии с Налоговым кодексом (п. 2 ст. 11):

- российские организации – это юридические лица, созданные по законодательству России;

- иностранные организации – это иностранные юридические лица, компании и другие корпоративные объединения, которые созданы по законодательству иностранных государств.

Обратите внимание: филиалы российских фирм самостоятельными плательщиками налога на прибыль не считаются. Однако они могут исполнять обязанности самой фирмы по уплате налога (ст. 19 НК РФ). Как рассчитать сумму налога на прибыль, которую надо уплатить по местонахождению обособленного подразделения фирмы, сказано в статье 288 Налогового кодекса.

С сумм выплаченных дивидендов, а также доходов иностранных фирм, у которых нет в России постоянных представительств, налог в бюджет перечисляют компании (по особым ставкам), которые выплачивают соответствующие доходы. В данном случае эти организации налогоплательщиками не являются. Они выступают в роли налоговых агентов.

Обратите внимание на то, заключен ли между страной, где зарегистрирована иностранная компания, получающая от вас доходы, и Россией договор об избежании двойного налогообложения. Такой договор может предусматривать, что некоторые виды доходов, полученные иностранной организацией в России, облагают налогом по пониженным ставкам или не облагают вовсе.

Если фирма работает на специальном режиме налогообложения («упрощенка», «вмененка» или единый сельхозналог), она не является плательщиком налога на прибыль. Предприниматели также этот налог не платят.

Если фирма работает одновременно на двух налоговых режимах (специальном — кроме УСН — и общем), она платит налог на прибыль только по тем доходам, которые получены в рамках общей системы налогообложения.

С 1 января 2012 года налогоплательщики могут создавать консолидированные группы налогоплательщиков. В рамках группы налог на прибыль уплачивает ответственный участник. Он же ведет налоговый учет и представляет в налоговую инспекцию декларации.

В отношении доходов, полученных в связи с организацией и проведением XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, не признаются плательщиками налога на прибыль:

- иностранные организаторы упомянутых мероприятий;

- иностранные маркетинговые партнеры Международного олимпийского комитета.

В отношении доходов от операций по договору с Международным олимпийским комитетом (уполномоченной им организацией) не признаются плательщиками налога на прибыль официальные вещательные компании.

Право на освобождение от обязанностей плательщика налога на прибыль имеет фирма — участник проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28 сентября 2010 г. № 244-ФЗ «Об инновационном центре «Сколково».

Статьей 15 Федерального конституционного закона от 21 марта 2014 года № 6-ФКЗ «О принятии в Российскую Федерацию Республики Крым и образовании в составе Российской Федерации новых субъектов — Республики Крым и города федерального значения Севастополя» установлено, что законодательство Российской Федерации о налогах и сборах применяется на территориях Республики Крым и города федерального значения Севастополя с 01.01.2015. До этого времени фирмы, расположенные в этих регионах, налог на прибыль не платят.

Полная версия этой статьи доступна только платным пользователям бератора

Чтобы получить доступ, просто оформите заказ на бератор:

- Мы откроем вам доступ сразу после оплаты

- Вы получите бератор по очень выгодной цене

- Все новые возможности бератора вы будете получать бесплатно!

Следующая страница >

Источник: https://www.berator.ru/enc/np/60/40/10/

Налог на прибыль: Обслуживающие производства и хозяйства

«Актуальные вопросы бухгалтерского учета и налогообложения». /

Автор: Ю. А. Васильев /к.э.н., генеральный директор КГ «Аюдар», автор книги «Годовой отчет-2005»/

К обслуживающим производствам и хозяйствам для целей применения гл.

25 НКРФ относятся: подсобное хозяйство, объекты жилищно-коммунального хозяйства,социально-культурной сферы, учебно-курсовые комбинаты и иные аналогичныехозяйства, производства и службы, осуществляющие реализациюуслуг как своим работникам, так и сторонним лицам. Согласно ст.

39НК РФ реализацией товаров, работ или услуг признается передача навозмездной основе права собственности на товары, результатов выполненныхработ, возмездное оказание услуг одним лицом другому лицу, а в случаях,предусмотренных НК РФ, – на безвозмездной основе.

При наличии на балансе предприятия обслуживающих производств и хозяйств,реализующих товары (выполняющих работы, оказывающих услуги) на сторону,предполагается не только возникновение затрат по содержанию этих объектов, но иполучение доходов от реализации, а также формирование финансового результата.Прибыль от деятельности обслуживающих производств и хозяйств участвует вформировании налоговой базы по налогу на прибыль. Особенности определения этойбазы отражены в ст. 275.1 НК РФ. Основная особенность заключается в том,что налогоплательщики, в состав которых входят подразделения, осуществляющиедеятельность, связанную с использованием объектов обслуживающих производств ихозяйств, определяют налоговую базу по указанной деятельности отдельно отналоговой базы по иным видам деятельности.

Обратите внимание: в редакции абз. 1 ст. 275.1 НКРФ, действовавшей до 1 января 2006 года, речь шла об обслуживающихпроизводствах, которые имели статус обособленногоподразделения.

В соответствии с изменениями, внесенными Федеральным законом №58-ФЗ[1], с 1 января 2006 года обязанность определять налоговую базуотдельно от налоговой базы по иным видам деятельности установлена в отношениивсех подразделений налогоплательщика, осуществляющих деятельность,связанную с использованием объектов обслуживающих производств и хозяйств. Такоеизменение в ст. 275.1 НК РФ было внесено с целью разделенияналогового учета по обслуживающим производствам и по иным видам деятельности,вне зависимости от того, обособлено такое подразделение от налогоплательщика илинаходится на его территории. Таким образом, при применении ст. 275.1 НКРФ под подразделением следует понимать любое структурное подразделениеналогоплательщика, осуществляющее деятельность, связанную с использованиемобъектов обслуживающих производств и хозяйств, независимо от того, обособлено лионо территориально от организации (Письмо МФ РФ от 29.03.06№ 03-03-04/1/308).

Информация о доходах (выручке от реализации товаров, работ, услуг) и расходахот деятельности обслуживающих производств и хозяйств должна содержаться вотдельном налоговом регистре по учету финансового результата от деятельностиэтих хозяйств.

При заполнении Приложения № 3 к Листу 02 «Расчет суммы расходовпо операциям, финансовые результаты по которым учитываются при налогообложенииприбыли с учетом положений ст. 275.

1 НК РФ» Декларации по налогу на прибыльорганизаций[2] выручка от реализации товаров (работ, услуг) по объектамобслуживающих производств и хозяйств показывается по строке 180 Приложения № 3,а расходы – по строке 190 Приложения № 3.

Объекты общепита и медпункты

Отдельно хотелось бы остановиться на порядке применения ст. 275.1 НКРФ к расходам, связанным с содержанием объектов общественного питания имедпунктов. Вопрос достаточно спорный, и вот почему.

Дело в том, что, с однойстороны, Налоговый кодекс относит столовые и медпункты к обслуживающимпроизводствам и хозяйствам, а с другой – в ряде случаев расходы на содержаниеэтих объектов учитываются в составе прочих расходов согласно ст. 264 НКРФ.

На практике возникают ситуации, когда нельзя однозначно сказать, какуюже статью Налогового кодекса правильнее применить – 264 или 275.1.

Подпунктом 48 п. 1 ст.

264 НК РФ определено, чторасходы, связанные с содержанием помещений объектов общественного питания,обслуживающих трудовые коллективы (включая суммы начисленной амортизации,расходы на проведение ремонта помещений, расходы на освещение, отопление,водоснабжение, электроснабжение, а также на топливо для приготовления пищи),если подобные расходы не учитываются в соответствии со ст. 275.1 НКРФ. То есть, если столовая обслуживает трудовые коллективы, то применяетсяст. 264 НК РФ. А если в ней питаются как трудовой коллективорганизации, так и сторонние лица, надо ли вести раздельный учет затрат напроизводство продуктов питания, реализуемых работникам и сторонним лицам, ивправе ли организация включать убытки, понесенные объектом общепита приреализации продукции, в состав расходов при исчислении налога на прибыль?

Минфин по этому поводу дал разъяснение в Письме от 04.04.

06 № 03-03-04/1/318, суть которого сводится к тому, что налогоплательщики, всостав которых входят подразделения, осуществляющие реализацию товаров как своимработникам, так и сторонним лицам, отдельно определяют налоговую базу поуказанной деятельности и по иным видам деятельности в порядке, установленномст. 275.1 НК РФ.

Налогоплательщик учитывает в совокупности расходыподразделения, возникшие в связи с оказанием услуг как работникам организации,так и сторонним лицам. Порядок учета убытков, полученных подразделением,распространяется на убытки, понесенные в связи с оказанием услуг как работникаморганизации, так и сторонним лицам.

Обратите внимание: если организация содержит ведомственную столовуюдля своих работников с площадью обеденного зала не более 150 кв. м и работникипитаются в ней за плату, то Минфин придерживается мнения, что такая деятельностьорганизации подлежит переводу на уплату ЕНВД (см. Письмо МФ РФот 17.03.06 № 03-11-04/3/141).

Соответственно, расходы на содержаниетакой столовой не могут быть учтены при исчислении налоговой базы по налогу наприбыль.

Кроме того, налогоплательщик, осуществляющий помимо деятельности,подпадающей под обложение ЕНВД, деятельность, в отношении которой налогиуплачиваются в соответствии с иным режимом налогообложения, обязан вестираздельный учет имущества, хозяйственных операций и обязательств по этим видамдеятельности.

По этому поводу хотелось бы привести пример из арбитражной практики (см.Постановление ФАС ЗСО от 13.03.06№ Ф04-4704/2005(20529-А27-37).

Суть спора заключалась в том, чтоналоговая инспекция, принимая решение по результатам налоговой проверки,посчитала, что в здании находится столовая и, следовательно, организацияосуществляет деятельность в сфере общественного питания.

Однако суд с подобнымрешением не согласился и указал, что определяющим признаком для отнесениядеятельности к деятельности, подлежащей обложению единым налогом, является еепредпринимательский характер.

Суд установил, что столовая обслуживала толькочленов трудового коллектива, не имеет отдельного входа, в нее отсутствуетсвободный доступ третьих лиц. Учитывая, что деятельность столовой направлена нена извлечение дохода, а на создание работникам более комфортных условийосуществления трудовой деятельности, отнесение данной деятельности к облагаемойединым налогом неправомерно.

Что касается включения в состав расходов затрат по здравпунктам, согласнопп. 7 п. 1 ст. 264 НК РФ к прочим расходам, связанным спроизводством и (или) реализацией, относятся расходы на содержаниепомещений и инвентаря здравпунктов, находящихся непосредственно на территорииорганизации (см. Письмо МФ РФ от 20.02.06 № 03-03-04/1/127

Источник: https://www.lawmix.ru/articles/45199

Налог на прибыль объектов обслуживающих производств и хозяйств

Налог на прибыль объектов обслуживающих производств и хозяйств

Автор: Светлана

Дата: 2018-03-29

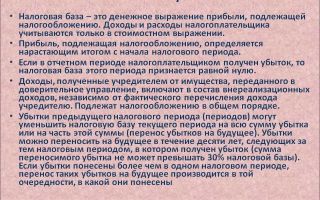

Вопрос 17. Особенности определения налоговой базы по налогу на прибыль организаций в отношении деятельности, связанной с использованием объектов обслуживающих производств и хозяйств (ст. 275.1)

Налогоплательщики, в состав которых входят подразделения, осуществляющие деятельность, связанную с использованием объектов обслуживающих производств и хозяйств, определяют налоговую базу по указанной деятельности отдельно от налоговой базы по иным видам деятельности.

К обслуживающим производствам и хозяйствам относятся:

- подсобное хозяйство;

- объекты жилищно-коммунального хозяйства (жилой фонд, гостиницы (за исключением туристических), дома и общежития для приезжих, бассейны, гаражи, складские помещения и т. д.);

- объекты социально-культурной сферы (детские дошкольные объекты, детские лагеря отдыха, санатории (профилактории), базы отдыха, пансионаты, теннисные корты, оздоровительные центры и т.д.);

- учебно-курсовые комбинаты;

- иные аналогичные хозяйства, производства и службы, осуществляющие реализацию товаров, работ, услуг как своим работникам, так и сторонним лицам.

В случае, если подразделением налогоплательщика получен убыток при осуществлении деятельности, связанной с использованием указанных в настоящей статье объектов, такой убыток признается для целей налогообложения при соблюдении следующих условий:

- если стоимость товаров, работ, услуг, реализуемых налогоплательщиком, осуществляющим деятельность, связанную с использованием указанных объектов, соответствует стоимости аналогичных услуг, оказываемых специализированными организациями, осуществляющими аналогичную деятельность, связанную с использованием таких объектов;

- если расходы на содержание объектов жилищно-коммунального хозяйства, социально-культурной сферы, а также подсобного хозяйства и иных аналогичных хозяйств, производств и служб не превышают обычных расходов на обслуживание аналогичных объектов, осуществляемое специализированными организациями, для которых эта деятельность является основной;

- если условия оказания услуг, выполнения работ налогоплательщиком существенно не отличаются от условий оказания услуг, выполнения работ специализированными организациями, для которых эта деятельность является основной.

Если не выполняется хотя бы одно из указанных условий, то убыток, полученный налогоплательщиком при осуществлении деятельности, связанной с использованием объектов обслуживающих производств и хозяйств, налогоплательщик вправе перенести на срок, не превышающий 10 лет, и направить на его погашение только прибыль, полученную при осуществлении указанных видов деятельности.

Налогоплательщики, численность работников которых составляет не менее 25 % численности работающего населения соответствующего населенного пункта и в состав которых входят структурные подразделения по эксплуатации объектов жилищного фонда, а также объектов ЖКХ и социально-культурной сферы, вправе принять для целей налогообложения фактически осуществленные расходы на содержание указанных объектов.

Источник: https://auditresurs.ru/view_post.php?id=53