Порядок сдачи формы 6-НДФЛ по обособленным подразделениям

6-НДФЛ по обособленным подразделениям сдается с соблюдением особых требований. Что это за требования и как не ошибиться с адресом отправки отчета по действующему и ликвидирующемуся подразделению, расскажем в нашей статье.

Открываем обособленное подразделение: как и куда сдавать 6-НДФЛ

Обособленное подразделение закрывается: куда представить 6-НДФЛ при закрытии

Итоги

Открываем обособленное подразделение: как и куда сдавать 6-НДФЛ

Обязанность по оформлению и сдаче 6-НДФЛ по обособленным подразделениям (ОП) у компании возникает, если выплачены доходы:

- работникам, исполняющим трудовые обязанности на территориально отдаленных от головного офиса стационарных рабочих местах (созданных на срок более 1 месяца);

- физическим лицам по договорам гражданско-правового характера, заключенным уполномоченными лицами от имени ОП.

Если доход выплачен хотя бы 1 такому физическому лицу, у бухгалтерской службы может возникнуть вопрос: как сдать 6-НДФЛ по обособленному подразделению?

Алгоритм заполнения разделов 1 и 2 отчета 6-НДФЛ по обособленным подразделениям ничем не отличается от подобного отчета по головной компании.

См. также «Как отчитаться по обособленным подразделениям, не наделенным полномочиями по начислению зарплаты».

ОБРАТИТЕ ВНИМАНИЕ! Требования к заполнению 6-НДФЛ содержатся в приказе ФНС России от 14.10.2015 № MMB-7-11/450@.

Пристального внимания потребует заполнение титульного листа отчета 6-НДФЛ, а точнее ячеек, предназначенных для кодов налогового органа, в адрес которого он представляется, а также КПП и ОКТМО подразделения.

Даже если несколько ОП одной фирмы зарегистрированы в одной налоговой инспекции, действует единое правило: представить 6-НДФЛ обязано каждое ОП по месту своего налогового учета, независимо:

- от количества зарегистрированных фирмой ОП;

- численности получающих от ОП доход физических лиц;

- иных условий деятельности ОП.

Налоговые агенты — крупнейшие налогоплательщики (КН) вправе выбрать адрес подачи 6-НДФЛ по месту учета:

- компании в качестве КН;

- или своих ОП.

Как открыть ОП и организовать в нем бухучет, расскажет статья «Регистрация обособленного подразделения — пошаговая инструкция 2018».

На титульном листе 6-НДФЛ необходимо отразить КПП и ОКТМО того ОП, которое выплатило доходы физлицам. См. «Как оформить 6-НДФЛ за филиал?».

Обособленное подразделение закрывается: куда представить 6-НДФЛ при закрытии

Если подразделение закрывается, как сдать 6-НДФЛ? Подобный вопрос может возникнуть в любой момент после принятия решения о ликвидации одного или нескольких ОП компании.

При этом работники данного ОП могут быть:

- Переведены в другое ОП или головной офис. С момента такого перевода выплачиваемый им доход попадет уже в другой 6-НДФЛ — того подразделения, куда их перевели.

О том, как заполняется отчет при перемещении работника между подразделениями, читайте в материале «Как заполнять 6-НДФЛ, если работник «кочует» по подразделениям (примеры)».

- Уволены. Если ликвидируется компания в целом вместе со всеми ОП, заключительный отчет 6-НДФЛ, оформленный по данному ОП, будет последним отчетом, в котором отразятся суммы дохода и НДФЛ, а также соответствующие даты (получения дохода, удержания налога и его перечисления) по уволенным сотрудникам.

О процедуре увольнения работников при реорганизации фирмы см. в статье «Порядок увольнения работника по инициативе работодателя».

При оформлении 6-НДФЛ по ОП, которые планируется ликвидировать, необходимо придерживаться следующих правил:

- отчетный период для 6-НДФЛ — от начала года (или с момента регистрации ОП, если оно создано и ликвидируется в течение календарного года) до даты снятия с налогового учета (завершения процесса ликвидации);

- сдавать последний отчет 6-НДФЛ необходимо по месту нахождения закрываемого ОП.

Об особенностях отражения в 6-НДФЛ выплат при увольнении читайте в материале «Как правильно отразить выплаты при увольнении в 6-НДФЛ?».

Налоговым агентам — КН снова дается возможность выбора: подать последний отчет 6-НДФЛ по ликвидируемому ОП в ту инспекцию, в которой компания зарегистрирована как КН, или по месту регистрации ликвидируемого ОП.

Как поступить, если отчитаться по месту учета ОП до его закрытия не удалось, см. «Куда, в какие сроки сдать и как заполнить НДФЛ-отчетность по закрытому подразделению?».

Итоги

6-НДФЛ по обособленным подразделениям подается в налоговую по месту их регистрации. Такое же правило действует при подаче последнего отчета 6-НДФЛ в случае закрытия подразделения.

У крупнейших налогоплательщиков есть выбор: отчитываться за подразделение по форме 6-НДФЛ в инспекцию по крупнейшим налогоплательщикам или по месту учета подразделения.

Источник: https://nalog-nalog.ru/ndfl/raschet-6-ndfl/poryadok_sdachi_formy_6ndfl_po_obosoblennym_podrazdeleniyam/

6-НДФЛ по обособленным подразделениям: куда сдавать

Законодательно закреплено обязательство налоговых агентов составлять 6-НДФЛ по обособленным подразделениям. Форма подается в контролирующий орган с поквартальной периодичностью. Шаблон документа закреплен Приказом, изданным ФНС 14.10.2015 г., № ММВ-7-11/450.

Особенность бланка в том, что он отображает накопленные с начала годы величины доходов и удержаний из них не по отдельно взятому человеку, а сразу по всем наемным работникам и другим физическим лицам, по отношению к которым отчитывающееся предприятие является налоговым агентом.

Отчетность обособленных подразделений

Организация учета на объектах, признаваемыми обособленными подразделениями налогового агента, сопровождается необходимостью содержания отдельного штата бухгалтерских работников в таких структурах. Потребность в привлечении дополнительных специалистов обусловлена требованиями по самостоятельному начислению зарплаты обособленными подразделениями и подготовке отчетных данных.

По головной организации и каждой обособленной структуре заполняется ежеквартальный Расчет по подоходному налогу. Куда сдавать 6-НДФЛ по обособленному подразделению – отчетная форма должна быть направлена в два адреса:

- в налоговый орган, к которому относится головная структура;

- в отделение ФНС, обслуживающее обособленное подразделение (основание – налог перечисляется с привязкой к месту нахождения агента).

При заполнении бланка Расчета должны быть учтены суммы доходных поступлений и налогов по ним в отношении наемного персонала подразделения и лиц, сотрудничество с которыми основывается на соглашениях ГПХ.

Правило закреплено п.2 ст. 230 НК РФ. Для крупнейших налоговых агентов предусмотрен особый порядок сдачи 6-НДФЛ.

Таким организациям предоставлены полномочия самостоятельного выбора одного из двух вариантов:

- подача формы может осуществляться в несколько отделений ИФНС с привязкой к местам нахождения обособленных структур предприятия;

- допускается отправка заполненного документа только в ту инспекцию, в которой учреждение числится в качестве крупнейшего агента.

Оформление титульного листа – шифр места представления

При наличии у предприятия обособленных структур форма Расчета по подоходному налогу должна направляться в два отделения ФНС. Чтобы идентифицировать, какой из бланков подается по месту регистрации головного офиса, а какой с привязкой к месту нахождения обособленного подразделения, на Титульном листе бланка проставляются разные кодовые обозначения:

- шифр 212 используется при сдаче формы в орган, находящийся по месту учета головной структуры компании;

- числовая комбинация 213 указывается крупнейшими налогоплательщиками, которые приняли решение сдавать отчетность только по месту своей регистрации;

- цифра 220 означает, что 6-НДФЛ подается в налоговый орган, зарегистрировавший и контролирующий расчеты с бюджетом обособленного подразделения.

Расчет за ликвидированные обособленные подразделения

Если подразделение, обладающее признаками обособленной структуры, планируется закрыть, форму 6-НДФЛ по нему надо подавать по общим правилам.

В ситуации с филиалами, прекратившими свое существование, отчеты по результатам их работы должны быть составлены в оговоренные законодательством сроки и сданы в контролирующий орган.

При закрытии обособленные подразделения снимаются с учета в ФНС, поэтому за них Расчет по НДФЛ должен направляться по месту регистрации головной организации, а в реквизитах указывается КПП прекратившего деятельность подразделения.

Источник: https://buhguru.com/ndfl/6-ndfl/6-ndfl-po-obosoblennym-podrazdeleniyam.html

Фнс разъяснила, как сдавать 6-ндфл за обособленные подразделения

Если организация встала на учет по месту нахождения каждого своего обособленного подразделения, то перечислять НДФЛ и представлять расчет 6-НДФЛ следует по месту учета каждого такого обособленного подразделения.

Если же все филиалы находятся в одном муниципальном образовании (или городе федерального значения), но на территориях, подведомственных разным налоговым инспекциям, и состоят на учете по месту нахождения одного из них, то перечислять налог с доходов работников этих подразделений и подавать расчеты 6-НДФЛ нужно по месту учета такого обособленного подразделения. Об этом проинформировала ФНС России в письме от 05.10.16 № БС-4-11/18870@.

По общему правилу организации, в состав которых входят обособленные подразделения, расположенные на территории РФ, подлежат постановке на учет в налоговых органах по месту нахождения каждого подразделения (п. 1 ст. 83 НК РФ).

При этом в пункте 4 этой же статьи оговорено: если обособленные подразделения находятся на территории одного муниципального образования или города федерального значения, но подведомственны разным налоговым органам, постановка организации на учет может производиться по месту нахождения одного из таких подразделений по выбору налогоплательщика.

Пункт 2 статьи 230 НК РФ гласит: если у организации есть обособленное подразделение, то отчетность по налогу на доходы физлиц в общем случае следует представлять по месту учета таких подразделений.

Означает ли это, что организация, которая воспользовалась пунктом 4 статьи 83 НК РФ и встала на учет по месту нахождения одного подразделения, может подавать 6-НДФЛ по месту учета этого подразделения? На этот вопрос налоговики ответили утвердительно. Специалисты ФНС рассуждают так.

Согласно пункту 7 статьи 226 НК РФ, если у организации-работодателя есть обособленное подразделение, то налог с зарплаты его сотрудников организация должна переводить в бюджет как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения.

Обязанность представлять расчет 6-НДФЛ по месту своего учета корреспондирует с обязанностью уплачивать исчисленную и удержанную сумму налога в бюджет по месту учета налогового агента. Из сказанного выше авторы письма делают следующий вывод.

Если организация встала на учет по месту нахождения каждого своего подразделения, то НДФЛ перечисляется в бюджет по месту учета каждого подразделения. Соответственно, и расчет по форме 6-НДФЛ, заполненный отдельно по каждому подразделению, должен быть представлен по месту учета каждого ОП.

Иная ситуация возникает в случае, когда несколько обособленных подразделений, подведомственных разным налоговым органам, но в пределах одного муниципального образования или города федерального значения, стоят на учете в одной инспекции (по месту нахождения одного из ОП с присвоением ему КПП). В описанной ситуации НДФЛ с доходов работников всех подразделений можно перечислить в бюджет по месту учета ответственного обособленного подразделения. Соответственно, расчеты 6-НДФЛ в отношении работников данных подразделений должны быть представлены в одну инспекцию (по месту учета ответственного ОП с указанием его КПП). Добавим, что согласно пункту 1.10 приказа ФНС России от 14.10.15 № ММВ-7-11/450@, расчет 6-НДФЛ заполняется по каждому ОКТМО отдельно. Это означает, что в одну инспекцию подается несколько расчетов 6-НДФЛ (отдельно по каждому ОКТМО).

Источник: https://www.buhonline.ru/pub/news/2016/10/11590

Главные нюансы 6-НДФЛ по обособленным подразделениям

Оформление 6-НДФЛ является относительно недавним требованием, введенным в действующее законодательство, в связи с чем многие предприниматели не знают о том, как нужно правильно заполнять этот документ и какие правила регулируют оформление такой отчетности.

В частности, многие не знают о том, что для компаний с обособленными подразделениями предусмотрены индивидуальные правила составления этой бумаги, так как оформлять ее нужно по каждому учреждению отдельно, учитывая особые нормы.

Особенности формы

Компания должна подавать отчетность по форме 6-НДФЛ только в некоторых ситуациях:

- физическим лицам производились какие-либо выплаты на территории филиала, который работает обособленно от головной компании, если указанные лица выполняли свои обязанности на стационарном рабочем месте в течение более одного месяца;

- на территории обособленных подразделений сотрудникам осуществлялась выплата заработной платы в соответствии с заключенным соглашением гражданско-правового характера от имени данного подразделения;

- филиал закрывается.

Если же в территориальном налоговом органе есть информация о наличии нескольких филиалов одной компании, то в таком случае по каждому из них нужно будет подавать отчетность именно в это отделение.

Важные замечания

Как говорилось выше, действующее законодательство достаточно четко регулирует порядок оформления и сдачи отчетности по форме 6-НДФЛ, в связи с чем эти особенности лучше всего учесть еще до того, как будут составляться какие-либо документы.

Объяснения в законе

В соответствии с общими правилами компании, имеющие какие-либо обособленные подразделения, должны регистрироваться в налоговых органах, расположенных по месту пребывания каждого такого учреждения, и это правило прописано в пункте 1 статьи 83 Налогового кодекса.

В пункте 2 статьи 230 Налогового кодекса говорится о том, что при наличии обособленного подразделения любая отчетность по НДФЛ должна подаваться именно по месту регистрации данного подразделения.

При этом стоит отметить, что многие предпочитают регистрироваться по месту пребывания такого учреждения, в связи с чем задаются вполне логичным вопросом о том, можно ли будет сдавать отчетность по данному адресу.

Специалисты же налоговой службы говорят о том, что в соответствии с правилами пункта 7 статьи 226 Налогового кодекса при наличии обособленного подразделения налоги с зарплаты сотрудников компания должна будет переводить в бюджет как по месту своего пребывания, так и по месту регистрации отдельных подразделений.

Если компания становится на учет именно по месту регистрации каждого своего подразделения, то в таком случае ей нужно будет подавать отчетность по каждому месту учета.

Нюансы подачи

Налогоплательщик должен в обязательном порядке позаботиться о правильном оформлении и подачи отчетности по форме 6-НДФЛ даже в том случае, если выплачивает зарплату какому-то одному работнику, причем на каждое отдельное подразделение должен оформляться отдельный отчет, даже если все они регистрируются в какой-то одной налоговой. Крупным плательщикам предоставляется подача отчетности по своим подразделениям также в те налоговые органы, в которых зарегистрирована головная организация.

Если же речь идет о крупных налогоплательщиках, то им предоставляется возможность самостоятельного выбора того, куда именно подавать отчетность – по месту регистрации самой организации или же по месту регистрации ликвидируемого подразделения.

Уплата налогов в 6-НДФЛ по обособленным подразделениям

В соответствии с нормами Гражданского кодекса обособленные подразделения могут представлять собой филиалы или представительства, где последние имеют более широкие полномочия.

В качестве представительства признается отделение, которое функционирует на территории другого региона РФ, которое в части или в полной форме берет на себя те функции, которые имеются у главного филиала, чтобы вести деятельность на занимаемой территории.

При этом вне зависимости от того, какой статус имеет обособленное подразделение, оно не может считаться отдельным юридическим лицом.

Информация о заработках каждого лица должна передаваться компанией в то отделение инспекции, которое находится по месту регистрации, но при этом общая сумма перечисляемого сбора должна отправляться в то отделение налоговой службы, которое находится по месту регистрации плательщиков, выполняющих свои обязанности на территории данного филиала.

В связи с этим при открытии обособленного подразделения они и должны регистрироваться в ближайшем отделении Налоговой службы, а сам платеж должен выплачиваться в соответствии с реквизитами, выданными в этом отделении, куда записывается информация о прибыли всех физических лиц, принимающих участие в работе компании на территории этого субъекта.

Что стоит иметь ввиду

Выше были описаны только обобщенные правила оформления и подачи 6-НДФЛ по обособленным подразделениям, в то время как на практике встречается гораздо больше тонкостей и правил, которые нужно учитывать при составлении этой отчетности.

Схема оформления

Если у компании есть только одно подразделение, то в таком случае ей нужно будет выплачивать налог в региональный бюджет, расположенный в месте регистрации этого подразделения, в то время как при наличии головного офиса или другого подразделения оплата осуществляется по месту расположения каждого отдельного учреждения или же через какое-либо одно ответственное подразделение.

Если на подразделение выделе отдельный баланс, то в таком случае по всем активам, которые относятся к категории налогообложения и находятся на балансе данного филиала, должна уплачиваться соответствующая сумма налога на имущество.

Если же у подразделения отсутствует собственный расчетный счет, то в таком случае оно должно перечислять НДФЛ по месту своей регистрации за каждого сотрудника, и кроме этого не выплачивает никаких налогов.

То же самое относится к ситуации, когда подразделение имеет расчетный счет, но при этом не начисляет выплаты или какие-либо вознаграждения в пользу граждан или же выплачивает их самостоятельно по своему местонахождению.

Куда стоит сдавать

Даже если несколько подразделений компании были зарегистрированы на территории одной налоговой инспекции, подавать 6-НДФЛ нужно каждому из них по месту своей регистрации вне зависимости от количества всех подразделений, численности сотрудников или каких-либо обстоятельств.

Если подразделение закрывается, то в таком случае его сотрудники могут переводиться в другое подразделение, и в таком случае их доход будет указываться в отчетности 6-НДФЛ следующего места работы. Также их могут уволить, и в таком случае нужно будет оформлять заключительный отчет 6-НДФЛ по этому подразделению, который должен отправляться в местное отделение налоговой службы.

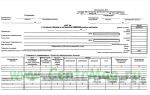

Бланк формы 6-НДФЛ:

Отчеты и сроки

Отличительной чертой данной формы отчетности является то, что подача старой формы осуществляется отдельно по каждому сотруднику компании, в то время как новая включает в себя информацию по всему обособленному подразделению.

Если же компания имеет более 24 человек в своем штате, то в таком случае в соответствии с правилами действующего законодательства отчетность должна оформляться исключительно в электронном виде.

Подаваться данная форма должна в каждом квартале календарного года, причем предельной датой сдачи является последнее число того месяца, с которого начинается первый месяц нового периода.

Таким образом, в 2018 году сроки подачи отчетности по форме 6-НДФЛ являются следующими:

| Первый квартал | До 3 мая. |

| Первое полугодие | До 1 августа. |

| Девять месяцев | До 1 ноября. |

| За полный 2018 год | До 3 апреля 2018 года. |

При этом стоит отметить тот факт, что если компания не производила никаких отчислений сотрудникам и имеет нулевые показатели НДФЛ, то в таком случае ей не нужно будет сдавать 6-НДФЛ, равно как и при полном отсутствии наемных работников. Однако эксперты в такой ситуации рекомендуют подать пояснительную записку с указанием того, по какой причине эта форма отсутствует, так как в противном случае на компанию могут наложить всевозможные штрафные санкции.

Ответственность

В пункте 1.

2 статьи 126 Налогового кодекса говорится о том, что нарушение установленных сроков сдачи декларации по форме 6-НДФЛ относится к категории грубых нарушений действующего законодательства, в связи с чем его нужно исправить в предельно короткие сроки. В частности, данное нарушение влечет за собой наложение штрафных санкций на сумму до 1 000 рублей за каждый пропущенный месяц (включая неполные).

При этом стоит отметить тот факт, что в соответствии со статьей 126.1 Налогового кодекса при обнаружении ошибки самим налоговым агентом или же обнаружение им недостоверности документации он может заявить об этом самостоятельно и предоставить корректные данные, что позволит ему полностью освободиться от какой-либо ответственности и наложения штрафа.

Помимо всего прочего, если компания не подает декларацию в установленные сроки и пропущенное время составляет более десяти дней, сотрудники налоговых органов имеют право полностью приостановить возможность проведения каких-либо денежных операций для этого агента.

Источник: https://buhuchetpro.ru/6-ndfl-po-obosoblennym-podrazdelenijam/

6 НДФЛ при закрытии обособленного подразделения

Учредители приняли решение о закрытии филиала. Какие действия дожжен предпринять бухгалтер?

Правила сдачи отчётности

В ст. 226 НК РФ сказано, что налоговые агенты по подоходному налогу физических лиц подавать отчётность должны:

- в ФНС, в которой он состоит на налоговом учёте;

- по месту регистрации такой фирмы;

- по месту жительства предпринимателя.

Налоговый агент – это юридические лица, имеющие обособленные подразделения, которые представляют в ФНС по месту нахождения этих подразделений, отчётность по форме 6-НДФЛ:

- по работникам, которые трудятся в ОП на основании трудового договора;

- с лицами, которые получали вознаграждение, отработав в ОП на основании гражданско-правового договора.

Как сдавать 6НДФЛ по обособленным подразделениям? Каких правил и норм нужно придерживаться?

Таких же правил нужно придерживаться, сдавая отчётность по форме 6-НФДЛ при закрытии обособленного подразделения. Исключение составляют крупнейшие налогоплательщики. Они имеют право самостоятельно выбирать ФНС:

- либо по месту регистрации головного предприятия;

- либо по месту регистрации каждой обособки.

Также нужно учитывать такие положения:

- отчётный период – с начала календарного года. Если обосбка была создана в тот же календарный год, в котором оно и ликвидируется, то отчётным периодом представления о доходах будет весь период деятельности ОП;

- последний отчёт сдаётся по месту закрываемого филиала.

Действия при закрытии ОП

Решение о закрытии уже принято. Куда сдавать 6НДФЛ по обособленным подразделениям, и каких сроков нужно придерживаться?

Сдавать отчётность по форме 6-НДФЛ по закрытому обособленному подразделению можно как до снятия его с учёта в ФНС, так и после. От этого зависит и место сдачи:

- если сдаётся отчётность до закрытия и снятия с учёта, то в ФНС по месту регистрации ОП;

- если будет сдаваться отчёт 6НФЛД после закрытия обособленного подразделения и снятия с налогового учёта, то по месту регистрации головного предприятия.

Есть и другие нюансы, которые стоит учитывать:

- КПП. Всегда указывается КПП ликвидируемого ОП;

- код ОКТМО всегда указывается по месту расположения того предприятия, которое подлежит ликвидации;

- код ИФНС ставится в зависимости от того, когда сдаются документы – до или после того, как фирма будет официально закрыта.

Несколько ОП находятся внутри одного муниципального образования

Если обсобки находятся в пределах одного административного образования, но они подчиняются разным ФНС, то зарегистрировать ОП нужно в налоговой по месту его нахождения. Тогда ему будет присвоен отдельный код причины постановки, который является важным реквизитом при заполнении отчетности.

Тогда, при ликвидации такого предприятия, вся отчётность по 6-НДФЛ по обособленному подразделению будет подаваться в инспекцию по месту учёта. Оплата налога может быть произведена единым платёжным документом.

Если же ОП располагаются в различных муниципальных образованиях, то отчётность сдаётся по каждому ликвидируемому предприятию в ту ФНС, к которой оно «прикреплено». Оплата налога также производится отдельными платёжками.

При регистрации ОП и головного предприятия в одной налоговой таких проблем возникнут не должно.

Сдача отчётности, если работники не увольняются, а переводятся в головной офис

В этом случае, поступить нужно следующим образом:

- оформить всю кадровую документацию о переводе сотрудника из ОП в головной офис;

- до момента перевода по приказу, отчёт 6 НДФЛ сдаётся по месту нахождения филиала;

- после перевода в головной офис сведения о налогоплательщиках заполняются и сдаются по месту его нахождения.

Сумма налога к уплате должна быть рассчитана пропорционально отработанному времени конкретного работника сначала в обособленном подразделении, а потом в головном офисе.

Работники, увольняющиеся при ликвидации ОП, получат от закрываемого ликвидируемого обособленного подразделения справку 2НДФЛ на руки. В этом документе представляет расчёт в строке начисленного и уплаченного подоходного налога.

Важные моменты при заполнении формы

Желательно, сдавать отчёт по НДФЛ до закрытия филиала. Срок сдачи — 10 дней с того момента, как ФНС получило уведомление о ликвидации.

Чтобы отчёт был принят, нужно учесть следующие правила заполняемого титульного листа:

| Поле на титульном листе отчёта | При сдаче отчётности до закрытия | При сдаче отчётности после закрытия |

| Куда сдавать | В ФНС по месту учёта ликвидируемого предприятия | В ФНС по месту учёта главного предприятия |

| Код ФНС | Код ОП | Код главного предприятия |

| КПП | Закрываемого подразделения | Ликвидируемой фирмы |

| ОКТМО | По месту нахождения закрываемого филиала | Так же |

| Код | 220 | 212 |

Заключение

Обособка не является самостоятельным юрлицом, поэтому сведения о банковских счетах должника, то есть, ОП не передаются в ФНС при ликвидации.

Если Вам понравилась статья, напишите краткий отзыв. Если есть замечания и дополнения, вы также можете оставить их ниже.

6 НДФЛ при закрытии обособленного подразделения Ссылка на основную публикацию

Источник: https://ndflexpert.ru/6/6-ndfl-pri-zakrytii-obosoblennogo-podrazdeleniya.html

6-НДФЛ по обособленным подразделениям

Форма 6-НДФЛ по обособленным подразделениям составляется и представляется в ИФНС с соблюдением определенных требований. Рассмотрим их.

Куда сдавать 6-НДФЛ по обособленному подразделению

Начнем с определения обособленного подразделения (ОП), которое поможет понять его статус и рамки деятельности. Ст. 55 ГК РФ к этой категории относит филиалы и представительства фирмы. Не являясь юрлицами, они указываются в ЕГРЮЛ, действуют по доверенности от головного предприятия и расположены вне места его нахождения.

Представительства представляют интересы головной компании и отстаивают их, филиалы же могут выполнять рабочие функции головного предприятия, а также представительств. И те, и другие могут открывать свои расчетные счета, вести самостоятельный бухучет, соответственно и отчитываться по выплатам сотрудникам.

Подробнее об обособленных подразделениях читайте здесь.

Отчет 6-НДФЛ необходимо представлять отдельно по каждому подразделению. Форма головного офиса сдается в ИФНС, где компания зарегистрирована, отчеты по ОП – в ИФНС по месту их нахождения.

Например, головная фирма, имеющая 3 подразделения, должна подать 4 отчета – на себя и каждое ОП, даже если все они состоят на учете в одной инспекции.

Отметим одно исключение – крупнейшим компаниям дано право выбора, они могут отчитываться в ИФНС по месту головного предприятия или по местам нахождения подразделений.

6-НДФЛ по обособленным подразделениям: какие сведения включаются

Оформить 6-НДФЛ по ОП необходимо, если за отчетный период выплачены доходы в пользу работников ОП и лиц, заключивших договоры ГПХ с ОП. Сдается отчет по месту нахождения подразделения. По всем остальным выплатам, в т.ч. в пользу работников головной копании – по месту нахождения юрлица.

Заполняют форму, состоящую из 2-х разделов, по ОП так же, как и 6-НДФЛ по головному предприятию, руководствуясь порядком, продиктованным приказом ФНС от 14.10 2015 № ММВ-7-11/450.

На титульном листе расчета отражают:

- ИНН головного предприятия;

- КПП подразделения – филиала или представительства;

- ОКТМО по месту нахождения рабочих мест сотрудников, получающих выплаты. Для проверки! Тот же ОКТМО должен присутствовать на платежном поручении, по которому перечислялись суммы налога по ОП.

Если в ОП имеются работники, получающие выплаты не в одном подразделении, то их доход распределяют по разным отчетам, составленным по ОКТМО нахождения их рабочих мест;

- Код места нахождения (учета). В 6-НДФЛ место нахождения налогоплательщика шифруется определенным кодом, который проставляется в отведенном поле. Например, по месту учета российских компаний присваивается код 214, крупнейшего налогоплательщика – 213, обособленных подразделений отечественных организаций – 220. Т.е., заполняя форму по ОП, вносят код 220, если она будет сдаваться по месту его нахождения.

Куда сдавать 6-НДФЛ по обособленному подразделению, если оно ликвидируется

Процедура оформления 6-НДФЛ по ликвидируемому подразделению несколько отличается от обычного заполнения, поскольку необходимо «подбить все итоги».

При закрытии ОП в 6-НДФЛ изменяется отчетный период, начинается он с начала года (либо с момента регистрации подразделения, если это произошло в одном календарном году), заканчивается датой снятия с учета.

Сдают последний отчет по месту нахождения ликвидируемого ОП.

Если закрывается лишь подразделение, то вопросы перевода персонала решают кадровики, и после ликвидации ОП работников увольняют, либо передислоцируют по другим филиалам или в головную компанию. Впоследствии их выплаты включают в отчетность по тем подразделениям, куда они перешли.

Если ликвидация филиала произошла прежде, чем он успел отчитаться, то сдают 6-НДФЛ по нему в ИФНС головной компании, но если по месту учета закрытого подразделения остались другие ОП, то представить отчет можно и в эту ИФНС. Сделать это необходимо в сроки, установленные для сдачи формы в текущем отчетном периоде. В расчете указывают код ИФНС, а также КПП и ОКТМО закрытого подразделения.

Источник: https://spmag.ru/articles/6-ndfl-po-obosoblennym-podrazdeleniyam

6-НДФЛ по обособленным подразделениям

Для каждого налогового агента, даже если он впервые взял на себя обязательство по заполнению и перечислению средств в бюджет, процесс осваивания всех обязательных действий происходит без ошибок. Но чаще всего подобная идиллия длится до момента сдачи 6-НДФЛ по обособленному подразделению.

Кто обязан сдавать отчет

Такая обязанность у компаний может появиться при выплате доходов:

- Работникам, которые занимались выполнением своих трудовых обязанностей, находящихся не на территории головного офиса, а в другом принадлежащем компании офисе. Длительность работы в этом случае должна составлять не менее 1 месяца.

- Физлицам, заключившими ранее с лицами, обладающими определенными полномочиями филиала, договор о выполнении ряда работ.

В этих ситуациях даже проведение выплаты дохода одному физлицу способно вызвать у бухгалтера ряд вопросов относительно 6-НДФЛ, заполняемого для обособленного подразделения.

Процедура заполнения документации идентична заполнению 6-НДФЛ для головной компании. Хотя особое внимание придется заполнению титульного листа: а именно ячейкам, созданным для внесения в них информации в виде кода налогового органа, КПП и ОКТМО.

Куда сдавать 6-НДФЛ обособленного подразделения

Стоит помнить о небольшом нюансе.

Независимо от того, сколько в компании зафиксировано ОП в одной ИФНС, в определенный срок головной фирмой должны быть предоставлены 6-НДФЛ по обособленным подразделениям, для каждого — в отдельно заполненном документе.

На предоставление отчета на каждое ОП в отдельном варианте не оказывает влияния численность ОП у головной фирмы. Не влияет на процесс заполнения 6-НДФЛ также численность физлиц, получающих от них доход, и даже определенные условия деятельности ОП.

Таким образом, каждый агент при наличии даже одного ОП должен осуществлять передачу бланков 6-НДФЛ в две инстанции. Один бланк должен быть доставлен в основной налоговый орган. А вот второй — в ИФНС, расположенную на территории, где фактически находится обособленное подразделение.

Стоит также уточнить, куда должны в этой ситуации перечисляться налоги. Несмотря на то, что бланк 6-НДФЛ по филиалу передается также и в основной налоговый орган, фактическое перечисление суммы налога происходит в налоговую, к которой относится ОП.

Стоит помнить, что налогоплательщик обязан независимо от численности работающего в обособленном подразделении персонала своевременно предоставлять отчетность налоговикам.

Это требование относится даже к ОП, в котором была осуществлена выплата дохода всего одному сотруднику. Если по каким-то причинам в указанный срок передача 6-НДФЛ не была осуществлена в налоговую, то компания может быть оштрафована за неисполнение обязанностей.

Особенности подачи декларации 6-НДФЛ смотрите в видео:

Что делать с 6-НДФЛ при закрытии обособленного подразделения

Для такого решения у руководителя компании может быть ряд причин. Независимо от них, практически у каждого возникает вопрос, как в этом случае осуществляется процесс сдачи 6-НДФЛ? Во время процедуры ликвидации ОП работающие ранее в нем специалисты могут быть:

- Уволены. Такое решение руководителем принимается чаще всего в случае полной ликвидации компании и всех его подразделов. В этой ситуации 6-НДФЛ при закрытии обособленного подразделения и головного офиса станет последним отчетом, который обязан быть предоставлен в налоговую своевременно. В нем должны будут полностью отражены суммы последних доходов и суммы вычитаемых налогов. В качестве дополнительной информации в нем также должны присутствовать все даты, когда было осуществлено фактическое получение дохода и последующее удержание из него налога. Данная информация в оформляемом отчете должна присутствовать по всем сотрудникам из головного офиса и подразделений.

- Переведены на другое место работы. То есть все работники с ликвидируемого ОП переводятся в любое другое ОП, имеющееся в компании. В иной ситуации перевод работников может быть осуществлен в головной офис.

Процесс оформления формы 6-НДФЛ в ситуации с ликвидацией ОП немного отличается от стандартного заполнения по используемым в этой процедуре правилам.

В этой ситуации составление отчета начинается с даты, открывающей начало календарного года, и заканчивается датой снятия ОП с учета.

Если ликвидации подвергается ОП, которое было открыто в текущем году, то составление отчетности должно начинаться с даты регистрации филиала.

Несмотря на то, что во время деятельности подразделения подача отчета 6-НДФЛ осуществлялась в основную и территориальную налоговую службу, при ликвидации такой отчет составляется лишь в одном экземпляре и предоставляется в местную налоговую службу.

В случае если процедурой ликвидации занимаются крупные налоговые агенты, то существующее на данный момент законодательство предоставляет каждому из них право выбора. Крупные организации в этой ситуации по своему усмотрению решают, куда лучше и удобнее им передавать 6-НДФЛ: в территориальную или главную налоговую.

Форма 6-НДФЛ предоставляется в территориальную ФНС, где ранее была проведена регистрация подразделения. Подобное требование касается и передачи отчета при ликвидации подразделения.

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/primenenie-formyi-6-ndfl-po-obosoblennomu-podrazdeleniyu.html

Куда сдавать 6 НДФЛ по обособленному подразделению?

Каждый налоговый агент обязан составлять ежеквартальный отчет по форме 6 НДФЛ. Готовый отчет должен передаваться в налоговый орган по месту учета организации. А куда сдавать 6 НДФЛ по обособленному подразделению?

Обособленное подразделение и налоговый агент

Для тех налоговых агентов, которые владеют обособленным подразделением, отчет по бланку 6 НДФЛ необходимо передавать в 2 инстанции:

- в главный налоговый орган;

- налоговый орган, на территории деятельности которого находится обособленное подразделение.

И в этом нет ничего странного, ведь подоходный налог обособленного подразделения необходимо перечислять в местную налоговую инстанцию. Именно об этом идет речь в п.7 ст.226 НК РФ.

Обособленное подразделение крупных налогоплательщиков

Налогоплательщики, которых можно отнести к категории крупных налоговых агентов, обладают особенной привилегией – они имеют право передавать отчет по форме 6 НДФЛ по своему обособленному подразделению в любой налоговый орган.

Как гласит а.5 п.5 ст.

230 НК РФ такие налогоплательщики могут передавать отчет как в налоговую инспекцию, на территории которой расположено обособленное подразделение, так и в налоговый орган по адресу нахождения крупного налогового агента.

Код представления в отчете

Во время заполнения отчета по форме 6 НДФЛ налогоплательщик должен на титульной странице указать код места представления. Если быть точнее, этот код указывается в графе “По месту нахождения учета”. Вот перечень основных кодов:

- для места учета российских предприятий – 212;

- для места учета крупного налогового агента – 213;

- для места учета обособленных подразделений, которые принадлежат российским предприятиям – 220.

Стоит отметить, что 6 НДФЛ по обособленным подразделениям составляется и подается в налоговую инспекцию также в случае закрытия этого подразделения. Но здесь возникает вопрос: “В какую именно налоговую инспекцию стоит подавать отчет в этом случае?”.

Подача отчета по форме 6 НДФЛ в случае регистрации обособленного подразделения

Налогоплательщик обязан позаботиться о заполнение и сдаче отчета по форме 6 НДФЛ, даже если заработная плата была выплачена одному сотруднику.

На каждое обособленное подразделение создается и подается отдельный отчет, даже если все эти подразделения были зарегистрированы в одной налоговой инспекции.

Крупным налоговым агентам разрешается подавать отчет по своему подразделению также в налоговый орган, где проходила процедура регистрации самого крупного налогоплательщика.

Подача отчета по форме 6 НДФЛ в случае ликвидации обособленного подразделения

В случае ликвидации обособленного подразделения отчет по форме 6 НДФЛ оформляется по следующим правилам:

- отчет составляется от начала календарного года и до даты, когда подразделение было снято с налогового учета (в тех случаях, когда обособленное подразделение открывается и ликвидируется в один и тот же год, отчет необходимо составлять, начиная с даты регистрации такого подразделения);

- последний отчет подразделения следует сдавать в налоговый орган, на территории которого действовало обособленное подразделение.

Что касается крупных налоговых агентов, то в этой ситуации законодательство снова предлагает им выбор. Такие организации могут подавать отчет 6 НДФЛ по обособленному подразделению как в налоговый орган, в котором данная организация была зарегистрирована в качестве крупного налогоплательщика, так и в налоговую инспекцию, в которой проходила регистрация ликвидируемого подразделения.

Источник: https://LawCount.ru/nalog/6-ndfl-po-obosoblennyim-podrazdeleniyam/

6-НДФЛ по обособленному подразделению: куда сдавать

Проверьте, куда сдавать 6-НДФЛ по обособленному подразделению. Неверно указанный адрес, может обернуться для компании штрафом за опоздание с отчетностью. Мы также расскажем вам, в чем особенность заполнения 6-НДФЛ обособленными подразделениями, и покажем образец.

Из этой статьи вы узнаете

- Каким обособленным подразделениям нужно сдавать 6-НДФЛ

- Куда сдавать 6-НДФЛ по обособленному подразделению

- Куда сдавать 6-НДФЛ по обособленному подразделению при ликвидации

- Как заполнить 6-НДФЛ для обособленного подразделения

Каким обособленным подразделениям нужно сдавать 6-НДФЛ

У обособленного подразделения есть два варианта сдачи 6-НДФЛ: включить свои данные в отчет всей фирмы или предоставить декларацию отдельно. Для последнего варианты нужно соблюдение нескольких условий:

- Обособка создана на срок более месяца;

- Она имеет служащих по трудовым договорам, работающих на стационарных рабочих местах;

- При наличии договоров ГПХ, они подписаны от имени обособки;

- Самостоятельно рассчитывает и выдает заработную плату.

Тут возникает вопрос, как быть с сотрудниками, которые совмещают службу и в основной компании, и в ее филиале. Правило тут не хитрое. Бухгалтерам каждого подразделения нужно будет указать в 6-НДФЛ только те доходы, которые платились у них. Соответственно и сумма подоходного налога войдет в отчетность только с зарплаты, полученной в данном подразделении.

Куда сдавать 6-НДФЛ по обособленному подразделению

Рассмотрим вопрос, куда сдавать 6-НДФЛ по обособленному подразделению. Здесь уместны следующие варианты, представленные в таблице.

| Обособленное подразделение, не имеющее своего баланса, сотрудники которого получают доходы в головной компании | Данные включаются в 6-НДФЛ главного офиса и передаются по месту его регистрации как налогового агента |

| Обособленное подразделение, имеющее свой баланс и выплачивающее зарплату самостоятельно | Заполняется свой отчет, сдается по месту регистрации обособки, как налогового агента |

| Несколько отдельных обособок, но прикрепленных к одной налоговой |

|

| Обособленное подразделение принадлежит предприятию, числящимся крупнейшим налогоплательщиком | Таким организациям закон предоставляет выбор:

|

Итак, если подытожить сказанное в таблице, то обособленные подразделения, являющиеся налоговыми агентами, сдают 6-НДФЛ в налоговую по месту своего учета. Обособки крупнейших налогоплательщиков могут также отчитаться и по месту регистрации своей основной компании.

Остается только добавить, что все отмеченное выше относится и к филиалам, заключающим договора ГПХ. Эти правила не зависят:

- от численности обособленного подразделения;

- от рода их деятельности.

Куда сдавать 6-НДФЛ по обособленному подразделению при ликвидации

Не менее важная задача, куда сдавать 6-НДФЛ по обособленному подразделению при ликвидации. Разберем все возможные ситуации.

| Закрывается только филиал, а сотрудники распределяются по другим отделам или в основную часть |

|

| Закрывается отделение, либо вся фирма с дальнейшим увольнением работников. | Ликвидируемая обособка подает декларацию по месту своего учета с начала отчетного года до того момента, как ФНС уберет ее из списка налогоплательщиков. |

| Ликвидируется обособка крупнейшего налогоплательщика | С начала отчетного года и до момента снятия ее с учета в ФНС предоставляет 6-НДФЛ либо по месту регистрации крупного налогоплательщика, либо по своему. |

Как заполнить 6-НДФЛ для обособленного подразделения

Разберем порядок заполнения 6-НДФЛ для обособленных подразделений. Никаких отдельных правил тут не существует, практически все делается точно также как и для головной организации. Используйте тот же бланк, утвержденный ФНС России приказом от 14.10.2015 N ММВ-7-11/450@ (в январской редакции 2018 года).

Скачать бланк 6-НДФЛ

Несколько нюансов есть только в титульном листе, на этом мы сейчас и остановимся.

- Графа «Код по месту нахождения учета» — все обособленные подразделения, за исключением компаний, относящихся к крупнейшим налогоплательщикам, пишут 220;

- Обособленные подразделения, принадлежащие крупнейшим налогоплательщикам, могут ставить код по месту нахождения: 213 – если отчет сдают по месту регистрации как крупнейшей фирмы, 220 – если как обособка;

- Код ОКТМО – обособленные подразделения пишут код той местности, где они находятся.

Ошибка в коде может привести к штрафу, не забывайте об этом.

Источник: https://www.Zarplata-online.ru/art/161202-6-ndfl-po-obosoblennomu-podrazdeleniyu-kuda-sdavat

Сроки, а также иные особенности сдачи декларации 6-НДФЛ в 2018 году: кто сдает и куда, периодичность представления отчетности, прочие нюансы

Налоговые агенты по налогу на доходы физических лиц (далее НДФЛ) отчитываются за получателей доходов. Так определено Налоговым кодексом Российской Федерации (ниже НК РФ). Одним из способов отчётности служит расчёт по форме 6-НДФЛ.

Кто и для чего заполняет

Форма 6-НДФЛ — это бланк для расчёта обобщённых сумм НДФЛ, рассчитанных и удержанных налоговым агентом.

Форма 6-НДФЛ содержит обобщённую информацию:

- за период расчёта:

- количество физических лиц, получивших выплаты, и общие суммы удержанного, не удержанного и возвращённого налога;

- по каждой применённой ставке: суммы дохода всех физлиц, вычетов, налога, авансовых выплат;

- по каждой дате начисления и удержания — соответствующие им суммы.

Форму 6-НДФЛ утвердила ФНС РФ приказом от 14.10.2015 N ММВ-7–11/450@.

По сути — это отчёт налоговых агентов по НДФЛ, содержащий сведения, необходимые для камеральной проверки. Заполняют эту форму при возникновении обязанности по удержанию и уплате НДФЛ.

Куда сдаютдекларацию 6-НДФЛ

Форму 6-НДФЛ сдают в налоговую инспекцию по месту постановки на учёт.

Другие места сдачи установлены, если:

- индивидуальные предприниматели (далее ИП) применяют определённые специальные налоговые режимы;

- организации, имеют обособленные подразделения.

ИП, применяющие спецрежимы

Особенности сдачи индивидуальными предпринимателями показаны в таблице.

Таблица: куда сдают ИП на спецрежимах

Организации с обособленными подразделениями

Расчёт 6-НДФЛ по выплатам, произведённым работникам сдают:

- российские организации (юридические лица), имеющие обособленные подразделения:

- по месту учёта головных организаций (в отношении всех выплат кроме, произведённых обособленными подразделениями);

- по месту учёта обособленных подразделений (в отношении выплат, произведённых работникам обособленных подразделений);

- обособленные подразделения иностранных организаций — по месту учёта этих подразделений.

Особенности сдачи 6-НДФЛ юридическими лицами с обособленными подразделениями, в отношении начислений и выплат по договорам гражданско-правового характера, показаны в таблице.

Таблица: куда сдают 6-НДФЛ организации, заключившие договоры гражданско-правового характера

Новое с 2018 года

Организации — правопреемники при непредставлении 6-НДФЛ реорганизованной организацией до момента завершения реорганизации, сдают отчёт по этой форме в налоговую инспекцию по месту своего учёта. Это установлено пятым пунктом ст. 230 НК РФ, введённым Федеральным законом от 27.11.2017 N 335-ФЗ.

В какие сроки и какими способами сдают декларацию

Форму 6-НДФЛ заполняют за:

- первый квартал,

- полугодие,

- 9 месяцев,

- год.

Таблица: сроки представления, закреплённые п. 2 ст. 230 НК РФ

Если последний день срока представления выпадает на нерабочий день, то он автоматически переносится на следующий рабочий.

Пример 3. За периоды 2017 года 6-НДФЛ сдают не позже:

- 2 мая — за I квартал;

- 31 июля — за полугодие,

- 31 октября — за девять месяцев;

- 2 апреля 2018 года — за год.

Форму 6-НДФЛ направляют в электронном виде по каналам связи. Если количество физлиц, получивших доход в течение года, до 25 человек, то разрешено представлять расчёт на бумаге.

Расчёты на бумаге представляют лично, через представителя или почтой.

В каких случаях не сдают

Расчёт 6-НДФЛ не представляют (статья 226.1 НК РФ) лица, осуществляющие:

- операции с ценными бумагами,

- операции с производными финансовыми инструментами,

- выплаты по ценным бумагам российских эмитентов.

Такой вывод следует из пункта 4 статьи 230 НК РФ, где указано, что при осуществлении этих операций отчёты представляют согласно статье 289 НК РФ, то есть по другой форме.

Все другие агенты представляют 6-НДФЛ в обязательном порядке.

Нулевых расчётов по форме 6-НДФЛ не бывает потому, что отчитываются по ней налоговые агенты, то есть лица, производящие выплаты физическим лицам. В их отчетах сумма доходов всегда больше нуля, и, следовательно, форма 6-НДФЛ не будет нулевой.

Пример 4. ИП Нектов Петр Иванович привлекал наёмных работников в третьем квартале 2017 года, а в первом, втором и четвёртом — работал один. Он обязан сдать два расчёта по форме 6-НДФЛ за 2017 год:

- за 9 месяцев,

- за 2017 год.

ИП Нектов в течение полугодия 2017 года не был налоговым агентом. Он стал им с третьего квартала, когда у него появилась обязанность по уплате НДФЛ за наёмных работников.

Поскольку налоговым периодом по НДФЛ является год, то став налоговым агентом в 3 квартале 2017 года, ИП Нектов остался им до конца года, хотя в четвёртом квартале 2017 года у него не было обязанности по уплате НДФЛ.

Форма 6-НДФЛ за год не будет нулевой, потому, в ней будут указаны общие суммы из первого раздела формы за 9 месяцев 2017 года.

Как исправляют сданные расчёты

Налоговые агенты, заметив в сданном расчёте неполное включение необходимой информации или ошибки, повлёкшие искажение сумм налога, подлежащих уплате, подают уточнённые расчёты.

В уточнённые расчёты включают данные в отношении тех налогоплательщиков, информация по которым повлекла искажения.

Другими словами, уточнённый расчёт представляют на разницу между правильным значением показателя и указанным в предыдущем расчёте.

Чтобы правильно заполнить расчёт поформе 6-НДФЛ, необходимо изучить инструкцию по заполнению

Представление уточнённых расчётов освобождает от налоговой ответственности, при соблюдении следующих условий.

- Уточнённый расчёт представлен после истечения срока подачи, но до истечения срока уплаты налога.

- Уточнённый расчёт представлен после истечения сроков подачи расчёта и уплаты налога при условии, что до его представления налоговый агент уплатил недостающую сумму налога и соответствующие ей пени.

- Уточнённый расчёт представлен до момента, когда налоговый агент узнал, об обнаружении налоговым органом погрешностей заполнения, повлекших занижение подлежащей уплате суммы налога либо о назначении выездной налоговой проверки.

Пример 5. ООО «Север» 12 апреля 2017 года сдало расчёт 6-НДФЛ за I квартал 2017 года . 20 мая фирма установила, что не включила в расчёт выплаты А. И. Иксову и соответствующие им суммы НДФЛ — 2000 рублей. 27 мая ООО «Север» уплатило 2000 рублей НДФЛ и пени (со дня, следующего за датой срока платежа, по 27 мая включительно).

28 мая ООО «Север» представило уточнённый расчёт, в котором по соответствующим позициям указало суммы, относящиеся к выплатам, произведённым А. И. Иксову. Поскольку налоговая инспекция до этого момента не обнаружила ошибку в расчёте и не назначила выездную проверку, то ООО «Север» не привлекли к налоговой ответственности.

Каковы последствия нарушения порядка оформления и сдачи

Виды налоговых нарушений, связанные с формой 6-НДФЛ, установленная ответственность и её основания приведены в таблице.

Таблица: налоговая ответственность и 6-НДФЛ

Пример 6. ИП Нектов Петр Иванович за первый квартал 2017 года выплатил заработную плату 27 работникам. Расчёт по форме 6-НДФЛ представил на бумаге. В соответствии со статьёй 119.1 НК РФ его оштрафовали на 200 рублей.

Пример 7. При проверке формы 6-НДФЛ за 1 квартал 2017 года, сданной ООО «Ветер», выявили, что в результате арифметической ошибки занижена сумма налога на 2000 рублей. Согласно ст. 123 НК РФ ООО «Ветер» начислили штраф в сумме 400 рублей (2000 * 20%).

Пример 8. ООО «Волга» (налоговый агент) не представило расчёт по форме 6-НДФЛ за полугодие 2017 года. На основании акта камеральной проверки от 21 августа 2017 года и п. 1.2 статьи 126.1. с ООО «Волга» взыскан штраф в сумме 1000 рублей (за неполный месяц просрочки).

Пример 9. ООО «Север» в форме 6-НДФЛ за полугодие 2017 года указало неверную сумму дохода, что привело к завышению налоговой базы. До проведения проверки ООО «Север» не представило уточнённый расчёт. В результате ООО «Север» оштрафовали на 500 рублей (п. 1 ст. 126.1).

Расчёт по форме 6-НДФЛ существенно упрощает налоговый контроль и облегчает жизнь налоговым агентам. Правильно составленный расчёт не привлекает внимание контролирующих органов и уменьшает вероятность проведения выездных налоговых проверок.

Источник: https://kadrovik.guru/sdacha-6-ndfl-v-2018-godu.html