Как остаться на УСН, открывая филиал

Фирму на «упрощенке» заставят перейти на общий режим, если она откроет филиал. Но избежать этого можно, замаскировав его под обособленное подразделение. Именно такую лазейку «подкинул» коммерсантам Минфин.

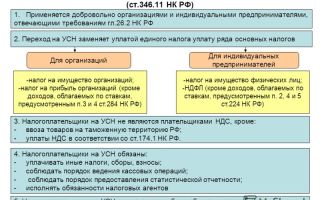

Известно, что если у фирмы есть филиалы или представительства, то применять налогообложения она не может (п. 3 ст. 346.12 НК РФ).

Но на практике инспекторы настаивают на переходе на обычный режим, даже если та открывает обособленное подразделение, которое ни расчетного счета, ни отдельного баланса не имеет.

Можно ли приравнять его к филиалу? Контролеры утверждают, что да. Но такая точка зрения далеко не бесспорна.

Именно разное толкование таких терминов, как «филиал», «представительство» и «обособленное подразделение», и является поводом для споров с инспекторами. Внести ясность в сложившейся ситуации решил Минфин России (письмо от 16 сентября 2004 г. № 03-03-02-04/1/14).

Что есть что?

Итак, обособленным считается любое подразделение, созданное фирмой вне места ее нахождения с оборудованными рабочими местами (п. 2 ст. 11 НК РФ). От того, является оно филиалом или представительством, зависит право фирмы на «упрощенку». Давайте разберемся, что под таковыми понимает законодатель.

Налоговый кодекс эти понятия не определяет, поэтому обратимся к Гражданскому. Согласно статье 55, представительства и филиалы действуют на основании положений, утвержденных головной организацией, и должны быть указаны в ее учредительных документах. Руководители таких структур назначаются и действуют на основании доверенности.

При выполнении этих условий обособленное подразделение считается филиалом (представительством).

Подразделение? Филиал

Расширить свою деятельность фирма может и не потеряв права на спецрежим. В вышеупомянутом письме финансовые работники «подсказали», что для этого фирма должна создать подразделение, которое нельзя будет назвать ни филиалом, ни представительством.

В пункте 2 статьи 11 Налогового кодекса сказано, что обособленное подразделение должно располагаться вне местонахождения головной организации и иметь оборудованные рабочие места.

При этом полномочия подразделения значения не имеют. Указывать сведения об «обособленце» в своих учредительных документах фирма не обязана.

Выходит, что при создании обычного обособленного подразделения переход на общие налоги «упрощенцу» не грозит.

Такую точку зрения поддерживают и арбитры. Например, постановление Федерального арбитражного суда Центрального округа от 6 мая 2003 г. по делу № А09-585/03-30. Фирма создала обособленные подразделения, а в инспекции потребовали оформить их как филиалы. Фирма не согласилась с доводами налоговиков и обратилась в суд.

Арбитры ее поддержали и заявили, что «организация, имеющая обособленное подразделение, которое в соответствии с Гражданским кодексом нельзя признать ни филиалом, ни представительством, имеет право применять упрощенную систему налогообложения…». Придерживаются такого мнения и судьи других округов (см.

, например, постановление ФАС Северо-Западного округа от 30 октября 2003 г. по делу № А42-969/03-23).

Лазейка от Минфина

Но можно остаться на «упрощенке», даже если вы решили «расширяться» именно при помощи филиалов. Аргументы, приведенные финансовыми работниками, позволяют сделать вывод, что его можно «замаскировать» под обособленное подразделение.

Для этого прежде всего не указывайте его в учредительных документах. Ведь отражать в них необходимо лишь филиалы и представительства. Пусть у вашего подразделения не будет ни самостоятельного баланса, ни расчетного счета.

Кроме того, ограничьте число выполняемых новой структурой операций и штат работающих в ней специалистов. Руководителя лучше вовсе не назначать. Управленческие функции может выполнять и менеджер, ответственный за подразделение.

Все это является дополнительными аргументами в пользу того, что у фирмы открыто именно обособленное подразделение, а не филиал.

И не забывайте про презумпцию налоговой невиновности (п. 6 ст. 108 НК РФ). Контролеры утверждают, что вы открыли филиал или представительство. Пусть докажут это.

Материал предоставлен журналом

Источник: https://delovoymir.biz/kak-ostatsya-na-usn-otkryvaya-filial.html

Обособленное подразделение при УСН: как грамотно сэкономить и не утратить право на применение «упрощенки»

Необходимо быть осторожней при открытии обособленного подразделения при УСН, то есть у организации, применяющей упрощенную систему налогообложения. Существует риск утратить возможность применения данного спецрежима и доначисления налогов по общей системе.

Более того, «упрощенка» и обособленное подразделение у налоговиков сразу вызывает подозрение о применении схемы с целью получения необоснованной налоговой выгоды (т.е. ухода от налогов). Давайте разберемся, с чем это может быть связано.

Применение «упрощенки» позволяет снизить налоговую нагрузку на бизнес, а также облегчить и упростить ведение налогового и бухгалтерского учета. Однако есть ряд ограничений на применение УСН, среди которых, в частности, – наличие у организации филиалов.

Сложности связаны с тем, что в Налоговом кодексе РФ нет такого понятия как «филиал». Следовательно, у ИФНС есть простор для воображения, – что же можно отнести к этому понятию.

Важно!

[su_quote]

Возможность применять «упрощенку» ограничена рядом критериев (по численности сотрудников, выручке, стоимости основных средств и т.д.). Подробно все ограничения по УСН изложены в главе 26.2 Налогового кодекса РФ и в публикации нашего блога «Переход на УСН: ограничения для перехода на «упрощенку», рекомендации по применению и изменения по УСН в 2018 году».

Сейчас налоговики активно ищут все новые и новые схемы незаконного занижения налогов. В последнее время появился интерес к организациям, зарегистрированным в регионах с пониженной ставкой УСН и имеющим обособленные подразделения в других регионах. Такой интерес связан с тем, что пониженную ставку УСН применяет вся организация в целом, включая обособленное подразделение.

Риском является ситуация, когда открывается обособленное подразделение при УСН, и по факту все основные функции и деятельность компании осуществляет именно это обособленное подразделение. А головная организация существуют только для получения права на применение пониженной ставки.

Справочно

Региональными законами РФ могут быть установлены различные ставки налога для компаний и ИП, работающих на упрощенной системе налогообложения.

- Для УСН-6 (объектом налогообложения являются доходы) ставка «упрощенного налога составляет от 1 до 6% в зависимости от вида деятельности.

- Для УСН-15 (объектом налогообложения является разница между доходами и расходами) ставка налога может варьироваться от 5 до 15% в зависимости от вида деятельности.

- Для вновь созданных ИП, работающих в производственной, социальной или научной сферах (льгота действует два года с момента регистрации ИП) – 0%.

Для более наглядного понимания ситуации и возникающих рисков рассмотрим два примера с одинаковым условием и разными обстоятельствами (когда ООО на УСН открывает обособленное подразделение).

Условие: Головная организация зарегистрирована во Владимире. Занимается разработкой программного обеспечения и консультированием в этой области.

Законом Владимирской области на данный вид деятельности установлена пониженная налоговая ставка – 5%.

Организация имеет обособленное подразделение в Москве, которое, как мы уже знаем, применяет ту же ставку, что и головная организация.

Пример № 1. Весь штат компании оформлен в обособленном подразделении.

На сайте в разделе «Контакты» указаны московские телефоны и адрес, нет никакого упоминания о том, что компания также представлена во Владимире.

По факту, все сделки, которые были совершены от этого юридического лица, заключены в Москве, а соответственно, и вся выручка получена именно обособленным подразделением.

Очевидно, что такая структура организации бизнеса организована с одной целью – получение налоговой выгоды. Очень высок риск, что налоговая также «раскусит» такую схему.

Пример № 2. Весь управляющий и административный персонал компании оформлен в головной организации. Маркетологи, менеджеры, разработчики ПО и т.д. могут быть оформлены как в головной организации, так и в подразделении, в зависимости от реальных потребностей бизнеса.

На сайте в разделе «Контакты» указаны телефоны и адреса, как Владимирского, так и Московского офисов. Сделки совершаются в обоих офисах юридического лица, но от лица головной организации.

Так выглядит структура реально работающего бизнеса, когда организация на УСН имеет обособленное подразделение – обособленное подразделение открывается в связи с производственной необходимостью.

Итак, чтобы исключить риск подозрений в создании схемы для получения необоснованной налоговой выгоды в отношении компании, имеющей обособленное подразделение при УСН в другом городе, необходимо руководствоваться следующими правилами:

- Головная организация должна осуществлять реальную деятельность: заключать договоры, иметь необходимые ресурсы для выполнения своих задач (офис, оборудование, сотрудников и т.д.).

- Выручка, полученная в результате сделок, заключенных обособленным подразделением, может превышать выручку головной организации. Однако головная компания должна также активно учувствовать в коммерческой деятельности. Вне зависимости от того, где заключена сделка, она оформляется от лица головной организации (место заключения договора должно совпадать с местом нахождения головной организации), т. к. обособленные подразделения не являются самостоятельными юридическими лицами.

- Количество сотрудников в обособленных подразделениях может превышать количество сотрудников в головной организации, но весь управляющий персонал должен быть оформлен по месту нахождения головной организации.

Примеры регионов с пониженными ставками для организаций и ИП, применяющих УСН «доходы-расходы»

- Ставка 7% – установлена в Санкт-Петербурге (Закон от 05.05.2009 № 185-36). Также есть возможность применять ставку 0% при соблюдении следующих условий: ИП впервые зарегистрировано с 1 января 2016 года; средняя численность работников не больше 15 человек;

осуществление видов деятельности, предусмотренных следующими разделами Общероссийского классификатора видов экономической деятельности (ОКВЭД): «Обрабатывающая промышленность», «Деятельность профессиональная, научная и техническая», «Деятельность в области здравоохранения и социальных услуг» (есть исключения).

- Ставка 5% – действует в Севастополе по видам деятельности, связанным с образованием, сельским хозяйством, отдыхом и развлечениями и др. При этом выручка по этим видам деятельности должна быть не менее 70% (см. Закон от 29.12.2014 № 59-ЗРК/2014).

Источник: https://1c-wiseadvice.ru/company/blog/obosoblennoe-podrazdelenie-pri-usn/

Обособленное подразделение и УСН в 2017 году

Когда у компании имеется обособленное подразделение, это неизбежно влечет за собой различного рода последствия.

В связи с созданием территориально удаленного филиала или представительство на фирму налагаются некоторые ограничения, обязанности и права.

Может ли организация, находящаяся на УСН, иметь обособленное подразделение в 2017 году? И наоборот, разрешается ли компаниям, создавшим такие подразделения, применять «упрощенку»? Об этом вы узнаете из нашей статьи.

Пункт 2 статьи 11 Налогового кодекса РФ содержит четкое разъяснение понятия «обособленное подразделение». Им может считаться любое подразделение, которое территориально удалено от компании и в котором созданы и функционируют рабочие места.

Подразделения компании признаются обособленными даже в случаях, когда они не упоминаются в учредительных или других организационных документах юридического лица. Никак не влияют на этот факт и полномочия, которыми подразделение наделено.

Стационарным считается любое рабочее место, созданное на срок не менее одного месяца.

В положениях налогового законодательства нигде не упоминается о таких понятиях, как «представительство» или «филиал». Поэтому в части налогообложения они должны использоваться и пониматься в значении, которым их наделяет 55 статья ГК РФ.

В ней говорится, что представительством компании является обособленное подразделение (ОП), территориально находящееся в другом регионе, созданное с целью представления интересов фирмы и из защиты. Филиалом признается ОП, находящееся на территориальном удалении от юр.

лица, при этом осуществляющее его функции (все или некоторые), представительство в том числе.

Статья 55 ГК РФ обязывает компании указывать в учредительных документах информацию об имеющихся филиалах и представительствах. При этом различные филиалы и представительства, наряду с прочими структурными подразделениями, не имеют статуса отдельного юридического лица.

Свою деятельность в части гражданских и иных отношений, а также касаемо налогообложения, они ведут от имени головной фирмы.

Делается это на основании правоустанавливающего документа – доверенности, которая выписывается на имя руководителя или иного представителя филиала, другого структурного подразделения компании.

Из вышесказанного видно, что понятие «обособленное подразделение» более обширное, чем понятия «филиал» и «представительство». Оно включает в себя абсолютно все возможные структурные подразделения компании, не зависимо от их формы, рода деятельности и полномочий.

Какие полномочия имеют работники ОП?

В соответствии с положениями действующего законодательства об ООО и АО, представлять интересы компании и совершать какие-либо действия от ее лица без наличия доверенности может только ее руководитель – ген. директор, президент и т.д.

Прочие должностные лица и сотрудники, в том числе те, в чьих руках находится руководство структурным подразделением, могут действовать от имени юр. лица, а также представлять или защищать его интересы, только при наличии действующей доверенности. Документ выдается единоличным руководителем компании, например, директором, должен быть заверен его подписью и содержать оттиск печати фирмы.

Что касается обособленного подразделения, одним из критериев, на основании которого оно может считаться представительством или филиалом, является масштабы полномочий, вмененных его сотрудникам.

Например, наличие руководителя, который имеет право совершать какие-либо действия от лица компании (заключать договора, подписывать первичные документы и прочее) и располагает соответствующей доверенностью, вполне может указывать на то, что структурное подразделение является филиалом (представительством).

Причем такая доверенность наделяет назначенного руководителя довольно обширным спектром правомочий, без которых полноценное руководство и функционирование подразделения не представляется возможным.

Не рекомендуется выписывать подобные правонаделяющие документы на иных сотрудников структурного подразделения. В доверенности на рядового работника следует четко и конкретно прописывать перечень прав, которыми его наделяет данный документ.

Наличие у сотрудника доверенности, на основании которой он получает право подписывать какие-либо документы, принимать у контрагентов деньги или совершать прочие действия в интересах фирмы вовсе не свидетельствует о создании филиала или представительства.

Выписывая доверенность на лицо, в чьи обязанности входит управление структурным подразделением, также желательно указать спектр его прав и обязанностей. А также уточнить в документе, что право на совершение всевозможных хоз. операций, решение вопросов управленческого характера и защита прав организации остается за ее единоличным руководителем.

Расчетный счет фирмы в месте нахождения ее ОП

Фирма может открыть р/счет в любом банке, находящемся по мосту фактического расположения ее подразделения, вне зависимости от того, имеет оно статус представительства или филиала.

Банк, в свою очередь, не может каким-либо образом воспрепятствовать этому, так как в соответствии со ст.

846 ГК РФ организация вправе заключить соглашение об открытии и обслуживании счета в любом банковском отделении на предложенных им условиях. Банк при этом обязан пойти ей на встречу.

Отказ допускается лишь в следующих случаях:

- банк не имеет возможности заключить договор банковского обслуживания или исполнять его положения в полном объеме;

- на основании решения Налоговой службы любые движения на счетах компании должны быть приостановлены;

- организация-клиент отказывается предоставить все необходимые идентификационные документы, которые банк вправе затребовать во исполнение Закона об исключении отмывания доходов.

В России банки открывают расчетные счета для различных юр. лиц в соответствии с определенными правилами, прописанными в Инструкции БР от 14.09.2006 № 28И. Но никаких ограничений, касающихся количества открываемых одной организацией счетов или местонахождения банка, в котором эти счета открываются, этот документ не содержит.

Для того, чтобы заключить с банком договор об открытии и обслуживании р/счета, компании необходимо предоставить следующий пакет документов:

- ОГРЮЛ;

- Учредительные документы (Устав, решение о назначении руководителя и прочие);

- Лицензии, подтверждающие право организации заниматься той или иной деятельностью (если они требуются);

- Карточка, в которой содержатся образцы подписей руководителя, главного бухгалтера, других уполномоченных лиц, а также образец оттиска печати компании;

- Документы, свидетельствующие о том, что указанные представитель компании действительно обладают полным правом распоряжаться финансовыми средствами фирмы, которые хранятся на счете в банке;

- Документы, подтверждающие права единоличного руководителя компании;

- ИНН.

Из всего сказанного вытекает, что компания может беспрепятственно открывать расчетные счета в любых банковских отделениях, в том числе расположенных в месте нахождения ОП.

Оформляя карточку, содержащую образцы подписей лиц, уполномоченных совершать финансовые операции на счету компании, юр.

лицо самостоятельно принимает решение о том, предоставлять ли такое право руководителю и главбуху филиала (подразделения).

Создание ОП организацией на УСН

Налоговое законодательство РФ запрещает компаниям, создавшим или создающим филиалы, применять УСН (ст. 346.12 НК РФ). Если же у организации есть такие подразделения, как представительства, УСН применять можно.

Налоговый кодекс рассматривает термин «обособленное подразделение» как более глобальное понятие, которое помимо филиалов и представительств включает в себя и другие возможные структурные подразделения. А значит, фирма вполне может открыть (создать) подразделение, не являющееся филиалом или представительством.

[su_quote]

Из этого следует, что в случаях, когда фирмой создается некое обособленное подразделение, сведения о котором не отражены в учредительных документах и при этом оно не является ни представительством, ни филиалом, она на законных основаниях может продолжать применять УСН. Этого же мнения придерживается Минфин РФ, что подтверждается сразу несколькими письмами: № 031106/2/76, № 031106/2/108, № 031106/2/76 и другими.

При возникновении спорных ситуаций, разрешение которых требует судебного вмешательства, прежде всего учитывается наличие всех признаков филиала, указанных в статье 55 ГК РФ:

- разработанное и утвержденное положение о филиале;

- наличие имущества, принадлежащего филиалу;

- назначение лица, в чьи обязанности входит руководство филиалом;

- ведение филиалом деятельности, направленной на защиту интересов юр. лица;

- отражение информации о филиале в учредительных документах фирмы.

По мнению судов, для того, чтобы подразделение можно было расценивать как филиал или представительство, необходимо присутствие одновременно всех признаков, прописанных в статье 55 ГК РФ. Если хотя бы один из них отсутствует, то подразделение не может считаться филиалом (представительском).

Организациям, находящимся на УСН и открывающим обособленное подразделение в 2017 году, необходимо учитывать все вышесказанное. Соблюдение нескольких простых правил поможет исключить возникновение спорных ситуаций и разногласий с Налоговыми органами:

- Если компания открывает обособленное подразделение, то не нужно отражать этот факт в учредительной документации;

- Следует избегать в наименовании подразделения слова «филиал», лучше подобрать другой подходящий по смыслу термин, например, «отделение»;

- Стационарные рабочие места, находящиеся на удалении от фактического нахождения компании, достаточно утвердить приказом генерального директора (иного руководителя), не прибегая при этом к разработке положений о филиале (другом структурном подразделении);

- Отдельного внимания заслуживает приказ о создании ОП. В текст этого документа рекомендуется внести уточнение, касающееся полномочий руководителя подразделения. А именно, следует указать, что право принимать решения относительно текущих хозяйственных и производственных вопросов, полноценно руководить подразделением и защищать интересы юр. лица сохраняется за ген. директором (директором, президентом) фирмы. Если какие-то полномочия возлагаются на рядового сотрудника компании, то разумно указать в доверенности их полный перечень. Не нужно предоставлять руководителю подразделения слишком много прав и полномочий, будет лучше оградить его от обязанностей по защите интересов организации.

Может ли организация, находящаяся на УСН, иметь обособленное подразделение в 2017 году? Однозначно, да. При этом оно не может быть филиалом, а также должно полностью отвечать перечисленным выше требованиям и не противоречить положениям, содержащимся в гл. 26.2 НК РФ.

Следует принимать во внимание изменения в налоговом законодательстве, вступившие в силу с начала 2016 года. В соответствии с ними наличие у компании представительства больше не является препятствием для применения «упрощенки», как это было ранее.

В таких случаях переход на УСН осуществляется на общих основаниях.

Уведомление ИФНС об открытии ОП

О каждом созданном ОП необходимо в обязательном порядке уведомлять ИФНС по месту регистрации юр. лица. Это необходимо для того, чтобы зарегистрировать подразделение в отделении ФНС по месту его фактического нахождения.

https://www.youtube.com/watch?v=h4qHmohVTKM

Для этого в налоговую инспекцию, где компания состоит на учете, в месячный срок с даты открытия обособленного подразделения нужно направить сообщение, информирующее об этом факте. Какие-либо иные документы предоставлять не требуется. После получения уведомления в течение 5 дней местная Налоговая служба сама поставит вышеупомянутое подразделение на учет (ст. 83, 84 НК РФ).

Сообщение о создании подразделения предоставляется в ИФНС одним из трех возможных способов: передается при личном визите, направляется в адрес инспекции почтовым отправлением с уведомлением или по телекоммуникационным каналам связи (электронная версия).

Несоблюдение установленного срока подачи уведомления (месяц со дня открытия подразделения) влечет за собой применение к организации-нарушителю карательных мер, а именно, штрафа в размере 10 тыс. руб.

Кроме ИФНС о создании обособленного подразделения необходимо уведомить и другие фонды: ФСС, ПФР по месту регистрации компании.

Уведомление составляется в произвольной форме, на его подачу также отводится ровно месяц.

Источник: https://okbuh.ru/usn/obosoblennoe-podrazdelenie

Может ли ооо платить налог усн

Может ли АО применять УСН? Ответ на этот вопрос зависит от того, соблюдены ли критерии применения упрощенки, которые являются общими для всех предприятий. Рассмотрим, может ли АО применять УСН и есть ли особенности у этого спецрежима для данной организационно-правовой формы.

Особенности условий применения УСН АО

Благодаря изменениям, внесенным в ГК РФ в 2014 году, упразднены такие организационно-правовые формы, как ОАО и ЗАО. Теперь акционерные общества подразделяются на публичные (ПАО) и непубличные (АО).

Требования по внесению изменений, связанных с переименованием, отсутствуют, но при наличии иных оснований для внесения записи в ЕГРЮЛ одновременно заполняются документы и на изменение организационно-правовой формы предприятия.

Особых требований для применения УСН, связанных с организационно-правовой формой организации, не существует. Предприятие, в том числе АО, уже работающее на УСН или только планирующее перейти с 2018 года, должно соответствовать обычным критериям:

- объем дохода АО, уже работающего на УСН, за 2017 год не должен превысить 150 млн руб.; если переход только планируется с 2018 года, то сумма дохода за 9 месяцев 2017 года должна быть не более 112,5 млн руб. (п. 2 ст. 346.12 НК РФ);

Подробнее об ограничении доходов при УСН читайте в материале «Ограничение по выручке при УСН в 2017 году».

- предприятие не относится к юрлицам, перечисленным в п. 3 ст. 346.12 НК РФ, в т. ч.:

- средняя численность его работников не превышает 100 человек;

- остаточная стоимость амортизируемого имущества — менее 150 млн руб.;

- у АО нет филиалов и представительств и др.

Подробнее о требованиях для перехода на УСН читайте в публикации «Кто является плательщиками УСН».

Особое внимание следует обратить на подп. 14 п. 3 ст. 346.12 НК РФ. Речь идет об ограничении доли участия в уставном капитале АО других юридических лиц (максимум 25%).

Непубличным АО в этом смысле несколько проще, чем публичным, т. к. легче ограничить круг лиц, которым могут быть проданы акции.

Узнать о текущем составе акционеров можно из реестра, который ведет либо аккредитованный регистратор, либо само АО.

Здесь необходимо обратить внимание, внесены ли изменения в устав бывшего ЗАО или ОАО. Несмотря на то, что закон подразумевает обязательное ведение реестра акционеров сторонним регистратором только для ПАО, если в уставе прописана передача реестра (как это было в том числе для ЗАО до внесения изменений в ГК РФ), то вести его самостоятельно не вправе даже АО.

В Налоговом кодексе не предусмотрена обязанность подавать реестр акционеров вместе с уведомлением о переходе на упрощенку. Но в данном случае лучше подстраховаться и предоставить такой документ самостоятельно, особенно если в ЕГРЮЛ в составе учредителей числятся юрлица.

Изменения среди состава держателей акций в ЕГРЮЛ не отражаются, и у налоговой инспекции нет возможности выяснить, как изменилась ситуация с момента госрегистрации.

Поэтому во избежание отказа в праве применения УСН реестр акционеров следует подать в налоговую инспекцию вместе с уведомлением.

В остальном требования не отличаются от предприятий с другими формами собственности.

Почитайте статью «Порядок применения упрощенной системы налогообложения», в которой вы найдете информацию о сроках подачи уведомления о переходе на УСН, о том, что делать, если право на применение упрощенки было утрачено, и как перейти на другой режим налогообложения, если такое решение было принято самостоятельно.

А о том, от каких налогов и на каких основаниях освобождается любая организация, в том числе АО, читайте в материале «Единый налог при упрощенной системе налогообложения (УСН)».

Организация бухучета АО на УСН

Ни один спецрежим налогообложения с 2013 года не освобождает предприятие от ведения бухгалтерского учета и сдачи отчетности (п. 1 ст. 6 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

Если АО на УСН является субъектом малого предпринимательства (СМП) и не подлежит обязательному аудиту, а также не относится к иным субъектам, перечисленным в п. 5 ст.

6 закона № 402-ФЗ, оно может вести бухучет в том числе и упрощенным способом, а значит, сдавать бухгалтерскую отчетность также по упрощенной форме. Стандарты упрощенного способа описаны в информации Минфина № ПЗ-3/2015.

ВАЖНО! С 2016 года действует новая редакция закона «О развитии малого и среднего предпринимательства в Российской Федерации» от 24.07.2007 № 209-ФЗ, согласно которой критерии отнесения организации к субъектам малого предпринимательства существенно поменялись.

Теперь для соответствия признакам СМП кроме показателей дохода и численности необходимо, чтобы общество, в том числе АО, отвечало требованиям подп. «б–д» п. 1.1 ст. 4 вышеуказанного закона. Обратите внимание, что, даже если АО не относится к СМП, оно вправе применять УСН.

Ограничения касаются только упрощенного способа ведения бухгалтерского учета.

Все остальные предприятия сдают полноценную отчетность. О том, как ее составить, читайте в публикации «ПБУ 4/99 – бухгалтерская отчетность организации (нюансы)».

Варианты налогообложения АО при УСН

При применении УСН АО, как и любое другое юрлицо, может выбрать один из двух вариантов объекта налогообложения (ст. 346.14 НК РФ) и соответствующую ставку:

- «доходы» – ставка 6% (законом субъекта РФ может снижаться до 1%, п. 1 ст. 346.20 НК РФ);

- «доходы за вычетом расходов» – ставка 15% (законом субъекта РФ может снижаться до 5%, п. 2 ст. 346.20 НК РФ).

Источник: http://yurist-moscow.ru/mozhet-li-ooo-platit-nalog-usn/

Обособленное подразделение при УСН — отчетность,в 1С, юридического лица, ИП

Использовать упрощенную систему налогообложения могут далеко не все субъекты хозяйственной деятельности. Одним из ограничений является наличие филиалов и представительств у организации.

На этой почве необходимо разобраться, подпадают ли под указанные ограничения обособленные подразделения ООО, и куда платить налог по УСН 15.

Основные моменты ↑

Необходимость уплачивать налог на добавленную стоимость сохраняет только в отношении импортной продукции, которая пересекает российскую границу.

В то же время для ИП предусмотрено освобождение от уплаты НДФЛ по тем доходам, что были получены от коммерческой деятельности.

Юридические лица не могут воспользоваться этой льготой, так как на них возложены обязанности налоговых агентов в отношении рабочего персонала.

Кроме того, субъекты хозяйственной деятельности обязаны уплачивать:

- Водный и земельный налог.

- Налог за рекламу.

Налоговый кодекс выделяет два вида ставок:

| Размер | Объект |

| 6% | Объектом налогообложения являются «доходы» |

| 15% | Объектом налогообложения являются «доходы», уменьшенные на размер расходов предприятия |

Извещение направляется по месту регистрации заявителя не позже 31 декабря. В отношении вновь созданного предприятия устанавливается 30-дневный срок со дня регистрации.

Одновременно в извещение указывает избранная налоговая ставка. Если у фискального органа не возникло никаких замечаний, организация считается перешедшей на УСН.

Отдельно уведомлять налогоплательщиков о невозможности применения УСН налоговая служба не обязана.

Чтобы решить возникающую проблему следует разобраться в определениях. Дополнительные ограничения для использования упрощенной системы налогообложения:

| Ограничение | Размер |

| Размер прибыли по итогам 9 месяцев | Не должен превышать 45 млн. руб. |

| Итоговая стоимость ОС | Не может быть больше 100 млн. руб. |

| Предельное количество рабочих | Не должно превышать 100 чел. |

Определения

При этом обособленным подразделение признается независимо от того, внесено ли оно в учредительные документы как филиал, или нет. Что касается стационарных рабочих мест, то таковыми они считаются, если создаются на срок от 1 месяца.

Какова его роль

Отличие отделения от филиала заключается в функциональных нагрузках. Как правило, представительство направлено на представление интересов юридического лица.

Основной задачей филиала является реализации части функций предприятия или его представительства. Филиал в обязательном порядке должен быть прописан в учредительной документации.

При этом ни филиал, ни представительство не являются самостоятельными субъектами хозяйственной деятельности и наделяются имуществом создавшего их юридического лица.

Осуществление деятельности происходит на основании положения. Руководитель филиала или представительства действует по доверенности.

Однако не стоит забывать, что обособленное подразделение также подлежит обязательной регистрации.

Законные основания

Основным нормативным актом, регулирующим вопрос, связанный с созданием и деятельностью обособленного подразделения является Налоговый кодекс.

Порядок формирования обособленного подразделения юридического лица при УСН ↑

Обособленное отделение может начать создаваться с момента возникновения стационарного рабочего места.

К заявлению необходимо приложить:

- Договор аренды.

- Выписку из ЕГРЮЛ.

- Приказ о создании ОП.

- Другие документы.

Создание

Чтобы создать обособленное подразделение при УСН в другом городе налогоплательщику необходимо придерживаться следующих рекомендаций:

- не вносить данные об отделении в учредительные документы;

- исключить документальное оформление передачи имущества головной организацией обособленному подразделению;

- не разрабатывать положение, регламентирующее деятельность отделения;

- не назначать руководителя подразделения.

Деятельность территориальной единицы может осуществляться на основании распоряжения руководителя головной организации.

Что касается назначения руководителя подразделения, то здесь необходимо в доверенности указывать полномочия лица, но, без наделения его статусом руководитель обособленного отделения.

Доверенность желательно выдавать на основании отдельного приказа руководителя юридического лица. В распоряжении нужно сделать ссылку на то, что организацией руководит исполнительный единоличный орган.

При этом прерогатива по защите интересов юридического лица остается за директором организации. Это необходимо для того, чтобы подразделение не подпало под определение филиала или представительства.

Отражение расходов по открытию

Издержки, связанные с открытием обособленного отделения, включая аренду помещения можно включить в расходы при исчислении суммы налога.

Но, если эти издержки перечисляются налогоплательщиком самостоятельно на счета обслуживающих организаций, то их нужно включать в состав материальных.

Таблица: уплата налогов и сдача отчетности при наличии обособленного подразделения

Чтобы можно было учитывать расходы, связанные с капитальным ремонтом, об этом должно быть соответствующе отображение в договоре аренды.

Как следствие его стоимость относится к издержкам сразу после покупки и ввода в эксплуатацию. Если организация приобрела помещение под обособленное подразделение, то оно относится к основным средствам.

Единственным условием является государственная регистрация права собственности на приобретенный объект недвижимости.

Также при открытии обособленного подразделения учитываются расходы по оплате труда и транспортные издержки. В графе расходы обособленному отделению необходимо указать:

- расходы на содержание рабочих мест;

- стоимость текущего ремонта;

- платежи по аренде помещения;

- расходы на уплату процентов по кредитам;

- уплаченный НДС, таможенные платежи и другие.

Подготовка к ведению учета

Бухгалтерский и налоговый учет обособленного подразделения осуществляется на общих основаниях.

Если налогоплательщик находится на УСН, то ему необходимо отображаться все денежные поступления и издержки в книге учета доходов и расходов.

Налоговая декларация подается по месту регистрации головной организации (ст.346.23 НК РФ). При передаче подразделению основных средств организации бухгалтерские проводки осуществляются соответствующим образом.

Для юридического лица:

| Проводка | Операция |

| Дт 79 Кт 01 | ОС передано в обособленное подразделение |

| Дт 02 Кт 79 | Переданная в территориальную единицу сумма амортизации |

Для обособленного подразделения:

| Проводка | Операция |

| Дт 01 Кт 79 | Принятие ОС на баланс обособленного подразделения |

| Дт 79 Кт 02 | Учет амортизации по принятому основному средству |

Возникающие нюансы ↑

Как правило, нюансы, которые возникают при открытии подразделения, связаны:

- Со спецификой уплаты налогов.

- С порядок сдачи декларации.

- С применением программы 1С.

Особенности уплаты налогов

Единый налог по всем видам деятельности предприятия с учетом прибыли обособленного отделения уплачивается по месту постановки на учет юридического лица (ст.346.21 НК РФ).

Сдача отчетности

Для сдачи налоговой декларации установлены следующие сроки:

| Организации | Отчитываются до 31 марта |

| ИП | Сдают декларацию до 30 апреля |

При утрате права на использование УСН, налогоплательщик обязан отчитаться до 25 числа месяца, что идет за прошедшим налоговым периодом (ст.346.23 НК РФ).

Что касается других отчетных документов, то они сдаются организациями в следующие сроки:

Отражение в 1С

Автоматизированная программа 1С позволяет бухгалтерам упорядочить внутрихозяйственные расчеты.

Если обособленно подразделение выделено на отдельный баланс, то оно отображается следующим образом:

Источник: http://buhonline24.ru/sistema-nalogooblozhenija/usn/obosoblennoe-podrazdelenie-pri-usn.html

Зачем ИФНС оспаривать утрату УСН из-за открытия представительства?

Источник: журнал «Главбух»

Открытие представительства на УСН оставаться компании не возволило. Однако и в вычете «входного» НДС ей отказали. Судьи признали действия чиновников неправомерными (постановление ФАС Восточно-Сибирского округа от 23 июня 2014 г. № А74-3486/2013).

Суть спора

После того, как в III квартале произошло открытие представительства, на УСН компания оставаться не могла. Она сообщила в инспекцию об утрате права на спецрежим и представила декларацию по НДС за III квартал, где сумма налога заявлена к вычету.

Однако инспекторы, проверив декларацию, отказались принять предъявленную сумму. Они посчитали, что если в представительстве отсутствует руководитель то оно не может считаться таковым. Значит, компания продолжала работать на «упрощенке» и не имела права на вычеты НДС.

Организация не согласилась с таким решением и обратилась в суд.

Решение суда

Арбитры поддержали компанию.

Организации, применяющие упрощенную систему налогообложения не платят НДС.

Исключение составляет налог, подлежащий уплате при ввозе товаров в Российскую Федерацию и иные территории, находящиеся под ее юрисдикцией, а также в соответствии со статьей 174.1 Налогового кодекса РФ.

Поэтому такие компании не имеют права на возмещение налога на добавленную стоимость в порядке и на условиях, которые предусмотрены статьями 176 и 176.1 Налогового кодекса РФ.

Предприятия на «упрощенке» не могут до окончания налогового периода перейти на иной режим налогообложения. Об этом говорится в пункте 3 статьи 346.13 Налогового кодекса РФ.

В пункте 3 статьи 346.12 Налогового кодекса РФ определено, в каких случаях компания не вправе применять упрощенный режим. Так, в частности, это относится к организациям, имеющим филиалы или представительства (подп. 1 п. 3 ст. 346.12 Налогового кодекса РФ).

В пункте 4 статьи 346.13 Налогового кодекса РФ сказано, что, если в течение отчетного (налогового) периода компания нарушила установленные требования, она теряет право на спецрежим. Причем с начала того квартала, в котором допущено нарушение.

Таким образом, организация, открывшая представительство, утрачивает право на применение упрощенной системы налогообложения.

В соответствии со статьей 55 Гражданского кодекса РФ представительством является обособленное подразделение предприятия, расположенное вне места его нахождения. Оно представляет и защищает интересы компании.

При этом арбитры разъяснили: если организация не назначила руководителя представительства, то из этого не следует, что директор компании не может сам управлять им.

Все необходимые сведения о представительстве внесены в ЕГРЮЛ в соответствии с законодательством РФ. Эти данные не оспорены и не исключены из реестра.

[su_quote]

На основании вышесказанного судьи пришли к следующему выводу. Поскольку НДС уже был уплачен организацией в составе цены, приобретенное имущество предполагается использовать в хозяйственной деятельности в облагаемых операциях, то компания имеет право на вычет налога. Причем начиная с квартала, в котором было открыто представительство.

Источник: https://otchetonline.ru/art/buh/47382-zachem-ifns-osparivat-utratu-usn-iz-za-otkrytiya-predstavitel-stva.html

Налогообложение обособленных подразделений: кто платит – филиал или «голова»?

Оглавление:

Открытие офисов, филиалов, представительств вне адреса нахождения юридического лица – обычная практика для расширяющихся фирм.

Если созданные подразделения являются территориально обособленными, они несут обязанности по уплате налогов и сборов организации в регионах своего расположения.

При этом на учете в местных органах ФНС и внебюджетных фондах в качестве плательщика состоят не отделения фирмы, а ее «голова», которая и отвечает за налогообложение всех своих обособленных подразделений.

Обособленное подразделение с точки зрения налогового кодекса

Термин «обособленное подразделение» по-своему трактуется гражданским и налоговым законодательством России. ГК РФ четко выделяет из этого понятия филиалы и представительства – как субъекты, наделенные более широкими, в сравнении с обычными подразделениями, полномочиями. Их правовой статус подлежит фиксации в учредительных документах фирмы:

- Представительством является подразделение, представляющее организацию в другом населенном пункте, регионе.

- Филиал не только защищает интересы компании, но и принимает на себя ее функции, полностью или частично, для деятельности на своей территории.

Налоговый кодекс (п.2 ст.11) под обособленным подразумевает любое подразделение, удовлетворяющее следующим признакам:

- территориальная удаленность от головной организации;

- наличие стационарных рабочих мест, как минимум одного, оборудованного на срок более месяца.

Территориальные отделения с любым правовым статусом не являются юрлицами и не могут выступать как самостоятельные налогоплательщики. Каковы полномочия этих подразделений, внесены ли они в Устав организации в качестве филиалов/представительств – для целей налогообложения существенного значения не имеет. Исключение – применение такими фирмами упрощенного налогового режима.

Обособленные подразделения и УСН

Ст. 346 НК РФ (п.3 пп.1) ограничивает для фирм, имеющих обособленные подразделения в форме представительств и филиалов, возможность использовать «упрощенку». Если территориальные отделения не зарегистрированы как филиалы, юрлицу не запрещено облагаться по упрощенной системе, при условии, что оно в принципе имеет на это право.

Однако ФНС обращает пристальное внимание на налогообложение обособленных подразделений при УСН.

Нередко возникают споры между фирмами и налоговиками, когда последние ищут в документах «обычного» структурного отделения признаки филиала или представительства.

Во избежание недоразумений при открытии территориальных офисов «голове» не стоит наделять их имуществом, расширенными полномочиями и прочими атрибутами самостоятельности.

Специалисты рекомендуют уделить внимание следующим моментам при оформлении документов:

- в Уставе юрлица не должно содержаться упоминание территориальных отделений;

- в названиях подразделений необходимо избегать употребления слов «филиал» и «представительство»;

- не нужно разрабатывать для удаленного подразделения отдельного положения, оно может работать на основании приказа гендиректора фирмы;

- лучше не назначать в обособленный офис руководителя, а если он необходим – строго ограничить его полномочия.

Уплата налогов обособленными подразделениями

Порядок налогообложения структурных подразделений зависит от их правового статуса, вида взимаемых налогов и сборов, наличия/отсутствия у отделения собственного баланса, банковского счета.

НДС

Плательщиками налога на добавленную стоимость являются юридические лица. Поскольку подразделения не признаются самостоятельными субъектами, обязанностей по НДС они не имеют.

Головная организация подает декларацию по НДС в инспекцию ФНС по месту постановки на учет самого юридического лица. Исчисление и уплата налога производится общей суммой без распределения на филиалы.

Акцизы

Акцизы подлежат уплате по месту нахождения подразделений, занимающихся производством, реализацией подакцизных товаров и услуг. Для организаций-налогоплательщиков это означает, что подавать декларации по акцизам им необходимо по каждому филиалу отдельно – в их территориальные органы ФНС.

Налоговая отчетность по акцизам предоставляется по факту реализации, передачи подакцизной продукции. Если у подразделения за отчетный период таких операций не было, сдавать за него декларацию не нужно.

НДФЛ

Юридическое лицо как работодатель является налоговым агентом по подоходному налогообложению своих сотрудников – физических лиц. Сведения о доходах персонала компания обязана подавать в «свою» инспекцию. При этом перечислять сумму налогов, удержанную с работников, она должна по месту их регистрации в качестве налогоплательщиков.

Для этого организация при открытии обособленных подразделений становится на учет в налоговые органы по месту нахождения каждого из них. НДФЛ уплачивается по реквизитам соответствующей инспекции, туда же дублируются данные по доходам персонала конкретного подразделения.

Налог на прибыль

Порядок уплаты налога на прибыль юрлицами, имеющими удаленные подразделения, регулируется статьей 288 НК РФ. В части налога, идущего в федеральный бюджет, перечисление авансовых платежей и задолженности на конец налогового периода производится «головой» фирмы общей суммой, без разбивки по филиалам.

Расчеты по налогу на прибыль с региональными бюджетами происходят с учетом места расположения всех структурных подразделений и головной организации. Из общей налоговой базы фирмы необходимо выделить долю, приходящуюся на каждый филиал, представительство.

Затем исчисляются и переводятся авансовые платежи в соответствующие ИФНС – местные и центральную.

Декларации по налогу прибыль предоставляются аналогичным образом – по месту регистрации юрлица и в территориальные органы, ведущие учет региональных представительств.

Имущественный налог

Налог на имущество организации уплачивается раздельно по месту расположения головного офиса и филиалов, если у подразделений имеется свой баланс и принятые на него активы.

Оплата за налогооблагаемое имущество, находящееся на учете в центральной организации, исчисляется и переводится авансовыми платежами в ту ИФНС, где юрлицо зарегистрировано.

Аналогично уплачивается налог на имущество, числящееся за подразделениями. По каждому филиалу отдельно рассчитывается налоговая база, которая умножается на ставку налога, установленную в том или ином субъекте федерации.

Сумма имущественного налога уходит в региональный бюджет.

Транспортный налог

Порядок уплаты транспортного налога зависит от места государственной регистрации транспортных средств. Если автомобиль закреплен за головным офисом, платежи за него будут происходить в центральную ИФНС. При этом фактически машина может находиться в удаленном подразделении. Транспорт, переданный в филиал по бумагам, ставится на местный учет и облагается там же.

Это правило касается только постоянной регистрации транспортного средства. Если оформлен временный учет, во избежание двойного налогообложения налог по месту временного нахождения автомобиля не взимается.

Земельный налог

Уплата земельного налога обособленными подразделениями нормами Налогового Кодекса не регламентируется. В общих случаях организация, владеющая объектом земельного налогообложения по месту нахождения филиала, подает декларацию и производит оплату за участок в местный бюджет.

Если у подразделения есть собственный счет, перечисление суммы земельного налога, рассчитанной за налоговый период, происходит с него.

Расчеты с внебюджетными фондами

Расчетами по страховым взносам своими силами обособленные подразделения занимаются только в том случае, если обладают тремя признаками самостоятельности (№212-ФЗ от 24.07.2009 г., ст. 15, ч.11):

- собственным балансом;

- отдельным расчетным счетом;

- полномочиями выплачивать заработную плату персоналу.

Территориальные отделения компании взаимодействуют со страховыми фондами, встав на учет в местных органах ПФР, ФСС и ФОМС. Если филиал не отвечает перечисленным требованиям хотя бы по одному из параметров, внебюджетные фонды общаются напрямую с «головой».

Для правильного налогообложения обособленных подразделений в 2015 году организация обязана своевременно сообщать об их создании и ликвидации:

- Постановка филиалов и представительств на учет происходит через регистрацию изменений в ЕГРЮЛ – в ИФНС по месту нахождения юрлица.

- Прекращение деятельности представительства, филиала фиксируется на основании сообщения по форме С-09-3-2, направленного фирмой в трехдневный срок с даты решения о закрытии.

- По подразделениям, не являющимся филиалами, срок извещения налоговой составляет 1 месяц – при открытии, 3 дня – при изменении сведений. Форма уведомления – С-09-3-1 подается в «головную» инспекцию.

- Снять территориальное отделение с учета необходимо в течение 3 дней с момента прекращения работы.

В соответствии со статьей 116 НК РФ за несвоевременное предоставление информации о создании или ликвидации подразделений фирмы наказывают «рублем»: штрафом в размере от 5 до 10 тыс. руб.

Источник: https://dezhur.com/db/buhgalteriya/nalogooblozhenie-obosoblennyh-podrazdeleniy-kto-platit-filial-ili-golova.html