Усн в 2019 г.: деклараций и пониженных взносов больше не будет

В 2019 году будут внесены изменения в налоговое законодательство. Налогоплательщикам УСН увеличат размер взносов, перечисляемых во внебюджентные фонды, обяжут установить онлайн-кассы, независимо от способов расчета за товары и услуги, упростят порядок предоставления отчетности, а в отдельных случаях вообще освободят от ее подготовки.

Изменения по УСН в 2019 году

Наступающий год принесет много изменений в сфере налогообложения физических и юридических лиц.

С 1 января 2019 года для плательщиков УСН установят:

- способ отчитаться без декларации;

- уменьшение страховых взносов при учете «Доходов»;

- новые коэффициенты расчета суммы взносов и отмена пониженной ставки;

- обязанность использовать онлайн-кассу.

Причины изменений

В отношении упрощенной системы ходит много слухов относительно ее отмены или изменения расчетов налоговой базы. Поводом для разработки изменений к Налоговому кодексу и закону о бухгалтерском учете выступил ежегодный инвестиционный форум в Сочи, который состоялся 15-16 февраля 2018 года.

Премьер-министр Дмитрий Медведев поручил федеральным структурам разработать дополнения к существующему режиму налогообложения, упростить систему отчетности с целью сокращения расходов в малом бизнесе и регламентировать обязательное применение онлайн-касс для обеспечения достоверной информации об операциях.

Срок изменений

Министерству финансов и экономического развития нужно разработать законопроект, который вступит в действие с 1 января 2019 года. При своевременной реализации поручений премьер-министра налогоплательщики по УСН отчитаются за текущий год без декларации при условии применения ККТ в 2018 году.

Критерии отмены сдачи деклараций

Использовать упрощенный порядок при составлении ответственности смогут предприниматели, которые ведут деятельность с применением онлайн-касс и выбрали объект налогообложения «Доходы».

ВАЖНО! Так как ИФНС получает фискальные данные мгновенно обо всех поступлениях в кассу или на расчетный счет, они самостоятельно смогут определить сумму налога к уплате, поэтому необходимость составления декларации и ее представления отсутствует.

Применяя категорию «Доходы минус расходы», ИП усложняет процедуру сдачи отчетов. Список расходов, которые будут уменьшать налоговую базу, строго регламентирован, но дистанционно налоговый орган не сможет проверить корректность данных по оплате налога.

Ставка по налогу

Изменений ставки производить не будут. ИП, отчитывающиеся по «доходам», будут платить как прежде ‒ 6%, а при разнице «доходы минус расходы» ‒ 15%. На региональном уровне допускается снижение значений на 1 и 5 пунктов, соответственно.

При оплате по «Доходам» предприниматели уменьшат суммы страховых взносов: за сотрудников ‒ на 50%, без персонала, «за себя» ‒ полностью.

Для работы по упрощенке критерии остаются прежними:

- лимит полученных доходов за 9 месяцев до изменения системы ‒ 112 500 руб.;

- остаточная стоимость основных средств ‒ 150 000 руб.;

- максимальное количество наемных сотрудников ‒ 100 человек.

Кто уже отчитывается по УСН, лимит доходов не изменили, он составит также 120 000 руб.

К сожалению, будут отменены пониженные страховые взносы.

ВАЖНО! При дополнении статьи 427 Налогового кодекса размер страховых взносов 20% продлевать не будут, так как его рекомендовали к применению в 2017 и 2018 гг.

Специальный тариф использовали для перешедших на упрощенку при доходе до 79 000 руб., осуществляющим деятельность, указанную в пункте 1 измененной статьи. Все отчисления с 1 января 2019 года при наличии наемных работников будут платить по ставке 30%.

Проверки государственными органами компаний и ИП, находящихся на «надзорных каникулах», согласно закону № 294-ФЗ от 29.12.2008, должны были начаться с 1 января 2019 года. Фактически план проверок малого бизнеса перенесли до 2022 года, что регламентировали в нормативных документах.

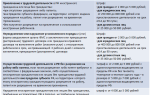

| Согласно статье 430 Налогового кодекса, сумма взносов возрастет | Увеличение расходов, так как ИП вынужден за себя платить больше. На пенсионное страхование при доходе до 300 000 рублей к оплате 29 354 рублей, свыше 300 000 рублей – помимо установленного лимита, 1% от разницы. Взнос на медицинское страхование ‒ 6 884 руб.Порядок начислений и выплат по сотрудникам не меняется. |

| Отмена налоговой отчетности для юридических лиц | Сокращение времени и количества отчетов при системе налогообложения «доходы» и использовании онлайн-кассы. |

| Регистрация расходов по основным средствам | Документально подтверждать регистрацию недвижимости больше не надо будет. Единая методика расчета позволит избежать ошибок в отчетах и недопонимания со стороны ИФНС. |

| Сумма пени будет больше неоплаченных взносов | Введут ежедневное начисление штрафных санкций, начиная со следующего дня после несвоевременной оплаты до даты фактического погашения. |

| Представление отчетности только в электронном виде | Дополнительно не надо будет сдавать документы в Росстат. Организации, которые не являются малыми, по новым правилам должны отчитаться будут за 2019 год, малые сдадут документы по новым требованиям за 2020 году. |

| Увеличение НДС до 20% | Обязательно использовать всем ставку с 1 января, независимо от организационно-правовой формы и вида деятельности. Льготная ставка в 10% останется на детские товары, предметы первой необходимости и другие из утвержденного списка. Дополнений и изменений в него внесено не будет. |

| Отмена транспортного налога | Налогообложению подлежит только недвижимое имущество. Отчеты собственники транспорта тоже предоставлять не будут. |

| Проверка работодателей Трудовыми инспекциями по новым критериям | Постановлением правительства № 1080 от 08.09.2017 установлены требования, которые должны соблюдать при оформлении сотрудников и организации условий труда. Проверка проводится по специальным вопросам. Для выявления и устранения нарушений работодатель должен разработать аналог чек-листа и проводить плановые проверки. |

| Увеличение зарплаты работающих граждан | Рассмотрен проект Министерства труда, в котором предложено увеличить МРОТ до прожиточного минимума. При положительной реализации изменений оклады могут возрасти до 11 280 рублей. |

| Увеличение пенсионного возраста | После принятия законопроекта будет изменен расчет пенсионных отчислений и установлен порядок оформления выхода на пенсию. |

| Порядок оформления работников | Глава 48 Трудового кодекса регламентирует указывать в договоре все основные аспекты трудовых отношений и порядок решения спорных ситуаций. Правила едины для организаций и ИП. |

| Большое количество выходных и праздничных дней | Установили перенос рабочих и выходных дней, таким образом, отдыхать будут 25 дней, а каждый из праздников ‒ не менее 3 дней. Важно обратить внимание при расчете выплат по разным формам оплаты труда. |

| Выбор сотрудником банка | При поступлении заявления от сотрудника на изменение банка для перечисления зарплаты, отличного от предложенного работодателем, нужно в течение 15 дней внести изменения в карточку учета. При отказе работнику компания заплатит штраф. |

| Обязательное применение ККТ | Каждый должен установить онлайн-кассу. При любых расчетах – наличными, картой или платежным поручением ‒ на счет надо оформить чек. |

| Увеличение суммы удержаний из зарплаты | Раньше взыскать по разным причинам могли только 25 000 рублей, но суммы с будущего года вырастет до 100 000 рублей. Важно: после всех вычетов к выплате должно быть не меньше прожиточного минимума. |

| Выбор дней отпуска | Согласно законопроекту № 217278-7, сотрудник имеет право выбрать период ежегодного оплачиваемого отпуска при наличии 3 и более детей в возрасте до 12 лет. |

| Штраф за несвоевременную выплату зарплаты | При наличии первого нарушения будет вынесено предупреждение. Повторно организация заплатит 30 000-50 000 рублей, руководитель ‒ 10 000-20 000 рублей, что установлено законопроектом № 473887-7. |

| При работе на игровых автоматах и наличии сотрудников применение ККТ обязательно | В зависимости от особенностей форм получения дохода, выделяют несколько типов касс. За неправильно подобранный штраф может составить до 100% от суммы, которую внес клиент на момент выявления несоответствия. |

| Юридические лица и ИП, работающие в сфере общественного питания и наемных сотрудников, обязательно должны применять онлайн-кассы и оформлять отчетность в электронном виде | Разовые расходы на приобретение и необходимости покупка обновлений и сопровождение ККТ. |

| При предоставлении в государственные органы копии документов обязательно указывать место хранения оригинала | Все копии документов оформлять только в соответствии с новым ГОСТом и правильно заверять копии для ИФНС, внебюджетных фондов и сотрудников. |

| Все работодатели будут классифицированы Рострудом по степени риска | Согласно пункту 21 Положения № 875, утвержденного Правительством 01.09.2012, будут дополнены критерии отнесения организаций к зонам высокого и значительного риска. Плановые проверки таких работодателей будут проходить постоянно. Для исключения штрафов надо ознакомиться с правилами проверки и провести внутренний аудит на предмет их соблюдения заранее. |

ВАЖНО!

Источник: https://moneymakerfactory.ru/articles/usn-v-2019/

Лимит доходов по УСН в 2016 году

Лимит доходов по УСН в 2016 году компании могут посчитать уже сейчас. Для расчета надо использовать коэффициент-дефлятор на 2016 год.

В статье:

- Лимит доходов по УСН в 2016 году

- Расчет лимита доходов по УСН в 2016 году

Коэффициент-дефлятор УСН на 2016 год составляет 1,329. Используя эту цифру, можно посчитать, сможет ли компания применять упрощенку в 2016 году, и как долго.

Расчет лимита доходов по УСН в 2016 году

Чтобы определить лимит доходов на УСН в 2016 году, надо базовые размеры предельных доходов в 60 и 45 млн рублей без учета текущего коэффициента умножить на величину дефлятора (1,329). Предельная величина доходов на упрощенной системе налогообложения утверждена НК РФ (п. 2 ст. 346.12, п. 4 ст. 346.13 НК РФ) соответственно.

То есть, чтобы компания оставалась на упрощенке в 2016 году, ее доходы не должны превысить 79 740 тыс. рублей (60 млн руб. × 1,329). Иначе говоря, лимит доходов для применения УСН в 2016 году равен 79 740 тыс. рублей.

Если доходы при УСН превысят установленный лимит, компания потеряет право на применение спецрежима (п. 4 ст. 346.13 НК РФ). Либо если нарушены другие требования, предъявляемые упрощенцам (п. 3, 4 ст. 346.12 и п. 3 ст. 346.14 НК РФ).

О потере права на применение УСН надо сообщить в свою инспекцию в течение 15 календарных дней по истечении отчетного (налогового) периода, в котором размер дохода превысил допустимый предел либо нарушены иные условия применения УСН (п. 5 ст. 346.13 НК РФ).

- Образец сообщения об утере права на применение УСН

Переход на общий режим происходит с квартала, в котором превышен лимит доходов для применения УСН в 2016 году.

В 2015 году для перехода на упрощенку использоваля коэффициент 1,147. Можно применять упрощенку с 2016 года, если доходы за девять месяцев 2015 года составили не более 51 615 тыс. рублей (45 млн руб. × 1,147).

Лимит дохода для перехода на УСН в 2017 году

Для перехода на УСН с 2017 года величина доходов за 9 месяцев 2016 года не должна превышать 59 805 тыс. рублей (45 млн руб. × 1,329).

Напомним, что лимит доходов для перехода на УСН с 2017 года, также как и в 2016 году, применяют только организации. Лимит доходов для перехода предпринимателей на упрощенку с 2017 года не установлен.

Доходы при расчете лимита по УСН в 2016 году

При расчете лимита учитываются доходы от реализации и внереализационные доходы. Но при этом не надо учитывать поступления, которые единым налогом не облагаются. Это следующие доходы:

- в виде имущества, полученного в форме залога или задатка в качестве обеспечения обязательств;

- взносы (вклады) в уставный (складочный) капитал;

- поступившее посреднику имущество и денежные средства в связи с исполнением обязательств по договору комиссии, агентскому договору или другому аналогичному договору;

- поступления в счет возмещения затрат, которые понес посредник за комитента, принципала или иного доверителя;

- в виде средств или иного имущества, которые получены по договорам кредита или займа, а также средств или иного имущества, которые получены в счет погашения таких заимствований;

- в виде имущества, полученного российской организацией безвозмездно от учредителя, имеющего не менее чем 50-процентную долю в уставном капитале, или от дочерней фирмы при таком же участии в ее капитале;

- в виде капитальных вложений в форме неотделимых улучшений имущества, переданного арендатором.

- Кроме перечисленных доходов не учитываются при расчете лимита поступления в виде дивидендов (письмо ФНС России от 7 декабря 2011 г. № ЕД-4-3/20628@ ).

Источник: https://www.gazeta-unp.ru/articles/41064-limit-dohodov-po-usn-v-2016-godu

Несколько важных изменений для предпринимателей с 2016 года

По уже сложившейся традиции перед тем, как поздравить вас с новым годом, мы расскажем, какие изменения ждут предпринимателей в 2016 году. Надеемся, сюрпризы для вас будут только приятными, а о нововведениях законодательства мы в Эльбе уже позаботились.

Начнем с самого очевидного изменения: ежегодно власти повышают минимальный размер оплаты труда, на следующий год утверждена сумма 6 204 рубля. Для ИП это значит увеличение страховых взносов за себя. Формула расчета взносов осталась без изменений: фиксированная часть + 1% от дохода свыше 300 тысяч рублей.

В 2016 году страховые взносы ИП за себя составят:

23 153,33 руб. +1% от дохода свыше 300 тыс. руб

Распределение по фондам выглядит так:

- в ПФР: 19 356,48 руб. + 1%

- в ФФОМС: 3 796,85 руб.

Верхняя граница, больше которой взносы не вырастут, составит 158 648,69 руб.

При оплате взносов за 2016 год в платежках нужно указывать новые КБК:

- 392 1 02 02140 06 1100 160 — страховые взносы в фиксированном размере.

- 392 1 02 02140 06 1200 160 — страховые взносы 1% от с дохода свыше 300 тыс. руб.

- 392 1 02 02103 08 1011 160 — взносы в ФФОМС.

Минимальная зарплата по РФ 6 204 рубля

Для работодателей повышение МРОТ означает, что нужно убедиться — зарплата сотрудника при полной выработке не ниже 6 204 рублей.

Будьте внимательны, в некоторых регионах устанавливается свой минимальный размер оплаты, и тогда нужно соблюдать именно его.

Например, в Москве с ноября 2015 года МРОТ составляет 17 300 рублей, в Санкт-Петербурге с 2016 года установлен 11 700 рублей, в Свердловской области с июля 2015 года — 8 154 рубля.

Чтобы оформить повышение зарплаты, просто заключите с сотрудником доп.соглашение к трудовому договору и внесите изменения в штатное расписание.

Возможно снижение ставки 6% по налогу УСН «Доходы»

Есть хорошая новость для тех, кто платит налог УСН 6% от доходов. С 2016 года каждый регион сам решает по какой ставке платить налог: от 1% до 6%, поэтому отчисления государству могут снизиться. Власти на своё усмотрение будут определять кому именно снизить налоговую нагрузку. Скорее всего, в первую очередь обрадуют тех, кто занят в приоритетных для региона сферах деятельности.

Кстати, в 2016 году УСН можно применять до превышения лимита по доходам 79 740 000 рублей в год.

Налог ЕНВД может стать меньше

Чиновники решили порадовать и предпринимателей на ЕНВД. Напомним, вмененный налог не зависит от фактического дохода, а рассчитывается по специальной формуле.

В ней есть два коэффициента, которые влияют на размер налога: К1, который устанавливается по всей России, и К2, который утверждают местные власти. На следующий год федеральный коэффициент К1 оставили на прежнем уровне (правда после длительных споров).

Если местные власти поддержат и сохранят значение коэффициента К2, то налоги останутся без изменений, а то и совсем снизятся.

В формуле расчета налога есть процентная ставка 15%. Еще с октября 2015 года муниципальные органы власти имеют право снизить её вплоть до 7,5 % для отдельных категорий. Отслеживайте местные новости, возможно, чиновники порадуют еще больше.

Патент для новых видов деятельности

Патентная система налогообложения самая простая из всех — сдавать отчетность в налоговую не нужно совсем. Она создана специально для ИП с сотрудниками меньше 15 человек и годовым доходом не больше 60 000 000 рублей.

Кроме существующих видов деятельности, патент смогут ввести еще и для услуг общепита без залов обслуживания, ремонта компьютеров, производства хлебобулочной и молочной продукции, услуг по переводу и других новых видов.

Шпаргалка для тех, кто не сталкивался с патентной системой:

Патент вводится отдельно региональным законом, который утверждает годовой потенциальный доход по каждому виду деятельности. Годовая сумма в налоговую = 6% от потенциального дохода. Срок приобретения от 1 месяца до года. Для перехода на патент нужно подать заявление за 10 дней до начала применения.

Расходы на основные средства для УСН «Доходы — расходы»

Когда-то давно мы писали статью про особый учет в расходах основных средств. С 2016 года вносятся небольшие изменения.

Для тех, у кого нет времени перечитывать статью, напомним, что основные средства — это товары или имущество, которые используются в деятельности предприятия (не для перепродажи), со сроком использования дольше года и стоимостью дороже 40 000 рублей. С 2016 года стоимостью дороже 100 000 рублей.

Такие основные средства списываются в расходах УСН по особым правилам: равными долями в течение одного календарного года и учитываются на последнее число квартала, т.е. на 31 марта, 30 июня, 30 сентября и на 31 декабря.

Расходы начинаем списывать в том квартале, на который выпадает последняя из дат: оплаты, введения в эксплуатацию или регистрации права собственности. Получается, что на конец года основное средство полностью учтено в расходах.

Остальные подробности описаны в давней статье.

Резюмируем: со следующего года имущество, приобретенное для деятельности фирмы, стоимостью до 100 000 рублей списывается в расходы сразу, а более дорогое — разбивается по кварталам в течение календарного года.

Ндс не нужно учитывать в доходах усн при выставлении счет-фактуры

Спецрежимники официально освобождаются от НДС и не обязаны выставлять счета-фактуры. Но многие предприниматели, чтобы не упустить ценного клиента, идут на встречу и выделяют НДС.

Кроме того, что нужно сдать дополнительную отчетность по НДС и перечислить налог, раньше еще возникало двойное налогообложение.

С 2016 года вносится исправление: в доходах УСН нужно учесть сумму от покупателя без налога НДС.

Например, стоимость товара 10 000 рублей + НДС 1 800 рублей. По итогам квартала 1 800 рублей нужно перечислить в налоговую и сдать отчет по НДС до 25 числа следующего месяца, а при расчете налога УСН учесть только доход 10 000 рулей.

Отчетность в Росстат до 1 апреля 2016 года

Иногда Росстат исследует предпринимателей, и просит предоставить сведения о бизнесе. На этот раз органы статистики решили провести массовое наблюдение, и запросить отчетность у всех ИП и ООО в стране. Каждому на почту поступит уведомление с приложением формы для заполнения.

Пугаться не стоит, это разовый отчет, в котором нужно просто указать известные вам данные: выручку, расходы, материалы, оборудование, сведения о сотрудниках и зарплате. Хотя органы статистики не такие серьезные как налоговая, не игнорируйте это требование.

За несдачу отчета или недостоверную информацию предусмотрен штраф 3-5 тыс. руб. на директора ООО или предпринимателя. Более того имеется законопроект (на 29.12.2015 прошел Совет Федерации) по ужесточению наказания с 2016 года до 10-20 тыс.

руб на директора или предпринимателя и 20-70 тыс. руб. на организацию.

Изменения по НДФЛ и взносам за сотрудников

Как вы знаете, с зарплаты сотрудников, работодатель удерживает НДФЛ и перечисляет его в налоговую. С 2016 года изменяются сроки оплаты налога за сотрудников:

- НДФЛ с отпускных и пособий по нетрудоспособности — до конца месяца фактической выплаты;

- НДФЛ с зарплат и иных вознаграждений — не позже следующего дня за выплатой дохода.

С 2016 года меняется и отчетность по НДФЛ. Кроме годового отчета 2-НДФЛ, появится еще ежеквартальный 6-НДФЛ.

В нем указываются выплаты сотрудникам, предоставленные вычеты и сумма налога в целом по всем сотрудникам.

Причем, если сотрудников более 25 человек, отчет необходимо отправить только в электронном виде. За несдачу отчета предусмотрен штраф 1000 рублей за каждый неполный месяц просрочки.

Также у работодателей есть обязанность по уплате страховых взносов за сотрудников. На 2016 года установлена новая предельная база доходов. Максимальный доход сотрудника, на который начисляются взносы в ПФР по общему тарифу, установлен 796 тысяч рублей.

Свыше этой суммы взносы рассчитываются в размере 10%, а если вы применяете льготы — не нужно начислять совсем. База для начисления взносов в ФСС на временную нетрудоспособность составит 718 тысяч рублей, и свыше неё страховые взносы не уплачиваются.

По взносам в ФФОМС предельную базу отменили еще с прошлого года, поэтому эти отчисления придется делать независимо от дохода сотрудника.

Сейчас Госдума рассматривает еще один проект изменений: со второго квартала 2016 года предлагается ввести ежемесячную отчетность в ПФР. Если закон примут, новый отчет будет в виде списка всех сотрудников, в том числе работающих по договорам ГПХ. За несдачу или искажение сведений предполагается ввести штраф 500 руб за каждого сотрудника, но не менее 2000 руб.

Источник: https://e-kontur.ru/blog/14609

Упрощенная система налогообложения (УСН, УСНО, упрощенка)

Для расчета авансовых платежей и налога УСН, вы можете воспользоваться бесплатным онлайн-калькулятором непосредственно на этом сайте. Также многие ИП и организации для расчета налогов используют данную интернет-бухгалтерию.

Что такое УСН

Упрощенная система налогообложения – один из наиболее экономически целесообразных налоговых режимов, позволяющим минимизировать налоговые платежи и сократить объем представляемой отчетности.

Особенностью УСН, как и любого другого специального режима, является замена основных налогов общей системы налогообложения, одним – единым. На упрощенке не подлежат уплате:

Кто имеет право применять УСН в 2018 году

ИП и организации, отвечающие определенным условиям, в частности:

- Лимит дохода по итогам отчетного или налогового периода не превышает 150 000 000 руб.

- Количество сотрудников менее 100 человек.

- Стоимость основных средств менее 150 млн. руб.

- Доля участия других организаций не более 25%.

Обратите внимание, что с 2017 года изменились лимиты на переход и применение УСН. Лимит доходов для перехода на УСН повышен более, чем в два раза, предельный доход для применения упрощенной системы налогообложения увеличен с 60 млн. руб. до 150 млн.

руб, а максимальная стоимость основных средств, позволяющая применять «упрощенку», теперь равна 150 млн. руб. (вместо 100 млн. руб. в 2016 году).

Начиная с 1 января 2018 года, лимит дохода, позволяющего перейти на УСН, повышен более, чем в два раза и составляет 112,5 млн.руб.

Примечание: значения предельного дохода для применения и перехода на УСНО не подлежит корректировке на коэффициент-дефлятор до 1 января 2020 года.

Кто не может применять УСН

- Организации, имеющие филиалы.

- Банки.

- Страховые компании.

- Негосударственные пенсионные фонды.

- Инвестиционные фонды.

- Участники рынка ценных бумаг.

- Ломбарды.

- Организации и ИП, производящие подакцизные товары (например, спиртосодержащая и алкогольная продукция, табак и т.п.).

- Организации и ИП, добывающие и реализующие полезные ископаемые за исключением общераспространенных).

- Организации, занимающиеся проведением азартных игр.

- Организации и ИП на ЕСХН.

- Нотариусы и адвокаты частной практики.

- Участники соглашений о разделе продукции.

- Организации, в которых доля участия других организаций не превышает 25 % за исключением ряда учреждений, перечисленных пп.14 п. 3 ст. 346.12.

- Организации и ИП численность сотрудников которых превышает 100 человек.

- Организации остаточная стоимость основных средств которых превышает 100 млн. руб.

- Бюджетные и казенные учреждения.

- Иностранные компании.

- Организации и ИП вовремя не подавшие заявления о переходе на упрощенку.

- Частные агентства занятости.

- Организации и ИП на ОСН.

- Организации и ИП, чей доход превышает 150 000 000 руб. в год (на 2018 год).

Примечание: с 2016 года запрет на применение УСН организациями, имеющими представительства, снят.

Виды УСН (объект налогообложения)

Упрощенка имеет два объекта налогообложения:

- Доходы (ставка 6%).

- Доходы, уменьшенные на величину расходов (ставка 15%).

Примечание: ставка по указанным объектам может быть уменьшена региональными властями до 1% для объекта «доходы» и 5% для объекта «Доходы минус расходы».

При переходе на УСН организации и ИП обязаны самостоятельно выбрать объект налогообложения («Доходы» или «Доходы минус расходы»).

Читайте подробнее про выбор между УСН «Доходы» и УСН «Доходы минус расходы».

Виды деятельности, подпадающие под УСН

Также как и ОСН, упрощенка применяется в отношении всех видов деятельности налогоплательщика, а не каких либо конкретных, как в случае с ЕНВД, ПСН и ЕСХН. Исключение составляют банки, страховые компании, пенсионные и инвестиционные фонды и ряд иных организаций, указанных в п. 3 ст. 346.12 НК РФ.

Переход на УСН в 2018 году

Чтобы перейти на упрощенку необходимо в налоговую инспекцию подать уведомление о переходе на УСН. Если вы только планируете открыть ИП или зарегистрировать ООО, то уведомление можно подать либо с документами на регистрацию, либо в течение 30 дней после государственной регистрации.

Обратите внимание, что если вы не уложитесь в указанный срок, то будете автоматически переведены на основной режим налогообложения – самый сложный и невыгодный для субъектов малого и среднего предпринимательства.

Существующие ИП и организации могут перейти на УСН только с 1 января следующего года. Для этого им необходимо подать уведомление до 31 декабря текущего года. В связи с тем, что организации в заявлении должны указывать доход, полученный за 9 месяцев (по состоянию на 1 октября) заявление они могут подать не ранее 1 октября.

Чтобы перейти на УСН действующие ИП и ООО должны отвечать следующим условиям:

- Размер дохода за 9 месяцев года не превышает 112 500 000 руб.

- Количество сотрудников не более 100 человек.

- Стоимость основных средств не превышает 150 млн. руб.

- Доля участия других организаций не более 25%.

Обратите внимание, перейти на УСН можно только 1 раз в год, равно как и сменить объект налогообложения.

Расчет налога по УСН в 2018 году

Подробно о том, как рассчитать налог (авансовые платежи) по УСН на объектах «Доходы» и «Доходы, уменьшенные на величину расходов» вы можете прочитать на этой странице.

Сроки уплаты налога УСН в 2018 году

По итогам каждого отчетного периода (1 квартал, полугодие и 9 месяцев) ИП и ООО на УСН необходимо производить авансовые платежи. Всего за календарный год необходимо сделать 3 платежа, а уже по итогам года рассчитать и заплатить окончательный налог.

В таблице ниже представлены сроки уплаты налога УСН в 2018 г.:

| 1 квартал | до 25 апреля 2018 года |

| Полугодие | до 25 июля 2018 года |

| 9 месяцев | до 25 октября 2018 года |

| Календарный год (за 2018) | Для ИП – 30 апреля 2019 года |

| Для организаций – 1 апреля 2019 года |

Примечание: если срок уплаты налога УСН выпадает на выходной или праздник, тогда крайний срок уплаты переносится на ближайший рабочий день.

Минимальный налог (убыток при УСН)

Если по итогам календарного года у ИП или ООО на объекте «Доходы минус расходы» получен убыток (расходы превысили доходы), то необходимо уплатить минимальный налог (1% с всех полученных доходов).

При этом убыток можно будет включить в расходы в следующем году или в течение одного из последующих 10 лет (после чего он аннулируется). Если убыток был не один, то они переносятся в том же порядке, в котором были получены.

Налоговый учет и отчетность ИП и ООО на УСН в 2018 году

По итогам календарного года необходимо подать одну налоговую декларацию УСН.

Крайний срок сдачи декларации УСН за 2018 год:

| 2018 год | Для ИП – 30 апреля 2019 года |

| Для организаций – 1 апреля 2019 года |

Примечание: если срок подачи декларации УСН выпадает на выходной или праздник, тогда крайний срок уплаты переносится на ближайший рабочий день.

ИП и организации, применяющие УСН, обязаны вести книгу учета доходов и расходов (КУДиР) . С 2013 года заверять в налоговой инспекции КУДиР не нужно.

ИП, применяющие УСН, не обязаны представлять бухгалтерскую отчетность и вести учет.

Организации на УСН, помимо налоговой декларации и КУДиР, обязаны вести бухгалтерский учёт и сдавать бухгалтерскую отчётность.

Бухгалтерская отчетность для разных категорий организаций различается. В общем случае она состоит из следующих документов:

- Бухгалтерский баланс (форма 1).

- Отчет о финансовых результатах (форма 2).

- Отчет об изменениях капитала (форма 3).

- Отчет о движении денежных средств (форма 4).

- Отчет о целевом использовании средств (форма 6).

- Пояснения в табличной и текстовой форме.

Более подробно о бухгалтерской отчетности здесь.

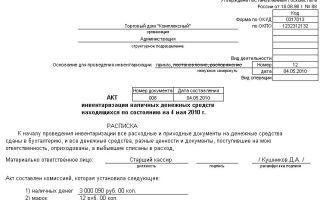

Организации и ИП, осуществляющие операции, связанные с приемом, выдачей и хранением наличных денежных средств (кассовые операции) обязаны соблюдать правила кассовой дисциплины.

Более подробно про кассовую дисциплину.

Обратите внимание, с 2017 года все ИП и организации, осуществляющие расчеты с использованием наличных денежных средств и электронных средств платежа (за некоторым исключением), обязаны применять онлайн-кассы.

Совмещение УСН с иными налоговыми режимами

УСН, также как и ОСН, является режимом налогообложения, применяемым ко всем видам деятельности, осуществляемым налогоплательщиком (за исключением, указанных в п.3 ст. 346.12 НК РФ), в связи, с чем совмещать УСН можно только с ЕНВД и ПСН.

Раздельный учёт

При совмещении налоговых режимов, необходимо отделять доходы и расходы по УСН от доходов и расходов по ЕНВД и ПСН. Как правило, с разделением доходов трудностей не возникает. В свою очередь с расходами ситуация обстоит несколько сложнее.

Существуют расходы, которые нельзя однозначно отнести ни к УСН, ни к остальной деятельности, например, зарплата работников которые занимаются всеми видами деятельности одновременно (директор, бухгалтер и т.п.). В таких случаях, расходы необходимо разделять на две части пропорционально полученным доходам нарастающим итогом с начала года.

Утрата на право применение УСН

ИП и организации теряют право на применение УСН, если в течение года:

- Сумма дохода превысила 150 000 000 рублей.

- Средняя численность сотрудников составила больше 100 человек.

- Стоимость основных средств превысила 150 млн. рублей.

Начиная с того года, в котором ИП и ООО перестали отвечать указанным условиям они переводятся на ОСН.

Переход на другой налоговый режим

Перейти на иной режим налогообложения можно только со следующего года. Подать уведомление о переходе на иной режим налогообложения необходимо до 15 января того года с которого планируется переход на другую систему налогообложения.

Вернуться на упрощенку с другого режима можно только через год.

Снятие с учёта УСН

Заявление о снятии с учета необходимо составить в течение 15 дней с даты прекращения деятельности на УСН в 2-х экземплярах (форма 26.2-8) и подать его в налоговую службу.

Частные вопросы по применению ПСН

В настоящий момент применение обоих режимов налогообложения является добровольным. В связи с этим налогоплательщик волен сам выбирать какой режим налогообложения применять: УСН или ЕНВД.

Источник: https://www.malyi-biznes.ru/usn/

Упрощенная система налогообложения в 2017 году: Изменения

Содержание этой статьи:

Как и другие налоговые режимы, упрощенная система налогообложения в 2017 году претерпела некоторые изменения.

Использовать ее могут как предприниматели, только что начавшие свое дело, так и те фирмы, которые уже работали по другой системе (например, ОСНО или ЕНВД).

Для перехода на этот режим нужно написать заявление и предоставить его вместе с пакетом документов.

Но чтобы применять УСН, фирма или ИП должны соответствовать оговоренным законодательством требованиям.

Как объект налогообложения, предприниматель может выбрать пункт «Доходы» или «Доходы минус расходы».

Изменить позицию можно только по окончании налогового периода. Поэтому к выбору пункта следует отнестись внимательно.

Сумма, которую налогоплательщик выплачивает по окончании отчетного периода, формируется в зависимости от объекта.

Далее представлена таблица, по которой можно сравнить процентную ставку и налоговую базу для разных объектов.

| «Доходы» | 6% | Размер доходов в денежном эквиваленте | Выплата по налогам уменьшается на размер страховых взносов, перечисления по временной нетрудоспособности сотрудника или платежи в рамках добровольного личного страхования |

| «Доходы минус расходы» | 15% (в зависимости от местного законодательства ставка может быть дифференцирована от 5 до 15%) | Размер доходов, уменьшенный на сумму затрат (перечень таких затрат оговаривается в главе 25 и статье 346.16 Налогового кодекса) | Налоговые вычеты как таковые отсутствуют, но страховые взносы берутся в перечень расходов при определении налоговой базы |

Для ИП с работниками и для ООО действует ограничение: уменьшать сумму налога можно не более чем наполовину.

Однако, если ИП работает без сотрудников, он может снизить налоговые выплаты на всю сумму по страховым взносам.

back to menu ↑

Чтобы применять УСН, ИП или ООО нужно соответствовать определенным требованиям.

В частности, они затрагивают сферу деятельности и численность сотрудников.

Сначала о тех организациях, которые не могут работать по этой системе:

- фирмы, имеющие филиалы;

- при размере дохода за последние 9 месяцев не более 45 миллионов рублей;

- фирмы, составляющие финансовый сектор (в их числе, среди прочих, находятся банковские и микрофинансовые организации);

- компании, работающие в сфере игорного бизнеса;

- предприятия, выплачивающие ЕСХН;

- при числе сотрудников от 100 человек;

- если прочие организации имеют долю 25% и более (некоторые исключения перечислены в статье 346.12 Налогового кодекса);

- при остаточной стоимости основных средств более 150 миллионов рублей (до 2017 года это ограничение составляло 100 миллионов);

- бюджетные учреждения;

- иностранные организации;

- агентства, занятые предоставлением труда работников;

- компании, не направившие заявление по утвержденной форме в налоговую службу.

Касательно условий для ИП, заявление на упрощенную систему налогообложения нельзя подать в следующих случаях:

- если в штате более 100 сотрудников;

- если применяется ЕСХН;

- если предприниматель не уведомил налоговую службу о применении этого режима.

back to menu ↑

Если ИП или ООО проходит процедуру регистрации, на протяжении 30 дней после постановки на учет они могут оповестить налоговую, что будут применять УСН.

В такой ситуации требуется принести заявление и отметить объект налогообложения.

- При утверждении варианта «Доходы» ставка налога по упрощенной системе налогообложения имеет размер 6%.

- При утверждении варианта «Доходы минус расходы» ставка 15%.

На УСН можно перейти с другого налогового режима, если ИП или ООО удовлетворяет установленным требованиям.

Заявление на упрощенную систему налогообложения подается:

- Для ИП и для ООО – не позже 31 декабря года, идущего перед переходом.

- При переходе с ЕНВД работать по УСН можно прямо с начала месяца, в котором закончилась обязанность применять предыдущую систему.

В 2017 году «упрощенка» также применяется лишь для конкретных видов деятельности.

Перечень предпринимателей и организаций, для которых не предусмотрена эта система, приведен выше.

back to menu ↑

Упрощенная система налогообложения в 2017 году была скорректирована по двум параметрам: в отношении размера остаточной стоимости основных средств и лимита для перехода на этот налоговый режим.

- Ранее размер денежного эквивалента остаточных средств составлял 100 миллионов рублей. Теперь он увеличен до 150 миллионов. Эта цифра должна быть зафиксирована на 1 января 2017 года, на протяжении года не превышать установленный размер.

- Для перехода на УСН с начала 2017 года доход за последние 9 месяцев 2016 года не должен превышать 59,805 миллиона рублей. Чтобы начать работать по «упрощенке» с 2018 года, доход за последние 9 месяцев 2017 года должен составлять не более 90 миллионов рублей.

Изначально установленная сумма в 45 миллионов рублей каждый год умножалась на коэффициент-дефлятор. Для 2016 года он составил 1,329.

На основании этого, рассчитывается лимит для перехода на УСН: 45 * 1,329 = 59,805.

Касательно лимита, установленного для 2018 года, он превышает ранее утвержденный в два раза. Коэффициент-дефлятор не будет применяться к этому числу до 2020 года.

back to menu ↑

Налоговые выплаты в рамках «упрощенки», как и ранее, включают в себя:

- Авансовые платежи. Осуществляются по итогам квартала, их выплачивают до 25 числа месяца, идущего за отчетным периодом. Средства переводятся за I, II и III кварталы.

- Итоговый платеж. Проводится по результатам года.

Налог по УСН организации выплачивают до 31 марта года, идущего после отчетного.

Для ИП период, в течение которого нужно перечислить налоговый взнос, чуть больше – до 30 апреля.

Реквизиты платежей всегда можно узнать на официальном сайте налоговой – www.nalog.ru.

Стоит учесть, что организациям нужно перечислять налоговые выплаты по реквизитам отделения по местонахождению фирмы.

Индивидуальные предприниматели обращаются в инспекцию по своему месту жительства.

back to menu ↑

Коды КБК отличаются в зависимости от примененного объекта налогообложения.

Для варианта «Доходы» с налоговой ставкой 6% код для основного налога – 182 1 05 01011 01 1000 110.

Если выбран вариант «Доходы минус расходы», где ставка 15%, код имеет вид 182 1 05 01021 01 1000 110.

Для ИП и для ООО используются одни и те де коды КБК. Различие только в выбранных объектах налогообложения.

Как видно, они различаются только по десятому разряду. Цифры с 9 по 11 указывают на подстатью доходов.

Если КБК введен неверно, это усложнит выплату налога. При ошибке в коде, поручение возвращается плательщику или считается невыясненным.

Ввиду такой задержки, платеж может запоздать, а это приведет к начислению пени.

Так как предназначение взноса без КБК распознать не удается, он может поступить на другой счет как выплата иного налога.

В таком случае, придется повторно производить платеж и доплачивать пени за просрочку.

Однако есть выход: написать письменное заявление, чтобы сумму переплаты по другому налогу перевели на нужный счет.

Даже в такой ситуации пени будут начислены. Но если, несмотря на ошибочно указанный код, платеж поступил по назначению, выплачивать пени не придется.

Также, при переплате, можно оформить возврат налога.

back to menu ↑

Как предприниматель, так и организация вправе с начала отчетного периода перейти на ОСНО или другой налоговый режим.

Как и в случае с переходом на эту систему, нужно подать заявление в налоговую службу.

Бланк заполняют до 15 января года, когда планируется заменить УСН на другую систему.

В 2017 году в условиях УСН были изменены два пункта.

Был увеличен лимит для перехода на этот режим, а также увеличен размер остаточной стоимости основных средств в денежном эквиваленте.

Перейти на УСН можно, подав заявление в установленный законодательством срок.

Для этого предприятие или организация должны проходить по роду деятельности, численности сотрудников и некоторым другим параметрам.

При желании, с УСН можно перейти на более подходящий налоговый режим.

back to menu ↑

Источник: https://yurface.ru/buhgalteriya/nalogi/uproshhennaya-sistema-nalogooblozheniya/

УСН: расчет лимитов по доходам в 2014 году

УСН предназначена специально для малого бизнеса со сравнительно небольшими оборотами. И инспекции строго следят за тем, чтобы компании и предприниматели, перешедшие на «упрощенку», не превышали установленные лимиты по доходам. В 2013 году, напомним, предел доходов, дающих право остаться на УСН, составлял 60 млн. руб.

Конечно, зарабатывать больше никто не запрещает. Просто если доходы по итогам квартала, полугодия, 9 месяцев или года оказывались больше 60 млн. руб., налогоплательщик должен был перейти на общий режим.

Отметим, что лимит в 60 млн. руб. был фиксированной величиной и применялся на протяжении нескольких лет. Все «упрощенцы» к этой цифре уже так или иначе привыкли.

Однако теперь ситуация меняется, поскольку ежегодно начиная с 2014 года лимит доходов, дающий право остаться на «упрощенке», будет индексироваться на уровень инфляции. Приказом Минэкономразвития России от 07.11.2013 № 652 установлен коэффициент-дефлятор на 2014 год в целях применения УСН в размере 1,067.

Давайте посмотрим, на какие максимальные суммы доходов «упрощенцам» теперь нужно ориентироваться.

Какого лимита доходов нужно придерживаться действующим «упрощенцам»

Итак, в 2014 году лимит по доходам в 60 млн. руб. индексируется на коэффициент 1,067. В итоге получается, что ограничение по доходам за отчетный (налоговый) период 2014 года составляет 64,02 млн. руб. (60 млн. руб. × 1,067).

На эту сумму нужно ориентироваться компаниям и предпринимателям, которые в 2014 году работают на УСН и хотят продолжать применять «упрощенку» и в 2015 году. Далее поговорим о том, какие доходы нужно учитывать при расчете лимита.

Какие доходы включить в расчет лимита

Для сохранения права на УСН в 2014 году нужно принимать во внимание все доходы, которые вы получили начиная с 1 января 2014 года. Ориентируйтесь на статью 346.15 НК РФ.

В ней сказано, что при УСН учитывается выручка от реализации и внереализационные доходы, поименованные в статьях 249 и 250 НК РФ. Проще сказать, это все поступления, которые вы получаете от ведения бизнеса на УСН.

Например, выручка от реализации товаров, доходы в виде арендной платы и др.

Для справки. В лимит доходов, дающий право на сохранение УСН в 2014 году (64,02 млн. руб.), включайте все поступления, которые вы указываете в Книге учета доходов и расходов.

Все эти суммы вы показываете в графе 4 «Доходы» раздела I Книги учета доходов и расходов. И в ней сразу видны итоговые показатели за квартал, полугодие, 9 месяцев и год. Напомним, что «упрощенцы» применяют кассовый метод определения доходов.

А значит, учитывают лишь те деньги, которые реально поступили в кассу или на расчетный счет (либо контрагент погасил свою задолженность иным способом).

Соответственно если вы отгрузили контрагенту товар, но не получили в данном квартале за него оплату, то и дохода по данной сделке в текущем квартале не возникло.

Источник: https://www.pnalog.ru/material/uproschenka-raschet-limit-dohody-2014