В какой бюджет зачисляется ндфл в 2018 году — куда платится за работников, федеральный или региональный

Обязанность по выплате подоходного налога возникает у рядовых граждан, ИП и налоговых агентов. Основанием становится получение налогооблагаемого дохода. Но в какой бюджет выплачивается НДФЛ в 2018 году?

Налог на доходы физических лиц относится к перечню обязательных сборов. Основной целью такого налогообложения выступает пополнение государственной казны. Но в какой именно бюджет зачисляется НДФЛ в 2018 году?

Общие аспекты

Обычные российские граждане, для которых основным и единственным доходом является заработная плата, редко задумываются об уплате НДФЛ.

Да им это и ни к чему, поскольку налоги с зарплаты за них выплачивает работодатель, выступающий налоговым агентом.

У граждан обязанность по выплате подоходного налога возникает при получении дохода, не связанного с официальным трудоустройством.

Например, человек может продать недвижимость или сдает квартиру в аренду. Налог на доходы, не связанные с предпринимательством, выплачиваются по истечении года получения прибыли.

Отсутствие требования ФНС об уплате налогов не является весомым аргументов для игнорирования обязательности платежа.

Налогоплательщик обязан самостоятельно рассчитать налог, подать налоговую декларацию и оплатить положенный взнос.

Декларация 3-НДФЛ подается не позже чем 30 апреля года, последующего за годом обретения дохода. А выплатить положенную сумму необходимо до 15 июля года подачи декларации.

Неподача декларации и неуплата налога грозит наложением штрафа, который выплачивается дополнительно к обязательному платежу.

Что это такое

Налог на доходы физических лиц, или сокращенно НДФЛ, это тип прямых налогов в РФ, являющийся одним из основных сборов.

Основанием взыскания налога становится получение налогооблагаемого дохода. При этом налоговой базой для исчисления суммы платежа становится совокупный доход физлица за исключением подтвержденных документально расходов.

Стандартное значение для трудящихся россиян определено как 13 %. Нерезиденты платят налог по ставке 30 %. Кроме того существуют и иные варианты ставок.

При установлении налоговой базой в расчет принимаются все типы доходов, приобретенные плательщиком, как в денежной или натуральной форме, так и в качестве материальной выгоды.

Разные удержания от полученных доходов, в том числе и по судебным решениям, не снижают налоговую базу. Устанавливается налоговая база по группам доходов, соответствующих одинаковой ставке.

За что платят

В качестве объекта обложения подоходным налогом выступают доходы, полученные физлицами:

| От источников внутри страны и за ее пределами | Для резидентов РФ |

| От деятельности в России | Для нерезидентов |

К видам облагаемых доходов относятся:

- заработная плата при официальном трудоустройстве;

- оплата за работу, выполненную по договорам ГПХ;

- дивиденды;

- страховые выплаты;

- доходы, полученные от распоряжения имуществом;

- доходы от реализации недвижимости или иных ценных активов;

- иные доходы, обретенные от деятельности в России или за ее пределами (для резидентов).

Отдельные виды доходов не подлежат налогообложению НДФЛ. Их перечень определяется ст.215, ст.217 НК РФ. Как правило, к таким доходам относятся социальные выплаты, пособия, субсидии и подобные суммы.

Действующие нормативы

НДФЛ, или подоходный налог, касается абсолютно всех физических лиц. Согласно закону под физлицами понимаются россияне и иностранцы, взрослые граждане и несовершеннолетние, женщины и мужчины, то есть абсолютно все.

Суть налогообложения сводится к тому, что раз появился доход, то должен быть уплачен НДФЛ. Подробно порядок взимания НДФЛ рассматривается в гл.23 НК РФ.

Кроме того юридическая база по подоходному налогу включает в себя следующие нормативы:

Отдельные нюансы начисления и уплаты НДФЛ разъясняются в Письмах ФНС РФ и Минфина.

В какой бюджет зачисляется налог на доходы физических лиц

Гл.23 НК РФ достаточно подробно разъясняет порядок по расчету подоходного налога и его уплате.

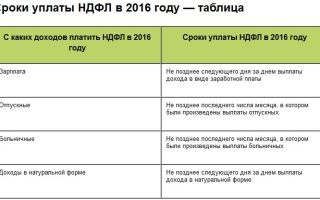

С 2016 года установлено, что налоговые агенты обязаны выплачивать НДФЛ за своих сотрудников не позже дня, последующего за днем действительного получения дохода (зарплаты) и не позднее завершения месяца, в каком были выданы пособия, связанные с наступлением нетрудоспособности и отпускные.

Прежде перечисление следовало проводить день в день. Индивидуальные предприниматели и физические лица, у которых в текущем году имело место получение налогооблагаемого дохода, уплачивают НДФЛ в следующем за отчетным годом.

Оплата подоходного налога осуществляется по месту постановки на учет физического лица или налогового агента.

Физлица самостоятельно вносят необходимые платежи, за наемных работников налоги платят работодатели. Обособленные подразделения, платят НДФЛ по месту своего нахождения.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Если российская компания имеет обособленные подразделения, находящиеся в пределах одного муниципального образования, он вправе встать на учет по месту нахождения любого подразделения и платить все налоги по одному месту учета.

Основная часть уплаченного НДФЛ поступает в бюджеты субъектов РФ. Но при распределении средств учитываются потребности местных бюджетов, которые частично пополняются за счет подоходного налога.

Но плательщикам нет необходимости самостоятельно определять, в какой бюджет пойдет выплаченная сумма. Куда платится НДФЛ за работников, в какой бюджет?

Уплачивается НДФЛ единым платежом по определенному КБК. Федеральное казначейство, руководствуясь ОКТМО, самостоятельно распределяет суммы по различным бюджетам.

Кто должен платить

Платить подоходный налог обязан любой гражданин, который получает налогооблагаемый доход.

Плательщики НДФЛ делятся на две группы:

- Налоговые резиденты РФ, проживающие на территории России минимум 183 дня в течение года.

- Нерезиденты РФ, имеющие доходы в России.

Важно понимать, что резиденство и гражданство не имеют ничего общего. Налоговым резидентом может являться и иностранец, который большую часть года живет в России, здесь работает и получает доход.

Также классифицировать плательщиков НДФЛ можно по следующим категориям:

- Лица, обязанные декларировать полученные доходы самостоятельно.

- Лица, за которых налоги исчисляют и уплачивают налоговые агенты.

Самостоятельно физлица отчитываются о разовых доходах. Например, это может быть доход от продажи имущества, от выполненной по договору ГПХ работы, от сдачи в аренду квартиры.

Если доход получается на постоянной основе из одного источника, коим является работодатель, то обязанность по исчислению и выплате налога возлагается на этого работодателя-налогового агента.

Самостоятельно уплачивают НДФЛ лица, какие являясь налоговыми резидентами РФ, получают доход от источника за пределами России.

Также обязанность по самостоятельной выплате налога возникает и у индивидуальных предпринимателей.

Юридические лица НДФЛ не платят, но это не значит, что они освобождены от налогообложения.

Для организаций подоходный налог заменяется налогом на прибыль, кроме того ЮЛ выплачивают НДС и прочие налоги, исходя из применяемого режима налогообложения.

В федеральный или региональный

В какой бюджет зачисляется НДФЛ, бланк декларации не содержит указания на уплату определенному адресату. Указывается только получатель – орган, в котором плательщик состоит на налоговом учете.

Здесь говорится о видах налоговых платежей, за счет которых пополняется региональный бюджет. В отношении НДФЛ сказано, что в бюджет субъекта РФ поступает 85 % собранных средств.

Кроме того сюда же поступают в полном объеме авансовые платежи по подоходному налогу, выплачиваемые иностранцами, трудящимися по патенту.

Ст.58 БК РФ устанавливает порядок отчисления налоговых платежей в местные бюджеты от общей суммы сбора по федеральным и региональным налогам.

В частности субъект РФ вправе принимать закон, устанавливая единые нормы отчислений для местных бюджетов в субъект РФ и определять какой процент от определенного вида налога остается в местном бюджете.

Для налогоплательщиков вопрос о том, куда выплачивается подоходный налог. Является скорее риторическим. Главное, что нужно знать, это предназначение платежей.

Видео: НДФЛ

За счет собранных налогов по доходам физических лиц формируются бюджеты, которые впоследствии расходуются на государственные нужды, в том числе и на реализацию социальных программ.

Попросту говоря, именно за счет собранных налогов обеспечивается бесплатная медицинская помощь и образование, выплачиваются субсидии и пособия, оказывается поддержка социально незащищенным категориям населения.

Полученные платежи согласно установленному порядку будут распределены на федеральный, региональный и местные бюджеты.

Как правильно рассчитать сумму платежа

При расчете сумму НДФЛ к выплате одним из основных параметров является налоговая ставка. Она может различаться. В зависимости от вида полученного дохода.

Так применяются следующие ставки налога:

| 13 % | Применяется при исчислении налога от заработной платы официально работающих граждан России |

| 13 % | Действует в отношении дивидендов, полученных физическими лицами |

| 13 % | По такой ставке исчисляется налог с заработной платы граждан ЕАЭС, трудящихся на территории РФ |

| 13 % | Ставка, применяемая при исчислении налога с зарплаты иммигрантов и беженцев |

| 13 % | По такой же ставке оплачивается налог с доходов, полученных от продажи и использования имущества гражданами РФ |

| 30 % | Ставка налога по доходам, полученным нерезидентами РФ, которые в России осуществляют предпринимательскую или трудовую деятельность |

| 35 % | Ставка по выигрышам и вкладам |

Следующий значимый параметр это налоговая база. Определяется она как сложение всех доходов, для которых действует одна ставка.

После определения налоговой базы по ставке 13 % нужно определить, имеет ди плательщик право на налоговый вычет. Если право подтверждается, база уменьшается на сумму вычета.

Непосредственно сумма налога к уплате рассчитывается по следующей формуле:

Сумма НДФЛ = налоговая ставка × налоговая база

Получившаяся сумма заявляется в налоговой декларации и уплачивается в положенный срок. Если при расчете налога гражданин не воспользовался правом налогового вычета, он может реализовать право позднее на основании подачи соответствующей декларации и подтверждающих право документов.

Платить НДФЛ это неукоснительная обязанность всех лиц, которые получают доход от деятельности или предпринимательства в России.

Порядок выплаты подробно разъясняется законодательством. Уполномоченные органы самостоятельно распределят собранные налоги по соответствующим бюджетам.

Главное, что нужно знать налогоплательщикам это то, что уклонение от уплаты налогов негативно отражается на общем социальном уровне жизни в государстве.

Источник: http://jurist-protect.ru/v-kakoj-bjudzhet-zachisljaetsja-ndfl/

Порядок перечисления НДФЛ в бюджет

Для перечисления НДФЛ в бюджет необходимо определить:

- дату получения дохода (ст. 223 Налогового кодекса РФ);

- день, когда организация сможет удержать НДФЛ (п. 4 ст. 226 Налогового кодекса РФ);

- срок уплаты НДФЛ (в зависимости от способа выплаты дохода) (п. 6 ст. 226 Налогового кодекса РФ).

Датой получения дохода считается день, в который возникает объект налогообложения по НДФЛ.

Существует два вида дохода:

- связанные с оплатой труда, к которым относят (ст. 129 Трудового кодекса РФ):

- зарплату;

- премии;

- вознаграждение по итогам работы за год;

- доплаты за выполнение работ различной квалификации, при совмещении профессий, при работе в сверхурочное (ночное) время, в праздничные дни и т. д.

- не связанные с оплатой труда:

- дивиденды;

- доходы по договорам гражданско-правового характера;

- материальная выгода;

- материальная помощь и т. д.

Датой получения дохода, связанного с оплатой труда, является последний день месяца, за который она была начислена. Такое правило применяется вне зависимости от того, в какой форме выплачивается доход — денежной или натуральной. Это установлено п. 2 ст. 223 Налогового кодекса РФ.

Датой получения дохода человеком является день:

- получения им наличных денег;

- зачисления денег на банковский счет получателя дохода (третьих лиц по его поручению);

- передачи доходов в натуральной форме человеку.

Такие правила установлены подпунктом 1 п. 1 ст. 223 Налогового кодекса РФ.

Особый порядок предусмотрен для доходов в виде материальной выгоды, датой получения дохода является день:

- приобретения товаров (работ, услуг);

- приобретения ценных бумаг (под приобретением понимается переход права собственности на ценные бумаги);

- уплаты заемщиком процентов по полученным заемным деньгам.

Такие правила установлены подпунктом 3 п. 1 ст. 223 Налогового кодекса РФ.

После определения даты получения дохода необходимо установить, когда организация сможет удержать НДФЛ. Для доходов в денежной форме это день выплаты денег человеку. НДФЛ с доходов, выданных в натуральной форме, удерживается из любых денежных вознаграждений, выплачиваемых сотруднику.

После того, как дата удержания НДФЛ определена, можно установить срок перечисления удержанного налога в бюджет. Он зависит от формы дохода (денежная или натуральная) и от источника его выплаты.

НДФЛ с доходов сотрудников в денежной форме перечисляется в следующие сроки:

- в день получения денег в банке, если организация выплачивает доход наличными, полученными с расчетного счета;

- в день перечисления денег на счета сотрудников, если организация выплачивает доход в безналичном порядке;

- на следующий день после выдачи дохода, если организация выплачивает его из других источников.

НДФЛ с материальной выгоды и доходов, выплаченных в натуральной форме, перечисляется на следующий день после фактического удержания налога. Такие сроки уплаты НДФЛ установлены п. 6 ст. 226 Налогового кодекса РФ.

За несвоевременное перечисление НДФЛ в бюджет для налоговых агентов законодательством предусмотрена налоговая и уголовная ответственность.

В некоторых случаях НДФЛ в течение месяца перечисляется несколькими платежными поручениями. Это связано с тем, что в п. 6 ст. 226 Налогового кодекса РФ установлены различные сроки уплаты НДФЛ для разных типов выплат.

Налог к уплате по окончании месяца нужно определить с учетом уплаченной в середине месяца суммы. Стандартные налоговые вычеты при расчете налога, уплачиваемого отдельным платежным поручением до окончания месяца, применить можно.

Однако при этом нужно учесть, что база по налогу рассчитывается по итогам месяца, даже если часть НДФЛ перечислялась в бюджет раньше.

Если по окончании месяца выяснится, что сотрудник утратил право на вычет, НДФЛ, рассчитанный в середине месяца с учетом вычета, придется пересчитать.

Удержанный НДФЛ перечисляется по реквизитам той налоговой инспекции, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 Налогового кодекса РФ).

Для организаций, у которых есть обособленные подразделения, НДВФ перечисляется по реквизитам налоговой инспекции, в которой это подразделение зарегистрировано (абз. 3 п. 7 ст. 226 Налогового кодекса РФ).

За возвратом излишне удержанного НДФЛ человек может обратиться в организацию, которая удержала налог в качестве налогового агента. Для этого он должен написать на имя руководителя организации заявление в произвольной форме. Об этом сказано в п. 1 ст. 231 Налогового кодекса РФ.

Заявление о возврате налога человек может подать в течение трех лет с момента уплаты (п. 7 ст. 78 Налогового кодекса РФ).

При этом право на обращение за возвратом налога не зависит от наличия трудовых (гражданско-правовых) отношений между человеком и организацией на дату подачи заявления.

То есть заявление о возврате излишне удержанной суммы человек вправе подать в организацию и после увольнения из нее, но до истечения срока, предусмотренного для возврата налога.

Кроме того, сотрудник может действовать не через организацию, а сам обратиться в налоговую инспекцию по местожительству с просьбой о возврате излишне удержанного НДФЛ (п. 1 ст. 78 Налогового кодекса РФ).

Переплату по НДФЛ, излишне удержанному из доходов, источником которых является организация, она может зачесть в счет уплаты налога, который будет рассчитан с зарплаты сотрудника в последующих месяцах.

В этом случае НДФЛ не удерживается из доходов сотрудника до тех пор, пока задолженность перед ним не будет погашена.

Налог, рассчитанный по ставке 13 процентов, можно зачесть в счет уплаты налога, начисленного по этой же ставке.

Возвращать сотруднику излишне удержанный налог деньгами за счет собственных средств организация не имеет права (п. 9 ст. 226 Налогового кодекса РФ).

Автоматически засчитывать между собой суммы налога, начисленного по разным ставкам, нельзя. Они поступают в бюджет по разным КБК (приложение 1 к указаниям, утвержденным приказом Минфина России от 30 декабря 2009 г. № 150н).

Источник: http://www.zakonprost.ru/content/info/998

Как правильно перечислить НДФЛ в бюджет

У меня следующий вопрос: Допустим, сотрудник уходит в отпуск с 01.03.2016 г. Мы обязаны рассчитать и выплатить отпускные за 3 дня до этой даты. Соответственно, в конце февраля.

Дело в том, что из нашего обособленного подразделения табель приходит только в начале следующего месяца и точную сумму заработной платы я смогу узнать только в этот период.

Как правильно рассчитать такие отпускные и их выплатить? Кроме этого, теперь действуют новые правила перечисления НДФЛ с отпускных в бюджет (не позднее последнего числа месяца). Как правильно перечислить НДФЛ в бюджет в таком случае?

Отпускные нужно выплатить за 3 дня до начала отпуска.

Если отпуск начинается с 1-го числа месяца, то на момент начисления отпускных нет данных о размере заработной платы за последний месяц. В этой ситуации есть два варианта решить проблему.

1) Выплатите отпускные до окончания расчетного периода исходя из тех сумм, что уже были начислены в расчетном периоде. А в следующем месяце сделайте доначисление исходя из уже полностью верных цифр. Тогда одновременно с выплатой очередной зарплаты работнику, вышедшему из отпуска, можно будет доплатить отпускные.

2) Вы можете заблаговременно начислить работнику зарплату за февраль, не дожидаясь конца месяца. И уже с учетом этой суммы рассчитать отпускные, тогда перерасчет делать не придется.

НДФЛ, удержанный с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход, то есть не позднее 29 февраля.

Обоснование

Из статьи журнала «Упрощенка» № 9, сентябрь 2015

Отпуск и отпускные

Если отпуск начинается с 1-го числа месяца, то отпускные начисляйте авансом либо сделайте позже перерасчет

Для работников, которые трудятся в организации больше года, расчетным периодом будут 12 календарных месяцев, предшествующих месяцу, в котором начинается отпуск.

Календарный месяц — это период с 1-го по 30-е (31-е) число месяца включительно (в феврале — по 28-е (29-е) число).

Это прописано в статье 139 ТК РФ и пунктах 4 и 10 Положения об особенностях порядка исчисления средней заработной платы, утвержденного постановлением Правительства РФ от 24.12.2007 № 922.

Поэтому, если ваш работник идет в отпуск с 1 сентября 2015 года, то расчетным у него будет период с 1 сентября 2014 года по 31 августа 2015 года.

Вы правильно отметили, что отпускные сотруднику нужно выплатить за три дня до начала отпуска (ст. 136 ТК РФ). Однако заработная плата за август 2015 года начисляется 31 августа.

Получается, что если отпуск начинается с 1-го числа месяца, то на момент начисления отпускных нет данных о размере заработной платы за последний месяц. А сдвигать расчетный период нельзя. В этой ситуации есть два варианта решить проблему.*

Первый вариант. Выплатите отпускные до окончания расчетного периода исходя из тех сумм, что уже были начислены в расчетном периоде. А в следующем месяце сделайте доначисление исходя из уже полностью верных цифр. Тогда одновременно с выплатой очередной зарплаты работнику, вышедшему из отпуска, можно будет доплатить отпускные.

Второй вариант. Вы можете заблаговременно начислить работнику зарплату за август, не дожидаясь конца месяца. И уже с учетом этой суммы рассчитать отпускные, тогда перерасчет делать не придется. Однако если вдруг, например, сотрудник заболеет непосредственно перед отпуском, то после отпуска придется делать перерасчет, уменьшая суммы отпускных.*

Что касается НДФЛ, то с суммы отпускных необходимо удержать налог и перечислить его в бюджет (подп. 10 п. 1 ст. 208 и п. 4 ст. 226 НК РФ).

Из рекомендации

Сергея Разгулина, действительного государственного советника РФ 3-го класса

Как налоговому агенту перечислить НДФЛ в бюджет

Сроки уплаты НДФЛ в бюджет

После того как дата удержания НДФЛ определена, можно установить срок перечисления удержанного налога в бюджет. Он зависит от вида дохода.

В общем случае перечислять налог нужно не позднее дня, следующего за днем выплаты дохода. Например, зарплату за январь 2016 года работодатель выплатил 3 февраля 2016 года. В этом случае датой получения дохода будет 31 января, датой удержания налога – 3 февраля. А последней датой, когда НДФЛ должен быть перечислен в бюджет, – 4 февраля 2016 года.

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход.

Например, сотрудник уходит в отпуск с 25 января по 15 февраля 2016 года. Отпускные ему были выплачены 16 января.

В этом случае датой получения доходов и датой удержания НДФЛ является 16 января, а последней датой, когда налог должен быть перечислен в бюджет, будет 31 января 2016 года.*

Такой порядок предусмотрен пунктом 6 статьи 226 Налогового кодекса РФ. При определении сроков уплаты налога удобнее пользоваться таблицей.

Из статьи журнала «Учет.Налоги.Право»

«…Отпускные потребуется посчитать дважды, если работник отдыхает с 1-го числа…»

Нина Ковязина, заместитель директора департамента образования и кадровых ресурсов Минздрава России

Отпускные надо посчитать исходя из заработка за 12 календарных месяцев, предшествующих месяцу, в котором сотрудник идет отдыхать. А выдать деньги нужно за три календарных дня до начала отдыха. Если работник уходит в отпуск с 1-го числа, на момент выплаты еще неизвестен заработок за последний месяц. Поэтому иногда отпускные потребуется посчитать дважды.

Например, если размер премии известен только в последний день месяца.* При расчете сначала надо взять зарплату за 12 месяцев, но в последнем месяце учесть лишь оклад. Как только станет известна точная зарплата с учетом премии, отпускные надо пересчитать и доплатить работнику. Проценты за просрочку начислять не надо, так как на момент начисления ошибки не было.

*

Источник: https://www.Zarplata-online.ru/qa/142394-qqbss-16-m8-kak-pravilno-perechislit-ndfl-v-byudjet

Ндфл за работников (подоходный налог)

Организации и ИП-работодатели, выступая в роли налоговых агентов, обязаны удерживать и выплачивать в налоговую НДФЛ с доходов, выплачиваемых каждому своему работнику.

Работают ли у вас сотрудники по трудовому договору или физические лица по договору ГПХ (гражданско-правового характера) — не имеет значения, НДФЛ удерживается с выплат и тем, и другим.

В некоторых случаях доходы освобождены от НДФЛ, например, подарки и материальная помощь в пределах

4 000 руб., выплаты ИП, компенсационные выплаты, пособия по беременности и др. (ст. 217 НК РФ).

Расчет и уплата НДФЛ

ВНИМАНИЕ: с 1 января 2016 года налоговые агенты обязаны перечислять исчисленный и удержанный НДФЛ не позднее дня, следующего за днем выплаты налогоплательщику дохода. Теперь это единое правило для всех форм выплат дохода (пункт 6 статьи 226 НК РФ).

А НДФЛ, удержанный с больничных (включая пособие по уходу за больным ребёнком) и отпускных пособий, нужно перечислять в бюджет не позднее последнего дня месяца, в котором они выплачены.

ВАЖНО: НДФЛ с аванса платить не нужно.

Куда уплачивать подоходный налог:

НДФЛ уплачивается в налоговую инспекцию, в которой работодатель состоит на учёте. На сайте ФНС России есть онлайн сервис «Определение реквизитов ИФНС», который поможет вам узнать необходимые реквизиты.

КБК (код, соответствующий определённому виду платежа), который указывается в платёжном поручении, для уплаты НДФЛ в 2018 году — 182 1 01 02010 01 1000 110.

Досрочно уплаченный налог

По закону НДФЛ нужно удерживать при фактической выплате дохода сотрудникам (п. 4 ст. 226 НК РФ). И потом уже перечислить его в бюджет.

А если вы решили раньше времени до выплаты зарплаты ИЗ СВОИХ СОБСТВЕННЫХ СРЕДСТВ уплатить НДФЛ, то это уже нарушение (п. 9 ст. 226 НК РФ), а перечисленная сумма не будет считаться уплаченным налогом. То есть нельзя подобные платежи зачесть «в счёт будущего начисленного НДФЛ».

И вам потом придётся ещё раз уплатить НДФЛ, только уже по правилам – при выдаче зарплаты. Если этого не сделать, будет начислен штраф – 20% от неперечисленной суммы (ст. 123 НК РФ), а также пени.

Та первая, досрочно уплаченная сумма, позиционируется как ошибочно перечисленная. Её можно вернуть, написав заявление в ФНС.

Памятка по операциям с НДФЛ

Отчётность налоговых агентов

1) Расчёт 6-НДФЛ.

С 1 января 2016 года вступил в силу Закон № 113-ФЗ от 02.05.2015, согласно которому каждый работодатель должен сдаёт отчётность по НДФЛ ежеквартально. То есть отчитываться нужно не позднее последнего дня месяца, следующего за отчетным кварталом.

• Смотреть образец заполнения 6-НДФЛ.

• Читать подробнее Ежеквартальная отчётность НДФЛ 2018.

2) Справка 2-НДФЛ.

Составляется (на основе данных в налоговых регистрах) по каждому своему работнику и подаётся в налоговую раз в год не позднее 1 апреля, а при невозможности удержать НДФЛ — до 1 марта.

ВНИМАНИЕ: приказом ФНС России № ММВ-7-11/485@ от 30.10.2015 утверждена новая форма 2-НДФЛ. Она действует с 08 декабря 2015 года.

https://www.youtube.com/watch?v=QOLY50MxtlE

Как можно подать справку 2-НДФЛ:

- На бумажном носителе — при количестве работников, получивших доходы, менее 25 человек (с 2016 г.). Можно принести в налоговую лично или отправить по почте заказным письмом. При таком способе подачи отчётности работники налоговой должны составить в 2х экземплярах «Протокол приема сведений о доходах физических лиц за ____ год на бумажных носителях», который служит доказательством факта сдачи справок 2-НДФЛ и того, что их у вас приняли. Второй экземпляр остаётся у вас, не потеряйте его.

- В электронном виде на флешке или через Интернет (количество работников более 25 человек). При этом в одном файле не должно быть больше 3 000 документов. Если их больше, тогда необходимо сформировать несколько файлов. При отправке справок 2-НДФЛ через Интернет налоговая в течение суток должна уведомить вас о их получении. После этого в течение 10 дней ФНС направит вам «Протокол приема сведений о доходах физических лиц».

Также вместе со справкой 2-НДФЛ вне зависимости от способа подачи прикладывается документ в 2х экземплярах — Реестр сведений о доходах физических лиц.

• Скачать бланк справки 2-НДФЛ.

• Смотреть Инструкция по заполнению 2-НДФЛ.

3) Регистр налогового учёта.

Предназначен для персонального учёта данных по каждому сотруднику, включая физлиц по договору ГПХ. На основе этого учёта и составляется ежегодно справка 2-НДФЛ.

В налоговые регистры вносятся доходы, выплаченные физическим лицам за год, суммы предоставленных налоговых вычетов, а также суммы удержанного и уплаченного НДФЛ.

Единого образца налоговых регистров для НДФЛ не предусмотрено. Бланк вы должны составить сами. С этой целью можно воспользоваться бухгалтерскими программами или составить на основе ныне недействующей справки НДФЛ-1.

Штрафы в 2018 году

1) За каждую непредставленную вовремя справку 2-НДФЛ — штраф 200 рублей.

1) Нарушение сроков подачи 6-НДФЛ — штраф 1 000 руб. за каждый полный или неполный мес. просрочки.

2) После 10 дней просрочки отчётности по расчёту 6-НДФЛ налоговая инспекция вправе приостановить операции по банковским счетам и переводы электронных денежных средств.

3) За предоставление недостоверных сведений — штраф 500 рублей (1 документ). Но если вы самостоятельно обнаружите и вовремя исправите ошибки в документе раньше, чем это сделает налоговая, то этот штраф вас не коснётся.

Источник: https://ip-spravka.ru/otchyotnost-za-rabotnikov/ndfl-za-rabotnikov

Как рассчитать НДФЛ с заработной платы работника. Пример расчета

НДФЛ — это один из нескольких налогов, плательщиками которого являются физические лица. Непосредственное перечисление налога в бюджет могут осуществлять как сами налогоплательщики, так и их налоговые агенты. Предприниматель или организация, которые имеют в штате работников, выступают налоговыми агентами по отношению к ним.

В обязанности налогового агента входит исчисление и удержание налога, а также последующее его перечисление в бюджет государства. В настоящей статье рассмотрим, как рассчитать НДФЛ из суммы доходов работника.

Порядок расчета и удержания

Расчет НДФЛ производится только из тех доходов работника, источником выплаты которых является налоговый агент. При этом доходы работника, полученные от других источников, работодатель не учитывает.

Основными доходами работника-налогоплательщика, из выплат по которым производится удержание налога, являются заработная плата, в том числе суммы премий, суммы пособия по нетрудоспособности, отпускные и т.д.

Расчет налоговой базы по НДФЛ производится с учетом налоговых вычетов, право на которые имеет работник. Налоговым законодательством предусмотрены следующие виды вычетов, которые должен учитывать налоговый агент при определении базы по налогу:

- стандартные вычеты,

- имущественные вычеты.

При этом воспользоваться правом на имущественный вычет работник может только в том случае, если предоставит уведомление, полученное им в налоговом органе. Только после получения от работника такого уведомления бухгалтер имеет право уменьшать налоговую позу по НДФЛ.

При исчислении налога применяется следующая формула расчета НДФЛ:

Общая налоговая ставка, предусмотренная законодательством — 13%. Специальных ставок несколько, в частности с доходов иностранных граждан — нерезидентов, если таковые состоят в штате у налогового агента, уплачивается налог в размере 30%.

Пример расчета НДФЛ:

- Заработная плата работника в январе 2015 года составила 40 000 рублей.

- На иждивении работника — двое несовершеннолетних детей.

- Работник является гражданином РФ.

Рассчитаем сумму НДФЛ:

- Размер стандартного налогового вычета на первого и второго ребенка равен 1 400 рублей N= (40 000 рублей — (2*1400) *13%Итого: сумма налога, которую налоговый агент должен удержать из зарплаты работника: 4 836 рублей.

Удержание НДФЛ с иностранных граждан производится с учетом того, признаются ли такие граждане резидентами или нет. Резидентами в соответствии с налоговым законодательством признаются физические лица, находившиеся на территории страны не менее 183 дней в течение двенадцати следующих подряд месяцев. Налоговая ставка для нерезидентов устанавливается в размере 30 %.

Исключения из этого правила появились в связи с внесением в ФЗ от 24.11.2014 № 368-ФЗ поправок к Налоговому кодексу РФ. Касаются поправки граждан других государств, работающих в нашей стране по найму у физических лиц и лиц, занимающихся частной практикой. Ставка налога для таких работников — 13 %, но при этом деятельность свою они осуществляют на основе патента.

Помимо налога, из заработной платы работников производятся различные удержания. Здесь важно определить очередность таких удержаний. Как следует из законодательства, сначала, из выплат причитающихся работнику, удерживается налог, и только потом производятся обязательные и другие удержания. Так, например, алименты удерживаются после вычета НДФЛ.

Чтобы произвести удержание НДФЛ, применяется проводка (Дебет счета 70, Кредит счета 68). Для оплаты НДФЛ в бюджет (Дебет счета, 68 Кредит счета 51).

Перечисление в бюджет и ответственность

Подоходный налог должен быть перечислен в бюджет не позднее следующего дня фактической выплаты заработной платы работнику. В большинстве своем, работодатели выплачивают заработную плату путем перевода денег на банковскую карточку работника.

И здесь вопросов о сроках перечисления в бюджет налога не возникает. Но иногда, а особенно часто это бывает у предпринимателей, работники получают заработную плату в кассе.

Согласно Налоговому Кодексу РФ, вне зависимости от того, когда в реальности получил заработную плату работник, налог нужно перечислить государству не позднее дня снятия наличных со счета в банке.

Иногда в вопросе исчисления и удержания НДФЛ возникают вопросы. Так, согласно Трудовому кодексу РФ, зарплата выплачивается работникам два раза в месяц. За первую половину месяца, и за вторую.

Зарплату за первую половину отработанного месяца принято называть авансом. Но в отличие от других выплат работнику, с аванса НДФЛ удерживать не нужно.

Налог исчисляется и удерживается при окончательной выплате заработной платы работнику.

Иногда, все же налог удержать и перечислить в бюджет не удается. Например, если работник уволился, так и не отработав полученный аванс. В таких случаях работодатель должен уведомить об этом налоговую инспекцию. И в дальнейшем работнику придется самостоятельно уплачивать налог.

Чтобы такого не произошло, работодатели прибегают к незапрещенной законом хитрости. Заработная плата за первую половину месяца выплачивается работнику за вычетом суммы, равной размеру налога, рассчитанного на аванс. Но реально удержание производить нельзя. В этом случае, если работник будет увольняться, у работодателя всегда будут средства, чтобы уплатить налог.

Иногда случается так, что предприниматель или организация налог своевременно не успевает перечислить в бюджет. Законодательством предусмотрена ответственность в виде уплаты нарушителем штрафа в размере 20% от суммы налога, которая должна была быть перечислена, и неустойки — пени.

При этом, если налоговый агент сумму налога удержал с заработной платы работника, но в бюджет не перечислил, то недоимка так же с него взыскивается.

Как рассчитать пени по НДФЛ если налоговый агент несвоевременно уплатил налог в бюджет? Для этого сумма недоимки умножается на 1/300 ставки рефинансирования за каждый календарный день просрочки.

Пример расчета зарплатных взносов

Источник: https://ipshnik.com/vedenie-ip/buhgalteriya-ip/poryadok-rascheta-i-uderzhaniya-ndfl-s-zarplatyi-rabotnika.html

Подоходный налог (НДФЛ) за работников в 2018 году

Налоговые агенты – это лица, на которых возложена обязанность по исчислению, удержанию налогов с налогоплательщиков и их дальнейшему перечислению в государственный бюджет.

В России налоговыми агентами признаются:

- российские организации;

- индивидуальные предприниматели;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты;

- обособленные подразделения иностранных компаний.

Подавляющее большинство среди налоговых агентов России составляют индивидуальные предприниматели и организации, являющиеся работодателями.

Работодатели, выступая в роли налоговых агентов, обязаны с доходов выплачиваемых своим сотрудникам рассчитывать, удерживать и перечислять в бюджет НДФЛ.

При этом подоходный налог (НДФЛ) работодатели должны удерживать в полной мере как с выплат сотрудникам, работающим по трудовым договорам, так и с выплат физическим лицам по договорам гражданско-правового характера.

Порядок расчета НДФЛ

НДФЛ за работника рассчитывается по следующей формуле:

НДФЛ = (Доход работника за месяц – Налоговые вычеты) x Налоговая ставка

Подоходный налог рассчитывается по окончанию каждого месяца нарастающим итогом с начала налогового периода (т.е. учитываются суммы налогов удержанные в предыдущих месяцах). Налоговым периодом признается календарный год.

При расчёте НДФЛ учитывается весь доход, который работодатель выплачивал своему сотруднику в течение календарного месяца за исключением тех доходов, которые по закону НДФЛ не облагаются (ст. 217 НК РФ).

Налоговая ставка для расчёта подоходного налога составляет 13% (практически для всех доходов выплачиваемых сотрудникам) или 30% (в случае выплат иностранным работникам). С 2015 года при выплате дивидендов применяется налоговая ставка 13%.

При расчёте подоходного налога величина налоговой базы может быть уменьшена на сумму налоговых вычетов. Применять налоговые вычеты можно только для доходов, облагаемых по ставке 13% (за исключением дивидендов).

Порядок и сроки уплаты НДФЛ в 2018 году

Работодатели обязаны удерживать и перечислять НДФЛ один раз по итогам каждого месяца. Делать это необходимо не позднее следующего дня, после выплаты зарплаты (при окончательном расчёте дохода работника за месяц).

Согласно трудовому законодательству зарплата должна выплачиваться не реже чем один раз в полмесяца, то есть как минимум два раза в месяц (аванс + зарплата). С октября 2016 года изменились сроки выплаты заработной платы.

Если ранее работодатель мог выдавать ее в любой промежуток времени, но не реже 2 раз в месяц, то теперь заработная плата должна быть перечислена сотруднику не позднее 15 числа следующего месяца.

Несмотря на то, что аванс является частью зарплаты, непосредственно в день выплаты аванса НДФЛ удерживать не нужно.

С 2016 года НДФЛ с отпускных, пособий и больничных стало возможным перечислять не позднее последнего числа того месяца в котором они были перечислены сотруднику (до этого подоходный налог нужно было перечислять в день их фактической выплаты).

В случае увольнения сотрудника, НДФЛ необходимо удерживать и перечислять в тот же день когда ему был выплачен расчёт в связи с его увольнением.

Если трудовые отношения были прекращены до истечения календарного месяца, датой фактического получения дохода считается последний день работы, за который работнику начислен доход.

Выплаты по договорам гражданско-правового характера не относятся к оплате труда и регламентируются не ТК РФ, а Гражданским кодексом.

В соответствии с этим, датой фактического получения дохода считается день выплаты дохода по договору ГПХ (в том числе и для выплаченных авансов).

Поэтому НДФЛ с авансов и выплат по договорам ГПХ, необходимо удерживать и перечислять в день их фактической выплаты.

Как оплатить НДФЛ

Удержанный с сотрудника НДФЛ работодатель должен перечислять в бюджет налогового органа, в котором он состоит на учёте. Узнать банковские реквизиты своего налогового органа можно при помощи этого сервиса.

Организации, имеющие обособленные подразделения, должны перечислять удержанный подоходный налог, как по месту нахождения главного офиса, так и по месту нахождения каждого из подразделений.

В 2018 году работодателям для перечисления НДФЛ необходимо применять такой же КБК что и в 2017 году:

КБК 182 1 01 02010 01 1000 110.

Обратите внимание, уплата НДФЛ за счёт средств работодателя не допускается.

Учет и отчётность работодателей по НДФЛ

В слайдерах ниже перечислены какой нужно вести учет и какую сдавать отчетность работодателям по НДФЛ.

Работодатели обязаны вести внутренний учёт выплаченных доходов, предоставленных налоговых вычетов, а также исчисленных и удержанных сумм НДФЛ по каждому сотруднику. Делать это необходимо в регистрах налогового учета.

Законом форма налогового регистра не утверждена, поэтому организации и ИП должны самостоятельно разработать свою форму этого документа (cкачать образец).

Ежегодно, до 1 апреля, работодатели обязаны (на основании данных заполняемых в налоговых регистрах) по каждому своему сотруднику составить и передать в ИФНС справки по форме 2-НДФЛ. Cправки 2-НДФЛ за работников с доходов, которых не получилось удержать НДФЛ в 2016 году, необходимо подать до 1 марта 2018 года.

Ежеквартально работодатели должны сдавать расчет 6-НДФЛ. Крайний срок подачи – последнее число первого месяца следующего квартала.

Источник: https://www.malyi-biznes.ru/nalogi-za-rabotnikov/ndfl/

Расчет заработной платы, порядок выплаты

У каждого предприятия и предпринимателя при принятии на работу сотрудника возникает святая обязанность по выплате заработной платы.

Опишем, моменты касающиеся начисления, выплаты зарплаты, начисления налогов и что это за налоги, порядок применения вычетов на сотрудника, а так же сроки выдачи зарплаты и оплаты налогов с ФОТ.

Так же можете воспользоваться нашим калькулятором расчета налогов с зарплаты сотрудника.

Общие вопросы – порядок формирования зарплаты

Принятие сотрудника на работу сопровождается составлением ряда документов, необходимых для оформления трудовых отношений. Одним из основных и обязательных является трудовой договор, который может быть двух типов.

Первый – «трудовой договор», заключаемый с сотрудником, который работает на постоянной основе с прописанными должностными обязанностями (обычно это 40 часовая рабочая неделя) и второй «договор гражданско-правового характера» – заключается при необходимости выполнения разовых и ограниченных как по сроку, так и по объему работ.

В договоре и приказе о приеме на работу должен быть зафиксирован порядок расчета с сотрудником и причитающееся ему вознаграждение. Основными начислениями будут являться оклад или тариф и от них будут зависеть многие другие выплаты. Оклад начисляется за фактически отработанное время, а тариф зависит от количества произведенной сотрудником продукции.

Помимо основной части может быть дополнительная – это премия, которая может выплачиваться как постоянно (ежемесячная), периодически (ежеквартальная, по году), так и за какое-то совершенное действие. Она может быть определена конкретной цифрой, либо же зависеть от основных начислений.

Очень часто работодатели при составлении мотивационных схем ставят маленькую основную часть зарплаты и большую часть в виде премиальных, в надежде замотивировать сотрудника на работу, даже могут злоупотреблять той самой премиальной частью.

Так же существует районный коэффициент, который устанавливается приказом для разных областей и регионов, к примеру, в Свердловской области установлен в размере 15%, в Москве его вовсе нет. При наличии такого коэффициента бухгалтерия обязана его учитывать при расчете заработной платы по каждому сотруднику организации. Еще существует другой коэффициент – «северные» надбавки.

Важно знать, что зарплата у сотрудника который отработал полный месяц не должна быть меньше МРОТ, который на 2015 году установлен в размере 5965. МРОТ с 1 января 2016 года будет составлять 6204 рубля. C 1 июля 2016 года МРОТ составляет 7500 рублей.

Расчет аванса по зарплате

Причем, зарплата сотрудника сравнивается с МРОТ до применения северных и районных коэффициентов.

Налоги и отчисления уплачиваемые с заработной платы

С зарплаты сотрудника уплачивается ряд налогов: НДФЛ – уплачивается работодателем за счет сотрудника, остальные налоги уплачиваются за счет самого работодателя – ПФР, ФСС, от несчастных случаев. А так же предприятие может производить выплаты по различным исполнительным листам.

НДФЛ

Налог взымаемый с дохода физического лица, получаемого из различных источников. Одним из объектов налогообложения является его зарплата.

У организации возникает обязанность взымать этот налог с работника до выплаты заработной платы и перечислять в бюджет (работодатель является налоговым агентом).

По году производится подача данных в ИФНС всех сведений о доходах физ.лица и произведенных с них выплат в счет НДФЛ, ставка составляет 13%.

Налог на доходы физического лица – 13% с зарплаты, уплачивается работодателем за счет работника.

Однако у каждого гражданина, согласно закона, существует право на предоставление вычетов по налогу, уменьшающих налоговую базу.

Существуют стандартные налоговые вычеты на самого работника и на детей, максимальная заработная плата для применения этих льгот – 280 тыс. рублей, которая считается нарастающим итогом с начала года.

Если доход работника с начала года превысил эту цифру, то льготы не применяются с того месяца, когда это произошло.

К тому же сотруднику необходимо обосновать право для применения этих льгот. Для стандартных вычетов потребуется справка с предыдущего места работы, если он менял работу в течение года, а на детей – справки об их рождении.

Внимание! Вычеты сотруднику предоставляются по заявлению и на основании подтверждающих документов, дающих право к их применению.

Стандартные налоговые вычеты на детей можно получить при условии, что каждый ребенок, на которого предоставляется льгота, не старше 18 лет или не старше 24 лет, в случае его очного обучения (по предоставлению справки с места учебы), их размер составляет:

- На каждого ребенка причитается определенные вычеты, которые суммируются за каждого ребенка, за первого и второго – 1400 рублей

- На третьего и последующих – 3000 рублей

- На ребенка-инвалида – 3000, причем в случае применения этого вычета, стандартный в 1400 рублей исключается, т.е. платится либо как за здорового либо как за инвалида.

Так же есть стандартные вычеты для определенного круга граждан (к примеру инвалиды, участникам ликвидации Чернобыльской АС и прочие), описанных в п.1,2 ст. 218 НК, в сумме 500 или 3000 рублей. Так же существуют и другие выплаты, к примеру, имущественные, но опять же необходимы подтверждающие документы от сотрудника.

Как составить трудовой договор с работником

Пример. Сумма заработной платы, согласно трудового договора у работника составляет 25000 рублей, у которого 2-е детей в не старше 18 лет, рассмотрим, какие суммы будут начислены на НДФЛ и что получит на руки сотрудник, применяя вычеты и без них.

25000 *13%=3250 (сумма НДФЛ), з/п на руки – 25 000-3250 = 21750

Учитываем вычеты на 2-х детей. 25 000 – 1400 – 1400 = 22 200*13%=2 886 (НДФЛ)

На руки – 22 114 рублей, разница составила 364 рубля.

Есть и другой варианта для сотрудника – по итогам года сотрудник может предоставить в налоговую декларацию по 3-НДФЛ с указанием основания для получения стандартных налоговых вычетов.

Если сведения окажутся верными и налоговая примет решение о возмещении ранее удержанного налога, то часть налога вернется работнику, без участия работодателя. Но как правило стандартные вычеты оформляются по месту работы.

Страховые пенсионные взносы

Данная группа налогов ложится на плечи работодателя и именно по этой причине многие стараются перейти на серые схемы выплат ФОТ.

При большом ФОТ возникает достаточно серьезная налоговая нагрузка, однако есть небольшие послабления, с 2015 года, в случае достижения по сотруднику зарплаты, считаемой нарастающим итогом начиная с начала нового налогового периода (года), применяются уменьшенные ставки для ПФР -711 тыс. руб., для ФСС 670 тыс. руб. Раскладка по процентам приведена в таблице. При этом лимита по ФФОМС нет.

| Налоговый режим | ПФР | ФФОМС | ФСС | Нагрузка по налогам |

| Общий | 22 | 5,1 | 2,9 | 30 |

| УСН | ||||

| ЕНВД | ||||

| ИП на ПСН | ||||

| 2015 год: Свыше 670000 руб. для ФСС. 2016 год: Свыше 718000 руб. | 22 | 5,1 | – | 27,1 |

| 2015 год: Свыше 711000 руб. для ПФР. 2016 год: свыше 796 000 руб. | 10 | 5,1 | – | 15,1 |

Другие удержания (исполнительные листы и прочие)

По мимо основных отчислений так же может возникнуть ситуация, когда работника обязывают выплачивать какие-либо обязательства. Это может быть – исполнительные листы, выплаты по инициативе работодателя или работника.

Исполнительные листы поступают в организацию по решению суда и как правило касаются выплаты алиментов, но может быть и другие варианты. В этом документе должны быть зафиксировано доходы какого сотрудника, в каком размере и в течение какого периода необходимо удерживать установленные суммы. Если такой документ есть, то вы не имеете права него не исполнять, иначе могут быть неприятности.

Все удержания со стороны работодателя не должны противоречить ТК. Один из примеров таких удержаний будет являться возмещение аванса, который был ранее выдан сотруднику. А примером отчислений по просьбе сотрудника, скажем оплата его обучения, которое не компенсирует работодатель.

Как отправить сотрудника в командировку в 2018 году

Сроки выплаты заработной платы

Что касается выплат, то конкретных чисел не установлено, но согласно ТК, ч.6 ст.

136, существуют определенные правила – зарплату необходимо выплачивать не реже, чем 2 раз в месяц и промежуток между выплатами не должен превышать двух недельный срок.

Даты устанавливаются в трудовом договоре и правилами внутреннего распорядка (по письму мин. Труда от 28.11.2013). Поэтому же письму чиновники считают, что должны быть конкретные числа выдачи з/п, а не размытые периоды.

Зарплата выплачивается минимум 2 раза в месяц с промежутком между платежами не более 2 недель.

Обычно выплачивается авансовая часть с 15 по 31 числа за текущий месяц, а окончательный расчет выплачивается до 15 числа после прошедшего месяца, лучше с 1-го по 5-е. Но не стоит забывать, что в случае просрочки выплат сотрудник может пожаловаться в трудовую инспекцию, что может грозить штрафами и компенсациями за просрочку выплат.

А что делать, если сотруднику вдруг понадобились деньги и он пришел с просьбой выплатить ему заработную плату в перед за несколько месяцев, что делать в этом случае? Выдавать или нет, читайте статью-рекомендацию по этому поводу.

Выплата заработной платы может проводиться как через кассу предприятия, так и может быть перечислена на карточки сотрудников по предоставленному ими заявлению. Зависит от вашего удобства.

Порядок уплаты налогов с зарплаты сотрудников

НДФЛ с зарплаты работника работодатель перечисляет в день выплаты причитающейся ему суммы вознаграждения. Причем не важно, каким образом производится ему выплата – будь то через кассу (день снятия денег на зарплату с расчетного счета) или через расчетный счет на пластиковые карточки. С авансового платежа выплаты по НДФЛ не производятся. Регламентируется статьей п. 6 ст. 226 НК РФ.

НДФЛ платится одновременно с выплатой окончательной суммы зарплаты, с аванса выплат не производится. Выплата налогов на социальные налоги (ПФР, ФСС, ФОМС) производятся ежемесячно не позже 15 числа месяца, который следует за отчетным и распределяются на свой код (КБК). То есть за март месяц вам необходимо заплатить не позже 15 апреля.

В случае, если 15 число выпадает на выходные или праздничные дни, то выплаты производятся в ближайший за ним рабочий день.

Полезные материалы

Чем грозит работодателю просрочка по выплате зарплаты.

Как рассчитать аванс.

[us_separator size=”small” thick=”2″ color=”primary”]

Источник: https://infportal.ru/kadry/raschet-i-vyplata-zarplaty.html