Скачать бланк 6-НДФЛ бесплатно в формате Excel

С 2016 года все налоговые агенты по НДФЛ начали сдавать новый вид документа. Эта отчетность называется 6-НДФЛ. Заполняют её все фирмы, имеющие хотя бы одного сотрудника. Сдавать форму надо ровно через месяц после окончания отчетного квартала. Многие зададутся вопросом: зачем эта форма, если есть 2-НДФЛ, где указываются данные по заработанной плате?

Форма 6-НДФЛ имеет существенные отличия от 2-НДФЛ. В ней отражаются данные общей суммой по всем сотрудникам целиком.

Для чего нужен 6-НДФЛ

Как уже писалось выше, 6-НДФЛ была введена в отчетность всех организаций с 2016 года. Те налоговые агенты, которые имеют в своем штате хотя бы одного сотрудника, обязаны заполнять данный вид документа. Налоговая инспекция сможет увидеть в документе, сколько было выплачено заработных средств сотрудникам и сколько было уплачено в государственный бюджет.

В документ вносится общее число сотрудников, суммы, даты выплат и даты удержаний. Налоговик сможет сразу определить, насколько своевременно выплачивается заработная плата сотрудникам, имеются ли задержки в выплатах.

Эта форма предусмотрена в том числе для того, чтобы работодатели не нарушали сроки выплат зарплаты. При заполнении бланка 6-НДФЛ можно использовать образец заполнения, приведенный на нашем сайте.

Детальный разбор новой формы смотрите в этом видео:

Из каких разделов состоит 6-НДФЛ

Отчетность состоит из титульного листа, разделов 1 и 2. Во все разделы данные заполняются на основании бухгалтерских записей в 1С. Если штат сотрудников составляет 24 человека, то можно заполнять бумажный бланк. Скачать бланк 6-НДФЛ можно на нашем сайте по ссылке.

Оформление титульного листа не вызовет у ответственного лица затруднения. Это стандартная процедура заполнения реквизитов компании, её названия, как указано в документах.

Разделы 1 и 2 уже могут вызвать кое-какие вопросы у бухгалтера.

- Первый раздел заполняется нарастающим итогом. В разделе указываются суммы, которые были выплачены и удержаны со всех сотрудников за все отчетные периоды. Например, отчетность сдаётся за 3 квартал. В разделе 1 отображать нужно все суммы за 1-й квартал, 2-й квартал и 3-й квартал вместе.

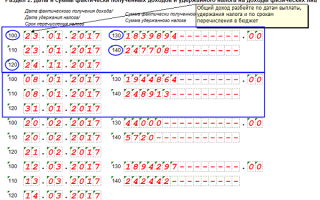

- Во втором разделе уже указываются даты и суммы конкретно за один отчётный период (за три месяца). В строках указываются суммы, которые были начислены, суммы удержаний подоходного налога и суммы, выплаченные на руки (сколько на руки получил сотрудник с учётом вычетов). Обязательно отражается, когда эти операции были проведены — даты выплат и удержаний.

Где взять бланк 6-НДФЛ

Форма документа утверждена налоговой инспекцией (14.10.2015 № ММВ-7-11/450@). Для заполнения формы можно использовать различные форматы.

Заполнять бланк удобнее всего в формате PDF (скачать 6-НДФЛ в этом формате). Для этого необходимо установить программу Adobe Reader (бесплатное приложение) и внести все необходимые данные. Если же программа не установлена, то подойдет и бланк jpeg, распечатанный на бумаге.

Как рассказывают законодатели, новая форма отчетности позволит быстро и оперативно проводить камеральные проверки тех организаций, которые нарушают закон РФ, в случае несвоевременной выплаты заработанной платы.

Штрафы за просрочку

Любое опоздание с предоставлением отчетности приводит к штрафным санкциям.

- 500 рублей — если в отчётности 6-НДФЛ были допущены ошибки или заведомо отражены неверные данные.

- 1000 рублей — если отчётность не отправлена в установленный срок.

- Если отправка документов задержана более чем на 10 дней, будьте готовы к тому, что счета организации окажутся под арестом.

Пример заполнения

Скачанный на нашем сайте бланк 6-НДФЛ при заполнении не вызовет трудностей. Пример заполнения формы за полгода:

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/skachat-blank-6-ndfl.html

Отчетность 6-НДФЛ в 2017

Налоговые агенты обязаны в фискальный орган сдавать отчетность по двум формам НДФЛ. Одним из отчетов является всем знакомая форма 2-НДФЛ, а второй, установленный Приказом ФНС РФ №ММВ-7-11/450 в 2015 году, это отчет 6-НДФЛ. Период сдачи новой формы – за отчетный квартал, отражает данные о начисленном, удержанном и уплаченном в Казну НДФЛ.

Основные положения

Бланк отчета состоит из двух разделов и титульного листа. В разделах отражаются:

- Обобщенные показатели. Эта глава отражает процент ставки по НДФЛ, размер начисленного поступления физлицам, число штатных сотрудников, которые получили доход и размер удержанного налога.

- Сведения о суммах полученного сотрудниками поступления и удержанных с этого дохода сумм НДФЛ в разбивке по датам.

Заполняется отчет в налоговую 6-НДФЛ в соответствии с данными за отчетный квартал. За основу берутся сведения о выплаченных суммах дохода, имеющихся налоговых вычетах, суммах удержанного налога, которые содержатся в налоговых регистрах.

Кто обязан сдавать?

В соответствии с налоговым законодательством обязательство сдавать в контролирующий орган отчет 6-НДФЛ с 2017 года возлагается на всех работодателей, выплачиваемых доход наемным работникам. К таким относятся:

Основное отличие формы 6-НДФЛ от формы 2-НДФЛ в том, что 6-НДФЛ отражает суммы налога в совокупности по всем работникам, а 2-НДФЛ заполняется по каждому отдельному сотруднику.

В каком формате сдается?

Новая налоговая форма отчетности по НДФЛ сдается в одном из двух форматов:

- на бумаге;

- в электронном виде.

В бумажном варианте сдают отчетность 6-НДФЛ те налоговые агенты, у которых в штате менее 25 человек работников. Когда штатная численность составила 25 человек и более, отчет сдают в электронном виде, о чем говорит Письмо ФНС РФ №БС-4-22/19263.

Правила составления

Первый раздел формы составляется по каждой ставке налогообложения, которая применяется к начисленному доходу сотрудников.

Если компания выплачивает наемным работникам доход, который облагается только по ставке 13%, то отчетность 6-НДФЛ будет содержать раздел 1 в одном варианте. Если применяется несколько ставок, значит, и разделов 1 будет несколько.

Например, когда в компании работают лица, имеющие гражданство иной страны (ставка налогообложения 30%).

Строка 020 формы отображает сведения о полученном доходе работников в совокупности за отчетный квартал. В строке 030 указывается сумма налоговых вычетов, которые могут быть. Строка 040 отражает сумму исчисленного НДФЛ. При наличии выплат по дивидендам заполняются строки 025 и 045.

Итоговые строки (060-090) отображают сведения организации в целом по всем налоговым ставкам за отчетный квартал. Здесь указывается количество работающих на предприятии сотрудников, сумма удержанного налога, а также суммы налога по каким-либо причинам не уплаченные в Казну и возвращенные налоговым агентом.

Нулевой расчет

Нужно ли сдавать отчетность 6-НДФЛ в 2017 году, если на предприятии был нулевой расчет по НДФЛ? Позиция инспекторов налоговой службы в этом вопросе простая, если в отчетном периоде не было начислений по заработной плате, соответственно и не было удержаний НДФЛ, форму сдавать не нужно. Также налоговая не требует отчитываться, когда:

- на предприятии отсутствуют наемные работники;

- компания или индивидуальный предприниматель только стали на учет и не начали осуществлять свою предпринимательскую деятельность.

Отметим, что для своей подстраховки многие предприниматели направляют в инспекцию письмо с уведомлением, что в этом периоде они отчет 6-НДФЛ не сдают, также указывают причину. Это письмо составляется в произвольной форме и не является обязательным условием.

Источник: https://LawCount.ru/nalog/otchet-6-ndfl/

6-НДФЛ в 2018 году: как заполнить, сроки сдачи, бланк формы

Порядок заполнения прописан в Приказе ФНС РФ от 14.10.2015 № ММВ-7-11/450@. Отчет не отменяет привычную всем годовую форму справки 2-НДФЛ. Главное отличие двух форм в порядке отражения данных: справка 2-НДФЛ представляется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в форме 6-НДФЛ показываются нарастающим итогом с начала года.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Небольшим фирмам с численностью работников до 25 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 25 человек, отчитаться придется в электронной форме. Легко и быстро отправить отчетность по телекоммуникационным каналам связи поможет система Контур.Экстерн.

Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок. Для вас 3 месяца Контур.Экстерна бесплатно!

Попробовать

Сроки сдачи 6-НДФЛ в 2017-2018 годах

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. С учетом выходных и праздничных дней в 2018 году предусмотрены следующие сроки отчетности:

- За 2017 год — до 02.04.2018;

- за I квартал — до 03.05.2018;

- за полугодие — до 31.07.2018;

- за девять месяцев — до 31.10.2018.

Чтобы сдать форму 6-НДФЛ сохраните в закладках календарь бухгалтера.

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист и два раздела.

Если у организации есть обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

Как заполнить Раздел 1 «Обобщенные показатели»

В этом разделе следует показать сумму начисленных доходов в разбивке по ставкам налога. Отдельной строкой записывается сумма начисленных дивидендов. Информация о дивидендах необходима ИФНС для сопоставления ее с цифрами, отраженными в декларации по налогу на прибыль.

Раздел №1 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Как заполнить строку 070 формы 6-НДФЛ

Бухгалтеры часто спрашивают о порядке заполнения строки 070 6-НДФЛ. Что туда входит, расскажем ниже.

Строка 070 6-НДФЛ включает общую сумму удержанного налога нарастающим итогом с начала года. Важно, чтобы НДФЛ был удержан. Например, в строке 070 отчета за I квартал 2018 года не нужно отражать налог с мартовской зарплаты, если она выплачена в апреле (письма ФНС России от 01.08.2016 № БС-4-11/13984@, от 01.07.2016 № БС-4-11/11886@).

Как заполнить Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»

Во втором разделе нужно сгруппировать доходы по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

С 2016 года по некоторым видам доходов действует новый порядок определения даты их получения физическим лицом (ст. 223 НК РФ).

Так, доход в виде материальной выгоды за пользование займом необходимо определять на последнюю дату каждого месяца.

Если работник пользовался займом в течение первого квартала, по строкам 100 и 130 нужно отразить материальную выгоду по состоянию на 31.01.2018, 28.02.2018 и 31.03.2018. НДФЛ с дохода отражается в строке 140.

Переходящий НДФЛ в 6-НДФЛ

Встречаются ситуации, когда доход начисляется в одном квартале, а выплачивается уже в следующем. Исчисление и удержание НДФЛ приходятся на разные кварталы. Такая ситуация характерна для мартовской, июньской, сентябрьской и декабрьской зарплаты.

Если в компании есть переходящий налог, его нужно отражать в квартале удержания. Для отпускных, премий и больничных предусмотрена иная схема — налог отражается в том периоде, когда выплачен доход.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.).

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

- несвоевременная сдача отчетности по НДФЛ грозит налогоплательщику штрафом в 1000 рублей. Штраф начисляется за каждый полный или неполный месяц задержки отчета (п. 1.2 ст. 126 НК РФ);

- при представлении отчета по НДФЛ через 10 дней после установленного срока ИФНС может заблокировать в банке счет организации или ИП;

- за недостоверные сведения в форме 6-НДФЛ фирма заплатит 500 рублей (ст. 126.1 НК РФ);

- нарушив порядок представления отчета в электронной форме, компания будет оштрафована. Штраф составит 200 рублей. В проекте находится новая форма 6-НДФЛ с 2018 года. Существенных изменений в ней не будет. Обновится формат. Актуальную форму вы всегда можете посмотреть по ссылке.

Скачать бесплатно без регистрации форму 6-НДФЛ

Скачать пример заполнения 6-НДФЛ

Как отразить отпускные в 6-НДФЛ

Источник: https://www.kontur-extern.ru/info/raschet-i-zapolnenie-6-ndfl

Каковы основные изменения новой формы 6-НДФЛ в 2017 году?

Новая форма 6-НДФЛ в 2017 году осталась в том же виде, что при ее создании в 2015 году. В статье пойдет речь о том, для чего она была введена в действие, и о некоторых особенностях, проявившихся с момента ее внедрения в практику.

Где бесплатно скачать или распечатать бланк формы 6-НДФЛ

В чьи обязанности входит и в какие сроки осуществляется сдача формы 6-НДФЛ

Куда надлежит представлять отчет

Где бесплатно скачать или распечатать бланк формы 6-НДФЛ

Новую форму 6-НДФЛ в 2015 году утвердила ФНС приказом от 14.10.2015 № ММВ-7-11/450@. Этот документ предписывал сдавать отчет уже с 2016 года. С тех пор форма не подвергалась изменениям, тем не менее бывает, что бухгалтеры выясняют, какова форма 6-НДФЛ в 2017 году. Она нужна в основном тем компаниям, которые сдают эту отчетность в бумажном виде.

В интернете достаточно ресурсов, предоставляющих возможность скачать эту декларацию бесплатно. Главным образом это сайты государственных служб. Приведем порталы, где это сделать легче всего.

ОБРАТИТЕ ВНИМАНИЕ! Оба портала, приведенные ниже, предоставляют возможность распечатать отчет на бумажном носителе для сдачи его в таком виде или для архивирования. Однако следует учитывать, что если потребуется бумажный вариант отчета, пригодный для автоматической считки, форму 6-НДФЛ скачать надо будет в специальном формате TIF.

Сайт ФНС

На сайте ФНС есть специально созданный Справочник налоговых и бухгалтерских отчетов, попасть на который можно по ссылке. Далее действовать следует по следующей схеме:

- в первой графе кликаем по стрелочке и выбираем из списка НДФЛ;

- во второй строке точно таким же методом выбираем форму 6-НДФЛ;

- в третьей строке следует выбрать период, за который нужно подготовить отчет, выйдет окно «Результат» с довольно обширным перечнем доступных опций, как то:

- шаблон, позволяющий ознакомиться с образцом декларации;

- рядом расположена опция, позволяющая скачать бланк формы 6-НДФЛ как шаблон и пользоваться им для своих нужд;

- ниже приводится приказ ФНС, который и ввел этот отчет в обращение;

- далее располагается инструкция по внесению информации в декларацию;

- XSD-схема, описанная в письме ФНС, помещена еще ниже, и она позволяет правильно оформить электронный файл, проверить его и отправить по назначению;

- последним в списке находится письмо ФНС, разъясняющее, что 2-й раздел декларации в некоторых обстоятельствах разрешается не заполнять.

Портал АО «ГНИВЦ»

На портале АО «ГНИВЦ» (инновационный центр), который доступен по ссылке, можно скачать не только оговариваемую форму отчета, но и все применяющиеся в настоящее время декларации, балансы и расчеты.

ОБРАТИТЕ ВНИМАНИЕ! Помимо бланков, по этому адресу получится выгрузить программы. Например, самой распространенной является «Налогоплательщик ЮЛ», позволяющая заполнить форму 6-НДФЛ, тестировать правильность заполнения отчета, отправить по электронным каналам в ФНС.

В чьи обязанности входит и в какие сроки осуществляется сдача формы 6-НДФЛ

Новую форму 6-НДФЛ в 2017 году предписано подавать в налоговые инспекции всем налоговым агентам, выдающим физлицам доходы и удерживающим этот налог при выплате соответствующих средств.

Следует напомнить, что к такой категории налоговых агентов по ст. 226 НК РФ следует относить:

- российские юридические лица;

- физлица, зарегистрированные как ИП, адвокаты, нотариусы и прочие лица, имеющие частную практику;

- подразделения иностранных компаний, если они обособлены от головных и зарегистрированы на территории РФ.

Временные рамки, отведенные для представления новой формы 6-НДФЛ, установлены п. 2 ст. 230 НК РФ. Что касается 2017 года, то сроки таковы:

| Предельная дата представления декларации | За какой период подается | Примечание |

| 3 апреля 2017 года | 2016 год | Срок смещен из-за выходных дней |

| 2 мая 2017 года | 1-й квартал 2017 года | Срок смещен из-за первомайских праздников |

| 31 июля 2017 года | 2-й квартал 2017 года | |

| 31 октября 2017 года | 3-й квартал 2017 года |

Куда надлежит представлять отчет

Адресат подачи отчета указан в ст. 230 НК РФ, а именно:

- Организации, как правило, представляют расчет в налоговую инспекцию, где прошли регистрацию. Однако из этого правила есть исключение. Форму 6-НДФЛ следует представлять в ИФНС, в которой зарегистрировано обособленное подразделение компании, если оно не только выплачивает доход физлицу, но еще такие выплаты оговорены в договоре, заключенном с этим подразделением.

- Идентичное правило действует и для физических лиц, выплачивающих доход гражданам. Они, как правило, должны отчитываться в инспекцию по месту жительства. Исключения предусмотрены лишь для тех, кто предпочел ЕНВД или патент. Эти спецрежимы могут регистрироваться не только по месту жительства, но и по месту осуществления деятельности. Поэтому ИП на вмененке или патенте следует сдавать отчет 6-НДФЛ в ту ИФНС, в которой он в данный момент состоит на учете как налогоплательщик ЕНВД или патента.

Компании и ИП, уплачивающие вознаграждения физлицам и имеющие признаки налоговых агентов, в 2017 году по-прежнему представляют в налоговую инспекцию форму 6-НДФЛ. Форму расчета и правила ее заполнения можно скачать на порталах ФНС и ГНИВЦ.

Временные рамки по подаче отчета указаны в НК РФ и могут смещаться, если последняя для представления дата приходится на выходной или праздничный день.

Источник: https://buhnk.ru/ndfl/kakovy-osnovnye-izmeneniya-novoj-formy-6-ndfl-v-2017-godu/

6-НДФЛ за 2017 год образец заполнения

Мы подготовили для вас 6-НДФЛ за 4 квартал 2017 года образец заполнения при различных ситуациях, в которых подробно останавливаемся на всех нюансах и строках отчета. Сделать это не так просто, так как заполнение новой формы 6-НДФЛ имеет ряд особенностей, а ошибки чреваты тем, что налоговая потребует от вас уточнения.

Важно! Форма и формат 6-НДФЛ обновлены с 26 марта

Чтобы не получить отказ от ФНС, проверьте Вашу форму 6-НДФЛ на соответствие формату. Если формат неверен или форма содержит ошибки – наш сервис исправит их автоматически.

Проверить 6-НДФЛ

Образец заполнения 6-НДФЛ за 4 квартал 2017 года: титульный лист

Заполнять форму надо, начиная с Титульного листа. Обязательно внесите данные в строку «Период представления (код)». Код отчета, подаваемого за 4 квартал — 34.

А также укажите год в строке — «Налоговый период (год)», здесь надо поставить — 2017. Также нужно указать ИНН и КПП компании, код ОКТМО, эти данные возьмите из регистрационных документов (п. 2.2 Порядка заполнения, утв. Приказом ФНС России от 14.10.15 № ММВ-7-11/450@, далее Порядок).

Поле корректировки заполняем в следующем порядке:

| Первичный отчет | «000» |

| Исправленный отчет | Номер корректировки «001», «002» и т.д. |

Сразу начнем непосредственно с порядка заполнения 6-НДФЛ за 2017 год, а дальше разберемся с самыми частыми ошибками, которые допускают бухгалтеры.

Ежемесячная зарплата пятерых сотрудников ООО «Лимма» 150000 рублей. Таким образом, за 4 квартал 2017 года доход работников фирмы составил 450 000 руб. Зарплата начисляется 20 числа, выплачивается 23 числа каждого месяца.

Один из работников получает детский вычет в размере 1400 руб. в месяц, за квартал это – 4200 руб. С учетом предоставляемого вычета, НДФЛ за 4 квартал составил 57954руб. [(450 000 руб. – 4200 руб.) x 13%]. Месячная сумма налога с учетом вычета – 19318 руб. НДФЛ уплачивался в бюджет на следующий день после выплаты зарплаты.

[su_quote]

Также в ноябре 2017 года бухгалтер начислил отпускные в сумме 20000 руб., которые были выплачены одному из работников 17 ноября. НДФЛ удержан 30 ноября и перечислен с суммы отпускного пособия в размере 2600 руб. (20000 руб. × 13%).

Когда сдавать отчет посмотрите в статье «Сроки сдачи 6-НДФЛ в 2018 году».

Заполненный образец отчета 6-НДФЛ за 2017

Особенности отражения отпускных в 6-НДФЛ

Во многих компаниях сотрудники отгуливают отпуск в течение всего года, а это значит, что в отчете бухгалтерам необходимо будет отразить отпускные. Давайте сначала разберемся, в чем сложность отражения отпускных в отчете.

Главная трудность отражения отпускных в 6-НДФЛ состоит в том, что:

- В отличие от зарплаты датой выдачи отпускных считается день их фактической выдачи на руки (п.1 ст.223 НК РФ). Поэтому в строке 100 формы 6-НДФЛ нужно ставить не последний день месяца, в который они были начислены, как это происходит с зарплатой, а непосредственно день выдачи денег на руки.

- Срок удержания НДФЛ с отпускных совпадает с датой их выдачи на руки – строка 110 формы (п.4 ст.226 НК РФ).

- Крайний срок перечисления НДФЛ с отпускных – последний рабочий день месяца, в котором произошла их выплата сотруднику (абз.2 п.6 ст.226 НК РФ).

Наиболее распространенные ошибки при заполнении формы

Несмотря на крайнюю простоту всех пунктов, связанных с отражением в 6-НДФЛ за 2017 год отпускных, они, тем не менее, влекут за собой ряд ошибок, например:

- За дату выдачи отпускных принимают первый день отпуска сотрудника. Это неверно. Нередки случаи, когда работник уходит в отпуск с 1-го числа, соответственно деньги ему выдаются за три дня до отпуска, то есть в предшествующем месяце, и датой выдачи будет считаться день именно того месяца, в котором произошла выплата.

- За дату выдачи отпускных принимают день их начисления. Напомним, что это разные даты. Мало того, если отпускные вы начисли в декабре 2017, а выплатили в январе 2018, то в разделе 2 формы 6-НДФЛ вы их вообще не показываете, эта сумма будет отражена в отчете за 1 квартал 2018.

При этом не лишнее заметить, что поскольку отпускные были начислены именно в декабре, в итоговую сумму начисленных доходов за 2017 они включаются. Эта сумма отражается в строке 020.

- Еще одна распространенная ошибка, при заполнении отчёта – эти выплаты плюсуют к зарплате, выданной в этом же месяце, и отражают единой цифрой в строке 100 раздела 2.

- Отпускные в 6-НДФЛ всегда показываются только отдельной строкой, ни с какими другими доходами, сделанными в том же месяце и в тот же день, они не плюсуются.

Источник: https://www.RNK.ru/article/215249-6-ndfl-za-2017-god

6 НДФЛ с 2017 года: пример заполнения

В будущем году налоговые агенты продолжат подавать информацию в рамках отчетности 6-НДФЛ.

При этом стоит учитывать актуальную процедуру заполнения расчета и предельные сроки подачи отчетности, в противном случае предприниматели столкнутся со значительными штрафами.

Пример заполнения формы 6-НДФЛ поможет учесть все изменения и нюансы, которые вступают в действие в 2017 году. Данная информация поможет избежать проблем с представителями налоговой.

Форма 6-НДФЛ: пример и особенности заполнения в 2017 году

Актуальная форма 6-НДФЛ утверждена соответствующим приказом ФНС от 14.10.2015 г. и включает Титул, Раздел 1 и Раздел 2. Подача данной отчетности является обязательной для всех представителей бизнеса. Если организация или ИП осуществляли выплаты физлицам, то заполнение расчета 6-НДФЛ является обязательным.

Титульный лист отображает общие сведения (отчетный период, ИФНС и нахождение компании). В Разделе 1 фиксируются суммарные данные, а Раздел 2 отображает детализированную информацию с указанием конкретных дат. Для корректного заполнения отчета стоит придерживаться следующей последовательности.

Порядок заполнения отчета 6-НДФЛ, актуальный в 2017 году:

Титульный лист

Поле «период представления» отображает период, за который подается расчет. В обязательном порядке указывается год соответствующего отчетного периода. Кроме того, в данном разделе отображается код ИФНС, в которую подается отчет (совпадает с налоговой по 2-НДФЛ).

Поле «По месту нахождения» позволяет отобразить особенность ситуации: отчет компании, ИП на УСН, ЕНВД и т.д.

Образец заполнения формы 6-НДФЛ, который позволит избежать ошибок в 2017 году:

Раздел 1

В данной составляющей формы указываются суммарные показатели всех сотрудников. Если используются дифференцированные ставки НДФЛ, потребуется заполнить несколько экземпляров Раздела 1. Строки 060-090 останутся общими для всей организации (информация заполняется только на первом экземпляре).

Ставка налога отображается в поле 010. Доходы фиксируются нарастающим итогом в поле 020. Кроме того, нужно учитывать варианты переходящей зарплаты. В результате суммы доходов в Разделе 1 и Разделе 2 могут не совпадать. Доход, полученный в виде дивидендов, отображается в отдельной строке 025.

Итоговые суммы вычетов указываются в строке 030. Суммы начисленного и удержанного налога отображаются соответственно в строках 040 и 070. Суммарное количество работников, которые получали доход, фиксируются в строке 060. Кроме того, организация указывает суммы аванса (поле 050) и размер налога, который был возвращен организации (строка 090).

Если организация не смогла удержать НДФЛ, то соответствующая сумма фиксируется в поле 080 (актуально для переходящей зарплаты).

Раздел 2

Данный раздел отображает детализированные сведения, где придется расшифровывать доходы с указанием дат. Организация указывает операции в хронологическом порядке, которые совершались в течение последних трех месяцев.

Дата получения дохода (поле 100) регламентируется статьей 223 НК. Для корректного отображения зарплаты потребуется указать последнее число месяца, а для больничных и отпускных – дата реального получения денег. Дата удержания дохода (поле 110) — в рамках действующего законодательства налог удерживается в день, когда был получен доход (кроме зарплаты).

Срок перечисления налога (поле 120) зависит от типа полученного дохода. Больничные и отпускные оформляются до завершения отчетного месяца, а в остальных случаях это следующий день, после даты реального получения денег.

Сумма фактического дохода (поле 130) отображается с копейками до вычета НДФЛ. Удержанный налог фиксируется в поле 140.

Переходящая зарплата, опоздания и премии

Следующие нюансы помогут определить, как заполнить форму 6-НДФЛ в 2017 году без ошибок:

- Отображение переходящей зарплаты имеет определенные особенности. В данном случае доходы указываются только в Разделе 1. В Разделе 2 (строка 70) переходящая зарплата указывается только после того, как был удержан НДФЛ (следующий отчетный период).

- Кроме того, может возникнуть ситуация, когда зарплата была начислена, но не выдана сотрудникам. Соответственно происходит смещение сроков перечисления НДФЛ. В таком случае в строке 110 указывается реальная дата, когда организация смогла удержать НДФЛ. Данная норма особенно актуальна для компаний, которые испытывают финансовые трудности в результате экономического кризиса.

- При заполнении формы 6-НДФЛ стоит учитывать особенности отображения премий. Согласно разъяснениям ФНС, данная категория доходов отображается отдельно от основной зарплаты. Премия становится доходом в день выдачи, в отличие от заработной платы.

Сроки и возможные штрафы

Отчет представляется на ежеквартальной основе. Действующее законодательство четко регламентирует предельные сроки подачи отчетности. Чтобы не опоздать с предоставлением расчета, потребуется учитывать сроки сдачи отчетности формы 6-НДФЛ в 2017 году, которые остаются без изменений.

Несвоевременная подача отчета обернется значительным штрафом для представителей бизнеса. Если просрочка не превышает одного месяца, то сумма штрафа составит 1 тыс. руб. Каждый дополнительный месяц будет «стоить» предпринимателю 1 тыс. руб. Кроме того, действующее законодательство предусматривает санкции за подачу недостоверных данных – 0,5 тыс. руб.

График подачи отчетности 6-НДФЛ поможет определить, когда сдавать заполненную форму в 2017 году и как избежать проблем с налоговой инстанцией:

- Первый квартал – до 2 мая (учитываются выходные и праздничные дни).

- Полугодие – до 31 июля.

- 9 месяцев – 31 октября.

- Форма за год – 2 апреля 2018 года.

Источник: https://2017god.com/6-ndfl-s-2017-goda-primer-zapolneniya/

6-НДФЛ за 1 квартал 2017 года: инструкция заполнения с примерами

До какого числа успеть сдать форму 6-НДФЛ за 1 квартал 2017 года. Посмотреть примеры заполнения 6-НДФЛ за 2017 год. Скачать новый бланк формы 6-НДФЛ.

6-НДФЛ за 1 квартал 2017 года сдается по новой форме.

Скачать бланк формы 6-НДФЛ в редакции 2017 года

Выдали зарплату дважды в месяц всем сотрудникам в один день

Что может вызвать вопросы. В разделе 2 формы 6-НДФЛ нужно заполнять блоки строк 100 — 140 по каждой выплате дохода. А зарплату вы выплачивали дважды в месяц. И непонятно, нужно ли записывать отдельно аванс, или можно заполнить строки 100 — 140 по всей начисленной сумме за месяц.

Как заполнить правильно. Если вы выплачиваете зарплату всем работникам в один и тот же день, например, 5-го и 20-го числа, в разделе 2 вашей формы 6-НДФЛ заполните по одному блоку на зарплату за каждый месяц. Дело в том, что в самостоятельный блок в разделе 2 вы включаете данные о доходах, в отношении которых у вас одинаковые даты, если:

- доход получен физлицом согласно статье 223 НК РФ

- деньги человеку фактически выплачены и НДФЛ удержан

- налог на доходы физлиц перечислен в бюджет

Такие правила предусмотрены пунктами 4.1 и 4.2 Порядка заполнения формы 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 № ММВ-7-11/450, (далее — Порядок заполнения).

В строке 100 укажите последнее число месяца, за который начислена зарплата. Считается, что именно в этот день сотрудниками получен доход по заработной плате (п. 2 ст. 223 НК РФ). В строке 110 запишите дату, когда вы фактически выдали сотрудникам вторую часть зарплаты за этот месяц и удержали НДФЛ.

В строке 120 нам нужно прописать крайний срок уплаты налога по такой выплате, установленный законодательством. Это следующий день после выдачи второй части зарплаты (п. 6 ст. 226 НК РФ). А в строки 130 и 140 занесите общие суммы зарплаты за месяц и удержанный с нее НДФЛ.

Обратите внимание, что в строках 130 вы записываете начисленные суммы, не уменьшая их на НДФЛ (п. 4.2 Порядка заполнения).

А отдельно выплату аванса показывать в разделе 2 не нужно, ведь на дату выдачи аванса доход еще не считается полученным. И НДФЛ с аванса вы не удерживали.

Пример 1. Как записать в разделе 2 формы 6-НДФЛ зарплату, которую все сотрудники получили ее в один и тот же день

ООО «Сапфир» выдало всем сотрудникам аванс за январь 20 числа этого месяца, а вторую часть зарплаты за январь — 5 февраля. Всего начисленная зарплата за январь составила 230 000 руб., НДФЛ с нее — 29 900 руб. Покажем, как бухгалтер отразит зарплату за январь в разделе 2 формы 6-НДФЛ.

Источник: https://buhuchet-info.ru/buhgalterskiy-uchet/2707-6-ndfl-1-kvartal.html

6 НДФЛ за 4 квартал 2017 года образец заполнения

6-НДФЛ за 4 квартал 2017 года (годовой), по мнению многих бухгалтеров, — самый сложный зарплатный отчет.

Причин тому много – и нелогичность структуры отчета, и постоянные нововведения, и часто противоречащие сами себе разъяснения налоговиков. О том, как заполнить 6-НДФЛ за 2017 год — расскажем в статье.

В статье есть бланк отчета для скачивания, а также образцы и примеры для заполнения. С 26 марта ФНС принимает отчет только по новой форме.

Срочная новость для бухгалтерии по отчетности: «Фонды запрещают выдавать бывшему работнику копию СЗВ-М».. Читайте в журнале «Упрощенка»

Бланк 6-НДФЛ

По ссылке ниже вы можете скачать актуальный бланк формы. Он применяется с 26 марта 2018 года при сдаче отчета за 4 квартал.

Скачать новую форму 6-НДФЛ за 4 квартал

Порядок заполнения 6-НДФЛ за 2017 год

Далее расскажем, как заполнить каждый раздел формы. А бесплатно заполнить форму бесплатно вы сможете в нашей программе Упрощенка 24/7. При заполнении действует профессиональная бухгалтерская поддержка 24 часа 7 дней в неделю.

Заполнить 6-НДФЛ

Титульный лист

Каких-то особенных нюансов в заполнении титульного листа формы 6-НДФЛ нет. Так же, как и во многих других налоговых отчетах, заполняются следующие поля:

Образец заполнения титульного листа смотрите ниже. Верно заполнить форму также поможет статья Наглядные схемы, которые помогут правильно заполнить 6-НДФЛ за год.

А вот заполнение листов, которые содержат разделы 1 и 2, имеет ряд нюансов.

Прежде всего, на каждую ставку, по которой налоговый агент удержал НДФЛ с любого физического лица, необходимо заполнять отдельный лист. Эта ставка указывается в поле 010.

При этом поля с 060 по 090 заполняются только на одном листе обобщенными показателями по всем ставкам. То же самое касается и всего раздела 2. Его разделять по ставкам не нужно.

То есть если у налогового агента был удержан НДФЛ по разным ставкам, то сложится такая ситуация:

ФНС вернула 6-НДФЛ и вы не знаете, что делать? Пошаговая инструкция есть в статье «Инспекция не приняла расчет по взносам и 6-НДФЛ: как расшифровать код ошибки» .

Заполнение раздела 2

Итак, начинать заполнение 6-НДФЛ нужно со второго раздела. Во втором разделе отражаются все выплаты доходов работникам, пришедшиеся на 4 квартал 2017 года. Но только те выплаты, срок перечисления НДФЛ с которых, приходится на период с октября по декабрь 2017 года.

Мы знаем, что в 6-НДФЛ отражаются все виды дохода, облагающиеся НДФЛ. Все, что не облагается подоходным налогом – в расчете отражать не нужно.

Доходы во втором разделе отражаются по дате их выплаты в возрастающем порядке. Объединять в одной строке можно только те выплаты, которые имеют одинаковые дату получения дохода, дату удержания НДФЛ и срок его перечисления.

В строке 100 – отражается дата получения дохода. В 110 – дата удержания НДФЛ. В 120 – срок перечисления НДФЛ. Наша таблица напомнит о том, как заполнить эти строки в зависимости от вида дохода:

| Заработная плата за месяц | Последний день месяца, за который она была начислена | День выплаты заработной платы | День, следующий после дня выплаты заработной платы |

| Премия за производственные результаты | Последний день месяца, за который была начислена премия | Если премия была выплачена до окончания месяца, за который она была начислена – день перечисления заработной платы.Если премия была выплачена после окончания месяца, за который она была начислена, но не в день выплаты заработной платы – день, когда она была выплачена | Если премия была выплачена до окончания месяца, за который она была начислена – день, следующий после дня выплаты заработной платы.Если премия была выплачена после окончания месяца, за который она была начислена, но не в день выплаты заработной платы – день, следующий после дня, когда была выплачена премия |

| Непроизводственная премия (например, «к юбилею») | День выплаты премии работнику | День выплаты премии работнику | День, следующий после дня выплаты дохода |

| Расчет и компенсация при увольнении | День выплаты дохода работнику | День выплаты дохода работнику | День, следующий за днем выплаты дохода работнику |

| Отпускные и Больничные | День выплаты дохода работнику | День выплаты дохода работнику | Последнее число месяца, в котором была произведена выплата дохода работнику |

Если срок перечисления НДФЛ выпадает на выходной день, срок автоматически переносится на ближайший рабочий день.

Например, срок перечисления НДФЛ для отпускных и больничных, выплаченных в декабре – 31 декабря 2017 года. Это воскресенье, поэтому срок переносится на ближайший рабочий день – то есть на вторник 9 января 2018 года.

Причем, так как срок перечисления НДФЛ в этом случае выпадает на январь, данная выплата уже не будет отражаться в 6-НДФЛ за 2017 год – она попадет во второй раздел расчета за 1 квартал 2018 года.

Заполнение раздела 2

После заполнения второго раздела, приступаем к заполнению первого.

Первый раздел для каждой ставки НДФЛ заполняется отдельно. Все данные отражаются нарастающим итогом.

В строке 020 отражается сумма начисленного дохода нарастающим итогом за весь 2017 год. Но здесь есть нюансы:

Сумма налоговых вычетов в строке 030 также отражается нарастающим итогом и включает в себя все виды вычетов, использованных работниками организации в 2017 году.

В строке 060 – нужно указать количество физических лиц, получавших доходы в 2017 году. Эта цифра должна совпасть с количеством справок 2-НДФЛ, которые организация сдаст за 2017 год.

В отношении строки 080 сейчас уже мало у кого возникают вопросы, но на всякий случай напомним: в ней не нужно отражать разницу между исчисленным и удержанным НДФЛ. В этой строке отражается исключительно только тот НДФЛ, который организация уже никогда не сможет удержать. Например, НДФЛ с подарка уволенному сотруднику.

Строка 040 рассчитывается как произведение строк 020 и 010.

В строке 070 нужно отразить сумму НДФЛ, удержанную нарастающим итогом за 2017 год. То есть сюда попадет весь НДФЛ, удержанный в 2017 году. Срок перечисления НДФЛ в отношении этой строки значения не имеет.

Также важно сказать о принципах контроля между 6-НДФЛ за год и 2-НДФЛ.

Строка 020 в 6-НДФЛ должна быть равна общей сумме дохода в справках 2-НДФЛ за 2017 год.

[su_quote]

Строка 040 в 6-НДФЛ должна равняться общей сумме исчисленного налога из справок 2-НДФЛ.

А строка 070 в 6-НДФЛ не должна равняться общей сумме удержанного и перечисленного налога в справках 2-НДФЛ. Потому что строка 070 в 6-НДФЛ заполняется по состоянию на 31.12.2017, а строка «общая сумма налога удержанная» в справках 2-НДФЛ заполняется на дату сдачи отчета.

Поэтому, если заработная плата за декабрь 2017 была выплачена в январе 2018 и, соответственно, удержание и перечисление налога было произведено в 2018 году – то в 6-НДФЛ в строке 070 «сумма удержанного НДФЛ» эта сумма (НДФЛ) не отразится. А вот в справках 2-НДФЛ в строках общих сумм удержанного и перечисленного налога эта сумма отразится.

В строке 090 отражается сумма НДФЛ, которую организация возвратила работнику – например, если он реализовал свое право на имущественный вычет.

Как заполнить отчет, когда зарплата выплачивается после окончания отчетного квартала

Форма отчетности по НДФЛ утверждена приказом ФНС от 14.10.2015 № ММВ-7-11/450. Этим же документом регулируется и электронный формат подачи расчета.

Законодатели установили предельную величину штата налогоплательщика, при котором можно отчитаться по НДФЛ на бумаге, – это 24 человека. Если количество персонала компании составляет 25 человек и более, то отчет сдать можно только в электронном виде.

В отчете отражаются только те доходы, которые подлежат налогообложению. Причем, если доходы облагаются по разным ставкам НДФЛ, необходимо заполнить соответствующие разделы с разбивкой доходов по ставкам, которыми они облагаются.

Ниже представлен образец заполнения разделов 1 и 2 при наличии доходов, облагаемых по разным ставкам.

Как заполнить отчет, когда зарплата выплачивается после окончания отчетного квартала

Чаще всего в организации установлена выплата заработной платы дважды в месяц, как этого требует ст. 136 ТК РФ. Аванс выплачивается до окончания месяца, а окончательный расчет производится уже в месяце, следующим за оплачиваемым (но не позднее 15 числа).

В связи с этим возникают вопросы, как такие выплаты и начисления отражать в отчете 6-НДФЛ.

В компании ООО «Альфа» установлена дата для перечисления аванса – 28 число каждого месяца. А дата окончательной выплаты заработной платы – 15 число месяца, следующего за месяцем начисления з.п. Деятельность ООО «Альфа» началась с декабря 2017 года, ранее заработная плата не начислялась и не выплачивалась.

За декабрь сумма оплаты труда всех сотрудников составила 236 570 руб. Вычеты по НДФЛ никому из сотрудников не полагаются. Налог с доходов составил 30 754 руб. 28 декабря 2017 года был выплачен аванс в общей сумме 100 000 руб. Окончательный расчет произведен уже за пределами отчетного квартала – 15 января 2018 года.

Сумма окончательной выплаты – 105 816 руб.

Выплаченный аванс доходом еще не является, поэтому в годовой отчет за 2017 год в 6-НДФЛ он не попадает. Это значит, раздел 2 останется пустым в бланке за 4 квартал 2017 года. Но вот в раздел 1 попадет сумма начисленной зарплаты и сумма исчисленного налога. В таблице ниже указано, какие суммы и даты в какие отчеты попадут:

| Начисленная зарплата | 236 570 руб. | 020 | 4 квартал 2017 года |

| Исчисленный налог с доходов | 30 754 руб. | 040 | 4 квартал 2017 года |

| Количество лиц, которым начислен доход | 3 | 060 | 4 квартал 2017 года |

| Сумма удержанного налога | 30 754 руб. | 070 | 1 квартал 2018 года |

| Дата получения дохода | 31.12.2017 | 100 | 1 квартал 2018 года |

| Дата удержания НДФЛ |

Источник: https://www.26-2.ru/art/351633-6-ndfl-za-4-kvartal-2017-goda-obrazec-zapolneniya

Как правильно заполнить форму 6-НДФЛ в 2017-2018 году: образец, правила заполнения

В этой статье вы узнаете:

- кто должен отчитываться по форме 6-НДФЛ;

- порядок составления расчета по форме 6-НДФЛ и сроки его предоставления;

- порядок отражения отдельных выплат в форме 6-НДФЛ.

Помимо справок по форме 2-НДФЛ работодатели (заказчики) обязаны сдавать расчет 6-НДФЛ.

В отличии от справок, которые подаются в налоговый орган ежегодно, расчет предоставляется ежеквартально. Причем 6-НДФЛ заполняется в целом по налоговому агенту, а не по каждому сотруднику (исполнителю).

Форма 6-НДФЛ (скачать форму 6-НДФЛ) утверждена приказом ФНС России от 14.10.2015 г. № ММВ-7-11/450. Этот расчет должны заполнять и представлять в налоговый орган все налоговые агенты.

То есть лица, которые выплачивают доходы гражданам (организации, коммерсанты, нотариусы и адвокаты, учредившие адвокатские кабинеты).

Если у хозяйствующего субъекта не возникает обязанности по налоговому агентированию, то сдавать расчет по форме 6-НДФЛ не обязательно. Но сделать это можно в добровольном порядке.

Куда предоставляется расчет по форме 6-НДФЛ

По общему правилу расчеты по форме 6-НДФЛ сдаются по месту регистрации налоговых агентов. Коммерсанты, например, сдают такие расчеты по местожительству.

Вместе с тем, в некоторых ситуациях расчеты могут предоставляться:

- по месту нахождения подразделений организаций — сотрудники подразделений получают заработную плату от обособленных подразделений;

- по месту ведения деятельности коммерсанта — по сотрудникам предпринимателя, который работает на ЕНВД или патентной системе налогообложения;

- по месту нахождения организации — по сотрудникам крупнейших налогоплательщиков (в общем порядке).

А если предприниматель совмещает традиционную систему налогообложения или УСН с ЕНВД? В этом случае по сотрудникам, занятым в деятельности на ЕНВД, расчет предоставляется в инспекцию по месту такой деятельности.

По сотрудникам, задействованным на ОСНО или УСН, расчет предоставляется в ИФНС по месту жительства предпринимателя.

Кстати, бывают и такие сотрудники организаций, которые могут работать как в подразделении общества, так в головной организации. В этом случае доход такого сотрудника необходимо делить. С той его части, которая приходится на выплаты от подразделения в расчет 6-НДФЛ включите данные по подразделению. Оставшаяся сумма пойдет в расчет 6-НДФЛ по головной организации.

Меняете адрес? В этом случае в налоговую инспекцию по новому месту учета подаются отдельные расчеты по старому и новому ОКТМО за периоды деятельности.

Сроки сдачи расчета по форме 6-НДФЛ

Как было сказано в начале статьи, расчет по форме 6-НДФЛ ежеквартальный. Его следует сдавать в следующие сроки:

- по итогам I квартала — не позднее 30 апреля;

- по итогам полугодия — не позднее 31 июля;

- по итогам 9 месяцев — не позднее 31 октября;

- по итогам года — не позднее 1 апреля следующего года.

Если указанные сроки приходятся на выходной или нерабочий праздничный день, то расчет следует сдать в ближайший за ним рабочий день.

Поэтому в 2017 году расчеты сдаются:

- за I квартал — не позднее 2 мая;

- по полугодию — не позднее 31 июля;

- по итогам девяти месяцев — не позднее 31 октября;

- за 2017 год — не позднее 2 апреля 2018 года.

Для безошибочной подготовки и сдачи формы 6-НДФЛ воспользуйтесь онлайн-сервисом «». Сервис автоматически формирует отчетность, проверяет её и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Бесплатный доступ к сервису вы можете получить прямо сейчас по .

Организация ликвидируется или реорганизуется? В этом случае налоговый период по НДФЛ сокращается. Поэтому расчет 6-НДФЛ за период с 01.01.20XX до даты завершения реорганизации (ликвидации) должно подавать реорганизуемое (ликвидируемое) общество самостоятельно. Причем сделать это необходимо вместе с документами на регистрацию реорганизации (ликвидации).

Какие доходы следует включать в расчет по форме 6-НДФЛ

В форму 6-НДФЛ следует включить все доходы, при выплате которых хозяйствующий субъект признается налоговым агентом. Кстати, доход — это экономическая выгода независимо от того, в какой форме она получена. Главное, что такую выгоду можно было оценить.

Поэтому в расчет 6-НДФЛ включаются не только выплаты в рамках трудовых отношений. В расчет необходимо включать и выплаты в рамах гражданско-правовых договоров.

Следует указать, что Глава 23 Налогового кодекса РФ содержит перечень доходов, при выплате которых НДФЛ удерживать не нужно. Все они обозначены в статье 217 налогового кодекса РФ. Эти выплаты в расчет не включаются.

Порядок заполнения расчета по форме 6-НДФЛ

Форма, утвержденная приказом ФНС России от 14.10.2015 г. № ММВ-7-11/450, включает в себя:

- титульный лист;

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Главное, о чем следует помнить, расчет следует составлять нарастающим итогом на основе регистров налогового учета по НДФЛ. Причем сделать это необходимо по каждому ОКТМО.

Как заполнить титульный лист расчета по форме 6-НДФЛ

В шапке титульного листа заполняется ИНН хозяйствующего субъекта. КПП предусмотрены только для организаций.

По строке «Номер корректировки» указывается «000» — для первичного расчета по форме 6-НДФЛ. Корректирующие расчет нумеруйте по порядку с номерами «001», «002», «003» и т.д.

Приказ ФНС России предусматривает коды для заполнения строки «Отчетный период (код)». Например, при сдаче расчета за девять месяцев указывается код «33». По готовому расчету указывается код «34».

В графе «Налоговый период (год)» следует указать год, за который подается 6-НДФЛ. А по строке «Представляется в налоговый орган (код)» следует указать код налоговой инспекции, в которую подаете расчет. Подробнее см. Куда предоставляется расчет по форме 6-НДФЛ.

Для строки «По месту нахождения (учета) (код)» предусмотрены специальные коды. Например, если расчет сдается по месту учета российской организации, указывайте код «212». Если расчет сдает коммерсант по месту жительства, — указывается код «120».

В строке «Налоговый агент» следует указать наименование налогового агента. Так, предприниматели, адвокаты, нотариусы указывают полные имена, без сокращений.

Фрагмент заполнения титульного листа за 9 месяцев 2017 по ООО «Восток»:

Порядок заполнения Раздела 1 расчета 6-НДФЛ

Раздел 1 заполняется по обобщенным показателям нарастающим итогом. Здесь указывается сумма доходов, вычетов, а также общая сумма исчисленного и удержанного НДФЛ. Например, в разделе 1 за девять месяцев по коду «33» следует заполнить данные нарастающим итогом с начала года по 30 сентября.

Итак, в разделе 1 по строке 010 следует указать налоговую ставку.

По строке 020 отражают весь доход сотрудников и исполнителей нарастающим итогом с начала года.

В строке 030 следует указать общую сумму вычетов по сотрудникам. То есть те суммы, которые уменьшают базу по НДФЛ.

В строке 040 отражается сумма исчисленного налога.

Выплачивайте дивиденды? Тогда не забудьте заполнить строки 025 и 045.

В строке 060 надо указать количество человек, которые получали доход от налогового агента. Помните, что это количество может совершенно не совпадать с количеством штатных единиц.

По строке 070 указывается сумма удержанного налога. А по строке 080 нужно указать сумму НДФЛ, которая была исчислена, но не удержана.

По строке 090 следует указать сумму налога, которая возвращается налогового агенту. Здесь следует использовать положения статьи 231 Налогового кодекса РФ.

Порядок заполнения Раздела 2 расчета 6-НДФЛ

В разделе 2 налоговые агенту указывают:

- даты получения и удержания налога по сгруппированным показателям;

- предельный срок для перечисления налога в бюджет по сгруппированным показателям;

- суммы фактически полученных доходов и удержанного НДФЛ.

Кстати, при заполнении раздела 2 все операции должны быть указаны в хронологическом порядке.

По строке 100 раздела 2 указываются даты фактического получения доходов. По строке 110 следует указать даты удержания налога.

По строке 120 указываются даты перечисления налога в бюджет.

По строке 130 следует указать сумму дохода (включая НДФЛ). А по строке 140 — сумму налога, которую агент удержал на дату по каждой строке 110.

Порядок отражения в расчете по форме 6-НДФЛ отдельных выплат

Переходящая заработная плата

Переходящие выплаты нужно отразить в расчете в том отчетном периоде, когда такие операции завершены — период, в котором наступил крайний срок уплаты НДФЛ.

Например, заработную плату за июнь организация выдает в июле. В этом случае июньскую зарплату, выплаченную в июле, следует указать в разделе 1 расчета за 6 месяцев. В разделе заполните строки 020, 030 и 040, а по строкам 070 и 080 следует указать «0».

Во втором разделе эту выплату отражать тоже не надо.

НДФЛ с июньской зарплаты удерживается только в июле в момент выплаты.

В этом случае заполоняется строка 070 раздела 1. А сама операция попадает в раздел 2 отчета за 9 месяцев.

Таким образом, из-за переходящей зарплаты суммы исчисленного и удержанного налога в разделе 1 будут разными. Признать такой порядок отражения ошибкой нельзя. Основание — письмо ФНС России от 15.03.2016 г. № БС-4-11/4222).

Пример заполнения раздела 1 и 2 за I квартал по переходящей заработной плате в размере 50 000 руб. (фрагмент)

Переходящие периоды (досрочная заработная плата)

Бывают случаи, когда зарплату за декабрь выдают в январе следующего года. В этом случае выплаты за декабрь укажите в разделе 1 годового расчета и в разделах 1 и 2 расчета за I квартал. Поскольку доход работодатель признает в декабре, то НДФЛ с дохода рассчитывается так же в декабре, но удерживается он только в январе.

Значит выплаты отражаются по строкам 020 и 040 раздела 1 годового расчета. А удержанную сумму налога следует отразить по строке 070 раздела 1 расчета за I квартал 2017 года.

Но на практике работодатели привыкли поощрять своих сотрудников заработной платой за декабрь перед новогодними праздниками.

[su_quote]

В этом случае зарплату за декабрь следует указать в разделе 1 годового расчета и в разделе 2 расчета за I квартал.

Это связано с тем, что срок уплаты НДФЛ с декабрьской зарплаты выпадает только на первый рабочий день января. Значит данная сумма отражается в разделе 2 расчета за I квартал.

Налог в пределах норм

Автор статьи в тексте обращал внимание читателя на выплаты, поименованные в статье 217 Налогового кодекса РФ. Среди указанных доходов есть те, которые не облагаются НДФЛ в пределах норм (подарки, суммы материальной помощи и т.д.)

При таких выплатах в расчете 6-НДФЛ такие доходы отражаются по всей выплаченной сумме, а вот та часть, которая НДФЛ не облагается, отражается в составе вычетов.

Особый порядок для суточных. В расчет 6-НДФЛ попадают только суммы, превышающие норматив.

Способы сдачи расчета по форме 6-НДФЛ

Расчет по форме 6-НДФЛ сдается в бумажном виде только в том случае, если показатель строки 060 не более 25 человек. Если этот показатель превышает 25 человек, то расчет должен быть представлен в электронном виде.

Ответственность за непредставление расчета 6-НДФЛ или сдача расчета с опозданием

Размер штрафа в данном случае составляет 1000 руб. за каждый полный или неполный месяц со дня для подачи расчета.

А вот если расчет не сдается в течение 10 дней с установленной даты, контролеры могут заблокировать расчетный счет агента.

Расчет представлен по сроку, но с недостоверными данными, замеченными проверяющими? Тогда штраф составляет 500 руб.

Если налоговый агент обнаружил ошибку самостоятельно и подал уточненный расчет по форме 6-НДФЛ, то штрафа не будет.

Кстати, помимо организации к ответственности могут привлечь должностных лиц. Административный штраф здесь варьируется от 300 до 500 руб.

Пример заполнения расчета по форме 6-НДФЛ за 9 месяцев 2017 года

Исходные данные. ООО «Восток» было открыто в апреле 2017 года. Численность сотрудников организации — 3 человека. Выплат по договорам ГПХ организация не производила. Отпускных организация не начисляла. Одному сотруднику предоставляется вычет на ребенка с апреля.

Дивиденды также не начислялись.

Месячный ФОТ составляет 150 000 руб.

Зарплату за апрель-сентябрь следует отразить по строке 020 раздела 1 расчета за девять месяцев 2017 года. Она составляет 750 000 руб.

По строке 030 раздела 1 необходимо отразить сумму налоговых вычетов с зарплаты за апрель-сентябрь. Этот показатель равен 0.

Дивидендов по ставке 13 процентов не было, поэтому в строках 025 и 045 раздела 1 в данном листе следует указать «0».

По строке 040 раздела 1 следует отразить суммы НДФЛ с зарплаты за апрель-сентябрь.

750 000 руб. × 13% = 97 500 руб.

В строку 060 следует поставить показатель — 3.

НДФЛ с зарплаты за сентябрь будет перечислен в бюджет в октябре. Поэтому в строке 070 следует отразить суммы НДФЛ с зарплаты за апрель-август 2017 года — 78 000 руб. (750 000 – 150 000) руб. ×13 %.

Зарплату за июнь, июль и август следует отразить в разделе 2 расчета за девять месяцев 2017 года. Срок уплаты налога с зарплаты за июнь — в июле 2017 года. Поэтому даты фактического получения этого дохода, удержания налога и срок перечисления НДФЛ в бюджет попали в раздел 2 расчета за девять месяцев 2017 года.

Зарплата за сентябрь в раздел 2 расчета за девять месяцев 2017 года не попадает.

31 октября 2017 года расчет по форме 6-НДФЛ за девять месяцев 2017 года был сдан на бумаге в следующем виде:

Напомним! Для безошибочной подготовки и сдачи формы 6-НДФЛ воспользуйтесь онлайн-сервисом «». Сервис автоматически формирует отчетность, проверяет её и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Бесплатный доступ к сервису вы можете получить прямо сейчас по .

Источник: https://delovoymir.biz/kak-pravilno-zapolnit-formu-6-ndfl-v-2017-godu-obrazec-zapolneniya.html