Добровольное страхование в Фонде социального страхования РФ

Добровольное страхование в Фонде социального страхования РФ. Для чего это нужно?

Индивидуальные предприниматели, адвокаты, нотариусы, члены крестьянских (фермерских) хозяйств и семейных (родовых) общин коренных малочисленных народов Севера вправе добровольно вступить в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

В этом случае они станут застрахованными лицами, и у них появится гарантированное право на получение пособий по временной нетрудоспособности и в связи с материнством.

Когда и как платить?

Для добровольной уплаты страховых взносов необходимо подать в региональное отделение Фонда социального страхования РФ в форме электронного документа через единый портал государственных и муниципальных услуг (www.gosuslugi.ru), многофункциональные центры предоставления государственных и муниципальных услуг следующие документы:

— заявление по форме, утвержденной Министерства труда и социальной защиты Российской Федерации от 25 февраля 2014 г. № 108н (форму заявления можно найти на сайте отделения Фонда www.r29.fss.ru в разделе Плательщикам страховых взносов.

— копию паспорта.

Регистрация осуществляется в течение 3 рабочих дней. Страхователю выдается уведомление о регистрации лица, добровольно вступившего в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Взносы нужно уплатить не позднее 31 декабря года, в котором было подано заявление. Это можно сделать как единовременно, так и по частям (раз в месяц, в квартал, в полгода) на счет отделения Фонда по месту жительства удобным для вас способом: наличными через банк, в безналичном порядке с расчетного счета или почтовым переводом.

В случае, если вы снимаетесь с учета в Фонде социального страхования, сумма уплаченных вами в текущем году взносов будет возвращена в течение месяца со дня, следующего за днем снятия вас с учета.

Сколько платить?

Размер страховых взносов определяется исходя из стоимости страхового года. Тариф страховых взносов в ФСС РФ равен 2,9%. Минимальный размер оплаты труда, установленный федеральным законодательством, c 1 января 2018 года составляет 9489,00 руб. Для приобретения права на получение пособий в 2019 году, необходимо уплатить до 31 декабря 2018 года – 3302,17 руб.

Размеры пособий

Размер пособий зависит от величины минимального размера оплаты труда на момент начала болезни, отпуска по беременности и родам или отпуска по уходу за ребенком.

Размер пособия по временной нетрудоспособности зависит от продолжительности страхового стажа:

· при страховом стаже 8 и более лет – в размере 100 % среднего заработка;

· при страховом стаже от 5 до 8 лет – в размере 80 % среднего заработка;

· при страховом стаже менее 5 лет – в размере 60 % среднего заработка.

Пособие по беременности и родам выплачивается застрахованной женщине суммарно за весь период «декретного» отпуска (140 календарных дней – 70 дней до родов и 70 – после, при осложненных родах – 156 дней, при многоплодной беременности – 194 дня) в размере 100 % среднего заработка.

Для предпринимателей, адвокатов, нотариусов, членов крестьянских (фермерских) хозяйств и семейных (родовых) общин коренных малочисленных народов Севера средний заработок принимается равным МРОТ – с 1 января 2018 года – 9489,00 руб.

Кроме этого, застрахованные женщины имеют право на получение:

· единовременного пособия женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

· единовременного пособия при рождении ребенка;

· ежемесячного пособия по уходу за ребенком до достижения им полутора лет.

Как получить пособие?

Для получения пособия в отделение Фонда по месту регистрации вам нужно подать письменное заявление в произвольной форме не позднее 6 месяцев с момента восстановления трудоспособности (установления инвалидности), окончания отпуска по беременности и родам или достижения ребенком полутора лет.

Нужно ли сдавать отчет по Форме – 4а?

Источник: http://r29.fss.ru/info/84981/index.shtml

Размер страховых взносов ИП в ФСС за себя и работников в 2017 году

Страховые взносы ИП в ФСС платятся как за себя, так и за работников. При этом взносы «за себя» предприниматель платит на добровольной основе, тогда как платежи за работников носят обязательный характер.

Взносы в ФСС за работников ИП

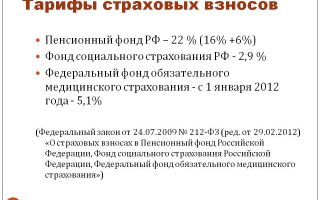

Если предприниматель принимает наемных работников, то он обязан осуществить страховые выплаты с отчислений, произведенных в рамках трудовых и гражданско-правовых договоров, на пенсионное страхование своих работников и в ФФОМС. Никаких привилегий перед юридическими лицами у индивидуального предпринимателя нет. Общий для всех работодателей тариф для начисления взносов в ПФР — 22% (для ИП-льготников — 20%), в ФФОМС — еще 5,1%.

При условии заключения с работником трудового договора ИП обязан зарегистрироваться в ФСС как страхователь, производящий выплаты физлицам. При себе необходимо иметь паспорт, заявление о регистрации и трудовую книжку работника. Нотариальное заверение при личной подаче документов в фонд не требуется.

На это предпринимателю дается 10 дней с момента заключения первого трудового договора. За нарушение сроков взимается штраф от 5 тыс. руб.

Регистрироваться в ФСС нужно только при первичном приеме работника в штат ИП, при заключении последующих трудовых договоров сообщать об этом в фонд не требуется.

Взносы в Фонд социального страхования платятся по нескольким основаниям:

- взносы на случай временной нетрудоспособности и в связи с материнством;

- взносы на травматизм.

Механизм работы фонда следующий: работодатель ежемесячно производит выплаты за работников по предусмотренным для его вида деятельности страховым тарифам. А при наступлении страховых случаев ФСС компенсирует ИП-работодателю его расходы на оплату больничных листов работников (за исключением первых 3 дней), пособий по уходу за ребенком, декретных выплат и пр.

Иногда предпринимателю требуется привлечь сотрудников на временные работы (например, сделать ремонт в офисе, убрать помещение, перевести документы на другой язык и пр.). В этом случае ему нет смысла заключать с физлицами трудовые договоры, а легче ограничиться гражданско-правовыми.

Это могут быть договоры подряда или авторские. С вознаграждений, которые выплачены по гражданско-правовым договорам, взносы в фонд соцстрахования платить необязательно, но при желании предприниматель может включить в них пункт о добровольном социальном страховании физических лиц.

Но если при проверках предпринимателя инспекторы ФСС посчитают, что гражданско-правовой договор фактически являлся трудовым, то ИП могут добавить отчисления в фонд, а также установленные законом штрафные санкции и пени за их несвоевременную уплату.

Источник: https://moeip.ru/nalog/straxovye-vznosy-ip-v-fss

Добровольное социальное страхование: декретные для ИП

Всем официально работающим гражданам государство обязано предоставить выплаты на детей по Федеральному закону «О государственных пособиях гражданам, имеющим детей». Выплаты производятся за счет средств обязательного социального страхования.

А как быть индивидуальному предпринимателю, нотариусу и некоторым другим категориям самозанятых беременных? Кто им оплатит декрет и произведет детские выплаты?

Для этих целей существует добровольное социальное страхование.

Как ИП оформить добровольное страхование?

ИП заключает договор добровольного страхования, и тогда, он сможет получать от государства денежные выплаты из ФСС (Фонда социального страхования), когда наступит случай временной нетрудоспособности, когда наступит время ухода в декрет и когда предстоит рождение малыша.

Виды пособий для ИП

Согласно такому договору ИП ежегодно отчисляет страховые взносы и когда придет время получить декретные и другие детские выплаты, то беременная ИП обратится за пособиями:

- по беременности и родам и единовременной выплатой при постановке на учет в женской консультации на раннем сроке беременности;

- за единовременным пособием при рождении ребенка;

- за ежемесячным пособием по уходу за ребенком до 1.5 лет.

Добровольное страхование в ФСС. Для чего это нужно? Кто из самозанятых сможет рассчитывать на пособия?

Субъектами правоотношений выступают прежде всего многочисленные ИП, а также нотариусы и адвокаты, фермеры (члены КФХ) и родовых общин коренных малочисленных народов Севера нашей страны.

Подписав договор о добровольном социальном страховании, они приобретают право на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. Это право предусмотрено в части 3 статьи 2 Федерального Закона № 255 от 29.12.2006 г.

«Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством». Важным условием такого договора является уплата за себя страховых взносов.

Как ИП может получить декретные?

Каждая начинающая ИП должна знать, что без заключения договора о добровольном социальном страховании, ИП не может рассчитывать на декретные социальные выплаты и оплачиваемый отпуск по уходу за ребенком.

И чтобы получить декретные, ИП должна добровольно вступить в систему обязательного социального страхования, лично обратившись в ФСС. Такой порядок установлен Постановлением Правительства РФ № 790 от 02.10.

2009 года.

ИП подаёт заявление в территориальный орган ФСС. Регистрация страхователя происходит в течение 5 дней.

Для оформления страхователя понадобятся:

- Свидетельство о регистрации ИП;

- паспорт;

- ИНН;

- лицензия (для нотариуса);

- удостоверение (для адвокатов).

Как платятся страховые взносы ИП в ФСС в 2017 году?

В ФСС в 2017 году подаётся электронный документ (через единое окно, в МФЦ, сервис «мои документы» или через единый портал государственных и муниципальных услуг, который расположен по ссылке: www.gosuslugi.ru

Страхователь через 5 дней получает уведомление о регистрации.

Взносы платятся не позже 31.12. того года, в котором было написано заявление о добровольном страховании. Оплатить можно как единовременно, так и по частям – ежемесячно, ежеквартально или 1 раз в полугодие на расчетный счет ФСС.

Сколько платить по договору в ФСС?

Размер страховых взносов зависит от стоимости страхового года. Тариф взносов в ФСС РФ установлен в размере 2,9%. Если МРОТ с 1 января 2016 года равен 6204 рубля, то чтобы получить пособие в 2017 году, нужно до конца 2016 года закрыть сумму в размере 2159 рублей. А вот в 2018 году чтобы получить пособие, стоит внести до конца 2017 года 2610 рублей.

Если ИП уплатил за 2016 г. только часть суммы взносов, то в 2017 году на него страховка не полагается. Договор с ним расторгнут, и он потеряет право на пособие. Соответственно та часть страховых взносов, которую ИП заплатил в бюджет ФСС за 2016 г., будет ему возвращена.

Как составить отчет ИП об уплате страховых взносов по добровольному социальному страхованию?

Существует специально установленная форма 4а ФСС РФ, которую сдают лица, добровольно вступившие в систему обязательного социального страхования.

В ней содержатся данные о суммах, начисленных и уплаченных страховых взносов, а также о суммах произведенных расходов на выплату страхового обеспечения и расчетам по средствам обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством.

В отчете заполняются все предусмотренные показатели. В каждую графу вписывается только один показатель. В случае отсутствия каких-либо показателей, предусмотренных в отчете, в соответствующей строке (графе) ставится прочерк.

Для исправления ошибок необходимо перечеркнуть неверную цифру, вписать правильную цифру и поставить подпись под исправлением, с указанием даты исправления.

Отчет представляется ежегодно, не позднее 15 января года, следующего за отчетным годом, в территориальный орган Фонда социального страхования Российской Федерации (далее — территориальный орган Фонда) по месту регистрации в качестве страхователя.

Он заполняется в рублях и копейках и подписывается лицом, добровольно вступившим в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, с указанием фамилии, имени, отчества и номера контактного телефона. Отчет представляется в двух экземплярах. Первый экземпляр остается в территориальном органе Фонда, второй, с отметкой о принятии, возвращается страхователю.

Как получить ИП пособие по беременности и родам и ежемесячное пособия по уходу за ребенком?

Если произведена уплата страховых взносов в ФСС за календарный год, предшествующий календарному году, в котором наступил страховой случай, то беременная женщина – индивидуальный предприниматель сможет получить:

- пособие по временной нетрудоспособности (декретные);

- пособие по беременности и родам;

- единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

- единовременное пособие при рождении ребенка;

- ежемесячное пособие по уходу за ребенком до достижения им возраста 1,5 лет;

- социальное пособие на погребение.

Таким образом застрахованный ИП может получить в соответствии со статьей 14 закона все причитающиеся ему социальные пособия и их исчисление не может быть ниже его среднего заработка, а также ниже минимального размера оплаты труда, установленного федеральным законом.

Источник: https://babytoday.ru/articles/dobrovolnoe-sotsialnoe-strakhovanie/

Чиновники планируют освободить самозанятых россиян почти от всех страховых платежей

Намерение хотя бы что-то отпилить от доходов самозанятых граждан не оставляет Минфин

Ярослав Чингаев для Ведомостей

Для самозанятых обсуждается ставка налога в 4%, из которых 1,5% будет перечисляться в территориальный Фонд обязательного медицинского страхования (ФОМС), а остальное – в местный бюджет, сообщили «Ведомостям» два чиновника и подтвердил замруководителя ФНС Дмитрий Сатин. Если решение будет одобрено, от уплаты остальных страховых платежей и подачи какой-либо отчетности самозанятые будут освобождены, обещал он.

В частности, самозанятые не обязаны будут платить взносы в Пенсионный фонд.

Они смогут делать это добровольно, чтобы купить нужное количество баллов для страховой пенсии, или вступать в систему индивидуального пенсионного капитала (ИПК), когда она будет создана, рассказывает чиновник.

Если же самозанятые предпочтут никаких взносов не платить, у них будет право на социальную пенсию, которая после повышения пенсионного возраста будет выплачиваться с 70 лет (сейчас – с 65 лет, в 2018 г. социальная пенсия – 5180 руб.), объясняет он.

Такой вариант возможен, предупреждал РБК министр экономического развития Максим Орешкин: о пенсии размером больше социальной самозанятому придется позаботиться самому, государство создаст для этого возможности.

Обсуждался и другой вариант, говорят два чиновника: обязать самозанятых дополнительно к 4% (или 6%) налога платить минимум 3000 руб.

в месяц в Пенсионный фонд, чтобы за год купить минимальное количество баллов для страховой пенсии. Минфину такой вариант не нравится, знает один из них.

Если не обязать людей выплачивать взносы, они и не будут платить, спорит другой чиновник, к выходу на пенсию люди окажутся без пенсионного обеспечения.

«Решения о том, какой будет ставка налога и как будут распределяться средства во внебюджетные фонды, будут приняты к осени, когда Минфин подготовит законопроект. Сейчас обсуждаются разные варианты», – отрезал представитель министерства.

Численность самозанятых в России превышает 10 млн человек, говорит вице-президент Института системных проблем предпринимательства Владимир Буев. В 2017 г.

в неформальном секторе трудилось, по данным Росстата, 19,8% всех занятых россиян – более 14 млн человек. В 2016 г. их доля достигала 21,2%.

Как отделить людей, чья деятельность направлена на обеспечение себя и семьи, от бизнеса, нацеленного на получение прибыли, обсуждают лет 5–7, вспоминает Буев.

Когда обсуждение начиналось, речи о том, чтобы самозанятые платили какие-либо налоги или неналоговые платежи, не велось в принципе, но даже такая идея регистрировать самозанятых на добровольной основе провалилась, говорит Буев: в прошлом году на учет встало несколько больше 100 человек. Вряд ли результат улучшится, если с них пообещают взимать налоги, считает он: поможет разве что репрессивно-налоговый аппарат.

На прошлой неделе Минтруд предложил вывести самозанятых из сферы регулирования Трудового кодекса: Минюст предлагает рассматривать таких людей как новую категорию малых предпринимателей.

Сейчас за наемного работника работодатели отчисляют 22% фонда оплаты труда (после того как доход превысит 1,021 млн руб. в год – 10%) в Пенсионный фонд, 5,1% – в ФОМС и 2,9% – в Фонд социального страхования, индивидуальные предприниматели с доходом до 300 000 руб.

должны платить 26% годового МРОТа в Пенсионный фонд и 5,1% от 12 МРОТов – в ФОМС.

А те, чей доход превышает 300 000 руб., должны дополнительно платить в ПФР 1% от дохода за вычетом 300 000 руб., но не больше 218 200 руб.

В уплате 3000 руб. нет смысла, так самозанятые будут платить в ПФР меньше, чем оттуда получат, считает чиновник: столь ничтожный взнос не покроет обязательную фиксированную выплату.

Нельзя признать справедливой ситуацию, когда пенсию самозанятого фактически субсидируют наемные работники, уверен он: либо самозанятые должны платить столько же, сколько платят за наемных, либо пусть вообще ничего не платят и получают пенсию по иным правилам.

У самозанятого есть два варианта, чтобы получить полноценную пенсию, рассказывает собеседник: купить баллы, следовательно, заплатить в ПФР добровольно столько, сколько платят за наемных, или с 1 января 2019 г.

включиться добровольно в программу ИПК и платить столько, сколько понадобится (по калькулятору в пенсионном операторе), для пенсии устраивающего их размера. Если не хотят, получат социальную пенсию в 70 лет из бюджета, это бедность, но таков будет их выбор, говорит чиновник, и это лучше, чем фактически отбирать взносы у наемных работников.

Самозанятые, когда они требуют меньший тариф, чем платят за остальных, должны отдавать себе отчет, что у них никак не получится быть владельцем полноценных пенсионных прав, отмечает он.

В то же время обсуждается возможность ограничить действие такого «упрощенного режима» для самозанятых, например, 10 годами, рассказывают два федеральных чиновника, его распространят на россиян, которые сдают в аренду недвижимость, ставка налога для них будет выше 6%, но ниже 13%. Также обсуждается возможность распространить на таких людей патенты.

Представители Минэкономразвития, Минфина и Федеральной налоговой службы не ответили на запросы «Ведомостей».

Источник: https://www.vedomosti.ru/economics/articles/2018/08/03/777348-samozanyatih-planiruyut-osvobodit

Страховые взносы ип на патенте за работника в 2018 году

Сколько заплатит ИП на патенте страховых взносов в 2017 году? Ответ на этот вопрос зависит от наличия у индивидуального предпринимателя работников.

Сущность ПСН

Патентная система налогообложения, или ПСН, — самый молодой налоговый режим в России. Он был введен в 2013 году и заменил действовавшую ранее УСН на основе патента. ПСН могут применять исключительно предприниматели с численностью работников не более 15 человек. Этот спецрежим не распространяется на юрлица.

Суть ПСН состоит в том, что при покупке патента предприниматель освобождается от других налогов. Например, при покупке патента на розничную торговлю ИП может не платить налог с полученной им выручки (как на УСН) или прибыли (как на ОСНО).

Перейти на ПСН могут только те предприниматели, которые работают в сфере деятельности, попадающей под патент. Это бизнесмены, которые оказывают бытовые услуги (ремонт квартир, обуви, мебели и пр.), занимаются розничной или разносной торговлей, работают в сфере общепита, услуги проката и аренды недвижимости и пр.

Приобретение патента не снимает с индивидуального предпринимателя обязанности по уплате пенсионных взносов. Отчисления в ПФР не уменьшают стоимости патента, как это практикуется на других спецрежимах: УСН и ЕНВД, что является важным недостатком ПСН.

Между тем ПСН позволяет многим предпринимателям оптимизировать свои расходы на уплату налогов и сборов и снизить временные затраты на подготовку отчетности.

Страховые взносы ИП на ПСН в ПФР

Фиксированный размер страховых взносов при патентной системе налогообложения единый для всех предпринимателей. Он рассчитывается на основе МРОТ на начало года и не зависит от полученной бизнесменами выручки или убытков.

Взносы в Пенсионный фонд начинают начисляться с первого дня регистрации предпринимателя. Они рассчитываются так: МРОТ на начало года х 26% (тариф для отчислений ИП за себя) х количество месяцев.

Помимо пенсионного страхования, ИП должны производить отчисления на медицинские цели в ФФОМС. Расчеты выполняются по аналогичной схеме, только тариф составляет в этом случае 5,1%.

Размер взносов в ПФР для самозанятых граждан в 2017 году составляет 23 400 руб.

В настоящий момент отчисления не разделяются на страховую и накопительную части пенсии, независимо от года рождения предпринимателя. Все деньги идут на выплаты нынешним пенсионерам, т.е.

на страховую часть. Такое правило будет действовать пока Правительство не снимет мораторий на формирование накопительной части пенсии.

С 2014 года фиксированные страховые взносы ИП на патенте зависят от размера доходов. Все ИП должны дополнительно перечислить в Пенсионный фонд 1% от размера доходов свыше 300000 руб. по итогам года.

В этом случае под доходом на ПСН понимается не реальная выручка, а потенциальный размер дохода, который прописан в региональных законах.

Это то значение, на основании которого рассчитывается стоимость патента.

Даже если фактически ИП получит убыток или не совершит ни одной продажи, он должен будет перечислить деньги в ПФР исходя из своей потенциальной доходности.

Потенциальная доходность варьируется в зависимости от региона ведения бизнеса и покупки патента, вида деятельности и количества сотрудников. Приведем пример расчета дополнительного платежа.

ИП занимается ремонтом квартир в Москве. Для данного вида деятельности потенциальный размер доходности составляет 600000 руб. в год. Платеж будет рассчитываться следующим образом: (600000 — 300000) х 1%.

То есть ИП должен заплатить 3000 руб.

Если ИП совмещает на практике несколько налоговых режимов, то доходы от каждого из них складываются.

Дополнительный платеж поступает только в ПФР, в ФФОМС ничего платить не нужно. Это значит, что в ФФОМС ежегодно перечисляется единая сумма, независящая от размера доходов предпринимателя. В 2017 году это 4590 руб. (7500 х 5,1% х 12).

Если потенциальная доходность предпринимателя не превышает 300000 руб., то он перечисляет в ПФР только минимальную сумму 27990 руб. При этом, независимо от потенциальной доходности, ИП не заплатит более 187200 руб. пенсионных отчислений (8МРОТ х 26% х 12).

Страховые взносы ИП в ФСС

В общем случае ИП на патенте страховые взносы в ФСС за себя не платит. Но предприниматели могут пройти процедуру добровольной регистрации в ФСС. Тогда при оплате стоимости страхового года они вправе рассчитывать на выдачу декретных и больничных листов от ФСС.

Право на получение компенсации возникает у ИП в следующем году. Так, оплату декретных и больничных в 2017 году можно будет оформить только при условии оплаты стоимость страхового года в 2016 году.

Тариф для перечисления взносов в ФСС составляет 2,9%. Базой для его применения также выступает МРОТ. В 2017 году стоимость страхового года составляет 2610 руб. (7500 х 2,9% х 12).

Стоит учесть, что оплата листков нетрудоспособности производится в минимально гарантированном государством размере на основании МРОТ.

Отчисления во внебюджетные фонды за сотрудников

Предприниматели, которые привлекают к работе наемный персонал, обязаны уплачивать за них зарплатные налоги. Порядок их уплаты един для всех предпринимателей и юридических лиц, независимо от налогового режима.

Взносы перечисляются в ФСС (только по трудовым договорам) и ПФР (по трудовым и гражданско-правовым договорам). Базой для их начисления выступают фактически полученные сотрудником доходы по итогам месяца (зарплата, премии и пр.), а не МРОТ.

Для индивидуальных предпринимателей на ПСН предусмотрены послабления по зарплатным налогам. Они вправе не платить взносы в ФФОМС в размере 5,1% от зарплаты, а тарифы в ПФР составляют 20%, а не 22% как для всех остальных работодателей.

Тарифы страховых отчислений в ФСС также снижены. Так, ИП на ПСН не платят за своих работников отчисления по временной нетрудоспособности и в связи с материнством. А взносы на травматизм придется заплатить в любом случае. Тариф для них устанавливается на основании оценки условий труда и определения степени риска конкретного вида бизнеса.

moeip.ru

Страховые взносы за работников в 2018 году

ИП и организации, являющиеся работодателями, обязаны с выплат сотрудникам, работающим по трудовым договорам, ежемесячно перечислять страховые взносы на пенсионное, медицинское и социальное страхование в ФНС РФ. Взносы на травматизм по прежнему уплачиваются в ФСС.

Примечание: с 2017 года изменился порядок уплаты и представления отчетности по страховым взносам, связано это с передачей контроля над страховыми взносами ФНС РФ и вступлению в силу новой главы 34 НК РФ «Страховые взносы».

С выплат физическим лицам, по договорам гражданско-правового характера, необходимо перечислять взносы только на пенсионное и медицинское страхование (взносы от несчастных случаев не перечисляются в любом случае, а взносы по временной нетрудоспособности перечисляются, только при условии, что такой пункт прописан в договоре).

Выплаты работникам, которые по закону освобождены от уплаты страховых взносов, перечислены в ст. 422 НК РФ.

Обратите внимание, что индивидуальные предприниматели помимо уплаты страховых взносов за работников, дополнительно должны перечислять страховые взносы ИП «за себя».

Тарифы страховых взносов за работников в 2018 году

В 2018 году страховые взносы нужно платить по следующим тарифам:

- На пенсионное страхование (ПФР) – 22%.

- На медицинское страхование (ФФОМС) – 5,1%.

- На социальное страхование (ФСС) – 2,9% (без учёта взносов от несчастных случаев).

При этом некоторые ИП и организации имеют право применять пониженные тарифы (см. таблицу ниже).

В 2018 году изменилась лимиты для начисления взносов:

- в ПФР – 1 021 000 руб. (в случае превышения, взносы уплачиваются по уменьшенной ставке – 10%);

- в ФСС – 815 000 руб. (в случае превышения, взносы больше не уплачиваются);

- в ФФОМС – предельная величина отменена.

www.malyi-biznes.ru

Какие налоги и взносы платит ИП за работников в 2018 году

Источник: http://yurist-moscow.ru/strahovye-vznosy-ip-na-patente-za-rabo/

Страховые взносы в ПФР для ИП и самозанятых граждан

Индивидуальные предприниматели, нотариусы, адвокаты и прочие самозанятые лица являются участниками системы ОПС (обязательного пенсионного страхования), в связи с чем данная категория граждан имеет обязательства по уплате страховых взносов в ПФР. В статье размере, как рассчитать страховые взносы в ПФР для ИП и самозанятых граждан, каковы особенности оплаты вносов индивидуальными предпринимателями, какие формы отчетности обязаны подавать ИП в ПФР.

Общие положения

Страховые взносы в ПФР для ИП и самозанятых граждан

На основании положений Пенсионного законодательства, ИП и прочие самозанятые граждане признаются субъектами правоотношений в системе ОПС. Функции, выполняемые предпринимателями в качестве участников системы, могут отличаться в зависимости от особенностей деятельности, которую ведет предприниматель:

- Граждане, зарегистрированные в форме ИП и ведущий деятельность самостоятельно, без работников, в системе ОПС совмещает две функции: страхователя и застрахованного лица. В качестве страхователя предприниматель начисляет и выплачивает страховые взносы в ПФР. Так как страховые выплаты ИП перечисляет за себя (в счет собственной будущей пенсии), то в данном случае ИП как гражданин выполняет роль застрахованного лица.

- ИП (и прочие самозанятые лица), имеющие наемных/штатных работников, также совмещают функции страхователя и застрахованного, при оплате взносов за себя. Кроме того, ИП-работодатель является страхователем по отношению к работникам, в связи с чем предприниматель обязан исчислять страховые взносы за сотрудников и перечислять сумму в ПФР.

Отметим, что помимо расчета и оплаты взносов, ИП с работниками также обязаны подавать в ПФР сведения персонифицированного учета. Читайте также статью о застрахованных лицах в системе ОПС.

Страховые взносы в ПФР для ИП и самозанятых граждан «за себя»

Ниже описан механизм расчета и оплаты взносов в ПФР для ИП и прочих самозанятых лиц, которые ведут деятельность самостоятельно, без наемных работников.

Размер взносов

ИП без работников обязаны оплачивать страховые взносы, размер которых ежегодно устанавливается на законодательном уровне. Расчет страхового пенсионного платежа для ИП определяется на основании МРОТ (в 2017 году – 7.500 руб.). Формула для расчета годовой суммы взносов выглядит так:

СтрВзнПФРИП = МРОТ * 26% * 12 мес.;

где МРОТ – актуальный показатель минимального размера оплаты труда, действующий в отчетном периоде;

26% — действующая ставка взносов на обязательное пенсионного страхование;

12 мес. – отчетный период (применяется в случае, если ИП оплачивает взносы за полный год).

Если ИП встал на учет в течение года, либо до конца отчетного периода прекратил деятельность, то расчет взносов осуществляется исходя из периода фактической деятельности:

СтрВзнПФРИП = (МРОТ * 26%) / 12 мес. * КолМес,

где КолМес – количество месяцев фактической деятельности.

Если ИП по итогам года получил доход 300.000 руб. и выше, то дополнительно к фиксированной сумме гражданин обязан перечислить в счет пенсионного страхования дополнительный платеж (ДопСтрВзнПФРИП) в размере 1% от суммы дохода сверх установленной величины:

ДопСтрВзнПФРИП = (ГодДох – 300.000 руб.) * 1%.

Показатель годового дохода (ГодДох) определяется в зависимости от системы налогообложения используемой ИП:

- для ОСНО и УСН «доходы-расходы 15%» – доходы минус расходы;

- для УСН «доходы 6%» — общая сумма выручки;

- ЕНВД – установленный вмененный доход, рассчитанный исходя из физического показателя;

- ПСН – потенциальный доход (величина, установленная на основании потенциального дохода от ведения конкретной деятельности в регионе).

Порядок оплаты страховых взносов в ПФР «за себя»

Обязанность по расчету и перечислению взносов по ОПС «за себя» возлагается непосредственно на самозанятых лиц, которые выступают страхователями по отношению к себе. Срок перечисления взносов – до 31 декабря текущего года. То есть платежи за 2017 предприниматели обязаны перечислить до 31.12.17 (с учетом выходных дней).

Действующее законодательство позволяет самозанятым лицам перечислять взносы как одной суммой, так и частями.

Главное – соблюсти основное правило о сроках оплаты, а именно последний платеж по взносам должен быть перечислен до конца текущего года.

Правило действует как в отношении оплаты фиксированной величины, так и в отношении сроков перечисления дополнительных взносов от дохода свыше 300.000 руб.

Источник: http://pensiya-expert.com/straxovye-vznosy-v-pfr-dlya-ip-i-samozanyatyx-grazhdan/

Мрот для расчета страховых взносов для ип в 2018 году: примеры и особенности

Наряду с налоговой нагрузкой на бизнес, у предпринимателей есть ещё одна непреложная обязанность — уплата обязательных взносов по страхованию.

Отчисления в социальную копилку государства должны направлять с определённой регулярностью, у каждого взноса в зависимости от его назначения есть жёсткие временные рамки, нарушение которых карается штрафными санкциями.

С 2017 года администрирование страхвзносов возложено на главный фискальный орган страны, поэтому контроль за соблюдением законодательных требований по ним теперь ведётся с особой тщательностью. Правильный расчёт этих платежей становится актуальным вопросом для ИП в 2018.

Взносы ИП «за себя»

Кто платит страховые взносы — этот вопрос довольно прост. Ответим: практически все бизнесмены, которые зарегистрированы в Едином гос. реестре предпринимательства.

Эта почётная обязанность вменяется каждому ИП, как только он получает на руки выписку из ЕГРИП.

День постановки на учёт, указанный в главном регистрирующем документе, является первым днём, с которого ведётся расчёт по суммам страховых платежей.

Плательщиками страховых сборов признаются все индивидуальные предприниматели, осуществляющие бизнес-деятельность без привлечения наёмного труда — так называемые самозанятые ИП. Страховые сборы для этой категории считаются фиксированными, то есть не зависящими ни от дохода, ни от статуса ИП.

Верховный Суд и нижестоящие инстанции не дают освобождения от выплат даже в случае, когда ИП работает по найму, то есть работодатель уже выплачивает за него все положенные социальные сборы.

Не работают ни льготы, ни отсрочки и тогда, когда бизнесмен не ведёт свою бизнес-деятельность (за несколькими исключениями). Приведём недавний документ Минфина от 21 сентября 2017 года №03–15–05/61112.

Там чётко сформулировано, что каждый зарегистрированный в ЕГРИП предприниматель, вне зависимости от его возраста и статуса, вида осуществляемой им деятельности и фактической прибыли в определённом расчётном периоде, считается плательщиком всех положенных сборов.

Не влияет на это требование и наличие в штате ИП наёмных работников (в этом случае ИП платит и «за себя», и «за того парня»). Обязанность уплачивать фиксированные платежи «за себя» снимается с предпринимателя только в момент прекращения деятельности и выписки его из ЕГРИП.

Пенсионный взнос для ИП — самый накладный сбор для бизнеса, причём платится он и за себя, и за работников в обязательном порядке

Когда взносы можно не платить

Есть, правда, несколько жизненных ситуаций, когда законодательство идёт навстречу микробизнесу и учитывает положение предпринимателей, разрешая им в это время не выплачивать взносы. Сюда относятся периоды:

- ИП сидит с ребёнком до достижения им возраста полутора лет, причём стоит учесть, что льготный период не может в сумме превышать 6 лет на всех детей;

- коммерсант исполняет патронаж за инвалидом I группы, ребёнком-инвалидом либо человеком преклонного возраста (80+ лет);

- молодой человек со статусом предпринимателя призван в ряды вооружённых сил (причём контрактников такая преференция не касается);

- ИП отбывает за границу с семьёй, когда муж (жена) направляется в длительную командировку в качестве сотрудника дипконсульства, другой представительской госслужбы, но отмена уплаты страхового взноса распространяется только на 5 лет;

- ИП с семьёй едет за супругом-военнослужащим, где предприниматель не сможет осуществлять деятельность в качестве ИП (не более пяти лет в сумме);

- предприниматель признан несостоятельным (банкротом) решением арбитражного суда. Если быть точными, эта обязанность снимается с ИП не из-за того, что ему даётся освобождение от уплаты. Как только арбитраж начинает процесс банкротства, бизнесмен лишается статуса ИП и становится для налоговиков просто физ. лицом;

- суд выносит решение, где определено, что внебюджетный фонд пропустил срок возможного взыскания задолженности с ИП, в этот момент долг по страховым выплатам признаётся безнадёжным и списывается;

- и последнее: если ИП уходит из жизни или признаётся умершим через суд, все долги человека аннулируются.

Важно соблюдать жёсткие требования во всех вышеперечисленных случаях: в эти периоды по расчётному счёту частного предпринимателя, временно прекратившего свою бизнес-деятельность, не должно идти движения денежных средств.

То есть ИП не должен вести свой бизнес даже дистанционно.

Если налоговики обнаружат, что бизнесмен, находясь на льготном периоде, всё-таки вёл дела и получал доход, налоговики вправе взыскать с нарушителя полную сумму задолженности за всё время задним числом.

ИП может получить законное освобождение от страхвзносов, расчёт освобождения начинается с даты, которая подтверждена документами, например, по уходу за ребёнком это будет свидетельство о рождении

Если вы не хотите ежегодно получать требования по уплате фиксированных взносов и впоследствии доказывать в суде, что вы не вели свою деятельность и были освобождены от выплат на законных основаниях, рекомендуется известить ИФНС о льготном периоде и иметь на руках документы, подтверждающие этот факт. Хоть регулятор и озвучивает, что обязанность представлять документальные свидетельства того, что ИП не вёл бизнес в этот период, упразднена, лучше подстраховаться. Ведь помимо самого взноса, за каждый день просрочки начисляются пени, возможны и штрафные санкции.

Куда, когда и сколько платить, влияние МРОТ

Следующий вопрос — куда идут платежи самозанятого предпринимателя. Здесь всё просто: предприниматель выплачивает обязательные фиксированные взносы «за себя» по двум назначениям:

- пенсионному страхованию (ОПС);

- медицинскому (ОМС).

Есть ещё одно дополнительное для самозанятых ИП назначение, которое иногда вызывает вопросы у начинающих предпринимателей, — платёж в ФСС за те периоды, когда предприниматель находится на больничном листе.

Нужно знать, что предприниматели, которые хотят получать компенсацию по личному листу нетрудоспособности, имеют право выплачивать в фонд фиксированную сумму. Это будет давать им право обращаться в соц. страхование за выплатами пособия по нетрудоспособности и за декретными.

Бизнесмен, который не платит взнос по социальному страхованию, не получает этих компенсаций.

Это добровольный взнос, закреплённый статьёй 4.5 ФЗ №255, которая гарантирует предпринимателю социальную поддержку государства. Правда, нужно отметить, что рассчитываться такое пособие будет по минимальным ставкам. Но вряд ли оно будет меньше тех взносов, которые придётся выплатить. Так, за один год соцстраховой взнос составит:

- 2017 = 2 610 ₽;

- 2018 = 3 691 ₽ (исходя из корректировок ставки МРОТ с мая 2018 года).

Нужно заметить, что этого взноса не коснулись уточнения 2017 года, поэтому он до сих пор рассчитывается от МРОТ.

Чтобы иметь право на компенсацию по больничному, ИП должен перечислять взносы в Фонд социального страхования

Для обязательных взносов на каждый год государством установлена определённая сумма платежа. Причём если ранее при расчёте формулы платежа участвовал минимальный размер оплаты труда (МРОТ), то с 2018 ставки фиксированы на 100%. Один год — одна сумма.

Так выглядят ежегодные суммы фиксированных выплат ИП «за себя»:

- 2017— 27 990 ₽ (здесь ещё учитывается МРОТ, но сумма тем не менее фиксирована, даже повышение минималки в этом году не повлияло на итог);

- 2018 — 32 385 ₽;

- 2019 — 36 238 ₽;

- 2020 — 40 874 ₽.

Нерадостные, на мой взгляд, цифры для предпринимателей. Посчитаем: за 3 года страховые платежи вырастут на 46%.

Поэтому все заявления правительства о том, что государство стремится стабилизировать платежи малого бизнеса и не допускать чрезмерной фискальной нагрузки, выглядят по меньшей мере странными.

Неужели наши законодатели считают такой рост естественным? По крайней мере, надеяться на то, что пенсии россиян вырастут в такой же прогрессии, наверное, не стоит. То же самое касается и медицинского обслуживания, и зарплат врачей.

Ещё один важный момент в части фиксированных взносов — финальный срок уплаты всех видов сборов — 31 декабря текущего года. В отличие от ИП-работодателей, за ИП, когда он платит «за себя», не закреплена обязанность по срокам авансовых платежей по взносам.

Бизнесмен может платить фикс-взносы каждый месяц или ежеквартально, а может просто перечислить в ИФНС весь взнос в последний день года. Это важно для предпринимателей на налоговых режимах, в которых учитываются расходы.

Например, бизнесу на вменёнке, отчётные периоды которого разбиты на кварталы, зачастую бывает выгоднее платить один раз в 3 месяца, чтобы этот платёж был включён в расходы.

Но есть и другой аргумент при дроблении суммы. К примеру, моя подруга, работающая на упрощёнке 6%, для которой в принципе без разницы, когда внести страховой платёж в фонды, всегда делит свой персональный взнос на 3—4 платёжных поручения.

Расчёт здесь прост: выдернуть 6—7 тысяч рублей из семейного бюджета раз в квартал проще, чем потом перед Новым годом (когда затраты и так зашкаливают) выделять довольно серьёзную сумму для неё. В то же время платить всю сумму вперёд (например, от хороших барышей) — не всегда целесообразно, на мой взгляд.

В жизни всё бывает: возможно, придётся прекратить бизнес-деятельность до конца года или взять законные «страховые каникулы».

Видео: страховые платежи ИП

Как рассчитать страховые взносы ИП «за себя» в 2018 году

Один из серьёзных вопросов — расчёт фиксированных страх. взносов, когда ИП работает неполный рабочий год. И как уже упоминалось ранее, начиная с расчёта за 2018 год персональный страховой платёж фиксирован по сумме. При этом деление на 2 обязательных направления сохраняется, и это нужно учитывать при перечислении взносов. Как минимум, у этих взносов разные КБК.

Соответственно, если предприниматель работает неполный год:

- регистрация ИП проходит после 1 января;

- бизнесмен закрывает своё дело и получает выписку, где указано, что он исключён из ЕГРИП до окончания календарного года.

В этих вариантах нужен расчёт исходя из фактически отработанных месяцев и дней. Приведём пример расчёта на основе 2018 года. Итак, сумма платежа за полный год составляет по видам страхования:

- 5 840 ₽ — фикс-взнос на пенсионное страхование (ОПС);

- 26 545 ₽ — платёж «за себя», который направляется на мед. страхование (ОМС).

Возьмём за отсчётную дату 21 февраля 2018 года, этот день стоит в ЕГРИП как дата регистрации бизнеса. И возьмём за основу, что предприниматель будет работать до конца года (по 31.12.2018 включительно).

Считаем:

- полные месяцы года (март — декабрь) → 10 месяцев;

- дни неполного отработанного месяца (21—28 февраля) → 8 дней;

- каждый полный месяц в 2018 году «стоит» для ИП:

- по платежу в ОПС 2 212,08 ₽ (расчёт выглядит так: 26 545 ₽ (фикс-взнос за 2018) / 12 месяцев);

- по ОМС = 486,67 ₽ (5 840 ₽ / 12 месяцев);

- → итого сумма по ОПС и ОМС за каждый месяц равна 2 698,75 ₽;

- рассчитываем «хвостик» из восьми отработанных в феврале дней:

- ОПС → 2 212,08 ₽ (ежемесячная сумма к уплате) / 28 дней февраля = 79 ₽ х 8 дней = 632 ₽;

- ОМС → 486,67 ₽ (ежемесячно) / 28 дней февраля = 17,38 ₽ х 8 дней = 139,04 ₽;

- → итого сумма по ОПС и ОМС за 8 дней равна 771,04 ₽;

- таким образом, итоговая сумма за весь период будет равна:

- ОПС → 10 мес. х 2 212,08 ₽ = 22 120,8 ₽ + 632 ₽ (за 8 дней) = 22 752,8 ₽;

- ОМС → 10 мес. х 486,67 ₽ = 4 866,7 ₽ + 139,04 ₽ (за 8 дней) = 5 005,74 ₽;

- итого вся сумма для уплаты за период 10 месяцев и 8 дней по ОПС и ОМС будет равна 27 758,54 ₽.

Уже понятно, что в расчёте учитываются календарные (не рабочие) дни.

Ещё раз акцентируем внимание, что считаются как первый день внесения в ЕГРИП (в начале работы), так и последний (по её окончании). Отдельно считаются пенсионка и медстрах.

Для понимания, сколько денег нужно подготовить, можно просто взять total-сумму по ОПС и ОМС, а вот для платежа всё равно придётся считать по отдельности.

Специально рассчитывать размер взносов надо только за неполный год, годовой же платёж фиксирован

Точно так же считаются периоды «страховых каникул». Например, ИП уходит в армию, в повестке у него стоит точная дата.

Совершенно логично, что именно с этой даты начинается освобождение молодого человека от статуса бизнесмена.

После возращения ему будет положен отпуск, а после его окончания первый же «рабочий» день уже должен быть учтён в расчётах фикс-взноса.

И последнее: при расчёте добровольного социального сбора ИП по нетрудоспособности и материнству применяется тот же алгоритм, что при расчёте ОПС и ОМС. Только отталкиваться нужно от МРОТа, установленного в тот год, за который выплачивается взнос в ФСС. Ставка для расчёта ОСС равна 2,9%.

Следовательно, формула платежа будет выглядеть так: 2,9% х МРОТ х на количество отработанных месяцев. И логично: если обязательные платежи должны быть внесены в фонды до окончания отчётного периода, то этот взнос нужно заплатить вперёд.

Иначе как ИП докажет социальному фонду, что он является добровольным плательщиком этого взноса? Поэтому, если будущая мамочка хочет получить хотя бы минимальные декретные, ей лучше оплатить добровольный взнос в ФСС за полный год.

Таблица: суммы фиксированных платежей по ОПС и ОМС за период 2017—2020

Расчёт взносов ИП при доходе свыше 300 000 рублей

Ещё один платёж по страхованию для самозанятого ИП — уже не фиксированный, но обязательный, — когда сумма валовой прибыли бизнеса за календарный год превышает цифру, равную 300 тысяч рублей. При таком превышении дохода каждый ИП уплачивает по пенсионному страхованию 1% от суммы сверхдохода бизнеса.

Расчёт здесь прост: из совокупного дохода по всем налоговым режимам вычитается 300 тысяч рублей, а результат делится на 100. Это и есть цифра, подлежащая уплате по пенсионному страхованию.

Сложности здесь возникают именно при определении суммы прибыли, которую нужно брать в расчёт для уплаты сверх-взноса.

Для понимания: чтобы разобраться в нюансах расчёта годовой прибыли, облагаемой одним процентом на пенсионку, нужно просто брать за базу доход, который учтён при декларировании, либо в случае работы на вменённом налоге или патенте — вменённую бизнесу сумму дохода.

И важный момент в этом случае: если бизнес совмещает несколько систем налогообложения, вся прибыль, рассчитанная по каждому налогу в отдельности, суммируется.

Если ИП заработал больше 300 тыс. рублей за год, с него взимается дополнительный платёж в Пенсионный фонд

Если разбираться детально, существуют требования налогового законодательства, а также решения судебной практики:

- Предприниматель на ОСНО при расчёте сверх-взноса берёт чистую прибыль, которая подлежит обложению НДФЛ. То есть к учёту принимаются все затраты на бизнес ИП (что регламентировано статьёй №210 НК РФ, а также Постановлением Конституционного Суда РФ от 30.11.2016 № 27-П).

- Упрощенцы, которые применяют базу «доходы / 6%» учитывают весь валовый доход (согласно статье 346.15 НК РФ). Сколько прошло по счетам или через кассу — всё берётся в расчёт.

Источник: https://biznes.guru/individualnoe-predprinimatelstvo/nalogi-i-vznosy/mrot-dlya-rascheta-strahovyih-vznosov-dlya-ip.html

Пенсии самозанятого населения

Пенсии индивидуальных предпринимателей (ИП) и других граждан, которых относят к самозанятому населению, с 2015 года рассчитываются аналогично пенсиям наемных работников. Это установлено в Федеральных законах от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях» и № 424-ФЗ «О накопительной пенсии».

Если за наемных рабочих на обязательное пенсионное страхование (ОПС) отчисления страховых взносов должен делать работодатель, то ИП должны самостоятельно производить оплату по ОПС. Таким образом, пенсионные права для установления пенсии самозанятому населению формируются только при выполнении условия по оплате страховых взносов в ПФР.

Кто относится к самозанятому населению?

К самозанятому населению относят граждан, которые себя обеспечивают деятельностью самостоятельно и сами отвечают за перечисление страховых и налоговых взносов.

В категорию населения, ведущих свою самостоятельную деятельность, входят:

Регистрация ИП, нотариусов, адвокатов и членов фермерских хозяйств в ПФР

ПФР по месту жительства самозанятых граждан на основе данных, которые были предоставлены Федеральной налоговой службой и Министерством юстиции, осуществляет их постановку на учет. При процессе регистрации, так же, как и при снятии статуса самозанятого лица, не требуется непосредственное обращение в ПФР.

Регистрация лица происходит в трехдневный срок. Индивидуальные предприниматели могут подавать заявку в ПФ на добровольной основе, и не несут никакой ответственности, в случае своего нежелания.

Если ИП заключит договор с сотрудниками (работниками), по которому они будут поставщиками услуг или исполнителями определенной деятельности, то ему нужно пройти повторно регистрацию в ПФР в 30-дневный срок с даты заключения договора.

- Если установленный законом срок регистрации нарушен, накладываются штрафные санкции в величине 5000 рублей.

- А если указанный срок регистрации нарушен больше чем на 90 дней — в величине 10000 рублей.

Фактом того, что регистрация подтверждена, является документ, который направляется предпринимателю по электронной или по почте России.

Порядок оформления и необходимые документы

Заявку о регистрации самозанятого гражданина, как работодателя, надо подать в 30-дневный срок со дня, когда официально заключен договор с работниками (исполнителями).

Необходимые документы для регистрации в ПФР (помимо заявления):

- паспорт;

- подтверждение регистрации, как ИП;

- свидетельство об учетной записи в налоговой службе;

- договор с работниками (если они есть).

Также кроме заявления нотариусы и адвокаты должны предоставить документы подтверждающие профессию (копии), о регистрации в налоговом органе (копия), страховое свидетельство.

Проценты уплаты страховых взносов в 2018 году

С 2016 года была изменена величина фиксированной части страховых взносов в ФОМС (Фонд обязательного медицинского страхования) и в ПФР. Тариф страховых взносов в ПФР равен 26%, а в ФОМС — 5,1%.

На сегодняшний день расчет взносов в ПФР такой:

- фиксированную часть взносов нужно оплатить в срок до 31 декабря отчетного года. Фиксированные взносы вычисляют по формуле:МРОТ х 26% х 12

- расчетная часть страховых взносов уплачивается до 1 апреля года, идущим за отчетным (если доход больше 300 000 рублей в год — прибавляется 1% от суммы).

На медицинское страхование надо оплачивать только фиксированные платежи. Взносы с доходов больше 300 000 рублей в ФОМС не оплачиваются. Взносы на медицинское страхование можно вычислить также, только в расчет берется процент взносов на ОМС.

Однако в 2018 году изменили тариф фиксированного платежа для самозанятых граждан, отменив привязку к МРОТ, в итоге взнос необходимо будет внести в размере 26545 рублей.

На обязательное пенсионное и медицинское страхование страховые взносы перечисляются отдельно друг от друга. Периодичность уплаты гражданин выбирает на свое усмотрение: несколькими оплатами в течение года или единовременно. В случае, если взносы на страхование гражданином не уплачены или уплачены не в полном размере в указанный законом срок, будут начислены пени.

Тариф взносов для производящих выплаты физическим лицам

Если плательщик пенсионных взносов занимается индивидуальным предпринимательством и является работодателем, ему необходимо уплачивать их как за сотрудников, которых он нанял, так и за себя.

Ежемесячно и не позже 15-го числа месяца, который идет за месяцем расчета, должна производиться уплата взносов.

Если же крайний день срока уплаты выпадает на выходной или праздничный день, то срок окончания — следующий за ним рабочий день.

Начисленные страховые взносы, но вовремя не уплаченные, будут считаться недостачей и подлежат взысканию.

| Плательщики взносов, которые находятся на общей системе налогообложения и применяют основной тариф взносов | 22%+10% | 5,1% |

| ИП, которые применяют патентную систему налогообложения | 20% | 0% |

| ИП и аптечные организации, которые имеют лицензию на фармацию; некоммерческие организации, использующие УСН и работающих в сфере искусства, культуры и др.; благотворительные организации. | 20% | 0% |

| ИП и организации, обладающие статусом резидента технико-внедренческой особой экономической зоны; организации и ИП, которые заключили соглашение о проведении туристско-рекреационной деятельности. | 8% | 4% |

| ИП и организации, которые используют УСН. | 20% | 0% |

| Плательщики страховых взносов, которые получили статус участника свободной экономической зоны на территориях города Севастополя и Республики Крым. | 6% | 0,1% |

| Плательщики страховых взносов, которые имеют статус резидента свободного порта Владивосток | 6% | 0,1% |

| Плательщики взносов, которые имеют статус резидента территорий опережающего соц-экономического развития | 6% | 0,1% |

Возврат сумм переплат по страховым взносам

Самозанятые граждане могут воспользоваться правом на возврат излишне уплаченных сумм по страховым выплатам. Подать заявку предприниматель может в месячный срок со дня, когда он узнал о переплате. Но с момента излишне внесенного взноса не должно пройти более 3-х лет.

- Плательщику надо подать заявление, чтобы получить свои средства.

- Переплата будет зачтена через 10 дней, и через месяц произведено перечисление суммы страхователю на счет.

- Если плательщик имеет задолженности, то средства будут перенаправлены на погашение долга.

Сегодня существует такая услуга, при помощи которой, средства с одного вида страховки перенаправляются на другой, и излишне уплаченные средства в течение месяца переводятся на оплату одного из видов страхования, который выбирает плательщик.

Представление сведений индивидуального (персонифицированного) учета в ПФР

За исключением глав крестьянских хозяйств, которые должны предоставлять расчет по начисленным и оплаченным взносам в ПФР по форме РСВ-2 до 1 марта года, который идет за закончившимся расчетным периодом, плательщики взносов на страхование, относящиеся к самозанятому населению и работающие без наемных сотрудников, освобождаются от сдачи отчетов в ПФР.

Если же на предпринимателя работают другие сотрудники, то с 2016 года он должен ежемесячно в электронном виде предоставлять информацию о сотрудниках (ФИО, ИНН, СНИЛС).

С целью того, чтобы учесть свои пенсионные права, лицо, которое уплачивает самостоятельно страховые взносы и занимается в районах Крайнего Севера предпринимательской деятельностью, или на работе с особыми (вредными) условиями труда, дающими возможность установления страховой пенсии досрочно, может предоставить в ПФР по форме СЗВ-6-1 сведения взносах на ОПС, которые были начислены и уплачены, и о страховом стаже застрахованного за соответственный период отчета вместе с расчетом по страховым взносам или копией платежного документа.

Заключение

Все ИП, главы фермерских хозяйств, адвокаты и нотариусы должны оплачивать страховые взносы в ПФР за своих рабочих и за себя. Их могут зарегистрировать в территориальных органах ПФР на разных основаниях несколько раз:

- в качестве страхователя, который за отчетный период должен уплатить страховые взносы;

- страхователи должны повторно зарегистрироваться, если и заключают с другими лицами трудовые отношения и являются работодателями;

- они должны пройти регистрацию в ПФР, если захотят открыть свой индивидуальный счет и на добровольной основе уплачивать страховые взносы. Но сначала необходима регистрация в ПФР в качестве страхователя, который уплачивает взносы исходя из стоимости страхового года. Личное обращение при этом в Пенсионный фонд не требуется.

ПФР автоматически зарегистрирует предпринимателя в трехдневный срок с момента, как сведения из федеральных органов исполнительной власти, которые осуществляют государственную регистрацию ИП и юридических лиц, поступают в ПФР.

Ответы онлайн-консультанта на вопросы пользователей

или

Источник: http://pensiology.ru/ops/samozanyatomu-naseleniyu/

Добровольные взносы предпринимателей в ФСС

Индивидуальные предприниматели, являющиеся работодателями и имеющие в своем штате наемных работников, обязаны становиться на учет в Фонд социального страхования (ФСС), уплачивать суммы взносов в размере 2,9% сверх суммы заработной платы своих работников и регулярно сдавать отчетность по форме 4-ФСС.

Предприниматель, не обязан становиться на учет и уплачивать взносы за себя, однако в таком случае, он не сможет получить денежные средства в связи с болезнью или декретным отпуском по беременности, уходом за ребенком до полутора лет. Но ведь всегда возможно, что человеку может потребоваться медицинская помощь и тогда придется либо откладывать деньги заранее, либо заблаговременно воспользоваться своим правом на добровольное медицинское страхование.

Документы

Для того чтобы получить право на материальную помощь связанную с временной нетрудоспособностью, предприниматель должен предоставить в местное отделение Фонда социального страхования пакет документов:

- Заявление, утвержденное Приказом Минздравсоцразвития по форме № 1055н;

- Паспорт лица, желающего застраховаться;

- Свидетельство о регистрации в налоговой инспекции;

- Свидетельство о постановке на учет в статусе индивидуального предпринимателя.

Последние три документа предоставляются индивидуальными предпринимателями в виде копий, заверенных в нотариальном порядке либо заверенных работниками ФСС при предъявлении оригиналов документов.

Размер страховых взносов

Сумма страховых взносов рассчитывается исходя из установленного на 1 января минимального размера оплаты труда (МРОТ) и ставки платежа равной 2,9%. Таким образом, суммы взносов для ИП в ФСС в 2013 году рассчитываются по следующим данным:

5205 * 2,9% * 12 месяцев = 1811,40 рублей.

ИП уплачивает денежные средства самостоятельно и в соответствии с выбранным им графиком.

Как оплачивать?

Производить оплату можно:

- Ежемесячно

- Ежеквартально

- Уплатить всю сумму единовременно в срок до 31 декабря текущего года.

Однако, стоит помнить, что в случае отсутствия уплаты или неполной уплаты взноса ИП в ФСС, застрахованное лицо автоматически снимается с учета в ФСС на 1 января следующего года. Решение об этом направляется ему не позднее 20 января, а суммы уплаченные ранее возвращаются на расчетный счет ИП в течении месяца со дня направления уведомления.

Способы оплаты

Уплата взносов ИП в ФСС может производиться двумя способами –

- Направив в обслуживающий банк платежное поручение;

- Прийти лично с отделение Сбербанка и заполнить квитанцию по форме №ПД-4 или ПД-4сб.

КБК для взносов в 2013 году

КБК для уплаты взносов за текущий период:

39310202090071000160

Расчет получаемых пособий

Величина получаемых выплат по временной нетрудоспособности зависит от размера МРОТ на дату начала страхового случая:

- Болезни;

- Декрета;

- Отпуска по уходу за ребенком.

Пособие так же изменяется в зависимости от страхового стажа ИП. В стаж входят все периоды, когда предприниматель являлся застрахованным лицом – например, выступал в роли наемного работника, когда все взносы уплачивал работодатель, периоды государственной службы, время когда он уплачивал взносы за себя самостоятельно.

Для расчета пособия используется средний заработок самозанятого лица, который принимается равным МРОТ.

Стоит помнить, что получить пособие за текущий год можно только в том случае, если предприниматель являлся плательщиком взносов в прошлом году, таким образом, лицо, вставшее на учет и уплатившее взносы в ФСС в 2013 году, сможет оформить и получить пособие только в 2014 году.

- При стаже лица в качестве застрахованного менее 5 лет, коммерсант получит только 60% от среднего заработка.

- Если страховой стаж от 5 до 8 лет, то выплата будет равна 80% от среднего заработка.

- При страховом стаже 8 и более лет, он получит 100% от размера среднего заработка.

Сумма дневного пособия высчитывается по формуле МРОТ * процентную ставку / число календарных дней в месяце, когда происходит страховой случай. Общая величина материальной помощи исчисляется исходя из размера дневного пособия перемноженного на количество дней больничного листа.

Расчет пособия по беременности и родам для ИП

Пособие по беременности и родам исчисляется по ставке 100% от МРОТ, при этом количество дней равно 140 календарным дням. В том случае если роды происходят с осложнениями, то количество дней увеличивается до 156, при многоплодной беременности – 194 дня.

Сумма выплат по уходу за ребенком составляет 40% от принятого минимального размера оплаты труда, но не должно быть менее установленного законодательством минимума, который ежегодно увеличивается на процент инфляции.

Отчетность в ФСС

Для получения пособия необходимо предоставить в Фонд социального страхования документ, подтверждающий обоснованность выплаты.

ИП, являющиеся плательщиками взносов на добровольное медицинское страхование ежегодно в срок до 15 января предоставляют отчетность об уплаченных взносах и полученных пособиях по форме 4а-ФСС.

Отчетность не является обязательной для предпринимателей-добровольцев, однако в случае если появится необходимость в получении пособий, то отчетность все равно придется представить.

Источник: http://tvoe-ip.ru/platezhi-i-vznosy/vznosy-v-fss/

Детские пособия индивидуальным предпринимателям

Основной формой предоставления выплат семьям с детьми (прежде всего, в части предусматриваемых видов дополнительного материального обеспечения и их сумм) в России в соответствии с законом от 19 мая 1995 года № 81-ФЗ «О государственных пособиях гражданам, имеющим детей» являются выплаты в формате обязательного социального страхования.

Данной форме страхования в обязательном порядке подлежат трудоустроенные лица и служащие, а на индивидуальных предпринимателей (ИП) и другие категории самозанятого населения по умолчанию данное страховое обеспечение не распространяется.

Однако законодательством предусматривается возможность для ИП вступить в отношения по обязательному социальному страхованию добровольно и по собственной инициативе — если на случай временной нетрудоспособности, ухода в декрет и рождения ребенка целесообразно получать государственные денежные выплаты из бюджета Фонда социального страхования (ФСС).

После оформления страховых взаимоотношений с ФСС предприниматель при условии ежегодной уплаты страховых взносов сможет рассчитывать на такие виды детских пособий:

По умолчанию ИП не положены социальные выплаты на время декрета и период осуществления ухода за ребенком. Частный предприниматель сможет на них рассчитывать только в случае добровольного вступления в систему обязательного социального страхования в ФСС.

Добровольное социальное страхование для ИП

Согласно ч. 3 ст. 2 закона № 255 от 29.12.2006 года «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» определенная группа лиц не подлежит страхованию в обязательном порядке, но может добровольно оформить на себя данные обязательства и уплачивать страховые взносы.

Фото pixabay.com

Помимо индивидуальных предпринимателей к ним также относятся:

- адвокаты;

- нотариусы;

- другие лица, имеющие частную практику и ведущие ее в соответствии с законодательством РФ;

- члены фермерских (крестьянских) хозяйств;

- представители родовых общин коренных малочисленных народов Севера.

Порядок добровольного оформления соц. страховки на ИП и правила уплаты ими страховых взносов устанавливается Постановлением Правительства РФ № 790 от 02.10.2009 года.

Как добровольно вступить в правоотношения по обязательному социальному страхованию

Вступление в правоотношения происходит по инициативе предпринимателя путем подачи заявления в территориальный орган ФСС. После прохождения регистрации страхователя (проводится в течение 5 дней) в адрес ИП выдается соответствующее официальное уведомление.

К заявлению нужно приложить такие документы и их копии:

- паспорт;

- свидетельство о госрегистрации в качестве ИП (для предпринимателей);

- свидетельство о постановке на учет в налоговом органе (при наличии);

- лицензия на осуществление определенного вида деятельности в соответствии с законодательством РФ (для нотариусов, практикующих в частном порядке);

- удостоверение адвоката и др. специализированные документы в зависимости от рода деятельности.

Страховые взносы уплачиваются предпринимателем на счет регионального отделения ФСС до 31 декабря того года, в котором было подано заявление о вступлении. Размер взносов исчисляется исходя из устанавливаемой ежегодно стоимости страхового года.

До 15 января каждого последующего года плательщик предоставляет в региональное отделение ФСС отчет о рассчитанных и оплаченных суммах страховых взносов. Отчетность предоставляется по форме 4а ФСС РФ, которая была утверждена Приказом Минздравсоцразвития РФ № 847н от 26.10.2009 года.

Уплата страховых взносов ИП на добровольное социальное страхование в 2017 году

Независимо от даты вступления в страховые правоотношения с ФСС, взносы ИП необходимо выплатить за весь год, в котором произошла подача заявления (даже если оно было подано в декабре). В законодательной базе не оговаривается внесение средств, пропорциональное времени, прошедшему со дня подачи заявления до конца календарного года.

Среди особенностей уплаты взносов ИП следует отметить:

- выплаты в ФСС можно производить частями, но обычно оплата стоимости одного страхового года в связи с ее невысоким размером производится полностью за один раз;

- последний срок внесения выплат за текущий финансовый год — 31 декабря ежегодно;

- при неуплате взносов за год в полном объеме ИП автоматически снимается с регистрации в ФСС и с 1 января следующего года теряет право на социальные выплаты по временной нетрудоспособности, рождению ребенка и осуществлению за ним ухода и воспитания, а уплаченные за предыдущий календарный год денежные средства подлежат возврату со счетов ФСС.

Ежегодная сумма взносов, подлежащая уплате, определяется стоимостью страхового года.

Она определяется как произведение минимального размера оплаты труда (МРОТ), установленного на текущий год (в 2016-м — 6402 руб.), на страховой тариф 2,9% и на 12 (число месяцев в году).

Таким образом, страховой 2016-й год (соответствует календарному — с 1 января по 31 декабря) обойдется добровольному плательщику-предпринимателю размере:

С = 6204 руб. × 2,9% × 12 месяцев = 2159 руб.

Пособия на детей ИП и в связи с материнством

Получить помощь в связи с нетрудоспособностью, а также пособия по материнству или воспитанию ребенка ИП сможет в текущем 2016 году только при условии, что взносы за прошлый год выплачены в установленный срок (до 31.12.2015 года) в полном объеме.

Это же правило также будет справедливым и на последующие годы.

Источник: http://posobie-expert.ru/chastnye-sluchai/individualnym-predprinimatelyam-ip/

Страховые взносы индивидуальных предпринимателей в ПФР в 2018 году

Самозанятое, частнопрактикующее и ведущее индивидуальную форму коммерции население тоже входит в ОПС. Уплата страховых взносов в ПФР ИП происходит самостоятельно, но она так же является обязательной, как и для работодателей.

Кого относят к самозанятым гражданам

Далеко не абсолютное большинство россиян — нанимаются работать на кого-то. Есть и работающие непосредственно на себя. Отечественные нормы права расценивают их как самозанятых.

К таковым относятся:

- люди, осуществляющие частную коммерцию;

- главы, члены КФХ;

- участников кооперативов;

- арбитражные управляющие, адвокаты;

- частнопрактикующие оценщики, нотариусы;

- граждане с частной деятельностью, при которой подразумевается прибыль, без статуса ИП.

Все эти люди самостоятельно обеспечивают себя прибыльным занятием и несут ответственность за уплату налогов и обязательных страхвзносов.

Страховые отчисления самозанятого населения

После госрегистрации как ИП у коммерсанта появляются не только права вести бизнес согласно выбранному коду ОКВЭД, но и определенные обязанности.

Среди которых — уплата обязательных платежей:

- Налогов.

- Страховых отчислений в ПФ и ФСС/ОМС.

Если предприниматель является также работодателем для других лиц, то на него возлагаются все соответствующие обязательства, предусмотренные ТК РФ.

Если же наемных работников у ИП нет, то он ежегодно несет только личные обязательства перед государством в лице его органов и фондов.

Все это обязательно уплачивается даже если:

- у самозанятого вообще нет доходов или расходы превышают полученные доходы (отсутствует прибыль);

- нет связи и с избранной фискальной схемой, и с его видом деятельности.

Варианты уплаты обязательных платежей в ПФ:

- предварительная выплата в полном объеме в установленном в соответствующем году размере.

- двухэтапная оплата — в начале и в конце отчетного периода (главное — оплатить до указанной в законе даты).

Предприниматель сам выбирает наиболее подходящий ему вариант и производит выплаты по переданным ему реквизитам ПФ. Ежегодно ПФ присылает на указанный адрес регистрации квитанции для оплаты. Они предполагают возможность поэтапной оплаты, о чем ПФ письменно уведомляет ИП.

Внимание! Если в положенные сроки ИП не вносит суммы страховых взносов на счет в ПФ — у него возникает задолженность перед этим фондом.

При образовании существенной задолженности сотрудники ПФ вправе обратиться к принудительному взысканию долга.

С 1.01.2017 г.

отечественные нормы права существенно модернизировались, в результате чего ФНС могут отныне контролировать правильность начислений и своевременность внесения обязательных платежей.

После обретения юрсилы принятыми изменениями правила начисления и оплаты обязательных платежей закрепляется в НК РФ.

- Страхвзносы и отчисления уплачиваются не в ПФ и иные внебюджетные фонды, а в ИФНС, где зарегистрирован налогоплательщик, по предоставленным новым банковским реквизитам.

- Обязательства по внесению платежей появляются после постановки на учет в качестве налогоплательщика и лица, обязанного вносить страхвзносы самозанятых. Сейчас учет плательщиков всех видов обязательных платежей ведет непосредственно ИФНС.

Ввиду произошедших изменений оставшиеся неуплаченными платежи за 2016 г., плательщики должны были перечислить во внебюджетные фонды до конца 2016 г. по старому алгоритму. Если же они по какой-то причине это не сделали, то теперь должны перечислить их по предоставленным банковским данным в ИФНС.

Источник: http://lgoty-vsem.ru/pensiya/strahovanie/strahovye-vznosy-ip-v-pfr.html

Добровольное страхование в ФСС в 2010 году: принципиальное изменение правил

(Полностью и самыми первыми с материалом ознакомились подписчики электронного еженедельника «Правовед»)

Это очень важно! С 1 января 2010 года добровольное страхование в Фонде социального страхования становится возможным только для ИП и других самозанятых лиц.

В связи с отменой закона 190-ФЗ добровольное страхование в ФСС на случай временной нетрудоспособности с 1 января 2010 года будет регулироваться новой статьей 4.5 закона 255-ФЗ.

В соответствии с данной статьей в отношения по добровольному страхованию с 1 января 2010 года вправе вступать адвокаты, индивидуальные предприниматели, члены крестьянских (фермерских) хозяйств, физические лица, не признаваемые индивидуальными предпринимателями (нотариусы, занимающиеся частной практикой, иные лица, занимающиеся в установленном законодательством Российской Федерации порядке частной практикой), члены семейных (родовых) общин коренных малочисленных народов Севера.

Этого права лишены работодатели, применяющие специальные налоговые режимы. Их права и обязанности с 1 января 2010 года полностью равны правам и обязанностям плательщиков налогов при общей системе налогообложения.

Это очень важно! Лица, добровольно вступившие в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, уплачивают страховые взносы в Фонд социального страхования Российской Федерации, исходя из стоимости страхового года.

Стоимость страхового года в свою очередь определяется как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов, установленного Федеральным законом «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» в части страховых взносов в Фонд социального страхования Российской Федерации, увеличенное в 12 раз.

Следовательно, с 1 января 2010 года социальная защита при добровольном страховании в ФСС также ограничена размером МРОТ.

Это важно! Установлено, что лица, добровольно вступившие в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, приобретают право на получение страхового обеспечения при условии уплаты ими страховых взносов за календарный год, предшествующий календарному году, в котором наступил страховой случай.

Следовательно, если раньше было необходимо стоять на учете в ФСС в рамках добровольного страхования не менее шести месяцев, то с 1 января 2010 года необходимо уплатить взносы за целый календарный год.

Считаем размер страхового года по действующей в настоящее время сумме МРОТ:

4330 х 12 = 51960 рублей.

Ставка взносов в Фонд социального страхования в соответствии с законом 212-ФЗ составляет 2,9%.

Следовательно, чтобы получить право на получение пособий, связанных с временной нетрудоспособностью и материнством, добровольно застрахованный в ФСС индивидуальный предприниматель должен заплатить в 2010 году: 51960 х 2,9% = 1506,84 рублей, с учетом округления до целого – 1507 рублей.

Уплата страховых взносов лицами, добровольно вступившими в правоотношения по обязательному социальному страхованию, производится не позднее 31 декабря текущего года начиная с года подачи заявления о добровольном вступлении в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Уплата взносов производится путем безналичных расчетов, либо путем внесения наличных денег в кредитную организацию, либо почтовым переводом.

В случае, если лицо, добровольно вступившее в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, не уплатило страховые взносы за соответствующий календарный год в срок до 31 декабря текущего года, имевшиеся между ним и страховщиком правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством считаются прекратившимися.

Итак, как видим:

— законом в принципе не предусмотрена возможность получить пособия при добровольном страховании исходя из суммы реального дохода – только исходя из суммы МРОТ;

— ставка взносов при добровольном страховании больше не является уникальной – она равна ставке взносов для всех категорий обычных плательщиков;

— в новом законе не предусмотрена необходимость отчитываться перед ФСС по уплаченным взносам. Но Правительство РФ еще должно утвердить Порядок уплаты страховых взносов лицами, добровольно вступившими в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. Возможно, в Порядке будет и отчетность.

Ну хорошо, а как быть в том случае, если лицо вступило в отношения по добровольному страхованию до вступления в силу новых правил – до 1 января 2010 года? Как в этом случае выплачиваются пособия?

Ответ на этот вопрос дает пункт 16 статьи 37 Федерального закона N 213-ФЗ:

«Лица, добровольно вступившие по 31 декабря 2009 года (включительно) в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, имеют право на получение пособий по временной нетрудоспособности, по беременности и родам, единовременного пособия женщинам, вставшим на учет в ранние сроки беременности, ежемесячного пособия по уходу за ребенком, единовременного пособия при рождении ребенка по страховым случаям, наступившим в 2010 году, при условии, что они уплатили страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в Фонд социального страхования Российской Федерации в соответствии с Федеральным законом «Об обеспечении пособиями по обязательному социальному страхованию граждан, работающих в организациях и у индивидуальных предпринимателей, применяющих специальные налоговые режимы, и некоторых других категорий граждан» в течение шести месяцев либо за меньший период, но в размере не менее 1 507 рублей. Если страховые взносы уплачены указанными лицами до 1 января 2010 года в сумме менее 1 507 рублей, право на указанные пособия возникает у них при условии уплаты недостающей суммы страховых взносов в Фонд социального страхования Российской Федерации до наступления соответствующего страхового случая.»

Итак, уважаемые лица, которые в настоящий момент добровольно застрахованы в ФСС:

— с 1 января 2010 года не будет иметь никакого значения, когда Вы стали застрахованным лицом. Главное – уплатить сумму в 1507 рублей до 1 января 2010 года или хотя бы до наступления страхового случая. Это означает, что Вы должны показать суммарный доход за 2009 год в размере 43000 рублей и более независимо от того, сколько времени конкретно Вы добровольно застрахованы;

— если Ваш страховой случай наступит после 1 января 2010 года, то вне зависимости от того, какие доходы Вы показывали в форме 4а-ФСС за 2009 год, страховое обеспечение для Вас будет насчитано все равно только исходя из МРОТ.

Это важно! Принимаем предварительные заявки на 11 издание сборника «Социальное страхование в РФ». Мы, как обычно, расскажем в книге полностью обо всех особенностях назначения и выплаты пособий из средств ФСС, которые будут действовать в 2010 году.

Особое внимание в новом издании сборника будет уделено изменениям в порядке расчета взносов в ФСС в 2010 году налогоплательщиками, применяющими различные системы налогообложения.

Для выставления счета на оплату сборника по безналичному расчету, пожалуйста, позвоните (343) 355-56-13.

Источник: http://www.pravowed.ru/topnews/dobr_strah_2010.html

Размер фиксированных взносов ИП в 2018 году: за себя и за работников, в ПФР, ФСС, ФОМС, изменения, примеры расчета