Вопрос-ответ

Планируется передача иностранным контрагентам (в том числе контрагентам — участникам таможенного союза) прав использования программного продукта по лицензионному договору, а также реализация экземпляров программного продукта на материальных носителях в товарной упаковке с «оберточной» лицензией.

Какую территорию для целей обложения НДС считать местом осуществления указанных операций?

Передача прав на использование программного продукта на основании лицензионного договора

Программы для электронных вычислительных машин (программы для ЭВМ) признаются результатами интеллектуальной деятельности, которым предоставляется правовая охрана (интеллектуальная собственность) (пп. 2 п. 1 ст. 1225 ГК РФ).

Интеллектуальные права включают исключительное право, являющееся имущественным правом (ст. 1226 ГК РФ).

Пунктом 1 ст. 1235 ГК РФ определено, что по лицензионному договору одна сторона — обладатель исключительного права на результат интеллектуальной деятельности (лицензиар) предоставляет или обязуется предоставить другой стороне (лицензиату) право использования такого результата или такого средства в предусмотренных договором пределах.

Иными словами, лицензионный договор является договором передачи в пользование имущественных прав. А право пользования имущественным правом само является имущественным правом в сфере гражданских правоотношений, т.е. им можно пользоваться и распоряжаться, продать и уступить.

Передача прав по лицензионному договору иностранной компании, не являющейся резидентом государства — члена таможенного союза

Место реализации (передача) имущественных прав определяется в соответствии со ст. 148 НК РФ.

Местом передачи, предоставления патентов, лицензий, торговых марок, авторских прав или иных аналогичных прав признается территория РФ, если покупатель указанных прав осуществляет деятельность на территории РФ.

При этом местом осуществления деятельности покупателя — иностранной организации считается территория РФ в случае фактического нахождения на территории РФ ее постоянного представительства (пп. 4 п. 1 ст. 148 НК РФ).

В рассматриваемом случае покупателем прав является иностранная организация, не имеющая представительства в РФ, следовательно, при передаче прав на использование программ для ЭВМ местом передачи территория РФ не признается (пп. 4 п. 1.1 ст. 148 НК РФ) и у российской организации объекта налогообложения по НДС в соответствии с главой 21 НК РФ не возникает.

Данный вывод, по нашему мнению, не зависит от способа передачи прав по лицензионному договору; осуществляются ли они через Интернет или иным способом с предоставлением материальных носителей.

Документом, подтверждающим место реализации (передачи) прав на использование программы для ЭВМ, в данном случае будет являться лицензионный договор, заключенный с иностранной организацией (п. 4 ст. 148 НК РФ).

Причем, если лицензионным договором предусмотрено, что при передаче указанных прав предоставляются материальные носители, в которых выражены результаты интеллектуальной деятельности, а также документация, технические средства защиты и другие принадлежности в упаковочной таре, необходимые для эффективного использования результатов интеллектуальной деятельности, то в соответствии с таможенным законодательством на материальные носители должна быть оформлена таможенная декларация, но в целях исчисления НДС должен применяться режим реализации работ за пределами РФ на основании ст. 148 НК РФ.

Источник: https://patenty.ru/vopros-otvet/litsenzionnye-dogovora/planiruetsya-peredacha-inostrannym-kontragentam-prav-ispolzovaniya-programmnogo-produkta-po-litsenzi/

Ндс по операциям с программами для эвм и базами данных

На основании пп.1 п.1 ст.146 Налогового кодекса РФ реализация товаров (работ, услуг, а также) передача имущественных прав на территории Российской Федерации признается объектом налогообложения НДС.

Как было указано выше, имущественное право включает исключительное право на результаты интеллектуальной деятельности, к числу которых также относятся программы для ЭВМ и базы данных.

Согласно пп. 4 п. 1 ст.

148 НК РФ местом реализации работ (услуг) признается территория Российской федерации, когда покупатель таких работ (услуг) осуществляет деятельность на ее территории в случаях:• передачи, предоставления патентов, лицензий, торговых марок, авторских прав или иных аналогичных прав;• оказания услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации;

• оказания консультационных и услуг по обработке информации.

В остальных случаях местом реализации работ (услуг) считается территория Российской Федерации деятельность организации или индивидуального предпринимателя, которые выполняют такие работы (оказывают услуги), также осуществляется на территории Российской Федерации (в части выполнения видов работ (оказания видов услуг), не предусмотренных подпунктами 1 — 4.1 ст.148 НК РФ).

Таким образом, передача имущественных прав на готовое программное обеспечение или оказания услуг по разработке программного продукта, его адаптации и модификации лицом, оказании консультационных услуг и услуг по обработке информации, признается объектом налогообложения НДС при нахождении покупателя услуг на территории России вне зависимости от места нахождения продавца (исполнителя).

В то же время реализация любых дополнительных работ и услуг по инсталляции, отладке, внедрению, технической поддержке, и сопровождению (за исключением консультационных услуг и услуг по обработке информации) программ для ЭВМ считается выполненной на территории России при осуществлении исполнителем (подрядчиком) своей деятельности на той же территории.

При этом следует учитывать, что на основании пп. 26 п. 2 ст.

149 НК РФ не подлежит обложению НДС (освобождается от налогообложения) реализация (а также передача, выполнение, оказание для собственных нужд) на территории РФ исключительных прав на программы для электронных вычислительных машин, базы данных, а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора.

Указанная новелла внесена в Налоговый кодекс с 01 января 2008 г. Федеральным законом от 19.07.

2007 N 195-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части формирования благоприятных налоговых условий для финансирования инновационной деятельности».

Данная норма, как мы видим, предполагает освобождение от НДС не всех операций с программами для ЭВМ и базами данных, а только влекущих реализацию (передачу) исключительных прав (безотносительно к виду договора) либо права на их использование строго по лицензионному договору.

Ндс по сублицензионным договорам

По указанным выше причинам на практике возникают вопросы о возможности применения установленной льготы по НДС в случае получения исключительного права на программы для ЭВМ и базы данных, созданные по договору подряда, а также когда право использования программного обеспечения предоставляется по сублицензионному договору. Оба вида договора прямо не поименованы в ст.149 НК РФ, однако имеются разумные основания полагать, что льгота по НДС подлежит применению и в этих случаях.

Несмотря на то, что в пп. 26 п. 2 ст. 149 НК РФ содержится прямое указание на освобождение от НДС предоставления права на использование программ для ЭВМ и баз данных только по лицензионному договору, полагаем возможным использование данной льготы и в случае предоставления прав на программное обеспечение по сублицензионному договору.

В качестве обоснования данной позиции можно сослаться на следующее. Выше мы привели норму п.5 ст.1238 ГК РФ о применении к сублицензионному договору правил гражданского кодекса о лицензионном договоре. Указанные договоры имеют один и тот же предмет – предоставление права использования программ для ЭВМ и баз данных на срок.

[su_quote]

Отличие договоров проводится по субъектному составу: в лицензионном договоре на стороне лицензиара выступает автор или иной правообладатель (т.е. владелец исключительных прав), а в сублицензионном договоре в качестве лицензиара выступает лицо, которому ранее было предоставлено право использования программного обеспечения.

Полагаем, что льгота по НДС не ограничивается предоставлением преференций разработчикам при введении прав на программное обеспечение в гражданский оборот по лицензионному договору.

Правообладателем исключительных прав на программы или базы данных может быть любое лицо, не являющееся автором, и получившее такие права в порядке отчуждения, по договору на создание ПО, либо в ином установленном законом порядке. Таким образом, Федеральный закон от 19.07.2007 N 195-ФЗ ставит авторов в равное положение с иными правообладателями.

Поэтому таким же образом было бы не верно ставить владельцев производных прав (лицензиатов) с владельцами вторичных прав (правообладателями, не являющимися разработчиками) в неравные условия налогообложения.

То есть обсуждаемые положения не связаны с установлением особого налогового статуса автора или правообладателя, выступающего в качестве лицензиара по лицензионному договору, а имеют целью введение льготного режима налогообложения операций по предоставлению права использования особых инновационных объектов – программ для ЭВМ и баз данных.

Важно!

Источник: https://www.it-lex.ru/article/vat_tax1

Налоговые обязательства по НДС при заключении сделок с иностранными организациями

Каждая страна стремится облагать налогами не только доходы своих резидентов, но и доходы нерезидентов, которые они получают от международных трансакций, затрагивающих экономику данной страны.

В системе международного налогообложения распространение получили два способа уплаты налога: уплата налога непосредственно налогоплательщиком и уплата налога налоговым агентом.

Второй способ уплаты налога применяется в случае положительного экономического эффекта от консолидации обязанностей по уплате налога и возложения их на одно лицо — налогового агента, в случае, когда уплата налога самостоятельно непосредственным налогоплательщиком затруднена или невозможна, а также в других случаях.

Система налогового регулирования иностранного капитала в стране должна быть построена таким образом, чтобы лицо, на которое возложена обязанность осуществлять уплату налога в бюджет, было подконтрольным налоговым органам страны, налагающей этот налог.

В случаях, когда невозможно возложить эту обязанность на подконтрольное лицо, обязанным лицом по уплате налога, по мнению автора, должна стать непосредственно иностранная организация.

Российское законодательство также предусматривает уплату налога как самим налогоплательщиком, так и источником выплаты дохода. В силу ст.

24 Налогового кодекса РФ (НК РФ) лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в бюджетную систему Российской Федерации налогов, признаются налоговыми агентами.

Основной обязанностью налогового агента при возникновении объекта обложения является правильное и своевременное исчисление, удержание и перечисление соответствующих налогов. Обстоятельства, которые обязывают к выполнению обязанностей налогового агента, довольно многочисленны.

В данной статье рассмотрим порядок исполнения обязанностей налогового агента иностранной организации в целях налога на добавленную стоимость (НДС). Налоговыми агентами иностранных организаций чаще всего выступают российские организации и индивидуальные предприниматели (далее — российские организации).

Но в определенных НК РФ случаях, которые мы рассмотрим ниже, налоговыми агентами также могут выступать и иностранные организации, состоящие на налоговом учете в Российской Федерации.

Такие иностранные организации в налоговых целях приобретают статус российской организации по НДС или налогу на прибыль организаций.

Они самостоятельно выполняют обязанности налогоплательщика и одновременно обязанности налогового агента по отношению к иностранным организациям, не имеющим статус российской организации.

Налогоплательщики

Для правоотношений с иностранным участием крайне важно определить момент, с которого эти отношения попадают под юрисдикцию России. Объектом налогообложения, в соответствии с пп. 1 п. 1 ст. 146 НК РФ, является реализация товаров (работ, услуг) на территории РФ.

В силу специфики данного налога само по себе местонахождение участников сделки имеет лишь вторичное значение: налогоплательщиком НДС при определенных обстоятельствах может являться как российская, так и иностранная организация.

Все иностранные организации в целях НДС делятся на две группы:

1) иностранные организации, состоящие на налоговом учете;

2) иностранные организации, не состоящие на налоговом учете.

Иностранные организации, относящиеся к первой группе, исчисляют и уплачивают НДС в общем режиме, предусмотренном для российских организаций. Такие организации приобретают статус российской организации в целях НДС.

Иностранные организации, относящиеся ко второй группе, подпадают под особый порядок обложения НДС. Суммы НДС за указанных налогоплательщиков исчисляются, удерживаются и перечисляются в бюджет налоговыми агентами.

Место реализации товаров, работ, услуг

Ключевым для обложения НДС фактором является место реализации товаров или услуг. Следовательно, налоговые обязательства по НДС возникают у иностранных организаций, которые реализуют товары (работы, услуги) на территории РФ.

Местом реализации товаров признается территория РФ при наличии одного или нескольких следующих обстоятельств (ст.

147 НК РФ): — товар находится на территории РФ и не отгружается и не транспортируется; — товар в момент начала отгрузки или транспортировки находится на территории РФ.

Неоднозначен вопрос с определением места реализации работ (услуг), что представляет для налогоплательщиков особую трудность. Виды выполняемых работ и оказываемых услуг очень разнообразны по сферам деятельности, месту реализации, особенностям налогообложения.

Налоговым кодексом РФ введен ряд критериев для определения места реализации работ (услуг) в зависимости от сферы деятельности налогоплательщика в целях обложения НДС (ст. 148 НК РФ).

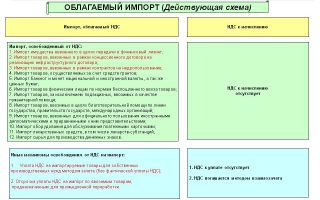

Правила определения места реализации для целей НДС варьируются в зависимости от характера самих услуг (табл. 1).

Таблица 1

| N п/п | Виды работ |

Источник: https://www.pnalog.ru/material/nds-cdelki-inostrannye-organizacii-nalogovyy-agent

Спорные вопросы начисления НДС по лицензионному договору

В век современных информационных технологий все больше компаний выбирают в качестве основного вида своей деятельности IT-услуги. Безусловно, немногие субъекты бизнеса могут функционировать без использования того или иного вида программного обеспечения.

На этот случай в российском законодательстве предусмотрены определенные льготы для компаний, занимающихся продажей исключительных прав на различного вида «софта».Как правило пользование и передача прав на программное обеспечение передается по лицензионному договору.

Содержание лицензионного договора и его существенные условия указаны в ГК РФ. Однако здесь могут встретиться своего рода подводные камни.

Нюансы получения льгот по НДС по операциям с программами для ЭВМ и базами данных

Операции, не подлежащие налогообложению по налогу на добавленную стоимость, перечислены в пункте 2 статьи 149 Налогового кодекса РФ. На основании пп. 26 п. 2 ст.

149 НК РФ не подлежит обложению НДС (освобождается от налогообложения) реализация (а также передача, выполнение, оказание для собственных нужд) на территории РФ исключительных прав на программы для электронных вычислительных машин, базы данных, а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора.

Стоит обратить внимание на два момента.

Данная норма предполагает освобождение от НДС не всех операций с программами для ЭВМ и базами данных, а только влекущих реализацию (передачу) исключительных прав либо права на их использование и строго по лицензионному договору. А как же быть с неисключительными правами использования? Имеют ли право на льготы посредники, осуществляющие свою деятельность по сублицензионному договору?

По мнению Минфина России, под действие указанной нормы попадают, в том числе лицензионные (сублицензионные) договора, а так же передача прав на основании как исключительной, так и простой (неисключительной) лицензии, что неоднократно подтверждалось письмами ведомства.

Дело в том, что пунктом 1 статьи 1238 Гражданского кодекса РФ предусмотрено, что при письменном согласии лицензиара лицензиат может предоставить право использования результат интеллектуальной деятельности другому лицу по сублицензионному договору.

При этом на основании пункта 5 этой же статьи к данному виду договора применяются правила Гражданского кодекса РФ и лицензионном договоре.

На основании этого можно сделать вывод, что передача права на использование программ ЭВМ на основании сублицензионного договора также освобождает от НДС.

Таким образом, становится очевидным, что применение указанной льготы по другим видам договоров, является невозможным.

Передача материальных носителей, в которых выражены результаты интеллектуальной деятельности, а также документации, технических средств защиты и других принадлежностей в упаковочной таре не препятствует применению льготы при условии, что стоимость таких ценностей учтена в стоимости передаваемых прав.

Применение льготы при продаже «коробочных лицензий»Очевидно, что на момент приобретения экземпляров программ для ЭВМ или баз данных в товарной упаковке эти программы не используются, лицензионный договор путем заключения договора присоединения в письменной форме еще не заключен. Отсюда можно сделать вывод, что операции по передаче прав для программ в товарной упаковке подлежат налогообложению НДС.

Однако эту ситуацию можно оспорить. Приобретение программы пользователем означает, что он принимает условия оферты. В этом случае признается, что письменная форма договора соблюдена (п. 3 ст. 434 ГК РФ).

Такое обоснование применения льготы не до конца принимается налоговыми органами, тем не менее данную точку зрения можно оспорить в суде.

Помимо продажи самой лицензии многие компании оказывают услуги по дальнейшему сопровождению программных продуктов. Подобные услуги должны облагаться НДС в случае их оказания по отдельным договорам.

Чтобы избежать налоговых рисков по НДС можно посоветовать заменить наименование услуг технического обслуживания и сопровождения продуктов на гарантийное обслуживание, предоставляемое в рамках лицензионного договора.

[su_quote]

Последнее также связано с обеспечением надлежащего функционирования программного обеспечения, однако не предусматривает взимания отдельной платы с НДС.

На основании статьи 149 Налогового кодекса РФ налогоплательщик не вправе отказаться от рассматриваемой в данной статье льготы, и следовательно не вправе предъявить сумму налога покупателю товаров.

Покупателю стоит быть внимательным, так как независимо от выделения продавцом в счете-фактуре НДС, такой налог нельзя будет принять к вычету, а сам счет-фактура будет считаться выставленным с нарушением.

Стоит также заметить, что суммы налога на добавленную стоимость подлежат вычетам в случае приобретения товаров, работ, услуг для осуществления операций, признаваемых объектами налогообложения НДС.

То есть в нашем случае, применяя льготу по НДС, компании не принимают к вычету суммы налога на добавленную стоимость, предъявленные поставщиком, а учитывают их в стоимости таких товаров, работ, услуг. При всем этом, те налогоплательщики, которые решили оставить за собой право работать с налогом на добавленную стоимость по ставке 18%, должны обратить внимание на вид заключаемого договора.

Сегодня многие российские фирмы стремятся сотрудничать с зарубежными компаниями в том числе и в части покупки прав на использование различных программных продуктов, произведений науки и искусства, изобретений и патентов. Однако перечисленные выше налоговые льготы имеют место только в том случае, если местом реализации по лицензионным договорам является территория Российской Федерации.

Поэтому, заключая лицензионные и сублицензионные договоры с иностранными партнерами, необходимо также обратить внимание на ряд особенностей.

Местом предоставления прав по лицензионному договору признается местонахождение лицензиата, т.е. в нашем случае территория РФ (при предоставлении прав по сублицензионному договору – местонахождение сублицензиата). В соответствии со ст.

161 НК РФ при реализации иностранным лицом, не состоящим на учете в российских налоговых органах, услуг, местом реализации которых является территория Российской Федерации, НДС исчисляется и уплачивается в бюджет РФ налоговым агентом, приобретающим данные услуги у иностранного лица.

Поэтому по общему правилу российская организация, приобретающая у иностранной организации на основании лицензионного договора услуги по передаче прав, является налоговым агентом, обязанным исчислить и уплатить в бюджет Российской Федерации НДС.

При этом услуги по передаче неисключительных прав на использование программного обеспечения для ЭВМ, приобретаемые российской организацией у иностранной организации по лицензионному договору, заключенному в порядке, предусмотренном нормами ГК РФ, на территории Российской Федерации НДС не облагаются

Источник: https://saas.ru/posts/~spornyie-voprosy-nachislieniia-nds-po-litsienzionnomu-doghovoru

Приобретение у нерезидентов прав на трансляцию телевизионных программ. Налогообложение

«Интеллектуальной собственностью» по новому законодательству (изменения в связи с принятием Четвертой части Гражданского кодекса) признаются «результаты интеллектуальной деятельности и средства индивидуализации», включая такие объекты как произведения науки, литературы и искусства; исполнения; фонограммы; сообщения в эфир или по кабелю радио- или телепередач и др (ст. 1225 ГК РФ). На эти объекты у правообладателей существуют «интеллектуальные права», в том числе наиболее интересное в смысле гражданского оборота «исключительное право», являющееся имущественным правом (ст. 1226 ГК РФ).

Правообладатель (владелец прав на объект интеллектуальной собственности) может распорядиться своим исключительным правом на этот объект двумя способами: либо заключив договор об отчуждении исключительного права (исключительное право полностью передаются другой стороне), либо заключив лицензионный договор (другой стороне предоставляется лишь право использования объекта интеллектуальной собственности) (ст. 1233 ГК РФ).

Термин «роялти» понимается как разновидность платежа по лицензионному договору (пп. 3 п. 4 ст. 271 НК РФ).

Налог у источника (иностранная компания)

Для иностранного получателя доходы от использования в РФ прав на объекты интеллектуальной собственности (то есть выплаты от российского лицензиата) являются доходом от источников в РФ, подлежащим обложению налогом, удерживаемым у источника выплаты доходов (п. 4 ст. 309 НК РФ).

Последнее значит, что налог исчисляется, удерживается и перечисляется в бюджет российской организацией –плательщиком дохода (в рассматриваемом нами случае — лицензиатом), действующим в качестве налогового агента (ст. 310 НК РФ).

Ставка налога составляет 20%, если иное не предусмотрено международным налоговым соглашением (п. 1 ст. 310, пп. 1 п. 2 ст. 284 НК РФ). Налог удерживается из суммы, подлежащей уплате иностранной организации (то есть если подлежит уплате 100 ед.

, то фактически до получателя доходит лишь 80 ед.; здесь не учтен НДС, который будет рассмотрен ниже).

Многие налоговые соглашения России предусматривают пониженную или нулевую ставку налога у источника при выплатах роялти из РФ правообладателю из соответствующей страны (напомню, что «роялти» в налоговых соглашениях означает –любые лицензионные платежи).

Например, соглашение с Кипром предусматривает нулевую ставку налога у источника на роялти.

Соглашение между Правительством Российской Федерации и Правительством Республики Кипр об избежании двойного налогообложения в отношении налогов на доходы и капитал (Никозия, 5 декабря 1998 г.), ст. 12.

ВАЖНО: Для применения положений налогового соглашения иностранная компания должна представить плательщику дохода (лицензиату) подтверждение своей налоговой резидентности («постоянного местонахождения», в терминах налогового соглашения) в соответствующем иностранном государстве (п. 1 ст. 312 НК РФ). Документ выдается налоговым органом иностранного государства и переводится на русский язык. На практике требуется еще апостиль на иностранном документе и нотариальное заверение перевода документа. Желательно также указать в документе период, в течение которого компания резидентна в соответствующей стране (так как налоговый статус компании может меняться со временем). При наличии подобной справки российская организация применяет нулевую или пониженную ставку налога, предусмотренную соглашением

- На индивидуальных лицензиатов (физических лиц) закон не возлагает обязанностей налогового агента. В этом плане закон можно считать пробельным, так как в данном случае у иностранного получателя дохода возникает налоговая база, но не возникает ни обязанности уплаты налога, ни налогового агента в РФ, который бы уплатил налог за него.

Кроме того, доходы иностранной организации без постоянного представительства в РФ от продажи имущественных прав в РФ (а исключительное право на объект интеллектуальной собственности является имущественным правом, ст.

1226 ГК РФ) не подлежат обложению налогом у источника выплаты (п. 2 ст. 309 НК РФ).

Следовательно, при получении дохода из РФ по договору отчуждения исключительного права доход иностранного продавца не облагается налогом (предполагая, что у продавца нет постоянного представительства в РФ).

Таким образом, для иностранного получателя лицензионные платежи (но не платежи за отчуждение объекта интеллектуальной собственности) являются доходом от источников в РФ и облагаются налогом у источника выплаты. Налог удерживает и уплачивает лицензиат. Ставка налога составляет 20%, если иное не предусмотрено международным налоговым соглашением.

Налог на добавленную стоимость (иностранная компания)

Для целей обложения НДС и лицензионный договор, и договор отчуждения исключительного права на объект интеллектуальной собственности считаются «услугами». Это сформулировано в статье «Место реализации работ (услуг)» (ст. 148 НК РФ).

Объектом обложения НДС является «реализация работ (услуг) на территории Российской Федерации», а также «передача имущественных прав» (пп. 1 п. 1 ст. 146 НК РФ). Поскольку услуги в некотором смысле нематериальны, их «место реализации» не всегда очевидно.

Для целей налогообложения оно определяется специальными правилами, в зависимости от вида работ (услуг). Для некоторых видов работ (услуг) местом реализации признается РФ, если покупатель «осуществляет деятельность» на территории РФ.

В частности, это правило применяется при «передаче, предоставлению патентов, лицензий, торговых марок, авторских прав или иных аналогичных прав» (пп. 4 п. 1 ст. 148 НК РФ).

В настоящее время как операции по предоставлению лицензии на объект интеллектуальной собственности, так и операции по отчуждению исключительного права на такой объект, подлежат обложению НДС, если покупатель осуществляет деятельность в РФ

Если местом реализации является Россия, но продавец не состоит на налоговом учете в РФ, НДС исчисляется, удерживается и уплачивается налоговым агентом, каковым признается российский покупатель.

Налоговым агентом может быть как юридическое лицо, так и индивидуальный предприниматель (но не физическое лицо, не являющееся предпринимателем). Налоговая база определяется по каждой операции как сумма дохода с учетом налога (п.п. 1-2 ст. 161 НК РФ). То есть если выплате по договору подлежат 118 ед., 18 ед.

удерживается и выплачивается в бюджет, а 100 ед. остается продавцу (нерезеденту-правообладателю). (Напомню, что из оставшихся 100 ед. еще 20 ед.

подлежат удержанию в качестве налога на доход иностранного юридического лица от источников в РФ, если иное не предусмотрено налоговым соглашением; тогда правообладателю остается лишь 80 ед.) НДС международные налоговые соглашения об избежании двойного налогообложения не регулируют.

Таким образом, лицензионные платежи российской организации иностранному правообладателю (как и аналогичные платежи за отчуждение объекта интеллектуальной собственности) облагаются НДС в России. Налог удерживает и уплачивает лицензиат. Налог взимается по общей ставке 18%, которая не уменьшается налоговыми соглашениями РФ.

Отмечу, что даже организации, «не исполняющие обязанности налогоплательщика» НДС, должны тем не менее исполнять функции налогового агента по НДС (п. 2 ст. 161 НК РФ). То есть организация, перешедшая на упрощенную систему налогообложения, НДС за иностранца платит, но вычета при этом не получает.

Перечислить сумму налога в бюджет российская компания должна одновременно с выплатой дохода иностранному правообладателю (п. 4 ст. 170 НК РФ).

Банк, обслуживающий налогового агента, не вправе принимать от него поручение на перевод денежных средств в пользу указанных налогоплательщиков, если налоговый агент не представил в банк также поручение на уплату налога с открытого в этом банке счета при достаточности денежных средств для уплаты всей суммы налога.

Выводы

При осуществлении российской организацией выплат в адрес иностранной компании по лицензионному договору эти выплаты облагаются, вообще говоря, НДС (18% по общей ставке) и налогом у источника (по ставке 20%, если более низкая ставка на предусмотрена международным налоговым соглашением).

Оба вида налога удерживаются и уплачиваются российским плательщиком дохода –налоговым агентом. Если сумма договора составляет 118 ед., 18 ед. удерживается как НДС, 20 ед. –как налог у источника, а иностранной компании перечисляется 80 ед.

[su_quote]

Для применения пониженной ставки по налоговому соглашению налоговый агент должен получить от иностранной компании справку о ее налоговой резидентности.

Источник: https://www.rosbelnalogi.com/articles/taxes/752

Бухгалтерские и налоговые последствия приобретения облачных продуктов у иностранной компании

К оглавлению

Учитывая отсутствие однозначной трактовки природы облачных продуктов с юридической точки зрения, а также в виду особенностей договоров, заключаемых между иностранными поставщиками и конечными пользователями, для целей бухгалтерского и налогового учета облачные продукты могут рассматриваться в качестве программного обеспечения или услуг. Особенности бухгалтерского и налогового учета для каждой из указ анных трактовок рассмотрены ниже.

2.1. Приобретение облачных продуктов конечными пользователями

2.1.1 Особенности бухгалтерского и налогового учета облачных продуктов в качестве программного обеспечения

Бухгалтерский учет

Облачные продукты в качестве программного обеспечения, полученные по лицензионному (сублицензионному) договору на приобретение права использования программного обеспечения, учитываются покупателем (лицензиатом (сублицензиатом)) на забалансовом счете (типовым планом счетов не предусмотрен соответствующий счет, поэтому организация вправе самостоятельно ввести соответствующую нумерацию в текущий план счетов. Например, счет 012 «Нематериальные активы, полученные в пользование по лицензионным (сублицензионным) договорам в оценке, определяемой исходя из размера вознаграждения, установленного в договоре.6

При этом порядок учета при приобретении облачных продуктов у конечного поставщика не будет отличаться от учета при приобретении у дистрибьютора. В зависимости от того, является ли дистрибьютор или конечный поставщик иностранным юридическим лицом, учет платежей необходимо вести с использованием счета 52 «Валютные счета».

Специфика учета операций по признанию расходов

Учет операций по приобретению прав использования программного обеспечения зависит от особенностей каждого конкретного лицензионного договора. Обычно данные договоры предусматривают два варианта платежей: периодические и разовые. Каждый из вариантов имеет свои особенности бухгалтерского учета.

а. Учет расходов по договорам, предусматривающим периодические платежи

Периодические платежи за предоставленное право использования результатов интеллектуальной деятельности, исчисляемые и уплачиваемые в порядке и сроки, установленные лицензионным (сублицензионным) договором, включаются пользователем в расходы отчетного периода.7

Для целей бухгалтерского учета расходы по приобретению прав использования программного обеспечения и баз данных отражаются по дебету счета учета затрат на производство (расходов на продажу) в корреспонденции с кредитом счета учета расчетов с лицензиаром (сублицензиаром) (Инструкция по применению Плана счетов).

В бухгалтерском учете конечного пользователя будут сделаны следующие записи:

| Описание хозяйственной операции | Дебет | Кредит | |

| Номер счета | Наименование счета | ||

| Отражение приобретения права использования программных продуктов | |||

| 012 | «Нематериальные активы, полученные в пользование по лицензионным (сублицензионным) договорам» | Х | Не применимо |

| Признание расход в виде лицензионного (сублицензионного) платежа | |||

| 20 (23, 25, 26, 44) | «Основное производство», «Вспомогательные производства», «Общепроизводственные расходы», «Общехозяйственные расходы», «Расходы на продажу» | Х | |

| 76.ХХ | «Расчеты с разными дебиторами и кредиторами по лицензионным договорам» | Х | |

| Перечислен лицензионный (сублицензионный) платеж | |||

| 76.ХХ | «Расчеты с разными дебиторами и кредиторами по лицензионным договорам» | Х | |

| 51 или 52 | «Расчетные счета» или «Валютные счета» | Х | |

| Право использования программных продуктов списано с забалансового счета конечного пользователя | |||

| Счет 012 | «Нематериальные активы, полученные в пользование по лицензионным (сублицензионным) договорам» | Не применимо | Х |

б. Учет расходов в случае разовой выплаты вознаграждения по договору

Согласно существующей позиции Минфин РФ8, в случае осуществления разового платежа, расходы по приобретению права использования программного обеспечения должны учитываться равномерно в течение срока действия лицензионного договора.

Разовый платеж за предоставленное право использования программного продукта отражается в бухгалтерском учете пользователя в составе расходов будущих периодов (на счете 97 «Расходы будущих периодов»). Данные расходы подлежат списанию в расходы по обычным видам деятельности текущего периода в течение срока действия ли цензионного (сублицензионного) договора.9

В общем случае, расходы будущих периодов списываются в состав затрат (счет 20 «Основное производство», счет 23 «Вспомогательные производства», счет 25 «Общепроизводственные расходы», счет 26 «Общехозяйственные расходы») в порядке, устанавливаемом организацией (равномерно, пропорционально объему продукции), в течение периода, к которому они относятся. Учитывая специфику таких операций, представляется, что списание таких расходов равными долями в течение срока пользов ания ПО наиболее правильно отражает их суть.10 Как указано выше, этот период определяется сроком действия лицензионного договора, либо, в случае, если такой срок договором не установлен, принимается равным пяти годам.11

Обращаем внимание, что единовременное списание разового платежа по лицензионному договору (срок действие более 1 месяца) в состав расходов отчетного периода за предоставление права использования ПО противоречит требованию п.18 ПБУ 10/99 «Расходы организации».

В бухгалтерском учете конечного пользователя будут сделаны следующие записи:

| Описание хозяйственной операции | Дебет | Кредит | |

| Номер счета | Наименование счета | ||

| Отражение приобретения права использования программных продуктов | |||

| 012 | «Нематериальные активы, полученные в пользование по лицензионным (сублицензионным) договорам» | Х | Не применимо |

| Перечислен разовый лицензионный (сублицензионный) платеж | |||

| 76.ХХ | «Расчеты с разными дебиторами и кредиторами по лицензионным договорам» | Х | |

| 51 или 52 | «Расчетные счета» или «Валютные счета» | Х | |

| Разовый лицензионный (сублицензионный) платеж признан в составе расходов будущих периодов | |||

| 97.ХХ | «Расходы будущих периодов (ПО)» | Х | |

| 76.ХХ | «Расчеты с разными дебиторами и кредиторами по лицензионным договорам» | Х | |

| Часть разового лицензионного (сублицензионного) платежа признана в составе расходов текущего месяца | |||

| 20 (23, 25, 26, 44) | «Основное производство», «Вспомогательные производства», «Общепроизводственные расходы», «Общехозяйственные расходы», «Расходы на продажу» | Х | |

| 97.ХХ | «Расходы будущих периодов (ПО)» | Х | |

| Право использования программных продуктов списано с забалансового счета конечного пользователя | |||

| Счет 012 | «Нематериальные активы, полученные в пользование по лицензионным (сублицензионным) договорам» | Не применимо | Х |

Налоговый учет у конечных пользователей – юридических лиц

Налог на прибыль

Согласно общему правилу расходы, принимаемые для целей налогового учета, должны быть экономически обоснованными и документально подтверждены.12 Особенности документального оформления приобретения облачных продуктов конечным пользователем у иностранных поставщиков рассмотрены в разделе 3 данного Меморандума.

Если лицензионным договором пред усмотрены периодические платежи за право использования облачных продуктов, расходы учитываются конечным пользователем в качестве расходов отчетного периода.

Согласно существующей позиции Минфин РФ,13 в случае осуществления разового платежа расходы на право использования программного обеспечения должны учитываться равномерно в течение срока действия лицензионного договора. Тем не менее, стоит отметить, наличие положительной судебной практики, поддержив ающей подход налогоплательщиков в отношении единовременного вычета расходов на программное обеспечение.14

НДС

По общему правилу услуги по передаче, предоставлению патентов, лицензий, торговых марок, авторских прав или иных аналогичных прав, а так же оказан ие услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации считаются оказанными на территории РФ, если покупатель услуг осуществляет деятельность в РФ.15 При этом осуществляя подобного рода реализацию российским компаниям — покупателям, иностранный поставщик, не состоящий на учете в налоговых органах РФ, признается плательщиком НДС и, соответственно, обязан перечислять налог в бюджет. Налоговое за конодательство предусматривает специальный механизм уплаты НДС в данном случае — уплата НДС налоговыми агентами, по сути выполняющими налоговые обязательства иностранных компаний — поставщиков. Налоговыми агентами признаются организации и индивидуальные предприниматели, состоящие на учете в налоговых органах и приобретающие товары (работы, услуги) у иностранных контрагентов.16

В случае реализации исключительных прав на программы для электронных вычислительных машин, базы данных , а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора налоговое законодательство предусматривает освобождение от обложения НДС. 17

Важно отметить, что НК РФ не содержит положений, ограничивающих применение указанной льготы в зависимости от способа предоставления таких прав, в т.ч. путем предоставления доступа к удаленному серверу без установки программного обеспечения непосредственно на компьютер конечного пользователя.

Таким образом, при заключении с иностранным поставщиком лицензионного договора, операции по приобретению облачных продуктов могут быть освобождены от налогообложения НДС, следовательно, конечный пользователь не должен исполнять обязанности налогового агента. Данная позиция поддерживается существующими разъясне ниями Минфин РФ.18

Освобождение от НДС может применяться и в случае приобретения конечным пользователем облачных продуктов у российского дистрибьютера при соблюдении указанных выше положений налогового законодательства в отношении предмета и формы договора 19.

Тем не менее, при несоответствии договора между иностранным поставщиком и конечным пользователем требованиям лицензионного договора, установленным нормами российского гражданского законодательства, применение указной льготы может быть оспорено налоговыми органами.

Договором, заключенным с иностранным поставщиком, помимо предоставления права на использование программного обеспечения в виде облачных продуктов может также быть предусмотрено оказание дополнительных услуг (например, услуг технической поддержки).

Согласно нормам НК РФ, при определении места оказания услуг, носящих вспомогательный характер по отношению к реализации основных услуг, необходимо руководствоваться правилами определения места реализации основных услуг.

20 Существует позиция Минфин РФ, согласно которой дополнительные услуги, связанные с предоставлением программного обеспечения, приобретенного у иностранного поставщика, облагаются НДС на территории РФ в виду того, что освобождение этих услуг от НДС действующими нормами налогового законодательства не предусмотрено.21

При этом в одном из последних писем касательно налогообложения НДС дополнительных услуг Минфин подтвердил возможность применения льготы к услугам по технической поддержке программ для ЭВМ, оказываемых по телефону, если их стоимость не выделена отдельно в договоре и определить ее расчетным методом не представляется возможным.22

Налог у источника

В случае если конечные пользователи приобретают права на облачные продукты по лицензионному договору с иностранным контрагентом, они обязаны удерживать налог на доходы у источника выплаты при осуществлении каждого лицензионного платежа по ставке 20%.

23 При наличии между РФ и государством постоянного местонахождения контрагента соглашения об избежании двойного налогообложения, предус матривающего снижение ставки налога, а также предоставления конечному пользователю иностранным контрагентом действующего сертификата24 налогового резидентства, ставка налога может быть снижена вплоть до 0%.

Согласно существующей практике и разъяснениям Минфин РФ25 для подтверждения правомерности применения положений международных договоров сертификат резидентства иностранного поставщика необходимо получать в каждом календарном году, в котором производятся выплаты дохода иностранному поставщику, до начала таких выплат. Сертификат должен быть апостилирован и переведен на русский язык.

На практике, учитывая количество пользователей облачных продуктов, может возникнуть сложность с получением сертификатов резидентства иностранного поставщика. Стоит отметить, что предоставление поставщиком отсканированной копии сертификата резидентства не устраняет риск оспаривания налоговыми органами применения положений договоров об избежании двойного налогообложения.

В случае существенности суммы налога у источника конечному пользователю необходимо направить запрос иностранному поставщику на предоставление оригинала сертификата резидентства для избежания потенциальных налоговых рисков.

Вопрос применения налога у источника не возникает в случае приобретения конечным пользователем облачных продуктов у российского дистрибьютера.

Приобретение облачных продуктов юридическими лицами с осуществлением выплат через платежного агента – российское юридическое лицо

В случае вовлечения иностранным поставщиком российского юридического лица для сбора денежных средств от российских покупателей, возникает вопрос кто (конечный потребитель или платежный агент 26) в случае необходимости должен удерживать агентский НДС и / или налог у источника.

Так как платежный агент выполняет технические функции, ограниченные перечислением денежных средств, не являясь при этом источником дохода с экономической точки зрения, предоставляется более правильным возложить обязанность удержать НДС и / или налог у источника на конечного пользователя, несмотря на то, что выплата производится на банковский счет компании – резидента РФ. На данный момент отсутствуют разъяснения Минфин РФ, непосредственно комментирующие налоговые последствия по НДС и налогу у источника при приобретении облачных продуктов у иностранных поставщиков, осуществляющих сбор денежных средств через платежных агентов. В то же время косвенно можно заключить, что Минфин разделяет позицию об отсутствии обязательств налогового агента у компаний, действующих как агенты, в аналогичных ситуациях.27 Существующая судебная практика по данному вопросу не развита.

Налоговый учет у конечных пользователей – физических лиц

При приобретении облачных продуктов физическими лицами, не являющимися индивидуальными предпринимателями, отсутствует механизм удержания / взыскания налога у источника и НДС у иностранного поставщика, не имеющего постоянного представительства на территории РФ, т.к. в соответствии с налоговым законодательством, указанные физические лица, приобретающие облачные продукты, не могут быть признаны налоговыми агентами.28 Данный подход поддерживается разъяснениями налоговых органов.29

6 п. 39 ПБУ 14/2007

7 абз. 2 п. 39 ПБУ 14/2007, п.п. 5, 7, 16, 18 ПБУ 10/99

8

Источник: https://www.appp.ru/nopirate/cloud/2-1.php

При приобретении у российских организаций прав на использование компьютерных программ уплатите НДС и налог на доходы

Из письма в редакцию:

«Наша организация реализует импортные запасные части для автомобилей. Она имеет склады и сеть магазинов. Для обеспечения надлежащего учета движения товаров внутри организации и при их реализации организацией принято решение о приобретении прав на использование компьютерной программы.

В результате организацией (сублицензиат) заключен договор с резидентом РФ (лицензиат) на предоставление неисключительных прав (сублицензий) на использование компьютерных программ. Предоставление прав на программы осуществляют в течение 10 рабочих дней с момента подписания договора.

В связи с этим у нас возник вопрос: какие налоги и в каком порядке нам следует уплатить при приобретении компьютерной программы?

Прошу помочь разобраться в этой ситуации.

С уважением, Маргарита».

Передачу прав на использование компьютерных программ нужно облагать НДС по ставке 20 %

Местом реализации предоставляемых лицензиатом (резидент РФ) сублицензиату (резидент РБ) прав на использование компьютерных программ признают территорию Республики Беларусь.

[su_quote]

Соответственно при перечислении вознаграждения иностранной организации (лицензиату) – резиденту РФ, не состоящей на учете в налоговых органах РБ, у белорусской организации (сублицензиата) возникает обязанность по исчислению и перечислению в бюджет НДС по ставке 20 %.

Объясним почему.

При рассмотрении Ваших вопросов, Маргарита, необходимо учитывать не только нормы национального законодательства, но и положения международных соглашений по вопросам налогообложения.

Объектами обложения НДС признают обороты по реализации товаров (работ, услуг), имущественных прав на территории Республики Беларусь (подп. 1.1 п. 1 ст. 93 Налогового кодекса РБ (далее – НК)).

Поскольку Российская Федерация и Республика Беларусь вступили в Таможенный союз, при рассмотрении вопросов обложения НДС необходимо учитывать нормы Протокола о порядке взимания косвенных налогов при выполнении работ, оказании услуг в таможенном союзе (далее – Протокол), подписанного в г. Санкт-Петербурге 11 декабря 2009 г. и действующего с 1 июля 2010 г.

Взимание косвенных налогов при выполнении работ, оказании услуг производят в государстве – члене Таможенного союза, территорию которого признают местом реализации работ, услуг (за исключением работ, указанных в ст. 4 Протокола) (ст. 2 Протокола).

При выполнении работ, оказании услуг налоговую базу, ставки косвенных налогов, порядок их взимания и налоговые льготы (освобождение от налогообложения) определяют в соответствии с законодательством государства – члена Таможенного союза, территорию которого признают местом реализации работ, услуг, если иное не установлено Протоколом (ст. 2 Протокола).

При передаче, представлении, уступке патентов, лицензий, иных документов, удостоверяющих права на охраняемые государством объекты промышленной собственности, торговых марок, товарных знаков, фирменных наименований, знаков обслуживания, авторских, смежных прав или иных аналогичных прав местом реализации признают территорию государства – члена Таможенного союза, к налогоплательщику которого относят приобретающую сторону (подп. 4 п. 1 ст. 3 Протокола).

Место реализации работ (услуг) необходимо подтверждать следующими документами: договор (контракт) на выполнение работ, оказание услуг, заключенный между Вашей и российской организациями; документы, подтверждающие факт выполнения работ, оказания услуг, а также иные документы, предусмотренные законодательством России и Беларуси (п. 2 ст. 3 Протокола).

При реализации работ, услуг, имущественных прав на территории Республики Беларусь иностранными организациями, не осуществляющими деятельность в Республике Беларусь через постоянное представительство и не состоящими в связи с этим на учете в налоговых органах РБ (далее – иностранные организации, не состоящие на учете в налоговых органах РБ), обязанность по исчислению и перечислению в бюджет НДС возложена на состоящие на учете в налоговых органах РБ организации, приобретающие данные товары (работы, услуги), имущественные права (п. 1 ст. 92 НК).

Суммы НДС, уплаченные в бюджет при приобретении товаров (работ, услуг), имущественных прав на территории Республики Беларусь у иностранных организаций, не состоящих на учете в налоговых органах РБ:

– за иностранную валюту, подлежат вычету исходя из официального курса иностранной валюты, установленного Нацбанком РБ на день оплаты этих товаров (работ, услуг), имущественных прав;

– подлежат вычету в отчетном периоде, следующем за периодом их исчисления, в порядке, установленном для вычета НДС по приобретенным товарам (работам, услугам), имущественным правам (п. 14 ст. 107 НК).

Обратите внимание! Налоговую базу и суммы НДС следует отражать по стр. 13 разд. I части I налоговой декларации (расчета) по НДС (приложение 1 к Инструкции о порядке представления подтверждения постоянного местонахождения иностранной организации, утвержденной постановлением МНС РБ от 15.11.

2010 № 82 «Об установлении форм налоговых деклараций (расчетов), книги покупок, утверждении Инструкции о порядке заполнения налоговых деклараций (расчетов) по налогам (сборам), книги покупок, Инструкции о порядке представления подтверждения постоянного местонахождения иностранной организации» (далее – Инструкция № 82)).

Роялти – объект обложения налогом на доходы

У белорусской организации (сублицензиата), начисляющей и (или) выплачивающей доход (вознаграждение) иностранной организации – резиденту России, не осуществляющей деятельность в Республике Беларусь через постоянное представительство, возникают обязанности по исчислению, удержанию и перечислению в бюджет налога на доходы. Сублицензиат при этом признается налоговым агентом и имеет права, несет обязанности, в т.ч. по удержанию налога на доходы, согласно ст. 23 НК.

Обоснование этому содержится в НК. Рассмотрим его.

Объектом обложения налогом на доходы признают доходы, полученные плательщиком от источников в Республике Беларусь, в т.ч. доходы в виде роялти (подп. 1.3 п. 1 ст. 146 НК).

К доходам в виде роялти для целей исчисления налога на доходы относят в т.ч.

вознаграждение за использование имущественных прав или предоставление права пользования имущественными правами на объекты авторского права, включая произведения литературы, искусства, науки, компьютерные программы, другие произведения, которые относят к объекту авторского права, а также плату за лицензию (подп. 1.3 п. 1 ст. 146 НК).

Роялти следует облагать налогом на доходы по ставке 10 % по Международному соглашению, а не по ставке 15 %

Республика Беларусь признает приоритет общепризнанных принципов международного права и обеспечивает соответствие им налогового законодательства.

Если международными договорами РБ установлены иные нормы, чем те, которые предусмотрены НК и иными законодательными актами Республики Беларусь, то следует применять нормы международного договора, если иное не определено нормами международного права (пп. 1, 2 ст. 5 НК).

Таким образом, при исчислении налога на доходы применяют нормы Соглашения между Правительством Республики Беларусь и Правительством Российской Федерации об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и имущество от 21.04.1995 (далее – Соглашение).

Доходы от авторских прав и лицензий облагают по пониженной ставке 10 % от валовой суммы доходов от авторских прав и лицензий (п. 2 ст. 11 Соглашения).

Как Вы видите, указанная в Соглашении ставка налога 10 % ниже, чем установленная НКставка для этих видов доходов 15 % (п. 1 ст. 149 НК).

Нормы Международного соглашения действуют при соблюдении ряда процедур со стороны резидентов РФ и РБ

Для применения пониженной ставки налога нужно выполнить определенные процедуры со стороны как российской, так и белорусской организации.

Для целей применения положения Соглашения российская организация (фактический владелец дохода) должна представить подтверждение того, что она имеет постоянное местонахождение в Российской Федерации, с которой у Республики Беларусь есть действующее для нее Соглашение (далее – подтверждение). При этом подтверждение должно быть заверено компетентным органом Российской Федерации (ст. 151 НК).

В настоящее время выдачу справок для представления в налоговые органы РБ для целей применения Соглашения осуществляет Межрегиональная инспекция Федеральной налоговой службы по централизованной обработке данных, в которую с соответствующим заявлением должен обратиться Ваш российский контрагент.

Представление подтверждения в налоговый орган по месту постановки на учет Вашей организации – основание для удержания налога на доходы по пониженной ставке 10 %.

Если подтверждение не представлено в налоговый орган РБ, то налог на доходы по доходам в виде роялти следует удержать и перечислить в бюджет в установленном порядке по ставке 15 % (п. 1 ст. 149 НК).

Не упустите этот момент, иначе можете лишиться пониженной ставки! Со стороны Вашей организации, Маргарита, тоже должны быть предприняты шаги для применения пониженной ставки.

Для этого Вашей организации нужно заполнить заявление по форме согласно приложению 1 к Инструкции № 82.

Подтверждение российской организацией может быть представлено в Ваш налоговый орган как до, так и после уплаты налога вместе с копией, которую надо заверить подписью должностного лица и печатью Вашей или российской организации (пп. 2, 4 Инструкции № 82).

Обратите внимание! Заполнение налоговой декларации по налогу на доходы иностранной организации, не осуществляющей деятельность в Республике Беларусь через постоянное представительство, следует произвести по форме согласно приложению 18 к Инструкции № 82.

Надеюсь, Маргарита, мои разъяснения помогли Вам.

Искренне ваша, Ольга Павловна

[su_quote]

P.S. Уважаемые коллеги! Надеюсь, вы с интересом читаете мою рубрику в журналах «Главный Бухгалтер» и «ГБ. Зарплата». Предлагаю вам поделиться со всеми своим опытом в решении ежедневных проблем на страницах рубрики «Советы опытного бухгалтера». Пишите в редакцию с пометкой «для Ольги Павловны».

Источник: https://www.gb.by/izdaniya/glavnyi-bukhgalter/pri-priobretenii-u-rossiiskikh-organizat_0000000