Новая форма отчетности в ПФР с 1 апреля 2016 года

Напоминаем, что с 1 апреля 2016 года вводится новая, а точнее, дополнительная форма отчетности в Пенсионный Фонд России.

Введение новой формы отчетности в ПФР связано с Федеральным законом от 29.12.2015 г. № 385-ФЗ «О приостановлении действия отдельных положений законодательных актов Российской Федерации, внесении изменений в отдельные законодательные акты Российской Федерации и особенностях увеличения страховой пенсии, фиксированной выплаты к страховой пенсии и социальных пенсий».

Если вкратце, то данный федеральный закон отменяет индексацию пенсий для работающих пенсионеров. В связи с этим вплоть до 31 марта 2016 года пенсионеры должны были подтверждать факт осуществления или прекращения работы или иной деятельности самостоятельно. Для этого им необходимо было обратиться в отделение ПФР с соответствующим заявлением.

Однако, начиная с 1 апреля 2016, законодатель вводит ежемесячную отчетность в ПФР для страхователей. С этого момента работодатели обязаны предоставлять сведения персонифицированного учета на всех своих работников не позднее 10 числа месяца, следующего за отчетным. То есть отчитаться в ПФР по новой форме в первый раз необходимо до 10 мая 2016 года.

Именно по сведениям предоставленным работодателем в ежемесячной отчетности и будет устанавливаться факт осуществления или прекращения рабочей деятельности пенсионером.

Специально для этого разработана Форма СЗВ-М,которую и придется сдавать в органы ПФР.

Отметим, что ежемесячная отчетность включает в себя минимум данных, и предельно проста. Работодателю придется предоставить в ПФР следующие сведения о работниках:

- СНИЛС ;

- Фамилию, имя, отчество работника;

- ИНН.

Новая форма ежемесячной отчетности в ПФР 2016 – СЗВ-М

Скачать (DOC, 52KB)

Кроме того, разработан и формат сведений о застрахованных лицах (форма СЗВ-М) для предоставления отчетности в электронном виде.

Скачать формат, xsd-схемы формы сведений о застрахованных лицах (форма СЗВ-М), а также модуль проверки и руководство по использованию модуля проверки Альбома форматов информационного обмена ПФР можно на сайте Пенсионного Фонда РФ по адресу – https://www.pfrf.ru/eservices/software/~1742.

Напомним также, что за непредставление или нарушение сроков представления отчетности, а также предоставление неполных или недостоверных данных в органы ПФР по новой форме отчетности, страхователю грозит штраф в размере 500 рублей за каждого работника.

Оценка пользователей: 5 (1 Голосов)

Источник: https://lawportal37.ru/novaya-forma-otchetnosti-v-pfr-s-1-aprelya-2016-goda/

Новая форма отчетности в ПФР с 1 апреля 2016 года

07.04.2016

Кто должен представлять новую отчетность в ПФР с 1 апреля 2016 года

Представлять в ПФР форму СЗВ-М должны все компании, в которых сотрудники работают по трудовым и гражданско-правовым договорам. Исключения договора ГПХ, выплаты по которым не облагаются пенсионными взносами.

Напомним, взносы в ПФР облагаются вознаграждения по гражданско-правовым договорам:

- на выполнение работ (оказание услуг);

- авторского заказа;

- об отчуждении исключительного права на произведения науки, литературы, искусства;

- издательским лицензионным договорам;

- лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства.

Представить форму СЗВ-М компании должны в то же отделение ПФР, куда они сдают квартальную отчетность по форме РСВ-1. Сделать это можно как на бумаге, так и в электронном виде. Однако если компания будет подавать сведения на 25 и более работников, то сдать форму СЗВ-М она может только через интернет. Иначе могут наложить штраф в размере 200 рублей за несоблюдение способа представления.

Как часто нужно сдавать новую отчетность в ПФР с 1 апреля 2016 года

Форму СЗВ-М в Пенсионный фонд нужно сдавать ежемесячно не позднее 10-го числа после отчетного месяца. Если срок сдачи попадет на выходной, представить отчет следует в ближайший рабочий день (п. 2.2 ст. 11 Закона № 27-ФЗ). Если этот срок пропустить, ПФР начислит штраф 500 рублей за каждого человека (ст. 17 Закона № 27-ФЗ).

Состав новой отчетности в ПФР с 1 апреля 2016 года

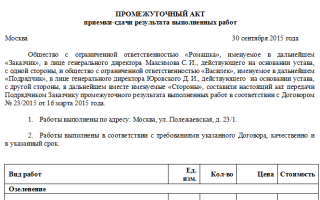

Форма ежемесячной отчетности в ПФР состоит из четырех разделов. Однако законодатели не утвердили никакой инструкции по их заполнению. Так как пояснения к заполнению отдельных полей приведены в самой форме СЗВ-М. Рассмотрим подробнее, как заполнить новый отчет в ПФР с 01.04.2016.

Раздел 1 новой отчетности в ПФР

В разделе 1 компаниям указывает такие свои реквизиты, как краткое наименование, ИНН, КПП и регистрационный номер в ПФР.

Раздел 2 новой отчетности в ПФР

В раздел 2 компания должна указать отчетный месяц, за который представляется СЗВ-М. Код для каждого месяца указан в самой форме СЗВ-М. Например, в отчете за апрель в отведенной графе нужно вписать 04, за май – 05, июнь – 06 и т. д.

Раздел 3 формы СЗВ-М

В раздел 3 следует указать, какая сдается форма с помощью специального буквенного кода:

- исходная – код «исхд»;

- дополняющая – код «доп»;

- отменяющая – код «отмн».

Изначально СЗВ-М подается с кодом «исходная». Если компания забыла включить в отчет каких-либо работников, то подается СЗВ-М с кодом «доп». В ней проставляется информация лишь тех работников, которых ошибочно не включили в первоначальный отчет.

Если в исходной СЗВ-М были указаны недостоверные сведения, то следует подать новую отчетность в ПФР с кодом «отмн».

Правда, не ясно, данные по каким сотрудникам в ней нужно указывать — только по тем, по которым ошибки, или по всем. Официальных разъяснений ПФР по этому вопросу нет.

Но скорее всего, нужно будет указывать сведения на всех работников, как это происходит в случае ошибок в разделе 6.3 формы РСВ-1.

Раздел 4 нового отчета в ПФР

В разделе 4 формы СЗВ-М нужно указать данные о работниках, на которых подаются индивидуальные сведения:

- фамилию, имя, отчество (при наличии),

- СНИЛС,

- ИНН.

Если у работника нет ИНН, форму СЗВ-М фонд примет и без него. Однако советуем все же проверить ИНН на сайте налоговой службы nalog.ru в разделе «Узнай ИНН». Возможно, работник не знает, что ИНН ему присвоен. Например, ИНН присваивают при регистрации автомобиля или квартиры. Если ИНН нет, указать в отчете нужно только СНИЛС и ФИО.

Заполненный отчет в ПФР подписывает руководитель компании, ставит дату и печать (при ее наличии).

Новая форма отчетности в ПФР с 1 апреля 2016 года образец заполнения

Журнал Зарплата

Источник: https://taxpravo.ru/analitika/statya-376951-novaya_forma_otchetnosti_v_pfr_s_1_aprelya_2016_goda

Сдача отчетности в ПФР

Ежемесячно все работодатели должны перечислять в Пенсионный фонд России (ПФР) страховые взносы на обязательное пенсионное страхование. Работодатели обязаны предоставлять в территориальное подразделение Пенсионного фонда отчетность по страховым взносам на ОПС и сведения персонифицированного учета по каждому своему сотруднику.

За последние несколько лет порядок предоставления отчетностей в ПФР претерпел некоторые изменения. В том числе это связано с изменениями в пенсионной системе: с недавнего времени в нашей стране существуют два вида самостоятельных пенсий — страховая и накопительная, которые ранее были частями трудовой.

В 2016 году была введена новая форма отчетности, которую можно подавать как в бумажном, так и в электронном виде.

Как отчитываться в ПФР за работников?

За своих работников отчитываются все работодатели, которые платят нанятым гражданам заработную плату или другой вид вознаграждения за проделанную работу. Это касается и индивидуальных предпринимателей, у которых числится хотя бы один сотрудник. Для отчетности в Пенсионный фонд Российской Федерации работодатели должны быть зарегистрированы в системе ОПС.

Существует несколько видов специально разработанных форм документов, по которым работодатели передают сведения о своих сотрудниках в Пенсионный фонд России. Также делать это необходимо в определенные сроки.

В какой форме необходимо предоставлять отчеты?

С 2014 года представлять отчеты за каждого из своих работников работодатель должен по единой форме отчетности. В сравнении с предоставлением отчетов в ПФР до 2014 года, единая форма имеет свои преимущества:

- сокращается объем отчетной информации;

- исключаются несоответствия между данными по страховым взносам, которые предоставляет страхователь, и данными по персонифицированному учету.

В единой форме отчетности содержится вся информация об уплате страховых взносов с 2014 года, при этом страховая и накопительная части пенсий не выделяются. Уплата взносов и задолженность по ним за период с 2010 года по 2013 год также имеется в данной форме.

В разделе два появился новый подраздел формы под номером четыре. В нем указываются данные об уплате страховых взносов по дополнительным тарифам, которые зависят от результатов проведения специальной оценки условий труда.

Данная оценка проводится с 2014 года один раз в пять лет. До этого периода учитываются результаты аттестации рабочих мест.

Также в единой форме не указывается сумма уплаченных взносов в индивидуальных сведениях.

Новая ежемесячная форма отчетности 2018 года

В прошлом году Государственной думой РФ был принят Федеральный закон № 385 от 29 декабря 2015 года, который вступил в действие с 1 января 2016 года. В соответствии с ним приостанавливаются отдельные положения законодательных актов и вносятся определенные изменения.

Таким образом, с 01.04.2016 года для страхователей действует новая ежемесячная форма отчетности в Пенсионный фонд. В соответствии с ней все работодатели за каждый месяц обязаны представлять отчетность о каждом своем работнике, в том числе и о лицах, с которыми заключен договор гражданско-правового характера.

То есть кроме официально трудоустроенных работающих граждан в список должны быть включены работники, проходящие испытательный срок, находящиеся в декрете, работающие по совместительству и так далее. Также необходимо отмечать тех граждан, которые уволились или были уволены, но проработали какое-то время в течение отчетного месяца.

В данной новой отчетности должна содержаться следующая информация о застрахованном лице:

- СНИЛС (страховой номер индивидуального страхового счета);

- ФИО (полностью);

- ИНН (при наличии).

Порядок сдачи отчетности

Всем работодателям, а именно организациям и индивидуальным предпринимателям, у которых имеется хотя бы один работник, работающий по трудовому или гражданско-правовому договору, нужно в положенные сроки представлять в Пенсионный фонд РФ отчеты о страховых взносах, которые работодатели уплачивают за своих работников. Для этого разработаны специальные формы.

- Ежеквартальная отчетность по страховым взносам в ПФР и в ФФОМС сдается по форме РСВ-1.

- Самозанятое население (адвокаты, нотариусы, ИП, не имеющие работников, и другие) освобождены от сдачи отчетности. Но главы крестьянских и фермерских хозяйств являются исключением, они обязаны отчитываться в ПФР по форме РСВ-2.

- Ежемесячная отчетность оформляется по каждому работнику по форме СЗВ-М.

Все формы отчетностей имеются в открытом доступе на официальном сайте Пенсионного фонда и являются бесплатными.

Сроки предоставления отчетности в ПФР

Каждый работодатель, у которого имеются рабочие места, обязан ежеквартально в течение года предоставлять единую отчетность в территориальные органы Пенсионного фонда России. Делать это необходимо не позднее 15 числа второго календарного месяца, следующего за отчетным периодом, если отчетность предоставляется в бумажном виде.

Если представление отчетности происходит в форме электронного документа, то сделать это нужно не позднее 20 числа второго календарного месяца, следуемого за отчетным периодом. При этом, если численность работников более 25 человек, то электронный документ должен быть заверен электронно-цифровой подписью.

Так как в нашей стране существуют выходные и нерабочие праздничные дни, предусмотренные законодательством РФ, то последний день срока может выпадать именно на эту дату. В этом случае последним днем срока считается ближайший рабочий день, который следует за выходным или праздничным нерабочим днем.

Так в 2018 году последними датами сдачи отчетности в бумажном виде являются:

- 15 февраля;

- 15 мая;

- 15 августа;

- 15 ноября.

Подавать отчетность в электронной форме в 2018 году следует не позже:

- 20 февраля;

- 20 мая;

- 22 августа;

- 21 ноября.

Парикмахер Зиновьева Елизавета Константиновна с недавнего времени стала индивидуальным предпринимателем.

В торгово-развлекательном центре она арендует небольшую площадь, где имеется специальное оборудование, необходимое для предоставления парикмахерских услуг.

В связи с большим количеством клиентов ИП Зиновьева в конце марта наняла пять человек на должность парикмахеров. Но в конце апреля по личным обстоятельствам один сотрудник уволился по собственному желанию без отработки.

Так как со всеми своими работниками у Елизаветы Константиновны заключен трудовой, либо гражданско-правовой договор, она обязана отчитываться перед Пенсионным фондом РФ:

- ежеквартально по форме РСВ-1;

- ежемесячно по форме СЗВ-М.

В отчете она должна указывать персональные данные всех работников, в том числе и тех, которые работают по совместительству, то есть четырех человек.

Но так как один сотрудник отработал месяц и уволился в конце апреля, то в списке формы СЗВ-М за апрель он также должен быть указан.

Другими словами, в ежемесячной отчетности, которую ИП Зиновьева предоставит в ПФР за апрель, должно быть обозначено 5 человек.

Штраф за несвоевременное предоставление данных

Статьей 19 и 20 Федерального закона № 212 от 24.07.2009 года предусмотрено взыскание средств со счетов плательщика в банках в случае неуплаты или неполной уплаты в установленный срок.

При этом денежные средства снимаются со счетов страхователя в рублях РФ. Но если средств на рублевых счетах недостаточно, то снимают денежные единицы с валютных счетов плательщика.

В этом случае взыскание производится в сумме, эквивалентной сумме платежа в рублях РФ, по курсу Центробанка Российской Федерации.

Если работодатель передаст сведения о работнике позже 10 числа, или данные о застрахованном лице будут неполными или недостоверными, то к страхователю будут применены финансовые санкции в размере 500 рублей за каждого сотрудника.

Таким образом, плательщик может быть оштрафован за:

- непредставление данных о работниках;

- несвоевременное предоставление отчетов в ПФР;

- сведения, в которых содержится ошибка (опечатка);

- предоставление неполных данных о работниках;

- недостоверные сведения.

Решение о взыскании передается плательщику в течение шести дней после дня его вынесения.

Заключение

Все организации без исключения и индивидуальные предприниматели, которые имеют как штат сотрудников, так и одного работника, обязаны ежемесячно уплачивать за них страховые взносы по определенным тарифам.

В подтверждение этого страхователи отчитываются в Пенсионный фонд России, предоставляя отчеты.

В обязательном порядке необходимо передать в ПФР отчетность по формам РСВ-1, которую нужно предоставлять один раз в квартал, и СЗВ-М, которую с апреля 2016 года необходимо отправлять в ПФР каждый месяц. В некоторых случаях могут потребоваться другие формы.

Сделать это можно в бумажном или в электронном виде, но обязательно до установленных сроков. Если в данные переданы позже, или в них содержится ошибка, то работодатели будут оштрафованы.

Ответы онлайн-консультанта на вопросы пользователей

или

Источник: https://pensiology.ru/ops/rabotodatelyam/predostavlenie-otchetnosti-v-pfr/

Отчеты в ПФР в 2016 году надо сдавать ежемесячно. Отчетность в ПФР для работодателей в 2016 году: новое, сроки сдачи

Ежемесячная отчетность в ПФР с 2016 года претерпит изменения. С 1 апреля 2016 года вышел федеральный закон от 29.12.15 № 385-ФЗ, поэтому сдавать отчеты в пенсионный фонд нужно будет ежемесячно. С чем это связано и каков новый порядок – об этом в нашем материале.

Содержание:

1. Отчетность в ПФР в 2016 году для всех работодателей

2. Новое в отчетности в ПФР в 2016 году. Сроки сдачи отчетности

3. Почему изменилась отчетность в пенсионный фонд в 2016 году

4. Чем чреваты изменения отчетности в ПФР в 2016 году. Штрафы

Отчетность в ПФР в 2016 году для всех работодателей

Сдавать отчеты в Пенсионный фонд в целях персонифицированного учета должны все предприятия и ИП, у которых есть наемные работники, которым начисляется заработная плата и на которую производятся отчисления в пенсионный фонд.

Это касается не только тех, кто в обычном порядке принят на работу по штатному расписанию, но и тех, с кем ООО или ИП заключают отдельные гражданско-правовые договоры, например, когда речь идет о разовых (сезонных, эпизодических) работах.

В этих случаях работодатель тоже должен не только начислить работнику зарплату, но и страховой взнос, а еще и перечислить его.

В Пенсионном фонде для каждого работника открыт индивидуальный лицевой счет, который включает в себя информацию:

- Номер счета. Он записан в СНИЛС – это страховой номер индивидуального лицевого счета. Этот документ знаком всем: обычно это небольшая заламинированная форма зеленого цвета.

- Фамилия, имя и отчество застрахованного лица. Причем, фамилия указывается та, которая была дана при рождении.

- Дата и место рождения, пол, постоянный адрес, по которому живет работник, серия и номер паспорта, гражданство.

- Дата, когда работник зарегистрирован в ПФР.

- Периоды трудовой деятельности работника. Эта информация используется для определения трудового стажа при назначении страховой пенсии.

- Периоды трудовой деятельности, которая дает право на досрочный выход на пенсию. Например, тяжелые условия труда, или еще какие-то специальные режимы работы, после которой человек может выйти досрочно (пока не исполнилось 60 лет мужчине и 55 лет женщине) на пенсию.

- Заработная плата и другие доходы, на которые начисляются взносы в ПФР.

- Взносы в ПФР, которые начислил работодатель этому конкретному человеку.

- Другая информация в зависимости от категории работника – застрахованного лица.

Любой человек в течение жизни до выхода на пенсию может работать на разных предприятиях и в разных ИП, за весь период поменяв десятки и даже сотни работодателей. И каждый из них передает на этого работника информацию в ПФР, которая собирается на его индивидуальном лицевом счете. В этом заключается суть персонифицированного учета.

Новое в отчетности в ПФР в 2016 году. Сроки сдачи отчетности

Отчетность в ПФР с 2016 года изменится в плане частоты ее предоставления. Причем изменения значительные: отчеты сдавать нужно будет чаще в 3 раза. Если до изменений отчетными периодами были квартал, полугодие, девять месяцев и год, то к этим периодам добавился еще месяц. Соответственно, в течение года отчетов придется сдать не 4, а 12.

Изменения эти начнут действовать с 1 апреля 2016 года. То есть, в 2016 году по старым правилам нужно будет сдать (данные отчетности в ПФР 2016):

- За 2015 год – до 22 февраля 2016 года. Вообще, конечно, до 20 февраля, но так как это будет суббота, выходной день, то до 22-го. Если отчет предоставляется не в электронном, а в бумажном виде, то до 15 февраля.

- За первый квартал 2016 года – до 20 мая 2016 года. Или до 16 мая (15-е – выходной день, воскресенье), если в бумажном виде.

- За полугодие 2016 года – до 22 августа 2016 года. Или до 15-го, если в бумажном виде.

- За 9 месяцев – до 21 (15-го для бумажной версии) ноября.

- За 2016 год – до 20 февраля 2017 года или до 15 февраля 2015 года для бумажного отчета.

Подробнее о сроках сдачи отчетности в 2016 году читайте в статье: «Календарь сдачи отчетности на 2016 год»

В дополнение к этим квартальным отчетам с 1 апреля 2016 года сдавать отчетнужно будет ежемесячно. Срок сдачи – до 10 числа следующего месяца.

Исходя из изменений в законе, квартальные отчеты – за первый квартал, полугодие, девять месяцев и год – останутся, как и прежде. Ежемесячная отчетность в ПФР с 2016 года, точнее, с 1 апреля – это в некотором смысле отдельные отчеты. То есть, сдача отчетности в ПФР квартально как была раньше, так и осталась, но к ней прибавятся еще и ежемесячные отчеты.

Ежемесячная отчетность в ПФР с 2016 года включает следующую информацию (данные отчетности в ПФР 2016):

- Страховой номер работника (СНИЛС)

- ФИО работника.

- ИНН работника.

Если в ООО или у ИП работает до 25 человек, то ежемесячная отчетность в ПФР с 2016 года может предоставляться как в электронном, так и в бумажном виде. Если больше 25 человек, то только в электронном.

Источник: https://www.business.ru/article/406-otchet-v-pfr-v-2016-godu-nado-budet-sdavat-ejemesyachno

С апреля 2016 года вводится ежемесячная отчетность в пфр: кто, как и зачем должен ее сдавать

25.01.2016

Президент РФ подписал федеральный закон от 29.12.15 № 385-ФЗ (далее — Закон № 385-ФЗ), который вводит для работодателей новую отчетность в Пенсионный фонд. Начиная с апреля 2016 года, страхователям придется ежемесячно сообщать в фонд сведения по каждому физическому лицу, на выплаты и вознаграждения которому начисляются страховые взносы.

Вводная информация

Комментируемый закон внес изменения в несколько федеральных законов. В частности, в Федеральный закон от 01.04.

96 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» (далее — Закон № 27-ФЗ) и в Федеральный закон от 28.12.13 № 400-ФЗ «О страховых пенсиях» (далее — Закон № 400-ФЗ).

Поправками к Закону № 27-ФЗ установлены новый вид отчетности, сроки и порядок ее представления, а также ответственность страхователей за невыполнение новых требований.

Кто и куда должен сдавать отчетность

Новую отчетность должны представлять страхователи (организации и индивидуальные предприниматели) в отношении всех работающих у них застрахованных лиц. Сообщать сведения нужно, в том числе и на тех физических лиц, с которыми заключены гражданско-правовые договоры, если с вознаграждений по таким договорам уплачиваются страховые взносы в ПФР (п. 2.2 ст. 11 Закона № 27-ФЗ).

Представлять отчетность необходимо в подразделение Пенсионного фонда по месту регистрации страхователя (п. 1 ст. 11 Закона № 27-ФЗ).

Состав отчетности

На каждого работника нужно ежемесячно передавать следующие сведения:

— страховой номер индивидуального лицевого счета (СНИЛС);

— фамилию, имя и отчество (ФИО);

— идентификационный номер налогоплательщика (ИНН) (п. 2.2 ст. 11 Закона № 27-ФЗ).

Заметим, что ФИО и СНИЛС работников указываются также в подразделе 6.1 раздела 6 расчета РСВ-1. Однако с апреля 2016 года эти сведения, а также ИНН сотрудников потребуется сообщать дополнительно. Пенсионный фонд должен разработать форму нового ежемесячного отчета, а также формат для сдачи отчетности через интернет.

Отметим также, что в комментируемом Законе № 385-ФЗ не разъясняются некоторые вопросы, которые могут возникнуть при составлении нового отчета.

В частности, нужно ли подавать сведения на работников, которым в отчетном месяце не начислялись страховые взносы (например, если работник находился в длительном отпуске без сохранения заработной платы или в отпуске по уходу за ребенком)? Следует ли сдавать «пустую» ежемесячную отчетность, если в компании числится только один директор (он же единственный учредитель), с которым не заключен трудовой договор? Если вознаграждение работнику по гражданско-правовому договору, заключенному на длительный срок, выплачиваются не каждый месяц, то как часто нужно подавать сведения: только за месяц выплаты или за каждый месяц действия договора? Как поступить, если у работника нет ИНН? Возможно, ответы на эти и другие вопросы появятся в порядке заполнения нового отчета и официальных разъяснениях к нему.

Сроки сдачи отчетности

Сведения на работников нужно сдавать не позднее 10 числа месяца, следующего за отчетным месяцем (п. 2.2 ст. 11 Закона № 27-ФЗ). Первый раз предстоит отчитаться за апрель 2016 года (ст. 9 комментируемого Закона № 385-ФЗ). Ниже в таблице приведены сроки представления отчетности за отчетные месяцы 2016 года.

| Отчетный месяц | Срок представления отчета |

| Апрель | не позднее 10 мая 2016 года |

| Май | не позднее 10 июня 2016 года |

| Июнь | не позднее 11 июля 2016 года* |

| Июль | не позднее 10 августа 2016 года |

| Август | не позднее 12 сентября 2016 года* |

| Сентябрь | не позднее 10 октября 2016 года |

| Октябрь | не позднее 10 ноября 2016 года |

| Ноябрь | не позднее 12 декабря 2016 года* |

| Декабрь | не позднее 10 января 2017 года (если этот день не будет выходным) |

* Если срок сдачи отчетности выпадает на нерабочий день, то этот срок переносится на ближайший рабочий день.

Способ сдачи отчетности

Если сведения за предшествующий месяц представляются на 25 и более работающих застрахованных лиц (включая тех работников, с которыми заключены договоры гражданско-правового характера), то страхователь должен сдать отчет в виде электронного документа, подписанного электронной подписью. Если же сведения подаются менее чем на 25 человек, то отчитаться можно «на бумаге» (абз. 3 п. 2 ст. 8 Закона № 27-ФЗ).

Ответственность за несообщение сведений

Штраф за непредставление ежемесячной отчетности в установленный срок составит 500 рублей. Эту сумму придется заплатить за каждого работника, о котором не сообщены сведения (ч. 4 ст. 17 Закона № 27-ФЗ).

Таким образом, любое опоздание с отчетностью может повлечь для страхователя серьезные санкции.

Так, если отчет будет сдан позже срока хотя бы на один день, а у страхователя работает 50 человек, то размер штрафа составит 25 000 рублей (50 чел. × 500 руб.).

Также штрафом в 500 рублей будет наказываться представление неполных и (или) недостоверных сведений в отношении каждого работника (ч. 4 ст. 17 Закона № 27-ФЗ).

Проверяющие из ПФР будут взыскивать новые штрафы в порядке, аналогичном тому, который прописан в статьях 19 и 20 Федерального закона от 24.07.09 № 212-ФЗ о страховых взносах (ч. 4 ст.

17 Закона № 27-ФЗ).

То есть в случае невыполнения страхователем требования об уплате штрафа чиновники смогут принять решение о взыскании задолженности за счет средств на его банковских счетах или иного имущества.

Зачем вводится ежемесячная отчетность

У бухгалтеров может возникнуть резонный вопрос о том, зачем ПФР решил ежемесячно собирать персонифицированные сведения о работниках, учитывая, что данная информация (кроме ИНН) сдается в составе ежеквартального отчета РСВ-1. Чтобы пояснить этот вопрос, вспомним действующий порядок расчета страховой пенсии по старости.

В общем случае страховую пенсию можно определить по следующей условной формуле (ст. 15, 16 Закона № 400-ФЗ):

Сумма пенсии = ПБ х С + ФВ

ПБ — сумма всех пенсионных баллов (в законе применяется термин «индивидуальный пенсионный коэффициент»);

С — стоимость одного пенсионного балла на день назначения пенсии;

ФВ — фиксированная выплата.

Стоимость пенсионного балла пересматривается дважды в год. На 1 февраля этот показатель индексируется на уровень инфляции за прошедший год, а с 1 апреля устанавливается законом о бюджете ПФР на очередной год (п. 21 и 22 ст. 15 Закона № 400-ФЗ). С 1 февраля 2016 года стоимость пенсионного балла будет увеличена на коэффициент 1,04 (п. 1 ст. 5 комментируемого Закона № 385-ФЗ).

Что касается фиксированной выплаты к страховой пенсии, то она также ежегодно увеличивается с 1 февраля на индекс роста потребительских цен за прошедший год (п. 6 ст. 16 Закона № 400-ФЗ).

С 1 февраля 2016 года коэффициент индексации фиксированной выплаты составит 1,04 (п. 1 ст. 6 комментируемого Закона № 385-ФЗ).

Кроме этого, правительство РФ вправе принять решение о дополнительной индексации размера фиксированной выплаты с 1 апреля (п. 7 ст. 16 Закона № 400-ФЗ.

С февраля 2016 года работающие пенсионеры (в том числе те, кто оформлен по гражданско-правовым договорам) будут получать страховую пенсию без учета плановых индексаций стоимости пенсионного балла и фиксированной выплаты к страховой пенсии. Об этом сказано в новой статье 26.1 Закона № 400-ФЗ.

Именно факт работы пенсионера сотрудники ПФР планируют отслеживать на основании ежемесячной отчетности, которую страхователи будут сдавать с апреля 2016 года.

При этом, как следует из комментируемого закона, сведения придется представлять на всех работников, независимо от их возраста и наличия у них права на пенсию.

Заметим, что «заморозка» плановых индексаций не отменяет для работающих пенсионеров возможности увеличения страховых пенсий с 1 августа исходя из заработных за 2015 год пенсионных баллов (п. 3 ч. 2 ст. 18 Закона № 400-ФЗ). То есть «замораживается» только индексация, которая проводится государством и которая не связана с тем, сколько баллов «заработал» пенсионер за прошедший год.

О чем бухгалтеру сообщить работникам

Велика вероятность, что работники будут обращаться к бухгалтерам с просьбой помочь разобраться с новшествами, которые связаны с отменой индексации страховых пенсий. Рассмотрим некоторые моменты, о которых имеет смысл рассказать сотрудникам.

Законодатели предусмотрели, что с февраля 2016 года плановая индексация страховой пенсии и фиксированной выплаты к ней будет распространяться только на тех пенсионеров, которые по состоянию на 30 сентября 2015 года не осуществляли трудовую деятельность (не работали на основании договоров гражданско-правового характера). Факт работы пенсионера по состоянию на 30 сентября 2015 года специалисты ПФР установят на основании персонифицированных сведений, которые содержатся в расчете РСВ-1 за 9 месяцев 2015 года.

В случае прекращения работы в период с 1 октября 2015 года по 31 марта 2016 года пенсионер может сам уведомить об этом факте ПФР.

Для этого нужно подать в подразделение фонда заявление и документы, подтверждающие окончание трудовой деятельности (например, копию трудовой книжки с записью об увольнении).

С первого числа месяца, следующего за месяцем, в котором пенсионер уведомит ПФР о прекращении работы, фонд начнет выплачивать ему страховую пенсию с учетом индексации (п. 3 ст. 7 комментируемого Закона № 385-ФЗ). Форма указанного заявления размещена на сайте ПФР.

Заметим, что подтвердить завершение трудовых или гражданско-правовых отношений в период с 1 октября 2015 года по 31 марта 2016 года пенсионер может не позднее 31 мая 2016 года (п. 2 ст. 7 комментируемого Закона № 385-ФЗ).

Если пенсионер прекратит работу в апреле 2016 года и позднее, то ему уже не придется сообщать об этом в ПФР, поскольку всю необходимую информацию сотрудники фонда будут определять на основании ежемесячных данных, представленных страхователями.

Если из отчетности страхователя будет следовать, что пенсионер уволился, то решение о назначении пенсии с учетом индексации будет вынесено в месяце, следующем за месяцем подачи отчетности (п. 6 ст. 26.1 Закона № 400-ФЗ), а выплата пенсии в новом размере начнется со следующего месяца (п. 7 ст. 26.

1 Закона № 400-ФЗ). Если в дальнейшем пенсионер вновь устроится на работу, размер его страховой пенсии уменьшен не будет (п. 8 ст. 26.1 Закона № 400-ФЗ).

Источник: https://www.buhonline.ru/,

Источник: https://listik-uc.ru/news/845.html

Ежемесячная отчетность в ПФР с апреля 2016 года

13.05.2016

Шестакова Е.В. Генеральный директор ООО «Актуальный менеджмент», кандидат юридических наук, специально для компании «Такском»

В 2016 году компании и предприниматели столкнулись с двумя новыми формами отчетности – это отчетность 6-НДФЛ и отчетность в ПФР по форме СЗВ-М «Сведения о застрахованных лицах». Форма, представляемая в Пенсионный фонд с апреля 2016 года, является ежемесячной. Рассмотрим особенности заполнения данной формы в статье.

Кто должен сдавать ежемесячную отчетность в ПФР?

Фактически обязанность по представлению ежемесячной отчетности распространяется на всех работодателей, производящих выплаты физическим лицам.

Введение новой формы призвано контролировать выплаты работающим пенсионерам, поскольку для таких пенсионеров с 2016 года не будет производиться индексация пенсий. В конце прошлого года были внесены соответствующие изменения в статью 11 Федерального закона от 01.

04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учёте в системе обязательного пенсионного страхования».

«Страхователь ежемесячно не позднее 10-го числа месяца, следующего за отчётным периодом – месяцем, представляет о каждом работающем у него застрахованном лице (включая лиц, которые заключили договоры гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством Российской Федерации о страховых взносах начисляются страховые взносы) следующие сведения:

- страховой номер индивидуального лицевого счёта;

- фамилию, имя и отчество;

- идентификационный номер налогоплательщика».

Подать первый раз отчетность будет необходимо не позднее 11 мая 2016 года.

Пример заполнения сведений о застрахованных лицах. При заполнении сведений необходимо проверить персональные данные работника.

Напомним, что для того чтобы использовать персональные данные работника, необходимо его согласие. В соответствии со ст. 88 ТК РФ передача персональных данных работника третьей стороне без письменного согласия указанного работника не разрешается, за исключением предусмотренных законом случаев.

Соответственно, для передачи персональных данных необходимо письменное согласие работника.

Кроме того, необходимо проверить правильность заполнения всех данных. Например, у работника произошла смена имени или фамилии, в этом случае в сведения, подаваемые в Пенсионный фонд необходимо также внести изменения. Если работник меняет фамилию в связи с вступлением в брак, то документами, свидетельствующими о перемене им фамилии, будут:

- свидетельство о заключении брака;

- новый паспорт.

Если же работник, состоящий в браке под своей фамилией, решит переменить фамилию на фамилию супруга (что разрешено делать как при вступлении в брак, так и позднее, уже будучи в зарегистрированном браке), то документами, свидетельствующими о перемене работником фамилии, будут:

- свидетельство о перемене имени;

- новый паспорт.

Также необходимо внести изменения в свидетельство СНИЛС. Работник может обратиться к работодателю с заявлением об обмене страхового свидетельства (п.

26 Инструкции о порядке ведения индивидуального (персонифицированного) учета сведений о застрахованных лицах, утвержденной Приказом Минздравсоцразвития России от 14.12.2009 № 987н).

В отношении ИНН при изменении фамилии, имени, отчества, пола, даты рождения, места рождения физическому лицу, имеющему Свидетельство, а также в случае утраты физическим лицом Свидетельства новое Свидетельство о постановке на учет физического лица с указанием в нем присвоенного ранее ИНН выдается (направляется заказным письмом) налоговым органом по месту жительства физического лица на основании Заявления о постановке на учет, представленного в установленном порядке (Приказ Минфина России от 05.11.2009 № 114н «Об утверждении Порядка постановки на учет, снятия с учета в налоговых органах российских организаций по месту нахождения их обособленных подразделений, принадлежащих им недвижимого имущества и (или) транспортных средств, физических лиц – граждан Российской Федерации, а также индивидуальных предпринимателей, применяющих упрощенную систему налогообложения на основе патента»).

Обратите внимание

Следует обратить внимание на некое противоречие. С одной стороны, ИНН работодатель при приеме на работу просить не обязан. К обязательным документам, которые необходимо предъявлять работнику, согласно статье 57 ТК РФ, относятся следующие:

- паспорт или иной документ, удостоверяющий личность;

- трудовая книжка, за исключением случаев, когда трудовой договор заключается впервые или работник поступает на работу на условиях совместительства;

- страховое свидетельство обязательного пенсионного страхования;

- документы воинского учета – для военнообязанных и лиц, подлежащих призыву на военную службу;

- документ об образовании и (или) о квалификации или наличии специальных знаний – при поступлении на работу, требующую специальных знаний или специальной подготовки;

- справку о наличии (отсутствии) судимости и (или) факта уголовного преследования либо о прекращении уголовного преследования по реабилитирующим основаниям, выданную в порядке и по форме, которые устанавливаются федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере внутренних дел.

В этот перечень ИНН не входит. С другой стороны, в требованиях к новой отчетности ИНН является обязательным. Но работодателю не обязательно запрашивать ИНН у работника, в настоящее время на сайте налогового органа работает бесплатный сервис «Узнай ИНН», на котором можно узнать ИНН, имея информацию о паспорте работника. Ведь фактически ИНН присваивается каждому гражданину автоматически.

https://www.youtube.com/watch?v=nn2qOQv8y3M

Вышеуказанные данные при подаче новой формы отчетности рекомендуется перепроверить, поскольку за представление недостоверных сведений предусмотрен штраф в размере 500 рублей на каждого работника. При этом минимальная сумма штрафа составляет не менее 2000 рублей.

Как сдавать отчетность в ПФР в 2016 году?

Отчетность можно представить как на бумажном носителе, так и в электронном виде.

Так, в форме электронных документов, подписанных усиленной квалифицированной электронной подписью, должны быть представлены расчеты плательщиков страховых взносов, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 25 человек (ч. 10 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ о страховых взносах). Если в компании работает менее 25 человек, то отчетность можно подать на бумажном носителе.

Сроки сдачи отчетности в ПФР в 2016 году

Расчет подается в следующие сроки:

- Расчет в форме электронного документа – не позднее 20-го числа второго календарного месяца, следующего за отчетным периодом;

- Расчет на бумажном носителе – не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом.Поскольку порог для сдачи отчетности в электронном виде небольшой, то лучше сдавать отчетность заранее.

Что делать со старыми формами?

К сожалению, старые формы не отменяются, то есть их также нужно сдавать. Сведения по персонифицированному учету, предусмотренные пунктом 2 ст. 11 Федерального закона от 01.04.

1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», отражаются вразделе 6 «Сведения о сумме выплат и иных вознаграждений и страховом стаже застрахованного лица» формы РСВ-1. Заполненный раздел 6 формируется в пачки документов.

В каждой пачке количество документов не может превышать 200 штук (абз. 2 п. 33 Порядка заполнения формы РСВ-1 ПФР).

Кроме того, действуют также формы персонифицированного учета:

- форма СЗВ-6-4 «Сведения о сумме выплат и иных вознаграждений, о начисленных и уплаченных страховых взносах на обязательное пенсионное страхование и страховом стаже застрахованного лица»;

- форма АДВ-6-5 «Опись документов сведений о сумме выплат и иных вознаграждений, о начисленных и уплаченных страховых взносах на обязательное пенсионное страхование и страховом стаже застрахованного лица»;

- форма АДВ-6-2 «Опись сведений, передаваемых страхователем в ПФР».

Форма СЗВ-6-4 «Сведения о сумме выплат и иных вознаграждений, о начисленных и уплаченных страховых взносах на обязательное пенсионное страхование и страховом стаже застрахованного лица».

Форма заполняется на каждого сотрудника. В ней отражаются следующие сведения за последние три месяца отчетного периода:

- суммы выплат и вознаграждений;

- суммы выплат, на которые начислены взносы по дополнительному тарифу;

- суммы страховых взносов, которые начислены с базы в пределах установленного лимита, а также суммы взносов, фактически уплаченных в последние три месяца отчетного периода, даже если они были начислены в предыдущие периоды;

- периоды работы, которые:

- включаются в страховой стаж;

- влияют на досрочное назначение трудовой пенсии.

Особенности сдачи ежемесячной отчетности в ПФР 2016

При сдаче ежемесячной отчетности в Пенсионный фонд необходимо учитывать следующие особенности, о которых говорит ПФР. Во-первых, необходимо подавать сведения не только на штатных работников. Страхователь ежемесячно не позднее 10-го числа месяца, следующего за отчетным периодом, представляет сведения о каждом работающем у него застрахованном лице.

Данные сведения должны включать сведения о лицах, которые заключили договора гражданско-правового характера. При этом на сумму вознаграждений начисляются страховые взносы в соответствии с законодательством Российской Федерации о страховых взносах. ( ПФ РФ ).

Во-вторых, введение ежемесячной отчетности связано с тем, что работающие пенсионеры будут получать страховую пенсию и фиксированную выплату к ней без учета плановых индексаций. Чтобы избавить пенсионеров от необходимости подтверждать факт увольнения, для работодателей вводится ежемесячная отчетность ( ПФ РФ от 20 января 2016 года).

В-третьих, отчетность необходимо готовить заблаговременно, поскольку сдача первой отчетности выпадает на майские праздники.

В заключение необходимо отметить, что конечно, введение новой отчетности всегда неприятно для работодателей, поскольку потребует дополнительных усилий. Вместе с тем, форма не так сложна, в ней содержится не так много данных, однако все работодатели должны провести проверку предоставляемых данных во избежание штрафных санкций.

Подробнее о том, как сформировать и отправить отчетность в ПФР читайте в инструкциях для пользователей «Такском-Доклайнера», «Референта» или «Онлайн-Спринтера».

Ежемесячная отчетность в ПФР с апреля 2016 года

Источник: https://taxcom.ru/about/news/aprel_otchet/

Ежемесячная отчетность в ПФР с 2016 года

Под конец 2015 года президентом РФ был утвержден Федеральный закон №385-ФЗ от 29.12.2015, который вводит новую ежемесячную отчетность в ПФР.

Данная отчетность необходима для отслеживания заработной платы сотрудников, которые уже вышли на пенсию и продолжают работать в организации.

Отметим, что в случае непредставления данного отчета на налогоплательщика будет возложен штраф, размеры которого мы укажем ниже.

Сроки сдачи ежемесячной отчетности в ПФР в 2016 году

Начиная с апреля 2016 года, организации должны будут предоставлять ежемесячную отчетность в Пенсионный Фонд РФ, такая необходимость следует из выше указанного федерального закона. Сроки предоставления формы СЗВ-М установлены следующие – отчетность необходимо будет предоставить не позже 10 числа следующего за отчетным месяцем.

Сроки предоставления отчета в 2016 году с учетом переноса из-за попадания даты сдачи на выходной день следующие:

| Месяц, за который предоставляются сведения в ПФР по итогам предыдущего | Срок предоставления отчетности в 2016 году |

| За апрель | Необходимо предоставить не позже 10 Мая |

| За май | Срок сдачи не позднее 10 июня |

| За июнь | Не позже 11 июля т.к. 10 число выпадает на воскресенье |

| За июль | Не позднее 10 августа |

| За август | Крайний день предоставления 12 сентября, так как 10 число выпадает на субботу |

| За сентябрь | В октябре необходимо будет предоставить отчетность не позже 10 числа |

| За октябрь | Крайний срок предоставления 10 ноября |

| За ноябрь | В связи выпадения в декабре 10 числа на субботу, отчет предоставляется не позже 12 числа |

| За декабрь | Отчет предоставляется уже в январе 2017 года, крайний срок – 10 число |

Пени по налогам возрастут с 1 января 2016 года

Штрафы за непредставление в ПФР данной ежемесячной отчетности

Стоит отметить, что штрафы довольно весомые, так за предоставление недостоверных данных или непредставление отчетности вовсе, за каждого работника будет взыматься штраф размером 500 рублей, но не меньше, чем сумма в 2000 рублей.

Соответственно за несвоевременное и недостоверное предоставление отчета за 15 человек вам придется заплатить 7 500 рублей штрафа, а если у вас всего лишь 2 работника, то такое «удовольствие» будет стоить уже 2000 рублей, а не 1000 рублей.

Минимальная сумма штрафа за не предоставление отчета или предоставления недостоверной информации не зависимо от количества работников составит 2000 рублей.

На момент написания статьи форма отчетности еще не была утверждена, тем не менее, уже известно, что такой отчет необходимо будет заполнять по всем сотрудникам, с которыми заключен гражданско-правовой договор или стандартный трудовой договор.

В отчетности, необходимо будет указывать, лишь номер СНИЛС (индивидуальный лицевой счет), а также ФИО сотрудника. Вероятно, что отчетность дублироваться формой, как это сейчас предоставляется в отчетности РСВ-1 в разделе 6, подразделе 6.1.

Вероятно, чиновники решили увеличить контроль и собираемость информации, как это с 2016 года будет происходить и с НДФЛ. Напомним, что правительством РФ была утверждена новая форма 2-НФДЛ, а параллельно с ней будет сдаваться 6-НДФЛ, которая фактически дублирует 2-НДФЛ, но сдается помесячно, а не за год, и по всей организации в целом (а не персонифицировано, как в отчете 2-НДФЛ).

[us_separator size=”small” thick=”2″ color=”primary”]Оцените нашу статью:(Пока оценок нет)

Источник: https://infportal.ru/buhuchet/ezhemesyachnaya-otchetnost-v-pfr-s-2016-goda.html

Отчитываемся в Пенсионный фонд по новым правилам. Что изменится в 2016 году?

Год 2015 был богат многочисленными правками в разные отрасли законодательства. Не обошли стороной изменения и пенсионную систему. С нового года отчитываться придется ежемесячно, также будут изменены коды КБК на уплату страховых взносов и увеличен МРОТ. Рассмотрим более подробно, что изменится с 2016 года.

Основным изменением, связанным отчетностью в ПФР в 2016 году, станет введение обязанности подавать сведения о сотрудниках каждый месяц. Также будут введены новые коды КБК и увеличен МРОТ. В целом изменений не так много, приведем их в таблице.

|

Отчетность РСВ-1 по начисленным и уплаченным взносам на ОПС и ОМС. |

К РСВ-1 добавится новая форма отчетности о каждом из застрахованных наемных сотрудников, в том числе работающих по гражданско-правовым договорам. Форма документа пока не разработана.* Данные по страховым выплатам необходимо будет сдавать каждый месяц. За просрочку подачи сведений, а также за ошибки в них придется уплатить штраф в размере 500 рублей за каждого застрахованного сотрудника. |

|

Срок Сдается по итогам 1 квартала, полугодия, 9 месяцев и года. |

Сдается ежемесячно не позднее 10 числа следующего месяца. |

|

На бумаге: 15 мая, 15 августа, 15 ноября, 15 февраля В электронном виде: 20 мая, 20 августа, 20 ноября, 20 февраля |

Срок един как так для бумажной, так и электронной отчетности и соответственно сдавать отчет необходимо будет каждый месяц до 10 числа. |

|

КБК Действуют коды, установленные на 2015 год |

Изменены КБК для уплаты страховых взносов. |

|

МРОТ 5 965 руб. |

6 204 руб. |

|

Размер платежа «за себя» Пенсионный 18 611 руб. ФОМС 3 651 руб. |

Страховые взносы в ПФР в 2016 году для ИП «за себя» ПФР 19 356 руб. ФОМС 4 085 руб. |

|

Лимит для взносов в фонд 711 000 руб. |

796 000 руб. |

* Закон, устанавливающий обязанность ежемесячного отчитывания по застрахованным работникам был подписан Президентом 29 декабря 2015г. и вступает в силу с первого апреля 2016 года. Форма документа пока не разработана. Известно только, что в указанной отчетности должны будут содержаться сведения о застрахованных работниках, в частности ФИО, СНИЛС и ИНН.

Обозначив основные изменения по учету в Пенсионном фонде вкратце опишем какая отчетность должна сдавать в данный фонд и какие взносы необходимо уплачивать предпринимателям.

Отчетность:

Сроки сдачи

РСВ-1:

- На бумаге до 15 числа каждого второго месяца после отчетного

- В электронке до 25 числа каждого второго месяца

Данные о застрахованных лицах

Вне зависимости от формы сдачи – до 10 числа каждого месяца

Взносы на ОПС и ОМС в 2015 году за себя

- Пенсионный — 18 611 р.;

- ФОМС — 3 651 р.

- 1% с суммы превышения в 300 тыс. р.

Взносы в ПФР в 2016 году для ИП без работников

- Пенсионный – 19 356 р.;

- ФОМС – 4 085 р.

За сотрудников

Ставка в новом году не менялась и равна 2015 году – 30%

Срок уплаты

- «За себя» не позднее 31 текущего года

- 1% с превышения до 1 апреля будущего года

- За сотрудников до 15 числа месяца, следующего за отчетным

Формат сдачи

- До 25 человек допускается сдача на бумаге

- Свыше 25 – только в электронном виде

Подводя итоги вышесказанному обозначим вкратце основные изменения в ПФР в 2016 году:

- Введение обязанности ежемесячного отчитывания по застрахованным лицам;

- Увеличение МРОТ;

- Изменение предельного лимита в ПФР с которого изменяется процентная ставка;

- Изменение кодов КБК

Дополнение: Эффективный способ подготовки и сдачи отчетности в ПФР для ИП и ООО воспользоваться услугами онлайн-сервиса «Мое дело».

Источник: https://MoneyMakerFactory.ru/articles/otchot-pfr-2016/