Электронные счета-фактуры: формат и порядок выставления

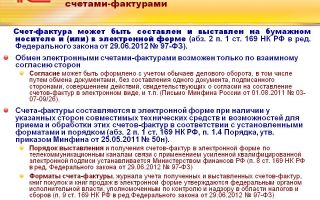

Выставление счета-фактуры в электронном виде стало возможным с 23 мая 2012 года, когда вступил в силу Приказ ФНС России от 05.03.2012 № ММВ-7-6/138@, утверждающий формат такого документа.

Порядок его составления регламентирован Постановлением Правительства РФ от 26.12.11 г. №1137.

В отличие от бумажного документа, требующего две подписи — бухгалтера и руководителя, электронному счету-фактуре достаточно квалифицированной электронной подписи (КЭП) руководителя или уполномоченного лица (ст. 169 НК РФ).

Ст. 169 НК РФ накладывает два обязательных условия на электронный счет-фактуру: документ должен быть выставлен по утвержденному формату и порядку.

Формат электронных счетов-фактур

Как уже говорилось выше, юридическую силу имеет только тот электронный счет-фактура, формат которого соответствует формату, разработанному ФНС и утвержденному Приказом ФНС России от 05.03.2012 №ММВ-7-6/138@. Изменять формат электронных счетов-фактур, в отличие от формата первичных документов, нельзя.

Если организация хочет внести дополнительную информацию в файл, то она может использовать Информационные поля (в общем поле к документу, например, клиенты могут указать номера договоров или реквизиты заказа, в поля к каждому наименованию товара внести сведения о своих единицах измерения или каким-то расчетам).

Порядок выставления и получения электронного счета-фактуры

Порядок выставления и получения электронных счетов-фактур утвержден Приказом Минфина от 25.04.2011 №50Н. Электронный счет-фактура должен выставляться через оператора электронного документооборота. Этот порядок довольно сложный, состоящий из нескольких этапов, на каждом из которых формируется свой технологический документ.

Остановимся на нескольких важных моментах:

- Электронные счета-фактуры передаются только через операторов электронного документооборота. Их нельзя выставить по электронной почте или принести на дискете, та как это не соответствует требованиям НК РФ и, следовательно, лишает электронный счет-фактуру юридической силы.

- В момент, когда файл счета-фактуры передается оператору, оператор фиксирует дату выставления электронного счета-фактуры в технологическом документе — Подтверждении оператора, подписанном электронной подписью оператора.

- После того, как оператор передал файл электронного счета-фактуры покупателю, фиксируется дата получения в Подтверждении оператора. Это Подтверждение подписывается электронной подписью оператора и передается покупателю. Согласно регламенту, на передачу электронного счета-фактуры выделяется двое суток: сутки на передачу оператору и сутки на передачу файла от оператора до покупателя. Но часто, благодаря технологиям, весь процесс выставления документа по телекоммуникационным каналам связи (ТКС) происходит за считанные секунды.

Таким образом, дата выставления электронного счета-фактуры — это дата, когда файл счета-фактуры был передан оператору; дата получения электронного счета-фактуры — дата, когда файл счета-фактуры был передан от оператора покупателю. Эти даты фиксируются оператором независимо.

- Покупатель, получив счет-фактуру по ТКС, должен сформировать и подписать своей электронной подписью извещение о получении счета-фактуры. Процесс подобен ситуации с почтовым уведомлением о вручении: когда адресат получает письмо, он расписывается в уведомлении о вручении, до того как вскроет письмо; отправитель знает, что письмо дошло до адресата и дублировать его не надо. То же самое и с электронным счетом-фактурой. Получив извещение от покупателя, продавец знает, что счет-фактура выставлен в электронном виде, поэтому дублировать на бумаге его не нужно. Данное извещение не накладывает на покупателя никаких обязательств: сформировав извещение, покупатель не обязан учитывать счет-фактуру или принимать таким как есть, без возможности отказаться или попросить исправить документ.

Как вносить исправления в электронный счет-фактуру

Исправление в электронном счете-фактуре фактически ничем не отличается от исправления бумажного документа (Постановлении Правительства РФ от 26.12.11 г. №1137) и производится в том случае, если в документе обнаружена ошибка. В процессе исправления возникает новый экземпляр счета-фактуры — исправленный счет-фактура.

Стоит отметить, что исправленный счет-фактуру тоже необходимо выставить через оператора ЭДО по утвержденному порядку.

Иногда компании просто переделывают документы, выставляют новый файл, аннулируя при этом старый.

Тамара Мокеева, эксперт в области электронного документооборота

Подписывайтесь, и мы будем один раз в неделю присылать полезные бизнес-советы, аналитические статьи, истории успеха и провала, интервью, а также мнения экспертов на острые темы

Источник: https://kontur.ru/articles/932

С 1 июля электронные счета-фактуры можно будет формировать только по одному формату

Сейчас для формирования счетов-фактур используются два формата: один действует с 2015 года, другой — с 2016-го. С 1 июля будет применяться только последний из них. Счета-фактуры, созданные по более раннему формату, не будут обладать юридической силой.

30 июня истекает срок действия старого формата, утвержденного приказом ФНС РФ от 04.03.15 № ММВ-7-6/93@.

Поэтому налогоплательщики должны обеспечить себе техническую возможность выставлять и получать электронные счета-фактуры в соответствии с новым форматом, который утвержден приказом ФНС РФ от 24.03.16 № ММВ-7-15/155@.

Несмотря на то, что приказ вступил в действие год назад, большинство компаний не спешили переходить на новый формат — ведь закон позволял пользоваться прежним. Сейчас у бизнеса осталось меньше месяца, чтобы перейти на новый формат электронного счета-фактуры.

Почему больше нельзя применять старый формат?

Это будет нарушением ст. 169 НК РФ, согласно которой электронный счет-фактура может быть выставлен в соответствии с установленным форматом и порядком. Приказ ФНС РФ от 24.03.16 № ММВ-7-15/155@ ограничивает действие старого формата 30-м июня 2017 года включительно.

Поставщику, который направил покупателю счет-фактуру в устаревшем формате, то есть с нарушением ст. 169 НК РФ, грозит штраф согласно ст. 120 НК РФ. Организации, которая приняла этот счет-фактуру после 30 июня, налоговые органы могут отказать в вычете по НДС.

Обе стороны рискуют деньгами.

Как перейти на нужный формат счетов-фактур в системе «Диадок»?

Ответ на этот вопрос зависит от того, какое из интеграционных решений вы используете для работы в «Диадоке».

Если вы используете модуль для 1С, то:

- Внесите необходимые изменения в 1С. Если есть вопросы, обратитесь в техподдержку «Диадока».

- Свяжитесь с вашим менеджером или техподдержкой «Диадока», уточните, лицензионная ли у вас версия модуля.

- Если да, запросите обновление.

- Если нет, приобретите лицензию и запросите обновление.

- Установите обновление самостоятельно или с помощью техподдержки «Диадока».

Если вы используете коннектор, то:

- Обратитесь в техподдержку «Диадока», чтобы проконсультироваться, возможен ли в вашем случае вариант автоматического дополнения данных для нужного формата при выгрузке из учетной системы.

- Если нет, внесите изменения в свою учетную систему, чтобы из нее выгружались данные, которые необходимы для формирования документов в нужном формате. Для этого обратитесь к специалистам, которые настраивали выгрузку ранее.

- Свяжитесь с вашим менеджером или техподдержкой «Диадока», уточните, есть ли у вас лицензия на коннектор.

- Если да, обратитесь за помощью в настройке изменений в интерфейсе администратора коннектора.

- Если нет, приобретите лицензию и вернитесь к п. 3.

Если это интеграционное решение через API:

- Зайдите на сайт Диадока в раздел интеграции через API, в котором выложена актуальная документация.

- В соответствии с ней замените в своем интеграционном решении методы работы с документами.

- Если что-то не получается, обратитесь в техподдержку «Диадока».

Если вы только принимаете электронные документы в Диадоке через веб-версию, вам не нужно ничего предпринимать. Главное, чтобы ваш поставщик выслал вам счет-фактуру в актуальном формате.

Проверить это легко: пройдите по ссылке, и загрузите файл с полученным счетом-фактурой, и «Диадок» проверит его формат. Если он не соответствует приказу ФНС РФ от 24.03.

2016 № ММВ-7-15/155@, обратитесь к своему поставщику, чтобы он направил вам счет-фактуру в нужном формате.

Источник: https://www.buhonline.ru/pub/tks/2017/6/12375

Будут ли электронные счета-фактуры обязательными?

Этот вопрос все чаще звучит в профессиональных кругах – среди бухгалтеров и среди ИТ-специалистов.

Особенно после изменений в Налоговом кодексе, которые фиксируют обязательную электронную отчетность И, разумеется, сегодня ФНС уходит от прямого ответа на этот вопрос.

Дискуссия усугубляется еще и тем, что все события лета в области электронного документооборота косвенно намекают на эту возможность.

Всего за три месяца случилось столько всего важного, сколько не случалось даже в самые, казалось бы, активные годы до этого. Предлагаю в этой статье попробовать собрать вместе все важнейшие новости и попробовать понять, являются ли они предвестниками перехода на обязательный обмен счетами-фактурами в электронный вид.

Электронная подпись

Некоторые делопроизводители затаив дыхание наблюдали за тем, как изменяется электронная подпись А за последнее время она действительно сильно изменилась: 1 июля закончил свое действие Федеральный закон №1 «Об электронной цифровой подписи», и на смену ему пришел Федеральный закон № 63 «Об электронной подписи».

В целом нужно отметить, что электронная подпись в соответствии с новым законом стала более удобна для применения именно в межкорпоративном делопроизводстве. Уже сейчас ее можно использовать для разных услуг, в том числе для сдачи отчетности госуслуг и, что важно для нас, межкорпоративного обмена.

Учитывая интерес высшего руководства страны к электронной подписи, надеюсь, что и процедура получения станет проще. Следовательно, и технология станет массовой и доступной, что косвенно облегчит переход к обязательному обмену счетами-фактурами в электронном виде.

Формы и форматы электронных документов

ФНС продолжает улучшать форматы электронных документов. И, что особенно важно, форматы меняются в связи с пожеланиями крупнейших и активных налогоплательщиков уже использующих в работе электронный документооборот счетами-фактурами. Налоговая действительно заинтересована в том, чтобы сделать эту технологию максимально эффективной.

Вот, например, летом было несколько интересных изменений в формах и форматах электронных документов:

- Теперь для указания даты выставления и получения счетов-фактур достаточно подтверждения оператора ЭДО, и извещение по получении от покупателя не требуется.

- Появилась возможность использовать единый корректировочный счет-фактуру, и в ближайшем будущем следует ожидать изменений в форме и формате.

- Рабочей группой по формам, форматам и порядку обмена документами НП РОСЭУ разработана и опубликована для ознакомления предварительная редакция формы и формата Единого Акта приемки товарно-материальных ценностей (ТОРГ-1-4).

Источник: https://otchetonline.ru/art/buh/35346-budut-li-elektronnye-scheta-faktury-obyazatel-nymi.html

Электронные счета-фактуры: новые правила со II квартала 2016 года, Комментарий, разъяснение, статья от 01 марта 2016 года

Российский бухгалтер, N 3, 2016 год Рубрика: Тема номера Екатерина Затонская, эксперт журнала

С 1 апреля 2016 года вступил в силу новый порядок выставления электронного счета-фактуры. Новый порядок утвержден Приказом Минфина России от 10 ноября 2015 N 174 (далее — Порядок). Стоит отметить, что отличается он от действовавшего Порядка незначительно.

Основными изменениями предусмотрено, что счета-фактуры должны быть подписаны усиленной квалифицированной электронной подписью, что соответствует требованиям Налогового кодекса РФ. Также нужно заверять и другие документы — подтверждения и извещения.

В соответствии с п.1.2 Порядка в случае выставления счета-фактуры в электронной форме с использованием телекоммуникационных каналов связи основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая налоговых агентов, указанных в п.4 и 5 ст.

161 Налогового кодекса Российской Федерации, а также комиссионера, агента, действующего в интересах принципала, которые осуществляют реализацию либо приобретение товаров (работ, услуг), имущественных прав от своего имени) сумм налога на добавленную стоимость к вычету в порядке, предусмотренном главой 21 Налогового кодекса Российской Федерации, является счет-фактура в электронной форме в утвержденном формате, подписанный усиленной квалифицированной электронной подписью уполномоченного лица продавца, выставленный и полученный по телекоммуникационным каналам связи. Напомним, что в ранее установленном Порядке электронные счета-фактуры могли подписываться электронной цифровой подписью.

Выставление и получение счетов-фактур в электронной форме по телекоммуникационным каналам связи осуществляется через организации, обеспечивающие обмен открытой и конфиденциальной информацией по телекоммуникационным каналам связи в рамках электронного документооборота счетов-фактур между продавцом и покупателем.

Выставление и получение счетов-фактур в электронной форме по телекоммуникационным каналам связи может осуществляться через одного или нескольких Операторов электронного документооборота.

Выставление и получение счетов-фактур в электронной форме по телекоммуникационным каналам связи через нескольких Операторов электронного документооборота осуществляется при наличии у Операторов электронного документооборота совместимых технических средств и возможностей для приема и передачи счетов-фактур в электронной форме в соответствии с утвержденным форматом. Оператор электронного документооборота обязан обеспечить взаимодействие продавца и покупателя при выставлении и получении счетов-фактур в электронной форме (при необходимости через Оператора электронного документооборота, заключившего договор с другой стороной сделки).

Иными словами, новый Порядок предполагает возложение обязанности на оператора по обеспечению взаимодействия продавца и покупателя при выставлении электронных счетов-фактур.

Согласно п.1.4 Порядка счета-фактуры составляются в электронной форме по взаимному согласию сторон сделки и при наличии у них совместимых технических средств и возможностей для приема и обработки этих счетов-фактур в соответствии с утвержденным форматом.

Счет-фактура в электронной форме по телекоммуникационным каналам связи считается исходящим от участника электронного документооборота, если он подписан усиленной квалифицированной электронной подписью уполномоченного лица, принадлежащей уполномоченному лицу участника, и данный участник направил счет-фактуру через Оператора электронного документооборота по телекоммуникационным каналам связи. При этом ранее счет-фактура считалась исходящим от участника электронного документооборота, если он подписан электронной цифровой подписью.

Выставление и получение счетов-фактур в электронной форме по телекоммуникационным каналам связи допускаются при обязательном использовании сертифицированных в соответствии с законодательством Российской Федерации средств криптографической защиты информации, позволяющих идентифицировать владельца квалифицированного сертификата ключа проверки электронной подписи, а также установить отсутствие искажения информации, и совместимых со средствами криптографической защиты информации, используемыми в Федеральной налоговой службе. Соответственно, ранее средства криптографической защиты информации должны были позволять идентифицировать владельца сертификата ключа подписи.

Как и прежде, выставление и получение счетов-фактур в электронной форме по телекоммуникационным каналам связи осуществляются продавцом и покупателем в зашифрованном или в незашифрованном виде. Квалифицированные сертификаты ключей проверки электронных подписей выдаются в порядке, установленном Федеральным законом от 6 апреля 2011 года N 63-ФЗ «Об электронной подписи».

При выставлении и получении счетов-фактур в электронной форме по телекоммуникационным каналам связи продавец и покупатель осуществляют электронный документооборот по каждому счету-фактуре в отдельности.

Датой выставления покупателю счета-фактуры в электронной форме по телекоммуникационным каналам связи считается дата поступления файла счета-фактуры Оператору электронного документооборота от продавца, указанная в подтверждении этого Оператора электронного документооборота.

Счет-фактура в электронной форме считается выставленным, если продавцу поступило соответствующее подтверждение Оператора электронного документооборота, указанное в п.1.10 Порядка.

Напомним, что ранее продавцу требовалось получить через Оператора электронного документооборота извещение покупателя о получении электронного счета-фактуры.

Соответственно, датой получения покупателем счета-фактуры в электронной форме по телекоммуникационным каналам связи считается дата направления покупателю Оператором электронного документооборота файла счета-фактуры продавца, указанная в подтверждении Оператора электронного документооборота. Счет-фактура в электронной форме считается полученным покупателем, если ему поступило соответствующее подтверждение Оператора электронного документооборота. Покупатель также ранее должен был извещать продавца о получении электронного счета-фактуры.

Так же, как и прежде, при необходимости внесения исправлений в счет-фактуру покупателем направляется продавцу через Оператора электронного документооборота уведомление об уточнении счета-фактуры.

При получении уведомления об уточнении счета-фактуры продавец устраняет указанные в уведомлении об уточнении счета-фактуры ошибки и направляет покупателю исправленный счет-фактуру в электронной форме.

Участники электронного документооборота обеспечивают хранение документов, подписанных усиленной квалифицированной электронной подписью, составление и выставление которых предусмотрено настоящим Порядком, совместно с применявшимся для формирования электронной подписи указанных документов квалифицированным сертификатом ключа проверки электронной подписи в течение срока, установленного для хранения счетов-фактур. Если обратиться к ранее установленному Порядку, то документы, подписанные электронной цифровой подписью, хранились совместно с сертификатом ключа подписи.

В соответствии с п.2.1 Порядка для участия в электронном документообороте продавцу (покупателю) необходимо:

а) получить квалифицированные сертификаты ключей проверки электронной подписи руководителя организации либо иных лиц, уполномоченных на это приказом (иным распорядительным документом) организации или доверенностью от имени организации, индивидуального предпринимателя в соответствии с законодательством Российской Федерации;

б) оформить и представить Оператору электронного документооборота заявление об участии в электронном документообороте счетов-фактур в электронной форме по телекоммуникационным каналам связи. В заявлении указываются следующие данные:

— полное наименование организации (фамилия, имя, отчество индивидуального предпринимателя);

— место нахождения организации (место жительства индивидуального предпринимателя);

— идентификационный номер налогоплательщика организации (индивидуального предпринимателя);

— сведения о владельцах полученных квалифицированных сертификатов ключа проверки электронной подписи и реквизиты квалифицированного сертификата ключа проверки электронной подписи;

— контактные данные организации (индивидуального предпринимателя);

— сведения о налоговом органе, в котором состоит на учете организация (индивидуальный предприниматель);

— сведения о согласии либо о несогласии на предоставление сведений другому оператору документооборота для целей оказания услуг в рамках электронного документооборота счетов-фактур между продавцом и покупателем;

в) получить у Оператора электронного документооборота идентификатор участника электронного документооборота, реквизиты доступа и другие данные, необходимые для подключения к электронному документообороту счетов-фактур в электронной форме по телекоммуникационным каналам связи.

Иными словами, вступающий в силу новый Порядок вводит для участия в электронном документообороте продавцу (покупателю) новшество, заключающееся в том, что в заявлении на участие в электронном документообороте продавцу и покупателю следует выразить согласие или несогласие на предоставление сведений другому оператору документооборота для целей оказания услуг в рамках электронного документооборота счетов-фактур.

В случае изменения учетных данных, содержащихся в заявлении об участии в электронном документообороте счетов-фактур в электронной форме по телекоммуникационным каналам связи, участник электронного документооборота счетов-фактур не позднее трех рабочих дней со дня соответствующего изменения представляет Оператору электронного документооборота заявление о внесении изменений в ранее сообщенные данные. Оператор электронного документооборота не позднее трех рабочих дней с момента получения заявления осуществляет изменение учетных данных участника электронного документооборота.

Оператор электронного документооборота не позднее трех рабочих дней с момента подключения продавца (покупателя) к электронному документообороту (изменения учетных данных) направляет в налоговый орган по месту нахождения продавца (покупателя) сведения об учетных данных продавца (покупателя) в качестве участника электронного документооборота счетов-фактур (об изменении учетных данных).

Продавец при выставлении покупателю счета-фактуры в электронной форме по телекоммуникационным каналам связи:

Источник: https://docs.cntd.ru/document/420351145

Электронный учет счетов-фактур

Компании, являющиеся плательщиками НДС регистрируют счета-фактуры в книгах покупок и продаж, а компании, которые являются посредниками – в журналах учета. Учет бумажных счетов-фактур происходит по дате составления.

С электронными счетами-фактурами немного сложнее, так как они имеют одновременно три даты: дату составления, дату выставления и дату получения. В статье рассмотрим каким образом осуществляется электронный учет счетов-фактур.

Электронный счет-фактура

Электронный счет-фактура является аналогом бумажного варианта и представляет собой основания для принятия НДС, предъявленных продавцом, к вычету.

Для использования в документообороте электронных счетов-фактур необходимо согласие всех сторон совершаемых сделок, а также наличие определенных технических возможностей.

Выставлять в электронном виде счета-фактуры вправе не только продавцы, но и налоговые агенты, комиссионеры, агенты, которые от своего имени продают или приобретают товары для принципала. Таким образом, обмен электронными счетами-фактурами возможен в случае соблюдения следующих условий:

- наличие согласия от каждого участника сделки;

- составление документа происходит по утвержденному формату;

- подпись документа осуществляется усиленной квалифицированной подписью;

- техсредства и возможности для приема электронных документов и из обработки есть у всех сторон сделки.

Порядок выставления электронного счета-фактуры

Счет-фактуру необходимо выставить в срок до 5 дней с даты отгрузки товара (работ, услуг) либо получения аванса.

В соответствии со статьей 169 НК РФ это можно делать не обязательно в бумажном виде, но и в электронном. Электронный счет-фактура является полноценным аналогом бумажного.

Он содержит все необходимые реквизиты, а также подписи уполномоченных лиц. К электронным счетам-фактурам выдвигаются следующие требования:

- составляются в соответствии с формой, утвержденной Приказом ФНС №ММВ-7-6/93@ от 04.03.2015;

- имеют квалифицированную электронную подпись;

- передаются через оператора ЭДО, фиксирующего даты выставления документа и его получение.

После того, как продавец получает от оператора подтверждение о поступлении файла с указанием даты и времени, ему необходимо в ответ направить извещение о получении подтверждения. После этого счет-фактура считается выставленным (Читайте также статью ⇒ Счет-фактура при УСН (счет-фактура с НДС и без НДС) в 2018 году).

Для того, чтобы осуществлять учет НДС на предприятиях, его плательщики должны вести книгу покупок и продаж.

Посредники, а также лица, которые выставляют и получают счета-фактуры в соответствии с договорами транспортной экспедиции или выполняющие функции застройщика, обязаны вести журнал учета полученных и выставленных счетов-фактур. Все виды счетов-фактур (первичные, корректировочные и т.д.) подлежат единой регистрации.

Учет счетов-фактур можно осуществлять как бумажном, так и в электронном виде. При этом следует помнить, что с 2015 года сведения, содержащиеся в книге и журнале подаются в декларации по НДС, предоставляется которая в электронном виде. В связи с этим и учет счетов-фактур вести удобнее также в электронном виде, а не на бумаге.

Если документооборот ведется на бумаге, то отследить дату выставления счета-фактуры и дату его получения очень сложно, поэтому отражается обычно дата его составления. При использовании электронных счетов-фактур фиксация происходит по трем датам:

- составления;

- выставления;

- получения.

В книге продаж и покупок фиксируется исключительно дата составления, так как книга необходима для учета сумм НДС. В журнал учета, ведут который посреднические организации, вносятся уже даты выставления и получения документа.

Регистрация счетов-фактур в книге продаж

С возникновением обязанностей по уплате НДС регистрация счетов-фактур происходит в хронологическом порядке в книге продаж по тому налоговому периоду, в котором возникает обязательство по уплате НДС. При регистрации указывается следующая информация:

- код вида операции;

- номер документа и дата его составления;

- ИНН, КПП и наименование компании покупателя;

- ИНН, КПП и наименование компании посредника;

- номер и дата документа об оплате;

- валюта и ее код;

- сумма сделки, а также налог к уплате.

Регистрация счетов-фактур в книге покупок

С возникновением права на получение вычета по НДС счета-фактуры регистрируют в книге покупок. В ней указывается следующая информация:

- код вида операции;

- номер документа и дата его составления;

- дата принятия к учету товаров (работ, услуг);

- ИНН, КПП наименование компании продавца;

- ИНН, КПП и наименование компании посредника;

- реквизиты таможенной декларации;

- валюта, ее код;

- сумма сделки, а также налог, который может быть предъявлен к вычету.

Возникновение права на вычет

Покупатель имеет право уменьшить начисленный НДС на налог, уплаченный по купленным товарам (работам или услугам). Такое право возникает только если соблюдаются следующие условия:

- куплены товары (работы, услуги) для операций, облагаемых НДС;

- приобретенные товары приняты к учету;

- от продавца получен счет-фактура.

Если документ покупатель получает в налоговом периоде, в котором происходит оприходование товаров, то сложностей при принятии НДС к вычету не возникает.

Если оприходование и получение документа происходят в разных периодах, то могут возникать вопросы.

При получении счета-фактуры уже после окончания налогового периода, где товары приняты к учету, но до того момента как представлена за этот период декларация, покупатель может принять НДС к вычету по тем товарам в периоде, в котором они были приняты к учету. Если счет-фактура к покупателю поступает уже после сдачи декларации, то отнести его уже придется к следующему налоговому периоду.

Регистрация счетов-фактур в журнале учета

В зависимости от того, является ли посредник плательщиком НДС, определяется его обязанность по ведению журнала учета счетов-фактур. При этом посредники, экспедиторы и застройщики не платят НДС и не принимают его к вычету по тем счетам-фактурам, которые регистрируют в своих журналах.

Журнал учета разделен на две части, в одной из которых происходит регистрация выставленных счетов-фактур, а в другой – полученных.

В первой части происходит регистрация документов по дате их выставления. Если счета-фактуры клиентам не передаются, то регистрируются они по дате составления. Во второй части происходит регистрация документов по дате их получения.

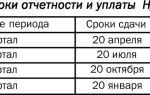

По каждому кварталу посредники обязаны предоставлять журналы учета в налоговые органы. На основании этого ИФНС осуществляет контроль, а также определяют соответствие сумм НДС начисленных и заявленных покупателями к вычету. А также соответствуют ли заявленные суммы НДС к вычету уплаченным в бюджет продавцами.

Ответы на распространенные вопросы

Вопрос: Можно ли продублировать электронный счет-фактуру, который выставлен покупателю, в бумажном виде?

Ответ: Нет, однако при необходимости можно предоставить счет-фактуру на бумаге вместо документа в электронном виде. Это может потребоваться, например, если у оператора ЭДО произошел технический сбой.

Вопрос: В компании выставляются счета-фактуре и на бумаге и в электронном виде. Как должен осуществляться их учет?

Ответ: Регистрация в книге покупок и продаж и бумажных и электронных счетов-фактур происходит в общем хронологическом порядке. Выставляя счет-фактуру в электронном виде указывается дата поступления файла оператору ЭДО от продавца. Получая документ указать нужно дату направления файла оператором ЭДО покупателю, которая содержится в подтверждении оператора.

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: https://online-buhuchet.ru/elektronnyj-uchet-schetov-faktur/

Электронные счета-фактуры: что смущает налогоплательщиков?

Корякина Алёна, системный аналитик ЗАО «ОВИОНТ ИНФОРМ»

Уже больше года прошло с того момента, как в нашей стране появилась возможность обмениваться электронными счетами-фактурами. Преимущества обмена документами, применяемыми в расчетах по НДС, в электронном виде по ТКС очевидны: сэкономить «на бумаге» можно до нескольких процентов выручки компании.

В особенности это важно для крупных компаний с существенными объемами документооборота, которые тратят на обработку, пересылку и архивное хранение документов немалые суммы.

Кроме того, применение электронных счетов-фактур создает условия для снижения количества ошибок в налоговых документах, а значит, и сокращения количества случаев отказа в вычете по НДС. Снижаются и расходы на внутренний аудит хозяйственной деятельности компании.

Однако на деле все не так просто – несмотря на явные плюсы безбумажного обмена счетами-фактурами, переходить на него налогоплательщики пока не торопятся. Что мешает российским компаниям внедрить электронные счета-фактуры в свою работу?

В мае 2012 года ФНС выпустила Приказ от 05.03.2012 № ММВ-7-6/138@, который утвердил официальные форматы электронного счета-фактуры и других документов, применяемых в расчетах по НДС.

Внедрение юридически значимого электронного документооборота (ЭДО) счетов-фактур нашло положительный отклик у мирового сообщества – по качеству налогового администрирования наша страна значительно поднялась в международных рейтингах. Однако на сегодняшний день активно обмениваются электронными счетами-фактурами не так много налогоплательщиков.

По итогам заседания Дискуссионного клуба ФНС и бизнеса «Юридически значимый электронный документооборот: год в России» выяснилось, что участниками электронного обмена счетами-фактурами за прошедший год стали немногим более 100 тыс. налогоплательщиков.

Заместитель руководителя ФНС России Даниил Егоров в интервью телеканалу «Россия 24» прокомментировал ряд вопросов по электронным счетам-фактурам, в том числе почему данный инструмент пока не нашел широкого применения в нашей стране.

Большинство налогоплательщиков привыкло работать с расчетами по НДС на бумаге, и причина кроется не только в консервативном подходе бухгалтеров. Дело в том, что законодательством установлены жесткие сроки, в которые налогоплательщик обязан выставить счет-фактуру. Согласно п. 3 ст.

168 НК РФ счет-фактура выставляется не позднее 5 календарных дней с момента отгрузки товара.

Препятствия популярности электронных счетов-фактур

В рамках традиционного, бумажного документооборота налогоплательщики могут манипулировать датами выставления счетов-фактур. Необходимость этого обусловлена рисками, которые возникают при выставлении счетов-фактур на стыке кварталов.

Если товары отгружены в одном отчетном периоде, а счет-фактура поступил покупателю от поставщика в другом, у покупателя могут возникнуть проблемы с получением налогового вычета по НДС. Дата выставления и дата получения документа в такой ситуации находятся в разных периодах.

В каком периоде возникает право на налоговый вычет при совершении операций на стыке кварталов – вопрос спорный, позиции контролирующих органов и ВАС РФ по нему не сходятся, что также повышает налоговые риски.

При переходе на электронный документооборот срок выставления счета-фактуры зафиксирован, и менять даты налогоплательщики не могут. Именно за счет этого пока и не происходит массового перехода на электронный обмен счетами-фактурами, компании предпочитаются работать по старинке, считает Ян Ветров, заместитель руководителя управления компании СКБ Контур.

Даниил Егоров отметил, что при решении проблемы сроков выставления и получения счетов-фактур государство могло пойти одним из двух путей: «закрутить гайки» и более строго отслеживать бумажный документооборот, либо создать удобную систему двух видов документооборота. Задачу налоговых органов он видит в том, чтобы эта система позволяла принять к учету счет-фактуру уже при покупке.

Льготы при переходе на ЭДО: мечта или реальность?

Государство могло бы создать налогоплательщикам стимулы для перехода на обмен электронными счетами-фактурами, например, ввести налоговые преференции. Такую мысль озвучил Игорь Зеленко, коммерческий директор компании «КОРУС Консалтинг СНГ».

Однако замруководителя ФНС высказался отрицательно относительно подобных стимулирующих мер в сфере электронного обмена счетами-фактурами между налогоплательщиками.

Он пояснил, что создание стандартизированной системы налоговых преференций в данном случае представляется затруднительным, поскольку ситуация каждой конкретной компании, решившей перейти на электронный документооборот, будет сугубо индивидуальной.

В качестве меры стимулирования развития электронного документооборота счетов-фактур, по мнению Даниила Егорова, может выступать осуществление государственных закупок с использованием электронных документов.

Мировая практика показала, что электронный документооборот внедряется не за один день, а постепенно проникает в хозяйственную жизнь: сначала, как правило, крупная компания (например, ритейлер) полностью переходит на электронные документы, за ней следуют ее контрагенты.

Затем подключается государство и вводит такие меры, как электронный документооборот по госзакупкам.

Со временем всё больше и больше компаний начинают пользоваться электронными документами, и в какой-то момент, когда в компании одновременно функционирует и бумажный, и безбумажный документооборот, первый неизбежно устаревает.

Унификация всех электронных документов: за и против

На сегодняшний день далеко не все документы можно передавать в электронном виде, а лишь те, для которых разработаны форматы. Но реалии хозяйственной жизни зачастую создают потребность в передаче по ТКС тех документов, для которых формата пока нет.

При переходе на безбумажный документооборот компаниям приходится придумывать свои виды электронных документов. Например, единый Акт приема товарно-материальных ценностей. В будущем это может привести к существенной разнородности электронных документов, используемых разными компаниями.

Такую проблему обозначил Анатолий Миклашевич, исполнительный директор НП «РОСЭУ». Выходом из ситуации может стать унификация таких документов.

Замруководителя ФНС выразил мнение, что возвращаться к такой системе, при которой государство создает обязательные для применения унифицированные формы, неразумно.

Задачу государственных органов он видит в том, чтобы предложить бизнесу некий стандарт документа, носящий рекомендательный характер, чтобы компании могли по желанию применять его, вносить необходимые дополнения.

Информация из таких документов должна удобно заноситься в учетные системы налогоплательщика, его контрагентов и налоговых органов.

Даниил Егоров напомнил, что единый документ, который объединит функции счета-фактуры и первичного учетного документа, будет носить исключительно рекомендательный характер, то есть налогоплательщиков никто не сможет обязать использовать его в работе.

Единый документ подходит как для целей налогообложения НДС и налогом на прибыль, так и для целей бухгалтерского учета. Использование одного документа вместо нескольких разных позволит упростить документооборот компаний и сократить его объемы.

Предложенная ФНС форма единого документа, разработанная с учетом мнения научного и бизнес-сообщества, на текущий момент одобрена Министерством финансов с некоторыми замечаниями.

Отчетность по НДС станет только электронной

Напомним, что с 2014 года все налогоплательщики НДС переходят на подачу деклараций по этому налогу в электронном виде. Такие изменения внес Федеральный закон от 28.06.2013 № 134-ФЗ.

Примечательно, что касается это также и тех субъектов, которые не являются налогоплательщиками НДС, или освобождены от уплаты данного налога, или реализуют товары, работы, услуги, операции по реализации которых не облагаются НДС.

Перечисленным субъектам придется сдавать электронную отчетность по НДС, если они выставили покупателю счет-фактуру с выделением суммы НДС. Даниил Егоров заметил, что большинство налогоплательщиков, а именно, около 80%, на сегодняшний день уже сдает декларации по НДС в электронном виде.

Кроме того, с 2015 года в составе электронной отчетности по НДС будут представляться некоторые показатели книги покупок и книги продаж.

По словам замруководителя ФНС, это необходимо для того, чтобы у налоговых органов было четкое представление о существующих на рынке операциях, а также для повышения прозрачности правоотношений между налогоплательщиками и между налогоплательщиками и налоговыми органами.

Электронным счетам-фактурам быть?

Несмотря на объективные препятствия, мешающие активному использованию электронных счетов-фактур в российской хозяйственной практике, первые шаги в этом направлении успешно делаются уже сейчас.

Так, в середине сентября 2013 года было заключено первое роуминговое соглашение по внедрению обмена электронными счетами-фактурами между операторами электронного документооборота.

Ряд крупных компаний сферы ритейла, производства продуктов питания и потребительских товаров уже запустили электронный документооборот счетов-фактур, в том числе с применением технологии роуминга.

Компания «ОВИОНТ ИНФОРМ» предлагает свои программные решения, позволяющие подготовить для отправки в электронном виде, хранить и просматривать счета-фактуры и первичные учетные документы.

Программа «Баланс-2: Счета-фактуры Плюс» позволяет готовить электронные счета-фактуры и иные документы налогового учета в соответствии с требованиями Постановления Правительства от 26.12.2011 № 1137, а также накладные, акты, счета и другие первичные документы.

Интегрированная с ней программа «Баланс-2: Хранение и обмен электронными документами» позволяет обмениваться счетами-фактурами и первичными учетными документами с контролирующими органами и контрагентами, надежно хранить документы и удобно работать с их архивом.

Файл-менеджер «Баланс-2: Просмотр электронных документов» дает возможность просматривать электронные юридически значимые документы, в том числе счета-фактуры, проверять корректность электронных подписей и целостность комплектов документов.

Обмен счетами-фактурами и первичными документами в электронном виде имеет безусловное преимущество перед традиционной системой документооборота – снижение расходов налогоплательщика.

В то же время большая его прозрачность выступает для экономических субъектов недостатком, который на данный момент более весом, чем перспектива сэкономить.

Войдет ли постепенно электронный документооборот в хозяйственную жизнь российских налогоплательщиков или от государства потребуются дополнительные стимулы? Покажет лишь время.

Источник: https://extern.balans2.ru/ru/help/articles/57

Счет-фактура получил обновленный электронный формат

ФНС России изменила формат требований к электронным счетам-фактурам, используемым налогоплательщиками для учета НДС. С 26 апреля электронный счет-фактура становится полноценным первичным документом, а также появляется возможность его корректировки. Порядок выставления и получения этих документов в электронном формате утвержден Минфином и зарегистрирован Минюстом.

ФНС России разработала сразу два приказа, направленных на корректировку действующего формата XML-файлов, которые используются налогоплательщиками при учете НДС. Это означает, что с 27 апреля изменяется электронный формат счета-фактуры. Однако, для действующего до этих пор формата предусмотрен переходный период до 30 июня 2017 года.

Приказ от 24.03.2016 N ММВ-7-15/[email protected] «Об утверждении формата счета-фактуры и формата представления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, в электронной форме» официально опубликован на интернет-портале правовой информации.

В силу статьи 169 Налогового кодекса РФ налогоплательщики имеют право использовать электронный файл счета-фактуры при расчетах по НДС.

В соответствии с действующим порядком электронного документооборота между хозяйствующими субъектами существуют три документа, аналогичных по своему назначению бумажным счет-фактурам: документ с функцией «СЧФ», а также документы «ДОП» и «СЧФДОП». Каждый из них может уже сейчас служить первичным документом в налоговом и бухгалтерском учете.

Но в существующем формате это вызывает определенные технические сложности и делает такой обмен документами сложным для большинства налогоплательщиков. Поэтому налоговая служба собирается исправить этот недочет и привести формат электронных документов в соответствие с их бумажным вариантов.

Для этого в существующие XML-файлы была добавлена необходимая для полноценного применения в качестве первичных документов, информация. В том числе, дающая возможность подтверждать при помощи электронного документа право на вычет НДС. Оба приказа уже прошли процедуру ОРВ и ожидают регистрации в Минюсте.

В первом приказе ФНС России «Об утверждении формата счета-фактуры и формата представления документа о передаче (сдаче) товаров (работ, услуг, имущественных прав), включающего в себя счет-фактуру, в электронной форме» налоговая служба определила, что электронный документы с функцией «ДОП» и «СЧФ» налогоплательщики будут использовать в качестве счета-фактуры. Один первичный учетный документ в электронном формате предназначен для оформления факта хозяйственной операции, а второй документ с функцией «СЧФ» — для подтверждения совершения данной операции в целях обложения НДС. В электронный формат документов добавлена информация и данные, являющиеся обязательными для бумажных счетов-фактур.

Второй приказ ФНС России «Об утверждении формата корректировочного счета-фактуры и формата представления документа об изменении стоимости ранее отгруженных (переданных, сданных) товаров (работ, услуг, имущественных прав), включающего в себя корректировочный счет-фактуру, в электронной форме» предназначен для корректировки формата электронного документа с функцией «СЧФДОП». Он фактически станет электронным корректировочным счетом-фактурой. Формат документа предусматривает два файла обмена. Исправления в каждый из них смогут вносить оба участника сделки — продавец и покупатель. Таким образом будет выполнено требование законодательства о составлении двустороннего документа. Если же, в силу особенностей сделки и требований гражданского законодательства, не требуется двустороннего удостоверения, то файл для информации покупателя будет отсутствовать.

Для исполнения требований постановления Правительства РФ от 26 декабря 2011 г.

№ 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» налоговики собираются утвердить также электронный документ с функцией «КСЧФ».

Он сможет подтверждать факт согласования изменения стоимости ранее отгруженных (переданных, сданных) товаров (работ, услуг, имущественных прав) между продавцом и покупателем, как того требует статья 169 НК РФ.

Ранее Минфин России утвердил Порядок выставления и получения счетов-фактур в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи.

Который и будет использоваться контрагентами для обмена новыми первичными электронными документами. Приказ Минфина прошел регистрацию в Минюсте и вступил в силу 1 апреля 2016 года.

Приказы ФНС также зарегистрированы и вступают в силу одновременно с утвержденным порядком.

После вступления в силу новых требований к электронным счетам-фактурам действующие форматы основного и корректировочного счета останутся доступны для использования налогоплательщиками еще полтора года, до 30 июня 2017 года.

ФНС предусмотрела переходный период для одновременного применения как новых, так и старых форматов электронных документов, для плавной адаптации налогоплательщиков к новым требованиям.

В перспективе налоговики рассчитывают, что процессы электронного документооборота между организациями станут проще и налогоплательщики будут пользоваться электронными первичными документами чаще, чем бумажными.

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Источник: https://ppt.ru/news/135658

Правила выставления и обмена электронными счетами-фактурами

С 3 июня вступил в силу Порядок выставления и получения счетов-фактур в электронном виде. В нем прописаны правила выставления и обмена электронными счетами-фактурами, а также порядок внесения исправлений. Подробности – в статье.

Возможность выставлять электронные счета-фактуры предусмотрена статьей 169 Налогового кодекса РФ. Для этого необходимо взаимное согласие сторон сделки, а также наличие совместимых технических средств и возможностей.

Обмен проводят в соответствии с Порядком выставления и получения счетов-фактур в электронном виде… (утвержден приказом Минфина России от 25 апреля 2011 г. № 50н; далее – Порядок). Но на практике такой обмен будет возможен после того, как ФНС России утвердит форматы счета-фактуры, журнала учета полученных и выставленных счетов-фактур, книг покупок и книг продаж в электронном виде.

Разумеется, электронный счет-фактура в первую очередь необходим, чтобы покупатель принял налог на добавленную стоимость к вычету. Из пункта 1.2 Порядка следует, что вычет по счету-фактуре возможен, если он:

– создан в электронном виде в утвержденном формате;

– подписан электронной цифровой подписью продавца;

– выставлен и получен по телекоммуникационным каналам связи в соответствии с Порядком.

Такие счета-фактуры могут выставлять не только продавцы, но и налоговые агенты, указанные в статье 161 Налогового кодекса РФ. Их могут выставлять комиссионеры, агенты, действующие в интересах принципала, которые реализуют либо приобретают от своего имени товары.

Итак, счета-фактуры составляют в электронном виде по взаимному согласию сторон сделки при наличии технических возможностей в соотвествии с Порядком . Об этом сказано в пункте 1.4 Порядка.

Отметим, что согласие о таком обмене целесообразно зафиксировать в договоре между сторонами. При этом отказ одной из сторон сделки не может рассматриваться как уклонение от заключения договора. Ведь обмен электронными счетами-фактурами является правом, а не обязанностью заинтересованной стороны.

Обмен счетами-фактурами проходит при участии операторов электронного документооборота (п. 1.3 Порядка). Причем документооборот может проходить как через одного, так и через нескольких операторов.

В последнем случае они должны иметь совместимые технические средства для приема и передачи счетов-фактур в соответствии с утвержденным форматом и Порядком.

Обмен допускается при обязательном использовании сертифицированных средств криптографической защиты информации. Они должны позволить идентифицировать владельца сертификата ключа подписи, а также установить отсутствие искажения информации (п. 1.6 Порядка). Кроме того, эти средства должны быть совместимыми со средствами криптографической защиты информации, используемыми в ФНС России.

Выставлять и получать счета-фактуры в электронном виде можно в зашифрованном или незашифрованном виде (п. 1.7 Порядка). Документооборот проводится по каждому счету-фактуре в отдельности (п. 1.9 Порядка). Датой выставления документа покупателю считается день поступления файла счета-фактуры оператору от продавца (дату указывает оператор в подтверждении).

При этом счет-фактура считается выставленным, если продавцу поступило:

– соответствующее подтверждение от оператора;

– извещение от покупателя о получении счета-фактуры (извещение направляет оператор, оно должно быть подписано электронной цифровой подписью покупателя).

В свою очередь моментом получения покупателем счета-фактуры считается дата, когда оператор направит ему файл счета-фактуры от продавца (дату оператор указывает в подтверждении).

При этом счет-фактура считается полученным покупателем, если ему поступило соответствующее подтверждение оператора и при наличии извещения покупателя о получении счета-фактуры (оно должно быть подписано электронной цифровой подписью и подтверждено оператором).

Обмен счетами-фактурами в электронном виде конкретизирован в разделе II Порядка.

Итак, участнику документооборота (продавцу или покупателю) нужно, во-первых, получить сертификаты ключей подписи руководителя организации либо иных лиц, уполномоченных на это приказом (иным распорядительным документом) или доверенностью.

>|Сертификаты ключей подписи участникам электронного документооборота выдают организации (удостоверяющие центры), которые их выпускают для использования в информационных системах общего пользования.

При этом они должны входить в сеть доверенных удостоверяющих центров ФНС России (п. 1.8 Порядка).

||Если на дату повторного направления ранее составленного счета-фактуры возникла необходимость внесения изменений в него, то покупателю направляется счет-фактура с исправленными реквизитами (п. 2.21 Порядка).|

Источник: https://delovoymir.biz/pravila_vystavleniya_i_obmena_elektronnymi_schetami_fakturami.html