Бухгалтерская отчетность малых предприятий за 2017 год

Критерии субъектов малого предпринимательства (СМП) определены в статье 4 Федерального закона от 24.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в РФ».

Это должны быть зарегистрированные в установленном порядке хозяйственные общества, хозяйственные партнерства, производственные и потребительские кооперативы, крестьянские (фермерские) хозяйства и индивидуальные предприниматели, соответствующие следующим условиям:

- Среднесписочная численность за предшествующий год до 100 человек (среди СМП выделяют микропредприятия — численность до 15 человек).

- Налоговый доход без НДС за предшествующий год не более 800 млн. руб. (для микропредприятий — 120 млн. руб.).

Для хозяйственных обществ (АО и ООО) и партнерств установлены дополнительные ограничения по видам деятельности и структуре уставного капитала. Помимо численности и дохода, в их отношении должно выполняться хотя бы одно из следующих требований:

Ограничения по долям иностранных компаний и не СМП в уставном капитале не распространяются на вышеназванных участников проекта «Сколково», инновационные организации по Перечню, а также компании, внедряющие результаты интеллектуальной деятельности с передачей исключительных прав своим учредителям — бюджетным, автономным научным учреждениям.

Категория СМП определяется в соответствии с наибольшим по значению условием, установленным по среднесписочной численности и доходам.

Например, среднесписочная численность организации составила 25 человек, доход же за год — 25 млн. руб. По первому критерию организация соответствует понятию малого предприятия, а по второму — микропредприятию. Следовательно, она признается малым предприятием.

Организация прекращает быть СМП, если в течение трех лет, следующих подряд, фактические показатели среднесписочной численности, дохода оказываются выше предельных значений (п. 4 ст. 4 Закона N 209-ФЗ).

Для признания организации СМП не нужно получать специальный документ, подтверждающий данный статус. Все СМП включены в специальный реестр на сайте ФНС (https://rmsp.nalog.ru).

Отнесение организации к СМП дает ей много льгот, в том числе в сфере бухгалтерского учета и отчетности.

Упрощенный бухгалтерский учет и отчетность малых предприятий

В силу пункта 4 статьи 6 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» малые предприятия вправе применять упрощенные способы ведения бухгалтерского учета, в том числе составлять упрощенную бухгалтерскую (финансовую) отчетность.

Правом применения упрощенных способов ведения бухгалтерского учета и составления упрощенной бухгалтерской отчетности за 2017 год не могут воспользоваться СМП, бухгалтерская отчетность которых подлежит обязательному аудиту, а также микрофинансовые организации, ЖСК. Полный перечень тех, кому запрещен упрощенный учет, содержится в пункте 5 статьи 6 Федерального закона N 402-ФЗ.

Напомним, что обязательному аудиту подлежат, например:

Итак, СМП, не подлежащие обязательному аудиту и не относящиеся к микрофинансовым организациям, ЖСК ВПРАВЕ:

При организации бухгалтерского учета на предприятии:

При признании доходов и расходов:

При учете материально-производственных запасов:

При учете основных средств:

При учете НМА и НИОКР:

По другим активам и обязательствам:

При составлении бухгалтерской отчетности

1. Бухгалтерский баланс и отчет о финансовых результатах

Состав бухгалтерской отчетности для малых предприятий за 2017 год определен ст. 14 Закона N 402-ФЗ, и в общем случае годовая бухгалтерская (финансовая) отчетность состоит из бухгалтерского баланса, отчета о финансовых результатах и приложений к ним. А годовая бухгалтерская отчетность НКО состоит из бухгалтерского баланса, отчета о целевом использовании средств и приложений к ним.

Источник: https://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/buhgalterskaya-otchetnost-malyh-predpriyatiy-za-2017-god/

Отчетность ООО в 2018 году

Всю отчетность ООО можно разделить на пять категорий:

Отчетность в зависимости от системы налогообложения

Налоговые декларации

В соответствии с выбранной системой налогообложения ООО должно сдавать в ИФНС следующие налоговые декларации:

Обратите внимание, что при совмещении налоговых режимов необходимо раздельно по каждой системе налогообложения вести учет, сдавать отчетность и платить налоги.

Книга учета доходов и расходов (КУДИР)

Книгу учета полученных доходов и совершенных расходов (КУДИР) обязаны вести все ООО, применяющие упрощенную систему налогообложения. С 2013 года было отменено обязательное заверение КУДИР в ИФНС. Однако, прошитая и пронумерованная книга должна быть в любом случае (штраф за её отсутствие для организации составляет 10 000 рублей).

Организациям на ЕНВД КУДИР вести не нужно, но при этом им необходимо учитывать свои физические показатели (количество квадратных метров, работников и т.д.).

В каком именно виде это делать закон не регламентирует, поэтому требование работников ИФНС об обязательном применении так называемых «Книг ЕНВД», необоснованы. Особенно, если в них присутствуют такие разделы, как «Доходы», «Расходы» и т.д.

В любом случае, учитывать физические показатели необходимо, поэтому, если стоимость такой книги приемлемая (штраф за её отсутствие от 500 до 700 руб.) возможно и стоит её приобрести. Но при этом важно помнить, что в ней необходимо вести только учёт физпоказателей, всю остальную информацию по доходам и расходам туда вносить не нужно.

Более подробно про КУДИР.

Бухгалтерская отчетность

Все организации, независимо от выбранной системы налогообложения и количества работников, обязаны вести бухгалтерский учет и ежегодно сдавать бухгалтерскую отчетность (закон «О бухгалтерском учёте» № 402-ФЗ от 6 декабря 2011 г.).

Бухгалтерская отчетность для разных категорий организаций различается. В общем случае она состоит из следующих документов:

- Бухгалтерский баланс (форма 1).

- Отчет о финансовых результатах (форма 2).

- Отчет об изменениях капитала (форма 3).

- Отчет о движении денежных средств (форма 4).

- Отчет о целевом использовании средств (форма 6).

- Пояснения в табличной и текстовой форме.

Для малых предприятий (количество работников не более 100 человек и выручка не более 800 млн. рублей в год) бухгалтерская отчетность состоит из двух обязательных документов в упрощённой форме:

- Бухгалтерский баланс (форма 1).

- Отчет о финансовых результатах (форма 2).

Бухгалтерская отчетность сдается один раз по итогам каждого года в две инстанции: налоговую службу (ФНС) и органы статистики (Росстат). Крайний срок сдачи отчетности – не позднее 31 марта.

За несвоевременную сдачу бухгалтерской отчетности предусмотрен штраф в размере 200 руб. за каждый непредставленный документ. С должностных лиц организации могут взыскать штраф в размере от 300 до 500 рублей + от 3 000 руб. до 5 000 руб. за несдачу отчетности в Росстат.

Отчетность за работников

Всю отчетность за работников можно разделить на три категории:

- Отчетность в ФНС (Налоговая служба).

- Отчетность в ПФР (Пенсионный фонд).

- Отчетность в ФСС (Фонд социального страхования).

| ФНС | Среднесписочная численность работников | По итогам календарного года не позднее 20 января следующего года |

| Справки 2-НДФЛ | По итогам календарного года не позднее 1 апреля следующего года | |

| Расчеты 6-НДФЛ | По итогам каждого квартала не позднее последнего числа 1-го месяца следующего квартала | |

| Расчет по страховым взносам | По итогам каждого квартала не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом. | |

| ПФР | Отчет по форме СЗВ-СТАЖ(содержит cведения о страховом стаже застрахованных лиц) | По итогам года, в срок не позднее 1 марта года, следующего за отчетным. |

| Отчет по форме СЗВ-М(содержит сведения позволяющие отследить работающих пенсионеров) | По итогам каждого месяца не позднее 15 числа следующего месяца | |

| Расчет по форме РСВ-1(содержит сведения по начисленным и уплаченным страховым взносам за работников в ПФР и ФФОМС).С 1 января 2017 года указанный расчет отменили. | По итогам каждого квартала не позднее 20 числа (для электронной формы) и 15 числа (для бумажной формы) 2-го месяца следующего кварталаПоследний раз расчет необходимо было сдать за 2016 год в срок до 15 февраля 2017 года в бумажной форме и до 20 февраля в электронной. | |

| ФСС | Отчет по форме 4-ФССС 1 января 2017 года в указанный расчет включаются сведения только по травматизму и профзаболеваниям | По итогам каждого квартала не позднее 25 числа (для электронной формы) и 20 числа (для бумажной формы) 1-го месяца следующего квартала |

Отчетность по кассовым операциям

Организации, осуществляющие операции, связанные с приемом, выдачей и хранением наличных денежных средств (кассовые операции) обязаны соблюдать правила кассовой дисциплины (оформление кассовых документов, соблюдение лимита по кассе и т.д.).

Необходимость ведения кассовой дисциплины не зависит от выбранной системы налогообложения или наличия кассового аппарата. ООО может не иметь ККМ, а просто выписывать БСО (бланки строгой отчетности), но при этом все равно обязано соблюдать правила кассовый дисциплины.

С июня 2014 года действует упрощенный порядок ведения кассовой дисциплины, согласно которому небольшие организации (количество работников не более 100 человек и выручка не более 400 млн. рублей в год) больше не обязаны устанавливать лимит остатка наличных денег по кассе.

Более подробно про кассовую дисциплину.

Отчетность по дополнительным налогам

Некоторые организации осуществляют виды деятельности, подразумевающие уплату дополнительных налогов и ведение отчетности.

Таблица дополнительных налогов и отчетности

| Транспортный налог | Декларация по транспортному налогу | По итогам календарного года не позднее 1 февраля следующего года |

| Земельный налог | Декларация по земельному налогу | По итогам календарного года не позднее 1 февраля следующего года |

| Водный налог | Декларация по водному налогу | По итогам каждого квартала не позднее 20-го числа 1-го месяца следующего квартала |

| Подакцизный налог | Декларация по акцизному налогу | По итогам каждого месяца не позднее 25-го числа следующего месяца (за прямогонный бензин и денатурированный спирт: не позднее 25-го числа третьего месяца следующего за отчетным) |

| Извещение об уплате авансового платежа в 4-х экземплярах (в том числе один в электронном виде) + копии платежных документов | Не позднее 18 числа текущего месяца | |

| Налог на добычу полезных ископаемых (НДПИ) | Декларация по НДПИ | По итогам месяца не позднее последнего числа следующего месяца |

| Налог на игорный бизнес | Декларация по налогу на игорный бизнес | По итогам месяца не позднее 20-го числа следующего месяца |

| Сборы за пользование объектами животного мира | Предоставление в ИФНС сведений о полученных разрешениях на добычу объектов животного мира | Не позднее 10 дней с даты получения разрешения |

| Сборы за пользование объектами водных биологических ресурсов | Предоставление в ИФНС сведений о полученных разрешениях и суммах сбора подлежащих к уплате | Не позднее 10 дней с даты получения разрешения |

| Предоставление в ИФНС сведений о количестве объектов, подлежащих к изъятию из среды обитания | Не позднее 20 числа месяца, следующего за последним месяцем срока действия разрешения | |

| Регулярные платежи за пользование недрами | Предоставление в ИФНС расчета регулярных платежей за пользование недрами | По итогам каждого квартала не позднее последнего дня первого месяца следующего квартала |

Источник: https://www.malyi-biznes.ru/otchetnost-ooo/

Налогообложение малого бизнеса

Актуально 2018 год:

Налоговый учет, обложение для малого бизнеса разрешено вести по упрощенным налоговым схемам и правилам.

Но для того, чтобы платить меньше (и меньше, соответственно, отчитываться), надо предварительно, во время регистрации налогового учета в ИФНС, выбрать именно упрощенные методики.

Подавать заявления на использование наиболее выгодной, перспективной методики, системы налогообложения.Налоговый Кодекс позволяет применить различные режимы расчета и взимания налогов с малого предпринимательства:

- Упрощенная налоговая система (УСН).

- Единый налог на вмененный доход (ЕНВД).

- Единый сельскохозяйственный налог (ЕСХН).

- Патентная налоговая система (ПНС).

Выгода от использования режимов:

- отменяют налог на имущество (кроме имущества физлиц);

- нивелируют необходимость учитывать и уплачивать НДС;

- предприниматель (ИП) освобожден от платежа НДФЛ (только того дохода, который связан с его предпринимательской деятельностью.

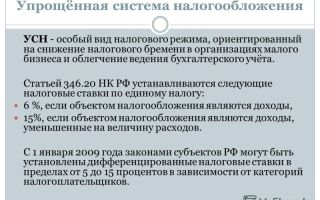

Усн (упрощённая система налогообложения)

Возможна к применению широким кругом лиц, как физических (ИП), так и юрлиц (ООО), работающих в сфере малого бизнеса. Существуют два вида объектов тспользования по УСН, и бизнесмены обязаны определиться в ИФНС, какой конкретно они желают использовать:

- По доходам минус расходам. Ставка по нему -15% от разности доходов (выручки), полученной от ведения бизнеса и расходов (затрат) по нему. Подойдет для компаний, частников, у которых отражаются фиксированные затраты, которые можно вычесть для уменьшения облагаемой базы. Например, для торговли (вычитается сумма приобретенных у поставщиков продуктов), монтажа (вычитается стоимость оборудования, закупка комплектующих), производственных работ (амортизация, материалы, электроэнергия, иные производственные расходы). Осуществлять платежи по УСН нужно ежеквартально, до 20 числа следующего за окончанием квартала месяца.

- По доходам. Ставка – 6% от суммы заработанной от бизнеса выручки. Подойдет для тех видов, по котором сложно учесть расходы. Например, сфера оказания разнообразных услуг: по ведению бухгалтерского учета, юридических, информационных заказов. Этот налоговый учет предельно упрощен в ведении, отчеты и платежи по нему перечисляются и предоставляются ежеквартально, в те же сроки, что и плата УСН (предыдущий метод – разность доходов и расходов).

Читать также: Бизнес на дому: идеи для мужчин

Енвд (единый налог на вмененный доход)

Объект обложения в рамках этой методики признан вмененный доход.

То есть, некая определенная посредством статистических вычислений сумма, определяющая фиксированную к получению выручку в той или иной отрасли, по регионам.

База определяется посредством умножения этой фиксированной величины на ставку налога (15%) и уточняющие, корректирующие коэффициенты. Они устанавливаются в зависимости от:

- местонахождения точки;

- запланированного и фактического уровня инфляции;

- иных, влияющих на бизнес факторов.

На ЕНВД выгодно перейти динамично развивающимся компаниям, выручка которых равна или выше среднего областной по конкретному виду бизнеса. Практика показывает, что лица, изначально использовавшие УСН, по мере развития переводят обложение на ЕНВД. Это позволит существенно сэкономить на услугах бухгалтера.

Есхн (единый сельскохозяйственный налог)

Льготный режим, введенный для стимулирования развития сельскохозяйственных производителей. ЕСХН предусматривает наименьшую нагрузку, платеж по нему составляет всего 6% от разницы доходов и расходов предпринимателей.

Но он фиксирует и четкие условия работы в системе: применить такой режим разрешено лишь тем, чьи доходы от изготовления и продажи сельхозпродукции больше 70% от общего оборота.

Нарушение такого требования грозит переводом фирмы на общий режим обложение и пересчетом всех налогов за период, когда выявлено нарушение, штрафами и иными санкциями.

Пнс (патентная система налогообложения)

Патенты вводятся не для всех видов деятельности, а лишь для тех категорий, которые в субъекте Федерации считаются приоритетными. Список утверждается и публикуется в региональных официальных источниках, в него регулярно вносятся изменения.

Этот тип обложения позволяет минимизировать расходы на осуществление учета, как налогового, так и бухучета, поскольку не требует предоставления налоговой деклараций и отчетов. Разрешен к использованию лишь физическими лицами (индивидуальными предпринимателями).

Сумма перечисления снижена по сравнению с иными видами, это стало мерой для стимулирования нужных региону отраслей, позволяющей развивать частную деятельность и бизнес в государстве.Плата за патент направляется в бюджет дважды в год.

Первая часть – одна треть от суммы – в течение первого квартала года или 90 дней с даты перехода на патент (если компания образована и приняла ПНС не с 1 января). Вторая – две трети, до конца налогового периода. Квитанцию на перечисление можно взять непосредственно в местном ИФНС.

Кроме этих платежей, введены и применяются иные, приравненные к налогам, обязательные платежи для малого бизнеса.

- Торговый сбор (ТС). Он существует не во всех регионах, с 01.07.2015 введен в городе Москва, но планируется постепенное расширение списка субъектов Федерации, где будет взиматься ТС. Данный платеж зависит от территориального местонахождения торговой точки. Рассчитывается и перечисляется поквартально. Например, для центральных округов – 60 000 рублей в квартал, для Южного – 30 000 рублей и т. п. Хотя теоретически ТС увеличивает налоговые нагрузки на средний и малый бизнес, фактически этого можно избежать. Допускается вычесть ТС из суммы налога по принятому налогоплательщиком режиму налогообложения. Например, из величины УСН. Но для того, чтобы реализовать это право, надо уплатить ТС до последнего числа месяца текущего квартала. Общие сроки уплаты – до 25 числа месяца, следующего за истекшим периодом.

- Страховые взносы в Пенсионный фонд. ИП платит их в заранее известной, зафиксированной сумме, порядка 20 000 рублей в год, учредители ООО – со своих сотрудников, и со своих зарплат, если они приняты в качестве генерального директора или на иные руководящие посты. Эти суммы также разрешается вычитать из стандартных налогов, снижая, таким образом, сумму к уплате. Но для этого взносы следует произвести до окончания текущего периода.

Несвоевременное перечисление в бюджет влечет санкции. Они чаще всего принимают форму штрафов. Неполная или неуплата – 20% от величины налога, непосредственно сам неуплаченный налог, за просрочку – 1300 от банковской ставки рефинансирования за каждый день.

С 1 января 2016 года она равна 11% годовых. Также берутся штрафы за не предоставление (несвоевременно поданные декларации) в сумме тысячи рублей.

Если нарушения выявлены не самим лицом, а налоговыми органами в ходе проверок (выездных или камеральных), помимо штрафов начисляются неустойки, пени и иные санкции.

Источник: https://E-tiketka.ru/sobstvenniy-biznes/sozdanie-biznesa-s-nulya/nalogooblojenie-malogo-biznesa

Особенности налогообложения малого бизнеса в России в 2018 году

Малое предпринимательство является неотъемлемой частью экономики России, поэтому для привлечения предпринимателей в малый бизнес государство разрабатывает более удобные и привлекательные системы налогообложения, чем для других форм хозяйствования. Особенности налогообложения субъектов малого предпринимательства – одна из волнующих тем для начинающих бизнесменов.

Основные моменты и отличительные черты данного вида налогообложения раскроем далее.

Выбор формы налогового режима

Малому бизнесу предоставляется возможность самостоятельного выбора налогообложения, благодаря чему вновь создаваемые предприятия имеют комфортные и доступные условия для своего функционирования.

Малый бизнес, как и другой любой другой легальный бизнес, характеризует его универсальность.

В малых предприятиях, так же как и в крупных, налоговые отчисления в казну государства имеют значительный удельный вес в финансовых потоках организации.

Недосмотр этой стороны ведения бизнеса оборачивается для фирмы большими финансовыми потерями. Поэтому если Вы только начинаете работать или желаете оптимизировать свои расходы обратитесь к хорошему бухгалтеру ,а лучше станьте им сами.

Конечно, можно признать, что система налогов в РФ несовершенна, однако разумный подбор оптимального метода уплаты налогов вполне возможен.

Общий режим

Налогообложение предприятий всех форм собственности и видов по умолчанию устанавливается в виде общего режима – ОСНО. При данном режиме в обязанность предприятия входит ведение как бухгалтерского, так и налогового учета. Если организация работает на ОСНО, оно платит государству следующие налоги:

- на добавленную стоимость,

- на организации,

- на прибыль (юридические лица),

- на доходы физических лиц (индивидуальные предприниматели).

Преимущества ОСНО

К преимуществам данной системы можно отнести:

- возможность заниматься различными видами деятельности, при этом, не имея лимита на размер выручки;

- возмещение из бюджета НДС по разным основаниям;

- большая привлекательность для контрагентов за счет возмещения их НДС;

- обладание любым количеством наемных работников и другие.

Недостатки ОСНО

К недостаткам общего режима можно отнести:

- обязанность уплаты большого количества налогов,

- обязанность предоставления в налоговые органы и прочие государственные организации большого количества отчетности,

- сложная форма ведения доходов и расходов,

- сбор и обязательное хранение всей документации, связанной с деятельностью предприятия и другие.

Малый бизнес в сельском хозяйстве

Предприниматели, в деятельность которых входит только производство сельскохозяйственной продукции, и которые не перерабатывают ее, имеют возможность работать по системе ЕСХН.

https://www.youtube.com/watch?v=h4qHmohVTKM

В этом случае сбор налогов с малого бизнеса намного упрощается, так как организация вправе не уплачивать в казну следующие виды налогов:

- на прибыль (юридические лица);

- на доходы физических лиц (индивидуальные предприниматели);

- на имущество;

- на добавленную стоимость.

В том случае, если фирма хочет работать на данном режиме, ей необходимо показать удельный вес всего дохода от продажи произведенной продукции в общей выручке от реализации, причем его доля должна превышать 70%.

Отчетность сдается каждое полугодие, налоговым периодом является один год. Поэтому следует помнить, что перейдя на ЕСХН невозможно поменять режим налогообложения до окончания налогового года.

Впрочем, при иных системах смена режима также затруднена и производится лишь с начала года.

Причем, заявление на смену формы налоговых сборов необходимо подать заблаговременно в строго определенный период.

Ранее малый бизнес имел право применять упрощенную систему налогов, платежи которого рассчитывались на основе патента. Сегодня положения законодательства существенно поменялись – с 2013 года введен новый самостоятельный режим – патентная система налогообложения.

Поэтому сейчас особенности налогообложения малого бизнеса в части оплаты стоимости патента дифференцированы от налогообложения субъектов предпринимательства, работающих на других режимах, так как по новой системе необходимо уплатить только лишь стоимость патента.

Общая сумма патента рассчитывается по ставке 6% от предполагаемого годового дохода компании. Однако следует знать, что его теперь нельзя уменьшить как ранее, на сумму страховых взносов, выплаченных по обязательному страхованию.

Применение данного режима возможно только для индивидуальных предпринимателей. Помимо этого, патентное налогообложение применяется только при определенных видах деятельности – в законе их указано 69 и этот список окончательный.

Следует помнить, что при покупке патента на срок меньше чем 6 месяцев, полную его стоимость необходимо оплатить в срок до 25 числа месяца после начала его действия.

При большем сроке действия патента можно сначала оплатить его треть, а остальные две трети ближе к концу окончания срока его действия – но не позже чем за 30 дней до его прекращения.

Единый налог на вменённый доход (ЕНВД)

Налоги для субъектов малого предпринимательства значительно изменилось в 2013 году. С этого года, а также и теперь, переход на единый налог на вмененный доход стал добровольным. Также подвергся изменению и расчет ЕНВД – теперь он рассчитывается, начиная со дня постановки на учет, исходя из количества дней, которые были отработаны фактически в данном месяце.

Рассчитывается он по формуле, куда входит величина базовой доходности, установленная субъектом федерации, коэффициенты, которые зависят от специфики работы предприятия и ставка налога. Быстро посчитать и оплатить налог помогут онлайн сервисы.

Предельный расчет количества наемного персонала рассчитывается не как ранее, а от средней численности рабочей силы. Число работников, как и ранее должно быть не более 100.

Преимущества ЕНВД

Налогообложение деятельности предприятия по ЕНВД имеет следующие преимущества:

- освобождению от уплаты следующих налогов:

- на прибыль (юридические лица);

- на доходы физических лиц (индивидуальные предприниматели);

- на имущество;

- на добавленную стоимость.

Как уже было отмечено ранее, по вышеуказанным налогам требуется ведение достаточно сложного бухгалтерского и налогового учета. Соответственно, замена указанного ряда налоговых выплат намного упрощает ведение учета и сокращает документооборот.

- несложность расчета налога;

- фиксированная сумма налога;

- налог, который не зависит от реальной выручки предприятия, позволяет легально вести бизнес с различными оборотами без страха перед налоговыми органами;

- легкость ведения простота учета доходов и расходов.

Недостатки ЕВНД

Особенности сбора налогов с субъектов малого предпринимательства включают возможность совмещения разных режимом налогообложения и эта, казалось бы, благоприятная возможность, при ЕНВД оборачивается значительным недостатком.

В этом случае многопрофильные предприятия обязаны вести по всем видам деятельности раздельный учет, что значительно увеличивает трудозатраты, так как требуется более детальный учет аналитики. Соответственно и увеличивается число уплачиваемых в бюджет налогов.

К недостаткам данного режима можно отнести и следующие:

- обязательная уплата фиксированной суммы, при отсутствии необходимой выручки может принести убыток предприятию;

- налогообложение малого бизнеса в России несовершенно, поэтому наблюдается путаница в исчислении ЕНВД в регионах.

Упрощённая система (УСН)

Наиболее распространенным налоговым режимом является так называемая «упрощенка». Как и прочие специальные режимы налогообложения, УСН используется малыми предприятиями на добровольной основе. Но опять же, в налоговом законодательстве есть ряд ограничений для применения в УСН.

Кто не может применять УСН? Итак, к ним относятся:

- фирмы, которые имеют доход за 9 месяцев более чем 15 000 000 рублей;

- предприятия, которые в течение года заработали более 20 000 000 рублей;

- количество наемного персонала не должно быть более 100 человек;

- стоимость имущества должна быть более 100 000 000 рублей.

Плюсы УСН

Соответственно, как при прочих специальных режимах при УСН предприятие вправе не платить следующие налоги:

- на прибыль (юридические лица);

- на доходы физических лиц (индивидуальные предприниматели);

- на имущество;

- на добавленную стоимость.

Указанные налоговые платежи заменяются одним, расчет которого выбирается по желанию предприятия.

Минусы УСН

Ни один налоговый режим не может быть идеальным для ведения бизнеса. Поэтому и у популярной на данный момент упрощенной системы есть тоже недостатки:

- потеря контрагентов из-за невозможности возмещения НДС и бюджета, который предприятия на УСН не уплачивают;

- ограничения по кругу субъектов, которые имею право на выбор УСН;

- значительно ограниченный перечень расходов по сравнению с ОСНО при расчете налоговой базы;

- обязанность уплаты минимального налога даже при убыточности предприятия.

Таким образом, упрощенная система налогообложения субъектов малого предпринимательства не всегда может быть выгодна для развития бизнеса.

Особенности упрощенного режима

Налогообложение субъектов малого бизнеса по упрощенной системе осуществляется по двум объектам.

Первый – это общий доход предприятия. Налоговый платеж в этом случае составляет 6% от суммы дохода.

Второй – разница между доходами и расходами. В этом случае налоговая нагрузка составит 15% от полученной разницы.

Предприниматели вправе выбрать любой из этих объектов для налогообложения, однако прежде необходимо посчитать затрать предприятии. Чтобы выяснить, какой объект выгоднее для организации.

Замена основных налогов единственным не освобождает представителей малого бизнеса от других обязанностей перед государством, таких как:

- регулярное предоставление налоговой и статистической отчетности;

- оплата прочих налогов, зависящих от ведения бизнеса: за использование водных ресурсов, за добычу полезных ископаемых и т.д.;

- оплата акцизов в том случае, если предприниматель реализует подакцизные товары;

- оплата прочих сборов, таких как отчисления и взносы во внебюджетные фонды – ПФР, ФСС. Так, если частный предприниматель уплачивает за себя в пенсионный фонд фиксированную суммы один раз в год, то за своих работников он должен производить отчисления ежемесячно.

Оптимизация налогообложения

Конечно же, система налогообложения малого бизнеса значительно проще, чем в прочих сферах предпринимательства, однако без тщательной работы над выбором режима можно привести свою компанию к гибели. Поэтому для снижения налоговых выплат рекомендуется применять различные методы и способы для их оптимизации.

Налоговую нагрузку вполне реально рассчитать еще до открытия своего предприятия, поэтому высказывание о том, что огромные налоги неожиданно подкосили бизнес, несерьезны. При правильно составленном бизнес-плане налоги станут стабильными для бизнеса.

В том случае, если предприятие уже работает, выходом из запутанной ситуации станет налоговое планирование, при котором обязательно своевременное отслеживание всех изменений в законодательстве.

Проблемы налогообложения предприятий заключены, прежде всего, в отсутствии высококлассных специалистов, стоимость работы которых достаточно высока. На подобные издержки предприниматели часто не желают тратить свои доходы.

В результате складывается противоположная ситуация – высокие налоговые платежи и штрафы снижают эффективность ведения бизнеса.

Поэтому, чтобы получать высокую прибыль, следует уделять внимание оптимизации налогообложения предприятия и привлекать для этого профессионалов: или в штат, или работать со специалистами на аутсортинге (договор со сторонней компанией).

Только в этом случае оптимизация налогообложения малого бизнеса максимально приблизит предприятие к успеху.

ЕНВД в 2018 году. Вмененка для ИП и ООО, совмещение с НДС и Упрощенкой. Сравнение: енвд или патент?

Изменения в налоговом законодательстве 2018 года

Первый взгляд: Фиксированные взносы ИП в 2018 году

Какие налоги платить на ИП и ООО | Виды систем налогообложения | Как выбрать систему налогообложения

Источник: https://vseproip.com/nalogi-i-platezhi/sistemy-nalogooblozheniya/osobennosti-nalogooblozheniya-malyx-predpriyatij.html

Особенности налогообложения малого бизнеса

Помазанова В. В., Беляева Т. О., Хаметова А. Р. Особенности налогообложения малого бизнеса // Вопросы экономики и управления. — 2016. — №4. — С. 59-62. — URL https://moluch.ru/th/5/archive/38/934/ (дата обращения: 12.09.2018).

Малый бизнес в России. Что это? В энциклопедическом словаре понятие слова «бизнес» раскрывается так: от англ. business — предпринимательская деятельность; дело, занятие, являющееся источником дохода. То есть любой бизнес, прежде всего, должен приносить доход.

Если этого не происходит, то и дело «бизнесом» назвать нельзя. Хотя многие начинающие бизнесмены желают работать именно в русле малого бизнеса. Современная экономическая ситуация в РФ требует особого внимания к развитию структуры малого и среднего бизнеса.

Экономика развитых государств базируется именно на валовый внутренний продукт от малого и среднего предпринимательства. От того, как эффективно будут работать механизмы государственной поддержки предприятий малого бизнеса, зависит тенденция к их возникновению и развитию.

К одному из таких механизмов можно отнести систему налогообложения для малого бизнеса.

По состоянию на 2016 год для российских индивидуальных предпринимателей и организаций предусмотрено 5 режимов налогообложения: 1 общий (ОСНО) и 4 специальных (УСН, ЕНВД, ЕСХН, ПСН). Рассмотрим каждый из них более подробно:

Если предприниматель не останавливается на какой-либо схеме налогообложения, то к нему применяется общий режим, так сказать «по умолчанию». Пожалуй, самая сложная из всех систем налогов для малого бизнеса. Любой предприниматель, открыв ИП или ООО, автоматически попадает именно на налог ОСНО.

И как минимум должен сдавать единую упрощенную декларацию. Даже если не вел бизнес! На этом налоге очень серьёзная налоговая нагрузка.

Как правило, общий режим используют те предприниматели и организации, которые по каким-либо причинам не могут находиться на других системах налогообложения (например, из-за большой численности сотрудников или превышающего доступные пределы размера дохода).

При таком налогообложении предприятие ведёт бухгалтерию и налоговый учёт, и платит государству следующие налоги:

– на прибыль;

– Налог для физических лиц (далее НДФЛ), (для предприятий налог на прибыль равен 20 %, для индивидуальных предпринимателей его размер равен 13 %);

– Налог на добавленную стоимость (далее НДС), (обычно размер НДС равен 18 %, но есть и исключения — например, торговля лекарствами, тут НДС равен 10 %);

– единый социальный налог;

– акцизы и другие.

При применении общего режима налогообложения имеются достоинства:

– предприниматель может заниматься различными видами деятельности, не имея при этом ограничений на размер дохода от предприятия;

– есть возможность возмещения НДС из бюджета по разным основаниям;

– привлечение любого количества наемных работников и другие.

- Упрощённая система налогообложения (далее УСН) или «упрощёнка», как её любят называть. При этом виде налогообложения предприятие может выбрать из двух вариантов уплаты налогов:

– Выплата 6 % от всех доходов;

– Выплата 15 % от разницы между доходом и расходом.

Эта схема может применяться, если:

– доход предприятия не более 60 000 000 рублей;

– число наемных работников не должно быть больше 100 человек;

– общая оценка имущества не более 100 000 000 рублей.

У данной схемы налогообложения имеется основное преимущество: предприятие не платит следующие налоги: на прибыль (юридические лица), на имущество, НДС. Эти налоги заменяются одним, расчёт, которого выбирается по желанию предпринимателя.

Источник: https://moluch.ru/th/5/archive/38/934/

Налоговая и бухгалтерская отчетность ИП в 2018 году

Отчетность — головная боль всех бизнесменов. Каждый, кто хоть раз варился в этой кухне, знает, как сложно уследить за сроками сдачи всех важных бумаг, а ведь за позднюю сдачу начисляют штрафы и немаленькие.

Правда предпринимателям в этом плане повезло чуть больше, чем юридическим лицам, поскольку отчетность ИП не такая объемная. А на некоторых режимах налогообложения и при удачном стечении обстоятельств можно и вовсе не вести бухгалтерию.

Рассмотрим, как отчитываться перед налоговой.

Какую отчетность сдает ИП

Начать следует с классификации отчетных бумаг. Всю налоговую отчетность для ИП можно разделить на 6 категорий, каждую из которых лучше рассматривать по отдельности:

- по обязательным налогам, различным на разных режимах налогообложения;

- за наемный персонал;

- по кассовым операциям;

- по дополнительным налогам, необходимость в уплате которых зависит от специфики бизнеса;

- статистическая;

- нулевая.

Отчетность на разных режимах

Тут все просто: какой налог ИП оплачивает — такую отчетность и сдает. Если совмещает два режима — подает 2 декларации.

Общий режим

ОСНО называют режимом по умолчанию, потому что его присваивают тем лицам, которые не подали ходатайство о выборе другой системы во время регистрации в ЕГРИП. Причем в автоматическом режиме и без оповещения. Оставаться на ОСНО предпочитают не многие, так как это еще и самый сложный режим, на котором не обойтись без помощи грамотного бухгалтера.

ИП на ОСНО уплачивают все виды обязательных налогов. Это и НДФЛ, и НДС, и налог на имущество. А отчетность индивидуального предпринимателя, избравшего ОСНО на 2018 год состоит из 3 позиций:

| Декларация НДС (образец) | По форме КНД 1151001. С 2016 года сдается в электронном формате, ФНС может принять ее и на бумажном носителе, но выпишет за это штраф | До 25 числа месяца, следующего за кварталом |

| Декларация 3-НДФЛ (образец) | Частота сдачи — один раз в год | 30 апреля |

| Декларация 4-НДФЛ (образец) | Как только бизнес принесет первую прибыль, ИП должен подсчитать предполагаемый доход и занести результат в декларацию. По нему налоговики рассчитают сумму авансовых платежей по НДФЛ. | Сдается через месяц после открытия ИП, после этого про этот вид отчетности можно забыть |

Упрощенный режим

Тот, кто предпочел работать на УСН, может вдохнуть полной грудью, поскольку этот режим постарались упростить на славу. Он предполагает сдачу всего одного отчета — декларации КНД 1152017. Срок подачи тоже радует — до 30 апреля каждого года. Почему все так просто?

ИП на упрощенке должен оплатить только один налог и всего один раз в год, а ежеквартально вносит авансовые платежи, рассчитанные самостоятельно.

Налоговики не проверяют правильность авансовых расчетов, полагаясь на добросовестность предпринимателей.

Да и к чему последним химичить, если после подачи декларации все погрешности «всплывут» и разницу между подлежащей к уплате суммой и фактически внесенной придется свести к нулю.

Единый сельхозналог

Перейти на ЕСХН могут лишь те бизнесмены, деятельность которых основана на производстве сельхозпродукции. Притом, 70% всего дохода должна приносить именно эта сфера. Зато им надо сдавать всего одну декларацию КНД 1151059. Срок ее подачи — 31 марта.

Налогоплательщики на ЕСХН не освобождены от заполнения КУДИР, как и все остальные предприниматели. Предоставлять ее в ИФНС надо только по запросу уполномоченного органа.

Единый налог на вмененный доход

На ЕНВД бизнесмены платят налог не по фактическому доходу, а по некоему идеальному. Устанавливает его государство, а региональные власти вводят специальные коэффициенты, чтобы уменьшить размер отчислений. Их можно найти на сайте ФНС.

Вся отчетность ИП на ЕНВД сводится к одной налоговой декларации КНД 1152016, которую необходимо подавать квартально до 20 числа месяца, следующего за отчетным периодом.

Облагать ЕНВД можно далеко не все виды деятельности, поэтому нередко предприниматели совмещают этот режим с другими, а значит и отчетность ведут по двум режимам одновременно. Все было бы хорошо, но вмененка доступна не во всех регионах РФ, к примеру, в Москве ее нет.

Бухгалтерская отчетность ИП, в том числе КУДИР, на вмененном режиме не нужна, однако ее можно вести для упрощения учета.

Патент

ПСН — максимально простая система налогообложения, разработанная только для предпринимателей. Организации не могут купить патент, стоимость которого заменяет сразу все виды налогов и освобождает от сдачи отчетности.

Поскольку перечень видов деятельности для ПСН ограничен, и на нем нельзя нанимать более 10 человек, многие бизнесмены совмещают патент с другими режимами. В таком случае надлежит сдавать и соответствующие отчеты.

Отчетность за работников ИП

Этот вид отчетности ИП без работников предоставлять не должны, и им повезло, так как лица, которые наняли рабочих, сдают немереное число бумаг:

| Сведения о ССЧ | Уведомление о среднесписочной численности наемных сотрудников за прошлый год | 20 января |

| Декларация 2-НДФЛ | Декларация о доходах работников ИП, количество поданных бумаг должно равняться числу сотрудников | 1 апреля (если руководитель не может удержать с физлица подоходный налог, он обязан подать отчет 2-НДФЛ до 1 марта) |

| Расчет 6-НДФЛ | Подается и ежеквартально, и по итогу года |

|

| СЗВ-М | Информация о застрахованных сотрудниках | 15 числа ежемесячно |

| Единый расчет страховых взносов | Сведения обо всех внесенных в пользу наемных работников ИП страховых взносах | 30 числа месяца, следующего за отчетным кварталом |

И еще один нюанс: владельцы фирм с численностью персонала более 25 человек должны отсылать отчет в ФНС в электронном виде, остальные — в бумажном.

Нулевая отчетность ИП 2018

Нулевые отчеты могут сдавать только ИП на упрощенке и общем режиме, так как патент вообще не предполагает сдачу отчетов, а на ЕНВД за налоговую базу принимается вымышленный доход, а не реальный, и нулевых показателей на нем не может быть.

Нулевые отчеты ИП подаются при полном отсутствии денежных переводов как на банковском счете, так и в кассе. Вместо НДС и НДФЛ можно заполнить единую упрощенную декларацию. Срок подачи упрощенного отчета — до 20 числа месяца после отчетного квартала. Это квартальный отчет, зато состоит он всего из 2 листов и может заполняться сразу по нескольким налогам.

На упрощенке тоже сдают нулевую отчетность, правда в таком случае заполняют тот же бланк КНД1152017, но немного по-другому:

- ИП на УСН 6% вносят информацию только в титульный лист, р. 1.1 и р. 2.1.1;

- ИП на УСН 15% вносят сведения в титульный лист, р. 1.2 и р. 2.2.

Отчетность по ККМ

Индивидуальные предприниматели, осуществляющие денежные операции с применением ККМ, обязательно должны соблюдать кассовую дисциплину (ведение кассовой документации, соблюдение лимита денежных средств в кассе).

Однако законодатели сократили количество кассовых отчетов для малого бизнеса, в 2018 году ИП не обязаны вести кассу на равных с ЮЛ и составлять кассовые документы (кассовую книгу, ПКО, РКО).

Снято с них и ограничение в виде лимита на наличие средств в кассе.

Единственное, что по-прежнему закреплено за бизнесменами, — это оформление бухгалтерских платежных ведомостей для подтверждения выдачи заработной платы.

Отчетность ИП в Росстат

Существует и статистическая отчетность. Ежегодно Росстат проводит исследования на основании сведений, полученных от руководителей фирм. Отчитываться перед этим органом должны не все лица, а толькоте, которых выберет Росстат. Он вышлет им соответствующее уведомление с необходимыми формами для заполнения.

Индивидуальный предприниматель, который заинтересовал Росстат, обязан сдать отчетность в срок, обозначенный в уведомлении — месяц, квартал, год. За игнорирование требования можно получить штраф, размер которого указан в статье 13.19 кодекса и варьирует от 10 до 40 тыс. руб.

https://www.youtube.com/watch?v=bnIwd-OG4Fc

Остальные предприниматели должны отчитываться перед органом раз в 5 лет. Когда этот срок подойдет, Росстат напомнит об обязанности, выслав извещение с бланками для заполнения.

В перечень обязательных форм статистических отчетов ИП в 2018 году входят:

| 1-ИП | Обязательные сведения о предпринимательской деятельности | 2 марта |

| 1-ИП (торговля) | Сведения о предпринимательстве в сфере торговли | 17 октября |

| ПМ-пром | Данные о производстве продукции субъектами малого бизнеса | Квартальный отчет, который подается до 4 числа |

По ФЗ №402 предприниматели должны предоставлять Росстату бухгалтерский баланс и бумаги о финансовых итогах. Уточнить список можно в подведомственном региональном органе.

Дополнительная отчетность

В зависимости от направленности бизнеса и специфики ведения дел предприниматель может использовать акцизы, биоресурсы, водные ресурсы, полезные ископаемые, транспорт. Все это облагается налогом, и по некоторым из них надо отчитаться.

| Декларация по акцизам | Эту пошлину нужно платить до 25 числа ежемесячно. В особых случаях разрешена оплата один раз в 9 месяцев, полугодие или год | До 25 числа ежемесячно |

| Отчет по водному налогу | Средства нужно перечислить до 25 числа следующего после отчетного периода (квартала) месяца | Ежеквартально до 20 числа |

| Декларация по НДПИ (налогу за добычу полезных ископаемых) | За полезные ископаемые заплатить придется в каждый последний день месяца | До 25 числа ежемесячно |

Налоговая отчетность при закрытии ИП

Рано или поздно все закрываются. Одни из-за расширения бизнеса и необходимости в образовании организации, другие из-за отсутствия прибыли. Как бы там ни было, одним из обязательных пунктов процедуры ликвидации является сдача отчетности ИП. С ее подготовки и следует начинать.

На каждом режиме действуют свои правила сдачи последних бумаг:

- на ЕНВД ИП сдает отчетность до подачи документов о закрытии;

- на УСН — до 25 числа месяца, следующего после ликвидации;

- 3-НДФЛ — в пятидневный срок со дня ликвидации;

- декларация НДС — до 22 апреля за 1 квартал года.

Все отчеты ИП подлежат хранению в течение установленного законодателями срока. За утерю и порчу бумаг придется платить штрафы, размер которых превышает стоимость восстановления.

Источник: https://IP-vopros.ru/vedenie-ip/otchetnost/nalogovaya-i-buhgalterskaya

Бухгалтерская отчетность УСН: образец :

Организации, которые применяют упрощенный режим налогообложения, должны раз в год сдавать финансовую отчетность.

Эта обязанность у них появилась с начала 2013 года вместе со вступлением в силу изменений в закон № 402-ФЗ, регулирующий правила ведения бухучета.

Под это требование попадают лишь организации, а вот индивидуальные предприниматели по-прежнему могут не вести бухучет и не подают финансовой отчетности.

Бухгалтерская отчетность при УСН

Как известно, отчетность бывает налоговой и бухгалтерской. Основной формой налоговой отчетности при УСН является декларация по налогу, который платится в связи с применением этой системы.

Кроме того, организации отчитываются и по другим налогам и сборам, плательщиками которых они являются.

Что же до отчетности бухгалтерской, то какой-то специальной формы для «упрощенщиков» не предусмотрено, то есть они подчиняются общим требованиям. Однако есть один нюанс.

Упрощенный налоговый спецрежим введен с целью предоставить преференции малому бизнесу. Им могут воспользоваться компании, удовлетворяющие определенным параметрам по размеру дохода и количеству работников. Поэтому на практике большинство организаций, применяющих УСН — это малый бизнес. А такие субъекты экономической деятельности могут отчитываться не в классической, а в сокращенной форме.

Таким образом, если компания удовлетворяет критериям малого бизнеса и применяет УСН, бухгалтерскую отчетность она может подавать по упрощенной форме. В противном случае она должна представить классическую отчетность.

Как узнать, является ли компания на УСН субъектом малого бизнеса

Закон считает малыми те компании, которые подходят под такие условия:

- При наличии в составе ее учредителей из числа юридических лиц их доля не должна превышать:

- 49%, если сам учредитель не относится к категории малых компаний либо является иностранным юрлицом;

- 25%, если учредитель — муниципальное образование или субъект РФ, благотворительный фонд, общественная или религиозная организация.

- За предшествующий год компания получила доход не более 800 млн рублей. Учитывается весь налогооблагаемый доход.

- Среднесписочная численность лиц, работающих в организации, за прошлый год не превысила 100 человек.

Помимо этих критериев, есть еще особые условия, прописанные в законе о бухучете. Например, нельзя применять упрощенную отчетность организациям, подлежащим обязательному аудиту. А ему подлежат абсолютно все акционерные общества.

Таким образом, АО не имеет права сдавать бухотчетность в сокращенном варианте, даже если удовлетворяет критериям малого бизнеса. Также установлено ограничение для подачи отчетности в упрощенной форме для определенных типов компаний.

Например, это организации из госсектора, жилищные кооперативы, микрофинансовые компании, адвокатские бюро и некоторые другие.

Итак, при удовлетворении всем требованиям, установленным для малого бизнеса, компания на УСН бухгалтерскую отчетность может подавать по упрощенной форме.

Чем отличается состав полной и сокращенной отчетности

Классическая финансовая отчетность состоит из следующих документов:

- Бухгалтерский баланс.

- Отчеты:

- о финансовых результатах;

- об изменении капитала;

- о движении денежных средств;

- для некоммерческих организаций — о целевом использовании средств;

- Пояснительная записка.

При этом основными формами отчетности являются баланс и отчет о финансовых результатах. Все остальное — это лишь приложения к двум упомянутым формам. Так вот, малые компании могут эти приложения не составлять. Таким образом, для малых компаний на УСН бухгалтерская отчетность будет включать:

- Баланс.

- Отчет о финансовых результатах.

Как видим, количество форм, которые в рамках финансовой отчетности могут подавать малые компании, значительно сокращено. Но на этом преференции не заканчиваются. Сами отчеты могут быть составлены как в обычной, так и в упрощенной форме.

Упрощенный баланс

Баланс в упрощенной форме показывает активы и обязательства организации в довольно укрупненном виде. Его форма и порядок составления даны в приказе Минфина № 66н (приложение № 5).

Упрощенный баланс, как и классический, состоит из актива и пассива. Однако данные в нем представляются без детализации, поэтому каждый из этих разделов содержит всего несколько строк. В баланс включаются сведения за отчетный и 2 предыдущих года.

Образец бухгалтерской отчетности на УСН, а именно ее главной формы — упрощенного баланса, представлен на следующем изображении.

Источником сведений в балансе являются данные бухучета компании. Для малых предприятий предусмотрена возможность упростить не только отчетность, но и сам учет. В частности, разрешено применять упрощенный план счетов, не использовать некоторые ПБУ, не создавать резервы (кроме резерва по сомнительным долгам), исправлять ошибки в учете в текущем периоде.

Упрощенный отчет о финансовых результатах

Упрощенная форма этого отчета также сильно сокращена по сравнению с классической. В его табличной части всего 7 строк.

Отражению в отчете подлежит выручка, расходы по основному виду деятельности, начисленные к уплате проценты по любым заемным средствам, прочие доходы и расходы, налоговые обязательства, а также прибыль или убыток.

Как и в балансе, данные представляются укреплено, без детализации. В отчет включаются сведения за отчетный и предыдущий годы.

Бланк отчета приведен на следующем изображении.

Как подать отчетность

Финансовая отчетность подается один раз в год. Срок сдачи — не позднее 3 месяцев после того как окончился отчетный год. То есть отчетность за 2017 год нужно сдать до 31 марта 2018 года.

По общему правилу, если эта дата приходится на выходной, то крайний срок сдвигается на следующий рабочий день.

Периодичность и срок подачи не зависят от того, отчитывается компания по полной программе или по упрощенной.

Годовая бухгалтерская отчетность на УСН с 2013 года подается в две инстанции: в ИФНС, где компания стоит на учете, и в территориальное подразделение органа государственной статистики. Так что составлять отчетность нужно как минимум в трех экземплярах: по одному для каждого контролирующего органа, и третий — для себя.

Отчетность подается на бумаге либо электронно. Во втором случае это можно сделать по ТКС через специализированную компанию-оператора. Отчетность в ФНС в электронном виде также можно сдать непосредственно на сайте службы. Для подачи понадобится усиленная цифровая подпись.

Также отметим, что бухгалтерскую отчетность ООО на УСН обязано подавать и в том случае, если в отчетном году деятельности не вело.

Ответственность

Если отчетность не будет представлена в срок, это повлечет штраф по статье 126 НК РФ. За каждую непредставленную форму организация заплатит 200 рублей. Может быть наказано и ответственное должностное лицо — на основании статьи 15.6 КоАП ему грозит штраф в сумме 300–500 рублей.

За погрешности перед органами статистики наказание серьезнее. В этом случае применяется статья 19.7 КоАП, и штраф составит от 3000 до 5000 рублей для организации. Должностное лицо тоже может поплатиться за свою неосмотрительность — для него предусмотрен штраф 300–500 рублей.

Весьма сурово наказывается искажение данных финансовой отчетности, если оно составило 10% и более, и ошибка не исправлена до утверждения. В данном случае штраф будет наложен на должностное лицо в соответствии со статьей 15.11 КоАП РФ и составит 5000–10000 рублей.

Подведем итоги

Итак, если компания применяет УСН, сдать бухгалтерскую отчетность в сокращенном варианте она может лишь при условии, что удовлетворяет критериям малого бизнеса. В противном случае подается полная отчетность со всеми приложениями и пояснительной запиской. Упрощенные отчеты представляют собой довольно простые по структуре формы по сравнению с их классическими вариантами.

Применение упрощенных форм не вменено в обязанность юридическим лицам из числа субъектов малого предпринимательства, в том числе применяющим УСН. Бухгалтерская отчетность для малых предприятий — это лишь предоставленная законодательством преференция. Воспользоваться ею или нет — этот вопрос каждое юридическое лицо решает самостоятельно.

Источник: https://BusinessMan.ru/buhgalterskaya-otchetnost-usn-obrazets.html