Уточненные декларации и расчеты: когда и как их следует подавать

В июле бухгалтерам предстоит очередной отченый период. Увы, но от ошибок при расчете налогов и взносов никто не застрахован. Поэтому знать правила исправления подобных ошибок нужно каждому бухгалтеру.

На первый взгляд, правила эти достаточно просты и зафиксированы всего в 2 статьях Налогового кодекса. Однако из общих правил имеется множество исключений, способных поставить в тупик даже опытного главбуха.

Как корректировать налоговую базу и подавать уточненные декларации в тех или иных случаях? Давайте разбираться.

В Налоговом кодексе порядку исправления ошибок, допущенных при расчете налога, посвящены всего две статьи. Первая из них (статья 54 НК РФ), регулирует порядок корректировки налоговой базы. Вторая (статья 81 НК РФ) содержит правила представления уточненных деклараций.

Итак, в чем же заключаются общие правила? Они достаточно просты: если известен период искажения налоговой базы, то изменения нужно вносить именно в этом периоде. Ну, а если период неизвестен, то исправления вносятся текущей датой. Из этого правила есть всего одно исключение: если ошибка привела к излишней уплате налога, исправления тоже можно внести текущей датой.

Порядок представления уточненной декларации также зависит от последствий ошибки. Если она привела к недоплате налога, то «уточненка» обязательна. Если же налог из-за ошибки был переплачен, то подача «уточненки» — это право, а не обязанность налогоплательщика.

Из сказанного следует, что ошибки «в пользу бюджета» налогоплательщик может по своему выбору исправить двумя способами: либо подав уточненную декларацию, либо скорректировав обязательства текущего периода.

Обратите внимание на важный нюанс: исправлять ошибки в текущем периоде и соответственно не подавать уточненную декларацию можно только если в результате искажения налог в большем размере был фактически уплачен в бюджет.

А значит, если в периоде ошибки организация налог не уплачивала (например, если доходы были меньше или равны расходам), то права на использование «льготного» порядка у налогоплательщика уже нет. И придется подавать «уточненную» декларацию, даже если происходит уменьшение доходов или увеличение расходов (письмо Минфина России от 24.03.17 № 03-03-06/1/17177).

Исключения из правил

Как гласит известная поговорка, из каждого правила есть исключение. И в случае с порядком исправления ошибок в налоговом учете таковые тоже имеются. Причем, далеко не одно.

Ндс и корректировочные счета-фактуры

Начнем с НДС, для которого законодатель ввел фактически отдельные правила корректировки налоговой базы. Речь идет о корректировочных счетах-фактурах. Их можно выставлять в ситуациях, когда по соглашению сторон произошло изменение стоимости и (или) количества ранее отгруженных товаров, работ или услуг (п. 3 ст. 168 и п. 10 ст. 172 НК РФ, письмо Минфина от 17.11.

16 № 03-07-09/67407, см. «В одном корректировочном счете-фактуре можно указать увеличение количества одних товаров с одновременным уменьшением количества других»). Причем, корректировочный счет-фактура может исправлять налоговую базу в обе стороны: как в большую, так и в меньшую.

И ни в том, ни в другом случае налогоплательщику не нужно подавать уточненную декларацию — таковы правила НК РФ.

Если корректировочный счет-фактура составляется в связи с уменьшением количества товаров (работ, услуг), он регистрируется продавцом в книге покупок в любом квартале, начиная с того, когда получен документ, подтверждающий согласие покупателя на уменьшение количества товаров (работ, услуг), но не позднее трех лет со дня составления корректировочного счета-фактуры (п. 13 ст. 171, п. 10 ст. 172 НК РФ). Соответственно, какие-либо изменения в книгу продаж за период, в котором был зарегистрирован первоначальный счет-фактура, не вносятся. Основания для представления уточненной декларации отсутствуют.

Если же корректировочный счет-фактура составляется в связи с увеличением количества товаров (работ, услуг), то он регистрируется продавцом в книге продаж в периоде составления (п. 10 ст. 154 НК РФ).

Соответственно, какие-либо изменения в книгу продаж за период, в котором был зарегистрирован первоначальный счет-фактура, тоже не вносятся.

Следовательно, как и в предыдущем случае, оснований для представления уточненной декларации не появляется.

Но на этом особенности НДС не заканчиваются. Особые правила для этого налога фактически действуют, если нужно исправить реальную ошибку, повлекшую переплату налога.

То есть в случае, когда уменьшение стоимости или количества производится не по соглашению сторон, а из-за неверного оформления первоначальных документов, или неточности в самой декларации. Казалось бы, здесь можно использовать общее правило ст.

54 НК РФ и скорректировать все в периоде выявления ошибки, уменьшив налог текущего периода. Однако налогоплательщик, который решит так поступить, не сможет правильно заполнить налоговую декларацию.

Ведь, согласно п. 5.1 ст. 174 НК РФ, в налоговую декларацию по НДС включатся сведения, указанные в книге покупок и книге продаж налогоплательщика. А регулирующее порядок заполнения данных книг постановление Правительства РФ от 26.12.

11 № 1137, никак не регламентирует возможность уменьшения налоговой базы текущего налогового периода на суммы налога, излишне исчисленные в предыдущих налоговых периодах. То есть в отношении НДС механизм реализации исправлений ошибки в текущем периоде, предусмотренный ст.

м

54 НК РФ, в настоящее время отсутствует.

Значит, если речь идет не о корректирующем счете-фактуре, а об исправлении ошибок, то плательщику НДС придется в любом случае сдавать уточненную декларацию за период ошибки. Даже если ошибка повлекла переплату по НДС.

Налог на прибыль и УСН

Следующее исключения касается налога на прибыль, а также единого налога при УСН-15% («доходы минус расходы»).

Исключение применяется в части уменьшения доходной части налоговой базы на расходы в виде сумм уплаченных налогов, если в последующем выясняется, что налоги эти были переплачены и в завышенном размере включены в расходы, что автоматически повлекло недоплату налога на прибыль или единого налога при УСН.

Так вот, в данном случае, несмотря на то, что налог был недоплачен, корректировки можно проводить в периоде выявления ошибки. Объясняется это следующим образом (см. постановление Президиума ВАС РФ от 17.01.

12 № 10077/11): исчисление налогов, учитываемых в составе расходов, в излишнем размере (в том числе вследствие неприменения льготы или иного освобождения) в принципе не может квалифицироваться как ошибка при исчислении налога на прибыль. В подобной ситуации корректировка налоговой базы по соответствующему налогу должна рассматриваться как новое обстоятельство.

И влечет необходимость учесть излишне исчисленную (и учтенную ранее в расходах) сумму налога в составе доходов непосредственно в периоде корректировки налоговых обязательств. При этом данная сумма включается в состав внереализационных доходов, перечень которых, в силу статьи 250 НК РФ, является открытым. Аналогичные выводы содержатся в п.

17 Обзора судебной практики Верховного Суда РФ № 4 (2016), утв. Президиумом ВС РФ 20.12.16, а также в письмах ФНС России от 12.02.14 № ГД-4-3/2216@ и Минфина России от 16.10.15 № 03-03-06/59344.

Состав уточненной декларации

Итак, с вопросом о том, когда нужно подавать уточненную декларацию, мы разобрались. Однако подготовка самой корректирующей декларации тоже имеет свои нюансы.

Основные правила, касающиеся оформления уточненной декларации, приведены непосредственно в НК РФ. Так, согласно п. 5 ст.

81 НК РФ, уточненная налоговая декларация подается в налоговый орган по месту учета налогоплательщика по той же форме, которая действовала в периоде, за который была подана первоначальная декларация.

При этом нормы, согласно которой «уточненка» подается только в той части, которая претерпела изменения, НК РФ не содержит. Значит, уточненная декларация подается в полном составе, со всеми данными и приложениями, в т. ч. и теми, которые изменений не претерпели. Подтверждение этому тезису находим и в некоторых приказах, утверждающих порядки заполнения конкретных деклараций.

Так, в уточненную декларацию по НДС включаются те разделы декларации и приложения к ним, которые ранее были представлены налогоплательщиком в налоговый орган, с учетом внесенных в них изменений, а также иные разделы декларации и приложения к ним, в случае внесения в них изменений (дополнений) (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.14 № ММВ-7-3/558@)).

Причем, в случае с «уточненкой» по НДС есть и другая особенность. Она касается декларации, представляемой при подтверждении права на ставку 0 процентов. По правилам п. 10 ст. 165 НК РФ, документы, необходимые для обоснования применения налоговой ставки 0 процентов, представляются налогоплательщиками одновременно с представлением налоговой декларации.

Это положение конкретизировано в п. 3 Порядка заполнения налоговой декларации по НДС, где сказано, что указанные документы представляют одновременно с разделом 4 декларации.

Значит, если первоначальная декларация по ошибке налогоплательщика была подана хоть и с приложением документов, но без раздела 4, то к «уточненке» с заполненным разделом 4 нужно будет повторно приложить все необходимые документы.

Исключения для РСВ и декларации по налогу на прибыль

Впрочем, из общего правила о составе уточненной декларации есть исключения. Так, согласно п. 1.

2 Порядка заполнения расчета по страховым взносам, в уточненный расчет подлежат включению те разделы расчета и приложения к ним, которые ранее были представлены плательщиком в налоговый орган (за исключением раздела 3 «Персонифицированные сведения о застрахованных лицах»), с учетом внесенных в них изменений, а также иные разделы расчета и приложения к ним, в случае внесения в них изменений (дополнений). Соответственно, если нужно внести изменения в расчет по страховым взносам, то «уточненка» представляется в том же составе, что и первоначальный, но без включения в него раздела 3 (если, конечно, изменения не касаются данных, включенных именно в этот раздел).

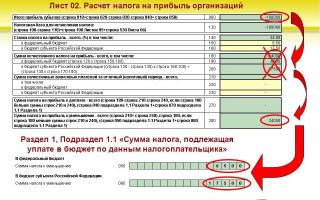

Еще одно исключение находим в п. 3.2 Порядка заполнения декларации по налогу на прибыль организаций (утв. Приказом ФНС России от 19.10.16 № ММВ-7-3/572@). Там говорится, что в состав уточненной декларации по налогу на прибыль не нужно включать приложение № 2, если изменения его не касаются.

Так что бухгалтеру, занятому подготовкой «уточненки», можно дать универсальный совет. Прежде чем отправлять скорректированный документ в ИФНС, стоит заглянуть в Порядок заполнения декларации по соответствующему налогу. Там следует проверить, нет ли каких-то особенностей в части состава уточненной декларации именно в вашем конкретном случае.

Источник: https://www.buhonline.ru/pub/comments/2017/6/12397

Уточненная декларация по налогу на прибыль: основные нюансы

Статья была в первые опубликована в журнале»Бухгалтерия: просто, понятно, практично» № 5, сентябрь 2011 www.ibuh.ru Автор: Татьяна Лобко Директор Департамента бухгалтерского, налогового и правового консалтинга группы компаний «ВнешЭкономАудит»

В каких случаях нужно подать уточненную декларацию

Причин подачи уточненной декларации может быть очень много, например бухгалтер самостоятельно обнаружил ошибку или ему на нее указали аудиторы.

Ошибка может быть выявлена и руководителем, если в его должностные обязанности входит контроль учета и налогообложения.

Важно зафиксировать то, как именно была обнаружена ошибка, можно указать в пояснительной записке к уточненной декларации либо составить докладную, так как данная информация имеет существенное значение.

Возникает вопрос — а какие последствия ждут организацию при подаче «уточненки» с суммой к доплате или возврату (зачету)?

Организация обязана подать уточненную налоговую декларацию, если в ранее сданной декларации она обнаружила неточности или ошибки, которые повлекли за собой занижение налоговой базы и неполную уплату налога в бюджет.

Подавать уточненную декларацию нужно, если период, в котором была допущена ошибка, известен.

Если период, в котором была допущена ошибка, не известен, уточненная декларация не подается. В этом случае пересчитать налоговую базу и сумму налога нужно в том периоде, в котором ошибка была обнаружена (п. 1 ст. 81 и п. 1 ст. 54 НК РФ).

Такой порядок распространяется как на налогоплательщиков, так и на налоговых агентов. При этом налоговые агенты обязаны подавать уточненные расчеты только по тем налогоплательщикам, в отношении которых обнаружены ошибки (п. 6 ст. 81 НК РФ).

Если ошибка, допущенная в налоговой декларации, повлекла за собой излишнюю уплату налога, то организация вправе:

– подать уточненную декларацию за тот период, в котором ошибка была допущена (но не обязана этого делать);– исправить ошибку, пересчитав налоговую базу и сумму налога за тот период, в котором эта ошибка была обнаружена. Таким способом можно воспользоваться независимо от того, известен ли период, в котором была допущена ошибка или нет;

– не предпринимать никаких мер по исправлению ошибки (например, если сумма переплаты незначительна).

Это следует из положений абз. 3 п. 1 ст. 54 и абз. 2 п. 1 ст. 81 НК РФ и письма ФНС России от 11.03.11 № КЕ-4-3/3807.

Некоторые особенности имеет порядок исправления ошибок в декларациях по налогу на прибыль за те налоговые периоды, в которых у организации сложился убыток.

Источник: https://www.ural-audit.ru/press_center/publikacii-specialistov-v-smi/utochnennaja-deklaracija-po-nalogu-na-pribyl-osnov/

Когда можно не составлять уточненку ради того, чтобы исправить расчет налогов

От чего убережет: Вам не придется подавать в инспекцию уточненную декларацию, и потому не будет лишнего повода для камеральной проверки.

Чтобы исправить старую налоговую ошибку, надо пересчитать итоги уже закрытого периода и сдать в инспекцию уточненку.

Это общее правило, из которого, к счастью, есть несколько исключений, когда достаточно внести изменения в расчет налогов в текущем периоде. И обойтись без уточненной декларации. Вот про эти случаи мы и расскажем вам в статье.

И объясним, как же на самом деле исправить неточность.

Если неточность привела к тому, что ваша компания заплатила лишнего в бюджет, сдавать уточненку вы не обязаны. Исправить такой недочет можно в текущем периоде. Это базовое правило прописано в статьи 54 Налогового кодекса РФ. Но применять его на практике вы можете лишь в отношении налога на прибыль. Для других налогов оно не работает. Подробнее об этом вы можете узнать из таблицы ниже.

Ситуация Почему нельзя скорректировать расчет налога за текущий период Занизили вычеты по НДС за прошлый квартал. К примеру, вы распределяли входной НДС между деятельностью на общем режиме и вмененкой и ошиблись в расчете пропорции Правила статьи 54 Налогового кодекса РФ действуют, когда бухгалтер ошибся в расчете налоговой базы. Для НДС налоговая база — это выручка от реализации товаров. Вычеты же уменьшают не налоговую базу, а рассчитанную сумму НДС. Поэтому хотя завышение вычетов и означает переплату налога, исправить эту неточность в текущем периоде нельзя. Такой вывод есть в . Поэтому вам надо составить дополнительный лист к книге покупок и сдать уточненную декларацию Завысили выручку по НДС за прошлый период. Скажем, зарегистрировали один и тот же счет-фактуру в книге продаж дважды В этом случае ошибка связана с расчетом налоговой базы и, казалось бы, ее можно исправить в текущем периоде. Однако такая возможность никак не предусмотрена в действующих Правилах ведения книги продаж, утвержденных . Согласно этим правилам поставщик должен исправить ошибку в дополнительном листе к книге продаж за период отгрузки. А затем подать инспекторам уточненную отчетность Расходы в налоговом учете занизили за период, в котором получен убыток В данном случае переплаты налога нет. Ведь сумма ошибочно не учтенных расходов только увеличит сумму убытка. Поэтому придется сдать уточненку. Это подтверждает<\p> Выявили сразу несколько ошибок за один и тот же период: из-за одних налог завышен, другие привели к недоимке В принципе ту ошибку, которая привела к переплате, можно исправить в текущей отчетности. А неточность, из-за которой налог занижен, — в уточненной декларации (). Но смысла в этом нет, лучше сдать налоговикам одну уточненку, в которой скорректировать все неточности Переплатили налог на имущество В декларации по налогу на имущество не предусмотрена возможность показать переплату по налогу за прошлый период. Поэтому нужно составить уточненную декларацию Ошибку, которая привела к переплате налога, можно исправить в текущем периоде.

Теперь посмотрим, каким именно способом ошибку по налогу на прибыль можно исправить в текущем периоде.

Чаще всего налог на прибыль завышен, когда вы не учли какие-либо расходы. Скажем, если документы по ним поступили с задержкой.

В этом случае не признанную ранее сумму включите в ту группу расходов, к которой они относятся согласно правилам, установленным в Налоговом кодексе РФ. Скажем, к расходам на амортизацию, оплату труда, процентам по полученным займам или кредитам и прочим видам затрат. Так рекомендуют поступать чиновники из Минфина России в .

Расходы, которые вы не учли в прошлом периоде, можно отразить в текущей декларации по налогу на прибыль.

Другой вариант: вы переплатили налог на прибыль, поскольку завысили доходы. Тогда лишнюю сумму поступлений вы можете отразить в ближайшей декларации как убыток прошлых лет, выявленный в текущем периоде. При этом сумму излишне начисленного дохода запишите по приложения № 2 к листу 2 декларации.

ООО «Прогресс» в октябре 2012 года получило от учредителя оборудование стоимостью 135 000 руб. Доля этого участника в уставном капитале компании составляет 100 процентов.

Поэтому в данном случае действует льгота, предусмотренная пункта 1 статьи 251 Налогового кодекса РФ. То есть стоимость полученного оборудования не нужно отражать в доходах.

Однако бухгалтер по ошибке показал внереализационный доход.

В июне 2013 года бухгалтер выявил указанную погрешность. В связи с этим в декларации за полугодие он включил стоимость оборудования в размере 135 000 руб. в состав убытков прошлых лет, выявленных в текущем периоде.

Допустим, вы переплатили налог на имущество либо транспортный или земельный налог. Эту ошибку вы исправили в уточненке (см. таблицу выше).

Но ведь данная неточность повлияла и на налог на прибыль, поскольку сумму имущественного налога вы учитывали в расходах. Значит, по налогу на прибыль у вас возникает недоимка.

Казалось бы, сдавать уточненную декларацию в этом случае обязательно. А перед этим еще и доплатить налог с пенями. На самом же деле поступать так не придется.

м

Вы вправе скорректировать расчет налога на прибыль в текущем периоде. Такой вывод есть в .

Компания может не исправлять прибыльную отчетность, если учла в расходах завышенную сумму налога на имущество. Так считают судьи ВАС РФ.

Дело в том, что в расчете налога на прибыль ошибки как таковой в данном случае нет. Ведь на тот момент вы учли реальные суммы расходов в виде имущественного налога.

Значит, скорректировать налоговую базу по прибыли вы можете в том периоде, когда внесли изменения в расчет имущественного налога. Для этого сумму завышенных расходов нужно включить в состав внереализационных доходов ().

Хотя заметим, что местные инспекторы привыкли требовать от компаний, которые исправляют ошибки по имущественным налогам, еще и уточненку по прибыли. Поэтому советуем поступить так. Если сумма корректировки невелика, исправьте обе декларации: по налогу на имущество и по прибыли.

Вы пересчитали налог на имущество на весьма существенную сумму? В таком случае можете воспользоваться позицией судей ВАС РФ. Тогда вам не придется доплачивать пени по налогу на прибыль.

И даже если инспекторы с этим не согласятся, вы наверняка сможете отстоять свою позицию в региональном УФНС России.

Ведь сотрудники ФНС России поручили всем налоговикам учитывать позицию Высшего арбитражного суда РФ (подробнее об этом — в статье ).

Вот еще одна ситуация, в которой вы можете скорректировать налоговые обязательства компании без уточненки. Это когда вы, как поставщик, снижаете цену на уже отгруженные товары. Или же, наоборот, получаете такого рода скидку от контрагента. Дадим решения для обеих сторон.

Выпишите корректировочный счет-фактуру и зарегистрируйте его в книге покупок. Так вы примете к вычету НДС с разницы между первоначальной и новой ценой товаров в текущем квартале.

Это следует из Правил ведения книги покупок, утвержденных .

То есть составлять дополнительный лист к книге продаж за период отгрузки и сдавать уточненку в ситуации, когда вы предоставляете покупателю скидку, не нужно.

В налоговом учете вы можете отразить скидку тоже в текущем периоде. Чиновники считают, что правила можно применять и для ситуации, когда снижают цену на уже отгруженный товар. Об этом свидетельствует . То есть сумму скидки вы можете отнести к внереализационным расходам как убыток прошлых лет, выявленный в отчетном периоде.

В апреле 2013 года ООО «Поставщик» предоставило покупателю скидку на товары, отгруженные в ноябре 2012 года. Стоимость товаров составляет 1 416 000 руб., в том числе НДС — 216 000 руб.

Размер скидки равен 7 процентам. Бухгалтер ООО «Поставщик» составил корректировочный счет-фактуру, в котором зафиксировал уменьшение суммы НДС на 15 120 руб.

И зарегистрировал его в книге покупок за II квартал 2013 года.

В бухучете сумму скидки бухгалтер отразил такими проводками:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 62

— 99 120 руб. (1 416 000 руб. × 7%) — учтена скидка покупателю по отгруженным товарам;ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 91 субсчет «Прочие доходы»

— 15 120 руб. (216 000 руб. × 7%) — принят к вычету НДС по корректировочному счету-фактуре.В декларации по налогу на прибыль за полугодие 2013 года сумму скидки бухгалтер учтет как убыток прошлых лет, выявленный в текущем периоде.

Вам нужно восстановить часть НДС, которую вы ранее заявили к вычету. Для этого отразите полученный от поставщика корректировочный счет-фактуру в книге продаж за текущий период. Такой порядок закреплен в Правил ведения книги продаж, утвержденных .

Если поставщик предоставил вашей компании скидку на товары, которые вы уже реализовали, их стоимость придется пересчитать.

Но вот с налогом на прибыль ситуация другая. Допустим, вы еще не реализовали приобретенные товары. Тогда отчетность исправлять не придется — ведь стоимость товаров вы списываете на расходы по мере их продажи.

Продукцию вы реализовали в том же периоде, когда продавец предоставил скидку? Тоже удастся обойтись без корректировок. В расходах вы покажете реальную стоимость уже по сниженной цене. Если же вы продали товары раньше, вот тут уже пересчитайте их стоимость, которую вы учли в расходах.

И сдайте налоговикам уточненную декларацию. Такие рекомендации есть в .

Сразу скажем, что исправлять старые ошибки, как правило, особого смысла нет. К примеру, ваша компания недоплатила налог за 2009 год. Этот период под выездную проверку уже не подпадает. Ведь налоговики вправе проконтролировать только три предыдущих календарных года. Так предусмотрено статьи 89 Налогового кодекса РФ.

Выходит, если ревизоры назначат ревизию в 2013 году, то смогут проверить 2010, 2011 и 2012 годы. Значит, расчет налогов за 2009 год можно не корректировать.

Возьмем другую ситуацию — у вас возникла переплата. Если с даты, когда вы направили в бюджет лишнюю сумму налога, прошло более трех лет, возвращать или зачитывать ее контролеры не будут. Это следует из статьи 78 Налогового кодекса РФ. Поэтому в случае переплаты сдавать уточненную декларацию тоже не стоит.

Уточнить сумму налога есть смысл, только если вы планируете возвращать налоговые «излишки» трехлетней давности через суд. Впрочем, добиться этого весьма непросто. Ведь нужно будет доказать судьям, что вы не могли скорректировать расчет налога раньше, в течение установленного трехлетнего срока.

Ольга Солдатова — ведущий эксперт журнала «»

Источник: https://delovoymir.biz/kogda-mozhno-ne-sostavlyat-utochnenku-radi-togo-chtoby-ispravit-raschet-nalogov.html

Острые вопросы при подаче уточненных налоговых деклараций

Екатерина Колесникова,

Советник государственной гражданской службы РФ 3 класса

Специально для компании «Такском»Уточненная декларация в обязательном порядке подается по любому налогу в случае, когда налогоплательщик самостоятельно обнаружил в ранее представленной декларации ошибку, которая привела к занижению суммы налога к уплате, а также при применении налогоплательщиком упрощенной системы налогообложения, в случае если организация продала основное средство до истечения срока, установленного п. 3 ст. 346.16 НК РФ. Во всех остальных случаях и неточностях в представленных данных подача уточненной налоговой декларации является правом налогоплательщика, но никак не его обязанностью.

Уточненная декларация представляется по той же форме, по которой представлялась первоначальная декларация. В уточненную декларацию нужно включить не только исправленные данные, но и все остальные показатели, в том числе и те, которые были изначально корректны.

При этом не стоит забывать, что если допущенная ошибка привела к занижению суммы налога к уплате, а срок уплаты уже прошел, то перед тем, как подать уточненную декларацию, следует заплатить не только сумму самой недоимки (дельту между уточнёнными и первоначальными данными по налогу), но и сумму начисленных за соответствующий период пеней.

В противном случае, на налогоплательщика будет наложен штраф в размере 20% от суммы неуплаченного в срок налога.

Также возможно, что предварительная уплата причитающихся сумм не сможет освободить от ответственности (если налоговый орган обнаружит ошибку раньше налогоплательщика, либо будет назначена выездная налоговая проверка), Давайте разберем конкретные ситуации, которые могут возникнуть в действительности.

Какие есть сроки для подачи уточненных деклараций?

На практике широко распространено мнение, что подать «уточненку» можно только за период, не превышающий трехлетний срок. Однако это не совсем соответствует действительности. Согласно п. 1 ст.

81 НК РФ при обнаружении налогоплательщиком в поданной им декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию в порядке, установленном в данной статье. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока. Однако в соответствии с п. 7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством РФ.

Таким образом, подача «уточненки» может быть осуществлена за пределами 3-летнего срока, а вот возврат излишне уплаченного налога возможен только в пределах этого срока. Данное правило применяется и в отношении возврата (зачета) излишне уплаченных авансовых платежей (п. 14 ст. 78 НК РФ).

Итак, основания для возврата переплаты наступают с даты представления налогоплательщиком уточненной декларации за соответствующий год, но не позднее срока, установленного для ее представления в налоговый орган. Такой вывод сделан в Постановлении Президиума ВАС РФ от 28.06.2011 №17750/10.

Таким образом, заявление о возврате суммы излишне уплаченного налога может быть подано налогоплательщиком в течение 3-х лет, начиная с даты фактического представления налоговой декларации за соответствующий налоговый период, но не позднее срока, установленного для ее представления в налоговый орган (т.е. срок может быть только более ранним, чем законодательно установленный). Дата фактического представления налоговой декларации подтверждается отчетом оператора, через которого сдается налоговая отчетность в электронном виде.

Определяем, грозит ли нам ответственность за представление «уточненки»?

Законодательством поощряется намерение налогоплательщиков (плательщиков сборов, налоговых агентов) самостоятельно выявлять допущенные ими искажения в отчетности и устранять их. Так, п. 3 и п. 4 ст. 81 НК РФ предусматривают условия освобождения от налоговой ответственности при сдаче «уточненки» к доплате, если соблюдаются следующие условия:

- когда уточненная декларация представляется после истечения срока подачи декларации, но до истечения срока уплаты налога, при условии, что уточненная декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки;

- когда уточненная декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, при условии, что одновременно соблюдаются следующие требования:

— уточненная декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период;

— до представления уточненной декларации налогоплательщик уплатил недостающую сумму налога и соответствующие ей пени.

Источник: https://112buh.com/novosti/2017/ostrye-voprosy-pri-podache-utochnennykh-nalogovykh-deklaratsii/

Уточненная налоговая декларация: работаем над ошибками

Статья 80 НК РФ дает следующее описание налоговой декларации — это заявление об объектах налогообложения, о полученных доходах, произведенных расходах и об исчисленной сумме налога.

Бланки налоговых деклараций по разным налогам утверждаются Федеральной налоговой службой, поэтому, конечно, это не тот документ, который можно составить в свободной форме. Кроме самих бланков деклараций ФНС утверждает и порядок их заполнения.

Достаточно часто при подготовке деклараций налогоплательщики допускают ошибки.

Чтобы избежать этого, рекомендуем при возникновении вопросов своевременно обращаться к специалистам, а также контролировать сдачу отчетности. Проверить себя можно с помощью бесплатного аудита.

Скачать актуальные формы налоговых деклараций и других необходимых документов вы можете в разделе Образцы документов

Что делать, если после сдачи декларации вы обнаружили ошибку? Возможно, придется подготовить и сдать уточненную налоговую декларацию. В одних случаях ее подача будет правом налогоплательщиком, а в других – обязанностью.

Что считается ошибкой в декларации?

В статье 81 НК РФ упоминаются недостоверные сведения в декларации и собственно ошибки.

Недостоверные сведения — это неверно указанные суммы доходов, расходов, результатов финансово-хозяйственной деятельности, налогов к уплате.

Под ошибками понимают неверно указанный налоговый период или дату, арифметические ошибки, нарушение порядка заполнения декларации, неправильно указанные коды (ИНН, КПП, КБК, ОКТМО и прочее).

Недостоверные сведения и ошибки в декларациях могут никак не повлиять на сумму налога, который надо уплатить, а могут его уменьшить или увеличить. От того, как отразились ошибки и недостоверные сведения на сумме налога, зависит необходимость подачи уточненной налоговой декларации.

Когда налогоплательщик обязан подать уточненную налоговую декларацию?

Здесь все очень просто, если сумма налога к уплате занижена, то есть страдают интересы бюджета, то подача уточненной декларации – обязанность налогоплательщика (п. 1 ст. 81 НК РФ). Если же ошибки в первичной декларации не уменьшили сумму налога или произошла переплата в бюджет, то налогоплательщик вправе, но не обязан, подавать уточненную декларацию.

Период, за который можно подавать уточненку, законодательством не ограничен. Даже если с момента подачи ошибочной декларации прошло больше трех лет (глубина проведения выездной проверки), налогоплательщик обязан подать уточненную декларацию, если обнаружил недоимку по налогу.

Обратите внимание, что ошибки или недостоверные сведения в первичной декларации налогоплательщик должен обнаружить самостоятельно. Если их находит налоговая инспекция в результате проверки или сверки расчетов, то суммы недоимки или переплаты по налогу фиксируются в результатах проверки.

Что касается переплаты налога в бюджет, то перед подачей уточненной налоговой декларации стоит оценить целесообразность этого шага. Дело в том, что при занижении налоговой базы (то есть налог был переплачен в результате завышения доходов или занижения расходов) налоговая инспекция может провести выездную проверку по периоду, за который была подана уточненная налоговая декларация.

Кроме того, для подтверждения факта переплаты налога необходимо будет представить в ФНС документы, на базе которых подготовлена уточненная декларация (договоры с контрагентами, первичные и платежные документов, счета-фактуры). Если вы уверены в своей правоте, можете подтвердить ее документально, а сумма переплаты значительна, то подавать уточненку действительно стоит.

Как оформить уточненную декларацию?

Специальной формы для уточненной декларации не предназначено, но здесь надо учитывать, что подавать скорректированную информацию надо на бланке, который действовал в тот налоговый период (п. 5 ст. 81 НК РФ). Например, если вы в 2016 году обнаружили ошибку в декларации по УСН за 2014 год, то и подавать уточненную декларацию надо по форме, которая была актуальна в 2014 году.

В уточненной декларации не указывают разницу между ошибочными и верными значениями, а только новые правильные показатели. Отличаться будет еще и титульный лист, т. к. на нем необходимо указать другой номер корректировки.

В первичной декларации в поле с номером корректировки прописывают «0», в первой уточненной декларации это будет «1». Если за этот же период будет подаваться еще одна уточненка, то значение соответствующего поля будет «2» и т.д.

Количество уточнений декларации законом не ограничено.

Если вы подаете уточненную декларацию за период до 1 января 2014 года, когда действовали коды ОКАТО (сейчас их заменили коды ОКТМО), то указывайте именно их. Но если на основании этой скорректированной декларации вы должны заплатить недоимку по налогу за период до 2014 года, то в платежном поручении можно указывать только код ОКТМО.

Налоговый кодекс не требует при представлении уточненной декларации прилагать какие-либо пояснения, тем не менее, рекомендуется подать вместе с ней и пояснительную записку. Все равно налоговая инспекция с большой вероятностью запросит объяснения при камеральной проверке исправленной декларации.

В пояснительной записке укажите:

- декларацию по какому налогу и за какой период вы подаете;

- какие недостоверные сведения или ошибки содержатся в первичной декларации;

- в каких полях уточненной декларации указаны первичные и исправленные значения показателей;

- расчет налоговой базы и исчисленного налога (если эти суммы изменилась);

- копии платежных документов об уплате недоимки и пени, если они были уплачена до подачи уточненной декларации.

Ответственность за подачу уточненной налоговой декларации

Конечно, налогоплательщиков волнует, могут ли к ним применить какие-то санкции за подачу уточненки. Может, лучше подождать, пока налоговый инспектор эти ошибки и недостоверные сведения самостоятельно обнаружит (а ведь может и не обнаружить)? Или, все-таки, повинную голову меч не сечет? Не всегда.

https://www.youtube.com/watch?v=IC7ThmPtDug

За сам факт подачи уточненной декларации ответственности не предусмотрено. Однако, в зависимости от срока ее представления и наличия недоимки по налогу (если при уточнении сумма налога оказалась выше, чем в первичной декларации), могут складываться следующие ситуации:

- Скорректированная информация подана в пределах сроков отчетной кампании. Например, 10 февраля 2017 года организация подала первичную декларацию по УСН за 2016 год, в которой по горячим следам обнаружены ошибки или недостоверные сведения. Если уточненную декларацию сдать до конца марта 2017 года, то никаких негативных последствий не возникает вообще. В этом случае признается, что первичная декларация представлена в день подачи уточненки.

- Сроки сдачи декларации прошли, но для уплаты налога срок еще есть. Так, на ЕНВД это может быть период между 20 по 25 июля по итогам второго квартала. Санкций к налогоплательщику не будет, если только он нашел ошибку сам, а не узнал об этом по итогам камеральной проверки первичной декларации или из сообщения о назначении выездной проверки. Ну и, конечно, налог надо успеть заплатить вовремя.

- Истекли сроки сдачи декларации и уплаты налога (в случае с ЕНВД — после 25-го числа месяца, следующего за отчетным кварталом). Важно – прежде чем подавать уточненную декларацию, необходимо уплатить сумму недоимки по налогу и пени (п.4 ст. 81 НК РФ). В этом случае штрафа не будет.

- Ситуация, когда штрафа за нарушение расчета налога избежать не удастся — если про недостоверные сведения или ошибки, занижающие сумму налога, налогоплательщик узнал от налоговой инспекции. Кроме недоимки по налогу и пеней придется заплатить еще и штраф по ст. 122 НК (в размере 20% от неуплаченной суммы налога).

Источник: https://www.regberry.ru/malyy-biznes/utochnennaya-nalogovaya-deklaraciya

Когда и как надо представлять уточненную декларацию по налогу на прибыль

Когда надо подавать уточненную декларацию по налогу на прибыль?

Организация обязана подать уточненную декларацию по налогу на прибыль, если она сама обнаружила в ранее представленной декларации ошибку, из-за которой сумма налога к уплате оказалась заниженной (п. 1 ст. 81 НК РФ). Это возможно, когда вы завысили сумму расходов или занизили сумму доходов, учитываемых для целей налогообложения.

Когда не надо подавать уточненную декларацию по налогу на прибыль?

Не надо подавать уточненную декларацию, если ошибку обнаружила ИФНС при проведении налоговой проверки. Налог в этом случае будет доначислен на основании решения по проверке (Письмо ФНС от 21.11.2012 N АС-4-2/19576).

Вы можете, но не обязаны подавать уточненку, если ошибка в декларации не повлияла на сумму налога, либо привела к переплате. Ошибку, в результате которой вы переплатили налог, можно исправить в декларации за текущий период.

В какую ИФНС надо подавать уточненную декларацию по налогу на прибыль?

Уточненную декларацию по налогу на прибыль следует подать в ту ИФНС, в которой организация состоит на учете на день подачи уточненки, даже если первичная декларация подавалась в другую инспекцию.

м

Например, организация подала первичную декларацию за 2014г. в ИФНС N 27 по г. Москве, в которой состояла на учете по месту нахождения. Но на момент подачи уточненной декларации за 2014г. организация изменила место нахождения и была поставлена на учет в ИФНС N 10 по г. Москве. В этом случае уточненку организация должна представить в ИФНС N 10.

По какой форме надо подавать уточненную декларацию по налогу на прибыль?

Уточненная декларация представляется по той же форме, что и первоначальная декларация. Например, если вы в 2015г. подаете уточненку за 2013г., то представить ее надо по форме, которая была утверждена для деклараций за 2013г.

Как заполнить уточненную декларацию по налогу на прибыль?

В уточненной декларации необходимо заполнить все листы, разделы и приложения к декларации, которые были заполнены и в первичной декларации, в т.ч. те, где нет ошибок (Письмо ФНС от 25.06.2015г. N ГД-4-3/11057@).

В поле «Номер корректировки» титульного листа уточненной декларации надо указать цифру, соответствующую порядковому номеру уточненной декларации за соответствующий отчетный (налоговый) период (начиная с 1) (пп. 2 п. 3.2 Порядка заполнения декларации).

Внимание! ИФНС вправе провести выездную проверку периода, за который представлена уточненка, даже если он выходит за пределы трех лет, предшествующих году ее подачи. Выездная проверка по уточненке невозможна только в том случае, если период, за который она представлена, уже был охвачен такой проверкой (п. 4 ст. 89 НК РФ, Письмо ФНС от 29.05.2012г. N АС-4-2/8792).

В какой срок надо подать уточненную декларацию по налогу на прибыль?

Срок подачи уточненной декларации НК РФ не установлен. Поэтому не может быть и ответственности по ст. 119 НК РФ за непредставление уточненки.

https://www.youtube.com/watch?v=8x6cFk6fv8A

Вместе с тем подать уточненку следует как можно раньше, особенно если ошибка, которую вы собираетесь исправить, привела к занижению суммы налога к уплате, а срок его уплаты уже прошел. Ведь в этом случае организации грозит штраф в размере 20% от суммы недоимки, если до подачи уточненки ИФНС (п. 4 ст. 81, п. 1 ст. 122 НК РФ):

— или сама обнаружит ошибку в первичной декларации;

— или назначит выездную проверку по налогу на прибыль за тот же период, за который представлена ошибочная декларация.

Чтобы избежать этого штрафа, перед тем как подать уточненку, уплатите недоимку и пеню (пп. 1 п. 4 ст. 81 НК РФ). Рассчитать сумму пени вам поможет калькулятор (https://www.glavkniga.ru/calculators).

Источник: https://vuzirossii.ru/publ/kogda_i_kak_nado_predstavljat_utochnennuju_deklaraciju_po_nalogu_na_pribyl/35-1-0-2464

Уточняем декларацию по прибыли

Вариантов исправления ошибок, допущенных в Налоговой декларации по налогу на прибыль предприятий (далее — декларация) всего два:

Если ошибки не привели к занижению налоговых обязательств (НО), то способ их исправления не имеет принципиального значения.

При выявлении занижения НО возникает вопрос: какому варианту отдать предпочтение?

Вариант 1

1) «наказание деньгами» нужно начислить в меньшем размере (3 %);

2) исправление можно провести в любой момент, в то время как возможность уточниться в текущей декларации ограничена во времени. Вывод:

- пеня, начисленная при самостоятельном исправлении ошибок, будет меньше, потому как размер ее напрямую зависит от даты уплаты заниженного НО;

- если на предприятии планируется проверка по налогу на прибыль, то исправить показатели можно до ее начала (п. 77.4 НКУ).

Важно учесть, что при первом варианте сумму недоплаты и штраф необходимо уплатить до подачи уточняющей декларации. При отсутствии оплаты вперед, налоговики начислят штраф в размере 5 % по п. 120.2 НКУ и пеню.

Вариант 2

Если вы сделаете уточнение в текущей декларации, то оплата будет включать все в себя: сумму недоплаты, штраф и пеню, а также общее НО по декларации. Ну а если по лицевому счету числится переплата по налогу на прибыль, она может перекрыть сумму таких доначислений.

Обратите внимание: в интегрированную карточку налогоплательщика уточняющие данные «Исправление ошибок» декларации вносят отдельно. Поэтому даже если в текущей декларации не заполнены строки 17, 19, 22, 25, то суммы, указанные в стр. 27 — 38, все равно нужно уплатить в бюджет (если нет переплаты).

Неудобен второй вариант касательно расчета пени, так как ее сумма зависит от срока уплаты НО по декларации. Следовательно, коль переплата в лицевом счете отсутствует, то на момент подачи текущей декларации предприятие должно четко знать, какой датой будет произведено погашение НО.

И уж вовсе не применим это метод для плательщиков «малышей» (до 20 млн.), так как для них отчетный период 1 год. Они могут быть проверены еще до подачи декларации. Соответственно, таком случае исправить ошибку можно будет только через уточняющую декларацию.

Независимо от выбранного варианта исправления необходимо иметь в виду следующее:

- уточнить можно данные и любого периода: который проверялся, и когда контролеры имеют право провести внеплановую проверку (п. 50.3 НКУ, письмо ГНСУ от 23.05.12 г. № 8803/6/15-1415);

- проводить корректировки можно до истечения 1095 дней (3 года) (Исключение — контролируемые операции, по которым срок проведения проверки составляет 2555 дней ст. 39 ПКУ (т. е., 7 лет!)), следующих за последним днем предельного срока предоставления декларации с ошибочными данными, а если она была предоставлена позже — за днем ее фактического предоставления (п. 102.1 НКУ);

- «наказание деньгами» и пеню начисляют в случае выявления занижения НО независимоот того, числилась на момент занижения в лицевом счете плательщика переплата или нет. На это ранее обращали внимание и налоговики (консультация из категории 135.04 ЗІР ГФСУ (действовала до 01.01.17 г.));

- в случае исправления ошибок, допущенных в декларации за 2015 г., «наказание» согласноп. 50.1 НК(в размере 3 %) начислять не нужно (п. 31 подразд. 10 разд. ХХ НК). А вот пеня начисляется за занижение налога на прибыль за 2015 год, ввиду того, что она не относится к штрафным (финансовым) санкциям.

- С помощью текущей декларации можно исправить ошибки ОДНОГО отчетного периода. Объясняется это тем, что к декларации по налогу на прибыль фактически можно приобщить только одно приложение ВП, потому-то лишь один отчетный период удастся исправить. Если есть необходимость исправить несколько отчетных периодов — придется подавать уточняющие декларации, а не исправлять с помощью текущей декларации. Заполняют приложение ВП «Розрахунок податкових зобов’язань за період, у якому виявлено помилку(и)1» при исправлении ошибок с помощью текущей декларации. В декларации при этом в поле для отметок, какие приложения предоставляются, ставят отметку «+» в ячейку ВП .Приложение ВП заполняют так, будто ошибки периода, который исправляется, не было. То есть это фактически правильно заполненная декларация за период, когда была допущена ошибка(и), от которой сейчас избавляются.Фактически приложение ВП состоит из 2-х таблиц:

Таблиця 1. Урахування помилки(ок) у звітному (податковому) періоді, наступному за періодом, за який виявлено помилку. В ней как раз и указываются правильные данные периода, который исправляется.

Таблиця 2. Результати виправлення помилок(ки). Название говорит само за себя — отражают результаты ошибки.

- Согласно письму ГФСУ от 04.01.2016 г. №102/7/99-99-19-02-01-17 касаемо исправления ошибок, отмечается следующее. В случае самостоятельного исправления ошибок в декларациях

Источник: https://www.buh24.com.ua/utochnyaem-deklaratsiyu-po-pribyili/

Исправление ошибок прошлых периодов в декларации по налогу на прибыль 2015-2016

Введение новой формы декларации по налогу на прибыль привело к возникновению у большинства налогоплательщиков вопросов по применению этой формы для исправления ошибок прошлых отчетных периодов.

Подача годовой декларации по налогу на прибыль не за горами (напомним, граничный срок подачи декларации по налогу на прибыль предприятий за 2015 год – 29 февраля 2016 года),поэтому сегодня рассмотрим теоретические и практические аспекты данного вопроса.

Читайте также Нова декларація з податку на прибуток 2015-2016. Аналіз змін

Общие положения уточнения налоговых обязательств

Как и раньше, порядок внесения изменений в уже поданные налоговые декларации устанавливает ст. 50 НКУ.

Согласно этой статьи, если после представления декларации за отчетный период налогоплательщик подает новую декларацию с исправленными показателями до окончания предельного срока представления декларации за такой же отчетный период, то даже при возникновении занижения налогового обязательства в ранее поданной декларации, штрафы к налогоплательщику не применяются.

В случае если в будущих налоговых периодах (с учетом сроков давности, определенных ст. 102 НКУ) налогоплательщик самостоятельно (в том числе по результатам электронной проверки) выявляет ошибки, содержащиеся в ранее поданной им налоговой декларации, он обязан направить уточняющий расчет к такой налоговой декларации по форме действующего на момент подачи уточняющего расчета.

Из этого следуют два правила, которые должны быть на вооружении у каждого налогоплательщика:

- Исправлять самостоятельно найденные ошибки можно не позднее окончания 1095 дня, следующего за последним днем предельного срока представления налоговой декларации, в которой обнаружена ошибка;

- Исправление ошибки должно быть отражено в УР (или в декларации) по форме, которая будет действовать на момент подачи этого документа.

Согласно п. 50.1 НКУ налогоплательщик:

а) или направить уточняющий расчет и уплатить сумму недоплаты и штраф в размере трех процентов от такой суммы до представления такого уточняющего расчета;

б) либо отразить сумму недоплаты в составе декларации по этому налогу, которая подается за налоговый период, следующий за периодом, в котором выявлен факт занижения налогового обязательства, увеличенную на сумму штрафа в размере пяти процентов от такой суммы, с соответствующим увеличением общей суммы денежного обязательства по этому налогу.

Итак, штраф за ошибки есть. Но возникает он лишь в случае занижения сумм налогового обязательства, и размер такого штрафа напрямую зависит от пути исправления ошибки.

От того, как исправляется ошибка, зависят и сроки уплаты заниженного налогового обязательства и штрафа в бюджет — сразу перед подачей УР или в общие сроки уплаты налога по декларации, в которой ошибка исправлена (в течение 10 дней после истечения предельного срока ее представления).

Не следует забывать и о необходимости уплаты пени с суммы такой недоплаты (занижения налогового обязательства). Она рассчитывается по правилам, установленным ст. 129 НКУ.

Здесь не лишним будет также напомнить, что налогоплательщик во время проведения документальных плановых и внеплановых проверок не имеет права подавать уточняющие расчеты к поданным им ранее налоговым декларациям за любой отчетный (налоговый) период по соответствующему налогу и сбору, который проверяется контролирующим органом.

То есть, самостоятельно исправлять ошибки следует до или после налоговой документальной проверки.

И в случае, если налогоплательщик подает уточняющий расчет к налоговой декларации, поданной за период, который проверялся, соответствующий контролирующий орган имеет право на проведение внеплановой проверки налогоплательщика за соответствующий период.

Читайте также Покрокова інструкція по заповненню декларації з податку на прибуток 2015-2016

Исправление ошибок прошлых отчетных периодов в декларации по прибыли 2015-2016

Оба пути исправления ошибок реализованы и в новой форме декларации. То есть налогоплательщик может исправить ошибку в поданной декларации после истечения предельных сроков ее представления:

1) или представлением УР, роль которого играет сама декларация. В этом случае в «шапке» декларации ставится соответствующая пометка в графе «Уточнююча», и указываются два отчетных периода — год или квартал (в зависимости от того, какую отчетность, квартальную или только годовую, в соответствии со ст.

137 НКУ, должен подавать плательщик налога), в котором подается УР, и год или квартал, в котором исправляется ошибка.В таком случае в декларации налогоплательщик указывает верные показатели, которые по правилам налогообложения, которые действовали в периоде, в котором найдена ошибка и которые должны отражаться в декларации за такой период.

А в строках 27-39 декларации указываются суммы разницы (увеличение или уменьшение) суммы налогового обязательства, возникшие в результате ошибки, а, в случае увеличения налогового обязательства, суммы штрафа и пени.

Приложения к такому УР заполняются только те, к которым следует внести изменения, если такие приложения были составлены сразу правильно (или же они не подавались в отчетном периоде, в которой вносятся поправки), составлять приложения к УР не требуется. Не подается в таком случае и приложение ВП;

2) или в отчетной декларации за тот период, в котором ошибка была обнаружена. В таком случае налогоплательщик обязательно заполняет приложение ВП к декларации — именно в этом приложении приводятся верные данные и соответствующая разница в сумме налогового обязательства, штрафы и пеня. Эти показатели из приложенияВП переносятся в строки 27-39 декларации.

Сопоставимость форм деклараций

Главное, что смущает многих налогоплательщиков, — это то, что новая форма декларации существенно отличается от форм, которые действовали ранее. Это и не удивительно, ведь с 01.01.2015 г.

правила расчета объекта налогообложения налогом на прибыль в разделе III НКУ кардинально изменились.

Так как же в этой форме отразить показатели, которые были в прошлых формах декларации, а в новой форме их нет?

Алгоритма заполнения декларации в этом случае нормативно законодателями не предусмотрено.

м

По мнению автора, в этом случае налогоплательщик должен указать в УР или в приложении ВП отчетной декларации главный показатель — правильный объект налогообложения и, соответственно, рассчитать правильную сумму налога, и его занижения или завышения в ранее поданной декларации. К сожалению, расшифровать, за счет чего произошло такое занижение или завышение в разрезе доходов и расходов новая форма декларации не позволяет.

Читайте также Покрокова інструкція по заповненню декларації з податку на прибуток 2015-2016. Частина 2

Поэтому, например, если налогоплательщик не ошибся в сумме доходов или расходов, но отразил их в неверном строке декларации за прошлый отчетный период, новая форма декларации исправить эту ошибку не поможет. Однако, согласно п. 46.

4 НКУ, в случае необходимости налогоплательщик может подать вместе с налоговой декларацией дополнения к такой декларации, составленные в произвольной форме, которые будут считаться неотъемлемой частью налоговой декларации.

Такие дополнения подаются с объяснением мотивов их представления.

Поэтому можно представить, например, УР, в котором объект налогообложения не изменится, и увеличения (уменьшения) суммы налога не произойдет, но вместе с ним подать в произвольной форме дополнения, в котором отразить уменьшение одного вида доходов (расходов) и увеличение другого на такую же сумму.

А теперь рассмотрим на примере отражение исправления ошибки в декларации, которая будет подаваться в 2016 году за 2015 год.

Пример исправления ошибки допущенной в декларации по налогу на прибыль в прошлых отчетных периодах

Предприятие в 2015 году подало декларацию за 2014 год, в которой объект налогообложения (прибыль) от всех видов деятельности составил 40 000 грн, а сумма налога к уплате 7200 грн.

В 2015 году выявлено, что один из документов, по которым в 2014 году было признано доход (акт о предоставлении услуг) не был подписан заказчиком, а услуга так и не была фактически предоставлена. Итак, произошло завышение дохода на 10000 грн.

в следствие чего произошло и завышение суммы налогового обязательства на 1800 грн.

Исправить ошибку налогоплательщик решил в декларации 2015 года. Данные о деятельности в 2015 году, указанные в декларации, условные. Пример заполнения декларации по налогу на прибыль с исправлением ошибок прошлых периодов смотрите по этой ссылке.

Вследствие такого исправления у налогоплательщика возникла переплата за 2014 год. Но обратите внимание: учитывать данные приложения ОП налоговики будут отдельно от данных самой декларации, а сумма уменьшения налога в строке 27 декларации, никоим образом не уменьшает сумму налога к уплате, указанную в строке 19 декларации.

Итак, чтобы не было недоразумений с налоговиками, налогоплательщику следует заплатить всю сумму налога, рассчитанную по результатам 2015, а переплатой, которая возникла в результате исправления ошибки, воспользоваться в следующих отчетных периодах.

Если же налогоплательщик желает воспользоваться суммой такой переплаты для погашения части налогового обязательства уже сейчас, по результатам декларации за 2015 год, то ему следует исправить ошибку путем подачи УР до подачи декларации за 2015 год.

И прежде чем платить налоговое обязательство за 2015 год, убедиться, что такая переплата учтена налоговиками, путем проведения сверки с фискальной службой по мету регистрации.

При поддержке: Хотите взять кредит в банке под развитие бизнеса, но не можете правильно написать бизнес план? Здесь в консалтинговом юридическом центре Советник вам помогут разработать такой бизнес план, от которого банк будет просто в восторге.

Источник: https://byhgalter.com/ru/ispravlenie-oshibok-proshlyx-periodov-v-deklaracii-po-nalogu-na-pribyl-2015-2016/