Нужно ли платить налог с неустойки?

Можно ли неустойку признать доходом?

По идее неустойка это денежная сумма которая определена законом или договором, за нарушение или просрочку обязательств.

То есть неустойка может быть законная или договорная, по закону скажем неустойку вам может оплачивать организация за нарушение ваших прав потребителей, так же неустойка оплачивается в случае невыплаты алиментов и прочее, а так же договорная неустойка, когда к примеру по договору поставки задерживается товар и за каждый день просрочки начисляется неустойка (штраф, пеня) в размере определенного процента от стоимости поставляемых товаров.

То есть неустойка носит штрафной характер.

К примеру если взыскания носят компенсационный, а не штрафной характер, скажем если вы купили товар, он оказался некачественным и вам был причинен вред, продавец обязан вам возместить вред причиненный таким товаром или услугой, а так же по вашему требованию вернуть вам уплаченную за некачественный товар или услугу денежную сумму и такие выплаты носят компенсационный характер, а выплаты в счет возмещения ущерба или вреда налогом не облагаются, так как они в принципе не приносят экономическую выгоду, а на основании пункта 1 статьи 41 НК РФ доходом признается экономическая выгода, а назвать выгодой возмещение ущерба и возврат уплаченной вами суммы за некачественный товар или услугу нельзя, так как вам возмещается причиненный ущерб, то есть возвращается то, что у вас уже было ранее.

А вот неустойка носит штрафной характер, на случай когда ваши требования отказываются удовлетворять в добровольном порядке, либо возникла просрочка в выполнении требований.

В законе так и написано, неустойка это штраф или пеня, ни о какой компенсации речи не идет и применяется она только для того, что бы

Можно ли неустойку отнести к доходу?

В статье 208 НК РФ, перечислены все доходы гражданина РФ которые облагаются налогом, среди них нет неустойки, но в статье 208 есть подпункт 10 пункта 1, который говорит, что облагаются налогом иные доходы получаемые налогоплательщиком в результате осуществления деятельности в РФ.

Определение Конституционного Суда РФ от 19 июля 2016 г. № 1460-О, говорит нам следующее.

Что доходом признается лишь экономическая выгода, то есть если денежные средства полученные гражданином или организацией при осуществлении хозяйственной деятельности, принесли им экономическую выгоду, то это доход и он облагается налогом. А это значит, что налогами не облагаются как было сказано выше, выплаты которые не приносят экономическую выгоду, к таким выплатам относятся компенсации, такие как возмещение за причинение вреда (ущерба).

Какой же вывод из данной истории?

Получается, что если вы докажете, что взысканная в вашу пользу неустойка не принесла вам экономической выгоды, то теоретически, можно отстоять свои права в суде и признать начисление вам налога незаконным.

К примеру по защите прав потребителей, вам возвращают деньги за услуги или товар, а так же возмещают ущерб если таковой был причинен, это конечно не является экономической выгодой, ведь это ваши деньги и выплачены они вам, что бы восстановить ваше положение до того как ваше право было нарушено.

А вот взысканный сверху штраф по закону о защите прав потребителей в размере 50% от суммы присужденной судом и неустойка, это конечно же считается экономической выгодой, потому как здесь сложно будет доказать, что эти деньги пошли на возмещение ущерба, так как вам его уже возместили, а ваши доводы скорее всего не будут учтены судьей и неустойку с штрафом признают доходами, так как они не несут компенсационный характер и налогом будут облагаться.

Но к примеру при долевом строительстве, вам задержали сдачу дома и застройщик обязан вам заплатить неустойку, которая после взыскания так же может быть признана доходом, ведь рассматривается она как штрафные санкции за задержку выполнения обязательств, то есть окончательную сдачу дома.

В такой ситуации можно доказать, к примеру, что вы арендовали квартиру, в которой жили и ждали пока дом будет сдан и надеялись, на то, что застройщик сдаст его и вы заедете в новую квартиру в конкретную дату, но застройщик задержал сдачу дома и вы понесли непредвиденные убытки, связанные с платой за аренду квартиры, в которой вы вынуждены проживать по причине задержки сдачи дома, а значит вы понесли непредвиденные убытки по вине застройщика, а раз вы понесли убытки то можно считать, что вы их понесли по вине застройщика, а неустойка в таком случае может выступать как компенсация за дополнительные расходы по аренде квартиры из которой вы съехали расторгнув договор в новую квартиру, но не переехали по вине застройщика.

Это лишь пример и он в теории, но на практике, так можно попытаться уйти от налога на неустойку, главное доказать, что неустойка выступила вам в качестве компенсации, за расходы которые вы понесли в результате нарушения ваших прав и такие расходы не были возмещены виновником отдельно от суммы неустойки и за нарушение была предусмотрена лишь неустойка.

Главное, что вы поняли принцип, что если доказать, что неустойка не была для вас доходом, то налог по закону вы не обязаны платить, а как вы это будете доказывать, совсем другой вопрос.

Но если вы хотели найти ответ на вопрос платится ли налог с неустойки, то да такие требования налоговой законны, ведь в большинстве случаев неустойка это действительно экономическая выгода, которая взыскивается в судебном порядке как бонусом к основной сумме ущерба или сумме невыполненных обязательств. Неустойка это штрафные санкции и рассматриваются как доход.

Надеюсь статья ответила на ваш вопрос относительно налогообложения неустойки!

Источник: https://yurist174.ru/nalogovoe-pravo/uplata-nalogov-s-dohodov/nuzhno-li-platit-nalog-s-neustoyki

Штрафные санкции за нарушение условий договора по гк рф размер

21.1. ШТРАФНЫЕ САНКЦИИ

Само определение предпринимательской деятельности, содержащееся в абз. 3 п. 1 ст. 2 ГК РФ, свидетельствует о том, что она связана с рисками.

Если, например, ваш партнер не выполняет обязательства, предусмотренные условиями заключенного договора, для вас могут наступить неблагоприятные последствия.

Чтобы минимизировать такой риск, участники договоров включают в них положения об уплате недобросовестной стороной неустойки (штрафа, пеней) (ст. ст. 12, 329, 330 ГК РФ).

Неустойка (штраф, пеня) – это определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору, в случае если он не исполняет или исполняет ненадлежащим образом свои обязательства (п. 1 ст. 330 ГК РФ).

21.2. ВИДЫ ШТРАФНЫХ САНКЦИЙ

Неустойка бывает двух видов – штрафы и пени.

В большинстве случаев штраф устанавливается либо в виде процентов от цены договора, либо в виде фиксированной суммы, определяемой по соглашению сторон.

Размер пени зависит от того, насколько долго не выполнялись условия договора. Как правило, пени начисляются за каждый день просрочки в процентах к сумме обязательства (цене договора).

Размер неустойки (штрафа, пени) устанавливается соглашением сторон, а в некоторых случаях – законом. В этом случае независимо от того, предусмотрена неустойка соглашением сторон или нет, кредитор вправе требовать уплаты законной неустойки (п. 1 ст. 332 ГК РФ).

Примером законной неустойки могут служить штрафные санкции, предусмотренные ст. 108 Федерального закона от 10.01.2003 N 18-ФЗ “Устав железнодорожного транспорта Российской Федерации”. Так, если перевозчик задержал доставку багажа, то за каждые сутки просрочки он уплачивает пассажиру (получателю) пени в размере 3% платы за перевозку, но не более чем сумма всей платы за перевозку.

Размер законной неустойки может быть увеличен соглашением сторон, если закон этого не запрещает (п. 2 ст. 332 ГК РФ).

21.3. ФОРМА СОГЛАШЕНИЯ ОБ УПЛАТЕ ШТРАФНЫХ САНКЦИЙ

Соглашение о неустойке должно быть заключено в письменной форме, в противном случае оно будет считаться недействительным (ст. 331 ГК РФ).

При этом форма основного договора, исполнение обязательств по которому обеспечено неустойкой (устная, простая письменная или нотариальная), значения не имеет.

Как правило, положения об уплате штрафных санкций прописываются непосредственно в самом договоре. Вместе с тем они могут быть отражены и в дополнительном соглашении, являющемся неотъемлемой частью основного договора.

21.4. ПРОЦЕДУРА ВЗЫСКАНИЯ ШТРАФНЫХ САНКЦИЙ

Для того чтобы взыскать штрафные санкции с контрагента, не исполнившего (ненадлежащим образом исполнившего) свои обязательства, вам необходимо:

- Определить дату, с которой начисляется неустойка за просрочку договорных обязательств:

– если срок исполнения обязательства указан в договоре, то неустойку начисляют со следующего дня после этой даты (п. 1 ст. 314 ГК РФ);

– если срок исполнения обязательства определен моментом востребования, то неустойку начисляют по истечении семи дней с даты предъявления кредитором требования о его исполнении (п. 2 ст. 314 ГК РФ).

Разумеется, в этом случае вам необходимо направить должнику требование об исполнении обязательства в письменном виде.

Если обязательство так и не будет исполнено, тогда датой, с которой следует начислять неустойку, будет восьмой день после получения должником такого письма.

- Рассчитать размер неустойки, если она установлена в виде процентов от суммы договора или в виде пени.

При этом необходимо иметь в виду, что порядок исчисления неустойки законодательно не урегулирован.

Так, гражданское законодательство не запрещает сторонам устанавливать в договоре порядок исчисления неустойки с цены, включающей НДС. В этом случае правомерно исчислять неустойку со стоимости товаров (работ, услуг), включающей НДС.

Кроме того, по мнению Президиума ВАС РФ, правомерно взыскивать проценты с входящей в состав основного долга суммы НДС. Суд обосновывает свою позицию следующим образом.

Продавец, не получивший оплату за свой товар, попадает в ситуацию, когда он должен уплатить НДС с дебиторской задолженности, не дожидаясь оплаты долга, т.е. из собственных средств. Значит, должник, который в срок не исполнил свои обязательства по оплате, фактически пользуется денежными средствами своего кредитора.

Поэтому штрафные санкции за просрочку платежа должны начисляться на всю сумму долга с учетом НДС (Постановление Президиума ВАС РФ от 22.09.2009 N 5451/09).

Источник: https://juridic-help.ru/shtrafnye-sankcii-za-narushenie-usloviy-dogovora-po-gk-rf-razmer/

Что такое штрафные санкции за нарушение условий договора и порядок их взыскания

Договором принято считать документ, в котором четко прописаны все требования по выполнению каких-либо работ либо услуг, а также права и обязанности сторон, нарушение которых может привести к штрафным санкциям, вплоть до разрыва действующего соглашения.

Договор может быть подписан как двумя, так и более сторонами, каждая из которых в обязательном порядке должна придерживаться своих обязанностей.

Последствия и ответственность невыполнения условий договора согласно законодательству

В том случае, если одна из сторон договора не выполняет свои обязательства, это может привести к различным последствиям.

Существует несколько разновидностей ответственности, а именно:

- долговая (по согласованию сторон);

- долевая (на стороне, которая не выполнила обязательства, имеется несколько лиц).

В свою очередь эти разновидности ответственности могут быть в виде:

- штрафной пени;

- в виде начисление определенных процентов за каждый день не выполнения обязательств;

- исполнение невыполненных обязательств третьей стороной за счет должника;

- взыскание средств, которые должник обязан был передать согласно договору;

- возмещение всех убытков согласно ГК Российской Федерации.

На самом деле, это далеко не все, что предусматривает действующее законодательство, поскольку последствия могут быть самыми разнообразными.

В первую очередь это напрямую зависит от того, какой ущерб был нанесен в результате не выполнения всех обязательств по договору. Чем больше ущерб, тем суровее будет наказание и как следствие, существенная сумма штрафной пени.

Понятие штрафных санкций

Статья 330 ГК Российской Федерации четко регламентирует понятие штрафных санкций (неустойки).

Неустойка – прописанная законодательством либо соглашением фиксированная сумма, которая должна быть в обязательном порядке выплачена должником , в том случае, если с его стороны были нарушены обязательства, указанные в договоре либо не выполнены в полном объеме.

В процессе требований о выплате штрафных санкций, сторона, которая должна получить оплату за невыполненные обязательства должником, не обязана доказывать свою правоту.

Однако статья 331 Гражданского Кодекса гласит, что акт неустойки должен быть в обязательном порядке оформлен письменно. В том случае, если он составлен иным способом, данный акт будет признан недействительным.

Статья 332 ГК Российской Федерации четко регламентирует понятие “законные штрафные санкции (неустойка)”. Согласно статье, кредитор вправе потребовать возмещение неустойки даже в том случае, если она не предусмотрена действующим соглашением между сторонами. Более тог, кредитор самостоятельно определяет сумму неустойки и подтверждает ее составленным актом.

Статья 395 Гражданского Кодекса предусматривает определенную ответственность за нарушение денежных обязательств, а именно:

- за попытку использования чужого капитала;

- за попытку уклонения от денежных выплат;

- другие денежные махинации.

За какое-либо нарушение из вышеперечисленных статья предусматривает наказание в виде выплат определенных процентов по той сумме, которая фигурировала при махинациях.

Проценты, которые будут начисляться в качестве штрафных санкций, напрямую зависят от места пребывания либо жительства кредитора (юридического лица) учетной ставки банковских процентов на момент исполнения денежного обязательства.

В том случае, если денежное взыскание происходит через суд, то последний может назначить ту процентную ставку, которая была на момент подачи искового заявления. Данное решение может быть возможным, если действующим соглашением не предусмотрены проценты за нарушение обязательств, прописанных в договоре.

Стоит отметить, что законодательная база РФ предусматривает смягчение неустойки, в частности статья 333 Гражданского Кодекса.

Уменьшение процентов штрафных санкций могут быть только в том случае, если суд определил, что неустойка явно не отвечает реальности, то есть существенно завышена.

Если Вы еще не зарегистрировали организацию, то проще всего это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

- для регистрации ИП

- регистрации ООО

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

- Ведение бухгалтерии для ИП

- Ведение бухгалтерии для ООО

Он идеально подходит для ИП или ООО на УСН, ЕНВД, ПСН, ТС, ОСНО.

Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь, как это стало просто!

За что могут применить наказания

В процессе подписания договора о сотрудничестве между сторонами, оговариваются все обязательства с обеих сторон. В случае, если одни из них не выполнили свои обязательстве им будут начислены штрафные санкции, в размере, который указан в документе сотрудничества.

При этом Гражданский Кодекс РФ предусматривает возможность снижения суммы штрафа в нескольких случаях, если:

- судом было вынесено решения о том, что в сложившейся ситуации виноваты обе стороны;

- все меры для устранения этого конфликта были приняты;

Размер взыскания штрафной пени всегда должен оговариваться при составлении договора о сотрудничестве, в противном случае, данная сумма ущерба выноситься на рассмотрение в суд.

Порядок взыскания

Весь порядок выплаты штрафных санкций прописаны в действующем договоре между сторонами.

Как правило, он всегда стандартный, то есть, юридическое либо физическое лиц, имеющее определенные претензии по нарушению действующего соглашения ко второй стороне, обязано направить по его юридическому адресу письмо, в котором обязательно должно быть указано:

- подробное описание претензии;

- информацию о штрафных санкциях, которые предусмотрены;

- установленные сроки, за которые должна быть выплачена неустойка.

Стоит отметить то факт, что сторона, которая выдвигает определенные претензии, в том числе требует выплатить задолженность, в обязательном порядке должна приложить к нему сопутствующий расчетный лист.

Именно это приложение содержит в себе все необходимые расчеты, согласно которым рассчитывается общая сумма штрафных санкций.

Зачастую подобные неустойки имеют одну неприятную особенность – штрафная пеня насчитывается за каждый день просрочки, в том числе во внимания берутся выходные и праздничные.

В ситуации, в которой должник полностью игнорирует все требования о выплате задолженности (уведомления, устные предупреждения и так далее), сторона, которая понесла определенные убытки, подает заявление в суд.

Только через суд можно не только взыскать действующую задолженность и потребовать компенсацию морального и материального ущерба, которые возникли в результате задержки выплат неустойки.

Правила учета

Согласно действующему законодательству, вся прибыль, вне зависимости от того, каким образом она была получена компанией (получение неустойки, либо прибыль от определенных услуг либо реализации своего товара), должна быть занесена в налоговый и бухгалтерский учет.

Если же, этого не будет, законодательством предусмотрено наказание в виде административного штрафа, либо же, если сумма более чем 250 000 предусмотрена уголовная ответственность.

В бухгалтерском учете

Необходимо понимать, что абсолютно все требования, которые предъявляются контрагенту, относительно получения прибыли, в обязательном порядке должны быть включены в состав прочих доходов.

Согласно Приказу Министерства Финансов РФ, абсолютно все разновидности штрафных санкций, которые предусмотрены денежным взысканием, должны быть включены в бухгалтерский учет. При этом должна быть включена вся сумма в полном объеме.

То есть, при наличии документа либо судебного вердикта, запись в бухгалтерском учете заноситься в следующем виде: Д-т 76 К-т 91.

В налоговом учете

Что касается налогового учета, то в нем записываются также все штрафные санкции, которые подразумевают за собой взыскание с должника определенной суммы.

Закон четко регламентирует это главой 25 Налогового Кодекса РФ. Причем для каждого случая, рассматриваются свои особенности.

Нюансы выплаты НДС в различных ситуациях

Выплата НДС регламентируется Налоговым Кодексом РФ, и в разных случаях немного отличается между собой.

НДС с суммы штрафных санкций

Для формирования НДС с сумму штрафных санкций необходимо брать во внимание главу 21 Налогового Кодекса РФ.

Таким образом, для расчета НДС данного вида, следует учитывать тот факт, что штрафные санкции взаимосвязаны с прибылью реализованного товара.

Порядок начисления

Общая сумма штрафов за нарушение действующего законодательства, которые были оплачены продавцом, не увеличивают НДС.

Министерство Финансов четко регламентирует этот момент. Если определенные финансовые средства были получены не в результате реализации каких-либо товаров либо услуг, при расчете НДС они не учитываются.

Что касается штрафов, которые были получены продавцом каких-либо товаров, то такие финансовые средства необходимо в обязательном порядке привязывать к суммам, которые были получены в результате продаже товаров либо услуг, и включать их в состав НДС.

Стоит обратить внимание на тот факт, что подобные штрафные санкции могут увеличить размер НДС только в том случае, если процесс реализации состоялся в полной мере.

Отражение в учете

Решение о начисление, в том числе и оплате НДС по полученным денежным средствам в виде штрафных санкций решаются в индивидуальном порядке. Законом это никак не предусмотрено.

Однако любое решение должно быть отображено в учетной политике.

В программе “1С: Бухгалтерия” общая сумма начисленного НДС следует отображать документом “Операция (бухгалтерский и налоговый учет)”. Для того чтобы сформировать счет-фактуру по начисленному НДС, включая штрафную пеню, достаточно создать документ “Отображение начисления НДС”.

О применении данных видов наказаний рассказано в следующем видеосюжете:

Источник: https://www.DelaSuper.ru/view_post.php?id=12122

Пени по налогам и договору

Что такое пеня

С латыни «пеня» (poena) переводится как «наказание». В российском гражданском законодательстве понятие «пеня» не определено, в статье 330 ГК есть лишь указание на то, что пеня является разновидностью неустойки.

Согласно статье 75 Налогового кодекса РФ (далее — НК) пеней признается денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов, в том числе налогов, уплачиваемых в связи с перемещением товаров через таможенную границу Таможенного союза, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

Т.о. в ГК под пеней понимается разновидность неустойки, при которой сумма неустойки возрастает пропорционально сроку задолженности. Пеня в гражданском праве выступает в качестве длящейся неустойки, которая подлежит взысканию за каждый день просрочки обязательства, не исполненного в установленный срок.

В свою очередь НК РФ признает пеню в качестве одного из способов обеспечения исполнения обязанности по уплате налогов и сборов, состоящих во взыскании установленной денежной суммы, которую налогоплательщик, плательщик сборов или налоговый агент должны уплатить в случае уплаты причитающихся сумм налогов или сборов.

Сравнение гражданского и налогового законодательства позволяет выделить следующие общие черты, характеризующие общеправовое понятие «пеня»:

- пеня — это денежная сумма;

- основанием уплаты пени служит пропуск срока, установленного для исполнения имущественной обязанности;

- целью взыскания пени является обеспечение исполнения имущественных обязанностей.

Пени по договору

Неустойка в виде пени представляет собой определенный процент от суммы долга, установленный на случай просрочки его исполнения и подлежащий периодической уплате, т.е. по сути длящуюся неустойку.

Во многих случаях неустойка не покрывает все понесенные потерпевшим убытки. Поэтому за ним сохраняется право на их взыскание, но только в части, не покрытой неустойкой (статья 394 ГК).

Неустойка в виде пени может быть установлена в твердой сумме (например, 100 рублей за какое-либо нарушение обязательств по договору), в процентах к сумме неисполненного обязательства (например, 1% с суммы просроченного платежа), а также иметь форму повышенной оплаты поставленного товара или оказываемой услуги (например, взыскание с грузополучателей повышенной платы за хранение несвоевременно вывезенных грузов). При этом пеня может начисляться однократно или за каждый день нарушения договора. В последнем случае ее принято ограничивать определенным максимумом, обычно 8 — 10% общей суммы нарушенного обязательства.

Неустойку в виде непрерывно текущей пени, следует отличать от внешне схожего с ней процента. Процент в большинстве случаев признается не мерой ответственности, а платой за пользование чужими денежными средствами.

Пени по налогам

Из определения следует, что пеня по налогам — это денежная сумма, часть имущества налогоплательщика, которой он лишается. Основанием для лишения налогоплательщика принадлежащего ему имущества является неуплата или неполная уплата налогов в установленный срок или уплата налогов в более поздние сроки, чем установлено законодательством.

Согласно пункту 2 статьи 75 НК сумма пеней уплачивается помимо причитающихся к уплате сумм налога или сбора и независимо от применения других мер обеспечения исполнения обязанности по уплате налога или сбора, а также мер ответственности за нарушение законодательства о налогах и сборах.

Пеня является одним из проявлений более общего понятия — юридической ответственности — обязанности лица, совершившего правонарушение, претерпевать меры государственно-правового принуждения, выражающаяся в ограничениях личного неимущественного, организационного или имущественного характера.

Основанием для лишения налогоплательщика принадлежащего ему имущества является нарушение законодательно установленного срока уплаты (перечисления) налога, авансового платежа или сбора. Следовательно, пеня — это дополнительный платеж, который неотделим от правонарушения и выступает его следствием.

Уплата пени выходит за рамки основной (нарушенной) обязанности и означает для налогоплательщика исполнение новой (дополнительной) обязанности, которая возникает из юридического факта правонарушения в виде просрочки уплаты (перечисления) налога, авансового платежа или сбора и заключается в необходимости претерпеть лишения имущественного характера.

Так, в отличие от иных способов обеспечения, правоотношения по применению которых прекращаются в момент уплаты налога или сбора, исполнение обязанности по уплате налога хотя и прекращает начисление пени на сумму недоимки, но не освобождает налогоплательщика от обязанности уплатить уже причитающиеся ему суммы пеней.

По своим правовым характеристикам пеня кардинально отличается от иных способов обеспечения исполнения обязанности по уплате налогов и сборов.

Обеспечение исполнения обязанности по уплате налогов и сборов любым иным способом, указанным в главе 11 НК, изменяет лишь порядок взыскания налогов или сборов, но не увеличивает размер взыскиваемых сумм.

Напротив, начисление пени стимулирует налогоплательщика к исполнению своей обязанности по уплате налогов своевременно и в полном объеме под угрозой несения в случае просрочки уплаты дополнительных расходов.

При этом уплата пени всегда сопряжена с государственным принуждением.

Возможность добровольного исполнения налогоплательщиком возложенной на него обязанности по уплате пени не меняет принудительного характера этой меры, поскольку государство всегда оставляет за собой право принудить правонарушителя к претерпеванию тех негативных последствий, которые вытекают из применения к нему этой санкции. А именно, при неуплате пени подлежат принудительному взысканию с налогообязанного лица.

Налоговая пеня по своим сущностным чертам является аналогом законной неустойки, применяемой в гражданском праве.

Основание начисления пени

Начисление пени связано исключительно с фактом просрочки уплаты (перечисления) налогов, авансовых платежей или сборов, т.е. возникновением недоимки, и не может быть связано с какими-либо иными обстоятельствами (например, с порядком отражения сумм налогов в карточках лицевых счетов налогоплательщика).

Возможность взыскания пени при наличии переплаты по налогу

Пеня подлежит взысканию с налогообязанного лица в целях компенсации того имущественного ущерба, который был понесен государством в результате недополучения в законодательно установленный срок сумм налогов (авансовых платежей, сборов). В связи с этим наличие у налогообязанного лица переплаты по налогу обязательно должно учитываться при вынесении решения о начислении пени.

Согласно п. п. 4, 5, 14 ст. 78 НК, суммы излишне уплаченных налогов, авансовых платежей по налогу, сборов, пеней и штрафов подлежат зачету в счет предстоящих платежей по этому же или иным налогам либо в счет погашения недоимки по иным налогам, задолженности по пеням и штрафам.

В Налоговом кодексе РФ не содержится разъяснений по поводу того, можно ли начислить налогоплательщику пени, если у него на момент возникновения недоимки есть переплата того же налога в тот же бюджет.

Источник: https://yuridicheskaya-konsultaciya.ru/gk-peni.html

Пени по налогам и сборам в 2017 году — статья

Пени начисляются, если плательщик налогов или сборов уплачивает налог в более поздние сроки, нежели это установлено законом. Причем уплатить пени — это обязанность плательщика, а не право. Разберем на примерах, как рассчитывают пени.

Исполнение обязанности по уплате налогов и сборов может обеспечиваться способами (ст. 72 НК РФ):

- залогом имущества;

- поручительством;

- пеней;

- приостановлением операций по счетам в банке и наложением ареста на имущество налогоплательщика;

- банковской гарантией.

Что такое пени, в каких случаях исчисляются пени, в каком размере, каков порядок уплаты пени — добровольно и принудительно, — все эти и другие вопросы, связанные с обеспечением исполнения плательщиками и иными лицами своих обязанностей по уплате или перечислению налогов и сборов, регламентированы статьей 75 НК РФ.

Калькулятор пеней

Пени: определение, важные правила

Пеней признается установленная денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов, в том числе налогов, уплачиваемых в связи с перемещением товаров через таможенную границу Таможенного союза, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки. Из этого определения вытекают важные моменты:

- Заплатить пени — это обязанность плательщика, а не право.

- Пени начисляются в том случае, если плательщик налогов или сборов выполняет свою обязанность в более поздние сроки.

- Пени — применяются всякий раз, когда налоговые платежи поступают в бюджет с опозданием и не зависят от санкций за налоговые правонарушения.

- Пени начисляются не только по платежам на внутреннем рынке, но и в связи с перемещением (т.е. ввозом, вывозом) товаров через таможенную границу Таможенного союза.

- Начисление пеней прекращается в связи с уплатой причитающихся сумм налогов и сборов, т.е. сумма пеней фиксируется на дату погашения задолженности и, в случае, если пени лицом не уплачены, то пени на пени не начисляются.

При этом правила начисления пеней распространяются не только на налогоплательщиков, плательщиков сборов, но и на налоговых агентов. Пени начисляются не только на налоговые платежи, но и на авансовые платежи по налогам и сборам, которые организация перечислила с опозданием.

Пени не начисляются, если:

- у организации есть переплата по соответствующему налогу;

- пени полностью перекрыты имеющейся переплатой;

- если переплата возникла по тому же налогу, образовалась ранее возникновения недоимки и полностью покрывает ее. Однако если же сумма переплаты была меньше, чем сумма выявленной недоимки, размер штрафов нужно пропорционально снизить.

Отметим, что переплата — это сумма налогов, пеней и штрафов, которые излишне уплачены налогоплательщиком или излишне взысканы налоговым органом (п. 1 ст. 78, абз. 2 п. 1 ст. 79 НК РФ). Переплата может быть направлена на зачет имеющейся задолженности. Основные правила зачета:

- налоговые органы обязаны сами зачесть переплату в счет недоимки по налогу, пеням и штрафам (п. 5 ст. 78 НК РФ).

- зачет производится по видам налогов (федеральные, региональные, местные) (п. п. 1, 5, 14 ст. 78 НК РФ).

Как рассчитываются пени?

Пени рассчитываются за каждый день нарушения срока уплаты налога. Первый день, за который начисляются проценты — следующий день после установленного законом дня уплаты налога (сбора).

Пример 1. Срок уплаты налога — не позднее 28 апреля 2017 г. Предположим, налогоплательщик не уплатил сумму налога 28 апреля 2017 г. Следовательно, начиная с 29 апреля, будут начисляться пени. С датой начала начисления пеней все определенно. Возникает вопрос — по какую дату следует начислить проценты.

Пример 2.Дополнимусловия примера 1. Предположим, что налогоплательщик уплатил налог 7 мая 2017 года. Возникает вопрос: 7 мая включается в количество дней, за которые налогоплательщику будут начислены пени в связи с нарушением срока уплаты или последний день, за который будут начислены проценты — 6 мая? По этому вопросу однозначной позиции нет.

С точки зрения ФНС России пени надо начислять по день уплаты налога включительно (Разъяснения ФНС России от 28.12.2009). Судебная практика говорит о том, что день уплаты недоимки не включается в число дней, за которые начисляются пени. Таким образом, если учитывать мнение ФНС России то в нашем примере пени должны быть начислены за 9 дней, а согласно судебной практике — за 8 дней.

Такая же неопределенность была и по обязательным страховым взносам. Однако, начиная с 1 января 2015 года, период начисления пеней по обязательным страховым взносам определен четко. Согласно п.3 ст. 25 Закона от 24.07.

2009 № 212-ФЗ: «Пени начисляются за каждый календарный день просрочки исполнения обязанности по уплате страховых взносов начиная со дня, следующего за установленным …. сроком уплаты сумм страховых взносов, и по день их уплаты (взыскания) включительно». Таким образом, с 01.01.2015 г.

дата погашения недоимки по страховым взносам включается в количество дней, за которые начисляются пени. Важно, что день погашения задолженности — это день подачи в банк платежного поручения на перечисление средств.

Формула расчета пени

Пени рассчитываются в процентах от неуплаченной суммы налога или сбора, которая равна 1/300 действующей в это время ставки рефинансирования ЦБ РФ. Пени рассчитываются по формуле:

Сумма пени = Сумма налогов, не уплаченная в срок х ставка рефинансирования (в период просрочки)/300 х Количество дней просрочки

Например, уплата долга по налогам состоялась 15 февраля 2017 года. В расчете пеней нужно учесть 14 февраля. Дату уплаты (15 число) в расчет включать не нужно.

Продолжив пример 1 и установив, что сумма недоимки составила 100 000 руб., получим сумму пени:

- согласно позиции ФНС России. Сумма пени = 100 000 х 8,25%/300 х 9 = 247,5 руб.

- согласно судебной практике. Сумма пени = 100 000 х 8,25%/300 х 8 = 220 руб.

Разница между первым и вторым вариантом незначительная — 27,5 руб.

Можно рекомендовать организации в этой ситуации оценить «стоимость» рисков.

Безусловно, если «цена вопроса» высока, надо обращаться в суд и отстаивать свою позицию, тем более, что подавляющее большинство судебных решений — в пользу налогоплательщика и нельзя забывать, что согласно п. 7 ст.

3 НК РФ: «Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов)».

Продолжим пример 1. Предположим, что ставка рефинансирования с 1 мая 2017 года составила 10%. Тогда размер пени составит:

- согласно позиции ФНС РФ. Сумма пени = [100 000 х 8,25%/300 х 2] + [100 000 х 10%/300 х 7] = 55 + 233,33 = 288,33 руб.

- согласно судебной практике. Сумма пени = [100 000 х 8,25%/300 х 2] + [100 000 х 10%/300 х 6] = 55 + 200 =255 руб.

Другая методика расчета пеней в ситуации, если нарушен срок уплаты авансового платежа.

Согласно п. 14 Постановления Пленума ВАС РФ от 30.07.2013 № 57 пени за неуплату в установленные сроки авансовых платежей по налогам подлежат исчислению до даты их фактической уплаты или в случае их неуплаты — до момента наступления срока уплаты соответствующего налога.

Если по итогам налогового периода сумма исчисленного налога оказалась меньше сумм авансовых платежей, подлежавших уплате в течение этого налогового периода, пени, начисленные за неуплату указанных авансовых платежей, подлежат соразмерному уменьшению.

Такой же порядок применяется и в случае, если сумма авансовых платежей по налогу, исчисленных по итогам отчетного периода, меньше суммы авансовых платежей, подлежавших уплате в течение этого отчетного периода.

Таким образом, при расчете пеней, если нарушен срок уплаты авансовых платежей необходимо учитывать, что пени начисляются в зависимости от законодательно установленного порядка и срока уплаты авансового платежа:

Источник: https://school.kontur.ru/publications/412

Неустойка по договору: особенности налогообложения (Вишневская И.)

Дата размещения статьи: 15.10.2016

Любой договор включает в себя положения об ответственности на тот случай, если одна из сторон сделки нарушит свои обязательства. Как учесть полученную неустойку и нужно ли облагать ее налогами? Можно ли одновременно получить с виновника и неустойку, и законные проценты? Об этом читайте в нашей статье.

Либо штрафы, либо пени: вместе нельзя

Договариваясь о сделке, каждая из сторон рассчитывает на то, что противоположная сторона выполнит свои обязательства в срок и в полном объеме. Но может случиться всякое. И нет гарантии, что тот или иной контрагент не нарушит условия договора. Особенно при сегодняшней нестабильной экономической ситуации в стране.

В этой связи особенное внимание при составлении договора уделяется разделу об ответственности сторон.Исполнение обязательств может обеспечиваться неустойкой (п. 1 ст. 329 Гражданского кодекса РФ, далее — ГК РФ).

Неустойка, в свою очередь, это определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности в случае просрочки исполнения (п. 1 ст. 330 ГК РФ).

Неустойка может быть определена либо в виде штрафа (однократно взыскиваемой суммы, выражаемой в виде процентов пропорционально заранее определенной величине), либо в виде пени (исчисляемой непрерывно, нарастающим итогом, за каждый день просрочки).Из ст.

331 ГК РФ следует, что факт возникновения обязательства по уплате неустойки в связи с неисполнением или ненадлежащим исполнением основного обязательства должен быть оформлен в письменном виде. Несоблюдение письменной формы влечет недействительность соглашения о неустойке.Тем не менее иногда даже отсутствие в договоре положения об ответственности не освободит виновника от денежного наказания.

Дело в том, что согласно ст. 332 ГК РФ пострадавшая сторона вправе требовать от виновной стороны так называемой законной неустойки (не путаем с понятием «законные проценты», о котором речь пойдет чуть позже).Законная неустойка — это неустойка, определенная законом, и взыскать ее можно независимо от того, предусмотрена ли обязанность уплаты этой неустойки соглашением сторон.

Ее примером является уплата процентов за пользование чужими денежными средствами, предусмотренная ст. 395 ГК РФ. Таким образом, если покупатель нарушил сроки оплаты, то продавец, воспользовавшись положениями ст. 395 ГК РФ, может потребовать от контрагента уплаты процентов за пользование чужими денежными средствами (см., например, Постановление ФАС Волго-Вятского округа от 12.11.2010 по делу N А29-13102/2009). Размер процентов определяется существующими в месте нахождения кредитора, опубликованными Банком России средними ставками банковского процента по вкладам физических лиц.

На практике возникает вопрос: а можно ли в договоре устанавливать обязанность уплаты виновной стороной и штрафа, и процентов одновременно? Раньше ответ на него был неоднозначным. Судебная практика различалась. Чаще всего суды отказывали в таком одновременном взыскании, но были и противоположные решения.

Но после вступления в силу прошлогодних изменений правило стало единым для всех ситуаций. В последней редакции п. 4 ст. 395 ГК РФ сказано, что взыскание процентов за пользование чужими денежными средствами и неустойки одновременно невозможно.

То есть теперь уполномоченная сторона должна выбирать или то, или другое.

Законные проценты: что за «зверь»?

Здесь нельзя не сказать о так называемых законных процентах, которые появились в связи с вступлением в силу ст. 317.1 ГК РФ под названием «Проценты по денежному обязательству».

Появление этой статьи вызвало массу вопросов среди бизнес-сообществ и юристов. Согласно ей у кредитора появилось право получать с должника проценты по «денежному» долгу.

Причем это право действует автоматически, то есть проценты начисляются по умолчанию, если иное не установлено в договоре.

В чем же отличие законных процентов от процентов, начисляемых по ст. 395 ГК РФ, и можно ли взыскивать их одновременно? Самое главное отличие состоит в том, что первые являются одним из видов ответственности, а вторые начисляются и тогда, когда не было никаких нарушений.

Различной является и процентная ставка, подлежащая применению при начислении процентов по указанным статьям. При начислении законных процентов согласно положениям ст. 317.1 ГК РФ за основу принимается ставка рефинансирования Банка России. Начисление процентов в рамках ст.

395 ГК РФ осуществляется с применением существующих в месте жительства кредитора или в месте нахождения кредитора — юридического лица, опубликованных Банком России и имевших место в соответствующие периоды средних ставок банковского процента по вкладам физических лиц.

А можно ли начислять и те и другие проценты одновременно в ситуации, когда покупатель нарушил сроки оплаты? На сегодняшний день однозначно ответить нельзя. Эксперты высказываются по-разному. Одни считают, что нормы законодательства этого не запрещают, а значит, можно взыскать проценты и по ст. 317.

1 ГК РФ, и по ст. 395 ГК РФ. Другие полагают невозможным взыскание процентов по двум статьям ГК РФ, поскольку нельзя предусмотреть двойную ответственность за одно и то же нарушение.

Вся надежда на арбитражную практику, но она только-только начинает формироваться, и уже можно убедиться, что среди судей также нет единой позиции.

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/20716

Новости

Дачники попадут под «водную» амнистиюПодробнееВрачи стали опасаться пациентов?ПодробнееПодробнее

Уголовный кодекс об уплате налогов и сборов (ст.199 УК РФ)Читать интервьюКак аннулировать кредитный договор с банком?Читать интервьюКак справиться с задолжностью по ЖКХ?Читать интервью

В России планируется отказаться от лицензирования водных скважин, оборудованных на территории дачных участков.

Потребуется лишь пройти несложную процедуру регистрации.

Подробнее

Для обвиняемых по уголовным делам и их адвокатов вопрос, признавать ли свою вину во многом всегда остаётся моментом стратегического порядка и от того, насколько правильно он будет разрешён, зависит, уйдёт ли клиент из зала суда без наручников.

И вот 15 июля 2016 года вступил в силу блок поправок в Уголовный кодекс и в Кодекс об административных правонарушениях.

Подробнее

Поступило предложение от Минздрава РФ приравнять статус медперсонала к статусу полицейских.

Это предполагает изменение меры наказания за противоправные действия, совершенные в отношении к этим работникам, находящимся при исполнении ими их служебных обязанностей.

Подробнее

Недавно вступил в силу закон РФ, обязывающий нотариусов страховать свою профессиональную деятельность.

Сумма страховки составит пять миллионов.

Именно это, по мнению законодателей, убережет клиентов нотариальных контор от огромных финансовых потерь, возможных в случае роковой ошибки нотариуса.

Подробнее

С 1 сентября этого года жилищно-строительные кооперативы (ЖСК) получили в России право возводить жилые здания с квартирами любых по размерам площадей.

Это стало возможным благодаря принятию соответствующей поправки в законодательство о жилье.

Подробнее

Согласно положениям нового закона, коллекторы будут обязаны соблюдать установленные правила работы и осуществлять деятельность легально.

А для тех, кто не смог удержаться в рамках закона, предусмотрена уголовная ответственность.

Подробнее

В условиях кризисного бюджетного финансирования многим госструктурам приходится изыскивать новые возможности пополнения казны.

Вполне ожидаемым оказалось решение министерства внутренних дел РФ поднять расценки на свои услуги.

Речь идет о повышении госпошлин на оформление загранпаспортов и водительских удостоверений.

Подробнее

Госдума РФ скоро может дать хороший импульс к развитию индивидуального жилищного строительства в стране.

Причем основой для таких значительных метаморфоз должны стать традиционные дачные участки.

Подробнее

Какие нововведения в законодательстве предлагаются для урегулирования ситуации с получением подарков служащими государственных учреждений.

Подробнее

Недавно был введен штраф за отказ в предоставлении какой-либо информации, требуемой по запросу адвоката.

Еще совсем недавно никому ни чем не грозило то, что он не отправил письмо либо же оно не попало в руки к адвокату, однако теперь каждое физическое и юридическое лицо, проигнорировавшее это, будет обязано заплатить штраф.

Подробнее

Источник: https://legalmap.ru/news/710/

Отдельные случаи взыскания неустойки

В случае нарушения договорных обязательств (неисполнение, ненадлежащее исполнение, просрочка исполнения) можно взыскать договорную или законную неустойку. Но нередко возникают споры о ее размере, основаниях и периоде исчисления.

Размер неустойки

Уменьшение неустойки судом

Неустойка не может стать способом обогащения кредитора. Поэтому ее высокий размер в договоре не предполагает полного взыскания при нарушении обязательства.

Если определенная сторонами неустойка явно несоразмерна последствиям нарушения, суд вправе ее уменьшить. Сделать это он может по собственной инициативе или по ходатайству стороны в порядке искового производства. В последнем случае сторона обязана доказать несоразмерность неустойки .

НА ЗАМЕТКУ

Не вправе уменьшить неустойку нотариус при совершении исполнительной надписи, а также суд при рассмотрении требования о взыскании неустойки в порядке приказного производства .

Пределы уменьшения судом неустойки законодательство не устанавливает. Обычно ее уменьшают до пределов, при которых неустойка, с одной стороны, перестает быть явно несоразмерной, с другой — влечет для должника негативные последствия имущественного характера. Полностью освободить сторону от уплаты неустойки суд не имеет права .

| Судебная практика

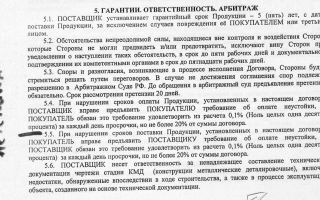

Поставщик просил взыскать пени за несвоевременную оплату поставленного товара. Договор предусматривал их в размере 0,1% от несвоевременно оплаченной суммы за каждый день просрочки платежа, но не больше 5% от несвоевременно оплаченной суммы. Покупатель просил суд уменьшить неустойку на 99% в связи с тяжелым финансовым положением и несоразмерностью последствиям неисполнения обязательства. Поставщик возразил, что соглашение и так ограничило пени. Суд уменьшил неустойку на 40%, поскольку покупатель частично погасил основной долг. В остальной части требований суд отказал.

|

Суд вправе уменьшить как договорную, так и законную неустойку. При этом законодательные акты могут предусматривать случаи, когда неустойку уменьшать нельзя .

| Судебная практика

Стороны установили в договоре законную неустойку в виде пеней за нарушение сроков сдачи заказчику результатов работ. Размер неустойки определили в пределах не меньше 0,2% от цены работ за каждый день просрочки, но не больше 10% от их цены. Рассчитанный истцом размер неустойки оказался чрезвычайно высоким и не соответствовал критериям соразмерности последствиям неисполнения обязательств. Суд уменьшил размер законной неустойки. В остальной части требований отказал. Постановление апелляционной инстанции экономического суда |

Изменение законной неустойки соглашением сторон

Стороны соглашением вправе изменить размер законной неустойки, если это не запрещает законодательство . Иными словами, ее размер разрешается изменить, только если это не противоречит регулирующей норме.

НА ЗАМЕТКУ Изменить размер законной неустойки можно, установив в том числе одновременно: — правила ее исчисления (например, за каждый день просрочки);

— максимальный предел взыскания (к примеру, не больше 20% от общего размера задолженности) и т.д.

Так, законодательство закрепляет ответственность заказчика и подрядчика при неисполнении договора строительного подряда. Разрешается увеличить объем ответственности по соглашению сторон. Однако уменьшить размер законной неустойки нельзя .

Когда законодательство запрещает менять размер законной неустойки, а стороны в договоре это сделают (например, уменьшат), суд будет руководствоваться нормами о размере законной, а не договорной неустойки.

| Судебная практика

Истец просил суд взыскать законную неустойку. Однако в договоре стороны предусмотрели иной размер — меньший по сравнению с установленным законодательным актом. При этом норма такого права не предоставляла. Суд взыскал законную неустойку в полном объеме и не нашел оснований для ее уменьшения. Постановление апелляционной инстанции экономического суда г. Минска |

Неустойка vs буквальное толкование договора

Основания начисления неустойки

Соглашение о неустойке признается действительным, если имеет письменную форму . В нем следует указать размер неустойки или порядок его определения. В противном случае реализовать такое соглашение будет сложно.

| Судебная практика

В силу договора заявленная неустойка могла составить до 100% от суммы полученной и не оплаченной покупателем продукции. Подобная формулировка не позволяла установить конкретную сумму взыскания. Суд решил, что стороны не согласовали размер неустойки, и отказал в ее взыскании . Апелляционная инстанция данное решение оставила без изменения. |

В соглашении целесообразно указать и основания применения неустойки. Например, за несвоевременную оплату товара, просрочку выполнения работ, непредоставление актов выполненных работ, отказ от приемки товара.

НА ЗАМЕТКУ

При договорной неустойке стороны самостоятельно решают, за какое именно нарушение обязательств ее установить. Так, если по договору неустойка предусматривается за отказ оплатить поставленный товар, ее нельзя применить в случае просрочки оплаты.

Нередко договор не позволяет четко определить основания начисления неустойки. Тогда суд исходит из буквального толкования его положений и оценивает их в совокупности, а также учитывает договорные правоотношения, выясняет мнение сторон .

| Судебная практика

Стороны предусмотрели в договоре неустойку в виде пеней. Закрепили и их размер — 0,15% от суммы просроченного платежа за каждый день просрочки в случае несвоевременного расчета. Расчет предполагал безналичное перечисление 100% предварительной оплаты на счет поставщика на основании выставленного счета. Однако поставка частично осуществлялась без предварительной оплаты. Поставщик решил, что покупатель нарушил срок оплаты, и просил взыскать пени. Срок оплаты наступил по истечении одного банковского дня после поставки товара. Суд принял во внимание буквальное значение содержащихся в договоре слов и выражений и проанализировал его содержание в целом. В результате пришел к выводу, что положение о пенях распространялось на обязательства, возникшие после поставки. Поэтому взыскал пени в полном объеме. |

Источник: https://ilex.by/otdelnye-sluchai-vzyskaniya-neustojki/