Как отказаться от применения УСН

Отказ от упрощенки возможен как по инициативе самой организации, так и в обязательном порядке.

Добровольный отказ от УСН

По собственной инициативе организация может отказаться от данного спецрежима в добровольном порядке или в связи с прекращением деятельности, в отношении которой применялась упрощенка.

В первом случае перейти на другой режим налогообложения организация вправе только с начала следующего календарного года (п. 3 ст. 346.13 НК РФ).

Применять другой режим можно уже с 1 января следующего года, а не позднее 15 января в налоговую инспекцию нужно направить уведомление об отказе от упрощенки (п. 6 ст. 346.13 НК РФ).

Рекомендуемая форма уведомления утверждена приказом ФНС России от 2 ноября 2012 г. № ММВ-7-3/829.

Внимание: если в установленный срок организация не уведомит налоговую инспекцию об отказе от применения упрощенки, ей придется применять этот спецрежим как минимум еще один год. Это следует из положений пункта 6 статьи 346.13 Налогового кодекса РФ и писем ФНС России от 10 октября 2012 г. № ЕД-4-3/17109 и от 19 июля 2011 г. № ЕД-4-3/11587.

Если организация несвоевременно уведомит налоговую инспекцию об отказе от применения упрощенки, инспекция проинформирует ее о нарушении правил изменения налоговых режимов, предусмотренных законодательством (письмо ФНС России от 10 октября 2012 г. № ЕД-4-3/17109).

Кроме того, не признав правомерность отказа организации от упрощенки, инспекция может оспорить обоснованность применения общей системы налогообложения в суде. Например, если в каком-либо периоде организация потребует возмещения НДС из бюджета. Арбитражная практика по этому вопросу неоднородна. Некоторые суды встают на сторону налоговых инспекций (см.

, например, постановления ФАС Западно-Сибирского округа от 14 октября 2009 г. № А03-3115/2009 и Уральского округа от 6 марта 2009 г. № Ф09-986/09-С2). Но есть примеры судебных решений, из которых следует, что само по себе уведомление об отказе от упрощенки не имеет решающего значения.

Если с начала года организация фактически прекратила применять упрощенку и стала подавать декларации по налогам, предусмотренным общей системой налогообложения, то у инспекции нет оснований для пресечения таких действий (см., например, постановления ФАС Центрального округа от 16 января 2014 г. № А68-276/2013 и от 22 сентября 2010 г.

№ А48-673/2010, Уральского округа от 4 сентября 2013 г. № Ф09-8269/13 и от 9 октября 2012 г. № Ф09-9293/12, Восточно-Сибирского округа от 3 ноября 2010 г. № А33-2847/2010).

Во втором случае перейти на другой режим налогообложения организация может с момента прекращения деятельности, в отношении которой применялась упрощенка. Для этого в налоговую инспекцию нужно направить уведомление по форме, утвержденной приказом ФНС России от 2 ноября 2012 г. № ММВ-7-3/829.

Уведомить налоговую инспекцию нужно в течение 15 рабочих дней со дня прекращения деятельности, в отношении которой организация применяла упрощенку. При этом не позднее 25 числа месяца, следующего за тем, в котором организация прекратила такую деятельность, нужно перечислить в бюджет итоговую сумму единого налога и подать соответствующую налоговую декларацию.

Такой порядок следует из положений пункта 8 статьи 346.13, пункта 7 статьи 346.21 и пункта 2 статьи 346.23 Налогового кодекса РФ.

В некоторых случаях организации.

Обязательный отказ от УСН

Основания для отказа от упрощенки

Организации (в т. ч. автономные учреждения) обязаны отказаться от упрощенки, если будет допущено хотя бы одно несоответствие условиям ее применения, а именно:

- по итогам отчетного (налогового) периода доходы с учетом коэффициента-дефлятора превысят 79 740 000 руб. (60 000 000 руб. × 1,329);

- средняя численность сотрудников превысит 100 человек;

- доля участия других организаций в уставном капитале организации, применяющей упрощенку, превысит 25 процентов;

- остаточная стоимость основных средств превысит 100 000 000 руб.;

- у организации появятся филиалы или возникнут другие обстоятельства, при которых применение упрощенки запрещено;

- организация, которая платит единый налог с доходов, станет участником договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом.

Такой порядок предусмотрен пунктами 4 и 4.1 статьи 346.13 Налогового кодекса РФ.

Подробный перечень организаций, которые не вправе применять упрощенку, приведен в пунктах 3 и 4 статьи 346.12 и пункте 3 статьи 346.14 Налогового кодекса РФ.

Ситуация: должна ли организация на упрощенке перейти на общую систему налогообложения, если в течение года доля участия других организаций в ее уставном капитале превысит 25 процентов?

Да, должна, если допущенное нарушение не будет своевременно устранено.

https://www.youtube.com/watch?v=quqC-9S5bac

По общему правилу организация не вправе применять упрощенку, если доля участия других организаций в ее уставном капитале превышает 25 процентов.

Если по итогам отчетного (налогового) периода данное условие не выполняется, то организация теряет право применять упрощенку с начала квартала, в котором было допущено нарушение.

Это следует из положений подпункта 14 пункта 3 статьи 346.12 и пункта 4 статьи 346.13 Налогового кодекса РФ.

Проверять, отвечает ли уставный капитал по своей структуре установленным требованиям, надо на конец отчетного периода (I квартала, полугодия, девяти месяцев) и по окончании года. Поэтому, если в течение этих периодов организация допустила нарушение, но на отчетную дату это нарушение было устранено, организация сохраняет за собой право применять упрощенку.

Аналогичные разъяснения содержатся в письме Минфина России от 24 июля 2013 г. № 03-11-06/3/29239. Письмо адресовано плательщикам ЕНВД. Но, учитывая, что ограничения по структуре уставного капитала и последствия нарушения этих ограничений при упрощенке и ЕНВД аналогичны, выводами, которые содержатся в этом письме, можно руководствоваться и в рассматриваемой ситуации.

Пример определения правомерности применения упрощенки организацией, нарушившей ограничения по структуре уставного капитала

ООО «Торговая фирма «Гермес»» занимается оптовой торговлей и применяет упрощенку.

До 20 июля текущего года 100 процентов уставного капитала «Гермеса» принадлежали гражданину А.А. Иванову. 20 июля Иванов продал свою долю ООО «Альфа». 20 сентября «Альфа» реализовала 80 процентов доли в уставном капитале «Гермеса» гражданину А.П. Беспалову.

Несмотря на то что с 20 июля по 20 сентября ограничение по участию в уставном капитале других организаций не выполнялось, по окончании девяти месяцев «Гермес» сохраняет за собой право на применение упрощенки. По состоянию на отчетную дату (30 сентября) доля участия в уставном капитале «Гермеса» составляет:

- ООО «Альфа» – 20 процентов;

- гражданин Беспалов – 80 процентов.

Учитывая, что нарушение, допущенное в течение отчетного периода, было устранено к его окончанию, «Гермес» не лишается права на применение упрощенки с начала III квартала и может применять этот спецрежим в дальнейшем.

Ситуация: можно ли продолжать применять упрощенку, если организация (автономное учреждение) приобрела 30 процентов уставного капитала другой организации?

Да, можно.

В Налоговом кодексе приведен закрытый перечень организаций, которые не могут применять упрощенку (п. 3 ст. 346.12 НК РФ).

Организации, которые вносят вклады в уставные капиталы других организаций, в этот перечень не входят (п. 3 ст. 346.12 НК РФ).

Ограничения, связанные со структурой уставного капитала, действуют только в отношении дочерних организаций, участниками которых являются другие организации (подп. 14 п. 3 ст. 346.12 НК РФ).

Ситуация: можно ли продолжать применять упрощенку организации (автономному учреждению), реорганизованной в форме присоединения, если присоединенная к ней организация применяла общий режим налогообложения?

Да, можно, если после реорганизации будут выполнены условия применения упрощенки.

При реорганизации в форме присоединения новое юридическое лицо не образуется. Присоединенная организация прекращает свою деятельность. Реорганизованная организация при этом приобретает права и обязанности присоединенной. Такие правила установлены в пункте 4 статьи 57 и пункте 2 статьи 58 Гражданского кодекса РФ.

Значит, при реорганизации в форме присоединения реорганизованная организация не прекращает свою деятельность, а лишь приобретает имущество и обязанности присоединенной организации. Поэтому как продолжающая свою деятельность она должна применять упрощенку (п. 3 ст. 346.13 НК РФ).

Если же в результате реорганизации окажутся нарушены условия применения упрощенки (например, доходы организации с учетом коэффициента-дефлятора превысят предельную величину), перейдите на другой режим налогообложения с начала того квартала, в котором завершилась реорганизация (абз. 1 п. 4.1 ст. 346.13 НК РФ).

Моментом завершения реорганизации считайте день, когда в Единый государственный реестр юридических лиц внесена запись о прекращении деятельности присоединенной организации (абз. 2 п. 4 ст. 57 ГК РФ).

В числе обязательств, приобретаемых реорганизованной организацией, есть обязанность заплатить налоги за присоединенную организацию (п. 1, 5 ст. 50 НК РФ). Поэтому после реорганизации погасите кредиторскую задолженность перед бюджетом. Это может быть задолженность по налогу на прибыль, НДС и другим налогам, уплачиваемым при общей системе налогообложения.

Ситуация: может ли организация, созданная в результате преобразования, применять упрощенку, если этот спецрежим применяла преобразованная организация? Правопреемник не уведомил налоговую инспекцию о том, что он применяет упрощенку/

Нет, не может.

В результате реорганизации в форме преобразования (изменения организационно-правовой формы) образуется новая организация. Реорганизованная организация прекращает свою деятельность и передает права и обязанности вновь созданной. Такие правила содержатся в пункте 5 статьи 58 Гражданского кодекса РФ.

Поскольку в результате реорганизации образовалась новая организация, на нее распространяется тот же порядок перехода на упрощенку, что и для вновь созданных организаций.

В частности, если все условия применения упрощенки будут выполнены, в течение 30 календарных дней после постановки новой организации на учет в налоговую инспекцию нужно подать уведомление о переходе на упрощенку. С этого же момента начинайте применять спецрежим. Если уведомление не подавалось, применять упрощенку правопреемник преобразованной организации не может.

Это следует из положений абзаца 1 пункта 2 статьи 346.13, подпункта 19 пункта 3 статьи 346.12 Налогового кодекса РФ и подтверждается письмом Минфина России от 24 февраля 2014 г. № 03-11-06/2/7608.

Расчет предельной величины доходов

Предельная величина, при превышении которой налогоплательщик теряет право на применение упрощенки, установлена только в отношении доходов, получаемых от деятельности на этом спецрежиме.

В расчет предельной величины доходов не включайте доходы от деятельности на ЕНВД, а также доходы контролируемых иностранных компаний, дивиденды и проценты по государственным (муниципальным) ценным бумагам, с которых уплачивается налог на прибыль.

Такой порядок следует из положений пункта 4 статьи 346.13 Налогового кодекса РФ и письма Минфина России от 28 мая 2013 г. № 03-11-06/2/19323.

Автономные учреждения при расчете лимита в состав доходов не включают субсидии, полученные ими на выполнение государственного (муниципального) задания (подп. 1 п. 1.1 ст. 346.15, абз. 3 подп. 14 п. 1 ст. 251 НК РФ).

Таким образом, если в 2016 году доходы от деятельности организаций на упрощенке с учетом коэффициента-дефлятора не превышают 79 740 000 руб., они могут применять этот спецрежим независимо от величины доходов, которые облагаются налогами в соответствии с другими системами налогообложения.

Ситуация: можно ли продолжать применять упрощенку, если доходы организации (автономного учреждения) превысили установленный предел, но часть их не оплачена?

Да, можно.

При расчете лимита нужно учитывать только фактически поступившую оплату за реализованные товары (работы, услуги) и оплаченные внереализационные доходы (п. 1 ст. 346.15, п. 1 ст. 346.17 НК РФ).

Неоплаченные доходы при расчете лимита не учитывайте. Таким образом, если оплаченные доходы организации или автономного учреждения в 2016 году не превышают 79 740 000 руб.

, они могут применять упрощенку.

Период отказа от УСН

Отказаться от применения упрощенки нужно с начала того квартала, в котором произошло событие, не допускающее дальнейшее применение этого спецрежима.

С начала этого квартала рассчитывайте и платите налоги в соответствии с общей системой налогообложения. Штрафы и пени за несвоевременное перечисление налогов (авансовых платежей) платить не нужно.

Но только в том случае, если организация или предприниматель в срок перешли на общую систему. Иначе заплатить пени и штрафы все же придется.

Такие правила установлены пунктом 4 статьи 346.13 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письме Минфина России от 14 июля 2015 г. № 03-11-09/40378, которое было доведено до сведения налоговых инспекций письмом ФНС России от 12 августа 2015 г. № ГД-4-3/14234.

Ситуация: в каком квартале ООО должно отказаться от применения упрощенки? Участник общества (гражданин) продал другой организации свою долю, размер которой превышает 25 процентов уставного капитала ООО. Купля-продажа и регистрация изменений состоялись в разных кварталах.

Отказаться от УСН нужно с начала квартала, в котором состоялось нотариальное удостоверение сделки.

Организация обязана отказаться от применения упрощенки, если доля участия других организаций в ее уставном капитале превысит 25 процентов (подп. 14 п. 3 ст. 346.12 НК РФ). При этом она должна перейти на общую систему налогообложения с начала того квартала, в котором право на упрощенку было потеряно (п. 4 ст. 346.13 НК РФ).

Изменение сведений о размере доли каждого участника общества фиксируется в списке участников и подлежит регистрации в ЕГРЮЛ (п. 8 ст. 11, ст. 31.1 Закона от 8 февраля 1998 г. № 14-ФЗ). Если участник общества продает свою долю третьему лицу, сделка должна быть нотариально удостоверена (п. 11 ст. 21 Закона от 8 февраля 1998 г.

№ 14-ФЗ, письмо ФНС России от 25 июня 2009 г. № МН-22-6/511). Несмотря на то что после нотариального удостоверения такой сделки изменения в составе участников подлежат регистрации в ЕГРЮЛ, доля уставного капитала общества переходит к ее новому владельцу именно с момента нотариального удостоверения сделки (п. 12 ст.

21 Закона от 8 февраля 1998 г. № 14-ФЗ).

Следовательно, общество считается утратившим право на применение упрощенки в том квартале, когда сделка, направленная на отчуждение доли, была нотариально удостоверена. Например, если нотариальное удостоверение сделки состоялось 31 марта, а изменения в составе участников были зарегистрированы 1 апреля, организация должна перейти на общую систему налогообложения с начала I квартала.

Уведомление налоговой инспекции

Если налогоплательщик утратил право применять упрощенку, сообщите об этом в налоговую инспекцию не позднее 15-го числа месяца, следующего за кварталом, в котором утрачено это право (п. 5 ст. 346.13 НК РФ). Рекомендуемая форма сообщения об утрате права на применение упрощенки утверждена приказом ФНС России от 2 ноября 2012 г. № ММВ-7-3/829.

Внимание: если организация не сообщит в налоговую инспекцию, что она утратила право применять упрощенку, или подаст сообщение с опозданием, ее могут привлечь к налоговой ответственности, а руководителя – к административной.

Организации грозит штраф в размере 200 руб. (ст. 126 НК РФ, письмо Минфина России от 14 июля 2015 г. № 03-11-09/40378). А руководителя по заявлению налоговой инспекции суд может оштрафовать на сумму от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Кроме того, не забудьте сдать декларацию по единому налогу за период работы на упрощенке. Сделать это нужно не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право применять УСН. Подробнее об этом см. Как составить и сдать декларацию по единому налогу при упрощенке.

Аналогичные разъяснения содержатся в письме Минфина России от 14 июля 2015 г. № 03-11-09/40378, которое было доведено до сведения налоговых инспекций письмом ФНС России от 12 августа 2015 г. № ГД-4-3/14234.

Источник: http://NalogObzor.info/publ/nalogi_s_juridicheskikh_lic/usn/kak_otkazatsja_ot_primenenija_usn/8-1-0-168

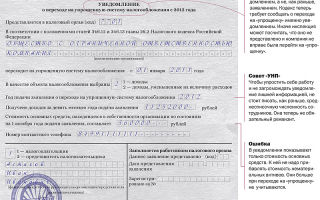

Заявление о переходе на УСН (форма 26.2-1) в 2018 году

Если вы только регистрируете свой бизнес и хотите перейти на УСН, то можете воспользоваться бесплатным сервисом по автоматическому формированию уведомления на УСН для ИП и для ООО на нашем сайте. Там же вы сможете подготовить полный комплект документов на регистрацию ИП либо ООО.

Бланк уведомления в 2018 году

Бланк уведомления 2018 года по форме 26.2-1 о переходе на упрощенную систему налогообложения (УСН), вы можете скачать по этой ссылке.

Обратите внимание, что применение формы 26.2-1 носит рекомендательный характер и к его заполнению строгих требований законодатель не предъявляет. Кроме этого, на сайте ФНС указано, что уведомление может быть подано в произвольной форме или форме, рекомендованной ФНС России (26.2-1).

Подача заявления

Заявление о переходе на УСН подается в налоговую инспекцию в 2-х экземплярах (для Москвы – в 3-х экземплярах), один из которых, уже с пометкой о приеме, должны вернуть обратно. Его необходимо обязательно сохранить.

Сроки подачи уведомления

Для регистрируемых ИП или ООО уведомление может быть подано:

- сразу вместе с остальными документами при их подаче;

- в течение 30 дней с момента регистрации ИП или ООО.

Для уже существующих ИП или ООО уведомление может быть подано:

- при добровольном переходе с другой системы налогообложения (или открытии нового вида деятельности, в отношении которого планируется применение УСН) – с 1 октября по 31 декабря (тогда применять УСН можно с 1 января).

Образец заполнения в 2018 году

Обратите внимание, что в пункте – «Признак налогоплательщика», цифра «1» будет только в том случае, если вы собираетесь подать заявление одновременно с документами на регистрацию; цифра «2» – если подадите документ в тридцатидневный срок с даты постановки на учет, либо при переходе с системы ЕНВД; цифра «3» – при переходе с других систем налогообложения, кроме ЕНВД.

Образец для ИП и ООО, подающих заявление вместе с документами на регистрацию

Образец для ИП и ООО, подающих заявление в течение 30 дней после регистрации или при переходе с ЕНВД

Образец для ИП и ООО, переходящих с других систем налогообложения (кроме ЕНВД)

Частные вопросы по заполнению уведомления по форме 26.2-1

В случае, если ИП применяет только ЕНВД или Патент, а по новым видам деятельности решает перейти на УСН, то в заявлении необходимо указать код «3» (Переход на УСН с иных видов деятельности). Данный код указывается также если ИП или организация совмещает ОСНО и ЕНВД (ПСН) и по видам деятельности, по которым ранее применялось ОСНО решает перейти на упрощенку.

Нотариальное удостоверение подписи на заявлении о применении УСН, в том числе при направлении по почте, не требуется.

Источник: https://www.malyi-biznes.ru/usn/uvedomlenie/

Добровольный отказ от УСН, когда можно и как нельзя | «Гарант-Сервис» г. Ярославль

Отказ от применения УСН без уведомления об этом налоговой инспекции не может служить основанием для применения к компании штрафных санкций. Контролеры считают несколько иначе, что нередко приводит к спорам. Суды зачастую принимают сторону бизнеса.

Перейти на УСН или возвратиться к общему режиму организации и индивидуальные предприниматели могут добровольно в порядке, установленном Налоговым кодексом *(1).

«Упрощенец» вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом инспекцию не позднее 15 января года, в котором он предполагает перейти на иной режим налогообложения*(2).

Организация, которая три года применяла УСН, с начала 2012 года перешла на общий режим, но по каким-то причинам не направила в инспекцию уведомление. По итогам первого квартала организация представила налоговикам декларацию по НДС, в которой заявила к возмещению из бюджета определенную сумму налога.

Контролеры провели камеральную проверку представленной декларации, в результате чего было отказано в возмещении налога. Более того, инспекторы приняли в отношении фирмы решение о привлечении ее к ответственности за неуплату (неполную уплату) налога*(3). Фирме был доначислен НДС, предъявлены штрафы и пени.

Основанием для принятия решения послужили выводы налоговых инспекторов о неправомерном заявлении компанией налоговых вычетов по НДС, поскольку она применяет УСН.

Компания не согласилась с решением налоговой инспекции и после неудачной попытки урегулировать спор в вышестоящей налоговой инстанции обратилась в суд. Суды всех инстанций отменили решение инспекции о привлечении фирмы к налоговой ответственности и об отказе в возмещении из бюджета сумм НДС. Решение судов первой и апелляционной инстанций утвердил ФАС Центрального округа*(4).

Дальнейшие споры по этому вопросу и попытки пересмотра принятых судебных актов можно считать непродуктивными. Определением Высшего Арбитражного Суда РФ требование о пересмотре в порядке надзора судебных актов по делу о признании недействительным решения налоговой инспекции в части доначисления НДС было отклонено и в передаче дела в Президиум ВАС РФ отказано*(5).

ВАС РФ в своем определении, в частности, указал, что суды сделали правильный вывод о том, что отказ от применения УСН является правом компании и носит уведомительный характер, фирма вела хозяйственную деятельность, оформляла первичные документы и представляла налоговые декларации, соответствующие общей системе налогообложения, в связи с чем применение им данного налогового режима и вычетов по НДС является обоснованным.

Когда отказ невозможен

Во-первых, добровольный отказ от упрощенной системы даже при условии уведомления инспекции невозможен до окончания налогового периода*(6). Например, организация решила добровольно отказаться от применения УСН в середине календарного года, уведомила в июне об этом налоговую инспекцию, потом отстаивала свою позицию в суде и предсказуемо проиграла*(7).

Обращаем ваше внимание, что в ситуации, рассмотренной в начале статьи, организация добровольно перешла на общий режим налогообложения с начала нового налогового периода (календарного года), поэтому смогла успешно отстоять свою позицию в суде, несмотря на то что не уведомила об этом налоговый орган.

Во-вторых, невозможен частичный отказ от применения УСН для отдельных видов деятельности. Рассмотрим конкретную ситуацию.

Индивидуальный предприниматель осуществляет развозную розничную торговлю по договорам поставки, применяя общую систему налогообложения (уплата НДФЛ). В отношении торговли через палатку предприниматель применял систему в виде единого налога на вмененный доход для отдельных видов деятельности (далее по тексту — ЕНВД).

В 2011 году он подал в налоговую инспекцию заявление о переходе в следующем году с уплаты ЕНВД в отношении торговли через палатку на применение УСН с объектом налогообложения «доходы». Налоговая инспекция перевела на УСН в том числе и развозную торговлю.

На просьбу предпринимателя оставить его на общем режиме в 2012 году в отношении развозной розничной торговли был получен отказ.

Предприниматель обратился в Минфин России с просьбой пояснить, почему невозможно совмещение разных режимов налогообложения. И вот какой ответ получил индивидуальный предприниматель от Минфина России*(8).

Прежде всего, в этом ответе обращает на себя внимание позиция Минфина России, которая сводится к разрешительному по сути характеру отказа от применения упрощенной системы налогообложения на основе письменного уведомления.

Однако, как сказано в начале статьи, эта позиция не поддерживается судами, и, по нашему мнению, трактовка норм налогового права, данная судом, является приоритетной (с 2013 года уведомление налоговой о переходе на общий режим является обязательным условием для смены режима).

Что же касается совмещения разных налоговых режимов, то такое совмещение возможно только для ЕНВД и общего режима или ЕНВД и упрощенной системы или патентной и упрощенной систем налогообложения.

Объясняется это самой природой единого налога на вмененный доход для отдельных видов деятельности.

Если при общей либо упрощенной системе подлежат налогообложению все виды деятельности налогоплательщика, при ЕНВД — только те, которые поименованы в Налоговом кодексе *(9).

В заключение напомним, что переход с упрощенной системы на общую систему может быть обязательным.

Такой переход обязателен, если по итогам отчетного (налогового) периода облагаемые доходы компании превысили 60 миллионов рублей и (или) в течение отчетного (налогового) периода допущено несоответствие иным требованиям, установленным законом.

Такая компания считается утратившей право на применение УСН с начала того квартала, в котором допущены указанное превышение и (или) несоответствие другим требованиям*(10).

Как и когда можно перейти с УСН на общий налоговый режим

┌─────────────────────────────┐ │ Отказ от УСН │ └─┬──────────────────────┬────┘ ▼ ▼

┌─────────────────┴───────┐ ┌───────────┴─────────────────────────┐

│ С начала нового │ │ В течение │

│ налогового периода │ │ налогового периода │

└────────────┬────────────┘ └───────────────────┬─────────────────┘ ▼ ▼

┌────────────┴────────────┐ ┌───────────────────┴─────────────────┐

│если компания уведомила │ │если нарушены условия применения УСН,│

│об этом │ │установленные Налоговым кодексом. В │

│налоговую инспекцию │ │частности: │

│ │ │- стоимость основных средств по │

│ │ │данным бухгалтерского учета превысила│

│ │ │100 млн. рублей │

│ │ │- доходы с начала налогового периода │

│ │ │превысили 60 млн. рублей │

│ │ │- численность сотрудников превысила │

│ │ │100 человек │

└─────────────────────────┘ └─────────────────────────────────────┘

*(10) п. 4 ст. 346.13 НК РФ

Источник: http://garant76.ru/articles/as200814-2/