Как взыскать с инспекции проценты за блокировку счета

Отменить решение о приостановлении операций по счету инспекторы обязаны не позднее одного рабочего дня, следующего за днем, когда исполнены их требования. В частности, сдана декларация или представлены документы о взыскании долга (п. 3, 8 ст. 76 НК РФ). Направить решение в банк инспекторы должны в течение одного рабочего дня, следующего за днем принятия решения (п. 4 ст. 76 НК РФ).

Кроме того, инспекция обязана заплатить компании проценты, если нарушит срок разблокировки счета. Однако добровольно такую компенсацию налоговики вряд ли перечислят. Напомнить инспекторам о долге перед компанией, а заодно получить деньги как можно скорее поможет заявление о выплате процентов за несвоевременное снятие блокировки счета.

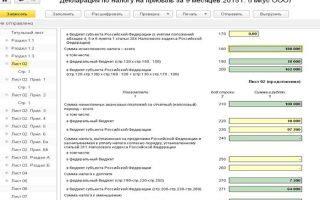

Образец заявления смотрите ниже. Скачать документ можно по ссылке в конце статьи.

Как составить заявление о выплате процентов за несвоевременную снятие блокировки счета

Специальной формы заявления нет, поэтому его можно составить в произвольном виде.

В заявлении называют основания, по которым инспекция приостановила операции по счету компании. А также реквизиты счета и точные даты: когда была блокировка счета, когда поданы декларации или документы, когда снята блокировка счета.

Лучше привести расчет положенных процентов. Их начисляют на всю сумму замороженных денег по ставке ключевой ставке ЦБ за каждый календарный день бездействия инспекции. Причем ставку ЦБ берут ту, которая действовала в дни просрочки (п. 9.2 ст.

76 НК РФ).

Иногда сложно точно определить, за какой именно период компания имеет право получить проценты. Если инспекция нарушила срок вынесения решения, то проблем не возникает — в самом документе стоит дата его составления.

Но если налоговики просрочили отправку решения в банк, то понадобится получить подтверждение из кредитной организации, например копию решения инспекции с исходящим номером и датой. Его стоит приложить к заявлению.

В кодексе нет четкого срока, в течение которого ИФНС обязана перечислить компании проценты. Поэтому можно написать его в заявлении. Если же инспекторы не отреагируют на заявление и не перечислят проценты на счет, их бездействие можно обжаловать в УФНС или сразу в суд (ст. 137, 138 НК РФ).

Образец заявления о выплате процентов за несвоевременную разблокировку счета

Конкретных сроков для обращения за процентами, а также их выплаты в Налоговом кодексе нет. Однако с этим не стоит затягивать по понятным причинам.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Источник: https://calypsocompany.ru/nalogi-i-vyplaty/kak-vzyskat-s-inspekcii-procenty-za-blokirovku-scheta

Блокировка счета налоговой: причины и последствия

Об обеспечении исполнения обязательств, возложенных на налогоплательщиков, говорится в статьях 11 главы НК. При ненадлежащем выполнении или невыполнении обязательств контрольный орган вправе привлечь виновного к ответственности. Кроме того, законодательство закрепляет механизмы принуждения, которые могут использовать налоговики.

Обеспечение выполнения обязательств

О нем говорится в статье 72 Кодекса. В п. 1 нормы установлено, что выполнение обязательств по отчислению сборов и налогов в бюджет может обеспечиваться:

- залогом имущества;

- поручительством;

- пеней;

- наложением ареста на имущество плательщика;

- приостановлением операций по р/с в банке.

Последний способ достаточно широко используется на практике. Связано это с тем, что блокировка расчетного счета налоговой службой – самая неудобная для хозяйствующих субъектов мера.

Актуальность проблемы

Блокировка счета налоговой службой существенно затрудняет ведение бизнеса, поскольку лицо не имеет возможности своевременно рассчитываться с поставщиками и осуществлять иные важные для него платежи. Соответственно, для ИФНС – это одна из наиболее эффективных мер обеспечения.

Блокировка расчетного счета налоговой инспекцией может стать полной неожиданностью для плательщика. Особенно удручающей становится ситуация, когда хозяйствующему субъекту срочно нужны деньги для совершения важной и выгодной сделки.

Общий порядок блокировки

Он предусмотрен в 76 статье НК.

Основанием для блокировки счета налоговой службой выступает решение ее руководителя (либо его заместителя). Этот акт направляется в банки, обслуживающие счета плательщика. Копия решения передается хозяйствующему субъекту под подпись либо другим способом, подтверждающим получение. Акт может быть оформлен как на бумаге, так и в электронной форме.

После получения решения банк должен незамедлительно выполнить предписания и приостановить все операции по счетам клиента. Соответствующее требование закрепляет пункт 7 указанной выше статьи.

В обязанности банка также входит сообщение ИФНС об остатках средств на р/с плательщика.

«Разморозить» счета финансовая организация вправе только после получения соответствующего распоряжения от ИФНС.

Важный момент

Если у хозяйствующего субъекта открыто несколько счетов, и на них достаточно средств для погашения задолженности, пени, штрафов, недоимки, указанных в решении о блокировке, он вправе направить в налоговую службу заявление об отмене постановления о приостановлении операций. В нем лицо указывает реквизиты соответствующих р/с. К заявлению прилагаются выписки, подтверждающие наличие средств.

После принятия пакета документов, ИФНС в двухдневный срок должна принять решение о снятии блокировки со счета. Налоговая служба проверяет полученные сведения, направляя запрос в банк. После подтверждения информации в двухдневный срок производится «размораживание» р/с.

Блокировка счета налоговой: причины

В законодательстве приостановление операций по р/с допускается, если хозяйствующий субъект:

- Не сдал декларацию.

- Не уплатил налог.

Кроме того, блокировка счетов налоговой инспекцией осуществляется с целью обеспечения исполнения решений, принятых по результатам проверки.

Нарушение правил сдачи декларации

Законодательство устанавливает определенные сроки, в которые плательщик должен предоставить отчет в ИФНС. Если в течение 10 дней (рабочих) по истечении предусмотренного периода декларация не сдана, контрольный орган вправе заблокировать счет.

«Размораживание» р/с производится не позднее следующего дня после предоставления отчета плательщиком.

Спорные моменты

В практике имеют место случаи, когда операции по счету приостановлены, а у плательщика обязанность сдать декларацию отсутствует.

Судебные инстанции в таких ситуациях придерживаются следующего подхода. В соответствии с 23 статьей НК, на плательщика возлагается обязанность по предоставлению декларации по налогам, которые он должен отчислять. Отчет подается в ИФНС по адресу регистрации.

Данной обязанности корреспондирует 80 статья Кодекса. В ней говорится, что декларация составляется по каждому отчислению, установленному для плательщика.

Если у хозяйствующего субъекта обязанность выплачивать налог отсутствует, то и оснований для блокировки счета у налоговой службы нет. Из этого следует, что отдельные недочеты в декларации (к примеру, ошибки при заполнении титульного листа, неправильное указание периода) не выступают как основание для приостановления операций по р/с или применения к лицу штрафа по ст. 119.

Невыплата налога

Как установлено в первом пункте 46 статьи НК, при неуплате либо неполном отчислении суммы в срок, установленный законодательством, эта обязанность исполняется в принудительном порядке. ИФНС в таких случаях обращает взыскание на средства, находящиеся на банковских счетах плательщика.

Для применения указанной меры ИФНС принимает соответствующее решение и направляет в финансовую организацию инкассовое поручение на списание долга.

При этом, согласно пункту 7 статьи 46, контрольный орган может приостановить операции по р/с до взыскания всей задолженности.

Нарушения ИФНС

Стоит отметить, что процесс бесспорного взыскания долга – многостадийная и довольно сложная процедура. Нередко налоговые органы допускают процессуальные нарушения в ходе нее. Они, в свою очередь, могут выступать в качестве основания для отмены постановления о взыскании и, следовательно, решения о блокировке счета.

Налоговая служба чаще всего нарушает сроки и порядок предъявления требования, выбирает неверный способ его направления.

Как показывает практика, суды в таких случаях выносят решения в пользу плательщиков.

Направление требования – это начальная стадия процедуры принудительного взыскания. Невыполнение ИФНС порядка, установленного законодательством, существенно нарушает право хозяйствующих субъектов на защиту интересов и свобод, закрепленное Конституцией.

Юристы рекомендуют обращать особое внимание на вид корреспонденции, направленной плательщику.

Как свидетельствует судебная практика, получение хозяйствующим субъектом простого, а не заказного письма с извещением рассматривается инстанциями как грубое нарушение процедуры бесспорного взыскания задолженности в принудительном порядке. Соответственно, оно выступает как безусловное основание для отмены решений, принятых ИФНС.

Блокировка как обеспечительная мера

Как установлено в 7 пункте 101 статьи НК, рассмотрев материалы проверки, руководитель ИФНС (его заместитель) принимает решение о привлечении хозяйствующего субъекта к ответственности за допущенное правонарушение либо об отказе применить к лицу санкцию.

После вынесения постановления уполномоченное лицо контрольного органа может применить к виновному обеспечительные меры. Законодательство допускает это только при наличии достаточных оснований полагать, что в случае их непринятия впоследствии исполнение решения либо взыскание штрафа, пени, недоимки, задолженности с плательщика станет невозможным или весьма затруднительным.

Под достаточными основаниями следует понимать:

- Наличие задолженности по л/с плательщика.

- Неоднократное уклонение от исполнения обязанности по отчислению налога.

- Уменьшение активов предприятия.

- Комплекс обстоятельств, указывающих на получение хозяйствующим субъектом необоснованной выгоды.

Для реализации обеспечительной меры руководитель ИФНС (его заместитель) принимает соответствующее решение. Оно вступает в действие с даты подписания. Решение сохраняет силу до дня исполнения постановления о привлечении виновного субъекта к ответственности или об отказе в этом либо до даты его отмены вышестоящим контрольным органом или судом.

Нюанс

Блокировка счета как обеспечительная мера может применяться после наложения запрета на передачу в залог или отчуждение имущества. При этом его общая стоимость по данным бухучета должна быть меньше совокупной суммы штрафов, недоимки и пеней, подлежащей выплате в соответствии с решением ИФНС.

Кроме того, приостановление счета не допускается, если хозяйствующий субъект не сдал бухгалтерскую отчетность, не предоставил авансовый расчет или не получены документы, запрашиваемые по проверке.

Можно ли проверить блокировку расчетного счета на сайте налоговой?

Можно. С 2014 г. действует специальный сервис, открытый для всех заинтересованных лиц.

Чтобы проверить блокировку счета налоговой службой, необходимо зайти на официальный портал ИФНС. Сервис, которым нужно воспользоваться, имеет следующее наименование: » Система информирования банков о состоянии обработки электронных документов» («БАНКИНФОРМ», если коротко). Несмотря на такое название, проверить блокировку счета налоговой службой может любой желающий.

После выбора указанного сервиса следует поставить точку возле строки «Запрос о действующих решениях о приостановлении». Далее необходимо ввести ИНН плательщика и БИК банковской организации, обслуживающей р/с. Если эти данные неизвестны, то проверить блокировку счета на сайте налоговой службы не получится.

Затем необходимо указать цифры с картинки. Правильно введенные цифры говорят о том, что проверку блокировки счета на сайте налоговой службы осуществляет не робот, а человек. После этого нужно нажать на кнопку «Отправить запрос».

Ответ будет сформирован достаточно быстро. Если было принято решение о блокировке, система покажет дату его вынесения, а также код контрольного органа, оформившего его.

Осуществляя проверку блокировки счета на сайте налоговой службы, необходимо очень внимательно изучить содержание ответа. Нередко в нем присутствуют ошибки и неточности. Наличие данных, не соответствующих действительности, является основанием для оспаривания решения.

Проверить блокировку счета на сайте налоговой службы могут как хозяйствующие субъекты (представители юрлиц или индивидуальные предприниматели), так и служащие банковских организаций.

Достаточно часто этим сервисом пользуются потенциальные партнеры предприятий. Если на сайте налоговой блокировка счета подтверждается, то контрагенты могут пересмотреть решение о сотрудничестве. Эти сведения особенно важны при заключении крупных сделок.

Самому хозяйствующему субъекту целесообразно периодически пользоваться сервисом. Крайне важно проверить блокировку расчетного счета налоговой инспекцией до подписания договора на поставку большого объема товара. Если операции будут приостановлены, субъект не сможет расплатиться за нее.

Это, в свою очередь, приведет к возникновению задолженности.

Списание средств

Необходимо отметить, что блокировка счета не означает приостановление всех расходных операций. Соответствующее положение закрепляет абз. 3 первого пункта 76 статьи НК. Кроме того, субъект может перечислять средства на заблокированный счет. По этому поводу в законодательстве ограничений нет.

В ст. 855 ГК закреплена очередность списания средств. При наличии на р/с суммы, достаточной для погашения всех задолженностей, расчеты осуществляются по мере поступления платежных квитанций. Эта очередность именуется календарной.

Приостановление операций не касается платежей, отчисление которых должно быть произведено до исполнения обязательств по уплате налогов.

Кто еще может «заморозить» счет?

Кроме налоговой инспекции, приостановить операции по р/с вправе Таможенная служба. Эта мера применяется при взыскании задолженности по отчислению таможенных сборов и пеней. Правила блокировки счетов закреплены Приказом ФТС № 2184.

Полномочия по приостановлению операций по р/с возложены и на Федеральную службу финансового мониторинга (Росфинмониторинг).

Стоит сказать, что в случае несвоевременной уплаты страховых взносов или непредоставлении в установленные сроки расчетов по ним счета не будут заблокированы. Законодательством не предусмотрены соответствующие полномочия для внебюджетных фондов.

Исключения из правил

Далеко не каждое решение о блокировке может быть исполнено. Не подлежат выполнению предписания, если:

- Постановление принято неуполномоченной структурой.

- Решение вынесено в отношении счета, который согласно определению, закрепленному 11 статьей НК, под данное понятие не подпадает.

С первым случаем все, в общем-то, ясно. Если постановление вынес неуполномоченный орган, то и оснований для блокировки нет. Со вторым случаем следует разобраться более детально.

Как указано в 11 статье НК, счетом называют текущий (расчетный) счет, открытый в соответствии с договором банковского обслуживания. На него перечисляются и с него расходуются денежные средства владельца.

К этой категории относят счета:

- расчетные;

- текущие (в т. ч. валютные);

- корреспондентские;

- рублевые типа «К» (конвертируемые) и «Н» (неконвертируемые), открытые нерезидентами;

- счета корпоративных карт.

Блокировка не распространяется на счета, открытые в соответствии с другими договорами и сделками: депозитные, аккредитованные, ссудные, транзитные (в т. ч. специальные) валютные.

Неправомерным, согласно пункту первому 126 статьи ФЗ № 127, является приостановление операций по счету налогоплательщика-банкрота.

Если решение о блокировке было оформлено не по установленной законом форме, оно также не может быть исполнено банком. Соответствующий вывод вытекает из содержания 4 пункта 76 статьи Налогового кодекса.

Источник

Источник: https://zakon.temaretik.com/1456727416413358623/blokirovka-scheta-nalogovoj-prichiny-i-posledstviya/

Арестован счет за неуплату налогов — Твой юрист

В некоторых случаях налоговая инспекция может заблокировать расчетный счет организации или ИП. Чтобы продолжать вести деятельность, им необходимо как можно быстрее выяснить причину блокировки и устранить ее. Как это правильно сделать?

Причины блокировки счета

Налоговая инспекция может заблокировать расчетный счет в трех случаях:

Рассмотрим каждый случай подробнее.

Блокировка расчетного счета организации или ИП по причине неисполнения требований об уплате налога

При невыполнении требований об уплате налогов (п.2 ст.76 НК РФ) инспекция имеет право заблокировать расчетный счет в пределах суммы неуплаченного налога, указанного в требовании. Причем налоговая блокирует все счета, которые есть у организации или ИП, из-за чего у них могут возникнуть некоторые проблемы.

Допустим, у компании имеется несколько счетов, на каждом из которых есть денежные средства в размере 10 000 руб. Сумма требования составляет 7 000 руб., но инспекция блокирует все счета на эту сумму.

Получается, что у организации или ИП есть возможность воспользоваться по каждому счету суммой, которая превышает сумму блокировки, то есть с каждого счета снять 3 000 руб. Таким образом, происходит перекос: сумма требований — 7 000 руб., а у организации фактически заблокировали 21 000 руб.

В этом случае налогоплательщик может быстро разблокировать излишне заблокированные счета, написав заявление в ИФНС с соответствующей просьбой.

Почему имеет смысл обращаться с таким заявлением? Потому что даже если налогоплательщик смог произвести платеж в текущий момент, это не означает, что налоговая инспекция в этот же день разблокирует расчетный счет.

Следует иметь в виду, что процесс поступления платежей достаточно длительный, так как переводы идут через казначейство, и платежи в ИФНС могут поступать в течение трех рабочих дней. Таким образом, налоговая инспекция увидит этот платеж через 2-3 дня.

А если деньги нужны прямо сегодня, то можно обратиться в ИФНС и попросить разблокировать хотя бы оставшиеся счета в текущий день.

Блокировка расчетного счета по причине несвоевременного представления декларации

Если вы вовремя не сдали декларацию, налоговая имеет право через 10 дней в течение трех лет заблокировать расчетный счет (п.3 ст.76 НК РФ). Такое действие ИФНС касается только случая с декларацией, непредставление каких-либо других отчетов не может привести к блокировке расчетного счета.

Арест расчетного счета производится полностью на всю сумму. Стоит также подчеркнуть, что блокировка счета не означает невозможность совершения налогоплательщиками каких-либо платежей. Он может совершать уплату налогов и платежи, очередность которых выше очередности налоговых платежей.

Блокировка расчетного счета в случае, если в инспекцию не передана квитанция о приеме электронных документов

С 1 января 2015 года налогоплательщики обязаны подтверждать получение от налоговой инспекции документов, высылаемых в ходе контроля (п.5.1 ст.23 НК РФ). Квитанция о приеме таких документов оправляется в инспекцию через телекоммуникационные каналы связи в течение 6 рабочих дней со дня их отправки налоговым органом.

Квитанция направляется при получении от ИФНС следующих документов: требования о представлении документов, требования о представлении пояснений, уведомления о вызове в налоговый орган.

Решение о блокировке расчетного счета в случае нарушения требования выносится в течение 10 рабочих дней по истечении 6 дней для направления квитанции.

Что делать при блокировке расчетного счета

Схема действий включает всего два шага, при этом нужно действовать оперативно, чтобы разблокировать счет как можно быстрее.

1. Выяснение причины ареста расчетного счета.

Самый простой способ — уточнить в отделении своего банка номер и дату решения налоговой инспекции. Затем необходимо связаться с налоговой инспекцией, отделом камеральных проверок, назвать специалисту номер и дату решения, чтобы он сообщил причину блокировки счета. Это необходимо в том случае, если решение о блокировке не дошло к вам по почте или по специализированным каналам связи.

2. Устранение причины блокировки.

Если вы не исполнили требование налоговой инспекции по уплате налога, то нужно уплатить налог. Существует практика представления налоговой инспекции копии платежного поручения с отметкой банка или отправки этой копии по специализированным каналам связи. После получения денежных средств налогового платежа налоговая инспекция в течение суток разблокирует счет.

С ситуации с представлением декларации действует такая же схема: для разблокировки счета нужно представить декларацию, самый удобный способ для этого — специализированные операторы Экстерн или Бухгалтерия. В течение суток расчетный счет будет разблокирован.

Чтобы разблокировать счет в ситуации, когда в инспекцию не передана квитанция о приеме электронных документов, нужно передать квитанцию в инспекцию и представить истребованные документы.

Раньше разблокировка занимала более длительное время, потому что решение налоговой инспекции в банк доставлялось курьерами. Сейчас это происходит быстрее — по специализированным каналам связи, и во взаимоотношениях между налоговой инспекцией и банком налогоплательщику принимать участие не нужно.

Случаи из практики

– Налогоплательщик произвел налоговую оплату, а счет все равно заблокировали

Это происходит из-за разрыва между моментом платежа и поступлением средств в налоговую инспекцию, на что уходит до трех дней. В этом случае не нужно паниковать.

Надо просто связаться с налоговой инспекцией и представить доказательства уплаты налога, например, оригинал платежного поручения с отметкой банка.

Многие налоговые идут в этом случае навстречу налогоплательщику и оперативно отменяют решение о блокировке.

– У налогоплательщика нет долгов перед инспекцией, а счет заблокировали

Плательщик совершил платеж, а ему на следующий день приходит уведомление о блокировке счета — такая ситуация опять же объясняется разрывом платежей и не означает, что деньги до налоговой не дошли. В этом случае нужно связаться с налоговой инспекцией, сверить платежи, чтобы она быстро разблокировала счет.

– У организации арестовали расчетный счет, и налогоплательщик хочет открыть еще один счет, чтобы продолжать вести деятельность

Раньше, когда у организации блокировали счет, налогоплательщик мог оперативно открыть еще один счет и пускать платежи через него.

С 2014 года ситуация изменилась: если у организации или ИП есть заблокированные счета, то банки новые счета им не открывают. Об этом необходимо помнить тем налогоплательщикам, которые сознательно идут на неуплату налога по требованию.

Теперь при блокировке расчетного счета пустить денежные потоки через вновь открытые счета уже не получится.

Павел Тимохин, эксперт компании Фингуру

kontur.ru

Арестовали счет в банке – что делать?

Что такое арест счета?

Арест накладывают не на счет, а на денежные средства, которые на нем находятся. Различие может показаться несущественным, но на самом деле оно значительное.

Так, в определении суда и пристава указана строго определенная сумма, которую банк и арестует. Этими деньгами вы распоряжаться не сможете. Но если на счете денег больше, чем указано в решении органов, то «лишними» средствами вы сможете пользоваться абсолютно свободно.

Также в законах есть понятие приостановления операций по счету. Но некоторых случаях никакой практической разницы между приостановлением операций и арестом нет.

Например, право приостановить операции есть у налоговой инспекции (но только по счетам юридических лиц и индивидуальных предпринимателей). Если решение органа связано с тем, что вы не уплатили налог, то операции приостановят в пределах той суммы, которую вы должны заплатить.

В таком случае разницы с арестом нет. Если же вы не подали декларацию или не передали налоговой документы, которые ФНС потребовала представить, то инспекция может приостановить все операции по всем вашим счетам до тех пор, пока вы не исполните эти обязанности.

В таком случае разница с арестом очевидна.

Также банк может заблокировать отдельно взятую банковскую операцию, когда имеются предположения, что она связана с отмыванием доходов или финансированием терроризма.

В этом случае банк самостоятельно приостанавливает конкретную сомнительную операцию на 5 дней и делает запрос в Росфинмониторинг. Орган может продлить этот срок еще на 30 суток и обратиться в суд.

Если решение о приостановлении примет суд, то операция будет заморожена до отмены этого решения.

Резюме: существуют три вида ограничений вашего счета. Арест счета в пределах определенной суммы, приостановление одной операции по счету и приостановление всех операций по счету.

Почему могут арестовать счет?

Причин для ареста счета может быть много. Но в абсолютном большинстве случаев арест накладывают по решению суда.

Например, кто-то обращается к вам с судебным иском. Если истец считает, что за время судебного спора (а это зачастую довольно долго) вы можете «вывести» средства, то он может попросить суд арестовать сумму, которую он хочет получить.

Естественно, суд не делает это автоматически и не удовлетворяет каждое такое заявление. Истец должен доказать, что вы намерены перевести деньги со счета, и если вы это сделаете, то, даже выиграв спор, он не сможет получить присужденное.

К слову, доказать это не так просто. В 2015 году арбитражные суды рассмотрели 46 тыс. таких заявлений, а удовлетворили всего 3 тыс. Подобной статистики о судах общей юрисдикции нет, но они соглашаются арестовывать счета немного чаще.

Также арест могут наложить, если суд вы уже проиграли, и пристав должен списать деньги с вашего счета. Несколько лет назад система взыскания сильно изменилась. Теперь банк не имеет права сообщать клиентам о предстоящем аресте. Если денег на вашем счете окажется меньше, чем сумма в исполнительном листе, то банк арестует ваш счет до полного погашения задолженности.

На практике, запросив остаток, вы увидите знак «минус» и сумму, которой не хватило для погашения долга. Раньше в таких случаях приставу приходилось заново оформлять все документы и арестовывать только сумму, которая есть на счете.

Когда происходит приостановление операций по счету?

Налоговая имеет право принять такое решение, если:

1. Ваша компания не исполнила решение налоговой об уплате налога.

2. Налоговая хочет обеспечить возможность исполнения своего решения о привлечении к ответственности за совершение налогового правонарушения.

В этих двух случаях налоговая инспекция приостановит операции в пределах суммы, указанной в решении:

3. Ваша компания не представила налоговую декларацию в течение 10 дней после срока ее предоставления.

4. Ваша компания не передала органу квитанцию о приеме требования о предоставлении документов или дачи пояснений.

В этих случаях налоговики могут приостановить все операции по всем вашим счетам.

Полезно знать: конкретную банковскую операцию банк может приостановить, если его комплаенс-службы посчитают, что эта операция может быть связана с легализацией преступных доходов или финансированием терроризма. Происходит это довольно редко. Обычно основанием служит сомнительность контрагента (например, если он находится в списке лиц, связанных с террористической деятельностью).

Что делать?

Если ваш счет арестовали, то в большинстве случаев единственный выход – обратиться в суд. Но и он возможен не всегда.

Рассмотрим ситуацию, когда арест наложил суд в качестве обеспечительной меры. Обычно истцы подают заявление об аресте счета вместе с самим иском.

В таком случае суд должен принять иск к производству в течение суток (вместо положенных законом пяти дней) и в тот же день вынести решение об аресте (на практике это происходит несколько дольше).

Причем на заседание вас не вызовут, суд рассмотрит этот вопрос без сторон. В случае наложения ареста вы узнаете об этом либо из определения суда, либо когда ваш счет уже арестуют.

Впрочем, вы можете оспорить это решение. Ссылайтесь на то, что непринятие мер не может затруднить возможное исполнение судебного акта, что истец не представил достаточно доказательств того, что меры принять необходимо.

В крайнем случае, вы можете внести на депозит суда так называемое встречное обеспечение. Такой вариант возможен, если вы готовы «заморозить» деньги, но не хотите, чтобы при этом «пострадал» ваш счет.

Деньги остаются на счете суда до окончания разбирательства.

Еще совет. Если арест наложен по заявлению судебного пристава, то проверьте, правильно ли он его оформил. Невнимательность пристава позволит вам отменить арест. Посмотрите, указал ли пристав в заявлении точную сумму к взысканию. Вероятность такой оплошности минимальна, а вот шансы отменить такое решение почти стопроцентные.

Если пристав указал сумму, но она больше, чем решил суд, то укажите приставу на ошибку. Он должен немедленно «освободить» излишне арестованные средства. В случае отказа пристава суд частично отменит его решение. Пристав должен уточнить, на какой именно счет нужно наложить арест, если в одном банке у вас несколько счетов.

Также обратите внимание, что пристав не может арестовать ваш счет до того момента, пока не истек срок добровольного исполнения решения суда.

А еще если пристав принял незаконное (на ваш взгляд) решение об аресте счета, то вы можете попробовать взыскать с него убытки. Для этого следует доказать, что действия пристава были противоправными, и именно из-за этого у вас возникли убытки. Для обращения в суд с таким требованием предварительно оспаривать решение пристава не нужно.

finance.rambler.ru

Арест расчетного счета налоговой: основания и как снять?

Отправить на почту

Арест расчетного счета налоговой инспекцией (часто так называют приостановление операций по счетам) осуществляется на основании ст. 76 НК РФ и фактически замораживает все денежные средства на счете компании. На каких основаниях происходит арест и как его снять, читайте далее в материале.

Арест счета налоговым органом

По решению налоговой инспекции на расчетный счет налогоплательщика может быть наложен арест — прекращение выполнения банком расходных операций по счету (абз. 2 п. 1 ст. 76 НК РФ). Исключения составляют первоочередные платежи (оплата труда, алименты, налоги).

Что спишут раньше с заблокированного счета: зарплату или налоги? Ответ вы найдете по ссылке.

Арест счета налагает следующие ограничения:

Может ли налоговая наложить арест на счет

Для того чтобы наложить арест на счет, налоговики должны принять решение о блокировке расчетного счета налогоплательщика. Оснований для такого решения может быть несколько:

Могут ли налоговики блокировать счет за непредставление расчета по страховым взносам, узнайте из публикации.

Однако заблокировать можно не все счета налогоплательщика, а только открытые по договору банковского счета, который заключается также при открытии валютного счета. Следовательно, налоговая инспекция имеет право на блокировку как рублевых, так и валютных расчетных счетов (п. 2 ст. 11, абз. 5 п. 2 ст. 76 НК РФ).

Источник: https://historyblog.ru/arestovan-schet-za-neuplatu-nalogov/

Как вывести деньги, если заблокировали счёт?

Всем доброго дня! Сегодня я расскажу, как можно вполне законными методами вывести денежные средства с заблокированного расчетного счета.

В наше время арестом расчетного счета никого не удивишь.

Самые распространенные случаи это аресты от налоговой за неуплату налогов, несдачу отчетов, непредоставление ответа на требование налоговой.

Также расчетный счет блокируют судебные приставы и сами банки по всеми любимому 115-ФЗ.

И как часто бывает — счет оказался заблокированным внезапно и без предупреждения.

Теперь немного теории. Если счет заблокировала налоговая, либо судебные приставы по судебному решению, то нужно разобраться платежи какой очереди запрещено проводить банку. Арест налоговой — это запрет на проведение платежей выше третьей очереди согласно п.2 ст. 855 ГК РФ. Судебные приставы приставы блокируют платежи выше четвертой очереди.

При недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований списание осуществляется в следующей очередности:

- в первую очередь по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов;

- во вторую очередь по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими или работавшими по трудовому договору (контракту), по выплате вознаграждений авторам результатов интеллектуальной деятельности;

- в третью очередь по платежным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), поручениям налоговых органов на списание и перечисление задолженности по уплате налогов и сборов в бюджеты бюджетной системы Российской Федерации, а также поручениям органов контроля за уплатой страховых взносов на списание и перечисление сумм страховых взносов в бюджеты государственных внебюджетных фондов;

- в четвертую очередь по исполнительным документам, предусматривающим удовлетворение других денежных требований;

- в пятую очередь по другим платежным документам в порядке календарной очередности.

Соответственно, чтобы получить свои кровные надо попасть во вторую очередь, так как это проще всего, так как чтобы попасть в первую очередь надо нанести вред здоровью кому-нибудь, а это уже лишнее.

Источник: https://delovoymir.biz/kak-vyvesti-dengi-esli-zablokirovali-schet.html

Как разблокировать расчетный счет, заблокированный налоговой или банком

Блокировка расчётного счёта не даёт свободно распоряжаться деньгами, находящимися на нём. Причин для замораживания операций банком может быть несколько, и самые распространённые из них связаны с нарушениями налогового законодательства.

Своевременное реагирование на действия банка позволит избежать многих проблем, связанных с приостановкой операций по счёту. В статье мы поговорим, как разблокировать расчетный счет в зависимости от причин и разберём последовательность действий владельца счёта в таких ситуациях.

Причины и сроки блокировки счёта

Если вы обнаружили, что расчётный счёт не доступен для проведения платежей и снятия наличных, необходимо, в первую очередь, узнать причины для этого. Наиболее вероятными среди них являются представленные в таблице.

| Инициатор блокировки | Причины блокировки |

| Финмониторинг | Сомнительные операции по счёту (на основании 115-ФЗ) |

| ФНС |

|

| Судебные органы | Уклонение от уплаты алиментов, долги перед кредиторами и прочее. |

Сроки блокировки напрямую зависят от скорости ответных действий владельца счёта. Как узнать, что послужило поводом для замораживания средств? Если вы заметили, что операции по счёту приостановлены, не медлите и отправляйтесь в банк. Вам расскажут о причинах блокировки, а также разъяснят, как вы можете посодействовать решению банка на восстановление операций по счёту.

Чем быстрее вы их предоставите, тем скорее получите доступ к средствам на счету. Обычно блокировка в этом случае длится около 1,5 месяца.

Иногда банки могут повторно запросить документы, что увеличивает срок блокировки.

Так как наиболее часто встречаемой причиной приостановки операций выступают всё же налоговые основания, давайте далее разберём связанные с ними возможные способы разблокировки.

Как разблокировать счёт, если не уплачен налог?

Если, согласно требованиям, вы не оплатили налог в срок, ФНС направляет запрос на блокировку счёта в банк. При этом отказать кредитная организация государственной структуре не имеет права. На счету блокируется сумма, равная величине налога. Все средства, свыше неё, доступны для пользования.

При наличии у вашей компании нескольких счетов в разных банках, блокируется они все одновременно. Поэтому у владельца бизнеса не остаётся других действий, как выполнить законное требование налоговой.

Оно необходимо в том случае, если вы хотите получить быстрый доступ к своим средствам после оплаты задолженности. Платёж в ФНС может идти 2-3 дня. А чтобы налоговая проверила его статус, необходимо уведомить её о совершённой оплате. Тогда счёт могут разблокировать даже в день платежа.

Отсутствие квитанции о приёме документов как причина блокировки счёта

В 2015 году в силу вступило требование об уведомлении ФНС налогоплательщиками при поступлении контрольных документов. Иными словами, если налоговый орган выслал вам какие-то бумаги, вы обязаны уведомить его о получении таковых специальной квитанцией. Для этого выделен срок, равный 6 дням.

Уведомление ФНС обязательно при получении:

- требования привести пояснения;

- сообщения о вызове в налоговую службу;

- запроса на предоставление документации.

Если через 6 дней вы так и не отчитались перед налоговой, то через 10 рабочих дней счёт будет заблокирован. Чтобы снова распоряжаться денежными средствами на нём, необходимо направить в ФНС квитанцию, а также письмо о снятии блокировки со счёта.

Разблокировка счёта при несвоевременной подаче налоговой декларации

Если по каким-то причинам вы не сдали декларацию, согласно установленным срокам, то налоговая служба вправе заблокировать расчётный срок. Сделать она может это через 10 дней после истечения периода подачи отчётности.

Данное право ФНС распространяется исключительно на декларацию. Отсутствие иных документов не является причиной блокировки банковского счёта.

Все операции по счёту блокируются, кроме тех, что являются переводом в налоговую и иными платежами, очерёдность которых выше налоговых. Как только вы составите должным образом декларацию, предоставите её в ФНС и оплатите налог (при необходимости), счётом можно будет распоряжаться свободно.

Последовательность действий при разблокировке

Что делать, если заблокирован расчетный счет, а причину вы не знаете? В этом случае вам понадобится выполнить следующие шаги:

- узнать причину приостановки операций по счёту (для этого обратитесь в банк. Если счёт заблокирован налоговой, то стоит запросить дату, а также номер документа-основания. Далее, свяжитесь с отделом камеральных проверок в ФНС, назовите реквизиты решения для уточнения причины блокировки счёта);

- если причину блокировки налоговый орган вам сообщил, то необходимо её устранить для активации расчётного счёта. К примеру, вы можете оплатить налог и предоставить копию квитанции в ФНС для ускорения процесса. Как только средства поступят в налоговую, ваш счёт будет доступен для использования по назначению в течение суток. Если причина заключалась в отсутствии налоговой декларации, то передать её можно через специализированные электронные сервисы.

(1

Источник: https://rko-bank.ru/stati/kak-razblokirovat-raschetnyj-schet.html

Ограничения по счету налоговыми органами: что делать

Зачастую, учредители предприятия могут задаваться таким вопросом, может ли налоговая заблокировать счет в банке, ведь, по сути, такое действие со стороны сотрудников ФНС, может привести к неприятным последствиям для предпринимателей.

Действительно, Федеральная Налоговая Служба имеет полномочия блокировать денежные средства хозяйствующих субъектов в ряде случаев, определенных действующим законодательством.

Рассмотрим два основных вопроса: в каких случаях налоговая блокирует денежные средства в банке и что делать дальше.

Причины блокировки

Если банковский счет блокирует Федеральная налоговая служба, то данный метод позволяет уполномоченным органам взыскивать с недобросовестных налогоплательщиков сумму недоимки по выплатам в бюджет, штрафы и пени.

Отсюда следует, что данная мера — это не что иное, как мера принудительного воздействия на должника по выплатам в Федеральную налоговую службу.

Кроме всего прочего, есть и иные причины блокировки, связанные с Федеральной Налоговой Службой — это неисполнение требований по своевременной сдаче декларации или отчетных документов.

Арест счета налоговой инспекцией возможен только в том случае, если учредители предприятия нарушают действующее налоговое законодательство, не предоставляя отчётные документы, иными словами, уклоняются от своих обязательств перед государством. Справедливости ради нужно отметить, что не только налоговая служба уполномочена блокировать денежные средства в банке хозяйствующих субъектов, но именно им налоговики блокируют счета за неисполнение налогового законодательства.

Обратите внимание, что арест расчетного счета юридических лиц возможен даже в случае непредоставления декларации и отчётности, любые недоимки по налогам или неуплата обязательного сбора приведет к рассматриваемому виду аресту.

Правда, налогоплательщики должны знать некоторые нюансы блокировки, в первую очередь, представители Федеральной Налоговой Службы уведомляют налогоплательщика о необходимости подать, документы погасить задолженность, оплатить штрафы и пени. На исполнение обязательств отводится определенный срок, если в течение этого срока налогоплательщик добровольно отказывается исполнять обязательства, то налоговая инспекция имеет право применять меры по принудительному взысканию.

Что должен делать налогоплательщик

Конечно, не стоит доводить до блокировки счета, ведь если исполнять все свои обязательства в полном соответствии с действующим законодательством, можно избежать неприятных последствий.

В любом случае, налоговая инспекция для начала информирует должника по налогам и выдвигает требования предоставить документы или оплатить задолженность. То есть, у налогоплательщика есть определенный период, чтобы исполнить свои обязательства и избежать ареста.

Не стоит, конечно, упускать той возможности, что арест был наложен по ошибке.

Обратите внимание, что банк, ведущий расчетный счет юридических лиц, в любом случае оповещает своих клиентов о наложении ареста и ограничений по расчетным операциям.

Если говорить о том, что делать в случае ограничения по счету налоговыми органами, то первое действие, которые должен предпринять учредитель предприятия — это обратиться в банк, чтобы выяснить, кто арестовал счет. Затем, нужно непосредственно обратиться в ФНС с той целью, чтобы выяснить причину ареста.

Если он действительно был наложен по ошибке, то вопрос можно будет урегулировать за короткие сроки. Если причина блокировки объективна,то придется исполнять требования налоговой инспекции.

Кстати, если причина ареста счёта — это недоимка налога или нарушение налогового законодательства, то у его владельцев есть лишь два варианта:

- оплатить налоги добровольно вместе со штрафами и неустойкой;

- предоставить в Налоговую инспекцию отчётные документы и декларации.

Так, после исполнения требований налоговой инспекции счет налогоплательщиков будет разблокирован течение одних суток То есть, на практике, разблокировка счета будет выглядеть следующим образом: налогоплательщик исполняет свои обязательства, уведомляет об этом сотрудников ФНС. Они, в свою очередь, подают заявление в банк об освобождение от ареста банковского счёта налогоплательщика.

Особое внимание стоит обратить на тот факт, если налоговый орган без законных на то оснований наложил арест на банковский счет юридического лица, в данном случае пострадавшая сторона за все дни, когда счет был арестован, имеет право взыскать с налоговой инспекции неустойку в размере ставки рефинансирования, установленной Центральным банком России, на всю сумму, имеющуюся на счету за весь период блокировки.

Можно ли производить операции по заблокированным счетам

Суть ареста денег заключается в том, что его владелец не может распоряжаться своими денежными средствами и совершать расходные операции.

То есть, на приходные операции арест не распространяется, по-прежнему на счет могут поступать деньги от контрагентов юридического лица, он может получать оплату, но не может расплачиваться в случае необходимости, ведь блокировка распространяется непосредственно на расходные операции.

Вместе с тем арест не запрещает списывать денежные средства в счет погашения каких-либо обязательств хозяйствующего субъекта. Деньги будут списываться по следующему алгоритму:

- В первую очередь будут и производится списания по исполнительным документам, например, по решению суда.

- Далее, денежные средства распределяются на уплату задолженности по заработной плате и иным трудовым договорам.

- В третьей очереди — это выплата задолженностей по налогам и иных бюджетных сборов.

- Далее, списываются средства в счет уплаты по гражданско-правовым судебным спорам.

- В последнюю очередь списываются платежи по текущим налогам и иные выплаты в бюджет.

Важно! С арестованного счета можно производить выплаты только по имеющейся задолженности хозяйствующих субъектов, после исполнения всех текущих обязательств денежные средства будут доступны для совершения иных расходных операций.

Как действуют банки

Нельзя не отметить, что блокировка счета налоговой начинается с поиска денежных средств юридических лиц, то есть сотрудники налоговой инспекции делают запрос в разные коммерческие банки с целью поиска счета должника по налогам. Банки, в свою очередь, отвечают на запросы, если счет открыт в одном из коммерческих банков, тот, в свою очередь, должен сообщить сумму средств, имеющихся на нем.

Далее, по официальному требованию банк блокирует денежные средства налогоплательщика по заявлению Федеральной Налоговой Службы. После, средства могут быть списаны со счёта в счет погашения имеющейся задолженности. Кстати, здесь нужно учитывать тот факт, что блокировке подлежат все имеющиеся счета должника.

Обратите внимание, банк не вправе открыть другой расчетный счет для должника, по крайней мере, до тех пор, пока он не исполнит свои долговые обязательства.

Таким образом, арест банковского счёта Федеральной Налоговой Службой — это мера принудительного взыскания.

Иными словами, имея задолженность перед налоговой инспекцией нужно либо добровольно исполнить требования закона, либо средства будут списаны принудительно.

Кстати, нельзя не сказать о том, что если у юридических лиц в том или ином банке есть депозиты, то они также могут быть заблокированы уполномоченными органами.

Ограничение операций по расчетному счету налоговыми органами

Вернуться назад на Расчетный счет

Налоговые органы имеют право приостановить операции по счетам налогоплательщика в случаях:

• если данным налогоплательщиком не оплачено выставленное требование об уплате налога, пеней или штрафа;

• если данным налогоплательщиком не предоставлена по истечении 10 дней с установленного законодательством срока декларация по налогу или сбору;

• если у налоговых органов сложилось мнение о том, что взыскание недоимки, пеней и штрафов по решению, принятому по результатам налоговой проверки, будет затруднительно без соответствующего приостановлении операций по счету должника.

Налоговые органы не имеют права блокировать операции по счету если:

1) не сдана бухгалтерская или статистическая отчетность;

2) налогоплательщиком не представлены запрашиваемые документы в ходе налоговой проверки;

3) налогоплательщиком не представлен авансовый расчет по налогам;

4) налогоплательщиком не представлены сведения о доходах физических лиц по форме 2-НДФЛ.

Приостановление операций производится банком незамедлительно с момента получения Решения о приостановлении операций по счетам налогоплательщиков на бумажном носителе или в электронном виде.

В течение 3-х дней после дня получения решения о приостановлении операций по счетам клиента, банк обязан сообщить сведения об остатках денежных средств и электронных денежных средств на арестованных счетах клиента. Данные сведения должны быть предоставлены в налоговый орган, выставивший к счетам налогоплательщика Решение о приостановлении операций, в электронном виде.

Наличие в банке Решения налогового органа о приостановлении операций по счетам клиента означает, что:

1) без ограничений с заблокированных расчетных счетов можно оплачивать только исполнительные документы, предусматривающие удовлетворение требований о возмещении вреда, причиненного жизни и здоровью, о взыскании алиментов и заработной платы (т.е. платежи, относящиеся к 1,2 группе очередности * согласно ст.855 Гражданского Кодекса), а также платежи в бюджет и страховые взносы;

2) открывать новые расчетные счета в этом банке данному клиенту запрещено;

3) банк не сможет закрыть арестованный счет при наличии на нем остатка.

*Справочно: Выписка из Гражданского Кодекса РФ ст. 855:

«..в первую очередь осуществляется списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов;

во вторую очередь производится списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими по трудовому договору, в том числе по контракту, по выплате вознаграждений авторам результатов интеллектуальной деятельности. »

В том случае, если ,блокировка счета обеспечивает выполнение обязанности налогоплательщика по уплате задолженности по налогам, сборам, штрафам и пеням, в решении указывается сумма, подлежащая взысканию.

В таком случае банк блокирует на счете налогоплательщика только эту сумму, а денежными средствами, находящимися на счете в части превышения суммы, указанной в этом решении, владелец счета может пользоваться по своему усмотрению.

Заблокированная же сумма может быть использована только на оплату налогов и сборов в бюджетную систему, страховых взносов, а также платежей, относящихся к 1 и 2 очереди*, определенной ст.855 Гражданского Кодекса РФ.

Ограничение операций по расчетным счетам будет действовать до момента получения банком из налогового органа решения об отмене приостановления операций по счетам.

Такое решение налоговый орган выносит не позднее одного дня, следующего за днем получения от налогоплательщика документов, подтверждающих факт оплаты налога, пеней, штрафа или представления этим налогоплательщиком соответствующей налоговой декларации.

Следует учесть, что банк является безусловным исполнителем Решения налогового органа, и причины ареста счета налоговыми органами не выясняет. В соответствии с налоговым законодательством на банк налагается штраф:

• 20 тысяч рублей — за открытие расчетного счета при наличии Решения о приостановлении операций по счетам;

• 20 тысяч рублей или 20% от перечисленной суммы – за оплату с арестованного расчетного счета (в том числе и переводов электронных денежных средств) платежей, не связанных с уплатой налогов, сборов или не относящихся к 1 и 2 группам очередности* в соответствии с Гражданским законодательством

• 20 тысяч рублей – за непредставление налоговым органам сведений об остатках денежных средств по арестованным счетам

• 10 тысяч рублей – за непредставление (несвоевременное представление) налоговым органам справок об остатках электронных денежных средств при наличии Решения о приостановлении операций.

• 2-3 тысячи рублей на должностное лицо банка – за неисполнение банком решения о приостановлении операций по счету.

Решения о приостановлении операций по счетам налогоплательщика в банке, а также Решение об отмене такого решения выносится по форме, установленной Приказом ФНС России N САЭ-3-19/825@.

Расчетно-платежная ведомость Расчетная ведомость Платежная ведомость Товарная накладная

Счет фактура

Назад | | Вверх

Что делать, если ФНС заблокировала счет в банке

Заблокировать банковский счет организации сотрудники налоговой службы могут по разным причинам. Как избежать этой неприятности и как разблокировать расчетный счет заблокированный налоговой инспекцией, если это все же случилось?

Федеральная налоговая служба имеет право заблокировать или приостановить операции по расчетному счету налогоплательщика. Ситуации, при которых это возможно, строго регламентированы Налоговым кодексом РФ.

Однако, как необходимо действовать предпринимателю или организации и как разблокировать счет в банке заблокированный налоговой, в законах не сказано. Итак, что же делать в этой непростой ситуации? Мы подготовили инструкцию с примерами того, как можно быстро и без потерь выйти из подобной неприятности и возобновить деятельность.

Ведь, начиная с 2014 года, открыть второй расчетный счет и перевести на него все операции у налогоплательщика не получится.

Налоговая заблокировала счет: причины и следствия

Право ФНС России заблокировать расчетный счет организации определено в статье 76 Налогового кодекса РФ, которая содержит исчерпывающий перечень причин, по которым банковские операции могут быть временно приостановлены:

- юрлицо опоздало с предоставлением налоговой декларации в ФНС на 10 рабочих дней со дня окончания срока ее подачи (пп. 1 п. 3 ст. 76 НК РФ);

- налоговый агент не представил расчет по форме 6-НДФЛ в ФНС в течение 10 рабочих дней со дня окончания срока его подачи (п. 3.2 ст. 76 НК РФ);

- налогоплательщик не исполнил требование налоговой службы об уплате налога, страховых взносов, пени или штрафа (п. 2 ст. 76 НК РФ);

- налогоплательщик, который в силу требований НК РФ обязан представлять отчетность в электронном виде, не передал в налоговую службу электронную квитанцию о приеме документа, полученного от ФНС в электронной форме в срок 6 дней с даты его получения (пп. 2 п. 3 ст. 76 НК РФ).

Источник: https://mikrozaimy24.ru/scheta/ogranicheniya-po-schetu-nalogovymi-organami-chto-delat.html