Выплаты: облагается ли НДФЛ компенсация при увольнении по соглашению сторон?

Трудовой кодекс содержит такую возможность для прекращения отношений компании с сотрудником, как соглашение сторон.

Этот вариант удобен обеим сторонам.

Для компании это безболезненный способ избавиться от сотрудника, не рискуя, что он восстановится через суд или заберет свое заявление в последний день отработки.

Расторгнуть соглашение односторонним решением уже не получится.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Соглашением можно сократить срок, предусмотренный законом для случаев увольнения по заявлению сотрудника или по инициативе компании.

Увольняясь по своему личному решению, работник должен отработать еще две недели после подачи заявления.

Увольняя сотрудников по сокращению, работодатель должен дать им возможность трудиться еще два месяца. А при заключении соглашения стороны вправе расстаться хоть на следующий день.

Увольняемому из организации соглашение тоже выгодно, потому что может дать право на выплату отступных. Выплата устанавливается в следующих случаях:

- если есть коллективный договор, в котором прописаны отступные;

- если в самом трудовом договоре прописаны отступные;

- если стороны при оформлении соглашения об увольнении согласуют отступные.

Отступные при увольнении по соглашению – это самостоятельный вид компенсации увольняемому сотруднику по трудовому праву.

Законодательное регулирование этой выплаты крайне скудно.

ТК вообще содержит всего одну статью об увольнении по соглашению.

Более детальное регулирование может быть расписано в коллективном договоре, если таковой заключен между компанией и коллективом.

Возможно закрепление правил предоставления выходного пособия в других локальных документах компании, к примеру, в положении о компенсациях.

Наконец, при оформлении трудового контракта персонально с каждым сотрудником может быть внесен пункт о компенсации при его расторжении по соглашению.

Обычно такие положения попадают в договор с руководителем или другим работником, находящимся на высокой должности, который легко может потерять работу при смене собственника корпорации.

Состав и размеры выплат не оговорены в законе. Эти выплаты не стоит путать с другими средствами, которые увольняемый получает при окончательном расчете, а именно:

- с зарплатой за истекший период;

- с отпускными за дни отпуска, которые он не успел отгулять.

Обе эти суммы работник получает в силу законодательства, а рассматриваемая нами выплата полагается увольняемому только на основе договора.

Важно! Право на выходное пособие и его размер для случая разрыва отношений по соглашению не закреплены в законе. Выплата регулируется договором между сторонами.

Все деньги, которые компания уплачивает работникам, облагаются подоходным налогом, который удерживает фирма как налоговый агент.Но для отдельных видов компенсационных выплат существуют особые правила налогообложения.

Нужно рассмотреть два аспекта налогообложения выплат при увольнении по соглашению сторон:

- начисление подоходного налога на отступные;

- включение суммы отступных в объем расходов на оплату труда для сокращения налога на прибыль компании.

Облагается ли НДФЛ компенсация при увольнении по соглашению сторон?

Обложение НДФЛ выходного пособия при увольнении по соглашению сторон обычно не осуществляется, о чем говорит статья 217 Налогового кодекса.

Там сказано об освобождении от налога любых компенсаций увольняемым сотрудникам – законодатель не предъявляет никаких требований к причине увольнения, поэтому правило работает и в случае сокращения, и в случае разрыва контракта по соглашению.

Поэтому на вопрос о том, облагается ли налогом компенсация при увольнении по соглашению сторон, можно с точностью сказать «нет».

Статья 217 НК ограничивает только размер выплаты и по соглашению сторон при увольнении от НДФЛ освобожден. Для увольняемых директоров организаций иногда предусматриваются отступные, во много раз превышающие их заработок, — так называемые «золотые парашюты».

Законодатель не идет на то, чтобы освободить всю эту сумму от НДФЛ. От налогов освобождается только часть компенсации, отграниченная трехкратным размером зарплаты увольняемого за месяц.

Особые условия законодатель установил для организаций, находящихся на Крайнем Севере: там максимальный объем отступных, освобождаемый от налогов, поднят законодателем до шестикратного размера средней зарплаты за месяц.

Все, что работодатель заплатит сверх этой суммы, должно попадать под налогообложение НДФЛ.

Компенсация за не отгулянный отпуск не включается в состав компенсации.

Это самостоятельная денежная сумма, которая попадает под обложение НДФЛ.

Категории сотрудников, у которых отступные не облагаются НДФЛ, законом не определены. К ним относятся:

- рядовые сотрудники;

- руководители компаний;

- заместители директоров;

- главные бухгалтеры.

Основания, по которым начисляется компенсация, также не играют роли. Будь она предписана коллективным договором, закреплена в трудовом контракте или просто определена компанией и увольняемым сотрудником в соглашении, от налогов она освобождается в любом случае.

Налог на часть выплаты, которая превышает установленный размер, должен быть удержан компанией как налоговым агентом.

Внимание! Освобождение отступных от обложения НДФЛ действует для всех работников. Количество денег, которые не облагаются налогом, ограничено тремя среднемесячными зарплатами.

Для компании, из которой уходит работник, также важно знать, включаются ли начисляемые ему выплаты в расходы на оплату труда в целях минимизации налогообложения прибыли.

Статья 255 НК прямо называет отступные при уходе сотрудника по соглашению сторон, оговоренные в коллективном договоре или самом соглашении увольняемого с компанией, в качестве расходов фирмы, которые засчитываются как расходы на оплату труда.

[su_quote]

Здесь позиция законодателя отличается от подхода к обложению НДФЛ. В расходы на оплату труда включается вся сумма компенсации, начисленная работнику, а не только ее часть, не превышающая трехмесячного размера зарплаты.

Сколько бы компания ни заплатила увольняемому сотруднику, вся сумма будет освобождена от налога на прибыль. В эту же категорию попадает и компенсация за отпуск, который работник не успел отгулять.

Важно! Все деньги, которые фирма платит увольняемому сотруднику, невзирая на их размер, рассматриваются налоговиками как расходы на оплату труда. Это значит, что они не попадают под обложение налогом на прибыль.

С 2017 года в отношении взносов в ПФ РФ, ФСС и ФОМС с отступных при увольнении ведется единая политика. Ранее взносы регулировались разными законами, теперь же все объединено в НК РФ.

Случаи освобождения от платежей в любой из внебюджетных фондов закреплены в одной статье Налогового кодекса РФ – статье 422.

Подход к определению суммы, на которую не нужно начислять страховые взносы, тот же, что и при удержании налогов. От взносов во все три фонда избавлена часть отступных, которая составляет не более:

- шестикратного объема средней зарплаты для тех, кто увольняется из компаний, находящихся на Крайнем Севере;

- трехкратного объема месячной зарплаты для всех остальных россиян.

Если количество денег, перечисляемых компанией в качестве отступных, больше этой суммы, то с оставшейся части требуется уплатить взносы во все внебюджетные фонды.

С отпускных за не отгулянный ранее отпуск тоже нужно платить страховые взносы.

Страховые взносы на выходное пособие при увольнении по соглашению сторон начисляются только в той части, в которой выплата переваливает за три месячные зарплаты, а для жителей Крайнего Севера – за шесть месячных зарплат.

Должность, с которой увольняется сотрудник, на обложение отступных страховыми взносами никак не влияет. Для рядового рабочего и директора правила одни и те же.

Как мы видим, к налогообложению отступных и начислению на них страховых взносов законодатель подходит единообразно.

Выплаты освобождаются от налогов лишь в определенных законом размерах, привязанных к среднемесячному заработку. Для работодателя же вся сумма компенсации входит в число расходов на оплату труда и не облагается налогом на прибыль.

Источник: https://MoyaFirma.com/shtat/hr/kadrovoe-deloproizvodstvo/uvolneniya-personala/po-soglasheniyu-storon/raschet-po-soglasheniyu/vznosy-s-vyhodnogo-posobiya.html

Ндфл и страховые взносы с компенсационных выплат при увольнении

Не облагаются НДФЛ и страховыми взносами компенсационные выплаты в размере не превышающем 3-х кратного размера среднемесячного заработка (6-ти кратного размерав районах Крайнего Севера и приравненных к ним местностях)

1. Налог на доходы физических лиц

Согласно пункту 3 статьи 217 главы 23 «Налог на доходы физических лиц» Кодекса освобождаются от обложения налогом на доходы физических лиц все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в частности, с увольнением работников, за исключением компенсации за неиспользованный отпуск, а также за исключением суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Таким образом, компенсационные выплаты, связанные с увольнением работников, предусмотренные коллективным или трудовым договорами, освобождаются от обложения налогом на доходы физических лиц на основании пункта 3 статьи 217 Кодекса в сумме, не превышающей в целом трехкратный размер среднего месячного заработка (шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях).

Суммы вышеуказанных выплат при увольнении, превышающие трехкратный размер (шестикратный размер) среднего месячного заработка, подлежат обложению налогом на доходы физических лиц в установленном порядке.

2. Страховые взносы

Подпунктом 1 пункта 1 статьи 420 главы 34 «Страховые взносы» Кодекса определено, что объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в подпункте 2 пункта 1 статьи 419 Кодекса), производимые, в частности, в рамках трудовых отношений.

Исходя из положений абзаца шестого подпункта 2 пункта 1 статьи 422 Кодекса не подлежат обложению страховыми взносами для упомянутых плательщиков все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанные с увольнением работников, за исключением, в частности, суммы выплат в виде выходного пособия и среднего месячного заработка на период трудоустройства в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, а также компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей трехкратный размер среднего месячного заработка.

Учитывая изложенное, компенсационные выплаты, связанные с увольнением работников (выходные пособия, компенсации, среднемесячный заработок на период трудоустройства и т.д.

), независимо от основания, по которому производится увольнение, в том числе выплачиваемые на основании соглашения сторон о расторжении трудового договора, освобождаются от обложения страховыми взносами на основании вышеуказанных положений статьи 422 Кодекса в сумме, не превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях.

Суммы упомянутых выплат при увольнении, превышающие трехкратный размер (шестикратный размер для районов Крайнего Севера и приравненных к ним местностям) среднего месячного заработка, подлежат обложению страховыми взносами в общеустановленном порядке.

Письмо Минфина РФ от 30 августа 2017 г. N 03-04-06/55737

Источник: https://xn—-7sbbbsdmnftwg9cim8jpa2c.xn--p1ai/help/article_post/ndfl-i-strakhovyye-vznosy-s-kompensatsionnykh-vyplat-pri-uvolnenii

Выплата компенсации при увольнении в фиксированном размере

24.11.2016Автор: Екатерина Лазукова, эксперт службы Правового консалтинга ГАРАНТ, профессиональный бухгалтер

Трудовой договор может быть в любое время расторгнут по соглашению сторон (ст. 78 ТК РФ). Гарантии и компенсации работникам, связанные с расторжением трудового договора, установлены Трудовым кодексом.

Так, увольняемому работнику выплачивают выходное пособие в размере среднего месячного заработка, а также за ним сохраняют средний месячный заработок на период трудоустройства, но не свыше двух месяцев со дня увольнения (с зачетом выходного пособия) в связи с ликвидацией организации (п. 1 ч. 1 ст. 81 ТК РФ) либо сокращением численности или штата работников организации (п. 2 ч. 1 ст. 81, ст. 178 ТК РФ).

Вместе с тем определено, что трудовым договором или коллективным договором могут предусматриваться другие случаи выплаты выходных пособий, а также устанавливаться повышенные размеры выходных пособий, за исключением случаев, предусмотренных Трудовым кодексом. Так, не может предусматриваться выплата выходного пособия в случае увольнения, основанием для которого послужили виновные действия работника (ст. 181.1 ТК РФ).

В целях налогообложения прибыли налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (п. 1 ст. 252НК РФ) (за исключением неучитываемых расходов) (ст. 270 НК РФ).

Расходами признают обоснованные и документально подтвержденные затраты (осуществленные (понесенные)) при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

В расходы на оплату труда включают любые начисления работникам в денежной и (или) натуральной формах, стимулирующие выплаты и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства, трудовыми договорами (ст. 255 НК РФ).

В частности, к расходам на оплату труда относят начисления увольняемым работникам, в том числе в связи с реорганизацией или ликвидацией налогоплательщика, сокращением численности или штата работников (п. 9 ст. 255 НК РФ).

Начислениями увольняемым работникам признают, в частности, выходные пособия, производимые работодателем при прекращении трудового договора, предусмотренные трудовыми договорами и (или) отдельными соглашениями сторон.

Данная норма вступила в действие с 1 января 2015 года, до этой даты вопрос о возможности учета выходного пособия (компенсации), выплаченного при увольнении по соглашению сторон, являлся спорным.

Источник: https://taxpravo.ru/analitika/statya-385122-vyiplata_kompensatsii_pri_uvolnenii_v_fiksirovannom_razmere

Выплаты при увольнении — НДФЛ и страховые взносы

Главная » Увольнение » Выплаты при увольнении — НДФЛ и страховые взносы

НДФЛ — налог, удерживаемый с доходов физических лиц. Страховые взносы — расходы работодателя по обязательным страховым отчислениям. Выплаты сотрудникам организации облагаются подоходным налогом начислению страховых взносов. Входит ли в число этих выплат доходы, выплачиваемые при увольнении?

| Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

При увольнении работнику начисляется зарплата за отработанный отрезок времени до дня прекращения трудового договора. За неиспользованные отпускные дни начисляется компенсация.

В ряде случаев также возможна выплата выходного пособия. Какие выплаты при увольнении нужно облагать НДФЛ и страховыми взносами, а какие нет.

Какие сроки удержания НДФЛ и начисления страховых взносов с выплат при увольнении?

Начисления при увольнении проводятся в последний рабочий день, выплачиваются также в день расторжения трудового договора.

Ндфл и выплаты при увольнении

Подоходный налог — это налоговая нагрузка на работника, оплачивает данный тип налога само физическое лицо, получающее доход. Удержанием и перечислением средств в бюджет занимается работодатель, выступающий в отношении данного вида налогового обязательства в качестве налогового агента.

НДФЛ удерживается по ставке 13% от величины начисленных доходов.

НДФЛ с зарплаты при увольнении

Удерживается в обязательном порядке стандартным образом, в день начисления суммы от нее отнимается 13%. Перечислить в бюджет удержанный налог нужно не позднее следующего дня. При расчете НДФЛ нужно учитывать положенные работнику налоговые вычеты, уменьшающие налоговую базу для подоходного налога.

При выдаче аванса в счет зарплаты при увольнении нужно удержать НДФЛ в том случае, если это не было сделано по факту начисления аванса.

НДФЛ с компенсации при увольнении

[su_quote]

Компенсация представляет собой отпускные, начисленные за дни отпуска, которые работник не успел использовать в процессе работы. Расчет отпускной компенсации проводится в стандартном порядке.

С посчитанной компенсации за дни отпуск при увольнении нужно удержать подоходный налог по ставке 13%, перечислить в бюджет налог нужно в срок до конца следующего дня.

НДФЛ с выходного пособия

Выплата выходного пособия может быть предусмотрена ТК РФ, который определяет случаи обязательной выплаты выходного пособия.

В случаях, закрепленных в трудовых законах РФ, величина выходного пособия к выплате строго определена.

Работодатель вправе также самостоятельно добавить ситуации для начисления выходного пособия при увольнении, после чего закрепить эти случаи в локальном акте внутреннего характера. В данных ситуациях размер пособия работодатель вправе определить самостоятельно.

НДФЛ с выходного пособия не нужно удерживать, если его величина не превышает трех средних месячных зарплат. Именно таков размер выплаты закреплен в ТК РФ. То есть при нетрудоустройстве работника в срок до трех месяцев, работодатель должен оплатить за каждый месяц средний заработок. Конечно, для этого требуется документальное обоснование.

НДФЛ с величины выходного пособия, закрепленного в ТК РФ удерживать не нужно. Работнику выплачивается вся величина положенной выплаты без удержаний.

Если же внутренними локальными актами работодатель закрепил выплату выходного пособия в большем размере, то с суммы превышения нужно удержать НДФЛ.

Страховые взносы и выплаты при увольнении

Если подоходный налог — это расходы работника, то страховые взносы — расходы работодателя. Платит он их из своих средств, от доходов работников начисленные страховые суммы не отнимаются.

Общий процент страховых взносов в 2016 году — 30% (22 — пенсионные взносы, 5,1 — медицинские, 2,9 — социальные). Платить их до конца 2016 года нужно во внебюджетные фонды. С 2017 года в связи с переходом права администрирования страховых платежей к налоговой уплату нужно будет производить в ФНС России.

Страховые взносы с зарплаты

Начисляются к посчитанной зарплате по указанным выше ставкам. Если работник трудится в опасных и вредных условиях труда, то к указанным ставкам добавляются дополнительные страховые пенсионные платежи.

Страховые взносы с компенсации при увольнении

Также начисляются в стандартном порядке. Посчитанная величина компенсации умножается на ставки страховых взносов, полученная величина подлежит перечислению.

Страховые взносы с выходного пособия

Выходное пособие в размере трех заработков не облагаются страховыми взносами. Если выплачиваемая сумма превышает указанную величину, то с суммы превышения нужно начислить страховые суммы по стандартным ставкам.

Бухгалтерские проводки по отражению НДФЛ и страховых взносов при увольнении

| Дебет | Кредит | Операция |

| 20 (23) | 70 | Начисления при увольнении производственного сотрудника |

| 44 | 70 | Начисления при увольнении торгового сотрудника |

| 70 | 68 | Удержан НДФЛ из начислений |

| 20, 23 (44) | 69 | Начислены страховые взносы |

| 70 | 50, 51 | Выплачена начисленная сумма за вычетом НДФЛ работнику в день увольнения |

| Не нашли в статье ответ на Ваш вопрос?Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Источник: https://rabotniks.ru/vyplaty-pri-uvolnenii-ndfl-i-straxovye-vznsoy/

Выплаты не облагаемые страховыми взносами в 2018 году: таблица

Пожалуй, самый главный вопрос для бухгалтера, какие выплаты не облагаются страховыми взносами в 2018 году. Ведь именно от его знания зависит качество отчетности по страховым взносам, которую теперь проверяют налоговики. В этой статье мы расскажем буквально о каждой выплате, которая не облагается страховыми взносами.

Где искать, что не облагается страховыми взносами

В 2018 году, чтобы понять, какие доходы не облагаются страховыми взносами, нужно обращаться к статье 422 Налогового кодекса. Именно эта статья содержит закрытый перечень позиций. И это важно.

Поясним, почему. Если вдруг задумались, какие начисления не облагаются страховыми взносами и в ст.

422 НК РФ не нашли упоминания соответствующих сумм из вашего случая, значит на них все же придется начислить взносы.

Учтите, что налоговики крайне не любят расширительного толкования проверяемыми ими лицами закрытых перечней в свою пользу. Так что, будьте готовы отстаивать свою позицию, если считаете, что в вашем случае суммы – не облагаемые страховыми взносами.

Сразу скажем, что в отношении выплат, которые не облагаются страховыми взносами, глобальных изменений не произошло. Их состав достаточно однообразен у разных компаний и ИП, поэтому они практически зеркально перешли из Закона о страховых взносах № 212-ФЗ в новую главу 34 «Страховые взносы» НК РФ.

Также см. «Новая глава о страховых взносах в НК РФ с 2017 года».

Полный перечень того, что не облагается страховыми взносами

Для удобства покажем, какие выплаты не облагаются страховыми взносами в 2018 году, в форме таблицы.

| Вид выплат | Пояснение |

| Гос. пособия федерального, регионального и местного уровня | Сюда входит пособие по безработице и иные положенные суммы в рамках обязательного соцстраха |

| Все виды компенсаций от государства (в пределах нормативов) | Они могут быть связаны с: • вредом от повреждения здоровья; • бесплатным предоставлением жилья, оплатой ЖКХ, еды, топлива или их денежным эквивалентом; • выдачей продуктов или денег взамен их; • оплатой некоторого спортивного питания, иных атрибутов для профессионального спорта; • увольнием (исключение: а) компенсация за невостребованный отпуск; б) выходное пособие и средний оклад за месяц свыше 3х-кратного размера (шестикратн. – северные территории); в) компенсация руководителю, его замам и главбуху свыше трехкратного среднемесячного заработка); • подготовкой, переподготовкой и повышением квалификации персонала; • затратами исполнителя по гражданскому соглашению; • трудоустройством уволенных по сокращению, в связи с реорганизацией или закрытием организации, ИП, нотариуса, адвоката и др. • выполнением трудовых обязанностей, в т. ч. переезд в другое место (исключение: деньги за негативные факторы труда), компенсации за молочные продукты, за невостребованный отпуск (когда не связан с увольнением). |

| Единоразовая мат. помощь | • людям по причине стихийных бедствий или других ЧС на возмещение материального ущерба или вреда их здоровью, а также пострадавшим в РФ от терактов; • сотруднику, у которого умер член семьи;• сотрудникам при рождении (усыновлении, удочерении) ребенка (в т. ч. опека) в первый год. Лимит: до 50 т. р. на каждого ребенка. |

| Доходы коренных малочисленных народов от традиционного для них промысла | Исключение: оплата труда |

| Суммы страховых отчислений | Включает: • взносы по обязательному страхованию персонала; • взносы по договорам добровольного личного страхования работников со сроком от 1 года на оплату мед. расходов; • взносы по договорам на мед. услуги работникам на срок от 1 года с лицензированными мед. организациями; • взносы по договорам добровольного личного страхования на случай своей смерти /или вреда здоровью;• пенсионные взносы по договорам негосударственного пенсионного обеспечения. |

| Дополнительные взносы работодателя на накопительную пенсию | До 12 т. р. в год на каждого сотрудника |

| Стоимость проезда работников с северных территорий к месту отпуска и обратно и провоз багажа до 30 кг килограммов | Если отпуск за границей, то не облагается стоимость проезда или перелета (вкл. багаж до 30 кг) |

| Выплаты от избиркомов, комиссий референдума, из средств избирательных фондов | В адрес избираемых в РФ должностей: от Президента РФ до местного уровня |

| Стоимость форменной одежды и обмундирования | Выдают в силу закона, а также госслужащим. Бесплатно или с частичной оплатой. Остается в личном пользовании. |

| Стоимость льгот на проезд | Положены на основании закона отдельным категориям работников |

| Мат. помощь работникам | До 4000 руб. на одного человека за расчетный период |

| Оплата обучения работников | По основным и дополнительным профессиональным образовательным программам |

| Суммы работникам на уплату процентов по займам, кредитам | Имеется в виду, что кредит взят на покупку и/или строительство жилья |

| Денежное довольствие, обеспечение продуктами и вещами | Касается военных, ОВД, противопожарной службы, начальников федеральной фельдъегерской связи, сотрудников УИС, таможенных органов |

| Выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам (в т. ч. авторского заказа) в пользу иностранцев, лиц без гражданства, временно пребывающих в РФ | Исключение: когда такие лица признаны по российскому закону застрахованными |

Заметим, что во многих перечисленных выше случаях трудовое соглашение или договор гражданско-правового толка позволяет выдавать не только деньги, но и своего рода премии. Какие не облагаются страховыми взносами, будет ясно из типа договора (соглашения) с человеком. В остальных случаях премии, не облагаемые страховыми взносами, отсутствуют.

Выплаты на командировки

Остановимся на сверхнормативных суточных. Эти суммы в 2018 году остались прежними: от 700 руб. по России и от 2,5 тыс. для зарубежных поездок. Но в 2018 году придется начислять взносы на превышение данных значений.

https://www.youtube.com/watch?v=WFp_OShOS_Y

Это правило для подоходного налога актуально и в отношении взносов с крупных суточных. Поэтому про суточные можно только с натяжкой сказать, что это доходы, не облагаемые страховыми взносами.

Подробнее об этом см. «Как суточные облагаются страховыми взносами с 2017 года».

А вот еще что не облагается страховыми взносами и напрямую связано со служебными поездками. Это затраты на:

- путь до пункта назначения и обратно;

- аэропортовые сборы;

- комиссии;

- путь в аэропорт, вокзал (вкл. пересадки);

- провоз багажа;

- аренду жилья;

- мобильную связь;

- плата за оформление загранпаспорта;

- визовые сборы;

- комиссия за обмен валюты (чека в банке).

Аналогичные правила о выплатах, которые не облагаются страховыми взносами, действуют в отношении участников высших руководящих органов компании. Когда те приезжают на заседание совета директоров, правления и т.п.

Еще доходы, не облагаемые страховыми взносами

Некоторые суммы, не облагаемые страховыми взносами, стоят несколько особняком от всех вышеперечисленных. Их заведомо не включают в базу по взносам (см. таблицу ниже).

| Какие взносы | Какие суммы |

| Взносы на ОПС | Выплаты: • прокурорам, следователям, федеральным и мировым судьям;• очникам за деятельность в официальных студенческих отрядах по трудовым или по гражданско-правовым соглашениям. |

| Взносы по болезням и материнству | Любые выплаты по ГПД: авторскому, об отчуждении исключительного права, издательскому, лицензионному о праве использования произведения науки, литературы, искусства |

Самые частые выплаты: пояснение

Гражданско-правовые договоры

В 2018 году не облагают страховыми взносами выплаты по гражданско-правовым договорам, на покупку имущества или имущественных прав.

Как, впрочем, и по договорам аренды, ссуды, лизинга, дарения и других, по которым имущество и имущественные права передают во временное пользование.

Исключение – договоры подряда, возмездного оказания услуг, а также авторские договоры. Выплаты по этим договорам взносами облагаются. Это следует из пункта 4 статьи 420 НК.

Призы, пенсии и стипендии

Начислять страховые взносы при выдаче призов покупателям, доплате к пенсии бывшим сотрудникам, выплате стипендий в рамках ученических договоров (в т. ч. штатным сотрудникам) не нужно.

Материальная выгода

Платить страховые взносы не нужно и с материальной выгоды, которая возникает у сотрудника из-за экономии на процентах при получении беспроцентного займа от работодателя.

Выплаты в рамках трудовых отношений

Повторимся, что статьей 422 НК РФ зафиксирован закрытый перечень выплат, которые освобождены от обложения страховыми взносами в 2018 году. В частности, это:

- государственные пособия, которые платят согласно законодательству РФ (подп. 1 п. 1 ст. 422 НК);

- все виды определенных законом компенсаций сотрудникам в пределах норм, установленных законодательством РФ. Например, выходные пособия в пределах трехкратного размера среднемесячного заработка (подп. 2 п. 1 ст. 422 НК);

- суммы единовременной материальной помощи родителям, усыновителям или опекунам при рождении или усыновлении ребенка. Но только когда такая помощь выплачена в течение первого года после рождения или усыновления и на сумму не более 50 000 руб. на каждого ребенка (подп. 3 п. 1 ст. 422 НК);

- взносы на обязательное страхование сотрудников (подп. 5 п. 1 ст. 422 НК);

- плата за обучение сотрудников по основным и дополнительным профессиональным программам (если обучение связано с профессиональной деятельностью сотрудника и проводится по инициативе организации) (подп. 12 п. 1 ст. 422 НК) и т. п.

Источник: https://buhguru.com/nach-straxvznoc/ne-oblag-strakhvznos.html

Департамент общего аудита об НДФЛ и страховых взносах с различных выплат при увольнении сотрудников

17.08.2012

Ответ

— с компенсации за неиспользованный отпуск при увольнении;

В соответствии со статьей 127 ТК РФ при увольнении работнику выплачивается денежная компенсация за все неиспользованные отпуска.

Согласно пункту 1 статьи 7 Закона № 212-ФЗ[1] объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений.

Вместе с этим, статьей 9 Закона № 212-ФЗ установлен перечень выплат, освобождающихся от обложения страховыми взносами.

Указанным перечнем от обложения страховыми взносами освобождаются все законодательно установленные выплаты, связанные с увольнением работников, за исключением компенсации за неиспользованный отпуск.

https://www.youtube.com/watch?v=cojAjHxl7U4

Таким образом, компенсация за неиспользованный отпуск при увольнении работника облагается страховыми взносами, поскольку на нее не распространяется освобождение, предусмотренное статьей 9 Закона № 212-ФЗ.

В соответствии с пунктом 1 статьи 210 НК РФ при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах.

Статьей 217 НК РФ предусмотрен перечень доходов освобождаемых от налогообложения НДФЛ. Данный перечень предусматривает доходы в виде законодательно установленных выплат, связанных с увольнением работника, за исключением компенсации за неиспользованный отпуск.

Следовательно, компенсация за неиспользованный отпуск, выплачиваемая при прекращении трудового договора, включается в налоговую базу по НДФЛ.

— с выходного пособия при увольнении при сокращении, ликвидации компании;

Согласно статье 178 ТК РФ при расторжении трудового договора в связи с сокращением численности или штата работников организации увольняемому работнику выплачивается выходное пособие в размере среднего месячного заработка, а также за ним сохраняется средний месячный заработок на период трудоустройства, но не свыше двух месяцев со дня увольнения (с зачетом выходного пособия).

В соответствии с пунктом 2 статьи 9 Закона № 212-ФЗ суммы выходного пособия, выплачиваемые в соответствии с требования законодательства РФ, не подлежат обложению страховыми вносами.

Пунктом 3 статьи 217 НК РФ установлено, что не подлежат налогообложению (освобождаются от налогообложения) все виды установленных действующим законодательством РФ выплат, связанных с увольнением работников, за исключением суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Таким образом, выплачиваемое работнику выходное пособие при расторжении трудового договора в связи с сокращением численности или штата работников, освобождается от обложения НДФЛ в сумме, не превышающей в целом трехкратный размер среднего месячного заработка, от выплат, произведенных в соответствии со статьей 178 ТК РФ (т.е. суммы выходного пособия и среднего заработка за два месяца).

— с выходного пособия при увольнении, предусмотренного коллективным договором в связи с ликвидацией организации, либо сокращением численности или штата.

В соответствии со статьей 178 ТК РФ трудовым договором или коллективным договором могут предусматриваться иные случаи выплаты выходных пособий, а также устанавливаться повышенные размеры выходных пособий, помимо предусмотренных статьей 178 ТК РФ.

Поскольку в рассматриваемом случае, выходное пособие выплачивается в связи с сокращением штата или ликвидацией организации и его размер предусмотрен ТК РФ, при ответе мы будем исходить из того, что речь в данном случае, идет о том, что коллективный договор устанавливает повышенный размер выходного пособия.

Как было указано выше, все виды компенсационных выплат, связанных с увольнением работников (кроме компенсации за неиспользованный отпуск), не облагаются страховыми взносами, если (подпункт 2 пункта 1 статьи 9 Закона № 212-ФЗ):

-компенсации установлены законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления;

-компенсации выплачиваются в пределах норм, установленных в соответствии с законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления.

Таким образом, основные требования для освобождения компенсаций от страховых взносов связаны с положениями трудового законодательства об их выплате и размерах.

В первую очередь отметим, что на основании статей 5 и 8 ТК РФ работодатель принимает локальные нормативные акты, содержащие нормы трудового права, в пределах своей компетенции в соответствии с законами и иными нормативными правовыми актами, коллективным договором, соглашениями, но такие акты не являются законодательством РФ. субъектов РФ или органов местного самоуправления.

Кроме того, ТК РФ предоставляет работодателям право увеличивать размер выходных пособий, предусматривая такие условия в трудовом либо коллективном договоре (статья 178 ТК РФ).

[su_quote]

Вместе с этим, на наш взгляд, из этого не следует, что размер пособия, установленный в коллективном договоре, может рассматриваться как норма, установленная законодательством РФ в смысле статьи 9 Закона № 212-ФЗ.

В связи с этим, по нашему мнению, законодательно установленным, является размер выходного пособия, предусмотренный статьей 178 ТК РФ (т.е. в размере среднего месячного заработка).

Учитывая вышесказанное, по нашему мнению, выходное пособие в части превышающей среднемесячный заработок, не соответствует подпункту 2 пункта 1 статьи 9 Закона № 212-ФЗ и подлежит обложению страховыми взносами в общеустановленном порядке. Сумма пособия в пределах среднего месячного заработка не облагается страховыми взносами.

Согласно пункту 3 статьи 217 НК РФ не подлежат обложению НДФЛ все виды установленных действующим законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с увольнением работников.

При этом, не подлежат налогообложению суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Таким образом, статьей 217 НК РФ предусмотрены для освобождения от налогообложения те же основания, что и Законом № 212-ФЗ:

-компенсации установлены законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления;

-компенсации выплачиваются в пределах норм, установленных в соответствии с законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления.

Как было указано выше, повышенное выходное пособие, предусмотренное коллективным договором, не удовлетворяет данным критериям, а, значит, не может освобождаться от налогообложения НДФЛ на основании статьи 217 НК РФ в части превышающей размер среднего месячного заработка.

Учитывая вышесказанное, по нашему мнению, выходное пособие, компенсация на период трудоустройства в размере, установленном статьей 178 ТК РФ освобождаются от налогообложения согласно статье 217 НК РФ в части, не превышающей в целом трехкратный размер среднего месячного заработка. Оставшаяся часть выходного пособия облагается НДФЛ в общеустановленном порядке.

—выплата выходного пособия при увольнении по причинам не связанным с ликвидацией или сокращением штатов.

В соответствии со статьей 178 ТК РФ трудовым договором или коллективным договором могут предусматриваться иные случае выплаты выходных пособий, помимо предусмотренных статьей 178 ТК РФ.

Данное выходное пособие, по нашему мнению, в смысле статьи 9 Закона 212-ФЗ, не может считаться установленным законодательством РФ, в связи с чем, подлежит обложению страховыми взносами в общеустановленном порядке.

Аналогичное мнение высказано в письме Минздравсоцразвития РФ от 26.05.10 № 1343-19:

«Подпунктом «д» п. 2 ч. 1 ст.

9 Закона N 212-ФЗ предусмотрено, что не облагаются страховыми взносами все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных с увольнением работников, за исключением компенсации за неиспользованный отпуск.

На основании данной нормы не облагаются страховыми взносами только те компенсационные выплаты, связанные с увольнением работников (кроме компенсации за неиспользованный отпуск), которые прямо установлены ТК РФ (ст. ст. 84, 178, 296, 318 ТК РФ).

Выплата работникам каких-либо компенсаций в случае расторжения трудового договора по соглашению сторон, за исключением компенсации за неиспользованный отпуск, ТК РФ не предусмотрена.

Следовательно, компенсация, выплачиваемая работнику при увольнении по соглашению сторон, даже если она прописана в дополнительном соглашении к трудовому договору и в положении об оплате труда, подлежит обложению страховыми взносами».

По вышерассмотренной причине, на наш взгляд, такое выходное пособие облагается НДФЛ.

Вместе с этим, следует отметить мнение Минфина РФ по данному вопросу: выплаты, производимые с 1 января 2012 г. работнику при увольнении независимо от основания

Источник: https://www.mosnalogi.ru/consultation/obshchiy-audit/departament_obshchego_audita_ob_ndfl_i_strahovyh_vznosah_s_razlichnyh_vyplat_pri_uvolnenii_sotrudnikov.html?print=yes

Обложение НДФЛ и страховыми взносами компенсации работнику при сокращение по соглашению сторон

В связи с сокращением штата работнику начислена компенсация при увольнении по соглашению сторон в размере 3-х месячного среднего заработка. Работник увольняется досрочно, не дожидаясь 2-х месячного срока. Облагается ли НДФЛ и страховыми взносами данная выплата?

Есть два мнения по вопросу удержания НДФЛ при увольнении сотрудника по соглашению сторон (по собственному желанию). Они оба приведены ниже в рекомендации 1. Так ситуация неоднозначна, безопаснее удерживать НДФЛ со всей суммы выходного пособия.

Если хотите применять норматив в размере трех месячных заработков, советуем узнать мнение инспекторов в своей инспекции. Лучше отправить официальный запрос (подп. 4 п. 1 ст. 32 НК РФ).

Ссылка на официальное письмо Минфина или ФНС может спасти от пеней и штрафов (п. 8 ст. 75, подп. 3 п. 1 ст. 111 НК РФ).

Со страховыми взносами ситуация аналогичная, она так же приведена в рекомендации 1.

Обоснование

Как учесть выплату выходного пособия, среднего заработка на период трудоустройства и компенсации при увольнении

НДФЛ и страховые взносы

Нужно ли удержать НДФЛ и начислить страховые взносы на выплаты и компенсации при увольнении сотрудника

Для целей расчета НДФЛ и страховых взносов выплаты при увольнении, установленные законодательством, нормируются.

Сумма выходного пособия и среднего месячного заработка на период трудоустройства не облагается НДФЛ и страховыми взносами при условии, что она не превышает трехкратный размер среднего месячного заработка (шестикратный размер среднего месячного заработка – для сотрудников, работающих в районах Крайнего Севера и приравненных к нему местностях).

Если выплаты превышают этот норматив, необходимо удержать НДФЛ и начислить страховые взносы на общих основаниях. Это следует из пункта 3 статьи 217, абзаца 6 подпункта 2 пункта 1 статьи 422 Налогового кодекса РФ, подпунктов 1 и 2 пункта 1 статьи 20.2 Закона от 24 июля 1998 № 125-ФЗ.

Учреждение обязано выплатить компенсацию руководителю, его заместителям и главному бухгалтеру, если трудовой договор с такими сотрудниками расторгается в связи со сменой собственника (ст. 181 ТК РФ). Также руководителю положена компенсация, если решение о его увольнении принял собственник имущества учреждения.

Компенсация выплачивается при отсутствии виновных действий (бездействия) руководителя. Такой порядок установлен пунктом 2 статьи 278, статьей 279 Трудового кодекса РФ.

При этом Трудовым кодексом РФ не предусмотрена выплата выходного пособия и среднего заработка на период трудоустройства при увольнении руководителей (их заместителей, главных бухгалтеров) по данным основаниям.

Для целей расчета НДФЛ и страховых взносов такие компенсации нормируются.

Компенсация руководителю (его заместителю, главному бухгалтеру) не облагается НДФЛ и страховыми взносами при условии, что она не превышает трехкратный размер среднего месячного заработка (шестикратный размер среднего месячного заработка – для сотрудников, работающих в районах Крайнего Севера и приравненных к нему местностях). Если выплаты превышают этот норматив, необходимо удержать НДФЛ и начислить страховые взносы на общих основаниях.

Это предусмотрено пунктом 3 статьи 217, абзацем 6 подпункта 2 пункта 1 статьи 422 Налогового кодекса РФ, подпунктом 2 пункта 1 статьи 20.2 Закона от 24 июля 1998 № 125-ФЗ.

Данный порядок действует независимо от того, единовременно выплачено пособие (компенсация) или нет. Освобождение от НДФЛ и взносов применяется, даже если выплата происходит несколькими частями в разных годах. Главное, чтобы был соблюден норматив. В части НДФЛ это подтвердил Минфин России в письме от 21 августа 2015 № 03-04-05/48347.

Нужно ли удержать НДФЛ и начислить страховые взносы при выплате дополнительной компенсации за преждевременное увольнение

Дополнительная компенсация сотруднику за преждевременное увольнение не облагается НДФЛ в пределах лимита, который предусмотрен статьей 180 Трудового кодекса РФ. Лимит равен среднему заработку, рассчитанному за время со дня, когда работника фактически уволили, до дня, который был указан в уведомлении о ликвидации (сокращении штата) учреждения.

Компенсация за досрочное увольнение – это не выходное пособие и не средний заработок на период трудоустройства.

Поэтому на нее не распространяется норматив в три среднемесячных заработка (шесть заработков для работников Крайнего Севера и приравненных к нему местностей).

[su_quote]

Это следует из пункта 3 статьи 217 Налогового кодекса РФ. Такие разъяснения в письме Минфина России от 3 августа 2017 № 03-04-06/49795.

Страховыми взносами дополнительную компенсацию за преждевременное увольнение тоже не облагайте в пределах лимита, который предусмотрен статьей 180 Трудового кодекса РФ. Это следует из абзаца 6 подпункта 2 пункта 1 статьи 422 Налогового кодекса РФ. Разъяснения об этом есть в пункте 5 письма Минфина России от 21 марта 2017 № 03-15-06/16239.

Раньше у Минфина России была другая позиция по НДФЛ – дополнительные компенсации сотрудникам за преждевременное увольнение не облагаются НДФЛ в пределах норматива (письмо от 23 мая 2016 № 03-04-06/29283).

Поэтому было безопаснее начислять НДФЛ и взносы на сумму компенсации, которая превышает норматив. Впрочем, если вы этого не делали, пени и штрафы по итогам проверки вам не грозят.

Старые разъяснения уже не актуальны, при проверках инспекторы будут применять последнюю позицию.

Ситуация: нужно ли удержать НДФЛ при увольнении сотрудника по соглашению сторон (по собственному желанию). Выплата выходного пособия или компенсации при увольнении предусмотрена трудовым договором

Вопрос, с какой суммы удерживать НДФЛ, – спорный. Есть два варианта.

Вариант № 1. НДФЛ удерживайте со всей суммы

Условие о нормативе в размере трех месячных заработков – только для случаев, когда выплачивать выходное пособие требует федеральное, региональное или местное законодательство. Например, применяйте этот норматив, если выплачиваете выходное пособие уволенным сотрудникам при ликвидации учреждения, сокращении штата и отказе при переводе на другую работу (ч. 1, 3 ст. 178 ТК РФ).

Если выходное пособие при увольнении – это дополнительная выплата, которую работодатель предусмотрел в трудовом или коллективном договоре, НДФЛ удержите со всей суммы.

К этой ситуации применять норматив из пункта 3 статьи 217 Налогового кодекса РФ нельзя. Такую позицию в 2016 году начали высказывать судьи (см.

, например, определение Конституционного суда РФ от 25 февраля 2016 № 388-О, постановление Арбитражного суда Северо-Западного округа от 27 октября 2016 № А42-7562/2015)

Вариант № 2. НДФЛ удерживайте с выплат, которые превышают норматив

Минфин России разрешает освобождать от НДФЛ выходные пособия при увольнении по соглашению сторон в пределах норматива.

Представители ведомства считают, что выходное пособие при увольнении сотрудника по соглашению сторон (собственному желанию) можно рассматривать как законодательно установленную выплату. Ведь она предусмотрена частью 4 статьи 178 Трудового кодекса РФ.

Эта норма позволяет прописать в коллективном или трудовомдоговоре выходные пособия, которые прямо не установлены законодательством.

Разъяснения об этом – в письмах Минфина России от 29 декабря 2016 № 03-04-05/79263, от 21 июля 2014 № 03-04-05/35552 и ФНС России от 2 октября 2012 № ЕД-4-3/16533, от 13 сентября 2012 № АС-4-3/15293 (доведено до сведения налоговых инспекций).

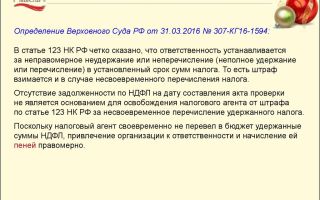

Поддерживает позицию о том, что основания увольнения не важны, и Верховный суд РФ в определении от 16 июня 2017 № 307-КГ16-19781. Судьи указали, что социальная функция выходных пособий – защитить сотрудников от временной потери дохода при увольнении.

Цель договорного регулирования трудовых отношений в том, чтобы обеспечить более широкий объем прав и гарантий работникам. Возможность конкретизировать в договоре случаи выплаты и размер выходных пособий предоставляется, чтобы обеспечить защиту работников в большем числе случаев.

Тот факт, что случаи выплаты выходного пособия определены в соглашении сторон, не мешает применять к ним пункт 3 статьи 217 Налогового кодекса РФ.

Совет: с учетом неоднозначной судебной практики безопаснее удерживать НДФЛ со всей суммы выходного пособия.

Если хотите применять норматив в размере трех месячных заработков, советуем узнать мнение инспекторов в своей инспекции. Лучше отправить официальный запрос (подп. 4 п. 1 ст. 32 НК РФ).

Ссылка на официальное письмо Минфина или ФНС может спасти от пеней и штрафов (п. 8 ст. 75, подп. 3 п. 1 ст. 111 НК РФ).

Ситуация: нужно ли начислить страховые взносы при увольнении сотрудника по соглашению сторон (по собственному желанию). Выплата выходного пособия или компенсации при увольнении предусмотрена трудовым договором

Страховые взносы начислите только на суммы выходных пособий, которые превышают установленный норматив. Такая позиция выражена в письмах Минфина России от 12 января 2017 № 03-15-06/620, от 5 мая 2017 № 03-04-06/27591. Они касаются страховых взносов, которые работодатели платят по правилам главы 34Налогового кодекса РФ.

Совет: страховые взносы безопаснее начислять на всю сумму выходного пособия. Дело в том, что норматив в размере трех месячных заработков можно применять для взносов в тех же случаях, что и НДФЛ.

Это следует из абзаца 6 подпункта 2 пункта 1 статьи 422 Налогового кодекса РФ и подпунктов 1 и 2 пункта 1 статьи 20.2 Закона от 24 июля 1998 № 125-ФЗ. В этих нормах такие же формулировки, как и в пункте 3статьи 217 Налогового кодекса РФ.

А значит, велика вероятность, что налоговые инспекторы и судьи будут трактовать их аналогичным образом.

Письма Минфина России – это не нормативно-правовые акты. Поэтому руководствоваться ими налоговые инспекторы не обязаны. В спорных случаях они должны опираться на судебную практику (письмо Минфина России от 25 декабря 2015 № 03-04-05/76160).

К взносам на обязательное пенсионное, социальное и медицинское страхование налоговые инспекторы, скорее всего, будут применять по аналогии выводы из определения Конституционного суда РФ от 25 февраля 2016 № 388-О. Взносы на травматизм, которые контролирует ФСС России, безопаснее начислять по таким же правилам.

Если хотите применять норматив в размере трех месячных заработков, советуем узнать мнение инспекторов в своей инспекции. Лучше отправить официальный запрос (подп. 4 п. 1 ст. 32 НК РФ).

Ссылка на официальное письмо Минфина России может спасти от пеней и штрафов (п. 8 ст. 75, подп. 3 п. 1 ст. 111 НК РФ).

Пока судебной практики нет. Поэтому предугадать исход разбирательства сложно.

Страховые взносы на сумму выходного пособия, которое выплачиваете по соглашению сторон или при увольнении по собственному желанию, уплатите по КВР 119. В бухучете начислите их по подстатье КОСГУ 262 «Пособия по социальной помощи населению». Такие разъяснения – в письме Минфина России от 16 ноября 2017 № 02-07-10/75828.

Источник: https://www.budgetnik.ru/qa/2352738-oblojenie-ndfl-i-strahovymi-vznosami-kompensatsii-rabotniku-pri-sokrashchenie-po