Кому жаловаться на фсс, куда жаловаться на фсс

23 Марта 2015 Жалобы в ФСС: утвержден новый регламент

Жалобы на работу ведомств и отдельных сотрудников — явление распространенное. Но чтобы жалоба дошла до адресата и стала основанием для принятия адекватных мер, необходимо соблюдение определенного регламента.

Не исключение и жалобы, которые подаются в Фонд социального страхования.

В конце прошлого года Министерство труда утвердило новый регламент рассмотрения жалоб от плательщиков страховых взносов в ФСС (Приказ Минтруда России от 27.

Жалоба на работодателя в прокуратуру

Жалоба на работодателя в прокуратуру. Между жалобщиком и организацией был заключен бессрочный трудовой договор.

В соответствии с пунктом договора жалобщик была принята на работу, на должность заместителя главного бухгалтера. На всем протяжении трудовой деятельности жалобщик добросовестно исполняла свои трудовые обязанности.

За все время своей работы жалобщик никогда не подвергался мерам дисциплинарного взыскания.

Жалоба на Фонд Социального Страхования города Белгорода

процессы, но тут случай особый, который не терпит длительных разбирательств, так как судебным решением Свердловского суда г. Белгорода, которое уже вступило в законную силу, создан прецедент.

Я понимаю, что Согласно Конституции Российской Федерации, правосудие в России осуществляется только судом. Органы судебной власти самостоятельны и действуют независимо от законодательной и исполнительной властей.

Жаловаться на ФСС надо по регламенту

Министерство труда РФ приказом от 27.10.2014 г.

№ 801н утвердило «Административный регламент предоставления Фондом социального страхования Российской Федерации государственной услуги по рассмотрению жалоб, поданных плательщиками страховых взносов в вышестоящий орган контроля за уплатой страховых взносов или вышестоящему должностному лицу». Документ зарегистрирован Минюстом 20 февраля 2015 года под N 36126.

Как написать заявление в ФСС по поводу проверки выплаты пособия по уходу за ребенком работодателем?

Работала в региональном представительстве в г. Ростове-на-Дону, Московской организации, на должности бухгалтера -финансового менеджера. Работодатель, узнав о моей беременности, уволил меня по п. 8 ст.

77 ТК РФ, я обращалась в трудовую инспекцию, прокуратуру по разрешению этой проблемы и подала исковое заявление в суд г.

Москвы (непосредственно там где находилась организация) в следствии долгих судебных разбирательств меня восстановили в должности.

Кому жаловаться на медицинский персонал, медицинское обслуживание?

Есть ли некое общероссийское или обязательное областное учреждение в России, куда можно написать жалобу на действие врачей, на состояние больничного здания, на некачественное лечение?

Нужно подниматься вверх по инстанциям. Проблема в том, что по разным вопросам надо обращаться в разные инстанции. И претензия должна быть грамотно сформулирована и правильно, в соответствующей форме подана.

Кому жаловаться на фсс

Я, Машенкова Ирина Александровна на основании Трудового договора № 2/2011 от 25 марта 2011 состою в трудовых отношениях с Обществом с ограниченной ответственностью «Центр разработки управленческих решений» Юридический адрес: 123154, г.

Москва, Саляма Адиля ул. 9, 3, пом. I комн. 2, зарегистрированной Межрайонной ИФНС России № 46 по г. Москве, ИНН/КПП 7704720939/770401001, ОГРН 1097746058882. Данная организация зарегистрирована в качестве страхователя в Филиале 11 ФСС г.

Куда жаловаться на соцзащиту?

а это означает, что ВЫ САМИ (в случае, если у вашего работодателя не достаточно денежных средств на счету) можете обратиться с заявлением о назначении и выплате не выплаченных пособий.

*справка с места работы отца о том, что ему не назначалось и не выплачивалось единовременное пособие по рождению ребенка (в случае, если вы за ним обращаетесь в ФСС);

Внимание: для обращения в ФСС необходимо приложить заявление по установленной форме (заполнить самостоятельно или взять у своего инспектора на приеме).

Минтруда: жаловаться на ФСС надо по регламенту

Министерство труда РФ приказом от 27.10.2014 г.

№ 801н утвердило «Административный регламент предоставления Фондом социального страхования Российской Федерации государственной услуги по рассмотрению жалоб, поданных плательщиками страховых взносов в вышестоящий орган контроля за уплатой страховых взносов или вышестоящему должностному лицу». Документ зарегистрирован Минюстом 20 февраля 2015 года под N 36126.

Источник: http://nakipelo.by/komu-zhalovatsja-na-fss-kuda-zhalovatsja-na-fss/

Новый регламент рассмотрения жалоб плательщиков в ФСС

С 2015 года изменился алгоритм подачи и рассмотрения жалоб в ФСС плательщиков страховых взносов

https://www.youtube.com/watch?v=IC7ThmPtDug

Министерство труда утвердило новый порядок рассмотрения Фондом социального страхования жалоб плательщиков страховых взносов (Приказ Минтруда от 27.10.

2014 N 801н «Об утверждении Административного регламента предоставления Фондом социального страхования Российской Федерации государственной услуги по рассмотрению жалоб, поданных плательщиками страховых взносов в вышестоящий орган контроля за уплатой страховых взносов или вышестоящему должностному лицу»). Документ вступил в силу 8 марта текущего года.

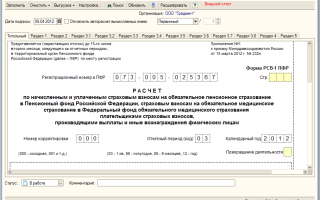

На сайте buhsoft.ru вы можете в режиме онлайн быстро и корректно подготовить отчетность по форме 4-ФСС.

В чем различие?

До введения в действие новых правил, жалобы, подаваемые плательщиками взносов в вышестоящие контролирующие инстанции, рассматривались по иному алгоритму. Так, заявителю не нужно было придерживаться определенных требований в отношении самого содержания жалобы.

Теперь же к этому этапу составления документа предъявляются особые условия.

Так, жалоба в обязательном порядке должна содержать следующую информацию:

- Полное наименование органа, предоставляющего государственную услугу, а также все известные личные данные сотрудника, действия которого обжалуются в установленном законом порядке. В списке данных: ФИО, должность, а также перечень решений и действий, нарушающих права заявителя.

- Подробные данные заявителя, в частности: ФИО, место жительства, место фактического нахождения юридического лица и полный перечень контактных данных и адресов, по которым следует направлять ответ.

- Сведения о решениях и действиях, которые обжалуются заявителем.

- Аргументированные доводы, служащие основанием для несогласия с принятыми решениями или действиями самого Фонда социального страхования, его территориального органа или конкретного должностного лица.

Сроки рассмотрения жалобы

Согласно новым утвержденным правилам, действующим в отношении всех подаваемых жалоб, срок их рассмотрения не может быть более 15 рабочих дней с момента регистрации всходящего документа. Но в некоторых случаях срок может быть сокращен до пяти дней, например, если обжалуется:

- отказ в регистрации и приеме жалобы у заявителя;

- отказ в исправлении допущенных и выявленных опечаток и ошибок;

- нарушение законодательно предусмотренного срока внесения исправлений.

Напомним, что раньше сроки рассмотрения жалоб, вне зависимости от их содержания, составляли один календарный месяц. Пролонгирование не могло составить больше 15 дней.

Дополнительные положения

Рассматриваемый документ утверждает не только новый регламент. В нем содержатся и другие немаловажные положения. В частности, установление исчерпывающего перечня законных оснований для отказа документов, которые необходимы для предоставления данной государственной услуги. Подобный исход возможен в двух случаях, а именно:

- когда отсутствует надлежащее подтверждение полномочий заявителя на подачу оговоренных документов;

- когда не соблюдаются установленные законом условия признания действительной усиленной квалифицированной электронной подписи заявителя.

Источник: https://www.BuhSoft.ru/article/207-mintrud-utverdil-novyy-reglament-rassmotreniya-jalob-platelshchikov-v-fss

Куда пожаловаться на фсс красноярск

Срок рассмотрения жалобы Как и прежде на рассмотрение и принятие решения по жалобе отводится 1 месяц. Руководитель может продлить этот срок для получения документов или информации, необходимых для рассмотрения жалобы, но не более чем на 15 дней. Результат рассмотрения Результатом рассмотрения будет решение:

- об удовлетворении жалобы;

- об отказе в ее удовлетворении.

Если вы обжаловали решение территориального отделения, то фонд вправе:

- оставить жалобу без удовлетворения;

- отменить акт территориального органа;

- отменить решение территориального органа и прекратить производство по делу о правонарушении;

- изменить решение или вынести новое решение по существу.

Ответ на жалобу вам должны направить в течение 3 дней со дня принятия решения по ней. На электронную жалобу ответят также электронным документом.

Епгу

Даже при желании сохранить анонимность предъявляемой жалобы, в заявлении все равно необходимо указать личные данные и контактную информацию для обратной связи. Если жалоба подается на бумажном носителе, она составляется в произвольной форме, в двух экземплярах и должна состоять из следующих разделов:

- «Шапка». В этой части указываются наименование инстанции (инспекция по труду, прокуратура района), данные заявителя, включающие имя, адрес проживания, телефон.

- Название: «Жалоба», «Заявление».

- Описание сути конфликта, спора.

Указывается, если подавалась претензия, как отреагировало на нее руководство предприятия, был ли дан ответ, отказ в удовлетворении требований, другие действия. Следует подкрепить приведенные факты доказательствами и приложить копии документов.

Обращение в фонд

Суд не только восстановит нарушенное право, но и удовлетворит требования работника о возмещении материального и морального вреда. В суд подается не жалоба, а исковое заявление.

Чтобы не только защитить нарушенные права, но и получить компенсацию нанесенного материального ущерба, следует напрямую обращаться в суд.

Трудовая инспекция и прокуратура могут лишь установить факт нарушения и дать предписание о его устранении.

Задать вопрос

ВажноВ избранноеОтправить на почту Минтруд скорректировал порядок обжалования решений ФСС и действий (бездействия) его сотрудников (Приказ Минтруда РФ от 27.10.2014 № 801Н). Способы подачи жалобы Подать жалобу вы можете:

- лично. Новый Регламент с получаса до 15 минут сократил время ожидания в очереди при личной подаче;

- по почте;

- в форме электронного документа, подписанного электронной подписью, – через сайты Фонда или его территориальных отделений или через Единый портал госуслуг.

В этом случае подтверждающие документы также могут быть электронными.

Введены основания для отказа в приеме жалобы Жалобу не примут, если:

- не будут подтверждены полномочия заявителя;

- при проверке электронной подписи выявится ее недействительной.

Прежний Регламент таких оснований не содержал.

Куда жаловаться на фсс?

Нарушения трудового права, встречающиеся чаще всего:

- При приеме на работу оговариваются одни обязанности, фактически вменяются другие.

- Размер заработка не совпадает с установленным и озвученным при приеме.

- Допускается нерегулярная, с задержками, выплата зарплаты.

- Условия труда не соответствуют закрепленным законом нормам охраны труда.

- Нарушается закон о продолжительности рабочего времени, предоставлении отпуска, выходных.

- Перевод на нижеоплачиваемую работу, незаконное увольнение.

- Неоплата больничного, пособий по беременности и родам, компенсаций, отпускных и др.

- Иные нарушения.

Про трудовой комитет по защите прав читайте в этой статье. За нарушение прав работающих предусмотрена административная и уголовная ответственность.

Жаловаться на фсс надо по регламенту — минтруд

Амурская областьАрхангельская областьАстраханская областьБелгородская областьБрянская областьВладимирская областьВолгоградская областьВологодская областьВоронежская областьИвановская областьИркутская областьКалиниградская областьКалужская областьКамчатский крайКемеровская областьКировская областьКостромская областьКурганская областьКурская областьЛенинградская областьЛипецкая областьМагаданская областьМосковская областьМурманская областьНижегородская областьНовгородская областьНовосибирская областьОмская областьОренбургская областьОрловская областьПензенская областьПермский крайПсковская областьРостовская областьРязанская областьСамарская областьСаратовская областьСахалинская областьСвердловская областьСмоленская областьТамбовская областьТверская областьТомская областьТульская областьТюменская областьУльяновская областьЧелябинская областьЗабайкальский крайЯрославская областьг. Москваг.

Жаловаться в фсс нужно по новым правилам

Внимание

Читаем как на практике осуществляется защита от безработицы и содействие в трудоустройстве. 3. В Фонд социального страхования Можно обратиться, если работодатель задерживает выплаты по больничному листу, выплату детских пособий, декретных и др. Дополнительные факты Подать жалобу имеет право сотрудник предприятия, в которой его трудовые права нарушены работодателем.

Если жалобы не дали нужного результата, можно переходить от этапа досудебного урегулирования конфликта к судебному разбирательству.

Куда можно пожаловаться на фонд социального страхования?

Шаблонов написания жалоб в прокуратуру, трудовую инспекцию или региональный ФСС нет. Заявитель должен правильно изложить суть вопроса, указав по возможности, какие нормы закона были нарушены работодателем. Например, при увольнении беременной по инициативе работодателя указать, что нарушена статья 261 ТК РФ.

В конце заявления обязательно приводятся требования заявителя. Например, если молодая мама считает, что расчет выплаты по уходу за ребенком сделан неверно, можно написать жалобу в ФСС на работодателя.

Жалоба составляется в описанном выше порядке. Указывая требования, нужно попросить провести проверку расчетов, сделанных работодателем при определении размера пособия по уходу.

Узнаем о нарушении трудового законодательства работодателем и положенные за это штрафы тут.

- Консультирование, разъяснение трудового законодательства.

- При обращении в прокуратуру можно получить помощь в решении таких вопросов как:

- Задержка выплаты заработной платы.

- Привлечение к сверхурочным работам, которые не оплачиваются.

- Наложение на работника денежного штрафа.

- Назначение зарплаты ниже прожиточного минимума.

- Давление на работника со стороны администрации работодателя.

- Увольнение по инициативе работодателя при отсутствии нарушений со стороны работника.

Подробно про незаконное увольнение с работы и судебную практику в этой статье https://otdelkadrov.online/10352-poryadok-deistvii-pri-nezakonnom-uvolnenii-po-tk-rf-primery-iz-sudebnoi-praktiki Законом предусмотрена возможность обращения работника за защитой своих прав, в том числе, и в правоохранительные органы.

Возможно, вопрос не решится на таком уровне и понадобится обращение в суд. Зарегистрированная должным образом претензия и полученный на нее ответ будут учитываться в судебном разбирательстве. Если жалобу не хотят принимать, отправьте ее заказным письмом с уведомлением.

2.

- спорная ситуация не решается на уровне высшего руководства организации;

- непосредственный начальник и руководитель организации выступают в одном лице, жаловаться начальнику на него самого не имеет смысла;

- если ущемление ваших прав не носит имущественный характер и не требует возмещения материального ущерба.

С такого рода жалобой можно обратиться и в прокуратуру. Согласно Конституции РФ права трудящихся должны быть защищены. В статье 352 ТК РФ обозначены основные способы защиты трудовых прав работников.

Источник: http://golden-mark.ru/kuda-pozhalovatsya-na-fss-krasnoyarsk/

Заявление-жалоба на бездействие налоговиков (#2887)

Как оформляется жалоба в налоговую, если инспекция не реагирует на ваши требования: правила составления, образец жалобы. Порядок отправки жалобы в налоговую инспекцию.

Тривиальная ситуация. Вы имеете право на налоговый вычет (что такое вычет смотрите по ссылке). Вы подали в инспекцию все документы, которые необходимо (декларацию по форме 3 НДФЛ, заявление на вычет, заявление на возврат налога и т. д.).

Как мы уже писали инспекция обязана вернуть вам налог в течение одного месяца с момента подачи заявления на возврат (подробнее о сроках возврата налога смотрите по ссылке). Но инспекция никак не реагирует. Прошел месяц, два, три, полгода — а в ответ тишина. Что делать в такой ситуации? Писать жалобу.

Вот о том как должны быть оформлена жалоба в налоговую инспекцию мы и поговорим.

Пояснения к форме жалобы в налоговую

Жалобы в налоговую инспекцию составляют в произвольной форме. Какого либо специального бланка для них законом не предусмотрено. Однако, ЛЮБЫЕ заявления должны отвечать определенным требованиям. Они сформулированы в Федеральном законе от 02.05.2006 № 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации» (далее — Закон).

Жалоба в налоговую: обязательные требования

По статье 7 этого документа в своем письменном обращении (а это может быть жалоба, заявление или предложение) человек в обязательном порядке должен:

- указать наименование госоргана куда направляется обращение (например, «ИФНС № 22 по г. Москве») или ФИО лица, кому направлено обращение и его должность (например, «Руководителю ИФНС № 22 по г. Москве, Иванову Ивану Ивановичу»;

- указать свои фамилию, имя, отчество;

- указать свой почтовый адрес по которому должен быть направлен ответ;

- привести суть обращения (жалобы, заявления, предложения) в свободной и произвольной форме;

- поставить свою личную подпись;

- поставить текущую дату.

Когда в рассмотрении жалобы налоговая может отказать

Перечень оснований для отказа достаточно обоснованы. Например вам откажут в рассмотрении, если:

- в жалобе нет реквизитов о которых мы уже говорили;

- текст жалобы не поддается прочтению;

- в жалобе содержатся нецензурные либо оскорбительные выражения, угрозы жизни, здоровью и имуществу должностного лица, а также членов его семьи;

- ответ по существу не может быть дан без разглашения сведений, составляющих государственную тайну и т. д. и т. п.

Сроки рассмотрения жалобы в налоговую

Жалоба, поступившая в налоговую инспекцию, подлежит регистрации в течение трех дней (ст. 8 Закона). Она должна быть рассмотрена в течение 30 дней со дня регистрации (ст. 12 Закона).

Соответственно, с момента поступления жалобы до момента подготовки ответа на нее должно пройти максимум 33 дня. В исключительных случаях, руководитель инспекции или его заместитель вправе продлить срок этот срок, но не более чем на 30 дней.

О продлении срока налоговики обязаны вас уведомить.

Как должна быть направлена жалоба в налоговую

Жалобу вы можете передать в инспекцию лично, отправить по почте или воспользоваться нашим сервисом «Жалоба в инспекцию он-лайн» и отправить ее по интернету не выходя из квартиры или офиса.

В первом случае (при передаче лично) составьте жалобу в двух экземплярах. Первый отдайте в инспекцию. Второй — останется у вас.

При этом потребуйте от сотрудника налоговой инспекции, принимающего жалобу, проставить на вторых (ваших) экземплярах отметку-штамп о принятии жалобы с указанием текущей даты.

Во-втором случае (по почте) отправляйте жалобу письмом с уведомлением о вручении. Обязательно сохраните почтовую квитанцию об отправке и впоследствии полученное уведомление. Эти документы будут подтверждать факт отправки жалобу в налоговую инспекцию.

Содержание жалобы в налоговую

Помимо обязательных реквизитов в жалобе, желательно, внятно изложить ваши претензии. Оптимальный вариант указать и нормы закона, которые по вашему мнению нарушены. Приводим вам образец подобной жалобы с укзанием всех необходимых норм.

Жалоба на бездействие налоговой инспекции и непредоставление вам налогового вычета (образец)

| КОМУ | Руководителю Инспекции ФНС России № 15 по г. Москве |

| КУДА | 127254, г. Москва, ул. Руставели, дом 12/7 |

| ОТ КОГО | Петрова Ивана Николаевича |

| ИНН | 771501300875 |

| ДОК.УД. ЛИЧНОСТЬ | Паспорт |

| серия, номер | 45 00 675002 |

| кем выдан | УВД «Текстильщики» г. Москвы (код подразд. 456-098) |

| дата выдачи | 28.06.2009 |

| ПРОЖ. ПО АДРЕСУ | 109125, г. Москва, Люблинская ул., дом 9, корп. 2, кв. 28 |

| КОНТ. ТЕЛЕФОН |

Источник: https://VashNal.ru/statement/zayavlenie-zhaloba-na-bezdeystvie-nalogovikov

Обжалование действий ФСС

Так, акты органа контроля за уплатой страховых взносов, действия (бездействие) его должностных лиц могут быть обжалованы в вышестоящий орган (вышестоящему должностному лицу) или в суд.

Причем подача жалобы в вышестоящий орган (вышестоящему должностному лицу) не исключает права на одновременную или последующую подачу аналогичной жалобы в суд.

Данные положения сформулированы императивно и не предусматривают исключений.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Организация или индивидуальный предприниматель могут обжаловать акт (в том числе нормативный) органа, контролирующего уплату страховых взносов, действия (бездействие) его должностных лиц путем подачи заявления в арбитражный суд в соответствии с Арбитражным процессуальным кодексом РФ в силу ст. 54 Закона N 212-ФЗ.

Арбитражные суды рассматривают в порядке административного судопроизводства возникающие из административных и иных публичных правоотношений экономические споры и иные дела, связанные с осуществлением организациями и гражданами предпринимательской и иной экономической деятельности, если федеральным законом их рассмотрение отнесено к компетенции арбитражного суда.

Кроме того, установлено, что дела об оспаривании нормативных правовых актов рассматриваются в арбитражном суде, если их рассмотрение в соответствии с федеральным законом отнесено к компетенции арбитражных судов.

Судебное обжалование актов (в том числе нормативных) органа контроля, действий (бездействия) его должностных лиц физическими лицами, не являющимися индивидуальными предпринимателями, производится путем подачи заявления в суд общей юрисдикции.

В ст. 189 АПК РФ определен следующий порядок рассмотрения дел, возникающих из административных и иных публичных правоотношений:

— дела рассматриваются по общим правилам искового производства, с особенностями, установленными в разд. III «Производство в арбитражном суде первой инстанции по делам, возникающим из административных и иных публичных правоотношений» АПК РФ, если иные правила административного судопроизводства не предусмотрены федеральным законом;

— заявления по делам подаются в арбитражный суд по общим правилам подсудности, предусмотренным АПК РФ, если в разд. III АПК РФ не установлено иное;

— обязанность доказывания обстоятельств, послуживших основанием для принятия оспариваемого акта, законности оспариваемых решений и действий (бездействия) государственных органов, органов местного самоуправления, иных органов, должностных лиц возлагается на органы и лиц, которые приняли оспариваемый акт, решение, совершили оспариваемые действия (бездействие).

Положения о порядке производства по делам, возникающим из публичных правоотношений, содержатся в гл. 23 ГПК РФ.

Порядок пересмотра постановлений и решений по делам об административных правонарушениях определен гл. 30 КоАП РФ. В частности, установлено, что постановление по делу об административном правонарушении может быть обжаловано:

— вынесенное судьей — в вышестоящий суд;

— вынесенное должностным лицом — в вышестоящий орган, вышестоящему должностному лицу либо в районный суд по месту рассмотрения дела.

Если жалоба на постановление по делу об административном правонарушении поступила в суд и в вышестоящий орган, вышестоящему должностному лицу, то жалобу рассматривает суд. По результатам рассмотрения жалобы выносится решение.

Определение об отказе в возбуждении дела об административном правонарушении также можно обжаловать в силу ч. 4 ст. 30.1 КоАП РФ.

В ст. 30.2 КоАП РФ определен порядок подачи жалобы на постановление по делу об административном правонарушении:

— жалоба на постановление по делу об административном правонарушении подается судье, в орган, должностному лицу, которыми вынесено постановление по делу и которые обязаны в течение трех суток со дня поступления жалобы направить ее со всеми материалами дела в соответствующий суд, вышестоящий орган, вышестоящему должностному лицу;

— жалоба может быть подана непосредственно в суд, вышестоящий орган, вышестоящему должностному лицу, уполномоченным ее рассматривать;

— если рассмотрение жалобы не относится к компетенции судьи, должностного лица, которым обжаловано постановление по делу об административном правонарушении, жалоба направляется на рассмотрение по подведомственности в течение трех суток.

Постановление по делу об административном правонарушении, совершенном юридическим лицом или лицом, осуществляющим предпринимательскую деятельность без образования юридического лица, обжалуется в арбитражный суд в соответствии с арбитражным процессуальным законодательством.

Порядок рассмотрения дел об оспаривании решений административных органов о привлечении к административной ответственности определен гл. 25 «Рассмотрение дел об административных правонарушениях» АПК РФ.

Порядок и сроки подачи жалобы

Жалоба на акт органа контроля, действия (бездействие) его должностного лица подается в письменной форме соответственно в вышестоящий орган, контролирующий уплату страховых взносов, или вышестоящему должностному лицу этого органа.

Не допускается подача жалобы на акт в орган контроля, который принял этот акт (с тем, чтобы данный орган передал эту жалобу в вышестоящий орган контроля за уплатой страховых взносов).

Жалоба в вышестоящий орган (вышестоящему должностному лицу) подается в течение трех месяцев со дня, когда лицо узнало или должно было узнать о нарушении своих прав. К жалобе могут быть приложены обосновывающие ее документы.

https://www.youtube.com/watch?v=0GzYgLnYMX4

На основании ч. 3 ст. 55 Закона N 212-ФЗ в случае пропуска по уважительной причине срока подачи жалобы этот срок по заявлению лица, подающего жалобу, может быть восстановлен вышестоящим органом или вышестоящим должностным лицом.

Лицо, подавшее жалобу, до принятия решения по этой жалобе может ее отозвать на основании письменного заявления. При этом Закон N 212-ФЗ не определяет последствия отзыва жалобы для подавшего ее лица. Возможность повторной подачи жалобы в вышестоящий орган Законом N 212-ФЗ не установлена.

Следовательно, организация, подав жалобу в вышестоящий орган и впоследствии (до принятия решения по этой жалобе) отозвав ее, повторно подать жалобу на этот же акт не вправе. В подобной ситуации организация вправе обратиться в суд.

По рассматриваемому вопросу может существовать иная позиция, согласно которой допускается применение по аналогии абз. 2 — 3 п. 4 ст.

139 НК РФ, которыми установлено, что отзыв жалобы лишает подавшее ее лицо права на подачу повторной жалобы по тем же основаниям в тот же налоговый орган или тому же должностному лицу, при этом повторная подача жалобы в вышестоящий налоговый орган или вышестоящему должностному лицу производится в сроки для подачи первоначальной жалобы.

Однако правомерность применения указанных положений Налогового кодекса РФ по аналогии в рассматриваемой ситуации неочевидна. Отсутствие аналогичных положений в Законе N 212-ФЗ может свидетельствовать о намерении законодателя сократить документооборот в органах, контролирующих уплату страховых взносов.

Кроме того, подача жалобы в вышестоящий орган на решение о привлечении к ответственности за совершение правонарушения, вступившее в законную силу, не приостанавливает его исполнение.

Рассмотрение жалобы вышестоящим органом

Жалоба подается в письменной форме соответственно в вышестоящий орган или вышестоящему должностному лицу этого органа, и до принятия решения по ней лицо, подавшее жалобу, может отозвать ее на основании письменного заявления.

Решение вышестоящего органа (вышестоящего должностного лица) в отношении жалобы принимается в течение одного месяца со дня ее получения.

Указанный срок может быть продлен, но не более чем на 15 дней, для получения документов (информации), необходимых для рассмотрения жалобы, у нижестоящих органов.

О принятом решении в течение трех дней со дня его принятия сообщается в письменной форме лицу, подавшему жалобу.

По итогам рассмотрения жалобы вышестоящий орган (вышестоящее должностное лицо) вправе:

— оставить жалобу без удовлетворения;

— отменить акт органа контроля за уплатой страховых взносов;

— отменить решение органа контроля за уплатой страховых взносов и прекратить производство по делу о правонарушении;

— изменить решение органа контроля за уплатой страховых взносов или вынести новое решение по существу.

Закон N 212-ФЗ не предоставляет право вышестоящему органу в рамках рассмотрения им жалобы плательщика страховых взносов, не вынося нового решения, направить материалы дела на повторное рассмотрение в нижестоящий орган с поручением принять новое решение. В подобной ситуации вышестоящий орган должен выполнить одно из действий, указанных в ч. 2 ст. 56 Закона N 212-ФЗ.

Пункт 2 ч. 2 ст. 56 Закона N 212-ФЗ предусматривает право отменить указанный акт в полном объеме. Однако в случае необходимости отмены акта в какой-либо части вышестоящий орган может воспользоваться п. 4 ч. 2 ст. 56 Закона N 212-ФЗ и изменить решение нижестоящего органа путем отмены его в необходимой части.

Из анализа приведенных норм Закона N 212-ФЗ следует, что право изменять или отменять акт органа, контролирующего уплату страховых взносов, предоставлено вышестоящему органу (в порядке, предусмотренном Законом N 212-ФЗ) и суду (в порядке, предусмотренном АПК РФ и ГПК РФ в зависимости от подведомственности).

Орган контроля за уплатой страховых взносов не вправе самостоятельно изменить или отменить принятый им акт.

Источник: http://34adv.ru/grazhdanskie-dela/obzhalovanie-dejstvij-fss/

Юридические услуги :: ЖАЛОБА В ФСС

От: Машенковой Ирины Александровны

Тел. 8 (919) 722-05-32

Адрес: Московская область г. Пушкино

2-ой Фабричный проезд дом 16 кв. 240

Кому: Государственное учреждение –

Московское региональное отделение

Фонда социального страхования

Российской Федерации –

Управляющей отделением

Кривушкиной Галине Степановне

Адрес: 127006, г. Москва,

Страстной бульвар, д. 7, стр.1

ЖАЛОБА

В соответствии со ст. 2 ФЗ № 59 ФЗ «О порядке рассмотрения обращении

граждан Российской Федерации»

Я, Машенкова Ирина Александровна на основании Трудового договора № 2/2011 от 25 марта 2011 состою в трудовых отношениях с Обществом с ограниченной ответственностью «Центр разработки управленческих решений» Юридический адрес: 123154, г. Москва, Саляма Адиля ул.

, 9, 3, пом. I комн. 2, зарегистрированной Межрайонной ИФНС России № 46 по г. Москве, ИНН/КПП 7704720939/770401001, ОГРН 1097746058882. Данная организация зарегистрирована в качестве страхователя в Филиале 11 ФСС г. Москве по адресу: 105062, г. Москва, Лялин пер. д.

7/2, стр. 4.

Фактическим местом нахождения работодателя, Генерального директора и моим рабочим местом является следующий адрес: Москва, ул. Остоженка дом 10, 3 – ий этаж, кабинет 302 А, там же находится ЗАО «Международная юридическая компания».

23 ноября на основании больничного листа выданного Женской консультацией № 3 Департамента здравоохранения г. Москвы и написанного мной заявления я вышла в декретный отпуск согласно действующему законодательству.

В нарушение ст. 15 ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29 декабря 2006 г.

N 255-ФЗ, которая гласит – «страхователь назначает пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком в течение 10 календарных дней со дня обращения застрахованного лица за его получением с необходимыми документами.

Выплата пособий осуществляется страхователем в ближайший после назначения пособий день, установленный для выплаты заработной платы», мне до сих пор не выплатили пособие по беременности и родам, а так же отказываются принимать заявление и свидетельство о рождении ребенка для назначения и выплаты пособия по уходу за ребенком до 1,5 лет.

В ответ на мои законные требования работодатель в лице Генерального директора Чертовой Людмилы Владимировны, мне ответила, что документы не подавались в ФСС и не будут подаваться по той причине что у них нет на это времени и что я вообще обещала им в течении 3 лет не выходить в декретный и не рожать детей и они хотят наказать меня таким образом.

В настоящее время я заново собираю все документы для направления в адрес работодателя заказным письмом с описью вложения поскольку Генеральный директор сказала что я не докажу факт обращения к ним за пособием.

На основании вышеизложенного прошу помочь мне в реализации своего конституционного права на социальное пособие по беременности и на пособие по уходу за ребенком до 1,5 лет всеми возможными способами, а также предоставить информацию о направлении (не направлении) документов на данные пособия моим работодателем в Ваш адрес.

Из за данных незаконных, преступных и аморальных действий ООО «Центр разработки управленческих решений» в лице лично его руководителя Генерального директора Чертовой Людмилы Владимировны я вообще не могу получать какую-либо социальную помощь даже минимальную от органов социального обеспечения, что ставит меня в тяжелое материальное положение.

Искренне надеюсь на Вашу помощь в решении этого вопроса.

Ответ просьба выдать на руки моему мужу Машенкову Сергею Павловичу (паспорт 53 04 120129 от 11 марта 2005).

Приложения:

1. Копия Трудового договора № 2/2011 от 25 марта 2011 года

2. Копия выписки из индивидуальной карты беременной № 627

3. Копия справки 2 НДФЛ за 2011 год Машенковой И.А.

4. Копия выписки из ЕГРЮЛ относительно ООО «Центр разработки управленческих решений» от 20.02.2012 года № 37766В/2012

___________________________________________________

(Ф.И.О.)

______________________________

(дата, подпись)

Тел. для связи: 8 (919) 722-05-32

По всем юридическим вопросам обращайтесь к квалифицированным юристам по тел. – 8 (919) 722-05-32

Юридическая помощь www.mashenkof.ru — качественные услуги за разумную цену.

Абонентское обслуживание физических и юридических лиц.

Поделиться в социальных сетях:

Источник: http://www.mashenkof.ru/levoe_menyu/spori_s_fss/zhaloba_v_fss

Исполнение требования об уплате налога

Статьи 44 и 45 Налогового кодекса РФ регулируют обязанности по уплате налогов налогоплательщиками. Если оплата поступает не полностью, это будет являться основанием для отправки налогоплательщику налоговыми органами требования об уплате задолженности по налогу.

Данное положение указано в 69 статье Налогового кодекса. Руководствуясь этой статьёй инспектор налоговой службы направляет письменное уведомление о пропуске сроков по уплате задолжавшему налогоплательщику. Такое требование одинаково касается как граждан, так и юридических лиц.

Требование направляется по месту жительства налогоплательщика в виде письменного извещения по почте. Оно должно в себе содержать следующие данные:

- факты, дающие основания для направления требования;

- содержание самого требования, поясняющее какую сумму и в какие сроки следует оплатить задолжавшему лицу;

- данные о местоположении налогоплательщика;

- информация о налоговом органе, направившем это требование.

Основания для направления требования возникают при проверке налоговым органом и обнаружении у конкретного лица задолженности по налоговым отчислениям либо пропуске сроков уплаты.

Можно выделить два основных положения, руководствуясь которыми, налоговые органы направляют требование задолжавшему лицу:

- Если лицо не исполнило либо ненадлежаще исполнило обязанности, связанные с уплатой налогов.

- При вступлении в силу законного решения в отношении лица, которое нарушило налоговое законодательство.

Сам порядок регулируется пунктами 5 и 6 статьи 69. По ним налоговые органы имеют право выбрать вид в каком будет представлено извещение задолжавшему налогоплательщику. К таким видам относятся:

- Личное вручение под расписку физическому лицу или представителю юридического лица, если это организация.

- Заказным письмом по почте. Такое требование будет считаться полученным после 6 дней со дня его отправки налоговыми органами.

- Отправка электронной версии письма по сети интернет.

Наиболее распространённым способом извещения о задолженности является отправка заказного письма по месту регистрации физического или юридического лица.

Для упрощения процедуры, а также сокращения сроков получения извещения, налогоплательщикам представляется возможность зарегистрироваться на сайте налоговой службы nalog.ru и завести личный кабинет. Это позволит оперативно получать всю информацию, которая касается уплаты налогов.

Сроки

Сроки, в течение которых налоговым органам необходимо направить извещения налогоплательщикам, регулируются статьями 70, 101.3 и 101.4 Налогового кодекса.

В них указан общий срок направления требования об уплате выявленной задолженности по результатам проверки. Он фактически исчисляется со дня обнаружения неуплаты и не может быть более трех месяцев.

В случае, если задолженность, образовавшаяся из-за неуплаты, будет выявлена в результате выездных или камеральных проверок, то извещение согласно статье 101.3 будет направлено в течение 10 дней. Тот же срок будет относиться к случаям, когда лицо будет привлечено к ответственности за нарушение налогового законодательства.

Если извещение будет направляться задолжавшему лицу при помощи средств для телекоммуникационных связей, то срок будет составлять 90 дней.

В пункте 4 статьи 69 прописаны минимальные сроки исполнения требований, которые должны устанавливать работники налоговой службы, направляя извещения для добровольной оплаты выявленной задолженности. По общему правилу срок уплаты составляет 10 календарных дней с момента получения требования.

Если уведомление направляется по телекоммуникационным каналам связи, тогда срок для физических лиц будет составлять 30 дней, для юридических лиц — 20 дней.

После оплаты задолженности в отмеченный срок, обязательство будет считаться исполненным.

Способы обеспечения исполнения обязанностей

Способами обеспечения являются правовые действия, направленные на то, чтобы стимулировать налогоплательщика оплатить образовавшуюся у него задолженность. В случае если лицо такую возможность игнорирует, то налоговые органы могут взыскать задолженность в принудительном порядке.

Все эти действия по обеспечению исполнения обязанностей делятся на две группы:

- Ограничение.

- Общее применение.

К первой группе относятся такие действия, как:

- поручительство за налогоплательщика;

- внесение в залог имущества налогоплательщика.

Такие способы применяются, если задолжавшее лицо получило от налоговой службы отсрочку по уплате, рассрочку или налоговый кредит. Имущество либо поручительство будет считаться обеспечением исполнения данного налогового обязательства.

Ко второй группе относятся следующие действия:

- ограничение операций по счёту в банке задолжавшего лица;

- пеня;

- наложение ареста на имущество налогоплательщика.

Налоговая служба прибегает к таким методам исполнения обязательств в случаях, когда лицо не исполняет указанных требований. Наложение ареста на имущество налогоплательщика наступает только в случае, если на его банковских счетах, попавших под ограничения, отсутствует необходимая сумма для уплаты задолженности перед налоговой службой.

Налогоплательщик может использовать меру по залогу своего имущества для изменения сроков уплаты задолженности. В таких случаях, он может предоставить любое имущество в соответствии с Гражданским кодексом, на которое может устанавливаться залог.

Что делать, если пришло требование из налоговой, можно узнать из данного видео.

Уплата недоимки по страховым взносам

Как и Налоговая служба, так и Фонд социального страхования вправе требовать с неплательщика погашения образовавшейся у него задолженности. С 2017 года уплата страховых взносов попала в поле деятельности налоговых органов.

Контроль за осуществлением страховых взносов от несчастного случая остался в ведении у фонда соц. страхования. Все действия по своевременной оплате теперь регулируются 34 главой Налогового кодекса. Все эти меры касаются организаций и индивидуальных предпринимателей, которые согласно Российскому законодательству обязаны отчислять положенные страховые взносы.

Порядок направления требования у фонда такой же, как и у налоговой службы. В течение 90 дней со дня обнаружения в ходе проверки задолженности по уплате, плательщику направляется письменное извещение с требованием уплатить образовавшуюся задолженность. Он, в свою очередь, в течение 10 календарных дней со дня получения требования обязан закрыть задолженность перед фондом.

Если это не произошло и сроки уплаты были пропущены, то ФСС выносит решение, на основание которого происходит принудительное взыскание денежных средств задолжавшей организации через её банковские счета.

Если на банковских счетах не будет хватать средств для погашения задолженности, фонд имеет право наложить арест на имущество организации в целях дальнейшей реализации и покрытия суммы задолженности.

Пропуск сроков страховых выплат и отказ от уплаты задолженности несет не только материальный ущерб организации. Репутация при возникновении такой ситуации тоже значительно страдает. В дальнейшем велика вероятность получения отказа от банков на получение кредита.

Обжалование

В случае, если налогоплательщик не согласен с полученным извещением о требовании по уплате налога, он может в течение одного года со дня получения подать письменную жалобу в налоговую инспекцию.

Процедура обжалования проходит в основном в досудебном порядке. Если разногласия не были решены, то налогоплательщик вправе обратиться с иском в суд для дальнейшего разбирательства.

Если от Налоговой службы, находящейся в регионе, где была подана жалоба, пришёл отказ, то плательщик может обжаловать его в вышестоящем органе, подав апелляционную жалобу.

Вышестоящий орган обязан рассмотреть поданную жалобу в течение 30 дней.

Если для вынесения решения будет необходимо сделать запрос на получение документов от региональной службы, то процесс может быть продлён ещё до 15 дней.

На основании полученных данных вышестоящий налоговый орган либо принимает жалобы, либо отменяет её. Помимо этого, может быть вынесено решение по изменению содержания жалобы или выдвинуто новое решение по требованию или его отмене.

Недостатки оформления

Недостатки при оформлении требования по уплате налога к налогоплательщику являются нарушением правил, которые будут являться основанием для подачи жалобы и изменением решения. К таким нарушениям правил оформления и доставки извещения можно отнести:

- отсутствие уведомлений со стороны налоговых органов о наличии задолженности у налогоплательщика, а также о начале процесса принудительного исполнения обязательств к нему;

- отсутствие минимального срока, который должен назначать налоговый орган для добровольного погашения задолженности плательщиком;

- нарушение условий по порядку вручения извещения с требованием.

Все перечисленные нарушения имеют весомое основание для обращения с письменной подачей жалобы в региональную налоговую инспекцию. Если одно из правил было нарушено, то будет принято решение, по которому условия требования будут изменены либо оно будет отменено вовсе.

Чем грозит просрочка по налогам? Узнайте из выпуска новостей.

Рекомендуем другие статьи по теме

Источник: http://znaybiz.ru/nalogi/control/otvetstvennost/trebovanie-ob-uplate.html

Как обжаловать решение территориального отделения ПФР или ФСС о привлечении страхователя к ответственности

Решение территориального отделения внебюджетного фонда о привлечении к ответственности можно обжаловать как в вышестоящем отделении фонда, так и в суде. Причем обратиться в суд и в вышестоящее отделение фонда можно одновременно (ч. 2 ст. 54 Закона от 24 июля 2009 г. № 212-ФЗ).

Обжалование в вышестоящем отделении фонда

Наименование вышестоящего органа, куда можно подать жалобу, и его местонахождение вы увидите в самом решении. Решение вступает в силу по истечении 10 дней с того момента, когда представитель организации получил его лично. Но подать жалобу можно и после этого срока.

Главное, не позже трех месяцев с момента, когда страхователь (т. е. ваша организация) узнал о том, что его права нарушены. Как правило, это происходит уже по факту получения решения. Об этом сказано в частях 11, 12 статьи 39, части 2 статьи 55 Закона от 24 июля 2009 г.

№ 212-ФЗ.

Жалобу в вышестоящее отделение фонда составьте письменной форме. В ней укажите:

- какой фонд проводил проверку;

- сведения о заявителе, то есть о вашей организации;

- аргументы для обоснования возражений;

- требования к вышестоящему отделению фонда.

Такой порядок, в частности, предусмотрен пунктом 55 Административного регламента, утвержденного приказом Минтруда России от 18 сентября 2013 г. № 467н.

Отправить жалобу можно по почте, в электронном виде (в т. ч. через портал госуслуг) или лично отвезти в отделение фонда. Фонд рассмотрит ее в течение месяца. После чего примет одно из следующих решений:

- оставит жалобу без удовлетворения;

- отменит решение нижестоящего отделения полностью или частично;

- изменит решение нижестоящего отделения или вынесет новое решение.

О принятом решении вышестоящее отделение фонда должно сообщить в письменной форме в течение трех дней со дня его принятия.

Такой порядок изложен в части 1 статьи 55 и частях 2–4 статьи 56 Закона от 24 июля 2009 г. № 212-ФЗ.

Обжалование в суде

Если вы хотите обжаловать решение в судебном порядке, то подайте исковое заявление в арбитражный суд по местонахождению отделения фонда, с решением которого вы не согласны (ст. 35 АПК РФ).

Исковое заявление можно подать в электронном виде. При этом руководствуйтесь порядком, прописанным в постановлении Пленума ВАС РФ от 8 ноября 2013 г. № 80.

Обжаловать решение фонда в суде можно в течение трех месяцев со дня, когда страхователь узнал о том, что его права были нарушены (ч. 4 ст. 198 АПК РФ).

Суд рассмотрит заявление в течение трех месяцев с момента его подачи (ч. 1 ст. 200 АПК РФ). В итоге вынесет одно из двух решений:

- признает решение отделения фонда незаконным и обяжет его принять иное решение;

- откажет страхователю в удовлетворении его требований полностью или частично.

Копию решения арбитражного суда направят и заявителю, и в фонд, который принял спорное решение. Сделать это судьи должны в пятидневный срок после того, как примут решение.

Такой порядок предусмотрен статьей 201 Арбитражного процессуального кодекса РФ.

Источник: http://NalogObzor.info/publ/situacii/kak_obzhalovat_reshenie_territorialnogo_otdelenija_pfr_ili_fss_o_privlechenii_strakhovatelja_k_otvetstvennosti/95-1-0-3064

Возврат переплаты по ЕСН в части, зачисляемой в ФСС

Остатки ЕСН в части, зачисленной в ФСС, и новые страховые взносы — не одно и то же

Те, кто платил ЕСН, часть этого налога перечисляли в ФСС. Сейчас в ФСС надо платить страховые взносы — это самостоятельный платеж, а не часть налога. То есть ЕСН и страховые взносы — разные платежи. Поэтому если по итогам 2009 г.

получилось так, что Фонд соцстраха должен вам деньги, то такую задолженность нельзя зачесть в счет уменьшения вами текущих платежей по страховым взносам в ФСС. Этот долг Фонда перед вами можно увидеть в декларации по ЕСН за 2009 г. и в Расчетной ведомости по форме-4 ФСС РФ, сданной по итогам 2009 г.

В новом Расчете по страховым взносам в ФСС РФ (в форме-4 ФСС РФ, по которой надо отчитываться по новым взносам в ФСС) есть строка 12 «Задолженность за территориальным органом Фонда на начало расчетного периода». Эта строка предусмотрена для того, чтобы показывать в ней сумму задолженности на начало года.

Но вот при сдаче отчетности за отчетные периоды 2010 г. в этой строке должны стоять прочерки. Такое правило закреплено в Рекомендуемом порядке заполнения формы-4 ФСС РФ. Это логично, поскольку раньше такие взносы не платились.

Таким образом, если у вас на конец 2009 г. была переплата в ФСС, ее не должно быть в Расчете по форме-4 ФСС РФ, который вы сдали в ФСС за I квартал 2010 г. Но это не повод для того, чтобы ставить крест на ваших деньгах.

Внимание! ЕСН и страховые взносы в 2010 г. — совершенно разные платежи. Поэтому зачет между ними невозможен.

Сумму переплаты по ЕСН за 2009 г. вы можете вернуть или зачесть в счет уплаты федеральных налогов (к примеру, налога на прибыль или НДС) в течение 3 лет с момента уплаты налога.

Это касается и части ЕСН, зачислявшейся в ФСС РФ. Так что времени для того, чтобы вернуть свои деньги, еще предостаточно.

Но прежде чем обращаться в налоговую инспекцию с заявлением о возврате денег либо об их зачете, вам нужно разобраться в ситуации более детально.

Есть ли переплата по ЕСН — это еще нужно выяснить и подтвердить

Если по состоянию на 31.12.2009 числится задолженность ФСС перед вашей организацией, это еще не значит, что у вас есть переплата по ЕСН. Дело в том, что такая задолженность могла образоваться по различным причинам. Причина 1. В 2009 г. расходы, возмещаемые за счет ФСС, превысили суммы, начисленные к уплате Это могло произойти из-за того, что сумма выплаченных работникам в 2009 г.

соцстраховских пособий оказалась больше, чем сумма начисленного ЕСН (в части, зачисляемой в ФСС). Ведь эту часть ЕСН надо было уменьшать на сумму ваших расходов на цели государственного социального страхования (к примеру, на выплату пособий по беременности и родам и т.д.).

В этом случае имеет место превышение ваших расходов, финансируемых за счет средств ФСС, над суммой начисленного ЕСН (в части, зачисляемой в ФСС РФ), а не переплата по ЕСН. Увидеть такой перерасход средств ФСС вы можете в налоговой декларации по ЕСН (по строкам 0900 — 0940 «Подлежит начислению в ФСС…»): в них должна быть указана отрицательная величина ЕСН (в части, зачисляемой в ФСС РФ).

Такая задолженность за ФСС на конец года также должна быть отражена в строке 10 разд. I Расчетной ведомости по форме-4 ФСС РФ за 2009 г.

Сумма такого перерасхода не возвращается налоговым органом, так как это не переплата. И если у вас именно такая ситуация, вам надо обращаться не в инспекцию, а в свое отделение ФСС. Это нам подтвердили в налоговой службе.

Из авторитетных источников Мельниченко Анатолий Николаевич, государственный советник РФ 1 класса «Если на конец 2009 г.

числится долг ФСС перед работодателем из-за того, что сумма расходов работодателя за счет средств ФСС (к примеру, на выплату пособий работникам) превысила начисления по ЕСН в части, зачисляемой в ФСС, в налоговую службу за зачетом или возвратом переплаты обращаться не нужно. Налоговые органы такой возврат или зачет делать не будут. Они и раньше его никогда не делали.

Превышение расходов над начислениями должен возмещать Фонд социального страхования».

Причина 2. За 2009 г. заплатили в ФСС больше, чем нужно Переплата по ЕСН может быть в случае, когда ваша организация перечислила в бюджет больше денег, чем нужно было. Это и будет настоящая переплата по ЕСН (в части, зачислявшейся в ФСС).

Обычно такая денежная переплата — это либо результат технической ошибки (просто неправильно заполнили платежку), либо следствие сознательного желания подстраховать себя. Ведь наличие переплаты по налогам оберегает организацию от штрафов за ошибки, приведшие к занижению налога, которые проверяющие могут найти в ходе проверки.

Еще одна причина возникновения переплаты по ЕСН (в части, зачисляемой в ФСС) кроется в особенностях расчета этого налога. Налог считался нарастающим итогом с начала года. В случае если в начале года у вас не было больших выплат пособий работникам, вы должны были перечислять деньги в бюджет.

Но если потом, ближе к концу года, вы выплатили довольно большие суммы пособий (превышающие начисленный за весь год ЕСН в части, зачисляемой в ФСС), то у вас за один и тот же год может быть как перерасход средств ФСС, так и денежная переплата по ЕСН. Например, в течение 2009 г.

организация исправно платила ЕСН — все правильно и в срок. В ФСС было уплачено 100 000 руб. (цифры условные). Но в декабре 2009 г. за счет ФСС были выплачены пособия (декретные) — 140 000 руб. А годовая сумма начисленного ЕСН (в части, зачисляемой в ФСС) оказалась равной 120 000 руб.

Получилось, что сумма выплаченных за счет ФСС пособий (140 000 руб.) превысила на 20 000 руб. сумму начисленного за весь год налога (120 000 руб.). А значит, это превышение (20 000 руб.) организации должен возместить ФСС.

А вот сумма ЕСН, которую организация платила в течение года, когда еще не знала, что будет перерасход (то есть в нашем примере 100 000 руб.), и будет денежной переплатой по ЕСН.

Ведь по итогам года получилось, что в бюджет организация вообще не должна была платить ЕСН (в части, поступающей в ФСС). И эту переплату должна вернуть налоговая служба.

Причем, как видим, переплата возникла не из-за ошибок бухгалтера.

Из авторитетных источников Мельниченко А.Н., ФНС России «Сумма ЕСН, подлежащая уплате в ФСС, уменьшалась на сумму выплаченных пособий. Если годовая сумма пособий была больше, то налоговые обязательства в этой части ЕСН равнялись нулю.

В случае когда налогоплательщик перечислял за такой год ЕСН в части ФСС, параллельно с перерасходом средств ФСС (который должен возместить Фонд) у него образовывалась денежная переплата в размере перечисленных в бюджет сумм. И ее налоговый орган в соответствии со ст.

78 Кодекса обязан вернуть по заявлению налогоплательщика или зачесть.

Учитывая особый порядок исчисления ЕСН в части, подлежащей уплате в ФСС, наличие переплаты в данный Фонд в результате расходования средств на цели государственного социального страхования в соответствии с законодательством РФ не является следствием допущенных налогоплательщиком ошибок или нарушения налогового законодательства».

В форме-4 ФСС РФ «Расчетная ведомость по средствам Фонда социального страхования Российской Федерации» (которую вы сдавали в 2009 г.) для отражения переплаты по ЕСН была предусмотрена отдельная строка — строка 11 разд.

I «в том числе: за счет переплаты по единому социальному налогу».

С денежной переплатой по ЕСН в части, зачисляемой в ФСС, как вы уже поняли, должна разбираться налоговая инспекция — по правилам Налогового кодекса.

Для долгов ФСС, возвращенных вам в 2010 г., не нашлось места в отчетности

Итак, если у вас по итогам 2009 г. был перерасход, то надо обращаться в свое отделение ФСС. Чтобы получить свои деньги из ФСС, вам нужно подать заявление о возврате денег на расчетный счет.

Как мы уже говорили, ни о каком зачете в счет текущих платежей по страховым взносам либо в счет других налогов (в том числе и федеральных) речи быть не может. Особых сложностей с получением денег от Фонда (если, конечно, он признает свой долг) нет. Как правило, отделения ФСС довольно оперативно перечисляют деньги.

Вопросы у бухгалтеров появляются потом: где в «налогово-страховой» отчетности показать суммы возмещения, полученные из ФСС? Оказывается, что нигде.

Ведь, как мы уже разобрались, в отчетности по страховым взносам за 2010 г. (в новом Расчете по форме-4 ФСС РФ) не нужно показывать долг Фонда перед вами за 2009 г. (строки 12 — 14 разд. I формы-4 ФСС РФ).

Также не нужно показывать и получение денег из Фонда в счет погашения вашего перерасхода, возникшего на конец 2009 г. Если же вы отразите в отчетности за 2010 г. деньги, полученные в счет возмещения своих расходов 2009 г. (в строке 6 разд.

I формы-4 ФСС РФ), у вас появится долг перед Фондом по текущим страховым взносам. Так что не делайте так.

Внимание! Не нужно отражать в отчетности по взносам за 2010 г. деньги, полученные из ФСС на возмещение вашего перерасхода за 2009 г.

В то же время учтите, что при получении денег из ФСС в счет погашения его долга перед вами, образовавшегося по состоянию на 31.12.2009, вам не нужно исправлять ни отчетность в ФСС за 2009 г. (Расчетную ведомость 4 ФСС РФ), ни последнюю налоговую декларацию по ЕСН (за 2009 г.).

Из авторитетных источников Мельниченко А.Н., ФНС России «При исчислении суммы ЕСН, подлежащего уплате в ФСС, деньги, полученные страхователем от исполнительного органа ФСС в порядке возмещения расходов на цели государственного социального страхования, надо учитывать в том периоде, в котором они были получены на счет налогоплательщика.

Причем независимо от периода, в котором произошел перерасход средств. То есть при исчислении ЕСН за 2009 г. в части, зачисляемой в ФСС, не надо было учитывать деньги, поступившие страхователю на расчетный счет от ФСС в 2010 г. (даже если это произошло до подачи годовой декларации в инспекцию).

Указанные суммы возмещений из ФСС не могут быть учтены налогоплательщиком и в отчетности по ЕСН за 2010 г., поскольку с 01.01.2010 гл. 24 НК РФ отменена.

Следовательно, отчетности по ЕСН за 2010 г., попросту говоря, не существует. Никаких переходных положений по данному вопросу (где отражать суммы полученного возмещения из ФСС) в законодательстве нет».

В итоге полученные из ФСС деньги остались «неприкаянными». Только в вашем бухучете и, разумеется, во внутренних документах отделения Фонда соцстраха будет видна реальная картина ваших взаиморасчетов.

Из авторитетных источников Мельниченко А.Н., ФНС России «Если налогоплательщик получил возмещение из ФСС в 2010 г. за понесенные им в 2009 г. расходы на социальное страхование, то возникает такая ситуация.

По данным налогового органа у него может числиться переплата по ЕСН в части, подлежащей зачислению в ФСС, хотя фактически такой переплаты уже нет.

А следовательно, и требовать от инспекции или от ФСС денег организация уже не может.

Следует отметить, что правовыми основаниями для уточнения налоговых обязательств налогоплательщиков по отмененному ЕСН за 2009 г.

могут являться решения налоговых органов по результатам проведения выездных налоговых проверок указанных налогоплательщиков по ЕСН за 2009 г.

, в ходе которых налоговые органы обязаны использовать информацию из документов органов ФСС, подтверждающих возмещение в 2010 г. расходов налогоплательщиков на цели государственного социального страхования, произведенных ими в 2009 г.».

Такая временная «виртуальная» переплата может зависнуть у вас на лицевом счете в инспекции из-за особенностей в обмене информацией между ФСС и налоговой службой.

Но инспекторы прекрасно осведомлены о возможности подобной ситуации и не заплатят вам лишнего. Ведь, как вы помните, они занимаются только «денежной» переплатой по ЕСН.

Именно по этой причине инспекции сначала все тщательно проверяют, а только потом возвращают деньги.

Сложности, с которыми вы можете столкнуться

Если у вас по итогам 2009 г., образовалась «денежная» переплата по ЕСН в части, зачисляемой в ФСС, вам надо обратиться в свою налоговую инспекцию с заявлением либо на зачет, либо на возврат денег. Уже сложившаяся с начала 2010 г. практика таких зачетов и возвратов показала, что инспекция может отправить вас в ФСС за актом сверки.

В отделении Фонда соцстраха могут, конечно, провести сверку и выдать вам требуемый акт сверки расчетов. Однако могут такую сверку и не сделать, а ограничиться лишь письмом о том, что результатом сверки надо считать принятую (и проверенную отделением ФСС) форму-4 ФСС РФ за 2009 г. Именно такое письмо от отделения ФСС получило наше издательство.

После того как вы получите в ФСС акт сверки расчетов по взносам либо подобное письмо, надо опять обратиться в инспекцию. И инспекция должна вернуть вам деньги или зачесть их. Кстати, зачет переплаты в счет предстоящих платежей инспекции обычно делают гораздо легче, чем возврат «живых» денег.

Поэтому наше издательство обратилось в инспекцию именно с заявлением на зачет переплаты по ЕСН в счет другого федерального налога.

Но если налоговая не предпринимает никаких действий и в то же время не возвращает вам в срок (в течение месяца) денежную переплату по ЕСН — она нарушает НК РФ. Вы можете обжаловать действия налоговиков и требовать от них уплаты процентов за просрочку возврата. А вот требовать проценты за несвоевременный зачет своих денег у вас оснований нет.

* * *

Не забудьте о том, что если у вас в 2010 г. выявится недоимка по взносам в ФСС за 2009 и более ранние годы, это будет недоимка по ЕСН. А она вполне может возникнуть, к примеру, если в ходе проверок уплаты взносов за 2009 г.

и более ранние периоды инспекторы ФСС не примут часть ваших расходов, которые вы сделали за счет средств ФСС. И такую недоимку также не надо путать с задолженностью по новым страховым взносам. Для перечисления долгов по ЕСН предусмотрены отдельные КБК.

Для части ЕСН, зачисляемой в ФСС, это КБК 182 1 09 09020 07 1000 110.

Возврат налогов, Страховые взносы

Источник: http://www.pnalog.ru/material/vozvrat-pereplaty-esn-fss