Право на вычет по транспортному налогу можно подтвердить электронным отчетом о платежах, внесенных через систему «Платон»

Форма отчета о платежах, внесенных владельцами большегрузов, оформленная в электронном виде и подписанная квалифицированной электронной подписью оператора системы «Платон», подтверждает право на вычет по транспортному налогу. Об этом сообщила ФНС России в письме от 04.05.17 № ПА-4-21/8499.

Напомним, что транспортные средства с разрешенной максимальной массой свыше 12 тонн, могут передвигаться по автомобильным дорогам общего пользования федерального значения только после внесения платы за вред, который такие грузовики наносят дорогам (п. 1 ст. 31.1 Федерального закона от 08.11.07 № 257-ФЗ).

При этом владельцы большегрузов вправе уменьшать сумму транспортного налога за налоговый период на сумму «дорожного сбора», уплаченную в отношении этого транспортного средства в том же налоговом периоде.

Если сумма «дорожного сбора» больше суммы транспортного налога, то налогоплательщик полностью освобождается от уплаты налога (п. 2 ст. 362 НК РФ).

Для того, чтобы подтвердить право на вычет по транспортному налогу, необходимо наличие специального отчета, выданного оператором системы «Платон». Рекомендуемая форма такого отчета приведена в письме ФНС России от 09.01.17 № БС-4-21/65@ (также см.

«Опубликована рекомендуемая форма отчета о платежах, внесенных владельцами большегрузов через систему “Платон”»).

Ранее чиновники разъясняли, что для вычета налогоплательщикам нужно представить в инспекцию заполненный отчет (на бумажном носителе), подписанный уполномоченным представителем оператора и удостоверенный печатью оператора (его филиала, уполномоченного подразделения).

В свежем письме от 04.05.17 № ПА-4-21/8499 специалисты ФНС признали, что вычет возможен и в том случае, если отчет о платежах оформлен в электронном виде и подписан квалифицированной электронной подписью оператора системы «Платон».

В качестве аргумента налоговики приводят положения пункта 1 статьи 6 Федерального закона от 06.04.11 № 63-ФЗ «Об электронной подписи».

В этом пункте сказано, что информация в электронной форме, подписанная квалифицированной электронной подписью, признается электронным документом, равнозначным документу на бумажном носителе, подписанному собственноручной подписью и может применяться в любых правоотношениях в соответствии с законодательством РФ. Исключение — случаи, когда федеральными законами или нормативными правовыми актами требуется составление документа исключительно на бумаге.

Таким образом, форма отчета, полученная организацией через личный кабинет на официальном сайте platon.ru в электронном виде с квалифицированной электронно-цифровой подписью уполномоченного представителя оператора, подтверждает право на вычет по транспортному налогу.

Источник: https://www.buhonline.ru/pub/news/2017/6/12411

Налоговый вычет платон

Основной проблемой использования нового права стала неподготовленность ФНС. В 2016 году декларации не имели специальных строк для использования вычета.

Эта форма была утверждена еще в 2012 году и сейчас она является устаревшей.

Для того чтобы платить налоги по новым правилам в конце февраля 2017 года в ФНС появилась новая форма декларации, которую согласно письму № ПА-4-21/25455, можно использовать и для отчетов за 2016.

Указанный закон принят в начале июля 2016 года. Согласно ему, владелец большегрузного автомобиля имеет право на уменьшение суммы транспортного налога на размер внесенных платежей за использование федеральных трасс. Есть несколько важных моментов, которые нужно учесть:

Сколько платить по системе Платон и транспортный налог

Для получения указанной льготы автовладелец должен подать в налоговый орган заявление установленного образца и документ, подтверждающий произведенную оплату. В качестве такого документа выступает выписка из Реестра в виде Формы отчета, которую нужно запросить через налоговый орган у оператора системы Платон в бумажном виде с подписью представителя Оператора и печатью представительства.

Обмануть систему путем подачи заведомо ложной информации о планируемом маршруте будет затруднительно, равно как и попытаться ездить на незарегистрированном в системе автомобиле, так как трассы оборудованы специализированными рамками, которые фиксируют перемещения машин, а также предусмотрены мобильные системы контроля.

Транспортный налог и платоновский сбор

Если ваша компания является владельцем транспортного средства, то по действующим в РФ законам, вы обязаны платить транспортный налог (ст. 357 НК РФ).

По грузовым автомобилям, имеющим разрешенную массу свыше 12 тонн, организации уплачивают транспортный налог в особом порядке – с учетом платы в систему «Платон».

Законом субъекта РФ, в котором зарегистрировано транспортное средство, могут быть установлены отчетные периоды по транспортному налогу. В этом случае придется уплачивать авансовые платежи.

Размер авансового платежа равен 1/4 годовой суммы налога (п. 2.1 ст. 362 НК РФ). В некоторых регионах установлено, что транспортный налог уплачивается только по итогам года. Например, в Москве, в соответствии с Законом г.

Москвы от 9 июля 2008 года № 33, авансовых платежей нет.

Плата в систему «Платон»: налоговые перипетии

Подтверждение тому, что подобный подход нельзя использовать, можно найти в Порядке заполнения декларации по транспортному налогу. Исчисленная за год сумма платы отражается по строке 290 раздела 2. При этом на показатель данной строки уменьшается сумма исчисленного налога, отражаемая по строке 300 раздела 2 декларации (п. 5.27 Порядка заполнения декларации по транспортному налогу).

Рекомендуем прочесть: Как платить капитальный ремонт

В итоге получается патовая ситуация. С одной стороны, п. 48.21 ст. 270 НК РФ прямо предусматривает возможность ежеквартального учета платы в расходах и устанавливает специальный порядок определения величины такого расхода: превышение платы над суммой авансового платежа по транспортному налогу.

Как уменьшить транспортный налог на сбор по системе «Платон»

Сразу после введения системы в действие началась волна негодования и критики. Большинство отрицательных комментариев от владельцев грузовиков заключалось в необходимости оплачивать два обязательных платежа, которые, по сути, имеют одно и то же предназначение:

Сумма платежа зависит от количества фактически проезженных километров: чем больше пробег, тем выше плата. Большая часть собранных средств направляется на ремонт асфальтового покрытия. Основное отличие между двумя сборами заключается в том, что транспортный налог (ТН) относится к категории региональных, а сборы в системе «Платон» – федеральные.

Сколько стоит Платон в 2017 году и повысится ли цена

Повышение тарифов на Платон вызвано необходимостью совершенствовать дорожную сеть. Новые поступления в бюджет позволят расширить перечень регионов, входящих в федеральную программу по ремонту и строительству дорог. В то же время освободятся средства для постройки объектов транспортной инфраструктуры:

В первую очередь следует запомнить, что платеж должен быть внесен перед отправлением в рейс, иначе водитель может быть оштрафован. За первое нарушение размер взыскания составит 5000 рублей. За второе – в два раза больше. Обнаружение нарушителей производится при помощи видеофиксации.

Система Платон и транспортный налог: как оформить вычет

Для проведения оплаты не имеет значения, планируется ли уменьшение транспортного налога на Платон. Перевод денег оператору производиться авансом, общая сумма которого ничем не регламентируется.

Но поскольку поездка оплачивается еще до начала, разумно будет позаботиться о том, чтобы внесенных средств было достаточно для всего предполагаемого маршрута.

Постоянно существующий запас на лицевом счете убережет грузоперевозчика от досадных задержек и простоев в пути.

Это достаточно болезненный вопрос, поскольку грузоперевозчики продолжают настаивать, что вычет Платона из транспортного налога несущественно влияет на налоговую нагрузку. Кроме того, аргументом в этом споре служит и тот факт, что за пропорционально пробегу грузовика бюджет пополняется за счет топливного акциза, и однозначный компромисс о том, дублирующиеся ли это сборы пока не достигнут.

Платон и транспортный налог 2016

Обратите внимание, что данной льготой могут воспользоваться не только организации. Гражданин, в том числе индивидуальный предприниматель, который является плательщиком транспортного налога и владельцем большегруза также может уменьшить транспортный налог. Для применения льготы в налоговую инспекцию по месту жительства необходимо подать следующие документы:

Рекомендуем прочесть: Договор о аренде гаража

Организации и ИП, которые являются плательщиками транспортного налога и имеют автомобили с максимальной массой более 12 тонн, должны быть зарегистрированы в соответствующем реестре (то есть плательщики системы «Платон») рассчитывают налог в особом порядке. С 15 ноября 2015 года владельцы таких большегрузов обязаны уплачивать денежный сбор за причиненный их многотонниками ущерб автомобильным дорогам. Если данные автомобили передвигаются по платным дорогам, то данный сбор не взимается.

Нюансы системы Платон в декларации по транспортному налогу за 2018 год

Налоговую декларацию в новой форме налоговые органы принимают при условии, что владелец большегруза с разрешенной максимальной массой в 12 тонн применяет налоговый вычет. Сумма последнего направляется на возмещение вреда, который приносится автомобилем дорогам общего пользования.

Также владельцам большегрузов, зарегистрированных в реестре, теперь нет необходимости выплачивать раз в квартал авансовые платежи. Однако, поля в декларации для них остались. Их необходимо заполнить, но вместо указания сумм необходимо в каждой строчке поставить по одному нулю.

Платон в декларации по транспортному налогу

Источник: http://zakonandporyadok.ru/nasledstvo/nalogovyj-vychet-platon

Экономия на автомобиле за счет льгот по транспортному налогу

Законом нашего государства определены льготы по транспортному налогу для разных категорий граждан, причем порядок их применения, размер устанавливается субъектами того региона России, к которому физические лица относятся. Согласно главе 28 НК РФ этот платеж относится к региональным, соответственно, местная власть сама принимает решение о предоставлении привилегий или полном освобождении владельца авто от этого платежа.

Льготные категории налогоплательщиков

Кто имеет льготы по транспортному налогу? Больше всего ими пользовалась категория граждан, к которой относятся:

- ветераны Великой Отечественной Войны;

- граждане, принимавшие участие в боевых действиях;

- Герои России и Советского Союза;

- инвалиды;

- ликвидаторы последствий аварии на ЧАЭС;

- многодетные семьи.

Сразу отметим, что при оформлении нескольких автомобилей на пенсионера под скидку попадет только одно авто. Многодетные семьи как льготники пользуются налогом в размере 0%, но действует он по отношению только к одному автомобилю.

Также есть определенный предел по мощности двигателя: не оплачиваются первые сто пятьдесят кубических сантиметров, в противном случае за лишние «кубики» придется доплатить. С некоторых видов автотранспорта тоже не уплачивают налог.

Таблица льгот на автомобильный налог в некоторых субъектах РФ.

| герои СССР, России | пользуются | освобождены | не оплачивают | пользуются |

| герои социалистического труда | уплачивается | уплачивается | уплачивается | пользуются |

| ветераны ВОВ и инвалиды I и II группы | освобождены | освобождены | не оплачивают | освобождены |

| владельцы автотранспорта, у которых двигатель до семидесяти лошадиных сил | освобождены | освобождены | не оплачивают | пользуются |

| чернобыльцы | нет привилегий при уплате налога на автомобиль | освобождение для авто с мощностью до ста лошадиных сил | не оплачивают | пользуются |

Инвалиды могут воспользоваться налоговым послаблением при уплате транспортного налога, но льготы им предоставят на автотранспорт с мощностью двигателя не более 200 лошадиных сил.

Оформление льгот

Как воспользоваться льготой по транспортному налогу? Прежде всего, чтобы получить льготу, требуется оформить заявление. При его предоставлении используется обычная форма.

Заполнить ее разрешено заранее или непосредственно в налоговом отделении по месту вашей прописки (образцы заявлений обычно присутствуют).

Главное — предоставить два экземпляра: один для инспектора, второй с отметкой о принятии остается у владельца авто. При оформлении потребуется указать следующую информацию:

- ФИО лица, которому полагается оформление льготы по платежу;

- индивидуальный налоговый номер;

- адрес регистрации с указанием номера телефона;

- паспортные данные;

- паспорт технического средства на автомобиль, к которому применяется привилегия;

- документально подтвердить законность получения скидки (справка о нетрудоспособности, удостоверение пенсионера, удостоверение участника боевых действий и др.)

Другими словами, требуется доказать право на получение налогового послабления путем предоставления сотрудникам службы документов, освобождающих от оплаты платежа или уменьшающих его размер.

Если статус гражданина дает возможность воспользоваться несколькими видами льгот, он обязан ее оформить по одному из пунктов.

Если автовладелец владеет информацией о данных федерального или регионального законодательства, в таком случае ссылки на данные статей этого закона нужно указать в заявлении.

Список документов, предоставляемых для оформления

Следует отметить, что указанные ниже документы для оформления льготы на транспортный налог можно предоставить самому или с помощью доверенного лица, также есть возможность отправить заказным письмом, не забыв вложить опись. Необходимо приложить оригиналы и копии (кроме заявления) следующих форм:

- пенсионное удостоверение;

- общегражданский паспорт;

- справка или выписка о назначении группы инвалидности;

- технический паспорт на автотранспорт;

- заявление.

Если обращение не подано в инспекцию, то лицо, имеющее право на льготу, обязано оплачивать пошлину на транспорт в полном объеме. Автоматически в базу данных налоговой инспекции поступает определенная информация по физическим лицам, но согласно законодательству работники инспекции не обязаны уведомлять, есть ли льготы, как получить и как оформить их.

https://www.youtube.com/watch?v=cu6FGeLBo9w

У автовладельцев есть три года с момента, когда возникло это право, чтобы оформить бумаги. В данном случае размер переплаты по данному платежу пойдет в счет будущих оплат или будет возвращен налогоплательщику.

Для этого потребуется составить необходимое обращение и предоставить его в налоговый орган по месту вашей прописки. Заявление будет рассмотрено, и в течение десяти дней получено решение.

В случае положительного исхода излишне уплаченная сумма должна поступить физлицу не позже тридцати календарных дней.

Льготы юридического лица по транспортному платежу

Предприятия, содержащие на балансе автотранспорт, состоящий на учете в ГИБДД, обязаны начислять налог на транспорт вне зависимости от своего налогообложения. Однако существует список транспорта, который пользуется льготами. Весь он находится в Налоговом Кодексе в пункте 2 статьи 358.

К нему относятся:

- моторные лодки или на веслах с мощностью двигателя не более пяти лошадиных сил;

- спецавтомобили для людей с ограниченными возможностями, выданные службой социальной защиты;

- водный транспорт для промыслов;

- воздушный транспорт санитарной авиации и медицинской службы;

- спецтранспорт;

- сельскохозяйственный трактор;

- комбайны, задействованные для получения сельской продукции;

- автомобили, находящиеся в розыске.

Стоит отметить, что по отношению к юридическим лицам также применяются привилегии, закрепленные местным руководством. Например, в некоторых областях предприятия не уплачивают сбор с автомобилей с экологическим классом 4 или 5. Для полной информации по предоставляемым льготам на налог, воспользуемся изучением местного законодательства.

Связь между Платоном и транспортным налогом

Перед некоторыми плательщиками встает вопрос, кому положены льготы по транспортному налогу, и кого освобождают от платежа, какие документы надо предоставить при оплате автомобильного дорожного сбора по системе Платон.

С 2015 года законом прописано, что обычные граждане и те, кто занимается предпринимательской деятельностью, могут воспользоваться налоговой скидкой на транспортное средство, если их автотранспорт имеет вес более двенадцати тонн и зарегистрирован в дорожной системе Платон.

Для того чтобы воспользоваться налоговым послаблением, надо отправить в налоговый орган квитанцию, подтверждающую уплату сбора. Если сумма уплаченного сбора больше или равна сумме транспортного платежа, то плательщик имел возможность не уплачивать данную сумму, и у него есть возможность ее вернуть. В другом случае размер платежа будет уменьшен на сумму уплаченного сбора.

Срок подачи заявления о предоставлении льготы

Сотрудники налоговой службы советуют предоставить весь пакет документов до первого мая года, который следует за отчетным. На сайте государственных услуг есть возможность оформить документы в электронном виде, но для этого потребуется регистрация.

В статье 363 Налогового Кодекса РФ говорится, что конечной датой внесения платежа по транспортному объекту обозначено первое декабря 2017 года за отчетный 2016 год.

Если крайний день уплаты попадает на выходной день, то срок уплаты переносится на следующий рабочий день. Как показывает практика, налоговый орган направляет уведомление плательщикам не позднее тридцати рабочих дней до окончания срока оплаты.

Квитанция об оплате направляется чаще всего заказным письмом через почту.

Существует несколько вариантов по уплате транспортного налога. Самым распространенным является оплата через Сбербанк, почту России, платежные терминалы (воспользоваться можно только своей банковской картой, чтобы была возможность идентифицировать плательщика).

Законом предусмотрено наказание в виде начисления пеней и штрафов, пени начисляются со следующего дня после окончания срока уплаты налога. Сумма штрафа может колебаться от 20 до 40 процентов от суммы задолженности перед бюджетом, и связана она с умышленностью уклонения от обязанности.

Также есть вариант взыскания задолженности за счет имущества налогоплательщика, а в крайних ситуациях возможна и уголовная ответственность.

Из всего этого можно сделать заключение, что в нашей стране для граждан и предприятий, оплачивающих транспортный сбор, применяются послабления, причем одновременно на региональном и федеральном уровнях. Только автотранспорт должен быть зарегистрирован в определенных органах, а пользователь — записан законным владельцем, которому полагаются льготы и имеющим подтверждающие документы.

Если по какой-то причине налогоплательщик не может определить, какие ему положены льготы по уплате транспортного налога, он всегда может получить подробную консультацию по интересующему его вопросу у юриста или оформить льготу по налогу на автомобиль, обратившись к сотрудникам инспекции.

Источник: https://OLgotah.ru/nalogovye/transportnyj-nalog.html

Налоговый вычет за «Платон» одобрен в правительстве

Правительство разрешило владельцам большегрузов платить за «Платона» постфактум и собирается одобрить налоговые льготы для малого и среднего транспортного бизнеса

А. Гордеев / Ведомости

Законопроект о налоговом вычете для грузоперевозчиков одобрила правительственная комиссия по законопроектной деятельности.

Бизнес и граждане, работающие с фурами тяжелее 12 т, смогут вычитать из транспортного налога плату за проезд по федеральным трассам. Если она превысит сумму транспортного налога, то он не будет взиматься.

Льгота будет действовать для предприятий с 1 января 2016 г., для физлиц – с 1 января 2015 г. Но временно, до 2019 г.

Крупный бизнес учитывает в расходах плату за «Платон», уменьшая базу налога на прибыль, а малый бизнес, использующий упрощенную систему налогообложения, такой возможности лишен, говорится в материалах правительства. Законопроект дает ему такую возможность.

Потери региональных бюджетов от вычета оценивались в антикризисном плане в 8,2 млрд руб. В Минфине не ответили на вопрос, как регионам компенсируют эти потери.

Вычет – это перекладывание копеек из одного кармана в другой, а издержки останутся прежними, оценивает координатор ассоциации «Дальнобойщик» Валерий Войтко.

Изначально президент Владимир Путин говорил об отмене транспортного налога для большегрузов, напоминает он.

Если отменить налог, у регионов будет еще меньше денег на дорожное строительство, спорит председатель совета НП «Грузоавтотранс» Владимир Матягин.

«Платон» запущен с 15 ноября 2015 г. Введение платы вызвало протесты перевозчиков и грузоотправителей. Осенью правительство снизило базовый тариф с 3,73 руб. за 1 км до 1,53 руб., а зимой приняло решение заморозить тариф и вернуться к его обсуждению осенью. Потери оценивались в проекте антикризисного плана в 16,6 млрд руб.

Кроме того, владельцы большегрузов с 1 мая смогут платить за проезд постфактум.

Отсрочка будет предоставляться на месяц при выполнении некоторых условий: например, регистрация в реестре более двух месяцев, за грузовиком должен быть закреплен транспондер, у его владельца не должно быть непогашенных административных штрафов за неуплату сборов в системе «Платон». Постоплата облегчит жизнь грузоперевозчикам и их взаимодействие с «Платоном», считает Матягин.

По данным РТИТС (оператор «Платона», принадлежит сыну Аркадия Ротенберга Игорю и фонду «РТ-инвест») на 18 апреля, система уже собрала более 6,4 млрд руб. В ней зарегистрировалось 239 000 владельцев 698 000 большегрузов.

На деньги от «Платона» планируется строить региональные дороги на основе государственно-частного партнерства. Но планируемые доходы от него упали. Первоначальный план – 39,5 млрд руб. в 2016 г., но замораживание тарифа сократило их на 16,6 млрд руб., еще 10,6 млрд руб. будет выплачено РТИТС.

С учетом потерь из-за вычета на региональные дороги останется около 4 млрд руб.

Исправленная версия. Первоначальный опубликованный вариант можно посмотреть в архиве «Ведомостей» (смарт-версия)

Источник: https://www.vedomosti.ru/economics/articles/2016/04/18/638163-vichet-platona

Уменьшение у ИП суммы транспортного налога на плату за «Платон»

Что должен предпринять индивидуальный предприниматель для уменьшения суммы транспортного налога на плату «Платону»?

Комментарий к Письму Минфина России от 6 октября 2016 г. N 03-05-06-04/58161

Транспортный налог является региональным. Он устанавливается одновременно Налоговым кодексом (далее — Кодекс) и соответствующими законами субъектов РФ (ст. 356 НК). При этом и налоговые льготы по транспортному налогу предусматриваются как на федеральном уровне (прописаны непосредственно в Кодексе), так и на региональном.

Необходимо учитывать, что применение льгот — это право налогоплательщика, а не обязанность (ст. ст. 21 и 56 НК). Соответственно, для его реализации необходимо предпринять определенные усилия. В том числе это касается применения новой льготы по транспортному налогу, предусмотренному ст. 361.1 Кодекса (введена Законом от 3 июля 2016 г. N 249-ФЗ).

Данная льгота предназначена для налогоплательщиков-физлиц, которые являются собственниками 12-тонников и при движении по трассам федерального назначения вынуждены компенсировать вред дорогам. Речь идет о так называемой плате «Платону».

Льгота состоит в том, что физлица освобождаются от уплаты транспортного налога в отношении «большегрузов» в случае, если сумма платы «Платону» за налоговый период равна или превышает исчисленную сумму налога.

В случае когда «платоновская» плата меньше исчисленной суммы налога, в бюджет надлежит уплатить только разницу (из исчисленной суммы налога вычитается плата «Платону»).

Очевидно, что «платоновский» вычет — это льгота скорее для индивидуальных предпринимателей. Сложно себе представить, что простой гражданин будет на собственном 12-тоннике ездить на дачу и решать личные, не связанные с предпринимательской деятельностью вопросы.

Между тем в порядке исчисления и уплаты транспортного налога и ИП, и обычные физлица находятся в равном положении. И те и другие платят транспортный налог на основании налогового уведомления, направляемого налоговым органом (п. 3 ст. 363 НК).

И в данном случае не имеет никакого значения, использует ИП свой автомобиль в предпринимательской деятельности или нет.

https://www.youtube.com/watch?v=FQwbAjctO3o

Минфин в Письме от 6 октября 2016 г.

N 03-05-06-04/58161 отмечает, что для применения указанной льготы необходимо подать в налоговый орган соответствующее заявление (то есть по умолчанию она не предоставляется, на что в том числе указано непосредственно в ст. 361.1 Кодекса). Также чиновники напомнили, что «платоновский» вычет физлица вправе получить и при расчете транспортного налога за 2015 г.

Отметим, что рекомендуемая форма заявления о предоставлении льготы по имущественным налогам приведена в Приложении к Письму ФНС от 16 ноября 2015 г. N БС-4-11/19976@. К заявлению необходимо приложить документы, подтверждающие право физлица (ИП) на «платоновскую» льготу по транспортному налогу.

Названные заявления и документы можно передать в инспекцию по месту жительства физлица — владельца 12-тонника лично или же через представителя.

Также допускается их отправка по почте с описью вложения или же представление в налоговый орган через портал госуслуг или с использованием сервиса «Личный кабинет налогоплательщика».

Заявление о предоставлении «платоновской» льготы следует направлять в налоговый орган еще до того момента, как налоговики приступят к формированию налоговых уведомлений за истекший налоговый период.

Напомним, что исчисление суммы транспортного налога, подлежащей перечислению в бюджет налогоплательщиками-физлицами, производит налоговый орган на основании сведений, представляемых органами, осуществляющими государственную регистрацию ТС (п. 1 ст. 362 НК).

В то же время даже при опоздании с направлением данного заявления право на льготу не утрачивается. В соответствии с п. 3 ст.

363 Кодекса возврат (зачет) суммы излишне уплаченного (взысканного) налога в связи с перерасчетом суммы налога осуществляется за период такого перерасчета в порядке, установленном ст. ст. 78 и 79 Кодекса. При этом п. 7 ст.

78 Кодекса гласит, что заявление о зачете или возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы.

Таким образом, физлица (ИП) имеют полное право представить документы, подтверждающие их право на «платоновский» вычет, в течение трех лет начиная с даты возникновения права на льготу с последующим зачетом или возвратом излишне уплаченного транспортного налога.

Декабрь 2016 г.

Транспортный налог, Налоги индивидуального предпринимателя

Источник: http://www.pnalog.ru/material/transportnyy-nalog-platon-ip-umenschenie

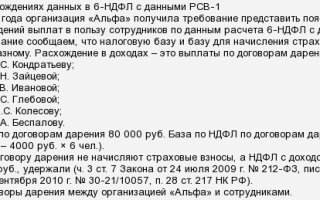

О порядке уменьшения транспортного налога на сумму платы по системе платон

11 Апр, 2017 2487

Как уменьшить транспортный налог за большегруз, если вносилась плата по системе Платон?

Начиная с 2015 года налогоплательщики – физические лица, в том числе зарегистрированные в качестве индивидуальных предпринимателей, имеют право на льготу по транспортному налогу в отношении каждого транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн, зарегистрированного в реестре транспортных средств системы взимания платы (ПЛАТОН).Если внесенная плата по ПЛАТОН превышает или равна сумме налога, то налогоплательщик полностью освобождается от уплаты налога за данный налоговый период. В иных случаях налоговая льгота предоставляется путем уменьшения суммы налога на сумму платы по ПЛАТОН.Чтобы воспользоваться льготой, Вам необходимо представить в налоговый орган по своему выбору соответствующее заявление и документы, подтверждающие право на налоговую льготу.

Какие документы необходимо представлять для подтверждения льготы по транспортному налогу, если я плачу по Платону?

Сведения о внесении платы по ПЛАТОН предоставляются по запросу заинтересованных лиц оператором реестра, в том числе через центры информационной поддержки пользователей системы взимания платы по ПЛАТОН (информация о них размещена интернет-сайте www.platon.ru/ru/about/sеrvice_centre/). Также налогоплательщиком может быть представлена информация о состоянии расчетной записи за соответствующий период, распечатанная из личного кабинета пользователя на сайте www.platon.ru.

Если с заявлением о налоговой льготе налогоплательщик не представит документы, подтверждающие внесение платы, либо содержание представленных документов будет противоречиво или недостаточно, то налоговый орган самостоятельно уточнит сведения у оператора реестра.

Налогоплательщик в обязательном порядке информируется о принятом налоговым органом решении о предоставлении льготы.

Я зарегистрирован как индивидуальный предприниматель, занимаюсь грузоперевозками, плачу за свою машину транспортный налог и по Платону.

Могу ли я получить льготу по транспортному налогу?

Да, льготой по транспортному налогу в размере платежей по ПЛАТОН могут воспользоваться все налогоплательщики транспортного налога, включая физических лиц, зарегистрированных в качестве индивидуальных предпринимателей.

Вносил плату по Платону в 2015 году, транспортный налог за 2015 год уже уплатил в полном объеме, а сейчас узнаю о налоговой льготе. Как быть?

Вам необходимо подать в любой налоговый орган по выбору заявление на льготу за налоговые периоды, начиная с 2015 года. Если налоговый орган примет решение о предоставлении льготы (Вас в обязательном порядке должны уведомить о принятом решении), налог за 2015 годы будет пересчитан с учетом льготы. Образовавшуюся переплату Вы можете вернуть (зачесть в счет будущих платежей), подав в налоговый орган по месту жительства соответствующее заявление.

Подавал заявление о льготе по налогу за свой грузовик в конце 2015 года, так как плачу за него по Платону. В этом году писать заявление снова?

Нет, тем, кто ранее представлял заявление о налоговой льготе на соответствующее транспортное средство, в новом налоговом периоде представлять заявление повторно не требуется.

Мой грузовик в аренде, платит по Платону, соответственно, арендатор. Какие мне документы представить для получения льготы?

Льгота может быть предоставлена только при условии, что платежи по ПЛАТОН за соответствующее транспортное средство осуществляются непосредственно налогоплательщиком транспортного налога.Вам льгота по транспортному налогу не может быть предоставлена.

Узнал про льготы по налогу для плательщиков Платона. Говорят, надо успеть подать заявление до 1 мая. Но я в длительной командировке, вернусь домой не раньше июня. Неужели не смогу получить льготу?

Налоговые органы рекомендуют подать заявление о налоговой льготе до начала массового расчета транспортного налога за 2016 год, то есть до 1 мая этого года.

Заявление на льготу может быть представлено в любой налоговый орган по выбору, направлено по почте либо через многофункциональный центр предоставления государственных и муниципальных услуг.

Для пользователей Личного кабинета налогоплательщика предусмотрена возможность представить заявление о предоставлении льготы в электронном виде, непосредственно через сервис.

При этом в случае более позднего обращения налогоплательщика за предоставлением льготы налоговыми органами может быть произведен перерасчет суммы налога, но не более чем за три предшествующих года (при наличии оснований для получения льготы в соответствующем периоде).

Источник: https://ufacity.info/press/news/251430.html

Нюансы системы Платон в декларации по транспортному налогу за 2018 год

Пятого мая 2018 года приказом ФНС была утверждена новая форма налоговой декларации. Теперь данный документ не требует наличия печати юридического лица. Также во втором разделе появились новые поля с кодами 070 и 080: дата регистрации транспорта и дата его отчуждения, соответственно.

Помимо этого, были введены строки с кодом и суммой налогового вычета. Они необходимы для отражения вычета и его сумм, которые будут применяться к крупногабаритным средствам транспортировки (большегрузам), зарегистрированным в реестр ПЛАТОН.

Главные моменты схемы

Любая компания, которая имеет в распоряжении грузовые автомобили и находится в общей системе налогообложения, должна осуществлять оплату пошлин в систему «Платон». Однако, после изменения статьи 270 НК РФ, данную плату включили в транспортный налог. Это вызвало затруднения организаций при выплате авансов по транспортному налогу за первый квартал 2018 года.

Законные основания

Обоснованием для такой формы начисления и отражения платы Платона являются несколько статей и их пунктов из Федерального Закона и Налогового кодекса.

Так, ФЗ № 257 предусматривает допуск большегрузов с максимальной разрешенной массой, превышающей 12 тонн, только при условии оплаты их владельцами налогового сбора, который возмещает ущерб, причиняемый транспортными средствами дорогам общего пользования.

Уделить внимание стоит и пункту 48.21 из статьи № 270 НК. В силу нее, при определении налоговой базы, не учитываются по налогу на прибыль расходы, включающие в себя плату, на которую был уменьшен транспортный налог, который исчислялся для большегрузов за отчетный период.

Особенности формы

Как уже было указано, в связи с Платоном, в 2018 году вступила в силу новая форма декларации, фиксирующей сумму транспортного налога. Заполнить документ можно как в электронном, так и в письменном варианте. Использовать новую форму бланка, согласно письму ФНС от 29.12.16, можно использовать для отчетностей как за 2018, так и за прошлого года.

Также стоит отметить, что за большегрузы авансовые платежи больше вносить не нужно, а значит в соответствующих кварталам полям необходимо проставить нули. Перед оформлением и сдачей декларации по транспортному налогу нужно убедиться в уплате Платона, а также подготовить документальное подтверждение данного факта.

Полные возможности

Прежде всего, стоит отметить, что владельцы тех ТС, чья масса больше 12 т, получили возможность снижения транспортного налога за 2018 год. Но стоит заметить, что данная льгота действует при уплате налога только на конкретный большегруз, а не на целую сумму транспортного налога, начисленного за определенный период. Вычеты предусмотрены для деклараций на периоды с 2018 по 2018 года.

Вычесть можно только ту часть, на которую сумма превышала транспортный налог для автомобиля с массой более 12 тонн, за который она была внесена. При этом встречаются случаи, когда сумма вычетов получается больше, нежели транспортный налог, что означает, что его уплаты не требуется вовсе.

Также владельцам большегрузов, зарегистрированных в реестре, теперь нет необходимости выплачивать раз в квартал авансовые платежи. Однако, поля в декларации для них остались. Их необходимо заполнить, но вместо указания сумм необходимо в каждой строчке поставить по одному нулю.

Детали заполнения

Для того чтобы суметь вычесть из декларации по транспортному налогу часть платы, внесенной за Платон, необходимо найти форму 2018 года.

Старый вариант не подходит, поскольку в нем отсутствуют строки, связанные с отражением платежей, вносимых в систему Платон.

Для того чтобы правильно заполнить декларацию, необходимо внести в строку с кодом 290 все платы, что были внесены в счет системы Платон в прошлом году.

Как отражается Платон в декларации по транспортному налогу за 2018 год

В декларации по транспортному налогу Платон отражается в виде льготы. Для этого необходимо во втором разделе документа заполнить строки 290 и 280. В них вписываются упомянутые ранее код и сумма, которые соответствуют тому, что плата за Платон была произведена.

Для того чтобы подтвердить вычеты за Платон в декларации по транспортному налогу за 2018 год, компания, за которой числятся большегрузы, должна соответствовать трем условиям, которые требуются налоговой инспекцией:

- каждое транспортное средство, за которое взимается вычет, должно иметь разрешенную максимальную массу не менее 12 тонн;

- все автомобили имеют специальную регистрацию в реестрах;

- у компании «на руках» должен иметься отчетный документ (его можно получить после взимания платы у оператора).

Подробный алгоритм

Для того чтобы вычислить размер транспортного налога, который будет необходимо внести в систему Платон, необходимо первым делом исчислить сумму транспортного налога на большегруз. Далее полученное число необходимо вычесть из суммы, которая была внесена за Платон в прошлом году.

Уменьшение в программе 1С

Распечатать налоговую декларацию можно и через программу 1С Бухгалтерия. В одном из последних ее обновлений стала доступна новая форма бланка, принятая в 2018 году.

Далее нужно создать платежное поручение. Достаточно создать документ «Списание с расчетного счет», который самостоятельно сформирует все необходимые проводки.

Для создания потребуется:

- Перейти в программе по вкладкам Банк и касса, далее Банк, а затем Выписки. Выбрать из списка пункт «Списание с расчетного счета».

- Перейдя в него, стоит проверить заполнение полей. Так, в поле «счет расчетов» должно само подставляться число 76.09, которое означает, что списание производится как иные расчеты.

- После проверки необходимо установить флажок напротив информации о подтверждении документа выпиской из банка.

После этого файл можно сохранить и закрыть.

При работе через данную программу, отражение Платона в декларации выглядит следующим образом:

- Прежде всего, карточку регистрации автомобилей необходимо внести сведения о том, что большегруз зарегистрирован в Платоне.

- Далее необходимо произвести авансовый платеж в систему.

- После в разделе «Покупки» нужно перейти в «Отчеты от оператора системы Платон» и зарегистрировать в ней отчет. Даная процедура может пройти в автоматическом режиме. Достаточно нажать на кнопку «Заполнить». В результате формирования документа появляются несколько проводок.

- Далее проводится регламентация операции «Расчет налога», которую можно найти в разделе «Операции», вкладке «Закрытие месяца». Для этого достаточно установить месяц, который подлежит закрытию. Далее, для регламентации, необходимо перейти по гиперссылке «Перепроведение документации за месяц». Это позволит упорядочить последовательность, в которой были проведены все документы. В результате появляются еще три проводки.

- Чтобы совершить операцию «Признание постоянного обязательства по налогам», нужно создать новый файл Регламентная операция, который должен включать в себя такой вид операции, как «Расчет налога на прибыль». В результате его создания образуется еще несколько проводок, которые позволят составить окончательную декларацию по транспортному налогу.

- Чтобы выполнить операцию по составлению декларации по транспортному налогу, нужно через программу создать отчет, который должен называться «Декларация по транспортному налогу (годовой)». При его создании и заполнении необходимо указать год, за период которого будет производиться расчет, а также необходимую редакцию формы (старую или новую).

После создания последнего документа поля титульного листа заполняются автоматически. Владельцу остается только их проверить. Сделать можно это и при помощи кромки проверки. В конце достаточно кликнуть на кнопку «Записать» и Платон будет включен в электронную декларацию.

Источник: http://buhuchetpro.ru/platon-v-deklaracii-po-transportnomu-nalogu-za-tekushhij-god/