Декларация по косвенным налогам при импорте товаров из стран – участниц Таможенного союза

Кто должен сдавать декларацию

Составлять и сдавать декларацию по косвенным налогам должна компания, которая импортировала товары с территории Республики Беларусь или Казахстана. Отчет нужно заполнять за месяц, в котором:

— организация приняла импортированные товары на учет;

— наступает срок лизингового платежа, предусмотренный договором лизинга (если товары ввозятся по договору лизинга, которым предусмотрен переход права собственности).

Об этом сказано в пункте 8 статьи 2 Протокола, ратифицированного Федеральным законом от 19 мая 2010 г. № 98-ФЗ, и пункте 1 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н.

Если в течение месяца российская фирма не импортировала товары и предметы лизинга с территории стран – участниц Таможенного союза (срок лизингового платежа не наступал), декларацию по косвенным налогам составлять не нужно.

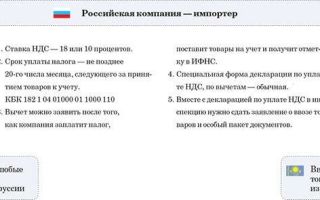

Как платить НДС при импорте из Белоруссии и Казахстана

Организация, применяющая специальный налоговый режим, ввозит товары с территории стран – участниц Таможенного союза.

Спецрежимники, импортировавшие товары с территории Республики Беларусь или Казахстана, также являются плательщиками ввозного НДС (п. 1 ст. 2 Протокола, ратифицированного Федеральным законом от 19 мая 2010 г.

№ 98-ФЗ, п. 1 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н).

Такие организации обязаны рассчитать НДС, перечислить его в бюджет и сдать специальную налоговую декларацию, приложив к ней все необходимые документы (п. 8 ст. 2 Протокола, ратифицированного Федеральным законом от 19 мая 2010 г. № 98-ФЗ).

Когда сдавать декларацию

Декларацию нужно сдать не позднее 20-го числа месяца, следующего за тем месяцем, в котором организация приняла к учету товары, ввезенные с территории Республики Беларусь или Республики Казахстан.

Но, допустим, компания ввозит в Россию предметы лизинга (по договору, который предусматривает переход права собственности на них к лизингополучателю).

Тогда декларацию нужно подать не позднее 20-го числа месяца, следующего за тем месяцем, в котором наступает срок платежа, предусмотренный договором лизинга.

Положения статьи 163 Налогового кодекса РФ, где сказано, что налоговым периодом по НДС является квартал, в данном случае не применяются. Это объясняется тем, что международные договоры по вопросам налогообложения имеют приоритет над налоговым законодательством России (ст. 7 Налогового кодекса РФ).

Соглашение от 25 января 2008 года относится к таким договорам. Неотъемлемой частью этого Соглашения является Протокол, ратифицированный Законом от 19 мая 2010 г. № 98-ФЗ (ст. 4 Соглашения от 25 января 2008 г.). Требования, предусмотренные этим Протоколом, обязательны для всех российских организаций.

Одновременно с декларацией в инспекцию сдайте пакет документов, который предусмотрен пунктом 8 статьи 2 Протокола, ратифицированного Федеральным законом от 19 мая 2010 г. № 98-ФЗ (п. 6 письма Минфина России от 22 июля 2010 г.

№ 03-07-15/101). Если последний срок подачи декларации и пакета документов приходится на выходные, отправьте их в инспекцию в первый следующий рабочий день (п. 5 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г.

№ 69н).

Из чего состоит декларация

Декларация по косвенным налогам включает в себя:

— титульный лист; — раздел 1 «Сумма НДС, подлежащая уплате в бюджет в отношении товаров, импортированных на территорию РФ с территории государств – членов Таможенного союза»; — раздел 2 «Сумма акциза, подлежащая уплате в бюджет в отношении подакцизных товаров, импортированных на территорию РФ с территории государств – членов Таможенного союза»;

— приложение к декларации «Расчет налоговой базы по виду подакцизного товара».

Особенности заполнения разделов и приложения специальной декларации по косвенным налогам приведены в Порядке, утвержденном приказом Минфина России от 7 июля 2010 г. № 69н.

Титульный лист и раздел 1 декларации обязаны представить все организации:

— которые в отчетном месяце приняли на учет товары, ввезенные в Россию из стран – участниц Таможенного союза (независимо от того, облагаются эти товары НДС или нет);

— у которых в отчетном месяце наступил срок лизингового платежа, предусмотренный договором лизинга.

Итоговая сумма НДС, рассчитанная к уплате в бюджет, по товарам, импортированным из стран – участниц Таможенного союза, отражается по строке 030 раздела 1 декларации.

Она должна соответствовать сумме налогового вычета, отраженного по строке 190 раздела 3 общей декларации по НДС.

Если организация ввозила в Россию подакцизные товары, дополнительно нужно заполнить раздел 2 и приложение к декларации.

Какие документы представляют в налоговую инспекцию вместе с декларацией

К декларации нужно приложить:

— заявление о ввозе товаров и уплате косвенных налогов на бумажном носителе (в четырех экземплярах) и в электронном виде; — выписку банка, подтверждающую уплату НДС в бюджет; — транспортные и (или) товаросопроводительные документы; — счета-фактуры на отгрузку товаров; — договор, на основании которого товар ввозится в Россию (договоры купли-продажи, лизинга, товарного кредита (товарного займа), договоры об изготовлении товаров, — о переработке давальческого сырья); — договоры комиссии, поручения или агентский договор (если они заключались);

— договор, в целях исполнения которого импортируемые товары были приобретены по договорам комиссии, поручения или агентскому договору (если посредники НДС не уплачивают).

Допустим, товары ввозятся с территории Белоруссии или Казахстана, а продавец – представитель другого государства, в том числе не являющегося участником Таможенного союза. Тогда инспекторам нужно представить еще один документ. Речь идет об информационном сообщении поставщика товаров о лице, у которого они были приобретены.

Обратите внимание: иногда в налоговую инспекцию нужно представлять не все указанные документы. Например, если оформление счетов-фактур, товарных и товаросопроводительных документов национальным законодательством союзных государств не предусмотрено, ваши инспекторы эти бумаги потребовать не могут.

Все документы, кроме заявления о ввозе товаров и уплате косвенных налогов, можно приложить к декларации в виде копий, заверенных руководителем (главным бухгалтером) и печатью организации.

Заявление, подтверждающее, что компания ввезла в Россию товары из Республики Беларусь или Казахстана

Компания импортировала товар с территории стран – участниц Таможенного союза, но декларацию по косвенным налогам сдать вовремя не успевает.

Не позднее 20-го числа месяца, следующего за тем месяцем, в котором вы импортировали товары, налоговая декларация по косвенным налогам должна быть сдана в инспекцию.

Если ваша компания не представила отчетность в срок, ее оштрафуют на основании статьи 119 Налогового кодекса РФ. Такой порядок теперь закреплен в пункте 9 статьи 2 Протокола от 11 декабря 2009 года.

Кроме того, возможен и штраф по статье 15.5 Кодекса РФ об административных правонарушениях. Для должностных лиц организации штраф составляет от 300 до 500 руб.

Как платить НДС при импорте из Белоруссии и Казахстана

Бракованный импорт с территории Таможенного союза вернули поставщику.

Организация может вернуть товары, импортированные из стран – участниц Таможенного союза, из-за брака или неполной комплектации.

Если товары вернули в том же месяце, в котором приняли к учету, то отражать их в налоговой декларации не нужно. Если возврат происходит в последующих месяцах, организации придется подать уточненную декларацию за период, в котором товары были приняты к учету (абз. 2 п. 9 ст. 2 Протокола, ратифицированного Федеральным законом от 19 мая 2010 г. № 98-ФЗ).

Компания приняла к учету импортные товары, начислила НДС и уплатила его в бюджет, но полного пакета документов у нее нет.

Организации необходимо сдать налоговую декларацию в срок. Тогда она сможет избежать наказания по статье 119 Налогового кодекса РФ. А принять отчетность чиновники обязаны.

Другое дело, что придется платить штрафы за несвоевременное представление документов, предусмотренные пунктом 1 статьи 126 Налогового кодекса РФ. Напомним, что штраф составляет 200 руб. за каждый несданный документ.

Ведь требование представить документы, подтверждающие уплату НДС по товарам, ввезенным в Россию с территории Республики Беларусь и Казахстана, установлено пунктом 8 статьи 2 Протокола, ратифицированного Федеральным законом от 19 мая 2010 г. № 98-ФЗ. Этот Протокол является неотъемлемой частью Соглашения от 25 января 2008 г. (ст. 4 Соглашения от 25 января 2008 г.).

А так как нормы международного соглашения имеют приоритет над российским налоговым законодательством, они обязательны для всех российских организаций.

Невыполнение этих требований – основание для того, чтобы привлечь компанию к налоговой ответственности по российскому законодательству.

Сентябрь 2013 г.

Таможенное декларирование товаров, Импорт, Таможня и налоги

Источник: http://www.brokert.ru/material/deklaraciya-po-kosvennym-nalogam-import

Разъяснение порядка уплаты НДС и иных платежей при ввозе товаров из России в Казахстан (Л. Букина, 12 ноября 2014 г.)

Л. Букина, профессиональный бухгалтер РК, САР,

действительный член ПОБ «Ассоциация профессиональных

бухгалтеров и бухгалтерских организаций», налоговый консультант

РАЗЪЯСНЕНИЕ ПОРЯДКА УПЛАТЫ НДС И ИНЫХ ПЛАТЕЖЕЙ ПРИ ВВОЗЕ ТОВАРОВ ИЗ РОССИИ В КАЗАХСТАН

Разъяснение порядка уплаты НДС и иных платежей при ввозе товаров из РФ в РК в виде справки, случаи возврата, зачета.

Плательщики НДС в ТС (статья 276-2 Налогового кодекса):

1) Лица, по которым произведена постановка на регистрационный учет по НДС в РК, в том числе ИП; юридические лица-резиденты, за исключением ГУ; нерезиденты, осуществляющие деятельность в РК через филиал, представительство; доверительные управляющие;

2) Лица, импортирующие товары на территорию РК с территории государств — членов ТС, в том числе юридические лица-резиденты; структурные подразделения юридических лиц-резидентов; юридические лица-нерезиденты; физические лица, импортирующие товары в целях предпринимательской деятельности в соответствии с законодательством РК; физические лица, импортирующие транспортные средства, подлежащие государственной регистрации в государственных органах РК.

Дата совершения оборота по реализации товаров, работ, услуг, облагаемого импорта (статья 276-6 Налогового кодекса): датой совершения облагаемого импорта является дата принятия налогоплательщиком на учет импортированных товаров:

— если в соответствии с условиями договора купли-продажи право собственности на товар переходит покупателю до даты ввоза товара на территорию РК, то в целях исчисления НДС в ТС датой принятия на учет будет являться дата ввоза товара на территорию РК;

— если в соответствии с условиями договора купли-продажи право собственности на товар переходит покупателю после даты ввоза товара на территорию РК, то в целях исчисления НДС в ТС датой принятия на учет будет являться дата перехода права собственности на товар;

— при отсутствии сведений о дате ввоза товаров на территорию РК датой принятия на учет импортированных товаров является дата признания (отражения) таких товаров в бухгалтерском учете в соответствии с МСФО и требованиями законодательства РК о бухгалтерском учете и финансовой отчетности.

Дата ввоза товаров на территорию РК является (статья 276-6 Налогового кодекса):

— при перевозке товаров воздушными или морскими судами — дата ввоза в аэропорт или порт, расположенных на территории РК;

— при перевозке товаров в международном автомобильном сообщении — дата пересечения Государственной границы РК.

При этом дата пересечения Государственной границы РК определяется на основании талона о прохождении государственного контроля (либо копии талона о прохождении государственного контроля), выдаваемого территориальными подразделениями Пограничной службы Комитета национальной безопасности РК;

— при перевозке товаров в международном и межгосударственном сообщении железнодорожным транспортом — дата ввоза на первый приграничный пункт пропуска (станция), установленный Правительством РК;

— при пересылке товаров по международным почтовым отправлениям — дата проставления почтового штемпеля на территории РК в соответствии с законодательством РК о почте.

Определение размера облагаемого импорта (статья 276-8 Налогового кодекса): стоимость приобретенных товаров определяется на основании цены сделки, подлежащей уплате за товары, согласно условиям договора (контракта).

Если по условиям договора (контракта) цена сделки состоит из стоимости приобретенных товаров, а также других расходов, и при этом стоимость приобретенных товаров и (или) стоимость других расходов указаны отдельно, то размером облагаемого импорта является исключительно стоимость приобретенных товаров.

Если по условиям договора (контракта) цена сделки состоит из стоимости приобретенных товаров, а также других расходов, и при этом стоимость приобретенных товаров и (или) стоимость других расходов не указаны отдельно, то размером облагаемого импорта является цена сделки, указанная в договоре (контракте).

В размер облагаемого импорта товаров включаются суммы акциза по подакцизным товарам.

Порядок исчисления и уплаты НДС в ТС (статья 276-20 Налогового кодекса): при импорте товаров, в том числе товаров, являющихся продуктами переработки давальческого сырья, на территорию РК с территории РФ налогоплательщик обязан представить в налоговый орган по месту нахождения (жительства) декларацию по косвенным налогам по импортированным товарам, в том числе по договорам (контрактам) лизинга, не позднее 20-го числа месяца, следующего за налоговым периодом.

Одновременно с декларацией по косвенным налогам по импортированным товарам налогоплательщик представляет в налоговый орган следующие документы:

1) заявление (заявления) о ввозе товаров и уплате косвенных налогов на бумажном носителе (в четырех экземплярах) и в электронном виде.

2) выписку банка, подтверждающую фактическую уплату косвенных налогов по импортированным товарам, и (или) иной платежный документ, предусмотренный банковским законодательством РК;

3) товаросопроводительные документы, подтверждающие перемещение товаров с территории государства — члена ТС на территорию РК.

4) счета-фактуры, оформленные в соответствии с законодательством государства — члена ТС при отгрузке товаров, в случае, если их выставление (выписка) предусмотрено законодательством государства — члена ТС;

5) договоры (контракты), на основании которых приобретены товары, импортированные на территорию РК с территории государства — члена ТС, в случае лизинга товаров (предметов лизинга) — договоры (контракты) лизинга, в случае предоставления займа в виде вещей — договоры займа, договоры (контракты) об изготовлении товаров, договоры (контракты) на переработку давальческого сырья.

НДС по импортированным товарам уплачивается по месту нахождения (месту жительства) налогоплательщиков не позднее 20-го числа месяца, следующего за налоговым периодом.

Сумма косвенных налогов, исчисленная к уплате по декларации по косвенным налогам по импортированным товарам, должна соответствовать сумме косвенных налогов, исчисленной в заявлении (заявлениях) о ввозе товаров и уплате косвенных налогов.

Декларация по косвенным налогам по импортированным товарам и заявление о ввозе товаров и уплате косвенных налогов представляются налогоплательщиками на бумажном носителе и в электронном виде.

Налоговым периодом для исчисления и уплаты косвенных налогов при импорте товаров … на территорию РК с территории РФ является календарный месяц, в котором приняты на учет такие импортированные товары (наступает срок платежа, предусмотренного договором (контрактом) лизинга).

При этом допускается исполнение налогового обязательства в течение налогового периода.

Подтверждение налоговыми органами факта уплаты НДС по импортированным товарам в заявлении о ввозе товаров и уплате косвенных налогов путем проставления соответствующей отметки либо мотивированный отказ в подтверждении осуществляется в случаях и в порядке, которые предусмотрены Правительством РК.

Порядок корректировки сумм НДС, уплаченного при импорте товаров (статья 276-23 Налогового кодекса): при частичном возврате товаров, импортированных на территорию РК с территории РФ, по причине ненадлежащего качества и (или) некомплектности до истечения месяца, в котором такие товары ввезены, отражение сведений по таким товарам в декларации по косвенным налогам по импортированным товарам, а также в заявлении о ввозе товаров и уплате косвенных налогов не производится.

При полном возврате товаров, импортированных на территорию РК с территории РФ, по причине ненадлежащего качества и (или) некомплектности до истечения месяца, в котором такие товары ввезены, декларация по косвенным налогам по таким импортированным товарам и заявление о ввозе таких товаров и уплате косвенных налогов в налоговые органы не представляются.

При возврате товаров, импортированных на территорию РК с территории РФ, после истечения месяца, в котором такие товары ввезены, сведения по таким товарам подлежат отражению в дополнительной декларации по косвенным налогам по импортированным товарам, а также в заявлении о ввозе товаров и уплате косвенных налогов.

Зачет сумма НДС в ТС осуществляется только в счет предстоящих платежей по НДС, по импортированным товарам, в случае наличия переплаты на лицевых счетах по НДС по импортированным товарам, при условии, что налогоплательщиком не подано заявление на зачет указанных сумм переплаты по другим видам налогов и платежей или возврат на расчетный счет. Иных случаев зачета Налоговым кодексом не предусмотрено.

При импорте подакцизных товаров на территорию РК с территории РФ возникает объект обложения акцизом в ТС.

Датой совершения операции является дата принятия налогоплательщиком на учет импортированных подакцизных товаров.

При этом для целей исчисления акциза датой принятия на учет импортированных подакцизных товаров является дата оприходования таких товаров в соответствии с МСФО и требованиями законодательства РК о бухгалтерском учете и финансовой отчетности.

Источник: http://online.zakon.kz/Document/?doc_id=31625882

Возмещение НДС при импорте — из Казахстана, Белоруссии, Китая, в Россию, срок, документы

Импортом продукции в законодательстве России считается ввоз ее на территорию страны без непременного вывоза. Ввоз товаров считается полностью самостоятельным объектом обложения налогами, налогоплательщики-импортеры обязаны функционировать соответственно с нормативами Налогового кодекса России. При этом часто возникает необходимость в возмещении НДС.

Что это такое?

НДС – это налог, который сначала записывается в стоимость услуг, продукции, которые реализуются в России. Налог на добавочную цену проявляет воздействие на материальное формирование малых и средних бизнесменов. На территории России ставка НДС равняется 18 %.

Налог может удерживаться, если товары покупаются для действий, относящихся к налогооблагаемым. (согласно ст. 21 НК России). Сюда же причисляются и действия по перепродаже, а также товары, что приняты к учету по первичным бумагам.

Когда можно произвести возврат

Соответственно со ст. 172 НК России, НДС, который был оплачен при прохождении таможенных процедур можно принять к удержанию, тем самым снизив дальнейшие выплаты по налогу.

Но для этого следует синхронно соблюдать назначенные условия:

- Ввезенный в Россию товар обязан применяться только внутри государства.

- Товар покупается для непременного участия в действиях, которые облагаются налогом на добавочную стоимость.

- Приход продукции отражается в учете.

- У импортера, который хочет применить удержание, есть документальное подтверждение фактической оплаты таможенного налога.

От соблюдения организацией-импортером данных обстоятельств напрямую зависит, сможет ли она использовать налоговое удержание и компенсировать НДС по импортным действиям.

Возмещение НДС при импорте

Возмещение НДС при импорте возможно в той ситуации, когда у вас подписано соглашение с зарубежными организациями и оформлено оно на вашу организацию. Но без подготовки нельзя обойтись.

Осуществляются такие стадии для возвращения НДС:

- Следует подать декларацию.

- Познакомиться с актами проверок, подписать их и написать протокол разногласий, если такие есть.

- Подать апелляцию.

- Получить постановление УФМС.

- Дальше проходит анализ арбитражного конфликта.

- Выполняется постановление суда.

Паспорта сделок по ввозу обязаны регистрироваться в банках согласно назначенным нормам. Уплачивается продукция со счета, который оформлен на компанию, без обращения к услугам третьей особы.

Если в налоговом времени ввоза товаров они не будут продаваться, то у организации по следствиям такого налогового периода будет НДС к компенсации из бюджета, который можно одержать на счет.

Присутствие документов

Согласно таможенному законодательству, действие по импорту возникает в период передачи таможенным органам декларации и всех нужных для оформления товаров документов.

Это значит, что ввезенная продукция будет считаться выпущенной с территории таможни только тогда, когда у импортера в руках будет таможенная декларация. А также прочие нужные препроводительные документы с позволяющей выпуск записью работников таможни.

Видео: Особенности

Дальнейшее использование товара

Условие о вероятности компенсации импортного налога исключительно для следующего пользования товаром в облагаемых налогом действиях не запрашивает какого-нибудь особого свидетельства импортера для произведения им налоговых удержаний.

Принятие на учет

Что относится к принятию продукции на учет, то Налоговый кодекс России не объясняет, какими бумагами импортер может заверить перед проверяющими этот факт.

Способы оплаты НДС

Оплату налогов и государственных пошлин в таможенном органе сейчас можно сделать разными способами вариантами: при помощи банкоматов, виртуальных либо платежных терминалов и т.п.

Документы

Для того чтобы заверить свое право на удержание, импортер должен вместе с налоговой декларацией, в которой он написал об удержаниях НДС при импорте, принести налоговикам такие документы:

- Таможенную декларацию с поставленной таможенниками отметкой о разрешении выпуска.

- Бумагу об оплате налога, который есть подтверждением того, что налог правда был отправлен в бюджет.

Также соответственно со ст. 165 НК России, есть назначенный порядок компенсации НДС.

Чтобы подтвердить применение НДС необходимо принести в налоговую такие документы:

- Счета-фактуры, что обретены и выданы.

- Накладные документы.

- Чеки, платежные поручения.

- Книга, где вносится информация о действии по продаже продукции и приобретениям.

- Журнал, где записываются счета-фактуры.

Для компенсации НДС при ввозе из Белоруссии используются образцы форм товаросопроводительных документов, которые применяются при ввозе услуг по перевозкам товаров российскому переводчику. Главное при подаче бумаг – внимательно записывайте все поля и реквизиты.

Как производится проверка

С задачей проверки правомерности компенсации импортного НДС контролеры проводят такие действия:

- Анализируют предоставленные импортером бумаги, определяют декларанта, отправителей груза, получателей груза, склады временного хранения и устанавливают факт пересечения транспортом постов таможни.

- Определяют зарубежного производителя. Также может анализироваться присутствие или отсутствие данных о зарубежном контрагенте в Интернете.

- Определяют фактического покупателя продукции по итогам анализа движения продукции.

- Устанавливают конечного покупателя по схеме.

Налоговые органы пытаются определить факты неправомерной компенсации НДС, в том числе путем использования серых схем налоговых.

Когда с налоговой можно поспорить?

Говоря о компенсации импортного налога нельзя не вспомнить о том, что есть перечень конфликтных ситуаций, при которых суждения контролеров и плательщиков налогов разные.

В данной ситуации можно аргументировано доказать свое право за удержание. Нужно только объяснить, что бесплатно полученные образцы планируется применять при продаже аналогичной продукции.

Сроки

Соответственно с Письмом Минфина от 24.09.2004 назначен такой срок для осуществления подачи документов на применение ставки 0 % — это 180 дней с периода, когда была написана отметка таможенными органами на позволение ввозить товары.

Судебный порядок

В той ситуации, если организации отказано в возвращении НДС, то можно заняться решением данного вопроса в суде. Организация должна отправлять жалобу вместе с подтверждающими бумагами в суд на протяжении трех месяцев с периода отказа.

Если организация на УСН

При импорте товаров за границу России организацией, которая находится на режиме УСН, должно выплачиваться НДС. Налог должен отправляться таможенным органам на протяжении 15 дней с периода постановки на учет.

Налог, что был оплачен, учитывается или в цену импортируемых товаров, или в затратах. Декларация не отправляется. Организациями, которыми платятся налоги с различия между доходом и расходами, может быть снижена налоговая база единственного налога на сумму НДС, что платилась при прохождении таможни.

Импорт считается полностью независимым объектом обложения налогами НДС, и значит, налогоплательщики-импортеры должны действовать соответственно с правилами НК России, который четко назначает порядок обложения налогами импортных процессов.

Источник: http://biznes-delo.ru/vozmeshhenie/vozmeshhenie-nds-pri-importe.html

Ввоз товаров из Белоруссии и Казахстана-2017: полное руководство для бухгалтера

Время прочтения:<\p>

Ввоз товаров из Белоруссии и Казахстана имеет особенности в части налогообложения и предоставления отчетности. На практике у бухгалтеров встречаются трудности в оформлении документов и при налогообложении при поступлении. В статье поможем разобраться в различных вопросов.

Таможенный союз

Подписанный в Астане Договор о Евразийском экономическом союзе (далее — Договор о ЕАЭС) объединил Республику Беларусь, Республику Казахстан, Республику Армения, Кыргызскую Республику и Россию. В рамках договора о ЕАЭС и существует Таможенный союз.

Таможенный союз ЕАЭС — форма торгово-экономической интеграции государств — членов Союза, предусматривающая единую таможенную территорию, в пределах которой во взаимной торговле не применяются таможенные пошлины (иные пошлины, налоги и сборы, имеющие эквивалентное действие), меры нетарифного регулирования, на территории действуют Единый таможенный тариф Евразийского экономического союза и единые меры регулирования внешней торговли товарами с третьей стороной.

Иными словами, страны объединены в единую таможенную территорию Таможенного Союза.

В рамках Таможенного Союза функционирует внутренний рынок товаров, осуществляется единое таможенное регулирование, осуществляется свободное перемещение товаров между территориями государств-членов без применения таможенного декларирования и государственного контроля (транспортного, санитарного, ветеринарно-санитарного, карантинного фитосанитарного) (ст. 25 договора о ЕАЭС).

Обложение НДС товаров из Белоруссии и Казахстана

Мы уже упомянули, что не требует уплаты таможенных платежей (таможенных пошлин, сборов, ввозного (таможенного) НДС) продукция, товары и услуги привезенные из республик Беларусь и Казахстан.

Вместе с тем, обложение НДС при перемещении товаров, работ и услуг между территориями государств-участников договора не исчезло, но преобразовано в другую форму.

Это касается НДС при ввозе товаров из Белоруссии. По правилам приложения №18 к договору о ЕАЭС суммы НДС, уплаченные (зачтенные) по товарам, импортированным на территорию одного государства-члена с территории другого государства-члена, подлежат вычетам (зачетам) в порядке, предусмотренном законодательством государства-члена, на территорию которого импортированы товары.

Импортный НДС уплачивается налогоплательщиком и администрируется налоговым органом одного государства: того, на территорию которого импортирован товар. Это позволяет его встроить в единую цепочку уплаты НДС до конечного потребителя.

А налогоплательщику реализовать свои праве на применение налоговых вычетов, в том числе по НДС, уплаченному при импорте товаров с территории других государств-участников договора о ЕАЭС.

При этом приоритетом при исчислении НДС обладает не внутреннее налоговое законодательство государств-участников ЕАЭС, а сам договор о ЕАЭС.

Плательщиком НДС при вывозе товаров из Белоруссии в Россию признается российский импортер. При этом, не имеет значение место постановки на учет поставщика товаров и вид договора. Например, приведенное правило действует:

- Если Белорусский поставщик поставляет товары Российскому, и право собственности на товар переходит к Российскому покупателю на территории Белоруссии, или на территории России;

- Если Белорусский поставщик реализует товары через комиссионера, агента, или поверенного Российскому покупателю;

- Если Белорусский поставщик реализует товары Российскому, а отгрузка совершается из Казахстана в Россию;

- Если товары импортируются по договору российского покупателя с иностранным поставщиком (государства не участника ЕАЭС), а отгрузка производится с территории Белоруссии в Россию.

Во всех перечисленных случаях, по правилам пункта 13 Приложения №18 к договору о ЕАЭС, плательщиком НДС при импорте в Россию неизменно будет собственник товара-российский импортер, и взимание НДС вправе осуществить только Российский налоговый орган.

Источник: https://mag-m.com/biznes/vvoz-tovarov-iz-belorussii-i-kazaxstana-2017-polnoe-rukovodstvo-dlya-buxgaltera.html

Как правильно экспортировать продукцию в Казахстан и получать возмещение НДС

При экспорте товаров в Казахстан российские поставщики освобождаются от уплаты НДС. Для этого нужно правильно заполнить декларацию и собрать пакет подтверждающих документов.

Экспорт в Казахстан занимает второе место по объему торговых оборотов среди стран Таможенного союза (после Белоруссии).

Из России поставляют пластмассы и готовые изделия из них, автомобили и запчасти, промышленное и радиоэлектронное оборудование, нефть, минеральные продукты, золы и шлак, черные металлы, оборудование для железных дорог. Растет спрос на целлюлозно-бумажную продукцию, древесину и драгоценные камни.

Сделка с казахским партнером не требует таможенного декларирования, пошлина не уплачивается, для перевозки грузов не нужно получать разрешение. Самый привлекательный момент для экспортера — возможность сэкономить на уплате НДС.

При вывозе товара или продукции в Казахстан ставка составляет 0%, если российская компания документально подтвердит факт его перемещения за границу. Это относится и к продукции из третьих стран, например, произведенной в Китае.

Освобождение от налога на добавленную стоимость выгодно организациям на ОСНО. Если в цене поставки заложен «входящий» налог, они имеют право получить вычет в обычном порядке. Те, кто работают на специальных режимах налогообложения, не являются плательщиками этого налога, за исключением одного случая: когда выставляют счет-фактуру с выделенной суммой НДС.

Какой пакет требуется для оформления

В Договоре о Евразийском экономическом союзе подробно изложен порядок, регламентирующий экспорт в Казахстан, какие необходимы документы для обоснования права на освобождение от НДС, сроки и условия подачи отчетности.

Косвенные налоги платит компания-импортер в бюджет своего государства, а поставщик освобождается от этой обязанности при условии, что покажет экспортную операцию в декларации по НДС до истечения 180 дней со дня отгрузки.

Одновременно нужно представить:

- Заключенный договор о поставке продукции, продаже товара, предоставлении техники и оборудования по лизингу.

- Заявление о ввозе импорта от контрагента из Казахстана, либо «Перечень заявлений» из базы ФТС (https://www.nalog.ru/), где сведены данные от всех стран-участниц Договора.

- Иные документы:

транспортные — подтверждающие перемещение груза за пределы России (грузовая, товарно-транспортная Т-1, международная SRM-накладная); таможенные отметки на них не ставятся;

товаросопроводительные документы, счета-фактуры по выставленному и «входящему» налогу, если организация претендует на вычет; при расчете наличными — приходные ордера, справки из банка о зачислении средств на счет.

Практически, требуется тот же пакет, что подробно был рассмотрен при оформлении экспорта в Белоруссию. Если расчет производится валютой, и цена поставки превышает 50 тыс.

долларов США, ФНС может затребовать паспорт и банковские справки (Информационное письмо БР № 43, 21.01.2014).

Если не уложиться в отведенный срок, налог придется заплатить полностью по ставке 10% или 18% — зависимости от вида товара.

В декларации нужно отражать операцию экспорта с указанием ставки 0% даже, когда он вообще не подлежит налогообложению в стране экспортера. С 1 июля 2016 года соответствующие изменения внесены в ст.149 Налогового кодекса РФ. При этом сохраняются все требования по срокам декларирования и подтверждения экспортной сделки, а также право на получение вычета.

Как заполняется декларации по НДС

Новая форма отчетности с 2015 года и порядок ее заполнения утверждены Приказом № ММВ-7-3.558 от 29.10.2014 года. Она подается до 20 числа месяца, следующего за окончанием квартала.

Но поскольку документы для подтверждения экспорта разрешается сдавать в течение 180 дней после отгрузки, возникает вопрос: как правильно отразить экспортную операцию? Рассмотрим три ситуации, возникающие на практике.

Пример 1 Полный пакет для обоснования нулевой ставки НДС собран вовремя – до истечения отчетного периода, в котором произведена поставка (рис.1).

ООО «Феникс» отгрузило товар по договору 17 января 2016 года на сумму 10 000 долларов, курс на эту дату составлял – 76,56. Цена экспортной поставки содержит «входной НДС» — 65 000 рублей. Все нужные документы организация собрала 20 марта.

При подаче декларации 20 апреля 2016 года заполняется раздел 4 (1 отчетный квартал). Указанная в графе 030 цифра равна итоговой сумме уменьшения налога, и влияет на расчет граф 040 и 050 раздела 1.

Код 1010403 соответствует НДС 18% (1010404 – 10%).

Рисунок 1. Заполнение декларации при своевременном подтверждении экспорта в Казахстан.

Пример 2 При тех же входных условиях организация не смогла подготовить документы в положенный срок – 180 дней. Тогда, 16 июля 2016 года (на 181 день после даты отгрузки):

- нужно зарегистрировать счет фактуру в дополнительных листах книг продаж и покупок за тот период, когда производилась поставка;

- рассчитать налог и подать уточненную декларацию за 1 квартал (рис.2);

произвести уплату налога и рассчитать пени со дня отгрузки за весь пропущенный период.

Рисунок 2. Расчет суммы налога к уплате в бюджет при отсутствии подтверждения.

При расчете НДС в соответствии с НК РФ за дату отгрузки принимается день оформления первичных бухгалтерских документов на покупателя (накладная, счет-фактура).

С другой стороны, по договору между странами ТС — это последний день квартала, в котором собран весь пакет документов для обоснования ставки 0%.

Отсюда следует, что если, например, это сделано в апреле (срок не вышел), то достаточно заполнить 4-й раздел, и подать декларацию до 20 июля. То есть, при сдаче отчетности за второй квартал.

Пример 3 Предположим, что нужные документы удалось собрать только в ноябре 2016 года. Это значит, что фактически налог уже оплачен, сдана декларация с заполненным разделом 6 – за отчетный период, на который приходится 181 день.

Тогда в декларации за 4 квартал данные в раздел 4 заносятся следующим образом (рис.3). Общая сумма возмещения составит 137 808 рублей – налог без пени. Последние, как и штрафы, не возвращаются.

Рисунок 3. Возмещение суммы уже оплаченного экспортного налога.

В декларации есть раздел 5, который тоже предназначен для отражения внешнеторговых операций.

Он используется, когда подтверждающие документы были собраны, но компания на день сдачи отчета не имела других необходимых данных. Например, у нее отсутствовали счета-фактуры по налогу, раньше включенному в стоимость.

После их получения, в течение 3-х лет можно заявлять сумму к возврату, а также учесть как переплату в счет налога на прибыль.

Чем отличается сделка через посредников

В международной торговле очень распространены сделки с привлечением третьих лиц, особенно транспортных компаний.

Это связано с тем, что многие российские предприятия, тем более представители малого и среднего бизнеса, не имеют развитой логистической инфраструктуры.

Товар должен поставляться точно в срок, а это предполагает наличие транспорта, складов, персонала. Обычно заключается один из трех вариантов договора:

- поручения — поверенный совершает действия от имени продавца, и за все отвечает сам экспортер; объем обязательств зависит от договора, в него может включаться доставка, перевозка, подача исков и так далее;

- комиссии — комиссионер чаще всего заключает сделки для экспортера и за его счет, но от своего имени: он несет ответственность перед покупателем; может принять на себя делькредеро (ручательство) за то, что импортер не откажется от сделки;

- агентский — агент действует (заключает сделку, хранит, отгружает, доставляет товар), как от своего имени, так и от лица продавца; от этого зависит, кто отвечает перед покупателем.

При продаже через посредника ФНС дополнительно потребует представить подписанный с ним договор, а также перевозочные документы, если промежуточный участник сделки занимается доставкой. Покупатель в Казахстане — также обязан внести его реквизиты в заявление о ввозе товара.

Информация об агенте и принципале отражаются на специальной странице. Если этих данных не будет, то освобождение от НДС при экспорте в Казахстан получить будет невозможно. В заключение отметим, что торговые сделки с партнерами из всех стран ЕАЭС оформляются одинаково.

Источник: http://MoneyMakerFactory.ru/articles/eksport-v-kazahstan/