Восстановления НДС при смене системы налогообложения: УСН, ОСНО

При переходе компании в процессе своей деятельности с основной системы налогообложения на упрощенную или наоборот возникает небольшое потрясение в системе бухгалтерского учета этой компании. Это вызвано тем, что часть сделок могут оказаться незавершенными. То есть начинались они плательщиком НДС, а заканчиваться будут «льготником».

Поэтому проблема восстановления НДС в этом случае по-прежнему актуальна. И о ней важно знать всем, кто так или иначе связан с бизнесом. Поэтому в данной статье мы и расскажем вам, в каких случаях (по НК РФ) производится восстановление НДС, какие коды вида операции используются в таком случае, и как все лучше сделать.

Восстановление НДС после перехода на УСН

Особенности

При переходе компании-налогоплательщика на упрощенную систему у компании могут остаться некоторые активы, приобретенные еще тогда, когда эта фирма была на общей системе. Это могут быть:

- Основные средства.

- Товары.

- Неоконченные услуги.

- Нематериальные активы, а так же и имущественные права.

Тогда и возникает вопрос восстановления НДС:

- Если НДС был принят к вычету, то он будет восстановлен при переходе фирмы-налогоплательщика на УСН.

- Если до смены системы налогообложения налоговый вычет не был заявлен, то он не будет восстановлен.

Порядок восстановления НДС при переходе с ОСНО на УСН рассмотрен ниже.

О том, как происходит восстановление НДС при списании товара и в иных случаях, расскажет практическое видео ниже:

Порядок

Данный порядок изложен в 170-ой статье НК и выглядит следующим образом:

- Определение размеров ставки при восстановлении, которые зависят от вида и рода деятельности.

- Расчет суммы НДС к восстановлению по основным средствам, выполненным по остаточной стоимости. Сюда же можно отнести и нематериальные активы и недвижимость. Остаточную стоимость надо умножить на налоговую ставку.

- Расчет сумм, принятых к вычету по складским остаткам товаров и материалов.

- Фиксация результатов пересчета для восстановления НДС в книге продаж. Это выполняется на основании имеющегося счета-фактуры. Восстановленный НДС может учитываться как налог предшествующего периода.

- И последний этап – корректировка договоров.

Про восстановление ранее принятого к вычету НДС после перехода на ОСНО читайте ниже.

После перехода на ОСНО

В описываемом случае после определения налоговой ставки надо проводить перерасчет по основным средствам и складским остаткам. Тот НДС, который не был включен в графу расходов при упрощенной системе, может быть принятым к вычету при переходе на ОСНО (первый налоговый период) при соблюдении условий:

- Совершенные сделки облагаются НДС.

- Это отмечено в счете-фактуре и некоторых других первичных документах.

Основные средства

А вот НДС на ОС, введенные в эксплуатацию при УСН, к вычету не принимается. Так как их первичная стоимость уже сформирована с учетом величины НДС.

Товары и услуги

На товары, «зависшие» на складе в момент перехода на основную налоговую систему, или неоконченные услуги, можно оформить НДС к вычету при условии что:

- На них есть счета-фактуры с выделенной там суммой НДС.

- При приобретении (если компания была на УСН) их не отнесли к расходам, уменьшающим базу налогообложения.

- Их реализация облагается НДС.

Действующие договора

После перехода на основную систему (ОСНО) в действующих договорах останется сумма на продукцию без НДС, а налог оплачивать придется. Есть несколько вариантов решения данной проблемы:

- Попробовать договориться с партнерами об увеличении отпускной цены.

- Внести изменение в договор, оставив цену старую, но добавив НДС.

- Оплатить налог из собственных средств.

- Разорвать договор.

Далее рассмотрены проводки при восстановлении НДС с аванса покупателей, выданных-полученных и все, что с этим связано.

Данный видеоролик расскажет о восстановлении НДС при экспорте:

Восстановление с авансов

Во время перехода с одной системы налогообложения на совсем другую, с авансами может возникнуть двоякая ситуация. Авансы, подлежащие восстановлению, могут быть:

- Полученные.

- Перечисленные.

С перечисленных

При этой ситуации часть денег уже были перечислены при одной системе налогообложения, а сам товар получен уже при другой. Для компании-плательщика НДС есть возможность принять НДС к вычету будущей поставки если:

- Выплата аванса прописана в договоре.

- Счет-фактура оформлен правильно и без нарушений.

Для этого надо чтобы случилось одно из двух:

- Сделка была завершена.

- Договор расторгнут и аванс возвращен.

С полученных

Во время перехода с ОСНО на УСН, НДС с полученного фирмой-налогоплательщиком аванса, может быть принят ФНС к вычету при варианте, если данный налог перечислен покупателю, и у компании имеются документы, подтверждающие это. В противном случае восстановления НДС не будет.

В этом видео рассмотрено восстановление НДС по объектам недвижимости:

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/nds/vosstanovlenie.html

О вычете ндс, если здание ввели в эксплуатацию после перехода с усн на осн

Если компания, которая строила здание, была на УСН с объектом «доходы», при переходе на общий режим принять к вычету «входной» НДС нельзя. С объектом «доходы минус расходы» это сделать можно. Так считает финансовое ведомство.

В 2015 году Минфин полагал, что организация на УСН с объектом «доходы» вправе применить вычет НДС после перехода на ОСН. На эту позицию недавно ссылался АС Уральского округа.

В своем новом разъяснении Минфин поддержал мнение, которое разделяют КС РФ, ФНС, а также ВС РФ в отказном определении.

Поэтому организация, которая перешла с УСН с объектом «доходы» на общий режим, вряд ли сможет отстоять вычет НДС в такой ситуации.

Вопрос: О принятии к вычету сумм НДС, предъявленных организации, находящейся на УСН, при строительстве складского комплекса, вводимого в эксплуатацию после перехода этой организации на ОСН.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 1 сентября 2017 г. N 03-07-11/56374

В связи с письмом по вопросам применения вычетов сумм налога на добавленную стоимость, предъявленных организации, находящейся на упрощенной системе налогообложения с объектом налогообложения в виде доходов, при строительстве складского комплекса, вводимого в эксплуатацию после перехода этой организации на общий режим налогообложения, Департамент налоговой и таможенной политики сообщает следующее.

В соответствии с пунктом 6 статьи 346.25 главы 26.

2 «Упрощенная система налогообложения» Налогового кодекса Российской Федерации (далее — Кодекс) при переходе на общий режим налогообложения суммы налога на добавленную стоимость (далее — НДС), предъявленные налогоплательщику, применяющему упрощенную систему налогообложения (далее — УСН), при приобретении им товаров (работ, услуг, имущественных прав), которые не были отнесены к расходам, вычитаемым из налоговой базы при применении УСН, принимаются к вычету при переходе на общий режим налогообложения в порядке, предусмотренном главой 21 Кодекса для налогоплательщиков НДС.

Согласно определению Конституционного Суда Российской Федерации от 22 января 2014 г. N 62-О указанным пунктом 6 статьи 346.

25 Кодекса урегулирован случай, когда соответствующие суммы НДС не были отнесены к расходам в рамках УСН при выборе налогоплательщиком в качестве объекта налогообложения доходов, уменьшенных на величину расходов.

В связи с этим налогоплательщики, перешедшие на общую систему налогообложения, получили возможность принять к вычету суммы НДС, подлежавшие отнесению, но не отнесенные ими к расходам при применении УСН.

Что же касается налогоплательщиков, находящихся на УСН, выбравших в качестве объекта налогообложения доходы, то они не определяют расходы для целей налогообложения (статья 346.18 Кодекса), однако для них устанавливается меньшая налоговая ставка (статья 346.20 Кодекса).

Таким образом, норма, содержащаяся в пункте 6 статьи 346.25 Кодекса, действует в случае, когда организации, применяющие УСН, имели в соответствии с законодательством о налогах и сборах возможность отнести суммы НДС к расходам, вычитаемым из налоговой базы при применении УСН.

Учитывая изложенное, принятие к вычету сумм НДС, предъявленных организации, находящейся на УСН с объектом налогообложения в виде доходов, при строительстве складского комплекса, вводимого в эксплуатацию после перехода этой организации на общий режим налогообложения, Кодексом не предусмотрено.

Настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с письмом Минфина России от 7 августа 2007 г.

N 03-02-07/2-138 направляемое письмо имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Заместитель директора Департамента

О.Ф.ЦИБИЗОВА

Источник: КонсультантПлюс

Источник публикации: audit-it.ru

Источник: http://news.advokat-cherepovec.ru/zakonodatelstvo/o-vychete-nds-esli-zdanie-vveli-v-eksplyataciu-posle-perehoda-s-ysn-na-osn.html

Ндс при переходе

НДС одинаково важен как для государства, так и для коммерческих компаний. В связи с этим необходимо знать, как происходит восстановление Ндс при переходе на УСН.

Любая организация, совершающая переход с общей системы налогообложения на упрощенную, должна восстановить НДС по основным средствам. Порядок и процедура восстановления являются едиными для всех объектов.

Некоторые компании при переходе могут воспользоваться льготными условиями восстановления. Это можно сделать по основным средствам, находящимся в собственности организации более пятнадцати лет.

Используя налоговые преференции, можно восстанавливать НДС по частям, на протяжении определенного времени. Однако Министерство Финансов и налоговые органы выступают против такого способа восстановления. Они считают, что восстанавливать налог нужно в периоде, предшествующем переходу на упрощенку.

Случаи, когда необходимо восстановить НДС

- Если компания внесла продавцу предоплату, она может принять НДС, уплаченный в составе предоплаты, к вычету.

- Если компания перечислила продавцу предоплату, приняла НДС к вычету, и после этого расторгла контракт (продавец вернул предоплату).

- После покупки произошло уменьшение стоимости продукции. НДС восстанавливается в размере разницы между суммами налога.

- Купленная продукция, по которой НДС уже был принят к вычету, стала использоваться в операциях, облагаемых по ставке 0%.

- Компания получила государственную субсидию на возмещение затрат по оплате купленных товаров. Налог восстанавливается в период предоставления субсидии.

- Компания стала использовать купленный объект недвижимости в операциях, не подлежащих обложению НДС.

Когда нет необходимости уплачивать Ндс при переходе

Ндс при переходе на УСН нет необходимости платить в следующих случаях:

- Организация не занимается поставкой товара из-за рубежа;

- Компания не выписывает счета-фактуры своим клиентам;

- Организация не занимается осуществлением деятельности на основании контрактов о совместной деятельности.

Также восстанавливать НДС не нужно вновь созданным предприятиям.

Порядок восстановления НДС по основным средствам

Если основные средства являются полностью самортизированными, НДС по ним восстанавливать не нужно, а если нет – НДС нужно будет восстановить.

Порядок восстановления следующий: компания определяет налоговую ставку, по которой будет происходить восстановление. Затем производят расчеты. Учитывается только остаточная стоимость имущества.

Затем балансовая стоимость умножается на сумму НДС. Полученную сумму будет необходимо уплатить в бюджет. Результаты расчетов обязательно нужно отобразить в отчетности. Восстановленный налог заносят в продажную книгу.

Восстановление налога по товарно-материальным ценностям

Если у компании на 1 января имеются неиспользованные материалы и непроданные товары, а компания собирается в этом налоговом периоде перейти на упрощенку, ей нужно произвести восстановление входного НДС.

Сделать это нужно до перехода на упрощенку, в четвертом квартале. Восстановление налога нужно произвести в полном объеме и учесть в составе расходов.

Восстановление НДС с полученных авансов

Довольно часто компании работают со своими клиентами по предоплате. Может возникнуть ситуация, когда на балансе компании при переходе на упрощенку осталась сумма полученной предоплаты. При работе на общем режиме налогообложения организации должны уплачивать с авансов НДС. Что делать с налогом при переходе на спец. режим? Есть несколько вариантов.

- Если организация уже точно знает, что переходит на УСН, в конце налогового года она должна переподписать контракты со своими клиентами, указывая в них цены без учета НДС. В таком случае при получении аванса не нужно будет платить налог.

- Если организация заключила контракт с клиентами с НДС, НДС с полученного аванса перечисляют в бюджет. Если на конец года возникла такая ситуация, что товар еще не реализован, а предоплата уже получена, заключается дополнительное соглашение к договору, в котором прописываются цены без учета налога. НДС возвращают покупателю. В декабре организации необходимо проверить, имеются ли у нее на балансе остатки авансов. Если компания уже заплатила НДС с аванса, то при переходе на упрощенку, его можно принять к вычету.

Восстановление НДС по объектам недвижимости

Если компания начинает пользоваться объектами недвижимости для выполнения операций, не подлежащих налогообложению НДС, она должна восстановить сумму НДС. Восстановление налога по недвижимости происходит на протяжении десяти лет.

Налог начинают восстанавливать с того года, в котором объект начал амортизироваться. Восстанавливаемая сумма налога должна быть отражена в налоговой декларации в последнем налоговом периоде каждого года.

Если недвижимость введена в пользование более пятнадцати лет назад, или она полностью самортизирована, восстанавливать НДС не нужно.

Однако восстановление Ндс при переходе на УСН по объектам недвижимости осуществляется в особом порядке. Налог должен быть восстановлен в том налоговом периоде, который предшествует переходу на упрощенку.

Расходы и доходы периода, в котором совершается переход

- Организация получила денежные средства в оплату по контрактам, которые будут исполняться на упрощенке, до перехода на специальный режим – деньги включаются в доходы на дату перехода на упрощенку.

- Доходы, которые были признаны с помощью метода начисления, отражены в налоговой базе налога на прибыль, а денежные средства поступили на счет после перехода на упрощенку – деньги не включаются в доходы по УСН.

- Денежные средства были уплачены на общем режиме, а расходы осуществлены на упрощенке – затраты признаются на упрощенке по объекту «доходы-расходы» на дату их осуществления.

- Затраты оплачены на упрощенке, и признаны методом начисления до перехода на специальный режим; затраты на оплату труда и материальные расходы оплачены до перехода на упрощенку – не признаются расходами по упрощенке.

Как определить сумму восстановления

По общему правилу, НДС восстанавливается пропорционально остаточной собственности имущества без учета переоценки этого имущества. После этого можно списывать его в составе остальных затрат при исчислении общей суммы НДС.

Ставка восстановления

Величина ставки восстановления НДС будет напрямую зависеть от вида деятельности организации. Посмотреть перечень ставок можно в НК РФ.

https://www.youtube.com/watch?v=h4qHmohVTKM

Если имущество приобреталось тогда, когда действовали другие ставки, отличные от нынешних, нужно применять ту ставку, которая указана в счет-фактуре на момент покупки основного средства.

Куда заносится информация по восстановленному налогу

Законодательство не регулирует этот вопрос. Однако в письме Министерства Финансов сказано, что запись о восстановлении налога нужно вносить в продажную книгу. В качестве основания восстановления нужно указать документ, по которому налог приняли к вычету.

Ведение налогового и бухгалтерского учета

Очень часто можно встретить ситуации, когда налоговый и бухгалтерский учет не совпадают. Это может возникнуть из-за затрат, признаваемых в бухгалтерском учете, но не входящих в налоговую базу.

Если рассматривать ситуацию с основными средствами, здесь могут быть использованы различные нормы амортизации, следовательно, появляются расхождения в остаточной стоимости активов.

Отсюда можно сделать вывод: если основное средство уже списали по бухгалтерскому учету, НДС по нему восстанавливать уже нет необходимости, даже независимо от того, списано ли оно в налоговом учете.

А если, наоборот, в налоговом учете основное средство не числится, а в бухгалтерском учете числится, налог нужно будет восстановить.

Входной НДС по оплаченным товарам

Компании, переходя на упрощенку, освобождаются от обязанности платить НДС с реализации, но вместе с этим они теряют право на вычет входного налога.

Если упрощенец выбрал в качестве объекта налогообложения доходы, списание входного НДС его волновать не должно. Это связано с тем, что при формировании налоговой базы расходы не учитываются.

При выборе упрощенцем объекта налогообложения доходы минус расходы, входной НДС учитывается в качестве самостоятельного расхода. В книге доходов и расходов налог прописывают в отдельной строке.

Данное правило действительно при учете материалов, сырья и товаров. При этом они обязательно должны быть:

- Полностью оплачены;

- Использоваться фирмой для получения дохода;

- Оправданы с экономической точки зрения;

- Подтверждены документами.

Списание входящего НДС

По тем товарам, которые были куплены для последующей перепродажи, расходы учитывают по мере их реализации. Это значит, что налог должен списываться в том периоде, в котором товары были проданы.

Сумму входящего НДС определяют расчетным путем.

Однако по этому поводу есть и другое мнение: организации-упрощенцы должны включать входной налог в статью расходов по мере их оплаты. Это значит, что не нужно дожидаться их списания. Однако если поступать таким образом, могут возникнуть разногласия с налоговыми органами.

Стоит помнить, что учитывать НДС в качестве расходов компания-упрощенец может только тогда, когда у нее имеются счета-фактуры от поставщиков. Это требование выразила УФНС России в одном из своих писем.

Однако суд считает, что требование является не вполне законным, так ка счет-фактура может служить основанием только для вычета налога.

Также в Налоговом Кодексе нет специального списка для упрощенцев, который определяет перечень документов, подходящих для подтверждения расходов.

Из этого следует, что входящий НДС можно учитывать в расходах даже в тех случаях, когда счета-фактуры от поставщика нет. Главное, чтобы сумма НДС была представлена в общей стоимости товаров, а также была уплачена поставщику. В качестве документального подтверждения можно предъявить платежное поручение.

Как оформлять счета-фактуры

До перехода на спец. режим компании следует посчитать, насколько ей выгодно не уплачивать НДС. Стоит учитывать, что освобождение от налога не во всех случаях является преимуществом. К примеру, организации, уплачивающие НДС, заинтересованы в том, чтобы зачитывать входящий НДС из бюджета. Но, приобретая что-либо у компании-упрощенца, они этой возможности лишаются.

Это связано с тем, что упрощенцы не выплачивают НДС, а, следовательно, не могут оформлять и счета-фактуры. Поэтому организации-общережимники не любят сотрудничать с организациями-упрощенцами. Из этого следует, что выгодно использовать упрощенку только тем, кто занимается осуществлением розничной торговли. Для их покупателей зачет входящего НДС не является проблемой.

Однако законодательство не запрещает упрощенцам выписывать счета-фактуры. Спец режимники идут на это, чтобы не потерять своих клиентов-общережимников.

Восстановление налога при переходе на общий режим

Восстановление Ндс при переходе с УСН на ОСНО осуществляется по продукции, купленной для последующей продажи и для использования в производстве, но не использованной за время нахождения на спец. режиме. Восстанавливают налог в том налоговом периоде, когда компания совершила переход на общий режим. Для того чтобы налог можно было вычесть, должны выполняться следующие условия:

- продукция используется только в тех операциях, которые облагаются НДС;

- у компании есть первичные документы и счета-фактуры.

При покупке основного средства

НДС по основным средствам, купленным и введенным в эксплуатацию во время нахождения на упрощенке, не принимается к вычету при исчислении НДС. Это связано с тем, что затраты на покупку основных средств в период нахождения на упрощенке записываются в состав расходов. При этом расходы за отчетные периоды принимаются равными долями.

Суммы НДС были восстановлены при переходе на упрощенку

При переходе суммы НДС, вычтенные ранее, нужно восстановить. Если плательщик налогов возвращается с упрощенки на общий режим, он не может принять к вычету восстановленные суммы налога. Если организация при переходе на упрощенку восстанавливала налог в составе остальных расходов, она также не может принять к вычету восстановленные суммы налога.

Как избежать необходимости восстанавливать Ндс при переходе на упрощенку

Существует два способа не восстанавливать налог при переходе на упрощенку:

1 способ: осуществить переход в статус неплательщика НДС. В Налоговом Кодексе сказано только об обязанностях налогоплательщика. При получении права на освобождение предусмотрена специальная процедура восстановления налога.

Налог восстанавливается только по основным средствам, которые организация еще не использовала для операций, облагаемых НДС. Это значит, что если организация уже пользовалась основными средствами, то восстанавливать налог нет необходимости. То есть компании будет выгодно сначала получить освобождение от НДС и только после этого переходить на упрощенку.

2 способ: перед переходом па упрощенку произвести реорганизацию в форме выделения правопреемника. Для реорганизации компания должна передать другой организации свое имущество. Данная передача не будет считаться реализацией. Также входящий налог по этому имуществу, который уже был принят к вычету, компания восстанавливать не обязана.

Вновь созданная компания может подать заявление о переходе на спец. режим в течение пяти дней после регистрации в налоговых органах. Она должна будет восстанавливать налог по активам, основным средствам, товарам и работам.

Однако по переданному имуществу восстанавливать НДС не нужно. В связи с этим входящего НДС у организации нет, также она не использовала налоговые вычеты. Кроме того, правопреемник не наследует обязанности уплаты налогов.

Стоит отметить, что старой организации рекомендуется еще некоторое время после создания новой заниматься осуществлением деятельности. Это нужно для того, чтобы у налоговых органов не возникло лишних вопросов, так как одна компания не заменяется другой, а из одной компании создается несколько.

Источник: https://okbuh.ru/nds/nds-pri-perehode

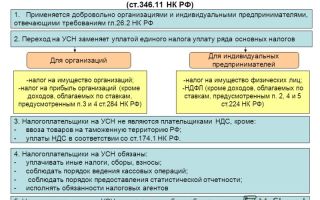

Общая система налогообложения (ОСНО)

Общий налоговый режим — это стандартный режим, своего рода режим «по умолчанию». Является самым сложным и обременительным по налоговой нагрузке, по количеству отчётности.

В большинстве случаев, чтобы разобраться с уплатой и отчётностью по налогам на ОСНО (например, НДС, НДФЛ и др.), понадобится привлечение специалиста. Но нужно сказать, что для некоторых налогоплательщиков этот налоговый режим, несмотря на многие его минусы, будет весьма выгодным.

На данной системе налогообложения нет никаких ограничений по видам деятельности, количеству работников, полученным доходам. Что касается совмещения налоговых режимов, то организации имеют право совмещать ОСНО только с ЕНВД, а ИП — с ЕНВД и Патентной системой налогообложения.

Когда выгодно применять ОСНО?

1) Если большая часть ваших партнёров и покупателей тоже применяют ОСНО и являются плательщиками НДС, потому что, во-первых, вы сами впоследствии можете уменьшить НДС, подлежащий к уплате в бюджет, на суммы НДС, уплаченные поставщикам и исполнителям.

Во-вторых, ваши партнёры, покупатели на ОСНО также могут применить к вычету входящий НДС, уплаченный вам, а значит, привлекательность сотрудничества с вами в глазах крупных заказчиков повышается, то есть вы становитесь конкурентноспособнее на рынке среди налогоплательщиков ОСНО.

2) При регулярном ввозе товаров на таможенную территорию РФ (импорт товаров) вы должны уплачивать НДС, который, если вы на ОСНО, можно вернуть себе обратно в виде вычета.

Какие налоги платить на ОСНО?

Для организаций (ООО, АО):

- Налог на прибыль организаций — основная ставка 20 %

Но есть ещё, кроме основной, и специальные ставки на прибыль: от 0 % до 30 %.

- НДС по ставкам 0%, 10%, 18%.

- Налог на имущество организаций по ставке до 2,2 %.

Для ИП:

- НДФЛ 13% (при условии, что ИП в отчетном году был резидентом РФ).

- НДС по ставкам 0%, 10%, 18%.

- Налог на имущество физических лиц по ставке до 2%.

Переход на ОСНО

При регистрации организации / ИП или при уходе с других систем налогообложения вы автоматически становитесь на этот режим, поэтому уведомлять налоговую о переходе на ОСНО не надо.

Итак, вы можете оказаться на ОСНО:

1) Если в установленные сроки не сообщите в налоговую о постановке на специальный налоговый режим (УСН, ЕНВД, ЕСХН, патент).

2) Если утратите право на применение специального налогового режима, нарушив его требования (например, избыточное количество сотрудников или превышена допустимая планка доходов).

Налог на прибыль организаций

Прибыль организации — это разница между полученными доходами и понесёнными расходами. При этом на основании первичных подтверждающих документов учитываются:

1) Доходы от реализации товаров, услуг или имущественных прав.

2) Внереализационные доходы. Например, доходы от сдачи имущества в аренду, от долевого участия в других организациях; проценты, полученные по договору займа и др. (ст. 250 НК РФ).

Однако некоторые доходы при налогообложении не учитываются (подробнее ст. 251 НК РФ).

Расходы — это обоснованные и документально подтверждённые затраты. То есть чем больше расходов, тем меньше в итоге налог к уплате, поэтому вы должны иметь в виду, что налоговая инспекция уделит особое внимание обоснованности ваших затрат и их документальному подтверждению в первичных документах (счёт-фактуры, договора, РКО, накладные и др.)

Расходы определяются как:

- Расходы на производство и реализацию. Например, материальные расходы, расходы на оплату труда работникам и др. (ст. 318 НК РФ)

- Внереализационные расходы. К таковым относятся проценты по долговым обязательствам, расходы на содержание имущества, переданного по договору аренды, и др. (ст. 265 НК РФ).

Определённый перечень расходов при налогообложении не учитывается (ст. 270 НК РФ).

Как уже было упомянуто, основная ставка для налога на прибыль организаций — 20 %. Также предусмотрены специальные налоговые ставки на прибыль — от 0 % до 30 %, в зависимости от вида деятельности, источников поступаемых доходов (ст. 284 НК РФ).

Налог на доходы физических лиц для ИП

Предприниматель уплачивает НДФЛ с доходов своей предпринимательской деятельности.

Также не будем забывать про обязанность уплачивать НДФЛ ещё и в статусе физического лица с доходов, не включаемых в предпринимательскую деятельность.

ИП имеет право уменьшать доходы на профессиональные вычеты. При этом эти вычеты (расходы) должны быть обоснованы и документально подтверждены.

Ндс на осно

Налог на добавленную стоимость — косвенный налог, предназначенный для конечного потребителя товаров и услуг. Он уплачивается при реализации товаров и услуг, а также при ввозе товаров на территорию РФ.

Налоговая ставка НДС обычно 18 %, но также может быть 0 % и 10 % при некоторых условиях.

Общую сумму НДС можно уменьшить на сумму налоговых вычетов.

Под налоговым вычетом следует понимать НДС:

- Предъявленный вам поставщиками при приобретении у них товаров и услуг.

Помните, что при работе с контрагентами (поставщиками), которые на УСН, ЕНВД и др. налоговых режимах, вы не сможете уплаченный им НДС принять к вычету.

- Уплаченный на таможне при ввозе товаров на территорию РФ.

Такие «вычеты» называют НДС к зачёту. Но, чтобы применить «вычеты»:

- Товары (услуги, работы) должны быть приняты к учёту (поставлены на баланс / оприходованы). К подтверждению этого нужно иметь соответствующие первичные документы.

- Обязательно должна быть счёт-фактура.

Как рассчитать НДС

Исчисление НДС — достаточная ёмкая и сложная тема, имеющая в некоторых случаях кое-какие специфичные нюансы, поэтому здесь будет приведена лишь базовая, основная формула для расчёта налога на добавленную стоимость. Итак, чтобы узнать, сколько нужно заплатить НДС, нужно:

1) Выделить НДС со всего дохода по формуле

НДС к начислению = (весь доход) * 18 / 118

2) Аналогично вычислить вычеты (НДС к зачёту)

НДС к зачёту = (покупки, расходы) * 18 / 118

3) И наконец, НДС к уплате = НДС к начислению — НДС к зачёту («вычеты»)

Отчётность и уплата НДС

1) С 2015 года декларация подаётся в налоговую ежеквартально в срок не позднее 25 числа месяца, следующего за отчётным кварталом, т.е.:

- За 1 квартал — не позднее 25 апреля

- За 2 квартал — не позднее 25 июля

- За 3 квартал — не позднее 25 октября

- За 4 квартал — не позднее 25 января

С 2014 года декларация НДС подаётся только в электронном виде.

2)

Также налогоплательщики НДС должны вести книги покупок и продаж, предназначенные:

• Книга покупок НДС — для записи счёт-фактур, подтверждающих оплату НДС, чтобы впоследствии при расчёте налога, определить суммы вычетов.

• Книга продаж НДС — для записи счёт-фактур и др. документов при реализации товаров и услуг во всех случаях, когда исчисляется НДС.

3)

Кроме того, ИП на ОСНО ведут ещё книгу учёта доходов и расходов (КУДиР). Организации КУДиР не ведут.

УПЛАТА НДС с 2015 года производится ежеквартально равными долями не позднее 25 числа каждого

из 3х месяцев следующего квартала.

Налог на имущество при ОСНО

Для организаций:

- Объект налогообложения — движимое и недвижимое имущество, учитываемое на балансе организации как основные средства. Исключение: движимое имущество, поставленное на баланс после 1 января 2013 года, налогом НЕ облагается!

- Организации на ОСНО платят налог на имущество по ставке, не превышающей 2,2 % от среднегодовой стоимости имущества.

Для ИП:

- Объект налогообложения — недвижимость ИП, используемая в предпринимательской деятельности.

- ИП на ОСНО платит налог на имущество на общих основаниях, как обычное физическое лицо по налоговой ставке до 2 % от инвентаризационной стоимости недвижимости.

Отчётность и уплата налогов организаций на ОСНО

НДС. Вся информация по этому налогу указана выше в отдельной главе.

Налог на прибыль организаций. Отчётность:

- Декларация подаётся в налоговую ежеквартально: за 1 квартал, полугодие, 9 месяцев — в срок не позднее 28 числа месяца, следующего за отчётным кварталом, а годовая декларация — не позднее 28 марта года, следующего за отчетным годом.

- Но если организация исчисляет ежемесячные авансовые платежи по фактически полученной прибыли, то в этом случае декларация подаётся ежемесячно не позднее 28 числа месяца, следующего за отчетным месяцем.

АВАНСОВЫЕ ПЛАТЕЖИ ПО НАЛОГУ НА ПРИБЫЛЬ уплачиваются одним из трёх возможных способов:

- По итогам 1 квартала, полугодия, 9 месяцев + ежемесячные авансовые платежи внутри каждого квартала. Ежемесячные авансовые платежи необходимо уплатить не позднее 28 числа месяца, следующего за истекшим месяцем. Поквартальные платежи — не позднее 28 числа месяца, следующего за отчётным кварталом.

Необходимость уплачивать ежемесячные платежи в каждом квартале зависит от сумм дохода, которые получает организация.

Дело в том, что по итогам каждого отчётного квартала рассчитывается средняя величина доходов за предшествующие, идущие подряд, 4 квартала.

И если доходы за указанный промежуток времени по сумме меньше 10 миллионов рублей за каждый квартал, тогда организация освобождается от уплаты авансовых платежей каждый месяц (об этом уведомлять налоговую не нужно).

- По итогам 1 квартала, полугодия, 9 месяцев БЕЗ уплаты ежемесячных авансовых платежей не позднее 28 числа месяца, следующего за отчётным кварталом. Этот способ относится к организациям, у которых доходы за последние 4 квартала в среднем меньше 10 млн руб. за каждый квартал; бюджетные, автономные учреждения, НКО, не имеющие доходов от реализации, и др. (п. 3 ст. 286 НК РФ).

- По итогам каждого месяца по фактически полученной в нём прибыли не позднее 28 числа следующего месяца. Переход на этот способ уплаты налога возможен только с начала нового года, поэтому необходимо уведомить об этом налоговую не позднее 31 декабря года, предшествующего новому налоговому периоду.

По итогам года во всех случаях налог уплачивается не позднее 28 марта года, следующего за отчетным годом. При этом ежемесячные авансовые платежи за 1 квартал нового текущего года не начисляются.

НАЛОГ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ. ОТЧЁТНОСТЬ:

- По итогам каждого отчётного периода (1 квартал, полугодие, 9 месяцев) не позднее 30 числа месяца, следующего за отчетным периодом, организации должны представлять декларацию в налоговую инспекцию по своему местонахождению, по местонахождению каждого своего обособленного подразделения со своим отдельным балансом, по местонахождению каждого объекта недвижимого имущества (в отношении которого отдельный порядок исчисления и уплаты налога).

- По итогам года декларация представляется не позднее 30 марта года, следующего за истекшим налоговым периодом.

ПЛАТЕЖИ ПО НАЛОГУ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ:

Порядки и сроки уплаты авансовых платежей и налога устанавливаются законами Субъектов РФ. То есть, если в регионах установлена уплата платежей по итогам каждого квартала — значит, так и платим. А если такого порядка не установлено — значит, платим налог раз в год. Что касается конкретных сроков уплаты налога, то это также остаётся на усмотрение Субъектов РФ.

Отчётность и уплата налогов ИП на ОСНО

НДС. Вся информация по этому налогу указана выше в отдельной главе.

НДФЛ. Отчётность в налоговую:

1) Декларация по форме 3-НДФЛ подаётся раз в год до 30 апреля года, следующего за отчётным годом.

2) Декларация о предполагаемом доходе по форме 4-НДФЛ. Нужна для расчёта авансовых платежей НДФЛ.

- 4-НДФЛ подаётся с момента получения первого дохода в течение 5 дней после окончания месяца, в котором этот доход был получен. Это касается не только предпринимателей, начавших свою деятельность, вновь открывшихся, а также и тех, у кого деятельность не велась и не было доходов, а потом опять начали работать.

- Также подаётся в случае увеличения или уменьшения годового дохода более, чем на 50 % в отличие от предыдущего года.

АВАНСОВЫЕ ПЛАТЕЖИ ПО НДФЛ уплачиваются на основании налоговых уведомлений:

- 1 платёж — не позднее 15 июля текущего года.

- 2 платёж — не позднее 15 октября текущего года.

- 3 платёж — не позднее 15 января следующего года.

- НДФЛ по итогам года (то, что осталось после авансовых) — до 15 июля следующего года.

НАЛОГ НА ИМУЩЕСТВО уплачивается не позднее 15 ноября года, следующего за отчётным, на основе налоговых уведомлений, которые ежегодно высылает ФНС.

Никаких деклараций по налогу на имущество не нужно.

Источник: https://ip-spravka.ru/sistema-nalogooblozheniya/obshhaya-sistema-nalogooblozheniya-osno

Вычет НДС при переходе с УСН на общий режим

При переходе с УСН на общий режим компания вправе применить вычет НДС по входному налогу, не отнесенному в периоде применения упрощенной системы к расходам, если соблюден срок для его применения.

Если эти условия соблюдены, никаких препятствий для вычета нет, и зависимости от применяемого на УСН объекта налогообложения не имеется. Основание спора Общество просит признать недействительным решение ИФНС об уменьшении предъявленного к возмещению НДС в сумме более 55 млн рублей при переходе с УСН на общую систему налогообложения.

Позиция налоговой инспекции Общество в связи с утратой права на УСН не вправе было применять спорные суммы налоговых вычетов при переходе на общую систему налогообложения, поскольку объектом налогообложения у налогоплательщика выступали «доходы». Кроме того, заявленная налогоплательщиком сумма налогового вычета предъявлена по счетам-фактурам, выставленным по истечении трехлетнего срока, установленного пунктом 2 статьи 173 Налогового кодекса.

Позиция налогоплательщика

Налогоплательщики, применявшие УСН, при переходе на общий режим налогообложения получают право на принятие к вычету суммы НДС, предъявленные налогоплательщику при приобретении им товаров (работ, услуг, имущественных прав), в случае, когда указанные суммы налога не были отнесены к расходам, вычитаемым из налоговой базы при применении УСН.

Суд решил

Постановление АС Уральского округа от 6 июля 2017 года № Ф09-3461/17 по делу № А76-18419/2016 Общество утратило право на применение УСН с III квартала 2015 года в связи с вводом в эксплуатацию и постановкой на учет в качестве основного средства административного здания, которое было построено в период применения УСН с помощью подрядных организаций на основании договоров строительного подряда. В книгу покупок в III квартале 2015 года налогоплательщик включил счета-фактуры, полученные от поставщиков товаров (работ, услуг) за весь период строительства данного объекта. Сумма НДС заявлена к возмещению. ИФНС отказала в принятии соответствующих сумм налоговых вычетов, так как налогоплательщик в данном периоде применял УСН с объектом налогообложения «доходы». Претензий к правильности оформления счетов-фактур и достоверности заявленных хозяйственных операций заявлено не было.

Никаких препятствий для применения спорных вычетов в III квартале 2015 года не установлено.

Если в период применения организацией УСН с объектом налогообложения в виде доходов объекты капитального строительства в эксплуатацию не вводились, то есть не использовались при применении данной системы налогообложения, то после перехода на общий режим налогообложения суммы НДС, предъявленные по товарам (работам, услугам) подрядными организациями (заказчиками-застройщиками) при проведении ими капитального строительства, а также суммы НДС по товарам (работам, услугам), приобретенным для выполнения этих работ, принимаются к вычету в общеустановленном порядке (письмо Минфина России от 16 февраля 2015 г. № 03-11-06/2/6844).

Доводы инспекции о том, что был пропущен срок для применения вычета НДС по счетам-фактурам, выставленным за весь период строительства, суд отклонил. Право вычета НДС возникло у общества именно в III квартале 2015 года, после ввода в эксплуатацию указанного объекта основных средств, в период, когда налогоплательщик перешел на общую систему налогообложения (www.buhgalteria.ru)

Источник: http://lawedication.com/blog/2017/08/15/vychet-nds-pri-perexode-s-usn-na-obshhij-rezhim/