Подоходный налог и страховые взносы с пособий

Начисляя работникам пособия за счет средств ФСЗН и Белгосстраха, организации допускают типичные нарушения при исчислении подоходного налога, а также страховых взносов в ФСЗН и Белгосстрах. Разберемся с этими нехитрыми вопросами.

Какие пособия выплачивают наниматели за счет средств ФСЗН и Белгосстраха?

Наниматели за счет средств ФСЗН выплачивают :

— пособие по временной нетрудоспособности (в том числе по уходу за больным ребенком);

— пособие по беременности и родам и доплату к нему;

— пособие женщинам, ставшим на учет в организациях здравоохранения до 12-недельного срока беременности (далее — пособие женщинам, ставшим на учет до 12-недельного срока беременности);

— пособие в связи с рождением ребенка;

— пособие по уходу за ребенком в возрасте до 3 лет;

— пособие на детей в возрасте от 3 до 18 лет в период воспитания ребенка в возрасте до 3 лет (далее — пособие на детей в возрасте от 3 до 18 лет);

— пособие на детей старше 3 лет из отдельных категорий семей (далее — пособие на детей старше 3 лет);

— пособие на погребение.

За счет средств Белгосстраха наниматели выплачивают пособие по временной нетрудоспособности при наступлении страхового случая по договорам обязательного страхования от несчастных случаев на производстве и профессиональных заболеваний .

Исчисляется ли подоходный налог из пособий?

Пособия относятся к объектам налогообложения подоходным налогом . В то же время к освобождаемым от налогообложения относятся:

1) пособия, выплачиваемые за счет средств ФСЗН. Исключение составляет пособие по временной нетрудоспособности, в том числе по уходу за больным ребенком ;

2) пособие по временной нетрудоспособности, выплачиваемое за счет Белгосстраха .

Таким образом, подоходный налог следует удержать только из пособий по временной нетрудоспособности, которые назначаются за счет средств ФСЗН. При этом не имеет значения, заболел (получил травму) сам работник либо он ухаживал за больным ребенком или другим членом семьи.

При исчислении подоходного налога из пособий по временной нетрудоспособности надо учесть следующие моменты:

1) период освобождения от работы по больничному может захватывать разные месяцы или даже годы.

При исчислении подоходного налога суммы пособия за дни, приходящиеся на разные месяцы, включаются в доход того месяца, за который это пособие начислено.

Рассчитывается подоходный налог с полной суммы дохода работника за месяц (зарплата, пособие по временной нетрудоспособности и другие выплаты от нанимателя) ;

2) по месту основной работы полагающиеся работнику налоговые вычеты (стандартные, социальные, имущественный) применяются к общей сумме дохода (включая пособие).

Кроме того, в случае внутреннего совместительства работнику будет назначаться пособие отдельно по месту основной работы и по совместительству.

При этом вычеты применяются к общей сумме дохода, выплачиваемого по месту основной работы и по совместительству (включая пособие, назначенное по этим двум местам работы) .

Надо ли начислять взносы в ФСЗН и Белгосстрах?

Взносы в ФСЗН (в том числе на профессиональное пенсионное страхование) и в Белгосстрах на суммы любых пособий, выплаченных за счет средств ФСЗН и Белгосстраха, не начисляются .

Внимание!

Оплата дополнительного свободного от работы дня, который ежемесячно предоставляется за счет средств ФСЗН одному из родителей ребенка-инвалида, пособием не является. Эти суммы облагаются подоходным налогом. Страховые взносы в ФСЗН и Белгосстрах на них не начисляются .

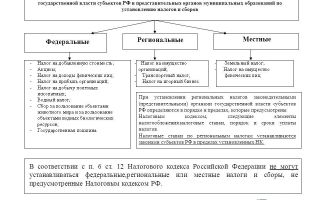

Обобщим информацию об удержании подоходного налога с пособий и о начислении на них взносов в ФСЗН и Белгосстрах, представив ее в виде схемы.

скачать схему

Пример

Работница трудится в организации по месту основной работы (полная ставка) и по совместительству (0,25 ставки).

Она представила нанимателю листки нетрудоспособности в связи:

— с профессиональным заболеванием — за период с 5 по 14 июня 2018 г.;

— уходом за больным ребенком — за период с 28 июня по 6 июля 2018 г.;

— беременностью и родами — на период с 23 июля по 25 ноября 2018 г.

У работницы есть ребенок, которому 2 июля 2018 г. исполнилось 3 года.

Информацию о начислениях работнице за июнь и июль представим в виде таблицы.

Таблица

| Вид выплаты | Начислено, руб. | |||

| за июнь | за июль | |||

| место основной работы | совместительство | место основной работы | совместительство | |

| Зарплата | 450,39 | 89,64 | 360,08 | 80,04 |

| Пособие по временной нетрудоспособности за счет Белгосстраха | 152,09 | 34,15 | — | — |

| Пособие по временной нетрудоспособности за счет ФСЗН | 66,03 | 14,01 | 132,06 | 28,02 |

| Пособие по уходу за ребенком в возрасте до 3 лет | 312,03 | — | 20,13(312,03 / 31 x 2) | — |

| Пособие по беременности и родам | 250,38 | 47,25 | ||

| Итого | 980,54 | 137,80 | 762,65 | 155,31 |

| ———————————По листку нетрудоспособности на июнь приходится 3 календарных дня июня, на июль — 6 календарных дней.Это пособие назначено на первого ребенка в семье. В июне оно выплачено за весь месяц, в июле — за 2 дня.По листку нетрудоспособности по беременности и родам на июль приходится 9 календарных дней. |

Подоходным налогом из всех начисленных выплат облагаются только суммы зарплаты и пособия по временной нетрудоспособности, назначенного за счет средств ФСЗН.

Расчет подоходного налога представим в виде таблицы.

Таблица

| Показатель | Июнь | Июль |

| Облагаемый доход, руб. | 620,07(450,39 + 89,64 + 66,03 +14,01) | 600,20(360,08 +80,04 +132,06 +28,02) |

| Стандартный вычет на работницу, руб. | — | 102 |

| Стандартный вычет на ребенка, руб. | 30 | 30 |

| Подоходный налог, руб. | 76,71((620,07 — 30) x 13%) | 60,87((600,20 — 102 — 30) x 13%) |

| ———————————В июле работнице предоставляются вычеты в размере 102 руб., т.к. ее доход за этот месяц, подлежащий налогообложению, не превысил 620 руб. |

Страховые взносы в ФСЗН и Белгосстрах начисляются только на зарплату.

Начисление этих взносов также представим в виде таблицы.

Таблица

| Показатель | Июнь | Июль |

| Объект для начисления страховых взносов в ФСЗН и Белгосстрах, руб. | 540,03(450,39 + 89,64) | 440,12(360,08 + 80,04) |

| Сумма взносов в ФСЗН, руб. | 189,01(540,03 x 34% + 540,03 x 1%) | 154,04(440,12 x 34% + 440,12 x 1%) |

| Сумма взносов в Белгосстрах, руб. | 3,24(540,03 x 0,6%) | 2,64(440,12 x 0,6%) |

| ———————————Начисляются за счет средств нанимателя 34%, у работницы удерживается 1%.В организации применяется страховой тариф 0,6%. |

Источник: https://ilex.by/podohodnyj-nalog-i-strahovye-vznosy-s-posobij/

Компенсация (пособие) 50 рублей на ребёнка до трех лет

Правом на получение ежемесячной компенсации в размере 50 рублей обладают лица фактически осуществляющее уход за ребенком и состоящее в трудовых отношениях с организациями независимо от их организационно-правовых форм. Такими лицами, помимо мамы ребенка, могут быть: отец, усыновитель, опекун, бабушка, дедушка, другой родственник, то есть трудоустроенные граждане, фактически ухаживающие за ребенком.

Также право на получение компенсации (пособия) в размере 50 рублей возникает еще у 4-х категорий граждан:

- у студентов вузов, учащихся техникумов, аспирантов вузов, обучающихся с отрывом от производства и находящихся в академических отпусках;

- у женщин, уволенных в связи с ликвидацией организации, если они находились на момент увольнения в отпуске по уходу за ребенком и не получают пособие по безработице;

- у женщин-военнослужащих, находящихся в отпуске по уходу за ребенком;

- у неработающих жен лиц рядового и начальствующего состава ОВД, ГПС, фактически проживающих вместе с мужьями и не работающих в связи с отсутствием возможности трудоустройства, и не получающих пособия по безработице.

Если женщина во время нахождения в отпуске по уходу за ребенком решила работать на условиях неполного рабочего времени или на дому с сохранением права на получение пособия до 1,5 лет, то право на компенсацию в размере 50 рублей она не теряет.

Как получить компенсацию в размере 50 рублей

Пособия и материнский капитал в 2017 году

Порядок назначения ежемесячной компенсационной выплаты в размере 50 рублей утвержден постановлением Правительства РФ от 03.11.94 №1206.

Данная выплата носит заявительный характер, то есть право на получение компенсации возникает у лица, находящегося в отпуске по уходу, только с момента обращения с соответствующим заявлением к работодателю.

Для обучающихся – к руководителю соответствующего образовательного учреждения. Для уволенных – в орган социальной защиты населения по месту жительства.

К заявлению необходимо приложить копию приказа о предоставлении отпуска по уходу за ребенком. Для получающих выплаты в органах соцзащиты дополнительно к заявлению представляются:

- копия свидетельства о рождении ребенка,

- трудовая книжка,

- справка органов государственной службы занятости о невыплате пособия по безработице.

Решение о назначении ежемесячных компенсационных выплат принимается администрацией организации, руководителем воинского формирования, руководителем соответствующего образовательного или научно-исследовательского учреждения или руководителем органа социальной защиты населения в 10-дневный срок со дня поступления документов.

В случае отказа в назначении ежемесячных компенсационных выплат заявителя обязаны письменно известить об этом в 5-дневный срок после принятия соответствующего решения с указанием причины отказа и порядка его обжалования.

Ежемесячная компенсационная выплата назначается со дня предоставления отпуска по уходу за ребенком (для обучающихся – со дня предоставления академического отпуска по медицинским показаниям), если обращение за ними последовало не позднее 6 месяцев со дня предоставления указанного отпуска.

м

При обращении за назначением ежемесячных компенсационных выплат по истечении 6 месяцев со дня предоставления отпуска по уходу за ребенком они назначаются и выплачиваются за истекшее время, но не более чем за 6 месяцев со дня подачи заявления о назначении этих выплат.

Выплата ежемесячной компенсации (пособия) осуществляется за текущий месяц в сроки, установленные для выплаты ежемесячного пособия на период отпуска по уходу за ребенком до достижения им возраста полутора лет; для обучающихся в сроки, установленные для выплаты стипендий.

Ежемесячные компенсационные выплаты в размере 50 рублей, не облагаются налогами и страховыми взносами.

В районах и местностях, где установлены районные коэффициенты к заработной плате, размер ежемесячных компенсационных выплат определяется с применением этих коэффициентов.

Когда выплаты прекращаются

Выплата ежемесячной компенсации (пособия) прекращается начиная с месяца, следующего за тем месяцем, в котором наступили следующие обстоятельства:

- прерывание отпуска по уходу и выход женщины на полный рабочий день;

- наступление отпуска по беременности и родам у женщин, находящихся в отпуске по уходу за 1 ребенком;

- увольнение работника по собственному желанию;

- назначение пособия по безработице;

- нахождение ребенка на полном государственном обеспечении;

- лишение родителя, осуществляющего уход за ребенком, родительских прав.

Получатели ежемесячных компенсационных выплат обязаны извещать обо всех изменениях, влияющих на их выплату, администрацию организации, руководителя воинского формирования или органа социальной защиты населения.

Основные заблуждения

– Не совсем так. Право на получение данной компенсационной выплаты возникает у лиц, находящихся в отпуске по уходу за ребенком до достижения им возраста 3 лет.

Отпуск по уходу начинается со следующего дня после окончания отпуска по беременности и родам.

То есть выплата в размере 50 рублей назначается и выплачивается и в период оплачиваемого отпуска по уходу до 1,5 лет и находящимся в неоплачиваемом отпуске по уходу за ребенком до достижения им возраста трех лет.

– Нет, выплата пособия производится матери, а не на ребенка в качестве компенсации за утраченный заработок и не зависит от количества детей.

– Нет, данная выплата, в отличие от пособия по уходу за ребенком, осуществляются за счет собственных средств работодателя и данные расходы ему никто не возмещает. Это именно тот случай, когда пособие выплачивается «из собственного кармана».

– Указом Президента РФ от 30.05.

1994 №1110 «О размере компенсационных выплат отдельным категориям граждан» установлено, что матерям (или другим родственникам, фактически осуществляющим уход за ребенком), состоящим в трудовых отношениях и находящимся в отпуске по уходу за ребенком до достижения им 3-летнего возраста, производятся ежемесячные компенсационные выплаты в размере 50 рублей. Таким образом, данная выплата является обязательной для работодателя.

– Нет, право на получение имеют лица, состоящие в трудовых отношениях на условиях найма с организациями независимо от их организационно-правовых форм.

То есть, обязанность по выплате компенсации в размере 50 рублей возложена только на юридические лица, и индивидуальный предприниматель не обязан производить указанные выплаты своему работнику, находящемуся в отпуске по уходу за ребенком.

© Copyright: kukuzya.ru

Запрещено любое копирование материала без согласия редакции.Источник: https://www.kukuzya.ru/page/kompensaciya-posobie-50-rubley-na-rebyonka-do-treh-let

Пособия, не облагаемые страховыми взносами

Перечень сумм, не подлежащих обложению страховыми взносами у плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, установлен ст. 9 Федерального закона N 212-ФЗ.

Согласно п. 1 ч. 1 ст.

9 Федерального закона N 212-ФЗ не подлежат обложению страховыми взносами государственные пособия, выплачиваемые в соответствии с законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, в том числе пособия по безработице, а также пособия и иные виды обязательного страхового обеспечения по обязательному социальному страхованию.

Таким образом, кроме пособий по безработице, а также пособий и иных видов обязательного страхового обеспечения по обязательному социальному страхованию, не подлежат обложению страховыми взносами государственные пособия, выплачиваемые работодателями, если они выплачены в соответствии с законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления. Иначе говоря, если данные пособия назначены, рассчитаны и выплачены в порядке, размере и на условиях, установленных соответствующими законами (решениями), то они не облагаются страховыми взносами.

Рассмотрим подробнее государственные пособия, выплачиваемые работодателем.

Прежде всего, отметим, что отношения в системе обязательного социального страхования Российской Федерации регулирует Федеральный закон от 16 июля 1999 г. N 165-ФЗ «Об основах обязательного социального страхования» (далее — Федеральный закон N 165-ФЗ).

Данный Закон определяет правовое положение субъектов обязательного социального страхования, основания возникновения и порядок осуществления их прав и обязанностей, ответственность субъектов обязательного социального страхования, а также устанавливает основы государственного регулирования обязательного социального страхования.

Видами социальных страховых рисков, согласно ст.

7 Федерального закона N 165-ФЗ, являются необходимость получения медицинской помощи, утрата застрахованным лицом заработка (выплат, вознаграждений в пользу застрахованного лица) или другого дохода в связи с наступлением страхового случая, дополнительные расходы застрахованного лица или членов его семьи в связи с наступлением страхового случая.

Страховыми случаями признаются: достижение пенсионного возраста, наступление инвалидности, потеря кормильца, заболевание, травма, несчастный случай на производстве или профессиональное заболевание, беременность и роды, рождение ребенка (детей), уход за ребенком в возрасте до полутора лет и другие случаи, установленные федеральными законами о конкретных видах обязательного социального страхования.

Законодательством Российской Федерации установлены виды пособий, выплачиваемые за счет средств ФСС РФ, к которым относятся:

— пособие по временной нетрудоспособности;

— пособие по беременности и родам;

— единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

— единовременное пособие при рождении ребенка;

— ежемесячное пособие по уходу за ребенком;

— ежемесячное пособие на ребенка;

— единовременное пособие при передаче ребенка на воспитание в семью;

— пособие при усыновлении ребенка;

— оплата дополнительных выходных дней для ухода за детьми-инвалидами;

— пособие на погребение.

Следует отметить, что отношения по обязательному социальному страхованию возникают у страхователя (работодателя) по всем видам обязательного социального страхования с момента заключения с работником трудового договора (ст. 9 Федерального закона N 165-ФЗ).

Пособие по временной нетрудоспособности

Условия, размеры и порядок обеспечения пособиями по временной нетрудоспособности установлены Федеральным законом от 29 декабря 2006 г.

N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

Отметим, что данный Федеральный закон не распространяется на отношения, связанные с обеспечением граждан пособиями по временной нетрудоспособности в связи с несчастным случаем на производстве или профессиональным заболеванием.

Обратите внимание, что с 1 января 2010 г. размер пособия по временной нетрудоспособности не ограничен максимальным размером, на что указывают п. 16, пп. «ж» п. 23 ст. 34 Федерального закона от 24 июля 2009 г.

N 213-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с принятием Федерального закона «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования».

Вместе с тем с 1 января 2010 г. необходимо учитывать новый п. 3.1, введенный в ст.

14 Федерального закона N 255-ФЗ, согласно которому средний дневной заработок, из которого исчисляются пособия по временной нетрудоспособности, не может превышать средний дневной заработок, определяемый путем деления предельной величины базы для начисления страховых взносов в ФСС Российской Федерации, установленной ч. 4 ст. 8 Федерального закона N 212-ФЗ на день наступления страхового случая, на 365.

В соответствии с ч. 4 ст.

8 Федерального закона N 212-ФЗ для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, база для начисления страховых взносов в отношении каждого физического лица устанавливается в сумме, не превышающей 415 000 руб. нарастающим итогом с начала расчетного периода. С сумм выплат и иных вознаграждений в пользу физического лица, превышающих 415 000 руб. нарастающим итогом с начала расчетного периода, страховые взносы не взимаются.

Таким образом, исходя из указанного предела средний дневной заработок, из которого исчисляются пособия по временной нетрудоспособности, не может превышать 1136,99 рубля (415 000 руб. / 365).

Пособие по беременности и родам, пособие при усыновлении ребенка

На основании ст. 255 Трудового кодекса РФ женщинам по их заявлению и на основании выданного в установленном порядке листка нетрудоспособности предоставляются отпуска по беременности и родам с выплатой пособия по государственному социальному страхованию в установленном федеральными законами размере.

Пособие по беременности и родам, согласно ст. 11 Федерального закона N 255-ФЗ, выплачивается застрахованной женщине в размере 100% среднего заработка.

Размер пособия по беременности и родам, также как и размер пособия по временной нетрудоспособности, не ограничен максимальной величиной (п. 18, пп. «ж» п. 23 ст. 34 Федерального закона N 213-ФЗ) и рассчитывается в том же порядке, что и пособие по временной нетрудоспособности.

Работникам, усыновившим ребенка (детей), назначается и выплачивается пособие при усыновлении ребенка в порядке и размере, установленных для выплаты пособия по беременности и родам, что установлено п. 6 Постановления Правительства Российской Федерации от 11 октября 2001 г. N 719 «Об утверждении Порядка предоставления отпусков работникам, усыновившим ребенка».

Ежемесячное пособие по уходу за ребенком

Перечень лиц, имеющих право на получение ежемесячного пособия по уходу за ребенком, указан в ст. 13 Федерального закона от 19 мая 1995 г. N 81-ФЗ «О государственных пособиях гражданам, имеющим детей» (далее — Федеральный закон N 81-ФЗ) и в п. 35 Постановления от 30 декабря 2006 г. N 865 «Об утверждении Положения о назначении и выплате государственных пособий гражданам, имеющим детей».

Минимальный размер пособия гражданам, подлежащим обязательному социальному страхованию и неработающим гражданам, осуществляющим уход за ребенком, составляет с учетом индексации на 1 января 2009 г. — 1873,1 руб. (по уходу за первым ребенком) и 3746,2 руб. (по уходу за вторым и последующими детьми) (ст. 15 Федерального закона N 81-ФЗ).

Максимальный размер пособия по уходу за ребенком гражданам, подлежащим обязательному социальному страхованию, определяется на основании п. 5.1 ст. 14 и ст. 11.2 Федерального закона N 255-ФЗ.

Согласно п. 5.1 ст.

14 Федерального закона N 255-ФЗ средний заработок, из которого исчисляется ежемесячное пособие по уходу за ребенком, не может превышать средний заработок, определяемый путем деления предельной величины базы для начисления страховых взносов в ФСС на день наступления страхового случая, на 12.

Максимальная база для начисления страховых взносов равна 415 000 руб. Ежемесячное пособие по уходу за ребенком выплачивается в размере 40% среднего заработка застрахованного лица, но не менее минимального размера этого пособия, на что указывает ст. 11.2 Федерального закона N 255-ФЗ.

Таким образом, максимальный размер пособия по уходу за ребенком в 2010 г. составляет 13 833,33 руб. (415 000 руб. / 12 x 40%).

Отметим, что в случае ухода за двумя и более детьми до достижения ими возраста полутора лет размер ежемесячного пособия по уходу за ребенком суммируется.

При этом суммированный размер пособия не может превышать 100% среднего заработка застрахованного лица, определенного в порядке, установленном ст.

14 Федерального закона N 255-ФЗ, но не может быть менее суммированного минимального размера этого пособия.

Единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности

Согласно ст. 9 Федерального закона N 81-ФЗ женщины, вставшие на учет в медицинских учреждениях на ранних сроках беременности (до 12 недель), имеют право на единовременное пособие дополнительно к пособию по беременности и родам.

Выплачивается указанное пособие с учетом размера индексации, которая устанавливается Федеральным законом от 24 ноября 2008 г. N 204-ФЗ «О Федеральном бюджете на 2009 год и на плановый период 2010 и 2011 годов». В соответствии с п. 2 ст. 11 Федерального закона N 204-ФЗ размер индексации на 1 января 2009 г. равен 1,13.

Таким образом, единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности, с 1 января 2009 г. составляет 374,62 руб.

Единовременное пособие при рождении ребенка

Право на единовременное пособие при рождении ребенка имеет один из родителей либо лицо, его заменяющее (ст. 11 Федерального закона N 81-ФЗ). В случае рождения двух или более детей указанное пособие выплачивается на каждого ребенка. При рождении мертвого ребенка данное единовременное пособие не выплачивается.

Базовый размер единовременного пособия при рождении ребенка составляет 8000 руб. С учетом индексации с 1 января 2009 г. размер единовременного пособия при рождении ребенка составлял 9989,86 рубля, а с 1 января 2010 г. — 10 988,85 руб.

Ежемесячное пособие на ребенка

В соответствии со ст. 16 Федерального закона N 81-ФЗ размер, порядок назначения, индексации и выплаты ежемесячного пособия на ребенка устанавливаются законами и иными нормативными правовыми актами субъекта Российской Федерации.

Указом Президента Российской Федерации от 30 мая 1994 г. N 1110 «О размере компенсационных выплат отдельным категориям граждан» установлены ежемесячные компенсационные выплаты в размере 50 руб. на период отпуска по уходу за ребенком до достижения им возраста трех лет.

Единовременное пособие при передаче ребенка на воспитание в семью

При передаче ребенка на воспитание в семью (усыновлении, установлении опеки (попечительства) передаче на воспитание в приемную семью детей, оставшихся без попечения родителей) в случае, если родители неизвестны, умерли, объявлены умершими, лишены родительских прав, ограничены в родительских правах, признаны безвестно отсутствующими, недееспособными (ограниченно дееспособными) и тому подобное, на основании ст. 12.1 Федерального закона N 81-ФЗ выплачивается единовременное пособие.

Размер пособия с 1 января 2009 г. составлял с учетом коэффициента индексации — 9989,86 руб., а с 1 января 2010 г. — 10 988,85.

Оплата дополнительных выходных дней для ухода за детьми-инвалидами

Для ухода за детьми-инвалидами одному из родителей (опекуну, попечителю) по письменному заявлению предоставляются четыре дополнительных оплачиваемых выходных дня в месяц, которые могут быть использованы одним из указанных лиц либо разделены ими между собой по их усмотрению (ст. 262 ТК РФ). Оплата каждого дополнительного выходного дня производится в размере среднего заработка и порядке, который устанавливается федеральными законами.

Пособие на погребение

На основании ст. 10 Федерального закона от 12 января 1996 г. N 8-ФЗ «О погребении и похоронном деле», если погребение осуществлялось за счет средств супруга, близких родственников, иных родственников, законного представителя умершего или иного лица, взявшего на себя обязанность осуществить погребение умершего, им выплачивается социальное пособие на погребение.

Указанное пособие выплачивается в размере, равном стоимости услуг, предоставляемых согласно гарантированному перечню услуг по погребению, но не превышающем 4000 руб.

, с последующей индексацией исходя из прогнозируемого уровня инфляции, установленного федеральным законом о федеральном бюджете на очередной финансовый год и плановый период, в сроки, определяемые Правительством Российской Федерации.

Оптимизация страховых взносов, Страховые взносы

Источник: http://www.pnalog.ru/material/posobiya-ne-oblagaemye-strahovymi-vznosami

Как облагается страховыми взносами компенсационная выплата по уходу за ребенком до трех лет

Компенсационная выплата по уходу за ребенком до достижения им возраста трех лет предусмотрена Указом Президента РФ от 30.05.1994 N 1110 “О размере компенсационных выплат отдельным категориям граждан”.

Она установлена в фиксированном размере и составляет 50 руб. в месяц (п. 1 названного Указа) .

——————————–

Если в районах и местностях в установленном порядке применяются районные коэффициенты к зарплате, то размер компенсации определяется с учетом этих коэффициентов (п. 21 Порядка назначения и выплаты ежемесячных компенсационных выплат отдельным категориям граждан, утвержденного Постановлением Правительства РФ от 03.11.1994 N 1206).

Компенсационную выплату работодатель выплачивает из своих средств, направляемых на оплату труда, по следующим правилам (п. п. 11, 15, 17, 20 Порядка назначения и выплаты ежемесячных компенсационных выплат):

– компенсация предназначена работникам, которые находятся в отпуске по уходу за ребенком – матери, отцу, усыновителю, опекуну или другому родственнику;

– выплата назначается со дня начала отпуска по уходу за ребенком. Причем до достижения ребенком возраста полутора лет она выплачивается вместе с пособием по уходу за ребенком, о котором шла речь в предыдущих разделах;

– компенсация выплачивается ежемесячно;

– выплата компенсации прекращается с месяца, следующего за месяцем, в котором наступили обстоятельства для ее прекращения. Такими событиями, например, являются: выход матери на работу до истечения срока отпуска по уходу за ребенком, исполнение ребенку трех лет.

Примечание

Подробнее о порядке назначения и выплаты компенсации по уходу за ребенком до достижения им возраста трех лет читайте в разд. 14.8 “Порядок назначения, расчета и выплаты ежемесячной компенсации по уходу за ребенком до трех лет” Практического пособия по НДФЛ.

Что касается вопроса обложения страховыми взносами компенсационной выплаты по уходу за ребенком до достижения им возраста трех лет, то на него нет однозначного ответа.

Объектом обложения взносами на страхование от производственного травматизма являются выплаты и иные вознаграждения в пользу застрахованных лиц, произведенные в рамках (п. 1 ст. 20.1 Закона N 125-ФЗ):

– трудовых отношений;

– гражданско-правовых договоров, если условия договора обязывают страхователя уплачивать страховые взносы.

При этом Закон N 125-ФЗ не уточняет, что именно следует понимать под выплатами в рамках трудовых отношений. На наш взгляд, это те выплаты физическим лицам, которые связаны с выполнением трудовой функции, носят стимулирующий характер и зависят от результатов труда.

м

Компенсационная выплата по уходу за ребенком до трех лет не отвечает данным признакам. А значит, она не является объектом для начисления страховых взносов.

Однако не исключено, что чиновники ФСС РФ будут придерживаться иной позиции: облагать взносами нужно все выплаты в пользу работников, кроме перечисленных в ст. 20.2 Закона N 125-ФЗ.

При этом список выплат, который содержится в ст. 20.2 Закона N 125-ФЗ, исчерпывающий. Компенсационная выплата по уходу за ребенком до трех лет в нем не поименована.

Таким образом, в случае исключения ее из базы для расчета страховых взносов весьма вероятны претензии со стороны контролирующих органов.

ОБЛАГАЕТСЯ ЛИ СТРАХОВЫМИ ВЗНОСАМИ ДОПЛАТА К КОМПЕНСАЦИОННОЙ ВЫПЛАТЕ ПО УХОДУ ЗА РЕБЕНКОМ ДО ТРЕХ ЛЕТ?

В случае если работодатель выплачивает компенсацию по уходу за ребенком до трех лет в большем размере, чем установлено Указом Президента РФ от 30.05.1994 N 1110, возникает вопрос: нужно ли начислить страховые взносы на сумму превышения?

Отметим, что объектом обложения взносами на страхование от производственного травматизма являются выплаты и иные вознаграждения в пользу застрахованных лиц, произведенные в рамках (п. 1 ст. 20.1 Закона N 125-ФЗ):

– трудовых отношений;

– гражданско-правовых договоров, если условия договора обязывают страхователя уплачивать страховые взносы.

При этом Закон N 125-ФЗ не уточняет, что именно следует понимать под выплатами в рамках трудовых отношений. На наш взгляд, это те выплаты физическим лицам, которые связаны с выполнением трудовой функции, носят стимулирующий характер и зависят от результатов труда.

м

Доплата к компенсационной выплате по уходу за ребенком до трех лет не отвечает данным признакам. А значит, она не является объектом для начисления страховых взносов.

Однако не исключено, что чиновники ФСС РФ будут придерживаться иной позиции: облагать взносами нужно все выплаты в пользу работников, кроме перечисленных в ст. 20.2 Закона N 125-ФЗ.

При этом список выплат, содержащийся в ст. 20.2 Закона N 125-ФЗ, исчерпывающий. Доплата к компенсационной выплате по уходу за ребенком до трех лет в нем не поименована.

Таким образом, в случае исключения ее из базы для расчета страховых взносов весьма вероятны претензии со стороны контролирующих органов.

Примечание

До 2011 г. суммы, на которые не нужно было начислять взносы на страхование от производственного травматизма, содержались в Перечне необлагаемых выплат. Доплата к компенсационной выплате по уходу за ребенком до трех лет не была в нем поименована.

Официальными разъяснениями контролирующих органов о том, как следовало облагать страховыми взносами подобную выплату до 2011 г., мы не располагаем.

Однако на практике органы ФСС РФ часто доначисляли взносы на сумму доплаты к компенсационной выплате.

Они аргументировали это тем, что доплата сверх установленного законодательством размера компенсации в Перечне необлагаемых выплат не предусмотрена.

Источник: http://narodirossii.ru/?p=12397

Пособия по уходу за ребенком

Наиболее остро вопрос социальной поддержки стоит перед родителями до достижения детьми возраста 3 лет.

Осуществление ухода за ребенком отнимает у мамы много сил и времени, в связи с чем она не имеет возможности для трудоустройства и оказывается полностью зависима от материальной поддержки со стороны государства и своего ближайшего окружения. Еще более злободневно эта проблема стоит в отношении матерей-одиночек.

Работающие женщины (либо другие трудоустроенные родственники и опекуны ребенка) согласно ст. 256 Трудового кодекса (ТК) РФ могут оформить по месту работы отпуск по уходу до 3 лет.

Однако ежемесячное пособие для осуществления этого ухода выплачивается в размере всего 40% от среднего заработка и только до достижения ребенком возраста 1.5 лет.

После этого родителям положена только ежемесячная компенсация от работодателя в размере 50 руб.

Для неработающих женщин это пособие можно получить через органы Соцзащиты населения, и его размер строго установлен федеральным законом (эти величины ежегодно подлежат индексации. Работающим пособие назначается не ниже данных сумм, в зависимости от очередности рождения ребенка:

- на первого ребенка — 3065,69 руб.;

- на второго последующих — 6131,37 руб.

Поэтому для обеспечения семьи мамам зачастую приходится выходить на работу, не дожидаясь 3 лет, а ребенка определять в детский сад. Однако и тут существует ряд проблем, препятствующих этому:

- небольшое количество организаций возьмет на работу женщину, имеющую детей до 3-х лет (в том числе из-за необходимости постоянно брать больничный по уходу за ребенком);

- в детских садах России недостаточно ясельных групп, в связи с этим необходима предварительная запись, поэтому достаточно сложно определить туда ребенка.

Итак, гражданам, находящимся в отпуске по уходу за ребенком до 3 лет, полагается два основных вида выплат:

Пособие до 1.5 лет

Получателей пособия до 1,5 лет можно разделить на две категории:

- К первой относятся граждане, которые подлежат обязательному социальному страхованию (официально трудоустроенные).

- Трудоустроенные женщины по истечении отпуска по беременности и родам могут оформить у работодателя оплачиваемый отпуск по уходу за ребенком до 1,5 (3-х) лет.

- Вторая группа — те, кто не относятся к такому виду соц. обеспечения (неработающие), но при этом фактически ухаживают за ребенком до полутора лет.

- Неработающие граждане получают пособие в органе социальной защиты населения (ОСЗН) по собственному месту жительства с момента рождения ребенка.

В обоих случаях обратиться с заявлением необходимо не позднее, чем через полгода после исполнения ребенку полутора лет. Несмотря на это пособие будет выплачено за весь полагающийся период в установленном размере.

Работающим ежемесячная выплата будет составлять 40% от среднего заработка, но не ниже установленного минимального размера и не выше максимального.

Безработным выплачивается фиксированная сумма пособия, которая зависит только от количества детей, рожденных ранее матерью данного ребенка.

Эта сумма приравнивается к минимальной величине, выплачиваемой трудоустроенным. C 01 февраля 2017 она составляет:

- 3065 руб. 69 коп. — на первого ребенка;

- 6131 руб. 37 коп. — на второго и последующих.

В период отпуска по уходу сразу за несколькими детьми в возрасте до полутора лет все пособия складываются, но сумма в общей сложности не может превышать 100% средней зарплаты. Выплата может быть назначено не только родителям, но и другому официально трудоустроенному родственнику по месту его работы, который действительно осуществляет уход за данным ребенком.

Для получения пособия у работодателя следует предоставить в бухгалтерию необходимый комплект документов:

- заявление о назначении пособия;

- копию свидетельства о рождении;

- копия свидетельства предыдущего ребенка;

- справку с места работы второго родителя о том, что пособие ему не назначалось (если он не работает, то копию трудовой книжки и справку из Соцзащиты (ОСЗН) о неполучении пособия);

- копия паспорта заявителя.

Если родители не трудоустроены, то пособие выплачивается в ОСЗН при предоставлении следующего пакета документов:

- заявление с указанием номера счета для перечисления выплаты;

- копии свидетельств, выданных при рождении в ЗАГСе на новорожденного и предыдущего ребенка;

- справка о совместном проживании данного ребенка с родителем, который подает заявление на оформление выплаты;

- трудовые книжки родителей, для тех, кто никогда не работал диплом либо военный билет (для мужчин);

- справка с биржи труда о неполучении пособия по безработице;

- для одинокой матери — справка из ЗАГСа формы 25 о том, что сведениях об отце были внесены в свидетельство ребенка со слов матери.

Компенсационная выплата 50 рублей до 3 лет

Если трудоустроенная мама либо другие родственники оформили отпуск по уходу за ребенком до 3 лет, то на основании Указа Президента от 30.05.

1994 № 1110 им предоставляется ежемесячная денежная выплата в размере 50 рублей. В районах с установленными коэффициентами данная величина пособия определяется с их применением.

Эта сумма не подлежит ежегодной индексации и с 1994 не повышалась.

За оформлением данного пособия необходимо обращаться с заявлением к работодателю не позднее 6 месяцев со дня оформления отпуска. При обращении по истечении этого срока величина доплаты не будет превышать полугодовой размер пособия. Финансирование данной выплаты осуществляется из средств, перечисляемых на оплату труда предприятием.

При увольнении женщины, находящейся в отпуске по уходу, по причине ликвидации организации, за получением данной компенсации ей необходимо обращаться в районный отдел соцзащиты (при условии, что она не обратилась за получением пособия по безработице в центр занятости населения).

Гражданам, осуществляющим уход за ребенком в возрасте от 1,5 до 3 лет, которые постоянно проживают или работают на территории с правом на отселение или с льготным социально-экономическим статусом, подвергшейся радиационному воздействию после Чернобыльской катастрофы, в соответствии со ст. 18 закона № 1244-1 от 15.05.1991 г.

выплачивается ежемесячное чернобыльское пособие в размере 6000 рублей. Этой категории получателей также предоставляется доплата к пособию по уходу до 1,5 лет, которая составляет 3000 рублей.

м

8 ноября 2016 года депутаты от партии ЛДПР внесли законопроект, предусматривающий продлить пособие по уходу до 3-х лет и увеличить его минимальные суммы:

- до величины МРОТ (минимальный размер оплаты труда — 7500 руб.) — за первого ребенка;

- до двух МРОТ (15000 руб.) — за второго и последующих детей.

Правительство не поддержало данный законопроект, так как в нем не были указаны источники для дополнительного финансирования из федерального бюджета.

Источник: http://detskie-posobiya.molodaja-semja.ru/posobiya-po-uhodu/

Ндфл с пособия до 1 5 лет

Президент РФ считает нецелесообразным введение налога с продаж и прогрессивной шкалы НДФЛ.

При оплате работодателем питания работников, в том числе, по системе шведский стол, у «кормильца» возникают обязанности налогового агента по НДФЛ.

Собственники ликвидируемой компании не могут претендовать на то, чтобы сумму излишне уплаченных фирмой налогов или взносов вернули им.

Если общее собрание учредителей Общества приняло решение о прекращении трудовых отношений с директором и назначило нового, разжалованный директор не может подписать приказ о своем увольнении.

Если в заявлении на регистрацию организации не указан номер офиса, налоговики вправе отказаться регистрировать компанию.

С 01.07.2018 количество регионов, в которых реализуется пилотный проект Соцстраха по прямым выплатам, возрастет с 33 до 39.

Суммы, которые выдаются работнику, направляющемуся в однодневную командировку, в целях начисления НДФЛ и взносов суточными не считаются.

glavkniga.ru

Удерживается ли подоходный налог с пособия по уходу за ребенком до 1,5 лет?

Вот выдержка из 217 статьи Налог. Кодекса РФ:

Соответственно детские пособия не должны облагаться налогом и причем ни пособие до 1.6 лет ребенку, ни до 3-х лет. Если с вас где-то высчитывают бухгалтера этот подоходный с пособия, то действия неправомерные по закону и вы вправе обратиться со всеми документами в налоговую службу.

Доход такой как пособие за ребенка не считается прямым, поэтому и не подлежит налогообложению. Это же не зарплата, и даже доходом не назовешь данные выплаты.

У моей знакомой целый год высчитывал бухгалтер так налог, она взяла и пошла в налоговую, а там ей все и разъяснили, ну в общем проверки были и бухгалтера уволили вообще, а знакомой деньги вернули.

www.bolshoyvopros.ru

Пособие по беременности и родам в 2-НДФЛ

Облагаются ли декретные НДФЛ

Похожие публикации

Любой работодатель, если сотрудница приносит ему больничный по беременности и родам, обязан выплатить ей соответствующее пособие. Обычно все доходы сотрудников работодатель должен прописать в справке 2 НДФЛ. Пособие по беременности и родам является выплатой по больничному листу, поэтому часто возникает вопрос, надо ли его отражать в справке о доходах и в каком виде.

Облагается ли НДФЛ пособие по беременности и родам

Когда сотрудник приносит обычный больничный по временной нетрудоспособности, пособие по нему облагается налогом на доходы.

То есть необходимо рассчитать выплату по больничному, для которого вам потребуется справка 182н о сумме заработка, если сотрудник работал в вашей компании менее 2 лет, вычесть из рассчитанного пособия 13% НДФЛ и сумму за вычетом налога выдать сотруднику. Однако это правило не касается пособия по беременности и родам.

Не облагается НДФЛ этот вид государственных пособий. Об этом ясно сказано в пункте 1 статьи 217 НК РФ. А доходы сотрудников, которые не облагаются налогом, отражать в справке 2-НДФЛ не нужно.

Облагается ли пособие с ребенком до 1,5 лет НДФЛ

Пособие по уходу за ребенком до 1,5 лет относится к таким же законодательно установленным выплатам, и в соответствии с пунктом 1 статьи 217 оно не облагается налогом на доходы.

Так как нет налога, то в 2 НДФЛ отпуск по уходу за ребенком также не отражается.

Поэтому если сотрудница сидит дома, не работает в режиме неполного рабочего времени, и вы не выплачиваете ей ничего, кроме «детских» денег, то и 2 НДФЛ на такую сотрудницу подавать не нужно.

Не путайте при этом «детские» с больничным по уходу за больным ребенком. Этот вид пособий, так же, как по временной нетрудоспособности, облагается НДФЛ.

Поэтому, если мама получила больничный в связи с болезнью ребенка, в справке 2 НДФЛ такое пособие по уходу за ребенком должно быть отмечено, как доход налогоплательщика.

Так же, как обычное больничное пособие, в справке этот доход прописывается с кодом 2300 (Приказ ФНС России от 10.09.2015 № ММВ-7-11/[email protected]).

Доплата до среднего заработка

В ряде случаев, когда рассчитанные декретные оказываются меньше среднего заработка сотрудницы, работодатели могут доплатить ей деньги и выплатить больше, чем положено.

Напомним, что средний заработок не может превышать лимит базы по взносам. Такая доплата до среднего заработка не относится к госпособиям, поэтому с этой суммы надо будет рассчитать НДФЛ.

В справке 2-НДФЛ доплата к пособию по беременности и родам должна быть отражена. Код дохода для этих денег – 4800 «Иные доходы».

spmag.ru

Указывается ли пособие по уходу за ребенком до 1,5 лет в справке 2-НДФЛ?

Добрый день! Я обратилась к работадателю за справкой 2НДФЛ (для ипотеки), на данный момент я нахожусь в отпуске по уходу за ребёнком до 1.5 лет и получаю соответствующее пособие (на зарплатную карту).

На работе мне сказали, что данное пособие налогом не облагается и по этой причине 2НДФЛ мне не выдают.

Хотелось бы знать, действительно ли данное пособие не указывается в 2НДФЛ? И могут ли по этой причине отказать в выдаче справки?

20 Декабря 2015, 11:43 Анна, г. Саратов

Ответы юристов (4)

Добрый день! Работодатель прав. В справке 2-НДФЛ отражаются только доходы налогоплательщика, облагаемые налогом. А пособие по уходу за ребенком НДФЛ не облагается в соответствии со ст. 217 НК РФ:

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

1) государственные пособия, за исключением пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также иные выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством.Есть вопрос к юристу?

Источник: http://yurist-moscow.ru/ndfl-s-posobija-do-1-5-let/

Пособие по уходу за ребенком до 3 лет — размер детского, по уходу, трех, после в 2018 году

Вопрос о размере детского пособия по уходу за ребенком до 3 лет тревожит всех родителей, которые находятся в декретном отпуске.

Остались ли правила начисления в 2018 году неизменными или правительством внесено правки в нормативные документы Российской Федерации? В последнее время в России наблюдается сокращение рождаемости.

Чтобы решить данную проблему, на государственном уровне принимаются решения о предоставлении материальной помощи молодым матерям. Женщины могут рассчитывать на получение пособия на ребенка.

Но размер и правила таких перечислений постоянно меняются. Какие же суммы выплачиваются матерям на данный момент, и получают ли детское пособие до 3 лет?

Но все ли могут получать предусмотренные законодательством суммы или есть граждане, которым такие выплаты не производятся? Разберемся в данной дилемме.

Основные определения

Детским пособием называют выплату, что устанавливается правительством России для беременных женщин, молодых мам или других лиц, что осуществляют уход за ребенком.

Пособие – государственная поддержка молодым семьям, которое в общих случаях платится тем лицам, что производили перечисления в ФСС.

Детское пособие может выплачиваться из бюджета федерального или регионального уровня.

Причем, в каждой области могут устанавливаться особые правила предоставления материальной помощи матери-одиночке, многодетной семье и т. д.

Кому положены?

Пособия на детей полагаются:

Всем лицам с российским гражданством Что проживают в рамках страны постоянно и имеют малолетнего ребенка Гражданам России, которые живут за границей Но состоят на учете в консульстве Иностранным гражданам Что временно проживают в Российской Федерации, являются трудоустроенными на российских предприятиях или имеют свой бизнес, выплачивают страховые взносы во внебюджетные фонды и суммы налогов Лица со статусом беженцев — В том случае, когда мать/отец лишены родительских прав, или их ребенок находится на полном государственном обеспечении, они не имеют права на получение детского пособия.

На выплату детского пособия может рассчитывать:

- мать ребенка;

- отец;

- усыновитель;

- опекун;

- бабушка или дедушка;

- другой родственник, который достиг совершеннолетия.

Постоянная компенсация по уходу за малышом до 3 лет полагается далеко не всем. Она доступна только таким категориям населения, которые по уважительной причине не могут выйти на работу.

Выплачивается:

- маме, что является инвалидом 1, 2 группы;

- маме, что служит на контрактной основе в военных подразделениях;

- маме, что является гражданским служащим в воинском формировании за границей;

- безработной женщине, которая уволена при закрытии предприятия, если на момент его ликвидации она находилась в отпуске по уходу за малышом, и не получает пособия из центра занятости;

- безработной женщине, которая проходит переподготовку;

- женщине, что осуществляет уход за ребенком-инвалидом.

Если мать является студенткой очного отделения учебного учреждения, она также вправе рассчитывать на получение пособия на ребенка.

А для женщины, что является сотрудником вооруженных сил, предполагается выплата, большая за пособие других граждан, в полтора раза.

Законные основания

О правилах оформления и выплаты пособий на детей говорится в таких нормативных документах России:

Размер пособия по уходу за ребенком до 3 лет ↑

После того, как родится ребенок, женщина имеет право оформить пособие по уходу за ним. Размер таких выплат будет рассчитываться как 40% от среднемесячной зарплаты.

Но государством устанавливается минимальный и максимальный размер таких перечислений. В 2018 году родителю малолетнего ребенка полагается пособие, величина которого не ниже 2 718 рублей на первенца, 5 436 – на каждого последующего малыша.

Для отдельных граждан (уволенных с ликвидируемой фирмы, матерей-военнослужащих и т. д.) установлено такую максимальную сумму – 10 873 руб.

Максимум, который подлежит соцстрахованию обязательного характера – 19855 руб. После того, как ребенку исполнится 1,5 года, такие пособия прекращают выплачиваться.

Но находиться в отпуске по уходу за ребенком женщина имеет право до 3-летнего возраста ребенка. В период с 1,5 до 3-х лет малыша женщине не будет оказано материальную поддержку от государства.

Организационно-правовая форма учреждения не имеет значения. Такие же права есть и женщины, которая служит в военных подразделениях.

Предполагается, что размеры пособий в следующем году останутся примерно на том же уровне, что и сейчас. Может немного увеличиться выплата на ребенка, которому не исполнилось полутора лет.

Порядок оформления выплат

Обратиться за выплатой можно также в орган социальной защиты по месту проживания.

Перечислим документы, необходимые для оформления детского пособия:

- Заявление, составленное в соответствии с правилами, прописанными в законодательстве.

- Приказ о назначении отпуска по уходу за малышом, где стоит дата его начала и окончания.

- Свидетельство о рождении младенца.

- Ксерокопия трудовой книжки.

- Гражданское удостоверение личности.

- Ксерокопия свидетельства об опекунстве.

- Копии свидетельств о рождении предыдущих детей (нужны для определения размера пособия).

- Документ с места работы второго родителя, который станет подтверждением, что он не оформлял пособие по уходу за ребенком.

Если планируется получить компенсационную выплату от органа местного самоуправления или соцслужбы, стоит подать такие справки для детских пособий:

- Документ из центра занятости, что станет подтверждением отсутствия выплаты по безработице.

- Ксерокопию свидетельства о рождении малыша.

- Паспорт гражданина России.

- Заявление, в котором будет описано желаемый способ получения сумм.

- Заявление, в котором излагается просьба о назначении данной соцпомощи.

- Справку, в которой описан состав семьи.

- Документ с прежнего места работы о том, что женщина отправилась в отпуск по уходу за ребенком.

- Справку о прибыли от прежнего работодателя.

- Документ, который выдается центром занятости, где будет указано, что лицо не получает выплат по безработице.

Собранная документация может предоставляться гражданином, который оформляет отпуск и пособие, такими способами:

- при личном посещении соответствующего органа;

- через представителя;

- посредством почтового отделения;

- через интернет-порталы Госуслуг.

В том случае, если выполнены все условия для получения выплат, заявитель собирает документы и представляет их по месту работы.

Решение о том, должно ли перечисляться пособие лицу, подавшему заявление, работодатель принимает в течение 10 дней. В решениях должна уточняться сумма с учетом коэффициента, а также сроки произведения перечислений.

Чтобы получить полагающееся пособие, женщина обращается к бухгалтеру компании, в которой работает.

Безработные граждане представляют документы исключительно в региональное отделение органа социальной защиты России. Пособие будет выплачиваться за счет средств ФСС (за счет ранее уплаченных взносов).

Компенсация не будет выплачиваться в случаях, прописанных в ч. 3 ст. 256 Трудового кодекса Российской Федерации, п. 17 Приказа от 3.11.1994 № 1206:

- если ребенку исполнится 3 года;

- сотрудник предприятия уволится по собственному желанию;

- если ребенка переведено на полное обеспечение за государственные средства;

- если родитель лишается прав на малыша;

- если возникнет ситуация, что не оговаривается в законодательстве.

Выплаты должны производиться:

Для работающей женщины Компанией, с которой она заключала трудовой договор Для безработной Органами соцзащиты населения Помните, что работодатель не имеет права задерживать перечисление пособия, иначе он должен будет понести ответственность в соответствии с законодательством Российской Федерации.

Как узнать сумму?

Если женщина до момента оформления отпуска по беременности работала в компании, размер пособия будет определен на основании ее средней заработной платы.

Пособие начисляется в размере 40% от заработка. Но величина выплат не может быть больше 17 990 рублей.

Для неработающих молодых мам сумма пособия определяется на основании минимального размера оплаты труда.

Выплата в период с 1,5 до 3 лет ребенка составляет 50 рублей в месяц. В каждом регионе правительство вправе увеличивать такой показатель на региональные коэффициенты

Как провести расчеты в таком случае? Бухгалтер рассчитывает стоимость 1 дня и умножает результат на количество дней, прописанных в решении компании.

Формула выглядит так:

Размер пособия по уходу за ребенком до 1,5 лет определяется по такой формуле:Установленные сроки

Декретное пособие до 3 лет назначается с того момента, как женщина (или другой родственник) отправится в отпуск по уходу за ребенком.

Если работодатель отказывает в назначении пособия, он в течение 5 дней должен об этом известить заявителя. Необходимо в уведомлении указать причину, по которой выплата не может производиться.

Стоит помнить такие правила:

Чтобы оформить декретные выплаты Претенденту на получение пособия стоит подать документы не позже, чем через полгода после окончания отпуска Чтобы получить социальную помощь на ребенка Необходимо отправиться в отделение уполномоченного органа до того, как малышу исполнится 1 год Чтобы получить пособие по уходу до полутора лет Стоит представить документы не позднее, чем через полгода с момента достижения полуторагодовалого возраста Если пропустить такие сроки, пособие будет выплачиваться с того момента, как подано пакет документации.

Облагается ли страховыми взносами?Видео: справка для получения детских пособий

В соответствии с Указом № 1110 мать, что является трудоустроенной и находится в декретном отпуске по уходу за ребенком до 3 лет, получает выплаты, которые не являются объектом обложения страховыми взносами.

Возникающие вопросы ↑

Ведь в таких случаях используются особые правила начисления средств. Обратимся к закону о детских пособиях и выясним, какие права есть у таких категорий граждан.

Нюансы для матерей-одиночек

Мать-одиночка может получить повышенное пособие, если:

В свидетельстве о рождении ребенка не указан второй родитель или записан со слов мамы Если она вступит в брак, то право матери-одиночки будет сохранено Если одинокая женщина усыновляет малыша После завершения судебного процесса по усыновлению При признании отцовства в соответствии с законодательством России, или при усыновлении ребенка супругом матери, повышенные выплаты прекращаются.

Но для этого мать должна будет ежегодно подтверждать статус одиночки, чтобы выплату продлили. Пособие будет выплачиваться в размере, установленном правительством субъектов Российской Федерации.

К примеру, в Москве размер такого платежа составляет 750 рублей до 16-летнего возраста ребенка. До трехлетия же малыша мама будет получать 675 рублей как возмещение увеличения стоимости продуктов.

Сколько платят при рождении 3 ребенка?

Сумма единовременной выплаты ежегодно индексируется. В 2018 году она составляет 14 497 руб. Есть регионы, в которых устанавливается доплата пособия на третьего ребенка, в результате сумма может достигнуть 20 тыс.

Размер пособия на ребенка до 1,5 лет не должна составлять меньше 5436 руб. Установлен и максимум – 19855. За малыша 1,5 – 3 лет вы получите 60 рублей в месяц.

Что получают многодетные семьи?

Согласно Указу президента, с 2013 г. в большинстве территориальных округов РФ введено ежемесячные детские пособия от 1,5 до 3 лет для многодетной семьи.

Чтобы получить денежную компенсацию на третьего и каждого последующего ребенка, стоит выполнить ряд условий:

- семья заявителя должна жить в области, где отмечается низкая рождаемость;

- дети, на которых должна производиться выплата, родились не ранее 2013 года;

- семья должна считаться малообеспеченной, то есть такой, в которой средняя прибыль на одного члена не достигает установленной планки прожиточного минимума в территориальном округе.

При неполном рабочем дне

Если женщина, находящаяся в отпуске по уходу за ребенком решает выйти на работу, она имеет на это полное право. Но есть определенные особенности, о которых стоит знать.

Мама ребенка, которому нет 3 лет, может работать неполный рабочий день или неделю. Тогда права на получение пособий будут сохраняться.

Размер заработной платы будет определяться в пропорциональном соотношении отработанного времени. Если же женщина решает приступить к своим трудовым обязанностям на условиях полной ставки, все выплаты будут прекращены.

Чтобы продолжить получать пособие, женщины прибегают к такой хитрости – переоформляют отпуск по уходу за ребенком на другого родственника, который ухаживает за малышом.

В 2018 году правительство собирается внести ряд изменений в начисление пособий на детей. Предполагается отменить получение выплат некоторых детских платежей для тех категорий граждан, чей доход выше среднего.

Пока же указанные выше правила остаются в силе. И вы имеете полное право на них претендовать, если будут соблюдены необходимые условия.

Источник: http://buhonline24.ru/vyplaty-rabotnikam/detskie-posobija/posobie-po-uhodu-za-rebenkom-do-3-let.html