Как подать уточненную декларацию 3 ндфл через личный кабинет

Если вы сдали налоговую декларацию по форме 3-НДФЛ и впоследствии обнаружили, что в ней не отражены некоторые сведения или имеются ошибки, которые приводят к изменению налогооблагаемой базы и, соответственно, влияют на исчисленный размер НДФЛ, значит, в налоговую декларацию нужно внести изменения и подать в налоговый орган уточненную налоговую декларацию (ст. 81 НК РФ). Чтобы подать уточненную налоговую декларацию, рекомендуем придерживаться следующего алгоритма. Шаг 1. Определите, приводят ли обнаруженные ошибки к занижению сумм налога, подлежащего уплате. Если ошибки (искажения) в поданной вами в налоговый орган налоговой декларации по форме 3-НДФЛ приводят к занижению суммы НДФЛ, подлежащей уплате, то вы обязаны внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию (абз. 1 п. 1 ст. 81 НК РФ).

Особенности уточненной налоговой декларации 3-ндфл

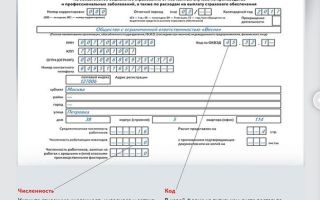

Он предназначен для информирования представителей налоговых служб, что отчет предоставляется повторно. Специальный раздел располагается в левой верхней части титульного листа и включает в себя 3 ячейки. Стоит отметить, что для первой декларации, предоставляемой в рамках отчетного периода, предусматривается нулевое значение кода.

В случаях исправления или дополнения уже переданных сведений может быть проставлен код 1 для первого уточнения, код 2 для второго уточнения и так далее. Важно обратить особое внимание на факт того, что корректировка 3-НДФЛ в каждом конкретном случае предоставляется в территориальное подразделение налоговой службы, которое располагается по месту фактической дислокации плательщика.

В каких случаях подается уточненная декларация 3-ндфл

В тех случаях, когда речь заходит о письме, выступающем в качестве заявления с просьбой об использовании имущественного вычета, то специалисты могут предоставить образец его заполнения для снижения налоговой базы после реализации определенного типа имущества. Особенно это актуально в ситуациях, связанных с продажей транспортных средств.

Что делать, если в декларации 3-ндфл допущена ошибка

ВажноНК РФ): 1) когда документы ранее представлялись в ИФНС в виде подлинников и впоследствии были возвращены проверяемому лицу; 2) когда документы, представленные в ИФНС, были утрачены налоговой инспекцией вследствие непреодолимой силы.

Таким образом, если вместе с первой декларацией вы представили все необходимые документы, то представлять их повторно вы уже не обязаны.

Если подтверждающие документы были представлены в налоговый орган в виде копий, инспектор имеет право ознакомиться с оригиналами указанных документов (абз.

5 п. 2 ст. 93 НК РФ). Шаг 3.

Представьте уточненную налоговую декларацию и подтверждающие документы в налоговый орган по месту жительства. Уточненная налоговая декларация по форме 3-НДФЛ подается в налоговый орган в одном экземпляре. Представить налоговую декларацию можно (п. 4 ст.

Корректировка декларации 3-ндфл

В этом случае физическое лицо вправе подать уточненную налоговую декларацию по НДФЛ и произвести перерасчет размера имущественного налогового вычета по расходам на приобретение квартиры. Шаг 2. Заполните уточненную налоговую декларацию.

В общем случае перерасчет налоговых обязательств производится в периоде совершения ошибки (п. 1 ст. 54 НК РФ). То есть если в 2015 г. вы обнаружили ошибку в декларации по форме 3-НДФЛ, поданной за 2013 г.

, то для заполнения уточненной налоговой декларации необходимо использовать форму 3-НДФЛ, которая использовалась при представлении отчетности за 2013 г.

Если вы не можете установить, когда были допущены ошибка или искажение, или допущенные ошибки (искажения) привели к излишней уплате налога, то в этом случае перерасчет может производиться в периоде выявления ошибки (абз. 3 п. 1 ст. 54 НК РФ).

Процедура корректировки 3-ндфл

ВниманиеТакую декларацию должны оформлять следующие физические или юридические лица:

- ООО или ОАО;

- индивидуальные предприниматели;

- лица, ведущие частную практику – в их качестве могут выступать нотариусы или адвокаты;

- физические лица, которые оформили соглашение о купле-продаже, когда в процессе участвует крупный имущественный объект.

Стоит отметить, что декларация может отражать не только целевое направление средств на покупку объекта. С помощью документа также можно осуществить оформление налогового вычета. Каждое заинтересованное лицо может досконально ознакомиться с перечнем случаев, при которых может быть произведен возврат налога, в статье 26 Налогового Кодекса РФ.

В тех ситуациях, когда декларация дополняется определенной сопроводительной документацией, требуется составление специального сопроводительного реестра, заверяемого личной подписью плательщика.

При распечатке отчета не допускается отображение информации на листе в двустороннем формате.

Период проверки Установленные сроки осуществления проверки камерального типа в полной мере регламентируются положениями действующего налогового законодательства.

В соответствии с нормами статьи 2 Налогового Кодекса РФ проверка не может длиться более 3 месяцев с момента получения специалистами инспекции документации из рук налогоплательщика.

В случаях, если в ходе соответствующей проверки были допущены определенные ошибки или расхождения, то налоговая служба должна обязательно сообщить о таком факте плательщику с требованием предоставления пояснений и внесения исправлений.

В данном случае мы оформляем вычет за квартиру, поэтому подгрузить надо будет соответствующие документы. Для каждого документа нам необходимо нажать кнопку: добавить документ.

14 шаг Суммарный объем прикрепляемых документов не должен превышать 20 мегабайт, а размер одного документа не должен быть более 10 мегабайт (если необходимо уменьшить размер документа, допустим pdf, то можно воспользоваться данным сервисом https://smallpdf.com/ru/compress-pdf или любым другим).

Для каждого документа требуется написать описание, из разряда: ИНН, Договор обучения, Договор купли продажи квартиры и т.д. Прикрепив файл, добавив описание, жмем: сохранить.

Рекомендации по подготовке скан-образов документов к декларации по форме 3-НДФЛ 15 шаг После того, как мы добавили все документы. Внизу страны вводим пароль от нашей подписи, который мы формировали вместе с подписью (смотрим 6 шаг).

Для этого необходимо снова зайти перейти на вкладку декларация по форме 3-нфдл (смотрим 8 шаг) .

Здесь можно увидеть, что отправленная 2-3 дня назад декларация успешно зарегистрирована в инспекции, а в столбце ход камеральной проверки видим статус: «Зарегистрирована в налоговом органе» (в случае, если этого не произошло, рекомендую позвонить в налоговую. При условии что прошло 3 рабочих дня с момента отправки.

) Пример успешно пройденной камеральной проверки Как понять что проверка пройдена и Вы можете рассчитывать на вычет? В разделе личного кабинета 3-ндфл (смотрим 8 шаг) у вас изменится статус хода проверки на : завершена, а так же появится дата завершения проверки.

Обращаем Ваше внимание, даже если проверка завершилась раньше 3 месяцев с даты предоставления документов в налоговую службу. Это не значит, что в ближайшее время Вы получите деньги.

Как подать корректирующую декларацию 3 ндфл через личный кабинет

Первый вариант более сложный, и в нем нет необходимости для физических лиц. 6 шаг Проверяем заполненные данные. Если все указано правильно, то формируем пароль в соответствии с требованиями. 7 шаг В течении 10-15 минут подпись будет формироваться, обновите страницу, и у вас появится зеленая галка.

Данный атрибут является подтверждением того, что подпись сформирована и ее можно использовать для работы. 8 шаг Далее переходим в раздел: Налог на доходы ФЛ и страховые взносы. Выбираем раздел: Декларация по форме 3-НДФЛ.

9 шаг Выбираем наверху: заполнить/отправить декларацию онлайн 10 шаг Теперь мы попали на страницу заполнения и представления налоговой декларации 3-ндфл.

Если отчетность заполняется в первый раз, тогда в поле для номера корректировки проставляется 000.

После обнаружения ошибки, отчетность оформляется повторно, а в поле номера корректировки нужно будет поставить цифру 001. В последующей версии – цифру 002 и так далее. Срок проверки корректирующей декларации 3-НДФЛ После подачи документы проверяются сотрудниками инспекции.

Источник: http://11-2.ru/kak-podat-utochnennuyu-deklaratsiyu-3-ndfl-cherez-lichnyj-kabinet/

Уточненная ндфл 3

- паспорт гражданина,

- ИНН,

- справка формы 2-НДФЛ, полученная с места работы,

- договоры, акты выполненных работ, подтверждающие получение денежных средств в отчетном периоде,

- либо другие документы, которые подтверждают полученные доходы,

- документы, которые подтверждают право налогоплательщика на получение социальных, имущественных либо стандартных вычетов.

Также 3-НДФЛ подается с целью заявить социальный и имущественный вычеты. То есть, если гражданин в предыдущем году имел доход, в связи с чем уплачивал налог по ставке 13%, законодательно предусмотрено право вернуть уплаченные в бюджет деньги в ряде случаев, указанных в статьях 218 — 221 НК, в частности с сумм, уплаченных:

Уточненная налоговая декларация 3-НДФЛ (как заполнить в 2018)

Да, действующее законодательство позволяет подать декларацию по 3-НДФЛ с имущественным вычетом по одной квартире обоими супругами. В этом случае сумму имущественного вычета, указанную в первоначальной декларации необходимо скорректировать, подав уточненную декларацию.

Второму супругу можно будет подать первоначальную декларацию формы 3-НДФЛ, в которой указать имущественный налоговый вычет, равный разнице между законодательно установленной суммой имущественного вычета и суммой имущественного вычета, отраженной в уточненной декларации первого супруга.

Предположим, что спустя какое-то время после сдачи Налоговой декларации по налогу на физических лиц по форме 3-НФДЛ будет обнаружено (самим налогоплательщиком или ИФНС), что при составлении декларации были допущены ошибки. Или не все данные были отражены в декларации полностью, что повлекло уплату налога на доходы физических лиц (НДФЛ) в меньшем, чем положено, размере.

Уточненная декларация 3-НДФЛ: нюансы и особенности подачи

Для физ. лица срок установлен не позднее 30 апреля года, следующего за отчётным. Исключение составляет подача заявления на получение налогового вычета, предусмотренного НК РФ, с которым можно обратиться в налоговую службу в любое время года, следующего за отчётным, и даже через несколько налоговых периодов.

Декларацию 3-НДФЛ должен подавать каждый гражданин, получающий любую прибыль, с целью недопущения конфликтных ситуаций с налоговыми органами. Но существует и уточненная декларация. Давайте подробно разберемся, что представляет собой данная форма налоговой отчетности и для чего она используется.

- 1.С 2014 года увеличилась ставка по НДФЛ на дивиденды с 9 до 13%.

- 2.Платить НДФЛ в виде фиксированного авансового платежа обязаны иснотранцы, прибывшие в РФ без визы и работающие по патенту не только у частников (это было до 2015 года), но и у инд. предпринимателей, в организациях, а также иностранцы, открывшие в РФ частную практику. Информацию о сумме ежемесячных платежей иностранцам необходимо смотреть на сайте ФНС России.

- 3.С 2015 года все граждане России, работающие в иностранных компаниях или их контролирующие, обязаны декларировать и подтверждать свои доходы в них.

Рекомендуем прочесть: В какой срок нужно менять паспорт

Форма декларации о доходах формы 3-НДФЛ в 2016 году не будет претерпевать изменения, поэтому при подаче декларации о доходах за 2015 год заполняется форма декларации, принятая 10 ноября 2011 года Федеральной налоговой службой Российской Федерации (приказ № ММВ-7-3/760@). Соответствующее письмо N ЕД-4-3/19416@ налоговая служба РФ опубликовала 19 ноября 2012 года.

Особенности уточненной налоговой декларации 3-НДФЛ

Как заполнить уточненную декларацию 3-НДФЛ? Так же как и первоначальную, но с правильными данными. Особенностью уточненной декларации 3-НДФЛ станет то, что на титульном листе в специально отведенном для этих целей окошке будет проставлен порядковый номер корректировки. Если уточненка подается за налоговый период впервые, то ставится цифра 1.

Как подать уточненную декларацию 3-НДФЛ? Корректирующая декларация направляется в ИФНС вместе с сопроводительным письмом, в котором указывается причина ее подачи.

Если в декларации, поданной за отчетный период, был допущен факт неотражения сведений (например, налогоплательщик забыл указать сумму дохода от проданного авто, которым он пользовался менее 3 лет), то вместе с уточненкой и письмом подаются также подтверждающие документы в копиях.

Подача уточненной декларации 3 ндфл

81 НК РФ). Чтобы подать уточненную налоговую декларацию, рекомендуем придерживаться следующего алгоритма.

Шаг 1. Определите, приводят ли обнаруженные ошибки к занижению сумм налога, подлежащего уплате.

Если ошибки (искажения) в поданной вами в налоговый орган налоговой декларации по форме 3-НДФЛ приводят к занижению суммы НДФЛ, подлежащей уплате, то вы обязаны внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию (абз.

1 п. 1 ст. 81 НК РФ).

Ответы на распространенные вопросы Вопрос № 1: Каковы сроки камеральной проверки уточненной декларации по форме 3-НДФЛ? Ответ: Если уточненная декларация подана до истечения срока первоначальной камеральной проверки, то первоначальный срок прерывается и начинает течь новый срок камеральной проверки. Если уточненная декларация подана, например, через полгода, срок камеральной проверки устанавливается такой же, как и для первоначальной декларации. Срок камеральной проверки – 3 месяца с даты получения декларации ИФНС.

Процедура корректировки 3-НДФЛ

Больничный лист об утере трудоспособности имеет строгую установленную форму, которая не может быть изменена или дополнена сведениями. Медицинский персонал в случае оформления такого документа должен опираться на определенный порядок, регламентируемый Приказом от 29 июня 2011 года.

Рекомендуем прочесть: 3 я группа инвалидности

В 2015 году положения Налогового Кодекса претерпели ряд изменений, благодаря которым налогоплательщики получили возможность составления декларации в электронном формате. Для передачи документации используется личный кабинет плательщика на официальном сайте ФНС.

Что делать, если в декларации 3-НДФЛ допущена ошибка

Физическое лицо подало налоговую декларацию по форме 3-НДФЛ за 2014 г. и заявило имущественный налоговый вычет по расходам на приобретение квартиры (право собственности на квартиру оформлено в 2014 г.). После подачи декларации физическое лицо обнаружило, что забыло учесть доход, по которому был уплачен НДФЛ, в результате чего была занижена сумма имущественного вычета.

К декларации приложите документы, обосновывающие внесение соответствующих изменений/дополнений в декларацию, а также заявление на возврат НДФЛ/вычет НДФЛ (при необходимости). Кроме того, можно приложить к декларации пояснительную записку о том, по какой причине уточняется сумма НДФЛ/размер вычета по НДФЛ. Это позволит избежать лишних вопросов инспектора при камеральной проверке.

Как увеличить расходы на лечение в декларации 3-НДФЛ

Источник: http://russianjurist.ru/nasledstvo/utochnennaya-ndfl-3

Как заполнить декларацию 3-НДФЛ и корректировки к ней

Декларация по форме 3-НДФЛ заполняется как обычными гражданами, так и индивидуальными предпринимателями. Все они являются плательщиками подоходного налога. Но и здесь есть исключения. Предприниматели не уплачивают НДФЛ в случае перехода на специальные режимы налогообложения (УСН, ЕНВД, ЕСХН и т.д.) и соответственно не подают декларацию по подоходному налогу.

Граждане, с доходов которых налог удерживается работодателями (налоговыми агентами), за исключением претендующих на налоговые вычеты, также составляют декларацию по НДФЛ. В настоящей статье рассмотрим, как заполнить декларацию 3-НДФЛ, как и в какие сроки её предоставить в инспекцию.

Порядок заполнения налоговой декларации 3-НДФЛ

Декларация по форме 3-НДФЛ заполняется налогоплательщиком самостоятельно за исключением раздела в правой части титульного листа, который заполняется работником налогового органа.

Декларация составляется в двух экземплярах, один из которых остается в налоговом органе, другой, с отметкой ИФНС остается на руках у налогоплательщика.

Так как вместе с декларацией налогоплательщик предоставляет в налоговый орган копии документов, то целесообразно составит реестр передаваемых документов, в котором перечислить все приложения к декларации.

Чистый бланк такого реестра может, предоставит работник инспекции. Бланк декларации может быть заполнен от руки, или можно заполнить декларацию на компьютере и распечатать на принтере. Каждая страница декларации должна быть подписана налогоплательщиком.

https://www.youtube.com/watch?v=aItjLw7-1k4

Сама декларация состоит из титульного листа, состоящего из нескольких страниц (от листа «А» до «И»), и листов приложений. Количество листов приложений определяется налогоплательщиком самостоятельно, в зависимости от характеристики источников доходов и права на льготы.

Титульный лист заполняется персональными данными налогоплательщика и итоговыми расчетными данными налогу.

Плательщик налога указывает свои ФИО, ИНН при наличии, адрес регистрации, налоговый период – год за который подается декларация (код налогового периода – «34» уже проставлен в самом бланке декларации).

В декларации указывается количество страниц, на которых она составлена и количество страниц прилагаемых к ней документов.

В этом листе необходимо указать код налогового органа. Его лучше узнать заранее, даже если плательщик налога подавал декларацию в прошлом году, и использует её данные для заполнения новой декларации. Постоянно происходящие реорганизации в налоговой службе приводят к тому что территориальные инспекции укрупняются, и соответственно им присваиваются новые коды.

Декларация заполняется на русском языке. Все денежные показатели указываются в рублях, за исключением доходов, источники которых находятся за пределами страны. Размер НДФЛ указывается без копеек. Все показатели округляются в соответствии с математическими правилами округления.

Налогоплательщики в 3-НДФЛ указывают следующие сведения:

- полученные в отчетном периоде доходы,

- источники выплаты доходов,

- имущественные, социальные, стандартные и иные вычеты,

- удержанные налоговыми агентами суммы налога,

- суммы авансовых платежей,

- суммы налога, подлежащие уплате или возврату.

Так как налоговая декларация имеет практическое значение – определение сумм налогов подлежащих уплате в бюджет или возврату налогоплательщику, то указывать в ней доходы, не подлежащие налогообложению или доходы по которым налог удержан налоговым агентом не обязательно. Исключение составляет случаи, когда декларация подается с целью возврата НДФЛ ранее уплаченного налогоплательщиком (в случае предоставления налогового вычета).

В качестве основы для заполнения 3-НДФЛ выступают следующие документы:

- справки 2-НДФЛ, которые получаются у налоговых агентов,

- платежные, расчетные и другие документы, подтверждающие суммы доходов.

Что бы легче понять, как заполнить декларацию 3-НДФЛ надо знать, как она выглядит. Заполненные образцы можно найти в операционном зале налоговой инспекции и в сети. Как выглядит декларация 3-НДФЛ можно узнать и на нашем сайте из заполненного примера:

Образец заполнения по итогам 2016 года (заполняется в 2017 году)

Декларация по НДФЛ 2016 года имеет следующие листы приложений:

- Лист «А», который заполняется большинством налогоплательщиков физических лиц, применяется в случае получения дохода в РФ,

- Лист «Б» применяется, если источники дохода находятся за рубежом,

- Лист «В», его заполняют ИП и частнопрактикующие лица, он обязателен для нотариусов, адвокатов и т.д.,

- Лист «Г», указываются доходы, на которые с которых налог не взимается,

- Листы «Д1» и «Д2» применяются при определении имущественных налоговых вычетов при покупке и/или продаже недвижимости,

- Листы «Е1» и «Е2» применяются при определении социальных и стандартных налоговых вычетов,

- Лист «Ж» применяется при определении профессиональных налоговых вычетов, и вычетов при продаже долей в капитале коммерческих организаций, а так же переуступке прав требования по договорам долевого строительства,

- Лист «З» и четыре листа продолжений к нему, используются, если налогоплательщик совершал операции с финансовыми инструментами и ценными бумагами,

- Лист «И» и приложение к нему, по ним рассчитывается доход, если налогоплательщик принимал участие в инвестиционных товариществах (является новым листом декларации, появился с 2015 года).

Лист «А» декларации 3 НДФЛ имеет ключевое значение. В нем отражены доходы полученные налогоплательщиком в отчетном году от источников в Российской Федерации. Не случайно данный лист промаркирован первой буковой алфавита – «А», этот лист наиболее часто встречается в подаваемых декларациях.

В этом листе необходимо отразить свои доходы по каждой из существующих налоговых ставок (9, 13, 30, 35%) и по каждому источнику дохода. Для заполнения сведений об источнике доходов необходимо знать его ИНН, КПП, код ОКТМО – населенного пункта в котором он находится.

В случае заполнения данных о денежных средствах, поступивших от работодателя налогового агента, указанные сведения можно взять из справки по форме 2-НДФЛ, которую налогоплательщику обязаны предоставить в бухгалтерии работодателя.

Способы подачи декларации 3-НДФЛ:

- Как и прежде декларацию можно подать лично или через представителя в налоговой инспекции. Преимущества этого способа в возможности получить консультацию у специалиста на месте, и сделав необходимые исправления вернуться.

- Почтовой связью. При этом письмо должно быть заказным с вложенной в него описью.

- По телекоммуникационным каналам связи. Такой способ больше подходит предпринимателям, так как необходимо заключать договор со специализированным оператором электронного документооборота и оформлять электронную подпись.

- Отправить декларацию в инспекцию можно и с помощью «Личного кабинета налогоплательщика». С 1 июля 2015 года это право закреплено в Налоговом кодексе РФ. От предыдущего способа, отправка через интерактивный сервис налоговой службы отличается тем, что у налогоплательщика не возникает необходимость заключения договора со специализированным оператором связи. При этом необходимость оформления усиленной цифровой подписи остаётся.

Корректировка

Случаи, когда налогоплательщик допускает ошибку при заполнении налоговой декларации по НДФЛ, нередки. Налоговым законодательством, для таких ситуаций, предусмотрена возможность корректировки ранее поданной декларации. Такая, корректирующая, декларация называется уточненной.

Для того что бы отличать, вновь поданную, уточняющую декларацию от той которая была подана ранее необходимо номер корректировки проставит в соответствующий реквизит документа. Налоговая декларация по НДФЛ, подаваемая в первый раз, имеет значение реквизита «номер корректировки»: «0».

Уточняющие декларации, подаваемые впоследствии, имеют соответствующее значение, начинающееся с «1». К примеру: «1», «2», и в дальнейшем в зависимости от невнимательности налогоплательщика.

Сроки подачи

Сроки предоставления декларации 3–НДФЛ в налоговый орган зависят наличия обязанности по предоставлению декларации в налоговые органы. Так общий срок для предоставления 3 НДФЛ – 30 апреля следующего за отчетным годом.

Иностранцы, работающие в России по патенту, должны подавать декларацию в случае выезда из страны до окончания налогового периода в ситуациях, когда сумма налога подлежащего удержанию из их доходов превышает размеры уплаченных авансовых платежей.

Граждане, претендующие на получение налоговых вычетов, могут подавать декларацию в течение всего года. В то же время, в силу особенностей работы налоговой службы, рекомендуется подавать такую декларацию в первых рабочих днях января.

Такая необходимость может возникнуть, если налогоплательщик претендует одновременно на возврат НДФЛ за прошлый отчетный год и на получение в ИФНС уведомления о предоставлении вычета по месту работы.

В таком случае декларация подается одновременно с заявлением в налоговую.

Ответственность за нарушения сроков предоставления отчетного документа предусмотрена в размере пяти процентов от суммы налога за каждый месяц просрочки. Минимальная сумма штрафа – 1000 рублей, максимальный предел 30 процентов.

Видео советы — «3-НДФЛ в 2017 году»

Источник: https://ipshnik.com/vedenie-ip/otchetnost-ip/pravila-zapolneniya-nalogovoy-deklaratsii-3-ndfl.html

Декларация по ндфл уточненная

При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

В соответствии с п. 1 ст.

81 Кодекса при обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном данной статьей.

Уточненная налоговая декларация 3-НДФЛ (как заполнить в 2018)

При подаче уточненной декларации с большей суммой НДФЛ к уплате, нежели было в первоначальной декларации, разницу необходимо заплатить в бюджет.

Лучше это сделать не позднее дня представления декларации, чтобы избежать начисления пеней по налогу.

Если после представления уточненной декларации платеж не будет совершен, ИФНС выставит требование об уплате налога, пеней и штрафов.

Да, в таком случае налогоплательщик может представить уточненную налоговую декларацию 3-НДФЛ. Одновременно с декларацией необходимо представить документы, подтверждающие признание сделки недействительной и платежные документы, подтверждающие факт возврата полученных по такому договору сумм (доходов).

Правильное заполнение уточненной декларации формы 3-НДФЛ

- паспорт гражданина,

- ИНН,

- справка формы 2-НДФЛ, полученная с места работы,

- договоры, акты выполненных работ, подтверждающие получение денежных средств в отчетном периоде,

- либо другие документы, которые подтверждают полученные доходы,

- документы, которые подтверждают право налогоплательщика на получение социальных, имущественных либо стандартных вычетов.

Налог, исчисленный исходя из налоговой декларации, должен быть уплачен до 15 июля следующего за отчетным года. Налогоплательщики, которые получили доходы, и налог не удержан налоговыми агентами, платят его в 2 платежа равными долями — до 30 дней с момента получения уведомления и второй — до 30 дней после первой части уплаты.

Уточненная декларация форма 6-НДФЛ

В уточненном расчете записывается правильный КПП и номер корректировки. Далее формируется новый файл с формой 6-НДФЛ и заново отправляется в ИФНС.

Исправлять КПП в самом файле не нужно, такой отчет просто не примут. Потому что у каждого файла есть свой идентификатор.

И если налоговики получат отчет 6-НДФЛ с тем же номером, вам пришлют уведомление об отказе в приеме. Составить и сдать уточненный расчет поможет схема действий.

Рекомендуем прочесть: Больничный по производственной травме

Если работодатель произвел перерасчет отпускных, выплаченных работнику в предыдущем отчетном периоде, это еще не означает, что за прошлый период придется сдать уточненный расчет по форме 6-НДФЛ. Все зависит от того, в какую сторону изменилась сумма отпускного дохода.

В форме 3- НФДЛ за 2011 год изменения носили, прежде всего, технический характер – изменился порядок граф, и местоположение основных разделов декларации.

Так, на листе Д в форме 3-НФДЛ за 2011 и 2012 годы отныне заносятся данные по авторским вознаграждениям, так и данные выплат по гражданско-правовым договорам. Стандартные, социальные вычеты теперь отображаются на листах Ж1 и Ж2 декларации. На листе И в пункте 1.

1 пишется отныне не наименование объекта недвижимости, а его код (смотреть в приложении к декларации).

У Вас возникла ситуация, когда Вам необходимо подать в инспекцию по налогам на доходы физических лиц декларацию о доходах? Отчетность в 2016 году Вы будете предоставлять по форме 3-НДФЛ 2015, бланк для которой – стандартный, утвержден 24 декабря 2014 г. N ММВ-7-11/671@ (новый бланк можно бесплатно скачать на нашем сайте).

Особенности уточненной налоговой декларации 3-НДФЛ

- он не знал об обнаружении ошибок налоговым органом, приведших к снижению налога до подачи уточненки, а также заблаговременно до подачи уточненной декларации выплатил сумму самостоятельно доначисленного налога и пени;

- в уточнении исправляются ошибки, не обнаруженные проверяющими во время проведения проверки.

Как подать уточненную декларацию 3-НДФЛ? Корректирующая декларация направляется в ИФНС вместе с сопроводительным письмом, в котором указывается причина ее подачи.

Если в декларации, поданной за отчетный период, был допущен факт неотражения сведений (например, налогоплательщик забыл указать сумму дохода от проданного авто, которым он пользовался менее 3 лет), то вместе с уточненкой и письмом подаются также подтверждающие документы в копиях.

Когда сдается декларация 3-НДФЛ и уплачивается налог

Исключение — если вы получили денежный приз в стимулирующих лотереях (например, в лотерее от производителей той или иной продукции в рекламных целях).

Организатор стимулирующей лотереи при выплате денежной суммы должен удержать из нее НДФЛ.

Только если налог не будет удержан и организатор лотереи письменно сообщит вам об этом, вы должны будете подать налоговую декларацию и сами уплатить налог (пп. 2 п. 3 ст. 3 Закона от 11.11.2003 N 138-ФЗ).

1. Вы получили доход от другого физического лица или организации, которые не должны удерживать у вас налог, то есть не являются налоговыми агентами по НДФЛ (пп. 1 п. 1 ст. 228, ст. 24 НК РФ)

Например, это могут быть доходы от сдачи квартиры, комнаты или иного имущества в аренду (п. 1 ст. 226 НК РФ):

Рекомендуем прочесть: Гражданский кодекс рф статья1174

Что делать, если в декларации 3-НДФЛ допущена ошибка

В общем случае перерасчет налоговых обязательств производится в периоде совершения ошибки (п. 1 ст. 54 НК РФ). То есть если в 2015 г. вы обнаружили ошибку в декларации по форме 3-НДФЛ, поданной за 2013 г., то для заполнения уточненной налоговой декларации необходимо использовать форму 3-НДФЛ, которая использовалась при представлении отчетности за 2013 г.

В уточненной декларации необходимо отразить все данные без ошибок, поскольку смысл уточненной декларации в том, что налогоплательщик вносит изменения в исходную декларацию, а не сдает еще один дополнительный отчет за какой-то из прошлых периодов (п. 1 ст. 81 НК РФ).

Как составить и сдать декларацию по форме 4-НДФЛ

Декларация о предполагаемом доходе по форме 4-НДФЛ нужна для того, чтобы налоговая инспекция определила для предпринимателя авансовые платежи по НДФЛ, которые он должен платить в течение года.

До тех пор пока предприниматель не начал свою деятельность и не получил первый доход, он не обязан сдавать декларацию по форме 4-НДФЛ.

Номер контактного телефона напишите полностью, с кодом города. Это может быть как стационарный, так и мобильный номер. В номере телефона не должно быть пробелов или прочерков, но можно использовать скобки и знак + для указания кода страны (п. 2.2.8 Порядка, утвержденного приказом ФНС России от 27 декабря 2010 г. № ММВ-7-3/768).

Подаем уточненную декларацию 6-НДФЛ

- Если вы опоздаете со сдачей отчета, который при уточнении данных нужно будет сдавать в качестве первичного документа, то на вас наложат штраф, равный 1000 рублей закаждый последующий месяц, который прошел с того дня, когда нужно было сдать первичный отчет (данный штраф регламентируется статьей 126, пунктом 1.2);

- Если в отчете будут искажены какие-либо сведения (в том числе о работниках фирмы и неоплаченных налогах), то штраф составит 500 рублей за каждый отчет, в котором приведены неправильные сведения (данные об этом штрафе прописаны в статье 126.1 пункта 1).

Что же до всех остальных ошибок, то их можно исправить, отправив в ИФНС корректирующую или, проще говоря, уточняющую отчетность. Причем здесь очень важно, чтобы ошибки были найдены и исправлены именно отчитывающимся лицом – в противном случае на руководство опять же может быть наложен штраф за то, что компания исказила сведения, которые были включены в отчет.

Источник: http://zakonandpravo.ru/nasledstvo/deklaratsiya-po-ndfl-utochnennaya

Камеральная проверка 3-НДФЛ: сроки, процесс проверки

Налог на доход физических лиц – один из обязательных отчётных документов для налоговых органов, посредством которых последние получают возможность сопоставлять фактическое положение материальных дел с указанными данными. В случае обнаружения ошибок или недочётов налогоплательщик призывается к даче пояснений. А сам процесс поиска нарушений входит в комплекс мер под названием «камеральная проверка 3-НДФЛ».

О том, каков регламент, последовательность и процедуры используются в данном случае, разберём далее в статье.

Сразу скажем, что порядок проведения подобных мероприятий, ответственность и права сторон прописаны в статье 88 Налогового кодекса Российской Федерации. Именно отсюда черпаются основания, методы взаимодействия и противодействия нарушениям.

Камеральная проверка налоговой декларации 3-НДФЛ: кто должен сдавать документ?

Несмотря на то, что данному виду налогообложения подлежит абсолютное большинство физических лиц, независимо от статуса, далеко не все подают декларацию в территориальный налоговый орган. Соответственно, возникает резонный вопрос – почему? Всё элементарно – за большую часть физических лиц в нашей стране эту работу выполняют налоговые агенты:

- работодатели;

- наниматели;

- заказчики и многие другие.

То есть люди или субъекты финансово-хозяйственной деятельности, которые проводят фактические взаиморасчёты за выполненный объём работы, предоставленные услуги на постоянной основе и прочее.

Однако есть и такая группа лиц, вынужденная самостоятельно заниматься данным вопросом. Это частные юристы и нотариусы, оценщики, медиумы и спиритуалисты.

Кроме того, подать декларацию придётся лицам, получившим в дар движимое или недвижимое имущество, ведущим деятельность за пределами страны с переводом сюда денежных средств и некоторым другим.

Так что знания, извлечённые из данного материала, помогут всем вышеперечисленным налогоплательщикам.

Особенности проведения камеральной проверки 3-ндфл в 2018 году: начало процесса

Слово «камеральная» в данном определении означает, что все проверочные мероприятия будут осуществляться должностными лицами, не покидая помещения территориального отделения ФНС. При этом для инспекторов с целью защиты прав налогоплательщиков действует ряд строгих ограничений, включая:

- Камеральную проверку 3-НДФЛ инспектор может проводить лишь за тот период, за который сдана декларация (законом установлен 1 календарный год).

- Инициировать повторные мероприятия или проводить проверку дополнительных документов должностное лицо не имеет права.

- В процессе проведения мероприятия инспектор также не имеет права запрашивать у налогоплательщика дополнительных материалов, кроме указанных в обязательном перечне при подаче декларации.

Любое нарушение вышеуказанных требований ставит под вопрос компетентность специалиста и является основанием для аннулирования выведенных результатов.

ВАЖНО: для камеральной проверки должностному лицу не требуется указанием или разрешение вышестоящих органов. Процесс начинается без уведомления лица, сдавшего декларацию.

Завершается ревизия также без каких-либо уведомлений, но лишь в том случае, если в документах и расчётах не было обнаружено ошибок. Если же неточности зафиксированы, налоговый инспектор оповещает об этом плательщика и требует от него, либо прокомментировать, либор исправить ошибки.

Каков срок проверки налоговой декларации по форме 3-ндфл?

О том, сколько идёт камеральная проверка 3-НДФЛ, можно узнать из официальных документов. В частности, из статьи 88 НК РФ в пункте 2. Существует чёткий регламент, отводящий ровно 3 месяца на проведение данного мероприятия ответственному должностному лицу. Никаких исключений в этом аспекте быть не может. Однако существуют некоторые обстоятельства, влияющие на данный параметр.

Они частично зависят от налогоплательщика (допущенные ошибки) и проверяющего (законные требования о разъяснениях).

Также на фактический срок камеральной проверки декларации влияет ряд внешних обстоятельств, способных существенно затянуть процесс без воли сторон данных отношений. О подобных случаях поговорим ниже.

Полномочия налоговой инспекции по продлению срока проверки 3-ндфл и внешние факторы воздействия

Итак, единственным законным методом для должностных лиц фактически продлить срок проведения камеральной проверки заключается в обнаружении ошибок и требовании разъяснений от налогоплательщика.

Тот, в свою очередь, при самостоятельной фиксации недочётов может, не дожидаясь официального запроса, направить уточнённую декларацию с пояснениями и сносками, а также приложенными документами, подтверждающими правильность расчётов.

При наступлении такого случая срок проверки обнуляется и начинается заново, что даёт инспектору ещё 3 месяца.

Второй интересный момент связан с ситуациями, когда справка по форме 3-НДФЛ доставляется почтовым отправлением в соответствующий орган.

Срок проведения проверочных мероприятий в данном случае начинается не с дня отправки, а с момента получения декларации инспектором, так как ранее он физически не может начать работу.

Учитывая нестабильность почтовых российских служб, разница от максимально установленного промежутка может составлять до нескольких десятков дней.

Таким образом, сроки проверки налоговой декларации, при юридически чёткой постановке, могут значительно изменяться фактически. И привлечь к ответственности за это никого не удастся. Однако принципиальная важность данного аспекта актуальна лишь в случае, если сам налогоплательщик заинтересован в скорейшем проведении мероприятия. Бывает это не так часто.

Влияние срока на вычет НДФЛ: материальная заинтересованность в скорости проверки

Как оказалось, проведение камеральной проверки 3-НДФЛ с соблюдением установленных сроков может быть выгодно не только инспектору, который рискует получить дисциплинарное взыскание за несоблюдение установленных требований, а и самому налогоплательщику. Это касается людей, рассчитывающих на получение средств в форме налогового вычета по расходам. Затягивание процесса для них весьма нежелательно, поэтому они лучше других разбираются в юридическом аспекте ситуации.

В частности, минимально установленный срок получения вычетов из 3-НДФЛ составляет 4 месяца, а не 3, как сама проверка. Объясняется добавление его очень просто – по закону на начисление средств налогового вычета соответствующим фондам даётся месяц. На практике же ждать 120 дней приходится редко, хотя и такие случаи бывают.

Простой пример получения вычета по НДФЛ

Для тех, кто пока не понимает, как работает данный механизм, рассмотрим простейшую ситуацию. Но, для начала, скажем, что каждый гражданин имеет право вернуть до 13% от подоходного налога в виде последующего вычета.

Налогоплательщик оплатил собственное обучение в высшем учебном заведении на сумму 80 тысяч рублей и имеет на руках соответствующий подтверждающий документ. Его месячная зарплата за подотчётный период составила 50 тысяч рублей.

Учитывая 13% подоходного налога, за год НДФЛ составил 72 тысячи. Указав в декларации вычет, он имеет право получить сумму, не превышающую 13% от налога, что составило 10 тысяч 400 рублей.

Учитывая размер оплаты НДФЛ выше этого значения, налогоплательщик может рассчитывать на полное возмещение.

Можно ли проверить камеральную проверку?

С развитием цифровых технологий и массовым распространением сети Интернет, стали доступны различные опции для налогоплательщиков.

В частности, каждый автор декларации может узнать о статусе проверки его документа, воспользовавшись личным кабинетом на официальном сайте ФНС России. Для этого необходимо пройти предварительную регистрацию с указанием личных данных налогоплательщика.

Процедура занимает не более 5 минут, после чего доступ к различным процедурам и операциям посредством Сети предоставляется на круглосуточной основе.

Просмотр статуса проверки: принципы расчётов

Интерфейс личного кабинета довольно прост. Главным показателем в нём является счётчик процентов. Каждый день он будет увеличиваться на равное значение. Однако это совершенно не означает, что инспектор ежедневно проверяет равное количество информации.

Формула здесь значительно проще и примитивнее, что даёт лишь приблизительное представление о статусе. Трёхмесячный срок здесь берётся за величину 100%, а затем разделяется по дням. Таким образом, 1% приблизительно равен 1 суткам и нескольким часам с учётом выходных, праздников и т.д.

Ведь за основу берутся календарные 3 месяца, а не рабочие.

Попытки выяснить текущее положение в телефонном режиме вряд ли увенчаются успехом, так как инспектора не обязаны отвечать на подобные вопросы. Исходя из всего вышесказанного, делаем выводы, оформленные в качестве тезисов:

- Чётко установленным, регламентируемым Налоговым кодексом РФ сроком камеральной проверки 3-НДФЛ является 3 месяца с момента получения инспектором соответствующего пакета документов в электронном или бумажном виде.

- Изменение данного параметра допускается в случае обнаружения ошибок и недочётов, предоставления уточнённой декларации или пояснений (не позднее 5 дней с момента получения оповещения).

- Налоговые вычеты, указанные налогоплательщиком, не влияют на общий временной ценз проведения мероприятия, но дата может сдвинуться на месяц для проведения начислений из фонда.

- Оспаривать действия и решения должностных лиц территориального налогового органа можно в законном порядке, обращаясь в вышестоящие и судебные инстанции.

Ежегодно налоговые органы проверяют миллионы деклараций физических лиц.

Данный процесс, за редким исключением, довольно быстр, однако высокий уровень загруженности не позволяет инспекторам молниеносно справляться со всеми справками.

При необходимости можно контролировать протекание проверки через электронный кабинет и просить ответственное лицо осуществить мероприятие как можно быстрее. Но здесь всё зависит от человеческого фактора.

Источник: http://nalog-blog.ru/nalog-plan/kameralnaya-proverka-3-ndfl-sroki-process-proverki/

Как обнулить декларацию 3 ндфл образец — Законники

При необходимости надо приложить к декларации подтверждающие документы.

- Если ошибки или неточности в первоначальной декларации повлекли недоплату НДФЛ в бюджет, необходимо заплатить недоплаченную сумму налога.

- Порядок заполнения уточненной декларации 3-НДФЛ Порядок заполнения уточненной декларации 3-НДФЛ следующий:

- заполнить ИНН налогоплательщика, его фамилию, имя и отчество и период, за который представляется декларация;

- проставить номер корректировки. Если уточненная декларация представляется впервые, нужно проставить «1- -». При необходимости в более поздний период еще раз уточнить декларацию номер корректировки будет уже указываться как «2- -».

- далее заполнить декларацию, указывая верные данные. При этом необходимо действовать так, как будто декларация заполняется впервые, т.е.

Чаще всего при заполнении 3-НДФЛ возникают следующие ошибки, при обнаружении которых необходимо составлять уточняющую декларацию:

- отсутствие данных по стандартным вычетам;

- при заполнении раздела «продажа»-«наименование покупателя» пишут слово «продажа», хотя необходимо указать фамилию, имя и отчество продавца.

Также основанием для отказа в принятии 3-НДФЛ может являться неправильно расставленные знаки в полях, отсутствие прочерков в пустых ячейках, неверное расположение информации на листе при заполнении бланка вручную.

Их наличие приведет к необходимости составлять уточнение, что повлечет немалые временные потери.

Как заполняется уточненная декларация 3-ндфл

В связи с этим многие программы для заполнения 3-НДФЛ, например, Декларация20xx от ГНИВЦ, не дают возможности самостоятельно добавлять Раздел1.

Примечательно, что к подобной просьбе инспекторы прибегают лишь при сдаче 3-НДФЛ на бумаге.

Вопрос по данной проблеме был задан в Центральный Аппрата.

Важно

Ответ (в приложении) подтверждает, что никаких дополнительных «нулевых» Разделов1 для обнуления добавлять не требуется.

Корректировка декларации 3-ндфл

- Платежные документы, подтверждающие сумму расходов на приобретение имущества, строительство или иное действие (квитанции, платежные поручения, чеки).

- Оригинал паспорта или его заверенную нотариусом копию.

- Реквизиты банка, в котором был взят кредит для приобретения недвижимости.

- Заверенную копию кредитного договора.

- При подаче декларации 3-НДФЛ и уточнения к ней для получения вычета за обучение несовершеннолетних детей требуется предоставить:

- справку 2-НДФЛ из бухгалтерии по месту работы;

- паспорт;

- договор на предоставление услуг с учебным заведением;

- копию лицензии на ведение учебной деятельности;

- копии платежных документов, подтверждающие оплату;

- копию свидетельства о рождении ребенка.

Наличие всех документов является обязательным.

Уточненная налоговая декларация 3-ндфл (как заполнить в 2018)

Если же требуется исправить или дополнить уже сданные сведения, проставляется код корректировки:

- 1 – для первой уточняющей декларации.

- 2 – для второй уточняющей декларации и т.д.

Обратите внимание! Отчитываться по форме 3-НДФЛ нужно в территориальное налоговое подразделение по месту учета налогоплательщика.

Внимание

При представлении уточняющих деклараций требуется заполнять тот бланк документа, который действовал в периоде корректировки.

Как обнулить 3ндфл?

Вопрос № 2: Можно ли подать уточненную декларацию 3-НДФЛ в случае признания договора недействительным и возврата дохода, полученного по такому договору? Ответ: Да, в таком случае налогоплательщик может представить уточненную налоговую декларацию 3-НДФЛ.

Одновременно с декларацией необходимо представить документы, подтверждающие признание сделки недействительной и платежные документы, подтверждающие факт возврата полученных по такому договору сумм (доходов).

Вопрос № 3: Налогоплательщик подал первоначально декларацию по форме 3-НДФЛ, в которой был заявлен имущественный вычет по приобретенной в браке квартире.

Причем сумма доходов у налогоплательщика была меньше, чем положенный по законодательству имущественный вычет.

Особенности уточненной налоговой декларации 3-ндфл

В данном случае подавать декларацию по форме 3-НДФЛ и её уточнение возможно в любое время года, следующего за отчетным.

Алгоритм заполнения Алгоритм заполнения декларации 3-НДФЛ утвержден на законодательном уровне Приказом ФНС №ММВ-7-3/760.

Для заполнения берется информация из следующих источников:

- справок о доходах (2-НДФЛ);

- платежных документов;

- документов, использованных для расчета.

Всевозможные суммы, обозначенные в декларации, исчисляются только в полных рублях. Если сумма налогового сбора составляет менее 50 копеек, то она не учитывается.

Если же сумма налога составляет более 50 копеек, то необходимо округлять её до полного рубля.

Все поля, присутствующие на бланке декларации 3-НДФЛ, заполняются только слева на право.

Правильное заполнение уточненной декларации формы 3-ндфл

Повторно запросить указанные документы в ИФНС могут только в двух случаях:

- в случае утраты ИФНС ранее представленных документов

- в случае если ранее представленные оригиналы были возвращены налогоплательщику, а в ИФНС остались только их копии.

Уточненная налоговая декларация подается по месту жительства налогоплательщика. Представить уточненную декларацию можно как лично (непосредственно в ИФНС, либо отправив по почте), так и через представителя. У представителя в таком случае должна быть нотариальная доверенность.

В таком случае заполняется два экземпляра декларации, чтобы у налогоплательщика остался один экземпляр с отметкой ИФНС о приеме декларации.

В качестве рекомендации можно посоветовать приложить к декларации пояснительное письмо, в которой объяснить причины, побудившие представить уточненную декларацию и перечислить все прилагаемые документы.

Как правильно подать корректирующую налоговую декларацию

Внимание! Проведение камеральной проверки по первичной декларации автоматически прекращается после получения ИФНС корректирующего отчета.

В этом случае будет назначена новая камералка на основании уточненных данных.

Ответственность за несдачу 3-НДФЛ Игнорировать подачу корректирующей отчетности не стоит – ведь при обнаружении занижения налогооблагаемой базы сотрудниками ИФНС налогоплательщику придется заплатить недоимку, а также штрафные санкции размером в 5 % от неуплаченного налога.

Расчет штрафа ведется за каждый месяц просрочки, при этом минимальная сумма равна 1000 руб., а максимальная не может превышать 30 % от налога к уплате.

Величину пеней можно рассчитать самостоятельно, используя актуальную ставку ЦБ РФ.

Важно! Ответственности за нарушение сроков представления декларации 3-НДФЛ можно не опасаться физлицам, желающим оформить вычеты (имущественные, социальные и пр.).

Обязательны к заполнению всеми налогоплательщиками:

- Титульный лист – отражаются общие сведения о физлице, его ИНН/статусе, дате и месте рождения, паспорте, отчетном периоде, виде подаваемого документа (первичный или повторный), налоговом подразделении, прочая статистическая информация.

- Раздел 1 – отражаются данные о налоге к доплате или возврату из бюджета.

- Раздел 2 – отражается расчет налогооблагаемой базы и непосредственно налога по используемой расчетной ставке.

Остальные страницы формируются по необходимости. К примеру, при заявлении о доходах по аренде имущества следует выбрать титульный лист, разделы 1,2, лист А.

При оформлении имущественных вычетов в связи с приобретением жилья понадобится заполнить титульный лист, разделы 1, 2, листы А и Д1.

Источник: http://zakonbiz.ru/kak-obnulit-deklaratsiyu-3-ndfl-obrazets/