Ндс с авансов: проводки и примеры

НДС с авансов полученных и авансов выданных является одним из инструментов регулирования расходов организации на налоговые выплаты. Для учета НДС с авансов применяются субсчета 76 счета: 76.ВА — для полученных, 76.АВ — для выданных.

Ндс с выданных авансов

Организация, заплатившая аванс поставщику, имеет право предъявить к вычету уплаченный при этом НДС. Необходимые условия для получения вычета НДС с аванса выданного:

- условие о предварительной оплате должно быть четко прописано в договоре с поставщиком;

- на выплаченный аванс должен быть предъявлен СФ (не позднее 5 дней после оплаты).

Вычет НДС предоставляется в том налоговом периоде, когда аванс был перечислен. Когда происходит окончательный расчет по поставке, то есть получен товар от поставщика по акту приема-передачи, организация обязана восстановить ранее предъявленную к вычету сумму НДС.

Кроме поступления товаров, обязанность по восстановлению вычета возникает у организации в случаях:

- изменения условий договора;

- расторжения договора и возврата аванса.

НДС восстанавливается в той же сумме, в которой ранее был принят к зачету. Если в условиях договора определяется, что поставка товара происходит после получения 100 % предоплаты, покупатель может перечислять аванс по частям. В этом случае восстанавливается сумма НДС, отраженная в СФ на поставку. В любом случае, эта величина совпадает с суммой НДС всех авансовых СФ по данной поставке.

Ндс с полученных авансов

При реализации продукции (товаров, услуг) покупателю в договоре может быть прописано обязательное условие — предварительная оплата в размере до 100 %.

На полученный аванс организация выдает СФ и начисляет НДС по ставке 18/118 %. Сумма этого аванса попадает в книгу продаж как начисленный НДС, то есть налог, который организация обязана заплатить в бюджет.

Получите 267 видеоуроков по 1С бесплатно:

На практике после выдачи СФ на полученный аванс возможны 3 ситуации:

- в периоде аванса продажа произошла;

- в периоде аванса продажи не произошло;

- возврат аванса покупателю (расторжение договора, изменение условий и т. д. ).

В первом случае, после того, как отгрузка была произведена, организация-продавец вправе предъявить ранее уплаченный НДС с полученного аванса к вычету. То есть, авансовый СФ закрывается записью книги покупок.

Во втором случае, сумма аванса и НДС, начисленного с него, отражается в декларации НДС за текущий период в строке 070 Раздела 3.

В случае возврата аванса, также возможно предъявление к вычету уплаченного НДС, то есть создается запись в книге покупок. Воспользоваться вычетом можно в течение года после расторжения договора.

В случае ликвидации организации-покупателя до полного исполнения условий поставки, при невозможности возврата предоплаты, начисленный при получении аванса НДС вычету не подлежит.

Примеры проводок по учету НДС с авансов

Пример операции по авансам полученным

Отражаем в проводках НДС с авансов полученных от покупателя:

| Дт | Кт | Описание проводки | Сумма, руб. | Документ |

| 51 | 62.2 | Отражение полученного аванса | 106 200 | Выписка банка |

| 76.АВ | 68 (НДС) | Начислен НДС на аванс | 16 200 | СФ выданный |

В августе «Гармония» производит «Амальгаме» отгрузку партии товара. Проводки по реализации и вычет НДС с авансов полученных:

| Дт | Кт | Описание проводки | Сумма, руб. | Документ |

| 62.1 | 90.1 | Отражена реализация товара | 212 400 | Акт |

| 90.3 | 68 | Начислен НДС с реализации | 32 400 | СФ |

| 62.2 | 62.1 | Отражен зачет аванса покупателя | 106 200 | Бухгалтерская справка |

| 68 | 76.АВ | НДС с аванса предъявлен к вычету | 16 200 | Книга покупок |

Операции по авансам выданным

Рассмотрим ту же операцию со стороны покупателя. Бухгалтер ООО «Амальгама» отразит НДС с авансов выданных проводками:

| Дт | Кт | Описание проводки | Сумма, руб | Документ |

| 60.1 | 51 | Перечислен аванс поставщику | 106 200 | Платежное поручение исх. |

| 68(НДС) | 76.ВА | НДС с аванса предъявлен к вычету | 16 200 | Счет-фактура, книга покупок |

| 41 | 60.1 | Отражено поступление товара (212 400 — 32 400) | 180 000 | Накладная |

| 19 | 60.1 | Отражен НДС входящий | 32 400 | СФ |

| 60.2 | 60.1 | Отражен зачет аванса | 106 200 | Бухгалтерская справка |

| 76.ВА | 68(НДС) | Восстановлен НДС с аванса | 16 200 | Книга продаж |

После получения товара отражается вычет НДС с поставки:

| Дт | Кт | Описание операции | Сумма | Документ |

| 68 | 19 | Вычет НДС по поступлению товара | 32 400 | Книга покупок |

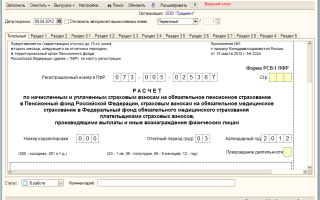

Форма листа книги продаж с пояснениями:

Источник: https://BuhSpravka46.ru/nalogi/nds/nds-s-avansov-provodki-i-primeryi.html

Вычет НДС с авансов дает новые возможности сэкономить

09.07.2009

«Учет. Налоги. Право»Автор: Евгений Тимин, налоговый консультант, эксперт журнала «Практическое налоговое планирование»

С 2009 года внутри группы компаний легко создать постоянно действующий механизм регулирования налоговых платежей.

В чем состоит новый порядок уплаты НДС с авансов

Изменения в Налоговый кодекс предоставили право покупателю, перечислившему продавцу предоплату, принять к вычету НДС с перечисленной суммы, не дожидаясь отгрузки.

В течение пяти календарных дней после получения от покупателя предоплаты продавец должен выставить покупателю счет-фактуру на данную сумму (п. 3 ст.

168 НК РФ), НДС при этом определяется по расчетной ставке (п. 1 ст. 168 НК РФ).

Этот счет-фактура помимо прочего должен содержать номер платежно-расчетного документа и наименование поставляемых товаров, описание работ, услуг (п. 5.1 ст. 169 НК РФ).

При получении от продавца счета-фактуры на сумму предоплаты покупатель получает право принять НДС с этой суммы к вычету (п. 12 ст. 171 НК РФ). Но только при наличии самого счета-фактуры, документов, подтверждающих перечисление предоплаты, а также договора, содержащего условие о предоплате (п. 9 ст. 172 НК РФ).

В момент отгрузки счет-фактура выставляется продавцом в обычном порядке — на полную сумму.

Покупатель на основании такого счета-фактуры вправе принять всю сумму налога к вычету, восстановив ранее принятый к вычету НДС с предоплаты (подп. 3 п. 3 ст. 170 НК РФ).

Налог должен быть восстановлен в бюджет также в случае расторжения договора (либо изменения его условий) и возврата предоплаты продавцом.

Обязанности продавца, за исключением обязанности предъявить покупателю счет-фактуру на сумму предоплаты, остаются прежними.

ГРУППА КОМПАНИЙ МОЖЕТ ДО МИНИМУМА СНИЗИТЬ ПЛАТЕЖИ ПО НДС

Допустим, в течение I квартала создалась ситуация, когда одна из компаний холдинга приобрела основные средства или закупила большую партию товара, то есть у нее сформировалась большая сумма НДС к возмещению. Другая же успешно работающая компания торговала в этом квартале со значительной наценкой, что привело к обязанности уплатить большую сумму НДС в бюджет.

Очевидно, что для группы нецелесообразно уплачивать этот налог в бюджет от лица второй организации, ожидая решения налоговиков по камеральной проверке декларации первой. Это приведет к отвлечению оборотных средств на неопределенное время, а также к возможным претензиям налоговиков по итогам проверки.

Разумнее перечислить в конце квартала аванс от имени второй компании в адрес первой в сумме, позволяющей не возмещать ничего из бюджета. При этом вторая компания снизит свои налоговые обязательства.

УСЛОВИЕ ДОГОВОРА ПОМОЖЕТ, ЕСЛИ СУММЫ ОБЯЗАТЕЛЬСТВ И ВЫЧЕТОВ НЕРАВНЫ МЕЖДУ СОБОЙ

Группа компаний может отрегулировать сумму НДС у различных организаций нужным образом, даже если сумма обязательств по НДС и сумма вычетов не совпадают.

Для этого можно воспользоваться положениями того же самого пункта 9 статьи 172 НК РФ. Дело в том, что компания, получившая предоплату, обязана уплатить НДС со всей суммы (подп. 2 п. 1 ст.

167 НК РФ), а перечислившая аванс организация получит вычет только с прописанной в договоре суммы.

Таким образом, если у одной из компаний сформировалась налоговая база по НДС, например, в размере 1 млн руб., а у другой — отрицательная налоговая база в размере 2 млн руб., холдинг все равно сможет оптимизировать налоги.

Для этого вторая компания должна заключить с первой договор на сумму 2 млн руб., предусматривающий предоплату 1 млн. руб. После чего первая компания перечислит аванс по договору в полной сумме. К вычету при этом она сможет принять НДС только с 1 млн руб.

, а вторая должна будет уплатить налог с 2 млн руб.

Дополнительной налоговой экономии при этом способе, по сравнению с ситуацией, когда в договоре прописана вся сумма аванса, не достигается. Однако при непропорциональном зачете у стороны, выплатившей аванс, не возникает НДС к возмещению.

Следовательно, у налоговиков нет права при камеральной проверке декларации потребовать дополнительные документы (п. 8 ст. 88 НК РФ, письмо ФНС России от 17.01.08 № ШС-6-03/24@).

То есть риск возникновения претензий со стороны инспекторов гораздо ниже.

В КАЧЕСТВЕ ОБОСНОВАНИЯ ПЛАТЕЖА МОЖЕТ ПОДОЙТИ ЛЮБОЙ ДОГОВОР

Для снижения налоговых рисков договоры между компаниями должны быть реальными, то есть иметь экономический смысл, исполняться и оплачиваться.

Оптимально для этой цели подойдут не товарные договоры, а договоры на оказание услуг: управленческих, юридических, маркетинговых, бухгалтерских и т. п. Все зависит от специфики деятельности группы в целом и компаний, в него входящих.

В этом случае трудно проверить реальность их исполнения. Но, конечно, не следует забывать о возможности осуществления налоговиками контроля цен, применяемых по этим договорам (ст. 40 НК РФ).

Впрочем, дружественные компании могут и по-другому решить эту проблему, поскольку экономическая обоснованность важна лишь для целей налога на прибыль. Фактически предоплата может быть перечислена по любому договору, в следующем налоговом периоде он расторгается, а предоплата возвращается.

При этом покупатель должен восстановить сумму зачтенного НДС, а продавец, наоборот, поставить к вычету. То же самое произойдет и в случае, если в следующем квартале стороны проведут новацию предоплаты по договору поставки в средства, перечисленные по займу (см., например, определение ВАС РФ от 28.01.

08 № 15837/07).

Источник: http://taxpravo.ru/analitika/statya-72412-vyichet_nds_s_avansov_daet_novyie_vozmojnosti_sekonomit

Ндс с авансов — с 1 октября 2018 года, полученных выданных, покупателю

Авансом называют предоплату за товар. То есть договор уже заключён, часть денег передана продавцу заранее, а остальная часть будет передана после передачи товара.

Надо ли платить НДС с полученных авансов от покупателей?

Общие сведения ↑

НДС бывает «входящим», то есть за купленный товар, услугу или работу. Есть также и «исходящий» НДС. Он суммируется из всех, оплаченных другими организациями, счетов. В бюджет подлежит уплате разница между этими двумя НДС.

Для покупателя

Оплату товара можно производить разными способами:

- оплатить всю сумму сразу, и принять к вычету всю сумму НДС;

- платить товар в несколько этапов, уплатив сначала аванс, а затем оставшуюся сумму.

В этом случае, начиная с октября 2018 года, продавец обязан выставить покупателю две счёт-фактуры – на аванс и на основную сумму, то есть всю сумму покупки.

Обязательно нужно сделать указание на аванс. Покупатель принимает обе эти счёт-фактуры и регистрирует их в своей книге покупок.

Также он принимает к вычету НДС и с аванса, и с основной суммы. При этом НДС, принятый к учёту с аванса, вычитается из той суммы НДС, которая касается основной суммы.

Для поставщика

Поставщик принял сначала аванс от покупателя, а затем всю оставшуюся сумму. Он обязан уплатить в бюджет сумму НДС, «приходящуюся» на аванс.

Потом эта сумму вычитается из суммы НДС, которая будет исчисляться из основной суммы за товар.

Продавец выставляет покупателю две счёт-фактуры – за аванс и при отгрузке. В счёт-фактуре по авансу обязательно нужно сделать уточнение на аванс.

Только так и покупатель, и продавец смогут принять НДС с аванса к учёту. Выставленные счёт-фактуры, продавец заносит в свою книгу продаж.

Нужно ли платить НДС с авансов ↑

Нюансов с выплатой авансов за товар, работы или услуги достаточно много. И часто бухгалтеры не знают, как поступить в той или иной ситуации. На некоторых сайтах можно найти по НДС авансам для чайников.

Полученных

Покупатель обязан принять к учёту «входящий» НДС с аванса, оплаченного продавцу и НДС, принятый к учёту с аванса.

Затем принимается к вычету, когда будет выставлена счёт-фактура за весь купленный товар, а оплата будет полностью произведена.

Это касается и тех операций, которые произошли в разные налоговые периоды по уплате НДС.

Покупатель принимает НДС к учёту на основании счёт-фактуры, которая выписывается продавцом за каждый аванс.

Другими словами, сколько бы покупатель не уплачивал бы авансов, продавец обязан по каждому выставлять счёт-фактуру, а покупатель обязан эти счёт-фактуры регистрировать в свое книге покупок.

Видео: НДС с Аванса Если покупатель оплатил аванс, а сумма отгруженных товаров оказалась меньше уплаченного им аванса, то покупатель должен восстановить НДС в той части, которая равна сумме отгруженных товаров или выполненных работ и услуг.

Выданных (уплаченных)

Аналогичная ситуация и с выставленными счетами-фактурами. Продавец уплачивает в бюджет НДС с каждого аванса, который ему оплачивает покупатель.

Затем каждый налог с аванса принимается к вычету при расчёте общей налоговой базы по отгруженному товару.

Если аванс возвращается покупателю, то продавец по-прежнему имеет право на налоговый вычет, только в течение года с момента возврата предоплаты.

Стоит помнить, что счёт-фактура должна быть составлена в полном соответствии с Правилами составления этих документов. В противном случае, проблемы с вычетом могут возникнуть и покупателя, и у продавца.

Однако ни продавец, ни покупатель не могут принимать НДС к вычету с аванса, если проданный товар облагается по ставке 0%, или же одна из сторон применят льготный режим налогообложения, то есть не является плательщиком НДС.

НДС принимается к вычету на основании счёт-фактур. Если такого документа нет, то и вычет невозможен.

Можно принять к вычету НДС по чеку, который был выдан при покупке товара за наличный расчёт по авансовому отчёту.

Порядок оформления счетов-фактур

Это по-прежнему документ строгой унифицированной формы, в котором должны быть указаны многие сведения, как о продавце, так и о покупателе.

В счёт-фактуре нового образца появилась графа «Исправление». Она предназначена для того чтобы исправить ранее допущенную ошибку.

В этой графе указывается сведения об ошибочном документе, взамен которого создаётся новый.

Другие изменения:

- в графе «продавец» теперь можно указывать только полное его наименование, без остальных реквизитов;

- в строку «Валюта: наименование, код» необходимо внести сведения в полном соответствии с Общероссийским классификатором валют;

- все суммы заносятся в документ без округлений, вместе с копейками и другими «сотыми» единицами;

- графа «Единицы измерения» разделена на 2 графы – «Код» и «Условное обозначение». Сюда заносятся сведения в соответствии с Общероссийским классификатором единиц измерения;

- «Страна происхождения» также поделилась на 2 половинки – «Код» и «Краткое наименование». Они заполняются в соответствии с Общероссийским классификатором стран мира.

В поле счёт-фактура необходимо проставить порядковый номер документа. Если при проверке налоговиками не будут обнаружены какие-либо номера документов, у налогоплательщика могут возникнуть проблемы.

В графе «Исправления» при первичном заполнении документа нужно вставить «не вносились», тогда в этой графе автоматически проставится прочерк.

Если же изменения вносились, то при выборе «Вносились» нужно будет выбрать порядковый номер документа, который исправляется и порядковый номер исправления.

Если выписывается счёт-фактура на аванс, то в графе «На авансовый платёж» нужно поставить «Да». В этом случае, в графах «Грузоотрпавитель и его адрес», а также «Грузополучатель и его адрес» будут стоять прочерки.

В «Валюте документа» нужно выбрать валюту сделки, а в строке «К рассчётно-платёжному документу» необходимо внести все номера платёжек и других документов, по которым поступали денежные средства в счёт оплаты этого товара.

В строке «Информация о продавце» нужно выбрать «Организация», если продавец является юридическим лицом, или же «Индивидуальный предприниматель».

Также нужно указать все реквизиты это стороны, включая ИНН и КПП, а также ФИО руководителя и главного бухгалтера.

Остальные поля нужно заполнять в соответствии с вышеуказанным Порядком.

Примеры расчёта

В феврале 2018 года ООО «АВС» заключает с ООО «ОПР» договор на поставку товаров, общей суммой 354 тысячи рублей (в том числе 54 тысячи – это НДС). Договор предусмотрена предоплата в размере 40% от суммы сделки.

ООО «АВС» перечисляет аванс в феврале, а отгрузка товара происходит в апреле. Действия продавца следующие:

Первое. Он выставляет счёт-фактуру на сумму аванса:

354 000 * 0,4 = 141 600 рублей.

Сумма НДС равна:

(141 600 * 18) / 118 = 21 600 рулей.

Эти действия необходимо сделать в феврале. 1 экземпляр счёт-фактуры нужно отдать покупателю, а вторую зарегистрировать в своей книге продаж.

Второе. В апреле, после отгрузки всей партии, продавец выставляет счёт-фактуру на всю сумму сделки, то есть на 354 000 рублей, включая НДС 54 000 рублей.

Третье. Таким образом, в 1-ом квартале 2018 года продавце уплатил в бюджет НДС в размере 21 600 рублей, а во втором:

54 000 – 21 600 = 32 400 рулей.

Как проверить авансы ↑

Все НДС по полученным авансам учитывается на Дт счёта 76АВ. Проверяя сальдо по этому счёту, можно проверить и наличие НДС по полученным авансам.

Видео: как рассчитать НДС с аванса

Эта сумма должна равняться сальдо по счёту 62,2, умноженное на 18, и поделённое на 118. Таким образом, можно проверить правильность по НДС, начисленным по полученным от покупателей авансам.

Возникающие нюансы ↑

НДС достаточно «неоднозначный» налог, и при его расчёте даже у опытных бухгалтеров возникает множество вопросов.

Как не платить?

Многих налогоплательщиков волнует вопрос, как избежать уплаты этого НДС? Этот налог не уплачивают те организации и ИП, которые применяют льготные режимы налогообложения.

В этом случае, они не имеют права выставлять счета-фактуры и принимать к вычету НДС по отгруженным и купленным товарам, работам или услугам.

При долгосрочных непрерывных поставках

Если между контрагентами заключён договора на осуществление долгосрочных непрерывных поставок на товары, оказание услуг или выполнение работ, то продавец имеет право выставлять счёт-фактуру одновременно с получением платёжек на оплату товара.

Сделать это нужно не позднее 5 числа следующего месяца, в котором происходила отгрузка товаров или оказание каких-либо договорных услуг.

Налог с авансов в балансе

Если у налогоплательщика на конец года остался НДС по уплаченным продавцам авансам, то его следует отразить в годовой бухгалтерской отчётности.

Для этого в балансе существует специальная строка 1220 «Налог на добавленную стоимость по приобретенным ценностям».

Входной НДС отражается на 19 счёте в соответствии с Планом счетов в 2018 году. При наличии счета-фактуры от продавца, покупатель имеет право отразить эти авансы в отчётности на конец года.

Их сумма будет равна сумме авансов полученных по НДС в декларации за год.

Сделать этой нужно в строке 1220 бухгалтерского баланса. Сюда необходимо перенести данные с сальдо счёта 19 на конец года. Если сальдо равно, то и строка 1220 остаётся пустой.

Если покупателю данные о входном НДС необходимы для формирования полной картины своего финансового состояния для других.

Заинтересованных пользователей, покупатель публикует свою отчётность в открытом доступе, то он должен сделать детализацию по каждой сумме уплаченного аванса и учёту НДС в этих выплат.

Для этого, можно сделать дополнительные сроки в балансе. Например, строку 12201 «НДС по приобретённым основным средствам».

Видео: НДС при Авансе пример заполнения декларации

Чтобы принять НДС по авансам к вычету, у покупателя должна быть на руках счёт-фактура от продавца, заполненная по всем правилам.

Кроме того, должно быть фактическое оприходование товара покупателем. И одна из сторон не должна быть спецрежимником.

При отсутствии одного из этих условий, налогоплательщик не имеет право применять налоговый вычет как для входного, так и для «исходящего» НДС.

При неправильном заполнении счёт-фактуры, налоговики могут отказать в вычете, затем доначислить налог, а также пени и штрафы по нему.

Источник: http://buhonline24.ru/nalogi/nds/nds-s-avansov.html

Как оптимизировать НДС с помощью вычета с аванса

Описание: При получении от продавца счетафактуры на сумму предоплаты покупатель получает право принять НДС с этой предоплаты к вычету (п. 12 ст. 171 НК РФ). Эта норма позволяет создать постоянно действующий механизм регулирования налоговых платежей.

Допустим, в течение первого квартала создалась ситуация, когда одна из компаний холдинга приобрела основные средства или закупила большую партию товара, то есть у нее сформировалась большая сумма НДС к возмещению.

Другая же успешно работающая компания торговала в этом квартале со значительной наценкой, что привело к обязанности уплатить большую сумму НДС в бюджет.

style=»display:inline-block;width:240px;height:400px» data-ad-client=»ca-pub-4472270966127159″

data-ad-slot=»1061076221″>

Очевидно, что для группы компаний нецелесообразно уплачивать этот налог в бюджет от лица второй организации, ожидая решения налоговиков по камеральной проверке декларации первой.

Это приведет к отвлечению оборотных средств на неопределенное время, а также к возможным претензиям налоговиков по итогам проверки. Можно перечислить в конце квартала аванс от имени второй компании в адрес первой в сумме, позволяющей не возмещать ничего из бюджета.

При этом вторая компания снизит свои налоговые обязательства. Как регулируют налоговую нагрузку по НДС в группе компаний.

Группа компаний может отрегулировать сумму НДС у различных организаций нужным образом, даже если сумма обязательств по НДС и сумма вычетов не совпадают. Для этого можно воспользоваться положениями того же самого пункта 9 статьи 172 НК РФ. Дело в том, что компания, получившая предоплату, обязана уплатить НДС со всей суммы (пп. 2 п. 1 ст.

167 НК РФ), а перечислившая аванс организация получит вычет только с прописанной в договоре суммы. Таким образом, если у одной из компаний сформировалась налоговая база по НДС, например, в размере 1 млн. руб., а у другой – отрицательная налоговая база в размере 2 млн. руб., холдинг все равно сможет оптимизировать налоги.

Для этого вторая компания должна заключить с первой договор на сумму 2 млн руб., предусматривающий предоплату 1 млн. руб. После чего первая компания перечислит аванс по договору в полной сумме. К вычету при этом она сможет принять НДС только с 1 млн. руб., а вторая должна будет уплатить налог с 2 млн. руб.

Дополнительная налоговая экономия при этом способе, по сравнению с ситуацией, когда в договоре прописана вся сумма аванса, не достигается. Однако при непропорциональном зачете у стороны, выплатившей аванс, не возникает НДС к возмещению. Следовательно, у налоговиков нет права при камеральной проверке декларации потребовать дополнительные документы (п. 8 ст.

88 НК РФ, письмо ФНС России от 17.01.08 № ШС603/24@). То есть риск возникновения претензий со стороны инспекторов гораздо ниже.

Поскольку экономическая обоснованность важна лишь для целей налога на прибыль, фактически предоплата может быть перечислена по любому договору, в следующем налоговом периоде он расторгается, а предоплата возвращается.

При этом покупатель должен восстановить сумму зачтенного НДС, а продавец, наоборот, поставить к вычету. То же самое произойдет и в случае, если в следующем квартале стороны проведут новацию предоплаты по договору поставки в средства, перечисленные по займу (см.

, например, определение ВАС РФ от 28.01.08 № 15837/07).

Восстановить НДС нужно будет в полном объеме после отражения в учете соответствующих операций по возврату аванса, но не позднее одного года с момента его возврата (п. 4 ст. 172, пп. 3 п. 3 ст. 170 НК РФ). Вычет можно заявлять в том налоговом периоде, в котором операции по возврату авансовых платежей отражены (скорректированы) в бухгалтерском учете (см.

, например, постановление Федерального Арбитражного Суда Уральского округа от 25.06.08 № Ф094526/08С2). Варьировать налоговую нагрузку можно и в отношениях между независимыми компаниями. Логично, что самый простой на сегодня способ снизить свои обязательства по НДС в конце квартала – срочно заплатить аванс поставщикам и потребовать у них счетфактуру на предоплату.

Это позволит снизить налог на законных основаниях.

Казалось бы, никаких потерь для поставщика такая ситуация не несет, ведь он все равно платит налог из средств, полученных от покупателя. Но на самом деле это не так. К примеру, если аванс поступит поставщику 31 марта, то ему придется заплатить с этой суммы НДС уже по итогам первого квартала.

В этом случае в составе оборотных средств у него останутся только около 85 процентов от суммы. Если же перечисление предоплаты произойдет 1 апреля, то платить НДС (в связи с получением аванса или исполнением договора) нужно на три месяца позже – по итогам второго квартала.

В этом периоде поставщик сможет использовать для своих целей полную сумму предоплаты. Что касается покупателя в этой ситуации, то он получает зеркальную выгоду. То есть, ускорив перечисление предоплаты, покупатель сможет на три месяца раньше заявить вычет НДС.

У поставщиков есть способ убедить постоянных покупателей не поступать таким образом.

Прежде всего компания может затянуть выставление счетафактуры на предоплату (или вообще не выставлять его). При этом никакой ответственности за нарушение сроков предъявления счетафактуры на предоплату или его невыставление Налоговый кодекс не предусматривает.

Кроме того, счетфактура может быть выслан по почте и получен покупателем только в следующем налоговом периоде (или не дойти до него вовсе).

Несмотря на то, что эти меры не освободят поставщика от текущей обязанности уплатить НДС с полученного аванса в бюджет, покупатель не сможет получить вычет с перечисленной предоплаты.

Несомненно, что это заставит его в следующий раз согласовывать свои планы по перечислению предоплаты с поставщиком, а то и отозвать свой текущий платеж. Или как вариант переквалифицировать его в заем.

Также в целях избежать получения нежелательной предоплаты в конце квартала можно впредь включать в договоры со своими покупателями условие перечислить аванс в строго определенный промежуток времени. К примеру, в период со 2 по 15 апреля.

Если покупатель всетаки нарушит это условие и перечислит предоплату 31 марта, то инспекторы могут отказать ему в вычете НДС по подобному авансу. Ведь фактически он будет считаться не предусмотренным условиями договора.

Арбитражные прецеденты: Отсутствуют

Е. Сивков

Источник: http://www.finexg.ru/kak-optimizirovat-nds-s-pomoshhyu-vycheta-s-avansa/

Оптимизация НДС с помощью вычетов с аванса

По налоговому кодексу России вы можете рассчитывать на вычет по НДС с аванса на основании счет-фактуры, которую вам предоставил продавец. Такая норма позволяет контролировать налоговые платежи.

К примеру, одна из ваших компаний приобрела большую партию товара, которая приводит к крупному вычету НДС, а другая продала товары с высокой наценкой, что обязует ее уплатить немалую сумму налога на добавленную стоимость.

В этом случае второй компании будет невыгодно уплачивать высокий налог до проверки налоговыми органами декларации первой.

Такая задержка, во-первых, приводит к откладыванию оборотных средств, а во-вторых у налоговых органов может возникнуть масса вопросов по итогам проверки.

Выходом из данной ситуации будет перевод аванса от второй компании первой в конце квартала на сумму, которая позволит избежать возмещения из бюджета, что значительно снизит уплату НДС для второй компании.

Регулировка нагрузки НДС в группе компаний

У группы компаний есть возможность отрегулировать выплаты по НДС, даже если сумма вычетов не совпадает с обязательным НДС. По НК РФ компания, получающая аванс, должна оплатить налог на всю полученную сумму, а фирма, предоставившая аванс, обязана оплатить налог только на ту сумму, которая указана в договоре.

Рассмотрим на примере данную манипуляцию:

Первая компания имеет налоговую базу в сумме 1 000 000 рублей. У второй компании минус 2 000 000 рублей.

В этом случае компании заключают договор на 2 000 000 рублей, по которому первая компания обязана внести авансовый платеж в 1 000 000 рублей.

Первая компания перечисляет всю сумму (2 000 000 рублей), но налог оплачивает только на 1 000 000 рублей, а вторая уплачивает НДС на 2 000 000 рублей.

Этот способ не принесет вам выгоды на уплате налогов, но позволит избежать проблем с налоговыми органами. Такой неравный зачет у выплатившей аванс компании не приводит к восстановлению НДС, а значит, налоговые органы не имеют права запрашивать дополнительные документы при проверке декларации.

В следующем налоговом периоде вы можете расторгнуть договор, так как он необходим только для налога на прибыль. Продавец отображает в документации вычет данной сумму зачтенного НДС, а покупатель ставит ее на приход.

В течение года вам необходимо полностью восстановить НДС с момента, когда возврат аванса отображен в документации. Если в налоговый период в бухгалтерском учете отображена информация о возврате аванса, то в этот период можно заявить о вычете НДС.

Быстро снизить налоговые обязательства полностью законным образом вы можете, заплатив аванс продавцам ваших товаров или услуг, но при этом они должны вам предоставить на эту сумму счет-фактуры.

В этом случае налоговые потери может понести сам поставщик, так как при получении аванса даже последнего числа квартала, он обязан уплатить налог в этом же налоговом периоде.

Тогда получится, что он сможет использовать не всю сумму аванса, как если бы налог на аванс пришлось бы уплатить в следующем отчетном периоде. Продавец напротив получит возможность раньше запросить вычет НДС на данный аванс.

Если вы воспользуетесь быстрыми перечислениями авансов поставщикам в последний день налогового периода, то они могут затянуть отправку счет-фактуры, и вы получите ее уже на следующий период, а за задержку для поставщика никаких штрафов не предусмотрено. Это же не позволит покупателю получить вычет НДС на сумму аванса в текущем налоговом периоде. Такие действия лучше заранее согласовать с поставщиком, чтобы избавить себя от излишней волокиты, которая не принесет желаемого результата.

Продавец может себя обезопасить от срочных авансов еще и тем, что первоначально внесет конкретные числа месяца, когда от продавца должна поступать предоплата. А за нарушение договора покупатель будет облагаться штрафными санкциями.

Источник: https://advokat-demin.ru/articles/optimizatsiya-nds-s-pomoschyu-vyichetov/