Фнс разъяснила, как представлять в инспекцию электронные документы, форматы для которых не утверждены

Если запрошенные налоговиками документы составлены в электронном виде не по установленным форматам, то представлять их в инспекцию нужно не в электронной форме, а на бумажном носителе. Такой вывод следует из письма Федеральной налоговой службы от 09.09.15 № СА-4-7/15871.

Для начала поясним, что речь в письме идет только о юридически значимых электронных документах.

Это документы, которые были подписаны электронной подписью и которыми контрагенты обменивались через специальную систему с участием оператора ЭДО (например, систему «Диадок» от компании СКБ Контур).

Для самых распространенных документов — счета-фактуры, ТОРГ-12, акты приемки-сдачи работ (услуг) (полный список см. ниже), ФНС утвердила форматы.

Для других документов (например, договор или доверенность) форматы пока не установлены. Их также можно подписать электронной подписью и передать через систему для электронного документооборота, после чего они признаются юридически значимыми (подробнее см.

«Чем подписывать электронную первичку: читаем новый закон о бухучете и закон об электронной подписи»). Если инспекция в рамках камеральной проверки запросит подтверждающие документы, то первую группу электронных документов можно будет загрузить в систему для отправки отчетности (например, «Контур.

Экстерн») и не распечатывая отправить в инспекцию (об обмене документами с инспекцией см. «Утвержден новый порядок обмена документами с инспекцией: что изменится для налогоплательщиков»).

А как передать неформализованные документы, входящие вот вторую группу? Их следует распечатать и прислать в инспекцию на бумажном носителе, отвечают налоговики в комментируемом письме.

Как отправлять неформализованные документы

Чиновники ссылаются на пункт 2 статьи 93 Налогового кодекса.

В нем сказано: если истребуемые документы составлены в электронном виде по установленным форматам, налогоплательщик вправе направить их в налоговый орган в электронном виде по телекоммуникационным каналам связи.

Таким образом, документы могут быть представлены в электронном виде только в том случае, если они составлены в соответствии с установленным форматом.

Свою позицию специалисты ФНС подкрепили разъяснениями Минфина и арбитражной практикой. Так, в письмах финансового ведомства от 07.07.11 № 03-03-06/1/409, от 14.06.

11 № 03-02-07/1-190 сказано: если истребуемый документ составлен в электронном виде не по установленным форматам, представление документа производится на бумажном носителе в виде заверенной налогоплательщиком копии с отметкой о подписании документа квалифицированной электронной подписью. Это не означает, что придется просить контрагента заново изготовить документы с собственноручными подписями. Достаточно будет распечатать документ, заверить в обычном порядке и сделать отметку о том, что документ был подписан электронной цифровой подписью (подробнее см. «Чиновники рассказали, как представлять налоговикам электронные документы, составленные не по установленному формату»).

Заметим, что раньше на практике специалисты ФНС допускали отправку неформализованных документов в инспекцию в виде подписанных электронной подписью сканов.

То есть электронный неформализованный юридически значимый документ следовало распечатать, заверить в обычном порядке, отсканировать, подписать электронной подписью и прислать в инспекцию через систему для отправки отчетности (см.

«Пользователи системы «Контур-Экстерн» могут отправить затребованные инспекцией документы в электронном виде»).

Арбитражная практика

Такой же вывод содержится в постановлении Девятого арбитражного апелляционного суда от 21.03.12 № А40-124838/11-75-497 (оставлено в силе постановлением ФАС Московского округа от 11.07.12). Арбитры рассуждали следующим образом.

Порядок направления требования о представлении документов и порядок представления документов в электронном виде по ТКС установлен приказом ФНС России от 17.02.11 № ММВ-7- 2/168@. Данным Порядком не установлены форматы для представления регистров учета в электронном виде по ТКС. Следовательно, организация была не вправе представлять эти документы в электронном виде.

При этом суд сослался на вышеназванные письма Минфина, тем самым подтвердив, что регистры нужно было распечатать, заверить и сделать отметку о том, что документ подписан КЭП.

Источник: https://www.buhonline.ru/pub/tks/2015/9/10257

Сканы документов: ФНС диктует свои правила

В эпоху широкого развития информационных технологий, потребность в них среди юридических лиц только возрастает.

Если обратиться к событиям двадцатилетней давности, то там нам едва ли удастся встретить такое понятие, как «подача документов в электронной форме» или «отправка электронного письма с вложением», вы не услышали бы просьбы «выслать принтскрин» и многого тому подобного.

Сейчас же это является частью нашей реальности и волей-неволей профильным ведомствам приходится к этому адаптироваться. Правда, как-то у них это все в очередной раз запоздало происходит…

Мы поговорим с вами о сканах документов, столь востребованных в документообороте между компаниями и государственными инстанциями.

Если фирма в диалоге со своими партнерами имеет право самостоятельно выдвигать требования к высылаемым и принимаемым документам, то во взаимодействии с чиновниками приходится все же придерживаться правил, которые диктуют они сами.

Далее в нашей статье: почему ФНС долгое время отказывалась принимать электронные документы и вынуждала людей «стоять в очередях» с бумагами? Почему разные ведомства предъявляют разные требования к оформлению сканов? О чем нельзя забывать при отправке материала в Налоговую? Какие разговоры сейчас ходят в кабинетах ФНС?

Как-то затянулось дело…

По удивительному стечению обстоятельств, у хозяйствующих субъектов не так давно появилась возможность направлять в ФНС документы в электронном виде. Было много жалоб на то, почему со своими клиентами фирмы уже долгое время ведут переписку в электронном формате, а Налоговая до сих пор работает «по старинке».

На тот момент у ФНС был веский козырь в рукаве, и они говорили, что в НК РФ нет соответствующих предписаний, в виду этого они не имеют права принимать документы в электронном виде.

Так-то оно так, но, спрашивается, почему те должностные лица (депутаты), которые ответственны за то, в каком состоянии находится Налоговый Кодекс, так поздно спохватились? Интересующиеся журналисты задавали соответствующие вопросы парламентариям и им все время говорили, мол, «мы готовим законопроект» или «данный вопрос находится на стадии рассмотрения» и далее снова ссылались на то, что на тот момент времени были дела куда более важные. Если посмотреть на этот вопрос с другой стороны, то у государства и в правду есть куда более серьезные проблемы, которые нужно решать. А Государственная Дума всего одна на всю страну… Потом, когда дело стронулось с мертвой точки, ответственные лица все никак не могли определиться, в каком формате документы можно и нельзя направлять не только в ФНС, но и в другие ведомства. Самое смешное здесь то, что так до сих пор и не придумали неких «единых» требований. Дали свои рекомендации и на этот дело закрыто. Благо, ФНС, так или иначе заинтересованная в электронном документообороте идею быстро освоила, и теперь у нас на руках есть утвержденные требования к отсканированным документам.

Как должен выглядеть документ?

Итак, ФНС в одном из своих сообщений, а если быть точнее в письме 9 февраля 2016 года № ЕД-4-2/1984@ распространило информацию о том, какие сканы они готовы принимать к рассмотрению. Подробнее об этом по пунктам:

-

Оцифрованный документ в обязательном порядке должен включать в себя формирование копий формата TIFF и PDF;

-

Документы с черными или черно-белыми изображениями должны сканироваться в режиме 8-bit Grayscale (256 градаций серого);

-

Разрешение у документа должно быть 150 DPI или 300 DPI на усмотрение пользователя;

-

Цветные изображения сканируются в режиме RGB в том же разрешении, что и в пункте 3;

-

Настройки яркости и контраста должны быть выверены таким образом, чтобы чтение текста было максимально удобным (конкретных цифр нет);

-

Любой присланный в ФНС отсканированный документ должен открывать на стандартных платформах ОС (Windows, начиная с 2000 и далее по возрастанию);

-

При открытии документа не должно «всплывать» никаких предупреждений о возможных ошибках;

-

Нельзя ставить пароли на открытие документа, а также устанавливать запрет печати – такой документ точно не примут;

-

Если документ содержит в себе более одной страницы, то он должен быть отсканирован в многостраничном режиме;

-

В том случае, если скан будет состоять только из одного листа, то здесь допускается использование разрешения JPEG.

Как мы видим, необоснованно сложных или «экзотических» требований ФНС не выдвигает – можно работать в привычном режиме. В виду этого рекомендуем нашим читателям при первой отправке документов в Налоговый орган проверить текущие настройки вашего сканера и установить их согласно требованиям. Это не должно быть сложно.

С арбитражными судами дело обстоит иначе

У российских судов есть свой взгляд на то, какими должны быть присылаемые к ним сканы документов. В частности:

-

Принимаются документы только в формате PDF;

-

Разрешение отсканированного документа должно быть 200 DPI;

-

Все документы принимаются исключительно в черно-белом варианте. Это значит, что строки, заполненные синей или фиолетовой шариковой ручкой в готовом варианте скана должны быть черными;

-

Объем файла не должен превышать «вес» в 10 МБ;

-

Все надписи, печати, подписи должны быть хорошо различимы;

-

Отправляемый письмом файл должен, как и тема письма, отражать суть высылаемого документа примерно в таком формате: «Дополнительное соглашение №… от… к договору №…»;

Смеем предположить, что потребность в отличии требований к отсканированным документам вызвана разницей в содержании и оформлении самих бумаг. К примеру, формат иска в суд все же разнится с налоговой декларацией. В виду этого, требования Арбитражных судов можно признать вполне справедливыми и обоснованными.

Требования на этом не заканчиваются

Выше мы описали общие условия, которые действительны для всех документов.

Однако, мы хотим здесь сделать некоторое уточнение: при предварительном согласовании с ведомством, куда направляется отсканированный документ, чиновники могут запросить дополнительные характеристики документа.

В частности, сотрудники ФНС не так давно высказались, что на основании статьи 93 НК РФ документы можно и нужно заверять усиленной электронной подписью ответственного лица компании (лучше, директора).

Применение данной меры в разы увеличит шансы на то, что скан будет принят к рассмотрению. Более того, это дополнение может потребоваться, если компания обращается «за помощью» на портал государственных услуг, ставший столь популярным в последние годы. Усиленная электронная подпись не должна оставить сомнения в том, что документ не является фальсификатом.

XML-документы – отдельная история

Бывает и такое, что требуемые данные неудобно или вовсе невозможно отсканировать. Наиболее явно это прослеживается с документами формата XML. Это, грубо говоря, сохраненная страница браузера.

Сохранение таких документов может потребоваться, если в вашем программном обеспечении не предусмотрена или «не работает» функция выгрузки данных в иной формат. Часто это касается платежных поручений, проведенных через некоторые банки.

И все же ФНС полагает, что далеко не каждый файл такого разрешения может быть ими принят. Ниже разрешенный список, согласно письму ФНС от 9 февраля 2016 года № ЕД-4-2/1984@:

-

Счета-фактуры, в том числе и корректировочные;

-

Журналы учета;

-

Товарная накладная ТОРГ-12;

-

Книги покупок и продаж, а также прилагающиеся листы к ним;

-

Акты приема и сдачи работ;

Кажется, все. Это не так много и все же вполне достаточно. Остальные документы всегда можно отсканировать в привычном режиме.

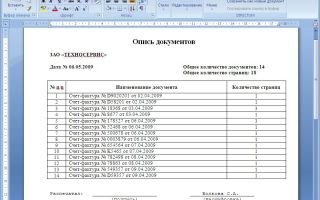

Важная заметка: В случае, если ФНС посчитает отправленные вами документы недостаточными или сообщит, что по какой-то причине недополучила часть файлов одного пакета, следует прикреплять в файлу также опись, как в традиционном виде это происходит с почтовым отправлением ценных бумаг.

Порядок составления описи и требования к ее оформлению вы можете прочитать из Приказа ФНС от 29 июня 2012 года № ММВ-7-6/465@ «Об утверждении формата описи документов, направляемых в налоговый орган в электронном виде по телекоммуникационным каналам связи».

Данному приказу уже скоро исполнится 5 лет, однако, его актуальность пока не утратилась.

Собака лает – ветер носит

Положение дел в области электронного документа совершенно нельзя назвать удовлетворительным, однако, и удручающим – тоже нельзя. Еще несколько лет назад чиновники ни раз предлагали отойти окончательно от бумажных носителей и полностью перейти на электронный документооборот.

Во-первых, по их мнению, это должно благотворно сказаться на экологии всей страны (сами посудите, сколько срубают деревьев для того, чтобы обеспечить нас бумагой, которую потом мы безжалостно килограммами уничтожаем). Во-вторых, электронные документы гораздо сложнее подделать, особенно, если к ним прилагается электронная подпись.

В-третьих, деятельность многих компаний, как показала практика электронной отчетности, должна стать более прозрачной по отношению к тем временам, когда все документы были исключительно на бумажных носителях. В-четвертых, вероятность того, что какой-то документ «затеряется», сокращается в разы.

А именно, при его отправке по электронной почте он автоматически будет иметь два дубликата (в папке «отправленные» самого пользователя и папке «входящие» получателя), или в программном обеспечении пользователя, или в личном кабинете портала государственных услуг. Если подумать и развить эту тему, то положительных сторон вопроса можно будет найти, как минимум, еще столько же.

Спрашивается, так что же мы медлим? Нет, никто не спорит – на сегодняшний день проделана огромная работа по внедрению инновационных технологий в нашу общественную жизнь в формате огромной страны, но подумайте, сколько ведь еще нужно сделать. А наши чиновники пока только говорят и говорят, что надо…

Итог

В заключение хочется еще раз пожелать нашим клиентам по услуге «1С Предприятие 8.3 онлайн» и тем официальным инстанциям, к которым по долгу службы им приходится обращаться, пока оставить все в таком виде, как есть сейчас.

Дело в том, что переход на все эти «цифровые изыскания» проходил у нас и так с большими трудностями как со стороны ведомств, так и со стороны штатных пользователей. Давайте пока привыкнем к тому, что есть сегодня, а завтра уже можем начать готовиться к переходу на качественно новый уровень документооборота.

В любом случае, мы ничего не потеряем, т.к. текущая система в целом налажена.

Желаем успехов!

Источник: https://scloud.ru/blog/skany_dokumentov_fns_diktuet_svoi_pravila/

Готовятся изменения формата описи документов, направляемых в ФНС России

Налоговое ведомство разъяснило, какие очередные новации ожидают налогоплательщиков в связи с постепенным переходом службы на электронный документооборот (письмо ФНС России от 29 июля 2016 г.

№ АС-4-15/13968 «О рассмотрении обращения») . В настоящее время идет работа по внесению изменений в формат описи документов, направляемых в налоговый орган по ТКС.

В частности, элемент «Код документа» расширится за счет таких значений, как:

- 2937–Документ о передаче товара при торговых операциях;

- 2939–Документ о передаче результатов работ (об оказании услуг);

- 2441–Счет-фактура и документ о передаче товаров (работ, услуг), имущественных прав, включающий в себя счет-фактуру;

- 2943–Корректировочный счет-фактура и документ об изменении стоимости отгруженных товаров (работ, услуг), имущественных прав, включающий в себя корректировочный счет-фактуру.

Кроме того, налоговики планируют добавить возможность подписи вышеперечисленных документов двумя и более лицами.

Так, при выборе счета-фактуры с функцией счета-фактуры и документа об отгрузке товаров элемент «Область полномочий» таблицы 5.

28 «Сведения о лице, подписывающем файл обмена счета-фактуры (информации Продавца) в электронной форме (Подписант)» будет возможно «5» или «6» значений. Фактически под документом можно будет поставить до шести подписей.

Напомним, к настоящему времени уже изменен формат нескольких документов, отражающих первичный учет в сфере реализации товаров. Так, в конце прошлого года налоговики утвердили новые электронные счета-фактуры при продаже товаров (выполнении работ, оказании услуг) в электронной форме (приказ ФНС России от 30 ноября 2015 г.

№ ММВ-7-10/551, приказ ФНС России от 24 марта 2016 г. N ММВ-7-15/155). Прежний формат счета-фактуры утратит силу с 1 июля 2017 года. При этом в период с 7 мая 2016 года по 30 июня 2017 года плательщики НДС вправе создавать электронные счета-фактуры как по новому формату, так и по старому.

Электронные счета-фактуры, созданные до 1 июля 2017 года, будут приниматься налоговыми органами до конца 2020 года.

https://www.youtube.com/watch?v=IC7ThmPtDug

А весной изменения претерпели электронные корректировочные счета-фактуры и документ об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающий в себя корректировочный счет-фактуру.

Здесь старый формат разрешается использовать также до 1 июля 2017 года. При этом до конца 2020 года будут приниматься электронные документы любого формата, созданные до 1 июля 2017 года. (приказ ФНС России от 13 апреля 2016 г. № ММВ-7-15/189).

Отметим, что сегодня в соответствии с налоговым законодательством налогоплательщик вправе выбрать пять способов для отправки документов в налоговую инспекцию. Он может сделать это лично, через представителя, отправив их по почте заказным письмом, по системе ТКС или через личный кабинет налогоплательщика (п. 7 ст. 80, п. 2 ст. 93 НК РФ).

Источник: «Гарант»

Источник: http://kroosp.ru/gotovyatsya-izmeneniya-formata-opisi-dokumentov-napravlyaemyh-v-fns-rossii/

Представить документы в ответ на требование будет проще

Приказом от 18.01.2017 № ММВ-7-6/16@ ФНС утвердила формат описи документов, которая сопровождает электронный документооборот между налоговыми органами и налогоплательщиками.

Теперь не только компании смогут использовать опись, когда представляют документы в налоговый орган, но и сами налоговые органы могут аналогично пользоваться описью. Набор реквизитов в ней в этих случаях различается.

Если опись сопровождает документ от налоговой, то в ней содержится идентификатор приложенного файла и информационное сообщение о направляемом документе: КНД, номер, дата, количество файлов, из которых состоит документ, и их названия.

Как и раньше, с описью в ФНС можно направить xml-документы и скан-образы. Однако максимальное число документов, которые можно отправить, увеличено с 99 до 9 999.

В прежней описи для всех документов нужно было заполнять их коды, которые были строго ограничены форматом: всего можно было представить 14 кодов, то есть типов xml-документов. Теперь этого не требуется, такого поля нет.

Это значит, что когда будут появляться новые утвержденные форматы электронных документов, бизнес сможет сразу начать их использовать. Раньше приходилось ждать, когда обновится список кодов в описи. Без этого электронный документ невозможно было представить в ФНС.

Например, весной 2016 года вступил в силу формат УПД, а в составе описи его код появился лишь спустя полгода.

Представление скан-образов упростилось еще больше. Код, как и прежде, обязательно заполняется для каждого документа.

Но если раньше можно было указать коды только для 11 типов документов, то теперь будет единый код для любого типа документа — 9998. Это значит, что теперь в виде скана можно представить любой документ, без ограничений.

Раньше, чтобы представить документы, для которых в формате описи не было кодов, приходилось делать бумажные копии и направлять в налоговую в таком виде.

Значительно уменьшился набор реквизитов, с помощью которых идентифицируются сканированные документы. Теперь в числе обязательных, кроме кода, только наименование документа (или другие идентифицирующие признаки) и имя файла. Ранее для большинства типов документов обязательными были еще дата, номер, сумма сделки, сумма налога, предмет документа и реквизиты лица — составителя документа.

Согласно еще одному нововведению, если скан документа заверен электронной подписью (ЭП) нотариуса, то файл электронной подписи можно представить вместе со сканом, а имя файла ЭП указать в описи.

И последнее изменение: если раньше в описи налогоплательщик указывал только код налогового органа, в который направлял документы, то теперь наряду с кодом следует указывать наименование налогового органа.

Новый формат описи вступит в силу в июне и упростит документооборот между налогоплательщиками и налоговыми органами. Однако проблема представления электронных неформализованных документов остается. Их по-прежнему нужно представлять в виде заверенных бумажных копий.

Источник: https://www.diadoc.ru/blog/7748

Как представить документы в налоговую через Интернет?

Представлять бумажные документы (впрочем, как и электронные) по ТКС разрешено Приказом ФНС России от 29.06.2012 № ММВ-7-6/465@, который утвердил формат xml-файла электронной описи документов.

«Согласно приказу 14 видов документов можно представить по ТКС двумя способами. Электронные документы можно направить в утвержденных xml-форматах.

Бумажные же документы нужно отсканировать и перевести в форматы jpg или tif», — рассказывает эксперт системы электронного документооборота (ЭДО) Диадок Тамара Мокеева.

Порядок представления по ТКС утвержден Приказом ФНС России от 17.02.2011 № ММВ-7-2/168@. В соответствии с порядком налоговый орган направляет налогоплательщику электронное требование о представлении документов.

Если налогоплательщик в течение суток не примет требование, налоговая продублирует его на бумаге и вышлет почтой.

Не принять требование налогоплательщик имеет право по трем причинам: невозможность прочитать его из-за нарушения формата, неправомерность подписи под требованием или ошибочное направление (п. 14 Приказа).

Подготавливаем документы

Если вы получили требование в электронном виде и хотите направить документы по ТКС, вам нужно принять его и отправить квитанцию о приемке. Она прогрузится в систему ИФНС и будет служить уведомлением о том, что требование дошло. Ознакомьтесь с перечнем требуемых документов.

Какие-то из них, возможно, были составлены на бумаге — их необходимо будет отсканировать, какие-то — в электронном виде. В последнем случае обратите внимание на то, в каком формате были составлены документы. Если в утвержденных ФНС xml-форматах, то прикрепить их к описи можно будет сразу же.

Иначе документы придется распечатать, заверить и снова отсканировать или же перевести в нужные форматы tif или jpg с помощью соответствующих программных средств.

Заметим, что согласно формату описи в настоящий момент представить по ТКС можно ограниченный перечень документов, который обозначен в Приложении к Приказу ФНС России от 29.06.2012 № ММВ-7-6/465@. Все прочие документы придется направить почтой.

Формируем опись

Далее вам нужно сформировать опись, собрать и прикрепить к ней все документы. Это можно сделать либо самостоятельно (например, в учетной системе), либо в системе сдачи налоговой отчетности, в которой пришло требование.

Работать в системе сдачи отчетности удобнее в том плане, что все реквизиты описи, связанные с требованием, подписью и количеством направляемых документов, будут заполнены автоматически. Это те реквизиты, от которых зависит, прогрузится ли пакет документов в приемочный комплекс инспекции.

При этом отправить пакет можно будет сразу же без выгрузки и поиска способов направить его по ТКС.

Приведем в пример порядок подготовки и направления документов в системе сдачи налоговой отчетности «Контур-Экстерн». Чтобы заполнить реквизиты описи, вам необходимо указать код формы документа по КНД (1165034) и признак лица, подписавшего документ — руководителя организации (3) или её представителя (4).

Прикрепляем документы

Остается прикрепить документы. Документы в виде xml-файлов можно выгрузить из системы ЭДО или из электронного архива. Из реквизитов понадобится указать код или наименование документа, код формы документа по КНД и порядковый номер в требовании.

Чтобы прикрепить скан-образы бумажных (или электронных в произвольных форматах) документов, придется заполнить больше данных: каких именно, зависит от типа документа.

Для счетов-фактур это, например, в том числе дата и номер документа, реквизиты участников сделки, сумма с НДС и НДС.

После того как все документы будут прикреплены к описи, пакет документов необходимо подписать сертификатом электронной подписи пользователя системы и направить в налоговую.

Если пакет был составлен верно, то он прогрузится через приемочный комплекс ГПР и попадет в ЭОД ИФНС, где документы уже будут просматриваться инспектором.

В противном случае пользователю в системе придет уведомление об отказе с перечислением непринятых документов. Их нужно будет исправить, прикрепить к описи и снова направить в налоговую.

Пример из практики

Межрайонная ИФНС Ростовской области № 6152 через систему спецоператора СКБ Контур направила налогоплательщику электронное требование о представлении счетов-фактур, которые были выставлены на бумаге.

При этом инспекция выразила желание получить эти документы в виде скан-образов через Интернет. Налогоплательщик отсканировал документы, сформировал в системе спецоператора опись и направил весь пакет в инспекцию.

Пакет успешно прогрузился в систему электронного обмена данных ИФНС, после чего документы были проверены инспектором и занесены в базу данных инспекции.

«Технология представления документов в электронном виде работает во всех ИНФС России с ноября 2012 года, — рассказывает Тамара Мокеева. – Налоговые инспекторы все чаще самостоятельно выступают с инициативой приема документов через Интернет — как электронных, так и бумажных».

«При представлении документов на бумажном носителе заверяются копии документов. При этом должна быть заверена копия каждого документа, а не прошивка этих документов.

Электронные документы объективно проще в обработке и хранении, а автоматизированный учет исполнения требований уменьшает риск нарушения сроков представления. Снижаются затраты на пересылку. ФНС прорабатывает вопрос о расширении перечня документов, которые можно представить по ТКС.

Активное участие налогоплательщиков в ЭДО ускорит данное направление работы», — считает Татьяна Василенко, начальник отдела по работе с налогоплательщиками межрайонной ИФНС № 6152.

Источник: https://kontur.ru/articles/2170

Как представить документы по запросу Налоговой службы через ТКС?

Какие документы следует обязательно представлять в Налоговую службу в виде XML-файла, а какие допускается в виде скан-образов?

Налоговые инспекторы могут запросить дополнительные к отчетности документы по множеству причин. Например, при камеральных проверках из-за ошибок в поданных декларациях, из-за расхождения показателей в контрольных соотношениях.

В этих и иных случаях налоговики вправе запросить представление пояснений и первичной документации. Кроме того, и вне рамок проведения проверок налоговики могут затребовать дополнительные документы. Такое право фискалов прописано в письме от 30.09.

2014 ФНС № ЕД-4-2/19869.

Логично, что организациям и предпринимателям проще и быстрее отправить сведения в электронном формате и не нужно будет ничего копировать, отвозить лично в налоговые инстанции, тратить свое время.

Электронная отчетность в налоговую с Бухсофт Онлайн — это самый быстрый, доступный и удобный сервис для передачи данных фискалам!

Порядок представления документов в Налоговую

Согласно требованиям пункта 4 статьи 93.1 НК РФ налоговый орган в пятидневный срок с момента получения поручения по месту учета налогоплательщика, с которого запрашиваются дополнительные документы или информация, должен направить ему требование о представлении этих документов либо информации. К требованию налоговики прилагают копию вышеупомянутого поручения.

В свою очередь, налогоплательщик, руководствуясь регламентами пункта 2 статьи 93 НК РФ, имеет право представить такие документы:

- в бумажном формате в виде копий, заверенных лицом, проверяемым налоговиками;

- в электронном виде, если документы эти соответствуют форматам, установленным ФНС РФ.

Какие документы отправляются в формате XML-файла?

В приказе ФНС РФ от 17.02.2011 № ММВ-7-2/168@ были прописаны установленные форматы для электронных документов, представляемых по запросу налоговых органов по телекоммуникационным каналам связи (ТКС).

Документы, представленные в налоговую в установленном формате XML-файла:

- счет-фактура, корректировочная счет-фактура и исправления к ним;

- журнал выставленных и полученных счетов-фактур;

- книга покупок;

- дополнительный лист книги покупок;

- книга продаж;

- дополнительный лист книги продаж;

- акт приемки-сдачи работ (услуг);

- товарная накладная (ТОРГ-12).

Обратите внимание, если требование по данным документам от налоговиков вы получили изначально в бумажном формате, то и отвечать придется также на бумаге.

Связано это с тем, что XML-файл описи обеспечен идентификатором файла документа, к нему производится формирование описи.

Такого идентификатора на требовании налоговой инспекции в бумажном формате нет, без него невозможна выгрузка описи в систему налоговиков, она просто не поймет, что по данному файлу было требование и выдаст ошибку, а для налогоплательщика это будет означать, что документы им не были представлены.

Какие документы можно представлять в виде скан-образов?

В приказе ФНС России от 29.06.2012 № ММВ-7-6/465@ закреплено, что кроме утвержденного формата XML-файла описи документов, посредством ТКС стало возможным представление неформализованных документов в электронном и бумажном варианте.

Такие документы следует направлять налоговикам в виде скан-образов (формат файлов должен быть jpg или tif) с заполнением полей метаданных.

Стоит отметить, что метаданные заполняются автоматически при сохранении файла на компьютере и представляют собой сведения об имени создателя файла, имени компьютера, названии организации, времени создания и изменения файла и другие параметры. Эти сведения выгружаются из системных данных вашего компьютера.

Итак, в виде скан-образов в налоговую можно направлять следующие документы:

- счет-фактура, корректировочный счет-фактура и исправления к ним;

- акт приемки-сдачи работ (услуг);

- товарная накладная (ТОРГ-12);

- товарно-транспортная накладная;

- грузовая таможенная декларация/транзитная декларация;

- добавочный лист к грузовой таможенной декларации/транзитной декларации;

- спецификация (калькуляция, расчет) цены (стоимости);

- договор (соглашение, контракт);

- дополнение к договору.

Таким образом, очевидно, что названным выше приказом налоговики разрешили часть документов в установленном формате направлять в виде скан-образов.

Также налоговики отметили, что перечень этот будет пополняться новыми документами. Но пока, согласно письму ФНС России от 07.09.

2015 № ЕД-4-2/15669, существует определенный порядок действий для документов, сформированных в электронном формате по не установленным Налоговой службой форматам.

Представление таких документов следует производить на бумажном носителе в виде копии, заверенной лицом, от которого истребовали данные сведения. Кроме того, в копии такого документа должна быть отметка о подписании оригинала ЭЦП.

О формировании и отправке ответа на требование КНД 1165050 о пояснениях по НДС

Источник: https://www.BuhSoft.ru/article/626-kak-predstavit-dokumenty-po-zaprosu-nalogovoy-slujby-cherez-tks

Опись документов для налоговой: образец заполнения бланка

Технический прогресс модернизирует систему делопроизводства, но в государственных структурах «бумажный кодекс» по-прежнему имеет существенный вес. Среди множества канцелярских премудростей к важным составляющим относится опись.

Перечень справок и квитанций не только подтверждает факт предоставления, но и исключает их дублирования в будущем по запросу компетентных органов.

О том, как грамотно составить опись документов для налоговой, образец ее заполнения и особенности подачи — читайте далее.

Опись документов для налоговой: образец

Целесообразность составления описи

Каждый поступивший в ИФНС документ необходимо фиксировать с целью учета документооборота.

Сотрудники налоговой инспекции наделены полномочиями затребовать у налогоплательщика пакет подтверждающих документов для осуществления контроля за калькуляцией суммы налога к удержанию.

Составление описи выгодно для обеих сторон процесса, т.к. избавляет от необходимости словесно доказывать наличие или отсутствие документа в деле

НК РФ предусмотрено применение штрафных санкций за непредоставление документов:

- налоговый — 200 рублей за каждый непредъявленный документ;

- административный — от 300 до 500 рублей.

В последнем случае взыскание надлежит уплатить должностному лицу компании единоразово.

Чтобы избежать обвинений в непредъявлении документов или повторной отправки, необходимо в обязательном порядке составлять опись бумаг.

Бланк для заполнения

Представители налоговых органов обязаны хранить поступающие к ним документы, осуществлять проверку и вести учет.

Рядом с каждым документом следует обозначить:

- количество листов и экземпляров;

- копия или оригинал;

- наличие печати.

Завершает опись подпись налогоплательщика

Желательно попросить расписку, заверенную подписью сотрудника, получившего документы.

Отправка документов по почте

Контролирующие органы допускают передачу налоговой документации по почте.

Бухгалтеры часто прибегают к почтовым услугам при подаче деклараций и прочих бумаг. С целью защиты документов разработан официальный бланк описи «ф-107», используемый для ценных писем. Для отправки понадобятся 2 заполненных без ошибок и исправлений экземпляра.

В пустующие графы необходимо внести следующие данные:

- тип отправления: ценное письмо;

- имя и адрес получателя: ФИО руководителя ИФНС с указанием ее административной принадлежности;

- полный перечень документов, количество и оценочная стоимость;

- подписи налогоплательщика и принявшего бумаги сотрудника с указанием ФИО и должности;

- печать почтового отделения.

Один экземпляр остается у отправителя, а второй прикрепляется к пакету документов

Таблица 1. Порядок отправки документов по почте

| Шаг 1 | Конверт принимается в открытом виде. |

| Шаг 2 | Работник почты инспектирует содержимое на предмет соответствия реестру, указанному в описи. |

| Шаг 3 | Курьер проверят корректность заполнения графы адрес, подписывает и проштамповывает бланк. |

| Шаг 4 | Ввиду того, что опись вложения предусмотрена исключительно для ценных писем, обязательным пунктом является указание стоимости содержимого. Оценивать следует каждый документ в отдельности. С итоговой суммы будет удержан страховой взнос в размере от 3 до 4%. Налогоплательщику предоставляется возможность поставить прочерк в графе «Стоимость» и не оплачивать страховку, но в случае потери письма по вине почтового отделения, отправителю не удастся получить компенсацию. |

Видео — Правильная почтовая опись

Источник: https://nalog-expert.com/obraztsy-dokumentov/opis-dokumentov-dlya-nalogovoj-obrazets.html

Процесс регистрации

Что такое ЕНВД? Все особенности применения единого налога на вмененный доход в 2018 году

Все аспекты и особенности применения единого налога на вмененный доход (ЕНВД) читайте далее…

Количество показов: 1092

Как страховые взносы ИП без работников уменьшают сумму налога на УСН?

О том, как индивидуальный предприниматель на УСН без работников должен уплачивать страховые взносы, чтобы уменьшить сумму налога, читайте далее…

Количество показов: 509

Подборка ответов ФНС России на распространенные вопросы о подаче документов в электронном виде

Нужно ли заверять у нотариуса копию паспорта в случае подачи документов в налоговую инспекцию через Интернет? Ответы на этот и другие спорные вопросы использования ЭЦП при обращении в регистрирующий орган читайте далее…

Количество показов: 11857

Как правильно подшивать документы? Прошивка (шнуровка) документов от А до Я

Как подшивать документы, и при этом не нарушать общепринятые правила делопроизводства, читайте далее…

Количество показов: 19203

Отправка документов по почте. Как направить документы на регистрацию ООО или ИП почтой?

Что особенного в отправке документов в регистрирующий орган по почте? Ответ читайте далее…

Количество показов: 2878

Приказ ФНС России №ММВ-7-14/72@ от 11 февраля 2016 года. Как проходит проверка достоверности сведений в ЕГРЮЛ?

О том, каким образом, и в каких случаях налоговые органы проверяют сведения реестра юридических лиц на достоверность, читайте далее…

Количество показов: 1471

Как провести заочное общее собрание участников ООО по всем правилам?

Если вы хотите провести общее собрание участников ООО заочно, но не знаете, как это делать, читайте далее…

Количество показов: 5257

Как быстро открыть расчетный счет для ИП и ООО? Процедура открытия расчетного счета в банке

Как выбрать банк при необходимости открыть расчетный счет? Какие документы нужны для оформления отношений с банком? Ответы на все вопросы процесса открытия счета в банке читайте далее…

Количество показов: 817

Сроки хранения документов в организации. Сколько нужно хранить бумаги, чтобы не нарушать закон?

О сроках и особенностях хранения различных документов юридических лиц и индивидуальных предпринимателей читайте далее…

Количество показов: 2610

Содержание и основные правила оформления протокола общего собрания ООО

О том, как правильно оформить протокол общего собрания участников ООО читайте далее…

Количество показов: 1298

Источник: https://www.eregistrator.ru/protsess-registratsii/elektronnaya-podpis/podacha-dokumentov-v-elektronnom-vide-podborka-otvetov-fns/

Формирование и отправка ответа на «Требование НО» в ПК «Спринтер»

Если вы ещё не прочитали документ, при его просмотре вместо окна «Пакет документов» появится окно «Документ от налогового органа».

В этом окне 2 поля: с описанием интересующего сотрудников ИФНС документооборота и с файлами вложений.

Чтобы просмотреть или сохранить вложения, нужно навести курсор на значок файла и, нажав правую кнопку мыши (либо дважды кликнув), выбрать пункт меню «Открыть» или «Сохранить».

Чтобы подтвердить получение документа, нажмите кнопку «Уведомить о прочтении».

В этом случае программа автоматически отправит в ИФНС «Квитанцию о приёме».

Если у вас есть основания для того, чтобы не принимать требование, в ИФНС нужно отправить «Уведомление об отказе в приёме».

Вы вправе отказаться принять требование, если оно адресовано другому налогоплательщику.

Программа «Референт» отправит «Уведомление об отказе» автоматически, если:

- документ не соответствует утвержденному формату;

- отсутствует (не соответствует) ЭП должностного лица ИФНС;

- ИНН налогоплательщика из настроек вашего системного ящика не соответствует ИНН получателя в принимаемом документе.

Примечание: если вы налоговый представитель, появится окно, с помощью которого можно отправить «Уведомление об отказе» вручную.

Чтобы отправить «Уведомления об отказе», необходимо:

- нажать кнопку «Уведомить об отказе»;

- откроется окно «Укажите причину отказа», где в специальное поле необходимо ввести текст с причиной отказа;

- нажать кнопку «ОК».

- В «Референте» в разделе «Выходной контроль» нажмите кнопку («Представление ФНС»); , откроется окно «Представление отдельных документов в ФНС».

- В открывшемся окне «Представление отдельных документов в ФНС» с помощью кнопки выберите тип документа («Истребуемые документы») и ответственное лицо;

- Нажмите кнопку в открывшемся окне «Выберите требование налогового органа» нажмите двойным кликом на требование, ознакомьтесь с файлом и нажмите кнопку «ОК». После этого автоматически заполнятся поля «Налогоплательщик» и «ИФНС»;

Примечание. В окне «Выберите требование налогового органа» по умолчанию отображаются требования, пришедшие за последние три месяца. Для отображения всех пришедших требований следует поставить галочку «Показать за любой период».

- Для добавления документа нажмите кнопку . В открывшемся окне «Выбор документа для представления в ФНС» выберите тип документа:

- скан — образ (отсканированный документ) в формате *.jpg, *.jpeg, *.tif, *.tiff, *.png, *.pdf;

- документ в виде XML файла и нажмите кнопку «Открыть»;

Примечание. Максимальное количество отсканированных документов – 99 файлов вложений, максимальный размер письма — до 72 Мб. Документы формата JPEG и TIFF, содержащие отсканированные изображения, должны быть черно-белыми с разрешением не менее 150 и не более 300 точек на дюйм с использованием 256 градаций серого цвета.

- При выборе документа в виде XML файла откроется окно «Документ, представленный в виде XML-файла», в котором необходимо заполнить дополнительные поля:

- В поле «Номер строки требования» впишите номер, который находится в «Требовании о представлении документов». Чтобы посмотреть этот номер, нажмите кнопку и в открывшемся окне просмотра найдите данный номер;

- Для некоторых типов документов нужно заполнить поля «Электронная подпись» и «Документ основание».

- После заполнения всех необходимых полей нажмите кнопку «ОК».При выборе документа в виде Скан — образа (отсканированного документа) откроется окно «Документ, представленный в виде скан образа». В этом окне необходимо заполнить дополнительные поля:

- В поле «Номер строки требования» укажите номер, который находится в «Требовании о представлении документов». Чтобы посмотреть этот номер, нажмите кнопку и в открывшемся окне просмотра найдите данный номер;

- Далее заполните поля, отмеченные символом . Этот символ означает, что поле является обязательным для заполнения;

- При ответе на требование в группе полей «Документ» автоматически заполняется поле «Вид документа». Если вы отвечаете на иной налоговый документ, из выпадающего списка «Вид документа» выберите значение «Налоговый документ» и заполните поля «Код» и «Наименование», отмеченные символом ;

- В область «Файлы, листы, отсканированные документы» можно добавить вложения. Для этого нажмите кнопку . Для удаления лишних файлов нажмите кнопку , а для просмотра уже добавленных — кнопку . Также можно отсканировать документ, воспользовавшись кнопкой для выбора подключенного сканера. Далее откроется стандартное окно работы со сканером, отсканированный документ будет в виде черно-белого изображения. Нажав кнопку, можно приложить электронную подпись нотариуса, подписавшего выбранный документ;

- После заполнения всех необходимых полей нажмите кнопку «ОК».

- Подготовленные документы попадут в область «Документы» окна «Представление отдельных документов в ФНС». Добавив все нужные документы, нажмите кнопку «Сформировать»;

- Сформированный документ появится на «Выходном контроле». Выделите его маркером и нажмите кнопку «Отправить».

Документ можно подписать автоматически, выбрав пункт «Подписать документ (автоподпись)». Для добавления электронной подписи вручную выберите пункт «Приложить файл», нажмите кнопку и в открывшемся окне «Выбор файла ЭП» выберите файл электронной подписи. Для ее проверки нажмите кнопку

При заполнении поля «Документ — основание» в произвольной форме выберите пункт «Наименование, реквизиты …» и внесите необходимую информацию. Либо выберите пункт «Имя файла документа — основания», нажмите кнопку и добавьте имя файла документа;

Источник: https://taxcom.ru/tekhpodderzhka/otchetnost/pk-sprinter/trebovanie-no-v-pk-sprinter/