Раздельный учет НДС при наличии операций необлагаемых налогом

НДС, как и любой другой налог, влечет за собой массу нюансов. Раздельный учет НДС ведется при наличии необлагаемых и облагаемых налогом операций в деятельности.

Что такое раздельный учёт НДС?

Существуют организации, которые занимаются видами деятельности как облагаемыми, так и необлагаемыми НДС. Именно в этом случае необходимо проводить раздельный учет. Налоговые плательщики ведут раздельный учёт в следующих случаях:

- Если товары реализуются по разным налоговым ставкам.

- Если осуществляются операции по продаже товаров с налоговой ставкой 0%.

- Если реализуется продукция, облагаемая и необлагаемая ставкой НДС.

При этом законодательство не даёт точных рекомендаций по ведению такого учёта. Если игнорировать требования по его проведению, это может привести к тому, что суммы входного НДС не только не смогут быть приняты к вычету, но и не будут учтены в расходах.

Смотрите подробное видео про раздельный учет от ГлавБух:

Какие же принципы ведения раздельного учета при НДС?

Различают несколько принципов ведения раздельного учёта:

- Для одного вида деятельности. Когда покупаемый товар или услуга используется только в облагаемом налоге. В данном случае у налогоплательщика не возникнет трудностей.

- Для организаций, выполняющих несколько разных видов деятельности. В этом случае услуги и товары будут делиться на различные статьи, облагаемые и не облагаемые НДС.

В этом случае часть используется как вычет, а другая часть направлена на увеличение стоимости товаров или услуг.

Чтобы точно высчитать, какая сумма будет направлена на вычет, а какая пойдет в стоимость, необходимо знание статьи налогового органа. Необходимо в книге покупок сделать запись о той части, которая пойдет на вычет НДС.

Тонкости при расчёте пропорции раздельного учёта

Само соотношение состоит из данных по налоговому периоду. Период для сдачи налоговой декларации и оплаты составляет три месяца. Исключение составляют операции, совершенные в начале квартала.

Соответственно, распределять НДС можно по итогам того месяца, когда они были отображены у поставщика.

При распределении учета следует воспользоваться формулой:

- Входной НДС – НДС к вычету = НДС, который включают в расходы.

Суть разделённого учёта из налога на добавленную стоимость — выдернуть именно то, что относится к облагаемым операциям. И эта сумма проставляется к вычету. При этом открывают разные субсчета к основным счетам.

Хорошо, когда понятно для какой организации закуплена продукция. Тогда ясно, что для оптовой организации можно сразу поставить вычет. А для розницы учесть этот вычет и прибавить к цене.

Какие же операции не подлежат налогообложению НДС

Вся деятельность компаний или ИП, которая направлена на получение выгоды через третьи лица, от налогового вычета не освобождается.

По Российскому законодательству ряд операций освобождается от налога. К этому относится реализация на территории нашего государства такого вида услуг, как:

- Медицинские товары, отечественные и зарубежные, по утвержденному правительством «перечню».

- Медицинские услуги. Сюда входят также медицинские услуги, оказываемые врачами в частных клиниках.

- Услуги по уходу за больными детьми, инвалидами, престарелыми.

- Услуги по содержанию детей. Это могут быть частные детские садики и школы.

- Услуги по перевозке пассажиров.

- Ритуальные услуги.

Список услуг утверждается правительством Российской Федерации. Перечень очень большой, ознакомиться со всеми видами услуг можно в Налоговом органе. Вычеты предоставляются, если у человека, осуществляющего указанный вид деятельности, есть лицензия.

Многие индивидуальные предприниматели являются плательщиками единого налога, который разбит для них поквартально. Но в налоговом кодексе чётко прописано, что организации, имеющие сделки или осуществляющие продажи по двум видам НДС и ЕВНД, обязаны вести двойной учёт.

Услуги, не подлежавшие уплате НДС

Также существует перечень услуг, не облагаемых НДС:

- Продажа религиозных товаров.

- Операции, проводимые банковскими работниками.

- Услуги по негосударственному пенсионному фонду.

- Операции займа.

- Операции с драгоценными металлами.

- Научно-исследовательские работы.

- Операции по уступке прав кредиторов.

Неплательщики НДС не выписывают счета-фактуры. И в расчётных документах не учитывают сумму НДС и не сдают налоговую декларацию по этой статье.

В любом случае налогоплательщик, работающий как индивидуальный предприниматель или организация, обязан подавать налоговую декларацию в соответствующие органы для дальнейшего избежания начисления штрафных санкций и пени.

Источник: https://saldovka.com/nalogi-yur-lits/nds/razdelnyiy-uchet-nds-pri-nalichii-operatsiy-neoblagaemyih-nalogom.html

Раздельный учет НДС. Нужно ли вести. Счета, проводки

Налог на добавленную стоимость – не абсолютное начисление. Ряд предпринимательских действий им облагается, другие же освобождены от НДС. Организация может заниматься и теми, и другими одновременно. Нередки также случаи, когда в компании действует одновременно несколько режимов налогообложения, например, общий и ЕНВД, общий и патент.

В таких случаях вести бухгалтерский и финансовый учет по таким видам деятельности или налоговым системам нужно по отдельности. Главное, выбрать для этого оптимальную методику. Рассмотрим принципы ведения раздельного учета по налогу на добавленную стоимость.

Если не вести раздельный учет

Раздельный учет по НДС обязателен для фирмы в таких случаях:

- при параллельном ведении облагаемых и необлагаемых этим налогом видов деятельности;

- при использовании сразу двух налоговых режимов;

- при оказании услуг как коммерческого характера, так и таких, цены на которые регулируются государством;

- при работе по государственным контрактам;

- при совмещении коммерческой и некоммерческой деятельности.

ВНИМАНИЕ! К первому случаю относится и учет «входного» НДС для товаров (работ, услуг), приобретенных в рамках разных видов деятельности (облагаемых и необлагаемых). Это касается не только предметов, но и нематериальных активов (абзац 5 п. 4 ст. 170 НК РФ).

Если экономический субъект в этих случаях не вводит раздельный учет, он теряет права на:

- вычеты по НДС;

- уменьшение на сумму НДС базы налога на прибыль (п. 4 ст. 170 НК РФ);

- налоговые льготы (п. 4 ст. 149 НК РФ).

Исключения: когда разделять учет не надо

Предпринимателю лучше знать, когда вести раздельный учет не имеет практического смыла, ведь без необходимости увеличивать затраты труда бухгалтерии невыгодно.

Существуют отдельные законодательно оформленные ситуации, при которых раздельный учет может не вестись даже при наличии вышеприведенных условий. Среди них – ведение торговли за пределами Российской Федерации (отечественная организация действует территориально в другом государстве). В этом случае оказанные услуги или отпущенные товары не являются базой для начисления НДС.

ВАЖНО! Отчетность в таком случае ведется по требованиям отечественного законодательства, однако рекомендуется в договоре дополнительно приписать указание на место продажи товаров или оказания услуг (для меньшей вероятности возникновения осложнений при проверках).

Тем не менее если предприятие хочет вести раздельный учет в случаях, где это законодательством не предусмотрено, никто не будет иметь ничего против. Цель такого учета может быть не только чисто коммерческой (предоставление к вычету НДС), но и информационной, например, детализация данных по управлению. Раздельный учет в таких ситуациях – это добровольное право любой организации.

5% порог

Это еще одно правило, которое обосновывает необязательность разделения входного НДС. Оно обосновано в абзаце 9 п. 4 ст. 170 НК РФ. Эту норму могут применять только те, кто обладает льготами по НДС, своевременно (ежеквартально) подтвержденными.

Правило 5% гласит: можно не учитывать входной НДС раздельно, если затраты на операции, подтвержденные льготами, не превышают 5% общепроизводственных расходов. В этом случае разрешено поставить к вычету весь входной НДС, не включая его в стоимость товаров, работ, услуг.

ВНИМАНИЕ! Правило 5% не касается раздельного учета доходов – вести его при соответствующих условиях обязательно.

Если же предприятие ведет только необлагаемые налогом операции и приобретает товары (работы или услуги) у другой стороны, правило 5% для этой ситуации неприменимо: НДС к вычету по этим приобретениям поставить нельзя (Определение Верховного Суда РФ от 12.10.2016 № 305-КГ16-9537 по делу № А40-65178/2015).

Источник: https://assistentus.ru/nds/razdelnyj-uchet/

Раздельный учет НДС с 2018 года

Распределение НДС — кому необходимо это делать

Как распределяется НДС

Составление пропорций между облагаемыми и необлагаемыми операциями

Расчет НДС по расходам при раздельном учете

Распределение НДС при поступлении основных средств

Восстановление НДС при приобретении недвижимости

Правило 5 процентов входного НДС: пример расчета

Бухгалтерские проводки при раздельном учете НДС

Подтверждающие ведение раздельного учета документы

Что необходимо закрепить в учетной политике

Распределение НДС — кому необходимо это делать

При осуществлении своей деятельности юридические и физические лица могут осуществлять операции, облагаемые и не облагаемые НДС, применять одновременно разные налоговые режимы.

Например, совмещать общепринятое налогообложение с единым налогом на вмененный доход или общепринятую с патентной системой.

Также налогоплательщики могут вести операции по разным ставкам налога — 10, 18 или 0%, осуществлять деятельность в России и за ее пределами.

При совмещении необходимо организовать раздельный учет НДС, т. е. отдельно формировать доходы и расходы по облагаемой выручке и деятельности без НДС. Требование по осуществлению такого учета прямо прописано в п. 4 ст. 149 НК РФ.

До внесения поправок в п. 4 ст. 170 НК РФ законом от 27.11.

2017 № 335-ФЗ раздельный учет НДС могли не соблюдать только те плательщики, которые не перешли 5%-й барьер по всем расходам при применении операций, не подлежащих НДС.

После внесения соответствующих изменений все хозяйствующие субъекты, у которых есть облагаемые операции и деятельность без НДС, должны вести раздельный учет НДС с 2018 года.

Распределение НДС при раздельном учете — это разделение так называемого входного налога при приобретении товаров (работ, услуг), ОС, НМА, имущественных прав, используемых в облагаемых и необлагаемых операциях.

Как распределяется НДС

В связи с тем, что единого метода по распределению НДС нет ни в одном законодательном документе, можно пользоваться любым удобным способом, не нарушая при этом правила учета, изложенные в пп. 4, 4.1 ст. 170 НК РФ. Главное, чтобы все виды деятельности четко разграничивались.

Как распределить НДС при раздельном учете? Прежде всего, надо организовать учет таким образом, чтобы отдельно формировался не только налог, но и объем выручки, а также расходы. Мы рекомендуем вести аналитику, например ввести разные субсчета к счетам 19, 41, 90, 91 и т. д. Данный порядок надо отразить в учетной политике (далее — УП).

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

Пример учета НДС на отдельных субсчетах:

- сч. 19.1 — входной налог со всех поступлений;

- сч. 19.2 — налог с покупок, используемых в деятельности, облагаемой НДС;

- сч. 19.3 — НДС с покупок, которые осуществляются без данного налога (при этом НДС увеличивает стоимость покупки и учитывается в расходах по налогу на прибыль).

ВАЖНО! Без раздельного учета облагаемых и не облагаемых НДС операций плательщик не имеет права поставить налог на вычет, а также не может включить его в расходы (абз. 6 п. 4 ст. 170 НК РФ).

Раздельный учет НДС с 2018 года обязаны вести даже те плательщики, которые подпадают под правило 5%. Они должны распределять данный налог по расходам и выручке. Без этого невозможно высчитать долю расходов и доказать право на вычет НДС.

Если раздельный учет (далее — РУ) не ведется, налог отражается в учете за счет собственных средств хозяйствующего субъекта.

Составление пропорций между облагаемыми и необлагаемыми операциями

Распределение входного НДС при раздельном учете осуществляется бухгалтерами с помощью пропорций с учетом требований п. 4.1 ст. 170 НК РФ:

ДНДСвычет = СВНДС / СОВ × 100%,

где:

ДНДСвычет — доля НДС к вычету, %;

СВНДС — сумма облагаемой НДС выручки за отчетный период;

СОВ — сумма общей выручки за этот период.

ДНДСстоимость = СВбезНДС / СОВ × 100%,

где:

ДНДСстоимость — доля НДС, подлежащего включению в стоимость покупки, %;

СВбезНДС — сумма выручки, освобожденной от налога.

При этом необходимо принимать во внимание, что:

- При подсчете общей выручки следует учитывать реализацию в РФ, а также в местах, не признаваемых ее территорией (определение ВАС РФ от 30.06.2008 № 6529/08).

Источник: https://nsovetnik.ru/nds/razdelnyj-uchet-nds/

Распределение НДС — косвенных расходов, при раздельном учете, при ЕНВД, при ОСНО

Бывает, что предприятие ведет деятельность по операциям, что облагаются по различным ставкам или не облагаются НДС вовсе.

Как же поступать при учете, как определить пропорции расчетов, что позволит принять к вычету налоговые суммы? Что стоит знать предпринимателю о распределении косвенных расходов? Какие нюансы стоит учитывать?

Общие сведения ↑

Иногда даже опытный бухгалтер может столкнуться с такой проблемой, как определение прибыли, которая учитывается в пропорциях, что необходима для раздельного учета налога на добавленную стоимость.

Тот плательщик, который нарушит порядок раздельного учета, может привлечь внимание налоговых структур. Поэтому необходимо знать все тонкости.

Что это такое?

Суммы налога на добавленную стоимость, которые предъявляются продавцом на операции, что имеют различное налогообложение, в соответствии со ст. 170:

- Могут быть учтены в цене товара, нематериального актива и прав на имущество, по которым не нужно уплачивать налоги.

- Могут приниматься к вычетам согласно ст. 172 НК по товару или работам, ОС и нематериальному активу, по которым плательщик обязуется перечислить налог.

Плательщик должен раздельно вести учет между облагаемыми и необлагаемыми операциями.

В том случае, когда прибыль нельзя распределить прямо, тогда расходы будут приняты к вычетам или станут учитываться в цене товара в тех пропорциях, в которых она применяется при операциях.

Базой распределения являются суммы НДС по облагаемым и необлагаемым налогом операциям.

В суммы налога, который должен перечислить налогоплательщик в казну государства, будут включены те части налогов, начисленные при покупке продукции, что соответствуют доле применения продукции в облагаемых операциях.

Правовые основы

Пропорцию разделения можно определить из цены продукции, что была отгружена, прав на имущество, операции которых являются налогооблагаемыми или освобождаются от налога, в общей цене продукции, что отгружалась в налоговом периоде.

https://www.youtube.com/watch?v=kt4L9tLq7ig

Это касается операций, что не облагаются налогом. А сумма входного НДС не будет принята к вычету.

Существует порядок: плательщиком должна быть разработана методика раздельного учета и закреплена с целью обложения налогом.

Решить такой вопрос следует с использованием субсчетов, с помощью которых будет отражаться методика раздельного учета. Необходима организация аналитического учета дохода от продажи продукции.

Принципы распределения

Принцип определения пропорции заключается в использовании такого показателя, как цена отгруженной продукции за отчетный период.

Чтобы была возможность принять сумму к вычетам, умножается распределяемая сумма НДС на цену налогооблагаемого товара, что отгружался, и затем делится на общую сумму отгруженной продукции за отчетный период.

Суммы НДС, что включаются в стоимость товаров, будут пропорциональны стоимости отгруженного товара, что не облагается налогом.

Порядок распределения входного НДС ↑

В том случае, когда предприятием ведется деятельность в различных сферах, часть из которых облагается налогом, а часть – нет, то достаточно тяжело определить порядок учета налогов согласно НК.

Организовать учет сложно, поэтому стоит разобраться в принципах, по которым распределяется НДС.

Определение операций, связанных с реализацией

Сначала нужно определить, какая деятельность ведется организацией.

Выделяют:

- связанные операции с продажами товаров, услуг или работ;

- не связанные с продажами.

Распределять нужно только те операции, которые касаются продаж (ст. 170). К примеру, сумма входного налога не будет считаться распределяемой, если проводилось капитальное строительство.

К необлагаемым налогом операциям, что должны распределяться, относится и использование векселя для расчетов.

Расходы, которые определяются для налога на доход – те, что связаны с изготовлением или продажей, а также сельхозрасходы. По остальным расчет пропорции не требуется.

Расчет пропорций по операциям реализации

Распределение происходит в отчетном периоде, когда было получено имущество, услуги.

Для распределения входного НДС нужно сделать расчет:

- доли операций, что не облагаются налогом, в общей сумму операций предприятия;

- суммы НДС, что не приняты к вычетам по заявлению;

- суммы, что приняты к вычету.

Доля для распределений НДС определяется по основным средствам (ОС) и нематериальному активу, что принимались к учету в начале или середине отчетного периода.

Также учитываются остальные виды имущества по итогу периода, в котором они принимались к вычетам.

Доля операций, что не облагаются налогом, рассчитывается с помощью такой формулы: где ДО НДС – доля необлагаемых налогом операций;

СП – стоимость продукции, что отгружена за период, продажа которой освобождается от уплаты налога;

ОСП – общая стоимость продукции, что отгружались за период.

Следует учесть при расчетах доли операций, что не облагаются налогом: нюансы определений базы по конкретной операции не будут влиять на расчеты.

Не будет учтена прибыли с операций, что не являются продажей (получение дивидендов, процентов по банковскому вкладу).

НДС по капстроительству

Документом распределения НДС, на котором будет отражаться информация о втором потоке сумм налога до завершения строительных работ, будет счет 19.

Лишь после этого представится возможность определять сумму, что предприятие сможет включать:

- В цену жилой недвижимости, что остается у него.

- За счет той инвестиционной доли, что получена по жилой и нежилой недвижимости, которая передается дольщику.

- В вычеты по нежилой недвижимости, что подлежит продаже в соответствии с куплей-продажей по договору, и той, что относится к ОС.

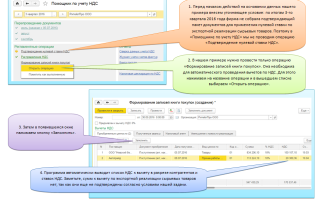

Распределение налога по косвенным расходам в программе 1С ↑

Распределить НДС по косвенным расходам нужно в таких случаях:

- когда предприятие ведет деятельность с применением режима ЕНВД;

- когда предприятие продает товары без налога на добавленную стоимость;

- распределение по ставке 0, которую использует организация.

Документ заполняется и проводится по закрытию периода (в конце месяца). Необходим для распределений входящего налога для учета ценностей, что списывались на расходы, для операций, что облагаются и не облагаются налогом.

Имеет 3 вкладки: в одной отмечается доход от продаж, во второй – учет косвенных расходов, в третьей – счет списываний налога.

Методика распределения

Для ведения учета затрат, которые являются общими хозяйственными, используется метод «директ-костинг». Предусматривается списание расходов в конце месяца и их относят на затраты в налоговом периоде.

Списание косвенного расхода можно осуществить по бюджетам разных уровней, используя распределяющие методы по разным категориям товаров.

Вот несколько баз:

- Объемы при выпуске. Отображается распределение согласно объемам изготовленного в отчетном месяце товара и предоставлении услуг, что выражаются в количественном измерителе.

- Использование плановой себестоимости – согласно плановому изготовлению и предоставлению услуг в текущем месяце.

- Оплаты работ персонала – согласно затратам на оплату зароботной платы.

- Финансовые расходы – согласно финансовым затратам, что отражены в статьях НУ о материальных расходах.

- Доход – по номенклатурной группе, что одновременно задавались в обороте счета 20 и 23, а также в документе о продаже продукции и услуг (панель)

- Отдельная статья прямых расходов – по статье расходов, что вписывались в колонку о перечне статей расходов.

Для общих производственных и хозяйственных затрат возможно использование метода с деталями до подразделений и статей расходов. Такой вариант необходим, если есть различные расходы и нужно применить разные методы.

Когда для всех операций требуется использование единого метода распределения, то не нужно указывать счета затрат, подразделения и статьи расходов.

Может выставляться общий метод по расходам, что учитываются по одному счету или подразделению.

При выборе метода необходимо указать дату, с которой он будет применяться. Для редактирования нужно заполнить новую запись, где указывается обновленный метод и новая дата.

Отражение распределения по косвенным расходам

Каким документом распределение НДС возможно выполнить? – «Распределение по косвенным расходам».

Вкладка «Выручка от реализации» будет содержать информацию о сумме прибыли от продажи за налоговый период по ставке НДС, которой облагается продукция.

Необходима для определений пропорций, что будут применяться для распределения НДС. Сумма выручки может быть заполнена в автоматическом режиме, при нажатии на кнопку «Рассчитать».

В часть для включений налога в состав растрат по деятельностям укажите:

- Необлагаемые налогом на добавленную стоимость (предприятиям не на режиме ЕНВД), если продажа проводится, но не может быть отнесена к данной системе.

- Необлагаемые (предприятие на ЕНВД), для продаж, к которым применяется ЕНВД.

Вкладка «Косвенные расходы» предназначена для отображения информации по ценности, что списывалась на затраты. Видео: распределение входящего НДС

В автоматическом режиме перечень будет заполнен после нажатия кнопки «Заполнить», а кнопка «Распределить» необходима для распределения входящей суммы налога к косвенным расходам.

Вкладка имеет 2 таблицы:

- сверху нужно указать общую информацию: ценности, счета-фактуры, размер НДС и без налога;

- нижняя содержит данные о счете затрат о списании ценностей. Используется таблица, если есть необходимость отобразить НДС, что входит в сумму по операциям, не облагаемым НДС или таким, к которым применяется ЕНВД.

Заполняя графу о распределении с учетом прибыли по ЕНВД, появится флажок в том случае, когда ценности списывались с применением статей о затратах, что рассчитаны для учетности по разным операциям.

Размер НДС относится к операциям, что облагается налогом по обычной ставке, по ставке 0, и по операциям, что облагаются ЕНВД. По ЕНВД и ОСНО распределение НДС проходит по общей схеме.

Когда флажка нет, то при разделении налога не будут учтены операции, к которым применяется ЕНВД.

Графа «НДС включен в стоимость» содержит флажок, если до распределений налогов по списанным ценностям НДС включался в стоимость.

Отражается, что налог исключен из суммы, когда частично прибыль будет относиться к операциям, что имеют ставки 18, 10 и 0%.

Вкладка «Счет списания НДС» необходима для отображения порядка списаний налога, если расходы относят к деятельности, по которой нужно уплатить НДС или ЕНВД, а размер НДС уже принимался к вычетам.

Это такие ситуации:

- Когда нужно списывать налог на счет расходов, что есть внизу (вкладка о косвенных расходах). Будет выставлен флажок о списании налога так, как и ценностей.

- Когда нужно списывать налог на другие счета и аналитику. Будет установлен флажок о списании налога по-другому, чем ценностей. Есть шанс выбрать счет, согласно которому станет отображаться, что списано налог.

Настройка параметров учета

Для того чтобы информация в системе отображалась правильно, до проведения работ следует настроить параметры учетной политики, для исчисления НДС также.

Для ведения с помощью программы учета, необходимо выбрать пункт «Учет НДС» и отметить, что предприятие продает товар без налога на добавленную стоимость или по ставке 0.

Распределение НДС косвенных расходов при экспорте проводится по общей схеме.

Особенности ↑

Бывают ситуации, описания которых не встретишь в законодательстве, но учет каким-то образом все равно вести нужно.

Распределение должно быть, независимо от того, насколько в этом силен бухгалтер и все ли правильно отображает в документах. Какие же вопросы довольно часто возникают?

Если видов деятельности несколько

Сегодня многие предприятия имеют разнопрофильную деятельность по бюджетам разных уровней. Частично она может быть связана с осуществлением операций, что не облагаются НДС.

В таком случае очень важный аспект – разделение в учете. Так можно перестраховаться от штрафных санкций и провести оптимизацию налоговых платежей.

Деятельность облагается НДС и не облагается. Также есть завод ЖБИ различные цеха, при поступлении в которые материалы и услуги трудно распределить, поскольку точно неизвестно, с какой целью они используются.

Входной НДС будет отображаться проводкой ДТ 68. Средства дольщика – на счет 86.

Нюансы при раздельном учете

- Размер налога, что предъявлен продавцом продукции, прав на имущество плательщику, который имеет и налогооблагаемые и не облагаемые операции или освобожден от уплаты налогов, может приниматься к вычетам или будет учтен в стоимостях в пропорциях.

- Ведение раздельного учета обязывается осуществлять каждое предприятие.

- Распределить входной НДС нужно по операциям продажи.

- Налог на добавленную стоимость может быть учтен на счете 19 в отдельном порядке по капитальным строительным работам.

Предприятию предоставляется возможность не осуществлять ведение раздельного учета, если в налоговом периоде совокупные расходы на изготовление, операции по продаже которых не облагаются налогом, не больше 5% от общих расходов.

В такой ситуации можно будет сделать вычет.

Но не стоит понимать это как право не вести учет по разной деятельности, поскольку для определения процента не обойтись без предварительного разделения операций.

Распределение по материалам

Покупку материалов, что используются для операций (облагаемых и не облагаемых налогом) оформляют с помощью документа о поступлении продукции и услуг (Покупка и комиссия) на закладке «Товары».

Для учетной деятельности регистрируют счета-фактуры, что получены от поставщиков с помощью ссылки или соответствующей закладки.

Видео: распределение НДС косвенных расходов и восстановление НДС — 1C Предприятие 8.0

Если правильно использовать пропорцию, которая определяет размер налогового вычета и распределить все объемы входного налога, можно существенно снизить налоговый риск и избавиться от лишних проблем.

Следует учитывать все правила, придерживаться инструкций и действовать исключительно в рамках закона.

Источник: http://buhonline24.ru/nalogi/nds/raspredelenie-nds-po-kosvennym-rashodam.html

Заполнение декларации по НДС: пошаговая инструкция

Письменно оформленное заявление от имени субъекта предпринимательской деятельности, в котором раскрывается информация о величине полученного им дохода в результате хозяйствования, идентифицируется как налоговая декларация. Документ составляется по данным, актуальным на конец отчетного временного периода.

В нем должны быть отражены сведения об индивидуальных налоговых нюансах предпринимателя, таких как источники полученной прибыли и применяемая налоговая база с учетом актуальных льгот.

Включение в отчет информации о расходах на обеспечение функционирования организации позволит скорректировать исходные данные, служащие для начисления налога.

Заполнение декларации НДС

Общие сведения

Налоговая декларация является основанием для оплаты налоговых обязательств. Отчет составляется всеми субъектами предпринимательства, являющимися налогоплательщиками по схеме с НДС.

Он подается на рассмотрение представителям уполномоченных органов с целью сопоставления сведений в документе с данными проведенных финансовых операций, а также для контроля правильности расчетов.

Нормативно-правовые источники регламентируют отсутствие необходимости предоставления отчета по налогам в случае применения субъектом хозяйствования специальных налоговых режимов, предполагающих освобождение от обязательных для других предпринимателей налогов. Если на протяжении отчетного периода не была реализована финансово-хозяйственная деятельность или отсутствуют налогооблагаемые объекты, то представитель бизнеса вправе подать декларацию, оформленную в упрощенной форме.

Структура отчета

Структура отчета оказывает влияние на заполнение декларации по НДС. Пошаговая инструкция процедуры учитывает последовательное оформление двенадцати разделов документа.

В первом разделе отображена общая сумма налога, рассчитанная на основании данных других разделов документа. В третьей части декларации расчетным способом обосновываются 10-и и 18-и процентные налоговые взносы, и указывается величина вычетов.

Другие разделы заполняются только при наличии соответствующего основания.

Как подать

Налоговая декларация НДС подается в электронном виде через систему предоставления налоговой и бухгалтерской информации. Опция реализуется при помощи оператора электронного документооборота. С ним необходимо оформить соглашение на обслуживание, на основании которого клиенту будет предоставлена электронная квалифицированная подпись.

Правила подачи декларации

Датой подачи отчетности считается день ее отправки, в который налоговый агент получает подтверждение совершенного факта.

После проведения камеральной проверки, отправитель декларации получает квитанцию, свидетельствующую о принятии отчета или уведомление о его отклонении по определенным причинам.

Если отчет не был принят, то ответственному лицу субъекта предпринимательства необходимо его откорректировать и отправить заново.

Подача отчетности в бумажном виде разрешается налоговым агентам, осуществляющим деятельность на специальном режиме, являющимся неплательщиками НДС или освобожденными от его уплаты.

Процедура в таком ракурсе также допускается для субъектов, не отнесенных к категории крупных плательщиков, при условии, что количество наемных работников не превышает 100 человек.

Лояльное отношение применимо к представителям бизнеса, функционирующим по посреднической схеме в интересах третьих лиц, а также в случае, если в отчетный период ими не были применены счета-фактуры.

Нулевая декларация

Изменение налогового законодательства

Субъекты предпринимательства при составлении отчетности и начислении налогов на полученный доход ориентируются на проведенные финансовые операции, с помощью которых можно определить результативность деятельности через показатель доходности.

Отсутствие финансово-хозяйственной деятельности и неполучение прибыли на протяжении отчетного периода, не являются основанием для освобождения от подачи сведений в Налоговую Службу. Руководитель бизнеса в такой ситуации должен подать в уполномоченный орган нулевую декларацию.

Ее оформление актуально в случае, если налоговым агентом были проведены финансовые операции, не облагаемые налогом.

Она также составляется при продаже продукции, произведенной за пределами государства или в случае получения авансового платежа за поставку в будущем периоде товара, требующего длительного производства.

Источник: http://101biznesplan.ru/spravochnik-predprinimatelya/nalogi/kak-zapolnit-deklaratsiyu-po-nds.html

Подробная информация об НДС для начинающих

Налог на добавленную стоимость (сокр. НДС) был впервые опробован на практике в середине ХХ века во Франции.

Со времен своего появления и до наших дней сущность налога заключается, в его важности для формирования бюджета государства,

так как НДС – изъятие определенной части добавленной стоимости, получаемой на каждом из этапов производства как товаров, так и работ или услуг.

Благодаря существованию налога НДС, правительство страны имеет возможность регулировать сборы в бюджет, как с юридических лиц, так и с нерезидентов страны, в которой ведется производственная деятельность, оказываются услуги или реализуются товары.

Этот налог применяется в большинстве экономически развитых стран мира, в России он существует с 1992 года.

Плательщики налога НДС

Плательщиками являются российские юридические лица не взирая на организационно-правовую принадлежность, предприятия, имеющие в уставном фонде иностранные инвестиции, индивидуальные предприниматели и филиалы (отделения), которые реализуют товары самостоятельно.

Существует ряд случаев, предполагающих возможность освобождения от уплаты НДС.

Среди них:

- Компании и предприниматели, относящиеся к системе налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН).

- Юрлица и предприниматели, практикующие упрощенную систему налогообложения (УСН).

- Юрлица и предприниматели, употребляющие в учете систему налогообложения в виде единого налога на вмененный доход (ЕНВД).

В определенных ситуациях обладатели специальных налоговых режимов должны уплатить НДС в бюджет.

Это необходимо при:

- 1) ввозе на территорию России товаров

- 2) заключении договоров либо простого товарищества, либо доверительного управления

- 3) выставлении своим покупателям оформленных счетов-фактур.

Отметим также, что с целью реализации российской государственной социальной политики получают освобождение от уплаты НДС и предприятия, реализующие и производящие товары, имеющие в штате более 50 % работающих инвалидов.

Объекты НДС

• Обороты по реализации на российской территории продукции, услуг, выполненных работ, безвозмездная передача иным предприятиям и физическим лицам имущества и прочих средств, а также бартер.

• Товары, которые ввозятся на территорию РФ.

Способ исчисления НДС

В мире существует 2 схемы исчисления этого налога.

«Сложение» – согласно которому налогооблагаемая база представляется как сумма добавленных стоимостей по каждому из типов продукции отдельно, а налог – по ставке от суммы этих стоимостей.

«Вычитание» – что можно начислить налог на общую сумму всей выручки, а затем из нее убирается сумма НДС, оплаченная при приобретении всех исходных материалов.

В России используется второй способ, причиной чему служит, прежде всего, отсутствие на предприятиях возможности вести учет по каждому отдельному виду продукции. Пример расчета будет приведен несколько позже.

Операции, которые не предполагают начисления НДС.

Достаточно обширен список операций, не относящихся к объектам налогообложения НДС

В него входят операции, не приводящие к реализации (например, переход имущества от субъекта к его правопреемнику, внесения участниками вкладов в уставные капиталы и т.д.), продажа паев и земельных участков, операции по страхованию, образовательные услуги, экспорт товаров (как собственного производства, так и продукции приобретеной).

Кроме того, в российском Налоговом Кодексе содержится огромный список операций, которые являются объектом налогообложения НДС, но теперь не облагаются этим налогом.

В перечень включена реализация определенных медицинских товаров, раздача некоторой маркетинговой продукции и т.д.

Освобождение от уплаты НДС

Предприниматели и компании, выручка у которых без учета НДС за 3 предшествующих идущих друг за другом календарных месяца не превзошла в общем двух миллионов рублей.

Освобождение не касается подакцизных товаров (к ним относятся алкогольная и табачная продукция, автомобили установленной массы, топливо) и импортных операций.

Установлено, что освобождение от НДС не является обязанностью налогоплательщика.

В тех случаях, когда предприятие решает пользоваться освобождением, оно должно подать в свою налоговую инспекцию определенное уведомление и установленный пакет документов (оформленную выписку из книги продаж и копию журнала счетов-фактур и др.).

Необходимо помнить, что предприятия, которые уже освобождены от НДС, сохраняют обязанность по выставлению счета-фактуры.

Налоговые ставки для НДС

1) Основная ставка Налога на добавленную стоимость на сегодня составляет 18 процентов

2) Для некоторых видов товаров (детских, продовольственных, периодических изданий, хлеба, товаров для медицинских целей, книг) определена ставка НДС размером в 10 процентов.

3) Товары, идущие на экспорт, а также экспортные услуги, некоторые транспортные услуги, судостроение, операции , которые связанны с драгоценными металлами и др. – облагаются по нулевой ставке.

Пример расчета НДС

Для расчета налога первоначально нужно определить налоговую базу, а затем подсчитать суммы налоговых вычетов.

Разница между начисленным НДС и данными вычетами будет искомая величина, которую фирма обязана перечислить в казну.

База по НДС равна всей стоимости товаров, поставленных клиентам предприятия. К базе также прибавляются и все авансы, поступившие от покупателей товаров.

Для начисления НДС, полученную таким образом налоговую базу умножают на соответствующую ставку налога.

Полученную сумму следует прибавить к стоимости товара и предъявить клиентам.

Итак, посчитаем с помощью калькулятора:

Стоимость товара равна 100 руб. Ставка НДС определена в 18%.

100 руб. х. 18%= 18. Налог равен 18 руб., покупатель должен уплатить за товар 118 руб.

Если же деньги поступали путем авансовых платежей, НДС начисляется по фиксированной расчетной ставке.

Сумма предоплаты равна 100 руб., ставка – 18%. НДС равен 15 руб. 25 коп.

Расчет 100 руб. х. 18% ÷118% либо 100 руб. х. 0,18 ÷1,18. Покупатель уплатит за товар 115 руб. 25 коп.

В Интернете есть возможность рассчитать налог НДС при помощи калькулятора онлайн.

Сроки перечисления НДС в бюджет

НДС необходимо перечислять по прошествии каждого квартала равными долями и не позже двадцатого числа каждого из 3 месяцев квартала, следующего за истекшим.

В качестве примера рассмотрим ситуацию когда , по итогам квартала налогоплательщик должен передать в бюджет НДС в сумме 120 000 руб.

Согласно нормам предприятию нужно сделать 3 платежа в бюджет по 40 000 руб. каждый.

Импортеры перечисляют НДС непосредственно в процессе таможенного оформления товара согласно положениям таможенного законодательства РФ.

Отчетность по НДС

Плательщики по окончании квартала должны представлять в соответствующую налоговую инспекцию заполненную по форме декларацию по НДС.

Сделать это необходимо не позднее 20-го числа того месяца, который следует за истекшим кварталом.

Налоговая декларация по НДС должна подаваться всеми компаниями, которые являются налогоплательщиками и не имеют освобождения от перечисления НДС.

Экспортеры также обязаны подтверждать свое право на возможность применения нулевой ставки НДС (НДС 0) в налоговых органах.

Для этого пакет документов по внешнеторговой сделке предоставляется налоговому инспектору не позднее ста восьмидесяти календарных дней, начиная со дня, когда товар был помещен под таможенный режим «экспорт».

Налоговые вычеты по НДС. Порядок применения вычетов

Налоговые вычеты представляют собой ту сумму платежей налога, которую к оплате предъявляет поставщик и на которую должна быть уменьшена планируемая к уплате в казну общая сумма налога.

Согласно сложившейся практике сумма предъявленного налога поставщиком товара либо уплата НДС на таможне принимается к вычету или может быть учтена в стоимости приобретенных товаров.

Предприятие вправе принять к вычету сумму налога, если выполнены нижеперечисленные условия:

- 1) Товары приобретены с целью вовлечения в операции, облагаемые НДС.

- 2) Продукция принята к бухгалтерскому учету.

- 3) Предприятие располагает надлежаще оформленным счетом-фактурой и первичными документами.

По результатам налогового периода, в котором товары были приняты к учету и был получен счет-фактура от поставщика, компания обладает правом принять к вычету сумму платежей, если товары планируется вовлекать в сделки, облагаемые НДС.

Порядок возмещения НДС

В ситуациях когда сумма вычетов становится больше общей суммы НДС, исчисленной по сделкам, признаваемым объектом налогообложения, данная разница может быть возмещена налогоплательщику из бюджета после представления им налоговой декларации по НДС.

Налоговый орган проводит камеральную проверку и проверяет точность расчета суммы налога, требуемой предприятием к возмещению НДС.

После проверки налоговым органом подводятся итоги и принимается решение о возмещении налога либо отказе в возмещении НДС.

О своем решении налоговый орган обязан сообщить предприятию через 5 дней со дня принятия решения.

Счет-фактура по НДС

Это документ, содержащий данные о стоимости товаров без НДС, сумме налога и итоговой сумме с налогом. При отгрузке товара поставщик обязан не позднее 5 календарных дней передать ее покупателю.

Все счета-фактуры необходимо подшивать в специальный журнал учета всех выставленных счетов-фактур, а также отмечать в книге продаж.

Следует обращать много внимания качеству оформлению передаваемых счетов-фактур поставщиками. В случае, когда они заполнены не верно, при проверках инспектора принимают решение об аннулировании вычета и доначислении НДС.

Нововведения 2013 года

С середины 2013 года первичная документация, имеющая отношение к подтверждению уплаты НДС, а также выставленному к зачету НДС, принимается российскими налоговыми органами в электронном виде.

Подтверждающие нулевую ставку налога на добавленную стоимость (НДС 0) декларации теперь тоже можно представлять в электронном формате.

Источник: https://buhguru.com/buhgalteria/nds/chto-takoe-nds-dlya-chajjnikov.html

Раздельный учет НДС: правило 5 процентов по НДС и пример расчета

Такое ведение документального фиксирования деятельности, как раздельный учет НДС, требуется для максимального точного определения общей доли вхождения «входного» НДС, который принимается к вычету. Данные процедуры должны быть проведены исключительно профессионалами, так как возможные ошибки могут привести к тому, что налоговики снимут все вычеты и приплюсуют налог.

Особенности ведения раздельного учета

Практически часто коммерческие предприятия работают с продукцией облагаемой и не облагаемой НДС. Определить суммы по данным операциям будет не так просто.

Раздельный учет НДС стоит вести строго по исходящему НДС, то есть цене отгруженной продукции, облагаемой и освобожденной от налога. Также важно принимать во внимание входной НДС, который уже включен в стоимость единиц услуг или товаров, приобретенных для проведения операций, облагаемых и полностью освобожденных от налога.

По торговым операциям, которые освобождены от налога, а также входной НДС, в обязательном порядке включаются в стоимость всех реализуемых товаров, имущественных прав и услуг.

Особой методики по ведению раздельного учета НДС не установлено. Можно использовать какой угодно порядок, который позволит эффективно разграничить все освобожденные и облагаемые от налога операции.

Учет подобных операций нужно вести на разных субсчетах, которые открыты к счетам стандартного бухгалтерского учета.

Порядок ведения документов, выбранный по параметрам и особенностям производимой деятельности, должен быть закреплен в общей учетной политике организации.

Получите 267 видеоуроков по 1С бесплатно:

Если не вести грамотный раздельный учет, сотрудники налоговой инспекции быстро восстановят весь входной НДС по таким единицам, которые были приобретены для применения в необлагаемых и облагаемых операциях. Это автоматически приведет к недостачам в НДС, а на них налоговая обычно начисляет штрафы и пени.

Правило 5 процентов по НДС: пример расчета

Освобождение от ведения раздельного учета допустимо только в ситуации, если за квартал общая доля расходов на производство и приобретение товаров, не превысила 5% от всех совокупных расходов, направленных на производство или реализацию товаров. В данной ситуации входной НДС, который предъявляется поставщиками в том или ином квартале, может быть принят к вычету.

https://www.youtube.com/watch?v=V286CdwCEu4

Расчет осуществляется так:

Соотношение между расходами окажется равным 4,6% (600 000 руб.: (10 000 000 руб. +3 000 000 руб.) × 100%). Данная сумма меньше 5%, соответственно предприятие имеет полное право вести раздельный учет «входного» НДС и принять к вычету весь свой входной НДС за следующий отчетный период.

Раздельный учет при экспорте

Здесь без раздельного учета не обойтись. Сырье, используемое в процессе проведения экспортных операций, то есть их сумма, представляется в налоговую в отдельно составленной декларации с нулевой ставкой.

Не существует законом установленной методики по определению входного НДС экспортируемых товаров. Она выбирается самостоятельно и в обязательном порядке закрепляется в приказах, касающихся учетной политики.

Если компания не знала, будет ли заниматься отправкой продукции на экспорт, и приняла стандартный входной НДС на общих основаниях, то уплаченный налог можно восстановить. Для этого потребуется подать уточненный бланк декларации и уплатить сумму налога.

Налоговая политика раздельного учета при наличии операций не облагаемых налогом

В обязательном порядке учитываются основания, при которых совершаются такие операции, которые не облагаются налогом. Это могут быть такие моменты, как:

- Все льготные режимы, связанные с налогообложением;

- Право на освобождение от оплаты НДС на основании недостаточной выручки;

- Присутствие операций по налогообложению, где не предусмотрена статья 149 НК РФ;

- Реализация товаров или услуг за границами страны.

В случаях, если на протяжении определенного времени не было отмечено реализации услуг или товаров, которые не облагаются налогом, многие предприниматели задаются вопросом, необходимо ли вести в данном случае раздельный учет НДС? Министерство финансов придерживается позиции, что полное отсутствие операций по освобожденным единицам товаров от налога на добавленную стоимость является основанием для освобождения от ведения раздельного учета.

Источник: https://BuhSpravka46.ru/nalogi/nds/razdelnyiy-uchet-nds-pravilo-5-protsentov-po-nds-i-primer-rascheta.html

Обзор НДС для чайников

Одним из сильных инструментов, который регулирует состояние внутренней экономики страны, является налог на добавленную стоимость. Изобрел такой налог экономист-француз, которому удалось добиться того, чтобы он был введен во Франции в середине прошлого столетия. Успешный опыт привел к тому, что теперь такой налог используется во многих странах.

Что это такое и когда налог нужно платить, такой вопрос возникает у многих россиян.

Его главной отличительной чертой является то, что налоговая база имеет прямую зависимость от стоимости продаваемого товара, при этом для каждого товара/услуги устанавливаются различные ставки налогообложения.

Обычная ставка, которая применяется в Российской Федерации, 18%, однако отдельные группы товаров облагаются по ставке 10% и даже 0%.

Что это такое

Все люди в определенные моменты жизни выступают в роли покупателей, некоторые из них являются продавцами определенных товаров или услуг. В магазине ценники с НДС и без него уже никого не удивляют. Однако, не каждый потребитель сможет объяснить, что это такое и откуда берутся подобные цифры. Разобраться в этом пошагово поможет НДС для чайников и практические примеры.

На большую часть товаров ставка налога составляет 18%. На те из них, которые представляют жизненную необходимость для населения, ставка устанавливается в размере 10%. К ним относится хлеб, соль, крупа, молоко и т.д.

Этот налог является самым крупным и стабильным доходом для государственного бюджета. Население всегда будет покупать различные товары и услуги, на этот факт не повлияет даже нестабильная экономическая ситуация.

Порядок уплаты НДС

Когда нужно платить

Что является объектом налогообложения НДС:

- работы строительно-монтажного характера для удовлетворения личных нужд;

- продажа на российской территории товаров/услуг/работ, передача имущественных и собственнических прав;

- передача для личных нужд товаров/услуг, расходы на которые не были учтены, когда производился расчет налога на прибыль;

- ввоз в Россию импортных товаров.

Согласно положениям статьи 149 Российского Налогового кодекса не облагаются подобным налогом приобретение социально значимых товаров/услуг, например, некоторых медтоваров и услуг, услуг, которые имеют целью уход за детьми или больными людьми, продажа религиозных товаров, пассажирские перевозки, услуги образовательного характера и пр. Также это услуги, которые оказываются на рынке ценных бумаг, услуги адвокатов и страховщиков, операции в банковской сфере, услуги коммуналки.

По ставке 10% облагаются товары продовольственной группы, большая часть детских товаров, лекарства и медизделия, которые не входят в список важнейших товаров, племенной скот. Все остальные товары/услуги подлежат обложению по ставке 18%.

Особенности теории НДС для чайников

Актуальные проблемы

Основная проблема НДС — сделать верный расчет налоговой базы для начисления налога. Существует ряд операций, по которым расчет может быть проведен несколькими методами.

Если рассчитать неправильно налоговую базу, это приведет к неверному исчислению налога, а значит, будет произведена некорректная уплата. Если сумма налога будет занижена, это будет расценено, как налоговое правонарушение, и повлечет за собой ответственность.

Начиная с 2018 года, декларация по НДС нарастила объем. Теперь она включает входящий и исходящий журнал счетов-фактур. Сделано это для того, чтобы отслеживать компании, которые уклоняются от уплаты НДС.

Несмотря на то, что введен данный налог уже много лет назад, до сих пор есть недоработки по исчислению самого налога и налоговой базы.

Кто платит

Может возникнуть впечатление, что оплата налога ложится на плечи только производителей. Но это далеко не так, в конце концов данный налог оплачивается обычным покупателем. Хотя декларацию про уплату НДС в налоговую службу подает компания.

Как же выглядит последовательность оплаты НДС:

- При заказе одним бизнесменом у второго любого сырья или материалов, которые необходимы для выпуска продукции, оно платит поставщику облагаемую налогом сумму.

- После этого решается вопрос о том, сколько должен стоить товар, который изготавливается. Цена будет зависит от себестоимости продукта. На этом этапе происходит расчет размера налога, который идет в налоговый кредит.

- Следующий этап – определение финальной стоимости продукта, по которой он будет предложен конечному покупателю. Финальная стоимость будет формироваться из себестоимости, доли прибыли от дальнейших продаж, акцизного сбора и т.д. НДС также включают в окончательную цену, а значит платит его непосредственно покупатель.

- После получения выручки предприятием в результате продажи, подсчитывается она за вычетом 18% налога, оплачиваемого покупателем. Окончательная сумма является налоговым обязательством.

Информация о получателе

Чтобы лучше узнать всё об понятии НДС, следует рассмотреть вопрос, кому же налог платиться.

Нужно напомнить, что любой предприниматель должен платить государству такой налог, кроме тех, кто осуществляет свою деятельность на основании ЕНДВ или упрощенной системы.

От уплаты будут освобождены фирмы, чья выручка за отчетный период составила меньше 2-х млн. рублей. При превышении данного минимального порога дохода, выплачивать НДС обязательно нужно.

Мелкие конторы чаще всего не платят этот налог, однако, подобный статус проигрышен для них, поскольку крупные структуры не хотят подобного сотрудничества.

Для них это невыгодно, поскольку в результате они не могут рассчитывать на получение компенсации от государства.

Тот факт, что далеко не все согласятся платить налоги за своих поставщиков, приводит к снижению как количества сделок, так и их качества.

Мелкие компании смогут поддержать рентабельность своего бизнеса только благодаря работе с частными особами и производя розничные продажи.

Плательщик по факту

Итак, очевидно, что схема уплаты НДС предполагает, что основной его груз ложится не на плечи бизнесменов, а именно на покупателей. Получается, что организация лишь подает отчеты в налоговую, а возмещение самого налога производится за счет покупателей. Рассмотреть данную ситуацию можно на примере, который разъяснит, что такое НДС для чайников.

В свою очередь, когда определяется цена на конечную продукцию, то она будет зависеть от изначальной стоимости сырья. Таким образом, стоимость товара, по которой его может приобрести покупатель, включает как себестоимость, так и НДС. Из этого следует, что платит налог именно покупатель.

Схемы расчета НДС

Варианты, обложения и ставки

Как происходит налогообложение:

- Когда речь идет про реализацию товаров и услуг, для расчета НДС основой является выручка, которая получена от реализации товаров, а также полученные авансы за товар. Законодательно предусмотрено, что НДС нужно платить даже если товар отдан или подарен. В такой ситуации налог высчитывают из рыночной стоимости товара.

- Налогом облагаются товары, которые импортируются в Россию.

- Обложение строительства налогом предусмотрено в любом случае, выполняется ли оно подрядным или хозяйственных способом.

- Налогом будут облагаться и те товары, которые передаются для удовлетворения собственных нужд.

Данный налог выплачивается в декларационном порядке. Одним из вариантов оплаты является использование налогового агента, в этом случае организация выступает в качестве посредника между плательщиком налогов и налоговым органом.

Учёт в бухгалтерии

За исчисление налоговой базы по НДС отвечает бухгалтерия. Работа бухгалтера будет куда проще, если расчет будет производиться при помощи специализированной программы для ведения бухучета. Проводка – это то, что должны знать и понимать специалисты, пользующиеся программой 1С.

В случае, когда при покупке товаров налоговая база высока, при продаже образуется дебетовое сальдо на счете 68.2. Получается, что налоговая должна НДС возместить.

Как начинающие, так и опытные бухгалтера бояться подобной ситуации, поскольку за ней может последовать камеральная проверка. В подобной ситуации нужно попытаться найти допущенную ошибку.

Как заполнить декларацию, если окажется, что учёт велся правильно? Нужно в документ вносить исключительно достоверные данные, в противном случае, кроме проверки, грозит существенный штраф.

При учете НДС главное содержать в порядке первичные документы. Внимательно следует относиться к счетам-фактурам, поскольку в них могут быть приведены неверно налоговая база и НДС, который по ней рассчитывается. В случае исправления ошибки в короткие сроки, неприятные последствия будут минимальны или же их и вовсе удастся избежать.

Начисления и вычеты НДС

Сроки уплаты

Формулировка в законодательных актах касательно сроков уплаты НДС и граничные термины подачи декларации носят расплывчатую формулировку. Предоставлять отчетную документацию нужно ежеквартально до 25 числа месяца, который следует за отчетным кварталом. Так, если речь идет про отчетность за первый квартал, подать декларацию в налоговую нужно не позже 25 апреля.

Когда рассчитывается налоговая база, нужно округлять сумму до рублей, поскольку в бюджет не уплачиваются копейки. Когда компания работает без прибыли, то на протяжении года НДС можно не платить. Сумму возможно внести в конце года.

Многих предпринимателей интересует вопрос, что произойдет, если торговля будет осуществляться без уплаты НДС или сумма налога будет рассчитана неверно. Это грозит тем, что придется заплатить штраф в размере от 10 тыс. рублей.

Данная сумма является минимальной, которая назначается при выявлении незначительных нарушений. При более существенных нарушениях штрафные санкции могут достичь 20% от общей суммы начисленного налога.

Самым жестким наказанием, которое может применяться, является уголовная ответственность. В результате особы, уклоняющиеся от уплаты НДС, могут попасть в тюрьму на 6 лет.

Важно иметь ввиду

В 2018 году при расчете и уплате НДС нужно иметь ввиду следующее:

- Платить налог должны те организации, чья выручка превышает 2 млн. рублей за 12 месяцев.

- Бланки счетов-фактур, которые выдаются в налоговой, являются бланками строгой отчетности. В случае их утери организации грозит наложение штрафных санкций, если ситуация будет повторяться неоднократно, это может привести к административной и даже уголовной ответственности.

- Начисление НДС происходит на общую стоимость товаров, а не только на прибыль от их продажи.

- В случае, если продаваемый товар был закуплен у поставщика, который является плательщиком НДС, происходит возврат или вычет части уже уплаченной суммы и в результате размер налога, который подлежит оплате, уменьшается. Данное явление носит название зачет НДС.

Источник: http://buhuchetpro.ru/nds-dlja-chajnikov/