Финансовая автономия (Коэффициент финансовой независимости)

Показатель финансовой автономии – один из наиболее важных коэффициентов финансовой устойчивости. Он равен соотношению собственного капитала компании к всем финансовым ресурсам.

Значение показателя говорит о том, какую часть своих активов компания способна профинансировать за счет собственных финансовых ресурсов.

Например, если коэффициент равен 0,48, то это значит, что компания способна профинансировать 48 % активов за счет собственного капитала.

Этот показатель важен как для собственников, так и для кредиторов компании. Низкое значение показателя будет сигнализировать о высоком уровне рисков и низкой устойчивости компании в среднесрочной перспективе.

Например, если компания способна генерировать прибыль и является платежеспособной в текущих условиях, то это не значит, что компания сможет стабильно действовать при изменении рыночной ситуации.

Низкая доля собственного капитала, обычно, сопровождается значительными финансовыми расходами (процентные платежи, прочие расходы на привлечение и использование заемных средств).

Поэтому изменение рыночной ситуации может привести к ситуации, когда сумма операционных расходов и финансовых расходов будет превышать финансовый результат компании. Длительное влияние такого фактора, безусловно, приведет к банкротству.

Собственников также волнует перспектива работы компании в ближайшие 3-10 лет. Однако их интересует и другой аспект, который показывает коэффициент финансовой автономии. Низкая доля собственного капитала при высокой рентабельности будет говорить об эффективном использовании средств собственников и высокой их доходности. Например, если компания использует 100 тыс. руб.

собственников, то она может производить и продавать 100 единиц товара и получать прибыль 20 тыс. руб., а при привлечении дополнительных 100 тыс. руб. заемных средств, сможет производить и продавать 200 единиц товара и получать прибыль 50 тыс. руб. с учетом финансовых расходов.

В первом случае рентабельность капитала собственников составила только 20 % годовых, а во втором – 50 % годовых.

Менеджменту компании необходимо найти золотую середину между обеспечением интересов собственников и обеспечением финансовой устойчивости компании.

Нормативное значение:

Как было сказано, перед компанией стоят различные цели – как генерировать прибыль, так и оставаться стабильной в средне- и долгосрочной перспективе.

Поэтому нормативное значение показателя находится в пределах 0,4 – 0,6. Более низкое значение может говорить о высоком уровне финансовых рисков.

Значение показателя финансовой автономии выше 0,6 будет говорить о том, что компания использует не весь свой потенциал.

При анализе финансовой автономии можно сравнить показатель с конкурентами (такого же размера). Для различных отраслей нормативное значение будет отличаться. Например, для коммерческих банков характерное значение 0,05 и меньше. Для новых компаний, которые еще не зарекомендовали себя на рынке, доля собственного капитала будет высокой.

Отрицательное значение показателя говорит о скором банкротстве и действия по возобновлению финансовой устойчивости необходимо применять немедленно.

Россельхозбанк предлагает следующие нормативные значения:

Таблица 1. Нормативное значение финансовой автономии в разрезе сферы деятельности

| Показатель | Сельское хозяйство | Пищевая и перерабатывающие отрасли | Посредники, оптовые и розничные торговцы | Прочие |

| Коэффициент финансовой автономии | >= 0,5 | >= 0,5 | >= 0,3 | >= 0,5 |

Источник: Васина Н.В. Моделирование финансового состояния сельскохозяйственных организаций при оценке их кредитоспособности: Монография. Омск: Изд-во НОУ ВПО ОмГА, 2012. с. 49.

Направления решения проблемы нахождения показателя вне нормативных пределов

В случае, если значение показателя финансовой автономии является слишком высоким, а потенциал для роста компании, увеличения доли рынка, увеличения объема продаж, повышения эффективности работы за счет привлечения дополнительных средств есть, то целесообразно привлекать дополнительные заемные средства. Расчет эффекта финансового левереджа позволит получить однозначный ответ о целесообразности таких действий.

Если же значение финансовой автономии ниже нормативного значения, то необходимо работать в направлении повышения значения показателя.

Если платежеспособность уже нарушена, то желательным мероприятием является вложение дополнительных средств собственниками или привлечение стороннего инвестора.

Если же ликвидность компании в норме, и она способна сбалансировать входные и выходные денежные потоки, то мероприятия по повышению устойчивости компании могут быть не срочными. Для этого компания может, например, реинвестировать полученную прибыль в течение следующих нескольких лет.

Динамика показателя в экономике

Рис.1 Динамика автономии организаций (без субъектов малого предпринимательства) по Российской Федерации (по данным бухгалтерской отчетности, в %)

Источник: Данные Федеральной службы государственной статистики

Как показано на рисунке, в течение 1995 – 2014 гг. значение показателя финансовой автономии снижалось в экономике. Если в 1995 г. компании финансировали 76,5 % своих активов за счет собственных средств, то в 2014 г. – только 40,1 % активов.

Значительное влияние на такую ситуацию имело снижение курса рубля – значительная часть компаний получала займы на зарубежных рынках капитала. Поэтому снижение курса рубля привело к увеличению их рублевых обязательств.

Кроме этого, экономика более-менее эффективно функционировала в течение последних 10 лет, также были возможности развития компаний как за счет интенсивных, так и экстенсивных факторов, поэтому отечественные финансовые учреждения активно кредитовали предприятия.

Формула расчета:

Показатель финансовой автономии = Собственный капитал / Сумма пассивов

Пример расчета:

Компания ОАО «Веб-Инновация-плюс»

Единица измерения: тыс. руб.

| Баланс |

Источник: https://www.finalon.com/ru/slovar-ekonomicheskikh-pokazatelej/333-finansovaya-avtonomiya-pokazatel-finansovoj-nezavisimosti

Коэффициент финансовой независимости в Excel

Коэффициент финансовой автономии (или независимости) отображает долю активов, которая может быть покрыта за счет собственных средств предприятия. Оставшиеся активы покрываются с помощью заемного капитала. Значение показателя интересует инвесторов, банковские организации. Чем выше значение, тем более независимое предприятие.

Коэффициент автономии собственных средств является одним из показателей финансовой стабильности предприятия. Их значения характеризуют долгосрочную платежеспособность организации.

Коэффициент автономии (концентрации собственного капитала, собственности предприятия) иллюстрирует степень независимости организации от кредиторов. Определяется как отношение собственных средств к величине всех активов. То есть показывает долю собственного капитала в совокупности активов, собственных и заемных.

Высокие значения показателя указывают на финансовую стабильность. Низкие, напротив, на значительную зависимость от кредиторов.

Коэффициент собственности применяется финансовыми аналитиками, арбитражными управляющими, кредитными организациями и инвесторами.

Коэффициент финансовой автономии и формула по балансу

Общая формула показателя:

Кфа = собственный капитал и резервы / активы.

В расчет берется сумма всех активов предприятия (максимально ликвидных, быстро-, медленно- и труднореализуемых).

Формула по данным бухгалтерского баланса:

Кфа = стр. 1300 / стр. 1700.

По сути, нужны цифры из пассива баланса.

Расчет коэффициента финансовой независимости:

Показатель на протяжении трех анализируемых периодов не сильно поменялся. Что указывает на стабильное финансовое состояние фирмы. Чтобы сделать выводы о независимости предприятия от заемных средств, нужно знать норму значения.

Принятое нормативное ограничение для предприятий России – >0,5. Чем выше показатель, тем более стабильным считается финансовое состояние организации. Оптимальное значение – 0,6-0,7.

Если коэффициент максимально приблизился к единице, возможно, темпы развития фирмы сдерживаются. Предприятие намеренно не привлекает заемный капитал, а потому лишается дополнительного источника финансирования. Ведь за счет заемных средств реально увеличить доходы. С другой стороны, если ситуация на рынке ухудшится, ухудшится и финансовое положение фирмы.

Значения коэффициента у изучаемого предприятия (см. выше) не опускаются ниже 0,75. Какие выводы можно сделать:

- предприятие финансово устойчиво;

- если все кредиторы сразу потребуют вернуть долги, фирма сможет расплатиться.

Нормативное значение показателя является обобщенным. Коэффициент финансовой независимости конкретной компании нужно сравнивать с таким же показателем у предприятий одной отрасли. Такой подход позволят определить точное место своей фирмы среди конкурентов.

Выводы:

- Коэффициент финансовой автономии показывает долю собственности предприятия в общей сумме активов.

- Рассчитывается как отношение собственного капитала к сумме всех средств компании.

- Принятая норма – больше 0.5.

- Меньше 0.5 если имеется возможность приобретения активов за счет заемных средств; на снижение финансовой устойчивости фирмы.

- Высокие значения – индикатор финансовой стабильности (независимости от привлеченного капитала), возможности быстро погасить все долговые обязательства.

Источник: https://exceltable.com/otchety/koefficient-finansovoy-nezavisimosti

Из чего состоит коэффициент финансовой независимости

Финансовая устойчивость предприятия характеризуется одним из таких важных показателей, как удельный вес капитала компании с учетом всех хозяйственных средств. Коэффициент финансовой независимости часто рассматривают вместе с коэффициентом автономии или концентрации личного капитала.

Чтобы определить данный показатель, необходимо величину собственного капитала разделить на валюту баланса. Значение полученного коэффициента характеризует предприятие как независимое от привлеченного капитала, который принадлежит другим компаниям. Так, можно сделать такой вывод: организация считается как стабильная в деятельности при большом удельном весе собственного капитала.

Увеличение данной характеристики означает то, что доля привлеченного капитала возросла. Когда значение коэффициента приближается к единице, можно заключить, что компания практически полностью использует собственные источники средств для финансирования.

Зачем и как вести расчет

Способность организации существовать и регулярно обеспечивать свое производство и реализацию товаров и предлагаемых услуг без привлечения стороннего капитала характеризуется финансовой устойчивостью компании. На независимости компании, как правило, не сказываются ни внешние, ни внутренние условия.

Так, устойчивое предприятие всегда располагает достаточными средствами для того, чтобы:

- своевременно расплачиваться по счетам;

- расширять производство, увеличивать его объемы и сбыт продукции, развивать новые отрасти;

- компенсировать возможный ущерб при изменении рыночных условий.

Добиться одновременного решения этих задач можно только по прошествии довольно длительного времени. Компания должна поддерживать оптимальные соотношения между привлеченными средствами и структурой активов.

Достаточный уровень собственного капитала организации, которые занимается в разных сферах профессиональной деятельности, будет различным. Кроме этого, на этот показатель также оказывает влияние и вид деятельности, и качество управления производством. Если рассматривать одну организацию, то даже изменение в ней производственного процесса может повлечь за собой изменение в структуре активов.

Для расчета коэффициента финансовой независимости необходимо определить соотношение между резервами, собственным капиталом предприятия и итоговой суммой привлеченных средств. Формула для расчетов по группам пассивов и активов также может быть использована для расчета данного показателя.

В этой ситуации привлеченным капиталом считается сумма того, что быстро и медленно реализуется в производстве, и то, что не реализуется вообще. Так, коэффициент рассчитывается как частное между капиталом и этим суммарным значением. Бухгалтерский баланс применяется в следующей формуле: необходимо соотнести показатели в строках 490 и 700.

Коэффициент финансовой независимости

Теоретические основы

В строке 490, в соответствии с формой №1, отражается сумма нижеприведенных строк:

- В строке 410 указывается уставный капитал, в строчке 420 отражается добавочный капитал, в строчке 430 находится количество резервного капитала. Нераспределенная прибыль, непокрытые убытки указываются в строчке 470, при этом если компания получила прибыль, вычитается строка 411, и если организация потерпела убыток, то вычитается строчка 470.

- Сумма строчек 490, 590 и 690 отражается в строчке 700.

- Сумму кредитов и различных займов, отложенных налоговых счетов и любых других долгосрочных обязательств принято указывать в строчке 590.

- Сумму кредитов и различных займов, кредиторских задолженностей и любых других краткосрочных обязательств отражают в строчке 690.

Объяснение сущности

В определении финансовой устойчивости наиболее важным является показатель автономности предприятия. Его определяют, как частное между собственным капиталом и другими финансовыми ресурсами.

Значение данного коэффициента показывает часть из всех активов, которую организация может профинансировать за свой счет. Предположим, коэффициент финансовой устойчивости некоторой компании равен 0,48.

Это означает, что предприятие способно обеспечить на свои средства только 48% активов.

Кроме того, обычно низкий уровень собственного капитала компании приводит к большим финансовым издержкам, например, процентным платежам. Операционные и финансовые расходы в этом случае будут превышать полученную компанией прибыль, а это неминуемо через определенное время станет результатом банкротства.

Собственники должны оценивать перспективу работы предприятия на срок от трех до десяти лет. Коэффициент финансовой независимости отражает еще один аспект. Высокая рентабельность при низкой доле собственного капитала говорит о большой доходности.

Менеджмент организации должен найти компромисс в удовлетворении интересов собственников, как и в обеспечении экономической устойчивости организации.

Особенности автономии

Коэффициент автономии или по-другому его еще называют коэффициентом финансовой независимости входит в группу, которая характеризует финансовую устойчивость организации.

Расчет финансовой и автономной независимости чаще всего используется арбитражными управляющими, когда состояние предприятия анализируется с точки зрения его финансового благополучия. Об этом гласит постановление Правительства РФ, принятое 25 июня 2003 года.

Таким образом, с коэффициентом финансовой независимости обычно имеют дело арбитражные управляющие и финансовые аналитики при определении экономической устойчивости предприятия.

Нормативные значения

Любая компания ставит перед собой цель сгенерировать как можно больше прибыли и остаться в то же время стабильной в долгосрочной перспективе. Нормативное значение коэффициента автономности может варьироваться от 0,4 до 0,6.

Если нормативное значение ниже установленного, то это говорит о том, что предприятие экономически не устойчиво.

Более высокий показатель, например, автономия больше 0,5 означает то, что организация активно пользуется всем своим потенциалом.

Если коэффициент финансовой устойчивости принимает отрицательное значение, то организация должна в скором времени произвести изменения в финансировании, иначе ей грозит банкротство.

Допустимая величина коэффициента финансовой независимости

Принято считать, финансовая устойчивость организации напрямую зависит от коэффициента автономности. Чем ниже показатель данного соотношения, тем сильнее предприятие зависит от сторонних источников финансирования.

Когда коэффициент автономности стремится к единице, с одной стороны, это хорошо, так как организация использует весь свой потенциал, но с другой стороны, это не всегда наилучший из возможных вариантов. Поэтому наиболее оптимальным является показатель равный от 0,7 до 0,8.

Что влияет

Коэффициент финансовой независимости определяет благополучие организации. Если она финансово устойчива, то она может модернизироваться и развиваться, при этом соблюдая баланс между активными и пассивными ресурсами.

Подобная компания будет считаться привлекательной для инвесторов, но в то же время иметь минимальный риск для собственников.

Факты, влияющие на финансовое положение организации, следующие:

- объем собственных денежных средств;

- показатель качества пассивов и активов;

- прибыль и стабильность в получении выручки;

- уровень рентабельности, который включает финансовые и операционные риски;

- показатель ликвидности;

- оперативное привлечение сторонних займов.

Последние два показателя находятся под контролем у финансовой устойчивости и напрямую от нее зависят.

Однако собственные средства предприятия в большом размере еще не гарантируют его успешность. Рентабельность профессиональной деятельности становится выше, когда к ней привлекаются и сторонние инвестиции. Именно поэтому очень важно уметь находить баланс в доле займов и личных средств организации.

Состояние баланса

Финансовая устойчивость должна соответствовать требованиям рынка, а также отвечать всем потребностям, которые возникают в ходе развития предприятия. Она характеризуется, прежде всего, платежеспособностью организации.

Некоторые предприятия не располагают такой возможностью, поскольку их активы не могут быть переведены в деньги быстро. Именно поэтому их принято классифицировать на ликвидные активы, то есть денежное имущество организации, быстрореализуемые активы, например, различные депозиты или дебиторские задолженности.

Любая готовая продукция реализуется намного дольше и ее относят к третьей группе. Долгосрочные финансовые вложения составляют четвертую группу. Сравнение активных средств и пассивных дает оценку балансу предприятия.

Детали анализа

При анализе коэффициента финансовой независимости необходимо придерживаться следующего плана:

- Изучить динамику предприятия в течение последних лет.

- Выявить все изменения в структуре.

- Определить взаимосвязь между произведенными нововведениями и уровнями.

Результат проведенного анализа позволяет смоделировать финансовую устойчивость организации на определенное время.

Финансовая стабильность бывает нескольких видов:

- абсолютная стабильность;

- нормальная стабильность;

- переменчивое положение;

- состояние кризиса.

Подобное подразделение сделано исходя из уровня, которому соответствует доля заемных средств среди собственных активов организации.

Коэффициент автономности представляет собой частное между собственными капиталами предприятия и привлеченными инвестициями, и капиталами.

Его сущность состоит в том, чтобы показать, какая часть профессиональной деятельности обеспечивается собственными деньгами, а какая – активами кредитных учреждений.

Обычно эта информация о стабильности и устойчивости организации волнует инвесторов, которые вкладываются в предприятие и его деятельность.

Список показателей ликвидности

Так, например, банковские учреждения и другие инвесторы принимают решение о выдаче займа исходя из коэффициента: чем показатель выше, тем вероятнее возможность займа.

Показатель автономности выше 0,5 говорит о том, что организации можно доверять, поскольку она в любой момент сможет расплатиться со всеми долговыми обязательствами с помощью личных средств, даже если некоторая часть является заемной.

Однако компания, которая существует только за счет привлеченных денежных средств, не может полноценно развиваться, поскольку ей постоянно необходимо расплачиваться с кредиторами. Растущие проценты не дают расти доходам предприятия.

Почему именно так? Объяснение довольно простое. При требовании кредиторов и инвесторов в тот же момент отдать долги по всем существующим счетам, то, таким образом, предприятие сможет благополучно реализовать половину сформированного за счет них имущества. Минимальный показатель не должен опускаться ниже 30-40%.

Источник: http://buhuchetpro.ru/kojefficient-finansovoj-nezavisimosti/

Формула коэффициента автономии и примеры

Коэффициент автономии (или финансовой независимости) включен в группу коэффициентов финансовой устойчивости компаний.

Формула коэффициента автономии определяется отношением собственного капитала к общей сумме активов, показывая при этом долю собственных средств в общей системе активов (в них включены собственные средства и заемные).

При низких значениях коэффициента автономии устойчивости предприятия и высокой его зависимости от кредиторов.

Сферы применения

Формула коэффициента автономии используется при анализе финансового состояния компании:

- арбитражными управляющими для оценки независимости предприятия,

- финансовыми аналитиками с целью диагностики работы предприятий на предмет финансовой устойчивости.

В развитых странах (США, страны Европы) при анализе влияния заемного капитала используют коэффициент финансовой зависимости, противоположный и обратно пропорциональный коэффициенту автономии. Этот показатель вычисляют определением отношения активов компании к собственному капиталу.

Формула коэффициента автономии по бухгалтерскому балансу

Рассмотрим формулу коэффициента автономии по балансу, которая имеет следующий вид:

К авт = строка 1300/строка 1700

Здесь строка 1300 – сумма собственных средств (собственный капитал),

Строка 1700 – общая стоимость всех пассивов.

В соответствии со старым бухгалтерским балансом, который применялся до 2011 года, формула коэффициента автономии выглядела так:

Кавт = строка 490/строка 700

В иностранной экономической литературе формула коэффициента автономии имеет следующий вид:

EtTA = EC/TA

Здесь EC (EquityCapital) – стоимость собственного капитала;

TA (TotalAssets) – стоимость активов.

Нормативное значение

В нашей стране норматив коэффициента автономии составляет значение от 0,5. Оптимальным является значение коэффициента от 0,6-0,7.

Чем больше показатель автономии, тем лучше финансовое состояние компании.

Формула коэффициента автономии применяется в соотношении с предприятиями одной отрасли, что дает возможность более точного определения места в общей системе однородных компаний.

Близость значения коэффициента автономии к одному говорит о сдерживании темпов развития компании. При отказе от привлечения заемного капитала, предприятие теряет возможность получить дополнительный источник финансирования прироста имущества (активов), за счет которых можно максимизировать доход.

Что показывает формула коэффициента автономии

Формула коэффициент автономии показывает, какая доля активов формируется на основании собственного капитала (к примеру, уставного капитала, нераспределенной прибыли).

Высокое значение данного коэффициента показывает стабильность работы предприятия.

Например, если коэффициент автономии равен 0,4, это говорит о том, что 40% имущества предприятия формируется из собственных средств.

Показатель автономии важно рассматривать в динамике. При положительном тренде можно говорить об усилении финансовой автономии, а уменьшение значения со временем показывает снижение финансовой устойчивости и вероятность появления финансовых рисков в дальнейшем.

Исследуя коэффициент автономии, нужно провести сравнительный анализ, рассматривая средние значения показателя по отрасли.

Примеры решения задач

| Понравился сайт? Расскажи друзьям! |

Источник: http://ru.solverbook.com/spravochnik/formuly-po-ekonomike/formula-koefficienta-avtonomii/

Коэффициент автономии – индикатор стабильности финансового положения компании

Коротко: Коэффициент автономии – удобный и эффективный индикатор финансовой стабильности компании. Он рассчитывается как отношение собственного капитала к активам бизнеса, базируясь на сведениях бухгалтерского баланса (форма № 1).

Значение Equity to Total Assets интересно партнерам, кредиторам, инвесторам, собственникам. Его нормативное значение – от 0,5.

Если показатель приблизился к единице, то компания стабильна, но недостаточно использует заемное финансирование, чем сдерживает свой рост.

Кредиторы с готовностью сотрудничают с компаниями, способными своевременно погашать свои финансовые обязательства. Оттого они заранее оценивают, способна ли фирма покрыть имеющиеся у нее обязательства собственным капиталом и резервными отчислениями. Этот критерий также характеризует финансовую устойчивость бизнеса.

Коэффициент автономии (Equity to Total Assets – EQ/TA, КА) или показатель финансовой независимости – это относительный финансовый индикатор, который позволяет определить степень зависимости компании от заемного финансирования, а также ее способность погашать обязательства за счет собственных средств.

Справка! КА применяется в практике деятельности арбитражных управляющих, которые обязаны установить финансовое состояние компании перед тем, как начать процедуру банкротства в его отношении (Постановление Правительства РФ от 25.06.03 № 367 «Об утверждении правил проведения арбитражным управляющим финансового анализа»).

Аналитики используют показатель финансовой независимости для оценки финансовой устойчивости бизнеса и оценки вероятности его банкротства.

Справка! Обратным показателю автономии выступает коэффициент финансовой зависимости, а его аналогом – коэффициент прогноза банкротства.

| 1. Снижается финансовая устойчивость, растет риск банкротства | 1. Увеличиваются платежеспособность и финансовая стабильность |

| 2. Увеличивается доля активов, приобретаемых в кредит | 2. Собственного капитала достаточно для покрытия обязательств |

Сокращение Equity to Total Assets – первый признак того, что компания требует проверки на вероятность банкротства (коэффициент прогноза банкротства, коэффициент капитализации и др.). Если эта тенденция имеет продолжительный характер, то инвесторам и кредиторам бизнеса следует обдумать свои вливания.

Формула расчета коэффициента автономии

Определить текущее значение показателя EQ/TA можно на базе сведений формы № 1 отчетности – бухгалтерского баланса. Для этого из него необходимо взять сведения:

- Совокупные активы (стр. 1300).

- Совокупный собственный капитал и резервы (стр.1700).

Важный момент! При расчете индикатора КА учитываются все активы вне зависимости от степени их ликвидности.

В теории финансового анализа используется такая формула определения EQ/TA:

КА = СК/СА, где:

СА – совокупные активы;

СК – собственный капитал и резервные запасы.

В практике деятельности российских компаний представленная выше формула выражается через строки бухгалтерского баланса (форма № 1):

КА = стр. 1300 / стр. 1700

Важный момент! Если при расчете к собственному капиталу прибавить долгосрочные обязательства, то получится коэффициент финансовой устойчивости.

Нормативное значение индикатора

Показатель Equity to Total Assets может применяться к организациям любой отрасли экономики, любого масштаба деятельности и формы собственности Его нормативное значение также универсально и едино для всех субъектов хозяйствования.

| Менее 0,5 | Финансовое положение компании нестабильно, она зависима от заемных источников финансирования и имеет высокий риск наступления банкротства |

| Более 0,5 | Финансовое положение бизнеса устойчиво, в своей деятельности она опирается в основном на финансирование из собственных источников, риск дефолта – минимальный |

Важный момент! При проведении детального финансового анализа практикуют сравнение полученного значения со средними показателями в выбранной отрасли экономики.

В ходе анализа показателя важно учитывать некоторые допущения:

- чем выше значение показателя финансовой автономии, тем более устойчивым представляется положение предприятия;

- если коэффициент автономии близок к 1, то считается, что развитие бизнеса сдерживается недостаточным использованием заемного финансирования.

Примеры расчета коэффициента

Расчет и анализ показателя EQ/TA удобнее всего представить на примере конкретных российских компаний. В качестве объектов исследования были выбраны:

- нефтяная компания ПАО «Башнефть»;

- один из лидеров розничной интернет-торговли НЕПАО «Юлмарт».

| Ст. 1300 | Совокупные активы | 570320 | 584167 | 730536 |

| Ст. 1700 | Собственный капитал | 327890 | 319120 | 326270 |

| Equity to Total Assets | 0,57492285 | 0,546282142 | 0,446617278 |

Вывод! Анализ финансовой независимости ПАО «Башнефть» показал, что в 2015-2017 гг. компания становится все более зависимой от заемных источников финансирования. В 2017 году показатель опускается ниже нормативной границы. Такое положение дел обусловлено реорганизацией нефтяного гиганта в 2015 году, которая привела к постепенному сокращению величины собственного капитала.

| Ст. 1300 | Совокупные активы | 17,6 | 18,1 | 18,4 |

| Ст. 1700 | Собственный капитал | 9,4 | 10,9 | 12,7 |

| Equity to Total Assets | 0,534090909 | 0,602209945 | 0,690217391 |

Вывод! У компании «Юлмарт» степень независимости от внешних источников финансирования растет в связи тем, что в условиях нестабильной макроэкономической ситуации и волатильности курса рубля она решила следовать стратегии использования собственных источников финансирования деятельности.

Общий итог анализа: положение торговой компании «Юлмарт» в 2017 году устойчивее, чем у нефтяного гиганта «Башнефть». В образце представлен алгоритм использования формулы коэффициента автономии в табличном редакторе Excel.

Источник: http://MoneyMakerFactory.ru/spravochnik/koeffitsient-avtonomii/

Коэффициент автономии

Коэффициент автономии еще называют коэффициентом финансовой независимости, данный показатель характеризует отношение собственного капитала предприятия к общей сумме активов фирмы. Является одним из классических показателей, характеризующих независимость предприятия от финансовых институтов (кредиторов).

Высокие значения коэффициента автономии показывают высокую степень зависимости предприятия от кредитов и займов и низкую финансовую устойчивость, потому что любые непредвиденные платежи могут вызвать сбои в эффективности работы всего предприятия.

Коэффициент автономии описывает структуру капитала предприятия и является важным показателем финансовой устойчивости организации.

Для инвесторов высокое значение коэффициента автономии свидетельствует о низком риске потери инвестиций.

Другие названия коэффициента автономии – коэффициент финансовой зависимости (debt ratio), коэффициент финансовой независимости (аналогичный) коэффициент финансового левериджа (debt to equity ratio), коэффициент собственности, коэффициент концентрации собственного капитала.

Формула коэффициента автономии Коэффициент автономии = Собственный капитал / Суммарные активы

Аналитическая формула расчета коэффициента автономии Для непосредственно расчета коэффициента автономии по бухгалтерскому балансу необходимо: Коэффициент автономии = (стр. 490) / (стр. 700)

Нормативные значения коэффициента автономии

Нормативное значение для данного коэффициента составляет >0,5. В отечественной литературе также фигурирует значения от 0,6 до 0,7. В мировой практике используют до 0,3-0,4 собственного капитала, это объясняется тем что придается большее значение репутации и своевременного исполнения обязательств перед кредиторами.

Также следует, что возможны вариации в зависимости от отрасли, вида деятельности предприятия. Чем выше фондоемкость предприятия тем больше требуется предприятию долгосрочных источников финансирования и следовательно должна быть больше доля собственного капитала и выше значения коэффициента автономии.

Наоборот, для материалоемких производств коэффициент автономии может быть ниже нормативного.

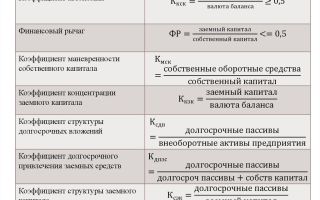

Существуют другие коэффициенты финансовой устойчивости и независимости:коэффициент концентрации собственного капитала, коэффициент маневренности собственного капитала, коэффициент структуры долгосрочных вложений, коэффициент концентрации заемного капитала, коэффициент структуры заемного капитала, коэффициент долгосрочного привлечения заемных средств. О данных коэффициентах вы можете прочитать в статье «Коэффициенты финансовой устойчивости».

Источник: http://beintrend.ru/2013-02-26-09-13-40

Коэффициент автономии: понятие, трактовка, расчет :: SYL.ru

Перед тем как вкладывать свои сбережения в тот или иной проект, любой инвестор захочет предварительно проанализировать основные экономические показатели как за отчетный период, так и за планируемый.

В их число непременно входит коэффициент автономии, который нередко называют еще коэффициентом финансовой устойчивости (независимости, собственности, левериджа, equity ratio).

Без него не обходится любой аудит хозяйственной деятельности, так что он по праву давно уже считается классическим индикатором, который обязательно учитывают при составлении любого бизнес-плана.

Что показывает коэффициент автономии

Этот индикатор позволяет получить ясное представление о том, как сильно зависит предприятие от кредиторов. Чем меньше коэффициент автономии, тем ниже финансовая устойчивость, и наоборот. Без кредита в бизнесе обойтись, конечно, можно, но такое случается довольно редко.

Ведь при старте и расширении деятельности или при продолжительном капитальном переоснащении производственных мощностей часто требуется довольно большая сумма средств, которая не у каждого есть в наличии. С этой точки зрения отсутствие заемных средств может привести к потере конкурентоспособности или технологическому отставанию от лидеров рынка.

Поэтому, если коэффициент автономии показывает 0, это еще не значит, что дела у фирмы идут отлично. А на что же тогда ориентироваться? Для того чтобы оценить финансовую автономию фирмы, принято сравнивать расчетные значения с отечественными и зарубежными нормативами. Наши экономисты считают, что оптимальное значение лежит в диапазоне 0,6-0,7.

А в мировой практике фигурирует интервал 0,3-0,4. Такая разница объяснится тем, что на Западе очень большое значение в бизнесе имеет репутация и своевременное исполнение перед кредиторами своих обязательств.

Как рассчитывается коэффициент финансовой автономии

Формула расчета данного индикатора предельно проста: все, что нужно сделать — это найти отношение собственного капитала к суммарным активам фирмы:

Ка = Ск/Са, где

Ск – суммарный капитал, источником которого является сумма строк 490, 640, 650 бухгалтерского баланса;

Са – суммарные активы, которые указываются в строке 700 формы 1 (бухгалтерский баланс).

Если полученное значение меньше 0,5 – это говорит о том, что фирма испытывает определенные трудности с оборотными средствами, а для инвестора это говорит о риске неплатежеспособности, а значит, о возможной потере инвестиций.

Нюансы

Следует учитывать, что в зависимости от отрасли и месторасположения предприятия коэффициент автономии может варьироваться, поэтому его всегда следует рассматривать в динамике или в сравнении с аналогичным показателем фирм-конкурентов.

Чем выше фондоемкость производства, тем больше предприятие зависит от долгосрочных источников поступления средств, и следовательно, доля его собственного капитала должна быть достаточно высока.

И наоборот, если в себестоимости высок удельный вес сырья и материалов, то в этом случае коэффициент автономии вполне может быть ниже нормативного.

Источник: https://www.syl.ru/article/98757/koeffitsient-avtonomii-ponyatie-traktovka-raschet

Анализ финансового состояния организации на примерах

Финансовая устойчивость: при помощи каких показателей она оценивается? В процессе ведения бизнеса важно регулярно оценивать финансовое состояние компании.

Проведение такого анализа позволяет понять, сможет ли организация осуществлять деятельность и производить обслуживание взятых на себя обязательств.

Процедура анализа является достаточно сложной и многогранной, для ее проведения требуется расчет большого количества коэффициентов.

Коэффициенты, используемые для анализа

Для проведения оценки компании с точки зрения уровня ее финансовой устойчивости большую роль играют различные показатели, в основе которых лежит сравнение размеров средств, принадлежащих организации, с заемными. Чаще всего для проведения подобного анализа применяются следующие коэффициенты:

- Коэффициент автономии представляет собой долю капитала, принадлежащего организации, в общей его сумме. Такой показатель позволяет оценить степень зависимости организации от ее кредиторов. Величина показателя во многом определяется отраслью, в которой работает компания. Наилучшим считается величина представленного показателя на уровне 0.6.

- Финансовый рычаг находится как отношение размеров заемных средств к тем, которые принадлежат компании. У такого коэффициента двоякое значение. С одной стороны слишком большое его значение показывает высокую степень финансовой зависимости, которая неизбежно сопровождается высокими рисками в деятельности компании. С другой стороны, полный отказ от заемных средств, при котором значение коэффициента становится равным нулю, не позволяет получить более высокую прибыль.

- Показатель обеспеченности оборотным капиталом, принадлежащим компании, – доля собственного капитала компании в совокупном размере оборотных активов. При стабильности компании он должен быть не меньше 0.1. В случае, когда величина показателя ниже этого уровня, это свидетельствует о низкой степени устойчивости, а также инвестиционной непривлекательности.

- Уровень покрытия инвестиций рассчитывается как доля суммы собственного капитала и обязательств, срок исполнения которых наступает не раньше, чем через 12 месяцев, в общей величине капитала. В норме размер коэффициента должен составлять 0.7. Показатель позволяет оценить насколько компания способна покрыть собственные текущие долги при помощи имеющихся у нее оборотных средств.

- Маневренность капитала компании можно вычислить как отношение величины принадлежащего ей оборотного капитала к размеру его источников. Чем более высокое значение принимает данный коэффициент, тем более финансово-устойчивой можно считать компанию. Кроме того, показатель определяет степень платежеспособности.

- Мобильность капитала показывает, какой процент от совокупной стоимости всего имущества составляет оборотный капитал. То, насколько финансово-устойчивой является компания, находится в прямой зависимости от размеров этого показателя.

- Мобильность (ее также называют маневренность) оборотных средств может быть вычислена как доля маневренной (то есть высоко ликвидной) составляющей оборотных активов в совокупном размере оборотных средств, принадлежащих компании. При этом маневренные оборотные средства рассчитываются как величина денежных средств в совокупности с финансовыми вложениями.

- Еще один важный показатель – обеспеченность запасов. Он может быть рассчитан нахождением отношения оборотного капитала, находящегося в собственности организации, к сумме МПЗ (материально-производственных запасов). В норме размер рассматриваемого показателя должен быть не меньше 0.5.

- Показатель краткосрочной задолженности характеризует долю долгов организации, срок оплаты которой наступает меньше чем через год, в общей задолженности.

Расчет показателей по новому балансу 2016

Показатели, которые позволяют оценить финансовую устойчивость, вычисляются на основании данных, представленных в бухгалтерском балансе. Приведем формулы, в которых используются строки из этой формы.

Коэффициент автономии = СК / Общая сумма активов = стр.в бух.бал. 1300 / стр.в бух.бал. 1600,

сокращение СК представляет собой размер капитала, принадлежащего анализируемой организации.

Финансовый рычаг = ЗК / СК = (стр.в бух.бал. 1500 + стр.в бух.бал. 1400) / стр.в бал. 1300,

в формуле под аббревиатурой ЗК подразумевается средства, которые необходимо в будущем вернуть разного рода кредиторам. Это не только кредиты, но и долги перед поставщиками.

Обеспеченность собственными средствами = (Собственные средства – Внеоборотные активы) / Оборотные активы = (стр.в бух.бал. 1300 – стр.в бал. 1100) / стр.в бух.бал. 1200

Покрытие инвестиций = Собственный оборотный капитал / Собственные средства = (стр.в бух.бал. 1300 – стр.в бух.бал. 1100) / стр.в бал. 1300

Мобильность капитала = Величина оборотного капитала / СК = (стр.в бух.бал. 1300 + стр.в бух.бал. 1400 – стр.в бух.бал. 1100) / стр.в бух.бал. 1300

Мобильность оборотных ср-в = (Денежные средства + Финансовые вложения) / Оборотный капитал = (стр.в бух.бал. 1240 + стр.в бух.бал. 1250) / стр.в бух.бал. 1200

Обеспеченность запасов = Собственный оборотный капитал / Запасы = (стр.в бух.бал. 1300 + стр.в бух.бал. 1400 – стр.в бух.бал. 1100) / стр.в бух.бал. 1210

Коэффициент краткосрочной задолженности = Краткосрочная задолженность / Общая задолженность = стр.в бух.бал. 1500 / (стр.в бал. 1400 + стр.в бух.бал. 1500)

Примеры расчетов показателей

Предположим, что бухгалтерский баланс ООО «Вымпел» за 2015 год выглядит следующим образом (изображения кликабельны):<\p>

Используя представленные данные, а также указанные выше формулы, рассчитаем показатели финансовой устойчивости, которые позволяют провести анализ:

- Коэффициент автономии = 389 / 2954 = 0,13

- Финансовый рычаг = (2553 + 12) / 389 = 6,59

- Обеспеченность собственными средствами = (389 – 1045) / 1909 = -0,34

- Покрытие инвестиций = (389 – 1045) / 389 = -1,69

- Мобильность капитала = (389 + 12 – 1045) / 389 = -1,66

- Мобильность оборотных ср-в = (0+1123) / 1909 = 0,59

- Обеспеченность запасов = (389 + 12 – 1045) / 293 = -2,20

- Коэффициент краткосрочной задолженности = 2553 / (12+2553) = 0,995

Важно понимать, что обычно представленные показатели рассматриваются не за один год. При расчете их в динамике (то есть ежегодно), можно судить об эффективности проводимой политики, разрабатывать новые меры для финансового оздоровления, актуальные в данный момент.

Анализ финансового состояния на примере ОАО «Автоваз»

С использованием данных, содержащихся в форме бухгалтерского баланса, по состоянию на 2012 и 2013 годы были рассчитаны коэффициенты финансовой устойчивости. Результат вычислений представлен в таблице.

Источник: http://votbankrot.ru/antikrizisnoe-upravlenie/anticrysis-managment/analiz-finansovogo-sostoyaniya-na-primerax.html

Большая Энциклопедия Нефти и Газа

Cтраница 2

Коэффициент автономии ( финансовой независимости) предприятия рассчитывается отношением суммы собственных средств, к валюте балансов. [16]

Коэффициент автономии характеризует независимость финансового состояния хозяйствующего субъекта от заемных источников средств. Он показывает долю собственных средств в общей сумме источников. [17]

Коэффициент автономии снизился с 0 59 до 0 40, что означает снижение финансовой независимости предприятия, повышение риска финансовых затруднений в будущие периоды. Такая тенденция, с точки зрения кредиторов, снижает гарантии погашения предприятием своих обязательств. [18]

Коэффициент автономии характеризует роль собственного капитала в формировании активов организации. Этот показатель должен заинтересовать инвесторов и кредиторов, а также финансовых менеджеров компании, чтобы сформировать мнение об участии капитала собственников в приумножении активов ( имущества) их организации. [19]

Коэффициент автономии характеризует степень финансовой независимости предприятия от кредиторов. Применительно к акционерным обществам применяется разновидность этого показателя — коэффициент концентрации акционерного капитала. [20]

Коэффициент автономии дополняется коэффициентом соотношения заемных и собственных средств, равным отношению величины обязательств фирмы к величине его. [21]

Оцениваякоэффициенты автономии и соотношения заемных и собственных средств, можно сказать, что предприятие обладает высокой степенью независимости от заемных источников. Однако собственных источников хватает лишь на покрытие части внеоборотных активов. Запасы и частично внеоборотные активы финансируются в большей степени за счет краткосрочных обязательств. [22]

Снизилсякоэффициент автономии с 0 56 до 0 29, что свидетельствует о снижении финансовой независимости предприятия, повышении риска финансовых затруднений в будущем. Такая тенденция, с точки зрения кредиторов, снижает гарантии погашения предприятием своих обязательств. [23]

Росткоэффициента автономии свидетельствует об увеличении финансовой независимости и снижении риска финансовых затруднений. [24]

Росткоэффициента автономии свидетельствует об увеличении финансовой независимости фирмы, снижении риска финансовых затруднений в будущем. В фирму с большей долей собственного капитала кредиторы охотнее вкладывают свои средства, так как велика вероятность, что она может погасить свои долги за счет собственных средств. [25]

Какое значениекоэффициента автономии является нормальным. [26]

Минимальное значениекоэффициента автономии принимается на уровне 0 6 Ка 0 6 означает, что все обязательства хозяйствующего субъекта могут быть покрыты его собственными средствами. Рост коэффициента автономии свидетельствует об увеличении финансовой независимости и снижении риска финансовых затруднений. [27]

Минимальное значениекоэффициента автономии принимается на уровне 0 6 х Ка 0 6 означает, что все обязательства хозяйствующего субъекта могут быть покрыты его собственными средствами. Рост коэффициента автономии свидетельствует об увеличении финансовой независимости и снижении риска финансовых затруднений. [28]

Производными откоэффициента автономии являются такие показатели, как коэффициент соотношения заемных и собственных средств и коэффициент финансовой зависимости. [29]

Какое значениекоэффициента автономии является нормальным. [30]

Страницы: 1 2 3 4

Источник: http://www.ngpedia.ru/id114382p2.html

Нормативное значение коэффициента автономии в бухгалтерском деле

Прежде чем рассчитывать нормативное значение такого компонента, как коэффициент автономии, необходимо разобраться, что же собой представляет данное понятие.

Значение коэффициента финансовой состоятельности описывает взаимосвязь собственных средств со всеобщим числом активов того или иного предприятия. Фактор данного коэффициента автономии призван констатировать, каким образом кредиты влияют на организацию.

Чем меньше его значение, тем ярче выражена зависимость предприятия от второстепенных источников инвестирования, а также тем ниже состоятельность финансового положения предприятия в целом.

Как рассчитать (формула)

Коэффициент финансовой независимости = собственный капитал / активы

В этой формуле все ее составляющие находят свое отражение в бухгалтерском балансе предприятия, где размер активов всегда будет равняться общему числу заемного и собственного капитала предприятия.

Нормальное значение

- Значение коэффициента автономии, которое считается нормальным и общепринятым в отечественной практике варьируется от 0,5 и выше.

- Что же касается показателя, который можно было бы назвать оптимальным, то он находится в пределе от 0,6 до 0,7. Если же говорить о мировой практике, то здесь уже совсем другие цифры.

- Так, максимально допустимым считается от тридцати до сорока процентов собственного капитала. Тем не менее в любом случае этот показатель напрямую зависит от непосредственной отрасли, а если быть точнее, то на него оказывает свое непосредственное значение соотношение в структуре предприятия оборотных активов и тех, что находятся вне оборота.

Поэтому в зависимости от доли внеоборотных активов организации, а именно фондоемкого производства, изменяется и величина долгосрочных источников, которые необходимы для их финансирования. Все это говорит о том, что большим должен быть показатель собственного коэффициента, который бы превышал коэффициент автономии.

Данный показатель является фактом, который свидетельствует о том, что предприятие в больше мере ориентируется на собственные источники инвестирования.

В мировой практике самым распространенным коэффициентом финансовой независимости, который является противоположным коэффициенту автономии, но в то же время характеризует отношение заемного и собственного капитала. Иным же показателем, который также довольно часто используется в западной практике, считается коэффициент финансового левериджа.

Чтобы его рассчитать, необходимо воспользоваться следующей формулой:

- валюта баланса (общий итог) / собственный капитал (итог пассива баланса – капитал и резервы).

Источник: http://FinBazis.ru/normativnoe-znachenie-koefficienta-avtonomii-v-buxgalterskom-dele/