О ставках платы за негативное воздействие на окружающую среду

3 июля 2018 06:15

Постановление от 29 июня 2018 года №758. В частности, установлен размер ставки за негативное воздействие на окружающую среду при размещении твёрдых коммунальных отходов IV класса опасности (малоопасных). Ставка такой платы на 2018 год будет в семь раз ниже по сравнению со ставкой платы для отходов производства и потребления IV класса опасности.

Справка

Подготовлено Минприроды России.

Постановлением Правительства от 13 сентября 2016 года №913 (далее – постановление №913) были установлены ставки платы за негативное воздействие на окружающую среду.

Федеральным законом от 28 декабря 2016 года №486-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» с 1 января 2018 года предусмотрен переход на новую систему тарифного регулирования, в рамках которой плата за негативное воздействие на окружающую среду при размещении твёрдых коммунальных отходов в обязательном порядке должна быть включена в тарифы регулируемых организаций.

Действующими нормативными правовыми актами ставки платы за негативное воздействие на окружающую среду при размещении твёрдых коммунальных отходов не устанавливались. Постановлением №913 были определены ставки платы только для отходов производства и потребления IV класса опасности (малоопасных). В 2018 году она составляет 663,2 рубля за 1 тонну.

Подписанным постановлением установлены ставки платы за негативное воздействие на окружающую среду при размещении твёрдых коммунальных отходов IV класса опасности на 2018–2025 годы. Ставка такой платы на 2018 год будет в семь раз ниже по сравнению со ставкой платы для отходов производства и потребления IV класса опасности, то есть составит менее 100 рублей за 1 тонну.

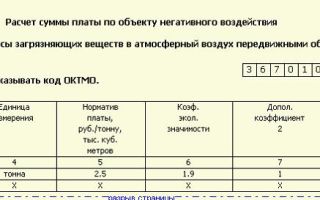

Постановлением №913 были установлены также ставки платы за выбросы загрязняющих веществ в атмосферный воздух стационарными источниками, за сбросы загрязняющих веществ в водные объекты, за размещение отходов производства и потребления на 2016–2018 годы.

Подписанным постановлением определены ставки платы за негативное воздействие на окружающую среду в отношении каждого из веществ на 2019 год. В 2019 году будут применяться ставки платы, утверждённые Постановлением №913 на 2018 год, с коэффициентом 1,04.

Принятые решения направлены на вовлечение твёрдых коммунальных отходов, подлежащих утилизации, в хозяйственный оборот в качестве дополнительных источников сырья, энергии.

Источник: http://government.ru/docs/33107/

Плата за негативное воздействие на окружающую среду в 2017 году (расчет)

Плата за негативное воздействие на окружающую среду не налог, но при этом относится к обязательному платежу, направленному на восполнение экологического ущерба. Также плата призвана стимулировать компании минимизировать вредное воздействие на природу и проводить мероприятия по улучшению экологической обстановки в регионах.

Закон устанавливает три типа экологического загрязнения, за них берется плата за негативное воздействие:

- выбросы загрязняющих веществ в воздух;

- сбросы загрязняющих веществ в стоки;

- деятельность по размещению отходов.

Платить нужно только за стационарные объекты (ранее сбор рассчитывался и с передвижных объектов, например если у предприятия был транспорт на балансе).

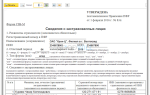

Бланк декларации о плате за негативное воздействие на окружающую среду

Пример заполнения декларации о плате за негативное воздействие на окружающую среду

Кто вносит плату за негативное воздействие на окружающую среду в 2017 году

Расскажем, кто должен платить плату за негативное воздействие на окружающую среду.

До 2017 года платить сбор за загрязнение среды обязаны были все предприятия и ИП, работающие на территории РФ, даже если негативное воздействие на окружающую среду казалось невозможным — арендованный офис, небольшая численность и вывоз мусора включен в договор аренды или был обязанностью собственника помещения. К негативным факторам относили расход бумаги, замену картриджей, ламп в офисе и другие.

Правительство РФ постановлением от 03.03.2017 № 255 обновило правила о том, как исчислять и вносить плату за негативное воздействие на окружающую среду в 2017 году. Новый порядок действует с 17 марта, но его учитывают с отчетности за 2016 год.

Новое постановление предусматривает исключения для компаний по уплате сбора.

Платежи за негативное воздействие вносят все компании, чья деятельность негативно влияет на окружающую среду, а также организации, которые размещают отходы. Платить за один только офисный мусор не нужно.

По новым правилам компания заключает договор с региональным оператором, а тот будет платить за мусор (п. 5 постановления № 255). Операторы пока есть не во всех регионах, но их заменяют специальные компании и предприниматели, которые занимаются размещением отходов.

От платежей за воздействие на среду также освобождены компании, которые эксплуатируют объекты исключительно IV категории негативного воздействия. Такие объекты должны соответствовать критериям:

- выбросы в атмосферу не более 10 тонн в год;

- нет радиоактивных веществ;

- не сбрасывают отходы в сточные воды центрального водоотведения (п. 6 постановления № 1029).

Категорию объекту присваивает Росприроднадзор, когда компания ставит актив на учет. Чтобы узнать категорию, сделайте запрос в ведомство. Если компания использует опасные объекты и объекты IV категории, платить нужно за все.

Критерии отнесения к объектам I, II, III И IV категорий для платы за негативное воздействие на окружающую среду

Сроки платы за негативное воздействие на окружающую среду в 2017 году

Компании обязаны отчитываться один раз в год. Так, сдать декларацию о плате за 2017 год надо до 10 марта 2018 года. А перечислить плату по итогам года не позднее 1 марта (за 2016 год — до 1 марта 2017 года, за 2017 год — до 1 марта 2018 года). Сроки установлены пунктом 3 статьи 16.4 закона № 7-ФЗ.

При этом только средние и малые компании вносят платежи по негативному воздействию раз в год. Остальные обязаны платить ежеквартально 20-го числа месяца, следующего за отчетным кварталом.

Авансовый платеж за каждый квартал равен 1/4 от суммы платы за предыдущий год.

Сроки платы за негативное воздействие на окружающую среду в 2017 году (авансовые платежи)

Плата за негативное воздействие — это не налоговый сбор, поэтому правила переноса календарных и праздничных дней здесь не действует. Безопаснее отчитываться и перечислять платежи заранее. За просрочку платежа есть пени — в размере 1/300 ключевой ставки ЦБ за каждый пропущенный день.

Еще раз отметим, малые и средние предприятия освобождены от авансовых платежей.

Расчет платы за негативное воздействие на окружающую среду в 2017 году

Как мы определили ранее, начиная с 2017 года, рассчитывать плату за негативное воздействие на окружающую среду нужно один раз в год, вместо ежеквартальных расчетов.

Источник: https://digivi-cctv.ru/nalogi-i-posobiya/plata-za-negativnoe-vozdejstvie-na-okruzhayushhuyu-sredu-v-2017-godu-raschet

Плата за негативное воздействие на окружающую среду в 2018 году

Согласно законодательству РФ, все организации и индивидуальные предприниматели, которые используют в своем бизнесе объекты, влияющие негативным образом на окружающую среду, должны за это платить.

В этом материале будет рассмотрена плата за негативное воздействие на окружающую среду в 2018 году.

Мы выясним, до какого числа и кому нужно внести плату за 2017 год, а также нужно ли сдавать отчетность в Росприроднадзор.

Кто должен платить за загрязнение окружающей среды?

Как уже упоминалось выше, платить за использование в своей предпринимательской деятельности объектов, влияющих негативным образом на окружающую среду, должны как организации, так и ИП. При этом обязанность по внесению платы возникает для всех бизнесменов, применяющих любую из систем налогообложения — УСН, ЕНВД, ПСН, ОСНО или ЕСХН.

Следует также учитывать, что обязанность уплачивать за загрязнение окружающей среды возникает независимо от того, находится ли данный объект в собственности, или нет. Именно поэтому плата за негативное воздействие на окружающую среду в 2018 году обязательна, в том числе, и для арендаторов — то есть лиц, которые эксплуатируют объект.

Также необходимо знать, что ИП и организации, которые используют объекты негативного влияния на окружающую среду, в обязательном порядке должны зарегистрироваться в территориальном отделении Росприроднадзора. Приказом Минприроды России от 23 декабря 2015 № 554 утверждена форма заявки по каждому такому объекту.

Кто не должен платить за загрязнение окружающей среды?

Российское законодательство (п.1 ст.16.1 Закона от 10 января 2002 № 7-ФЗ) предусматривает и категории организаций и ИП, которые не платят за загрязнение окружающей среды. Под действие закона попадают индивидуальные предприниматели и организации, которые ведут свою деятельность на объектах IV категории опасности, на которых:

- отсутствуют выбросы радиоактивных веществ;

- отсутствуют сбросы загрязняющих веществ, образующихся при использовании воды для промышленных нужд, в канализацию и в окружающую среду и в поверхностные и подземные водные объекты, а также на земную поверхность;

- есть стационарные источники выбросов загрязняющих веществ, при этом их количество не более 10 тонн в год.

Росприроднадзор присваивает определенные категории опасности при регистрации объектов в государственном реестре. То есть, если вам не известна категория опасности вашего объекта, то следует обратиться в Росприроднадзор с целью уточнения данных.

Обратите внимание, что экологический сбор и плата за загрязнение окружающей среды — это два разных платежа!

Тарифные ставки за загрязнение окружающей среды

Федеральная служба по надзору в сфере природопользования или Росприроднадзор на основании Постановления Правительства РФ от 29.12.2007 № 995 контролирует расчет платы за негативное воздействие на окружающую среду в 2018 году и ее своевременное перечисление в федеральный бюджет.

Обращаем ваше внимание, что старый порядок расчета платежа, начиная с 23 сентября 2016 года, перестал действовать (Постановление правительства РФ от 13 сентября 2016 г. № 913 отменило постановления от 19 ноября 2014 г. № 1219 и от 12 июня 2003 г. № 344, где содержались правила расчета).

Источник: http://tbis.ru/nalogi/vozdejstvie-na-okruzhayushhuyu-sredu

Расчет платы за негативное воздействие — плата за НВОС 2017

11 апреля 2016 года вышло пояснительное письмо Росприроднадзора №АС-06-01-36/6155 «О плате за НВОС» уточняющее порядок внесения НВОС на 2017 год:

- Крайний срок уплаты НВОС за 2017 год – 1 марта 2018 года

- Для всех (кроме малого или среднего бизнеса) важно следить, чтобы 1/4 от суммы за год (прошлый) каждый квартал выплачивалась на соответствующий КБК (отдельно по отходам, выбросам и сбросам). Размер сумм платы должен быть на основе фактических (не начисленных) выплат за I — IV квартал 2015. Для малого и среднего бизнеса в 2017 году все без изменений: нужно раз в год подать декларацию.

- При переплатах средства могут быть зачтены в счет будущих платежей, либо возвращены плательщику.

- По итогам года до 1 марта 2018 все хоз. Субъекты перечисляют плату НВОС в соответствии с основным ФЗ №7 «Об охране ОС».

- Подача отчетности в течение 2017 года не производится (только платежи). Декларация о внесении платы подаются до 10 марта 2018.

- НВОС не взимается, если отходы размещаются на объектах размещения отходов без негативного следа на ОС.

- Вне зависимости, включен ли объект размещения отходов в госреестр объектов размещения отходов, плата за негативное воздействие на окружающую среду производится. В планах принятие постановление Правительства РФ с порядком исключения НВОС.

21 декабря 2015 года Государственной думой ФС РФ принят Федеральный закон «О внесении изменений в Федеральный закон «Об охране окружающей среды» и отдельные законодательные акты Российской Федерации». Закон определяет, как будет взиматься плата за негативное воздействие в 2016 году.

Основные положения Федерального закона:

- изменен срок, до наступления которого необходимо оформить лицензии на деятельность по сбору, транспортированию, обработке, утилизации отходов I — IV классов опасности до 1 июля 2016 года.

- введен коэффициент 0,3 при размещении отходов производства и потребления, которые образовались в собственном производстве, в пределах установленных лимитов на их размещение на объектах размещения отходов, принадлежащих юридическому лицу или индивидуальному предпринимателю на праве собственности, либо ином законном основании и оборудованных в соответствии с установленными требованиями

- установлены квартальные авансовые платежи (кроме четвертого квартала) платы за НВОС; платежи вносятся не позднее 20-го числа месяца, следующего за последним месяцем соответствующего квартала текущего отчетного периода, в размере одной четвертой части суммы платы за негативное воздействие на окружающую среду, уплаченной за предыдущий год. Данное положение не распространяется на субъекты малого и среднего предпринимательства.

Плата за негативное воздействие в 2016 году должна быть уплачена:

За 4-й квартал 2015 г. до 20 января 2016 г.

За 1-й квартал 2016 г. до 20 апреля 2016 г. в размере одной четвертой части суммы платы за негативное воздействие на окружающую среду, уплаченной в 2015 г.

За 2-й квартал 2016 г. до 20 июля 2016 г. в размере одной четвертой части суммы платы за негативное воздействие на окружающую среду, уплаченной в 2015 г.

За 3-й квартал 2016 г. до 20 октября 2016 г. в размере одной четвертой части суммы платы за негативное воздействие на окружающую среду, уплаченной в 2015 г.

За 4-й квартал 2016 г. до 1 марта 2017 г. в размере одной четвертой части суммы платы за негативное воздействие на окружающую среду, уплаченной в 2015 г.

При этом декларация о плате за НВОС за 2016 г. должна быть предоставлена до 10 марта 2017 г.

Плата за негативное воздействие на окружающую среду — устоявшееся понятие, под которым понимают ежеквартальные денежные отчисления предприятий и физлиц с вредным экологическим следом в пользу государства.

Виды негативного воздействия

- Размещение (захоронение, обезвреживание) отходов

- Загрязнение водных объектов (сброс в поверхностные и подземные источники)

- Вредные выбросы в воздух от стационарных источников (передвижные исключены с 2015)

Если предприятие имеет хотя бы один вид загрязнения, тогда закон обязывает вносить плату за негативное воздействие на ОС. Регулирующий закон — №632-ФЗ от 28.08.1996.

Рассмотрим подробнее, что включает каждый вид негативного воздействия.

1. Размещение отходов производства и потребления

В законе размещение определено как хранение и захоронение. Сначала отход хранится (собирается, накапливается) в определенном месте, а затем поступает на захоронение (конечная точка пребывания, как правило, полигон). Эти два этапа могут быть разнесены во времени, но по обоим предусматриваются отчисления в бюджет.

Плата НВОС не производится за отходы, подлежащие переработке (утилизации) и дальнейшему использованию.

2. Сбросы ЗВ в водные объекты

Если на предприятии есть труба, по которой в водоем стекает вода вперемешку с отходами, при этом качество воды в данном водоеме резко ухудшается или наносится ущерб береговой линии дну или стволу скважины, то это квалифицируется как сброс загрязняющих веществ.

Бывают организованные и неорганизованные источники. Это относится как к сбросам в воду, так и выбросам в атмосферу. В обоих случаях неорганизованные источники – это те, по которым нельзя провести замеры мощности и объемов вредных сбросов/выбросов. Вместо замеров применяют расчетный метод по усредненным показателям.

3. Вредные выбросы в атмосферный воздух

По аналогии со сбросами под вредными выбросами понимают вредные вещества, распространяющиеся чере атмосферу. Источник выбросов также может быть организованным или поддающимся замерам, как труба в котельной. А может быть неорганизованным: пыль из производственных окон, аэрозольное распространение хим. удобрений и пр.

С 1.01.2015 за выбросы, возникающие от автотранспорта, т.е. от передвижных источников, плата не взимается (см. официальное письмо). Перечисленные в бюджет взносы за передвижные источники выбросов за 1 и 2 кварталы 2015 можно вернуть. Нужно приложить к заявлению письмо Росприроднадзора № АА-06-01-36/13498 (см. ниже).

Изменения в расчете платы за негативное воздействие в 2015 году

Плата за вредные выбросы от передвижных источников с первого января 2015 не взимается. Также произведен перерасчет повышающих коэффициентов за НВОС.

Из-за несогласованности региональные отделения Росприроднадзора в начале 2015 отказывались принимать расчеты платы без учета передвижных источников. Сейчас уже вышло новое письмо, подтверждающее отмену платы за передвижные источники. Это письмо АА-06-01-36/13498 от 3.08.2015 можно прикладывать к расчету платы:

pismo_10_03_2015_Peredvizhnye_istochniki.doc

Сроки уплаты платы за негативное воздействие

20 дней после завершения отчетного квартала — это крайний срок, когда размер денежных выплат должен быть рассчитан и перечислен в бюджет (для СЗ региона это Департамент Росприроднадзора по СЗФО).

| Расчетный период | Крайний срок зачисления платы за НВОС |

| 1 квартал | 20 апреля |

| 2 квартал | 20 июля |

| 3 квартал | 20 октября |

| 4 квартал | 20 января следующего года |

Расчет платы за негативное воздействие

В расчете учитываются следующие параметры:

- Объем отходов за период (степень воздействия на окружающую среду)

- Класс опасности отхода (за отходы 1 класса платим больше всего, за 5-ый класс меньше)

- Вид обращения с отходами (плата идет за захоронение отходов)

- Наличие нормативных документов по экологии. При отсутствии вводятся повышающие коэффициенты.

Коэффициент платы за негативное воздействие

При расчете размера платы за НВОС руководствуются нормативами платы, прописанными в постановлении РФ. Согласно данному документу вводятся повышающие и понижающие коэффициенты в зависимости от ситуации с источником загрязнения.

Если есть нарушения по экологии, формула умножается на число:

| Когда применяется (вид нарушения) | Повышающий коэффициент |

| Отсутствует разрешение на выбросы | n*25 |

| Нет утвержденных лимитов на размещение отходов | n*5 |

Теперь понятна выгода ежегодного продления лимитов на отходы, ведь наличие этих документов позволяет снизить размер платы в пять раз.

Также для 2015 года заданы новые коэффициенты инфляции, на которые надо поменять прошлогодние значения:

| Постановление | Было в 2014 | Стало в 2015 |

| № 344-ФЗ от 12.06.2003 | 2,33 | 2,45 |

Источник: http://ecopromcentr.ru/plata-za-negativnoe-vozdeistvie/

Порядок оплаты налога за негативное воздействие на окружающую среду

Налог за негативное воздействие на окружающую среду (НВОС) обязаны платить все юридические лица, а также индивидуальные предприниматели, производственная или хозяйственная деятельность которых ведется на территории РФ, шельфе ее морей и в исключительной экономической зоне и оказывает негативное воздействие на природу. От уплаты налога за НВОС освобождаются лишь компании и индивидуальные предприниматели, работающие на объектах четвертой категории.

Любые компании или индивидуальные предприниматели, производственная деятельность которых сопряжена с образованием вредных для природы отходов, обязаны платить налог за НВОС. Исключением из перечня вредных отходов являются лишь коммунальные твердые бытовые отходы.

Вместе с тем от уплаты налога за НВОС не освобождаются операторы, занимающиеся вывозом коммунальных твердых бытовых отходов на лицензированные полигоны.

По поводу порядка уплаты НВОС Росприроднадзор дал некоторые разъяснения. При этом он указал, что размер налога напрямую не связан со статусом объекта, нарушающего экологическое состояние окружающей среды.

Исчисление платежной базы налога за НВОС

Исчисление платежной базы налога за НВОС производится в соответствии с Федеральным законом от 10.01.2002 N 7-ФЗ «Об охране окружающей среды» статьей 16.2.

Базой для исчисления является масса или объем вредных отходов производства, образовавшихся за отчетный период.

Подсчет количества вредных отходов за отчетный период определяет сам плательщик налога за НВОС, пользуясь при этом данными экологического контроля.

Ответственное лицо делает отдельный отчет по каждому источнику загрязнения и по каждому загрязняющему веществу, входящему в перечень опасных отходов производства и потребления.

Для определения базы требуется учитывать реальный объем или массу вредных отходов, допустимый норматив выбросов, временно допустимый норматив выбросов, объем превышения допустимых нормативов, объем аварийных выбросов, предоставленные лимиты на размещение отходов на лицензированных полигонах и объем превышения этих лимитов.

Как подавать декларацию о плате налога за НВОС

Правила заполнения декларации подробно изложены в Федеральном законе от 10.01.2002 N 7-ФЗ «Об охране окружающей среды» статьей 16.4 и в приказе Министерства природы Об утверждении Порядка представления декларации о плате за негативное воздействие на окружающую среду и ее формы».

Порядок представления декларации определятся Федеральным законом от 10.01.2002 N 7-ФЗ «Об охране окружающей среды» статьей 16.4, а так же приказом Минприроды Об утверждении Порядка представления декларации о плате за негативное воздействие на окружающую среду и ее формы».

Периодичность подачи декларации и оплате налога

Декларация подается один раз в год. Оплата налога за НВОС также делается один раз за прошедший календарный год. И то и другое плательщик обязан сделать не позднее 1 марта.

Плательщики налога за НВОС, кроме малых предприятий и индивидуальных предпринимателей, обязаны ежеквартально вносить авансовые платежи (кроме четвертого квартала) до 20 числа следующего за квартальным отчетом месяца. Сумма авансового платежа должна составлять одну четвертую часть от суммы налога за НВОС, уплаченного в прошедшем году.

После подачи ежегодной декларации и уплаты налога за НВОС плательщики обязаны отчитаться перед уполномоченным федеральным органом не позднее 10 марта.

За несвоевременную или неполную оплату налога на плательщика накладывается пеня в размере одной трехсотой ключевой ставки Банка России за каждый просроченный день, но не более 0,2% за день. Пеня начисляется, начиная с первого дня после окончания срока подачи деклараций, то есть с 1 марта.

Какие документы прилагаются к декларации

- документ, подтверждающий право производить отчет по налогу за НВОС и его оплату;

- перечень документов, подтверждающих право на пересчет размера налога.

Декларация может подаваться как в электронном виде, так и на бумажном носителе, в том числе и по почте. Во втором случае необходимо указать дату почтового отправления.

Декларация считается поданной:

- при наличии отметки Федеральной службы по надзору за природопользованием о приеме декларации;

- при наличии подтверждающего документа об отправке декларации почтой;

- при наличии документа, подтверждающего регистрацию декларации в органе Федеральной службы по надзору в сфере природопользования;

- при наличии документа, подтверждающего отказ от приема декларации;

- при наличии копии файла декларации, поданной в электронном виде;

- при наличии регистрации декларации на сайте приема отчетности Федеральной службы по надзору в сфере природопользования;

- при наличии уведомления о допущенной ошибке.

Декларация не будет принята, если:

- декларация заполнена не в установленной форме;

- не приложены обязательные документы;

- отсутствует на бумажном носителе подпись ответственного лица или печать предприятия;

- отсутствует в электронной декларации цифровая подпись ответственного за правдивость информации лица.

Внесение изменений в декларацию

При обнаружении ошибки в декларации, которая приводит к уменьшению суммы налога, ответственное лицо обязано подать уточненную декларацию с исправлением допущенной ошибки или ряда ошибок.

Если ошибка не повлекла за собой изменение суммы налога, то плательщик имеет право исправить допущенные ошибки и подать уточненную декларацию.

Если подача уточненной декларации была сделана после окончания срока подачи деклараций (1 марта), то это не будет являться нарушением срока подачи деклараций.

Если уточненная декларация подана до истечения официального срока подачи, то датой отчетности считается день ее подачи.

Уточненная декларация подается в случаях:

- обнаружения ошибки в отчетности, повлекшей за собой уменьшение суммы налога за НВОС;

- несоответствия размера оплаты реальному нанесению ущерба природе;

- несоответствия примененных ставок коэффициентов оплаты в основной декларации;

- непредоставления документов, дающих право на изменение размера налога в ту или иную сторону;

Уточненную декларацию разрешается подавать в срок до трех лет после подачи основной декларации о налоге за НВОС.

Ставки и коэффициенты

Ставки налога за НВОС определены Постановлением Правительства РФ от 13.09.2016 г. N 913 «О ставках платы за негативное воздействие на окружающую среду и дополнительных коэффициентах». При этом прежнее постановление Правительства РФ от 12 июня 2003 г.

N 344 «О нормативах платы за выбросы в атмосферный воздух загрязняющих веществ стационарными и передвижными источниками, сбросы загрязняющих веществ в поверхностные и подземные водные объекты, в том числе через централизованные системы водоотведения, размещение отходов производства и потребления» отменено.

Для того чтобы заинтересовать компании и индивидуальных предпринимателей внедрять у себя на производстве природоохранные технологии правительство вводит новую шкалу оплаты налога на НВОС. Она начнёт действовать с 1 января 2020 года с такими коэффициентами:

коэффициент 0 — будет применяться к тем производствам, где выброс вредных веществ минимизирован за счет применения самых последних экологических технологий;

коэффициент 0 — будет применяться к тому объему вредных веществ, который накапливается в специально обустроенных хранилищах для дальнейшей отправки на промышленную переработку;

коэффициент 1 — будет применяться к тем предприятиям, которые делают выброс вредных веществ в пределах допустимых норм;

коэффициент 1 — будет применяться на объем или массу вредных веществ, хранимых на предприятии для дальнейшего обеззараживания;

коэффициент 25 — будет действовать на объем или массу вредных веществ, выброс которых временно разрешен;

коэффициент 25 — будет действовать на объем или массу вредных веществ, хранимых предприятием для дальнейшей промышленной переработки или для обеззараживания в количестве, превышающем установленные нормы;

коэффициент 100 — будет действовать в адрес предприятий первой и второй категорий, которые превысили нормативно допустимые нормы хранения или выброса вредных веществ.

Кроме того, новый порядок налогообложения за НВОС будет стимулировать компании и индивидуальных предпринимателей к более осторожному отношению к особо вредным веществам. В этом сегменте будут действовать такие коэффициенты:

коэффициент 0 — будет действовать на объем или массу отходов 5 класса опасности в добывающей промышленности, которые были захоронены в искусственно созданных пустотах в горной породе в соответствии с установленными правилами для компаний, занимающихся добычей полезных ископаемых;

коэффициент 0,3 — будет действовать на объем или массу вредных веществ, которые были приобретены сторонней компанией или индивидуальным предпринимателем с целью их дальнейшего хранения в специально обустроенных хранилищах;

коэффициент 0,5 — будет действовать на объем или массу вредных веществ 4 и 5 класса опасности, которые являются продуктом утилизации или промышленной переработки других вредных веществ;

коэффициент 0,67 — будет действовать на объем или массу вредных веществ 3 класса опасности, которые образовались в результате переработки или обеззараживания вредных веществ 2 класса опасности;

коэффициент 0,49 — будет действовать на объем или массу вредных веществ 4 класса опасности, которые образовались в результате переработки или обеззараживания вредных веществ 3 класса опасности;

коэффициент 0,33 — будет действовать на объем или массу вредных веществ 4 класса опасности, которые образовались в результате переработки или обеззараживания вредных веществ 2 класса опасности и хранятся в соответствии с установленными нормами.

Источник: http://Ekologicheskoe-Proektirovanie.ru/novosti-i-stati/article_post/poryadok-oplaty-naloga-za-negativnoye-vozdeystviye-na-okruzhayushchuyu-sredu

Экологический налог РФ в 2017-2018 году: Детальный обзор

- Платы за негативное воздействие на окружающую среду.

- Утилизационный сбор.

- Экологический сбор.

Содержание этой статьи:

В связи с использованием определённых объектов природы, возникает необходимость уплатить налоговый сбор. Рассмотрим подробнее, в каких ситуациях это происходит.

- Транспортный налог. В 2016 году его надо платить, если доказано, что транспортное средство наносит вред окружающей среде.

- Налог по добыче полезных ископаемых. Например, при добыче природных ресурсов, включая уголь и нефть, которые относятся к числу исчерпаемых.

- Водный налог. Платится в России за внесение дисбаланса в окружающую среду при использовании водных ресурсов.

- Сбор за эксплуатацию водных биологических ресурсов в России, объектов животного мира. Этот налог платится, если ущерб природе причинён в результате охоты или других видов ловли животных.

- Земельный.

back to menu ↑

Обязанность по перечислению денежных средств в бюджет государства лежит на руководстве организаций, работающих в сфере природопользования. А также экологический налог в 2016 году платят фирмы, арендующие оборудование, которое наносит вред окружающей среде.

Расчёт денежной суммы экологического налога в 2016 году осуществляется самостоятельно руководством, на основании:

back to menu ↑

Иногда обязанность по перечислению денежных средств за мусор в России лежит даже на тех, кто использует упрощённую систему налогообложения. Как и заполнение налоговой декларации.

Общее правило гласит, что плата за мусор взимается, когда размещаются отходы потребления и производства. Размещение – это не только складирование отходов в мусорные баки.

Но и содержание в специальных объектах для последующего захоронения. Если фирма занимается только этим – она складирует отходы, а не размещает их.

Другое дело – если предприниматель ведёт деятельность, и сам заключает договор со специальной фирмой по вывозу мусора (работающей по лицензии).

Выплата налогов тогда определяется условиями договора. Например, если по договору право собственности на отходы принадлежит фирме – тогда экологический сбор становится обязательным.

back to menu ↑

Экологический налог в России официально был введён только в 2015 году законом «О внесении изменений в Федеральный закон «Об отходах производства и потребления».

Плательщиками этого сбора, предусмотренного статьей 24.5 ФЗ от 24.06.1998 N 89-ФЗ, являются организации и фирмы, импортирующие или производящие товары вместе с упаковкой, которые утилизируются после утраты потребительских свойств.

Но экологический налог в 2016 году нужно платить только в том случае, если компания не выполняет свои обязательства по утилизации.

Источник: http://yurface.ru/buhgalteriya/nalogi/ekologicheskij-nalog-stavka/