Как банки проверяют справку 2 НДФЛ?

x

Check Also

Можно ли получить налоговый вычет при покупке квартиры у родственников? Налоговый вычет — льгота, получаемая гражданами при уплате налога на доходы. При наличии права на него размер льготы отнимается от сумм уплаченных налогов за отчетный период и возвращается налогоплательщику.

Основными изменениями в законодательстве для госслужащих с 1 января 2017 года будут: Постепенное увеличение длительности …

Доверенности на прием и получение всех видов почтовых отправлений чаще всего оформляют организации и частные …

Зачем нужно ставить на кадастровый учет недвижимость Чтобы быть полноправным владельцем любой недвижимости или совершать …

Риски при покупке квартиры у наследников Не все покупатели обращают должное внимание на то, каким образом продавец заинтересовавшей квартиры приобрел свое право собственности, а порой основанием для этого становится вступление в наследство.

Содержание Величина государственных сборов Как и где оплачивать? Кто и когда оплачивает пошлину? Размер госпошлины …

Присутствие полиса обязательного страхования автогражданской ответственности (ОСАГО) уберегает собственников транспортных средств от незапланированных затрат, связанных …

Особенности покупки квартиры у двух собственников Покупка квартиры – это важный процесс, итогом которого является смена собственника недвижимости. И самым важным здесь является не выбор конкретной квартиры, которую хочется приобрести, хотя это, безусловно, очень актуально, а правильное оформление сделки по купли-продажи недвижимости.

Нужно и важно знать про все тонкости, связанные с продажей недвижимости. Конечно, продавать и покупать …

Последние новости о муниципальной пенсии таковы: с 1 января 2017 года начинает действовать пресловутый ФЗ …

Основные риски при покупке квартиры с незаконной перепланировкой Покупка любой квартиры на вторичном рынке несет в себе риск получить жилье с неузаконенной перепланировкой.

Уклонение родителей от алиментов – обыденность, с которой нужно бороться, несмотря ни на что. Прежде …

На основании ГК РФ опека над недееспособными совершеннолетними гражданами устанавливается если они страдают психическими заболеваниями …

Содержание Оплата предприятием должника Перечисление на сберкнижку: особенности Закон предоставляет возможность осуществлять направление алиментов любым …

При приобретении заветных квадратных метров следует быть предельно осторожным. Нередко можно столкнуться с недобросовестными продавцами, …

Этапы покупки квартиры с материнским капиталом Улучшение условий проживания семьи – это один из возможных законных способов использования материнского капитала.

Что такое дарственная на квартиру Дарственная на квартиру – гражданский договор, призванный узаконить и документально …

У многих из нас есть дачи и земельные участки, полученные в наследство еще от бабушек …

Основные риски при покупке квартиры по переуступке прав в строящемся и сданном доме Вопрос о покупке жилья рано или поздно возникает в каждой семье. Приобретение недвижимого имущества – процесс долгий, сложный, трудоемкий и требующий немалых материальных ресурсов.

В России есть большое количество выдающихся людей, которые имеют значительные заслуги перед отечеством, например, олимпийские …

То, в каком состоянии будет находиться ваш многоквартирный дом (МКД), благополучное и комфортное существование жильцов …

Как купить квартиру по военному сертификату Если вы служите в армии и не знаете, как купить квартиру по военному сертификату, то данный материал в подробной форме разъяснит все плюсы и минуса данной возможности приобретения собственной недвижимости.

Ипотечное кредитование несет собой большие риски, и сегодня, увы, далеко не редкость, когда заемщик не …

Законодательство РФ предусматривает срок исковой давности по уголовным делам, который является определенным периодом времени, на …

Источник: https://rossiya-moya.ru/vash-yurist/kak-banki-proveryayut-spravku-2-ndfl

Проверяют ли банки справку 2-НДФЛ?

Справка по форме 2-НДФЛ является одним из основных документов для любого банка. Ведь именно в ней отображается среднемесячный доход заемщика, то есть его платежеспособность.

В связи с тем, что многие сотрудники небольших фирм получают заработную плату в конвертах, а деньги в кредит требуются, возникает закономерный вопрос.

Как тщательно банки проверяют справку 2-НДФЛ? Как можно проверить справку 2-НДФЛ на подлинность?

Проверка кредитного инспектора

Первичную проверку и прием документов проводит кредитный инспектор банка. Он сверяет паспортные данные, прописку, дату рождения, ФИО заемщика, полное название организации, полноту заполнения справки 2-НДФЛ.

Сотрудник банка обязательно обращает внимание на печати и подписи руководства фирмы и главного бухгалтера. Справка 2-НДФЛ заверяется основной печатью организации, в которой должны указываться название фирмы, ИНН, ОГРН.

Подписывать справку обязаны именно те ответственные лица, кто имеет на это право (руководитель, главный бухгалтер или лица, исполняющие их обязанности).

Кредитный инспектор на основании справки также рассчитывает среднемесячный доход заемщика за вычетом налога для внесения в базу данных банка. Опытный кредитный инспектор редко пропустит липовую справку о доходах.

Проверка службы безопасности банка

Насколько тщательно проверяется справка о доходах заемщика, во многом зависит от работы службы безопасности. Каким образом можно уточнить данные, указанные в справке?

- Сотрудник службы безопасности может уточнить сомнительный доход в справке через налоговую службу. Для этого ему придется составить письменный запрос в ФНС России. Естественно, что проверить таким образом все справки просто нереально. Другое дело, если у сотрудника службы безопасности есть знакомый в налоговой службе, тогда информация проверяется гораздо быстрее.

- Крупные банки иногда запрашивают ведомости (копии) начисления заработной платы или отчетность, которую фирма предоставляет в пенсионный фонд. Здесь также разница между реальной заработной платой и указанной в справке будет видна. Единственное но: данные можно просмотреть только за прошедший отчетный год.

- Практически все банки делают звонки по месту работы заемщика. Бухгалтер имеет право сообщить о том, что данный работник числится в организации, получает зарплату и ему была выдана справка 2-НДФЛ. О размере дохода работника фирмы главбух не обязан сообщать сотруднику банка. Также часто делают звонок непосредственному начальнику и родственникам заемщика для уточнения сведений, указанных в анкете.

- Сотрудник банка вполне может провести сравнительный анализ заработных плат в той отрасли, где работает фирма, и вывести среднюю по региону. Завышение зарплаты всегда очень заметно.

- Если ваша фирма имеет расчетный счет в банке и является его постоянным клиентом, то проследить движение средств по счету не составит особого труда.

- Некоторые сотрудники банков просто встречаются с руководителями предприятий, которые на словах подтверждают данные справки (то есть «серый» доход).

- Помимо всего вышеперечисленного, у службы безопасности конкретного банка есть свои методы выяснения сведений, указанных в справке. От звонков друзьям и знакомым до выезда на работу заемщика в случае необходимости.

Неутешительный вывод

Естественно, что сотрудники банка также не с луны свалились и прекрасно понимают, что значительная часть населения получает «серую» заработную плату. Если вы все-таки решились предоставить в банк липовую справку, то вам следует знать, что уголовным кодексом это классифицируется как мошенничество. Вероятность того, что обман раскроется – пятьдесят на пятьдесят.

Если вы хорошо и вовремя оплачиваете кредит, то вряд ли кто специально будет доставать ваше кредитное досье для повторной проверки. А вот если вы являетесь злостным неплательщиком, и на вас собирают документы в суд, то неприятности в случае обнаружения подделанной справки 2-НДФЛ будут очень серьезными как для вас, так и для фирмы-работодателя.

Источник: https://creditbook.ru/voproscredit/1017-proveryayut-li-banki-spravku-2-ndfl

Может ли банк проверить справку 2 ндфл

Не всегда у потенциального заемщика есть возможность предоставить полный пакет документов в банк, при подаче заявки на кредит. В этом случае, многие пытаются идти на всевозможные ухищрения, чтобы добиться положительного решения банка.

<\p>

В связи с этим у людей возникает разумный вопрос — может ли банк проверить справку 2 НДФЛ, которую человек предоставляет при подаче заявки на кредит? Прежде чем ответить на этот вопрос следует разобраться в самой сути этого документа.

Кто может проверить справку 2 НДФЛ

Согласно действующему законодательству, все сведения о доходах физического лица, подаваемые в государственные органы, в том числе пенсионный фонд и налоговую инспекцию, являются строго конфиденциальными.

Таким образом, проверить справку 2 НДФЛ может только налоговая инспекция, пенсионный фонд и органы дознания или следствия, а также судебные органы, но только в случаях предусмотренных законодательством РФ.

Исходя из того, что кредитная организация не является ни одним из вышеперечисленных органов, то законных способов проверить ваши доходы через пенсионный фонд или в налоговой у банка нет.

Что такое справка 2 НДФЛ и для чего она нужна

Данный документ обычно используется бухгалтерией организации для учета доходов физических лиц за определенный период времени. Эта справка включает в себя сведения и обо всех налоговых и других вычетах из доходов физических лиц.

Именно это и делает его ценным с информативной точки зрения при подаче в банк. Предоставление в кредитную организацию справки 2 НДФЛ дает гарантию, что лицо, заинтересованное в получении займа, действительно получало доход в течение определенного периода времени в организации, выдавшей справку.

Нужно понимать, что сама справка подобной формы не подается бухгалтерией в налоговую инспекцию или пенсионный фонд – этот документ предназначен только для выдачи физическим лицам с целью предоставления по месту требования. Запросить подобную справку могут:

- При оформлении налоговых вычетов.

- В случае получения льгот и других социальных платежей в пользу гражданина.

- При оформлении визы.

Помимо этого требуют справку 2 НДФЛ и банки, что тоже является вполне законным и обоснованным.

Можно ли подавать недостоверные сведения о доходах в банк?

Несмотря на то, что банки не могут официально запросить проверку сведений содержащихся в вашей справке 2 НДФЛ, не стоит думать, что вам удастся обмануть службу безопасности банка.

Многие сотрудники службы безопасности банка являются сотрудниками правоохранительных структур, и хотя это нигде не афишируется, но почти всегда у сотрудников безопасности банка имеются прочные неофициальные связи в соответствующих государственных структурах.

Источник: https://cleanbrain.ru/mozhet-li-bank-proverit-spravku-2-ndfl

Как банки проверяют справку 2-НДФЛ для ипотеки?

Современная индустрия находит подход к каждому потенциальному потребителю, радуя изобилием товаров.

Нередко для получения желаемого человек оформляет кредит.

При этом банки проверяют всю текущую документацию заемщика, особое внимание уделяя справке 2-НДФЛ. Она характеризует платежеспособность клиента.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов. Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефонам :

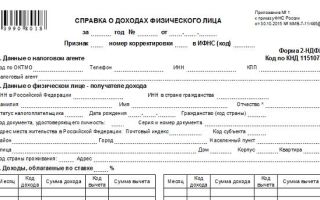

Справка 2-НДФЛ

Справка 2-НДФЛ — это документ, содержащий подтверждение доходов сотрудника за определенный период времени (обычно за один календарный год).

Справка является одним из основных документов гражданина, наряду с паспортом, СНИЛС, ИНН.

Она подтверждает или опровергает такую характеристику гражданина, как платежеспособность.

Справка выдается сотруднику его работодателем бесплатно по устному или письменному запросу в течение трех рабочих дней.

При этом сотрудник не обязан сообщать цель получения данного документа на руки.

Обычно справка требуется для предъявления в следующие инстанции:

- Банковское учреждение. В этом случае требование основано на необходимости документально подтвердить платежеспособность заемщика перед выдачей кредита, для того чтобы принять решение в его одобрении или отказе;

- Налоговая служба. Эта структура запрашивает справку 2-НДФЛ, если гражданину одобрена возможность налогового вычета за ипотечный кредит или обучение, то есть частичный или полный возврат подоходного налога, уплаченного сотрудником;

- Работодатель. При смене работы запрашивается отделом кадров для определения суммы подоходного налога с начала года;

- Органы опеки и попечительства. Предоставление справки в этом случае необходимо для определения финансового состояния потенциального попечителя;

- Судебные структуры. Суд может запросить справку у сотрудника, если он — участник судебного разбирательства по трудовым спорам или выплате алиментов;

- Органы социальной защиты населения. Организации может потребоваться данные справки о доходах для признания семьи или гражданина малоимущими и последующего назначения им социального пособия;

- Посольство. В случае с этой структурой, справка может потребоваться желающим отправиться за границу, поскольку иногда для оформления визы просят предоставить этот документ.

Срок действия справки 2-НДФЛ законодательно не ограничивается определенными рамками, поскольку документ содержит постоянные данные. При передаче справки для инстанции, следует соблюдать сроки ее предъявления, которые установлены индивидуально для каждого отдельного случая.

Образец справки 2-НДФЛ.

к содержанию ↑

Как банки проверяют заемщика?

Банки не просто могут, а в обязательном порядке проверяют все документы клиента.

Справка 2-НДФЛ для банка — основной документ, подтверждающий платежеспособность заемщика.

Так как при выдаче кредита присутствует определенный риск для кредитора, то данные о заемщике подвергаются тщательной обработке и проверке.

Это делается для того чтобы минимизировать возможные финансовые потери банка.

Проверка проходит в несколько этапов, в зависимости от цели кредита и его желаемой суммы.

Первичная проверка — проверка кредитным инспектором в офисе банка, где подается заявка на ипотечный кредит. Специалист банка проводит предварительную проверку надежности будущего заемщика и оценивает кредитный риск.

В должностные обязанности сотрудника входит визуальная проверка предоставленных документов на подлинность, а в случае со справкой 2-НДФЛ и на правильность заполнения.

Справка 2-НДФЛ признается подлинной, если:

- Документ выполнен согласно стандартному образцу без наличия малейших несовпадений;

- Наличие у документа подписи, не перекрытой оттиском печати. Подпись ставится лицом, ответственным за его подготовку, либо лицом, исполняющим его обязанности. Последний случай сопровождается доверенностью, выданной на это лицо;

- Совпадение ИНН работодателя по данным бланка и на оттиске печати;

- Отсутствие исправлений и неточностей;

- Отсутствие такого признака подделки, как подозрительно завышенный ежемесячный доход.

Вторичная, более глубокая проверка осуществляется силами службы внутренней безопасности банка. особенно это актуально для заявок на большую кредитную сумму.

Действия службы следующие:

- Проверить подлинность данных в справке 2-НДФЛ у работодателя посредством запроса в ПФР (доступно только для государственного банка);

- Уточнение информации о налоговом статусе гражданина в налоговой службе;

- Проверить финансовую состоятельность организации-работодателя.

Проверка анкетных данных и платежеспособности будущего заемщика может осуществляться путем звонка на место работы заявителя. Работодателю при этом задаются вопросы, работает ли данный человек в организации, собирается ли увольняться и т. д.

Параллельно проводится обзвон контактных лиц, указанных в анкете на предмет знакомства с будущим заемщиком и его ответственности.

Звонок в зарплатный банк заемщика — один из способов проверки данных по суммам начисленной зарплаты.

Все данные, необходимые для проверки заемщика, служба безопасности банка получает в короткий срок, так как ее сотрудники обычно бывшие сотрудники полиции и подобных структур.

О том, как происходит проверка на подлинность справки 2-НДФЛ в банке, смотрите в видеоролике:

к содержанию ↑

Оценка кредитной истории

Проверка финансовой дисциплины заемщика проверяется путем запроса в бюро кредитных историй.

Он показывает наличие кредитной нагрузки, имеющиеся просрочки по платежам и их длительность.

Обычно данные запрашиваются за период от 1 до 3 лет.

Заемщику при этом нужно помнить, что кредитная история может быть испорчена такими, казалось бы мелочами, как частые запросы на кредит и дата последнего выданного кредита.

Если заемщик совсем недавно уже получил кредит, новый кредитор может отказать ему.

к содержанию ↑

Если проверка пройдена

При положительном результате всех проверок, кредитный инспектор сообщает об этом заемщику и оглашает одобренную банком сумму, которая может быть выше или ниже заявленной.

Определяется также индивидуальная процентная годовая ставка по кредиту.

В ряде случаев, банк соглашается на выдачу кредита только при наличии страхового взноса, снижающего риск для банка.

к содержанию ↑

Ответственность за предоставление фиктивного документа

Если углубленная проверка заемщика силами банка выявила поддельный документ, то это означает 100% отказ и заявление в полицию.

Подделка документов уголовно наказуема и за нее нарушителю грозит крупный штраф, общественные работы или тюремное заключение.

При выявлении факта подделки документов, заемщик заносится в своеобразный стоп-лист.

После чего данные по нему доступны всем банкам, и ни один банк ему кредит больше не выдаст.

Если будет выявлено, что справка изготовлена заемщиком в сговоре с каким-либо ответственным лицом предприятия, например, его руководителем или бухгалтером,- это чревато уголовной ответственностью по статье 327 части 3 УК РФ.

Если кредит по поддельной справке все же взять удалось, все равно радоваться не стоит. Обман так или иначе вскроется. При этом для физического или юридического лица, подделка справки, если она будет выявлена, будут применены соответственно 165 и 176 статьи УК РФ.

Уголовное наказание в этом случае будет применено, если ущерб превысил 1,5 млн. рублей.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Это быстро и !

Поделиться в соц.сетях:

Источник: https://kvartirgid.ru/ipoteka/kak-banki-proveryayut-spravku-2-ndfl.html

Cправка 2 ндфл для кредита, справка 2-ндфл от фирмы заказчика ( подтверждение)

Справка о доходах в формате 2-НДФЛ является одним из важнейших документов для банка при предоставлении кредита. Именно в 2-НДФЛ отображена информация о среднемесячном доходе клиента, что и определяет уровень платежеспособности.

НДФЛ расшифровывается, как «Налог на Доход Физических Лиц» – подоходный налог, который мы с вами платим государству с каждой официальной зарплаты. В нашей стране это целых 13%. Справку 2-ндфл делают в бухгалтерии организации, где вы официально трудоустроены.

Но ни для кого не секрет, что сотрудники некоторых фирм, особенно небольших, получают долю заработной платы «в конверте», а официальный доход по документам получается очень низким.

Часть граждан и вовсе трудится неофициально, и получить справку о доходах в данном случае проблематично.

Компании выплачивают «серые» зарплаты сотрудникам, чтобы сэкономить на отчислениях в налоговую службу, и происходит такое повсеместно, несмотря на то, что государство активно борется с этим.

Разумеется, для людей, получающих большую часть денег «в конверте», весьма актуален вопрос о том, как банк проверяет справку 2-НДФЛ.

Ведь многие вынуждены идти на крайние меры и покупать поддельный документ, либо просить в бухгалтерии завысить зарплату, лишь бы получить ссуду от банка на определённый товар или неотложные нужды. сразу отметим, что многие банки готовы рассматривать и справку в свободной форме, т.е.

не бланк 2-ндфл, а сведения о доходах за определенный период (обычно 6 месяцев) на бланке организации. Поэтому уточните заранее, какую справку вам лучше делать.

Проверка справки 2-НДФЛ кредитным инспектором

Приём документов и их проверку при подаче заёмщиком заявки на кредит осуществляет инспектор по кредитованию. Он тщательно сверяет ФИО заёмщика, дату рождения, наименование фирмы без сокращений, проверяет правильность заполнения документа о доходах и внимательно смотрит на подписи ответственных лиц — руководителя компании и главбуха, а также печати.

Кредитный инспектор считает также средний доход в месяц на основе предоставленных данных и с вычетом налога. Данные заносятся в базу сведений о заёмщике. Опытный банковский работник редко одобрит ненастоящую справку, и у столь рискованных клиентов мало шансов получить кредит.

Проверка 2-НДФЛ банковской службой безопасности

От службы безопасности банка напрямую зависит тщательность проверок доходной справки. Могут сделать запрос в налоговую службу, но проверить таким образом все справки просто невозможно.

Крупные солидные банки в ряде случаев запрашивают отчётность организации, где работает заёмщик, из пенсионного фонда или копии бумаг о начислении зарплаты.

При наличии разницы между настоящим доходом клиента и тем, который прописан в справке, всё станет очевидным.

В данной ситуации служба безопасности банка имеет право позвонить руководителю фирмы и родным заёмщика, чтобы удостоверится в подлинности предоставленных данных при подаче заявки на ссуду.

Банковский сотрудник в сомнительных случаях также узнаёт среднюю зарплату в той сфере, в которой осуществляет свою деятельность фирму. И при значительном отрыве в сторону завышения обман станет раскрыт.

Банки охотнее дают кредиты тем, кто является держателями зарплатных карт, ведь поступление средств проверить очень просто. И даже если в 2-НДФЛ указана завышенная заработная плата, большинство банков не обращает на это внимание, если на поступающих на карточку средств более, чем достаточно для стабильного внесения ежемесячных платежей по кредиту.

Сотрудники банковской службы иногда лично встречаются с директором компании, чтобы он на словах подтвердил реальный «серый» заработок сотрудника. Возможны и звонки друзьям заёмщика, и даже непосредственный выезд на место работы.

Ну а в целом шансы на то, что обман с поддельной справкой раскроется, составляет 50 на 50. Проверки обычно начинаются, если клиент задерживает оплату по кредиту или пропустил уже несколько платежей.

При стабильном погашении займа проверки происходят крайне редко.

Поддельная справка 2-НДФЛ

Подделка справки 2-НДФЛ попадает под статью 159.1 УК РФ «Мошенничество в сфере кредитования» . Серьёзный обман, когда заёмщик предоставил липовую справку, не планируя погашать кредит, чреват штрафом в 120 тысяч рублей или годом исправительных работ. Иногда суд выносит вердикт: 2 года условно, либо 4 месяца в колонии общего режима.

Простая подделка документа без дальнейшего злоумышленничества (статья 327.3) грозит наказанием в виде штрафа до 80 тысяч рублей или принудительными работами общей продолжительностью 480 часов.

Но это по закону. В большинстве случаев полиция просто беседует с недобросовестным заёмщиком и отпускает. Тут кому как повезёт.

Ну и конечно же вы на долго испортите свою кредитную историю . Банк обязательно поделится этой информацией с Бюро кредитных историй.

Как правильно заполняют справку 2-НДФЛ?

При подаче документов на кредит сотрудник банка заостряет внимание на любой мелочи, в том числе и в справке 2-НДФЛ. Документ должен соответствовать следующим параметрам:

- Наверху справа обязательно прописано: «Приложение №1 к приказу ФСН России».

- Заголовок документа содержит его порядковый номер, дату оформления и номер ФСН (налоговой инспекции).

- Если часть полей не заполняется, то их не печатают, а нумерация не меняется.

- В разделе 1 указывается информации об организации-работодателе (полное название, ИНН, КПП, код ОКАТО, служебный телефон).

- Раздел 2 содержит информацию о работнике (ФИО, должность, статус, дата рождения, адрес, паспортные данные).

- Заполнена графа «ИНН».

- Раздел 3 — данные о доходах (величина дохода по месяцам, процент налоговых вычетов).

Расчёт уровня платёжеспособности производится работником банка по тем доходам, которые выплачиваются регулярно и не являются возмещением сотруднику фирмы за ранее внесённые в компанию денежные средства.

Самые распространённые ошибки при заполнении справки 2-НДФЛ

При заполнении документа работодатель зачастую неверно указывает статус сотрудника (резидент или не резидент), либо вовсе пропускает данную графу, а от этого напрямую зависит сумма налога.

Подозрительно смотрят в банке на справку 2-НДФЛ с порядковым номером 1 — это указывает на то, что в бухгалтерии не ведётся учёт выданных справок, а значит, фирма, где трудится потенциальный заёмщик, не очень надёжная.

Нередкой ошибкой в заполнении 2-НДФЛ является также несовпадение кода вычета с кодом дохода, или пункт 5.5 остаётся незаполненным, что весьма настораживает кредитного инспектора.

Вообще, подделка или покупка справок 2-НДФЛ для получения кредита — дело рискованное. Выбирать кредитные продукты, требующие подтверждения дохода, лучше тем, кто имеет официальную зарплату и, конечно, тщательно проверять выданный бухгалтерией документ во избежание недоразумений.

Вывод: Мы настоятельно не рекомендуем использовать ненастоящие справки 2-нфдл.

Банк прекрасно примет документ в свободной форме с подписью ответственного лица и печатью организации, а в ряде случаев (особенно, когда требуется небольшая сумма либо используется залог) доход документально подтверждать вообще не придется. Обратите внимание на предложения банков и МФО на нашем сайте. Мы поможем получить вам заветный кредит.

Источник: https://vashyuriskonsult.ru/ooo11/cpravka-2-ndfl-dlya-kredita-spravka-2-ndfl-ot-firmy-zakazchika-podtverzhdenie/

Как банки проверяют справку 2-НДФЛ

Справка по форме 2 НДФЛ является основным и обязательным документом для оформления денежного кредита в банке. Этот документ необходим кредитору для того, чтобы выявить официальный доход заемщика и определить уровень его кредитоспособности.

Но ни для кого не секрет, что справку можно подделать, и, таким образом, ввести кредитор в заблуждение, хотя делать этого, конечно, не стоит.

К тому же есть несколько способов проверить подлинность документа, следовательно, ответим на вопрос, как банки проверяют справку 2-НДФЛ.

Что такое 2-НДФЛ

На самом деле справка по второй форме – это документ, подтверждающий заработную плату физического лица, она имеет свои характерные особенности и отличия. Кстати, предоставляя документ сотруднику банка, он визуально его изучает и уже на данном этапе может отличить оригинал от подделки. Какие сведения содержатся в документе:

- Период за который выдана справка.

- Данные работодателя.

- Сведения о работнике, его фамилия, имя, отчество, номер ИНН, дата рождения и адрес регистрации.

- Таблица, в которой указан доход и сумма налогового вычета.

- Общая сумма дохода и удержанного налога.

- Справка обязательно должна быть подписана уполномоченным лицом и содержать печать работодателя.

Банки, по крайней мере большинство из них, в обязательном порядке требует от заемщика, документ, а цифры указаны в нем сочитаются его официально подтвержденным доходом.

Но зачастую, официальный доход может быть ниже реального, поэтому банк позволяет своим заемщикам подтверждать платежеспособность справка по форме банка.

Ее особенность заключается в том, что работодатель самостоятельно заполняет документы и может указать реальный доход своего сотрудника, что актуально тогда, когда часть заработной платы сотрудник получает в конверте.

Как банк проверяет подлинность документа

Вопрос, проверяют ли банки справки 2-НДФЛ через налоговую приходится слышать достаточно часто особенно от своих заемщиков, которые никоим образом не могут подтвердить свой доход документально.

Справку действительно можно купить, но это не самый лучший выход из положения, потому что, подтвердить доход можно справкой по форме банка или оформить кредит вовсе без подтверждения дохода, такую возможность сегодня коммерческие банки предоставляют.

Теперь вернемся к вопросу, как банк будет проверять вашу справку о заработной плате. Во-первых, опытный сотрудник может определить визуально поддельный документ, например, если в нем допущены какие-либо ошибки, неправильно указаны коды и другое.

Во-вторых, важным признаком поддельного документа является явно завышенный заработок потенциального заемщика, то есть если заработная плата выше средней по региону в данной отрасли, то это уже может вызвать подозрение у банковского сотрудника.

Рассмотрим еще другие способы, которыми пользуется служба безопасности банка.

В первую очередь, сотрудники службы безопасности могут позвонить работодателю и уточнить уровень дохода его сотрудника, хотя на практике это не самый эффективный способ проверки подлинности документа.

Редко сотрудники банка могут даже лично посетить место работы своего потенциального клиента, чтобы выявить уровень его дохода, но на практике сегодня делать это не обязательно.

Если банк государственный или в его капитале есть доля государства, то он имеет возможность проверить доход заемщика через пенсионный фонд. К таким банкам относятся Россельхозбанк, Сбербанк и банки группы ВТБ.

сотрудники банка могут узнать заработную плату потенциального заемщика на основании его ежегодных отчислений в Пенсионный фонд.

Правда, у данного места есть один существенный недостаток получить сведения можно только за прошедший период, то есть год, а справка 2 НДФЛ выдается, как правило, за последние 6 месяцев.

Есть еще и другие способы проверки подлинности документа.

Например, на официальном сайте налоговой инспекции можно проверить все регистрационные данные в любого предприятия, а на основании полученных сведений прийти к определенному выводу, например, может сотрудник этой компании получать высокий доход или нет.

Кстати, некоторые банки проверяют сведения о заемщике через портал госуслуг. Но проверить можно далеко не каждого заемщика, ведь он не обязан представлять доступ к своим личным данным третьим лицам.

Наконец, можно проверить доход заемщика через банк, если он получает зарплату на пластиковую карту. Здесь, скорее всего, сам заемщик, если он действительно заинтересован в кредитных средствах, может предоставить выписку по своему счету, чтобы сократить время на проверку и оценку его кредитоспособности.

Важно! Банки не имеют права запрашивать сведения о своих заемщиков Федеральной налоговой службе, это запрещено по закону о защите персональных данных, однако, в Государственной думе данный законопроект уже рассматривается, возможно, уже в следующем году банк сможет проверять доход через налоговую службу официально.

Это наверняка еще не все способы, например, если банк крупный и давно работает на финансовом рынке, то его сотрудники имеют возможность неофициально через Налоговую инспекцию или пенсионный фонд получать сведения о своих заемщиков. Это, конечно, незаконно, но, по крайней мере, это самый реальный способ оценить подлинность документа по второй форме.

Ответственность заемщика

Наверняка, даже не стоит говорить о том, что обманывать кредитора не самый лучший выход из положения. Если в результате проверки выяснится, что заемщик пытался получить денежные средства по поддельному документу, то в лучшем случае ему просто будет отказано в выдаче кредита, а его данные отправятся в черный список, после чего взять кредит в конкретном банке будет уже нельзя.

В худшем случае банк может обратиться в правоохранительные органы и составить заявление на своего потенциального заемщика. Правда, никакого существенного наказания за подделку 2 НДФЛ заемщик не получит, по той причине, что банку будет трудно доказать, что он пытался взять кредит с целью его невозврата.

Важно! Если кредит уже оформлен по поддельному документу, и заемщик перестал его оплачивать, то заемщика можно привлечь к ответственности по статье Уголовного кодекса 165 ;Мошенничество ;.

Таким образом, может ли банк проверить справку 2-НДФЛ? Безусловно, может. Только напрямую через государственные органы такую информацию предоставлять запрещено.

Но, если речь идет о крупных кредитах, например, ипотеки сотрудники банка крайне ответственно относится к проверке потенциального заемщика, они проверяют все предоставленные сведения, в том числе через работодателя, а вот если сумма кредита небольшая, то наверняка проверка обходится визуальным осмотром.

Источник: https://calypsocompany.ru/i-eshhe-banki/kak-banki-proveryayut-spravku-2-ndfl

Как банки проверяют справку 2 НДФЛ?

Проверка банками справки 2-НДФЛ для кредита происходит несколькими способами. Прежде всего, документ просматривают визуально на соответствие установленной форме. Предоставление в банк поддельной справки может стать причиной того, что потенциальный заемщик просто попадет в «черный список» многих кредитных учреждений.

Справка 2-НДФЛ – документ, позволяющий получить информацию о доходах физического лица, с которого был удержан налог на доходы физических лиц. Форма справки утверждена Приказом Федеральной налоговой службы №MMB-7-11/[email protected] от 30.10.2015 года.

Справка 2-НДФЛ имеет следующие поля для заполнения:

- год, за который выдана справка, исходящий номер, дата выдачи;

- сведения о налоговом агенте (им является работодатель);

- сведения о работнике, в том числе его ФИО, ИНН, дата рождения и адрес регистрации;

- таблица со следующими колонками: месяц, код дохода, его размер, код вычета, сумма удержанного подоходного налога;

- информация о налоговых вычетах сотрудника;

- общие суммы дохода и удержанного налога.

Справка подписывается уполномоченным лицом работодателя и заверяется печатью. Оттиск должен быть четким. В справке также должны быть указаны основания для полномочий руководителя, например, реквизиты доверенности.

Справка нужна банку для подтверждения размера доходов. Цифры, указанные в ней, принимаются банком как официально подтвержденный доход.

Некоторые банки принимают для расчета платежеспособности заемщика только доход, указанный в справке. Другие кредиторы оценивают и прочие поступления.

Если потенциальный заемщик заявляет, что фактически получает доход выше, чем прописан в справке, то разница между цифрами может быть скорректирована на понижающий коэффициент.

Банки могут проверять предоставленную справку несколькими способами. Прежде всего, справка оценивается визуально. Документ должен строго соответствовать форме, утвержденной налоговой. Все поля обязательно заполняются, а исправления не допускаются. Особое внимание обращается на:

- правильное заполнение кодов начислений и вычетов;

- соответствие суммы начисления и удержания;

- размер социальных вычетов;

- соответствие сведений о сотруднике в справке паспорту;

- соответствие сведений о работодателе, указанных в самой справке и на печати.

Банк также может заинтересовать информация, когда в последний месяц зарплата была резко повышена или ее размер не соответствует средней в отрасли и регионе.

В случае выявления несоответствия, банк может отказать в кредите, не объясняя причины. Поэтому сотруднику стоит при получении внимательно проверить справку, так как допущенные бухгалтером неточности могут привести к отказу в получении заемных средств.

Банки также осуществляют звонки работодателю с целью проверки сведений из справки 2-НДФЛ. Звонки осуществляются, как правило, в бухгалтерию, отдел кадров или непосредственно в подразделение, где трудится потенциальный заемщик.

Кроме самогофакта работы, банк может поинтересоваться, не собирается ли сотрудник увольняться в ближайшее время или не попадает ли он под сокращение.

Также стоит отметить, что по телефону предоставлять сведения о сотруднике организация не обязана, поскольку нельзя точно идентифицировать, что это звонит банк и рассказать личную информацию человека третьим лицам. Поэтому стоит проинформировать бухгалтерию и непосредственного руководителя о своих намерениях взять кредит.

Но такая проверка не дает банку никаких гарантий подлинности документа. Сейчас существует немало организаций, деятельность которых состоит в выдаче поддельных справок. По указанному в документе телефону отвечает подставное лицо.

Еще один способ определить подлинность справки 2-НДФЛ – запрос в Пенсионный фонд. Но сделать это могут только государственные банки.

Некоторые финансовые учреждения имеют доступ к личной информации граждан на портале госуслуг.

Но проверить через эту базу можно далеко не всех потенциальных клиентов, а только тех, кто разрешил доступ к своей персональной информации.

Делают это обычно граждане, которые получают официальный доход и не имеют конфликтов с налоговой службой. Если же физическое лицо ограничивает доступ к своим персональным данным, то банк не сможет проверить справку на портале.

Нередко сотрудники службы безопасности банка имеют неофициальные контакты с налоговой и могут проверить все цифры, указанные в справке. При обнаружении фальсификации заемщику просто откажут в кредите без объяснения причины.

Не так давно службы безопасности банков стали использовать еще один способ проверки подлинности 2-НДФЛ. Они запрашивают из банка копии платежных документов по перечислению НДФЛ, определяя, таким образом, зарплату сотрудника.

Банки тщательно проверяют справки, предоставленные лицами, которые хотят взять большую сумму на длительный срок, например, ипотечный кредит. Поэтому рассмотрение таких заявок и растягивается на несколько дней: справки проверяют разными способами. Если же речь идет о небольшом потребительском кредите, банк может ограничиться только визуальной оценкой.

Ответственность за предоставление в банк поддельной справки

Поддельной считается как полностью сфальсифицированная справка, когда потенциальный заемщик вообще не работает в организации, из которой он ее предоставил, так и указание суммы дохода выше, чем они есть на самом деле. Иногда сотруднику удается договориться с бухгалтерией и ему указывают ту сумму дохода, которая нужна для желаемого кредита.

Последствия обнаружения подлога банком могут быть самыми разными. Как минимум заемщику откажут в кредите. При этом банк с большой вероятностью внесет его данные в стоп-лист и получить средства в будущем человек уже не сможет.

По-разному может сложиться ситуация, если о поддельности документа кредитор узнал уже после выдачи кредита. Если заемщик исправно выполняет свои обязательства по кредитному договору, то, скорее всего, банк не будет предъявлять претензий.

Если же заемщик не выплачивает кредит, то его могут привлечь к ответственности, в том числе и уголовной. Так ст. 165 УК РФ предусматривает наказание для физических лиц в виде штрафа до 300 000рублей, принудительных работ сроком до двух лет или ограничения свободы на срок до двух лет.

Для того чтобы физическое лицо понесло наказание, банк должен доказать в суде, что его действия были умышленными.

Уголовный кодекс предусматривает наказание и для юридических лиц, которые выдают поддельные справки 2-НДФЛ, согласно ст. 327. На сегодняшний день существует немало прецедентов, когда лица, занимающиеся изготовлением поддельных документов о доходах, понесли уголовное наказание.

Если человек хочет взять кредит, но не имеет официальных доходов, не стоит обращаться в организации, выдающие фиктивные справки.

За такие услуги придется немало заплатить, а в итоге кредит он не получит и попадет в черный список. Сейчас на рынке немало предложений по кредитованию, где справка 2-НДФЛ не требуется.

Банку для согласования выдачи будет достаточно проверить информацию о потенциальном заемщике в БКИ.

Источник: https://mari-a.ru/vash-yurist/kak-banki-proveryayut-spravku-2-ndfl-2

Проверка банком справки о доходах. 2-НДФЛ или форма банка?

?Алексей Пермяков (arushaiman) wrote,

2017-07-15 18:18:00Алексей Пермяков

arushaiman

2017-07-15 18:18:00

Проблема с подтверждением дохода знакома многим заёмщикам. Многие не имеют официального дохода. Ещё больше получают белую/серую зарплату. Предприниматели тоже предпочитают декларировать минимум. Насколько принципиально банкам нужна 2-НДФЛ или ФБ?

2/07/2017

Тема старая. Но все же интересно, как сверка данных клиента происходит сейчас.

В 2013 году брал ипотеку (ВТБ24 и Банк Санкт-Петербург) по паспорту. В то время это было буквально. И одобрение реально, несмотря на отсутствие трудоустройства и какого-то регулярного, подтверждённого дохода.

Отношение к достоверности данных о доходах и сегодня во многом зависит о размера первоначального взноса. Чем больше вкладываешь своих средств, тем больше банк защищён от вашего вранья с помощью полученного от вас залога.

Однако, сегодня банку достаточно получить согласие на запрос данных в ПФР и банк обязательно этим воспользуется. Понять, что увидит банк вы можете из своей СЗИ-6 (Извещение о состоянии пенсионного счета в ПФР). В ней данные о вашем стаже и отчислениях. Огромное число людей в нашей стране удивится, как и насколько их трудовая биография выглядит иначе.

Сбербанк предоставлял вам данные из ПФР, если вы лично зайдёте в отделение Сбербанка и составите письменное заявление об этом. Недавно обнаружил, что функция запроса в ПФР в Сбербанк-онлайн снова отключена. Для личного пользования и для предоставления другим банкам сведения из Сбербанк-онлайн не подходят, они никак не заверены.

Сегодня нужно быть зарегистрированным и верифицированным на портале госуслуг. Информацию из ПФР на портале госуслуг можно отправить на любой указанный вами электронный адрес (свой или банка или любого иного лица). За безопасность ваших данных тут вы отвечаете сами.

Банки отмалчиваются о том, как и какую именно информацию им удаётся получить с согласия и без согласия клиентов.

Сопоставление данных об отказах нашим клиентам позволяет утверждать, что сверяются данные о факте официального трудоустройства за период: наименование работодателя, период работы у него, общий стаж, количество мест работы за последние 3-5 лет. Сведения о размерах заработных плат в буквальном виде отсутствуют у самого ПФР.

Банки сегодня хорошо одобряют клиентов с бело/серым заработком. Отчисления у них могут идти с минимальной заработной платы, а общий доход/зарплата может быть существенно выше. Для таких клиентов существует договорная форма подтверждения дохода — справка по форме банка.

Официальным документом такая справка не является и фискальные/контролирующие органы пока не наложили лапу на использование информации из справок по форме банка.

Директору фирмы нужно совсем немного благоразумия, чтобы дезавуировать любые утверждения по использованию справок по форме банка иным нежели для получения кредита способом.

Полным предположений остаётся момент проверки справок 2-НДФЛ. До сих пор, числовые показатели этой справки оставались налоговой тайной. Разрешение клиента на сверку с налоговыми органами не запрашивает и не получает ни один банк. Каким же «волшебным» образом бракуются 2-НДФЛ, если в них немного завышены реальные доходы?

Есть статистические данные о средних зарплатах по отраслям, профессиям, должностям, видам деятельности, регионам и т.д. Всегда найдётся в РФ хоть одно предприятие, которое платит 100% зарплат официально. С него и рисуют кальку налоговики. Эта статистика является открытой информацией. Отступления от средних показателей должны быть субъективно простыми и очевидными.

Есть внешние признаки «ручного» изготовления справок: нарушение реквизитов и полей документа.

Есть причины не доверять работодателю, а не его справке: не сдаётся налоговая отчетность, судебные споры и взыскания у приставов, сведения об административной ответственности, срок деятельности организации, данные о наличии такой деятельности, негатив по аффилированным лицам, учредителям и руководителям компании.

Всё, что возможно подвергать числовой статистической и прогнозной обработке банки отдают на откуп компьютерам, чтобы исключить «человеческий фактор». Базы данных множатся и взаимно пересекаются. Если вы полгода назад носили справки с одного места работы, а потом, за тот же период принесли с другой, то вероятность отказа с занесением в очередной «черный» список банка очень высока.

Ходили в банк с мужем узнавали условия выдачи нам ипотеки, проходящая «белая» зп. должна составлять 30т.р. У нас с мужем «белой» получается 25.5т.р, получается нам не хватает 4.5 т.р.

у мужа в организации никак не нарисуешь, а фирма в которой работаю я грубо говоря состоит из 5 человек, и моя «белая» зп составляет 2.5т.р, появилась такая идея нарисовать мне 2НДФЛ на 7т.р. и пройти по минимуму.

Вопрос собственно таков: чем может это грозить нам, и фирме в которой я работаю за так сказать «нарисованные» документы?

Главный вопрос решается сегодня справкой по форме банка, выданной работодателем и подтвержденной, в случае звонка из банка, по телефону.

Мы не рекомендуем клиентам завышать доходы. В момент получения кредита, необходимо убедиться, что сможешь выплачивать вовремя и в срок. 10-15-20 лет — это долгий срок и, отказывая себе во всём, ипотеку не закроешь.

Неплательщик по ипотеке сегодня никак не защищён от обращения взыскания на предмет залога. Изъять можно даже единственное жильё у семьи с маленькими детьми, инвалидами и пожилыми людьми.

Подробнее: https://brookscredits.ru/n214989-proverka-bankom-spravok.html

© БРУКС кредитный консультант. Ипотека и кредит морякам.

© Brooks Credits Consulting, LLC. Ипотека всем!

Посмотреть на карте Санкт-Петербурга

Фотографии компании

Источник: https://arushaiman.livejournal.com/151040.html

Как банки проверяют справку 2НДФЛ перед выдачей кредита?

При оформлении кредита банки требуют от своих потенциальных клиентов предоставления определенных бумаг для подтверждения гарантии возврата денежных средств.

Среди запрашиваемого списка находится справка 2-НДФЛ, которая помогает установить платежеспособность клиента.

При отсутствии работы или наличии «серой» зарплаты физические лица идут на подлог документов. Это является основной причиной тщательных проверок, проводимых специалистами банка.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам ниже. Это быстро и !

к содержанию ↑

Форма 2НДФЛ

Документ необходим для предоставления:

- На новое место работы;

- При получении кредита;

- Для расчета пенсии;

- При постановке на учет в службу занятости;

- Для оформления визы;

- При определении суммы алиментов.

Срок действия справки 2-НДФЛ законодательно не установлен, но практически все государственные и частные организации считают ее действительной в течение 30 дней.

Банк для подтверждения платежеспособности вместо справки 2-НДФЛ может запрашивать установленные самой кредитной организацией формы о доходах.

к содержанию ↑

Способы проверки

Перед принятием решения о предоставлении кредита служащие банка в течение нескольких дней рассматривают документы клиента.

Наиболее тщательно изучается справка 2-НДФЛ. Проверка производится в несколько этапов.

к содержанию ↑

Внешний вид документа

На первом этапе подлежит рассмотрению внешний вид документа, учитываются все мелочи.

- Оценивается правильность заполнения граф и выполнения расчетов. Недопустимо оставлять колонки «Код дохода» и «Код вычета» пустыми при наличии имеющихся операций.

- Сверяются реквизиты организации, указанные на документе, с данными, имеющимися на оттиске печати предприятия.

- Штамп организации проставляется в специально отведенном месте (нижний левый угол бланка, где указано М.П). Все подписи на документе должны быть четкими.

- Отрицательную роль при оценке справки играют помарки и исправления.

к содержанию ↑

Звонок работодателю

Также банк может направить повторный запрос на подтверждение полученной ранее информации.

к содержанию ↑

По базам Федеральной Налоговой Службы

Подлинность документа 2-НДФЛ устанавливается банками при использовании информационных баз, имеющихся на сайте ФНС.

Налоговая служба располагает необходимыми сведениями по любой организации. Изучив их, подводится итог, может ли сотрудник иметь уровень зарплаты, указанный в справке 2-НДФЛ.

При предоставлении ипотечного кредита банк подает официальный запрос в ФНС для выяснения:

- Состоит ли физическое лицо на учете в налоговой службе;

- Перечисляет ли предприятие налоги за своего сотрудника.

к содержанию ↑

Через Пенсионный Фонд

Установить достоверность справки 2-НДФЛ помогает информация, которой располагает Пенсионный фонд. Крупные банки с середины 2015 года получили доступ к этим базам.

По размеру ежегодных отчислений можно восстановить примерный уровень зарплаты.

Недостатком этого способа для кредитных организаций является наличие согласия физического лица, которое должно разрешить просмотр данных персонифицированного учета.

к содержанию ↑

Информация кредитного учреждения

Уточнить размер доходов можно у кредитной организации, на счет которой поступает зарплата физического лица.

У банка имеется не только достоверная информация об основных доходах физического лица, но и об открытых депозитных счетах, выступающих дополнительной гарантией.

Если зарплата перечисляется на счет, открытый другой банковской организацией, то кредитор может попросить заемщика предоставить выписку из этого банка.

к содержанию ↑

Как проверяется кредитная история?

Информация обо всех полученных кредитах на каждого гражданина хранится в БКИ (Бюро кредитных историй).

Данные сведения используются банками при выдаче крупных кредитов, небольшие денежные суммы предоставляются без изучения кредитных историй.

Получить сведения в БКИ можно следующими способами:

- Обращение в один из офисов;

- Направление запроса по почте;

- Через личный кабинет.

Другой вариант получения кредитного отчета – это сведения, полученные в личном кабинете Сбербанка онлайн.

Во вкладке «Прочие» выбирается пункт «Кредитная история», которая ежемесячно обновляется.

Запрос формируется платно, его стоимость списывается с карты Сбербанка.

В полученных данных указывается кредитный рейтинг, перечисляются активные кредиты и закрытые займы.

к содержанию ↑

Если проверка пройдена

При установлении достоверности справки 2-НДФЛ и хорошей кредитной истории гражданину предоставляется кредит на более выгодных условиях:

- Максимальная сумма займа;

- Минимально возможные проценты;

- Длительный срок кредитования.

к содержанию ↑

Если справку не приняли

Получение части зарплаты в конверте заставляет граждан подделывать справки о доходах.

Обнаружение фиктивного документа грозит физическому лицу следующими санкциями, применяемыми банками:

- Отказ в предоставлении ссуды;

- Занесение в «черный список», который закроет доступ к получению кредитов во всех банках.

к содержанию ↑

Ответственность заемщика за предоставление фальшивой справки

Фальсификация документов карается законом. Гражданин может быть привлечен к уголовной ответственности в соответствии со статьей 327 УК РФ:

- Штраф до 80 тыс. рублей;

- Обязательные работы до 480 часов;

- Принудительные работы до 2-х лет;

- Арест до полугода.

Для определения достоверности сведений по клиенту банк изучает правильность заполнения справки 2-НДФЛ, соответствие ее стандартам, указанным ФНС.

При возникновении сомнений производится звонок в организацию, предоставившую форму.

Возможность обращения к базам ПФР, появившаяся недавно, также значительно упрощает проверку.

Помимо общепринятых мероприятий каждый банк применяет свои дополнительные способы установления подлинности документов.

Проверка на подлинность справки 2НДФЛ. Предлагаем Вам посмотреть видеоролик.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Это быстро и !

Источник: https://kvartira3.com/kak-banki-proveryayut-spravku-2-ndfl/