Расчет по страховым взносам за 2 квартал 2018 года: образец заполнения

Расчет по страховым взносам за 2 квартал (полугодие) 2018 года и образец его заполнения, который можно скачать, вы найдете в статье. Крайний срок представления ЕРСВ в налоговые органы наступит очень скоро — 30 июля.

Читайте в статье:

Расчет страховых взносов показывает информацию о страховых взносах, которые начислил страхователь на доходы, выплаченные физлицам. Его обязаны сдавать все страхователи, которые производят такие выплаты. Это российские и иностранные фирмы, их обособленные подразделения, ИП лица, которые платят доходы согласно гражданско-правовому договору и т.д.

Расчет в ИФНС сдавайте по месту учета в качестве налогоплательщика. При наличии обособленных подразделений, отчитайтесь как по месту их регистрации, так и регистрации головного офиса. За иностранное обособленное подразделение отчитаться нужно по месту учета российского головного офиса.

Подготовить Расчет по страховым взносам за 2 квартал 2018 года онлайн.

Когда сдавать расчет страховых взносов за 2 квартал 2018 года

Форма КНД 1151111 — ежеквартальная. Сдайте ее не позднее 30 числа следующего за отчетным или расчетным периодом месяца. 1 квартал, полугодие, 9 мес. являются отчетными периодами Расчетным — календарный год.

Скачать бланк расчета по страховым взносам

Представить в налоговую расчет за первый квартал вам нужно было не позднее 3 мая. Напомним, эту дату перенесли с 30 апреля.

Расчет страховых взносов за 2 квартал 2018 года (полугодие) нужно сдать уже скоро – не позднее 30 июля.

ЕРСВ за 9 месяцев сдадите не позднее 30 октября.

Срок для отчета за расчетный период — не позже 30.01.2019 г.

Когда дата сдачи пришлась на выходной или нерабочий праздничный день, сдавайте форму в ближайший за ними рабочий день.

Расчет по страховым взносам 2018: пример заполнения за 2 квартал

Ознакомьтесь с примером заполнения формы, доступным для скачивания:

Скачать расчет по страховым взносам 2018 пример заполнения за 2 квартал

Текстовые, числовые и кодовые показатели вписывайте слева направо. Начинать нужно с первого знакоместа. Стоимостные показатели приведите в рублях и копейках. При заполнении бумажной формы пишите чернилами синего, черного или фиолетового цвета. Электронную форму заполните шрифтом Courier New заглавными печатными символами высотой 16–18 пп.

При отсутствии данных для заполнения в полей с количественными, суммовыми показателями, ставьте ноль «0». Прочерками заполните поля с текстовыми данными. Если заполняете форму на компьютере, в пустых полях ничего не ставьте.

Также нельзя ставить значения со знаком «минус». Контролеры не примут такую форму.

Когда расчет будет готов, пронумеруйте страницы в поле «Стр.». Нумерация у расчета сквозная. Она начинается с титульного листа.

Таблица. Состав расчета по страховым взносам

Если расчет по страховым взносам сдали не вовремя

Если не сдали или опоздали сдать форму КНД 1151111, вас оштрафуют на сумму 5% от взносов, которые надо заплатить согласно расчету. При этом максимальный штраф не может превышать 30% от суммы не уплаченных взносов, а минимальный — менее 1000 руб. Из этой суммы вычтут взносы, перечисленные в бюджет в срок.

Штраф начисляют за каждый просроченный месяц, включая день представления формы.

При перечислении в срок для подачи расчета только части взносов штраф будет рассчитан с разницы между заявленной и фактически перечисленной суммами взносов.

Источник: https://www.BuhSoft.ru/article/1114-raschet-po-strahovym-vznosam-za-2-kvartal-2018-goda-obrazets-zapolneniya

Срок сдачи расчета по страховым взносам за 2 квартал 2018 года

Проверьте срок сдачи расчета по страховым взносам за 2 квартал 2018 года, ведь в отличие от предыдущего периода, переноса крайней даты не будет. В календаре и таблице мы расписали все сроки, относящиеся к сдаче РСВ в 2018 году. Кроме этого, мы расскажем вам о системе штрафов за неуплату взносов и просрочку с отчетностью.

Расчет по страховым взносам – это ежеквартальный отчет, заполняющийся нарастающим итогом. Таким образом, применительно ко 2 кварталу более уместно говорить об отчете за полугодие. Сдается он в Налоговую инспекцию по месту регистрации фирмы.

За 2 квартал 2018 ЕРСВ должны сдать:

- Все предприятия с работниками по трудовым договорам и/или сотрудничающие с лицами по договору ГПХ;

- Организации, где есть только один работник – директор;

- Обособленные подразделения, если они сами выдают своим служащим зарплату, с которой делают взносы;

- Бизнесмены, с работниками по трудовым договорам и/или сотрудничающие с лицами по договору ГПХ.

Расчет отправляется в ФНС на специальном бланке. Он утвержден приказом ФНС России от 10.10.2016 № ММВ-7-11/551@. В настоящий момент на стадии обсуждения находится новый бланк ЕРСВ, но вопреки обещаниям, в силу он пока не вступил.

Скачать бланк формы ЕРСВ можно здесь

Контрольные соотношения – это суммы граф документа, которые должны совпасть с обобщающими строками расчета. При не состыковке налоговая завернет все ваши труды и припишет вам опоздание.

Проверить контрольные соотношения можно на нашем сервисе. Просто пройдите по указанной ссылочке и загрузите в открывшееся окошко файл с расчетом.

Когда сдавать отчёт

Существует незыблемое правило, касающееся срока сдачи расчета по страховым взносам. Оно оговорено в пункте 7 ст.431 НК РФ. Правило такое, что для ЕРСВ установлен срок сдачи – 30 число месяца, идущего после завершения отчетного периода.

Следуя этому правилу, срок сдачи расчета по страховым взносам за 2 квартал 2018 года будет 30 июля 2018 года.

Иногда важные даты сдачи отчетности выпадают на выходные (суббота, воскресенье, праздник), так было, например, с 1 кварталом 2018. Тогда срок передвигается на рабочий день, который наступит сразу же после выходных.

В данном случае 30 июля – понедельник, поэтому продления сроков ждать не приходится.

Эта дата одинакова для всех: организаций, частных предпринимателей, обособленных подразделений, сдающих нулевой отчет.

Исключение – фермерские или крестьянские хозяйства, не имеющие работников по трудовым договорам, и не использующие наемный труд.

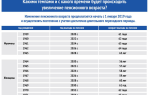

Ниже, мы составили таблицу, в которую включили все, что касается расчета по страховым взносам за 2 квартал 2018 года и его сроков сдачи. Так расчет за 2 квартал 2018 – это только середина пути, и дальше плательщикам взносов предстоят новые отчеты перед ФНС.

| ЕРСВ за 1 квартал 2018 года | 3 мая 2018 |

| ЕРСВ за 2 квартал 2018 года (полугодовой отчет) | 30 июля 2018 |

| ЕРСВ за 3 квартал (официально за 9 месяцев) 2018 года | 30 октября 2018 |

| Единый расчет по взносам за 2018 год | 30 января 2019 |

Расчет по страховым взносам за 2 квартал 2018 года срок сдачи в календаре

Срок сдачи расчета по страховым взносам в зависимости от вида подачи документа

ЕРСВ может предоставляться в двух видах: электронном и бумажном. Все зависит от числа работников фирмы. В частности:

- При наличии среднесписочной численности работников более 25 человек – способ подачи ЕРСВ за 2 квартал в 2018 года исключительно электронный;

- Если же у вас небольшая организация, где работают менее 25 и менее человек – вам предоставляется право выбора: переслать в ИФНС ЕРСВ на бумаге или сделать это компьютерным способом.

Спешим отметить, что способ оформления документа никак не повлияет на крайний срок его сдачи. И на бумаге, и на компьютере налоговая ждет от вас отчета за 2 квартал (полугодие) 2018 – 30 июля.

Постарайтесь не опоздать, чтобы вас не оштрафовали.

Опоздание со сроком подачи РСВ за 2 кв 2018 года

За нарушение сроков сдачи расчета по страховым взносам предусмотрен штраф. Согласно ст. 26.30 Федерального закона от 24.07.1998 № 125-ФЗ штраф зависит от своевременной уплаты взносов и от сдачи отчета по ним.

- Когда компания опаздывает только с представлением ЕРСВ налоговой, при этом все взносы заплачены вовремя – штраф 1000 рублей;

- При опоздании с уплатой взносов, предприятие оштрафуют из расчета 5% от суммы взносов, подлежащих уплате за каждый полный и неполный месяц просрочки.

Пример. В июле ООО «Комарик» не выплатила взносы за июнь 2018 года. Размер взносов 70 000 рублей. А к 30 июля 2018 стало понятно, что фирма и расчет по взносам сможет сдать только в начале августа. Какой штраф грозит «Комарику».

Вариант 1. Если «Комарик так и не заплатит взносы, то штраф будет равен:

70 000*5% = 3500рублей.

Имейте в виду, что эта сумма будет разбиваться по каждому виду взносов, соответственно будет несколько платежек.

Вариант 2. Если до 30 июля «Комарик» хотя бы уплатит взносы, то санкции будут минимальными – 1000 рублей.

Источник: https://www.Zarplata-online.ru/art/161116-srok-sdachi-rsv-za-2-kvartal-2018

Образец заполнения расчета по страховым взносам в 2018 году

ООО «Грант» на ОСН оказывает посреднические услуги в сфере торговли стройматериалами. Тарифы страховых взносов – стандартные, льгот нет. В штате фирмы состоят три работника, с которыми заключены трудовые договоры. Подрядчиков нет. На протяжении отчетного периода работники не брали больничные, никто не уволился, новых сотрудников принято не было.

Сведения для заполнения ЕРСВ:

| № | ФИО работника | Оклад, руб. |

| 1 | Федоров Степан Иванович | 65 000 |

| 2 | Ким Валерий Николаевич | 60 000 |

| 3 | Ларина Ирина Олеговна | 50 000 |

| Итого ФОТ: | 175 000 |

| По месяцам отчетного периода | ФОТ, руб. | ОПС (22%), руб. | ОСС (2,9%), руб. | ОМС (5,1%), руб. |

| Январь | 175 000 | 38 500 | 5 075 | 8 925 |

| Февраль | 175 000 | 38 500 | 5 075 | 8 925 |

| Март | 175 000 | 38 500 | 5 075 | 8 925 |

| Итого за 1 кв. | 525 000 | 115 500 | 15 225 | 26 775 |

| Апрель | 175 000 | 38 500 | 5 075 | 8 925 |

| Май | 175 000 | 38 500 | 5 075 | 8 925 |

| Июнь | 175 000 | 38 500 | 5 075 | 8 925 |

| Итого за 2 кв. | 525 000 | 115 500 | 15 225 | 26 775 |

| ВСЕГО за полугодие 2018 г. | 1 050 000 | 231 000 | 30 450 | 53 550 |

В расчете за полугодие 2018 года заполняются:

- титул; раздел 1; приложение 1 (подразделы 1.1. и 1.2.);

- приложение 2; раздел 3.

Итого: 13 листов.

Титульный лист

Раздел 1

Раздел 1 (окончание)

Приложение 1, подраздел 1.1

Приложение 1, подраздел 1.2

Приложение 2

Приложение 2 (окончание)

Раздел 3

Источник: https://nalog-spravka.ru/obrazec-zapolneniya-rascheta-po-straxovym-vznosam.html

Расчет страховых взносов в 2018 году бланк

Новый бланк расчета страховых взносов 2018 с недавнего времени является одним из важнейших отчетов в системе обложения доходов страховыми взносами. Использование данного налогового документа в российской практике связано с Приказом ФНС России №ММВ-7-11/551 от 10.10.16г.

Начиная с 2017 года, формирование и передача документа в ФНС стала обязанностью каждого отечественного работодателя.

Рассмотрим, что являет собой единый расчет по страховым взносам 2018 – бланк представим ниже, а также основные аспекты формирования данного документа и правила подачи в органы фискального контроля.

Единый расчет по страховым взносам: форма документа

Как было определено выше, единый расчет по страховым взносам 2018 – форма документа – была принята Приказом ФНС №ММВ-7-11/551 от 10.10.16г. Помимо формы фискального документа, налоговыми работниками была закреплена инструкция по подготовке единого расчета.

На основании действующего в стране классификатора налоговых документов, расчет страховых взносов форма КНД 1151111 также имеет свой код.

Бланк единого расчета по страховым взносам включает в себя три базовых раздела, каждый из которых призван раскрывать определенного рода информацию. Рассмотрим, основные элементы расчета по страховым взносам (бланк для скачивания представим ниже).

Форма расчета по страховым взносам 2018 (скачать бланк можно ниже) включает в себя следующие составные части:

- Титульная страница расчета по страховым взносам 2018 (форма excel представлена ниже);

- 1-й Разд. расчета страховых взносов в 2018 году (бланк), в котором находит свое отражение исчисление величины взносов в отношении каждого основания;

- 2-й Разд. предназначен для раскрытия информации о порядке определения размера взносов для компаний и предпринимателей сельскохозяйственной сферы;

- 3-й Разд. служит для персонификации данных в отношении каждого работника – физического лица.

Расчет по страховым взносам – скачать бланк бесплатно можно по следующей ссылке:

Пример заполнения формы расчет по страховым взносам можно скачать по представленной ссылке:

Порядок сдачи единого расчета в органы налогового контроля

Предоставление единого расчета по страховым взносам (скачать бланк можно по ссылке ниже) осуществляется по завершении каждого квартала, не позднее 30-го числа месяца, следующего за истекшим отчетным периодом.

Соответственно, потребуется бланк расчета страховых взносов с 2018г предоставить в инспекцию ФНС 4 раза: за 2017 год, за 1 квартал 2018 года, полугодие и 9 месяцев.

Отчитаться за 2018 год необходимо до 30 января 2019 года.

Образец заполнения формы «Расчет страховых взносов» предоставляется страхователями в территориальные органы фискального контроля. Для организаций характерно предоставление отчета в службу ФНС по месту фактической регистрации, тогда как индивидуальные предприниматели передают отчетный документ налоговикам по месту прописки.

В том случае, если при проверке налоговыми работниками выявляются нарушения в составлении документа, они обращаются к страхователю с просьбой о предоставлении уточнения. Уточненные бланки расчета по страховым взносам 2018 г должны отразить корректные сведения, а также порядковый номер уточнения, содержащийся на титульной странице документа.

Сформировать отчет можно как в бумажном, так и в электронном формате. Для компаний с численностью работников превышающей 25 человек разрешена только передача документа через ТКС.

Правила заполнения формы расчет по страховым взносам

Для того чтобы развеять сомнения о том, как заполнить форму расчет по страховым взносам, следует обратиться к приказу, утвердившему форму единого расчета страховых взносов (скачать можно по ссылке, указанной выше).

Необходимость заполнения тех или иных разделов обусловлена спецификой деятельности организации. Выделяют следующие элементы новой формы расчета по страховым взносам, которые являются обязательными для заполнения всеми без исключения страхователями:

- 1-й Разд., затрагивающий общие сведения о взносах к перечислению;

- 1-й Разд., Прилож.1, Подразд.1.1 – сведения о пенсионных взносах;

- 1-й Разд., Прилож.2, Подразд.1.2 – данные о медстраховании;

- 1-й Разд., Прилож.2 – информация о произведенных взносах на соцстрахование;

- 3-й Разд. – сведения персонифицированного (личного) учета по каждому сотруднику фирмы.

Программа для формирования расчета по страховым взносам

Существует множество компьютерных систем, позволяющих формировать расчет по страховым взносам 2018 (скачать бланк можно по ссылке выше) автоматически.

Самой популярной по праву считается программа 1С, которая имеет в своем составе множество регламентированным законом отчетов, среди которых присутствует и расчет по страховым взносам (форма КНД 1151111).

Однако не для каждого работодателя является экономически оправданным приобретать дорогостоящую лицензию на использование программного обеспечения. При этом на помощь приходят различные Интернет-ресурсы, предоставляющую возможность формировать расчет по страховым взносам 2018 (форма КНД 1151111) в режиме онлайн.

Среди сервисов ведения онлайн бухгалтерии выделяют Контур, Мое дело.

Скачать форму расчет по страховым взносам можно по ссылке, представленной выше.

Проверка формы расчет страховых взносов в 2018 году

Заполнение формы расчет по страховым взносам предполагает вероятность допущения нарушений уполномоченным сотрудником при составлении документа.

На этом основании у страхователей возникает необходимость в проверке формы сдачи единого расчета по страховым взносам.

Сделать это можно двумя доступными способами: используя контрольные соотношения, предоставленные инспекцией ФНС, а также, загрузив отчет на специализированные Интернет-ресурсы, такие как Главбух, Бухсофт, Zarplata-onlain и другие.

Заполнение новой формы расчет по страховым взносам предполагает возможность применять в ходе проверки расчета по страховым взносам 2018 (бланк был представлен выше) контрольных соотношений, введенных в практику двумя приказами ФНС №БС-4-11/4371, БС-4-11/12678.

- Подразд.1.1 Прилож.1 гр.3 = Подразд.3.2.1 стр.240. Каким образом, используя указанное соотношение произвести проверку расчета по страховым взносам (скачать бланк можно по ссылке выше). Используется для проверки сведений об исчисленных взносах на пенсионное страхование по работникам-физлицам.

- Разд.1 стр.050 = Разд.1, Подразд.1.2, Прилож.1 сумма всех гр.1 стр.060. Каким образом, можно проверить расчет страховых взносов по формулам ФНС, используя данное соотношение? При этом отражается величина взносов на медстрахование за рассматриваемый период по каждому отдельному тарифу.

На сегодняшний день бланк отчета единого расчета по страховым взносам выступает в качестве одного из наиболее важных налоговых документов, раскрывающих основные аспекты исчисления и уплаты страхвзносов за наемный персонал и предоставляется в органы фискального контроля по месту регистрации страхователя и месту фактической выплаты доходов сотрудникам-физическим лицам.

(Бланк) Расчёт по страховым взносам 2018

(Образец) Расчёт по страховым взносам 2018

Источник: https://LawCount.ru/otchet/raschet-po-strahovyim-vznosam-2018-blank/

Расчет по страховым взносам за 2 квартал 2018 года

21.06.2018

Российский налоговый портал

За второй квартал 2018 года действует та же форма, что и за первый квартал 2018 года. Скачать форму документа вы можете в нашем разделе «Документы».

Кто должен сдавать отчет РСВ?

Расчет по страховым взносам заполняется плательщиками страховых взносов либо их представителями:

– лицами, производящими выплаты и иные вознаграждения физическим лицам (организациями, индивидуальными предпринимателями, физическими лицами, не являющимися индивидуальными предпринимателями);

– главами крестьянских (фермерских) хозяйств.

Иными словами, компании и предприниматели, которые платят заработную плату, обязаны отчитываться по этой форме.

Обязан ли индивидуальный предприниматель отчитываться по этой форме или нет?

Если ИП работает только сам на себя, у него нет работников по трудовым договорам, он не производит выплаты сотрудникам, тогда Расчет по страховым взносам он не заполняет.

Компания временно не осуществляет свою деятельность, надо ли представлять Расчет по страховым взносам или нет? Если необходимо, то указываются ли данные директора компании в разделе № 3 Расчета?

Да, обязательно компания должна представить Расчет по страховым взносам с «нулевыми» показателями. В разделе № 3 Расчета отражаются личные данные директора (его ИНН, СНИЛС, дата рождения, паспортные данные).

Раздел № 3 состоит из подраздела 3.1 и 3.2. В подразделе 3.1 отражаются персонифицированные сведения, а в подразделе 3.2 показываем сведения о сумме выплат и начисленных страховых взносах. Если в компании не было деятельности, не были произведены начисления, то раздел 3.2 не будет заполняться.

Об этом нам говорит статья 22.2 Порядка заполнения Расчета по страховым взносам – «В персонифицированных сведениях о застрахованных лицах, в которых отсутствуют данные о сумме выплат и иных вознаграждений, начисленных в пользу физического лица за последние три месяца отчетного (расчетного) периода, подраздел 3.

2 раздела 3 не заполняется».

Вывод – если в компании есть застрахованные сотрудники, которые находятся в отпуске без сохранения заработной платы, в декретном отпуске, которым не была начислена заработная плата, то раздел № 3 заполняется (их ФИО вносятся в подраздел 3.1), но при этом подраздел 3.2 не заполняется.

Компания выдала своему работнику беспроцентный заем. У сотрудника, соответственно, возникла материальная выгода (экономия на процентах по кредиту). Включается ли такая сумма материальной выгоды в состав Расчета по страховым взносам и по какой строке?

Для того, чтобы ответить на этот вопрос, обратимся к положениям статьи 420 НК РФ. Даже если речь будет идти не о материальной выгоде, а о другом виде дохода, чтобы не допустить ошибку, всегда можно обратиться к положениям Налогового кодекса. Как говорит нам пункт 1 статьи 420 НК РФ, объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц:

1) В рамках трудовых отношений и по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг;

2) По договорам авторского заказа в пользу авторов произведений;

3) По договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства, в том числе вознаграждения, начисляемые организациями по управлению правами на коллективной основе в пользу авторов произведений по договорам, заключенным с пользователями.

Наша материальная выгода не относится ни к трудовым отношениям. Этот вид дохода возник в рамках гражданско-правовых отношений.

Но пункт 1 статьи 420 НК РФ указывает на то, что страховым взносами облагаются доходы, которые были выплачены по ГПД, предметом которых являются выполнение работ и оказание услуг.

А материальная выгода – это не выполнение работ или оказание услуг. Значит, сумма материальной выгоды не будет облагаться страховыми взносами.

Мы не показываем сумму материальной выгоды в составе Расчета по страховым взносам.

Срок сдачи Расчета по страховым взносам за II квартал 2018 года – не позднее 30 июля 2018 года.

Если у компании не велась деятельность, надо ли сдавать Расчет по страховым взносам?

Как пишет Минфин России, Налоговым кодексом не предусмотрено освобождение от исполнения обязанности плательщика страховых взносов по представлению Расчетов в случае неосуществления организацией финансово-хозяйственной деятельности.

Представляя Расчеты с нулевыми показателями, плательщик заявляет в налоговый орган об отсутствии в конкретном отчетном периоде выплат и вознаграждений в пользу физических лиц, являющихся объектом обложения страховыми взносами, и, соответственно, об отсутствии сумм страховых взносов, подлежащих уплате за этот же отчетный период. Если не сдать нулевой Расчет по страховым взносам, то работодателю грозит штраф (минимальный размер которого установлен 1000 рублей).

Таким образом, в случае отсутствия у плательщика страховых взносов выплат в пользу физических лиц в течение того или иного расчетного (отчетного) периода плательщик обязан представить в установленный срок в налоговый орган Расчет с нулевыми показателями.

Источник: https://taxpravo.ru/analitika/statya-406337-raschet_po_strahovyim_vznosam_za_2_kvartal_2018_goda

Образец заполнения корректировки расчета по страховым взносам за 2 квартал 2018

Данный материал поможем вам разобраться в том, как происходит корректировка расчета по страховым взносам. Вы узнаете, какие существуют особенности корректировки, а также узнаете об ответственности при допущении ошибок в заполнении отчетов. C 1 января 2017г.

контроль за уплатой страховых взносов ( кроме взносов на «травматизм») будут осуществлять налоговые органы. Следовательно и отчет по взносам РСВ-1 предоставляем в территориальные налоговые инспекции.

Срок предоставления данного отчета ежеквартальный — не позднее 30-го числа месяца, следующего за расчетным периодом. Этот срок един для всех, независимо от формы — на бумажном носителе или в электронном виде.

Если отчетный день выпадает выходным или праздничным, то действует известное правило — сдаем в первый рабочий день, следующий за ним.

Кому необходимо сдавать РСВ-1? Ответ: Всем организациям, независимо от количества сотрудников и наличия начислений Вопрос № 3. Необходимо ли сдавать РСВ-1, если у нас Директор, он же единственный учредитель и заработная плата ему не начисляется? Ответ: Да, необходимо предоставить нулевой отчет, для суммарных показателей ставьте 0,для всех остальных прочерк Вопрос № 4.

Блокирует ли налоговая расчетный счет за ошибки в РСВ-1? Ответ: Налоговая служба согласилась с мнением Минфина и признала, что ИФНС не вправе блокировать расчетный счет за опоздание в сдаче.

Корректировка расчета по страховым взносам 2018

Важно

При подаче уточненного Расчета, в котором увеличена сумма страховых взносов к уплате, страхователь будет освобожден от ответственности в виде штрафа в том случае, если представит корректировочный Расчет до того, как узнал об обнаружении налоговой инспекцией ошибки в виде занижения налога либо о назначении выездной налоговой проверки по страховым взносам за корректируемый период. И при этом до представления уточненного Расчета страхователь должен уплатить недостающую сумму страховых взносов и соответствующие ей пени (п.

3, 4 ст. 81 НК РФ). Необходимо также помнить, что при выявленных ошибках в разделе 3 Расчета, а также обнаруженного налоговой инспекцией несоответствия между сводной суммой начисленных страховых взносов на ОПС и суммой взносов на ОПС по каждому из застрахованных лиц, пересдать Расчет нужно в конкретные сроки.

Корректировка расчета по страховым взносам в 2018 году

Если у одного из работников превышена сумма предельной базы для начисления страховых взносов, заполняем часть 3.2.2, руководствуясь предельными значениями, закрепленными в Постановлении Правительства от 29.11.2016 № 1255. Для ОПС в 2017 г. — 876 000,00 рублей на одного работника.

Внимание

Третий раздел (первый лист и окончание) заполняется на каждого работника отдельно! Общий размер начислений и страховых взносов по каждому работнику должен соответствовать суммам 1-го и 2-го разделов. Если имеются расхождения, налоговики не примут отчет! Также отчет считается не сданным, если обнаружены ошибки в персональных данных работников.

Шаг 5. Переходим в подраздел 1.1 приложения № 1 раздела 1 В первую очередь указываем код тарифа плательщика: «01» — для ОСНО, «02» — для УСН, «03» — для ЕВНД. Затем указываем суммарные значения раздела 3.

Уточненный расчет по страховым взносам

Прописываем код категории застрахованного лица. В соответствии с прилож. № 8 Приказа ФНС от 10.10.2016 № ММВ-7-11/[email protected], «наемный работник» — значение «НР». Шаг 4. Заполняем сумму выплат и иных вознаграждений Зарплата директора составила: за октябрь — 60 000,00 рублей, ноябрь — 60 000,00 рублей, декабрь — 60 000,00 рублей.

Итого за 4-й квартал — 180 000,00 рублей. Пенсионные отчисления (60 000,00 × 22 %) составили 13 200,00 рублей за каждый месяц и 39 600,00 рублей за квартал.

Расчет по страховым взносам за 1 квартал 2018 года

При составлении корректировки единого Расчета по страховым взносам нужно использовать ту форму бланка, которая действовала в исправляемом периоде (п. 5 ст. 81 НК РФ). Расчет по страховым взносам: заполнение корректировки Информацию о том, как заполнить и как сдать корректировку Расчета по страховым взносам можно найти в Приказе ФНС от 10.10.2016 № ММВ-7-11/[email protected]

Этим Приказом утверждена форма Расчета, а также порядок его заполнения. Тот факт, что страхователь составляет уточненный Расчет, отражается на титульном листе.

Если при сдаче первичного расчета в поле «Номер корректировки» указывается «0 », то при подаче уточненки номер корректировки в Расчете по страховым взносам указывается как «1 », «2 » и т.д.

в зависимости от того, какая по счету корректировка сдается (п. 3.5 Порядка заполнения, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/[email protected]).

Как и в каких случаях производится корректировка расчета по страховым взносам

НК РФ):

- раздел 3 содержит недостоверные персональные данные физлица;

- есть ошибки в числовых показателях раздела 3 (в сумме выплат, базы, взносов);

- сумма числовых показателей разделов 3 по всем физлицам не совпадет с данными по организации в целом, отраженными в подразделах 1.1 и 1.3 приложения № 1 к разделу 1 расчета;

- сумма взносов на ОПС (исходя из базы, не превышающей предельную величину) в разделах 3 по всем работникам не равна сумме взносов на ОПС по организации в целом в подразделе 1.1 приложения № 1 к разделу 1 расчета.

Необходимо учитывать, что такой Расчет не будет являться корректирующим, поскольку в первоначальном виде он вообще не мог быть принят налоговым органом и потому не считался сданным.

Пример заполнения формы рсв-1

Как сделать корректировку? При заполнении отчета на титульном листе необходимо указать номер корректировки Вид расчета Значение в поле корректировки Первичный расчет 0 Уточненный расчет Порядковый номер корректировки Учет всех застрахованных физических лиц указывается в Разделе 3. В этот раздел включаем всех сотрудников, которые работали на предприятии в течении отчетного квартала.

Здесь указываем ФИО,СНИЛС и т.д. Особое внимание стоит уделить личным данным сотрудников, как правило здесь и закрадываются ошибки. Сотрудники, указанные в отчете, должны быть пронумерованы. Если обнаружится разная сума, отчет неверен.

Такую ошибку надо обязательно поправить

- Ошибочно указан номер телефона организации

- Расчет не примут , если взносы на ОПС по каждому застрахованному лицу в сумме не совпадают с итоговой величиной указанных взносов

- Как исправить ошибки в отчете? Для исправления различных ошибок в отчете необходимо:

- Чтобы исправить ошибку в СНИЛС сострудника, необходимо на титульном листе указать порядковый номер корректировки «001», также приложить раздел №1,как и в первичном расчете и сюда же войдет раздел 3, заполненное на сотрудника, в чьем СНИЛС была ошибка. Стоит обратить внимание, что на этого же сотрудника необходимо приложить копию страхового свидетельства, ИНН и паспорт.

Важно: уточненный раздел № 3 в отношении остальных сотрудников, у которых не было допущено ошибок, сдавать не надо.

В таком случае, по договорённости с работниками налоговой, можно не подавать корректировку. Если сотрудник налоговой спросит, почему не изменилась сумма взносов, то возможно дать устное объяснение.

Но, согласно закону, такие работники в любом случае являются застрахованными лицами, так как они работают по трудовому или иному договору, включать их в отчёт нужно обязательно.

Поэтому рекомендуется сдать уточнённую информацию по таким категориям граждан.

- Желательно подавать корректировку при совершении ошибок в персональных данных.

Источник: https://zakon52.ru/obrazets-zapolneniya-korrektirovki-rascheta-po-strahovym-vznosam-za-2-kvartal-2018/

Расчет об уплате страховых взносов для индивидуальных предпринимателей за 2 квартал 2018 года

Содержание

- Как заполнять титульный лист Расчета

- по страховым взносам (РСВ) за 2 квартал (полугодие) 2018 года

- Как сдавать Расчет по страховым взносам за 2 полугодие 2018 года

Единый расчет по страховым взносам (форма КНД 1151111) за 1 квартал 2018 года составляют по правилам, закрепленным в приказе ФНС России от 10 октября 2016 года № ММВ-7-11/551.Подавать отчеты ЕРСВ в налоговую инспекцию обязаны следующие категории:

- Российские фирмы и работающие в РФ иностранные фирмы (а также их обособленные подразделения);

- индивидуальные предприниматели (если они являются работодателями);

- не имеющие статуса ИП физлица (по взносам на доходы, выплаченные нанятым работникам);

- главы КФХ – работодателей (если в КФХ нет работников, его глава должен только по завершению года – п. 3 ст. 432 НК РФ).

Если у компании есть исполнители по договорам гражданско-правового характера (договора подряда или оказания услуг с физическими лицами), то их также необходимо включать в отчет.

Как заполнять титульный лист Расчета

по страховым взносам (РСВ) за 2 квартал (полугодие) 2018 года

Расчет состоит из титульного листа, листа со сведениями о физлице, не являющемся ИП и из 3 разделов.

Раздел 1 содержит сводные данные об обязательствах плательщиков взносов и 10 приложений; Раздел 2 состоит из сводных данных об обязательствах по страхвзносам глав КФХ и 1 приложения; Раздел 3 содержит сведения о застрахованных лицах.

В строке «Номер корректировки» ставится значение, соответствующее порядковому номеру корректировки. Если подаете первичный расчет, то указывайте «000» или «0».

В строке «Период предоставления (код)» для 2 квартала (полугодия) 2018 года следует указать «31».

В строке «Налоговый период (год)» — 2018.

Строка «Предоставляется в налоговый орган (код)» должна содержать четырехзначный код налогового органа, в который предоставляется отчет.

Коды места нахождения (учета) в 2018 году были изменены. Так, российские организации, не являющиеся крупнейшими налогоплательщиками, указывают код 214.

В строках «Налоговый агент» ИП указывает свои фамилию, имя и отчество (при наличии) без сокращений, а организации — наименование как в учредительных документах.

В ячейках для указания кода ОКВЭД отразите тот вид деятельности, который является у вас основным.Если Расчет предоставляет сам ИП лично, то указывать его ФИО во второй раз не надо, а в графе необходимо проставить цифровой код «1».

При проставлении кода «1» необходимо также указать фамилию, имя и отчество (при наличии) генерального директора. Внизу титульного листа указывают данные доверенности, если по ней действует представитель.

Если компания или индивидуальный предприниматель, являющийся работодателем, не производили выплат во втором квартале (например, деятельность была приостановлена), то отчет все равно надо сдавать. Отчет заполняется по той же форме, но не все листы.

В составе «нулевого» отчета необходимо сдать: титульный лист; раздел 1; подраздел 1.1; подраздел 1.2; приложение 1 и приложение 2 к разделу 1; раздел 3.

Как сдавать Расчет по страховым взносам за 2 полугодие 2018 года

Расчет по страховым взносам можно сдавать на бумажном носителе или через каналы телекоммуникационной связи (ТКС).В первом случае количество работников у индивидуального предпринимателя или компании должно быть менее 25 человек.Отчет можно сдать в налоговой инспекции лично, через представителя по доверенности, отправить письмом с описью вложения или по каналам ТКС.

Если же количество работников, которым осуществлялись выплаты, 25 и более, то сдавать отчет можно только через телекоммуникационные каналы связи.

Пример заполнения можно увидеть на онлайн-сервисе КОНТУР.БУХГАЛТЕРИЯ, перейдя по ссылке https://www.b-kontur.ru/enquiry/367 или загрузить по ссылке https://buhguru.com/strahovie-vznosy/raschet-po-strakhovym-vznosam-1-kv-2018.

html

Для онлайн заполнения и сдачи расчета воспользуйтесь онлайн-сервисом «Мое дело».https://buhguru.com/strahovie-vznosy/raschet-po-strakhovym-vznosam-1-kv-2018.htmlПредоставляем для ознакомления пример заполнения титульного листа.

Источник: https://triboona.ru/exclusive/97290-raschet-ob-uplate-strahovyh-vznosov-dlya-individualnyh-predprinimateley-za-2-kvartal-2018-goda.html

Расчет страховых взносов за 2 квартал 2018 года

Отправить на почту

Страховые взносы — 2 квартал 2018 года (а точнее, каждый его месяц) предполагает их начисление на заработную плату и прочие вознаграждения в пользу физлиц и перечисление в госказну до установленного срока.

По завершении квартала необходимо сдать отчетную форму в налоговую инспекцию.

О том, как происходит исчисление страховых взносов и заполнение расчета за 2 квартал 2018 года по ним, а также обо всех сопутствующих нюансах мы расскажем нашим читателям далее.

Как осуществляется расчет страховых взносов за 2 квартал 2018 года

В 2018 году порядок расчета, уплаты взносов и представления отчетности в контролирующие органы на обязательное соцстрахование по сравнению с предыдущим годом не изменился и продолжает регламентироваться Налоговым кодексом в части взносов на ОПС, ОМС, ВНиМ, а также федеральным законом «Об обязательном социальном страховании от несчастных случаев…» от 24.07.1998 № 125-ФЗ (далее — закон № 125-ФЗ) в части взносов на НС и ПЗ.

Общую информацию о тарифах по взносам на 2018 год и обо всех значимых изменениях ищите в этом материале.

На ставки взносов — их снижение или увеличение — воздействуют различные факторы:

- организационно-правовая форма экономического субъекта — плательщика взносов (юрлицо, ИП и т. д.);

- вид деятельности, где заняты работники, с выплат которых начисляются взносы;

- система налогообложения;

- статус работника, с выплат которого рассчитываются взносы (гражданин РФ, иностранец лицо без гражданства) с учетом того, проживает он или временно пребывает в России.

Далее расскажем, как происходит расчет отдельно по каждому виду взносов.

Взносы на ОПС

Расчет по взносам за 2 квартал 2018 года на обязательное пенсионное страхование осуществляется отдельно по каждому физлицу в общих случаях исходя из ставки 22%.

При достижении облагаемых взносами выплат размера 1 021 000,00 руб. на человека ставка снижается до 10%.

Также сниженная ставка в размере от 0 до 20% может применяться к отдельным категориям плательщиков в зависимости от вида их деятельности.

О пониженных тарифах читайте тут.

Дополнительные страховые тарифы на ОПС должны использовать те плательщики, работники которых имеют право досрочно выйти на пенсию. Обычно такие работники трудятся во вредных или тяжелых условиях труда.

Подробнее о доптарифах читайте здесь.

Размер взносов на ОПС определяется умножением ставки взноса на базу — сумму облагаемых выплат в пользу физлица. Расчет осуществляется нарастающим итогом с начала года.

Взносы на ОМС

Расчет страховых взносов за 2 квартал 2018 года на обязательное медстрахование нужно производить по ставке 5,1%. Налоговый кодекс и здесь предусмотрел перечень льготников, которые освобождены от уплаты данных взносов вовсе и которые исчисляют взносы по ставке 0%, т. е. в принципе также не уплачивают их.

О возможности применения пониженных ставок и перечне плательщиков, имеющих льготы по взносам в ФОМС, можно прочитать в статье.

При исчислении взносов на ОМС — в отличие от взносов на ОПС и ВНиМ — отсутствует предельное значение базы, после которой ставка по взносам уменьшается или становится равной 0. Поэтому рассчитывать взносы на медстрахование необходимо со всех выплат, подлежащих обложению, на протяжении всего календарного года.

Сумма взносов к уплате также определяется путем умножения установленной ставки на базу нарастающим итогом с начала года.

Взносы на ВНиМ

Ставка для расчета данных взносов составляет 2,9%. Предельный размер базы в 2018 году на одного человека, после превышения которого взносы перестают уплачиваться, — 815 000,00 руб.

При исчислении взносов на ВНиМ имеются особенности. Так, сумма взносов, рассчитанная с выплат работникам, может быть уменьшена на суммы:

- больничных по листкам нетрудоспособности (кроме пособия, связанного с несчастным случаем на производстве или профзаболеванием), начиная с четвертого дня болезни;

- пособий, выплаченных в связи беременностью сотрудницы и предстоящими родами;

- разовых пособий женщинам, успевшим встать на учет в ранние сроки беременности;

- единовременных пособий, выдаваемых при рождении ребенка;

- ежемесячных пособий по уходу за ребенком до 1,5 лет;

- социальных пособий на погребение.

Все указанные пособия финансируются за счет средств ФСС.

По взносам на ВНиМ также существуют льготные ставки.

Для кого они предназначены, узнайте из этой статьи.

Взносы на НС и ПЗ

Взносы от несчастных случаев — единственные, которые не регулируются Налоговым кодексом. Для них применяются положения закона № 125-ФЗ.

Ставка взносов на НС и ПЗ определяется видом осуществляемой деятельности и присваиваемым классом профессионального риска. Для этого ежегодно страхователи должны подавать в Фонд соцстраха заявление и справку, подтверждающую основной вид деятельности.

ВАЖНО! Классов риска насчитывается 32, величина ставки варьируется от 0 до 8,5%.

Расчет данных взносов также производится путем умножения ставки на базу. При этом сумма к уплате может быть уменьшена на величину расходов, связанных выплатой работодателем компенсации лицам, получившим травмы на производстве или имеющим профзаболевания.

Перечень выплат, не облагаемых данными взносами, приведен в ст. 20.2 закона № 125-ФЗ.

В какие сроки перечисляются страховые взносы

Датой начисления страховых взносов обычно является последний день месяца, в который формируется вся база для взносов.

Хотя отметим справедливости ради, что зачастую это происходит только в начале следующего месяца, что связано с составлением табеля и нужных приказов отделом кадров и последующей передачей этих документов в бухгалтерию.

А вот перечислить взносы нужно в срок до 15-го числа месяца, следующего за месяцем начисления. Таким образом, во втором квартале 2018 года взносы нужно перечислить:

- до 16 апреля — за март,

- до 15 мая — за апрель,

- до 15 июня — за май.

Взносы, начисленные за июнь, должны быть отправлены в бюджет не позднее 16 июля, а это уже третий квартал.

Сдвиг на 16-е число в обоих приведенных выше случаях происходит по причине попадания последнего дня уплаты на воскресенье.

Подробную информацию о сроках уплаты взносов вы найдете здесь.

Как заполнить отчеты по страховым взносам за 2 квартал 2018 года

Форма расчета по страховым взносам на ОПС, ОМС и ВНиМ (далее — ЕРСВ) и порядок ее заполнения утверждены приказом ФНС России от 10.10.2016 № ММВ-7-11/551@. Отчет за полугодие 2018 года должен быть оформлен и передан в налоговую инспекцию до 30 июля текущего года. Отметим, что данные для заполнения берутся:

- полугодовые, но с выделением данных, относящихся к месяцам последнего квартала отчетного периода — при составлении раздела 1;

- квартальные — при составлении раздела 3.

В отчете должны быть указаны общие выплаты нарастающим итогом с начала года, не облагаемые взносами выплаты и рассчитанные суммы взносов к уплате. Раздел 3 содержит данные персучета — здесь отражены суммы выплат в пользу каждого физлица по отдельности и взносы, рассчитанные с них.

Узнать о том, как рассчитать страховые взносы за 2 квартал 2018 года и заполнить указанный отчет по ним, можно из следующего раздела статьи.

Расчет взносов на НС и ПЗ формируется по форме 4-ФСС (утв. приказом ФСС РФ от 07.06.2017 № 275) и представляется в Фонд соцстраха в срок:

- до 20 июля при сдаче отчета на бумаге;

- 25 июля в случае электронной отправки.

Отчетным периодом для 4-ФСС является полугодие. То есть данные в расчет попадают общие за все 6 месяцев текущего года, но с выделением сумм отдельно по каждому месяцу, входящему в последний квартал отчетного периода.

Сюда также должны быть включены размеры баз, с которых рассчитываются взносы, суммы необлагаемых выплат, величина тарифа и, соответственно, суммы самих взносов, в т. ч. уплаченных.

Форма 4-ФСС содержит данные о расчетах с фондом по состоянию на начало и на конец отчетного периода.

Где можно увидеть образец заполнения расчета

Чтобы облегчить нашим читателям задачу по оформлению ЕРСВ, мы разместили в нашей статье пример заполнения расчета по страховым взносам в ИФНС, сформированного на основании следующих данных.

В ООО «Алиса» общий фонд оплаты труда за полугодие 2018 года составил 250 тыс. руб. Из них:

- за апрель — 40 тыс. руб. (Иванов Н. Н. — 30 тыс., Смирнов А. Р. — 10 тыс. руб.);

- за май — 50 тыс. руб. (Иванов Н. Н. — 30 тыс., Смирнов А. Р. — 20 тыс. руб.);

- за июнь — 50 тыс. руб. (Иванов Н. Н. — 30 тыс., Смирнов А. Р. — 10 тыс. руб.).

Образец расчета по страховым взносам за 2 квартал 2018 года скачайте здесь.

Итоги

Расчет взносов на обязательное соцстрахование производится на последний день месяца — в момент формирования базы по ним. Перечислить их нужно не позднее 15-го числа следующего месяца.

По окончании отчетного периода — полугодия — отчетность по взносам подается в ИФНС (в части взносов на ОПС, ОМС и ВНиМ) и ФСС (в части взносов на НС и ПЗ).

Сроки представления отчетов в каждое из ведомств различаются.

Узнавайте первыми о важных налоговых изменениях

Есть вопросы? Получите быстрые ответы на нашем форуме!

Источник: https://nanalog.ru/raschet-strahovyh-vznosov-za-2-kvartal-2018-goda/

Как рассчитать, когда сдавать и как платить страховые взносы ИП в 2018 года — за себя и за сотрудников

Каждая организационная структура должна оплачивать страховые взносы. Страховые взносы — это обязательные платежи на пенсионное, медицинское и социальное страхование работников и индивидуальных предпринимателей.Такого рода операции принято считать как форма обязательных платежей различного назначения.

В ряды плательщиков также входят индивидуальные предприниматели различных статусов. А это и субьекты предпринимательской деятельности (ПД) и физические лица.

Напоминаем что индивидуальный предприниматель (ИП) — собственник своего дела, поэтому отчисление за пенсию и мед страхование ложится на его плечи.С каждым годом реформа будет изменяется, поэтому стоит отслеживать те или иные корректировки. Какие же страховые взносы ИП в 2018 году будут платить? Читаем ниже.

Страховые взносы ИП в 2018 году

Итак какие же изменения стоит ожидать ? Разберем по пунктам все особенности:

Размер страховых взносов ИП в 2018 году

С этого года произошли кардинальные изменения, а именно, увеличился сам размер взносов и сроки уплаты. Величина отчислений с каждым годом будет расти.

Определимся за что бизнесмен будет платить страховые взносы за себя.

Фиксированные страховые взносы для ИП в 2018 году делятся на два типа:

Их уплачивает предприниматель в любом случае, независимо от того ведет он деятельность и есть ли у него доход.

Для ИП предусматриваются льготы по взносам , согласно законам РФ.

В таблице наглядно изображено как изменяется сумма взносов.

Для удобства можно разделить всю сумму на четыре части и уплачивать по 1/4 каждый квартал. Данный вариант удобен если ИП находится на упрощенной системе, то эти налоги можно брать в уменьшении налога по УСН.

Кроме этих взносов, есть другие, когда предпринимательские доходы превышают 300 тыс. рублей необходимо оплачивать и взносы с доходов. Разберёмся с ними.

Страховые взносы для ИП с доходом свыше 300 000 рублей

Расчет страховых взносов ИП в 2018 году ведется по простой формуле :

Соответственно, если например доход составляет 1 млн. рублей — 300 тыс. рублей и оплачиваем взносы

Также изменились сроки оплаты. Раньше крайний срок — 1 апреля, сейчас до 1 июля. Те взносы которые идут за доходы 2017 года их тоже нужно уплачивать не позднее 1 июля. ( 1 июля выходной, переносится на 2 июля) Схема более чем понятная, соответственно, срок уплаты страховых взносов в 2018 года не позднее 1 июля 2019 года.

Рассмотрим пример:

Бизнесмен Буханкин Б.Б. за 2018 год заработал 800 000 руб. Буханкин работает один. Однако кроме фиксированных налогов Буханкин обязуется оплатить один процент с доходов, так как годовой доход равен 800 000 рублей. Поэтому считаем ( 80000 — 300000) * 1 %. = 5 000 руб

Стоит посчитать общую сумму страховых взносов : 26 545+ 5 840 + 5 000 = 37 387 руб

Первая сумма это фиксированный платёж в ПФР, вторая это оплата в ФФОМС (Федеральный фонд ОМС), а третья сумма как раз полученная у нас сумма налога в ПФР свыше 300 000 рублей.

Это означает что индивидуальный предприниматель должен не позднее вышеуказанных сроков оплатить сумму по страховым взносам 37 387 рублей.

Данный пример подходит когда ИП работает полный год .

Взносы ИП за неполный год

А как быть если, например, индивидуальный предприниматель только зарегистрировался ? Ведь не все регистрируются с начал года: может быть в середине и в конце года. Ответ есть — взносы оплачиваются за неполный год, поэтому расчеты будут другими и можно использовать следующую формулу.

Взять размер взноса за год и разделить на 12 месяцев умножить на количество полных месяцев, которым предприниматель был зарегистрирован, но и плюс если он зарегистрировался не в начале месяца,а скажем в середине, то в расчете используются только те дни где он был зарегистрирован. Обязательно нужно считать и иные взносы.

Поэтому формула будет выглядеть так:

Стоит обратить внимание что при расчете дней включается также день регистрации.

Рассмотрим пример расчёта страховых взносов за неполный год:

Иванов И.И. зарегистрировался 27 июня 2018 года. Данная дата указана в свидетельстве о регистрации ИП. Подытожим расчёт по страховым взносам в 2018 году.

За год Иванов заработал 500 000 рублей. Соответственно взносы превышения они не зависят от срока регистрации, как только размер превысил 300 000 рублей — оплачивается 1% на доходы сверх этой суммы.

Для расчета предпринимателя будет учитываться шесть полных месяцев, а именно с июля по декабрь.

Для расчета фиксированных взносов, надо посчитать пропорционально только те месяцы и те дни когда он был зарегистрирован. для нашего расчета возьмем 6 месяцев и прибавляем то что он зарегистрировался 27 июня , эти также важно учесть, то есть четыре дня.

Рассчитаем сумму уплаты взносов в ПФР:

общая сумма взносов за год это 26 545 руб / 12 * 6 мес = 13 273 руб

оакже посчитаем отдельные взносы за июнь 26 545/*4/3 = 295 руб

Итого за год : 13 273 + 295 = 13586 руб

Рассчитаем сумму оплаты взносов в ФФОМС:

сумма взносов в ФФОМС за 6 полных месяцев 5840/12*6 мес= 2 920 руб

за июнь считаем уже по дням : 5 840 руб /12*4 / 30= 65 руб

Итого на медицинское страхование получается 2920 руб + 65 руб = 2 985 руб

Однако не стоит забывать взносы с доходов, а это разница 200 тыс руб, то есть ( 500000 -300000) * 1 % = 2 000 руб

Подытожим все суммы, Иванов К.К обязуется оплатить сумму страховых взносов для ИП в 2018 году — 18 553 рубля.

Таким образом можно рассчитать взносы если ИП зарегистрировался не с начала года, а также взносы если предприниматель прекратил свою деятельность в середине года.

Формулы достаточно просты и не требуют много времени для расчетов, однако существует калькулятор расчёта страховых взносов ИП 2018 работающий в онлайн-режиме.

Калькулятор страховых взносов

Для того чтобы воспользоваться калькулятором, переходим по данной ссылки — калькулятор страховых взносов и попадаем на страницу калькулятора.

- В поле начала периода выбираем период с которого началась предпринимательская деятельность, или с момента расчётного периода.

- В поле — конец периода, вводим конец расчётного периода за который нужно оплатить страховой взнос.

- В поле доход за выбранный период, вводим полученный доход за данный период и нажимаем на кнопку «Подсчитать платежи»

После расчёта, калькулятор выдаёт нам следующую табличку.

В данной табличке:

- сумма страховых взносов в ПФР при доходе до 300 000 рублей;

- сумма страховых взносов при доходе свыше 300 000 рублей;

- сумма взносов в ФФОМС;

- итоговая сумма страховых взносов за расчётный период.

Вот так работает калькулятор — легко и просто.

Форма расчёта по страховым взносам 2018

Кардинальных изменений в данном пункте не произошло с 2016 года. Сам расчет делится на два вида :

- Электронный. Если у плательщика страховых взносов за предыдущий, отчетный период превысило 25 человек. Расчет в электронном виде предоставляется в едином файле. Адрес расчета по месту жительства ИП. За несвоевременное предоставление расчета начисляется штраф.

- Бумажный. Если среднесписочная численность 25 и менее человек.

По времени распределяет на два три квартала. Более детально рассмотрим ниже.

Расчёт по страховым взносам за 1 квартал 2018

Как обычно заполняется расчетный лист: титульный, затем раздел 1 в том числе подразделы и приложения к нему. Также учитываются расчеты на социальное страхование, форма РСВ, упрощенная система налогообложения. Что касается последнего пункта, то предвиделось сокращение упрощенной системы налогообложения .

Предоставим образец заполнения формы EРСВ .

Сдача расчета за первый квартал 3 мая, однако из-за праздничных дней, отчет переноситься на три дня. Но в мае предоставляется всего лишь восемь полных дней на подготовку

Расчёт по страховым взносам за полугодие (2 квартал) 2018

По сравнению с нынешним годом, расчет за полугодие теперь нужно сдавать в новые сроки . Немного изменились формы, а именно: Расчёт по начисленным-уплаченным страховым взносам (РСВ) 1 по 3

Прежними остались отчетность за три квартала и период сдачи. Сам же период рассчитывается как календарный год и предоставить его нужно налоговой инспекции не позднее 30 июля.

Закон способен влиять на размер штрафа — это от одной тысячи рублей и выше, но сумма не может быть больше 30 %.

Помимо штрафа, худший вариант — блокировка счета. Более детально об этом не расписано в законе, только лишь пояснение что налоговая служба не имеет право блокировать счет по взносам, если показатели по взносам недостоверны.

Также налоговая инспекция не примет расчет за второй квартал если в нем неправильно или с ошибкой указаны заголовки: ФИО, дата рождения и т.д.. Чтобы не было проблем в дальнейшем, нужно заполнять правильно как указано на примере.

Заполнение бланка зависит прежде всего от выплат . Наглядный пример находится в таблице:

Страховые взносы ИП по УСН в 2018

Уменьшить сам начисленный налог можно только на режимах УСН «Доходы» и ЕНВД, а уменьшить налоговую базу, т.е. ту сумму, с которой налог будет рассчитан, можно на УСН «Доходы минус расходы» и на ОСНО.

Как сократить налог УСН для ИП без работников?

Уменьшение налога для ИП без работников, предусматривается по нескольким выплатам, а это прежде всего:

- пенсионные платежи по минимальным ставкам.

- медицинские платежи по минимальным обобьем.

Вся информация по упрощенному налогу описывается в кодексе, но лазейка по уменьшению налоговой пошлины все-таки есть и входит в медицинское страхование, пенсия за себя и в пенсионный фонд + один процент за годовую сумму 300 тысяч рублей

Чтобы не возникало вопросов лучше отобразить пример в таблице, указанной ниже. А формулу расчета будем использовать вот такую:

Как сократить налог УСН для ИП с работниками?

Также есть вариант сокращение налогов по упрощенке. но только не более чем на 50 %. Оплату за себя индивидуальный предприниматель вносить не должен .

Что же касается процентных ставок действующие на бюджетные так и не бюджетные фонды остались нетронутыми с 2017 года . Подробную информацию может рассказать налоговый представитель.

Для того чтобы правильно рассчитать пошлину за отчетный период используется данная формула:

Но к оплате не может быть начислено величина меньше:

К примеру фирма из Санкт- Петербурга действует по УСН и имеет небольшое количество сотрудников. Владелец фирмы ежеквартально уплачивает страховые средства в пенсионный фонд, как указано в таблице и проводим расчет.

Страховые взносы ип на патенте в 2018

Индивидуальному предпринимателю предоставляется право на использование патентной налоговой системы но при определенных основаниях . Страховые взносы уплачиваются во внебюджетные фонды, за штатных работников( для патента не более 15 человек) и за себя.

Для предпринимателя существуют льготы по взносам , согласно законам РФ. Однако величина годовых взносов может колеблется. Как правило выглядят так:

- взнос в размере 26% на ОПС от общей величины без распределения на страховую и накопительную частью;

- взнос 5,1% от общей суммы на ОМС;

- если сумма превышает базовую доходность на пенсионное страхования в размере 300 тыс. рублей, дополнительно выплачивается сумма в 1% на доходы свыше данной суммы.

Отчетность Индивидуального предпринимателя по страховым взносам

Физическое лицо предприниматель, и ИП который не содержит у себя на предприятии дополнительной наемной силы, может не сдавать отчетность по страховым взносам за себя.

Фактически, если ИП является единственным работником в фирме, то он является ФЛП – и должен платить страховой взнос не в налоговую, а в соответствии с частным договором с страховой компанией.

В случае если у индивидуального предпринимателя имеется наемная рабочая сила, то он должен сдавать следующую отчетность за каждого наемного сотрудника. Отчет должен включать все страховые суммы взносов в том числе:

- ПФР – С3В-М – подается в первой половине текущего месяца.

- 4-ФСС –подается не позднее чем через пять дней после С3в-М.

- ИФНС – подается стандартизированный 6-НДФЛ, раз в квартал не позднее чем через месяц после сдачи остаточной отчетности.

- 2-НДФЛ 1 раз в год, не позднее окончания зимнего квартала.

Ответственность предпринимателя при неуплате взносов

В первую очередь стоит упомянуть 199 УК РФ. Т.к. налоговые сборы частично причисляются к налоговым ведомостям. Однако 199-ая грозит индивидуальному предпринимателю только при злонамеренном постоянном уклонении от уплаты страховых взносов на большие суммы. В других случаях при неуплате страховых взносов за сотрудников, можно ожидать:

- Штраф в соответствии ст. 119 НК РФ. Не менее тысячи рублей – но не более 30% от размера страхового взноса.

- При грубом и злонамеренном нарушении правил учета – штрафы размером от 20к рублей в соответствии (ст. 120(3) НК РФ).

- При неправильных расчетах, или недоимке со стороны налоговиков при уплате, возможен штраф в соответствии со (ст. 122 (1) НК РФ). В сумме до 20% от размера неуплаченной суммы.

- При умышленной неуплате – начисляется 40% от размера страхового взноса (ст.122(3) НК РФ).

- Предоставление неполных сведений об изменении рабочего состава на предприятии в ПФР – 500 рублей за каждого сотрудника на предприятии (ст. 17 № 27-ФЗ)

Источник: https://vznos-ip.ru/