Облагается ли премия НДФЛ и как отразить в 2-НДФЛ?

Облагается ли премия НДФЛ — об этом должен знать любой бухгалтер или сотрудник, занимающийся расчетом заработной платы. Вопрос достаточно простой, тем не менее четкий ответ на него требует определенных знаний налогового законодательства.

Удерживается ли подоходный налог с премии?

Какой код дохода НДФЛ у премии?

Удерживается ли подоходный налог с премии?

Как и все выгоды, получаемые физическим лицом в денежной и натуральной форме, согласно ст. 210 НК РФ премия является базой для исчисления НДФЛ.

Поэтому ответ на вопрос, удерживается ли подоходный налог с премии, вполне очевиден. Однако из этого правила есть исключения, закрепленные в п. 7 ст.

217 НК РФ, в частности, отдельные виды премий не включаются в расчет налога (например, за научные открытия, достижения в области культуры и искусства).

Льготы по обложению налогом дополнительных выплат установлены также п. 28 ст. 217 НК РФ. Налогом не облагается та часть выплат, которая не превышает 4 000 руб. за 12 месяцев на 1 работника по каждому из оснований, приведенных в указанном пункте ст. 217.

Облагается ли премия подоходным налогом при расторжении трудового договора с сотрудником? Да, в общем порядке, при этом не имеет значения, по каким основаниям прекращаются трудовые отношения. Об этом говорится в письме Минфина России от 29.09.2014 № 03-04-06/48497.

Подробнее о том, как премия облагается НДФЛ, лучше рассмотреть на примере.

Пример:

Сотрудник получил:

- подарок к юбилею компании, оформленный через дарение — 2 000 руб.;

- материальную помощь в связи с регистрацией брака — 3 000 руб.;

- компенсацию за медикаменты (расходы на лекарства были документально подтверждены) — 2 500 руб.;

- квартальную премию — 3 600 руб.

По итогам периода подоходный налог с премии будет удержан в сумме: 3 600 × 13% = 468 руб., остальные выплаты не попадут под налогообложение. Всего к выплате: 2 000 + 3 000 + 2 500 + (3600 – 468) = 10 632 руб.

Какой код дохода НДФЛ у премии?

Воспользуемся условиями примера, чтобы узнать, каким кодом премия отображается в справке 2-НДФЛ.

Обратившись к приложению № 1 к приказу ФНС России от 10.09.2015 № ММВ-7-11/387@, выясним, что:

- новогодний подарок имеет код 2720;

- материальная помощь — 2760;

- компенсация стоимости лекарств — 2770.

Одновременно для подобных выплат есть и коды для соответствующих вычетов:

- шифр 501 — подарки;

- шифр 504 — лекарства;

- шифр 503 — мат. помощь.

Для премий код зависит от основания выплаты:

- 2000 — за выполнение работы;

- 4800 — по прочим основаниям.

* * *

В большинстве ситуаций премия облагается НДФЛ, однако есть некоторые исключения. В любом случае каждый вид выплат требует четкого документального оформления для устранения возможных разногласий с ФНС.

Источник: https://buhnk.ru/ndfl/oblagaetsya-li-premiya-ndfl-i-kak-otrazit-v-2-ndfl/

Что изменилось в части НДФЛ? Что с формами 2-НДФЛ и 6-НДФЛ

Изменения в части НДФЛ от 25.11.2017 г27 ноября, президентом был подписан ряд законов, при которых вносятся изменения в том числе в НДФЛ, что повлияет на заполнение отчетности.

Федеральный закон №335 – ФЗ.

Правопреемство по предоставлению отчетности за реорганизационную организацию. Агент, если он ликвидируется, как правило, должен сдать отчетность до момента ликвидации, правопреемник сдать не мог.

В 335 законе внесены изменения, что правопреемник может сдать отчетность по форме 2-НДФЛ, т.е. НДФЛ за ликвидируемую организацию.

ФЗ-354 Изменение порядка исчисления и уплаты НДФЛ в отношении выигрышей в лотерею – налоговое агентирование по сумме, превышающей 15.000 рублей. То есть, организаторы лотерей, являясь налоговыми агентами, будут удерживать налог с выигрышей, превышающих 15.000 рублей. Если выигрыш до 15.000 рублей, то гражданин, получивший такой выигрыш, как и раньше, декларирует самостоятельно.

ФЗ – 333 Налогообложение матвыгоды по кредитам (взаимозависимость, матпомощь, встречное обязательство). Уточняет налогообложение с получения дохода в виде материальной выгоды по кредитам.

То есть, экономия на процентах при взятие какого-либо кредита, либо маленький процент при размещении вклада в кредитных организациях.

С 1 января 2018 года такой доход будет определяться только, если лица являются взаимозависимыми, если такой кредит выдается в виде материальной помощи, либо идет зачет встречных обязательств.

ФЗ-342,346 Компенсация обманутым дольщикам не облагается НДФЛ. Технические правки в ст. 217 и ст. 219 НК.

Как повлияли изменения на форму 6-НДФЛ

Во-первых, в части правопреемства ФЗ-335 несет за собой изменение в отчете 6-НДФЛ.

Будет меняться титульный лист, в частности добавлены строки для заполнения по форме реорганизации, блок представителя и небольшие изменения в блоке реквизитов доверенности.

Все только для того, чтобы правопреемник смог сдать отчетность по новой форме с указанием своих данных. Поэтому, данное изменение коснется узкого круга компаний.

Во-вторых, учитывая то обстоятельство, что закон вышел у нас очень поздно, практически в конце года, и формы раньше поменять не было возможным, а меняются только сейчас, действовать будет две формы 6-НДФЛ. То есть, та, которая есть на сегодняшний день и новая форма с учетом новых изменений для правопреемства.

Как повлияли изменения на форму 2-НДФЛ

В 2-НДФЛ форма так же претерпит изменения, при чем не только связанные с правопреемством.

Для правопреемства изменен блок реквизитов налогового агента, добавлена строка – форма реорганизации и блок реквизитов подписанта.

Так же, поменялся блок реквизитов физического лица, убран адрес места жительства налогоплательщика. Сделано для упрощения заполнения, так как данный реквизит в налоговых органах нигде не используется.

Что касается 4 раздела блока вычетов. Ушли инвестиционные вычеты, теперь будут отражаться в разделе 3 справки.

Вот такие небольшие изменения нас ждут в 6-НДФЛ и 2-НДФЛ.

Произошли изменения в кодах доходов, а именно добавляются новые коды.

«2013» Сумма компенсации за неиспользованный отпуск. Сегодня данная сумма компенсации отражалась по коду 4800. Но вот решили сделать свой собственный код для данного вида дохода.

«2014» Сумма выплат в виде выходного пособия. Эта сумма, которая превышает трехмесячный размер среднего заработка, либо шестимесячного в районах крайнего севера. Теперь эта дельта, которая отражалась по коду 4800, будет отражаться по конкретному коду 2014.

«2301» Отдельным кодом отражается теперь сумма штрафов и неустойки, выплачиваемые организацией на основании решения суда. Было так же под кодом 4800, теперь код 2301. Аналогичная ситуация и с кодом 2611 и 3023.

Так как коды введены в конце года, налоговая не будет требовать переделывать документы за 2017 год. Поэтому, если не успели сделать перекодировку, то сдаете со старыми кодами, это ошибкой не будет.

Премии. Даты фактического получения дохода.

Далее, что касается даты фактического получения дохода по премиальным. Министерство Финансов у нас, наконец-то поставило точку в этом вопросе 29.09.2017, какую дату фактического получения дохода брать. Если премия связана с оплатой труда, и она выплачивается за конкретный месяц, то действуем по аналогии заработной платы.

Это последняя дата месяца, за который начислена премия. Что касается премий, у которых нет конкретного месяца: квартальные, годовые, разовые. Дата фактического получения дохода день, когда деньги выдали из кассы или перечислили со счета компании на карту работника, т.е. дата в дату.

Обособленные подразделения

Итак, на что обратить внимание при заполнении годового отчета 6-НДФЛ. Это то, о чем мы с вами говорим уже второй год, налоговые агенты путаются в предоставлении отчетности организации, имеющие обособленные подразделения.

Изменений пока никаких нет, и не планируется, поэтому отчет должен подаваться по каждому обособленному подразделению. То есть, все три действия: уплата НДФЛ, предоставление 2-НДФЛ и предоставление 6-НДФЛ идут в одну точку, по каждому обособленному подразделению, если даже все эти подразделения зарегистрированы на территории одного налогового органа.

Источник: https://okssoft.ru/blog/s_vasilieva/izmeneniya-po-ndfl-praktika-primeneniya-ozhidaemye-izmeneniya/

Справка по форме 2-НДФЛ | Образец + Инструкция 2018

2-НДФЛ – официальный документ о доходах физического лица, полученных от конкретного источника (обычно, организации или ИП) и удержанном с этих доходов налоге на доходы физических лиц.

Организации и индивидуальные предприниматели представляют справки только в случае выплаты доходов наемным работникам и другим физ лицам. Примечание: в отношении себя ИП справки по форме 2-НДФЛ не составляют.

Представлять справки обязаны как в налоговую инспекцию, так и своим сотрудникам.

Работникам 2-НДФЛ выдается в течение трех рабочих дней с подачи заявления о выдаче справки.

Справка может понадобиться при увольнении и переходе на другую работу, оформлении налоговых вычетов, подаче заявки в банк на получение кредита, при обращении за получением визы в значительную часть стран, обращении за пенсией, усыновлении ребенка, подаче документов на оформление различных льгот и т.д.

Сроки сдачи

В налоговую справки предоставляются один раз в год:

- не позднее 1 апреля (до 2 апреля 2018 года, т.к. 1 число – выходной);

- до 1 марта при невозможности удержать НДФЛ (справки с признаком 2, см. инструкцию ниже).

Сведения о доходах неработающих в фирме

В следующих распространенных случаях мы должны подать сведения о доходах по лицам, неработающим в компании:

- фирма оплатила работы/услуги по договорам подряда;

- ООО выплатило дивиденды участникам;

- было арендовано имущество у физического лица (например, помещение или автомобиль);

- были вручены подарки стоимостью более 4 000 руб.;

- оказана материальная помощь неработающим в организации / ИП.

Когда не надо сдавать 2-НДФЛ

Не возникает обязанности подавать 2-НДФЛ, когда:

- приобретены недвижимость, автомобиль, товары у физического лица;

- стоимость врученных компанией подарков менее 4 000 руб. (при отсутствии других выплачиваемых доходов);

- был возмещен вред здоровью;

- оказана материальная помощь близким родственникам умершего работника/работника, вышедшего на пенсию из организации или самому работнику/вышедшему на пенсию работнику в связи со смертью членов его семьи.

В каком формате подавать 2-НДФЛ

1) Если число заполненных для налоговой справок 25 и более, мы должны передавать 2-НДФЛ по телекоммуникационным каналам связи (через интернет), для чего должен быть заключен договор со специализированной организацией (оператором электронного документооборота между налогоплательщиками и инспекциями).

Список операторов можно посмотреть на сайте налоговой службы. Также для подачи справок можно воспользоваться сайтом ФНС.

2) При меньшем количестве подать справки можно в бумажном виде – принести лично или отправить по почте.

При подаче 2-НДФЛ в бумажном виде также составляется Реестр сведений о доходах – сводный документ с данными о нанимателе, общем количестве справок и таблицей из трех колонок, в первой из которых проставляются номера предоставляемых в налоговую справок, во второй указывается ФИО сотрудников, в третьей проставляются даты их рождения.

Также в реестре отражается дата представления в налоговый орган справок, дата принятия и данные сотрудника налоговой, принявшего документы. Заполняется реестр всегда в 2-х экземплярах.

Актуальная форма реестра приведена в приказе ФНС России от 16 сентября 2011 г. № ММВ-7-3/576@.

При подаче через интернет реестр сформируется автоматически и отдельно составлять документ нам не нужно.

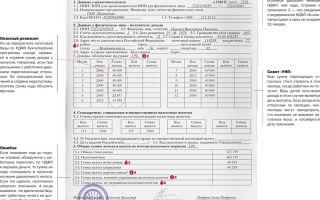

Инструкция по заполнению справки 2-НДФЛ

Указываем:

- год, за который составлена 2-НДФЛ;

- порядковый номер справки;

- дату составления.

Указывается значение:

- «1» – во всех случаях, когда НДФЛ был удержан, если справку подает налоговый агент («3» – если форму по этим же основаниям подает правопреемник организации или ее ОП);

- «2» — когда удержать НДФЛ не было возможности, если документ представляет налоговый агент («4» – если бланк по такому же основанию подает правопреемник).

Важно: срок предоставления в налоговую справок с признаком 1 и признаком 2 различен:

- справки с признаком 1 подаются до 1 апреля включительно,

- справки с признаком 2 (когда удержать налог не было возможности) – не позднее 1 марта.

Необходимость предоставления 2-НДФЛ с признаком 2 может возникнуть в таких распространенных случаях, как:

- вручение человеку, не являющемуся работником компании, неденежного подарка стоимостью больше 4000 руб.;

- оплата проезда и жилья представителям контрагентов;

- прощение долга уволившемуся сотруднику.

Следует иметь в виду, что подача справки с признаком 2 не отменяет обязанности подачи справки с признаком 1 по тому же получателю дохода.

Графа «Номер корректировки»

Когда справка представляется в первый раз, проставляется “00”. Если мы хотим исправить сведения из предоставленной ранее справки, в графе указывается значение больше предыдущего на единицу – 01,02 и т.д.

Если представляется аннулирующая справка взамен поданной ранее, указывается «99».

Примечание: при заполнении корректирующего документа правопреемник налогового агента должен указать номер справки, представленной ранее реорганизованной компанией, и новую дату составления.

Код налоговой инспекции, в которой организация или ИП состоит на учете

Можно узнать на сайте ФНС через этот сервис).

Раздел 1

ОКТМО – это Общероссийский классификатор территорий муниципальных образований. Код можно посмотреть на сайте налоговой службы в этом сервисе).

ИП на ЕНВД и ПСН указывают ОКТМО по месту ведения деятельности в отношении своих наемных работников, занятых в данных видах бизнеса.

Правопреемник налогового агента заполняет ОКТМО по месту нахождения реорганизованной компании (ОП).

Выписываются из свидетельства о постановке на учет в налоговой. В 2-НДФЛ по сотрудникам обособленных подразделений указываются ОКТМО и КПП данных подразделений. Индивидуальные предприниматели КПП не указывают.

Если справку сдает правопреемник налогового агента, заполняется ИНН/КПП правопреемника.

Указывается сокращенное (в случае его отсутствия – полное) наименование организации (ФИО предпринимателя).

Если справка представляется правопреемником, следует указать наименование реорганизованной фирмы (ОП).

Коды реорганизации (ликвидации)

В поле «Форма реорганизации» указываются коды реорганизации (ликвидации) юрлица (ОП):

| Код | Наименование |

| 1 | Преобразование |

| 2 | Слияние |

| 3 | Разделение |

| 5 | Присоединение |

| 6 | Разделение с одновременным присоединением |

| Ликвидация |

В поле ИНН / КПП заносятся коды реорганизованной компании (ОП).

Если справка подается не за реорганизованное юрлицо (ОП), данные поля не заполняются.

В случае, когда в заголовке справки указан признак «3» или «4», данные поля должны быть заполнены в установленном порядке.

Раздел 2

Указывается кодом от 1 до 6:

Код 1 – для всех налоговых резидентов РФ (лиц, находящихся на территории РФ 183 и более календарных дней в течение 12 месяцев, идущих подряд), а в отношении пробывших менее 183 дней указываются следующие коды:

- 2 – когда получатель дохода не резидент и не попадает под другие коды;

- 3 – если мы пригласили на работу высококвалифицированного специалиста;

- 4 – если наш сотрудник участник программы по переселению соотечественников;

- 5 – если сотрудник принес справку о признании беженцем или о предоставлении временного убежища в РФ;

- 6 – когда наш работник принят на основании патента (иностранные работники из стран, гражданам которых не требуются въездные визы в РФ, за исключением входящих в Таможенный союз. Например, граждане Азербайджана, Таджикистана, Узбекистана, Украины, временно пребывающие в России, для права на работу у юридических лиц и ИП обязаны получать патенты).

Статус мы определяем на конец года, за который подаются сведения. Т.е. если работник стал резидентом в течение года, в графе «Статус налогоплательщика» проставляем цифру 1. Это не применяется только к заполнению справок по работающим на основании патента (по ним всегда код 6).

Если 2-НДФЛ оформляется до окончания года – статус указывается на дату составления документа.

Указывается в соответствии с ОКСМ (Общероссийским классификатором стран мира). Например, для граждан России это код 643. Коды для других стран смотрите по этой ссылке.

Код документа, удостоверяющего личность

Указывается по справочнику «Коды видов документов, удостоверяющих личность налогоплательщика» (см. таблицу ниже). Обычно это коды 21 (паспорт гражданина РФ) и 10 (паспорт иностранного гражданина). Далее указывают серию и номер документа.

| Код | Наименование документа |

| 21 | Паспорт гражданина Российской Федерации |

| 03 | Свидетельство о рождении |

| 07 | Военный билет |

| 08 | Временное удостоверение, выданное взамен военного билета |

| 10 | Паспорт иностранного гражданина |

| 11 | Свидетельство о рассмотрении ходатайства о признании лица беженцем на территории Российской Федерации по существу |

| 12 | Вид на жительство в Российской Федерации |

| 13 | Удостоверение беженца |

| 14 | Временное удостоверение личности гражданина Российской Федерации |

| 15 | Разрешение на временное проживание в Российской Федерации |

| 18 | Свидетельство о предоставлении временного убежища на территории Российской Федерации |

| 23 | Свидетельство о рождении, выданное уполномоченным органом иностранного государства |

| 24 | Удостоверение личности военнослужащего Российской Федерации |

| 91 | Иные документы |

Разделы 3-5

Показатели (кроме НДФЛ) отражают в рублях и копейках. Сумма налога округляется по правилам арифметики.

Если мы выплачивали доходы, не облагаемые НДФЛ в полном объеме (перечень таких доходов приведен в статье 217 НК РФ), суммы таких доходов в 2-НДФЛ мы не включаем.

Например, в 2-НДФЛ не отражаются:

- пособия по беременности и родам и по уходу за ребенком до 1,5 лет;

- выплата увольняемому сотруднику выходного пособия в размере не более трех месячных заработков;

- единовременная выплата при рождении ребенка в размере до 50 000 руб.

Раздел 3

Он включает данные:

- о доходах, облагаемых налогом по одной из ставок (13, 15, 30, 35%);

- о налоговых вычетах, применимых к данным видам доходов (в частности, суммы, не облагаемые НДФЛ).

Полученные доходы отражаются в хронологическом порядке с разбивкой по месяцам и кодам доходов.

Доходы работника облагались по разным ставкам – как заполнять?

Если в течение года одно лицо получило доходы, попадающие под налогообложение по разным ставкам, заполняется одна справка, содержащая разделы 3 – 5 для каждой из ставок. Т.е. все доходы работника, независимо от вида дохода, должны попасть в одну справку.

Если все данные не помещаются на одном листе, заполняем вторую страницу справки (фактически у нас будет 2 заполненных бланка 2-НДФЛ с одинаковым номером).

На второй странице указывается номер страницы справки, заполняется заголовок «Справка о доходах физического лица за ______ год № ___ от ___.___.___» (данные в заголовке, включая номер, такие же, как на первой странице), вносятся данные в разделы 3 и 5 (разделы 1 и 2 не заполняются), заполняется поле «Налоговый агент» (внизу документа). Подписывается каждая заполненная страница.

Коды доходов и вычетов

Коды доходов и вычетов устанавливаются приказами ФНС (последние изменения в кодах утверждены приказом от 22.11.2016 № ММВ-7-11/633@).

Полный перечень кодов по доходам смотрите здесь. Но чаще всего придется указывать следующие коды:

- 2000 – заработная плата;

- 2002 – премия;

- 2012 – отпускные;

- 2300 – оплата больничного.

Наиболее употребляемые вычеты для данного раздела:

- 501 – вычет из стоимости подарков (до 4000 руб. в год);

- 503 – вычет из материальной помощи (до 4000 руб. в год).

Полный перечень кодов по вычетам смотрите здесь.

При отсутствии суммовых показателей в графах справки проставляется ноль.

Зарплата за декабрь выплачена в январе – как отразить?

В справке доходы отражаются в месяце, в котором такой доход считается фактически полученным по нормам Налогового кодекса. Например:

Отпускные

Источник: https://nalog-spravka.ru/spravka-2-ndfl.html

Код дохода в 2-НДФЛ: больничный, зарплата, дивиденды, отпускные, премии

Каждый предприниматель или юридические лица в виде организаций обязаны, как налоговые агенты, отчислять за своих работников налоги с заработной платы, а также рассчитывать положенные им вычеты. В обязанность предпринимателей и юридических лиц также входит выписка и выдача сотрудникам справки 2-НДФЛ.

Понятие и особенности

Чтобы правильно оформить выплачиваемые в бюджет необходимые налоги на полученные доходы необходимо соблюдать требования ФНС по оформлению справок и применению в них специальных кодов для классификации.

Данный вид справок был принят Приказом ФНС России 30 ноября 2015 года № ММВ-7-11/485@. Он включает в себя данные о выданных доходах в отчетный период, с которых удержали подоходный налог.

В третьем разделе справки указываются данные о доходах, начисленных и выплаченных сотруднику. Для того, чтобы упорядочить учет доходов были введены специальные коды, согласно которым нужно вносить сведения в справку. Они имеют четырехзначную цифру, которая указывает на конкретный вид предполагаемого дохода. Кодов достаточно много, но не все они используются часто бухгалтерами.

В 2017 году заполняя данные по доходам и возможным вычетам всем работодателям необходимо учитывать новые правила по выписке справки. Они прописаны в приказе ФНС России, который вышел в свет 22 ноября 2016 года. В этот документ записаны все изменения в возможные коды вычетов и доходов. Все эти новшества вступили в законную силу с 26 декабря 2107 года.

Форма 2-НДФЛ с кодами дохода

Часто используемые коды дохода в 2-НДФЛ

Существует специальный справочник, который может использовать бухгалтер при заполнении справки 2-НДФЛ. Если заглянуть в него, то можно увидеть, что перечень кодов достаточно объемный и многие коды применяются на практике не всегда, а только при некоторых особых обстоятельствах.

- А в основном, используемых кодов не так уж и много. Например, возьмем код 2000. В графу этого кода необходимо вносить сведения о начисленной и выданной сотрудникам заработной плате за прошедший отчетный период. Независимо от занимаемой должности данные должны быть внесены именно под этим кодом.

- Следующий код 2012 заполняется данными о полученных отпускных вознаграждениях.

Как правило, эти два кода наиболее распространены среди бухгалтерского учета. И для многих являются основными видами применяемых на практике, так как других видов доходов в организации просто не бывает.

- Но в 2017 году к перечню применяемых кодов добавились некоторые их виды, применяемых при начислении денежного вознаграждения, которое должно быть выплачено из полученной прибыли организации (код 2003).

- А также необходимо учитывать отдельный вид кода для премии, которая выдается работнику за полученные производственные успехи (код 2002). Сюда не включаются суммы, полученные за счет чистой прибыли компании, а также за счет целевого назначения финансовых средств. Эти сведения стоит относить к коду 2003.

- Кроме этого в списке новых кодов можно найти номера кодов, применяемых при отражении операций касающихся ценных бумаг и производных финансовых инструментов. К таковым относятся коды с 1544 по 1549, а также с 1551 по 1554.

Группы кодов для бухгалтеров

Работники бухгалтерии, заполняющие справки 2-НДФЛ используют на практике справочник, в который включены абсолютно все виды кодов. Такой справочник должен быть всегда под рукой, чтобы экономить время при выписке подобных документов. В нем предусматриваются сведения об основных группах кодов, благодаря которым можно выяснить какой именно код необходимо использовать бухгалтеру.

Рассмотрим коротко сведения об основных группах:

- 10 – Суммы дивидендов и процентные платежи по долговым обязательствам;

- 11 – итоговые суммы по ипотеке;

- 12 – выплаты страхового характера, в том числе и выкупные. В этой группе применяя код 1240 должно быть внесено количество пенсионных средств, выплаченных негосударственным пенсионным фондом;

- 13 – количество полученных доходов благодаря авторскому праву;

- 14 – прибыль от сдачи в аренду любого имущества;

- 15 – прибыль, полученная от продажи ценных бумаг, акций, которые могут содержаться в уставном капитале организации;

- 20 – заработная плата сотрудников и руководящих работников, полученная как по текущим трудовым договорам, так и по другим соглашениям. Сюда же относятся и выплаты по отпускным, кроме выплат по авторскому праву;

- 22 – авторские или наследственные вознаграждения за вклад в культурное и творческое произведение;

- 23 – больничные листы;

- 24 – прибыль, полученная от сдачи в аренду трубопроводов, сетей, а также автотранспорта;

- 25 – выплаченные работодателем средства за услуги или работы, в том числе и в натуральном виде;

- 26 – средства, полученные в виде материальной выгоды;

- 27 – выданная сотрудникам материальная помощь, в том числе в связи со сложным материальным положением, при выходе на заслуженный отдых по возрасту, при наступлении заболевания, повлекшего инвалидность, а также в связи с выдачей призов или подарков;

- 28 – дивиденды по векселям;

- 29 – разница по валютному курсу;

- 30 – сведения по выигранным суммам в лотерею или при применении других игровых приспособлений. Также здесь можно учитывать данные о доходах, принятых по вкладу, также и пенсионному;

- 40 – прочие доходы, не входящие ни в одну из перечисленных групп.

В данном перечне учтены практически все виды доходов, по которым необходимо вести учет. Но есть некоторые нюансы. Если все-таки вы не нашли в перечне справочника нужный вам код, то в данном случае его необходимо учитывать в иных доходах, по коду 4800.

К частично облагаемым налогом относятся доходы, полученные в качестве материальной помощи, подарков, если стоимость их превышает 4 тысячи рублей. Все, что получено стоимостью меньше четырех тысяч рублей налогом не облагается и в справку не вносится.

Справка 2-НДФЛ: где скачать, как заполнить, где взять коды доходов- все это описано в видео ниже:

Источник: https://uriston.com/kommercheskoe-pravo/nalogooblozhenie/ndfl/1-i-2/kod-dohoda.html

Ндфл с премии — какие облагаются налогом, порядок и сроки уплаты, отражение в отчетности организации

Премирование в компании производится с целью поощрения работников. Такие вознаграждения относятся к доходам сотрудника, поэтому согласно налоговому законодательству необходимо платить НДФЛ с премии. В 2017 году изменился порядок начисления и уплаты подоходного налога. Бухгалтерам необходимо учитывать эти изменения во избежание штрафных санкций.

Облагается ли премия налогом

Трудовой кодекс содержит обязательное требование к работодателям заключать трудовые договоры со всеми сотрудниками. В условиях необходимо прописывать за что и в каком порядке будет поощряться работник.

Возможно описать систему премирования сотрудников в коллективном договоре, но его заключение не является обязательным.

По законодательству поощрительные выплаты относятся к доходам, поэтому они облагаются страховыми взносами, а также производится удержание НДФЛ с начисленной премии.

По назначению и присвоению кода в отчете по форме 2-НДФЛ премиальные выплаты различают:

- производственные (код 2002);

- не связанные с результатами компании (код 2003).

Налогообложение премий не зависит от вида вознаграждений и включает: начисление страховых взносов и удержание НДФЛ. Производственные поощрения выплачиваются при достижении конкретных результатов. Премирование проводят:

- за достигнутые результаты в работе, на производстве;

- за высокое профессиональное мастерство;

- за внедрение новшеств, которые способствовали повышению эффективности работы.

Поощрения работников в виде разовых премий, которые выплачиваются на основании приказа и не связаны с результатами деятельности компании, относят к нетрудовым. Такие вознаграждения могут быть приурочены к:

- праздничным датам (Новому году, 8 Марта, 9 Мая);

- профессиональным праздникам (дню медицинского работника);

- годовщине образования компании;

- юбилею сотрудника.

Работодатели обязаны начислять подоходный налог на премию сотрудника и страховые взносы, потому что все вознаграждения – трудовые и непроизводственные – являются доходом физических лиц и подлежат налогообложению на общих основаниях. По этой причине все поощрительные вознаграждения выплачиваются работникам за минусом НДФЛ. В статье 217 пунктом семь НК РФ предусмотрено исключение. Не удерживается подоходный налог с премии, которую относят к бюджетной:

- международной;

- иностранной;

- российской общегосударственной.

Награждают за значимые достижения в области:

- науки;

- техники;

- образования;

- культуры;

- туризма;

- СМИ;

- литературы и искусства.

Перечень льготных премий указан в Постановлении Правительства РФ от 06.02.2001 года. Не облагаются подоходным налогом денежные вознаграждения, которые присуждаются должностными лицами субъектов Российской Федерации. На региональном уровне составляется свой перечень премий, для которых не предусмотрено обложение налогом на доходы физических лиц.

Облагается ли премия НДФЛ в сумме до 4000 рублей

Не нужно работодателю удерживать НДФЛ с премии, если ее размер составляет 4000 рублей и выполнено два условия:

- вся сумма оформлена как подарок к праздничной дате;

- составлен и подписан договор дарения денежных средств сотруднику.

Во избежание налогообложения необходимо правильно отобразить вознаграждение в отчетности по форме 2-НДФЛ:

- выплаченное денежное поощрение обозначается кодом доходов 2720 (подарки);

- возле суммы вычета, который равняется размеру вознаграждения, проставляется код 501 (вычеты из подарков).

Порядок начисления и удержания налога на доходы физических лиц

При поощрительном вознаграждении сотрудников у юридического лица или индивидуального предпринимателя – агента возникает обязательство исчисления, удержания НДФЛ с премии и перечисления в бюджет.

В 2017 году произошли изменения в порядке уплаты подоходного налога. Существуют отличия в начислении и удержании НДФЛ с трудовых премий и с непроизводственных поощрительных выплат.

Источники премиальных выплат на предприятии

Положительным моментом премирования сотрудников является возможность отнесения к расходам на оплату труда:

- всей суммы поощрительных выплат;

- начисленных на вознаграждение страховых взносов.

Уменьшить прибыль организации на сумму премиальных выплат и страховых взносов согласно Налогового Кодекса можно не во всех случаях. Существует два варианта:

- Производится премирование за трудовые достижения. Источником формирования таких выплат и начисленных взносов является прибыль. Стоит позаботиться о документальном подтверждении того, что поощрительное вознаграждение является частью системы оплаты труда. Основания начисления и размеры выплат необходимо прописать в трудовом договоре, Положении о системе премирования.

- Непроизводственное премирование. Согласно Налогового кодекса вознаграждение, которое не связано с результатами деятельности компании не может увеличивать ее расходы. Проведенные выплаты на основаниях, не предписанных в трудовом договоре не уменьшают базу при налогообложении прибыли. Не могут быть включены в состав расходов вознаграждения, выплаченные за счет целевых поступлений или специальных фондов.

Налоговая ставка

Размер налоговой ставки зависит от статуса физического лица. Для резидентов удержанный НДФЛ с премии составляет 13%. Для нерезидентов возможны следующие варианты:

- При отсутствии особого статуса налогообложение проводится по ставке 30%.

- При наличии особого статуса размер НДФЛ с трудовой премии составляет 13%.

На общих основаниях – по ставке 13% происходит налогообложение трудовых доходов нерезидентов, если они:

- осуществляют деятельность по патенту;

- являются высококвалифицированными специалистами;

- являются участниками государственной программы по переселению в РФ;

- признаны беженцами из иностранных государств;

- являются членами экипажей судов, которые ходят под флагами РФ.

Сроки уплаты

Необходимо соблюдать сроки уплаты НДФЛ в бюджет, потому что при нарушении будут применены штрафные санкции. По законодательству датой удержания считается день фактической выплаты дохода, а перечислять средства необходимо на следующий рабочий день. За неуплату или нарушение сроков перечисления НДФЛ предусмотрен штраф в размере от 20 до 40% суммы недоимки.

Как отражается налог с премии работника в отчетности

Порядок включения премиальных доходов зависит от их вида. Необходимо учитывать следующие нюансы:

- Датой получения ежемесячных стимулирующих выплат считается последний день месяца, за который проведено премирование сотрудника.

- Квартальные и годовые премирования включают в последний день месяца, в котором выдан приказ.

- Непроизводственные доходы, выплаченные к праздничным датам, юбилеям, профессиональным праздникам нужно учитывать в день фактической выплаты.

Форма 2-НДФЛ

Справка по форме 2-НДФЛ содержит данные о доходах физического лица за отчетный период. Она включает следующие разделы:

- Данные об агенте.

- Данные о физлице.

- Построчно проставляется сумма доходов за месяц и соответствующий им код. Производственные премиальные выплаты учитываются под кодом 2002, а непроизводственные проставляются отдельно под кодом 2003. Они отображаются за месяц, в котором был получен доход сотрудником.

- Социальные, стандартные, имущественные, инвестиционные вычеты. Заполняются соответствующие графы, если такие основания есть у физлица.

- Общая сумма выплаченного дохода: начисленного, удержанного, перечисленного НДФЛ (последние цифры должны быть одинаковыми).

Справка по форме 6-НДФЛ

Данный вид отчетности предусмотрен для отображения общих сумм выплаченных доходов, удержанных из них и перечисленных НДФЛ. Справка содержит разделы:

- Первый раздел содержит обобщенные данные о доходах (графа 020), НДФЛ (графа 040), которые отображаются нарастающим итогом за отчетный период. В графе 060 проставляется общее количество физических лиц, получивших выплаты.

- Во втором разделе приводятся данные о сумме выплаченных доходов и удержанных НДФЛ по датам.

Ежемесячные премиальные вознаграждения, которые были получены сотрудником вместе с зарплатой, отображаются единым блоком с доходами по оплате труда. Во всех других случаях они показываются отдельным блоком. Во втором разделе по премиальным выплатам заполняются следующие графы:

- 100 – указывается последний день месяца, за который начислена ежемесячная премия; последний день месяца, в котором был издан приказ о назначении квартального или годового премирования; дата выдачи непроизводственного денежного поощрения;

- 110 – дата фактической выплаты вознаграждения и удержания НДФЛ;

- 120 – дата перечисления налога, следующий рабочий день за датой получения выплаты;

- 130 – сумма выплаченного поощрительного вознаграждения;

- 140 – размер удержанного и перечисленного НДФЛ.

Видео

Источник: https://onlineadvice.ru/4551-ndfl-s-premii.html