Страховые взносы в 2017 году для ИП на УСН без работников

Подходит к завершению первый квартал 2017 года, поэтому самое время задуматься об уплате страховых взносов на обязательное пенсионное и медицинское страхование. Сроки уплаты взносов в этом году ничем не отличаются от предыдущих лет, а увеличение размера взносов, думаю, никого не удивило.

Безусловно, стоит отметить, что за сбор наших взносов теперь отвечает Налоговая, а не Пенсионный, поэтому отныне мы платим именно им. В связи с этим поменялись и все КБК для уплаты страховых взносов с 2017 года.

Но об этом в отдельной заметке «Новые КБК для уплаты пенсионных взносов для ИП в 2017 году «.

Внимательно! В связи с тем, что отныне фиксированные платежи находятся полностью в юрисдикции ИФНС, во всех платежных документах необходимо в качестве получателя будет указывать ваш Налоговый орган. И, повторюсь, новые КБК.

Но давайте вернемся к

величине страховых взносов для ИП на УСН без работников в 2017 году.

Взносы выросли, поскольку вырос и размер МРОТ, исходя из которого они и рассчитываются.Поэтому в 2017 году мы платим:

23 400 руб. 00 коп. на обязательное пенсионное страхование

и

4 590 руб. 00 коп. на обязательное медицинское страхование.

Итого всего за год 27 990 руб. 00 коп.

Фиксированные взносы ИП в 2017 году за себя включают в себя две составляющих: 1. Страховые взносы, рассчитанные по действующим ставкам и МРОТ:- на обязательное пенсионное страхование- на обязательное медицинское страхование2.

Страховые взносы в объеме 1% от размера превышения дохода ИП сверх 300 000 руб.

Т.е. по первому пункту взносы оплачиваются в обязательном порядке, если Вы являетесь зарегистрированным ИП, по второму — только, если Ваш доход за год превысил сумму в 300 000 рублей.

Формула расчета этого взноса: (Годовой доход — 300 000) х 1%.

Сроки уплаты взносов в 2017 году для ИП на УСН без работников.

Всю сумму фиксированных взносов необходимо оплатить до 31 декабря 2017 года.

Оплату можно осуществить одной суммой в любое время до окончания указанного срока. Либо же разбить платежи «поквартально», что позволить уменьшать налоговые платежи также ежеквартально.Тогда мы платим ежеквартально (до конца квартала, т.е. до 31 марта, до 30 июня, до 30 сентября, до 31 декабря) по

1 147 руб. 50 коп. (медицинское страхование)

и

5 850 руб. 00 коп. (пенсионное страхование).

Чем это удобно? Если Ваш доход невелик, то и ежеквартальный налог небольшой, и вы сможете его полностью «закрыть вычетом» страховых взносов. Т.е.

оплатив четверть взносов до конца квартала, вы сможете эту сумму вычесть из обязательного ежеквартального налогового платежа. А если оплатите взносы одним платежом в конце года, то и зачесть сможете лишь в налог за 4 кв.

2017 года (а налоги мы обязаны платить по завершению каждого квартала, а вовсе не один раз в год).

Еще раз отмечу! В каком отчетном периоде произвели оплату (в каком квартале), за такой период и можете зачесть. Не «до» и не «после»: оплатили взносы во 2 квартале, значит, вычитаем именно из налога за 2 квартал.

Этот принцип зачета важно помнить также при расчете 1% на сумму дохода за год свыше 300 тыс. рублей. Ведь и этот взнос можно платить частями и также вычитать из налога.

Срок уплаты 1% — до 1 апреля 2018 года.

Если хотите, рассчитывайте его предварительно, зная примерно ваши доходы за год, и платите частями — поквартально. И вычитайте эти взносы из ежеквартальных налоговых платежей. Последний платеж у вас будет уже, конечно, в 2018 году, когда вы точно будете знать весь ваш годовой доход.

Эту сумму после уплаты, вы уже зачтете за 1 квартал 2018 года.

Внимательно! Предпринимателю разрешается уменьшить рассчитанный размер налога на полную сумму выплаченных взносов в ПФР и ФОМС, а также на взносы, которые перечисляются с дохода полученного больше 300 т. р.

, если это ИП на УСН «Доходы» без работников!

Ответственность за неуплату страховых взносов

В случае, когда предприниматель не произвел оплату взносов вообще, или произвел с опозданием (позднее 31 декабря 2017 года), на него налагается штраф. Он будет составлять 20% от объема не выплаченной суммы.

При этом, если при проведении проверки будет доказано, что перечисление не было произведено умышленно, то размер штрафных санкций будет увеличен до 40%.

Кроме этого такой же размер штрафа может быть наложен на предпринимателя, который уже не в первый раз сорвал сроки оплаты.

Также за каждый день опоздания с платежом будет дополнительно начислена пеня. Ее размер составляет 1/300 процента рефинансирования ЦБ по каждому дню задержки оплаты, в том числе выходные и праздники.

КБК для уплаты страховых взносов в 2017 году

Ниже приведены КБК для тех взносов, что должны быть оплачены в 2017 году. Для «задолженностей» за 2016 год — совсем другие КБК. И помним, что платим теперь на реквизиты своей Налоговой, а не своего отделения ПФР.

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды, начиная с 1 января 2017 года)налог 182 1 02 02140 06 1110 160пени 182 1 02 02140 06 2110 160штрафы 182 1 02 02140 06 3010 160

проценты 182 1 02 02140 06 2210 160

Страховые взносы в фиксированном размере на обязательное медицинское страхование, зачисляемые в ФФОМС (за расчетные периоды, начиная с 1 января 2017 года)налог 182 1 02 02103 08 1013 160пени 182 1 02 02103 08 2013 160

штрафы 182 1 02 02103 08 3013 160

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии (исчисленные с дохода свыше 300 000 руб. за расчетные периоды, начиная с 1 января 2017 года)налог 182 1 02 02140 06 1110 160пени 182 1 02 02140 06 2110 160штрафы 182 1 02 02140 06 3010 160

проценты 182 1 02 02140 06 2210 160

—

Источник: https://ana-sm.com/work/189-strahovye-vznosy-v-2017-godu-dlya-ip-na-usn-bez-rabotnikov.html

Как рассчитать налоги для ИП

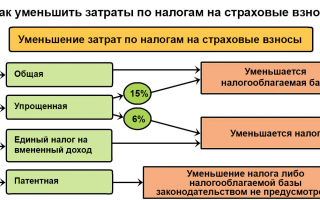

Порядок расчета налогов для ИП зависит от выбранного налогового режима. Он отличается для предпринимателей на УСН, ОСНО, ЕНВД и ПСН.

Расчет налога на доходы ИП обычно выглядит следующим образом: налогооблагаемая база*ставка налога. Для каждого режима предусмотрен свой порядок расчета налогооблагаемой базы и отличаются тарифные ставки.

Большинство предпринимателей предпочитает работать на спецрежимах, а не на ОСНО. Стоит рассмотреть порядок вычислений на льготных режимах налогообложения более подробно.

Налоги ИП на УСН

Как рассчитать налоги ИП на упрощенке? На УСН уплачивается единый налог, который заменяет НДС и НДФЛ. Он рассчитывается по итогам календарного года. У индивидуального предпринимателя при переходе на УСН есть выбор в плане объекта налогообложения. Это могут быть «доходы» или «доходы минус расходы».

В первом случае в качестве налогооблагаемой базы выступает полученная бизнесменом выручка без ее уменьшения на понесенные расходы. Это все поступления ИП наличными в кассу и на расчетный счет. Ставка по УСН-«доходы» установлена в размере 6%. Предприниматель обязан рассчитывать и перечислять в бюджет авансовые платежи по УСН в течение года.

«УСН-6%» позволяет бизнесмену уменьшить размер налогов на взносы, уплаченные в ПФР за себя и наемных работников. Если ИП работает один, то он может полностью уменьшить налог на фиксированные взносы в ПФР. Тогда как для ИП с сотрудниками действует ограничение в 50%.

Приведем пример вычисления на «УСН-6%. ИП работает самостоятельно. Его выручка по итогам года составила 600 тыс.руб., в том числе 200 тыс.руб. в 1 квартале, 150 тыс.руб. — во втором, 100 тыс.руб.

— в третьем и 150 тыс.руб. — в четвертом. Взносы в ПФР предприниматель платил поквартально в размере 5788,33 руб., еще 3000 руб. дополнительно от доходов свыше 3000000 руб. было уплачено в 4 квартале.

Авансовый платеж за первый квартал составил 12000 (200000*6%) минус 5788,33 руб. = 6211,67 руб.; за второй — 3211,67 руб. (200000+150000)*6%)-6211,67 руб. -5788,33*2; за третий — (450000*6%)-9423,34-5788,33*3=211,67 руб.

Налог по итогам года составит 36000 руб. Его можно уменьшить на взносы в размере 26153,32 руб. и на авансовые платежи 9635,01 руб. (общая сумма которых 35788,33 руб.). В бюджет нужно доплатить 211,67 руб.

Другая разновидность УСН «доходы минус расходы» позволяет ИП учитывать расходы. Существует несколько важных правил, которые позволяют ИП уменьшать доходы на понесенные расходы: они должны быть экономически обоснованные (направлены на получение прибыли) и документально подтвержденные (чеками, актами, товарными накладными).

Ставка на данном режиме установлена повышенная — 15% (регионы вправе снижать ее до 5%). На УСН-15% ИП нет возможности для уменьшения налога на уплаченные взносы за себя и работников в Пенсионный фонд, но учитываются в составе расходов.

После расчета УСН со ставкой 15% индивидуальному предпринимателю нужно сравнить полученное значение с минимальным налогом. Он определяется как 1% от выручки. Если минимальный налог получится больше, чем исчисленный в общем порядке со ставкой 15%, то именно его нужно перечислить в бюджет.

Для расчета платежей можно использовать специальный калькулятор налогов для ИП. Он в автоматическом режиме произведет все вычисления и гарантирует предпринимателю, что он не допустит ошибок.

Сейчас в некоторых регионах действуют налоговые каникулы для ИП, задействованных в научной, социальной и производственной сферах. Они предполагают освобождение от налогов новых предпринимателей на срок от 1 до 2 лет.

Каникулы предусмотрены только для ИП на упрощенке или патентной системе налогообложения.

При этом от предпринимателя требуется представить декларацию с рассчитанной фактической суммой доходов или выручки, но указать нулевую ставку налога.

Источник: https://moeip.ru/nalog/raschet-3

Обязательные взносы для ИП на 2017 год: схема платежей

Какие изменения по страховым взносам на обязательное пенсионное и медицинское страхование произошли в 2017 году.

Каждый ИП обязан платить обязательные взносы “за себя” в ПФР и ФФОМС (за исключением некоторых категорий граждан, которые приведены в конце данной статьи).

Но так как начиная с 2017 года эти взносы начнет собирать уже ФНС, то более правильным будет применять иную терминологию, так как де-факто мы будем платить уже в ФНС:

- Взносы в ПФР лучше называть “Страховые взносы на обязательное пенсионное страхование”

- Взносы в ФФОМС лучше называть “Страховые взносы на обязательное медицинское страхование”

Именно такая терминология используется на официальном сайте ФНС: nalog.ru

Мрот на 2017 год и как считать обязательные взносы?

Так как обязательные взносы ИП “за себя” жестко зависят от размера МРОТ, то придется отталкиваться именно от него при наших расчетах. А на 1-е января 2017 года МРОТ равен 7500 рублей с последующим повышением до 7800 рублей с 1-го июля 2017 года.

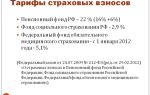

На сайте ФНС приведены давно известные формулы для расчета страховых взносов на обязательное пенсионное и медицинское страхование.

Осталось только посчитать на калькуляторе:

- Взносы в ПФР “за себя” (на пенсионное страхование): (7500*26%*12)=23 400 рублей

- Взносы в ФФОМС “за себя” (на медицинское страхование): (7500*5,1%*12)= 4 590 рублей

- Итого за 2017 год = 27 990 рублей

А зная годовую сумму по обязательным взносам, можно посчитать квартальные платежи:

- Взносы в ПФР: 23400 : 4 = 5 850 рублей

- Взносы в ФФОМС: 4590 : 4 = 1 147,50 рублей

- Итого за квартал: 6 997,50 рублей

Когда нужно платить обязательные взносы, если делать их поквартально?

Например, Вы на УСН 6% и хотите сразу делать налоговые вычеты из УСН поквартально, то эти взносы необходимо делать в следующие периоды:

- За первый квартал 2017 года: с 1 января до 31 марта

- За второй квартал 2017: с 1 апреля до 30 июня

- За третий квартал 2017: с 1 июля до 30 сентября

- За четвертый квартал 2017: с 1 октября по 31 декабря

Далее возможны 2 варианта, в зависимости от размера годового дохода ИП

1. Если доход ИП составит МЕНЕЕ 300 тысяч рублей в год

То ему нужно заплатить фиксированную сумму по обязательным взносам в год:

- Взносы в ПФР за себя (на пенсионное страхование): (7500*26%*12)=23 400 рублей

- Взносы в ФФОМС за себя (на медицинское страхование): (7500*5,1%*12)= 4 590 рублей

- Итого за 2017 год = 27 990 рублей

Разумеется, не нужно еще забывать про другие налоги и сборы

2. Если доход ИП составит БОЛЕЕ 300 тысяч рублей в год

То кроме вышеперечисленных сумм ИП еще обязан заплатить в ПФР 1% от суммы, превышающей 300 000 рублей.

Рассмотрим конкретный пример: предположим, что некий ИП получил годовой доход 1 000 000 рублей. Это значит, что этот ИП должен заплатить:

- Взносы в ПФР за себя (на пенсионное страхование): (7500*26%*12)=23 400 рублей

- Взносы в ФФОМС за себя (на медицинское страхование): (7500*5,1%*12)= 4 590 рублей

- Итого за 2017 год = 27 990 рублей

И еще он должен заплатить 1% от суммы, превышающей 300 000 рублей.

Считаем: (1 000 000 – 300 000)*1% = 7 000 рублей

Итого, в нашем примере для ИП, который заработал 1 миллион рублей получается:

23400+4590+7000=34990 рублей.

Есть ли ограничения по взносам в ПФР?

Да, есть. Дело в том, что с ростом годового дохода растет 1%, который нужно платить в ПФР. К счастью, он ограничен сверху и считается по следующей формуле:

8МРОТ * Тариф * 12 месяцев

или

7500 * 8 * 26% * 12 = 187 200 рублей 00 копеек

Что подразумевается под термином “доходы ИП”?

Когда начинающие ИП начинают считать как платить 1% при доходе более 300 тысяч в год, то постоянно задают одни и те же вопросы: “А что подразумевается под доходами? Весь доход или чистая выручка? Нужно ли из дохода вычитать расходы?!”

На самом деле, под доходом ИП нужно понимать:

- ИП на УСН “доходы”: все доходы ИП за год. Никакие расходы вычитать не нужно!

- ИП на УСН “доходы минус расходы”: все доходы ИП за год. Никакие расходы вычитать не нужно!

- ИП на ПСН (патент) потенциально возможный доход по патенту

- ИП на ЕНВД (вмененка) вмененный доход

- УСН + ПСН: суммируем весь доход по УСН + потенциально возможный доход по патенту.

А вот с ИП на ОСН интересная история получилась. Дело в том, что для ИП на ОСН Конституционный Суд России разрешил учитывать документально подтвержденные расходы при расчете обязательных взносов.

Можно ли не платить взносы в ПФР и ФФОМС? Есть ли такая возможность?

В статье 430 Налогового Кодекса указаны 6 категорий, которые могут временно не платить взносы. Обратите внимание, что временно, а не постоянно

- Прохождения ими военной службы по призыву

- Ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет

- Ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет

- Проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства

- Проживания за границей супругов работников, направленных, в частности, в дипломатические представительства и консульские учреждения Российской Федерации, международные организации, перечень которых утверждается Правительством Российской Федерации

- За периоды, в которых приостановлен статус адвоката, и в течение которых ими не осуществлялась соответствующая деятельность

Разумеется, вопрос получения подобных льгот нужно заранее решить с ФНС, чтобы предоставить необходимые документы на получение этого послабления.

Да, теперь такие вопросы придется решать уже с ФНС, а не с ПФР, как это было ранее.

Источник: https://buhuchet-info.ru/buhgalterskiy-uchet/2519-obiyazatelnie-vznosi-dliya-ip.html

Инструкция по начислению и выплате фиксированных страховых взносов

В чем особенности фиксированных страховых взносов?

2017 год ознаменовался произошедшими некоторыми изменениями в сборе фиксированных страховых взносов, в частности изменился центр их администрирования, теперь регуляцией всего процесса уплаты будет заниматься ФНС. В связи с этим выполнились и некоторые существенные изменения в порядке уплаты и отчетности, а вот размер взносов практически остался прежним.

Что значит данный термин

Необходимы данные платежи для возможности выполнить выплаты в момент наступления страхового случая:

Особенность таких платежей заключена в их размере, который исчисляется из размера выплат работнику, что в дальнейшем повлияет на размер пособия, к примеру, пенсии.

То есть чем больше размер официальной зарплаты работника, тем больше отчисления и соответственно выше в будущем пенсия. Кто устанавливает минимальный размер оплаты труда и в каком порядке — читайте здесь.

Зависимость размера выплачиваемых сумм от размера официальной зарплаты появился с 2014 года, до этого все отчисления были фиксированными, и их сумма определялась на год вперед. Теперь же допустимо их колебание, так что суммы стали фиксированными не все.

Что представляют собой взносы в фиксированном размере и в чем их особенности вы можете посмотреть тут:

Законодательная база и последние изменения

С 2017 года ФЗ No212 стал неактуальным, теперь все что касается страховых взносов регламентируется НК РФ:

- Соответственно отчетные периоды регулируются ст.423 НК РФ;

- Перечень налогоплательщиков указан в ст.419 НК РФ;

- Объект обложения взносами указан в ст.420 НК РФ;

- База доля начисления взносов определена ст.421 НК РФ;

- Понижение тарифов для отдельной категории плательщиков определено в ст.427 НК РФ.

Важно: все законодательные акты получили редакцию в 2017 году.

Обязательная выплата взносов для ИП

Начиная с 2014 года данные платежи разделены на 2 группы:

- Обязательное страхование вне зависимости от выполнения работ и получения прибыли, вычитается сумма на обязательное пенсионное страхование и медицинское.

- Взносы при доходе от 300 000 рублей за отчетный год в виде 1% от него, эта сумма предназначена исключительно для пенсионного страхования и имеет ряд особенностей:

- Верхний предел – сумма не может за год превышать 154 851, 84 рублей, это с учетом обязательной части взносов по первому пункту, которая составляет 19 358,48 рублей;

- При учете данной части из общего дохода предпринимателя берется 300 000 рублей и вычитаются взносы, при этом доход используется грязный без вычитания из него расходной части.

Образец заполнения платежного поручения.

Также в ходе подсчета необходимо учитывать используемую предпринимателем систему налогообложения, так как по-разному идет исчисление годового дохода:

- При ОСНО доходом считается только тот, который получен от предпринимательства;

- При упрощенке доходом является сумма указанная в графе 4 книги расходов и доходов;

- При ЕСХН – доход также указанные в книге расходов и доходов, а также сумма в налоговой декларации в графе 010;

- При ЕНВД доходом считается вмененный доход, то есть предполагаемый предпринимателя рассчитанный согласно рекомендациям ст. 346.26 НК РФ. Тут вы можете прочесть, как рассчитать ЕНВД для ИП;

- При ПСН доходом считается потенциально возможная сумма к заработку;

- Если одновременно применяется несколько режимов, сумму следует вычитать по каждому отдельно и слагать.

В 2017 году сумма фиксированных страховых взносов несколько изменилась, так как повысился МРОТ, в результате:

- Сумма обязательного платежа в пенсионный фонд составляет 23 400 рублей;

- На медицинское страхование – 4 590 рублей.

И в общем сумма по обязательным платежам составляет 27 990 рублей, что на 4 836, 67 рублей выше в сравнении с 2016 годом.

Производится вычитание суммы обязательной к уплате по следующей формуле:

- МРОТ, его размер на данный момент составляет 7 500 рублей * 12 месяцев * 26% – ставка для взносов по пенсионному страхованию.

- МРОТ * 12 месяцев * 5,1% — ставка для медицинского страхования.

Оба платежа уплачиваются в ФНС, но при этом имеют разный КБК.

Пример вычисления №1

ИП застрахован со средины июля 2017 года, значит размер взноса будет следующим:

7 500 рублей * 5 * 26% = 9 750 рублей.

Для исчисления взносов от 1% дохода применяется формула 8МРОТ * 12 месяцев * 26%.

Доход ИП за год составляет 20 млн. рублей при УСН, сумма взносов тогда буде следующая 27990 + (20 000 000 − 300 000) * 1% = 224 990 рублей, однако существует порог в размере 154 851,84 рубля, вот его и следует уплачивать.

Можно ли рассчитать все страховые взносы в онлайн-режиме

В его графах необходимо:

- Указать год;

- Начало и конец периода;

- Если доход свыше 300 000 рублей указать его размер.

При этом автоматически сразу же будет указан размер:

- Обязательного пенсионного взноса;

- При 1%;

- В ФФОМС.

При этом в случае расчета с 1% прибыли необходимо брать размер дохода согласно режиму налогообложения, при наличии нескольких режимов необходимо выполнить расчет по каждому отдельно, а результат суммировать.

Источник: https://FBM.ru/bukhgalteriya/nalogooblozhenie/fiksirovannye-strahov-vznosy.html

Уплата страховых взносов ИП в 2013 году

В связи с внесением изменений в Налоговый кодекс с 2013 года, изменился и порядок уплаты страховых взносов ИП. Знание этих особенностей может существенно повлиять на размер уплачиваемого налога и авансовых платежей.

Размер страховых взносов ИП в 2013 году «за себя»

Размер фиксированных взносов в Пенсионный фонд в 2013 году рассчитывается исходя из двух минимальных размеров оплаты труда и составляет:

МРОТ*2*12 мес.*26% = 5205*2*12*26%=32479,20 руб.

Размер взносов в ФФОМС определяется, как и прежде, исходя из однократного МРОТ и составляет:

МРОТ*12 мес.*5,1%=5205*12*5,1%=3185,46 руб.

Регистрация в ФСС по-прежнему является добровольной и оправдана лишь для получения пособия по беременности и родам.

Сроки уплаты взносов

Сроки уплаты взносов в фонды ИП конкретно не определены. Это может быть сделано в течение календарного года до 31 декабря. Но как платить лучше?

Существенным изменением в законодательстве является возможность уменьшения единого налога УСН и ЕНВД при уплате страховых взносов в данном налоговом периоде. В предыдущей редакции закона достаточно было уплаты взносов за расчетный период.

Пример: ИП Мурашов применяет УСН «доходы» без работников. Предположим, что доходы за 1 квартал составят 200 000 руб. При расчете авансового платежа за 1 квартал 2013 года (200 000*6%=12 000 руб.), Мурашов хочет уменьшить единый налог на уплаченные взносы в ПФР (5205*3*2*26%=8119,80 руб.) и ФФОМС( 5208*3*5,1%=796,37 руб.).

Указанные взносы следует уплатить в бюджет до 31.03.2013 года. Тогда Мурашову нужно будет уплатить налог в сумме 3083,83 руб. (12000-8119,80-796,37). Если оплата пройдет в апреле, то на уплаченную сумму взносов можно будет уменьшить единый налог за 2 квартал.

Реквизиты для уплаты взносов

Изменились и бюджетные коды для перечисления взносов в ПФР в фиксированном размере ИП «за себя»:

КБК страховых взносов в ПФР (страховая часть): 39210202140061000160

КБК страховых взносов в ПФР (накопительная часть): 39210202150061000160

Код для перечисления взносов в ФФОМС остался прежним: 39210202101081011160

Уменьшение налогов ИП

Индивидуальные предприниматели без наемных работников, применяющие системы налогов УСН «доходы» и ЕНВД, могут уменьшить единый налог на сумму исчисленных за расчетный период и уплаченных в расчетном периоде фиксированных взносов до 100%.

Пример. ИП Славин применяет ЕНВД без наемных работников. Исчисленный налог за 1 квартал составил 6000 рублей. Уплаченные взносы за этот же период составили 8916,17 руб. Значит, налог к уплате будет равен 0. Расчет за 1 квартал нужно сдать, а налог не платить.

ИП на УСН с наемными работниками могут уменьшить единый налог на уплаченные взносы до 50%. ИП на ЕНВД с наемными работниками могут уменьшить свой налог только на уплаченные взносы за своих работников до 50%. Минусовать свой фиксированный платеж в 2013 году им не разрешается.

Пример

Источник: https://vse-dlya-ip.ru/nalogi/usn/uplata-straxovyx-vznosov-ip

Способы снизить налоговую нагрузку для ИП — советы начинающим предпринимателям — Оффтоп на vc.ru

Обзор основных онлайн-бухгалтерий и собственная разработка от команды «Я люблю ИП».

Страховые взносы ИП

Все предприниматели ежегодно платят за себя обязательные страховые взносы в ПФР и ФФОМС. Причем независимо от того, есть ли у них доходы и на какой системе налогообложения они находятся. Взносы рассчитываются, исходя из МРОТ на начало года.

С 1 июля 2017 года МРОТ увеличился с 7500 до 7800 рублей. Поэтому если в этом году предприниматель должен заплатить минимум 27 990 рублей, то в следующем — 29 109 рублей.

Если доходы ИП за год превысят 300 тысяч рублей, то в ПФР нужно дополнительно заплатить 1% от суммы превышения. Если ИП зарегистрирован меньше года, то сумма взносов уменьшается пропорционально с даты регистрации ИП до конца года (точную сумму можно рассчитать с помощью калькулятора страховых взносов).

Взносы в ПФР, включая фиксированную часть и дополнительный 1%, не могут превышать суммы, рассчитанной исходя из восьмикратного МРОТ.

Поэтому максимальный размер взносов в ПФР и ФФОМС в 2017 году составляет 191 790 рублей. Фиксированную часть взносов необходимо заплатить до 31 декабря, дополнительный 1% в ПФР — до 1 апреля следующего года.

Но если у вас есть доходы, страховые взносы лучше выплачивать частями в течение года.

Авансовые платежи и налог по УСН

УСН (упрощённая система налогообложения) бывает двух видов: 6% налог на доходы или 15% налог на доходы после вычета расходов (ставки в разных регионах могут отличаться). Для фрилансеров больше подходит УСН с доходов в 6%. Поэтому в этой статье мы поговорим о расчёте налога для ИП без наёмных работников.

После того, как у предпринимателя появятся доходы, ему нужно платить авансовые платежи и налог по УСН. Авансовые платежи уплачиваются в течение года за каждый квартал (до 25 апреля, 25 июля, 25 октября). Налог уплачивается по итогам налогового периода — до 30 апреля следующего года.

Рассчитываются авансовые платежи и налог по УСН одинаково — это 6% от полученных доходов. Эту сумму можно уменьшить на уплаченные страховые взносы и предыдущие авансовые платежи.

Уменьшение налога по УСН

Есть несколько способов снизить налог по УСН. Первый — это оплачивать страховые взносы в течение года (а не единой суммой в конце). Второй — вовремя перечислять авансовые платежи. Если вместо авансовых платежей заплатить всю сумму налога только в конце года, то налоговая может начислить пени за их просрочку.

Если вообще не нужно платить налог (например, в декабре вы оплатили страховые взносы и полностью уменьшили на них налог по УСН), то налоговая всё равно может выставить требование об оплате авансовых платежей, а потом списать их со счёта.

Чтобы понять, как уменьшается налог по УСН, рассмотрим формулу.

Например, если предприниматель за первый квартал заработал 250 тысяч рублей, то авансовый платёж по УСН составит 15 тысяч рублей: 250 000 × 6% = 15 000.

Если за второй квартал он заработает ещё 250 тысяч рублей и заплатит страховые взносы в размере 10 тысяч рублей, то авансовый платёж за полугодие составит 5 тысяч рублей: 500 000 × 6% – 10 000 – 15 000 = 5000.

Для того, чтобы уменьшить налог по УСН на страховые взносы, важно, чтобы они были уплачены до конца квартала. Например, авансовый платёж за первый квартал можно уменьшить на страховые взносы, уплаченные до 31 марта, авансовый платёж за полугодие — на взносы, уплаченные до 30 июня и так далее.

Это может быть и фиксированная часть взносов, и дополнительный 1% в ПФР. Вот почему важно при наличии доходов оплачивать взносы в течение года, несмотря на то, что срок их оплаты ещё не наступил. Если вы оплатили долг по страховым взносам за предыдущий год, вы также можете уменьшить на эту сумму налог по УСН.

Последствия неуплаты налога и взносов

За неуплату страховых взносов и авансовых платежей (налога) по УСН могут быть начислены пени в размере 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки (примерно 12% годовых). За неуплату налога по УСН также может быть наложен штраф в размере от 20 до 40% от неуплаченной суммы.

Что делать, если вы не платили авансовые платежи в течение года

Как мы уже писали, это может обернуться тем, что после подачи декларации налоговая спишет сумму задолженности с расчётного счёта, несмотря на то, что долга по налогу у вас нет. Например, если вы заплатили страховые взносы в декабре и полностью уменьшили на них налог по УСН.

Дело в том, что уменьшение налога в программе ФНС произойдёт только после окончания срока подачи декларации (для ИП — 30 апреля). До этого времени за вами будет числиться задолженность по авансовым платежам, и налоговая может выставить вам требование, а в случае его неисполнения — списать эту сумму с расчётного счёта. Чтобы этого избежать, рекомендуем подать декларацию ближе к концу апреля.

Теперь посмотрим, как считают страховые взносы популярные онлайн-бухгалтерии. Вводные данные: за первое полугодие 2017 года ИП заработал 500 тысяч рубей (по 250 тысяч рублей в квартал). Страховые взносы и авансовые платежи ещё не оплачивал. Налог по УСН составляет 30 тысяч рублей.

Сумма начисленных страховых взносов:

- Фиксированная часть в ПФР — 23 400 рублей.

- Фиксированная часть в ФФОМС — 4590 рублей.

- Дополнительный 1% в ПФР — 2 тысячи рублей.

«Моё дело»

«Моё дело» предлагает оплачивать фиксированную часть страховых взносов равными частями в течение года (1/4 в квартал), а дополнительный 1% — только в следующем году. Например, для нашего ИП за второй квартал сервис рассчитал оплату в ПФР — 11 700 рублей, в ФФОМС — 2295 рублей.

Таким образом, авансовый платеж по УСН за второй квартал предприниматель сможет уменьшить только на 13 995 рублей и ему придётся заплатить ещё 16 005 рублей: 500 000 × 6% – 13 995 = 16 005.

Предположим, доходов у ИП больше не будет. До конца года ему останется заплатить в ПФР — 11 700 рублей, в ФФОМС — 2295 рублей, а до 1 апреля следующего года в ПФР 1% — 2 тысячи рублей. То есть всего за год с «Моим делом» он заплатит 45 995 рублей:

- В ПФР — 23 400 рублей.

- В ФФОМС — 4590 рублей.

- Налог по УСН — 16 005 рублей.

По налогу УСН у него возникнет переплата в 13 995 рублей, так как он заплатил и страховые взносы, и налог по УСН. Переплату можно вернуть или зачесть в счёт предстоящих платежей. Но для этого необходимо обратиться в налоговую.

«Эльба»

Эльба также предлагает оплачивать фиксированную часть страховых взносов равными частями в течение года (1/4 в квартал) и дополнительный 1% в ПФР. Для нашего ИП сервис рассчитал оплату в ПФР — 11 700 рублей, в ФФОМС — 2295 рублей, в ПФР 1% — 2 тысячи рублей. Всего 15 995 рублей.

Авансовый платеж по УСН за второй квартал составит 14 005 рублей: 500 000 × 6% – 15 995 = 14 005. Если доходов у ИП больше не будет, то до конца года ему также останется заплатить в ПФР — 11 700 рублей и в ФФОМС — 2295 рублей. Всего за год с «Эльбой» он заплатит 43 995 рублей, при этом по налогу УСН будет переплата 13 995 рублей:

- В ПФР — 23 400 рублей.

- В ФФОМС — 4590 рублей.

- В ПФР 1% — 2 тысячи рублей.

- Налог по УСН — 14 005 рублей.

«1С»

«1С» считает страховые взносы так же, как «Эльба». То есть предпринимателю придётся заплатить за год 43 995 рублей с переплатой по УСН 13 995 рублей.

Ещё несколько примеров. Если в 2016 году у предпринимателя доход был менее 386 тысяч рублей, то ему лучше заплатить дополнительный 1% в ПФР только в 2017 году, так как фиксированная часть взносов полностью покрывает налог по УСН. Но «Эльба» предлагает заплатить всю сумму взносов сразу, несмотря на то, что это невыгодно ИП.

И наоборот, если за 2016 год предприниматель заработал 2 млн рублей, то ему выгоднее заплатить дополнительный 1% в ПФР в текущем году, чтобы максимально уменьшить налог по УСН. Но «Моё дело» предлагает это сделать только в следующем году, тогда предпринимателю придётся заплатить налог больше на 17 тысяч рублей.

Бот-бухгалтер

Бот-бухгалтер рассчитает страховые взносы так, чтобы максимально уменьшить на них налог по УСН и не переплачивать. Если у вас есть доходы, то в конце квартала бот предложит вам заплатить страховые взносы в размере налога по УСН и автоматически разобьёт эту сумму по каждому фонду.

Так, предпринимателю из нашего примера до 30 июня нужно заплатить в ПФР — 23 400 рублей, в ФФОМС — 4590 рублей, в ПФР 1% — 2 тысячи рублей. Всего — 29 990 рублей.

Тогда до 25 июля 2017 года ему останется заплатить авансовый платёж по УСН — 10 рублей.

При отсутствии доходов до конца года больше ничего платить не нужно. Всего за год с ботом-бухгалтером предприниматель заплатит 30 тысяч рублей:

- В ПФР — 23 400 рублей.

- В ФФОМС — 4590 рублей.

- В ПФР 1% — 2 тысячи рублей.

- Налог по УСН — 10 рублей.

При этом никаких переплат, которые потом нужно возвращать из налоговой, у него не будет.

Что ещё умеет бот-бухгалтер

Бот рассчитает страховые взносы ИП, поможет уменьшить на них налог по УСН, напомнит о предстоящих платежах и сдаче отчётности. Такж он подскажет КБК (код бюджетной классификации) для каждого платежа и актуальные реквизиты вашей налоговой инспекции.

Выводы

Онлайн-бухгалтерии предлагают оплачивать страховые взносы равномерно в течение года, не учитывая реальный доход. При расчёте дополнительного 1% в ПФР они также не берут во внимание, когда выгоднее его оплатить — в этом году или в следующем. Именно поэтому мы сделали бесплатного бота-бухгалтера для Telegram.

#Колонка

Источник: https://vc.ru/flood/25062-tax-for-sole-traders