Путевки для работников

Путевки для работников

ПУТЕВКИ ДЛЯ РАБОТНИКОВ: поощрение, необходимость или головная боль.

Есть обстоятельства, при которых нужно как-то поощрить работника, а в каких-то случаях такое действие, как выделение путевки и вовсе входит в систему социального страхования. Есть варианты, при которых просто сам работник вдруг захотел отдохнуть, и ему хотелось бы получить оплаченную работодателем путевку.

Не все так просто, как может показаться на первый взгляд, если учитывать все обстоятельства, вплоть до того, где хочет отдохнуть работник, с детьми, будет ли отдых сопровождаться лечением.

Для любой компании-работодателе сразу появляется главный и самый серьезный вопрос про оплату затрат на приобретение путевок, из каких источников такое возможно.

В общем необходимо учесть все обстоятельства, чтобы не оказаться в ситуации, когда от благого на первый взгляд дела могут появиться отнюдь недружелюбные налоговые последствия. Нельзя забывавть про каждый вариант решения и опредленные моменты в его реализации.

Совсем недавно вопросами выделения путевок занимался работодатель, но в пределах своей компетенции. Основную нагрузку по оплате путевок нес Фонд социального страхования. Многие как раз попадали под перечень лиц, кто мог воспользоваться такой льготной путевкой.

Но если еще в 2007 году даже в Законе о бюджете ФСС были заложены суммы на оплату, то в последние годы фонд обеспечивает в первую очередь оплату путевок тем, кто на это имеет право, но не на уровне работодателя, а на основании законов.

Многие организации вводят для своих работников так называемый социальный пакет, где одной из составляющих может быть выдача путевки на различные курорты и санатории. Но что для работника, ставшего обладателем вожделенной путевки — благо, для работников бухгалтерии настоящая головная боль, особенно если учесть огромное количество особенностей при расчете налогов и взносов в тот же ФСС.

Реально приобретение путевок очень непростая операция, и касается она в первую очередь учета налогообложения, что и требует особого внимания.

Виды путевок для выдачи и их особенности.

Стоит иметь ввиду, что для правильного расчета налогов важно определится с видом путевки для ее выдачи. вид путевки, которая может быть:

Первым видом может быть санаторная.

Она предназначена для прохождения санаторно-курортного лечения в специализированной организации, осуществляющей оздоровительную и лечебную деятельность, где важную роль отводят природным лечебным факторам.

Вот и получается, что там можно получить медицинские услуги, па так же профилактику и лечение заболеваний с реабилитацией при предоставлении услуг проживания и питания.

Второй вариант выдаваемой путевки может носит название — туристическая. Здесь уже отсутствует лечение, там лишь содержатся условия поездки, а так же подтверждение факта оплаты, хотя и здесь могут присутствовать санаторно-курортные услуги.

Источник: http://kdpconsulting.ru/stati-i-materiali/1808-putevki-dlya-rabotnikov.html

Компенсация затрат на отдых в Крыму

Осенью 2015 года в в ГД РФ был внесен законопроект № 871036-6 О внесении изменений в статьи 255 и 270 части второй Налогового кодекса РФ. В связи с этим самым проектом, а точнее – в связи с излишней инициативностью СМИ, в России появились слухи о компенсации отдыха в республике Крым, на Камчатке и в Карелии в 2016 г.

Почему слухи? Давайте разбираться во всем основательно.

До настоящего времени проект остается проектом, и еще не является действующим законом. Поскольку постановление все еще на рассмотрении в ГД РФ. И его утверждения по состоянию на начало апреля 2016 года не состоялось.

Ждем, когда это свершится. А когда проект будет утвержден, отдыхающие смогут компенсировать расходы на отдых в Крыму.

Текст законопроекта

В тексте постановления предлагается дополнить 255 статью и изменить п.29 статьи 270.

Что касается дополнений 255 ст., их суть сводится к следующему:

Компенсация расходов по организации отдыха работника, его супруги/а, его родителей, детей в возрасте до 18 лет, иждивенцам в возрасте до 18 лет, а также детям или бывшим подопечным до 24 лет, если они обучаются по очной форме.

Возмещаются расходы на проезд (авиабилеты, ж/д билеты и т.д.), проживание туриста и экскурсии. Траты учитываются в размере фактических расходов, но не больше 50 000 руб. на каждого из отдыхающих.

Ну а теперь простыми словами

Изменения должны были вступить в силу еще в январе 2016 года. На компенсацию можно рассчитывать только при покупке пакетного тура у туроператора. То есть, если вы самостоятельно оплатили перелет или поезд, сами выбрали и забронировали отель, то и компенсации не будет. Это важный нюанс, обратите на него внимание.

Денежная компенсация отдыха в Крыму работодателем

Работодатель, по предоставлению работником документов о тратах на организованный тур, включает их в расходы. Они относятся к категории, позволяющей снизить налог на прибыль. По факту, работнику вернутся средства, которые работодатель заплатил бы в качестве налогов. При этом, работнику придется заплатить подоходный налог 13% от суммы компенсации.

https://www.youtube.com/watch?v=quqC-9S5bac

Если тур обошелся больше, чем в 50000 руб. на человека, то компенсация все равно не превысит эту сумму. Если расходов меньше указанной суммы, размер компенсации будет по фактическим тратам. Почитать подробно о ценах на отдых в Крыму в 2016 вы можете в отдельном обзоре.

Компенсация через налоговую

Также, вероятно, будет дополнена система действующих налоговых вычетов на доходы физических лиц. Взрослые граждане, а также их дети и нетрудоспособные родители смогут получить компенсацию в форме налогового вычета. Ограничения те же – не больше 50000 руб. на каждого отдыхающего в налоговом периоде.

Настоящий проект изменений уже подготовлен и также находится на утверждении Правительством РФ.

Резюме

Чтобы изменения вступили в силу с 1 января 2016 года, как было «обещано», согласовать и утвердить постановление нужно было еще до конца прошлого года. Чего, как мы видим, не случилось.

Так что, пока воспользоваться компенсацией невозможно.

Источник: https://xn—-ttbgfegd2g.xn--p1ai/kompensaciya-otdykha-v-krymu/

Как списать расходы на иностранных работников работодателю

В настоящее время не является особой редкостью наличие в штате российской компании иностранных работников (мигрантов).

Причин приема на работу таких сотрудников может множество. Для некоторых работодателей важна интеллектуальная составляющая у трудящегося, когда из числа российских граждан не были найдены подходящие работники.

Иные компании стремятся нанять на работу иностранцев, отталкиваясь от физических способностей.

В любом случае, очень важно знать, что труд представителей других стран регулируется иначе, чем граждан Российской Федерации.

Существуют определенные правила, нюансы и тонкости приема на работу иностранцев, а также продолжения их трудовой деятельности у российского работодателя.

Нередко руководящий состав предприятий задается таким вопросом, как списать расходы на иностранных сотрудников.

Перед тем, как получить ответ на него, стоит немного разобрать в отличиях трудоустройства россиян, и кто таковыми не являются.

Патентная система

Итак, для начала стоит сказать, что большинство иностранцев трудятся на территории Российской Федерации на основе патента. Это такой документ, который дает право мигранту абсолютно легально трудиться в пределах нашей страны. Чтобы его получить, необходимо знать определенные правила, этапы и способы.

Сейчас в Российской Федерации можно выделить условно такие категории иностранцев:

Прибывая на территорию нашего государства без оформления визы с целью осуществления трудовой деятельности, получение патента на работу является обязательным. При этом устроиться на работу иностранец может как у работодателя, являющегося юридическим лицом, так и у индивидуального предпринимателя, то есть у физического лица.

Однако с 2016 года введены некоторые ограничения, которые касаются территории действия трудового патента. Так, в нем указывается та местность, где иностранный гражданин имеет право законно работать.

Так, например, мигрант может трудиться либо на территории Москвы, либо в Московской области. Использовать оба варианта не представляется возможным на основании действующих в Российской Федерации законодательных норм.

Таким примером может служить трудоустройство только в Санкт-Петербурге или только в Ленинградской области.

К тому же, может быть предусмотрен полный запрет на посещение российского государства от 3 лет до целого десятилетия.

Если у мигранта есть желание трудиться в разных местностях, то для каждой территории стоит оформлять отдельный патент.

В 2018 году патентная система не затрагивает тех безвизовых мигрантов, чьи страны входят в состав Таможенного союза. Другими словами, такие государства подписали особое соглашение об упрощении перехода границ между ними и присвоили гражданам более привилегированный статус по сравнению с иными мигрантами.

В патенте на работу с недавнего времени указывается специальность представителя иностранного государства. А срок его действия максимально составляет 12 месяцев.

Помощь работодателя в получении патента иностранным работником и списание расходов на него

Для большинства иностранных граждан получение такого документа, как патент на работу – это сложный процесс. Не зная российских законов, изучить их в кратчайший срок довольно непросто. Чтобы избежать долгих процедур оформления патента и исправления недочетов и ошибок, потенциальные иностранные работники надеяться на помощь российских предприятий или посредников.

Работодатели часто оказывают содействие мигрантам и берут на себя расходы, понесенные за услуги посредников в сфере миграции и легализации трудовой деятельности иностранных граждан на территории Российской Федерации. После успешных процедур и получения патентов компания начинает решать вопрос списания данных расходов. Этот вопрос довольно актуален и неоднозначен в своем понимании.

Так, некоторые разъяснения были даны Федеральной налоговой службой. Ее комментарии сводятся к тому, что списание – это не совсем верный ход с точки зрения законодательства РФ.

Так, фактически оплата услуг посредников при получении патента на легальное трудоустройство – это затраты в пользу конкретного физического лица и в его интересах.

Полагается, что учитывать эти суммы как прочие довольно рискованно, даже если есть грамотно оформленные договоры и акты об оказании таких посреднических услуг.

При разрешении вопроса о компенсации данных затрат предлагается такой план действий. Заключается он в том, чтобы привязать расходы с заработной платой иностранного работника.

Так, можно учесть их в качестве оплаты труда такого трудящегося.

При этом, обязательно стоит учесть, что взносы в фонты и удержание НДФЛ – это обязательные условия правильного ведения бухгалтерского учета любой российской компании и индивидуального предпринимателя.

Затраты

Привлечение иностранного работника российским работодателем непременно влечет за собой определенные расходы.

Так, предприятие на территории Российской Федерации в лице своих уполномоченных сотрудников должны учитывать затраты:

- на получение специального разрешения, чтобы использовать у себя в компании труд иностранцев;

- на оформление приглашения мигранту, на основании которого он может въехать на территорию РФ и вести трудовую деятельность на законных основаниях;

- на оформление разрешения трудиться, если гражданин иностранного прибывает в «визовом» режиме.

Именно относительно «визовых» мигрантов наблюдается большая вовлеченность работодателя для привлечения такого работника. При этом стоит учитывать, что существуют квоты для «визовых» представителей на каждый год.

Существует ошибочное мнение о том, что иностранцы могут принести компании экономию, если будут трудиться у них. Это вовсе не так.

Стоит подчеркнуть, что законодатель бы такого точно не допустил, так как труд мигранта мог бы составить отличную конкуренцию российским гражданам.

В Российской Федерации не должно быть никакой дискриминации собственных граждан в отношении получения рабочих мест, так как это напрямую зависит от поддержания должного уровня жизни россиян.

Так, ставка налога на доходы физических лиц равна 13%. Однако стоит учесть, что иностранный гражданин, оформивший патент и работающий менее полугода на российском предприятии, его доход подлежит налогообложению в размере 30%. После 6 месяцев ставка равна 13%.

Удержание НДФЛ всегда производит работодатель. Но ситуация с патентом немного осложняет стандартную ситуацию.

Так, получается, что мигрант внес так называемый «аванс» по налогу на доход физических лиц в виде взноса за свой патент.

Поэтому бухгалтерии работодателя очень важно правильно рассчитать заработную плату иностранца, чтобы она была таковой, чтобы НДФЛ от нее равнялся стоимости патента.

Но это еще не все. Необходимо обратиться в налоговый орган за получением разрешения на налоговый вычет за патент. Практика показывает, что не в 100% случаев таковое разрешение можно получить.

Если поступит отрицательный результат по налоговому вычету, то налогообложение будет исчисляться в двойном размере:

- за оплату патента на трудоустройство;

- НДФЛ при получении дохода в вид заработной платы иностранца.

Имеют место и страховые взносы на работающих легально мигрантов.

Общая картина выглядит таким образом:

- обязательно оформляется СНИЛС, так как на представителей иных государств, трудящихся в Российской Федерации, распространяются законодательные нормы относительно пенсионного страхования;

- работник-мигрант самостоятельно оформляет себе медицинский полис. Исключение составляют только граждане Армении, Казахстана и Беларуси. Их медицинские полисы приравнены к российским;

- осуществление взносов в Фонд социального страхования. Ставка равна 1,8% для иностранцев.

Так, предприятиям российской экономики должны в обязательном порядке соблюдать данные требования.

Аренда жилья иностранного работника

Российские компании нередко заключают договоры найма жилых помещений для своих сотрудников, в том числе и иностранных. В последующем приходится решать вопрос о том, как списывать данные расходы на своем предприятии. Так, для начала нужно понять, как учитывать данные расходы.

Вариантов может быть несколько:

- расходы на аренду жилой площади включены в оклад работника;

- компенсация работодателем прописана в трудовом договоре с мигрантом.

О том, каким способом будет осуществляться налогообложение в данном случае, нет единого подхода ни в налоговой, ни в судебной практике.

Предлагается применять:

- налог на прибыль организаций;

- налог на доход физических лиц.

В настоящее время оба варианта имеют право на существование. Однако необходимо правильно оформлять документы, чтобы при проведении налоговых проверок не были выявлены нарушения, не последовали судебные тяжбы и, как следствие, штрафные санкции для компаний.

Если расходы по договору найма жилья для иностранца включать в фонд оплаты труда работника, то их можно легко и просто вычитать из итоговой суммы. Но стоит помнить, что в данной сумме нужно учитывать и НДФЛ, и страховые взносы. При том, что налоговая база по налогу на прибыль также включается.

https://www.youtube.com/watch?v=IC7ThmPtDug

Второй вариант выглядит более привлекательным для работодателей. Он предполагает, что выплачивать налог на доход физических лиц нет необходимости, а равно и страховые взносы. Только есть один очень важный нюанс.

Для налоговых органов необходимо подробное документальное подтверждение.

В список должны входить договоры найма и прочая документация, из которой будет следовать наличие интереса работодателя предоставлять жилье иностранцу, а не в его личных целях.

Как видно, трудоустройство иностранных сотрудников – это процесс, отличающийся от приема на работу граждан Российской Федерации. В некоторой степени он усложнен.

Однако если один раз детально и вдумчиво разобраться во всех тонкостях данного миграционного вопроса, понять алгоритм действий и возможность списания расходов, то можно без осложнений и ошибок принимать на работу мигрантов из любых стран: с визовым режимом с Российской Федерацией или безвизовым для представителей отдельных стран.

Источник: http://passportrus.ru/migracija/trudoustrojstvo/kak-spisat-rashody-na-inostrannyh-rabotnikov/

Усн доходы минус расходы, нюансы и разъяснения

Второй вариант объекта налогообложения при применении УСН – это «доходы за вычетом расходов», немаловажно понимать, что это за система, каким образом рассчитывается налог и нюансы, которые при этом возникают. Зная это, вы сможете правильно понимать принцип калькуляции и определить для себя – какую систему из двух вариантов начисления упрощенки выбрать – «доходы» или «доходы минус расходы».

Применение налоговой ставки

Одним из преимуществ этого варианта налогообложения является то, что ставка является дифференцированной. В зависимости от региона существуют пониженные (льготные) ставки, которые определяются на местном уровне и могут варьироваться от 5 до 15%. Узнать ставку в вашем регионе можно в налоговом органе, она устанавливается на год до начала налогового периода.

К примеру, Ямало-Ненецкий автономный округ в 2014 году установил ставку в 5% для все видов деятельности на УСН при объекте налогообложения «доходы минус расходы», с другой стороны, на Алтае и Воронежской области установили ставку 5% только для некоторых видов предпринимательства.

Расчет налоговой базы при объекте налогообложения доходы минус расходы

В отличие от системы упрощенки, которая учитывает только доходы, в этом варианте учитываются расходы, которые несет предприниматель или предприятие. Данный факт накладывает определенные сложности на ведение учета.

Так как все понесенные потери необходимо задокументировать и подтвердить. А этой порой вызывает определенную сложность. К тому же не все расходы можно взять к учету.

Система расчета очень похожа на расчет налога на прибыль предприятия.

Каковы же риски не признания расходов и есть ли они? Да, к сожалению, такие есть.

Если налоговики не захотят признать какую-либо сумму, отнесенную вами на расходы, то ее убирают из учета расходов, в результате чего налог к уплате будет увеличен.

Вместе с этим, начислят недоимку и пеню, а так же возможно наложение штрафа в размере 20% от той, суммы которую вы не доплатили в бюджет (ст.122 НК).

Но так ли страшен черт в табакерке? На самом деле при знании правил и правильном их применении, у вас не должно будет возникнуть больших проблем. Выбор варианта налогообложения на упрощенке обусловлен снижением налога к уплате, что увеличивает вашу чистую прибыль. И на ряду с более сложным ведением учета, эта система может быть весьма выгоднее системы «доходы».

Если взять экономику процесса, то считается, что применение варианта расчета «доходы уменьшенные на величину расходов» имеет экономическую выгоду над системой «доходы» в том случае, когда вы сможете официально подтвердить понесенные затраты. При этом расходы должны составлять не менее 60% от ваших доходов. Если нет, то имеет смысл применять систему «доходы».

Внимание! Объект налогообложения «доходы минус расходы» имеет смысл применять в случае, если вы можете подтвердить не менее 60% затрат относительно дохода.

Выбор системы является сугубо добровольным фактом.

К тому же, существует возможность смены расчета объекта налогообложения 1 раз в год, если вы уже применяете УСН – необходимо подать заявление о переходе на другую систему расчета налога до 31 декабря и уже начиная со следующего года сможете ее применять. Другой вариант – при регистрации бизнеса сразу подать заявление об применении определенной системы налогообложения или в течение 30 календарных дней после подачи документов о гос. регистрации.

Реализация товара, услуг, работ и исчисление НДС

Учет прибыли для начисления налога

Формирования доходной базы происходит аналогично, как при системе «Доходы». Порядок определения прибыли описан в ст. 346.15 НК РФ, к ней относятся реализационные, внереализационные доходы.

https://www.youtube.com/watch?v=bnIwd-OG4Fc

К реализационным доходам можно отнести:

- Выручку, полученную от реализации услуг, работа и продукции собственного производства

- При реализации вами имущественных прав

- Доходы от реализации товаров, которые были приобретены у других организаций и предпринимателей

Под внереализационными доходами понимается:

- Доход, от безвозмездного получения имущества или имущественных прав, услуг и работ

- Пени, штрафы и прочие поступления этого рода, полученные при нарушении договорных обязательств другой стороной, которые признаны этой самой стороной или в результате судебных решений

- Проценты, полученные за предоставление займов и кредитов

- От долевых участий в других предприятиях и простых товариществах

- Полученные за аренду и субаренду

- В случае списании вам кредиторской задолженности

Доходы учитываются по кассовому методу, т.е. после фактического получения денег на расчетный счет или в кассу. После отражаются в книге учета доходов и расходов той датой, когда было совершено это поступление.

Учет расходов, уменьшающих доходы

Перечень расходов, которые могут уменьшить налоговую базу

И так, помимо доходов полученных вами в ходе вашей деятельности необходимо учесть и расходную часть. Перечень расходов регламентируется ст. 346.16 НК, к ним относятся:

- Приобретения основных средств – ОС (здания, оборудования и прочее)

- Ремонт и обслуживания ОС

- Выплата зарплаты и платежи в фонды с ФОТ, больничные, командировки и т.д.

- Материальные расходы (расходы на приобретение сырья или получения услуг необходимых для производства)

- Расходы, которые возникают при покупке товаров для целей их перепродажи

- Платежи за аренду, лизинг, кредиты, оплата таможенных платежей

- Расходы на ведение бухгалтерии, аутсорсинг, услуги нотариуса и юриста

- Транспортные расходы

- Суммы налогов, за исключением налога по УСН

Сумму налога по УСН нельзя уменьшить на расчетную сумму по УСН (самого на себя) и на авансовые платежи, которые платятся в течение года.

Оборудование, купленное в качестве уставного капитала при регистрации предприятия к затратам не принимается. Совет – внесите минимальный УК (10 т.р.), а при превышении – приобретите за счет предприятия, а не учредителей.

Обоснование расходов и документальное подтверждение

Все расходы, которые несет предприятие или предприниматель должны быть обоснованы и относиться к хозяйственно-экономической деятельности предприятия (ИП).

Налоговики в свою очередь могут проверить и задать неприятные вопросы, а не доказав экономическую целесообразность, могут их не принять в качестве расходов.

К примеру, вы занимаетесь оптовой торговлей и вместо покупки грузового автомобиля, для перевозки вашего товара приобретете новенький мерседес представительского класса. Для чего? Сложно будет объяснить.

Единая упрощенная налоговая декларация образец заполнения

Такой порядок учета расходов приводит к тому, что некоторые расходы вы не будете принимать к учету, чтобы не попасть на штрафы и до начисления, зная, что они к делу не относятся. Поэтому вы должны сами смотреть, что проводить, а что нет.

Внимание! Свою затратную часть предприятие не согласовывает с налоговой – это ваше дело, но не все потраченные суммы можно принять к расходам.

В качестве документов, а их всего два, фиксирующих факт расхода, относятся следующие – товарная накладная по форме Торг-12 и Акт выполненных работ – это первый, а второй – факт оплаты, чем является либо платежка (в случае оплаты через расчетный счет), либо кассовый чек (в случае оплаты через кассу) или бланк строгой отчетности.

Документы, подтверждающие ваши расходы необходимо хранить не менее 4х лет.

Имейте в виду, что у вас к расходам относятся именно полученные и оплаченные затраты. В Книге учета расходов и доходов ставится дата оплаты, она и является датой принятия к учету, т.е. так же по кассовому методу.

Нюансы расчета налога

Учет доли расходов, которые возникают при покупке товаров для перепродажи

Для того, что расходы можно было принять к учету необходимо выполнение 2-х условий:

- Во-первых, с вашей стороны должна пройти оплата за товар поставщику

- Во-вторых, необходим факт его реализации покупателю (передача в собственность), причем не учитывается оплатили вам его или нет

Сложности расчётов возникнут, если вы будете приобретать ряд ассортимента и оплата происходить будет по частям, а не сразу за всю поставку. В этом варианте будет происходить определение доли оплаты и их реализации, исходя из этого производится учет расходов – так же берется доля.

Материальные расходы

При их учете следует знать, что их можно брать целиком, не деля на части, но при наступлении условия оплаты и оприходования материалов. Закрывается расходы по наступлению этих двух факторов. Т.е. если предприятие оплатило в первом квартале «расходники», а во втором их получила, то эти затраты отображаются во втором квартале датой их получения.

Расходы, связанные с приобретением основных средств

В качестве основных средств считаются здания, станки, оборудование, транспорт, земля, дорогостоящий инструмент и т.д., стоимость которых составляет более 40 тысяч и срок эксплуатации более одного года.

Для учета необходимо полностью оплатить ОС и ввести его в эксплуатацию (по акту ввода в эксплуатацию).

То есть, если вы купили, к примеру станок и он у вас стоит пылиться не подключенным, то вы его не ввели в эксплуатацию и к расходам взять не можете.

Для учета в расходов на основные средства необходимо их сначала ввести в эксплуатацию.

Для принятия к расходам рассчитывается амортизация ОС, которая пропорционально делится согласно сроку эксплуатации, эта сумма и учитывается в расчете. Учет, как вы поняли, начинается с момента ввода в эксплуатацию. В том числе вы сможете учесть суммы по ремонту, наладке и пуску этого оборудования одномоментно (так же необходимы акты о этом факте).

Не порядочные фирмы, что с ними делать?

Так же следует учесть, что при формировании базы расходов не должны всплывать «левые» фирмы или подставные, потому как, при выявления этого у налоговой есть все основания для отказа в принятии этих расходов. Ответственность и проверка, прежде чем работать с контрагентами, лежит на вас, хотя нет законодательно прописанного документа, который на прямую об этом говорит.

Даже ваша добросовестность никак не влияет на это решение.

В качестве нарушений могут быть: ведение деятельности без проведения государственной регистрации, использование при регистрации утерянных или же поддельных документов, ИНН организации не существует и сам контрагент не записан в государственном реестре, не находится по юридическому месту, согласно документам или же нарушает сроки сдачи налоговых деклараций и оплаты по ним. Проверить сведения в гос. реестре можно на сайте налоговой.

Минимальный налог к уплате

Еще один нюанс при этой системе расчета является то, что существует минимальное значение налога к уплате в бюджет, которое рассчитывается исходя из полученной вами прибыли за отчетный период (по году) умноженной на 1%, согласно статье 346.18 НК. Причем при расчете берутся только доходы, расходы вы не учитываете. По итогам квартала минимальный налог не считается.

Скажем, если у вас сумма дохода за период 1,2 млн рублей, а сумма налога у уплате 10 тысяч, посчитаем – 1,2 млн. руб. * 1%= 12 тысяч, расчетная сумма у нас 10 тысяч, следовательно к уплате в бюджет причитается 12 тысяч рублей.

Сроки сдачи и порядок расчетов

Хотя период отчетности по упрощенке в настоящее время год, это можно назвать скорее условно, потому как с вас не снимается производить ежеквартальные авансовые платежи по налогу, которые вы оплачиваете до 25 числа месяца, после квартала. А годовую отчетность и оплату необходимо произвести до 30 марта для организаций и до 30 апреля для предпринимателей.

С 2017 года действует новая декларация по УСН, можете скачать по ссылке и ознакомится с порядком ее заполнения.

Резюме

В качестве подведения итогов, можно отметить, что на ряду со сложность расчета налога, по сравнению с системой расчеты «доходы» этот вариант является наиболее выгодным, при правильном применении статей закона. Поэтому, выбирая между объектами налогообложения, берите в расчет и экономическую составляющую и трудозатраты. И скорее всего, без специалиста вам не обойтись. Но тут зависит от масштаба бизнеса.

Одним из вариантов, который можно предложить – это аутсорсинг, который поможет сократить ваши издержки на штат бухгалтеров, да и может избавить от дополнительных трат на программное обеспечение. Вам решать, как выбрать. Надеемся, что статья помогла вам в ваших размышлениях и вы поделитесь ей с другими.

Источник: https://infportal.ru/buhuchet/usn-dohody-rashody-nyuansy.html

Компенсация расходов на отдых в России будет выгодна крупным корпорациям

Главная Новости Вестник АТОР

17.04.2018

Новые поправки в Налоговый Кодекс предусматривают льготы предприятиям, компенсирующим своим сотрудникам расходы на отдых в России. «Вестник АТОР» узнал у ведущих туроператоров, насколько эта мера поможет росту внутреннего турпотока и кто окажется в плюсе.

Со следующего года работодатели, оплачивающие своим работникам туристические путевки для отдыха внутри страны, будут получать льготу по налогу на прибыль. Соответствующий законопроект принят в третьем, финальном чтении ГосДумой РФ.

В Налоговый кодекс (НК) вносятся поправки, позволяющие предприятиям относить к расходам на оплату труда (учитываемым при исчислении налога на прибыль) затраты на оплату услуг по организации туризма и отдыха на территории РФ по договору о реализации туристского продукта, заключенному работодателем с туроператором (турагентом) в пользу работников и членов их семей. Этим напрямую стимулируется организованный туризм.

В частности, работодатели смогут учитывать в составе расходов на оплату труда затраты на оплату путевок работнику, его супруге (супругу), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет, а также детям до 24 лет, если они являются студентами-очниками.

Размер расходов, понесенных на оплату услуг по организации внутрироссийского туризма, будет ограничен суммой в 50 тыс. рублей в год. К затратам отнесены билеты (туда и обратно), оплата гостиницы, экскурсионные услуги.

Такие расходы в совокупности с взносами по договорам добровольного личного (медицинского страхования) будут включаться в состав расходов на оплату труда в пределах 6% от общей суммы расходов на оплату труда.

Закон вступит в силу по истечении одного месяца со дня его официального опубликования, но не ранее первого числа очередного налогового периода по налогу на прибыль организаций. При этом положения документа будут применяться к договорам о реализации туристского продукта, заключенным начиная с 1 января 2019 г.

КАКИЕ РАБОТОДАТЕЛИ СМОГУТ ПОЗВОЛИТЬ СЕБЕ КОМПЕНСИРОВАТЬ ОТДЫХ СОТРУДНИКОВ

«Вестник АТОР» поинтересовался мнением туроператоров о том, будут ли готовы сами российские работодатели заниматься оформлением таких компенсаций и будут ли туристы мотивированы этим.

Как считают эксперты национального туроператора АЛЕАН, пока можно говорить о том, что поправки, внесенные в Налоговый кодекс, несут экспериментальный характер.

«Только практика может показать, в какой степени предприятия и организации, а главное – сами туристы, пожелают воспользоваться этим механизмом.

Многое будет зависеть от механизмов реализации закона на практике, в том числе в плане оформления необходимой документации.

Не последнюю роль будет играть и элементарная информированность работников о возможностях компенсации своей турпоездки за счет работодателя», — подчеркивают в АЛЕАН.

По оценке экспертов туроператора «Мультитур», оплачивать отдых внутри страны своим сотрудникам могут позволить себе достаточно крупные предприятия, а также те предприятия, на балансе которых есть собственные базы отдыха.

Для них, как считают в «Мультитур», данный закон будет «дополнительным, огромным плюсом в плане минимизации расходов». А вот небольшие компании, частные предприятия, оборотных средств которых для этих целей недостаточно, просто не потянут дополнительные затраты и вряд ли вообще будут заниматься оформлением таких отпускных компенсаций.

Туроператоры также советуют правительству присмотреться к опыту Франции, которая стимулирует внутренний туризм системой специальных отпускных чеков. Она, по мнению экспертов, имеет ряд преимуществ перед предлагаемой российским законопроектом системой. Возможно, что далее Россия использует какие-то наработки Франции для социальной поддержки туризма, надеются игроки.

ТУРИСТЫ ЗАХОТЯТ КОМПЕНСИРОВАТЬ ПО МАКСИМУМУ

По мнению экспертов, в случае детализации выплат (компенсация оплаты билетов в оба конца, проживания или экскурсионных услуг) туристы вряд ли будут просить выплаты за что-то одно. Скорее всего – за все составляющие путешествия в комплексе, чтобы получить максимальные выплаты.

«Сегодня турист задумывается об организации своего отдыха один раз в год, будь это южные направления пляжного отдыха, санаторно-курортные учреждения или экскурсионные программы.

По финансовым соображениям все реже он может себе позволить организовать себе отдых дважды в год.

Так что, скорее всего, туриста будет интересовать максимальная компенсация от всей затраченной суммы на организацию отдыха», — считают в «Мультитур».

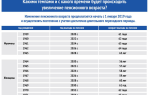

НА КАКИЕ ПУТЕШЕСТВИЯ ПО РОССИИ ХВАТИТ СУММЫ В 50 000 РУБЛЕЙ

Как оказалось, заявленная годовая максимальная компенсация в 50 тысяч рублей вполне соизмерима со стоимостью тех туров, которые на данный момент реализуют туроператоры по внутренним направлениям.

Так у туроператора АЛЕАН стоимость недельного проживания в Alean Family Resort & Spa Sputnik 3* в Сочи, с авиаперелетом, для двух взрослых и одного ребенка в мае 2018 года начинается от 47 тысяч рублей.

По данным компании «Мультитур», средняя сумма путешествия 10 дней на двоих человек по южным направлениям Краснодарского края и Крыма без учета затрат на дорогу, составляет 45000 руб. Таким образом, что при сборе всех необходимых документов, турист получит 100% компенсацию стоимости наземного обслуживания.

В TUI Россия предложили свои варианты путешествий по России, в случае которых сумма 50 тыс. рублей покрывает расходы на поездку.

Например, это перелет из Москвы в Петропавловск — Камчатский и обратно: в конце апреля он обойдется на человека примерно в 25 тысяч рублей.

Это может быть и экскурсионный пакетный тур на неделю в середине мая для 2-х человек с перелетом из Москвы в Санкт-Петербург (от 45 тысяч рублей).

Пакетный тур на неделю в Сочи в середине мая с перелетом для 2-х человек обойдется от 20 тыс. рублей. Что касается санаторного отдыха, то пакетный тур на лечение в санаторий Кавказских Минеральный Вод с перелетом из Москвы для 2-х человек также в середине мая обойдется от 33 тысяч рублей.

«Таким образом, если не рассматривать путешествия в высокие даты и дорогое размещение, то компенсация в размере 50 тысяч рублей может полностью покрыть затраты туриста на приобретение тура для отдыха на отечественных курортах», — резюмируют в TUI Россия.

Еще больше интересных материалов от АТОР — в нашем канале на Яндекс.Дзен.

Получать новости «Вестника АТОР» также можно, подписавшись на наш канал в Telegram

Бесплатные онлайн-курсы, вебинары АТОР и электронные каталоги туроператоров вы найдете на портале «Академия АТОР»

.

Вернуться назад

Источник: http://www.atorus.ru/news/press-centre/new/42831.html