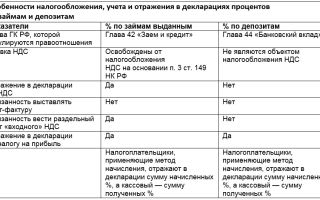

Декларация по НДС: проценты по займам и депозиту

Операции, связанные с предоставлением денежной суммы займа и возврату этой суммы, не признаются объектом обложения налогом. Освобождение от налога предусматривается пунктом 3, статьи 149 НК РФ, и применяется к процентам, которые начисляются на займовые суммы. Проценты — стоимость услуг по передаче денежного займа, оказываемая заемщику заимодавцем.

В НДС-декларации в 7 разделе прописываются операции, в частности:

- те, которые обложению налогом не подлежат;

- те, которые не являются объектом обложения налогом;

- связаны с реализацией товара за пределами российской территории;

- по авансам, полученным в счет будущих поставок товаров.

Декларация по НДС заполняется за налоговый период, в котором товар был отгружен, услуга оказана, а работа выполнена. Следовательно, это налоговый период, в котором компания-заимодавец начисляла проценты по предоставлению займа. В 7 разделе необходимо указать стоимость финансовой услуги по передаче займа, а именно сумму процентов, начисленных за истекший квартал.

В графе 1 отражается код операции. Операциям по займам присвоен код 1010292.

В графе 2 – сумма процентов, начисленных за налоговый период.

В графе 3 и 4 прописываются прочерки.

Если в соглашении это условие не прописано, то это будут проценты исходя из показателей процентной ставки, предусмотренной вашим банком.

Депозитные операции и проценты

В бухгалтерском учете оборот депозитных денежных средств отражают на счете 55 субсчет 3 «Депозитные счета в банках». Депозитные проценты отражаются записью: Дт 76 Кт 91.1 – начисленные проценты по вкладу.

Операции, которые не подлежит обложению налога предусмотрены статьей 149 НК РФ. Операции, не признающиеся объектом налогообложения НДС, перечисляются в статьи 146 НК РФ, во втором пункте. В этом списке также находятся операции, оговорены в статье 39 НК РФ, в 3 пункте. Среди них операции, которые имеют отношение к валютным обращениям (российским или иностранным), кроме нумизматических целей.

Исходя из того, что процентное начисление по депозиту – это условие банковского соглашения по обслуживанию, то непосредственное процентное получение никак не связано с осуществлением каких-либо операций.

Единственное, что сделала организация – открыла расчетный счет как владелец в этом или другом банке.

Стало быть, получая проценты, она не совершает ни налогооблагаемую операцию, ни операцию, не признающуюся объектом налогообложения.

В данном случае возникает необходимость заполнить и сдать только уточненную декларацию.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Источник: http://zakonguru.com/nalogi-2/nds/declaracia/procenty-po-zajmam-i-depozitu.html

Облагаются ли НДС проценты по депозиту?

Компьютер консультирует бухгалтера

Подборка по материалам ИБ «Вопросы-ответы», ИБ «Финансист», ИБ «Корреспонденция счетов» справочной правовой системы КонсультантПлюс

Вопрос: Организация заключила договор банковского вклада (депозита), предусматривающий начисление и выплату процентов ежеквартально. Включаются ли в налоговую базу по НДС полученные проценты по депозиту? Если нет, то нужно ли сумму процентов по депозиту отразить в разд. 7 декларации по НДС исходя из пп. 15 п. 3 ст. 149 НК РФ?

Ответ: Согласно подпункту 1 пункта 1 статьи 146 Налогового кодекса Российской Федерации (далее — Кодекс) объектом налогообложения налогом на добавленную стоимость признаются операции по реализации товаров (работ, услуг, имущественных прав).

Пунктом 1 статьи 39 Кодекса установлено, что в целях налогообложения, в том числе налогом на добавленную стоимость, реализацией товаров, работ или услуг признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных Кодексом, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе.

Кроме того, в соответствии с пунктом 3 статьи 43 Кодекса процентами признается любой заранее заявленный (установленный) доход, в том числе в виде дисконта, полученный по долговому обязательству любого вида (независимо от способа его оформления). При этом процентами признаются, в частности, доходы, полученные по денежным вкладам и долговым обязательствам.

Таким образом, получаемые налогоплательщиком доходы в виде процентов по банковским вкладам (депозитам) выручкой от реализации товаров (работ, услуг) не являются и, соответственно, не признаются объектом налогообложения налогом на добавленную стоимость.

Что касается порядка заполнения налоговой декларации по налогу на добавленную стоимость, утвержденной приказом ФНС России от 29 октября 2014 г. N ММВ-7-3/558@, то данный вопрос относится к компетенции ФНС России.

Основание: ПИСЬМО МИНФИНА РФ от 29 августа 2017 г. N 03-07-11/55333

Региональный представитель СПС КонсультантПлюс в Удмуртии — ООО НТВП «Кедр-Консультант (www.ntvpkedr.ru)

Источник: http://svdelo.ru/kedr/oblagayutsya-li-nds-procenty-po-depozitu

Надо ли проценты по займу отражать в декларации ндс 2018 году

Ндс при получении процентов по займам и депозитам

Ндс при получении процентов по займам и депозитам

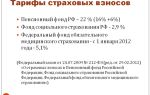

Самыми распространенными способами получить дополнительный внереализационный доход являются выдача займов другим юридическим (физическим) лицам и размещение денежных средств на депозитном счете в банке.

Пример

2) выдала заем организации «Гамма» в сумме 2 000 000 руб.;

3) начислила доходы в виде процентов по займу в сумме 500 000 руб.;

4) приобрела работы и услуги, которые использовала как в облагаемой, так и не облагаемой НДС деятельности, на сумму 106 200 руб. (в т. ч. НДС — 16 200 руб.).

В декларации по налогу на прибыль за год в составе внереализационных доходов будет отражена сумма начисленных по займу — 500 000 руб.

Проценты По Займам Декларация По Ндс

Операции по предоставлению денежных займов, в том числе проценты по ним, не облагаются НДС.

Следует иметь в виду, что согласно п.3.5 Положения № 39-П проценты на привлеченные и .

Добрый вечер!Мы в данной ситуации в разделе 7 отражали только проценты, саму сумму .

С 2014 года на сумму процентов по выданным займам не нужно выставлять счета -фактуры.

А надо .

Должна ли организация отражать полученные Проценты по договору выданного займа в Разделе .

Счета-фактуры на начисленные проценты по займу не . В разделе 7 декларации по НДС за iv .

В декларации по НДС надо записать только по займу, выданному контрагенту.

Проценты по займу облагаются НДС?

. в декларации по НДС предусмотрен раздел 7.

Отображение процентов по займам и депозиту в декларации по НДС. Особенности заполнения .

Как заполнить раздел 7 налоговой декларации по НДС при выдаче займа

Как заполнить раздел 7 декларации по НДС при выдаче займа

Как заполнить раздел 7 декларации по НДС при выдаче займа

Ответ УФНС по Красноярскому краю на вопрос читателя опубликован в газете «Налоговые вести Красноярского края» № 20, октябрь 2012

Согласно пп. 1 п. 1 ст. 146 Налогового кодекса Российской Федерации объектом налогообложения налогом на добавленную стоимость признаются операции по реализации товаров (работ, услуг, имущественных прав) на территории Российской Федерации.

При этом перечень операций, не подлежащих налогообложению (освобождаемых от налогообложения), установлен ст. 149 Кодекса.

Так, пп. 15 п. 3 ст. 149 Кодекса установлено, что операции займа в денежной форме, включая проценты по ним, освобождаются от налогообложения налогом на добавленную стоимость.

Пунктом 1 ст.

809 Гражданского кодекса установлено, что, если иное не предусмотрено законом или договором займа, заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором.

При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства заимодавца, а если заимодавцем является юридическое лицо, в месте его нахождения, ставкой банковского (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

Таким образом, при осуществлении операций займа в денежной форме от налогообложения налогом на добавленную стоимость освобождаются проценты, начисляемые заимодавцем в размере, определенном договором займа, либо проценты, начисляемые в размере, определенном исходя из ставки банковского (ставки рефинансирования), в случае отсутствия в договоре займа условия о размере процента.

Источник: http://yuridicheskayakonsulitatsiya.ru/nado-li-procenty-po-zajmu-otrazhat-v-deklaracii-nds-2017-godu-28149/

Преумножая капитал: учет рублевых депозитов и процентов по ним

1. Какие условия договора банковского вклада наиболее важны для бухгалтера.

2. Как отразить депозит и проценты по нему в бухгалтерском и налоговом учете.

3. Как учесть последствия досрочного расторжения договора банковского вклада.

Наличие финансовой подушки безопасности, то есть определенного запаса денежных средств, — «золотое» правило как личных, так и корпоративных финансов. Однако просто держать на счете n-ную сумму денег про запас крайне невыгодно. Как известно, деньги должны работать и приносить… деньги.

Вот почему грамотные управленцы стараются разместить свободные денежные средства в финансовые вложения. Одним из самых распространенных видов финансовых вложений является банковский вклад, или депозит. И для этого есть, как минимум, две причины.

Во-первых, для открытия вклада не требуется специальных знаний и навыков в области инвестирования. А во-вторых, депозит традиционно считается одним из наименее рискованных способов вложения денег (при прочих равных условиях).

Что бухгалтеру следует знать об учетном отражении банковских вкладов и процентов по ним, и какие «подводные камни» может скрывать эта простая на первый взгляд операция — разберемся в этой статье.

На что бухгалтеру обратить внимание в договоре банковского вклада

Главный документ, служащий основанием для отражения в учете банковского вклада и процентов по нему, — договор банковского вклада (депозита).

Проверять правильность оформления договора, а также правовые нюансы и последствия сделки, это скорее задача юриста.

Бухгалтера же, как правило, интересуют лишь некоторые условия договора, от которых зависит учетное отражение депозита. Итак, на что бухгалтеру следует обратить самое пристальное внимание:

- Срок размещения депозита. Вклад в банке может быть открыт на определенный срок или до востребования (п. 1 ст. 837 ГК РФ). От срока, на который открывается депозит, зависит порядок его отражения в бухгалтерской отчетности: в составе долгосрочных или краткосрочных финансовых вложений.

- Вид вклада: пополняемый или не пополняемый. В зависимости от этого руководством может быть утвержден график перечисления денежных средств на пополнение депозита. Или же, наоборот, будет известно, что сумма вклада останется неизменной.

- Условия досрочного прекращения договора вкладчиком. Если депозит открыт на определенный срок, то в договоре, как правило, указываются особые условия возврата депозита до истечения указанного срока в виде пониженной процентной ставки. Если размер процентов при досрочном погашении прямо не прописан в договоре, он принимается равным процентной ставке по вкладам до востребования (п. 3 ст. 837 ГК РФ).

- Сроки и порядок выплаты процентов. Проценты по вкладу начисляются со дня, следующего за днем поступления в банк денежных средств для размещения во вкладе, до дня их возврата вкладчику (п. 1 ст. 839 ГК РФ). При этом начисленные по вкладу проценты могут выплачиваться вкладчику периодически (ежемесячно, ежеквартально и т.д.) или единовременно по окончании срока вклада. Если порядок выплаты процентов в договоре не установлен, они выплачиваются вкладчику по окончании каждого квартала по его требованию, а невостребованные проценты присоединяются к сумме вклада, на которую начисляются проценты (п. 2 ст. 839 ГК РФ).

- Порядок начисления процентов. В договоре также указывается порядок расчета процентов: по формуле простых или сложных процентов. Простые проценты начисляются на сумму вклада, но не увеличивают ее. Такие проценты, как правило, выплачиваются периодически. Сложные проценты присоединяются к сумме вклада, на которую начисляются проценты (капитализируются), и выплачиваются одновременно с возвратом депозита.

Налоговый учет банковского вклада и процентов по нему

Налоговый учет суммы депозита

Внесение денежных средств на депозит (открытие или пополнение депозита) не признается расходом для целей налогообложения ни при ОСНО, ни при УСН (п. 12 ст. 270, п. 1 ст. 346.16 НК РФ). Аналогично и средства, возвращенные банком при закрытии депозита, не являются доходом налогоплательщика (пп. 1 п. 1.1 ст. 346.15, пп. 10 п. 1 ст. 251 НК РФ).

Налоговый учет процентов по депозиту

- Общая система налогообложения

Проценты по депозиту для целей расчета налога на прибыль признаются внереализационными доходами (п. 6 ст. 250 НК РФ). Учитывать проценты в налоговом учете в составе доходов необходимо на последний день каждого месяца (абз. 1 п. 6 ст.

271, абз. 3 п. 4 ст. 328 НК РФ) и на дату окончания срока депозита (или досрочного расторжения договора) (абз. 3 п. 6 ст. 271 НК РФ). Сумма процентов, подлежащая отражению в учете, рассчитывается в соответствии с условиями договора.

! Обратите внимание: суммы процентов по депозиту подлежат ежемесячному отражению в составе налогооблагаемых доходов независимо от порядка начисления и выплаты процентов по договору. То есть даже если по договору проценты капитализируются и выплачиваются единовременно в конце срока депозита, в налоговом учете их нужно отражать ежемесячно.

Источник: http://buh-aktiv.ru/uchet-rublevyh-depozitov-i-protsentov-po-nim/

Нужно ли отражать уплаченные проценты по кредиту в декларации ндс

Как заполнить декларацию НДС на примере за 2018

Как заполнить НДС на примере за 2018 По закону, по НДС предоставляется в ИФНС по месту учета в качестве налогоплательщика (налогового агента), организациями и ИП, на которых возложены обязанности: налогоплательщиков, и/или налоговых агентов. В соответствии со ст.

80 НК РФ, налоговая декларация представляет собой заявление налогоплательщика: об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога, и/или о других данных, служащих основанием для исчисления и уплаты налога.

Должна ли организация отражать начисленные суммы процентов по договору банковского вклада в разделе 7 Декларации по НДС на основании пп

Должна ли организация отражать начисленные суммы по договору банковского вклада в разделе 7 Декларации по НДС на основании пп.

15 п. 3 ст. 149 НК РФ как проценты, полученные по предоставленному банку займу?

26 февраля 2013 Рассмотрев вопрос, мы пришли к следующему выводу: Суммы начисленных (полученных) процентов по договору банковского вклада (депозиту) отражать в разделе 7 налоговой декларации по налогу на добавленную стоимость не следует.

Проценты по займам в декларации по ндс 2018

Проценты по займам в декларации по ндс 2018

Следует иметь в виду, что согласно п.3.5 Положения № 39-П на привлеченные и размещенные денежные средства начисляются банком на остаток задолженности по основному долгу на начало операционного дня.

При получении займа от другого лица, не являющегося кредитной организацией необходимо обратить внимание на то, что в соответствии с п.1 ст.

Отражение процентов по полученному займу в декларации по НДС

Отражение процентов по полученному займу в декларации по НДС

Организация получила процентный займ от учредителя.

Насколько я понимаю в декларации по НДС сумма полученного займа нигде не отражается?

А как быть с начисленными процентами?

Нужно ли их отражать в по НДС в разделе 7?

Нужно ли их отражать в декларации по НДС в разделе 7?

Организация получила процентный займ от учредителя.

Насколько я понимаю в по НДС сумма полученного займа нигде не отражается?

А как быть с начисленными?

Нужно ли их отражать в по НДС в разделе 7?

Copyright © 2018 vBulletin Solutions, Inc. All rights reserved.

Нужно ли отражать уплаченные проценты по кредиту в декларации ндс Сегодня по почте обычным письмом пришло уведомление о том, что выявлено расхождение в части отраженных к получению: в отчете о финансовых результатах за 2015 год отражены проценты к получению — 3 тыс.

руб., а льгота (пп 15 п 3 ст.

149 НК РФ) по ндс в разделе 7 на эту сумму не отражена.

На основании вышеизложенного в разделе 7 по НДС за 1-4 кварталы 2015 г.

Организация, применяющая ОСН, выдала процентный заем юрлицу

Организация, применяющая ОСН, выдала процентный заем юрлицу. Нужно ли отражать сумму займа и проценты по нему в разд. 7 налоговой декларации по НДС?

Если нужно, то с применением какого кода в графе 1 налоговой по НДС отражается операция по выдаче процентного займа? Возникает ли в данном случае раздельный учет по операциям, облагаемым и не подлежащим обложению НДС? Ответ: В случае предоставления процентного займа юридическому лицу организация должна заполнять разд.

В декларации по ндс отражают только проценты по займу

В декларации по ндс отражают только проценты по займу

Проценты надо записать в графе 2, а в графе 1 поставить код 1010292 (п. 44.3, 44.4 приложения 2 к приказу №

Есть вопрос?

Наши эксперты помогут за 24 часа!

Получить ответ Новое

Заполняется ли раздел 7 декларации по НДС при начислении процентов по договору депозитного вклада в банке?

Заполняется ли раздел 7 по НДС при начислении процентов по договору депозитного вклада в банке? По данному вопросу мы придерживаемся следующей позиции: Суммы начисленных (полученных) организацией по договору банковского вклада (депозита) отражать в разделе 7 налоговой по налогу на добавленную стоимость не следует.

Раздел 7 налоговой по налогу на добавленную стоимость (далее также -) включает сведения об операциях: — не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со ст.

Источник: http://vigor24.ru/nuzhno-li-otrazhat-uplachennye-procenty-po-kreditu-v-deklaracii-nds-48275/

Учет депозитов

По договору банковского вклада (депозита) одна сторона (банк), принявшая поступившую от другой стороны (вкладчика) или поступившую для нее денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренных договором (п. 1 ст. 834 ГК РФ).

Примечание. Довольно часто для более эффективного использования временно свободных денежных средств хозяйствующие субъекты принимают решение о размещении средств на депозитном счете в банке.

К отношениям банка и вкладчика по счету, на который внесен вклад, применяются правила о договоре банковского счета (гл. 45 ГК РФ), если иное не предусмотрено правилами гл. 44 «Банковский вклад» ГК РФ или не вытекает из существа договора банковского вклада.

Юридические лица при этом не вправе перечислять находящиеся во вкладах (депозитах) денежные средства другим лицам (п. 3 ст. 834 ГК РФ).

Договор банковского вклада должен быть заключен в письменной форме.

Письменная форма такого договора считается соблюденной, если внесение вклада удостоверено сберегательной книжкой, сберегательным или депозитным сертификатом либо иным выданным банком вкладчику документом, отвечающим требованиям, предусмотренным для таких документов законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота (п. 1 ст. 836 ГК РФ).

Несоблюдение письменной формы договора банковского вклада влечет его недействительность. Такой договор является ничтожным (п. 2 ст. 836 ГК РФ).

Вклад может быть внесен в банк на имя определенного третьего лица. Договор банковского вклада в пользу не существующего к этому моменту юридического лица ничтожен (п. 1 ст. 842 ГК РФ).

В случае принятия вклада от юридического лица лицом, не имеющим на это права, или с нарушением порядка, установленного законом или принятыми в соответствии с ним банковскими правилами, такой договор является недействительным (п. п. 2 и 3 ст. 835 ГК РФ).

Договор банковского вклада заключается на условиях выдачи вклада по первому требованию (вклад до востребования) либо на условиях возврата вклада по истечении определенного договором срока (срочный вклад). Договором может быть предусмотрено внесение вкладов на иных условиях их возврата, не противоречащих закону (п. 1 ст. 837 ГК РФ).

По договору любого вида банк обязан выдать сумму вклада или ее часть по первому требованию вкладчика, за исключением вкладов, внесенных юридическими лицами на иных условиях возврата, предусмотренных договором (п. 2 ст. 837 ГК РФ).

Банк выплачивает вкладчику проценты на сумму вклада в размере, определяемом договором банковского вклада. По договору, заключенному банком с юридическим лицом, размер процентов на вклад не может быть односторонне изменен, если иное не предусмотрено законом или договором (п. п. 1 и 3 ст. 838 ГК РФ).

Способы обеспечения банком возврата вкладов юридических лиц определяются договором банковского вклада (п. 2 ст. 840 ГК РФ).

Существенным условием, обязательным для договоров данного вида (без них договор будет считаться незаключенным (ст. 432 ГК РФ)), является предмет договора. Если вклад вносится на имя третьего лица, то существенным условием такого договора будет указание наименования юридического лица (ст. 54 ГК РФ), в пользу которого вносится вклад (п. 1 ст. 842 ГК РФ).

Условие о размере выплачиваемых вкладчику процентов не является существенным условием договора. При отсутствии в договоре условия о размере выплачиваемых процентов в силу п. 1 ст.

838 ГК РФ банк обязан выплачивать проценты в размере, определяемом в соответствии с п. 1 ст.

809 ГК РФ, то есть в размере ставки банковского процента (ставки рефинансирования) в месте нахождения юридического лица на день их уплаты.

Источник: http://www.mosbuhuslugi.ru/material/uchet-depozit-buhgalterskiy-nalogi

Нужно ли указывать в налоговой декларации по НДС проценты по депозиту?

Вопрос: Следует ли организации указывать в налоговой декларации по НДС проценты, начисляемые (выплачиваемые) банком на депозит и на остаток средств на расчетном счете?

Ответ: По нашему мнению, организации не следует указывать в налоговой декларации по НДС (в том числе в разд. 7) проценты, начисляемые (выплачиваемые) банком на депозит и на остаток средств на расчетном счете.

Обоснование: В соответствии с пп. 1 п. 1 ст. 146 Налогового кодекса РФ объектом налогообложения по НДС признается реализация товаров (работ, услуг) на территории РФ, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав.

В рассматриваемой ситуации организация не осуществляет реализацию банку товаров (работ, услуг) или передачу имущественных прав.

Следовательно, начисление (получение) процентов на депозит и на остаток средств на расчетном счете не признается объектом налогообложения по НДС.

В пользу данного вывода говорит и тот факт, что эта операция не указана в ст. 149 НК РФ в качестве не облагаемой НДС (к операциям займа, включая проценты по ним, она не относится на основании п. 1 ст. 11 НК РФ, гл. 42, 44, 45 Гражданского кодекса РФ).

Согласно п. п. 38.1, 44.3 Порядка заполнения налоговой декларации по налогу на добавленную стоимость (утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@) по строкам 010 — 040 разд. 3 декларации не отражаются операции, не признаваемые объектом налогообложения по НДС.

В графе 2 разд. 7 декларации по НДС по каждому коду операции, не подлежащей налогообложению, и операции, не признаваемой объектом налогообложения, а также операции по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ, отражаются:

стоимость товаров (работ, услуг), которые не признаются объектом налогообложения в соответствии с п. 2 ст. 146 НК РФ;

стоимость товаров (работ, услуг), местом реализации которых не признается территория РФ в соответствии со ст. ст. 147, 148 НК РФ, с п. п. 3, 29 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, являющегося Приложением N 18 к Договору о Евразийском экономическом союзе от 29.05.2014;

стоимость реализованных (переданных) товаров (работ, услуг), не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со ст. 149 НК РФ с учетом п. 2 ст. 156 НК РФ.

В п. 2 ст. 146 НК РФ и в указанном в нем п. 3 ст. 39 НК РФ в числе операций, которые не признаются объектом налогообложения по НДС, отсутствует начисление (получение) процентов на депозит и на остаток средств на расчетном счете.

И это понятно, поскольку, как уже было сказано выше, данная операция в принципе не признается объектом налогообложения по НДС на основании пп. 1 п. 1 ст. 146 НК РФ.

Следовательно, операция по начислению (получению) процентов на депозит и на остаток средств на расчетном счете не отражается и в разд. 7 декларации по НДС.

На основании изложенного полагаем, что организации не следует указывать в налоговой декларации по НДС (в том числе в разд. 7) проценты, начисляемые (выплачиваемые) банком на депозит и на остаток средств на расчетном счете.

Задать вопрос или заказать пособие можно тут

С уважением к вашему бизнесу,

Сушонкова Елена

Уже в продаже электронное методическое пособие «Все об уточненной налоговой декларации» автора Сушонковой Елены

Узнай, как правильно исправить ошибки в налоговых декларациях

Уже в продаже электронное методическое пособие «Все о счетах-фактурах» автора Сушонковой Елены

Узнай, как правильно исчислить налог на добавленную стоимость без ошибок в счетах-фактурах

Подписывайтесь на нас:

Источник: https://teletype.in/@ugolokbuhgaltera/BkozOTQZ7

Налогообложение процентов по депозиту: НДС, налог на прибыль, правила уплаты

Постараемся самостоятельно найти ответ. Открываем Налоговый Кодекс РФ.

Руководствуясь положением п. 27 ст.217 НК РФ процентные доходы получаемые вкладчиками по банковским вкладам, на территории Российской Федерации будут свободны от налогов, если:

1) Проценты по депозиты (налог на прибыль) по вкладам в рублях выплачиваются в пределах сумм, вытекающих на основании действующей ставки рефинансирования, во время действия периода, по которому начислены данные проценты.

2) Установленные проценты не превысят 9% годовых по вкладам в иностранной валюте.

3) Проценты по вкладам в нац. валюте, которые на момент подписания либо продления договора имели размер, не превышающий существующую ставку рефинансирования ЦБ, при условии, что на момент времени расчета процентов их размер по вкладу не был повышен, и со времени превышения ставки банковских депозитов в рублях ставки рефинансирования ЦБ прошло не больше 3-х лет.

Исходя из статьи 224, пункт 2-й НК Российской Федерации, налогообложение процентов по депозиту установлено в размере 35%.

Открыть вклад в УБРиР. До 17% годовых, высокая ставка на весь срок! Заполните заявку онлайн

После анализа всех вышеперечисленных данных открывается следующая картина:

Проценты по депозиты (налог на прибыль) охватывают такие доходы с депозита:

1) По депозитам в рублях — те доходы, в которых ставка в процентах превосходит ставку рефинансирования. Например, когда ставка в процентах по текущему депозиту 11%, а ставка рефинансирования 9,25%.

2) По депозитам в валюте — в случае превышения ставки валютного депозита 9% годовых. Например ставка в процентах в долларовом вкладе 11%, а процент не облагаемый налогом равен 9%.

3) Налоговая ставка на проценты с дохода установлена в размере 35%.

Налоги насчитываются на доходы, размер которых превышает указанные законом нормы.

4) Агентом налоговой в исчислении, удержании и перечислении в госбюджет налогов на доход физических лиц по данным депозитам выступает сам банк.

5) Расчет базы налогов для взимания налога по процентным доходам делается отдельно для каждого вклада и высчитывается налоговым агентом отдельно к каждой начисленной сумме.

Льготы для пенсионеров в виде ставки НДС с полученных процентов по депозиту размером 13% по депозитам «Пенсионный» с размером срока до полугода признаны недействительными.

Была ли статья полезна? Да Нет

Не забудьте поделиться статьей с друзьями:

Желаете почитать еще?

Да Нет

Источник: http://www.MajorMoney.ru/deposit/nalogooblozhenie-depozit