Отчисления в пенсионный фонд — в 2018, с зарплаты, как проверить, процент, по СНИЛС

Каждый человек, который имеет официальное трудоустройство, в обязательном порядке формирует свою пенсию. В настоящее время, у каждого человека общая сумма делится на две равные части, которая пополняется работодателем – посредством уплаты налогов и взносов.

Эти отчисления в пенсионный фонд должны производиться каждым предприятием. Рассмотрим то, как можно отследить свои накопления, а также вопрос об их проверке.

Что это такое

Каждый работодатель в месяц должен начислять и заниматься перечислением взносов за рабочих в ПФР. Помимо Пенсионного фонда, также стоит производить отчисления в органы ФСС и ФФОМС.

Смысл данных платежей заключается в произведении работодателем определённых платежей и при возникновении страховых случаев в фонде, куда производятся выплаты, делают обратный вывод средств в пользу сотрудника.

К примеру, когда человек берёт больничный, орган ФСС выплачивает пособие, которое должно перечисляться при временной нетрудоспособности. Тем же самым занимается Пенсионный фонд России, когда необходимо выплачивать пенсию по достижении некоторого возраста.

Здесь стоит помнить, что пенсионные и другие типы отчислений работодатель должен делать из своих средств, и он не имеет права вычитать эти суммы из зарплаты сотрудника. Что касается пенсионных отчислений, то они подразделяются на две категории: на страховую пенсию и накопительную.

Когда производится

Выплаты, которые должны идти на пополнение пенсионных накоплений каждого человека, должны производиться по 15 числам в каждом месяце. В это время работодатель оплачивает взносы за предыдущий месяц.

Иными словами, если работодатель вносит отчисления 15 октября, то эти отчисления производятся за отработанный сентябрь месяц.

Обязательно стоит помнить о сроках произведения отчислений, чтобы впоследствии у сотрудников на предприятии не возникло разногласий с сотрудниками Пенсионного фонда.

Кто платит страховые взносы

Отчисления в ПФР обязаны производиться следующими категориями лиц и предприятиями:

- Организации, производящие выплаты согласно любым соглашениям в пользу физических лиц.

- ИП: за лиц, в пользу которых производились выплаты денег за работы или услуги по договорам любого рода, а также за себя.

- Нотариусы, адвокаты и прочие категории самозанятых граждан.

- Физические лица, при ситуации, когда они производят выплаты согласно любым соглашениям, и в тех ситуациях, когда они не выступают в качестве индивидуальных предпринимателей.

Видео: Как узнать?

Тарифы в 2018 году

Несмотря на то, что в пенсионной сфере постоянно проводятся изменения в законодательной базе, общий тариф на отчисления в ПФР не изменяются. На 2018 год он составляет те же 22% от заработной платы, при условии, что выплаты не могут превысить годовой лимит.

Те лица, которые уплачивают взносы самостоятельно, также будут выплачивать фиксированные взносы в Пенсионный фонд, которые составляют 26% от МРОТ. При этом данная сумма умножается на 12 месяцев.

Дополнительные тарифы на ОПС

Дополнительные тарифы для отчислений в ПФР вводятся для тех работодателей, которые имеют рабочие места на вредном производстве. Иными словами, если они производят отчисления в пользу тех лиц, которые имеют право на получение льготной пенсии.

Тариф должен определяться в соответствии с приведенной оценкой условий труда, а также по присвоенному классу.

Стоит обязательно помнить о том, что в отличие от налога на доход физлиц, учитываемого в соответствии с премиями, окладами и районным коэффициентом сотрудника, величина согласно страховым взносам не включается в зарплату. Иными словами, сотрудник на предприятии получает зарплату за вычетом налога на доход физлиц.

Что касается ситуации с уплаты средств в ПФР, то плательщик должен перечислять определённую сумму, исходя из доходов, при этом не удерживать данную сумму из зарплаты.

Каким образом можно узнать размер отчислений в ПФР с зарплаты

Сумма отчислений должна зависеть от статуса плательщика. Для тех предприятий, которые работают при общем режиме налогообложения, он составляет 22% от заработка. Также могут приплюсовываться 10% при тех ситуациях, когда размер доходов составляет больше 800000 рублей.

Эта сумма должна рассчитываться по совокупности объема заработной платы для каждого сотрудника.

Организации, которые используют упрощённую систему, должны платить 20%. По такому же тарифу за своих сотрудников платят индивидуальные предприниматели.

Реквизиты для уплаты

Важно понимать, что для плодотворного сотрудничества с Пенсионным фондом России обязательно стоит иметь реквизиты, по которым необходимо оплачивать все взносы. Если работодатель или самозанятый гражданин произведет оплату по неверным реквизитам, то в этом случае будет очень сложно доказать, что оплата производилась своевременно.

И данные отчисления будет достаточно нелегко зачислить на необходимый счёт.

Именно поэтому приведем список реквизитов для оплаты различных категорий страховых взносов:

- Для выплаты на формирование страховой части трудовой пенсии.

- Для выплаты на формирование накопительной части пенсии.

- Взносы для ОМС, которые зачисляются в бюджет ФФОМС.

- Взносы на ОМС, которые зачисляются в бюджет ТФОМС.

Коды бюджетной классификации

В следующем списке приведем коды бюджетной классификации для различных типов страховых взносов, перечисляемых работодателями и самозанятыми гражданами:

- Для выплат на формирование страховой части пенсии – 39210202010061000160.

- Для выплат на формирование накопительной части пенсии – 39210202020061000160.

- Взносы для ОМС, которые зачисляются в бюджет ФФОМС – 39210202100081000160.

- Взносы на ОМС, которые зачисляются в бюджет ТФОМС – 39210202110091000160.

Порядок перечисления средств

Все взносы начисляются сотрудниками бухгалтерии, таким образом, все выплаты в пользу работника умножаются на сумму по страховому тарифу. Данная формула является единой для каждого предприятия — она не может зависеть от режима налогообложения.

Для некоторых предприятий предусматриваются льготные тарифы по страховым взносам. К примеру, для области информационных технологий он должен составлять 8%. Что касается доходов работников, работодатели уплачивают взносы согласно повышенному тарифу — на 6% больше.

Срок

Важно помнить, что каждое предприятие должно соблюдать определенные сроки для того, чтобы вовремя вносить отчисления. Если происходит нарушение этих сроков, то могут возникать проблемы при перерасчете полной суммы на лицевом счёте работника, на котором формируется страховая часть.

Как проверить по СНИЛС

Отчисления в ПФР должны отражаться на индивидуальном счете каждого гражданина. Иными словами, на персональном лицевом счёте. Важно обязательно помнить, что в ситуации, когда человек решил использовать свою накопительную пенсию, то узнать размер пенсионных накоплений можно по номеру СНИЛСа.

Через Интернет

Не стоит забывать, что пенсионные отчисления, которые формировались на лицевом счёте каждого человека, можно также проверить через специализированный информационный портал «Госуслуги». Помимо этого, имеется возможность заказать необходимую справку на официальном сайте ПФР.

Для того, чтобы узнать размер своих пенсионных отчислений, нужно обязательно иметь под рукой паспорт и СНИЛС. При этом стоит помнить, что другое лицо может узнать всю необходимую информацию по состоянию лицевого счёта исключительно при наличии доверенности.

Получается, что у каждого российского гражданина, который является официально трудоустроенным, имеется свой лицевой счет в ПФР, на который поступают отчисления со стороны работодателя. Каждый человек имеет полное право на то, чтобы узнать состояние лицевого счета в любое время.

Стоит отметить, что делать это можно любым удобным способом, при этом у людей не возникнет никаких затруднений при получении справки о состоянии счета.

Источник: https://101zakon.ru/pensii/vyplaty/otchislenija-v-pensionnyj-fond/

Уплата страховых взносов в ПФР

Согласно Законодательству Российской Федерации, работодатели обязаны каждый месяц уплачивать за своих работников страховые взносы на обязательное пенсионное и медицинское страхование.

От средств взносов на обязательное пенсионное страхование напрямую зависит выплата пенсий нынешним пенсионерам.

Также это гарантирует гражданам, трудоустроенным официально и получающим так называемую «белую» зарплату, выплату им пенсии в будущем.

Кто платит страховые взносы за работников в Пенсионный фонд?

Страховые взносы по ОПС могут вносить как физические, так и юридические лица. Ключевым звеном в пенсионной системе РФ являются работодатели, которые ежемесячно уплачивают данные взносы за своих работников. Таковыми могут быть:

- организации;

- индивидуальные предприниматели (ИП);

- физические лица.

Другая категория плательщиков — самозанятое население, которые производят уплату страховых взносов только за себя, а именно:

- индивидуальные предприниматели;

- адвокаты;

- нотариусы;

- другие лица, занимающиеся частной практикой.

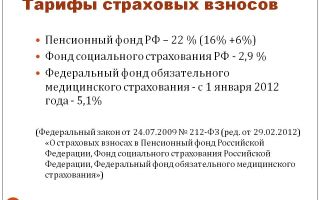

Тариф страховых взносов (в процентах) в 2018 году

В настоящее время статьей 33.1 Федерального закона № 167 для плательщиков предусмотрена тарифная ставка в размере 22%, если страховые взносы на обязательное пенсионное страхование (ОПС) не превышают предельную величину. Если сумма выше положенного, то дополнительно применяется тарифная ставка в размере 10%.

Каждый год предельная величина взносооблагаемой базы определяется Правительством РФ. В 2017 году база для начисления страховых взносов составляла 876 тысяч рублей (Постановление Правительства РФ от 26.11.2015 №1265), в 2018 году она увеличилась до 1021 тысяч рублей (постановление от 15 ноября 2017 г. №1378).

Страховые взносы разделяются на солидарный и индивидуальный тариф. На первый постоянно перечисляются 6% страховых взносов (необходим для формирования фиксированной выплаты и на другие нужды государства, предусмотренные пенсионным законодательством), а на второй остальные 16%.

В связи с недавней пенсионной реформой распределение средств происходит в следующем порядке:

- у граждан, родившихся до 1966 года включительно, и тех, кто родился позже, но отказался от формирования накопительной пенсии, все 16% идут на финансирование страховой пенсии;

- у тех граждан, которые родились в 1967 году и позже и сделали выбор в пользу накопительной пенсии, из 16% на финансирование страховой выделяется 10%, а на формирование накопительной — 6%.

При этом некоторые из плательщиков вправе воспользоваться пониженной тарифной ставкой страховых взносов как на ОПС, так и на ОМС. Список таковых указан в ст. 58 закона от 24.07.2009 года N 212-ФЗ.

Дополнительные тарифы на обязательное пенсионное страхование

Для некоторых категорий работников законодательно с 2013 года предусмотрен дополнительный тариф. Эти средства ежемесячно перечисляет работодатель вместе с обязательными страховыми взносами за каждого своего работника, труд которого связан с вредными и опасными производствами.

Работодатель, у которого имеются рабочие места на вредном или опасном производстве, должен в соответствии с Федеральным законом № 426 «О специальной оценке условий труда» обеспечить безопасность своих работников на их рабочих местах, которые должны соответствовать требованиям охраны труда.

Для этого не реже, чем один раз в пять лет, проводится специальная оценка условий труда, по итогам которой устанавливается размер дополнительных тарифов. Данное мероприятие осуществляется комиссией из представителей организации работодателя.

Спецоценка делит условия труда по степени вредности и опасности на 4 класса (в скобках указан процент на уплату дополнительных взносов):

- оптимальные (0%);

- допустимые (0%);

- вредные (2% — 7%);

- опасные (8%).

Таким образом, первый и второй классы (оптимальные и допустимые) дополнительных взносов не требуют.

Суммы, не подлежащие обложению

Существуют такие виды выплат, которые не подлежат обложению страховыми взносами. К ним относятся:

- расходы на командировки работников по нашей стране, а также за границей (суточные, документально подтвержденные целевые расходы на проезд до места назначения и обратно, найм жилого помещения, оплата услуг связи, регистрация служебного заграничного паспорта и другие расходы);

- государственные пособия (по безработице и т.д.);

- компенсационные выплаты, связанные с возмещением вреда, с увольнением (кроме компенсации за неиспользованный отпуск), оплатой жилых помещений, оплатой стоимости питания т.д.

Реквизиты для уплаты взносов

Следует отметить, что с 2017 года уплата страховых взносов осуществляется в Федеральную Налоговую Службу (ФНС), это закрепляется новым разделом НК РФ — XI «Страховые взносы в РФ». Ранее страхователи уплачивали взносы отдельно в ПФР и отдельно в ФФОМС. В каждом субъекте нашей страны указываются свои реквизиты получателя. В них входят такие графы для заполнения, как:

- получатель платежа;

- ИНН;

- КПП;

- банк получателя и его счет в нем;

- БИК;

- КБК (коды бюджетной классификации);

- назначение платежа.

Коды бюджетной классификации (КБК)

Для группировки статей государственного бюджета используются специальные цифровые коды, состоящие из 20 цифр, которые устанавливаются Министерством финансов. В каждом таком коде зашифрована определенная информация. Код бюджетной классификации разделен на четыре части:

- «Администратор» — первые три знака указывают получателя средств (Пенсионный фонд — 392);

- «Вид доходов» — цифры с 4 по 13 включительно. Данная часть в свою очередь делится еще на 4 части:

- «Группа» — четвертый знак показывает доходы (для уплаты страховых взносов — 1);

- «Подгруппа» — пятая и шестая цифры (в данном случае, как правило, используются комбинации цифр 02, 09, 16);

- «Статья» и «Подстатья» — цифры с 7 по 11 включительно указываются на основании соответствующих расчетных документов;

- «Элемент» — последние два знака данной части (12 и 13) раскрывают бюджетный уровень (в данном случае обычно указывается 06 — бюджет Пенсионного фонда, но также могут встретиться 01 и 08);

- «Программа» — знаки с 14 по 17 включительно служат для разделения взысканий;

- «Экономическая классификация» — последние три цифры (для уплаты страховых взносов обычно указывается 160, но в отдельных случаях может встретиться 140).

Полный перечень КБК, актуальных на текущий год и используемых для уплаты страховых взносов, с подробным описанием имеется на официальном сайте ФНС.

Порядок перечисления средств в Пенсионный фонд

Оплата производится через банк отдельными расчетными документами по каждому виду страхования. На этих документах необходимо указывать соответствующие счета Федерального казначейства и КБК. Сумма должна быть указана точно — в рублях и копейках. При уплате взносов на обязательное медицинское страхование, необходимо указывать регистрационный номер.

Величина базы для начисления страховых взносов в отношении каждого сотрудника определяется отдельно. При этом для работодателей, у которых имеются рабочие места на вредных и опасных для здоровья производствах, при начислении взносов по дополнительному тарифу ограничения для базы не применяются, то есть предельная величина базы на них никак не влияет.

Срок оплаты пенсионных взносов

В соответствии с пунктом 5 статьи 15 Федерального закона N 212 от 24.07.2009 года оплата производится за предыдущий месяц до 15 числа текущего месяца. Если 15 число приходится на выходной день или является нерабочим праздничным днем, то окончательный срок уплаты переносится на рабочий день, следующий за ним.

В случае неуплаты начисленные страховые взносы признаются недоимкой. При таком стечении обстоятельств, средства подлежат взысканию через судебные органы.

Также, в соответствии со ст. 25 и 47 закона от 24.07.2009 N 212-ФЗ, за не уплату может взиматься пени, в размере одной трехсотой ставки рефинансирования Центробанка, установленной на эти дни, за каждый день просрочки.

Заключение

Ежемесячно за каждого сотрудника работодатель обязан перечислять в ФНС (с 2017 года) страховые взносы на обязательное пенсионное и медицинское страхование по тарифу 22% и 5,1% соответственно. При этом, если сумма превышает величину предельной взносооблагаемой базы, которая устанавливается государством, то помимо 22% необходимо внести еще 10%.

Однако в некоторых случаях на плательщиков при превышении величины базы данное правило не распространяется. К таким относятся работодатели, у которых имеются рабочие места на вредных или опасных производствах. Но, в свою очередь, они обязаны уплачивать дополнительные взносы.

Ответы онлайн-консультанта на вопросы пользователей

или

Источник: http://pensiology.ru/ops/rabotodatelyam/uplata-straxovyx-vznosov/

Страховые взносы на обязательное пенсионное страхование

Страховые пенсионные взносы, на основе которых формируется пенсионный бюджет, уплачиваются работодателями в процентном отношении к заработной плате работника, но при этом не вычитаются из нее, а являются отдельной статьей расходов страховщика.

Обязательный порядок уплаты взносов в Пенсионный фонд определен требованиями Федерального закона № 212 от 24 июля 2009 года. Контролирующие функции за своевременностью положенных по закону перечислений, в соответствии с условиями, которые изложены в статье 3 данного закона, возлагаются на органы ПФР.

На граждан, ведущих индивидуальную предпринимательскую деятельность, занимающихся различными видами частных практик в медицинской, юридической, консалтинговой или иной сферах или производящих какие-либо выплаты и вознаграждения в соответствии с содержанием заключенных договоров гражданско-правового характера, также возложена, в соответствии со статьей 5 ФЗ № 212, обязанность осуществления страховых отчислений в ПФР.

Тарифы страховых взносов в ПФР

Размер пенсионных отчислений в пользу ПФР, определяется условиями, изложенными в статьях 14–17 Закона № 212 от 24.07.2009 г. и статьях 22 и 31.1 ФЗ №167 «Об обязательном пенсионном страховании в РФ».

Основной тариф пенсионных взносов составляет 22 %. В случае, превышения величины базы для начисления взносов тариф увеличивается еще на 10%. На 2018 год установлена предельная величина базы в размере 1 021 000 рублей.

В случае, если плательщик одновременно является индивидуальным предпринимателем и работодателем, то страховые взносы им выплачиваются отдельно по каждому из оснований.

Отчисления в Пенсионный фонд за работника в 2018 году

В зависимости от плательщиков устанавливаются и различные тарифы уплаты страховых взносов на обязательное пенсионное страхование, представленные в таблице ниже.

| Плательщики, применяющие основной тариф | 22% + 10% |

| Организации и ИП, применяющие УСН (включая благотворительные); осуществляющие деятельность в сфере социального обслуживания, научных исследований, образования, культуры и искусства, спорта, здравоохранения, а также имеющие лицензию на фармацевтическую деятельность | 20% |

| Организации, выплачивающие зарплату экипажам судов, за исключением нефтяных танкеров | 0% |

| Субъекты хозяйственной деятельности, созданные бюджетными и автономными научными организациями | 8% |

| Резиденты ОЭЗ, организации и ИП, осуществляющие туристско-рекреационную деятельность | 8% |

| Организации, работающие в сфере информационных технологий | 8% |

| Участники проекта «Сколково» | 14% |

| Участники свободной экономической зоны на территории Крыма и Севастополя | 6% |

| Имеющие статус резидентов ТОР | 6% |

| Резиденты свободного порта «Владивосток» | 6% |

Страховые взносы для ИП в 2018 году

Порядок и размер уплаты пенсионных взносов до 2018 года регулировался положениями закона от 24 июля 2009 года N 212-ФЗ, однако с начала 2017 года управление страховыми платежами перешло Федеральной Налоговой службе, в следствии чего изменился порядок расчета суммы отчислений.

- До 2018 года индивидуальные предприниматели независимо от наличия наемных работников, должны перечислить взнос, рассчитывающийся исходя из 26% от размера МРОТ, установленного на начало финансового года, по следующей формуле: МРОТ × 0,26 × 12.

- С 2018 года размер страхового платежа перестал зависеть от МРОТ — его сделали фиксированной величиной, устанавливаемой Налоговым кодексом РФ.

В 2018 году сумма страхового взноса для самозанятых граждан составляет 26545 рублей. На следующие периоды установлен: на 2019 год — 29354 рубля, на 2020 год — 32448 рублей.

Помимо фиксированного платежа, предприниматель обязан до 1 апреля 2019 года произвести перечисление в Пенсионный фонд еще одного взноса в размере 1% с доходов за 2018 год, которые превышают сумму 300 тыс. рублей.

В случае, если статус предпринимателя был получен не в начале, а, например, в середине 2018 года, то в бюджет Фонда необходимо будет перечислить половину установленной суммы.

Особые условия для отдельных категорий плательщиков

Для отдельных категорий плательщиков установлены особые условия уплаты взносов, перечисляемых в ПФР, перечень которых определяется статьей 58 ФЗ №212. Им предоставляется возможность использования пониженных тарифов или полное освобождение от выплат.

Некоторые плательщики могут полностью освобождаться от уплаты взносов при соблюдении определенных условий и наличии подтверждающих документов.

Пунктом 6 статьи 14 Закона №212 определены следующие случаи, в которых ИП может не платить взносы:

| Прохождение военной службы по призыву |

|

| Осуществление ухода за ребенком до возраста полутора лет, но в общей сложности, не более 4,5 лет |

|

| Осуществление ухода за ребенком-инвалидом, инвалидом 1 группы или лицом, достигшим 80 летнего возраста. |

|

Когда уплачивают пониженные тарифы?

На переходный период 2011-2017 гг. в ходе реформирования пенсионной системы некоторыми категориями плательщиков для уплаты взносов применяются пониженные тарифы. К таковым относятся:

- ИТ-организации, если доход от профильной деятельности составляет не менее 90%, имеется государственная аккредитация, а численность работников составляет не менее 7 человек;

- предприятия и ИП, работающие на УСН в производственной и социальной сферах, вид деятельности которых указан в 8 пункте 1 части статьи 58 ФЗ №212, а доход от основной деятельности составляет не менее 70%;

- сельхозпроизводители, уплачивающие единый сельскохозяйственный налог;

- родовые общины и организации народных и художественных промыслов малых народов Севера;

- плательщики, осуществляющие выплаты инвалидам и организациям инвалидов;

- организации, занимающиеся внедрением инновационных технологий;

- организации и ИП работающие в условиях свободных или особых экономических зон;

- занимающиеся разработкой и внедрением информационных технологий;

- российские издательства и СМИ;

- организации, производящие выплату заплаты экипажам российских судов, за исключением нефтяных танкеров;

- аптечные организации и ИП, которые имеют лицензию на фармацевтическую деятельность;

- благотворительные организации, применяющие УСН и зарегистрированные в установленном порядке.

Дополнительные тарифы страховых взносов

Согласно положениям пенсионного законодательства, работодатели обязаны производить дополнительные отчисления в ПФР, за счет которых формируется досрочная страховая пенсия работникам, условия труда которых признаны тяжелыми или опасными. Размер дополнительных взносов зависит от степени вредности условий производства.

https://www.youtube.com/watch?v=IC7ThmPtDug

Согласно требованиям ФЗ № 426 от 28 декабря 2013 года работодатели обязаны обеспечивать безопасные условия труда, а оборудование рабочих мест должно соответствовать требованиям охраны труда.

Для определения степени вредности условий работы создается специальная комиссия, которая проводит не реже, чем один раз в пять лет, аттестацию рабочих мест.

| Опасный | 4 | 8% |

| Вредный | 3,4 | 7% |

| 3,3 | 6% | |

| 3,2 | 4% | |

| 3,1 | 2% | |

| Допустимый | 2 | 0% |

| Оптимальный | 1 | 0% |

Для отдельных категорий работодателей, имеющих рабочие места с вредными условиями труда, база для начисления страховых взносов не ограничивается.

Если специальная оценка труда, работодателем не проводится, то дополнительные взносы на ОПС в 2018 году уплачиваются:

- по Списку №1 — 9%;

- по Списку №2 и «малым спискам» — 6%.

Срок уплаты страховых взносов

Согласно с положениями ФЗ №167 от 15 декабря 2001 года «Об обязательном пенсионном страховании в РФ», все страхователи в обязательном порядке должны пройти процедуру регистрации в органах пенсионного обеспечения. Контроль над соблюдением порядка и сроков пенсионных страховых перечислений возложена на ПФР.

Руководителям организаций и ИП стоит серьезно относиться к соблюдению требований законодательных нормативных актов, регулирующих правоотношения в сфере обязательного пенсионного страхования потому, что за данный вид правонарушения предусмотрена ответственность и этому вопросу посвящена глава 7 закона №212 от 24 июля 2009 года.

- Последним днем уплаты ежемесячных взносов в ПФР, является 15 число каждого месяца.

- В том случае, если оно приходится на праздничный или выходной день, то срок уплаты сдвигается на следующий за ним рабочий день.

- Перечисление взносов должно производиться своевременно и в полном объеме.

В случае выявления нарушения сроков или неуплаты, а также неполной уплаты страховых взносов, взыскание недоимки производится в принудительном порядке, в виде списания требуемой суммы, с банковских счетов страхователя и перечисления их в пользу бюджета Фонда. Также могут быть начислены, в отдельных случаях пени и наложены штрафы.

Как узнать отчисления в Пенсионный фонд?

Работающие граждане имеют возможность контролировать размер отчислений, производимых работодателями на их лицевой счет в системе персонифицированного учета ОПС, номер которого указан на пенсионном свидетельстве. Для того, чтобы выяснить перечисляются ли взносы и в каком размере, можно посетить подразделение ПФР по месту жительства и сделать соответствующий запрос.

Сведения о состоянии лицевого счета можно получить, не выходя из дома, зарегистрировавшись в «личном кабинете» на сайте Госуслуг. Для этого понадобится указать СНИЛС (11-значный номер на зеленой карточке) и пароль, который будет получен при регистрации.

Заключение

В результате реформ пенсионной системы, которые происходят непрерывно в последние 25 лет, мы пришли к тому, что на сегодняшний день страховые взносы являются ее основой, а обязательным условием страхового пенсионного обеспечения является уплата работодателями и индивидуальными предпринимателями страховых взносов в бюджет ПФР.

Целевым назначением пенсионных отчислений является финансирование выплат страховых пенсий. От суммы взносов, поступающих от страховщиков в бюджет Фонда, напрямую зависит размер будущей пенсии, а также, в некоторых случаях, возможность досрочного выхода на пенсию.

Для того, чтобы гражданин был уверен в том, что его пенсионные права, при выходе на пенсию будут соблюдены в полном объеме, работодатель должен вовремя и полностью перечислять установленные законом взносы, а лицам, застрахованным в системе ОПС, необходимо осуществлять контроль над своевременностью и размером поступлений на свой лицевой счет.

Источник: http://pensiya.molodaja-semja.ru/ops/strahovye-vznosy/

Страховые взносы за работников 2018

ОГЛАВЛЕНИЕ

• Тарифы страховых взносов в 2017 году

• Страховые взносы по договорам ГПХ

• Выплаты, не облагаемые страховыми взносами

• Уплата страховых взносов

• Отчётность в фонды 2017 (скачать бланки РСВ-1 и СЗВ-М в ПФР, а также 4-ФСС)

В 2017 году работодатель уплачивает страховые взносы в размере 30 % от зарплаты работника:

- Пенсионный фонд (ПФР) — 22 %

- Фонд медицинского страхования (ФФОМС) — 5,1 %

- Фонд социального страхования (ФСС) — 2,9 %

Но для некоторых ИП и организаций предусмотрены пониженные тарифы.

Предельная база страховых взносов 2018

С 2016 года установлены новые предельные величины базы для начисления взносов:

- ПФР — 1 021 000 руб. (суммы сверх базы облагаются взносами по ставке 10 %). В 2017 г. было 876 000 руб.

- ФСС — 815 000 руб. (при превышении базы взносы далее не уплачиваются). В 2017 г. было 755 000 руб.

- ФФОМС — предельный размер базы отменён

Тарифы страховых взносов в 2018 году

Взносы по договорам ГПХ

С доходов физлиц, работающих по договору ГПХ (гражданско-правового характера), взносы уплачиваются только в ПФР и ФФОМС.

https://www.youtube.com/watch?v=WFp_OShOS_Y

В соответствии с главой 34 НК РФ взносы в ФСС на случай временной нетрудоспособности и в связи с материнством не начисляются, а на ОСС от несчастных случаев на производстве и профессиональных заболеваний — только если это предусмотрено в договоре ГПХ (Абзац 4 п.1 ст.5 Закон № 125-ФЗ).

Выплаты, не облагаемые взносами

Определённые виды выплат работникам не облагаются страховыми взносами. Например, государственные пособия, компенсационные выплаты, материальная помощь, оплата обучения, выплаты в пользу иностранцев и др. (Подробнее в главе 34 НК РФ).

Уплата

Платежи производятся ежемесячно до 15 числа следующего месяца. Если на последний день платёжного срока выпадает выходной или праздник, уплата переносится на ближайший рабочий день.

С 2015 года страховые взносы нужно платить и указывать в отчётности в рублях и копейках.

Оплачивать можно со своего расчётного счёта по платёжному поручению или в Сбербанке.

На сайте налоговой также есть личный кабинет по ИНН, где отражается задолженность и можно распечатать квитанцию. Либо можно в налоговой получить квитанции.

Нажимайте на каждое интересующее поле инструкции, чтоб появилась подробная информация.

С 2014 года все платежи в Пенсионный фонд нужно отправлять одним платёжным документом и

только на страховую часть пенсии.

КБК в платёжном поручении указывается – 182 1 02 02010 06 1010 160.

Теперь не важен год рождения сотрудника. Работники сами выбирают для себя тариф взносов по накопительной части. И в соответствии с этим ПФР сам распределяет взносы от работодателя на накопительную и страховую части пенсии.

КБК в платёжном поручении -182 1 02 02101 08 1013 160.

— Ставка на случай временной нетрудоспособности и в связи с материнством, как уже выяснили, составляет 2,9 %, которая у льготников может быть ещё меньше (см. таблицу).

КБК в платёжном поручении — 182 1 02 02090 07 1010 160.

— Ставка на ОСС от несчастных случаев на производстве и профессиональных заболеваний составляет от 0,2 до 8,5 % в зависимости от класса профессионального риска осуществляемой деятельности.

КБК в платёжном поручении — 393 1 02 02050 07 1000 160.

Отчётность в фонды

С января 2015 года ИП и организации, у которых численность работников свыше 25 человек, сдают отчётность в ПФР и ФСС только в электронном виде с применением Усиленной квалифицированной электронной подписи. Днем представления электронной отчётности считается дата ее отправки.

На бумажном носителе отчётность сдаётся при количестве работников менее 25 человек. Подать её можно следующими способами:

- Лично или через представителя по доверенности

- По почте ценным письмом с описью вложения.

Источник: https://ip-spravka.ru/straxovye-za-rabotnikov

Особенности выплат страховых взносов в ПФР: тарифы, кто освобождается, сроки выплат

В настоящее время в России функционирует так называемая солидарная система пенсионного обеспечения – это значит, что страховые отчисления, осуществляемые в ПРФ трудоспособным населением, покрывают пенсионные выплаты «действующим» пенсионерам.

Важно: страховые взносы в ПРФ перечисляют работодатели, индивидуальные предприниматели и физические лица. Размер, порядок, своевременность внесения средств регулируются рядом нормативно-правовых актов.

Сумма, перечисляемая в ПРФ, определяется такими факторами:

- категорией плательщика;

- размером полученной за отчетный период прибыли;

- видом хозяйственной деятельности.

Определенные категории населения уплачивают взносы на особых условиях, некоторые лица и вовсе освобождаются от обязательных выплат (подробнее об этом — ниже). В случае выявления нарушений со стороны плательщиков к ним, в соответствии с действующими нормами законодательства, могут применяться штрафные санкции.

Страховые взносы от несчастных случаев 2017 – тарифы в ФСС

Страховые пенсионные взносы (далее – СПВ), которые составляют основу пенсионного бюджета страны, уплачиваются работодателями в процентном соотношении к зарплате наемного работника. Примечательно, что СПВ не вычитаются непосредственно из его ежемесячного заработка, а представляют собой отдельную статью расходов страховщика (работодателя).

Федеральный закон №212 от 24 июля 2009 года строго регламентирует обязательный порядок уплаты страховых взносов в ПРФ, следить за своевременностью финансовых поступлений должны, согласно тому же нормативно-правовому акту, представители Пенсионного фонда.

Граждане России, которые ведут индивидуальная предпринимательскую деятельность, имеющих частную практику в юридической, медицинской или иной сфере также, в соответствии со статьей 5 ФЗ№212, возложена обязанность внесения страховых платежей в ПФР.

Основной тариф пенсионных отчислений (статьи 14-17 Закона №212 от 24.07.2009г., статьи 22, 31.1 ФЗ №167) составляет 22%. При превышении базы для начисления страховых взносов указанная сумма возрастает на 10%.

Важно: в ситуации, когда плательщик является и работодателем, и индивидуальным предпринимателем одновременно, пенсионные выплаты осуществляются ним отдельно в соответствии с каждым из оснований.

- ИП, работающие в сферах соцобслуживания, осуществляющие научные исследования, работники искусства, медицины, фармацевты – 20%;

- организации, которые платят зарплату экипажам судов (помимо нефтяных танкеров) – 0%;

- созданные автономными и бюджетными организациями субъекты хоз. деятельности – 8%;

- ИП в сфере туризма – 8%;

- организации, функционирующие в области информационных технологий – 8%;

- участники проекта «Столково» — 14%

- представители СЭЗ Севастополя и Крыма – 6%;

- резиденты ТОР или свободного порта «Владивосток» — 6%.

Индивидуальные предприниматели (согласно пункту 1.1. статьи 14 ФЗ №212) независимо от наличия наемных работников либо отсутствия таковых обязаны перечислить в ПРФ до 31 декабря текущего года фиксированную сумму. Формула расчета: 26% от размера МРОТ (МРОТ х 0,26 х 12).

Поскольку с 1 июля 2017 года размер минимальной зарплаты в РФ был поднят до 7,5 тыс. рублей, размер пенсионных страховых выплат будет таким: 7500 х 0,26 х 12 = 23 400 рублей.

Важно: помимо указанных выплат, до 1 апреля 2018 года ИП обязан внести в ПФР 1-процентный взнос от доходов за 2017 года, размер которых превышает 300 000 рублей.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Статья 58 ФЗ №212 предусматривает возможность существования пониженных тарифов либо полное освобождение определенных лиц от необходимости внесения страховых выплат в ПФР.

Итак, пункт 6 статьи 14 Закона №212, определяет такие случаи, в которых ИП может не делать регулярные отчисления в Пенсионный фонд:

- прохождение обязательной военной службы по призыву;

- уход за ребенком до 1,5 лет, в общей сложности – не более 4,5 лет;

- осуществление ухода за лицами, достигшими 80-летнего возраста, детьми-инвалидами, нетрудоспособными гражданами (инвалидами I группы).

При каких условиях страховые выплаты в ПРФ осуществляются по сниженным тарифам:

- ИТ-организации с доходом не менее 90% с численностью сотрудников от 7 человек, прошедшие государственную аккредитацию;

- ИП, предприятия, ведущие деятельность в социальной и производственной сферах, которые входят в список представленных в 8 пункте 1 части статьи 58 ФЗ №212 субъектов хозяйствования;

- сельхозпроизводители, подпадающие под единый сельхозналог;

- представители родовых общин, художественных и малых промыслов народов Севера;

- те, кто занимается выплатами инвалидам и их организациям;

- организации, внедряющие инновационные технологии либо осуществляющие свою профессиональную деятельность в пределах СЭЗ;

- СМИ, издательства;

- ИП, аптеки с лицензией на фармацевтическую деятельность;

- официально зарегистрированные благотворительные фонды.

Последним днем уплаты взносов в ПРФ является 15 число каждого месяца (если этот день не рабочий, срок сдвигается на 24 часа). Сумма должна перечисляться своевременно и полном объеме.

При нарушении установленных норм взыскание недоимки осуществляется в принудительном порядке – требуемая сумма списывается с банковских счетов страхователя, перечисляется в счет ПФР. В отдельных случаях на недобросовестного плательщика могут быть наложены штрафы, начислена пеня.

Постановлением Правления ПФ РФ №19п от 04.06.2015 была введена новая форма отчетности в Пенсионный фон РФ.

Какие документы нужны для оформления пенсии в 2017 году?

Основной бланк – РСВ-1 – особых изменений не претерпел. Документ состоит из 6 размеров, включающих набор пунктов.

Заполнять бумагу необходимо следующим образом:

- на титульном листе следует указать всю информацию об отчитывающемся лице, вписать орган проверки, регистрационный номер плательщика, дату, период, за который предоставляется отчетность;

- в первый раздел вносят данные по уплате страховых взносов (их время от времени рекомендуется сверять с ПФР);

- раздел II бланка посвящается объемам выплат, вносимых страховщиком за наемных работников, содержит сумму начислений для уплаты в бюджет Пенсионного фонда;

- третий раздел РСВ-1 заполняется лишь в случае, когда ИП осуществляет пенсионные отчисления по сниженным тарифам;

- в четвертом разделе бланка фиксируются доначисления (указываются излишние платежи), выявленные в результате проверки представителем Пенсионного фонда;

- в раздел пятый вносят информацию о страховых выплатах в случае, если в число наемных работников предприятия входят студенты – очники;

- шестой раздел содержит подробную информацию о каждом сотруднике субъекта хозяйственной деятельности: личные данные, период работы, время увольнения.

Важно: составляется отчет в нарастающем порядке, в случае выявления в документе неточностей, ошибок сотрудниками ПФР, не принимается.

РСВ-1 передается за квартал, 6, 9, 12 месяцев до 15 числа месяца, следующего за отчетным периодом. При подаче электронного бланка срок продлевается еще на 5 дней.

СЗВ-М (форма ежемесячной отчетности в ПФР) должна быть предоставлена в Пенсионный фонд до 10 числа каждого месяца.

Важно: все расчеты оформляются в письменном либо электронном виде (в ситуации, когда ИП предоставляет отчет в ПФР лично). Согласно действующим правовым нормам, бизнесмен, имеющий штат сотрудников свыше 25 человек, должен предоставлять только электронные документы, заверенные с помощью ЭЦП.

Бумаги подаются предпринимателем в ПФР, закрепленное по месту регистрации, получения регистрационного номера.

Подать отчетность можно не только лично, но и с помощью электронной системы документооборота. Для этого нужно:

- обратиться в ПФР для получения специальной программы формирования отчета (можно скачать ее на официальном сайте Пенсионного фонда);

- заполнить электронный бланк на компьютере;

- проверить готовый документ;

- при отсутствии ошибок отчет сохраняют на электронном носителе и распечатывают;

- бумажная копия заверяется уполномоченным лицом;

- по факту оформления ИП либо работодатель – страховщик передает отчет на проверку в Пенсионный фонд. Если документ соответствует нормам, бизнесмен получает протокол о проверке и принятии отчета в ПФР.

Важно: согласно ФЗ-212, штраф за несвоевременную сдачу отчетности в ПФР составляет 5 процентов от начисленных за 3 месяца взносов (предельные границы: не менее 1000, не более 30 процентов от указанной суммы).

Итак, согласно действующим законодательным нормам, индивидуальные предприниматели и работодатели, ведущие хозяйственную деятельность в РФ, должны регулярно вносить страховые пенсионные взносы в ПФР.

Целевое назначение таких отчислений – финансирование выплат страховых пенсий «действующим» пенсионерам.

Обязанность контролировать сроки, объемы платежей и своевременность подачи отчетности возложена на представителей ПФР.

Пенсионные отчисленияСтрахованиеСтраховые взносы в ПФР

Источник: https://promdevelop.ru/rabota/osobennosti-vyplat-strahovyh-vznosov-v-pfr/

Глава 3. Порядок уплаты страховых взносов

Законодательство

Главным источником финансирования пенсий сегодняшних пенсионеров и основой формирования пенсионного капитала работающих граждан служат страховые взносы на обязательное пенсионное страхование, уплачиваемые в ПФР.

Порядок распределения страховых взносов и своевременная выплата пенсий и других социальных выплат напрямую зависят от наполняемости бюджета ПФР.

Правоотношения, связанные с исчислением и уплатой страховых взносов, обязательных платежей на обязательное пенсионное страхование, в том числе в части осуществления контроля за их уплатой, регулируются Законом № 212-ФЗ.

Если международным договором Российской Федерации установлены иные правила, чем предусмотренные настоящим Законом, применяются правила международного договора Российской Федерации. С 2010 г. изменился порядок уплаты страховых взносов в связи с заменой ЕСН страховыми взносами, уплачиваемыми во все внебюджетные фонды Российской Федерации. Контролировать уплату страховых взносов будет теперь не налоговая служба, а территориальные органы ПФР и Фонда социального страхования РФ (ФСС РФ).

В отличие от единого социального налога, который поступал в федеральный бюджет через налоговую инспекцию и казначейство, пенсионные страховые взносы — это персонифицированные платежи, которые поступают напрямую на счета ПФР и сразу же отражаются на индивидуальных лицевых счетах каждого застрахованного лица по нормативам, установленным Законом № 27-ФЗ.

3.1. Плательщики страховых взносов. Права и обязанности

В соответствии с Законом об обязательном пенсионном страховании субъектами обязательного пенсионного страхования являются страхователь, страховщик и застрахованные лица.

Обязательное пенсионное страхование в Российской Федерации осуществляется страховщиком, которым является ПФР и территориальные органы Фонда. Государство несет субсидиарную ответственность по обязательствам ПФР перед застрахованными липами.

ПФР и территориальные органы Фонда действуют на основании Закона об обязательном пенсионном страховании. Территориальные органы фонда создаются по решению правления ПФР и являются юридическими лицами.

Страховщиками по обязательному пенсионному страхованию наряду с ПФР могут являться негосударственные пенсионные фонды. Страхователями по обязательному пенсионному страхованию являются работодатели, которые уплачивают из фонда оплаты труда средства на будущее пенсионное обеспечение своих сотрудников.

К страхователям (плательщикам страховых взносов) относятся:

1) лица, производящие выплаты и иные вознаграждения физическим лицам, в том числе организации; индивидуальные предприниматели; физические лица; 2) индивидуальные предприниматели; детективы, адвокаты, нотариусы, занимающиеся частной практикой. К страхователям также приравниваются физические лица, добровольно вступающие в правоотношения по обязательному пенсионному страхованию. Если страхователь одновременно относится к нескольким категориям плательщиков страховых взносов (например, является работодателем и ведет индивидуальную предпринимательскую деятельность), то страховые взносы уплачиваются по каждому основанию. Иные лица, занимающиеся частной практикой и не являющиеся индивидуальными предпринимателями, приравниваются к индивидуальным предпринимателям. Застрахованными лицами являются граждане Российской Федерации, а также постоянно или временно проживающие и работающие в Российской Федерации иностранные граждане и лица без гражданства. В случае прекращения работодателем деятельности до конца квартала он обязан представить в территориальный орган Фонда расчет по страховым взносам за период с начала расчетного периода по день представления расчета включительно, а также уплатить страховые взносы в течение 15 календарных дней со дня подачи такого расчета. Прекращение деятельности регистрируется регистрирующим органом только после представления справки об отсутствии задолженности по страховым взносам в ПФР. В случае реорганизации работодателя представление расчетов, а также уплата страховых взносов осуществляются работодателем-правопреемником. Регистрация страхователей является обязательной и осуществляется в 30-дневный срок в территориальных органах фонда. Порядок регистрации и снятия с регистрационного учета, в том числе с использованием электронных документов, устанавливается страховщиком.

Плательщики страховых взносов имеют право:

• получать в ПФР информацию (в том числе в письменной форме) о законодательстве Российской Федерации, формы отчетности по страховым взносам и разъяснения о порядке их заполнения; • на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных страховых взносов, пеней и штрафов; • представлять свои интересы в отношениях по уплате страховых взносов лично либо через своего представителя; • присутствовать при проведении выездной проверки и получать копии акта проверки и решений, а также требования об уплате страховых взносов, • требовать от должностных лиц органов территориального фонда соблюдения законодательства о страховых взносах в отношении плательщиков страховых взносов; • обжаловать в установленном порядке акты органов ПФР и дейст вия (бездействие) их должностных лиц; • на возмещение в полном объеме убытков, причиненных незаконными актами органов ПФР или незаконными действиями (бездействием) их должностных лиц.

Плательщики страховых взносов обязаны:

• правильно исчислять и своевременно уплачивать страховые взносы на обязательное пенсионное страхование и обязательное медицинское страхование; • вести учет начислений страховых взносов на каждого работника, за которого уплачиваются страховые взносы; • представлять в территориальный орган Фонда огчетность и документы, подтверждающие правильность исчисления и полноту уплаты страховых взносов; • выполнять законные требования об устранении выявленных нарушений законодательства о сграховых взносах; • сохранять в течение шести лет документы, подтверждающие исчисление и уплату страховых взносов;

• уведомлять в письменной форме территориальный орган Фонда об открытии или закрытии счетов в байке в течение семи дней со дня открытия или закрытия таких счетов, о создании или закрытии обособленных подразделений, о реорганизации или ликвидации организаций в течение трех дней со дня принятия такого решения.

3.2. Порядок уплаты и сроки представления отчетности в ПФР

Источник: https://aupam.ru/pages/zakonodatelstvo/pensii_novihe_prav_oform_i_rasch/page_03.htm

Какой размер пенсионного налога?

Неужели в 2016 году при получении пенсии придется платить налог? Забирать у пенсионера с единственного (не столь и обильного) источника жизнеобеспечения даже малую часть недопустимо. Нельзя обрекать собственных граждан на нищенское существование и не уважать их прошлые трудовые заслуги.

Если в Пенсионном фонде нет средств, не будут перечисляться выплаты пенсионерам. На достойную жизнь в преклонном возрасте приходится копить. Эту функцию за граждан выполняет государство, собирая деньги с трудоспособного населения и аккумулируя их на счетах ПФ Российской Федерации.

Смысл пенсионного налога

Все-таки это правда? Налог действительно существует? Да, но в России платят его не пенсионеры. В отличие от Украины, где граждане, вышедшие на заслуженный отдых, обязаны отдавать в бюджет 15% пенсии.

Отчисления населения в Пенсионный фонд налогами называют весьма условно. В классическом понимании термина собираемые деньги наполняют бюджет страны и распределяются на решение насущных проблем. Однако взносы на выплаты пожилым гражданам оседают исключительно в ПФ.

Накопленные здесь суммы являются кассой, из которой делаются выплаты гражданам, достигшим пенсионного возраста. Получается что молодые работающие граждане оплачивают жизнь людей преклонного возраста.

Этот процесс непрерывен. Поколение, сменяющее у станка более опытных коллег, оплачивает их счастливую старость.

Многие и не догадываются об этом, поскольку перечислением взносов занимается руководство предприятия.

Почему передаваемые в Пенсионный фонд деньги принято называть налогом? Это понятие укоренилось в сознании после 2010 года. Тогда в ходу был единый социальный налог (ЕСН). Его брали в виде фиксированной суммы и перераспределяли между фондами:

- социального страхования;

- пенсионным;

- медицинского страхования.

Кто является плательщиками пенсионного налога

Обязанность по внесению пенсионного сбора лежит на следующих гражданах:

- работодателях (юридических лицах);

- индивидуальных предпринимателях;

- самозанятом населении.

Юридические лица и ИП обязаны платить налог за работающий в компании персонал. Люди, занимающиеся юридической практикой или ведущие фермерское хозяйство и не имеющие наемных работников, делают взносы только за себя. Размер отчислений в значительной мере зависит от категории налогоплательщика и количества работников организации.

Размер пенсионного налога для юридических лиц

Максимальная сумма заработанных за год денег – 711 000 рублей. Так говорит закон Российской Федерации.

Пока доход гражданина не превысил этой величины, предприятие платит за него 22% от установленной согласно занимаемой должности зарплаты.

Если зарабатываемый доход перекроет установленный показатель, предприниматель отправит в Пенсионный фонд 10% ежемесячно зарабатываемой сотрудником суммы.

Руководители предприятий обязаны оплатить пенсионный налог один раз в месяц до 15 числа. Когда на дату платежа приходится выходной или календарный праздник, деньги переводят на следующий день.

ОСТАВИТЬ ЗАЯВКУ НА КРЕДИТ

Некоторые предприятия платят меньший размер пенсионного налога, чем остальные юридические лица. Это относится к организациям на упрощенной системе налогообложения (УСН), аптечным сетям и обществам, ведущим хозяйственную деятельность.

Опасные предприятия, условиям труда которых присвоен второй или более высокий класс, обязаны уплачивать сбор по более высоким ставкам. С повышением опасности условий растут и отчисляемые в Пенсионный фонд суммы. Желающие узнать весь список тарифов могут посетить официальный сайт ПФ России.

Как платят пенсионный налог индивидуальные предприниматели (ИП)

Принципы взимания пенсионного налога между ними и юридическими лицами несколько различаются. Самозанятому населению и ИП предоставляется выбор – оплачивать взносы частями на протяжении налогового периода или единым платежом по истечении отчетного года.

Размер сбора для этой категории налогоплательщиков составляет:

- 26% — когда не используется обслуживающий персонал и доход, полученный в течение года, не превысил 300 000 рублей;

- 26%+1% с дохода, превысившего 300 000 рублей, но не более 8 МРОТ (в 2016 году он составляет 7 500 рублей).

Как рассчитать размер пенсионного налога

Здесь не применяются сложные формулы, но для полного понимания необходимо привести практический пример. Молодой человек реализует продовольственную продукцию собственного фермерского хозяйства. Предприятие небольшое, поэтому справляется ни к кому не обращаясь за помощью.

Если в 2016 году он заработает 500 000 рублей, придется отнести в Пенсионный фонд сумму, вычисленную по формуле:

7500х0,26х12+200000х0,01%=25400, где:

- 7 500 – МРОТ;

- 0,26 – 26% налог;

- 200 000 – превышение максимально установленной суммы годового дохода;

- 0,01 – 1%, взимаемый с суммы превышения.

Приведенная выше формула справедлива для частников, не использующих наемных работников. Крупным предпринимателям с большим штатом сотрудников приходится платить не только за себя. По закону они платят страховые взносы за весь персонал компании.

Вот как выглядят платежи таких бизнесменов:

- за себя – 26% плюс дополнительный процент с суммы превышения максимального ограничения полученного за год дохода;

- за работников предприятия при общей системе налогообложения – 22%;

- за работников предприятия при упрощенной системе налогообложения – 20%;

- когда организация размещена в особой экономической зоне – 8%.

При оплате пенсионного налога за сотрудников руководитель предприятия указывает КБК 392 102 02 01 00 61000 160.

Кто и как будет платить налог с пенсий

ОСТАВИТЬ ЗАЯВКУ НА КРЕДИТ

Источник: http://SnowCredit.ru/pensionnyj-nalog/