Как безошибочно заполнить платежное поручение. Вопросы и ответы

Что ставить в графе 101 (статус плательщика), перечисляя страховые взносы?

В этом случае в графе 101 поставьте «08». Именно такое значение надо ставить, уплачивая страховые взносы и иные платежи в бюджетную систему. Такой порядок предусмотрен действующими , которые являются приложением 5 к .

В поручении на уплату налогов и взносов в поле 21 «Очередность платежа» укажите «5».

Изменения в очередности платежей произошли в конце прошлого года, когда вступили в силу поправки в статьи 855 Гражданского кодекса РФ.

И с тех пор если налоги и взносы взыскиваются по требованиям налоговых инспекций или внебюджетных фондов, то эти платежи относятся к третьей очереди.

Что касается платежных поручений на перечисление текущих платежей по налогам, которые организация заполняет самостоятельно, то они относятся к пятой очереди.

Хотя на практике в некоторых банках требуют проставить «3» в поле 21 «Очередность платежа». Поэтому лучше всего уточните этот вопрос в своем банке. Соблюдать очередность платежей в их интересах ().

Налоговые инспекторы не требуют обозначать в платежках на перечисление налогов код УИН (уникальный идентификатор начисления). На днях в своих разъяснениях на контролеры сообщили: чтобы верно идентифицировать платеж, им достаточно знать ИНН, КПП плательщика, а также КБК.

Напомним, что новый реквизит УИН был введен в действие . Если буквально читать документ, то такой код в период до 31 марта 2014 года требуется вписывать в поле 24 «Назначение платежа», а состоять он должен из 23 знаков.

Где же его взять? На самом деле, присваивать УИН каждому платежу должны налоговые инспекции (получатели средств). Однако на практике они этого не делают – идентификатором плательщика им служит ИНН и КПП, а идентификатором начисления – КБК.

А потому и проставлять в налоговой платежке несуществующий код УИН не нужно.

Правда, некоторые банки все равно требуют обозначить новый реквизит в поручениях на уплату налогов и страховых взносов. Чтобы избежать конфликтов с банковскими сотрудниками и задержки платежей, лучше ставьте в поручении нулевое значение – «УИН0».

Для выделения информации об уникальном идентификаторе начисления после уникального идентификатора используйте знак «///».

Руководствуйтесь действующим Порядком заполнения платежного поручения, утвержденным . Содержание полей 108–110 (108 «Номер документа»,109 «Дата документа», 110 «Тип платежа») зависит от того, что вы уплачиваете: налог или взносы.

Если вы добровольно погашаете задолженность или платите текущие платежи по налогу, то в поле 108 и 109 укажите 0 (, которые являются приложением 2 к ).

Вы исполняете требование налоговой инспекции по уплате? Тогда в поле 108 впишите номер документа, на основании которого гасите недоимку или перечисляете пени, штрафы. Например, это номер требования об уплате налога.

Знак «№» при этом не проставляйте. В поле 109 укажите дату этого документа.

В строке 110 укажите «ПЕ», когда оплачиваете пени, или «ПЦ» – когда перечисляете проценты. В остальных случаях проставьте 0 (, которые являются приложением 2 к ).Заполняя платежное поручение на уплату взносов, в полях 108 и 109 указывайте 0. Так предусмотрено к приказу Минфина России от 12 ноября 2013 г. № 107н.

Да, нужно. требуют, чтобы индивидуальный предприниматель вписывал в поле 8 «Плательщик» свои фамилию, имя, отчество, а также адрес регистрации по месту жительства или же по месту пребывания (если постоянной прописки нет). До и после информации об адресе нужно проставить знак «//». Например: Львов Александр Владимирович (ИП) // г. Москва, ул. 2-я Радиаторская, д. 5, к. 1, кв. 40//.

С 1 февраля 2014 года изменились наименования подразделений Банка России, расположенных на территории Центрального федерального округа.

Поэтому теперь, например, Отделение 1 Московского ГТУ Банка России Москва нужно указывать в платежках и других расчетных документах как «Отделение 1 Главного управления ЦБ РФ по Центральному федеральному округу г. Москва» – сокращенно «Отделение 1 Москва».

Перечисляя налоги и взносы, в поле «Банк получателя» для получателя УФК по г. Москве нужно указывать «Отделение 1 Москва». Соответственно, если организация обслуживается в Отделении 2 (3 или 4) Московского ГТУ Банка России – «Отделение 2 Москва» («Отделение 3 Москва», «Отделение 4 Москва»).

Изменились наименования подразделений и в других регионах Центрального федерального округа. Их полный перечень есть в .

В этом случае подайте в инспекцию (или в фонд) заявление об уточнении реквизитов платежа.

Дело в том, что из-за неверного КБК или ОКТМО деньги могут попасть не в тот бюджет или в невыясненные поступления. Тогда обязанность по уплате налога или страховых взносов будет считаться неисполненной. Уточнив же реквизиты платежа, вы избежите пеней и претензий от контролеров. Получив заявление, проверяющие проведут при необходимости сверку и примут уточнение на день фактической уплаты.

Неверное название подразделения Банка России в поручении на уплату налогов или страховых взносов может стать причиной того, что налог не поступит в нужный бюджет и потому его признают не уплаченным ().

А это, в свою очередь, приведет к уплате пеней и штрафов. Более того, уточнить такой реквизит в платежном поручении нельзя. Налог придется заплатить заново.

А средства, ушедшие по неверным реквизитам, можно будет вернуть.

Источник: https://delovoymir.biz/kak-bezoshibochno-zapolnit-platezhnoe-poruchenie-voprosy-i-otvety.html

Платежка налоги 2014

Поле 109 в платежном поручении 2018 года заполняется при перечислении налогов. На что обратить особое внимание при заполнении поля 109 «Дата документа»? С каким полем платежного поручения оно взаимосвязано? Что делать, если вы затрудняетесь в выборе значения для данного поля? Ответы на эти вопросы даны в нашей статье.

Когда заполняется поле 109 «Дата документа»

Поле 109 «Дата документа» заполняется при формировании платежных поручений для перечисления налогов в бюджеты всех уровней. При этом нужно руководствоваться Правилами указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденными приказом Минфина России от 12.11.2013 № 107н.

Правила заполнения поля 109

В поле 109 «Дата документа» указывается дата основания платежа. Рассматриваемое поле состоит из 10 знаков:

Важно сразу заметить, что поле 109 «Дата документа» взаимосвязано с полем 106 «Основание платежа». Его значения напрямую зависят от значений этого поля.

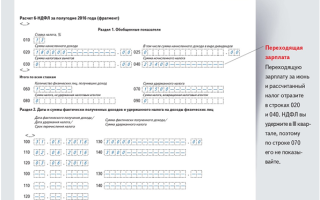

Для платежей текущего периода, когда в поле 106 «Основание платежа» указывается показатель ТП, а налог уплачивается в соответствии с деклараций, в поле 109 «Дата документа» проставляется дата подписания декларации, представленной в налоговый орган. При добровольном погашении кредиторской задолженности по налогам, при условии ее самостоятельного обнаружения, в поле 109 указывается 0 (значение поля 106 — ЗД).

В исключительных случаях, установленных законодательством, в поле 109 «Дата документа» проставляется конкретная дата. Это происходит, когда поле 106 «Основание платежа» имеет значение:

Источник: http://42garmoniya.ru/platezhka-nalogi-2014/

Платежное поручение платежка бланк образец заполнения

Платежное поручение является одним из документов, которые заполняет бухгалтер предприятия (и очень важно не путать его с исполнительным документом). Создается платежное поручение на основании другого документа, который подтверждает необходимость оплаты.

Это может быть приходная товарная накладная или счет к оплате. До 2018 были введены изменения, касающиеся правил заполнения бланка платежного поручения.

Чтобы не беспокоиться о том, где взять бланк, каждый может скачать его в инспекции по налогам бесплатно, там же можно посмотреть образец его заполнения.

Платёжное поручение – это документ, при составлении которого привлекаются три стороны, это продавец, покупатель и посредник (по аналогии со служебной запиской, где таковыми являются работодатель, работник и представитель отдела кадров). В качестве посредников выступают банковские учреждения или финансовые организации. Создать свой бизнес не сложно, важно при этом понимать какие платежи нужно будет вносить. Оплата налогов является важным аспектом при составлении бизнес-плана.

Поручение можно оформлять, заполнять и отправлять в электронном виде, а также заполнять на бумаге. Разницы в этом нет совершенно. Главное – это знать, как правильно это сделать и где найти бланк, который на данный момент является актуальным.

Требования, которые предъявляются по правильности оформления документа содержаться в Положениях Банка России «О правилах осуществления перевода денежных средств» от 19 июня 2012 г.

Денежный перевод всегда должен сопровождаться подтверждающими событиями.

Для плательщика важно знать все особенности проведения операций по перечислению налогов и сборов в бюджет РФ. Что касается налоговых сумм, то налогоплательщик должен заполнить следующие номера полей 101, 104, 105, 106, 107, 108, 109, 110.

Кроме этого, платежное поручение требует указывать такую информацию: • код формы; • наименование документа; • вид платежа; • номер документа; • дата составления; • номер счета плательщика; • ИНН; • ИНН банка, номер счета; • реквизиты получателя;

• реквизит банка получателя.

Правильное указание всех необходимых данных гарантирует то, что операция будет проведена правильно и ваши деньги не потеряются. ИНН плательщика – это идентификатор составителя в фсс. Он указывается в обязательном порядке.

Основание для осуществления платежа – это заявление плательщика ндс и других сборов, расчёты можно посмотреть онлайн, новое оформление поручения для оплаты также доступно на сайте.

Очередность проставления информации указана в примере заполнения, платёжное поручение является важным документом, который необходим для того, чтобы провести страховой платеж.

Даже если у плательщика на счету не имеется достаточно средств для проведения операции, при их поступлении она осуществится.

С 2016 г. Пенсионный Фонд установил новые правила заполнения документации по уплате налогов и платежей в ПФР.

Как правильно заполнять этот документ в соответствии с новыми правилами? Если налогоплательщик самостоятельно осуществляет данную операцию, то в поле «код» нудно проставлять цифру 0.

Это необходимо для того, чтобы программа, которая будет читать этот документ, не выдала ошибку, поскольку пустыми поля и строки не должны быть. Если же платеж проводит организация, то в данной поле ставится УИН.

Это уникальный код, который при регистрации присваивается каждой организации. В случае если налог вносит плательщик, требование фонда гласит, что нужно указывать код, который указан в требовании. Если же он там не проставлен, то нужно поступить так же, как и в случае с самостоятельным платежом, добровольным.

Ознакомьтесь с последними изменениями статьи 159 УК РФ по ссылке:

Поле под номером 101 предназначено для проставления в нем номера, который отражает статус налогоплательщика. Это цифры, которые могут принимать значения от 01 до 14.

01 – юридические лица; 02 – налоговые агенты; 06 – участник внешнеэкономической деятельности; 08 – для организаций, которые осуществляют сборы по налогам и взносам в бюджет; 09 – ИП; 10 – для частных нотариусов; 11 – для адвокатов из собственных кабинетов; 12 – для фермерского предпринимательства; 13 – для физических лиц, которые являются клиентами банка; 14 – плательщик, который платит взносы в соответствии с Налоговым кодексом физическому лицу.

Если осуществляется платеж по стразовым взносам, то указывается код 08.

Строка номер 106 должна содержать информацию по основанию платежа. Их существует 10 штук, затем к ним добавляются еще 4: это операции таможенного органа ДК, ПК, КК, ТК. Какой именно указывать можно посмотреть в приказе минфина.

Назначение платежа при оплате налогов в налоговую службу Российской Федерации указывается обязательно. С зарплаты работников перечисляется ндфл и другие взносы.

Строка под номером 107 предназначена для заполнения периода, за который производится платеж.

Может быть четыре варианта: • за месяц (МС); • взнос за квартал (КВ); • налоги за полгода (ПЛ);

• за прошедший год (ГД).

Выше указаны значения, которые заполняются в качестве первых знаков для заполнения периода, следующие цифры – это номер месяца для месячных платежей, квартала для квартальных, полугодия – для полугодовых, для годовых это значение будет иметь вид 00.

Поле 110 в платежном поручении с 2018 года, образец

Для заполнения налогового поручения для НДФЛ в поле номер 110 указываются такие значения: • перечисление налога или сбора (НС); • для перечисления пени (ПЕ); • платеж по процентам (ПЦ);

• санкционные перечисления (СА).

Платежные документы для осуществления оплаты НДФЛ (доходы минус расходы) заполнять необходимо аналогичным образом.

Денежный перевод проведется, если каждый реквизит указан правильно, взносы в бюджет система может вносить автоматически в заданную дату.

Налог на прибыль, платежи за сотрудников и так далее может оплатить сбербанк только на основании платежного поручения. Пример с расшифровкой, а также инструкция по заполнению документа может предоставить банк.

Строка 102 и 103 в документе должна содержать КПП – это код причины постановки на учет. Далее указывается год, за который осуществляется платеж. Например, проводится платеж за первый квартал 2018 – КВ.01.2018.

Такое платежное поручение имеет стандартный вид, форма его указана в Положении Банка России. Типовой шаблон – это форма 0401060.В поле 105 указывается назначение платежки, указывается ОКТМО, ранее в строке заполнялся код ОКАТО. Приказ минфина издан 12.11.2013. С начала 2014 г. введено изменение, касающиеся организаций, которые платят страховой налог и сбор.

Заполнение платежного поручения в 2018 году

Для проведения валютной операции нужно выбирать соответствующую вкладку, реквизиты заполняются аналогичным образом.

Образец 1

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

- +7 (499) 350-88-72 — Москва и обл.;

- +7 (812) 309-46-73 — Санкт-Петербург и обл.;

- +7 (800) 511-81-04 — все регионы РФ.

(8

Источник: https://atc-assist.ru/dokumenty/platezhnoe-poruchenie-kak-zapolnyat-dokument.html

Поле 110 в платежном поручении с 2018 года

Вид платежа в поручении на уплату: поле 110

Наше технологичное время принесло большие изменения в различные сферы жизни людей: от модернизации оборудования в производстве до бытовой техники и сферы развлечений. Новшества не обошли и финансовый сектор, а именно – платежи и взаиморасчеты.

И все же, несмотря на широкое распространение онлайн-переводов и разного вида электронных платежных систем, расчеты посредством платежек до сих пор остаются хоть и не единственным, но наиболее распространенным способом совершить безналичный перевод на всей территории Российской Федерации.

При этом каждый плательщик должен знать про реквизит вид платежа в платежном поручении 2018 года.

Сразу скажем, что популярность платежных поручений не снимает всех вопросов по заполнению строк и отдельных реквизитов в этом бланке. Вдобавок каждые несколько лет в данной области происходят очередные изменения, затрагивающие правила заполнения каких-либо реквизитов. Так, одно из полей платежки, которого часто касались новые требования, – строка 110.

Ниже на рисунке представлена законодательно утверждённая форма платежки. Виду платежу отведен самый правый нижний угол. Это поле 110.

Общие положения о поручении на уплату

Форму платежки разработал и утвердил Центральный банк России 19 июня 2012 года положением № 383-П. Заполнение данного формуляра должно быть основано на методике, утвержденной ЦБ в том же нормативном документе.

Следуя написанному в Приложении № 3 данного акта, в платежном поручении 2018 года наряду с другими реквизитами есть поле 110.

Кроме того, на основании состава и описания реквизитов платежки, которые прилагаются к упомянутому Положению № 383-П, данная графа считается реквизитом, обозначающим поручение банку или кредитной организации совершить платёж.

Изначально поле 110 должно отражать в бланке платежки соответствующий вид платежа. В форме поручения 2018 года продолжает фигурировать данная графа (см. рисунок выше).

Заполнение поля 110: как менялись правила

Когда оформляют соответствующее распоряжение для банка, чтоб он перечислил определенную сумму денег конкретному адресату, перед ответственным за это сотрудником плательщика стоит вопрос правильного формирования разделов платежки. Это касается также и реквизита 110 в правом нижнем углу бланка.

Ранее из содержания приказа Минфина от 12 ноября 2013 года № 107н вытекало, что поле 110 платежного поручения заполняют только при переводе денег в бюджет государства. И в нём отображают информацию относительно типа перечисления.

Данная графа подразумевала проставление двух заглавных букв и заполнялась таким образом:

- «ПЕ» – если нужно было отметить, что идёт перечисление пеней;

- «ПЦ» – при уплате процентов;

- если администратором платежей выступает ФНС России, тогда в поле 110 вписывали «0» (ноль).

Между тем после 01 января 2015 года данный раздел платёжки оставляют пустым. Если проанализировать приказ Министерства финансов России от 30 октября 2014 года № 126н, можно заметить, что поле 110 вообще не нужно заполнять, готовя платёжку на перевод денег. Везде стоит либо слово «исключить», либо «перенести в реквизит 109».

К тому же в тексте приказа Минфина от 12 ноября 2013 года № 107н полностью исключили информацию об этом поле.

Отметим, что вид платежа в платежном поручении на бумажном носителе в 2018 году не исчез за ненадобностью из этого документа, однако заполнять его не нужно. Об этом говорит специальное разъяснение ЦБ в Приложении № 1 к Положению № 383-П.

В недалеком прошлом тот же Центробанк издал письмо от 30 декабря 2012 года за N 234-Т, согласно которому плательщики были обязаны после 01 января 2015 года в графе 110 прописывать нулевое значение. В итоге эти нормативные предписания ЦБ РФ входили в противоречие между собой. И оно нуждалось в разрешении.

После 28 марта 2016 года данная дилемма была решена, поскольку Центробанк РФ выпустил указания от 06 ноября 2015 года № 3844-У.

Там сказано, что в реквизитах от 101 до 109 включительно платёжки должна быть указана та информация, которую требуют нормативные правовые акты, принятые Министерством финансов РФ по согласования с ЦБ РФ на основании Закона № 161-ФЗ «О национальной платёжной системе» (ч. 1 ст. 8). Заполнять поле 110 более не нужно.

В итоге самые последние изменения освобождают плательщика от заполнения графы 110 на бумаге и в электронном варианте.

Кстати, сейчас администраторы поступающих в бюджет денег узнают тип перевода на основании КБК – кода бюджетной классификации. Для него в платежном поручении предназначена графа 104.

Поле 110 в платежном поручении в 2018 году

Источник: http://amvtrade.ru/info/aktualynoe/pole-110-v-platezhnom-poruchenii-s-2018-goda/

Заполнение платежного поручения в 2016 году. Новости компании «Бухуслуга.Инфо »

Бухуслуга.Инфо публикует платежное поручение с расшифровкой полей 2016г. Уделите внимание заполнению каждого поля, но особенно обратите внимание на заполнение КБК, ОКТМО, типа платежа. В этих полях платежного поручения часто возникают ошибки.

Поле 104 платежного поручения. КБК

В 14–17 разрядах КБК надо ставить 2100 — при оплате пеней и 2200 — при перечислении процентов. С этого года КБК для пеней изменились. Вместо единого кода для пеней и процентов по налогам теперь появилось два разных. Если в поле платежного поручения 104 (КБК) будет неточность, то платеж потеряется уточнить. Для этого подают заявление в инспекцию.

Поле 105 платежного поручения. ОКТМО

С этого года в поле платежного поручения 105 надо ставить только новые коды ОКТМО. В зависимости от населенного пункта ОКТМО может состоять из 8 или 11 знаков, при этом в восьмизначных кодах не надо дописывать нули или ставить прочерки.

Поле 16 платежного поручения. Наименование получателя

При ошибке в поле 16 платежного поручения невозможно точно определить администратора платежа. По этой причине казначейство зачисляет платеж в невыясненные, а потом узнает у администраторов платежей, кому из них предназначались деньги.

Поле 101 платежного поручения. Статус плательщика

В поле 101 платежного поручения надо правильно заполнить статус: 01 — организация-налогоплательщик, 02 — налоговый агент, 09 — предприниматель (приложение 5 к приказу Минфина России от 12.11.13 № 107н). Если допустить ошибку, платежи могут зависнуть.

Поле 110 платежного поручения. Тип платежа

В поле 110 платежного поручения ставят только значение 0. Со старыми кодами «ПЕ» и «ПЦ» (пени и проценты) банк не пропустит поручения.

Платежное поручение с расшифровкой полей 2016г.

В реквизите (1) указано наименование документа.

В реквизите (2) указан номер формы по Общероссийскому классификатору управленческой документации, ОК 011-93 (утвержден постановлением Госстандарта России от 30 декабря 1993 г. № 299).

В реквизите (3) проставьте номер платежного поручения цифрами.

В реквизите (4) укажите дату составления распоряжения:

на бумажном носителе – день, месяц, год проставьте цифрами в формате ДД.ММ.ГГГГ; в электронном виде цифрами в формате банка (день – две цифры, месяц – две цифры, год – четыре цифры).

В реквизите (5) укажите одно из значений:

- «срочно»;

- «телеграфом»;

- «почтой»;

- другое значение, установленное банком. Значение можно не указывать, если это установлено банком.

В электронном виде значение нужно указать в виде кода, установленного банком.

В реквизите (6) укажите сумму платежа. Целые рубли – прописью с заглавной буквы, а копейки – цифрами. При этом слова «рубль», «копейка» не сокращайте. Если сумма платежа прописью выражена в целых рублях, то копейки можно не указывать, а в поле «Сумма» проставить сумму платежа и знак равенства «=».

В реквизите (7) укажите сумму платежа цифрами. Рубли отделите от копеек знаком тире «–». Если копейки не указываются, пропишите сумму платежа и знак равенства «=».

В реквизите (8) укажите наименование плательщика.

В реквизите (9) впишите номер счета плательщика в банке.

В реквизите (10) укажите банк плательщика (наименование и место нахождения).

В реквизите (11) укажите банковский идентификационный код (БИК) банка плательщика.

В реквизите (12) укажите номер корреспондентского счета банка плательщика.

В реквизите (13) укажите банк получателя. Обратите внимание: в 2014 году изменились названия подразделений Банка России:

- с 1 февраля – в Центральном федеральном округе;

- со 2 июня – в Северо-Западном, Северо-Кавказском и Южном федеральных округах.

Составляя платежку, проверьте, не произошли ли такие изменения в вашем регионе.

В реквизите (14) укажите банковский идентификационный код (БИК) банка получателя.

В реквизите (15) укажите номер корреспондентского счета банка получателя.

В реквизите (16) укажите полное или сокращенное наименование организации-получателя (при этом для ИП укажите его Ф. И. О. и правовой статус, для граждан, не являющихся ИП, – Ф. И. О.).

В реквизите (17) укажите номер счета получателя в банке.

В реквизите (18) укажите шифр 01.

В реквизите (19) «Срок платежа» значение не указывается, если другой порядок не установлен банком.

В реквизите (20) «Назначение платежа кодовое» значение не указывается, если другой порядок не установлен банком.

В реквизите (21) укажите очередность платежа цифрой в соответствии с законодательством.

В реквизите (22) есть нюансы. До 31 марта заполнение поля 22 в платежном поручении не предусматривалось.С 31 марта в нем нужно указывать код уникального идентификатора платежа (УИП).

Новый показатель представляет собой аналог уникального идентификатора начислений (УИН), который до 31 марта указывался в поле «Назначение платежа». Так же как и УИН, новый идентификатор отражается в платежках только в том случае, если он установлен получателем средств и доведен до плательщика (п. 1.

1 указания Банка России от 15 июля 2013 г. № 3025-У). При уплате текущих налогов, сборов, страховых взносов, рассчитанных плательщиками самостоятельно, УИП не устанавливается.

Получатели средств по-прежнему будут идентифицировать поступающие платежи на основании ИНН, КПП, КБК, ОКАТО и других платежных реквизитов. Поэтому в поле «Код» при перечислении текущих налогов и взносов достаточно указать значение «0».

В реквизите (23) «Резервное поле» значение не указывается, если другой порядок не установлен банком.

В реквизите (24) укажите назначение платежа, наименование товаров, работ, услуг, номера и даты документов-оснований, в соответствии с которыми проводится платеж (например, договоров, актов, товарных накладных). Код уникального идентификатора начислений (УИН) с 31 марта 2014 года в платежных поручениях указывать не нужно.

Вместо УИН в реквизите (22) указывается его аналог, который называется УИП.

В реквизите (43) поставьте печать (при наличии).

В реквизите (44) должен поставить свою подпись уполномоченный представитель организации (например, руководитель) в соответствии с заявленными банку образцами в карточке.

В реквизите (45) банк плательщика поставит отметку (штамп), а его уполномоченный представитель – свою подпись.

В реквизите (60) укажите ИНН плательщика (если такой есть).

В реквизите (61) укажите ИНН получателя.

В реквизите (62) сотрудник банка поставит дату поступления распоряжения в банк плательщика.

В реквизите (71) сотрудник банка укажет дату списания средств со счета плательщика.

В реквизите (101) укажите статус организации. В частности:

- 01 – налогоплательщик (плательщик сборов) – юридическое лицо;

- 02 – налоговый агент;

- 08 – плательщик – учреждение, осуществляющее уплату страховых взносов и иных платежей в бюджетную систему РФ;

- 14 – налогоплательщик, производящий выплаты физическим лицам.

Полный перечень статусов приведен в приложении 5 к приказу Минфина России от 12 ноября 2013 г. № 107н.

В реквизите (102) укажите КПП плательщика.

В реквизите (103) укажите КПП получателя.

В реквизите (104) укажите значение КБК.

В реквизите (105) укажите код ОКТМО (при уплате налога на основании налоговой декларации или расчета укажите код ОКТМО такой же, как в декларации, расчете). При этом до 1 января 2015 года банки не будут отказывать в проведении платежа, если вместо кода ОКТМО будет указан код ОКАТО (письмо Минфина России от 17 февраля 2014 г. № 02-08-12/6562).

В реквизите (106) при уплате налоговых и таможенных платежей укажите значение основания платежа. В частности:

- ТП – платежи текущего года;

- ЗД – добровольное погашение задолженности по истекшим налоговым (расчетным, отчетным) периодам при отсутствии требования налоговой инспекции об уплате.

Полный перечень значений приведен в пункте 7 приложения 2 и пункте 7 приложения 3 к приказу Минфина России от 12 ноября 2013 г. № 107н.

При уплате других платежей в бюджетную систему, а также при невозможности указать конкретное значение показателя поставьте «0» (п. 4 приложения 2 и п. 5 приложения 4 к приказу Минфина России от 12 ноября 2013 г. № 107н).

В реквизите (107):

- при уплате налоговых платежей, например по НДФЛ, укажите налоговый период (например, 25.10.2015). В поле 107 платежного поручения пишут день, когда компания выдала отпускные. Это подтвердил Николай Стельмах, советник государственной гражданской службы РФ 1-го класса (Минфин России). Удержать и перечислить НДФЛ с отпускных надо при их выплате. Дата платежа точно известна, поэтому ее и пишут в поручении (п. 1 ст. 223, п. 6 ст. 226 НК РФ). Кстати, за ошибки в поле 107 платежного поручения нет никакой ответственности. Например, если компания записала при оплате налога с отпускных — МС.10.2015. Главное, чтобы компания вовремя удержала и перечислила НДФЛ. Платежки не потеряются и дойдут до инспекции. Поэтому, если раньше компания заполняла поле 107 иначе, уточнять поручения не требуется.

Порядок указания значения установлен в пункте 8 приложения 2 к приказу Минфина России от 12 ноября 2013 г. № 107н;

- при уплате таможенных платежей укажите идентифицирующий код таможенного органа. Такой порядок установлен в пункте 8 приложения 3 к приказу Минфина России от 12 ноября 2013 г. № 107н;

- при уплате других платежей в бюджетную систему, а также при невозможности указать конкретное значение показателя поставьте «0» (п. 4 приложения 2 и п. 5 приложения 4 к приказу Минфина России от 12 ноября 2013 г. № 107н).

В реквизите (108) укажите: При уплате налоговых платежей – номер документа, который является основанием платежа.

Например:

- ТР – номер требования налогового органа об уплате налога (сбора);

- РС – номер решения о рассрочке.

Полный перечень значений приведен в пункте 9 приложения 2 к приказу Минфина России от 12 ноября 2013 г. № 107н.

При уплате таможенных платежей руководствуйтесь порядком заполнения реквизита, приведенном в пункте 9 приложения 3 к приказу Минфина России от 12 ноября 2013 г. № 107н.

При уплате других платежей в бюджетную систему, а также при невозможности указать конкретное значение показателя поставьте «0» (п. 4 приложения 2 и п. 5 приложения 4 к приказу Минфина России от 12 ноября 2013 г. № 107н).

В реквизите (109) укажите:

при уплате налоговых платежей и таможенных платежей – значение даты документа основания платежа, которое состоит из 10 знаков.

Полный перечень значений приведен в пункте 10 приложения 2 и пункте 10 приложения 3 к приказу Минфина России от 12 ноября 2013 г.

№ 107н; при уплате других платежей в бюджетную систему, а также при невозможности указать конкретное значение показателя поставьте «0» (п. 4 приложения 2 и п. 5 приложения 4 к приказу Минфина России от 12 ноября 2013 г. № 107н).

Реквизит (110) «Тип платежа» в платежных поручениях, составленных после 31 декабря 2014 года, не заполняйте (приказ Минфина России от 30 октября 2014 г. № 126н).

В силу специфики программного обеспечения некоторые банки требуют проставлять в данном поле нули. Однако Казначейство России в письме от 3 апреля 2015 г.

№ 07-04-05/05-215 еще раз подчеркнуло: при контроле заполнения реквизитов поручений на перечисление платежей в бюджет необходимо соблюдать действующие правила.

https://www.youtube.com/watch?v=wvMEwlriZxc

Как исправить ошибку в платежном поручении на перечисление налога

Как уточнить данные в платежном поручении по страховым взносам

Требуется удаленная бухгалтерия, аутсорс бухгалтерия, бухучет аутсорсинг, бух обслуживание

Аутсорсинг бух услуг, бух аутсорсинг, бухгалтерские фирмы в Москве сайты

Бухгалтер на удаленном доступе, нужен бухгалтер на аутсорсинге, бухгалтер аутсорсинг Москве

Бухгалтерские фирмы в Москве список, фирмы по оказанию бухгалтерских услуг Москва

Источник: https://buhusluga.info/n151988-zapolnenie-platezhnogo-porucheniya.html

Поле 61 платежного поручения

Банк не сможет перевести денежные средства на счет другой компании, если отправитель финансов не предъявил платежное поручение. Этот документ необходимо заполнять с учетом установленных правил.

Форма бланка предоставлена в приложении 3 Положения №383-П от 19 июня 2012 года. В текущем году применяется тот же бланк платежного поручения.

И хотя этим бланком пользуются 5 лет, стоит еще раз обратить внимание на то, как заполнить строку 61 этого документа.

Какую структуру имеет платежное поручение

Принимая во внимание использование реквизитов в поручении, все банковские платежи разделяются на несколько групп:

- перечисление денежных средств за приобретенные материалы и товары, использованные услуги. В данном случае необходимо заполнять строки №1-44, №60, №61, №102, №103.

- уплата платежей в государственную казну, например, налогов, акцизов и сборов. При оформлении платежного поручения в этом случае необходимо заполнять все строки, перечисленные в первом пункте, а также поля №101-109.

Вносить изменения в форму платежного поручения запрещается.

Как заполняется строка №61

Поле 61 платежного поручения предназначено для указания ИНН получателя. ИНН – это аббревиатура к термину “Идентификационный номер налогоплательщика”. Такой номер присваивается:

- юридическим лицам;

- физическим лицам.

Настоящий номер присваивают налоговые службы “Свидетельства о постановке на налоговый учет”.

Количество цифрового значения ИНН зависит от формы предприятия:

- код физических лиц состоит 12 цифр;

- код юридических лиц включает в себя 10 цифр (такое количество цифр содержит номер ИНН, присвоенный как иностранным, так и российским гражданам).

Кроме того, стоит обратить внимание на то, что значение ИНН не может начинаться с двух нулей. Если 61 строка будет содержать ИНН, где двумя первыми цифрами являются нули, то банковское учреждение просто отклонит такую платежку.

Как узнать данные ИНН

Если отправителю неизвестно значение ИНН, он может:

- узнать настоящий код в получателя денежных средств;

- отыскать код на официальном сайте налоговой службы и ИФНС.

Чтобы найти значение ИНН на веб-сайте ФНС, необходимо выполнить следующие действия:

- перейти на официальный сайт ФНС https://www.nalog.ru;

- в левом верхнем углу пользователю необходимо выбрать регион;

- дальше нужно перейти в раздел “Контакты и обращения”;

- на этом этапе пользователю следует выбрать свою налоговую инспекцию. Если гражданин призабыл реквизиты налоговой службы, ему следует перейти в специальный сервис “Адреса и платежные реквизиты Вашей инспекции”. С помощью настоящего сервиса можно узнать реквизиты, номер и адрес налоговой службы, указав только адрес налогоплательщика.

- на экране отобразятся актуальные сведения о налоговой инспекции.

Переписывать цифровое значение ИНН в свое платежное поручение необходимо внимательно.

Если допущена ошибка

Сделанная ошибка в платежном поручении может обернуться плательщику следующими финансовыми последствиями:

- денежные средства просто не поступят на счет получателя;

- платеж может быть признан неуплаченным;

- денежные средства все же будут переведены на счет получателя, но с опозданием.

Если денежные средства перечисляются в государственную казну, то ошибка, допущенная в платежном поручении, повлечет за собой уплату пени или штрафа. В некоторых случаях может потребоваться повторное перечисление суммы налога. Кроме того, в отправителя могут начаться длительные разбирательства с налоговой службой.

Источник: https://LawCount.ru/gos-poshlina/61-platezhnogo-porucheniya/

Платёжное поручение. Как заполнить. Образец и бланк 2018 года

Платежное поручение – это документ, с помощью которого владелец расчетного счета дает распоряжение банку совершить перевод денежных средств на другой указанный счет. Таким способом можно рассчитаться за товары или услуги, выплатить аванс, вернуть заем, совершить госплатежи и взносы, то есть, фактически обеспечить любое разрешенное законом движение финансов.

Платежные поручения должны составляться в соответствии с установленным Министерством финансов порядком, так как они обрабатываются автоматизировано. При этом не имеет значение, в бумажной ли форме подана платежка в банк или отправлена по интернету.

Сложный бланк, разработанный Центробанком РФ и утвержденный федеральным законодательством, должен быть заполнен грамотно, так как цена ошибки может оказаться слишком высокой, особенно если это распоряжение на налоговые выплаты.

ФАЙЛЫ

Скачать пустой бланк платёжного поручения по форме 0401060 .docСкачать образец заполнения платёжного поручения по форме 0401060 .doc

Чтобы избежать проблем, связанных с неправильным заполнением полей платежного поручения, разберемся с особенностями каждой ячейки.

Код заполнения платежки

Реквизиты будущего платежа и информация о нем располагаются в специально отведенных для этого полях бланка платежки. Многие сведения отмечаются в закодированном виде. Код един для всех участников процесса:

- плательщика;

- банка;

- получателя средств.

Это дает возможность автоматизировано учитывать платежи в электронном документообороте.

Пошаговая инструкция по заполнению платежного поручения

На образце бланка каждой ячейке присвоены условные номера, чтобы легче было разъяснить ее значение и уточнить, как именно необходимо ее заполнять.

Проверьте, используете ли вы актуальный бланк платежного поручения, обновленный в 2012 г. Новая форма утверждена Приложением 2 к Положению Банка России от 19.06.2912 г. № 383-П.

Сверьте номер, указанный вверху справа. Кому бы ни предназначались деньги, отправляемые посредством платежного поручения, будут указаны одинаковые цифры – 0401060. Это номер формы унифицированного бланка, действительного на сегодняшний день.

Начинаем заполнять поля документа по очереди.

Поле 3 – номер. Плательщик указывает номер платежки в соответствии со своим внутренним порядком нумерации. Физлицам проставить номер может банк. В этом поле не может быть более 6 знаков.

Поле 4 – дата. Формат даты: две цифры числа, две цифры месяца, 4 цифры года. В электронной форме дата форматируется автоматически.

Поле 5 – вид платежа. Нужно выбрать, как будет произведен платеж: «срочно», «телеграфом», «почтой». При отправлении платежки через банк-клиент нужно указать закодированное значение, принятое банком.

Поле 6 – сумма прописью. С заглавной буквы словами пишется количество рублей (это слово не сокращается), копейки пишутся цифрами (слово «копейка» тоже без сокращений). Допустимо не указывать копейки, если сумма целая.

Поле 7 – сумма. Перечисляемые деньги цифрами. Рубли надо отделить от копеек знаком – . Если копеек нет, после рублей ставится =. Никаких других знаков в этом поле быть не должно. Цифра должна совпадать с прописью в поле 6, иначе платежка принята не будет.

Поле 8 – плательщик. Юрлицам надо указать сокращенное наименование и адрес, физлицам – ФИО полностью и адрес регистрации, занимающимся частной практикой, помимо этих данных, в скобках надо отметить вид деятельности, ИП – ФИО, правовой статус и адрес. Имя (название) от адреса отделяется символом //.

Поле 9 – номер счета. Имеется в виду номер р/с плательщика (20-значная комбинация).

Поле 10 – банк плательщика. Полное или сокращенное название банка и город его расположения.

Поле 11 – БИК. Идентификационный код, принадлежащий банку плательщика (по Справочнику участников расчетов через ЦБ России).

Поле 12 – номер корреспондентского счета. Если плательщика обслуживает Банк России или его подразделение, это поле не заполняется. В других случаях нужно указать номер субсчета.

Поле 13 – банк получателя. Название и город банка, куда направляются средства.

Поле 14 – БИК банка получателя. Заполняется аналогично п.11.

Поле 15 – номер субсчета получателя. Если деньги отправляются клиенту Банка России, ячейку заполнять не надо.

Поле 16 – получатель. Юрлицо обозначают полным или сокращенным наименованием (можно оба сразу), ИП – статусом и полным ФИО, частно практикующим ИП нужно дополнительно указать вид деятельности, а физлицо достаточно полностью именовать (не склоняя). Если средства перечисляются банку, то дублируется информация из поля 13.

Поле 17 – № счета получателя. 20-значный номер р/с адресата средств.

Поле 18 – вид операции. Шифр, установленный ЦБ РФ: для платежного поручения он всегда будет 01.

Поле 19 – срок платежа. Поле остается пустым.

Поле 20 – назначение платежа. См. п. 19, пока ЦБ РФ не указал другого.

Поле 21 – очередь платежа. Указывается цифра от 1 до 6: очередь в соответствии со ст.855 ГК РФ. Чаще всего используется цифра 3 (налоги, взносы, зарплата) и 6 (оплата закупок и поставок).

Поле 22 – код УИН. Уникальный идентификатор начисления введен в 2014 году: 20 цифр для юрлица и 25 – для физлица. Если УИН нет, ставится 0.

Поле 23 – резерв. Оставьте его пустым.

Поле 24 – назначение платежа. Напишите, за что перечисляются средства: название товара, вид услуги, номер и дату договора и т.п. НДС указывать не обязательно, но лучше перестраховаться.

Поле 43 – печать плательщика. Ставится только на бумажном варианте документа.

Поле 44 – подписи. На бумажном носителе плательщик ставит подпись, совпадающую с образцом на карточке, поданной при регистрации счета.

Поле 45 – отметки банка. На бумажном бланке банки отправителя и получателя средств ставят штампы и подписи уполномоченных лиц, а в электронном варианте – дату исполнения поручения.

Поле 60 – ИНН плательщика. 12 знаков для физического, 10 – для юридического лица. Если ИНН отсутствует (такое возможно для физлиц), пишем 0.

Поле 61 – ИНН получателя. Аналогично п.28.

Поле 62 – дата поступления в банк. Заполняет сам банк.

Поле 71 – дата списания. Проставляет банк.

ВАЖНО! Ячейки 101-110 надо заполнять, только если платеж предназначается для налоговой или таможни.

Поле 101 – статус плательщика. Код от 01 до 20, уточняющий лицо или организацию, перечисляющих средства. Если код находится в промежутке от 09 до 14, то поле 22 или поле 60 должно быть заполнено в обязательном порядке.

Поле 102 – КПП плательщика. Код причины постановки на учет (при наличии) – 9 цифр.

Поле 103 – КПП получателя. 9-значный код, если он присвоен. Первыми двумя цифрами не могут быть нули.

Поле 104 – КБК. Новшество 2016 года. Код бюджетной классификации отражает вид дохода бюджета России: пошлина, налог, страховой взнос, торговый сбор и т.п. 20 или 25 знаков, все цифры не могут быть нулями.

Поле 105 – код ОКТМО. Указывается с 2014 года вместо ОКАТО. Согласно Общероссийскому классификатору территорий муниципальных образований, нужно написать в этом поле 8 или 11 цифр, присвоенных вашему населенному пункту.

Поле 106 – основание платежа. Код состоит из 2 букв и обозначает различные основания уплаты, например, ОТ – погашение отсроченной задолженности, ДЕ – таможенная декларация. В 2016 г. введены несколько новых буквенных кодов для оснований платежа. Если в списке кодов не указан тот платеж, который производится в бюджет, в ячейке ставится 0.

Поле 107 – показатель налогового периода. Отмечается, как часто производится уплата налога: МС – ежемесячно, КВ – раз в квартал, ПЛ – каждое полугодие, ГД – ежегодно. После буквенного обозначения пишется дата. Если платеж не налоговый, а таможенный, в этой ячейке пишется код соответствующего органа.

Поле 108 – номер основания платежа. С 28 марта 2016 г. в этом поле нужно написать номер документа, на основании которого производится платеж. Документ выбирается в зависимости от кода, указанного в поле 107. Если в ячейке 107 стоит ТП или ЗД, то в поле 108 надо проставить 0.

Поле 109 – дата документа-основания платежа. Зависит от поля 108. При 0 в поле 108 в данной ячейке также пишется 0.

Поле 110 – тип платежа. Правила заполнения этого поля сменились в 2015 году. Эту ячейку не нужно заполнять, так как в поле 104 указан КБК (14-17 его разряды как раз отражают подвиды бюджетных доходов).

Дополнительные нюансы

Обычно платежку нужно составлять в 4 экземплярах:

- 1-й используется при списании в банке плательщика и попадает в банковские дневные документы;

- 2-й служит для зачисления средств на счет получателя в его банке, хранится в документах дня банка получателя;

- 3-й подтверждает банковскую проводку, прилагаясь к выписке из счета получателя (в его банке);

- 4-й со штампом банка возвращается плательщику как подтверждение приема платежки к исполнению.

ОБРАТИТЕ ВНИМАНИЕ! Банк примет платежку, даже если на р/с плательщика недостаточно денег. Но поручение будет исполнено, только если средств для этого хватит.

Если плательщик обратится в банк за информацией о том, как исполняется его платежное поручение, ему должны ответить на следующий рабочий день.

Источник: https://assistentus.ru/forma/platyozhnoe-poruchenie/

В платежку ввели новый реквизит

Бухгалтеры должны знать, что Центробанк установил новые требования к заполнению платежных поручений. Теперь в них должно быть заполнено поле 110, в котором нужно указывать код выплаты, при перечислении бюджетных средств в пользу физических лиц.

Что случилось?

Банк России издал Указание от 5 июля 2018 г. № 4449-У, которым внес поправки в Положение Банка России от 19 июня 2012 года № 383-П “О правилах осуществления перевода денежных средств”.

Такие изменения необходимы банкирам для того, чтобы отслеживать исполнение требования закона о безналичной выплате за счет бюджета только на карты «Мир».

Теперь, при переводе денежных средств в пользу физических лиц за счет бюджетных средств отправители должен будут заполнять поле 110 платежного поручения. До сих пор это поле оставалось пустым.

Заполнение поля 110 в платежке

В случае перечисления бюджетных средств в это поле нужно поставить цифру «1». Этот код скажет банку получателя о необходимости проверки наличия у владельца счета эмитированной платежной карты «Мир». При обычных перечислениях, за счет собственных средств организации, поле 110 заполнять по прежнему не нужно.

Если в ходе проверки выяснится, что у получателя к банковскому счету прикреплена карта «Мир», или совсем отсутствует любая эмитированная платежная карта, банк получателя средств должен зачислить ему сумму выплаты.

Если карты «Мир» у получателя нет, то банк отражает сумму выплаты на счете по учету сумм невыясненного назначения.

После этого банк должен не позднее следующего операционного дня направить получателю средств уведомление с предложением в срок не позднее десяти рабочих дней явиться за получением суммы выплаты наличными деньгами.

Кроме того, получатель может представить банку распоряжение о зачислении суммы выплаты на банковский счет, предусматривающий осуществление операций с использованием карты «Мир». Если в течение этих 10 дней гражданин не получит свои деньги или не предоставит распоряжение о перечислении на другой подходящий счет, то банк должен их вернуть плательщику.

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях. Читайте нас, где угодно. Будьте всегда в курсе главного!

Подписаться

e-mail рассылка

Подпишитесь на новости для бухгалтера!

Раз в неделю мы будем отправлять самые важные статьи вам на электронную почту

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Источник: http://ppt.ru/news/140019

Платежное поручение требует грамотного заполнения

Сегодня любой плательщик, будь то физическое или юридическое лицо, индивидуальный предприниматель, может производить переводы денежных средств, причем, как со своего банковского счета, так и без открытия счета. Для этого ему нужно будет просто заполнить соответствующим образом платежное поручение.

Для чего заполняется платежное поручение

Документ, который называется «платежное поручение» заполняется к оплате чаще всего:

- за товары работы услуги поставщиков, продавцов и подрядчиков;

- налогового сбора, взносов, а также госпошлины и прочего вида платежа в бюджет или систему социального или же медстрахования ;

- платежа юридических, физических лиц или же индивидуальных предпринимателей в пользу собственных работников или прочих физических лиц;

- благотворительного платежа;

- иного вида платежа в соответствии с законодательством нашей страны.

Кроме того, платежное поручение необходимо для осуществления перевода от одного физического лица в пользу другого физического лица или же между своими счетами или вкладами. Платежное поручение можно представлять в банк на:

- в электронном виде;

- бумажном носителе;

- посредством специальной системы «банк-клиент», т. е. Интернет-банкинга, и т.п.

Говоря языком специалистов, платежное поручение — это одна из форм безналичного расчета, которая представляет собой распоряжение владельца данного счета или же плательщика своему банку о банковском переводе определенной суммы на счет получателя, открытого в этом или каком-либо другом банке. При расчетах таким путем банк обязуется на основании поручения плательщика из тех средств, которые находятся на его счетах, перевести указанную в поручении денежную сумму на счет, отмеченный плательщиком.

Причем, перевод должен быть в срок, предусмотренный законодательно, или же в срок, устанавливаемый в соответствии с ним в том чслучае, когда более короткий не предусмотрен по договору банковского счета. Платежное поручение по договоренности сторон может быть срочным или досрочным. Срочное платежное поручение применяется в следующих случаях:

- когда делается авансовый платеж, т. е. платеж, осуществляемый еще до поставки товара, а также работы или услуг;

- платеж после отгрузки товара — путем прямого акцепта товара;

- частичный платеж при крупных сделках.

Поля платежного поручения

Поле 1, будучи наименованием документа, заполняется как «платежное поручение». Следующее поле под номером два — это номер формы согласно ОКУД ОК 011-93. В третьем поле указывается цифрами номер платежного поручения. Затем заполняются дата, вид перевода к оплате, сумма прописью.

После этого в поле 8 вписываются данные плательщика, номер лицевого счета, наименование и местонахождение банка, в котором открыт счет плательщика.

Затем подробно и без ошибок вписываются все реквизиты получателя – физического лица или счета, на который переводятся штрафы, пени, госпошлина и другие государственные сборы.

Основание платежа — поле 106

Поля от 101 до 110 плательщиками или уполномоченными лицами заполняются для выплат различного налогового сбора, госпошлины, штрафа, пени и т.д.

В них указывается информация, которая установлена Министерствами по налогам и сборам и Минфином, а также Таможенным комитетом.

Каждое поле от 101 до 110 заполняется только при оформлении платежа перечисления налогового взноса, а также таких сборов как госпошлина, штраф и другие аналогичные обязательства к уплате по данным пунктам. Для других случаев эти поля нужно оставлять пустыми.

Поле 106 – это поле, в котором указывается основание платежа. Это могут быть коды ЗД, АР, ТР и т.д.). Показатель основания платежа выражается двумя знаками, которые бухгалтер компании или индивидуальный предприниматель должен выбрать и заполнить в графе «основание платежа». Показатель основания платежа может принимать одно из десяти значений, расшифровка которых следующая:

- основание платежа — ТП – это платеж текущего года, когда нет нарушения срока;

- основание платежа ЗД – заполняется при добровольном погашении задолженности истекшего налогового периода;

- основание платежа ТР – это требование налогового органа;

- РС – это погашение рассроченной задолженности, осуществляемое в соответствии с графиком;

- РТ в заполняемом платежном поручении – при погашение реструктурируемой задолженности;

- ВУ в платежном поручении заполняется при уплате погашения отсроченной задолженности при введении внешнего управления;

- ОТ – это погашение отсроченной задолженности;

- АП – это погашение задолженности согласно акту проверки;

- ПР в поле 106 заполняется при уплате в счет погашения задолженностей, приостановленных к взысканию;

- АР – задолженность, подлежащая уплате по исполнительному документу.

Другим важным для заполнения полем является поле 110 — «тип платежа». Оно тоже имеет знака. Расшифровка каждого знака показывает следующий показатель:

- НС – это уплата налогового сбора;

- АВ – это уплата аванса или предоплаты, в том числе и декадный платеж;

- ПЕ – заполняется при уплате пени;

- ПЦ – заполняется при уплате процентов;

- АШ подлежит заполнению при уплате такой санкции как административный штраф;

- ИШ — иной штраф;

- СА – санкции от налогового органа.

Сумма ежемесячного авансового платежа – показатель с аббревиатурой ТП, подлежащий к уплате согласно полю 106 платежного основания, рассчитывается следующим образом:

- в первом квартале текущего периода ТП равен сумме ежемесячного авансового платежа, подлежащего к уплате за последние три месяца предыдущего налогового периода:

- во втором квартале к оплате принимается одна треть суммы авансовой выплаты, исчисленной за первый отчетный период;

- в третьем квартале в поле 106 показатель ТП равен одна трети разницы между суммами авансового платежа, рассчитанного по итогам полугодия и рассчитанного по итогам первого квартала;

- в четвертом квартале — одна треть разницы между суммами авансового платежа, рассчитанного по итогам девяти месяцев и по итогам полугодия.

При этом, если показатель к оплате отрицательный или равен нулю, то в соответствующем квартале в поле 106 выплат не осуществляется.

Показатель АП — погашение задолженности согласно акту проверки

Сегодня вопрос о том, как заплатить налоги, настолько же актуален, как и вопрос о том, как и где можно заработать деньги. В обязанности налогового инспектора входит в первую очередь налоговый контроль за деятельностью компания и индивидуальных предпринимателей. Он необходим для проверки правильного исполнения законодательства данным налогоплательщиком.

В ходе налогового аудита инспекторы могут обнаружить нарушения, за которые на налогоплательщика может быть наложен штраф. Кроме того, предпринимателю необходимо будет заполнить платежку, в которой будет в поле 106 указан код АП. АП – погашение задолженности на основании акта проверки, осуществляется на основании решения налогового инспектора.

Кроме того, АП, заполняемый в поле 106, может быть осуществлен в случае выездной проверки. Налоговая инспекция обязана подготовить акт с указанием суммы АП в течение десяти рабочих дней. Названный срок уплаты АП может быть продлен, однако на срок не более одного месяца (согласно п. 1 ст. 101 НК).

Если в названный срок организация не рассчитывается с бюджетом, т.е.

не заполняет платежное требование по пункту АП, то налоговой инспекцией в течение десяти рабочих дней с момента вступления решения в силу направляет требование об уплате, в которую, помимо пункта АП поля 106 предпринимателю уже придется включить и пункты ТР, АР и СА. Коды ТР, АР и СА подлежат заполнению в случае уплаты не только задолженностей, но и пени или штрафов, начисленных по результатам налоговой проверки.

При погашении задолженностей в бюджет по требованию о выплате налогов или сборов от инспектирующего налогового органа (код АР) или же в связи с введением внешнего типа управления (ВУ), а также в случае отсроченной или рассроченной, реструктурируемой или же приостановленной к уплате задолженности в показателях налогового периода АР и ТР в поле 106 должна быть проставлена вполне конкретная дата. И она должна быть взаимосвязана с показателем основания платежа ТП.

Например, когда показатель (в поле 106) принимает значение ТР, тогда в поле 107 плательщику или же уполномоченному им лицу нужно будет указать срок уплаты, который установлен в требовании от проверяющего органа к уплате государственных сборов. Однако в случае, когда показатель основания платежа в данном поле — код РС, то следует вписывать дату уплаты указанной части рассроченной суммы согласно установленному к оплате графику рассрочки.

А если налогоплательщик заполняет платежку по оплате задолженности согласно акту проведенной проверки – код АП или же по исполнительному документу — код АР, то в показателе налогового периода в поле 107 следует проставлять цифру «0».

Или когда, например, налогоплательщик заполняет основание для досрочной выплаты налога (ЗД), то в этом случае в показателе налогового периода в том же поле указывается только предстоящий налоговый период, за который на данный момент уплачивается налог/сбор по коду ЗД.

В поле 108 заполняет номер того документа, на основании которого производится оплата. Например, при основании к оплате ТР заполняется номер требования от налогового органа об уплате налоговых сборов, при АР — номер того исполнительного документа, который составлен на основании исполнительного производства, а при ЗД проставляется «ноль»..

В поле 109 нужно указывать дату составления документа, на основании которого заполняется бланк к оплате. Для текущих платежей ТП указывается дата декларации, которая представлена в налоговый орган — дата подписи ее налогоплательщиком или другим уполномоченным лицом.

Если же добросовестный плательщик сознает свою ошибку и добровольно погашает свою задолженность по истекшим периодам в отсутствие требования об уплате, т.е. при значении показателя основания ЗД, в показателе поля о дате документа перед ЗД проставляется опять «ноль».

Для всех остальных платежей, кроме ЗД, по которым требование к оплате заполняется в соответствии с требованием проверяющего органа, в том числе и при значении показателя ТР, в поле даты документа проставляется дата данного требования.

Выплаты по налогам, а также по иным перечислениям в российский бюджет обладают рядом собственных особенностей. Только в них есть необходимость заполнения полей 101, 104-110.

Бланк поручения обязательно должен содержать информацию как о наименовании данного документа, так и о коде данной формы, номере и о дате составления.

Кроме того, форма данного документа предусматривает обязательное указание всех основных реквизитов лица, которое осуществляет перечисление — номера счета и ИНН, а также его банковского учреждения – БИК-а – банковского идентификационного кода, номера корсчета, субсчета. И конечно, в ней должны быть указаны все реквизиты получателя и банка, обслуживающего получателя.

Источник: http://economyz.ru/osnovanie-platezha/