Зачем нужен QR-код на чеке онлайн-кассы?

QR-код на чеке, выдаваемом онлайн-кассой, предусмотрен обновленным законом о ККТ от 22.05.2003 № 54-ФЗ. Что содержит в себе этот код и зачем он нужен, рассмотрим в нашем материале.

QR-код на чеке — возможность проверки этого документа

Что нужно сделать, чтобы проверить чек?

Итоги

QR-код на чеке — возможность проверки этого документа

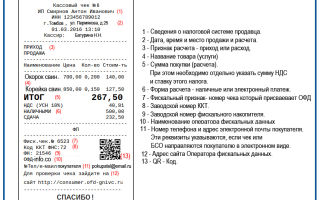

Обязательность наличия QR-кода в чеке, формируемом онлайн-устройством, предусмотрена п. 1 ст. 4 закона № 54-ФЗ. Это код должен:

- быть двухмерным штриховым;

- иметь размер не меньше чем 2 см × 2 см;

- размещаться на специально отведенном для него месте в чеке или БСО.

Зачем QR-код на чеке? Он позволяет шифровать все основные реквизиты этого документа:

- дату и время оформления;

- номер;

- признак расчетной операции;

- сумму расчета;

- номер фискального накопителя, присвоенный заводом-изготовителем;

- фискальный признак.

Для чего нужны данные документа, существующие в зашифрованном виде? Ответ на этот вопрос тоже содержит п. 1 ст. 4 закона № 54-ФЗ: чтобы можно было проверить чек по QR-коду.

Подробнее о реквизитах, которые должны присутствовать в чеке, выдаваемом онлайн-устройством, читайте в материале «Сверьте реквизиты в новых кассовых чеках».

Что нужно сделать, чтобы проверить чек?

Как осуществляется проверка чека по QR-коду? Прежде всего сам код нужно отсканировать с помощью любого осуществляющего такую функцию устройства (например, мобильного телефона с камерой). Затем следует скачать на сайте ФНС специальное бесплатное приложение для проверки выданных онлайн-устройством документов.

Загрузка в это приложение сканированного кода позволяет:

- Выяснить, существует ли документ с таким набором данных в системе налоговой службы, т. е. на законных ли основаниях он оформлен. Если чек не обнаруживается, информация об этом фиксируется налоговой инспекцией, и продавец, выдавший чек, будет подвергнут проверке.

- Распечатать чек (БСО) на покупку, что может оказаться необходимым в случае, если от получения документа на бумажном носителе, выданного в момент продажи, покупатель отказался, а затем этот чек (БСО) ему потребовался. Планируется, что возможность считывания QR-кода с 01.02.2020 появится у торговых автоматов, продажи через которые пока освобождены от выдачи кассового чека (проект закона «О внесении изменений…» № 344028-7).

О том, каковы этапы перехода к применению онлайн-касс лиц, ранее освобождавшихся от использования ККТ, читайте в статье «Кто должен перейти на онлайн-кассы с 1 июля 2018 года?».

Кроме того, чек по QR-коду можно проверить на кэшбэк-сервисах, позволяющих вернуть часть денег, потраченных на покупки в крупных сетевых магазинах (таких как «Ашан», «Пятерочка», «Лента»). Для этого тоже нужно будет скачать специальное приложение, зарегистрировавшись предварительно на выбранном для этой цели сайте.

Через приложение можно не только узнавать о проводимых акциях по начислению баллов за совершенные покупки, но и начислять баллы, загружая в приложение отсканированный QR-код, а затем выводить из личного кабинета накопленные деньги, перечисляя их на мобильный телефон или обменивая на сертификаты некоторых магазинов.

Итоги

QR-код, который, согласно требованиям закона № 54-ФЗ, обязательно должен отображаться в чеке или БСО, выдаваемом онлайн-устройством, содержит в зашифрованном виде основную информацию об операции продажи. Сканированный вариант этого кода позволяет проверить чек на сайте ФНС и на кэшбэк-сервисах.

Источник: https://nalog-nalog.ru/kkt_kkm_kassa/zachem_nuzhen_qrkod_na_cheke_onlajnkassy/

Проверка чека онлайн-кассы: по QR-коду через мобильное приложение ФНС, на сайтах ОФД, в налоговой инспекции

Чек онлайн-кассы — крайне информативный документ, в котором присутствует большое количество реквизитов, идентифицирующих платеж от покупателя или клиента. Кассовый чек может быть проверен на подлинность теми или иными заинтересованными лицами — и на соответствие требованиям по указанию ключевых реквизитов. Но зачем? Каким образом можно выполнить проверку кассового чека?

Кто и зачем может проводить проверку чека онлайн-кассы

Чек онлайн-кассы — сам по себе довольно технологичный «продукт». Прежде всего, нужно отметить, что представлен такой чек может быть в двух вариантах — бумажном и электронном.

Бумажный по внешнему виду почти не отличается от привычных чеков ККМ старых поколений.

Но по содержанию — более чем, в силу того, что в нем появилось сразу несколько принципиально новых реквизитов (обусловленных требованиями Закона № 54-ФЗ).

Электронный представляет собой, собственно, электронную копию бумажного — практически с теми же реквизитами. Такой чек может быть выполнен в виде файла особого формата либо сохранен (и этот вариант можно считать типовым) в облаке с возможностью получения доступа к нему по ссылке в интернете.

Бумажный чек выдается в любом случае. Электронный чек онлайн-кассы (либо ссылка на него) должен быть отправлен покупателю по его запросу (и при условии предоставления им контактных данных — номера мобильного телефона или e-mail).

Указанное правило имеет исключения:

- Только бумажный чек выдается покупателю, если магазин осуществляет продажи в местности, где в соответствии с установленными законом критериями нет связи с интернетом (сейчас к таким местностям отнесены территории населенных пунктов с численностью населения до 10 тыс. человек).

- Только электронный чек выдается при совершении покупки онлайн.

Оба типа чека формируются на онлайн-кассе при непосредственном применении ключевого ее технологического компонента — фискального накопителя, и сохраняются в его памяти. Кроме того, данные о платеже по кассовому чеку должны быть в установленном порядке переданы в ФНС (при посредничестве Оператора фискальных данных).

Таким образом, чек онлайн-кассы во всех случаях должен соответствовать следующим признакам:

- В нем должны присутствовать все реквизиты, предусмотренные законодательством.

- Он должен быть сформирован фискальным накопителем онлайн-кассы, соответствующей требованиям Закона № 54-ФЗ.

- Он должен быть представлен в двух вариантах, если иное не предусмотрено законом.

- Сведения по чеку должны быть отправлены в ФНС через ОФД.

При этом, все 4 указанные признака, в целом, связаны между собой как единые критерии корректного функционирования онлайн-кассы. Если присутствует хотя бы 1, то при корректно функционирующей онлайн-кассе это, скорее всего, автоматически означает, что будут наблюдаться оставшиеся 3.

Рассматриваемые признаки — и есть предмет проверки чека онлайн-кассы. В такой проверке могут быть заинтересованы:

- Сам магазин — чтобы удостовериться в том, что его онлайн-кассы в порядке, и у ФНС при проверке не будет повода выписывать штрафы за несоблюдение порядка использования ККТ.

- ФНС — чтобы узнать, в порядке ли онлайн-кассы, и если выяснится, что это не так — дать об этом знать владельцам бизнеса, в предусмотренных законом случаях — инициировать санкции в отношении торговой точки.

- Покупатели — чтобы удостовериться в том, что у них на руках подлинные кассовые чеки, которые при необходимости можно использовать в предусмотренных законом целях. Например — предъявить в целях гарантийного ремонта, использовать в качестве отчетных при командировке.

Какие есть способы проверить кассовый чек на подлинность?

Сейчас их три:

- Задействование мобильного приложения для проверки чеков, которое разработано ФНС.

- Использование ресурсов на сайтах Операторов фискальных данных.

- Личный визит в ФНС с чеком.

Рассмотрим все способы подробнее.

Проверка чека по QR-коду через мобильное приложение ФНС

Источник: https://onlain-kassy.ru/ispolzovanie/kak/proverka-cheka-onlajn-kassy.html

Заработок на сканировании чеков через мобильные приложения

К обязательным расходам относятся продукты питания, средства личной гигиены и многое другое. Все мы тратим деньги с кармана на разные товары, но мало кто задумывается, что часть из них реально вернуть. Сейчас создано много сервисов с кэшбэками, среди них выделяются приложения, сканирующие QR с чеков оффлайн магазинов.

Заработок на сканировании чеков через мобильные приложения вряд ли можно назвать прибыльным, это скорее возможность сэкономить на каждодневных покупках. Даже с оплаченного хлеба, кефира или печенья удается вернуть несколько рублей, причем особых усилий для этого не требуется.

Кэшбэк по QR коду в чеке

В 2017 году на территории РФ предпринимателей обязали передавать электронную форму чека. Чтобы решить эту проблему, они начали не только использовать новое оборудование, но и печатать QR коды на чеках. Зачем они нужны? Можно в любой момент отсканировать их и увидеть те же данные, что содержит сам чек:

Он необходим для проверки отчетности компании, а также пригождается самому покупателю, который может в любой момент восстановить документ об оплате товара. Этому коду придумали и ещё одно применение – участие в акциях. Ряд крупных магазинов запустил подарочную систему для своих покупателей. В их число входят:

- Лента;

- Магнит;

- Перекресток;

- Metro;

- Пятерочка;

- Ашан;

- Ок.

И это далеко не полный список. На специальных условиях они возвращают часть потраченных денег просто за то, что ты отсканировал QR код на чеке. Только в нём обязательно должны присутствовать товары, участвующие в акции.

Специальные акции в приложениях для сканирования чеков

Создано много приложений, которые помогают не только следить за акциями в магазинах, но и сканировать QR коды. Чуть ниже мы представим их список, а сейчас хотелось бы показать пару примеров:

Здесь представлен список разной продукции с одного приложения, которые участвуют в акции. Как видите, за покупку некоторых из них можно получить до 200 рублей обратно (это ещё не самая большая сумма). Выгода очевидна, а при нажатии на один из товаров можно увидеть подробные условия акции:

В данном случае предлагается не только купить товар, но и оставить о нём отзыв. Условия всегда разные, дополнительная активность (кроме сканирования QR) требуется крайне редко. Как видите, такой кэшбэк способен полностью покрыть стоимость товара. Это не шутка, заработок на QR кодах не развод, всё работает.

Чем сканировать QR код чека (лучшие приложения)

Появляется всё больше мобильных программ для экономии. Помимо того, что в них встроен сканер QR кодов, там публикуются подборки акционных товаров (продукция со скидкой). Поэтому вы будете экономить, выбирая лучшие предложения в своём городе. Устанавливайте на смартфоны лучшие приложения:

- InShopper – доступно для Андроид и IOS. Это одно из первых приложений, в котором вы получите бонус 50 рублей за регистрацию по моей ссылке (только регистрируйтесь на сайте, а не в приложении). За первый загруженный чек получите ещё 20 рублей, за второй 5 рублей. Выплаты доступны от 300 рублей на мобильных операторов, Яндекс.Деньги или в виде подарочных сертификатов известных магазинов.

- Едадил – приложение для всех мобильных операционных систем, только на устаревших Андроидах нет функции сканирования QR кодов. Чтобы пользоваться программой, нужно подключить аккаунт от соц. сетей или Яндекса (поисковик владеет 10% акций этого проекта). Выплаты без комиссии на Яндекс.Деньги или телефон. Если расплачивался картой, то чек нужно отсканировать в течение суток, если наличными, то 30 минут.

- Qrooto– во многих отзывах о заработке на сканировании QR кодов, рекомендуют именно это приложение. С него можно выводить деньги хоть на банковскую карту, минималка всего 10 рублей (100 баллов). За регистрацию дарят 99 баллов, чеки проверяются сутки. Обязательно нужно пройти быструю регистрацию. В сутки проверяется до 10 чеков, не более 3х из одного магазина.

- Вместе Дешевле – при использовании этого сканера QR кодов с чеков, дополнительно требуется проверять штрих код. У этого приложения список магазинов гораздо больше, помимо оффлайн супермаркетов действует кэшбэк с Aliexpress, Ebay и свыше 1000 других компаний (даже с покупки авиабилетов идёт возврат). Выплаты проводятся на телефон, карту или кошелек Яндекса.

Интересно, что при параллельном использовании программ, иногда удается получить кэшбэк с одних и тех же чеков. Не ленитесь сканировать QR коды всеми приложениями, а чуть ниже мы объясним, почему ещё стоит загрузить все сканеры.

Пример заработка на QR кодах

Источник: https://my-wmmail.ru/publ/sposoby_zarabotka/zarabotok_na_skanirovanii_chekov_cherez_mobilnye_prilozhenija/4-1-0-984

Зачем вводят онлайн кассы – выгоды для налоговой, бизнеса, покупателей

На первый взгляд, единственным плюсом от введения онлайн касс является возможность ФНС контролировать все потоки наличности в онлайн режиме.

Но изучив вопрос более глубоко, можно понять, что выгоды появились и у бизнеса, который получил личный инструмент контроля над нерадивыми сотрудниками и возможность автоматизировать торговые процессы.

А в качестве бонуса закон ФЗ-84 разрешил субъектам предпринимательской деятельности проводить регистрацию касс онлайн и отказаться от ведения ряда первичной документации. Не остались обиженными и покупатели, у которых появилась возможность получать чеки через интернет или в СМС.

В чем выгода для бизнеса?

Когда в 2014 году начался экспериментальный проект налоговой службы с передачей данных о чеках в «облако» ФНС через любые устройства выхода в интернет, мало кто думал, что он коснется каждого. Точки над «i» в 2016 г. расставил ФЗ-290, внесший кардинальные правки в основной закон ФЗ-54, который регулирует применение кассового оборудования.

Стало понятно, что буквально всем субъектам предпринимательской деятельности придется переходить на онлайн кассы, оборудованные ФН, для автоматической передачи сведений о движении наличных денег в налоговую.

Бизнес воспринял такие новшества неоднозначно. Даже разрешение на поэтапный переход, отсрочки для организаций, оказывающих услуги, и предпринимателей, работающих на ЕНВД, патенте, не смогли ответить на вопрос, зачем вводят онлайн кассы и какие выгоды законопроект принесет бизнесу.

Фото 2. Онлайн касса для бизнеса открывает новые грани ИТ-технологий

Но при ближайшем рассмотрении всех аспектов закона становится понятным, что для субъектов предпринимательской деятельности открываются новые грани ИТ-технологий:

- Для регистрации и перерегистрации кассовой техники отпала необходимость посещения налоговой службы. Достаточно отправить нужные данные и отчеты через интернет, что значительно сокращает время процедуры.

- Упразднены обязательные уникализированные формы КМ-1 – КМ-9, что в разы упрощает ведение отчетности.

- Документооборот предусматривает формирование фискальной документации, чеков и отчетов с автоматической передачей в адрес ФНС через онлайн кассу – отпадает необходимость длительного хранения документов, оформленных на бумажных носителях.

- Уменьшена периодичность налоговых проверок, так как контролирующая служба все сведения о наличном обороте получает в онлайн режиме.

- Появилась возможность вести контроль над осуществлением торговых операций внутри компании.

Однозначно, ряд мелких компаний просто не смогут вынести финансовой нагрузки, связанной с введением онлайн касс, и будут вынуждены уйти с рынка.

Но те, кто подошел к решению вопроса установки кассового оборудования должным образом, уже в ближайшем будущем смогут оценить плюсы от введения онлайн касс.

А если рассмотреть вопрос в перспективе, то можно предположить, что однозначно появятся новые программы для аппаратов, которые придут на помощь предпринимателям в автоматизации бизнес процессов.

Зачем онлайн кассы для налоговой?

Как показала практика, старые ККМ устарели безнадежно, а эксперимент с добровольной передачей информации в «облако» не дал ожидаемых результатов. Любой субъект предпринимательской деятельности мог фальсифицировать данные о сделках с наличными средствами, проводить операции «мимо кассы» или же просто «уходить в тень».

Единственно правильным решением для контролирующих органов был перевод фиксации выручки в онлайн режим с невозможностью корректировки сведений постфактум.

Фото 3. Для налоговой инспекции онлайн касса – способ тотального контроля

И такую возможность обеспечили новые ИТ-технологии. После введения онлайн касс любые операции, проводимые субъектом предпринимательской деятельности с наличными или карточными средствами, практически моментально попадают в базу налоговой.

Фактически у нечистых на руку предпринимателей исчезла возможность искажать информацию.

Государство же получило целый ряд преимуществ:

- На основании полученных сведений можно безошибочно определить реальный товарооборот, полученный компанией объём выручки и правильность перечисленных налогов.

- Сократить количество выездных проверок, которые потребуются только при выявлении нарушений или несоответствий, отклонений нестандартного и подозрительного характера.

- Увеличить поступление в бюджет за счет упразднения «серой бухгалтерии» и выхода бизнеса «из тени».

- Проводить анализ и контроль обычных и рыночных цен на продукты и товары первой необходимости.

Однозначно, введение онлайн касс – это переход на тотальный контроль со стороны государства. Но без таких кардинальных мер говорить о прозрачности взаимоотношений бизнеса и законодателя возможность попросту отсутствует.

Чтобы внедрить этот проект в жизнь, была проведена многолетняя трудоемкая работа. Ведь в единую систему объединены все регионы. А количество обрабатываемых чеков в масштабах страны в год будет измеряться миллиардами.

В отдельные группы выделены районы, где введение онлайн касс или передача информации через интернет в принципе не возможна.

Источник: https://onlainkassy.ru/info/dlya-chego-vvodyat-onlajn-kkm.html

Кассовый чек: какие реквизиты он должен содержать и в каком формате их указывать

С 1 июля многим плательщикам ЕНВД и предпринимателям на патенте придется впервые применять онлайн-кассы (см. «Онлайн-кассы для ЕНВД и ПСН: кто должен на них перейти и что именно придется сделать»).

Для них, а также для тех, кто уже применяет онлайн-ККТ, но не знает, для чего предназначен каждый реквизит чека, эксперты сервиса «Контур.ОФД» составили шпаргалку по кассовому чеку. Шпаргалка представлена в виде таблицы, где в доступной форме изложено, какая информация должна быть в кассовом чеке, и что означает тот или иной реквизит.

Кроме этого, из статьи можно узнать, откуда в кассе появляется номенклатура товаров, и как правильно указывать в чеке их наименование.

Все фискальные документы (кассовый чек, отчет об открытии смены и др.) создаются на кассе по определенному формату — формату фискальных данных (ФФД). На сегодняшний день утверждены три формата: 1.0, 1.05 и 1.1 (ФФД 1.

1 на практике пока не применяется). Чем выше формат, тем больше возможностей для указания в кассовых чеках различных вариантов расчета. Например, начиная с ФФД 1.

05, в чеках можно отражать продажи в кредит, зачет аванса, агентское вознаграждение и т.п.

Чтобы сформировать кассовый чек в определенном формате, нужно чтобы этот формат поддерживался и самой кассой, и фискальным накопителем (ФН), и кассовым программным обеспечением (ПО).

Обратите внимание: с 1 января 2019 года формат 1.0 прекращает действовать (приказ ФНС России от 21.03.17 № ММВ-7-20/229@, далее — приказ № ММВ-7-20/229@). Поэтому если ваша касса поддерживает только ФФД 1.

0, нужно будет обновить прошивку кассы до формата 1.05. А тем, кто будет приобретать онлайн-ККТ, советуем перед покупкой поинтересоваться у продавца, сможет ли касса формировать чеки по ФФД 1.05 (либо по формату 1.

1 после того, как он начнет применяться на практике).

Также см. «Как выбрать онлайн-кассу и программу для нее при разных видах торговли» и «Фискальный накопитель: как заменить «просроченный» ФН и как выбрать новый».

Какие реквизиты должны быть в кассовом чеке

Обязательные реквизиты, которые должен содержать кассовый чек, приведены в пункте 1 статьи 4.7 Федерального закона от 22.05.03 № 54-ФЗ (далее — Закон № 54-ФЗ). А в упомянутом выше приказе № ММВ-7-20/229@ описано, в каком виде эти реквизиты отображаются в чеке, а также установлено, какие реквизиты обязательны для каждого из ФФД.

Отметим, что ни в Законе № 54-ФЗ, ни в приказе № ММВ-7-20/229@ не сказано, в каком именно порядке реквизиты должны располагаться в кассовом чеке.

Обычно информация размещается в чеке блоками (например, сведения о владельце кассы, сведения о кассе и т.д.).

Ниже в таблице перечислено, какие реквизиты указываются в каждом блоке (перечень реквизитов приведен на основании Закона № 54-ФЗ). Реквизиты, к которым необходимы пояснения, выделены в рамках блока отельными строками.

Что означают реквизиты кассового чека

| Сведения о владельце кассы | |

| Наименование и ИНН юрлица илиФИО и ИНН индивидуального предпринимателя | |

| Сведения о кассе | |

| Регистрационный номер ККТ;заводской номер ККТ | |

| Адрес расчетов | Адрес, где применяется касса |

| Место расчетов | Название магазина или адрес сайта интернет-магазина |

| Служебные сведения о чеке | |

| Наименование документа;дата и время формирования чека;номер смены;номер чека за смену | |

| Порядковый номер фискального документа | Отсчет ведется с момента активации фискального накопителя, т.е. считаются все документы, которые есть в ФН, а не только чеки |

| Система налогообложения, которая применялась при расчете | Одну кассу можно применять для нескольких систем налогообложения, однако в чеке может быть указан только один налоговый режим |

| Адрес сайта ФНС | |

| Фискальный признак документа | Обеспечивает корректность и целостность документа |

| Адрес электронной почты отправителя чеков | Е-mail оператора фискальных данных (ОФД) или владельца кассы, если он сам отправляет чеки покупателю |

| Информация о кассире | |

| Должность, ФИО, ИНН (если есть) кассира | Это сведения о лице, который осуществил расчет с покупателем. При продаже через вендинговые автоматы и при оплате электронными средствами платежа через интернет эти данные не указываются |

| Информация о проданных товарах (выполненных работах, оказанных услугах)(Индивидуальные предприниматели на УСН, ЕСХН, ЕНВД, ПСН могут до 1 февраля 2021 года не указывать эти реквизиты, если не продают подакцизные товары) | |

| Наименование товаров (работ, услуг) | Указывается наименование каждого товара, работы или услуги, если их объем и список можно определить в момент оплаты |

| Количество товаров (работ, услуг) | |

| Цена за единицу товара (работы, услуги) с учетом скидок и наценок | В чеке должна отображаться цена с учетом скидок и наценок. Скидка (наценка) рассчитывается в кассовом ПО, готовое значение передается на кассу и выводится в чеке |

| Признак предмета расчета (появляется, начиная с ФФД 1.05) | Указывается одно из значений:товар, подакцизный товар, работа, услуга, ставка игры, выигрыш, лотерейный билет, выигрыш лотереи, рид, платеж или выплата, агентское вознаграждение |

| Признак способа расчета (появляется, начиная с ФФД 1.05) | Указывается одно из значений:полный расчет — полная оплата товара с учетом аванса или предоплаты, совершенная при передаче товара;предоплата 100% — полная предварительная оплата до момента передачи товара;предоплата — частичная предварительная оплата до момента передачи товара;аванс — если в момент расчета невозможно определить список товаров, в чеке можно указать «аванс» и сумму фактически полученных средств, не обозначая наименование товаров (подробнее об этой ситуации см. ниже в главе «Как указывать наименование товаров (работ, услуг) в чеке»);частичный расчет и кредит — частичная оплата товара в момент передачи его покупателю с последующей оплатой товара в кредит;передача в кредит — передача покупателю неоплаченного товара с условием последующей оплаты в кредит;оплата кредита — оплата товара, который ранее был передан покупателю с условием последующей оплаты в кредит.Примечание: эти же значения применяются для указания признака способа расчета за выполненные работы и оказанные услуги |

| Информация о суммах продаж, НДС и способах расчета | |

| Признак расчета | Существуют следующие признаки расчета:приход — при получении средств от покупателя;возврат прихода — при возврате покупателю средств, полученных от него;расход — при выдаче средств покупателю (например, прием металлолома);возврат расхода — получение от покупателя выданных ему средств (достаточно редкая ситуация) |

| Форма расчета и сумма оплаты | Указывается, каким образом были оплачены товары, работы или услуги — наличными или электронными средствами, а также сумма оплаты. Отметим, что если товар продается с привлечением средств кредитной организации и деньги поступают на расчетный счет продавца из банка, то продавец также должен выдать чек, а форма расчета будет — электронные средства. |

| Стоимость товара (работы, услуги) с учетом скидок и наценок, с указанием ставки налога на добавленную стоимость | Ставку НДС можно не указывать, если продавец не является плательщиком НДС, либо если товар (работа, услуга) не облагаются НДС |

| Сумма расчета (итог) | Если в чеке указано несколько товаров с разными ставками НДС, нужно перечислить все ставки и суммы по ним. Сумма расчета может состоять из нескольких значений. Например, одну часть суммы можно оплатить наличными средствами, другую часть — электронными средствами, а оставшуюся часть — зачетом ранее внесенного аванса. Возможны следующие значения:

|

| Код товарной номенклатуры | Данный код нужно будет отображать с 1 января 2019 года, если товар значится в перечне маркированных товаров |

| Информация о покупателе | |

| Номер телефона либо адрес электронной почты покупателя (клиента) | Эта информация указывается, если:

|

| QR-код | |

| Двухмерный штриховой код содержит в закодированном виде реквизиты проверки кассового чека (дата и время осуществления расчета, порядковый номер фискального документа, признак расчета, сумма расчета, заводской номер ФН, фискальный признак документа) |

Источник: https://www.buhonline.ru/pub/beginner/2018/6/13575

Все о чеках с QR-кодом

1 июля 2017 года федеральный закон о ККТ (контрольно-кассовых аппаратах) обязал продавцов, компаний и лиц, предоставляющих услуги выдавать чеки с QR-кодом.

Как выглядит QR-код?

Это матричный штрих-код квадратной формы. В нём зашифрованы реквизиты для проверки чека. Считываются они с помощью сканера или специального приложения на смартфоне. В интернете есть множество бесплатных приложений для этого.

Они также дают возможность скачивать чек. Устройства нового поколения могут расшифровывать совсем маленькие коды (размером 10 х 10 мм).

Но чтобы была возможность отсканировать QR-код любым смартфоном по закону он должен составлять не менее 20 x 20 мм.

Зачем нужен QR-код на чеке?

Необходимость в QR-коде возникла с целью избежать подделки документов. Кроме того, это даёт возможность значительно сэкономить на бумаге и передать на маленьком отрезке ленты всю необходимую информацию. Чеки с QR-кодом оформляются через современные онлайн-кассы. Такой ход позволяет отправлять электронные копии чеков в ОФД и покупателям на e-mail или сообщением на телефон.

Почему важно получить чек с QR-кодом о проживании в гостинице?

Сегодня чек с QR-кодом является главным отчетным документом. На основе его суммы рассчитываются командировочные и НДС, который компания может возместить из бюджета. Особенно важно иметь чек работнику государственной организации. Так как эти документы очень строго контролируются, чтобы деньги применялись исключительно по целевым потребностям.

Когда нет возможности получить чек о проживании?

Организации и ИП, которые являются плательщиками ЕНВД и ПСН не обязаны предоставлять кассовые чеки. Освобождены также от использования ККТ те, кто сдаёт в аренду жильё, и имеют на него право собственности. С 1 июля 2018 года, если организации и ИП предоставляют услуги общественного питания, а также те, кто имеет наёмных работников, также должны использовать онлайн-кассу.

Из вышесказанного следует, что найти жильё недорого, да и ещё и там, где вам выдадут чек и другие документы о проживании не так легко. Гораздо проще и выгоднее гостиничный чек купить.

При этом вы должны понимать, что платите не просто за бумажку, а за данные оформленные в онлайн-кассе, и переданные в ОФД. Т.е.

даже, если факта проживания не было, наличие чека с QR-кодом говорит о том, что за его заказчика уплачен налог.

Если на чеке отсутствует QR-код

Многие компании могут признать чек недействительным, и удержать выделенные деньги на командировку из зарплаты. Некоторые могут потребовать приложением к чеку – счет по форме 3-Г и акт выполненных работ. Чтобы убедится в подлинности документа, бухгалтер может подать запрос в гостиницу.

Обычно при выдаче чека данные из него фиксируются в архиве гостиницы, по ним и ориентируется менеджер или администратор. Поэтому, если вы приобретаете чек, обязательно контролируете наличие действующего QR-кода. Это гарантия того, что он вбит в базу гостиницы, и при необходимости его подтвердят.

Источник: https://4ek-spb.ru/stati/vse-o-chekax-s-qr-kodom/

Новый вид чеков

С 2017 года, часть предпринимателей в связи с изменениями в 54-ФЗ должна перейти на работу с онлайн кассами.

Переход подразумеват не только начало работы с новой техникой, но и работу с покупателем посредством электронных средств связи. Теперь продавец обязан, по просьбе покупателя, предоставить ему копию обычного чека в электронном формате, в виде SMS или электронного письма. Кроме того есть изменения и в структуре самого бумажного чека, теперь там должен быть QR-код.

Что такое QR-код и зачем он на чеках?

QR-код — это двумерных штрихкод, в который можно закодировать любую информацию: текст, ссылки, номера телефонов и т.п.

| В первом случае на чеках этот код необходим, чтобы проверить легальность деятельности продавца и подлинность проданной им, например, алкогольной продукции. Таким образом, покупатели теперь становятся частью проверяющей предпринимателей системы. Во-втором случае QR-код на чеке необходим, если покупатель забыл, до момента расчета, попросить у вас отправить ему электронную копию чека по SMS или E-mail. С помощью считавающего коды приложения (можно скачать на сайте ФНС или в любом маркете), покупатель может отсканировать код и проверить информацию из чека на сайте ФНС.Кроме того, покупатель может использовать QR-код как электронную визитку, создается она в том же приложении, что описано выше. Это полезная функция позволит ускорить момент расчета покупателя и у вас не будут создаваться очереди. Потому что теперь человеку не нужно стоять и диктовать вам свою эл.почту по буквам или номер телефона, он просто показывает вам код, вы сканируете его 2D сканером, данные автоматически попадают в систему и электронный чек отправляется в момент нажатия кнопки «Расчет». Все просто! |

Электронные копии чеков

Электронные копии чеков — это чеки в формате электронных сообщений, которые покупатели получают по электронной почте или SMS.

| Копия чека в формате SMS | Копия чека в формате электронного письма |

В данных форматах чеков содержится вся та же информация, что и в обычных печатных, в SMS-сообщениях информация представляется в более кратком виде из-за ограничения по количеству символов, в электронном письме размещается вся подробная информация о товаре, стоимости и продавце. Данные чеки имеют такую же силу, что и печатные, то есть теперь, если вы потеряли обычный чек или он выцвел, можно придти и показать электронный.

Теперь с 1 июля 2017 года, вы в праве в любом супермаркете попросить прислать вам копию чека, а с 1 июля 2018 года, такая услугая должна появиться во всех магазинах.

Отправить электронный чек, напечатать QR-код, может любая ККТ Вики.

Как отправить электронный чек, можно посмотреть здесь.

Источник: https://www.itpremier.org/news/show/news85

Нужна ли Онлайн Касса. Для чего, для кого, почему?

В ближайшие 2 года планируется реализация одного из крупнейших ИТ-проектов в масштабах всей страны – переход всех касс в режим работы онлайн. Бизнесу, работающему с кассами, предстоит обновить или заменить более 3-х миллионов аппаратов. Как будет выглядеть этот процесс:

- Кассы, пребывающие на данный момент в работе, необходимо будет проапгрейдить, если это позволяет модель, или заменить на новые. Новые кассы посредством подключения к интернету (любым из доступных способов – от мобильных до проводных) в онлайн-режиме будут передавать данные о выбитых чеках в налоговую инспекцию.

- При этом данные о выбитых чеках будут поступать в налоговую инспекцию не напрямую, а аккумулироваться и передаваться через ОФД (операторов фискальных данных). Бизнесмен будет иметь возможность выбрать ОФД для обслуживания из компаний, прошедших соответствующую регистрацию и лицензирование.

- Пока не происходит полный отказ от бумажных чеков. Однако, обязательной становится отправка электронной версии чека на указанный мобильный телефон или e-mail по желанию покупателя.

- Несомненный плюс для интернет-магазинов – отпадает необходимость обязательной распечатки чека в случаях онлайн-оплаты покупки (например, при оплате на сайте с помощью карты).

Зачем нужны онлайн кассы?

Касса дает возможность точно фиксировать выручку на торговом объекте и препятствует изменять эти данные постфактум.

Кассы предназначены для решения двух важнейших задач. С одной стороны – это инструмент контроля владельцем торговой точки работы продавцов, который минимизирует риск воровства со стороны сотрудников.

С другой стороны – это не менее важный инструмент контроля для государства, он помогает определить реальный объём товарооборота, полученной выручки и, соответственно, правильность перечисленных в бюджет налогов.

Однако, используемые на данный момент кассы сложно проконтролировать, и предприниматели или их сотрудники имеют возможность искажать достоверность информации. Для этого используются «левые» кассы для проведения товара, вовсе не выбиваются чеки и т.д.

Как дополнительный инструмент контроля были введены государственные «контрольные закупки». Однако они себя не оправдали по нескольким причинам:

- требуется немалый штат сотрудников для их проведения;

- штрафы за выявленные нарушения сравнительно низкие;

- затраты на проведение таких мероприятий не окупаются и становятся дополнительной статьёй затрат бюджетных средств.

В связи с этим на данный момент действует система патентов и налогообложения «временный доход», когда предприниматели перечисляют фиксированные суммы налогов, независимо от выручки и доходов.

Тотальный контроль касс

Обязательное для всех введение онлайн-касс в корне меняет сложившуюся ситуацию. Эта программа позволит контролировать продажи через онлайн кассы по всей стране. При этом выездные проверки будут проводиться выборочно, в тех организациях, где были зафиксированы несоответствия и нарушения.

С введением новой системы обязательным становится внесение в чек наименований реализованных товаров. При использовании BigData будет обеспечиваться автоматический анализ данных о продажах и выявление отклонений подозрительного, нестандартного характера. В масштабах страны можно говорить об огромном количестве обрабатываемых чеков — до нескольких десятков миллиардов в год.

Примечательно, что контролировать продавца смогут и сами покупатели. Каждый сможет проверить соответствие данных, переданных в налоговую службу, фактическим данным своего чека, проверив его по QR-коду в онлайн-режиме. В некоторых странах, где уже успешно работает система онлайн-касс, государством организовываются специальные лотереи, в которых используются валидные чеки.

С чего всё началось?

Проект по передаче данных товарных чеков в налоговую инспекцию онлайн начался в 2014 году. И первым шагом стал эксперимент с запуском «облака» ФНС, куда можно было передать данные о чеке, используя удобное устройство с выходом в интернет (ноутбук, телефон, планшет и т.д.). Внедрение такой схемы позволило бы полностью отказаться от кассовых аппаратов.

Однако, несмотря на достаточно положительные результаты этого эксперимента, окончательная редакция законопроекта значительно видоизменилась, и кассы остались, как инструмент контроля продаж. Но новые кассы теперь будут оборудованы фискальным накопителем и иметь возможность подключения к интернету.

Таким образом, на данный момент выход на качественно новый технологический уровень системы контроля продаж был отложен.

Этапы перехода на онлайн

Учитывая, что проект внедряется в масштабах всей страны, его реализация была разбита на следующие этапы:

- К 1 сентября 2016 ФНС будет опубликован список прошедших лицензирование ОФД, а также станут доступны модели новых касс, полностью соответствующие всем инновационным требованиям. У предпринимателей появится возможность на добровольных началах начать использование онлайн-касс.

- С 1 февраля 2017 предприниматели на учет в налоговую смогут ставить только новые онлайн-кассы.

- До 1 июля года замене на новые или модернизации подлежат все существующие кассы. Рекомендуется начать беспокоиться об этом заранее, чтобы не попасть на пик ажиотажа по закупке нового оборудования в мае-июне.

- С 1 июля 2018 года переход на онлайн кассы должны осуществить предприниматели, работающие по патентам и едином налоге на вмененный доход. На сегодняшний день данная категория бизнесменов может распечатывать чеки на принтере или выписывать вручную. По данным налоговой инспекции этот сектор бизнеса насчитывает более 2-х миллионов торговых точек.

Ориентировочно стоимость апгрейда кассового оборудования для предпринимателя составит от 5 до 10 тыс. рублей. Обслуживание у выбранного ОФД – около 3 тыс. рублей в год.

Что дальше?

Естественно, что такой масштабный проект даст новый виток развития возможностей, предоставляемых ИТ-технологиями.

То, что сразу лежит на поверхности и видно «невооруженным глазом», это значительный рост продаж у производителей касс нового поколения и разработчиков программного обеспечения.

Аналогичную ситуацию можно было наблюдать при внедрении в алкогольной отрасли ЕГАИС (единой государственной системы контроля за оборотом алкоголя). Но в данном случае масштабы намного значительней и коснуться нововведения абсолютно всех.

Следующий момент – внедрение этого проекта открывает огромное количество возможностей для разработки качественно новых сервисов, как для бизнесменов, так и для рядовых покупателей.

После того, как ОФД будут предоставлять API для доступа к обработке электронных чеков, откроются новые инструменты анализа и прогноза для ведения бизнеса.

Что касается покупателей, то можно не сомневаться, что в ближайшем будущем появятся новые сервисы управления своими финансами с более широкой функциональностью – теперь появится возможность анализировать покупки, сделанные за наличные. И это лишь верхушка возможностей «айсберга», именуемого «онлайн-кассы».

Источник: https://online-kassa.com/onlajn-kassa-dlya-chego-dlya-kogo-pochemu/

35 ответов на вопросы про онлайн-кассы для интернет-магазинов и сервисов

О необходимости перехода на онлайн-кассы наверняка знают уже все предприниматели. Но как и что делать на практике пока не так понятно.

На вебинарах и в процессе переговоров с потенциальными клиентами мы постоянно сталкиваемся с большим числом разного рода вопросов про нововведения. Мы отобрали 35 из них и попросили наших специалистов на них ответить.Ответы под катом.

1.

Есть ли при оплате товаров через интернет какой-либо временной срок, в течение которого нужно напечатать чек и передать его оператору фискальных данных (ОФД). Например, 5 минут с момента оплаты? Никаких задержек по времени быть не должно.

По новому закону чек должен направляться ОФД сразу после его формирования.

2. Нужно ли формировать новый чек, если покупатель ввел электронный адрес и телефон с ошибкой и заметил это уже после оплаты?

Если покупатель ошибся, то и ответственность на нем. Формировать новый чек не нужно, ведь это приведет к его задвоению. Просто назовите покупателю параметры чека, по которым он может найти его в электронном формате (в ОФД, или мобильном приложении «Проверка кассового чека» для Android и iOS).

3. Нужно ли оформлять чек при возврате товара?

По новым правилам операция возврата требует оформления чека. В такой ситуации для нового реквизита чека «Признак расчета» нужно выбрать значение «Возврат прихода».

4. Как оформлять чек при возврате не «день в день»?

При любом возврате оформляется кассовый чек, в котором в реквизите «Признак расчета» выбирается значение «Возврат прихода».

При этом возврат необязательно проводить день в день и можно делать на любой кассе организации (то есть необязательно на той же, на которой был сделан чек продажи).

5.

QR-код на чеке печатается автоматически или для этого нужно включать специальные настройки?

На бумажной версии чека код печатается автоматически, но для этого нужно включить соответствующую настройку в кассе. А в случае отправки электронного чека, QR-код формирует оператор фискальных данных.

6. Если организация применяет упрощенную систему налогообложения, обязана ли она в чеке печатать номенклатуру полностью?

Если вы не продаете подакцизный товар и являетесь индивидуальным предпринимателем, то можете не указывать в чеке название и количество товара вплоть до 01.02.2021 года.

7. Какие данные о кассире, кроме ФИО, должны быть обязательно указаны в чеке?

Помимо ФИО кассира указывается его должность. В электронной версии чека, отправляемой в ОФД, в форматах ФФД 1.05 и 1.1., также обязательно указывать ИНН кассира, если он есть.

В случае применения кассы в безоператорном режиме (расчеты в интернете, платежные терминалы и вендинг) на чеке необходимо печатать/отображать номер автомата.

8.

Нужно ли в случае применения онлайн-кассы вести журнал кассира-операциониста?

Источник: https://habr.com/company/atol/blog/336056/

Что даёт сканирование QR-кодов? Как работать с чеками? / База знаний Форум / Дзен-мани

В соответствии со статьей 4 Федерального закона РФ 54-ФЗ онлайн кассы должны обеспечивать возможность печати на кассовом чеке QR-кода. Этот код содержит реквизиты кассового чека в том числе дату и общую сумму покупки.

ДАННЫЙ ЗАКОН ДЕЙСТВИТЕЛЕН НА ВСЕЙ ТЕРРИТОРИИ РОССИИ

Как это работает по закону?

Фактически данные по каждому чеку хранятся на серверах налоговой службы РФ, куда попадают после вашей покупки в любом российском магазине. Сразу после оплаты на кассе или по завершению рабочего дня магазин автоматически отсылает информацию о вашей покупке.

На руки при этом вы получаете чек, на котором есть QR-код с краткой информацией о покупке.

Среди этой информации есть дата и время совершения покупки, общая сумма и реквизиты оператора фискальных данных (ОФД).

Функция ОФД – обеспечить передачу данных о покупке (в том числе и содержимое чека) с кассового аппарата торговой точки в налоговую. Т.е. по сути, это посредник между налоговой и кассовым аппаратом.

Как это работает в Дзен-мани?

Сканирование QR-кода в приложении Дзен-мани доступно,

если в качестве основной валюты аккаунта установлен рубль РФ и действует премиум-подписка.

Чтобы просканировать QR-код с чека есть два варианта:

- В меню по кнопке с плюсом (в окне истории для Андроид или 3D touch на iOS)

- В окне создания/редактирования операций.

Сразу после сканирования кода, Дзен-мани записывает информацию о QR-коде в созданную вами операцию. Если операция уже была создана ранее, код прикрепится к ней.

Чтобы увидеть содержимое чека, нужно открыть операцию на просмотр и нажать на кнопку «Просмотреть чек». В этот момент Дзен-мани обращается к серверу налоговой, чтобы получить чек и показать его вам.

Если чек получить не удалось, Дзен-мани покажет вам сообщение об ошибке.

Если чека у налоговой ещё нет (магазин его пока не прислал, данные «зависли» у ОФД) или сервер налоговой занят и не отдаёт информацию по чекам, то Дзен-мани выдаст окно с сообщением, что чек пока не доступен.

Почему QR-код не сканируется?

Если при сканировании чека на экране ничего не отображается (чёрный экран), нужно проверить не закрыт ли доступ к камере телефона для приложения Дзен-мани.

Если камера телефона наводится, но сканирования чека не происходит, первое что нужно сделать – попробовать просканировать чек официальным приложением налоговой службы «Проверка чеков»:

Если код не сканируется и в приложении налоговой, это верный признак того, что код не верен или повреждён. Любые артефакты, недостаток света или искажения рисунка могут помешать сканированию.

Где-то с начала сентября 2018г сервис налоговой для работы с чеками начал испытывать проблемы.

Весь масштаб проблемы можно ощутить отзывам к приложению «Проверка чеков»

Почему чек не открывается для просмотра? Пишет «попробуйте позже»

Пока чек не будет доступен и загружен с сервера налоговой службы РФ, Дзен-мани не сможет его вам показать.

Даже если чек отображается на сайте ОФД (оператор фискальных данных), это не значит, что этот чек уже есть в базе налоговой службы РФ. Пока чек не будет в базе налоговой, Дзен-мани не сможет вам его показать.

Мы храним QR-код с чека, он никуда не денется. Просмотреть содержимое чека можно будет в любой момент после того, как он появится в налоговой и будет доступен для просмотра.

Как разделить чек на несколько операций?

После того как чек был загружен и Дзен-мани показал его, можно разделить чек на несколько операций с разными категориями. Для этого в окне просмотра чека нужно выделить строки и распределить их по категориям.

После сохранения разделённого чека будет создано несколько разных операций с этим же чеком.

Источник: https://support.zenmoney.ru/knowledge-bases/2/articles/1383-chto-za-skanirovanie-qr-kodov-kak-rabotat-s-chekami

Кому нужны онлайн-кассы и как с ними работать

Эта статья нужна в первую очередь тем, кто впервые столкнулся с нововведением властей и начал свою деятельность уже в новых условиях. Опытным бизнесменам прочтение материала тоже не повредит — ведь правила игры наша власть часто меняет прямо на ходу и вы, возможно, не уследили за очередными обновлениями.

Кому НЕ нужно использовать онлайн-кассы

Мы не случайно начинаем именно с этой категории предпринимателей, и вот почему. Мы ценим ваше время и знаем, что прочитать большую статью, а в самом конце узнать, что она тебя не касалась, — удовольствие не из приятных.

Поэтому, если вы нашли себя в этом списке — можете смело выдохнуть и не читать дальше. Пока правительство до вас не добралось и позволительно не знать о новой контрольно-кассовой технике (ККТ) вообще.

Итак, вам не нужна касса нового образца, если вы:

- ремонтируете обувь. Можете спокойно менять подошвы у туфель и ставить набойки на босоножки — онлайн-касса для этого не обязательна;

- разливаете лимонад, квас или другие безалкогольные напитки на улице из цистерн и бочек;

- продаете мороженое в рамках уличной торговли;

- сдаете в аренду личную квартиру, комнату или койко-место;

- занимаетесь торговлей на стихийных необустроенных рынках. Таких остается все меньше, но кое-где еще попадаются;

- работаете на рынке ценных бумаг или выдаете кредиты населению;

- являетесь религиозной организацией. Ну тут все понятно — зачем государству контролировать того, кто не платит налоги?

- содержите комбинат питания в школе, детском саду или лицее;

- занимаетесь перевозкой пассажиров. Кондукторы в маршрутках тоже освобождаются от использования ККТ нового образца;

- работаете в труднодоступных или удаленных районах нашей необъятной родины. Тут нужно пояснить, что даже если вы работаете за Уральским горным хребтом, это не освобождает от использования новых касс. Перечень удаленных районов внесен в реестр правительства, если вы нашли свою область в этом списке — можете спать спокойно. Онлайн-кассы вам будут только сниться. Например, для Московской области этот список выглядит так.

Остальным предпринимателям применение контрольно-кассовой техники нового образца обязательно, и мы продолжаем. Но сначала напомним, кого правительство обязало применять новые аппараты кассового учета.

Кому не нужно использовать онлайн-кассы

Кто должен применять новые кассовые аппараты

- ИП на едином налоге на вмененный доход (ЕНВД) или на упрощенке (УСН);

- продавцы продукции, подлежащей акцизному учету;

- все интернет-магазины;

- все компании по оказанию услуг любого направления;

- организации на ПСН (патентной системе);

- предприниматели, применяющие бланки строгой отчетности;

- все, кто уже применяет ККТ.

Читайте также в блоге Envybox: пошаговая инструкция, как зарегистрировать ИП.

Что такое онлайн-касса?

Кассовый аппарат знают все, даже те, кто никогда не вставал и не встанет на путь предпринимательства. Это такая штуковина, которая печатает чеки на бумажной ленте. Этот чек отдают покупателю, а в памяти устройства остается информация о покупке. В конце смены кассир или старший продавец заносят данные в специальный Z-отчет. Помните выражение «снять кассу»? Оно как раз об этом.

В конце отчетного периода данные передаются в Федеральную налоговую службу — ФНС. Таким образом государство контролирует прибыль продавцов. Исходя из данных рассчитываются налоги. Выражение «мимо кассы» значит в обход всех налогов.

Так было раньше, до эпохи повсеместного распространения интернета и появления онлайн-касс. Новые правила исключают это явление в принципе. При использовании онлайн-касс информация о каждой совершенной покупке автоматически «улетает» в ФНС по сети. Мгновенно, без какого-либо участия сторон.

Правда, это происходит через посредника — оператора фискальных данных. Его еще называют ОФД.

В этом и состоит первое и самое главное отличие кассы нового образца от всего, что было прежде.

Помимо этого, умная касса умеет:

- печатать кассовый чек нового образца. На нем отображается QR-код, информация о продавце и ссылка на официальный сайт налоговой. Еще одно отличие нового чека от старого — обязательное указание названия товара;

- высылать электронную версию кассового чека покупателю. По новому закону клиент имеет право требовать у вас электронную версию чека. За несоблюдение этого требования придется заплатить штраф, но об этом чуть ниже. Покупатель имеет возможность загрузить электронный чек на свое мобильное устройство;

- хранить чек в специальном устройстве — фискальном накопителе. Продается отдельно или в составе аппарата.

Немного об операторе фискальных данных. Он занимается не только передачей информации в налоговую инспекцию, но и за ее хранение. И электронный чек покупателю отправляет именно ОФД. Все чеки сохраняются на серверах оператора и доступны в течение пяти лет.

Есть одна тонкость, о которой обязательно нужно знать всем предпринимателям — работать можно только с аккредитованным ФНС оператором данных. Список их всех есть на официальном сайте налоговой. Выбираете свой регион и смотрите. Опять же для Москвы он выглядит так.

Кассовый аппарат знают все, даже те, кто никогда не вставал и не встанет на путь предпринимательства

Как и где взять ККТ нового образца

Существует два основных способа заполучить онлайн-кассу. Первый — это покупка нового оборудования. Для вновь созданного бизнеса это единственный вариант, если не считать покупки кассы б/у. Стоимость изделия начинается с отметки 18 тысяч рублей. На сайтах типа “Авито” и других есть большой выбор техники, бывшей в употреблении. Вполне живой аппарат можно купить за 10 тысяч рублей.

Если вы работаете с использованием кассовых аппаратов, не спешите в магазин за новой техникой. Для начала проверьте, нет ли возможности модернизировать ваши кассовые аппараты под новые требования. Для этого пригласите представителей сервисной службы, которая обслуживает ваши кассы. Правда, нужно учесть нюанс — зачастую такая переделка стоит дороже, чем приобретение нового оборудования.

Если вам удалось переделать кассовый аппарат под требования нового налогового закона — пройдите перерегистрацию в ФНС. Процедура та же, что и регистрация новой кассы. А если этого сделать не удалось, снимите его с учета, написав соответствующее заявление.

И самое главное. Работать можно только с кассами, одобренными налоговой службой. Поэтому не лишним будет убедиться, что ваша касса есть в реестре, опубликованном на сайте ФНС. Для Москвы реестр читаем здесь.

Работать можно только с кассами, одобренными налоговой службой

Начинаем работу с новой кассой. Регистрация в налоговой

Получив в распоряжение онлайн-кассу, нужно поставить ее на учет в налоговых органах и только потом начинать работать. Есть три способа регистрации:

1. Воспользоваться услугами сайта www.nalog.ru. Вы проходите регистрацию на портале, получаете электронную подпись в отделении Минкомсвязи и регистрируете кассу.

Плюсы способа: быстро и не выходя из дома.

Минусы — придется раскошелиться на 1500 рублей — именно столько в среднем стоит электронная подпись.

2. Посетить отделение налоговой инспекции. После заполнения заявления и оплаты госпошлины аппарат поставят на учет. Правда, в ФНС придется принести и показать и саму кассу — собственно как и раньше.

Плюсы регистрации в налоговой — бесплатно и надежно.

Минусы — очереди, бюрократия, черточка не там, галочка не тут — в общем, вы поняли.

3. Обратиться к профессионалам. На рынке услуг появилась много сервисных центров, за небольшую плату готовых взять заботы по постановке ККТ на учет на себя. Вы оплачиваете их работу в размере около 1000 рублей и получаете полный пакет документов на руки. Этот способ — самый предпочтительный. Он отнимает мало времени, а ответственность за все ошибки несет работник сервисного центра.

Лайфхак от Envybox: После покупки оборудования и его регистрации обязательно оформите налоговый вычет и верните себе часть затрат.

Средний чек при покупке кассы под ключ равен 25 000 рублей, что само по себе немало. А если учесть, что затрат на старте бизнеса и без этого хватает, то экономия придется очень кстати.

Правда, льгота распространяется только на тех, кто раньше никогда не работал с применением ККТ.

Лайфхак от Envybox

Штрафы за нарушение закона об онлайн-кассах

А теперь о неприятном — за отступление от требований закона предпринимателям грозят серьезные штрафы. Сумма наказания зависит от формы собственности (ИП или ООО), тяжести нарушения и других факторов. Например, наказание при повторном нарушении ужесточается многократно.

Самая плохая идея — работать без онлайн-кассы вообще. Это грозит конфискацией до 50 процентов продаж, но не менее 10 тысяч рублей, если речь идет о ИП. ООО придется расстаться уже с 30 тысячами, или до 100 процентов продаж. Повторное нарушение грозит приостановкой на срок до трех месяцев деятельности предпринимателя.

Работаете с техникой, которая не отвечает требованиям нового закона? Заплатите штраф 3 тысячи, если вы ИП, и 10, если ООО. Например, если ваш аппарат не внесен в реестр налоговой.

Не отправленный электронный чек также влечет наложение штрафа. Сумма составляет 10000 рублей.

Примечание. Переход на новую ККТ сопровождался ажиотажем на сами кассовые аппараты, фискальные накопители и услуги сервисных центров.

Имели место перебои и задержки, случившиеся не по вине предпринимателей.

Поэтому если вы докажете, что сделали все для того, чтобы соблюсти закон, но все-таки нарушили какой-то пункт независящим от вас причинам, то штраф наложен не будет. Об этом не раз писал Минфин.

Кто и когда обязан начать работать по новым правилам

Сейчас завершается последний этап перехода на онлайн-кассы. До 30 июня 2018 года начать работать с новой ККТ должны все, кто использует систему ЕНВД и ПСН. После этой даты все должны будут работать по новому закону. Напомним, во сколько этапов совершался переход.

Все, кто вновь покупал и регистрировал новую ККТ с февраля 2017 года, сразу начинали с онлайн-касс. Именно с этого момента поставить на учет аппарат старого типа стало невозможно.

С 31 марта того же года на применение касс перешли продавцы спиртного.

С 1 июля 17-го оснастить свой бизнес новой ККТ должны ИП и ООО, и раньше применявшие кассовую технику.

Подводим итоги

Понятно, что основной профит от нового закона получит государство. Вырастет собираемость налогов, сократится число теневых схем. Снизится нагрузка на налоговых инспекторов — теперь, чтобы проверить организацию, достаточно кликнуть мышкой.

Как ни странно, многие предприниматели тоже оценили плюсы от введения новых правил игры, а те, кто говорит обратное, просто не видит за деревьями леса. Ваш бухгалтер или вы сами теперь гораздо реже бываете в налоговой. А налоговая реже бывает у вас. Не сомневаемся, что большинство инспекторов — милые и приятные люди, но их визит обычно заканчивался гибелью энного числа нервных клеток.

Нечестные на руку конкуренты лишились своих преимуществ. Серые схемы, двойная и тройная бухгалтерия — все это теперь в прошлом. Кроме того, хорошие дорогие кассовые аппараты легко интегрируются с системой ЕГАИС, позволяют анализировать финансовые потоки и делать другие полезные вещи.

Те, кто начинали свой бизнес в 90-е, отмечают, насколько проще сейчас стало работать.

Раньше для того, чтобы зарегистрироваться в качестве ИП, нужно было потратить несколько дней — стоять в очередях, увлеченно носить бумажки в окошечки и ждать, ждать, ждать.

Теперь же эта операция занимает пару часов, а то и того меньше. А при желании услуги можно получить вообще не выходя из дома и прийти только забрать готовые документы.

Будем надеяться, что введение онлайн-касс будет еще одним шагом на пути к переходу документооборота в онлайн. Чем меньше времени и ресурсов отнимает бумажная волокита, тем больше внимания можно уделить повышению качества обслуживания клиента. И с этой позиции новый закон — выход на качественно новый уровень ведения бизнеса.

Серые схемы, двойная и тройная бухгалтерия — все это теперь в прошлом

Поделитесь, пожалуйста, с друзьями!

Источник: https://envybox.io/blog/komu-nuzhny-onlajn-kassy-i-kak-s-nimi-rabotat/

Закон 54-ФЗ об онлайн-кассах: что делать интернет-магазинам

В 2017 году предприниматели должны начать работать с онлайн-кассами. Такие кассы через интернет передают электронные копии чеков в налоговую. Нововведение касается всех: услуги, розничную торговлю, интернет-магазины и даже тех, кто раньше работал совсем без кассы. Об этом говорится в законе о контрольно-кассовой технике, который обновили в июле 2016 года.

Рассказываем, что такое онлайн-кассы, чем они отличаются от старых, и что теперь делать интернет-магазинам, чтобы не нарушать закон.

Апдейт 8.06.2017

Что такое онлайн-касса и зачем нужна

Онлайн-касса — это касса со встроенным фискальным накопителем. Это прибор, с помощью которого налоговая будет получать информацию о всех операциях в режиме реального времени через интернет. Раньше данные из кассы совсем не попадали в налоговую. Поэтому к тем, кто пользовался кассой, чиновники могли неожиданно наведаться с кассовыми проверками.

Теперь налоговая будет получать информацию о всех операциях в режиме реального времени через интернет.

Другие страны уже давно используют обмен данными онлайн. Например, Белоруссия, Болгария, Канада, Швеция, Сербия, Черногория и Хорватия.

Для работы новой кассы нужен постоянный доступ к интернету. Налоговая простит проблемы со связью в пределах 30 дней, если больше — блокировка фискального накопителя. И не забывайте, что кассовая смена не может длиться дольше 24 часов — за это тоже блокируют.

Сам накопитель нужно менять каждые 13 месяцев для ОСНО и раз в 3 года для УСН, ЕНВД и патента.

Если вы на УСН, ЕНВД или патенте и успели купить и зарегистрировать накопитель сроком годности 13 месяцев — ничего страшного, используйте до конца, а потом покупайте на 36 месяцев.

Если не успели зарегистрировать — рекомендуем поменять накопитель или перед регистрацией уточнить этот момент в налоговой, чтобы получить письменное подтверждение ваших дальнейших действий.

Выбрасывать их нельзя 5 лет.

Онлайн-кассы будут формировать сразу бумажные и электронные чеки, которые должны содержать наименование товара, QR-код и ссылку на сервис, который проверяет чеки. Можно отправить покупателю чек по электронной почте или смс.

Плюсы новой кассы:

- Больше не нужно вести кассовый журнал — контроль выручки через интернет.

- Автоматическая проверка ошибок при расчёте по кассе.

- Онлайн-чек равен печатному, не страшно потерять бумажный документ.

Как работает онлайн-касса

После установки онлайн-кассы процесс оформления покупки будет таким:

- Покупатель оплачивает товар наличными или банковской картой. Продавец сканирует штрих-код на товаре или вручную набивает цену.

- Внутри фискального накопителя формируется кассовый чек.

- Накопитель передаёт данные покупки оператору фискальных данных (это организация, созданная специально для обработки и передачи данные в налоговую).

- Оператор проверяет их и фиксирует. Если всё нормально, отправляет обратно информацию о том, что данные приняли. По плану это не займёт больше полутора секунд.

- Фискальный накопитель формирует и печатает кассовый чек.

- Кассовый чек должен иметь QR-код (там зашифрована информация о товаре и его стоимости) и ссылку на сервис, который проверяет чеки. А ещё теперь обязательно указывать наименование товара, поэтому настроить работу кассы и программного обеспечения надо заранее.

Теперь любой покупатель может проверить, соответствует ли сумма и другие данные на кассовом чеке тому, что продавец отправил в налоговую. Для этого надо перейти по ссылке на чеке. Любое расхождение может послужить поводом для проверки.

- Покупателю передаётся чек в двух видах: в обычном бумажном и в электронном на адрес электронный почты, если её указали при покупке.

Что делать интернет-магазину

Интернет-магазину онлайн-касса тоже нужна. Какая именно, зависит от способа приема платежей.

Если принимаете только онлайн-платежи

Вам не нужно печатать бумажный чек, но отправлять данные в налоговую и высылать клиенту электронный чек нужно.

Есть особые кассы, которые автоматически получают информацию с сайта. Они были и раньше, но мало кто ими пользовался, потому что они не так популярны и не так много производителей таких аппаратов. Например, такие кассы выпускает Атол и не так давно запустил новую кассу Модульбанк.

Каждая продажа автоматически проходит по такой кассе и попадает к оператору фискальных данных. Когда покупатель оплачивает на сайте товар или услугу, касса формирует электронный чек. Передавайте его покупателю на электронную почту или на телефон — такой чек равен бумажному.

Некоторые платежные системы также берут на себя отправку данных о покупках в налоговую, используя ИНН продавца. Например, так делает Яндекс.Касса (с помощью тех же Атола и Модульбанка). Если магазин использует для приема платежей только Яндекс.Кассу, то онлайн-кассу покупать не нужно.

UPD 15 июня 2017: Если у вас нет кассового аппарата, и вы принимаете оплату только в интернете с помощью Яндекс.Кассы — к 1 июля 2017 года вам тоже придётся купить и использовать ККТ с фискальным накопителем для передачи данных в ФНС. Подробнее в блог посте Яндекс.Кассы.

Если принимаете платежи офлайн

Магазинам, которые используют для доставки курьерскую службу или отправляют заказы наложенным платежом через Почту России, покупать кассу не нужно. Курьерка и Почта России берут обязанность отправки данных налоговой и выдачу чека клиенту на себя.

Устанавливать новую кассу точно придётся, если у вас есть офлайн точка продаж или вы доставляете товары собственными курьерами.

Если принимаете платежи на расчетный счет

Если ваши покупатели переводят вам деньги со своего расчётного счёта на ваш, деньги приходят без карт, эквайрингов и онлайн-сервисов — касса совсем не нужна.

Когда надо переходить на онлайн-кассу

Уже с 1 февраля предприниматели не могут продлить ЭКЛЗ на своих кассах, а новички — зарегистрировать привычные всем кассовые аппараты.

Большинству предпринимателей поменять старые кассы нужно до 1 июля 2017 года. С этого дня нельзя использовать кассы, которые не передают данные в налоговую.

Если сейчас у вас есть касса с ЭКЛЗ — меняйте её, не задумываясь, иначе придётся заплатить штраф.

Компаниям и ИП на вменёнке и патенте нужна онлайн-касса с 1 июля 2018 года. Такие же условия для тех, торгует через вендинговый автомат или по бланкам строгой отчётности.

Если вы продаёте алкоголь, то купить новую кассу нужно до 31 марта 2017 года.

Исключения:

- Для некоторых видов деятельности касса не нужна. Неважно, проходит у таких бизнесов оплата через интернет или наличными. Например, работать без кассы смогут те, кто ремонтирует обувь, ухаживает за детьми, торгует газетами в роспечати, мороженым в киоске или билетами для проезда в общественном транспорте.

- Если ведёте бизнес в удалённой местности, где нет сети, можете использовать кассу, которая не передаёт чеки в налоговую. Чиновники уже определили критерий для выбора местности и скоро составят перечень населённых пунктов.

Как перейти на онлайн-кассу

Если вы никогда не пользовались кассой

- Купите и установите SSL сертификат

Некоторые платежные системы не подключат интернет-магазин без сертификата. А ещё он нужен, чтобы мошенники не украли данные карт покупателей.Читайте подробнее, зачем нужен и где купить SSL сертификат для интернет-магазина

- Купите и установите онлайн-кассу

Проверьте, чтобы модель была в государственном реестре, иначе её не зарегистрируют.

Варианты: pos-системы с новыми фискальными накопителями от LiteBox или онлайн-касса от МоегоСклада.

Если принимаете оплату онлайн, подключитесь к Яндекс.Кассе или другой платежной системе, которая умеет отправлять чеки в налоговую.

Если платежи наличными не принимаете, последующие шаги пропустите.

- Выберите оператора фискальных данных и заключите с ним договор

На просторах интернета найдёте много компаний, но выбирайте из реестра. Пример операторов, к которым можно обратиться: Калуга-Астрал, Энергетические системы и коммуникации, Такском, Эвотор ОФД, Яндекс.ОФД, ПЕТЕР-СЕРВИС Спецтехнологии.

Оператор хранит данные на своих серверах и по запросу передаёт их в налоговую. Передача данных из кассы в налоговую — платная услуга, стоимость зависит от оператора.

- Зарегистрируйте кассу в налоговой, заполнив заявление в инспекции или в личном кабинете на сайте ФНС

Рекомендуем это сделать заранее, чтобы не пришлось останавливать бизнес, пока вы снимаете с учёта старую кассу и устанавливаете новую. Для подачи заявления через интернет понадобится электронная подпись (её выпускают и устанавливают компании, аккредитованные в Минкомсвязи). Если подписи нет, придётся ездить в налоговую 3 раза.

Будьте внимательны при заполнении заявления — если ошибётесь, придётся покупать новый накопитель, потому что любая ошибка в регистрации критична и блокирует его работу. Можно поручить это дело компании, которая устанавливает фискальный накопитель, или Кнопке, если вы наш клиент.

- Установите кассу

Настраивайте работу кассы и программного обеспечения заранее. Сначала подключите кассу к компьютеру и к интернету. Некоторые кассы умеют настраиваться сами. Если у вас не такая, установите драйверы по инструкции.

Касса попросит заполнить номера фискального накопителя и кассы, адрес, систему налогообложения, параметры доступа к оператору фискальных данных. Параметры доступа — это адрес шлюза и специальный код, их выдаёт оператор фискальных данных при регистрации.

После касса напечатает первый чек — отчёт о регистрации. В нём найдёте фискальный признак, который нужно подтвердить в налоговой. Это можно сделать в личном кабинете, если есть электронная подпись.

После этого налоговая окончательно зарегистрирует кассу, поставит об этом отметку и отправит данные к оператору фискальных данных, чтобы проверить связь с кассой. Если всё пройдёт успешно, касса готова к работе.

Если касса у вас уже есть

- Уточните в центре технического обслуживания вашей кассы, можно ли установить в неё фискальный накопитель. Если нет, купите новую кассу. Проверьте, чтобы модель была в государственном реестре, иначе её не зарегистрируют.

- Пройдите шаги с 3 по 5 из предыдущего списка.

Будьте внимательны при заполнении заявления — если ошибётесь, придётся покупать новый накопитель, потому что любая ошибка в регистрации критична и блокирует его работу. Можно поручить это дело компании, которая устанавливает фискальный накопитель, или Кнопке, если вы наш клиент.

Что будет, если ничего не делать

Если не поменяете кассу вовремя, придется платить штраф. Для ИП — от 25% до 50% от суммы, непробитой по кассе, но не меньше 10 000 ₽. Для ООО — от 75% до 100%, но не меньше 30 000 ₽.

Если касса не зарегистрирована или не соответствует требованиям, штраф для ИП — от 1 500 до 3 000 ₽, для ООО — от 5 000 до 10 000 ₽.

А ещё оштрафуют, если откажетесь выслать клиенту электронный чек: ИП на 2 000 ₽, ООО на 10 000 ₽.

***

Подключайтесь к Кнопке, чтобы поручить переход на новые кассы нам. У нас есть надёжные партнёры, через которых мы выпустим для вас электронную подпись. Наши специалисты подберут кассу и оператора фискальных данных, проверят договоры и помогут зарегистрировать кассу в налоговой.

Источник: https://www.ecwid.ru/blog/about-fz54-for-online-store-owners.html

Мобильное приложение налоговой службы для проверки электронных чеков согласно 54-ФЗ 2018

Бесплатное мобильное приложение проверки электронных чеков. Это мобильное приложение, которое разработала ФНС является основным инструментом гражданского контроля.

Его основная функция просто и удобно проверять чек, а также сообщать о выявленных нарушениях и быть удобным инструментом для подачи жалоб. Именно для этого в обязательных реквизитах электронного чека указано наличие QR-кода строго определенного формата и содержимым.

Никаких ссылок QR-код содержать не может. Он содержит ровно ту информацию, которая нужна приложению чтобы защищенно персонифицированно проверить чек, сообщить о результатах как пользователю, так и ФНС.

Также приложение, это базис на котором может быть построено много других полезных сервисов: хранение истории собственных чеков, отслеживание расходов на покупки, ведение электронного семейного бюджета или удобное прекрепление чеков к декларации по налоговому вычету.

Важно понимать, что корректно проверить электронный чек покупатель может только через это приложение. Проверить чек можно двумя способами: сосканировав QR-код либо введя номер чека вручную. Однако в данном приложении можно проверить только чеки, пробитые кассовой техникой работающей в новом порядке согласно 54-ФЗ.

Такой кассовый чек должен содержать QR-код и заводской номер фискального накопителя длиной 14 символов (в отличие от 10-ти значного заводского номера ЭКЛЗ в старом порядке).

Показав на кассе штрих-код из приложения на экране смартфона, будет загружена служебная информация об онлайн-кассе и произведенной покупке: дата и время, вид операции, итог, номер фискального накопителя и фискального признака.

После этого можно проверить электронный чек, результатом проверки должно явиться сообщение что отправленные данные были корректны иначе сообщить об этом в ФНС. Если чек валидный, можно получить полную информацию о покупке или полученной услуге.

В следующих случаях Вы можете подать жалобу в ФНС:

- не выдали чек

- некорректный чек

- некорректные реквизиты чека

- не выдали электронный чек

- не выдали бумажный чек

При этом в сообщении нужно будет указать следующие данные:

- дата, время и место (магазин, торговый автомат, платежный терминал, интернет-магазин, транспортное средство) совершения расчета

- инн, адрес торговой точки (отметить на карте) или URL интернет-магазина

- предмет расчета (товар, услуга, работа, ставка, выигрыш, лотерея)

- название приобретенного товара или услуги

- тип операции (приход, возврат прихода, расход, возврат расхода)

- способ оплаты (наличными, электронными средствами платежа) и сумму расчета

Приложение позволяет хранить историю Ваших покупок, сохранять сами электронные чеки на смартфоне или отправлять их на электронную почту.

Когда Вы первый раз откроете мобильное приложение, будет предложено персонализировать себя и заполнить визитную карточку.

Это необходимо для того, чтобы при покупке можно было быстро открыть приложение и предьявив штрих-код кассиру получить свой чек, при этом не называя своих персональных данных.

Можно не указывать полностью свои имя и фамилию, функционал проверки чеков от этого не изменится.

В зависимости от удобства для получения электронного чека можно использовать Ваш абонентский номер — номер мобильного телефона или адрес электронной почты. Штрих-код позволяет быстро и самое главное не произнося вслух сообщить Ваш абонентский номер.

Для того, чтобы в личной карточке появился штрих-код с обезличенными данными о Вас и вашем номере телефона, необходимо зайти в меню «профиль и помощь», далее телефон и ввести номер телефона на которое установлено приложение. На указанный номер будет отправлено СМС с паролем.

Изменить абонентский номер после этого будет невозможно.

Использование адреса электронной почты для получения чеков удобно тем, что чеки будут храниться как в смартфоне так и в облачном хранилище почтового сервера. При необходимости использования данных электронного чека на компьютере извлечь их из почты будет проще, нежели со смартфона. Адрес электронной почты для отправки электронных копий чеков можно изменить в настройках личной карточки.

Чтобы постоянно не говорить кассиру номер своего телефона или адрес электронной почты для получения электронного чека, сохраните их в своей визитной карточке мобильного приложения. Это также защитит Ваши персональные данные от продавцов и их назойливых маркетологов.

Вы можете получить и проверить корректность электронного чека несколькими способами: сообщить свои данные продавцу на кассе, либо сосканировать QR-код с бумажного чека или ввести номер выбитого чека в приложение самостоятельно.

Если Вы выявили какое-либо нарушение со стороны продавца, связанное с контрольно-кассовой техникой, либо Вам не выдали бумажный чек или не отправили электронный, или обнаружили другую ошибку — смело сообщайте в налоговую службу через форму обратной связи в мобильном приложении.

Таким образом Вы можете проверить любой электронный чек, переданный через операторов фискальных данных. Скачать мобильное приложение можно тут:

Источник: https://primenenie-kkt.ru/mobilnoe-prilozhenie-proverka-chekov.html

Обзор изменений в законе о ККТ июль 2018

Продолжается реформа по онлайн-кассам. Помимо изменений, которые вступили с 1 июля 2018 года, внесены ряд новых изменений. Кому продлили «отсрочку»? Какие требования предъявляются к чекам? Что делать если ККТ вышла из строя? Как получить вычет за приобретённую онлайн-кассу? Ответы на эти и другие вопросы найдёте в нашей статье.

Расчёты между юридическими лицами

При перечислении аванса на счет организации или ИП с помощью «клиент-банка», использование онлайн-кассы не требуется. В остальных случаях выплата аванса должна сопровождаться ККТ. При этом чек можно отправить электронный, без предоставления бумажного. До 1 июля 2019 года можно не выдавать бумажный товарный чек, если осуществляется зачёт и возврат аванса.

Если расчёты происходят с помощью пластиковой карты или наличными, организация или ИП обязательно должны использовать онлайн-кассу. При чём совершенно не имеет значение, за что прошла оплата, за товар или оказанную услугу.

Однако по-прежнему неясно, следует ли отбивать чек, если оплату производит подотчетное лицо. Минфин и другие ведомства не дали чётких разъяснений. В основном сложности возникают при оплате расходов, связанных с командировками.

Неясно, нужно ли использовать онлайн-кассу, если подотчетное лицо несёт расходы за собственный счёт, а в дальнейшем предоставляет авансовый отчёт к возмещению.

Чтобы не возникло в дальнейшем разногласий с налоговой службой, лучше всё же проводить расчеты с помощью онлайн-ККТ и выдавать/брать чеки с учётом новых требований.

Выдавать в подотчёт и принимать неизрасходованные суммы можно без ККТ.

Требования к чекам

Важно! Скоро будут вноситься изменения в перечень необходимых реквизитов в кассовом чеке. Необходимо следить за изменениями. Сейчас приказ о внесении изменений находится в Минюсте на регистрации.

Действующие требования к реквизитам чека установлены Приказом Федеральной Налоговой службы № ММВ-7-20/229@ от 21.03.2017 г. Новая редакция вступит в силу с 1 января 2019 года.

С июля текущего года на чеке должен присутствовать QR-код, который ранее не требовался.

Если в выданном чеке обнаружена ошибка, необходимо выдать чек коррекции. Ранее необходимо было оформить возврат денежных средств, а затем уже выдать правильный чек.

Если поступили деньги от физических лиц безналично на расчётный счет

Бывают ситуации, когда покупатель – физическое лицо предварительно оплатил товар (через банк по квитанции, почтовым переводом или иным способом). Такое часто бывает при покупке через интернет-магазин. Обязанность передать чек за продавцом сохраняется. Сделать это можно следующим образом:

- Если в платежных документах есть номер телефона покупателя или адрес электронной почты – отправьте электронный чек.

- Если контактов нет – передайте товарный чек, когда покупатель будет забирать товар. Если доставка осуществляется по почте или курьером – вложите в посылку.

Чек должен быть оформлен до того, как будет передан товар или оказана услуга.

Важно! Если вы уверены, что оплата прошла через кассу в банке наличными, применять ККТ не нужно (до 1 июля 2019 года).

Чтобы избежать штрафных санкций необходимо сделать следующее:

- Подать заявление в ФНС для перерегистрации онлайн-кассы в течение 5 рабочих дней.

- Обратиться в организацию-изготовителю ККТ, они должны предоставить заключение о причинах выхода из строя (сделать это следует в течение месяца после того, как подали заявление в налоговую).