6-НДФЛ в 2018 году: как заполнить, сроки сдачи, бланк формы

Порядок заполнения прописан в Приказе ФНС РФ от 14.10.2015 № ММВ-7-11/450@. Отчет не отменяет привычную всем годовую форму справки 2-НДФЛ. Главное отличие двух форм в порядке отражения данных: справка 2-НДФЛ представляется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в форме 6-НДФЛ показываются нарастающим итогом с начала года.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Небольшим фирмам с численностью работников до 25 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 25 человек, отчитаться придется в электронной форме. Легко и быстро отправить отчетность по телекоммуникационным каналам связи поможет система Контур.Экстерн.

Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок. Для вас 3 месяца Контур.Экстерна бесплатно!

Попробовать

Сроки сдачи 6-НДФЛ в 2017-2018 годах

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. С учетом выходных и праздничных дней в 2018 году предусмотрены следующие сроки отчетности:

- За 2017 год — до 02.04.2018;

- за I квартал — до 03.05.2018;

- за полугодие — до 31.07.2018;

- за девять месяцев — до 31.10.2018.

Чтобы сдать форму 6-НДФЛ сохраните в закладках календарь бухгалтера.

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист и два раздела.

Если у организации есть обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

Как заполнить Раздел 1 «Обобщенные показатели»

В этом разделе следует показать сумму начисленных доходов в разбивке по ставкам налога. Отдельной строкой записывается сумма начисленных дивидендов. Информация о дивидендах необходима ИФНС для сопоставления ее с цифрами, отраженными в декларации по налогу на прибыль.

Раздел №1 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

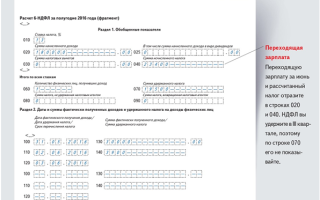

Как заполнить строку 070 формы 6-НДФЛ

Бухгалтеры часто спрашивают о порядке заполнения строки 070 6-НДФЛ. Что туда входит, расскажем ниже.

Строка 070 6-НДФЛ включает общую сумму удержанного налога нарастающим итогом с начала года. Важно, чтобы НДФЛ был удержан. Например, в строке 070 отчета за I квартал 2018 года не нужно отражать налог с мартовской зарплаты, если она выплачена в апреле (письма ФНС России от 01.08.2016 № БС-4-11/13984@, от 01.07.2016 № БС-4-11/11886@).

Как заполнить Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»

Во втором разделе нужно сгруппировать доходы по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

С 2016 года по некоторым видам доходов действует новый порядок определения даты их получения физическим лицом (ст. 223 НК РФ).

Так, доход в виде материальной выгоды за пользование займом необходимо определять на последнюю дату каждого месяца.

Если работник пользовался займом в течение первого квартала, по строкам 100 и 130 нужно отразить материальную выгоду по состоянию на 31.01.2018, 28.02.2018 и 31.03.2018. НДФЛ с дохода отражается в строке 140.

Переходящий НДФЛ в 6-НДФЛ

Встречаются ситуации, когда доход начисляется в одном квартале, а выплачивается уже в следующем. Исчисление и удержание НДФЛ приходятся на разные кварталы. Такая ситуация характерна для мартовской, июньской, сентябрьской и декабрьской зарплаты.

Если в компании есть переходящий налог, его нужно отражать в квартале удержания. Для отпускных, премий и больничных предусмотрена иная схема — налог отражается в том периоде, когда выплачен доход.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.).

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

- несвоевременная сдача отчетности по НДФЛ грозит налогоплательщику штрафом в 1000 рублей. Штраф начисляется за каждый полный или неполный месяц задержки отчета (п. 1.2 ст. 126 НК РФ);

- при представлении отчета по НДФЛ через 10 дней после установленного срока ИФНС может заблокировать в банке счет организации или ИП;

- за недостоверные сведения в форме 6-НДФЛ фирма заплатит 500 рублей (ст. 126.1 НК РФ);

- нарушив порядок представления отчета в электронной форме, компания будет оштрафована. Штраф составит 200 рублей. В проекте находится новая форма 6-НДФЛ с 2018 года. Существенных изменений в ней не будет. Обновится формат. Актуальную форму вы всегда можете посмотреть по ссылке.

Скачать бесплатно без регистрации форму 6-НДФЛ

Скачать пример заполнения 6-НДФЛ

Как отразить отпускные в 6-НДФЛ

Источник: https://www.kontur-extern.ru/info/raschet-i-zapolnenie-6-ndfl

Предоставление формы 6-НДФЛ по обособленным подразделениям

В соответствии с Приказом ФНС России от 14.10.2015 N ММВ-7-11/450, все налоговые агенты обязаны предоставлять раз в квартал отчетность о всех ежемесячных сборах, удержанных с доходов физических лиц.

Справка 6-НДФЛ нужна для того, чтобы компания или индивидуальный предприниматель предоставили отчетную информацию о состоянии доходов физических лиц, которых они наняли на работу. Документ заполняется, а затем сдается в Федеральную налоговую службу в установленные законом сроки.

Не следует забывать, что обязанность предоставлять отчетность по 2-НДФЛ остается, и порядок сдачи остался прежним.

Когда предприятие или фирма расширяется, то открытие новых офисов и филиалов становится естественным процессом. Территориально обособленные филиалы обязаны взять на себя ответственность по уплате налогов и сборов в регионе пребывания.

Однако регистрацию в местном ФНС будет проходить главное отделение компании, которая несет ответственность за все филиалы.

Определение понятия «обособленное подразделение» в Гражданском и Налоговом кодексе имеет несколько разное значение.

ГК РФ четко дает понятие разницы между филиалами, а также представительствами с более широкими полномочиями и рядовыми отделами. Фиксация правового статуса происходит в учредительных документах организации.

Представительством признается отделение, которое представляет фирму в другом субъекте РФ. Оно в частичной или полной форме берет на себя обязанности главного филиала для осуществления работы на занимаемой территории.

В тексте НК РФ написано, что каким бы статусом не обладал филиал или подразделение компании, считаться самостоятельным юридическим лицом не может.

Механизм налогообложения структурных отделений зависит от нескольких факторов:

- Правового статуса.

- Вида сбора.

- Имеется ли свой счет и баланс.

Акцизы, НДС, НДФЛ, на прибыль

При производстве или сбыте акцизного товара сбор уплачивается филиалом компании по месту расположения. Фирма обязана подавать акцизные декларации по каждому отделению отдельно.

Акцизный сбор подлежит уплате только в случае реализации или передачи товара. Если операций за период не проводилось, то декларацию сдавать не нужно.

Филиалы на территории занимаемого субъекта не уплачивают НДС из-за отсутствия с точки зрения НК РФ оснований для присвоения им юридического статуса. Головное отделение подает декларацию в ФНС по месту регистрации. Начисление и оплата платежа происходят с общего счета компании, а не по каждому отделению в частности.

Любое юридическое лицо является агентом по подоходному налогообложению, которое удерживает сумму НДФЛ с каждого работника фирмы. Данные об их заработках компания обязана передавать в инспекцию по месту учета. Но сумму перечисляемого сбора обязана передавать в отделение ФНС по месту регистрации налогоплательщиков, работающих в данном филиале.

Поэтому в момент открытия обособленных подразделений предприятие обязано встать на учет в органах местной ФНС. Оплата платежа происходит по реквизитам инспекции, туда же записываются данные о заработке физических лиц, задействованных в работе компании в данном отделении субъекта РФ.

Регулирование уплаты налога на прибыль происходит при помощи ст. 288 Налогового кодекса РФ. Часть, которая уплачивается в федеральный бюджет, перечисляется при помощи авансовых платежей и оплатой задолженности головным офисом. Сумма не разбивается на подразделения и попадает в бюджет целиком.

Налог на прибыль филиала оплачивается по следующей схеме – из общей базы высчитывается доля каждого территориального офиса, после чего сумма рассчитывается и переводится в соответствующее ИНФС. Декларация заполняется и передается по аналогичному методу по месту расположения юридического лица и в органы территориального значения.

Имущественный, транспортный, на землю

Налог на имущество оплачивается раздельно по каждому филиалу по месту расположения в тех случаях, когда у подразделения организации имеются собственные активы прямого характера и баланс.

Имущество, находящееся на балансе центрального офиса, подлежит налогообложению, исчислению и оплате платежей авансового типа в ИФНС по месту его регистрации. Также происходит и оплата сбора территориально обособленных филиалов в местное отделение ИФНС.

По каждому просчитывается налоговая база и умножается на % ставку по сбору регионального значения. Уплачиваемая сумма перечисляется в бюджет субъекта РФ.

Механизм начисления транспортного налога зависит от того, на какой территории зарегистрировано средство передвижения.

В тех случаях, когда автомобиль числится на балансе центрального офиса, оплата производится в центральную ИФНС.

Транспортное средство, переданное в структурное подразделение другого субъекта РФ, встает на учет в местном органе налоговой инспекции, а сбор средств и их перечисление происходит в пользу регионального бюджета.

Однако такая схема действует только в случае, если автомобиль был зарегистрирован на территории обособленного отдела. Оплата сбора при повременном учете производится в центральную ИФНС.

https://www.youtube.com/watch?v=8x6cFk6fv8A

В Налоговом кодексе уплата земельного налога не регламентируется для обособленных подразделений. Обычно фирма, которой принадлежит земельный участок, сдает декларацию и платит сумму в счет местного бюджета. При наличии у филиала собственного счета денежные средства списываются с него.

Расчёты по платежам во внебюджетные фонды

Самостоятельная оплата по страховым взносам отделениями компании возможна только в случае наличия у них трех признаков самостоятельности:

- Собственный счет.

- Отдельный расчетный счет в банке.

- Наличие юридически закрепленного права выплаты заработка персоналу организации подразделения.

В таких случаях филиал обязан встать на учет в органах Пенсионного, Социального и Обязательного Медицинского Страхования. При отсутствии хотя бы одного из признаков у филиала все расчеты ведутся с «головным» офисом.

Для корректного налогообложения обособленных подразделений компании обязаны своевременно предоставлять сведения об их создании и ликвидации:

- Производить регистрацию изменений в ЕГРЮЛ по месту учета юридического лица.

- При принятии решения о закрытии отделения в трехдневный срок необходимо отправить извещение по ф. С-09-3-2.

- При закрытии подразделения, не являющегося филиалом, срок передачи извещения по ф. С-09-3-1 составляет 3 дня, а при открытии – 1 месяц.

- Снятие с учета производится в течение 3 дней после прекращения деятельности.

Нарушение срока предоставления информации о закрытии или открытии подразделения регулируется ст. 116 Налогового кодекса РФ. На предприятие налагается штраф в размере от 5000 до 10 000 руб.

Предоставление формы 6-НДФЛ по обособленным филиалам

Организация обязана предоставить отчетность в такой форме в нескольких случаях:

- Были выплачены доходы физическим лицам на территории филиала, отделенного от «головного» офиса, трудящимся на стационарном рабочем месте нанятых на срок более 1 месяца.

- Выплата заработной платы рабочим оформленным по договору гражданско-правового типа с уполномоченными лицами от имени обособленного подразделения компании.

- В случае закрытия филиала.

Форма 6-НДФЛ подается в отдел ИНФС по месту расположения филиала даже в том случае, если доход был выплачен одному работнику. Если в территориальном органе по налогам и сборам зарегистрировано несколько филиалов одной компании, отчетность сдается по каждому из них.

Закрытие и ликвидация

При закрытии отделения:

- Если сотрудники переводятся в головной офис или другое подразделение, то с момента перехода вся отчетная документация по 6-НДФЛ передается в его обязанности.

- При полной ликвидации отделения или компании в целом, заключительный отчет будет последним. В нем будут содержаться данные по всем удержаниям и отчислениям НДФЛ, доходам физических лиц и датам их получения.

При ликвидации нужно учесть:

- Отчетный период по 6-НДФЛ – начало года (или дата возникновения отделения, если срок работы не превысил календарный год) и дата снятия с регистрации.

- Последний отчет по сбору подается по месту учета структурного подразделения. Однако крупнейшим налогоплательщикам предоставляется возможность сдать ее по месту учета «головного» офиса.

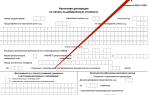

Инструкция по заполнению

Подлежат заполнению графы реквизитов компании – КПП, ИНН, сокращённое наименование фирмы.

Код корректировки. Если это происходит в первый раз, то нужно указать 000, если 2, то 001 и по нарастающей.

Код налогового периода и год:

- 1 квартал – 21;

- 2 квартал (6 месяцев) – 31;

- 3 квартал – 33;

- 4 квартал (год) – 34.

Код отделения ИФНС – это первые 4 цифры в выданном подразделению ИНН.

Сведения об организации, сдающей декларацию, указываются в поле с названием «по месту нахождения учета». Тут тоже имеется свой код:

- по месту жительства ИП – 120;

- в зависимости от расположения территории деятельности ИП – 320;

- регистрации отечественного предприятия – 212;

- по месту учета крупнейшего налогоплательщика – 213;

- месту нахождения филиала отечественной фирмы – 220, иностранной – 230.

Далее происходит заполнение ОКТМО компании.

Указывается полные ФИО налогового агента, заполняющего декларацию. Если сдачу производит руководитель, то ставится 1, если уполномоченное лицо, то — 2.

Заполнение разделов №1 и 2. В первом указываются суммы по нарастающему итогу. Например, если отчетность за 3 квартала, то данные ставятся общей суммой за 9 месяцев:

- при заполнении 010 обязательно прописывается ставка НДФЛ – 13%;

- 020 – размер доходов по всем сотрудникам отделения;

- 025 — сумма начисленных дивидендов;

- 030 – общий размер вычетов по налогу;

- 040 – сумма исчисленного сбора;

- 045 – если были отчислены вычеты по дивидендам;

- 050 – если компания производит выплату авансом из общего дохода предприятия;

- 060 – количество сотрудников, получивших заработную плату, в соответствии со штатным расписанием;

- 070 – сколько было удержано налога;

- 080 – начисленные сборы, но не удержанные;

- 090 – если определенная сумма была возвращена.

Раздел 2 содержит информацию о датах и суммах полученной прибыли и удержаниях. Он берет начало с пункта 100 – здесь отображаются данные о фактической выплате зарплаты и списании налогов за отчетный период:

- 100, 110, 120 – пункты с датами получения дохода, удержанием НДФЛ и сроком его перечисления;

- 130, 140 – размер начисленного дохода работников и фактически полученного.

Документы для скачивания (бесплатно)

- Образец заполнения формы 6-НДФЛ

Способы и сроки подачи

Отличительной чертой 6-НДФЛ от 2-НДФЛ является то, что старая форма сдается по каждому работнику отдельно, а в новой указываются данные по всему обособленному структурному подразделению.

Сдавать декларацию необходимо по месту регистрации отделения в территориальные органы ИФНС.

Отчетность предоставляется двумя способами:

- При численности работников не более 24 человек – разрешается подача декларации в бумажном виде. Ее можно передать лично или по почте.

- Если количество персонала превышает 24 человека, то подача документов производится в электронном виде.

Подается форма за каждый квартал календарного года, крайняя дата сдачи – последнее число первого месяца нового периода.

Например, сроки на 2018 год по состоянию на сегодня:

- за 9 месяцев — до 31.10.2018.

Если организация не производила выплат доходов, и показатели НДФЛ нулевые, то сдавать 6-НДФЛ не надо. При отсутствии сотрудников подача декларации тоже не проводится. Для перестраховки и большей уверенности можно, но не обязательно подать пояснительную записку в произвольной форме, содержащую объяснение ситуации.

Меры ответственности

В ст. 126 п. 1.2 Налогового кодекса РФ сказано, что нарушение сроков подачи декларации по типу 6-НДФЛ является грубым нарушением законодательства, которое должно быть исправлено в кратчайшие сроки. Оно влечет за собой наложение штрафных санкций в размере 1000 руб. за полный или неполный месяц просрочки.

Из ст. 126.1 ч. 1 НК РФ следует, что также нарушением является неверное предоставление информации и иных сведений, указанных в отчётности. За каждый недостоверный документ, предоставленный налоговым агентом в органы ИФНС, будет наложена штрафная санкция в размере 500 рублей.

Согласно ст. 126.1 ч. 2 НК РФ, если налоговый агент обнаружил ошибку или узнал о недостоверности документации, отправленной в соответствующий орган, и самостоятельно об этом заявил, предоставляя откорректированные данные, он освобождается от ответственности и штрафных санкций.

Помимо этого, если ИП или организация не предоставила декларацию в указанные сроки, и срок просрочки превысил 10 дней, то налоговая инспекция вправе приостановить денежные операции агента по его счетам в банке и электронным деньгам. Это прописано в п. 3.2. ст. 76 НК РФ.

Рекомендуем другие статьи по теме

Источник: https://znaybiz.ru/nalogi/obshaya-sistema/ndfl/obosoblennye-podrazdeleniya.html

Сроки, а также иные особенности сдачи декларации 6-НДФЛ в 2018 году: кто сдает и куда, периодичность представления отчетности, прочие нюансы

Налоговые агенты по налогу на доходы физических лиц (далее НДФЛ) отчитываются за получателей доходов. Так определено Налоговым кодексом Российской Федерации (ниже НК РФ). Одним из способов отчётности служит расчёт по форме 6-НДФЛ.

Кто и для чего заполняет

Форма 6-НДФЛ — это бланк для расчёта обобщённых сумм НДФЛ, рассчитанных и удержанных налоговым агентом.

Форма 6-НДФЛ содержит обобщённую информацию:

- за период расчёта:

- количество физических лиц, получивших выплаты, и общие суммы удержанного, не удержанного и возвращённого налога;

- по каждой применённой ставке: суммы дохода всех физлиц, вычетов, налога, авансовых выплат;

- по каждой дате начисления и удержания — соответствующие им суммы.

Форму 6-НДФЛ утвердила ФНС РФ приказом от 14.10.2015 N ММВ-7–11/450@.

По сути — это отчёт налоговых агентов по НДФЛ, содержащий сведения, необходимые для камеральной проверки. Заполняют эту форму при возникновении обязанности по удержанию и уплате НДФЛ.

Куда сдаютдекларацию 6-НДФЛ

Форму 6-НДФЛ сдают в налоговую инспекцию по месту постановки на учёт.

Другие места сдачи установлены, если:

- индивидуальные предприниматели (далее ИП) применяют определённые специальные налоговые режимы;

- организации, имеют обособленные подразделения.

ИП, применяющие спецрежимы

Особенности сдачи индивидуальными предпринимателями показаны в таблице.

Таблица: куда сдают ИП на спецрежимах

Организации с обособленными подразделениями

Расчёт 6-НДФЛ по выплатам, произведённым работникам сдают:

- российские организации (юридические лица), имеющие обособленные подразделения:

- по месту учёта головных организаций (в отношении всех выплат кроме, произведённых обособленными подразделениями);

- по месту учёта обособленных подразделений (в отношении выплат, произведённых работникам обособленных подразделений);

- обособленные подразделения иностранных организаций — по месту учёта этих подразделений.

Особенности сдачи 6-НДФЛ юридическими лицами с обособленными подразделениями, в отношении начислений и выплат по договорам гражданско-правового характера, показаны в таблице.

Таблица: куда сдают 6-НДФЛ организации, заключившие договоры гражданско-правового характера

Новое с 2018 года

Организации — правопреемники при непредставлении 6-НДФЛ реорганизованной организацией до момента завершения реорганизации, сдают отчёт по этой форме в налоговую инспекцию по месту своего учёта. Это установлено пятым пунктом ст. 230 НК РФ, введённым Федеральным законом от 27.11.2017 N 335-ФЗ.

В какие сроки и какими способами сдают декларацию

Форму 6-НДФЛ заполняют за:

- первый квартал,

- полугодие,

- 9 месяцев,

- год.

Таблица: сроки представления, закреплённые п. 2 ст. 230 НК РФ

Если последний день срока представления выпадает на нерабочий день, то он автоматически переносится на следующий рабочий.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Пример 3. За периоды 2017 года 6-НДФЛ сдают не позже:

- 2 мая — за I квартал;

- 31 июля — за полугодие,

- 31 октября — за девять месяцев;

- 2 апреля 2018 года — за год.

Форму 6-НДФЛ направляют в электронном виде по каналам связи. Если количество физлиц, получивших доход в течение года, до 25 человек, то разрешено представлять расчёт на бумаге.

Расчёты на бумаге представляют лично, через представителя или почтой.

В каких случаях не сдают

Расчёт 6-НДФЛ не представляют (статья 226.1 НК РФ) лица, осуществляющие:

- операции с ценными бумагами,

- операции с производными финансовыми инструментами,

- выплаты по ценным бумагам российских эмитентов.

Такой вывод следует из пункта 4 статьи 230 НК РФ, где указано, что при осуществлении этих операций отчёты представляют согласно статье 289 НК РФ, то есть по другой форме.

Все другие агенты представляют 6-НДФЛ в обязательном порядке.

Нулевых расчётов по форме 6-НДФЛ не бывает потому, что отчитываются по ней налоговые агенты, то есть лица, производящие выплаты физическим лицам. В их отчетах сумма доходов всегда больше нуля, и, следовательно, форма 6-НДФЛ не будет нулевой.

Пример 4. ИП Нектов Петр Иванович привлекал наёмных работников в третьем квартале 2017 года, а в первом, втором и четвёртом — работал один. Он обязан сдать два расчёта по форме 6-НДФЛ за 2017 год:

- за 9 месяцев,

- за 2017 год.

ИП Нектов в течение полугодия 2017 года не был налоговым агентом. Он стал им с третьего квартала, когда у него появилась обязанность по уплате НДФЛ за наёмных работников.

Поскольку налоговым периодом по НДФЛ является год, то став налоговым агентом в 3 квартале 2017 года, ИП Нектов остался им до конца года, хотя в четвёртом квартале 2017 года у него не было обязанности по уплате НДФЛ.

Форма 6-НДФЛ за год не будет нулевой, потому, в ней будут указаны общие суммы из первого раздела формы за 9 месяцев 2017 года.

Как исправляют сданные расчёты

Налоговые агенты, заметив в сданном расчёте неполное включение необходимой информации или ошибки, повлёкшие искажение сумм налога, подлежащих уплате, подают уточнённые расчёты.

В уточнённые расчёты включают данные в отношении тех налогоплательщиков, информация по которым повлекла искажения.

Другими словами, уточнённый расчёт представляют на разницу между правильным значением показателя и указанным в предыдущем расчёте.

Чтобы правильно заполнить расчёт поформе 6-НДФЛ, необходимо изучить инструкцию по заполнению

Представление уточнённых расчётов освобождает от налоговой ответственности, при соблюдении следующих условий.

- Уточнённый расчёт представлен после истечения срока подачи, но до истечения срока уплаты налога.

- Уточнённый расчёт представлен после истечения сроков подачи расчёта и уплаты налога при условии, что до его представления налоговый агент уплатил недостающую сумму налога и соответствующие ей пени.

- Уточнённый расчёт представлен до момента, когда налоговый агент узнал, об обнаружении налоговым органом погрешностей заполнения, повлекших занижение подлежащей уплате суммы налога либо о назначении выездной налоговой проверки.

Пример 5. ООО «Север» 12 апреля 2017 года сдало расчёт 6-НДФЛ за I квартал 2017 года . 20 мая фирма установила, что не включила в расчёт выплаты А. И. Иксову и соответствующие им суммы НДФЛ — 2000 рублей. 27 мая ООО «Север» уплатило 2000 рублей НДФЛ и пени (со дня, следующего за датой срока платежа, по 27 мая включительно).

28 мая ООО «Север» представило уточнённый расчёт, в котором по соответствующим позициям указало суммы, относящиеся к выплатам, произведённым А. И. Иксову. Поскольку налоговая инспекция до этого момента не обнаружила ошибку в расчёте и не назначила выездную проверку, то ООО «Север» не привлекли к налоговой ответственности.

Каковы последствия нарушения порядка оформления и сдачи

Виды налоговых нарушений, связанные с формой 6-НДФЛ, установленная ответственность и её основания приведены в таблице.

Таблица: налоговая ответственность и 6-НДФЛ

Пример 6. ИП Нектов Петр Иванович за первый квартал 2017 года выплатил заработную плату 27 работникам. Расчёт по форме 6-НДФЛ представил на бумаге. В соответствии со статьёй 119.1 НК РФ его оштрафовали на 200 рублей.

Пример 7. При проверке формы 6-НДФЛ за 1 квартал 2017 года, сданной ООО «Ветер», выявили, что в результате арифметической ошибки занижена сумма налога на 2000 рублей. Согласно ст. 123 НК РФ ООО «Ветер» начислили штраф в сумме 400 рублей (2000 * 20%).

Пример 8. ООО «Волга» (налоговый агент) не представило расчёт по форме 6-НДФЛ за полугодие 2017 года. На основании акта камеральной проверки от 21 августа 2017 года и п. 1.2 статьи 126.1. с ООО «Волга» взыскан штраф в сумме 1000 рублей (за неполный месяц просрочки).

Пример 9. ООО «Север» в форме 6-НДФЛ за полугодие 2017 года указало неверную сумму дохода, что привело к завышению налоговой базы. До проведения проверки ООО «Север» не представило уточнённый расчёт. В результате ООО «Север» оштрафовали на 500 рублей (п. 1 ст. 126.1).

Расчёт по форме 6-НДФЛ существенно упрощает налоговый контроль и облегчает жизнь налоговым агентам. Правильно составленный расчёт не привлекает внимание контролирующих органов и уменьшает вероятность проведения выездных налоговых проверок.

Источник: https://kadrovik.guru/sdacha-6-ndfl-v-2018-godu.html

6-НДФЛ по обособленным подразделениям

Для каждого налогового агента, даже если он впервые взял на себя обязательство по заполнению и перечислению средств в бюджет, процесс осваивания всех обязательных действий происходит без ошибок. Но чаще всего подобная идиллия длится до момента сдачи 6-НДФЛ по обособленному подразделению.

Кто обязан сдавать отчет

Такая обязанность у компаний может появиться при выплате доходов:

- Работникам, которые занимались выполнением своих трудовых обязанностей, находящихся не на территории головного офиса, а в другом принадлежащем компании офисе. Длительность работы в этом случае должна составлять не менее 1 месяца.

- Физлицам, заключившими ранее с лицами, обладающими определенными полномочиями филиала, договор о выполнении ряда работ.

В этих ситуациях даже проведение выплаты дохода одному физлицу способно вызвать у бухгалтера ряд вопросов относительно 6-НДФЛ, заполняемого для обособленного подразделения.

Процедура заполнения документации идентична заполнению 6-НДФЛ для головной компании. Хотя особое внимание придется заполнению титульного листа: а именно ячейкам, созданным для внесения в них информации в виде кода налогового органа, КПП и ОКТМО.

Куда сдавать 6-НДФЛ обособленного подразделения

Стоит помнить о небольшом нюансе.

Независимо от того, сколько в компании зафиксировано ОП в одной ИФНС, в определенный срок головной фирмой должны быть предоставлены 6-НДФЛ по обособленным подразделениям, для каждого — в отдельно заполненном документе.

На предоставление отчета на каждое ОП в отдельном варианте не оказывает влияния численность ОП у головной фирмы. Не влияет на процесс заполнения 6-НДФЛ также численность физлиц, получающих от них доход, и даже определенные условия деятельности ОП.

Таким образом, каждый агент при наличии даже одного ОП должен осуществлять передачу бланков 6-НДФЛ в две инстанции. Один бланк должен быть доставлен в основной налоговый орган. А вот второй — в ИФНС, расположенную на территории, где фактически находится обособленное подразделение.

Стоит также уточнить, куда должны в этой ситуации перечисляться налоги. Несмотря на то, что бланк 6-НДФЛ по филиалу передается также и в основной налоговый орган, фактическое перечисление суммы налога происходит в налоговую, к которой относится ОП.

Стоит помнить, что налогоплательщик обязан независимо от численности работающего в обособленном подразделении персонала своевременно предоставлять отчетность налоговикам.

Это требование относится даже к ОП, в котором была осуществлена выплата дохода всего одному сотруднику. Если по каким-то причинам в указанный срок передача 6-НДФЛ не была осуществлена в налоговую, то компания может быть оштрафована за неисполнение обязанностей.

Особенности подачи декларации 6-НДФЛ смотрите в видео:

Что делать с 6-НДФЛ при закрытии обособленного подразделения

Для такого решения у руководителя компании может быть ряд причин. Независимо от них, практически у каждого возникает вопрос, как в этом случае осуществляется процесс сдачи 6-НДФЛ? Во время процедуры ликвидации ОП работающие ранее в нем специалисты могут быть:

- Уволены. Такое решение руководителем принимается чаще всего в случае полной ликвидации компании и всех его подразделов. В этой ситуации 6-НДФЛ при закрытии обособленного подразделения и головного офиса станет последним отчетом, который обязан быть предоставлен в налоговую своевременно. В нем должны будут полностью отражены суммы последних доходов и суммы вычитаемых налогов. В качестве дополнительной информации в нем также должны присутствовать все даты, когда было осуществлено фактическое получение дохода и последующее удержание из него налога. Данная информация в оформляемом отчете должна присутствовать по всем сотрудникам из головного офиса и подразделений.

- Переведены на другое место работы. То есть все работники с ликвидируемого ОП переводятся в любое другое ОП, имеющееся в компании. В иной ситуации перевод работников может быть осуществлен в головной офис.

Процесс оформления формы 6-НДФЛ в ситуации с ликвидацией ОП немного отличается от стандартного заполнения по используемым в этой процедуре правилам.

В этой ситуации составление отчета начинается с даты, открывающей начало календарного года, и заканчивается датой снятия ОП с учета.

Если ликвидации подвергается ОП, которое было открыто в текущем году, то составление отчетности должно начинаться с даты регистрации филиала.

Несмотря на то, что во время деятельности подразделения подача отчета 6-НДФЛ осуществлялась в основную и территориальную налоговую службу, при ликвидации такой отчет составляется лишь в одном экземпляре и предоставляется в местную налоговую службу.

В случае если процедурой ликвидации занимаются крупные налоговые агенты, то существующее на данный момент законодательство предоставляет каждому из них право выбора. Крупные организации в этой ситуации по своему усмотрению решают, куда лучше и удобнее им передавать 6-НДФЛ: в территориальную или главную налоговую.

Форма 6-НДФЛ предоставляется в территориальную ФНС, где ранее была проведена регистрация подразделения. Подобное требование касается и передачи отчета при ликвидации подразделения.

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/primenenie-formyi-6-ndfl-po-obosoblennomu-podrazdeleniyu.html

Форма 6-НДФЛ. Заполнение. Кратко, четко и понятно

Автор: Роман Георгиев On Фев 3, 2018

Краткая инструкция по заполнению формы 6-НДФЛ без «воды» и навязчивой рекламы! Только самое важное, самое необходимое в статье «6-НДФЛ. Заполнение». Частные случаи будут рассмотрены в других статьях.

В расчете 6-НДФЛ нужно заполнить титульный лист, раздел 1 и раздел 2. При этом разделы 1 и 2 заполняют абсолютно по-разному.

В разделе 1 отразите выплаты, вычеты и налог за весь период с начала года. доходы по разным ставкам нужно указать отдельно. в этом же разделе нужно отразить фактически удержанный налог из выплаченных доходов

В разделе 2 покажите сведения только за последние три месяца. при этом отразить нужно только те выплаты, по которым срок перечисления налога наступает именно в этом периоде. поэтому в разд. 2 особое внимание нужно уделять датам выплат и удержания налога

Главное при заполнении расчета 6-НДФЛ — аккуратно перенести данные из налоговых регистров по НДФЛ. Поэтому если налоговый учет в порядке, то и заполнить расчет 6-НДФЛ будет несложно.

Общий порядок заполнения 6-НДФЛ

Нормативно-правовой акт для Расчета 6-НДФЛ: Порядок, утвержденный Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@.

При заполнении расчета 6-НДФЛ данные нужно брать из налоговых регистров по НДФЛ.

В нем может быть столько страниц, сколько необходимо, чтобы отразить все сведения за отчетный период. Все страницы расчета должны быть пронумерованы по порядку с 001 и до последней.

Расчет 6-НДФЛ заполняется в электронной форме. На бумажном носителе заполнить и представить расчет могут только те организации, у которых численность физических лиц, которые получили доходы в налоговом периоде, до 25 человек.

Все суммовые показатели расчета должны быть заполнены. Если сумма ноль, нужно указать ««.

По каждому ОКТМО нужно заполнять отдельный расчет 6-НДФЛ. Поэтому, например, если у организации есть обособленные подразделения, надо заполнять отдельно расчет по головной организации и расчет по каждому обособленному подразделению.

Заверяет 6-НДФЛ и его разделы руководитель организации, индивидуальный предприниматель (адвокат, нотариус) или представитель по доверенности.

Форма 6-НДФЛ. Какие доходы нужно отражать

В расчете 6-НДФЛ отражайте все доходы, с которых вы должны удержать НДФЛ.

Не нужно в расчет 6-НДФЛ включать (п. 2 ст. 226 НК РФ):

Источник: https://mostszh.ru/6-ndfl-zapolnenie/

Количество физ лиц получивших доход в 6 НДФЛ: как считать за полугодие, год, квартал

Отчетность 6 НДФЛ обязательно сдается всеми работодателями. Она содержит титульный лист и расчет. Выплаты работникам и перечисленные с них налоги в бюджет, отражаются общей суммой по всем сотрудникам. Количество человек, попавших в отчет, показывается по строке 060.

Как правильно указать количество физлиц, получивших доход

Форма включает в себя раздел 1 и 2. Строка 060 находится в первом разделе, заполняется она нарастающим итогом с начала года. При ее заполнении нужно учитывать два нюанса:

- Учитываются все физические лица, получившие вознаграждение за отчетный период, в том числе исполнители по договорам ГПХ;

- Человек может быть включен в отчет только один раз.

То же самое относится и к исполнителям по ГПД. С одним физическим лицом, в течение года, может быть заключено несколько договоров ГПХ, но в 6 НДФЛ он в обязательном порядке должен быть учтен единожды.

Раздел 1 заполняется по всем налоговым ставкам, по которым в организации может быть удержан НДФЛ с работников, получивших вознаграждения. На каждую ставку заполняется отдельный лист с разделом 1. При этом второй раздел не разбивается. Ставка в размере 13% является самой распространенной, она устанавливается для следующих категорий сотрудников:

- Налоговые резиденты России;

- Иностранцы, осуществляющие свою деятельность на основании патента;

- Иностранные граждане, имеющие статус высококвалифицированных специалистов;

- Граждане иностранных стран, входящих в Еврозийский экономический союз, для доходов от работы по найму;

- Иностранцы или лица без гражданства признанные беженцами.

Также подоходный налог может удерживаться по следующим ставкам:

- в размере 30% с доходов, полученных нерезидентами РФ;

- в размере 9% от дивидендов, выплаченных физическим лицам;

- в размере 15% от дивидендов, выплаченных нерезидентам РФ.

Количество работников в отчете указывается только на первом листе раздела 1, даже если таких разделов несколько. На остальных листах это поле остается пустым. Если работнику были произведены выплаты, налог с которых удерживается по разным ставкам, он указывается в отчете только один раз.

Заполнение строки 060 по отчетным периодам

Налоговые агенты обязаны сдавать 6 НДФЛ ежеквартально. Налоговым периодом является календарный год. Отчетные периоды следующие:

- 1-й квартал;

- Полугодие;

- 9 месяцев;

- Год.

Если раздел 2 расчета заполняется отдельно за каждый квартал, раздел 1 всегда включает данные с начала года. Рассмотрим, как посчитать количество физ. лиц, получивших доход в 6 ндфл в разрезе отчетных периодов:

- В 1-м квартале 2017 года в ООО «Эльбрус» работало 8 человек, 7 из них отработали полный отчетный период, а один сотрудник уволился 17 марта. Также в феврале компания привлекала наемных работников (Спиридонова П.Н. и Репина Л.Д.) по договорам ГПХ. В 6 НДФЛ за 1-й квартал в строке 060 указывается 10 (8 сотрудников, включая уволенного + 2 человека, оформленных по ГПД);

- За период с апреля по июнь в организацию устроилось 5 человек и еще два уволилось. Таким образом, численность физлиц в 6 НДФЛ за полугодие составит 15 человек (10 работников, которые были указаны в первом отчете + 5 работников, принятых во втором квартале);

- В третьем квартале в организацию устроилось еще 2 работника. Также предприятие, в этом периоде, заключила ГПД с Репиным Л.Д. для выполнения разовых работ. Общее количество физических лиц, получивших доход, в отчете за 9 месяцев составит 17 человек (15 работников, указанных в 6 НДФЛ за полугодие + 2 принятых сотрудника). Репин Л.Д., выполнивший работу по договору ГПХ, уже привлекался в качестве исполнителя в текущем году и уже был включен в 6 НДФЛ за 1-й квартал, поэтому второй раз его учитывать не нужно;

- В последнем квартале в организацию был трудоустроен сотрудник, который уже работал в этой компании в текущем году (был уволен в мае). Поскольку этот человек уже работал в организации и был включен в 6 НДФЛ, дублировать его не нужно. Значит, итоговая строка 060 за год останется без изменений и будет равна 17.

Как заполнять строку 060 организациям, имеющим обособленные подразделения

Организации с обособленным подразделением, территориально расположенном в другом регионе (имеющим отдельный КПП и ОКТМО), сдают две формы 6 НДФЛ: в налоговую инспекцию по месту учета самой организации и в инспекцию по месту учета подразделения.

Важно! Это требование распространяется только на предприятия, обособленные подразделения которых, самостоятельно выплачивают вознаграждения своим сотрудникам.

Если работник с начала года работал в обособленном подразделении, а потом в течение того же налогового периода перевелся в головной офис, он должен быть отражен в обоих отчетах: по подразделению и по самой организации.

Как заполнить строку 060, если работников нет

6 НДФЛ обязаны сдавать только налоговые агенты, т.е. организации или индивидуальные предприниматели, выплачивающие доходы физическим лицам. Часто случается, что у ИП нет наемных работников, и он не производит иные выплаты физ. лицам. В этом случае он не признается налоговым агентом, и сдавать «нулевую» 6 НДФЛ не нужно.

Однако, если у ИП были наемные работники, которые уволились в текущем налоговом периоде, заполнение отчетности за все периоды является обязательным, так как в начале года сотрудники получали доходы. Рассмотрим эту ситуацию на примере.

У ИП с января по май были трудоустроены 2 человека, которые уволились в мае. Больше предприниматель не нанимал работников, и на конец декабря у него никто не работает. В данной ситуации ИП должен сдать 6 НДФЛ за все отчетные периоды.

По строке 060 во всех отчетах будет указано 2 человека.

Ошибки при заполнении отчетности

Что делать, если в 6 НДФЛ не верно указано количество физических лиц, получивших доход? Несмотря на то что эта ошибка не влияет на сумму начисленного дохода и удержанного с него НДФЛ, налоговые инспекторы, при обнаружении неточности, могут выписать штраф в размере 500 рублей за предоставление недостоверной информации (ст. 126.1 НК РФ). Чтобы этого избежать, лучше самостоятельно исправить ошибку, сдав уточненный отчет.

Подводя итоги, стоит отметить, что правильно отразить общее количество физлиц, получавших доход от организации, на такая простая задача, как может показаться на первый взгляд.

При заполнении строки 060 нужно помнить, что одно физическое лицо не может быть отражено в отчете дважды, даже если с ним заключалось несколько договоров. Работник, получающий доход по разным ставкам НДФЛ также учитывается только один раз.

И главное, при заполнении формы, помимо граждан, оформленных по трудовым договорам и ГПД, важно отразить и иные выплаты физическим лицам, облагаемые налогом, например арендную плату.

Количество физ лиц получивших доход в 6 НДФЛ: как считать за полугодие, год, квартал Ссылка на основную публикацию

Источник: https://ndflexpert.ru/6/kolichestvo-fiz-lits-poluchivshih-dohod-v-6-ndfl-kak-schitat-za-polugodie-god-kvartal.html

6-НДФЛ по обособленным подразделениям

Форма 6-НДФЛ по обособленным подразделениям составляется и представляется в ИФНС с соблюдением определенных требований. Рассмотрим их.

Куда сдавать 6-НДФЛ по обособленному подразделению

Начнем с определения обособленного подразделения (ОП), которое поможет понять его статус и рамки деятельности. Ст. 55 ГК РФ к этой категории относит филиалы и представительства фирмы. Не являясь юрлицами, они указываются в ЕГРЮЛ, действуют по доверенности от головного предприятия и расположены вне места его нахождения.

Представительства представляют интересы головной компании и отстаивают их, филиалы же могут выполнять рабочие функции головного предприятия, а также представительств. И те, и другие могут открывать свои расчетные счета, вести самостоятельный бухучет, соответственно и отчитываться по выплатам сотрудникам.

Подробнее об обособленных подразделениях читайте здесь.

Отчет 6-НДФЛ необходимо представлять отдельно по каждому подразделению. Форма головного офиса сдается в ИФНС, где компания зарегистрирована, отчеты по ОП – в ИФНС по месту их нахождения.

Например, головная фирма, имеющая 3 подразделения, должна подать 4 отчета – на себя и каждое ОП, даже если все они состоят на учете в одной инспекции.

Отметим одно исключение – крупнейшим компаниям дано право выбора, они могут отчитываться в ИФНС по месту головного предприятия или по местам нахождения подразделений.

6-НДФЛ по обособленным подразделениям: какие сведения включаются

Оформить 6-НДФЛ по ОП необходимо, если за отчетный период выплачены доходы в пользу работников ОП и лиц, заключивших договоры ГПХ с ОП. Сдается отчет по месту нахождения подразделения. По всем остальным выплатам, в т.ч. в пользу работников головной копании – по месту нахождения юрлица.

Заполняют форму, состоящую из 2-х разделов, по ОП так же, как и 6-НДФЛ по головному предприятию, руководствуясь порядком, продиктованным приказом ФНС от 14.10 2015 № ММВ-7-11/450.

На титульном листе расчета отражают:

- ИНН головного предприятия;

- КПП подразделения – филиала или представительства;

- ОКТМО по месту нахождения рабочих мест сотрудников, получающих выплаты. Для проверки! Тот же ОКТМО должен присутствовать на платежном поручении, по которому перечислялись суммы налога по ОП.

Если в ОП имеются работники, получающие выплаты не в одном подразделении, то их доход распределяют по разным отчетам, составленным по ОКТМО нахождения их рабочих мест;

- Код места нахождения (учета). В 6-НДФЛ место нахождения налогоплательщика шифруется определенным кодом, который проставляется в отведенном поле. Например, по месту учета российских компаний присваивается код 214, крупнейшего налогоплательщика – 213, обособленных подразделений отечественных организаций – 220. Т.е., заполняя форму по ОП, вносят код 220, если она будет сдаваться по месту его нахождения.

Куда сдавать 6-НДФЛ по обособленному подразделению, если оно ликвидируется

Процедура оформления 6-НДФЛ по ликвидируемому подразделению несколько отличается от обычного заполнения, поскольку необходимо «подбить все итоги».

При закрытии ОП в 6-НДФЛ изменяется отчетный период, начинается он с начала года (либо с момента регистрации подразделения, если это произошло в одном календарном году), заканчивается датой снятия с учета.

Сдают последний отчет по месту нахождения ликвидируемого ОП.

Если закрывается лишь подразделение, то вопросы перевода персонала решают кадровики, и после ликвидации ОП работников увольняют, либо передислоцируют по другим филиалам или в головную компанию. Впоследствии их выплаты включают в отчетность по тем подразделениям, куда они перешли.

Если ликвидация филиала произошла прежде, чем он успел отчитаться, то сдают 6-НДФЛ по нему в ИФНС головной компании, но если по месту учета закрытого подразделения остались другие ОП, то представить отчет можно и в эту ИФНС. Сделать это необходимо в сроки, установленные для сдачи формы в текущем отчетном периоде. В расчете указывают код ИФНС, а также КПП и ОКТМО закрытого подразделения.

Источник: https://spmag.ru/articles/6-ndfl-po-obosoblennym-podrazdeleniyam

6-НДФЛ: инструкция по заполнению с примерами

Налоговое законодательство постоянно обновляется. Изменения с 2016 года коснулись, в том числе, налогообложения и заполнения различных форм. Одной из таких отчетностей является 6-НДФЛ. Сдается она ежеквартально, при этом необходимо сдавать годовую 2-НДФЛ. С помощью данной инструкции разберемся как бухгалтеру заполнить форму 6-НДФЛ.

Важно учесть при заполнении 6-НДФЛ

Такой вид отчетности обязаны сдавать все, кто законодательством признается налоговым агентом. Ее формируют абсолютно на всех физических лиц, которым были выплачены денежные суммы. Сюда не войдут те лица, которые получили деньги от продажи имущества.

Сдавать отчетность нужно каждый квартал в налоговый орган по месту своей регистрации.

Существует несколько способов сдачи этой отчетности:

- Можно документ принести самому или с помощью представителя, тогда датой сдачи будет считаться тот день, когда принесена отчетность;

- По почте, тогда датой считается число отправки. Обязательно отправка с описью вложенных листов;

- В электронном виде. Датой будут считать дату приема электронного письма.

Также нужно знать, что бумажный носитель допускается в случае, если на предприятии работает до 25 человек. Если сотрудников больше 25 человек, сдавать декларацию нужно в электронном виде.

Сдавая документы на бумаге, нужно использовать специальную форму. Заполнять можно от руки синей или черной пастой или в специальной компьютерной программе. Надо помнить, что в пустых клетках нужно проставлять прочерки.

Каждый бухгалтер должен помнить, что сдавать форму 6-НДФЛ надо вовремя, иначе это грозит наказанием со стороны налоговой инспекции. Причем штраф накладывается в размере 1 000 руб. за каждый просроченный месяц.

Инструкция по 6-НДФЛ для бухгалтера на все случаи жизни

Данная отчетность состоит из титульного листа и двух разделов. Заполняется она обобщенно на всех лиц, которые получили доход от налогового агента.

Титульный лист заполняется почти также, как в остальных декларациях. Но имеются некоторые особенности:

Получите 267 видеоуроков по 1С бесплатно:

- В строке период составления нужно проставить код отчетного периода:

- В строке налогового периода необходимо поставить год, за который сдается отчетность;

- При указании места нахождения вставляется код, согласно таблице:

- Там, где требуется КПП и ОКТМО – указывают коды предприятия, если декларация сдается по физическим лицам, которые получали доходы от главного управления;

- Если же доходы получались от отдельного подразделения, то пишут его коды.

При заполнении первого раздела важно понимать, что заполняется он с нарастающим итогом, начиная с первого квартала.

В строке 010 бухгалтер указывает ставку, согласно которой исчисляется налог. Все эти ставки имеют свой определенный код. Когда за три месяца прибыль выплачивалась по разным ставкам, надо заполнять следующие строки:

- 020 – Общие доходы лиц;

- 025 – Все дивиденды;

- 030 – Все вычеты по сумме, посчитанной в 020;

- 040 – Число налога с доходов;

- 045 – Число налога с дивидендов;

- 050 – Авансы, которые оплатили иностранные граждане, на них уменьшили число налога.

Далее должен быть единый блок по всем строкам:

- 060 – Число всех лиц, которые получали доход от налогового агента. Уволенный и заново принятый сотрудник – 1 лицо, также одним считается человек, получающий деньги по разным налоговым ставкам;

- 070 – Сумма налогов;

- 080 – Налоги, которые не удержали;

- 090 – Общая сумма, возвращенная лицам от агента.

При нехватке места на странице, нужно заполнять дополнительные листы. Но общее число должно размещаться на первой странице.

Второй раздел заполняется иначе. Тут не нужен нарастающий итог, указываются цифры за последние три месяца отчетного периода:

- 100 – указывается дата получения дохода по факту. Найти разновидности можно в ст.223 Налогового кодекса РФ;

- 110 – Число, когда налог с дохода был удержан. Это можно найти в ст.226 НК РФ;

- 120 – Дата, когда максимально нужно перечислить налог;

- 130 – Общая сумма полученного дохода по факту;

- 140 – Сумма удержания.

Подписать документ обязан руководитель предприятия, его представитель или уполномоченное лицо, например, бухгалтер.

Инструкция по заполнению 6-НДФЛ на примере

Источник: https://BuhSpravka46.ru/nalogi/prochie-nalogi/zapolnenie-6-ndfl-instruktsiya-po-zapolneniyu.html