Как отразить материальную помощь в 6-НДФЛ?

x

Check Also

Заполнение строки 020 в форме 6-НДФЛ — что туда входит? Нюансы расположения стр. 020: в каком из разделов — 1 или 2 — можно ее увидеть? 6-НДФЛ — это расчет, …

Заполнение и сдача формы 6-НДФЛ за 1 квартал 2018 года Кем и когда представляется отчет по форме 6-НДФЛ? Отчет 6-НДФЛ за 1 квартал 2018 года представляется всеми организациями и ИП, …

Заем сотруднику без процентов: бухгалтерский учет Выдача займа компанией ее работнику – ситуация довольно распространенная. Обычно заем сотруднику предоставляется без процентов. О бухгалтерском учете, а также о налоговых последствиях такой …

Заполнение и сдача расчета 6-НДФЛ за 1 квартал 2018 года Заполняем титульный лист Расчет 6-НДФЛ используется для отчетности агентов по НДФЛ по перечислениям физлицам. Бланк для расчета сумм налога на …

Заполнение декларации 3-НДФЛ для имущественного вычета Для чего нужно заполнять декларацию? НДФЛ, перечисленный в бюджет налогоплательщиком (либо его работодателем или иным налоговым агентом), может быть возвращен ему в рамках применения …

Налоговый учет для услуг лизинга Приобретение дорогостоящего оборудования, которое может понадобиться в рамках осуществления коммерческой деятельности, — это всегда вывод из оборота довольно внушительной части денежных средств. Не всегда подобные …

Есть ли штраф за несвоевременную сдачу декларации 6-НДФЛ? Штраф за несвоевременную сдачу 6-НДФЛ может применяться на основании положений двух источников права: НК РФ и КоАП РФ. В данной публикации мы …

Есть ли освобождение от уплаты НДФЛ? Кто должен платить НДФЛ? Уплатить налог нужно с любого дохода, который физлицо получило на территории России. Также облагается налогом доход, полученный за границей, если …

Делается ли копия справки 2-НДФЛ и для чего? Что такое справка 2-НДФЛ и кто ее выдает? 2-НДФЛ — это справка обо всех официальных доходах и произведенных удержаниях физического лица у …

Типы хозяйственных операций Хозяйственные операции при их отражении в учете могут влиять на бухгалтерский баланс предприятия и соответственно на результаты его финансового анализа. Чтобы заранее понимать характер возможных изменений в …

В чем отличия новой отчетности по НДФЛ с 2018 года? Какие виды отчетности сдает плательщик (налоговый агент) НДФЛ в 2018 году Речь идет об отчетности, представленной: Его готовят налоговые агенты …

В форме 6-НДФЛ строка 070 равна строке 140 Строки 070 и 140 в 6-НДФЛ С 26 марта 2018 года отчетность по форме 6-НДФЛ (далее по тексту — ф. 6-НДФЛ) подается …

В форме 6-НДФЛ строка 070 больше строки 040 Для отражения какой информации предназначены строчки 040 и 070? В ежеквартально сдаваемом отчете 6-НДФЛ строки 040 и 070 являются составными частями 1-го …

Счет 99 в бухгалтерском учете Накопительный счет 99 в бухгалтерском учете практически используется в целях формирования сведений о финансовых результатах работы любой фирмы независимо от ее правового статуса или отраслевой …

6-НДФЛ — сроки сдачи отчетности и уплаты в 2018 году 6-НДФЛ — сроки сдачи в 2018 году данной формы, как и ранее, определены в привязке к отчетным кварталам. Отчет предоставляется …

Что нужно для возврата налога (НДС, НДФЛ) при покупке квартиры? Как произвести возврат НДФЛ при покупке квартиры? При намерении получить дополнительные средства на жизнь в новом жилье важно учесть условия, …

ФНС: услуги операторов фискальных данных облагаются НДС ФНС в письме от 14.07.2017 № СД-4-3/[email protected] разъяснила налогоплательщикам, что услуги по обработке фискальных данных (ФД) облагаются налогом на добавленную стоимость в общем …

Счет 90 Продажи Момент реализации сделки по продаже товаров и услуг сопряжен с необходимостью одновременно показать сумму выручки и себестоимость произведенной продукции. Счет 90 Продажи создан для фиксации фактов продаж …

Уведомление об освобождении от уплаты НДС в 2017 году Уведомление об освобождении от уплаты НДС в 2017 году обязаны подать в налоговую все плательщики, которые решили временно отказаться от налога, …

Счет 70 – активный или пассивный? Балансовый счет 70 в бухгалтерском учете предназначается для формирования достоверных данных по различным видам выплат сотрудникам предприятия. Какие именно суммы отражаются на этом счете? …

Срок сдачи декларации по НДС за 1 квартал 2018 года Когда сдавать НДС за 1 квартал 2018 года налогоплательщикам? Положения п. 5 ст. 174 и п. 5 ст. 173 НК …

Расшифровка кодов операций в декларации по НДС Какие бывают коды, связанные с декларацией по НДС? Каждый вид операции, производимой налогоплательщиком, обозначается в декларации определенным цифровым кодом. Это необходимо для повышения …

Раздельный учет НДС с 2018 года Распределение НДС — кому необходимо это делать При осуществлении своей деятельности юридические и физические лица могут осуществлять операции, облагаемые и не облагаемые НДС, применять …

Счет 69: проводки Для контроля за начислением и уплатой взносов на социальное страхование и обеспечение утвержден счет 69 в бухгалтерском учете предприятий. Его регистры заполняются на основании данных банковских выписок, …

Источник: https://2018-g.ru/buhgalteru/kak-otrazit-materialnuyu-pomoshh-v-6-ndfl

Материальная помощь в 6-НДФЛ: как отразить, пример заполнения

Любой работодатель может оказывать своим работникам материальную поддержку. Но если выплаты должны облагаться НДФЛ, их необходимо вносить в расчёт. Чтобы понять, как это сделать правильно, полезно рассмотреть самые распространённые случаи из бухгалтерской практики.

Отражается ли материальная помощь в 6-НДФЛ

Информация о выплаченном материальном вознаграждении вносится в 6-НДФЛ не всегда. Необходимость отражения помощи в отчёте связана с назначением и видом выплат. В бухгалтерии нередко встречается смешение вариантов — полное отражение всей суммы, частичное или отсутствие упоминания о ней.

Виды выплат, которые необходимо показывать в расчёте

Согласно статье 41 НК РФ, любое материальное поощрение, по сути, увеличивает доход работника, а это значит, что с него нужно вычитывать НДФЛ.

Частичное или сверхлимитное отражение

В то же самое время законодательство освобождает от исчисления налога материальную помощь:

- в сумме, не превышающей 4 000 рублей. Причина выдачи вознаграждения значения не имеет. Но если сотрудник получает сумму, превышающую лимит, из неё уже потребуется удержать НДФЛ по ставке 13%;

- в сумме, не превышающей 50 000 рублей (для сотрудника, в семье которого появился ребёнок — в первый год после рождения или усыновления; на безналоговую выплату имеет право каждый из родителей). Эта выплата должна быть однократной.

Пример отражения суммы материальной помощи при рождении ребёнка в программе 1С: ЗУП

Какие виды материальной помощи не показывают в расчёте

Существует несколько разновидностей материальной поддержки, с которых налог не взимается, а значит отражать эти суммы в расчёте не нужно. Получать помощь может как сам работник, так и члены его семьи. Оснований для этого предусмотрено множество — от потери собственного здоровья до трагедии в семье. Но для получения выплат необходимо подтвердить свои законные права.

Таблица: материальные выплаты, которые не указываются в 6-НДФЛ

Существуют некоторые виды материальной помощи, которые не облагаются налогом, поэтому их не нужно отражать в отчёте 6-НДФЛ

Как внести данные о материальной помощи в 6-НДФЛ

Вся информация о выданной матпомощи, подлежащей налогообложению, должна быть внесена в расчёт 6-НДФЛ. Исключение составляют начисленные, но не выданные средства.

Указание даты фактического получения средств в виде материальной помощи

Чтобы зафиксировать правильное число поступления денежного дохода, нужно заглянуть в Налоговый кодекс РФ, где датой его получения признаётся день выдачи матпомощи. Для помощи, выраженной в натуральной виде — день непосредственного получения дохода. Эти даты должны отражаться в строке 100 формы 6-НДФЛ.

Как отразить дату вычета налога

Датой удержания налога с материальной поддержки будет день фактической выдачи средств. Если матпомощь предоставляется в натуральном виде, НДФЛ удерживается из других доходов, получаемых в денежной форме. В этом случае датой удержания налога будет день выдачи денежных средств. Эти даты также отражаются в документах в строке 110 формы 6-НДФЛ.

Как внести информацию в строку 120

Строка 120 формы 6-НДФЛ содержит в себе данные о сроке перечисления налога в бюджет. Поэтому в ней обозначается последний день, в который денежные средства должны быть перечислены с расчётных счетов предприятия. Такой датой считается рабочий день, который будет следовать после дня фактически выданного работнику дохода.

Как заполнить другие разделы и строки

Отражение данных в других строках формы 6-НДФЛ имеет свои особенности.

Какие данные нужно заносить в раздел 1

Первый раздел фиксирует всю сумму матпомощи вместе с НДФЛ и отдельно — её необлагаемую налогом часть. В последних строках помещается сумма НДФЛ с выданной матпомощи.

Таблица: порядок заполнения раздела 1

Информация, представленная в разделе 2

Во втором разделе записывают всю материальную помощь, выданную за последний квартал. Если с неё не исчисляется налог, указывается только день выдачи помощи и её сумма.

Таблица: особенности заполнения при выдаче частично необлагаемой матпомощи

Второй раздел фиксирует только дни и данные о суммах получения материальной помощи.

Образец заполнения строк на суммы, включающие размер исчисленного НДФЛ

В случаях, требующих удержания НДФЛ, обозначается следующий рабочий день. Отдельно вносится матпомощь вместе с НДФЛ, а в последней строке — сама сумма удержанного налога.

Таблица: заполнения раздела 2 с удержанием НДФЛ

Материальная помощь, выданная в последний день квартала, отражается во втором разделе в следующем квартале.

Пример полного внесения материальной помощи в 6-НДФЛ

Сотрудник ООО «Парус» О. П. Суворов по случаю появления в семье ребёнка получил пособие в сумме 80 000 рублей. Большая часть суммы, а именно 50 000 рублей, по закону налогом не облагается.

Но с превышающих лимит 30 000 рублей потребуется начислить налог. Начисление — (80 000 — 50 000) х 13% = 3 900 рублей. Помощь выдана Суворову 18.11.2017.

Такой вариант выплаты матпомощи вносится в форму 6-НДФЛ по разделу 1 следующим образом:

- строка 010 (ставка) — 13;

- строка 020 (пособие, выданное О. П. Суворову) — 80 000;

- строка 030 (неподлежащая налогообложению доля) — 50 000;

- строка 040 (НДФЛ с матпомощи О. П. Суворова) — 3 900;

- строка 070 (размер удержанного налога) — 3 900.

Раздел 2 формы 6-НДФЛ потребует немного другого заполнения:

- строка 100 (утверждён доход работника О. П. Суворова) — 18.11.2017;

- строка 110 (удержан налог с пособия работника О. П. Суворова) — 18.11.2017;

- строка 120 (важно перечислить сумму необходимо не позднее этой даты) — 19.11.2017;

- строка 130 (размер материальных выплат) — 80 000;

- строка 140 (налог) — 3 900.

Видео: безвозмездная помощь и её отражение в документах

Материальные выплаты — это выдача сотруднику дохода, на который никак не влияют результаты его труда. Порядок её оказания разумнее закрепить в специальном локальном акте. И если с выплат полагается перечислить налог, важно правильно внести данные в отчёт 6-НДФЛ.

Источник: https://kadrovik.guru/materialnaya-pomoshh-v-6-ndfl.html

Материальная помощь в 6-НДФЛ

Иногда работодатели оказывают финансовую поддержку своим сотрудникам, предоставляя им материальную помощь.

Такая выплата никак не связана с исполнением трудовых обязанностей, имеет исключительно социальный характер и направлена на поддержание работника, оказавшегося в особых жизненных обстоятельствах, которые требуют денежных вливаний.

Материальная помощь является облагаемым НДФЛ доходом физлица, поэтому должна быть отражена в 6-НДФЛ. Правда, здесь есть некоторые нюансы. Разберем эту тему подробнее.

Материальная помощь: что это такое

Деньги нужны всегда. И зачастую, когда нужно понести непредвиденные расходы, их просто нет в наличии и в нужном количестве.

В некоторых случаях средства могут понадобится в срочном порядке и (или) достаточно крупном размере.

К примеру, работнику нужно оплатить дорогостоящее лечение, или у него родился ребенок, а, возможно, наоборот, кто-то умер в семье, или его жилье (имущество) пострадало от стихийного бедствия, пожара и т. д.

За помощью можно обратиться к своему работодателю. В индивидуальном порядке тот решит, нужно ли подчиненного поддержать деньгами, какой суммы будет достаточно и в каком порядке она будет выплачена.

Таким образом материальная помощь – это выплата непроизводственного характера, т. е. она не является вознаграждением за труд или формой стимулирования работника, не зависит от результатов деятельности компании.

Предоставляется нанимателем на добровольной основе (законодательство не обязывает помогать работникам) в исключительных случаях.

Исключительный характер тех обстоятельств, в которых подчиненный нуждается в финансовой поддержке, говорит о том, что матпомощь не может быть регулярной. Иначе это будет совсем другая выплата.

Основания, порядок оказания материальной помощи, а также ее ориентировочные суммы лучше закрепить в отдельном локальном нормативном акте (к примеру, Положении о материальной помощи) или коллективном договоре.

Обратите внимание!

Даже если Положение о материальной помощи есть на предприятии, это не значит, что работодатель обязан помогать всем членам трудового коллектива, которые об этот попросят. Решение о назначении данной выплаты директор принимает индивидуально с учетом финансового состояния компании.

Для получения матпомощи работник, как правило, пишет заявление на имя руководителя. К нему он прилагает документы, подтверждающие возникшую ситуацию. К примеру, если деньги понадобились на похороны члена семьи, то работодателю нужно представить:

- документы, подтверждающие смерть (свидетельство о смерти);

- документы, подтверждающие родство (свидетельство о рождении, о браке).

Если руководитель принимает положительное решение по заявлению, то издается приказ о назначении материальной помощи работнику. Дальше остается только ждать, когда деньги будут перечислены на счет / выданы из кассы предприятия.

Материальная помощь: обложение НДФЛ

Материальная помощь, несмотря на то, что является формой социальной поддержки трудящихся, образует доход у ее получателя, с которого нужно удержать НДФЛ (п.1 ст.41 НК РФ, п.1 ст.209 НК РФ, п.1 ст.210 НК РФ).

В то же время Налоговый кодекс освобождает от налогообложения любую матпомощь в пределах 4 000 руб. на одного работника (бывшего работника, вышедшего на пенсию) в год, независимо от основания для ее предоставления (п.28 ст.217 НК РФ). Если размер выплаты окажется больше указанного значения, то с суммы превышения придется заплатить подоходный налог по ставке 13%.

Помимо этого, НДФЛ не взимается со всей суммы материальной помощи, выплачиваемой:

Источник: https://yarbuh76.ru/buhgalterskie-konsultacii/materialnaja-pomosch-v-6-ndfl.html

Законодательные изменения в порядке выплаты НДФЛ с материальной помощи

Облагается ли материальная помощь НДФЛ?

Кроме премий, материальных разовых вознаграждений за труд, организации, ценящие своих квалифицированных сотрудников, оказывают им единоразовую материальную помощь нуждающимся. В некоторых случаях налог на доходы физических лиц и страховые взносы с этой суммы взимаются частично или вообще не облагаются налогами.

Какую помощь может оказать руководство, в каких случаях и в каком размере? На что может рассчитывать сотрудник фирмы, попав в сложную или критическую жизненную ситуацию?

Что представляет собой материальная помощь

Однако существуют ситуации, когда в жизни работника случаются серьезные радостные или трагические события. В таких случаях, руководство компании имеет право оказать единоразовую материальную помощь нуждающемуся работнику.

Величина суммы, выделяемой компанией, определяется самим руководителем. Обычно во внутреннем трудовом распорядке, в виде указа существует порядок выдачи материальной помощи сотрудникам.

Согласно такому положению, каждый работник, в связи с возникшей жизненной ситуацией, имеет право на основании своего заявления, к которому прилагаются соответствующие документы, получить крайне обходимую помощь.

В организациях, где не предусмотрен такой порядок, материальную помощь в добровольном порядке оказывает сам коллектив. Обычно каждый работник выделяет или фиксированную или посильную сумму. Часто практикуется ежемесячный сбор средств на жизненные форс-мажоры сотрудников.

Инициативу в организации такого рода фонда проявляет сам коллектив. Сама сумма нелегального фонда не облагается налогом – все взносы, выплаты совершаются в законном порядке при получении заработной платы.

Как изменилась позиция Минфина в отношении обложения НДФЛ материальной помощи при рождении ребёнка — смотрите в этом видео:

Законодательная база

Минфин России и ФНС в своих письмах регулируют и регламентируют порядок расчетов, страховых взносов, заполнения 6НДФЛ, 2НДФЛ, записи бухгалтерских проводок и основание на выплату единоразовой материальной помощи. Для полного понимания своих прав можно прочитать вторую часть НК РФ, статьи 23, 217, 422. Изменения публикуются в Письмах Минфина и ФНС РФ.

В июле 2017 года Минфин опубликовал письмо о страховых взносах, где внесены поправки в условия и порядок выплат материальной помощи сотрудникам. Предыдущее письмо отозвано. В свою очередь, ФНС, так же в июле опубликовал письмо, где более подробно разъясняется порядок заполнения НДФЛ, после внесенных налоговой службой поправок.

Материальная помощь считается единовременной, если выдается на основании одного приказа. Руководство может одним приказом назначить одну единственную выплату или несколько выплат, не превышающих общий лимит.

Если приказов относительно одного человека будет несколько, то кроме суммы указанной в первом приказе, остальные будут облагаться налогом и страховыми взносами.

Большое количество приказов за отчетный период на одного работника приравниваются к попытке скрыть истинные доходы и ведут к внеплановой проверке налоговой инспекции.

Руководство, оказывая материальную помощь сотрудникам, основывается на подтверждающих такую необходимость, документах. Документы могут быть предоставлены после получения суммы работником. Например, свидетельство о браке или рождении ребенка. Материальная помощь в таких случаях необходима в канун предстоящего события.

На второе полугодие 2017 года определен порядок существования нескольких видов материальной помощи:

- лимитированная – не облагается налогами, если не превышает предписанную законом сумму. Все, что превышает лимит облагается налогом;

- нелимитированная – не облагается налогами, если необходимость подтверждена соответствующими документами, выдана после уплаты фирмой всех налогов.

Кроме исключений, материальная помощь без налога не должна превышать 4000 рублей за 1 год одному работнику, при предоставлении им подтверждающих необходимость документов. Такой порядок существует долгие годы. В ближайшее время рассмотрению и корректировке не подлежит.

Кроме работников организации материальную помощь могут получить и бывшие работники фирмы. В этом случае стразовые взносы полностью отсутствуют, так как никаких трудовых или гражданско-правовых отношений компания с лицом не имеет.

Когда материальная помощь является вознаграждением за труд?

Когда работник может получить материальную помощь частично облагаемую НДФЛ

Лимит распространяется на материальную помощь в таких ситуациях, как:

- Замужество/женитьба – налогом не облагается сумма менее 4 тыс. руб. единовременно. Сотрудник должен предоставить свидетельство о браке (можно в течение месяца после выхода приказа и получения средств).

- Рождение одного ребенка или более – сумма лимита в 50 тыс. руб. с июля 2017 года может быть выдана в виде материальной помощи каждому родителю на каждого ребенка.

- Сумму в 4 тыс. рублей может получит работающий студент в помощь оплаты обучения, к примеру. Обычно, серьезные компании, заинтересованные в повышении квалификации и профессионализме своих сотрудников, полностью оплачивают все время обучения единовременно, если предприятие издало указ о направлении работника на обучение (повышение квалификации). Такое положение не относится к материальной помощи. Матпомощью может считаться ситуация, когда сам работник оплачивает обучение и пишет заявление с просьбой помочь с возникшей финансовой проблемой, а руководство идет на встречу и выделяет необходимую сумму или, предусмотренный государством лимит в 4 тыс. руб.

В заявлении работника на необходимость материальной помощи, можно указать, чтобы сумму раздробили и выплачивали ежемесячно или в другой временной период.

В этом случае, руководитель в приказе укажет полную сумму материальной помощи и даты, по которым она будет выдаваться в течение определенного периода по частям. В случае, если работник сразу не укажет на такую необходимость, все выплаты, кроме первой, будут облагаться налогом.

Частично облагается налогом и страховыми выплатами сумма, превышающая лимит. Например, если работник Иванов И. И. написал заявление на получение материальной помощи в связи с заключением брака, указав необходимую сумму.

Руководитель, издает приказ, который составляется в произвольной форме. Суть приказа в выдаче Иванову заявленной суммы в размере 25 тыс. руб. налог будет начислен на 21 тыс. руб., так как 4 тыс. руб. – это максимальная налогонеоблагаемая сумма материальной помощи.

Другой пример: Сотрудник Свиридов А. Н. написал заявление о необходимости материальной помощи, в связи с рождением близнецов. Документы, подтверждающие это факт, были приложены к заявлению (свидетельства о рождении или справка из родильного дома, свидетельство о браке).

По действующему с июля 2017 года, порядку за каждого ребенка Свиридову выплатили по 30 тыс. руб. Что не превышает лимит.

Сумма, необходимая на лечение, облагается взносами и налогами, если превышает 4 тыс. руб. Не облагается налогом помощь на лечение сотрудника, если она направлена из чистой прибыли фирмы.

Образец заявления на материальную помощь.

Какая помощь не облагается налогами

Существуют ситуации, когда материальная помощь в размере, устанавливаемом руководством организации, вообще не облагается налогами и взносами:

- Смерть близкого родственника. До настоящего времени близким родственником считались супруг(а), дети, родители. С середины лета 2017 года, близкими родственниками считаются и братья-сестры и другие родственники, проживающие вместе с работником долгое время и (или) находящиеся на его иждивении. Документы подтверждающие этот факт должны быть приложены к заявлению.

- Ликвидация последствий стихийного бедствия. Чтобы заявление имело силу, необходимо получить справку от МЧС России на местах. Факт того, что работник и его семья, имущество пострадали в результате капризов природы, должен быть подтвержден компетентными органами.

- Лечение серьезного заболевания сотрудника или членов его семьи, проживающих с ним – матпомощь, не облагаемая налогом, в этом случае происходит только из прибыли организации, после уплаты всех налогов (чистой прибыли). Сумму определяет руководство. Как составить заявление на материальную помощь в связи с лечением — читайте здесь.

Например, сотрудница Газпромбанка Мамиконова К.С. заболела онкологией. Для лечения ей была необходима сумма в 600 тыс. руб. за каждое посещение клиники в течение года 2 раза.

После прохождения каждого этапа лечения, Мамиконова имела право на отпуск после лечения, который ей предоставляли. Если бы существовало 2 приказа, по которым выдавались по 600 тыс. руб., то вторая сумма облагалась бы всеми налогами.

Как заполняются 6НДФЛ и 2НДФЛ по факту материальной помощи

В справке 2НДФЛ не отражается матпомощь:

- в связи со смертью членов семьи сотрудника;

- стихийным бедствием или другими ЧП;

- по рождению ребенка, если сумма не превышает 50 тыс. руб. каждому родителю на каждого ребенка;

- другая материальная помощь, не превышающая лимит в 4 тыс. руб.

Код дохода – 2762, код вычета – 508, если сумма помощи при рождении ребенка больше лимита в 50 тыс. руб.

Материальная помощь по другим причинам, превышающая лимит в 4 тыс. руб. проходит по коду дохода – 2760, по коду вычета – 503.

Начисление материальной помощи к отпуску налоговыми службами считается премиальными и проводится как налогооблагаемая сумма.

Как заполнить налоговую декларацию 3НДФЛ вы можете прочесть тут.

В бухгалтерских проводках используются:

- Дебет счетов 20, 23, 25, 26, 44, 70, 73, 91;

- Кредит счетов 50, 51, 68, 69, 70,73.

До начала августа 2017 года контрольные соотношения в 6НДФЛ не всегда соблюдались, так как строка 20 минус доходы и дивиденды в своем показателе должна быть больше, чем объект по страховым взносам части Пенсионного фонда, куда включались все выплаты в рамках трудовых правоотношений.

Материальная помощь со стороны компании в сложных жизненных ситуациях не только частично или полностью помогает решить проблему, но поднимает уровень доверия и преданности работника своей организации.

Что такое переплата по НДФЛ и что делать в таком случае вы можете узнать в статье по ссылке.

Ситуация будет решена, последствия события станут забываться, но отношение к сотрудникам принесет свои плоды. Понимать механизм учета и отчетности при оказании единовременной материальной помощи достаточно просто, если следить за указами, письмами и рекомендациями ФНС России и Минфина.

Как осуществляется учет материальной помощи в 1с Бухгалтерия вы можете посмотреть тут:

Источник: https://FBM.ru/bukhgalteriya/nalogooblozhenie/ndfl-s-material-pomoshhi.html

Материальная помощь в 6 ндфл во втором разделе

О том, что положено решившему расстаться с фирмой сотруднику, рассказано в статье «Порядок расчета и выплаты выходного пособия при увольнении».

Отражение в 6-НДФЛ материальной помощи к отпуску Нередко отпускные дополняются материальной помощью.

О такой ежегодной материальной добавке обычно говорится в коллективном договоре или ином внутрифирменном локальном акте. В такой ситуации при оформлении 6-НДФЛ по выплаченным суммам:

- совпадают ставки налога, а также даты выдачи и удержания НДФЛ;

- различаются даты перечисления налога.

Необходимо обратить внимание на следующие даты:

- Фактического получения дохода. Для обеих сумм это будет день выплаты.

- Удержания НДФЛ. Та же дата (по ст. 226 НК РФ налоговый агент обязан удержать НДФЛ при выплате дохода).

- Перечисления налога в бюджет.

Срок перечисления налога В строке 120 «Срок перечисления НДФЛ» указывается дата, не позднее которой НДФЛ с матпомощи должен быть перечислен в бюджет. Это рабочий день, следующий за днем выплаты дохода (абз.

1 п. 6 ст. 226

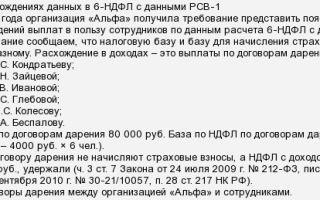

НК РФ, п. 7 ст. 6.1 НК РФ, Письмо ФНС от 16.05.2016 № БС-4-11/[email protected]). Как отразить материальную помощь в 6-НДФЛ Рассмотрим отражение материальной помощи на примере с использованием условных цифровых данных.

Предположим, что других выплат, кроме материальной помощи, в отчетном периоде не было, при этом каждый из видов материальной помощи выплачивался разным работникам. Даты выплаты, фактического получения дохода, удержания и перечисления НДФЛ не указаны для тех видов матпомощи, которые в форме 6-НДФЛ не отражаются.

Для матпомощи, отражаемой в форме 6-НДФЛ и полностью уменьшенной на вычет, дата удержания НДФЛ и срок его перечисления указаны в формате «00.00.0000».

Материальная помощь: как отразить 6 ндфл и есть ли в этом необходимость

Форма 6-НДФЛ Все лица, которые признаются налоговыми агентами (ст. 226, 226.1 НК), начиная с 01.01.

2016 года, обязаны ежеквартально представлять в налоговые органы по месту учета Форму 6-НДФЛ (приказ ФНС № ММВ-7-11/[email protected]).

Расчет составляется нарастающим итогом, причем 1-й раздел формируется нарастающим итогом, а 2-й отражает только те сведения, что соответствуют кварталу периода, за который подаются сведения.

Форма расчета состоит из:

- Титульного листа.

- Раздела 1 «Обобщенные показатели».

- Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Особенности учета материальной помощи в НДФЛ Возможность выдать матпомощь нужно учесть в нормативных актах и документах организации: положении об оплате труда, коллективном договоре и (или) в трудовом договоре с работником.

Как отразить материальную помощь в форме 6-ндфл?

Важно

Объяснение этому простое. Сумма исчисленного налога (строка 040) определяется как разница строк 020 «Сумма начисленного дохода» и 030 «Сумма налоговых вычетов», умноженная на налоговую ставку (строка 010). Это одно из основных равенств, предусмотренных Контрольными соотношениями, и которое анализируется при проведении камеральной проверки Расчета.

Материальная помощь в 6-ндфл: пример заполнения

НК РФ): Скачать форму документации

- показатели начисленных и уплаченных доходов, в том числе финансовой поддержки;

- налоговые льготы;

- рассчитанные и перечисленные налоги;

- прочие данные, используемые при исчислении налога.

Нормативная база, регулирующая вопросы оформления и заполнения формы 6-НДФЛ, включает Налоговый кодекс РФ, приказ ФНС от 14.10.

2015 № ММВ-7-11/[email protected] и множество разъясняющих писем Федеральной налоговой службы по конкретным ситуациям, связанным с формированием указанной отчетной формы.

Среди них письменные разъяснения: Подписывайтесь на нашканал в Яндекс.Дзен! Подписаться на канал

Источник: https://advokat-na-donu.ru/materialnaya-pomoshh-v-6-ndfl-vo-vtorom-razdele/

Фнс сообщила, в каком случае мат. помощь, выплачиваемая при рождении ребёнка, не отражается в расчёте 6-ндфл. новости. все тренинги .ру

Если выплата единовременной матпомощи при рождении ребёнка не превышает 50 тысяч рублей, то работодатель вправе не отражать такой доход в расчёте по форме 6-НДФЛ. Об этом проинформировала ФНС России в письме от 15.12.16 № БС-4-11/24064@.

Как известно, раздел 1 расчёта 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 расчёта за соответствующий период отражаются те операции, которые произведены за последние три месяца этого периода.

По строке 020 «Сумма начисленного дохода» расчёта указывается обобщённая по всем физлицам сумма начисленного дохода нарастающим итогом с начала года.

Строка 030 «Сумма налоговых вычетов» заполняется согласно значениям кодов видов вычетов налогоплательщика, которые утверждены приказом ФНС России от 10.09.15 № ММВ-7-11/387@ (см. «С 29 ноября начнут действовать новые коды доходов и вычетов для справки 2-НДФЛ», «Утверждены новые коды доходов и вычетов, применяемых при заполнении справки 2-НДФЛ»).

Специалисты ФНС напоминают, что единовременная выплата при рождении ребёнка не облагается НДФЛ в пределах 50 тыс. рублей на каждого ребёнка (п. 8 ст. 217 НК РФ).

Соответственно, работодатель вправе не указывать в расчёте 6-НДФЛ выплату матпомощи, если она не превышает 50 тысяч рублей.

В случае, если размер указанного дохода, выплачиваемого в налоговом периоде, превысит указанный лимит, то данный доход подлежит отражению в расчёте, считают авторы письма.

Также чиновники отметили следующее: «если организация, выплачивающая работнику материальную помощь при рождении ребёнка в течение первого года после рождения ребёнка в размере 50 000 рублей, отразила данный доход в расчёте по форме 6-НДФЛ, то организация может отразить такой доход в сведениях по форме 2-НДФЛ».

Оксана Ивановна Баркалова(Новосибирск)В гл. 21 НК внесено несколько точечных поправок:

|

| Виктор Сергеевич Иваницкий(Ижевск)Оптимизация налогов — головная боль для каждого предпринимателя. Один из способов снизить налоговую нагрузку — структурировать деятельность с использованием агентских отношений. В бизнес — сообществе это ещё называют «агентской схемой» или схемой «агент на входе» и «агент на выходе». При этом в качестве… Читать дальше |

| Оксана Ивановна Баркалова(Новосибирск)Учёт при ЕНВД одними категориями налогоплательщиков может вестись на общих основаниях, другими — по упрощённому варианту. А индивидуальные предприниматели от необходимости применения бухгалтерского учёта при ЕНВД и вовсе освобождены.Применение налогового режима в виде ЕНВД имеет свои нюансы. Согласно… Читать дальше |

| Елена Евгеньевна Пинигина(Тольятти)Обязанности организаций и предпринимателей ювелирной отрасли. Если Ваш бизнес связан с оборотом драгоценных металлов и драгоценных камней, значит эта статья для Вас.Обязанности у организаций ювелирной отрасли в сфере исполнения Федерального закона от 07.08.2001 N 115-ФЗ «О противодействии легализации… Читать дальше |

Источник: https://VseTreningi.ru/news/7722/

Налоговики ответили на распространенные вопросы по заполнению 6-НДФЛ | IT-компания Простые решения

3 августа 2017 года

В письме ФНС России от 21.07.17 № БС-4-11/14329@ приводятся разъяснения по самым распространенным вопросам по заполнения 6-НФДЛ. Налоговики уточнили в официальном письме ответы на них, чтобы они больше не вызывали сложностей.

Нет, не нужно. Доходы, не превышающие 4 тысячи рублей, полученные в виде выигрышей и призов, НДФЛ не облагаются (п. 28 ст. 217 НК РФ). В связи с этим налоговый агент вправе не указывать в расчете 6-НДФЛ выплату денежного приза, если его размер не превышает 4 тысяч рублей.

2. Отражается ли в 6-НДФЛ доход в виде матпомощи, выплачиваемой работнику при рождении ребенка в размере 50 000 рублей?

Аналогичный подход действует при выплате матпомощи при рождении ребенка. Единовременная выплата при рождении ребенка не облагается НДФЛ в пределах 50 тыс. рублей на каждого ребенка (п. 8 ст. 217 НК РФ).

Соответственно, работодатель вправе не отражать в расчете 6-НДФЛ выплату матпомощи, если она не превышает 50 тысяч рублей. Напомним, что такие же разъяснения содержатся в письме ФНС от 15.12.16 № БС-4-11/24064@.

3. Когда операция по выплате дохода считается завершенной в целях ее отражения в расчете по форме 6-НДФЛ?

В разделе 2 расчета за соответствующий отчетный период нужно отражать только те операции, которые произведены за последние три месяца этого периода.

Если операция начата в одном отчетном периоде, а завершена в другом отчетном периоде, то она отражается в периоде завершения.

При этом операция считается завершенной в периоде представления, в котором наступает срок перечисления налога в соответствии с пунктом 6 статьи 226 и пунктом 9 статьи 226.1 НК РФ.

Например, при выплате зарплаты за июнь в последний день месяца (30.06.2017) срок перечисления НДФЛ приходится уже на следующий период (3 июля, т.к. 1 и 2 июля — выходные дни). Значит, эта операция должна быть отражена в разделе 2 расчета за девять месяцев 2017 года.

4. Акт сдачи-приемки работ (услуг) по гражданско-правовому договору подписан в марте 2017 года, а вознаграждение физлицу выплачено в апреле 2017 года. В каком периоде нужно отразить данный доход?

Датой фактического получения дохода в виде вознаграждения за выполнение работ (услуг) по гражданско-правовому договору считается день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (подп. 1 п. 1 ст. 223 НК РФ). Таким образом, эта выплата указывается в расчете 6-НДФЛ в том периоде, когда ее получил исполнитель.

Поскольку акт подписан в марте 2017 года, а вознаграждение за оказание услуг по этому договору выплачено в апреле 2017 года, то эта операция отражается в разделах 1 и 2 расчета 6-НДФЛ за полугодие 2017 года.

5. Работник ушел в отпуск с 1 июня 2017 года, а отпускные ему были выплачены 25 мая. Как отразить сумму отпускных в 6-НДФЛ?

Датой фактического получения дохода в виде оплаты отпуска считается день выплаты дохода (подп. 1 п. 1 ст. 223 НК РФ).

Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ).

При выплате работнику дохода в виде отпускных НДФЛ перечисляется не позднее последнего числа месяца, в котором производились такие выплаты.

С учетом изложенного, в описанной ситуации выплата отпускных отражается в разделах 1 и 2 расчета 6-НДФЛ за полугодие 2017 года. При заполнении раздела 2 расчета полугодие выплату отпускных нужно отразить следующим образом:

Источник: https://pro126.ru/news/detail/index.php?ID=703

Комментарии по заполнению формы 6-НДФЛ

Утвержденная с 2016 г. форма 6-НДФЛ предоставляется в территориальные отделения ИФНС налоговыми агентами по подоходному налогу. Расчет составлен по типу декларации. Документ требуется подавать ежеквартально. При внесении данных у многих бухгалтеров вызывает затруднения заполнение раздела 2 формы 6-НДФЛ. Рассмотрим, как отражать сведения в этом листе.

Общая информация о форме 6-НДФЛ

Действующий в 2018 г. бланк утвержден ФНС в Приказе № ММВ-7-11/450@ от 14.10.15 г. Здесь представлен сам отчет, правила его заполнения, а также электронный формат представления данных.

В соответствии с общим порядком отражения информации документ составляется на основе учетных показателей регистров по доходам, начисленным и выданным работодателем физлицам; использованным вычетам; начисленному и удержанному налогу.

Отчет формируется на заданном числе страниц. Нумерация начинается с титула формы путем проставления числа «001». Для каждого показателя отведено отдельное поле. Разрешено заполнять документ как на компьютере, так и на бумажном бланке. При этом не допускается:

- Печать формы с обеих сторон.

- Скрепление страниц степлером.

- Исправление неточностей корректорами.

Все строки расчета должны быть заполнены. Если каких-либо цифровых показателей в заданном периоде у работодателя нет, в таких графах указываются «0».

Если формирование документа выполняется «от руки», разрешены черные, синие или фиолетовые цвета чернил. При этом все показатели вносятся по ОКТМО организации.

Если таких кодов несколько, на каждый из них составляется отдельный отчет. Утверждать достоверность данных вправе:

- Руководитель предприятия.

- ИП или частнопрактикующее лицо.

- Официальный представитель работодателя – требуется нотариальное заверение полномочий.

Далее представлены подробные комментарии по заполнению формы 6-НДФЛ. Отдельно рассмотрен порядок отражения информации в строках разд. 1 и разд. 2. Изучите все особенности, чтобы не допускать ошибок.

Для чего предназначен раздел 1 формы 6-НДФЛ

Типовая форма 6-НДФЛ (форма по КНД 1151099) действует для всех категорий налоговых агентов. Отчитываться обязаны работодатели, даже не осуществляющие расчеты с физлицами. Это обезопасит организацию или ИП от предъявления санкций со стороны налоговых органов.

Раздел 1 предназначен для внесения общих данных по всей организации за заданный период. Сведения приводятся нарастающим итогом и отражают суммы начисленных доходов, использованных вычетов, начисленного, удержанного и не удержанного работодателем налога.

Если компания выдавала физлицам доходы, которые облагаются по разным ставкам подоходного налога, на каждую из них требуется заполнить отдельный разд. 1, за исключением стр. 060-090. Итоговые данные по стр. 060-090 приводятся на первой странице разд. 1.

Порядок указания сведений в строках разд. 1:

- Стр. 010 – применяемая при исчислении НДФЛ ставка в %.

- Стр. 020 – совокупная за весь период сумма начисленных физлицам доходов в руб. и коп.

- Стр. 025 – совокупная за весь период сумма начисленных физлицам дивидендов в руб. и коп.

Величина показателя отражается по этой строке повторно, то есть сумма дивидендов также входит и в стр. 020.

- Стр. 030 – совокупная за весь период сумма использованных при исчислении НДФЛ вычетов, уменьшающих по законодательным нормам облагаемую базу. К таким вычетам относятся стандартные по стат.

218 НК, в размерах для матпомощи по стат. 217 НК, а также прочие. Полный список приведен в Приказе ФНС № ММВ-7-11/387@ от 10.09.15 г.

- Стр. 040 – совокупная за весь период сумма рассчитанного по организации НДФЛ.

- Стр. 045 – совокупная за весь период сумма рассчитанного по организации НДФЛ с дивидендов.

Величина показателя отражается по этой строке повторно, то есть сумма дивидендов также входит и в стр. 040.

- Стр. 050 – совокупная за весь период сумма ФАП (фиксированные авансовые платежи), уплачиваемая иностранцами и уменьшающая облагаемую базу по НДФЛ.

Несмотря на то, что иностранные специалисты обязаны самостоятельно платить такие авансы, работодатель вправе снизить исчисленный в отношении подобных работников НДФЛ на оплаченный ФАП.

- Стр. 060 – число тех физлиц, которые в периоде сдачи формы получили доходы от работодателя.

Если работник был принят, а затем в этом же периоде уволен, такое физлицо отражается как одна единица.

- Стр. 070 – совокупная за весь период сумма удержанного организацией НДФЛ.

- Стр. 080 – совокупная за весь период сумма налога, не удержанного организацией.

Когда составляется форма 6-НДФЛ, строка 080 заполняется при невозможности удержать из доходов гражданина подоходный налог.

- Стр. 090 – совокупная за весь период сумма возвращенного организацией физлицам НДФЛ. Такая операция выполняется по нормам стат. 231 НК при излишнем удержании подоходного налога из доходов персонала.

Для чего предназначен раздел 2 формы 6-НДФЛ

Раздел 2 предназначен для детализации данных по последнему кварталу общего периода (отчетного или налогового). Здесь сведения приводятся в зависимости от дат фактической выдачи физлицам доходов. Соответствующим образом указываются контрольные сроки для удержания налога и перечисления в бюджет.

Порядок указания данных в строках разд. 2:

- Стр. 100 – дата (фактическая) выдачи вознаграждения физлицам.

- Стр. 110 – дата для удержания подоходного налога с выданного физлицам вознаграждения.

- Стр. 120 – законодательно установленный срок для уплаты в бюджет суммы налога с вознаграждения физлицам.

- Стр.

130 – совокупная сумма выданных физлицам доходов, соответствующая приведенной по стр. 100 дате, без вычета величины начисленного подоходного налога. Когда составляется форма 6-НДФЛ, строка 130 заполняется только по данным за последний квартал общего периода.

- Стр.

140 – совокупная сумма удержанного с выданных по факту доходов налога, соответствующая указанной по стр. 110 дате.

Пример заполнения раздела 2 формы 6-НДФЛ

При внесении данных в этот лист необходимо четко понимать, что считается датой фактического получения гражданином дохода. Разберем пример. Предположим, в августе 2018 г. работник получил зарплату 06.08.18 г. в сумме 26000 руб. (за июль).

По таким выплатам датой получения физлицом доходов считается последний календарный день месяца, за который начислены средства (стат. 223 НК). Днем удержания признается день фактических расчетов (п. 4 стат. 226 НК), а сроком уплаты – дата, не позднее следующей рабочей (п. 6 стат. 226 НК). Бухгалтер отразит записи по зарплате за июль в разд. 2 6-НДФЛ за 9 мес. 2018 г. так:

Источник: https://raszp.ru/nalogi/ndfl/zapolnenie-razdela-2-formy-6-ndfl.html/amp/