Как налоговая проверяет расчет по страховым взносам. Расчет по страховым взносам: контрольные соотношения. Сверка отчетов по страховым взносам — что с чем должно сходиться

В 2017 году все плательщики страховых взносов вынуждены привыкать к новым правилам: теперь их администрированием занимаются не сами фонды, а ФСС.

В связи с этим за первый квартал пришлось сдавать не привычные расчеты 4-ФСС и РСВ-1, а новый единый расчет. Он вызвал немало вопросов и проблем, поэтому качественно проверить его перед отправкой просто необходимо.

Для этих целей налоговики разработали и опубликовали контрольные соотношения расчета по страховым взносам 2017.

В этом случае имеются дополнительные поля для марки и модели транспортного средства. Страховая сумма транспортного средства. Выбор полного или частичного шлема. Желание дополнительных покрытий и указать предпочтительный способ оплаты.

В целом, отдельные компании на рынке предлагают разные пакеты с сочетанием рисков, когда речь идет не о полном покрытии риска.

В число основных рисков могут быть: стихийные бедствия, пожары, взрыв, авария, авария, ущерб, причиненный действиями третьих лиц, кража или грабеж.

Онлайн калькуляторы для расчета суммы вашей гражданской ответственности

С помощью электронного калькулятора вы можете выбрать конкретную комбинацию рисков в зависимости от цели транспортного средства и страховой премии. В этом смысле вы должны проверить скидки страховщика, потому что калькулятор сообщает о стандартных условиях.

Проверка гражданской ответственности

Чтобы подтвердить активную ответственность за автомобиль за прошлый период, введите нужную дату. Для более подробной справки задайте только номер кадра.

Федеральная налоговая служба в опубликовала контрольные соотношения по страховым взносам, которые потребуются плательщикам для проверки правильности заполнения нового единого расчета. Его впервые необходимо сдать в ФНС по итогам первого квартала 2017 года. Отчетная форма утверждена .

Отчитываться по страховым взносам нужно не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. В 2017 году сроки сдачи этой формы выглядят так:

В статье 55 того же закона указывается, что для муниципальных автомобилей муниципальный совет определяет размер налога по постановлению в соответствии с мощностью двигателя, скорректированным по коэффициенту в зависимости от года производства. Согласно статье 59, для автомобилей с активными каталитическими преобразователями мощностью двигателя до 74 кВт налог составляет 50%.

Он должен быть достаточным по размеру для покрытия ожидаемого ущерба, возможных колебаний ожидаемой оценки ущерба, страхования и платы за покрытие. Премия имеет несколько компонентов.

Чтобы определить ожидаемый размер ущерба, актуарий Компании выбирает набор критериев, которые, согласно его суждению и статистическим наблюдениям, влияют на величину ожидаемого среднего ущерба по типу страхования.

Обычно это: тип, назначение и другие технические характеристики автомобиля, привычки вождения и возраст владельца, водитель, дальность действия и т.д.

- за I квартал — до 2 мая 2017 года (перенос срока на первый рабочий день);

- за 6 месяцев — до 31 июля 2017 года (перенос срока на первый рабочий день);

- за 9 месяцев — до 30 октября года;

- за 2017 год — до 30 января 2018 года.

Для чего нужны контрольные соотношения

Контрольные соотношения к любой отчетной форме- это метод математической проверки данных, который отражает корректность введенных в отчет сведений путем сопоставления определенных показателей. Данные сопоставляются как внутри самой формы, так и с другими отчетами.

Эти критерии позволяют различать сегменты с относительно однородными характеристиками риска. Чем ближе эти сегменты, тем точнее оценка. Он не отображается пользователю.

В целом, это значительная часть общей премии, зафиксированной в контракте. Страхование, как и любая другая деятельность, связано с расходами: поддержание информационной системы, офисов, сотрудников и других.

Это низкий процент от стоимости, указанной в контракте.

Административные расходы и брутто-премиальные премии составляют валовую премию.

В гражданской ответственности существует также дополнительная форма, гарантирующая права потерпевших сторон через Гарантийный фонд.

Он охватывает требования, предъявляемые потерпевшими сторонами в результате дорожно-транспортных происшествий, когда транспортное средство неизвестно или эксплуатируется без действительной страховки.

Налоговики направили таблицу сравнения показателей формы расчета по страховым взносам в свои территориальные отделения для того, чтобы территориальные ИФНС могли проверить корректность данных, указанных в документах плательщиков.

Сами страхователи могут также использовать разработанные показатели для самопроверки перед сдачей расчета.

Ранее ФНС России уже опубликовала памятку для плательщиков страховых взносов, в которой содержится достаточная информация о порядке их исчисления и уплаты.

Контрольные соотношения в отчете: расчет страховых взносов

Данные для проверки представлены в виде объемной таблицы. В ней содержится более 300 внутренних контрольных соотношений внутри расчета и два междокументных соотношения. В частности, контрольные соотношения 6-НДФЛ и страховых взносов.

Например, первое из них звучит так: «обязательность представления расчета по страховым взносам в случае представления 6-НДФЛ.» Это значит, что все работодатели, которые обязаны отчитывать по 6-НДФЛ, также обязаны отчитаться и по страховым взносам.

Даже если расчет получится нулевым.

- Он служит гарантией претензий застрахованных лиц.

- Взносы по взносам выплачиваются по всем видам страхования.

Сбор взимается с суммы валовой премии. Общая контрактная премия представляет собой сумму валовых премий, административных расходов, взносов в гарантии и фондов социального страхования и налога. Общая премия — это цена, которую вы платите за страхование.

Штрафы за опоздание с расчетом

ЗАКЛЮЧИТЬ АВТО, ВСЕ НЕ БЫЛО УСПЕШНЫМ! Вы определяете премию, которую вы хотите заплатить, исходя из вашего лимита ответственности! В случае частичного ущерба — компенсация выплачивается экспертной оценкой или доверенным сервисом.

В случае полного ущерба компенсация определяется на основе фактического стоимость и выбранный лимит ответственности. Страхование является обязательным для ущерба без безопасного обращения, это гарантирует, что у вас будет полный лимит ответственности независимо от количества событий.

Для автомобилей и легких коммерческих автомобилей до тона. . Как формируется премия за автострахование?

[su_quote]

Полную таблицу с контрольными соотношениями можно скачать внизу данной статьи. Подробнее мы остановимся на ее небольшой части, междокументных соотношениях, для того, чтобы понять, как ей пользоваться. Итак, эти показатели выглядят следующим образом:

| СВ, 6-НДФЛ (в отношении головной организации) | 2.1 | Обязательность представления СВ в случае представления декларации | Направить налогоплательщику требование о представлении отчетности | |

| СВ, 6-НДФЛ (в отношении плательщиков, не имеющих обособленных подраздлений) | 2.2 | ст. 020 р. 1 — ст. 025 р.1 6-НДФЛ >= ст. 030 гр. 1 подр. 1.1 р. 1 СВ | Сумма начисленного дохода налогоплательщика, за исключением сумм начисленного дохода на дивиденды >= суммы выплат и иных вознаграждений, исчисленных в пользу физических лиц | Направить налогоплательщику требование о представлении пояснений |

Что означает первая строка в данной таблице понять не сложно, выше уже об этом шла речь. А вот вторая строка уже содержит реальный сравнительный показатель и на ней нужно остановиться подробнее.

Итак, налоговики говорят нам, что разность строки 20 раздела 1 и строки 25 раздела 1 в декларации 6-НДФЛ должна быть больше или равна данным, которые отражены в строке 30 группы 1 подраздела 1.1 расчета по страховым взносам.

Что же указано в этих полях форм?

На основе лимита и возраста транспортного средства рассчитывается страховая премия. Что происходит с полным ущербом. В случае серьезного краха или другого события, кроме кражи или грабежа, страховщик должен определить текущую стоимость транспортного средства. Меньшая сумма выплачивается между выбранным лимитом ответственности и 70% фактической стоимости автомобиля во время повреждения.

В случае кражи или грабежа меньшая сумма выплачивается между выбранным лимитом ответственности и фактической стоимостью автомобиля во время повреждения. При выплате дополнительной премии это ограничение может быть отменено. Необходимые документы для заключения страховки.

- стр.20 р.1 — это сумма начисленного дохода;

- стр 25 р.1 — это начисленные дивиденды, которые входят в состав суммы дохода.

Очевидно, что раз на сумму дивидендов не начисляются страховые взносы, ее нужно вычесть, чтобы получить облагаемому базу по ним, которая и должна быть указана в стр.030 гр.1 подр.1.1 ЕРСВ. Если данные не совпали, значит плательщик допустил ошибку и ему будет направлено требование о предоставлении пояснений. Но это не единственный вариант.

При выявлении расхождений в документе налоговики могут сразу же составить акт о правонарушении по нормам и привлечь плательщика к ответственности. Если ошибку обнаружит сам плательщик уже после сдачи расчета он может подать уточненную форму.

Лучше, все же, проверить все показатели до момента отправки формы в ФНС, ведь именно для этого и были разработаны проверочные таблицы.

Заполненное предложение с данными владельца и транспортного средства, свидетельство о регистрации транспортного средства, подписанное клиентом письмо-заказчик. Выплаты в январе полны сюрпризов.

Некоторые из них являются старым работодателем, когда они добавляют или платят своим сотрудникам бонусы, которые они забыли до Рождества, другое старое государство в Чешской Республике подлежит регулярным изменениям в налогах. Это уже не так — это все наоборот.

Изменения в налогах и расчетах нетто-зарплаты более чем обычны.

Что проверить перед тем, как заполнить расчет по взносам

Основным изменением является введение так называемой «сверхвальной заработной платы». Многие сотрудники могут казаться слишком абстрактными, потому что они видят зарплату на зарплате, которая по-прежнему беспрецедентна, но она стоит чуть более половины выплат.

Осталось меньше месяца до сдачи нового расчета по страховым взносам за I квартал 2017 года. Напоминаем, что расчет ежеквартальный и подается до 30 числа месяца, наступающего за отчетным периодом. Поскольку 30 апреля приходится на воскресенье, а 1 мая — государственный праздник, расчет подаем не позднее 2 мая 2017 года.

Именно сейчас самое время начать собирать необходимые сведения для нового отчета. Правильно подготовив все данные, вы сведете к минимуму риски обнаружения контролерами расхождений.

Налоговики будут проверять представленные сведения по определенной методике. В целом расчет включает 311 внутренних контрольных точек сопоставления. Но, что важнее, чиновники будут сверять Расчет с показателями из 6-НФДЛ.

Какие именно сведения должны сходиться, разберем в сегодняшнем материале.

Сверхтвердая оплата — это всего лишь некоторая «учетная обработка». Он состоит из суммы валовой заработной платы и социального и медицинского страхования, выплачиваемых работодателем, что составляет 35% от общей заработной платы. Сотрудники будут видеть сумму своего работодателя.

Расчет социального и медицинского страхования ничего не меняет. Основа такая же, как и валовая заработная плата в прошлом году, а часть заработной платы работодателя оплачивается работодателем, а часть, которую он дополнительно оплачивает, также рассчитывается по валовой заработной плате.

При выявлении ошибок, препятствующих принятию налоговиками расчета, чиновники уведомят об этом компанию. После внесения исправлений расчет нужно направить повторно.

В этом случае подать нужно не «корректирующий», а «первичный» расчет, но с исправленными ошибками. На бумажном носителе обновленный «первичный» расчет подается в течение 10 рабочих дней после получения уведомления, а при отправке электронно по ТКС — в течение 5 рабочих дней (п. 7 ст. 431 НК РФ).

Существенным сдвигом является введение премиального потолка в четыре раза выше средней заработной платы за год до этого. При расчете социального и медицинского страхования потолок рассчитывается на ежегодной основе. Так что если у вас есть, например, доход в 500 тысяч. Потолок будет эффективен для вас в течение третьего месяца. Работодатель всегда контролирует потолок.

Платные авансы по социальному и медицинскому страхованию не принимаются между работодателями. В случае смены работы вы снова начинаете с чистого экрана и снова наполняете потолок. Например, если ваша зарплата для первого работодателя через полгода составляла 1 млн. Чешских крон, а для другого вы заработаете 500 тысяч.

Больше сведений о новом расчете в нашем материале «Расчет по страховым взносам ».

Сверка отчетов по страховым взносам — что с чем должно сходиться?

Разберем, какие сведения из других обязательных отчетов будут сверять налоговые инспекторы с данными в РСВ 2017 за I квартал 2017 года.

РСВ 2017 и СЗВ-М

Самое сильное правительство обещало перед выборами «плоский налог» — и равным 15%. После выборов она искала способ выполнить обещание и не разрушить государство. И вот, когда козел ест, и волк остается, это в мире.

Ставка налога составляла 15%. Ключом к успеху является налоговая база. И это супервалютный оклад — сумма валовой заработной платы и социального и медицинского страхования, выплачиваемая работодателем.

Эффективная ставка налога намного выше.

Хорошей новостью для людей с низким и средним доходом является увеличение налоговых льгот. Налоговые отчисления — это суммы, которые уменьшают расчетный налог. Сокращение налогов растет, но только для того, чтобы все налогоплательщики изменили ситуацию. Люди со средним заработком при одинаковой заработной плате получат еще около 20 долларов.

Налоговики сверят строки с 070 по 100 Раздела 3 РСВ 2017 с персонифицированными сведениями о сотрудниках (тем же способом ПФР проверяет данные сотрудника в СЗВ-М ). Инспекторами будут проверяться расхождения в Ф.И.О сотрудников, номерах СНИЛС и при наличии — ИНН. Проверка будет производиться из базы данных автоматизированной информационной системы.

Прицеп появится в следующем году. Примечание: сверхвалютая заработная плата представляет собой сумму валовой заработной платы и медицинского и социального страхования, выплачиваемых работодателем. Расчет в строке 5 упрощен и применяется к заработной плате, соответствующей потолку социального и медицинского страхования.

Конечно, забота о музыкантах не сложна. Однако, заботиться о медицинском страховании — и они обязаны, потому что это долг всех людей. Для застрахованных музыкантов — услуги по возмещению возмещаются.

Огромное преимущество заключается в том, что лечение в учреждениях с контрактами с денежными средствами территориальных пациентов для лечения расходов страхователей обязательного медицинского страхования для лиц, которым был предоставлен семейный врач направление в большинстве случаев первичного амбулаторного, стационарного больного, реабилитационных услуг, необходимых исследований и консультаций бесплатно.

Если будет обнаружена хотя бы одна неточность, расчет не примут. Об этом, как мы уже отметили, налоговики уведомят компанию.

Дополнение к статье:

Источник: https://ptpr.ru/compulsory-insurance/how-the-tax-checks-the-calculation-of-insurance-premiums-calculation-of-insurance-contributions-control-ratios.html

Новые контрольные соотношения в расчете по страховым взносам

Помимо применяемых до сих пор критериев для отказа в приеме, при поступлении расчета в налоговый орган уведомление об отказе будет формироваться также в случае обнаружения ошибок в разделе 3 по каждому физлицу:

- в суммах выплат и иных вознаграждений (графа 210);

- в базе для исчисления страховых взносов в пределах установленной предельной величины (графа 220);

- в сумме исчисленных страховых взносов (графа 240);

- в базе для исчисления страховых взносов по дополнительному тарифу (графа 280);

- в сумме страховых взносов, исчисленных по дополнительному тарифу (графа 290).

Контрольные соотношения

Данные изменения вступили в силу с 01.01.2018 (п. 3 ст. 9 Федерального закона от 27.11.2017 № 335-ФЗ). Соответственно, новые контрольные соотношения, которые опубликованы в письме ФНС от 13.12.

2017 № ГД-4-11/25417@, будут применяться при приеме как расчетов по страховым взносам за 2017 год, так и уточненных расчетов за отчетные периоды 2017 года: I квартал, полугодие, 9 месяцев.

Контрольными соотношениями предусмотрено, что будут проверяться:

- суммы исчисленных страховых взносов на обязательное пенсионное страхование по тарифу (графа 240) за каждый из последних трех месяцев расчетного (отчетного) периода с учетом данных за предыдущие отчетные периоды (исчисление нарастающим итогом с начала года в соответствии с п. 1 ст. 431 НК РФ);

- итоговые суммы «всего за последние 3 месяца расчетного (отчетного) периода» (строки 250, 300);

- суммы нарастающим итогом с начала года на предмет превышения предельной величины базы для исчисления страховых взносов на обязательное пенсионное страхование.

В перечне контрольных соотношений следует обратить внимание на сверку значений в строках подраздела 1.1 приложения 1 к разделу 1 (строки 030, 050 – 051, 061) с суммами по всем разделам 3 (по графам 210, 220, 240).

Такая сверка проводится, когда значение поля 001 приложения 1 раздела 1 соответствует значению строки 200 подраздела 3.2.1 раздела 3.

Например, в приложении 1 с кодом тарифа 02 сумма строки 030 за первый месяц будет сравниваться с общей суммой всех разделов 3 по графе 210 из строк за первый месяц, в которых указана категория застрахованного лица «НР».

Соотношение будет нарушено, если плательщик применяет общий тариф страховых взносов и совмещает разные системы налогообложения (например УСН и ЕНВД), и в расчете будут заполнены два приложения 1 к разделу 1 с разными кодами тарифа (02 и 03, которым соответствует одна категория «НР»). Из этого следует, что таким плательщикам не нужно заполнять два приложения 1, распределяя выплаты пропорционально выручке по УСН и ЕНВД. Такие разъяснения ФНС дает в письме от 28.12.2017 № ГД-4-11/26795@.

Отказано в приеме будет в случае обнаружения отрицательных значений в полях, содержащих данные по выплатам и взносам:

- графы 210, 220, 230, 240 подраздела 3.2.1;

- графы 280, 290 подраздела 3.2.2;

- (строки 050 – 051), строка 061 подраздела 1.1;

- строки 040, 050 подраздела 1.3.1;

- строки 040, 050 подраздела 1.3.2.

Ошибки при подаче двух разделов 3

Помимо ошибок в суммах, причиной отказа в приеме расчета может стать наличие двух разделов 3 с идентичными номерами СНИЛС при полном совпадении ФИО. Порядок подачи уточненных расчетов в данном случае зависит от типа ошибки:

- Если ошибка в первичном расчете была допущена в ФИО и изменения вносятся в имя, отчество и фамилию, в уточненном расчете может быть два раздела 3 с одинаковым СНИЛС.

- Если застрахованные полные тезки по ФИО и при подаче первичного расчета была допущена ошибка в номере СНИЛС, при подаче уточненного расчета допускается два раздела 3 только при разных страховых номерах.

Если уточненный расчет подается с целью исправить реквизиты в подразделе 3.1, кроме случаев с идентичными СНИЛС плюс ФИО, например, ошибки в дате рождения, поле, паспортных данных, то нужно заполнить раздел 3 с номером корректировки больше 0 с сохранением порядкового номера в строке 040 из первичного расчета и указать верные значения в строках 060, 120—180.

Источник: https://kontur.ru/articles/5038

Контрольные соотношения расчета по страховым взносам 2017

Уточнение корректности показателей в отчетной документации осуществляется на основании специального положения, публикуемого службой по налогам и сборам. Контрольные соотношения расчета по страховым взносам в 2017 году прописаны в письме ФНС РФ № БС-4-11/4371 от 13.03.17 г.

Зачем нужны контрольные соотношения по страховым взносам?

Основное, для чего требуются контрольные соотношения — расчет по страховым взносам. В соответствии с установленными проверочными пересечениями сотрудники инспекции и бухгалтеры фирм сверяют правильность подсчетов по выплатам на страхование.

Проверка контрольных соотношений расчета по страховым взносам сотрудниками ФНС заключается в сверке основных данных. Не менее важно соблюсти порядок сдачи отчетности. Так, наиболее значительными считаются следующие критерии:

- Сведения о сотрудниках фирмы – сверяются данные из отчета с теми, что есть в ФНС.

- Итоговые суммы платежей – сверяются данные из подсчетов фирмы со взносами из персонифицированного учета.

- Сроки направления отчетности – сверяется срок предоставления с датой передачи документации для проверки.

Отчетность по страховым выплатам сдается ежеквартально. Передать документы в ФНС требуется до 30-го числа после окончания квартала, за который направляется отчетность.

Также, сотрудники налоговой сравнивают контрольные соотношения в отчете (в расчете страховых взносов) с другой документацией.

По актуальным правилам сверяются контрольные соотношения 6-НДФЛ и страховых взносов. Сотрудников инспекции заинтересует критерий, характеризующий объем всех платежей в пользу сотрудников. Сверяются стр.

030 раздела 1.1 расчета с объемом дохода в стр. 020 раздела 1 в 6-НДФЛ.

[su_quote]

Кроме того, в ФНС смотрят на соотношение текущих страховых выплат с документами прошлых кварталов. Проверяться будет правильность начисления взносов (нарастающим итогом).

Можно дать определение, что контрольные соотношения по страховым взносам – это способ арифметической сверки информации посредством сопоставления показателей, который обеспечивает корректность указанных данных.

В вышеуказанном письме ФНС приведена таблица, которая содержит больше 300 контрольных пунктов. Именно на эти соотношения будет опираться проверяющий при проведении фискальной проверки фирмы.

Как проверить контрольные соотношения расчета по страховым взносам?

Разберемся, что представляют собой контрольные соотношения в отчете «Расчет страховых взносов» и как пользоваться таблицей. В этом документе повсеместно используются специальные обозначения:

- СВ – расчет по страховым взносам (КНД 1151111);

- КРСБ НА – карточка расчетов страхователя;

- 6НДФЛ – подсчет налоговых сумм на доходы физлиц (форма 6-НДФЛ);

- АО – арифметическая ошибка;

- НО и НА – налоговый орган и агент;

- ОПС, ОМС, ОСС – виды страхования (пенсионное, медицинское, социальное);

- ДТ — доптариф;

- ДСО –соцобеспечение, полученное дополнительно;

- оп – отчетный период;

- поп – предыдущий отчетный период;

- онп, тнп – отчетный и текущий налоговые периоды.

Если контрольные соотношения для расчета по страховым взносам не соблюдены

За выявленные несоответствия в документации, которые предусматривают установленные контрольные соотношения расчета по страховым взносам, фирма может быть привлечена к административной ответственности. Самый низкий штраф равен 1000 рублей. Такая сумма предусмотрена, если компания, несмотря на ошибки в документах, произвела платежи своевременно (п.1 ст.119 НК РФ).

Если взносы вы не заплатили, то размер начисленного штрафа будет выше – от 5% до 30% от невыплаченной суммы за каждый месяц просрочки (в том числе и неполный). Штрафом облагается также непредоставление отчета или предоставление неверной информации в нем.

Прежде чем применить штрафные санкции, ФНС уведомит о нарушении посредством электронного или бумажного письма. На исправление отчета или порядка выплаты страховых взносов у компании будет:

- пять дней – если уведомление электронное;

- десять дней – если уведомление на бумаге.

Если фирма проигнорирует требования, то отчетность будет считаться непредоставленной. Размер штрафа в такой ситуации будет равен 5% от объема платежей страховых взносов.

Стоит отметить, что теперь обособленные подразделения контрольные соотношения страховых взносов сверяют самостоятельно, так как с января 2017 года наделены полномочиями по начислению вознаграждений физлицам. Отчетность они сдают тоже отдельно. В связи с этим, фирма не обязана контролировать отчетность своих подразделений — за это штрафных санкций не предусмотрено.

Источник: https://spmag.ru/articles/kontrolnye-sootnosheniya-rascheta-po-strahovym-vznosam-2017

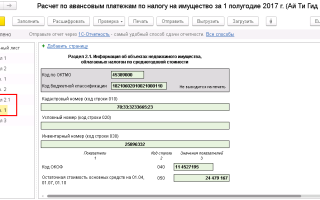

Расчет по страховым взносам: в 1С изменился механизм проверки контрольных соотношений

К отчетной кампании за 1 полугодие 2018 года в программах «1С:Предприятие 8» проверка контрольных соотношений формы Расчета по страховым взносам была в значительной степени доработана в целях учета данных корректировочных расчетов. Рассказываем, что изменилось и зачем.

Что изменилось в механизме проверки контрольных соотношений и зачем

Для простоты предположим, что все разделы Расчета по страховым взносам, кроме Раздела 3 – это один раздел. Назовем его условно первый раздел, а Раздел 3 – третий раздел. В первом разделе Расчета приводятся сводные данные, в третьем разделе – персонифицированные данные по сотрудникам.

Пунктом 1.2 Порядка заполнения Расчета по страховым взносам (приложение № 2 к приказу ФНС России от 10.10.2016 № ММВ-7-11/551@) установлено, что при сдаче корректирующего расчета в первом разделе всегда указываются данные с учетом исправлений, а в третьем разделе представляются не все сведения, а только по тем сотрудникам, по которым были изменения.

Из этого следует важный вывод: выполнить напрямую проверку совпадения данных первого и третьего разделов Расчета можно только в первичном отчете. В корректирующем отчете этого сделать уже нельзя, т.к.

в первом разделе указаны полные данные, а в третьем– только изменения. Поэтому, до недавнего времени, ряд контрольных соотношений в корректировочных отчетах в программах «1С:Предприятия 8» был отключен.

Теперь это ограничение устранено.

Как сравнить первый и третий разделы в корректировочных Расчетах по страховым взносам

Допустим, в первом разделе Расчета один сводный показатель, а в третьем разделе – один персонифицированный (имя) и один — числовой. Итак, подаем первичный отчет за I квартал. У нас три сотрудника: Иванов, Петров и Сидоров, у каждого в третьем разделе по 100 рублей.

Условно первичный расчет можно представить так:

| Отчет | Сотрудник | 1 раздел | 3 раздел |

| Иванов | 100 | ||

| Петров | 100 | ||

| Сидоров | 100 | ||

| 300 | 300 |

Проверяем контрольное соотношение (1 раздел = 3 раздел): 300 = 300, все в порядке (рис. 1).

Рис.1.

Затем подаем корректирующий первый расчет. В нем по Иванову подаем новые данные – 250 рублей (величина страхового взноса увеличилась на 150 рублей) и добавляем еще одного сотрудника — Кузнецова, которого «забыли» подать в первичном расчете (новые данные).

Примечание: в корректировочном отчете в третьем разделе указываются только измененные данные.

Наша корректировка выглядит так:

| Отчет | Сотрудник | 1 раздел | 3 раздел |

| 1 | Иванов | 250 | |

| 1 | Кузнецов | 100 | |

| 1 | 550 | 350 |

Теперь, если мы попытаемся проверить контрольное соотношение, то оно не выполнится (550 не равно 350), хотя мы все сделали правильно. В этом и заключалась проблема: выполнены действия, но нет инструментария контроля их правильности /ошибочности с локализацией ошибки (рис.2).

Рис.2

Далее предположим, что необходимо представить еще один корректирующий второй отчет. Оказалось, что Петров работает в другой организации и его надо «обнулить» (удалить данные по сотруднику и минус страховой взнос — 100 рублей), а вместо него добавить Филиппова (добавить данные нового сотрудника в третий раздел плюс страховой взнос — 150 рублей).

Делаем корректировку:

| Отчет | Сотрудник | 1 раздел | 3 раздел |

| 2 | Петров | ||

| 2 | Филиппов | 150 | |

| 2 | 600 | 150 |

И снова контрольное соотношение не выполняется, и разрыв еще больше. Чтобы проверка выполнилась, надо «собрать» третий раздел по всем сданным отчетам. Из одного первичного отчета и двух корректирующих «соберем» один полный отчет. Он будет выглядеть следующим образом:

| Отчет | Сотрудник | 1 раздел | 3 раздел |

| Сидоров | 100 | ||

| 1 | Иванов | 250 | |

| 1 | Кузнецов | 100 | |

| 2 | Филиппов | 150 | |

| 2 | 600 | 600 |

В таком варианте отчета контрольное соотношение будет выполнено: стало очевидно, что первичный отчет и корректировки соотносятся между собой (рис.3).

Рис.3

Как видно из приведенного примера, чтобы проверить контрольное соотношение в корректировке 2, нам пришлось выполнить сквозную «сборку» третьего раздела по всей цепочке отчетов (первичный + корректировка 1 + корректировка 2). Очевидно, что даже для нашего простейшего отчета это непростая задача. И чем больше данных приходится собирать в один отчет, тем она сложнее.

В этом и заключается суть доработки механизма проверки контрольных соотношений Расчета по страховым взносам: неважно, сколько сотрудников в отчете и сколько корректирующих отчетов было составлено — после каждой корректировки проверка контрольных соотношений сама свяжет все первичные и корректирующие отчеты текущего и прошлых кварталов (в пределах года) и покажет несоответствие в данных.

Проверка контрольных соотношений с учетом данных корректирующих отчетов выводит инструментарий контроля и локализации ошибок на новый уровень. Корректирующие отчеты становятся прозрачными для проверки. Это позволяет не ограничивать представление корректировок и сдавать их столько, сколько реально требуется –их проверка больше не будет доставлять хлопот.

Теперь, когда мы рассмотрели идею сквозной «сборки» третьего раздела на простом примере, полезно сделать некоторые уточнения, которые касаются работы реального алгоритма.

Источник: https://buh.ru/articles/documents/70658/

17:43 КОНТРОЛЬНЫЕ СООТНОШЕНИЯ ФОРМЫ РАСЧЕТА ПО СТРАХОВЫМ ВЗНОСАМ

| ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБАПИСЬМОот 13 декабря 2017 г. N ГД-4-11/25417@О ПРИНЯТИИФЕДЕРАЛЬНОГО ЗАКОНА N 335-ФЗ «О ВНЕСЕНИИ ИЗМЕНЕНИЙ В ЧАСТИПЕРВУЮ И ВТОРУЮ НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИИ ОТДЕЛЬНЫЕ ЗАКОНОДАТЕЛЬНЫЕ АКТЫ РОССИЙСКОЙ ФЕДЕРАЦИИ» |

Федеральная налоговая служба сообщает, что 27.11.2017 принят Федеральный закон N 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (далее — Федеральный закон N 335-ФЗ), который вносит изменения, в том числе и в статью 431 Налогового кодекса Российской Федерации (далее — Кодекс).

В соответствии с пунктом 78 статьи 2 Федерального закона N 335-ФЗ абзац второй пункта 7 статьи 431 Кодекса излагается в новой редакции, расширяющей перечень оснований для признания налоговым органом расчета по страховым взносам непредставленным.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Согласно пункту 3 статьи 9 Федерального закона N 335-ФЗ указанные изменения вступают в силу с 1 января 2018 года.

Начиная с 1 января 2018 г., если в представляемом плательщиком расчете (уточненном расчете) сведения по каждому физическому лицу:

— о сумме выплат и иных вознаграждений в пользу физических лиц,

— о базе для исчисления страховых взносов на обязательное пенсионное страхование в пределах установленной предельной величины,

— о сумме страховых взносов на обязательное пенсионное страхование, исчисленных исходя из базы для исчисления страховых взносов на обязательное пенсионное страхование, не превышающей предельную величину,

— о базе для исчисления страховых взносов на обязательное пенсионное страхование по дополнительному тарифу,

— о сумме страховых взносов на обязательное пенсионное страхование по дополнительному тарифу

за расчетный (отчетный) период и (или) за каждый из последних трех месяцев расчетного (отчетного) периода содержат ошибки, а также если в представляемом плательщиком расчете (уточненном расчете) суммы одноименных показателей по всем физическим лицам не соответствуют этим же показателям в целом по плательщику страховых взносов, и (или) в расчете (уточненном расчете) указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц, то такой расчет (уточненный расчет) считается непредставленным, о чем плательщику не позднее дня, следующего за днем получения расчета (уточненного расчета) в электронной форме (10 дней, следующих за днем получения расчета на бумажном носителе), направляется уведомление.

ФНС России направляет для сведения и использования в работе контрольные соотношения, разработанные в целях применения с 01.01.2018 новой редакции абзаца 2 пункта 7 статьи 431 Кодекса.

Доведите указанное письмо до налоговых органов и плательщиков страховых взносов.

Действительный

государственный советник

Российской Федерации

2 класса

Д.Ю.ГРИГОРЕНКО

Приложение

к письму ФНС России

Источник: https://www.taxru.com/blog/2017-12-15-27765

Новые контрольные соотношения в РСВ с 2018

20 декабря 2017

С января 2018 года будут применяться новые контрольные соотношения как при приеме расчетов по страховым взносам за 2017 год, так и при приеме уточненных расчетов за отчетные периоды 2017 года. Подробности читайте в новости.

27.11.2017 принят Федеральный закон № 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», который вносит изменения, в том числе в статью 431 Налогового кодекса.

Согласно поправкам, внесенным в абзац второй пункта 7 статьи 431 Кодекса, расширен перечень оснований для признания расчета по страховым взносам непредставленным.

Помимо ранее применяемых критериев для отказа в приеме, при поступлении расчета в налоговый орган уведомление об отказе будет формироваться также в случае обнаружения ошибок в разделе 3 по каждому физическому лицу:

- в суммах выплат и иных вознаграждений (гр. 210),

- в базе для исчисления страховых взносов в пределах установленной предельной величины (гр. 220),

- в сумме исчисленных страховых взносов (гр. 240),

- в базе для исчисления страховых взносов по дополнительному тарифу (гр. 280),

- в сумме страховых взносов, исчисленных по дополнительному тарифу (гр.290).

Для реализации этих требований налоговыми органами разработаны новые контрольные соотношения, которые опубликованы в письме ФНС от 13.12.2017 № ГД-4-11/25417@.

Согласно пункту 3 статьи 9 Федерального закона № 335-ФЗ указанные изменения в п. 7 статьи 431 НК РФ вступают в силу с 1 января 2018 года, следовательно, новые контрольные соотношения будут применяться с 01.01.2018 как при приеме расчетов по страховым взносам за 2017 год, так и при приеме уточненных расчетов за отчетные периоды (1 квартал, полугодие, 9 месяцев) 2017 года.

Контрольными соотношениями предусмотрено, что суммы исчисленных страховых взносов на обязательное пенсионное страхование по тарифу (гр.

240) будут проверяться за каждый из последних трех месяцев расчетного (отчетного) периода с учетом данных за предыдущие отчетные периоды (исчисление нарастающим итогом с начала года в соответствии с п. 1 статьи 431 НК РФ).

Будут проверяться итоговые суммы «всего за последние 3 месяца расчетного (отчетного) периода (стр. 250, стр. 300), а также суммы нарастающим итогом с начала года на предмет превышения предельной величины базы для исчисления страховых взносов на ОПС.

В перечне контрольных соотношений следует обратить внимание на сверки значений в строках подраздела 1.1 приложения 1 к разделу 1 (стр. 030, стр. 050-стр. 051, стр.061) с суммами по всем разделам 3 (по гр. 210, гр. 220, гр. 240), которые производятся «по значению поля 001 прил. 1 Р. 1 = значению ст. 200 подр. 3.2.1 Р. 3».

Например, в приложении 1 с кодом тарифа 02 сумма строки 030 за 1 месяц будет сравниваться с общей суммой всех разделов 3 по графе 210 из строк за 1 месяц, в которых указана категория застрахованного лица «НР».

Соотношение будет нарушено, если плательщик применяет общий тариф страховых взносов и совмещает разные системы налогообложения (например, УСН и ЕНВД), и в расчете будут заполнены два приложения 1 к разделу 1 с разными кодами тарифа (02 и 03, которым соответствует одна категория «НР»).

Из этого следует, что таким плательщикам не надо заполнять два приложения 1, распределяя выплаты пропорционально выручке по УСН и ЕНВД.

Отказано в приеме будет в случае обнаружения отрицательных значений в полях, содержащих данные по выплатам и взносам:

- гр. 210, гр. 220, гр. 230, гр. 240 подраздела 3.2.1,

- гр. 280, гр. 290 подраздела 3.2.2,

- (ст. 050 — ст. 051), ст. 061 подраздела 1.1,

- ст. 040, ст. 050 подраздела 1.3.1,

- ст. 040, ст. 050 подраздела 1.3.2.

Помимо ошибок в суммах, причиной отказа в приеме расчета будет служить наличие двух разделов 3 с одинаковыми значениями показателей СНИЛС + ФИО. В уточненном расчете может быть два раздела 3 с одинаковым СНИЛС только в том случае, если изменения вносятся в имя, отчество и фамилию (когда ошибка в первичном расчете была допущена в ФИО).

А с одинаковым ФИО два раздела 3 допускается при разных страховых номерах (исправление СНИЛС в уточненном расчете, полные тёзки по ФИО). Если уточненный расчет подается с целью исправить реквизиты в подразделе 3.

1 кроме СНИЛС+ФИО (например, дата рождения, пол, паспортные данные), то надо заполнить раздела 3 с номером корректировки> 0 с сохранением порядкового номера в строке 040 из первичного расчета и указать верные значения в строках 060, 120-180.

Источник: https://www.kontur-extern.ru/news/2017/12/1622

Контрольные соотношения в расчете по страховым взносам в 2017 году

Посмотрите, как бухгалтеру быстро проверить контрольные соотношения в расчете по страховым взносам в 2017 году, чтобы избежать претензий от налоговой. И какие будут штрафы, если соотношения не выполняются.

Что такое контрольные соотношения расчета по страховым взносам в 2017 году

С 2017 года расчет по страховым взносам на обязательное пенсионное, социальное, медицинское страхование (форма РСВ) проверяет ИФНС. На основании перечисленных в письме от 30.06.17 № БС-4-11/12678@ контрольных соотношений РСВ, налоговая проводит сквозную проверку формы и приложений на предмет выявления арифметических ошибок, а также междокументарную проверку форм.

Как проверить контрольные соотношения в отчете по страховым взносам в 2017 году

Всего ФНС утвердила в виде таблицы более 300 контрольных соотношений показателей расчета по страховым взносам, причем не только внутри расчета, но и между единым расчетом по взносам и формой 6-НДФЛ. Таблица сложна для восприятия и содержит сокращения. Например, обозначения документов:

Срочная новость для всех бухгалтеров: У чиновников новые требования к платежкам: с какими формулировками платежи не пройдут. Подробности читайте в журнале «Российский налоговый курьер».

Наиболее существенные контрольные соотношения, на которые нужно обратить внимание бухгалтеру:

При выявлении расхождений в данных отчет может быть признан не представленным.

Важно! Успейте проверить расчет по страховым взносам. Срок представления отчета – не позднее 30 числа месяца, следующего за отчетным.

Формула сравнения следующая:

| стр. 020 раздела 1 – стр. 025 раздела 1 | >= стр. 030 гр. 1 подраздела 1.1. раздела 1 |

Если у организации имеются обособленные подразделения, то проверять контрольные соотношения бухгалтеру центрального аппарата не нужно, так как с 2017 года они предоставляют отдельные отчеты и должны производить такую проверку самостоятельно.

Самостоятельно сверять строки расчета по контрольным соотношениям из письма ФНС долго, и велика вероятность ошибки.

Чтобы сделать автоматическую проверку до того, как ваш отчет проверят налоговики, загрузите отчет в сервис «Контрольные соотношения для единого расчета по взносам», который разработала редакция журнала «Российский налоговый курьер». Он проверить расчет по методике ФНС за 2 минуты.

Если контрольные соотношения для расчета по страховым взносам не выполняются

Предположим, проверка контрольных соотношений расчета по страховым взносам в 2017 году показала ошибки. Тогда налоговая первоначально направит электронное или бумажное письмо-уведомление о факте нарушения и необходимости исправления в сроки:

Неустранение ошибок в срок грозит для предприятия штрафом в размере от 1000 руб. (минимальный штраф, если страховые взносы оплачены) до 5% от суммы страховых взносов, если расчет будет признан не представленным.

Если по каким-то причинам срок оплаты страховых взносов пропущен, то размер штрафа составит от 5% до 30% от их суммы за каждый полный и/или неполный месяц просрочки.

Источник: https://www.RNK.ru/article/215664-kontrolnye-sootnosheniya-raschete-strahovym-vznosam-2017

Расчет по страховым взносам: контрольные соотношения

Действующая форма расчета, применяемая в 2017 году, утверждена в Приказе № ММВ-7-11/551 от 10.10.16 г. Бланк используется для сдачи отчетности, начиная с 1 кв., в территориальные органы ИФНС. Документ состоит из титульного листа и 3 разделов, в которых отражаются начисленные взносы и персонифицированные сведения по всем застрахованным лицам.

Мало представить отчетность в установленные сроки, необходимо еще и корректно отразить все данные, без расхождений по общим суммам и начислениям по сотрудникам в отдельности.

Оперативно проверить контрольные соотношения расчета по страховым взносам можно с помощью внутридокументных и междокументных показателей, приведенных в Письме № БС-4-11/4371@. Математическая методика также включает перекрестное сравнение данных расчета по страховым взносам и 6-НДФЛ.

Рабочие алгоритмы используют и налоговые инспекторы для выявления допущенных налогоплательщиком ошибок.

Основные контрольные соотношения расчета по страховым взносам

Комментируемое письмо содержит контрольные соотношения в отчете расчет страховых взносов, оформленные в таблицу с указанием следующих данных:

- Используемые формулы по строкам и листам вида отчетности.

- Возможные нарушения при обнаружении ошибок.

- Действия налоговиков при выявлении данного нарушения.

Всего в КС значится 313 контрольных точек, по которым СВ (отчет по страховым взносам) проверяется на корректность заполнения. Методика соотношения расчета и 6-НДФЛ выявляет соотношение общего начисленного дохода физлица за вычетом его доходов в части дивидендов. Формула выглядит так:

- (Строчка 020 разд. 1 6-НДФЛ минус строчка 025 разд. 1 6-НДФЛ) должна быть больше либо равна строчки 030 граф. 1 подразд. 1.1 разд. 1 СВ.

Практическая работа показывает, что установленные соотношения порой выполнить невозможно. К примеру, сотрудник может получать не только зарплату, дивиденды, но и пособия или декретные. В этом случае результат формулы не сойдется с контрольными показателями и потребуется предоставить дополнительные разъяснения налоговикам с указанием обоснования расхождений.

Полная таблица КС размещена в Письме. Налогоплательщикам рекомендуется выполнять хотя бы междокументную проверку, наиболее важную при сдаче отчетности. Первый вид соотношений по междокументным показателям приведен выше, второй выглядит так:

- Представление 6-НДФЛ обязывает компании представлять СВ – нарушение этой нормы влечет необходимость направления налогоплательщику требования о сдаче отчетности.

Среди внутридокументных КС проводится проверка показателей расчета по страхованию. Из таблицы видно, что методика выявляет малейшие ошибки и неточности, поэтому формирование бланка не вручную, а с помощью компьютерных программ позволит максимально правильно заполнить отчет. Особенно, если у работодателя числится расширенный штат работников.

Проверка контрольных соотношений расчета по страховым взносам

Уточним, как проверить единый расчет по страховым взносам через контрольные соотношения из Письма ФНС. Список сокращений, используемых в применяемой методике, приведен в документе. К примеру, это:

- АО – расшифровывается как арифметическая ошибка.

- НА – обозначает налоговый агент.

- ДТ – обозначает доп. тариф.

- ОПС/ОМС/ОСС – обозначает обязательное пенсионное/медицинское/социальное страхование.

- ПОП – обозначает предыдущий отчетный период.

Разберем, что означает следующее КС по 1 разделу СВ:

строчка 030 разд. 1 СВ оп = строчка 030 разд. 1 СВ поп + строчка 031 разд. 1 СВ оп + строчка 032 разд. 1 СВ оп + строчка 033 разд. 1 СВ оп.

В указанной формуле используются сокращения относительно текущего периода (ОП) и прошлого (ПОП). Алгоритм позволяет вычислить общую сумму взносов на страхование ОПС к перечислению в бюджет, исходя из суммы данных по строчке 030 за прошлый период и строчкам 031-033 за текущий квартал.

Если равенство не выполняется, налогоплательщику необходимо проверить сведения за все прошедшие кварталы, чтобы выявить ошибки. Инспектор ФНС вправе направить компании требование о представлении пояснений (внесении уточнений), а в случае выявления фактов нарушения законодательных требований по стат.

100 НК будет составлен акт проверки.

Источник: https://raszp.ru/spravochn/raschet-strakhovym-vznosam.html

Ой! Эта страница не найдена!

Политика конфиденциальности

ОБЩИЕ ПОЛОЖЕНИЯ

Настоящие Положение о политике конфиденциальности (далее — Положение) является официальным документом ООО «Консультант-Юрист», расположенного по адресу: г. Тамбов, ул. Н. Вирты, д.

2а (далее — «Компания»/ «Оператор»), и определяет порядок обработки и защиты информации о физических лицах (далее — Пользователи), пользующихся сервисами, информацией, услугами и продуктом СПС КонсультантПлюс, расположенного сайте www.constmb.ru.

Соблюдение конфиденциальности важно для Компании, ведь целью данной Политики конфиденциальности является обеспечение защиты прав и свобод человека и гражданина при обработке его персональных данных, в том числе защиты прав на неприкосновенность частной жизни, личную и семейную тайну, от несанкционированного доступа и разглашения.

Обработка персональных данных осуществляется нами на законной и справедливой основе, действуя разумно и добросовестно и на основе принципов:

- законности целей и способов обработки персональных данных;

- добросовестности;

- соответствия целей обработки персональных данных целям, заранее определенным и заявленным при сборе персональных данных, а также полномочиям Компании;

- соответствия объема и характера обрабатываемых персональных данных, способов обработки персональных данных целям обработки персональных данных.

Настоящая Политика Конфиденциальности регулирует любой вид обработки персональных данных и информации личного характера (любой информации, позволяющей установить личность, и любой иной информации, связанной с этим) о физических лицах, которые являются потребителями услуг Компании.

В рамках настоящей Политики под персональной информацией Пользователя понимаются:

Персональная информация, которую Пользователь предоставляет о себе самостоятельно при регистрации (создании учетной записи) или в процессе использования Сервисов, включая персональные данные Пользователя. Обязательная для предоставления Сервисов информация помечена специальным образом. Иная информация предоставляется Пользователем на его усмотрение.

Ниже приведены некоторые примеры типов персональных данных, которые Компания может собирать, и как мы можем использовать такую информацию.

- имя и фамилию,

- дату рождения;

- пол,

- семейное положение;

- почтовый адрес;

- номер телефона;

- адрес электронной почты.

СБОР И ОБРАБОТКА ПЕРСОНАЛЬНЫХ ДАННЫХ

Обработка персональных данных пользователей осуществляется с согласия субъекта персональных данных на обработку его персональных данных.

Под персональными данными понимается любая информация, относящаяся к прямо или косвенно определенному или определяемому физическому лицу (субъекту персональных данных) и которая может быть использована для идентификации определенного лица либо связи с ним.

Мы можем запросить у Вас персональные данные в любой момент, когда Вы связываетесь с Компанией разными способами, включая данные предоставляемые при регистрации на сайте, подписании на рассылку новостей и других взаимодействиях с сайтом.

Компания может использовать такие данные в соответствии с настоящей Политикой Конфиденциальности.

Она также может совмещать такую информацию с иной информацией для целей предоставления и улучшения своих продуктов, услуг, информационного наполнения (контента) и коммуникаций.

Пользователь, осуществляя регистрацию на сайте или подписываясь на рассылку, подтверждает, что указанные им при регистрации персональные данные достоверны и принадлежат лично ему, а также выражает согласие с условиями обработки персональных данных без каких-либо оговорок и ограничений.

Согласие Пользователя на обработку персональных данных действует бессрочно с момента осуществления регистрации, и не требует периодического подтверждения.

[su_quote]

Обработка персональных данных Пользователя осуществляется без ограничения срока любым законным способом, в том числе в информационных системах персональных данных с использованием средств автоматизации или без использования таких средств. Обработка персональных данных Пользователей осуществляется в соответствии с Федеральным законом от 27.07.2006 N 152-ФЗ «О персональных данных» .

Какая цель обработки персональных данных

Целью обработки персональных данных является выполнение обязательств Оператора перед Пользователями в отношении использования Сайта и его сервисов.

Регистрация на Персональном информационном портале

Цель обработки персональных данных Пользователя при регистрации на Персональном правовом портале (далее – ППП) — предоставление доступа к персональному личному кабинету Пользователя, позволяющему получать информацию о новостях законодательства, подписываться на рассылку, задавать вопрос по Линии, а также предоставление доступа к иным материалам о продуктах семейства КонсультантПлюс

Подписка на рассылку

Цель обработки персональных данных при подписке Пользователя на рассылку правовой информации – предоставление возможности получения Пользователем новостей законодательства, расписания семинаров, новостей Компании, поздравлений с профессиональными, государственными праздниками и днем рождения и прочей информации….

ХРАНЕНИЕ И ИСПОЛЬЗОВАНИЕ ПЕРСОНАЛЬНОЙ ИНФОРМАЦИИ ПОЛЬЗОВАТЕЛЕЙ И ЕЕ ПЕРЕДАЧИ ТРЕТЬИМ ЛИЦАМ

Как мы используем вашу персональную информацию

Собираемые нами персональные данные позволяют направлять Вам уведомления о новых продуктах, специальных предложениях и различных событиях. Они также помогает нам улучшать наши услуги, контент и коммуникации.

Мы также можем использовать персональную информацию для внутренних целей, таких как: проведение аудита, анализ данных и различных исследований в целях улучшения продуктов и услуг Компании, а также взаимодействие с потребителями.

Если Вы принимаете участие в розыгрыше призов, конкурсе или похожем стимулирующем мероприятии, мы сохраняем за собой право использовать предоставляемые Вами персональные данные для управления такими программами.

Полученные Компанией персональные данные Пользователей могут быть использованы в маркетинговых целях, для приглашения на семинары, проведения опросов по качеству предоставления услуг, для сообщения вам о вашей победе в конкурсе и выигранных вами призах, поздравлении с днем рождения и иными праздниками.

Как аннулировать вашу информацию или внести в нее изменения?

Мы будем посылать вам электронные и текстовые сообщения только в том случае, если вы дадите нам на это свое согласие.

Вы можете в любое время попросить нас изменить или аннулировать ваши персональные данные в некоторых или во всех наших списках для рассылки.

Если Вы не желаете быть включенным в наш список рассылки, Вы можете в любое время отказаться от рассылки путём информирования нас по указанным контактам для обратной связи, а также внесения изменений в настройках вашего профиля на сайте.

При возникновении затруднений при изменении или аннулировании персональных данных, вы можете обратиться по телефону службы поддержки клиентов компании по телефону 8(4752) 45-45-55(Тамбов), или электронной почте office@consultant-urist.ru.

Кроме того, вы также сможете отказаться от подписки на электронные сообщения в один клик – просто перейдите по ссылке в конце письма.

Сайт хранит персональную информацию Пользователей в соответствии с внутренними регламентами конкретных сервисов.

В отношении персональной информации Пользователя сохраняется ее конфиденциальность, кроме случаев добровольного предоставления Пользователем информации о себе для общего доступа неограниченному кругу лиц. При использовании отдельных сервисов Пользователь соглашается с тем, что определенная часть его персональной информации становится общедоступной.

Сайт вправе передать персональную информацию Пользователя третьим лицам в следующих случаях:

- Пользователь выразил согласие на такие действия.

- Передача необходима для использования Пользователем определенного сервиса либо для исполнения определенного соглашения или договора с Пользователем.

- Передача предусмотрена российским или иным применимым законодательством в рамках установленной законодательством процедуры.

В некоторых случаях Компания может предоставлять определенную персональную информацию и данные стратегическим партнерам, которые работают с Компанией для предоставления продуктов и услуг, или тем из них, которые помогают Компании реализовывать продукты и услуги потребителям. Мы предоставляем третьим лицам минимальный объем персональных данных, необходимый только для оказания требуемой услуги или проведения необходимой транзакции.

Персональная информация будет предоставляться Компанией только в целях обеспечения потребителей продуктами и услугами, а также для улучшения этих продуктов и услуг, связанных с ними коммуникаций.

Для использования Ваших персональных данных для любой иной цели мы запросим Ваше Согласие на обработку Ваших персональных данных

Компания принимает необходимые организационные и технические меры для защиты персональной информации Пользователя от неправомерного или случайного доступа, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий третьих лиц.

УНИЧТОЖЕНИЕ ПЕРСОНАЛЬНЫХ ДАННЫХ

Персональные данные пользователя уничтожаются при:

- самостоятельном удалении Пользователем данных со своей персональной страницы с использованием функциональной возможности «удалить аккаунт», доступной Пользователю при помощи настроек профиля;

- удалении Оператором информации, размещаемой Пользователем;

- при отзыве субъектом персональных данных согласия на обработку персональных данных.

Идентификационные файлы (сookies) и иные технологии

Веб-сайт, интерактивные услуги и приложения, сообщения электронной почты и любые иные коммуникации от лица Компании могут использовать идентификационные файлы cookies и иные технологии, такие как: пиксельные ярлыки (pixel tags), веб-маяки (web beacons).

Такие технологии помогают нам лучше понимать поведение пользователей, сообщают нам, какие разделы нашего сайта были посещены пользователями, и измеряют эффективность рекламы и сетевых поисков.

Мы рассматриваем информацию, собираемую файлами cookies и иными технологиями как информацию, не являющуюся персональной.

Как и в случае большинства веб-сайтов, мы собираем некоторую информацию автоматически и храним её в файлах статистики.

Такая информация включает в себя адрес Интернет-протокола (IP-адрес), тип и язык браузера, информацию о поставщике Интернет-услуг, страницы отсылки и выхода, сведения об операционной системе, отметку даты и времени, а также сведения о посещениях.

Мы используем такую информацию для понимания и анализа тенденций, администрирования сайта, изучения поведения пользователей на сайте и сбора демографической информации о нашем основном контингенте пользователей в целом. Компания может использовать такую информацию в своих маркетинговых целях.

Соблюдение вашей конфиденциальности на уровне компании

Для того чтобы убедиться, что Ваши персональные данные находятся в безопасности, мы доводим нормы соблюдения конфиденциальности и безопасности до работников Компании и строго следим за исполнением мер соблюдения конфиденциальности внутри Компании.

[su_quote]

Если у вас возникнут вопросы в отношении Политики Конфиденциальности Компании или обработки данных Компанией, Вы можете связаться с нами по контактам для обратной связи.

Во всем остальном, что не отражено напрямую в Политике Конфиденциальности, Компания обязуется руководствоваться нормами и положениями Федерального закона от 27.07.2006 N 152-ФЗ «О персональных данных»

Посетитель сайта Компании, предоставляющий свои персональные данные и информацию, тем самым соглашается с положениями данной Политики Конфиденциальности.

Компания оставляет за собой право вносить любые изменения в Политику в любое время по своему усмотрению с целью дальнейшего совершенствования системы защиты от несанкционированного доступа к сообщаемым Пользователями персональным данным без согласия Пользователя. Когда мы вносим существенные изменения в Политику Конфиденциальности, на нашем сайте размещается соответствующее уведомление вместе с обновлённой версией Политики Конфиденциальности.

Источник: https://www.constmb.ru/2017/03/24/%D1%84%D0%BD%D1%81-%D0%BD%D0%B0%D0%BF%D1%80%D0%B0%D0%B2%D0%B8%D0%BB%D0%B0-%D0%BA%D0%BE%D0%BD%D1%82%D1%80%D0%BE%D0%BB%D1%8C%D0%BD%D1%8B%D0%B5-%D1%81%D0%BE%D0%BE%D1%82%D0%BD%D0%BE%D1%88%D0%B5%D0%BD/

Adblockdetector