Списание долгов по налогам на землю, имущество и транспорт с населения в 2018 году — Я в курсе

С 1 января 2018 года вступают в силу изменения в НК РФ, предусматривающие списание с обычных граждан долгов по налогу на землю, имущество и транспорт, а также сумм пени и штрафов, начисленных на указанную недоимку. Помимо налоговой амнистии, вводится новый вид вычета по земельному налогу в виде необлагаемых налогом 6 соток земли для льготников, в которые теперь включены пенсионеры.

Налоговая амнистия 2018 года для физических лиц предусматривает освобождение граждан от долгов по налогам на землю, имущество и транспорт, возникшим за периоды до 1 января 2015 года, а также от соответствующих им сумм пени и штрафов, начисленных на данную задолженность.

Кроме этого, по налогу на землю вводится новая льгота, предусматривающая освобождение от налогообложения шести соток земли льготных групп граждан, в которые с 2018 года включены пенсионеры.

Правовой акт, вносящий указанные изменения в НК РФ

Порядок, особенности и сроки проведения амнистии для физических лиц, а также ряд иных существенных изменений в НК РФ, внесены законом от 28.12.2017 № 436-ФЗ.

Важно: официальная дата вступления в силу указанных изменений – 29 декабря 2017 года (дата опубликования в официальном источнике), за исключением тех положений, для которых предусмотрен иной срок вступления в силу.

Основания для введения налоговой амнистии в России

Основанием, положившим начало разработке положений о налоговой амнистии, послужило заявление Президента РФ Владимира Путина о необходимости освобождения граждан от старых долгов по имущественным налогам, сделанное на большой пресс-конференции 14 декабря 2017 года (подробнее в видео):

Примечание: по поручению Президента, законопроект, вносящий соответствующие изменения в НК РФ, был разработан, рассмотрен и утвержден в рекордно короткие сроки – в течение 2 недель.

Кого коснется амнистия

Налоговая амнистия затронет всех физических лиц независимо от размера задолженности и материального положения должника.

Долги по каким платежам будут списаны

Отразим перечень имущественных и иных платежей, долги по которым будут списаны с граждан в 2018 году, в табличном формате.

Таблица № 1. Кто и по каким платежам подпадает под амнистию

| С кого списывают | Какой налог списывается | За какой период списывают |

| Граждане (физические лица) | Транспортный | Долги по налогам списываются за период до 1 января 2015 года, а пени и штрафы за период с начала образования до момента вынесения решения о списании недоимки |

| Земельный | ||

| Налог на имущество |

Рассмотрим более подробно порядок и особенности списания безнадежных долгов с физических лиц.

Особенности налоговой амнистии для граждан

- Списанию подлежит задолженность только по имущественным налогам, а также начисленным на нее пеням и штрафам.

К имущественным налогам физических лиц относятся земельный и транспортный, а также налог на имущество.

Примечание: задолженность по алиментам, госпошлине, НДФЛ от продажи имущества и иным обязательным сборам списанию не подлежит.

- Размер долга, а также материальный статус должника не лишают его права на налоговую амнистию.

Причины, по которым образовался долг, возможность погашения этого долга в будущем и материальное положение должника налоговым органом уточняться не будут.

- Пени и штрафы по налоговой задолженности будут списаны за период до вынесения решения об амнистии.

Это означает, что пени и штрафы будут аннулированы не до 2015 года (как задолженность по налогам), а до даты вынесения решения о списании долга.

- Граждане будут освобождены от необходимости уплаты НДФЛ, образовавшегося из-за неуплаты налога работодателем.

Обязанность гражданина уплатить налог за работодателя возникает в тех случаях, когда последний не может сам исчислить и уплатить сумму налога в бюджет.

- Законом № 436 ФЗ от 28.12.2017 года предусмотрен перечень доходов, списание долгов по которым не подпадает под налоговую амнистию.

Так, в числе прочих в данный список попала з/п, дивиденды, материальная выгода, выигрыши и призы, полученные в конкурсах и играх. Полный перечень доходов, не подлежащих списанию, приведен в п.72 ст. 217 НК РФ.

Кто будет производить списание долгов граждан

Списание долгов по налогам, пеням и штрафам будет производить налоговая инспекция по месту учета физического лица.

Никаких документов и заявлений от гражданина не требуется, аннулирование задолженности будет осуществляться в автоматическом и одностороннем порядке.

Когда будет списана задолженность

Точного срока списания долга конкретного лица законом не предусмотрено, так же, как и не установлена обязанность уведомления гражданина о произошедшем списании.

По всей видимости, гражданину придется самостоятельно обращаться в налоговую по месту учета с целью уточнения данной информации.

Источник: https://ya-v-kurse.ru/info/spisanie-dolgov-po-nalogam-na-zemlyu-imushhestvo-i-transport-s-naseleniya-v-2018-godu/

Минфин внес в кабмин законопроект о налоге на недвижимость физлиц

Он заменит действующие налог на имущество и земельный налог. Планируется, что Госдума рассмотрит законопроект осенью

Минфин России неделю назад внес в правительство законопроект о налоге на недвижимость физлиц, который заменит действующие налог на имущество и земельный налог, пишет газета «Ведомости». Министерство согласовало законопроект с Минэкономразвития. Планируется, что Госдума рассмотрит его осенью, заявил изданию директор департамента Минэкономразвития.

Идея введения единого налога на недвижимость, который заменит земельный налог и налог на имущество, обсуждается с 2000 года. Президент России Дмитрий Медведев в бюджетном послании 2010 года призвал ускорить подготовку к введению этого налога.

Минэкономразвития считает преждевременным вводить налог на недвижимость пока не доработан механизм оценки имущества, заявил в декабре 2012 года глава ведомства Андрей Белоусов.

Премьер-министр 31 января 2013 года сообщил, что регионы РФ с 2014 года получат право перейти к налогообложению недвижимости исходя из кадастровой стоимости.

Замминистра финансов РФ Сергей Шаталов в марте 2013 года объявил, что налог будет вводиться постепенно, по мере готовности муниципалитетов. «На разбег мы даем срок до 1 января 2018 года, — обозначил временные рамки заместитель главы Минфина. — Мы предполагаем, что налог стартует с 1 января 2014 года».

Газета ознакомилась с подготовленным Минфином законопроектом. Он наделяет регионы правом самостоятельно определять ставки, но делать это они смогут в заданных законопроектом рамках.

Ставка для жилых зданий и помещений ограничена 0,1% кадастровой стоимости объекта, для нежилых — до 0,5%.

Для земель под жилье, дачи и сельское хозяйство ставка не должна превышать 0,3% кадастровой стоимости участка, для земель под другие цели — 1,5%.

Новый налог хоть и будет единым, но по-прежнему будет рассчитываться отдельно на землю и на здания, а не с единого объекта, разъясняет сотрудник Минфина. Земельный налог уже берется с кадастровой стоимости земли. Однако налог на имущество рассчитывается по более низкой инвентаризационной стоимости.

Росреестр завершил кадастровую оценку имущества в прошлом году. По расчетам ФНС, в среднем по России при ставке 0,1% налоговая нагрузка составит 1 466 рублей с квартиры. В 2011 году (более свежих данных пока нет) средний платеж составил 686 рублей. В Москве при средней стоимости 1 кв. м около 160 000 рублей за квартиру площадью 55 кв. м придется заплатить 5 600 рублей в год, пишет издание.

Из законопроекта следует, что при расчете налога берется кадастровая стоимость на 1 января, а изменения в течение года не учитываются. В документе говорится, что регионы должны ввести налог на недвижимость до 2018 года, но вправе это делать с 2014 года.

Добавить BFM.ru в ваши источники новостей?

Источник: https://www.bfm.ru/news/225130

Особенности объектов имущественного налога: распространяется ли этот вид налога на землю

Ни для кого не секрет, что, имея в собственности недвижимое имущество (квартиру, комнату, здание и т.п.), необходимо уплачивать за него налог в пользу государства.

Налоговое законодательство довольно часто изменяется, однако неизменным остается обязанность в установленном законом порядке уплачивать налог, касающийся именно недвижимости: это доход на имущество.

Остается непонятным момент, касающийся налогообложения земельных участков. Об этих и других вопросах будет подробно рассказано далее в статье.

Законодательство

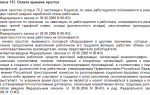

Ранее платежу на имущество физлиц был посвящен специальный закон от 9.12.1991 г. № 2003-1 «О налогах на имущество физических лиц». Но на сегодняшний день данный акт утратил свою силу и стоит руководствоваться только положениями НК РФ и периодически принимаемыми подзаконными актами.

Что такое налог на имущество?

Как видно из названия – это прямой платеж в пользу государства, которым облагается имущество, как движимое, так и недвижимое. Это зависит от самого вида платежа и, следовательно, от субъекта.

Законодательство устанавливает два вида рассматриваемого налога:

- на имущество организаций;

- на имущество физлиц.

Налог на имущество юрлиц относится к числу региональных, поэтому его ставка устанавливается в каждом регионе страны своя, однако она не может превышать границы, определенной НК РФ – 2,2%, а за основу для расчетов берется кадастровая стоимость соответствующего недвижимого объекта.

Налоговая база – это средняя годовая стоимость имущества, содержащегося в законном перечне объектов.

Налоговый период для уплаты организациями – это календарный год, а отчётные периоды – первый квартал, 6 и 9 месяцев.

Имущественный налог, взимаемый с граждан – это, напротив, местный платеж, следовательно, ставки определяются местными органами власти, однако они должны быть в диапазоне ставок, содержащихся в законах на уровне всей страны.

Ставки зависят от общей суммы инвентаризационной стоимости объектов, подлежащих обложению рассматриваемым платежом.

Что облагается этим налогом

Налог на имущество российских юрлиц подлежит уплате для таких видов движимого и недвижимого имущества, которое:

- во временном владении;

- в пользовании;

- в распоряжении;

- в доверительном управлении;

- внесено в совместную деятельность;

- получено по концессионному соглашению;

- учитывается на балансе как объекты основных средств в бухучете.

Затем список объектов сократился, а ставка, наоборот, увеличилась.

Перечень объектов, за которые граждане обязаны платить рассматриваемый налог, можно найти в статье 401 НК РФ, куда включены:

- дом, предназначенный для проживания;

- квартира или комната;

- гараж либо место под машину в гараже;

- недвижимость в виде единого комплекса;

- объект, строительство которого не завершено;

- иные объекты недвижимости.

Что примечательно в данной ситуации: налогообложению подлежит и доля в праве собственности на перечисленные объекты.

Важно также и то, что согласно изменениям в НК РФ в 2016 году, нежилые строения (домики под садоводство и дачи) стали относиться к жилым и за них также нужно платить имущественный налог, начиная с 2015 года.

[su_quote]

Однако, в такой ситуации, граждане могут рассчитывать на получение льготы (если налог считается согласно кадастровой стоимости объекта): то есть 50 кв.м. от площади такого строения могут не облагаться.

Льготы на уплату рассматриваемого налога могут быть предоставлены в отношении квартиры, комнаты, дома, специальных и хозяйственных сооружений, а также гаража/гаражного места.

Кто обязан платить налог на имущество?

Плательщиками налога, распространяющегося на имущество юрлиц, являются все имеющие перечисленное выше имущество российские компании любой формы образования (ООО, АО и т.п.)

Недвижимость индивидуальных предпринимателей (которые применяют УСН) частично облагается данным платежом.

Относительно той недвижимости, которая используется предпринимателями непосредственно в их деятельности, уплата имущественного налога, как физлица, не предусмотрена.

Оплачивать такой платеж, предусмотренный для граждан, обязаны все граждане, которые имеют в своей собственности подлежащие налогообложению объекты недвижимости, при отсутствии специальных льгот, освобождающих от его уплаты.

Это:

- граждане РФ;

- иностранные граждане;

- лица без гражданства.

Кроме того, обязанность платить рассматриваемый налог возлагается и на несовершеннолетних лиц, обладающих соответствующей недвижимостью. Однако фактически в такой ситуации оплату налога осуществляют законные представители граждан, которым еще не исполнилось 18 лет (родители, опекуны).

Однако закон предусматривает несколько категорий граждан, которые могут вовсе не платить имущественный налог.

Вот некоторые из этих групп граждан:

- Герои СССР и РФ и награжденные орденом Славы;

- инвалиды первой и второй группы;

- участники ВОВ;

- граждане, пострадавшие от катастрофы на Чернобыльской АЭС и которому положена

- социальная поддержка;

- военнослужащие и уволенные с военной службы из-за достижения предельного возраста;

- пенсионеры и другие.

Облагается ли налогом на имущество земельный участок?

Ответ на этот вопрос весьма однозначен и в отношении земельных участков юрлиц и в отношении земельных наделов, принадлежащих гражданам и вот почему.

Минфин в своем письме от 08.12.2014г. разъясняет, что земельные участки, принадлежащие организациям, имущественным налогом не облагаются. Кроме того, норма о том, что земельные участки юрлиц, наряду с водными и иными объектами, не относятся к объектам имущественного налога, напрямую указана в п. 1 ч. 4 статьи 374 НК РФ.

Земельные же участки, согласно российскому земельному законодательству, облагаются земельным налогом. Этому посвящена глава 31 НК РФ и такое обязательство распространяет свое действие на все земельные участки, которые располагаются в черте каждого конкретного муниципального образования.

Исходя из вышесказанного, следует отметить такие важные моменты:

Существует два вида имущественного налога: для юридических лиц и для граждан. Это платежи разного уровня бюджета и имеют разные ставки.

Законодательством определены конкретные перечни имущественных объектов, облагающихся имущественным налогом.

Для некоторых групп физлиц возможно получение льготы, что освободит их от уплаты имущественного платежа в пользу государства.

Налог на имущество не распространяется на земельные участки.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Источник: https://zakonguru.com/nedvizhimost/zemelnyj/nalogi/obekty-imushhestvennogo-naloga.html

Путин подписал закон о новом порядке исчисления налога на имущество физических лиц

МОСКВА, 4 августа. /ТАСС/. Президент России Владимир Путин подписал закон, который предусматривает новый порядок исчисления налога на имущество физических лиц, что сократит возросшие в последние годы выплаты граждан. Соответствующий документ опубликован в пятницу на официальном портале правовой информации.

Сейчас при исчислении налога действует коэффициент, который предусматривает ежегодное увеличение на 20% суммы налога, рассчитанного по кадастровой стоимости. То есть в первый год применения кадастровой стоимости для расчета граждане платят налог с коэффициентом 0,2, затем соответственно 0,4, 0,6, 0,8 и только на пятый год выходят на 100%-ную оплату налога.

Но применение такого порядка «привело к существенному увеличению налоговой нагрузки на граждан, прежде всего из-за резкого роста кадастровой стоимости объектов недвижимости», — говорится в пояснительной записке к документу.

Поэтому закон отменяет указанный выше коэффициент, начиная с четвертого года применения кадастровой стоимости для расчета, то есть когда коэффициент — 0,8.

Одновременно вводится новый коэффициент, который ограничит ежегодное увеличение суммы налога на имущество физических лиц по кадастровой стоимости — не более чем на 10%. В 2018 году он начнет действовать в 28 субъектах РФ, где налог исчисляется с коэффициентом 0,6.

Для остальных 36 регионов, где налог на имущество исчисляют по кадастровой стоимости, порядок исчисления в 2018 году не изменится, следует из текста закона.

Компенсации регионам

По данным ФНС России, изменение порядка исчисления налога на имущество физических лиц может привести к недопоступлению в 2018 году в региональные бюджеты около 6 млрд рублей. Для 28 субъектов с выпадающими доходами нужно предусмотреть их компенсацию, заявлял глава комитета Госдумы по бюджету и налогам Андрей Макаров.

Закон также предусматривает возможность пропорционального (в зависимости от количества месяцев в налоговом периоде) определения налоговой базы по налогу на имущество организаций и налогу на имущество физических лиц в случае изменения качественных или количественных характеристик объектов недвижимости в течение налогового периода.

Также перерасчет земельного налога и налога на имущество допускается только в сторону снижения. Сейчас возможно повышение платежей за последние три года.

Если налогоплательщик оспорил кадастровую стоимость и сумел доказать ее ошибочность, то закон предлагает применять измененную кадастровую стоимость не с даты начала спора, а с момента начала применения ошибочной стоимости.

Налоговые льготы и вычеты

Закон также расширяет налоговые льготы для детей-инвалидов и уточняет статус таких объектов недвижимости, как дома, квартиры, комнаты, гаражи и машиноместа для применения в их отношении налоговых преимуществ по налогу на имущество физических лиц (налоговых вычетов и льготных ставок).

Поскольку принятые изменения направлены на улучшение положения плательщиков земельного налога и налога на имущество физических лиц, законом предусматривается придание им обратной силы с 2015 года в отношении налоговых льгот для детей-инвалидов, с 2017 года — в отношении налогообложения «частей жилых домов», «частей квартир», а также гаражей и машиномест, расположенных в объектах недвижимости торгового, офисного и бытового назначения, включенных в соответствующий перечень субъекта РФ.

Источник: https://tass.ru/ekonomika/5428489

Налог на имущество и земельный участок, взаимосвязь между ними

Налог – это обязательный платеж от человека или от предприятия государству. За счет этих платежей функционируют все важнейшие системы страны. Осуществление этих платежей является обязательным, для некоторых граждан существуют льготы. Правовое регулирование этого вопроса отводится Налоговому кодексу РФ.

Налог на имущество

Быть законным обладателем какого-либо имущества – значит иметь право им распоряжаться по своему усмотрению, а также платить за это право государству. Собственно, в этом и заключается суть налога на имущество.

Выплата данного налога юридическими лицами контролируется 30 статьей НК РФ. Сбор производится на уровне регионов. Юридические лица, такие как ОАО, ООО, и т.д.

– выплачивают налог в полном объеме, ИП с упрощенной системой налогообложения облагаются налогом частично. Почти все имущество, принадлежащее предприятию, облагается налогом. За исключением важных культурных памятников, водоемов и т.д.

Сумма налога вычисляется в виде процентов от кадастровой стоимости самого объекта, но не может превышать 2,2% .

В течение года предприятие делает несколько взносов по налогу, а в конце налогового периода происходит полная оплата суммы начисленного налога.

Если платеж не был произведен вовремя, помимо основной суммы налога, будет начислена пеня.

Порядок сбора налога с физических лиц установлен в соответствии со статьей №32 НК РФ. Гражданин, являющийся владельцем квартиры, комнаты, гаража или иных помещений, обязан платить налог за пользование каждым из них. Налогообложение производится на уровне муниципалитета.

Общая стоимость имущества, которое принадлежит одному лицу, и располагается на территории одного муниципального образования, берется за основу в расчете суммы налога на имущество. Органы местного самоуправления сами определяют уровень налога, но не могут начислить более 2%.

Земельный налог

Если вы хотите узнать, как решить именно Вашу проблему — звоните: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64.

Процедура сбора налога на землю не должна противоречить Налоговому кодексу, а именно, главе №31, которая ее непосредственно регулирует. Обязанность к выплате налога налагается на физических и юридических лиц, обладающих правом собственности или неограниченным правом пользования участком земли. Лица, арендующие определенную территорию, Земельным налогом не облагаются.

Существует ли связь в уплате налога за землю и находящуюся на ней постройку

Не смотря на то, что, на первый взгляд, можно уловить связь между этими двумя налогами, на самом деле ее нет. Территория земли и возведенные на ней постройки, находящиеся в собственности одного и того же лица облагаются двумя отдельными налогами, которые регулируются разными статьями Налогового кодекса.

Несмотря на то, что сама постройка, которая является объектом для взимания налогов, не может существовать отдельно от земельного участка, на котором она расположена. Это правило регулируется ст. 38 НК РФ. Она поясняет право на отдельное существование разных элементов собственности, которые должны служить разными объектами налогообложения.

То есть, за участок выплачивается Земельный налог, а за, построенный на нем, дом – налог на имущество.

[su_quote]

Сдача отчетов по выплаченным налогам не входит в обязанности граждан, это задача только юридических лиц. Это должно произойти в отведенные законом сроки, информация о которых зафиксирована в п.2 ст.386 НК РФ.

Источник: https://zakonometr.ru/zemlja/dokumenty/uchastok/zemelnyj-nalog/zemelnyj-nalog-i-na-imushhestvo.html

Новый налог на недвижимость — это узаконенный грабеж россиян?

Путин подписал закон о новом налоге на недвижимость

Президент РФ Владимир Путин подписал федеральный закон, предусматривающий переход до 2020 года к расчету налога на имущество физлиц, исходя из его кадастровой стоимости.

Как сообщается на официальном сайте Кремля, Путин подписал закон:

В соответствии с законом, Налоговый кодекс дополняется отдельной главой о налоге на имущество физлиц, который будет рассчитываться исходя из ее кадастровой стоимости, если в субъекте РФ утверждены результаты определения кадастровой стоимости объектов недвижимого имущества.

Налоговые ставки будут устанавливаться местными органами власти в зависимости от применяемого порядка определения налоговой базы.

Для жилых домов, в том числе недостроенных, жилых помещений, единых недвижимых комплексов, в состав которых входит хотя бы одно жилое помещение, гаражей и машиномест, а также хозстроений, площадь каждого из которых не превышает 50 кв м, расположенных на садовых и дачных земельных участках, ставка налога не должна превышать 0,1%. Однако муниципалитетам предоставляется право уменьшать эту ставку до нуля, либо увеличивать до 0,3%.

Для коммерческой недвижимости (торговые и офисные объекты) и дорогостоящей недвижимости (свыше 300 млн рублей) ставка не должна превышать 2%, для прочей недвижимости — 0,5%.

Действующие льготы по налогу на имущество граждан сохраняются, но устанавливается ограничение по этим льготам по одному объекту каждой категории.

Закон вступит в силу с 1 января 2015 года, но для регионов предусмотрен пятилетний период для перехода к расчету налога на имущество физлиц исходя из ее кадастровой стоимости. Регионы, желающие перейти к новой системе расчета налога уже с 2015 года, должны принять решение об этом до 20 ноября 2014 года.

В переходный период, при расчете налога исходя из кадастровой стоимости, муниципалитет будет применять понижающий коэффициент, чтобы избежать резкого роста суммы налога. В результате, сумма налога ежегодно может возрастать не более чем на 20%.

В случае определения налоговой базы, исходя из инвентаризационной стоимости, сохраняются действующие ставки налога. Для недвижимости стоимостью до 300 млн рублей ставка составит до 0,1%, от 300 млн до 500 млн рублей — от 0,1 до 0,3%, свыше 500 млн рублей — от 0,3 до 2%.

С 2020 года при расчете налога на имущество физлиц по всей стране будет использоваться только кадастровая стоимость.

Эксперты в интервью «Коммерсант-FM» отмечают, что новый расчет налога на имущество повлияет в первую очередь на очень дорогие квартиры. Например, если квартира стоимостью 20 млн рублей, то она будет входить в категорию 0,1% — то есть за нее придется платить 20 тысяч в год. При этом, если эта квартира единственная, то собственник обладает льготой, и из нее будет вычтено еще 20 кв. м.

Если она окажется слишком высокой (до 2%), то такую недвижимость в России перестанут покупать, полагает он.источник

Новый налог на недвижимость станет бременем не для всех

МОСКВА, 20 июл — ПРАЙМ, Наталья Карнова.

Новый налог на имущество физических лиц, рассчитывающийся с 2016 года по новым правилам, может привести к тому, что для многих москвичей собственная квартира станет дорогим удовольствием. Уже в конце этого года платежки неприятно удивят собственников, поскольку налог будет теперь взыскиваться с кадастровой стоимости, а не с оценки БТИ, как было раньше, пишут «Известия».

Далее налог будет увеличиваться постепенно вплоть до 2020 года, когда платить придется по полной. По данным издания со ссылкой на консалтинговую компанию Berkshire Advisory Group, налог на однокомнатную столичную «хрущевку» площадью 30 кв.м.

возле метро «Молодежная» вырастет к 2020 году с 567 рублей до 2838 рублей. Налог на трехкомнатную «сталинку» возле метро «Фрунзенская» (71 кв.м.) вырастет с 9256,36 рубля до 46281,78 рубля. Эти суммы приводятся за вычетом 20 кв м.

на собственника, которые не облагаются налогом.

Однако опрошенные агентством «Прайм» эксперты считают, что для среднего покупателя налоговое бремя вырастет, но не столь значительно.

Если разбить эту сумму по месяцам, то едва ли она станет заметным бременем для бюджета среднестатистического москвича, добавила она.

Кроме того, есть льготные категории граждан, освобожденные от уплаты налога на один объект недвижимости. Закон предусматривает и понижающие коэффициенты: помимо вышеупомянутых 20 кв.м. на одного собственника, налогом не облагаются квартиры, общей площадью не превышающие 20 кв.м., а также комнаты не больше 10 кв.м. и дома не больше 50 кв.м.

Кроме того, можно оспорить кадастровую стоимость, на основе которой определяется размер налога, отмечает замруководителя юридического департамента «НДВ-Недвижимость» Владимир Зимохин.

Юристы поясняют, что в случае необоснованного, как кажется гражданину, завышения кадастровой стоимости следует обратиться к независимому оценщику.

Если нет желания идти сразу в суд, то кадастровую стоимость можно попытаться оспорить в специальной комиссии при Росреестре.

Если там откажут в изменении размера кадастровой стоимости, то уже тогда нужно идти в суд. Обращаться в комиссию не обязательно, для граждан это добровольное решение и можно сразу обращаться в суд.

При этом на практике суды чаще удовлетворяют подобные иски граждан, чем комиссии при Росреестре.

Эксперты также сомневаются в том, что после вступления налога в силу мы будем наблюдать массовый исход малообеспеченных семей на окраины и появление на рынке огромного количества дорогого жилья.

Закон не затронет льготников, собственников с небольшими квартирами, граждан сдающих квартиры, граждан которые могут платить данный налог и граждан, которые заключили договор социального найма жилья, указывает Владимир Зимохин из «НДВ-Недвижимость».

Совсем другое дело – родственники пенсионеров-льготников: для них наследство может стать действительно большим бременем. В зависимости от их собственного уровня доходов, некоторые владельцы дорогостоящего жилья действительно предпочтут переехать на окраины, указывает Мария Литинецкая из «Метриум Групп».

Однако нужно понимать, что население у нас консервативное в отношении смены местожительства, и многие решат остаться в родных районах и платить повышенный налог, сократив расходы на жизнь. В любом случае, резкого изменения ситуации на рынке не ожидается, поскольку повышение налога растянуто на четыре года, заключила она.источник

По теме:

Кудрин проговорился о планах хозяев мировых денег в отношении России: через год вся Россия будет за чертой бедности.

О причинах российского экономического кризиса

Число бедных в России, это только по «официальным» данным выросло до 21,7 млн человек.

Д.А. Медведев: Россиянам придется менять работу, профессию и место жительства.

Мировой банковский фашизм объявил о завершении эры социальных государств!

Мировой банковский фашизм считает нас избыточными на планете Земля. 18+

За какие «исключительные» заслуги и перед кем Дмитрий Медведев наградил Горбачева орденом Андрея Первозванного?

РОССТАТ: ЗА ТРИ МЕСЯЦА 2016 ГОДА ЧИСЛО МАЛОИМУЩИХ В РОССИИ ВЫРОСЛО НА 8 МИЛЛИОНОВ ЧЕЛОВЕК!

ПОЧЕМУ БЕДНЫХ В РОССИИ ГОРАЗДО БОЛЬШЕ, ЧЕМ НАСЧИТАЛ РОССТАТ.

БЕЗРАБОТИЦА ВЫЗЫВАЕТ ПСИХИЧЕСКИЕ РАССТРОЙСТВА

Врач-психиатр обнаружил в России 4,3 миллиона больных шизофренией

Банки получат право взыскивать имущество должников без суда

ВСЕ УЖЕ УКРАДЕНО ДО НАС? Силуанов заявил о невозможности вернуть НПФ замороженные пенсионные накопления

ДВЕНАДЦАТЬ МИФОВ О КАПИТАЛИЗМЕ

ЧУБАЙС: Я НЕНАВИЖУ СОВЕТСКУЮ ВЛАСТЬ.

ЧТО ТАКОЕ СОВЕТСКАЯ ВЛАСТЬ

Сталинская экономика СССР. Сталинское снижение цен. Расширение внутреннего рынка.

(Visited 8 127 times, 2 visits today)

Источник: https://artyushenkooleg.ru/wp-oleg/archives/11808

Налоги в 2018 году

Грядущий 2018 год принесёт с собой ряд изменений в системе налогообложения. Предполагается повсеместное введение одной из концепций развития. Наиболее вероятным направлением считается система «22/22», при которой за счёт повышения косвенных налогов (НДС увеличится с 18% до 22%) будут снижены с 30% до 22% прямые страховые взносы.

Другие возможные варианты – ветки «21/21» или «21/20», при которых налоги в 2018 году разрастутся не качественно, а количественно.

К уже существующим взносам планируется добавить торговый сбор, а также увеличить НДФЛ с 13% до 15%.

Последний вектор развития, «22/20», предполагает следование концепции Торгово-промышленной палаты, при которой льготы будут распространяться только на детские и продовольственные товары. Чего же стоит ожидать конкретнее?

Транспортный налог в 2018 году

К чему готовиться владельцам транспортных средств в следующем году? Кого-то новости могут обрадовать, других же, возможно, расстроят. Всё останется без изменений.

Утвержденный положением федерального закона РФ транспортный налог продолжит выступать обязательной для владельцев автотранспортных средств выплатой, за регулярным взносом которой будут следить региональные властные структуры.

Повышение ставки сбора не планируется, равно как и изменение списка лиц, облагаемых обязательством этот налог выплачивать. Речь идет о владельцах:

- легковых машин;

- вертолетов;

- мотоциклов и мотороллеров;

- снегоходов;

- автобусов разных размеров и габаритов;

- моторных лодок и яхт;

- транспорта на пневматическом и гусеничном ходу.

Рассчитывать на абсолютную отмену транспортного налога, ежегодно приносящего в федеральный бюджет около 146 миллиардов рублей, в условиях кризиса всё же не стоит. Однако в системе появятся некоторые изменения, связанные со сроками внесения платы:

- Юридические лица будут обязаны оплатить взнос до 1 февраля 2018 года и при этом сразу же внести задаток за следующий отчетный период.

- Физические лица должны будут оплатить налоговый счет до 1 декабря, хотя ранее квитанции от хозяев средств передвижения принимались лишь до 1 октября. Это приятная новость для водителей – теперь у них будет достаточно времени для поиска требуемых средств.

Правила системы расчёта остались прежними, а фиксированная ставка налогового сбора для транспорта будет высчитываться так же, как и раньше, исходя из трех факторов:

- год выпуска транспорта;

- длительность его эксплуатации;

- мощность двигателя.

Необходимо уточнить, что коэффициент сбора для каждого региона будет индивидуальным, поэтому жители Москвы не смогут равняться в вопросе транспортного налогообложения на Санкт-Петербург или Краснодар, и наоборот.

Налог на имущество в 2018 году

Изменения будущего года серьёзно затронут категорию недвижимости физических лиц: например, если раньше житель столицы при покупке 2-х комнатной квартиры в центре города выплачивал в казну налог, равный 500 рублям, то по завершении новой реформы эта сумма вырастет до 5000 рублей в год и выше! Связано такое увеличение сбора с тем, что теперь вместо инвентаризационной оценки помещения главным фактором будет выступать кадастровая оценка, максимально приближающая любой недвижимый объект к его рыночной стоимости. Согласно новому закону, размер налога составит 0,1–2% от кадастровой цены, станет неоднородным для собственников разных категорий и типов жилья, будет обновляться в течение 5 лет на основе оценок независимых экспертов. Налог распространится на хозяев:

- недостроенных объектов жилого строительства;

- гаражей, парковочных мест;

- квартир, комнат, прочих жилых помещений;

- комплексов, включающих как минимум 1 жилое помещение;

- бытовых построек площадью до 50 м2, расположенных на участке и предназначенных для проведения садовых и дачных работ.

Собственники также должны будут подавать в налоговые службы достоверные сведения о принадлежащем им имуществе. В случае невыполнения этого предписания или подделки информации владельцам грозят штрафные санкции в виде выплаты 20% от реального налога. Льготы на недвижимость в 2018 году останутся прежними и никаких изменений не претерпят.

Налог на имущество организаций 2018

Юридическим лицам также предстоит ощутить на своих карманах тяжесть кризисного периода: вместе с ценами на обычное жильё повысится и стоимость коммерческих помещений, и плата за аренду.

Хотя на эту тему Министерство финансов пока высказывалось мало, всё же уже сейчас очевидно, что под контроль будет взята методика определения кадастровых стоимостей коммерческой и нежилой собственности. Упорядочиванию подвергнется реестр нежилой недвижимости, обязательным условием станет её максимальное наполнение.

Общие принципы имущественного налогообложения здесь будут такие же, как и для физических лиц. Изменится лишь размер процента и то, что вопрос сохранения льгот в данном случае будет решаться уже индивидуально администрацией каждого региона.

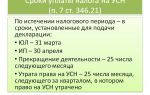

Налоги ИП 2018

Минфин приготовил новшества и для индивидуальных предпринимателей: с 2018 года максимальный доходный лимит для ведущих собственное дело людей, согласно упрощенной системе налогообложения (УСН), будет равен 150 миллионам ежегодно. Этот фиксированный показатель продержится до 2020 года. Ставки налогового сбора остались неизменными, однако сегодня регионы России могут установить сниженные проценты пошлины в индивидуальном порядке.

На пенсионные отчисления каждому индивидуальному предпринимателю за 2018 год придется выплатить чуть более 24000 рублей, а взносы за медицинское страхование составят около 5000 рублей.

При этом на рассмотрении находится законопроект, способный теоретически освободить предпринимателей от отчислений, завязанных на регулярно растущем показателе МРОТ.

Против этой практики сегодня выступает большое количество частников, ведь она оказывается совершенно невыгодна владельцу своего бизнеса.

Налог на землю 2018

В год Желтой Собаки сбор с владельца земли также будет осуществляться исходя из кадастровой стоимости находящейся во владении человека территории, то есть речь снова идет о необходимости установления реальной стоимости земельного надела. Однако практика показывает, что оценка чиновников часто бывает необъективна и завышена, в этом случае налогоплательщик, несогласный со ставкой установленного сбора, может обратиться в суд.

Сумма платежа увеличится на 20% и будет продолжать расти вплоть до 2020 года. Согласно предварительным оценкам специалистов, в ряде регионов поступления в бюджет повысятся в 7-8 раз и тем самым позволят выделять достаточно средств на развитие инфраструктуры городов.

Налог на отдых 2018

С 1 января 2018 года по 31 декабря 2022 года в качестве эксперимента также планируется ввести особый налоговый сбор в 4 курортных зонах:

- в Алтайском крае;

- в Республике Крым;

- в Ставропольском крае;

- в Краснодарском крае.

Курортным налогом будут облагаться приезжающие туристы, причём как россияне, так и иностранные граждане, за исключением традиционных категорий льготников (ветеранов, инвалидов, студентов, лиц младше 18 лет и т.д.).

Предполагается, что размер пошлины составит до 100 рублей в сутки за факт реального пребывания в объекте размещения, причём допускаются принципы сезонности и дифференциации в зависимости от места пребывания отдыхающего в курортном регионе, цели его поездки, значения района и его важности для окружающих муниципальных учреждений.

Налог на прибыль 2018

Акцизные ставки тоже будут расти сильнее. Возможно, главам предприятий придется платить на прибыль налог, повышенный на 15%, причём как минимум половина этого показателя (6–8%) будет направляться прямо в федеральную казну.

Повышение НДФЛ чиновники планируют смягчить компенсаторными введениями – это снижение страховых взносов на 21% и, в целом, сохранение неизменной системы налогообложения в отношении работодателей. Также рассматривается вариант перехода на прогрессивную шкалу ставок НДФЛ в новом году.

Новые налоги в 2018 году

В списке качественно новых для россиян налогов с 2018 года могут появиться:

- НДД – налог на дополнительный доход, который станет заменой НДПИ, или налога на добычу полезных ископаемых. НДД будет связан с обнулением экспортной пошлины на нефтепродукты и нефть, а также с постепенным переходом на систему внутреннего налогообложения;

- налог на труд роботов;

- налог на пенсию (будет взиматься Центробанком с пенсионеров за бюджетные выплаты с помощью системы платежных карт «Мир», за обслуживание которой нужно будет платить 750 рублей ежегодно).

Покроют ли вводимые изменения дефицит бюджета, пока неизвестно. Как бы там ни было, теперь известно, к чему следует готовиться. В этой статье были рассмотрены основные изменения, которые грядут в системе налогов в 2018 году.

Разработка законодательных проектов ещё будет продолжаться и корректироваться. Однако уже сегодня, благодаря данному материалу, можно составить исчерпывающую картину о новых налогах в 2018 году и изменениях уже существующих сборов.

Статьи на тему:

Реформы 2018 года

Чего ждать от налоговой реформы 2018?

Вырастет ли зарплата бюджетников в 2018 году?

Источник: https://v-2018.com/nalogi-v-2018-godu/

Публикации

Дата публикации: 02/05/2012

Минфин обнародовал мнение о налогах на недвижимость и сверхпотребление: ставка будет от 0,05 до 0,3%. Новые предложения Минфина по этим налогам содержатся в проекте основных направлений налоговой политики на 2013-2015 гг.

Налог на недвижимость должен заменить два: на имущество и землю. На первом этапе, с 2013 г., решено брать налог не с инвентаризационной стоимости, как сейчас (ставку определяет муниципалитет в пределах 0,1-2%), а с кадастровой.

[su_quote]

Инвентаризационная стоимость может отличаться от рыночной в 10 и более раз, говорит директор департамента Минэкономразвития Андрей Ивакин, кадастровая больше приближена к рынку.

Завершиться оценка по всей стране должна до конца года.

Ставка налога на недвижимость может составить 0,05%, говорится в проекте налоговых направлений. Муниципалитеты могут получить право увеличивать ее в зависимости от стоимости недвижимости, поясняет директор департамента Минфина Илья Трунин, возможно, повышенная ставка будет применяться ко всей стоимости, возможно, будет прогрессивная шкала.

Сейчас шкала прогрессивная, она давно не пересматривалась и подавляющее большинство населения платит налог по максимальной ставке (верхний порог — 500 000 руб.), замечает замдиректора департамента Минэкономразвития Татьяна Илюшникова, можно сохранить этот подход, обновив шкалу.

Будет введена система вычетов в виде кадастровой стоимости определенного количества квадратных метров — социальных (например, для ветеранов или пенсионеров) и стандартных (для всех), пишет Минфин.

Минэкономразвития в декабре 2010 г. предлагало установить ставку налога в 0,1% и не взимать его с квартиры площадью до 55 кв. м и участка в 6 соток.

Сейчас рассматриваются разные варианты, рассказывает Илюшникова: чтобы для большинства населения нагрузка не увеличилась, стандартный вычет должен быть примерно за 30 кв.

м, а социальные могут быть предоставлены не только собственникам, но и иждивенцам, например несовершеннолетним детям.

По размеру вычетов нет единой позиции, рассказывает Трунин. По его мнению, стандартный вычет не должен предоставляться по очень дорогой недвижимости.

Нужно установить минимум на федеральном уровне и дать муниципалитетам право увеличивать его, рассуждает он.

В любом случае окончательные ставки и размеры стандартных и социальных вычетов можно будет определить только после завершения массовой оценки, говорится в налоговых направлениях.

По максимальной ставке в 0,3% будут платить налог люди, владеющие недвижимостью более чем на 300 млн руб. Как рассказывала «Ведомостям» замруководителя ФНС Светлана Бондарчук, в каждом из 12 регионов, где проведена оценка, не более 600 объектов дороже 300 млн руб.

В столичном регионе заключается примерно 15-20 сделок с жильем, стоящим более $10 млн, в Санкт-Петербурге — 1-2, комментировала управляющий директор агентства «Усадьба» Наталья Кац.

По данным IntermarkSavills, в Москве квартира из топ-100 стоила в I квартале в среднем $11 млн (от $3,4 млн до $30 млн); загородный дом — $25,5 млн (в 2011 г.).

При такой ставке владельцу недвижимости ценой в 300 млн руб. придется платить 900 000 руб. в год.

Владельцы дорогой недвижимости часто не хотят выступать ее официальными собственниками и оформляют ее на офшорные фирмы, говорит партнер Taxadvisor Дмитрий Костальгин, есть и другие способы ухода от этого налога.

Например, продолжает Костальгин, можно долго оспаривать результаты оценки, внести недвижимость в уставный капитал, дробить собственность.

Минфин обещает бороться со схемами: брать налог по ставке 0,3% независимо от того, сколько у объекта совладельцев, юридические они лица или физические. Можно брать повышенный налог как с совокупной стоимости недвижимости, так и с одного объекта, который стоит более 300 млн руб., и тогда платить его будут все собственники, объясняет Трунин.

А схему переоформления недвижимости на юрлиц нужно сделать невыгодной, продолжает он, — например, введя налогообложение недвижимости юрлиц по кадастровой стоимости.

Можно ввести отдельную ставку для жилой недвижимости на балансе юрлиц, если она сдается в аренду или иным способом передается в пользование физлицам, считает Илюшникова. Такие сделки можно оспаривать в суде в связи с получением необоснованной налоговой выгоды, замечает Костальгин.

Все эти ставки не окончательные и будут обсуждаться, говорит пресс-секретарь премьера Дмитрий Песков.

Сохранить как PDF файл

Темы: налог на недвижимость

Обсудить на форуме

Источник: https://sroportal.ru/publications/nalog-na-nedvizhimost-zamenit-nalogi-na-imushhestvo-i-zemlyu/

Путин подписал закон о налоге на имущество физлиц | Точка отсчёта

В настоящее время при исчислении налога действует повышающий коэффициент, предусматривающий постепенное увеличение суммы налога, рассчитанного по кадастровой стоимости, по сравнению с налогом, рассчитанным по инвентаризационной стоимости. Величина такого коэффициента в течение первых пяти лет применения кадастровой стоимости увеличивается ежегодно на 20% (с 0,2 до 1).

«Применение такого порядка исчисления налога на имущество физических лиц привело к существенному увеличению налоговой нагрузки на граждан, прежде всего из-за резкого роста кадастровой стоимости объектов недвижимости», — говорится в пояснительной записке к документу. В связи с этим закон предусматривает отказ от применения указанного выше коэффициента, начиная с исчисления налога за четвертый налоговый период применения кадастровой стоимости (коэффициент 0,8).

Одновременно закон вводит новый коэффициент, ограничивающий ежегодное увеличение суммы налога на имущество физических лиц по кадастровой стоимости 10% для субъектов, на территории которых налог исчисляется с коэффициентом 0,6.

Впервые такой коэффициент будет применяться в 2018 году при исчислении налога за 2017 год на территории 28 субъектов РФ, где порядок расчета налога по кадастровой стоимости действует с 2015 года.

В 36 субъектах, в которых налог за 2017 год исчисляется с коэффициентом 0,2 или 0,4, порядок исчисления в 2018 году не изменится, следует из текста закона.

Компенсации регионам

По данным ФНС России, изменение порядка исчисления налога на имущество физических лиц может привести к недопоступлению в 2018 году в региональные бюджеты около 6 млрд рублей. Для 28 субъектов с выпадающими доходами нужно предусмотреть их компенсацию, заявлял глава комитета Госдумы по бюджету и налогам Андрей Макаров.

Закон также предусматривает возможность пропорционального (в зависимости от количества месяцев в налоговом периоде) определения налоговой базы по налогу на имущество организаций и налогу на имущество физических лиц в случае изменения качественных или количественных характеристик объектов недвижимости в течение налогового периода.

Документ исключает перерасчет сумм земельного налога и налога на имущество физических лиц, уплаченных гражданами ранее, в сторону повышения (сейчас такой перерасчет возможен за три года).

Если же налог исчислялся по ошибочной кадастровой стоимости, которая в последующем была оспорена, предлагается применять измененную кадастровую стоимость не с года подачи заявления об оспаривании, как это происходит сейчас, а с даты начала применения ошибочной стоимости.

Налоговые льготы и вычеты

Закон также расширяет налоговые льготы для детей- инвалидов и уточняет статус таких объектов недвижимости, как дома, квартиры, комнаты, гаражи и машиноместа для применения в их отношении налоговых преимуществ по налогу на имущество физических лиц (налоговых вычетов и льготных ставок).

Поскольку принятые изменения направлены на улучшение положения плательщиков земельного налога и налога на имущество физических лиц, законом предусматривается придание им обратной силы с 2015 года в отношении налоговых льгот для детей-инвалидов, с 2017 года — в отношении налогообложения «частей жилых домов», «частей квартир», а также гаражей и машиномест, расположенных в объектах недвижимости торгового, офисного и бытового назначения, включенных в соответствующий перечень субъекта РФ.

Налог на имущество является местным налогом, доходы от которого получают региональные бюджеты. Россияне должны заплатить его, если в их собственности находятся:

- жилой дом;

- квартира, комната;

- гараж, машино-место;

- единый недвижимый комплекс;

- объект незавершенного строительства;

- здание, строение, сооружение, помещение;

- или доля в общей собственности одного из таких объектов.

Имущество, входящее в состав многоквартирного дома, налогообложению не подлежит. Ставки устанавливают органы местного самоуправления, но они должны оставаться в рамках федерального законодательства.

Как рассчитывается налог?

С 2015 года в России начался переход к расчету налога на имущество по кадастровой, а не инвентаризационной стоимости. За три года реформа стартовала в 64 регионах. Остальные должны ввести новый порядок расчета к 2020 году.

Кадастровая стоимость имущества обычно ближе к рыночной. Она рассчитывается с учетом таких параметров, как:

- расположение объекта;

- сегмент недвижимости;

- площадь;

- год постройки.

Инвентаризационная цена может оказаться гораздо ниже рыночной стоимости. Таким образом, внедрение расчета по кадастровой стоимости нацелено на более справедливое налогообложение.

Сейчас действует повышающий коэффициент, который предусматривает ежегодное увеличение на 20% суммы налога, рассчитанного по кадастровой стоимости.

То есть в первый год применения кадастровой стоимости для расчета граждане платят налог с коэффициентом 0,2, затем соответственно 0,4, 0,6, 0,8 и только на пятый год выходят на 100-процентную оплату налога.

Это было сделано, чтобы предотвратить резкое увеличение платежей для россиян.

Что предложили изменить?

Но из-за резкого роста кадастровой стоимости налоговая нагрузка для многих россиян все равно заметно выросла.

Поэтому авторы поправок предложили отказаться от указанного выше коэффициента и ввести новый коэффициент, который ограничит рост суммы налога — не более чем на 10% в год.

Эту норму применят в 28 регионах, где уже используется коэффициент 0,6. Для остальных регионов схема исчисления налога в этом году останется прежней.

Проект предлагает также расширить налоговые льготы для детей-инвалидов и уточнить статус домов, квартир, комнат, гаражей и машино-мест, чтобы к ним можно было применять налоговые вычеты и льготные ставки.

И раз изменения предполагают улучшение положения налогоплательщиков, то проект придает им обратную силу.

Если налогоплательщик оспорил кадастровую стоимость и доказал ее ошибочность, то проект предлагает применять новую кадастровую стоимость не с даты начала спора, а с момента применения ошибочной стоимости.

[su_quote]

С момента начала реформы в 2015 году комиссии при Росреестре отметили значительный рост числа желающих пересмотреть кадастровую стоимость своего имущества. В 2016 году это число выросло на 85% по сравнению с 2015 годом.

Также перерасчет земельного налога и налога на имущество допускается только в сторону снижения. Сейчас возможно повышение платежей за последние три года.

Каковы возможные последствия поправок?

ФНС прогнозирует недополучение регионами налога на имущество физлиц при принятии проекта. По оценкам службы, местные бюджеты могут недосчитаться в 2018 году около 6 млрд рублей.

«В 28 субъектах, где будут выпадающие доходы, нужно предусмотреть, чтобы они это (компенсацию — прим.

ТАСС) отдельно получали, и мы должны это обязательно предусмотреть», — сказал один из авторов законопроекта руководитель комитета Госдумы по бюджету и налогам Андрей Макаров.

У россиян есть несколько способов узнать кадастровую стоимость своего имущества:

- на сайте Росреестра нужно ввести адрес квартиры или дома и получить государственный кадастровый номер (ГКН). После этого требуется ввести ГКН на сайте Федеральной налоговой службы (ФНС) и узнать кадастровую стоимость жилья;

- граждане могут обратиться напрямую в Росреестр или МФЦ. Если объект есть в кадастре, то ответ предоставляют в течение пяти дней.

Источник: https://skolkozarabativaet.ru/zakony/putin-podpisal-zakon-o-naloge-na-imushhestvo-fizlits/