Автоматизация учета ндс в «1с:бухгалтерии 8.3»

Налог на добавленную стоимость — это один из основных косвенных налогов, который взимается практически со всех видов товаров и услуг и возникает при применении общей системы налогообложения организациями и индивидуальными предпринимателями в РФ. Налоговые ставки в России составляют 18%, 10% или 0% в зависимости от вида реализуемой продукции или услуг.

Расчет НДС надо производить по итогам каждого квартала. Для этого определяют разность двух показателей: «НДС к начислению» и «НДС к вычету» [1]. В соответствия с главой 21 Налогового Кодекса Российской Федерации, плательщики НДС должны сдавать декларацию по налогу ежеквартально. Следует отметить, что с 2016 года декларация сдается только в электронном виде.

Если налогоплательщик в одном налоговом периоде осуществляет облагаемые и не облагаемые НДС операции, то он обязан вести раздельный учет НДС.

Для достоверного и оперативного ведения бухгалтерского и налогового учета во многих организациях используется автоматизированная информационная система «1С: Бухгалтерия 8.3.». В данной программе для расчета НДС изначально необходимо настроить параметры учетной политики на вкладке НДС.

Данная вкладка имеет несколько разделов: «Учет НДС», «Учет расчетов», «Суммовые разницы» и «Без НДС» или «0%». Учет НДС предоставляет возможность настроить следующее:

- Налоговый период. По умолчанию установлено значение «Квартал»;

- Момент определения налоговой базы. По умолчанию установлено значение «По отгрузке»;

- Параметр, определяющий, осуществляет ли организация реализацию без НДС или с НДС 0%;

- Параметр, позволяющий начислять НДС по отгрузке без перехода права собственности.

Учет расчетов позволяет настроить порядок регистрации счетов-фактур на аванс, а также порядок учета расчетов с поставщиками и покупателями.

В разделе Суммовые разницы указываются особенности отражения в учете валютных операций, облагаемых НДС.

Раздел Без НДС или 0% отображается только в том случае, если организация осуществляет операции без НДС или по ставке 0%. В данном разделе можно указать способ расчета НДС: выделяется из выручки или рассчитывается сверху. Также можно настроить параметр Способ отражения в бухгалтерском учете НДС по приобретенным ТМЦ, при их использовании для операций, не облагаемых НДС.

В версии 3.0 также стало возможным указывать в аналитическом учете субконто способ учета НДС (принимается к учету, учитывается в стоимости, блокируется до подтверждения 0%, распределяется). Данное субконто добавлено в 20 документов учетной системы.

То есть при вводе первичных документов бухгалтер выбирает куда отнести НДС по каждому поступлению товаров (работ, услуг). Это позволяет отследить движение входного НДС в любой момент времени[2].

Для более наглядного расчета НДС в программе существует обработка Помощник по учету НДС (рисунок 1). Данная обработка предоставляет возможность проверить необходимые отчеты, а также выполнить регламентные операции.

Рисунок 1. Помощник по учету НДС

В случае, если при проведении авансового отчета счет-фактура отсутствует, сумма НДС автоматические списывается на прочие расходы без уменьшения налоговой базы по налогу на прибыль.

Результатом автоматизации НДС является формирование декларации по НДС в налоговый орган (рисунок 2). С 2015 года декларация включает дополнительные листы: книга продаж (рисунок 3); книга покупок (рисунок 4). Декларация заполняется автоматически при нажатии кнопки «Заполнить».

Также существует возможность проверки декларации с помощью пунктов «Проверить контрольное соотношение» и «Проверить выгрузку». При необходимости, любую сумму декларации можно рассмотреть более подробно, выбрав ячейку с необходимым значением и нажав на кнопку «Расшифровать».

Рисунок 2. Декларация по НДС

Рисунок 3. Книга продаж

Рисунок 4. Книга покупок

Проанализировав возможности «1С: Бухгалтерии 8.3» отметим, что учет НДС становится достаточно прозрачным и упрощает работу бухгалтера. Поэтому данная программа пользуется большой популярностью среди организаций на территории РФ.

Список литературы:

Источник: https://sibac.info/node/65535?set_science=1

Как платить НДС по новым правилам: обзор ситуаций

Добрый день, уважаемые коллеги.

То, о чем я напишу в этой статье, большинства из вас пока не касается. Учитывая, что этот эксперимент собираются распространить на все отрасли экономики, я предполагаю, что очень скоро это коснется всех.

Первое, что вам нужно знать: все вещи, о которых я напишу, даны в №335-ФЗ от 27.11.2017г. Коллеги, закон написан невероятно мутно: больше 120 страниц абсолютно неперевариваемого текста.

Второй документ, в котором разъясняются нормы по НДС, исходя из №335-ФЗ, закона, – это Письмо ФНС России от 16 января 2018 года. № СД-4-3/480@ «О порядке применения НДС налоговыми агентами, указанными в пункте 8 статьи 161 НК РФ». Письмо написано мутно.

На эту минуту в интернете нет ни одного внятного разъяснения. Сидят консультанты с умными лицами и цитируют это Письмо, цитируют №335-ФЗ и не могут ответить ни на один вопрос. Я с этими вопросами тоже очень сильно тупил, и мы долго с моими консультантами разбирались в этом вопросе.

Вот, к чему мы пришли.

Итак, разберем на примере лома. Подчеркиваю, скоро на это перейдут все отрасли промышленности. Есть продавец лома черных и цветных металлов. Этот продавец не платит НДС: он работает по статье 145 НК РФ и освобожден от НДС, либо этот продавец работает на ЕСХН в соответствии с главой 26.1 НК РФ, либо продавец работает на «упрощенке» (глава 26.

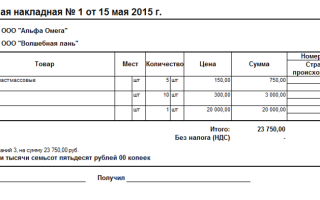

2 НК РФ). Либо продавец – это магазин на ЕНВД, который продает металлом. Может быть, этот продавец – ИП на патентной системе налогообложения (глава 26.5 НК РФ). В общем, этот продавец реализует лом компании №2, работающей на ОСН, и продает лом за 1 000 рублей без НДС. В этом случае, в договоре, в накладных и прочих документах мы пишем «без налога (НДС)».

Дальше эта компания на ОСН собрала много-много металлолома и продает этот металлолом заводу, который затем его перерабатывает. Этот завод платит 1 800 рублей, но НДС сюда не входит. НДС 18% берется сверху 1 800 рублей и составит 324 рубля.

Этот НДС рассчитывается расчетным путем, и при расчете расчетным путем в бухгалтерских документах будет написано «НДС к уплате 324 рубля». Но по новым правилам весь НДС ставится к вычету, и в результате платеж государству равняется нулю.

Поставщик металлолома, работающий на «классике», выставляет счет-фактуру заводу и в счет-фактуре пишет точную формулировку «НДС исчисляется налоговым агентом». При наличии этой формулировки вопросов к этой компании не будет.

Я опускаю много деталей, что на самом деле правильно: 1 800 прибавить 324, и рассчитать этот налог по ставке 18/118. Поверьте, я идиотом себя не считаю: у меня достаточно приличный коэффициент интеллекта. Но мы башку сломали, разбираясь и вырисовывая эти вещи. Так мутно написано, что просто караул!

Второй вариант. Если фирма №1 потеряет право на «упрощенку», тогда в качестве наказания со всей реализации она восстановит весь налог на добавленную стоимость и заплатит его в бюджет.

Третий случай. Продавец работает в соответствии со статьей 145 НК РФ или главой 26.1 НК РФ, или главой 26.2 НК РФ или главой 26.

5 НК РФ и продает металлолом физлицу, который не является ИП. В этом случае лицо, не являющееся ИП, не выступает налоговым агентом и деньги платит без НДС, счет-фактура физлицу не выставляется.

Четвертый случай. Продавец работает на классической системе налогообложения. Эта компания на ОСН продает лом за 1 000 рублей физическому лицу, не являющемуся ИП. В этом случае физлицо не может быть налоговым агентом.

В этом случае происходит следующее: компания на «классике», получая деньги за проданный лом, выбивает чек контрольно-кассовой машины с выделенным НДС на сумму 180 рублей из 1 000.

Эти 180 рублей компания на «классике» должна отдать в бюджет, если лом продает физическому лицу.

Если компания на «классике», продала лом за 500 рублей компании на «классике», тогда получатель этих 500 рублей НДС не платит. Тогда покупатель, выступая налоговым агентом, рассчитывает НДС в сумме 90 рублей к уплате.

Но этот НДС он не платит в бюджет, он эти 90 рублей мгновенно в конце налогового периода ставит к вычету. Таким образом, по этой операции, НДС составит ноль.

Если же, компания на ОСН продает лом фирме, которая работает на УСН, тогда упрощенец является налоговым агентом, и у него возникает НДС.

Пятый случай – самый распространенный. Металлолом собирают у физических лиц, и физические лица являются поставщиками этого металлолома. Физлица являются продавцами, а покупатели – ООО или ИП на классической системе налогообложения.

Теперь, если продавцами являются физики, не являющиеся индивидуальными предпринимателями, то обязательно составлять договор: без договора компанию накажут. В договоре указывать, что этот металлолом продается компании на «классике» с отметкой «без налога (НДС)».

В этом Письме ФНС написано следующее: пока не внесены изменения в Постановление Правительства Российской Федерации от 26.12.2011 №1137 и соответствующие приказы ФНС, действуют, в том числе, это Письмо. Поэтому те формулировки, которые я вам даю, должны в точности соблюдаться.

Во всех накладных на прием этого металлолома, во всех документах и в договоре должен стоять штемпель с отметкой «Без налога (НДС)».

Шестая ситуация. Компания на «классике» является продавцом лома или шкур, а покупателем является ООО либо ИП на «упрощенке». В этом случае, если поставщиком является компания на ОСН, то фирма на УСН будет налоговым агентом. Упрощенец не является плательщиком НДС, но он, заплатив 1 000 рублей, отдаст в бюджет 180 рублей налога на добавленную стоимость.

На самом деле правильно, и правильно считать по НК РФ так: 1180х18/118. Есть еще дополнительная, более развернутая формула. Смотрите, что интересно? Упрощенец заплатил налог на добавленную стоимость Родине, а к вычету его поставить не может, потому что он работает на УСН.

Если он работает на упрощенке 6%, тогда вообще караул! Но, если он работает на упрощенке 15% (доходы минус расходы), тогда эти 180 рублей, заплаченные государству, он поставит на затраты на основании пп.5 п.1 ст.346.16 НК РФ. То есть, покупатель на «упрощенке» 15% НДС, заплаченный государству, поставит на затраты.

Но если он работает на «упрощенке» 6%, тогда это просто деньги, подаренные государству. При этом от поставщика лома мы получим счет-фактуру, где будет написано следующее «НДС исчисляется налоговым агентом».

Седьмой случай. Лом продается агентом. Еще запутаннее… Принципал – поставщик металлолома. Он передал металлолом агенту ИП на «упрощенке» 6% и сказал ему: «Агент, продай мой металлолом». Агент на УСН 6% продает металлолом заводу. В этом случае, завод будет являться налоговым агентом.

Завод перечисляет ИП 1000 рублей, а ИП выставляет счет-фактуру с отметкой «НДС исчисляется налоговым агентом». При этом бухгалтер завода исчисляет НДС к уплате 180 рублей и сразу ставит эти 180 рублей к вычету. По факту НДС у завода будет равен нулю.

Я понимаю, что у вас крыша начинает ехать… Еще раз: исчисляет главбух НДС к уплате 180 в конце налогового периода и тут же ставит к вычету, НДС равен нулю. Дальше агент отчитывается перед принципалом, и принципал перевыставляет счета-фактуры.

И опять штемпель «НДС исчисляется налоговым агентом», а налоговым агентом является не агент, который является агентом принципала. А агентом, налоговым агентом, является завод. Понимаете? Это разные понятия «агент» и «налоговый агент». Цепочка замкнулась.

Дальше, ребята. Вы спросите: «Так компания на «классике» работает с НДС. Она получила 1000 рублей, должна же она НДС заплатить?» Нет, не должна. Она теперь не является плательщиком налога на добавленную стоимость по этим операциям.

НДС за нее должен был заплатить завод, но завод НДС не платит, у него НДС равен нулю, потому что он поставил НДС к уплате и сразу же его вычел. Все по нулям.

Я на секунду остановлюсь… Если вы посмотрите по новым правилам логику, новую логику уплаты налога на добавленную стоимость в цепочке, состоящей из любого количества фирм, работающих на классике, НДС в бюджет будет равен нулю.

Фирма №1 работает на ОСН, фирма №2 работает на ОСН, фирма №3 работает на ОСН, фирма №4 работает на ОСН и т.д. Фирма №1 продает металлолом фирме №2. Фирма №2 платит 1 000 рублей, счета-фактура с отметкой «НДС уплачивается налоговым агентом».

Фирма №2 исчисляет НДС 180 рублей к уплате и тут же ставит к вычету 180 рублей. НДС у этой компании в конце квартала будет ноль.

Затем фирма №2 продает металлолом фирме №3 уже за 2 000 рублей, получает 2 000 рублей, счета-фактуры со штемпелем «НДС исчисляется налоговым агентом»… И так далее по цепочке. В результате государство получает ноль.

Пока это происходит между компаниями на «классике» государство не получает ни копейки НДС. Да, да, да, да… НДС теперь платится конечным потребителем. Если конечный потребитель – «физик» или ИП на УСН…НДС теперь платят те, кто работает без НДС.

Подходим к концовке. Фирма №4 произвела из этого металлолома автомобиль и продала его за 10 000 рублей. Что ж, теперь эта фирма продала автомобиль физику. Теперь компания на «классике», получив от физика 10 000 рублей, пробьет чек контрольно-кассовой машины и наконец-то выступит налоговым агентом, то есть заплатит НДС. Вот так это теперь выглядит.

Восьмой случай. Через агента закупается лом. Т.е. в седьмой ситуации мы через агента лом продавали, а теперь мы его покупаем. Итак, принципал ООО (ОСН) поручает ИП (УСН 6%) купить металлолом у физического лица, так это обычно и происходит.

Компания на «классике» дает ИП 1 000 рублей и говорит: «Купи мне металлолом на 1 000 рублей». ИП на упрощенке 6% платит 1 000 рублей налом физическому лицу, и физлицо поставляет металлолом. С физлицом оформляется договор, документы с отметкой «Без налогов (НДС)».

ИП не выступает налоговым агентом по уплате НДС, потому что продавец работает без НДС. Дальше компания на «классике» покупает металлолом у упрощенца и тоже не выступает налоговым агентом. ИП опять пишет бумажки с отметкой «Без НДС». Дальше.

Теперь владельцем этого металлолома стала компания на «классике», и она поставляет металлолом на завод, завод платит рубли. Теперь уже наша компания на «классике» – принципал выставляет заводу счет-фактуру с отметкой «НДС исчисляется налоговым агентом».

Завод исчислил НДС в сумме 360 рублей к уплате и тут же его поставил к вычету, в результате НДС равен нулю. Дальше завод произвел автомобиль и продал его физлицу за 3 000 рублей. Теперь, получив 3 000 рублей, завод с этих 3 000 исчисляет полный НДС и отдает в бюджет. Завод отдает в бюджет, потому что он продал автомобиль покупателю без НДС.

Последний случай – случай №9. Две компании на «классике». Компания №1 продает металлолом за 100 рублей, НДС 18 рублей компании №2. Компания №2 выступает налоговым агентом.

Компания №1 выставляет счет-фактуру с отметкой «НДС исчисляется налоговым агентом». Налоговым агентом является компаний №2. Бухгалтер исчислил НДС к уплате 18 рублей и сразу же поставил 18 рублей к вычету.

В результате НДС к уплате равен нулю.

Обзор закончен.

ЗАПИСАТЬСЯ НА СЕМИНАР В МОСКВЕ 17-18 АПРЕЛЯ

Источник: https://turov.pro/kak-platit-nds-po-novyim-pravilam-obzor-situatsiy-c/

Как теперь исправлять ошибки в декларации по НДС

По опыту коллег, отчитаться без ошибок за предыдущие кварталы смогли немногие. Поэтому компании вносили исправления в книги продаж и покупок и подавали «уточненки». Новую декларацию по НДС надо уточнять по особым правилам, и у коллег возникла с этим масса вопросов. Ответы на них в этой статье.

Две отчетные кампании по НДС показали, что при сдаче новой отчетности не все прошло гладко. И компании вынуждены были сдавать уточненки. Мелкие недочеты в декларации можно не исправлять, если сумма налога не меняется. Но при ошибках, из-за которых занижен налог, без уточненной декларации не обойтись. Мы выделили девять правил, которых стоит придерживаться.

Компания обязана уточнить декларацию, только если занизила налог

Исправить ошибки в отчетности надо, если они привели к занижению налога (п. 1 ст. 81 НК РФ). Например, поставщик забыл включить отгрузку в книге продаж, неверно посчитал НДС или покупатель завысил вычеты (заявил раньше времени и т. п.). Если же ошибка не приводит к занижению базы или суммы налога, то компания сама решает, уточнять декларацию или нет.

Правда, в некоторых случаях имеет смысл сдать уточненки, чтобы было меньше вопросов и к поставщику, и к покупателю. Например, если поставщик записал неверный ИНН покупателя, не заполнил раздел 7, сумма налога не сходится в разных разделах отчетности — 2-м и 9-м и др. (см. также материал здесь).

Ситуации, когда надо и не надо подавать уточненку, мы показали в шпаргалке.

Перед уточненкой надо доплатить налог вместе с пенями

Перед подачей уточненки с доплатой нужно заплатить разницу в сумме НДС и пени, иначе возможен штраф за занижение налога — 20 процентов от заниженной суммы (ст. 81, 122 НК РФ). С НДС здесь возникает путаница. Налог платят частями ежемесячно.

Например, к сентябрю компания заплатит 2/3 налога за июль и август. Не ясно, какую часть доплаты надо внести до подачи уточненки. Официальных разъяснений на этот счет нет.

Мы считаем, что можно внести только 2/3 доплаты, поскольку лишь эти суммы просрочены и только по ним требуется посчитать пени.

https://www.youtube.com/watch?v=kVlA0A3itWc

Есть еще одна неясность: по какой день считать пени. Из приказа ФНС следует, что пени надо рассчитать по день, предшествующий платежу (приказ ФНС России от 18.01.12 № ЯК-7-1/9@). Но на практике некоторые инспекторы считают пени по день оплаты включительно.

Правда, если ошибиться на несколько рублей, это некритично. А вот если совсем не заплатить налог и пени по уточненке, инспекторы вправе оштрафовать компанию по статье 122 НК РФ. И судьи признают штраф законным (определение ВС РФ от 10.08.15 № 302-КГ15-8611).

Уточненки за 2015 год надо сдать по новой форме

Уточненную декларацию необходимо составлять по формам, действовавшим в периодах, за которые компания вносит исправления (п. 5 ст. 81 НК РФ).

Например, если компания исправляет ошибки за период до 2015 года, декларацию надо представить на старом бланке (утв. приказом Минфина России от 15.10.09 № 104н). А если за первый или второй квартал 2015 года, то по новой форме (утв.

приказом ФНС России от 29.10.14 № ММВ-7-3/558@). Если выбрать не тот бланк, то инспекция вправе отказать в приеме корректировки.

Уточненки сдают в том же порядке, что и первичные декларации

Компании, которые сейчас отчитываются по НДС через интернет, все уточненные расчеты также сдают в электронном виде (п. 5 ст. 174 НК РФ). Причем новое правило действует и за старые периоды.

Даже если компания раньше была вправе отчитаться на бумаге (численность менее 100 человек), уточненки за старые периоды надо также сдавать в электронном виде (письма ФНС России от 30.01.15 № ОА-4-17/1350@, от 20.03.15 3 ГД-4-3/4440@).

Иначе уточненная декларация будет считаться непредставленной (п. 5 ст. 174 НК РФ). И ее нужно будет подать заново, по электронке.

Правда, если для компании электронная отчетность по НДС не является обязательной, уточненную декларацию можно представить на бумаге. Например, сдать декларацию на бумаге вправе компании на упрощенке, которые платят только агентский НДС (п. 5 ст. 174 НК РФ).

Перед сдачей уточненок следует оформить дополнительные листы

После сдачи отчетности все исправления в книгу покупок и продаж вносят только через дополнительные листы (постановление Правительства РФ от 26.12.11 № 1137). Из этих листов исправленные сведения попадут в приложения 1 к разделам 8 и 9 (п. 46, 48 Порядка, утв. приказом № ММВ-7-3/558@).

Например, чтобы заявить дополнительные вычеты, потребуется зарегистрировать счет-фактуру в дополнительном листе книги покупок, а затем перенести данные в приложение 1 к разделу 8.

Если компания составила несколько дополнительных листов, но еще не успела уточнить декларацию, то в приложение 1 к разделу 8 или 9 надо перенести данные из всех листов сразу.

В уточненках необходимо заполнить все разделы

В уточненную декларацию надо включить все разделы, которые компания ранее сдала, с учетом изменений. Это следует из абзаца 3 пункта 2 приложения 2 к приказу ФНС России от 29.10.14№ ММВ-7-3/558@. Но есть особенности при заполнении разделов 8–9.

Дублировать в разделах 8 и 9 ранее заявленные вычеты и реализацию не требуется. Поэтому разделы 8 и 9 в уточненке по НДС необходимо заполнить с признаком 1 в строке 001, остальные строки в них останутся пустыми.

Измененные данные (например, новую отгрузку и вычеты) компания выгружает в приложение 1 к разделу 8 и приложение 1 к разделу 9 декларации. При этом в строке 001 надо поставить признак 0.

Конкретный порядок корректировки зависит от того, кто исправляет отчетность — поставщик или покупатель, а также от того, какие сведения компания уточняет. Какие разделы заполнять в уточненках, мы показали в таблице.

Какие разделы надо включить в уточненки по НДС

| Продавец доплачивает налог | + | (признак 1) | — | (признак 1) | (признак 0) |

| Покупатель увеличивает или уменьшает вычет | + | (признак 1) | (признак 0) | (признак 1) | — |

| Компания одновременно меняет базу и вычеты | + | (признак 1) | (признак 0) | (признак 1) | (признак 0) |

Уточненку сдают без документов и пояснений

Инспекторы должны принять уточненку без сопроводительного письма и других документов.

Первичку, счета-фактуры и иные документы инспекторы вправе требовать лишь в нескольких случаях — если компания подает уточненку с возмещением НДС, уточняет декларацию через два года после срока сдачи первичной отчетности либо в новой отчетности есть расхождения с декларацией контрагента (п. 8, 8.

1, 8.3 ст. 88 НК РФ). Пояснения инспекторы вправе требовать также лишь при ошибках и противоречиях (п. 3 ст. 88 НК РФ). Составить пояснения можно по форме, рекомендуемой ФНС. Образец есть в «УНП» № 24, 2015.

Исправить надо не только декларацию, но и журнал

Компании, которые не платят НДС, но получают или составляют счета-фактуры как посредники, сдают в инспекцию журнал учета счетов-фактур (п. 3.1 ст. 169 НК РФ). Если в журнале ошибки, то их тоже следует исправить.

Например, если посредник ошибся при регистрации счета-фактуры, неверную запись надо внести в журнал еще раз, но с минусом. А следом за ней вписать верные данные. В приказах ФНС прямо не сказано, как сдать в инспекцию уточненный журнал учета полученных и выставленных счетов-фактур.

Как считают опрошенные нами налоговики, достаточно направить исправленный экземпляр в инспекцию через интернет.

Если же посредник одновременно является налогоплательщиком НДС, то данные о счетах-фактурах он отражает в разделах 10–11 декларации. В этом случае проблем не возникает.

Если ошибка относится к выставленным счетам-фактурам, то в уточненную декларацию необходимо включить раздел 10. В строке 001 этого раздела нужно записать признак актуальности 0.

Если необходимо исправить данные полученных счетов-фактур, компания включает в уточненную декларацию по НДС раздел 11. В строке 001 этого раздела нужно записать значение 0.

Неверную уточненку надо еще раз скорректировать

Аннулировать или отозвать ошибочно поданную уточненную декларацию не получится. Если компания нашла ошибку в уточненном расчете, исправить неточность надо новой уточненкой. Это подтверждают и специалисты Минфина России в письме от 01.02.11 № 03-02-08/6.

Но в декларации предусмотрено только одно приложение к разделу 8 и одно к разделу 9. Если компания составила несколько дополнительных листов книги покупок или книги продаж, приложение 1 к разделу 8 или 9 декларации сформируется с учетом данных из всех предыдущих дополнительных листов.

В строке 001 этих приложений необходимо записать признак актуальности 0, так как сведения изменились.

Источник «УНП»

Подпишитесь на наши новости и получите доступ к

VIP-СТРАНИЦЕ

Жмите на желтую кнопку ниже:

P.S. Как вам статья? Советую получать свежие статьи на e-mail , чтобы не пропустить информацию о новых бесплатных видео уроках и конкурсах блога!

Источник: http://spb-balt-synd.ru/archives/8959

Путеводительпо налогу на прибыль

Кодекс не обязывает продавца исправлять счет-фактуру, если в документе верная сумма НДС. Но есть три случая, когда покупателю выгоднее повторно получить у продавца счет-фактуру. Для вычета необходим правильно оформленный счет-фактура. Если в документе критичные недочеты или у покупателя его нет, инспекторы откажут в вычете (п. 2 ст. 169 НК РФ).

Разные суммы НДС в контракте и счете-фактуре

Инспекторы проверяют, чтобы в договоре и счете-фактуре были одинаковые суммы НДС. Ведь именно по данным контракта продавец выставляет документы на отгрузку и счет-фактуру (подп. 7 п. 5 ст. 169 НК РФ и п. 1 ст. 485 ГК РФ). Когда данные в бумагах отличаются от «контрактных», налоговики могут решить, что сделка нереальна, и снять вычет «входного» НДС.

Как действовать. Письменно попросите контрагента заменить счет-фактуру, если в документе неверные данные о наименовании и количестве товаров, их стоимости и сумме налога (см. образец ниже). Из-за таких ошибок инспекторы откажут в вычете. Это подтверждает Минфин России в письме от 18.09.14 № 03-07-09/46708.

Сообщите контрагенту, какие неточности нашли в «первичке» и счете-фактуре. Некоторые поставщики считают налог от обратного. Берут цену с НДС из договора, умножают ее на количество товара, а из результата получают НДС.

Итоговая сумма счета-фактуры тогда не сойдется с данными по договору, если бухгалтер будет умножать показатели в счете-фактуре по графам. Напишите поставщику, что его вариант расчета НДС неверен (п. 1 и 2 ст. 168 НК РФ). Отклонение между суммами по одной поставке отличается на копейки, но за квартал может выйти значительная разница.

НДС в счете-фактуре может не совпасть с налогом в договоре, если контрагент определил его расчетным методом. Например, поставщик купил товар для перепродажи у «физика».

По таким сделкам продавец должен определить НДС по расчетной ставке (п. 5.1 ст. 154 НК РФ). Исправить счет-фактуру в таком случае нельзя. С этим согласны и судьи.

Подтверждает это постановление Арбитражного суда Волго-Вятского округа от 03.03.17 № Ф01-140/2017.

Чтобы получить вычет, исправьте договор. В дополнительном соглашении укажите расчетную ставку и сумму НДС. При этом поставщик обязан вернуть излишне уплаченный НДС (постановление Арбитражного суда Волго-Вятского округа от 25.12.14 № Ф01-5655/2014).

У компании нет счетов-фактур и документов на покупку

Налоговики контролируют, чтобы у покупателя были «первичка» и счета-фактуры по сделке. Иначе возможен штраф за нарушение правил учета и отказ в вычете НДС (п. 1 ст. 120 и п. 1 ст. 172 НК РФ).

Как действовать. Сверьтесь с контрагентом и выясните, каких документов не хватает по сделке. Попросите у поставщика дубликаты утраченных оригиналов. Покупатель вправе подтвердить право на вычет копиями счетов-фактур (постановление Президиума ВАС РФ от 09.03.

11 № 14473/10). Другими документами сумму «входного» НДС не обосновать. Например, декларациями по НДС, банковскими выписками или дополнительными листами к книгам покупок. Подтверждают это и судьи (постановление Арбитражного суда Волго-Вятского округа от 30.01.

17 № А11-10636/2015).

Проверьте, чтобы в копиях документов были подписи руководителей, номера и даты соответствовали оригиналам. Иначе суд не примет дубликаты (постановление Тринадцатого арбитражного апелляционного суда от 24.08.

16 № А42-3320/2015). Если получить дубликаты невозможно, альтернативные документы помогут спасти хотя бы налоговые расходы. Подробнее читайте в статье «Три документа подтвердят, что восстановить «первичку» нельзя».

На практике

Ошибки в работе с наличными не лишают вычетов НДС

Инспекторы снимают вычеты НДС, если покупатель нарушит правила расчетов наличными. Например, превысит лимиты расчета наличными (п. 2 и 6 указаний Банка России от 07.10.13 № 3073-У). Налоговики считают, что если у контрагентов есть расчетные счета, но все расчеты стороны ведут только наличными, то это один из признаков фиктивности сделки.

https://www.youtube.com/watch?v=zY_Ukq_sK2w

Кодекс не ограничивает право на вычет НДС из-за способа оплаты товара. Покупатель вправе вернуть «входной» НДС, если выполнил все условия для вычета (постановление Арбитражного суда Поволжского округа от 07.02.17 № Ф06-17164/2016). Тот факт, что стороны превысили лимит, не отменяет расходы по сделке (постановление Арбитражного суда Поволжского округа от 28.04.16 № Ф06-23175/2015).

Подтвердите документами, что расходы реальные. Например, бумагами об оплате поставки и оприходовании товаров (решение Арбитражного суда Ульяновской области от 21.06.16 № А72-339/2016)

Счет-фактура поставщика завизирован факсимиле

Покупатель не вправе заявить вычет НДС по счету-фактуре с факсимильной подписью. На этом настаивают специалисты Минфина России (письмо от 27.08.15 № 03-07-09/49478). Чиновников поддерживают и судьи (определение Верховного суда РФ от 22.01.16 № 307-КГ15-18124).

Как действовать. Получите у поставщика счет-фактуру с «живыми» подписями. Убедитесь, что на документе подпись уполномоченного сотрудника, у которого есть право визировать счета-фактуры контрагента. Инспекторы откажут в вычете, если на документе «живая» подпись неуполномоченного сотрудника (постановление Арбитражного суда Северо-Западного округа от 24.08.16 № Ф07-6092/2016).

Ранее компании удавалось доказать право на вычет, если стороны оговорили факсимильную подпись в соглашении (постановление Арбитражного суда Северо-Западного округа от 29.09.15 № А21-9443/2014). Но Верховный суд не поддержал первые инстанции и отказал компании в вычете (определение от 22.01.16 № 307-КГ15-18124).

Получите счета-фактуры с «живыми» визами до того, как инспекторы примут решение по проверке. Тогда налоговики не вправе отказать в вычетах (постановление Арбитражного суда Центрального округа от 27.09.16 № А64-5903/2014).

Суды считают, что, если компания исправила недостатки в счете-фактуре, они не могут лишить ее вычетов. Если предъявить исправленные документы уже после того, как она получит акт проверки, инспекторы их не примут. Представить новые счета-фактуры мало, их нужно задекларировать (определение Верховного суда РФ от 19.12.16 № 309-КГ16-16803).

Источник: http://pnds.rnk.ru/article/13

Как выписать счет на оплату

Давайте разберем порядок выдачи счета на оплату: кто имеет право его оформлять, в каких случаях он выписывается и как правильно составляется. Также мы детально рассмотрим образец счета на оплату услуг, чтобы избежать основных ошибок, которые допускаются начинающими предпринимателями и кассирами.

Содержание

- Введение

- Зачем это нужно

- Счета от ИП или ООО

- Выставление инвойса

Введение

Зачем вообще необходим счет? Давайте разберем простой пример. Два контрагента собираются заключить какую-то сделку. Они подписывают договор, в котором четко указаны сроки выполнения сделки, сроки проведения оплаты, различные форс-мажорные условия и т.д.

Российское законодательство не предусматривает проведение сделок между двумя контрагентами без наличия договоров/контрактов, поэтому они должны быть заключены в любом случае. В договоре обычно не указывается необходимая сумма, поэтому продавец выставляет счет покупателю, а покупатель – оплачивает его.

Если в условиях договора прописано, что счет может не выставляться, то его может и не быть (или он выписывается по требованию одной из сторон). Тогда клиент оплачивает необходимую сумму по устной договоренности, и она никак не контролируется.

Подобная практика применяется при совершении сделок между двумя частными лицами либо между организацией и частным/юридическим лицом в случае, когда заранее сумма контракта неизвестна.

К примеру, вы заключаете договор на междугороднюю/международную связь, но заранее не знаете, сколько минут наговорите и с какой страной, а оплата производится по факту.

Если контракт заключается по операциям, подлежащим налогообложению (попадающим под налог на добавочную стоимость), то выписывается бланк для выставления счета-фактуры. Этот документ обязательно выдают следующие организации:

- Освобожденные по той или иной причине от выплаты НДС согласно статье 145 НКР.

- Продающие услуги или товары по общей системе или агентскому договору.

- Оформившие получение аванса от заказчика в счет последующей поставки и реализации партии товара.

Зачем это нужно

Счет на оплату является своеобразным договором между продавцом и покупателем товаров/услуг.

Продавец предлагает клиенту свои услуги по такой-то цене, и если покупатель их оплачивает, то он соглашается с условиями договора.

Фактического договора между двумя сторонами нет, но счет как бы легализует взаимоотношения сторон. Все остальные документы оформляются уже после оплаты (обычно при получении товара/услуг).

Электронное заполнение счета экономит время

Фактически фактура подтверждает, что покупатель уплатил акцизные сборы и НДС в результате проведения сделки. Данный документ имеет строго регламентированную форму и заполняется по общепринятым правилам. Изменения или исправления в нем недопустимы.

Источник: http://101biznesplan.ru/spravochnik-predprinimatelya/blanki-i-dokumenty/kak-vypisat-schet-na-oplatu.html

Ндс 2017 для «чайников» (примеры в декларации)

Для тех, кому непонятно: НДС 2016 для чайников

Студенты бухгалтерских специальностей должны назубок выкрикивать определение этого понятия, даже если их разбудят ночью. Но лишь немногие понимают, что эта загадочная аббревиатура обозначает. Что же, давайте разбираться…

Ндс для чайников: примеры начисления

НДС для чайников: наглядные примеры

Сегодня начисление НДС происходит одним из двух следующих способов:

- Сложение. Налог вычисляется по утвержденной ставке от общей налогооблагаемой базы, состоящей из нескольких добавленных стоимостей по каждому типу продукта или услуги.

- Вычитание. Налог вычисляют на всю сумму выручки, а от полученной цифры вычитают сумму НДС, которая выплачивается при покупке материала.

Чаще всего используется способ вычитания, потому что слишком проблемно вести учет по каждому виду производимого продукта.

Как сделать декларацию отчетности по НДС 2017-2018 (для чайников)

Как заполнять декларацию НДС (для чайников)

Заполнять отчетность (декларацию) по НДС необходимо для налоговой инспекции. Предоставлять эту декларацию НДС необходимо каждый квартал.

Такая отчетность имеет строгую форму в виде специальной декларации. Подавать декларацию тоже нужно в весьма конкретные и сжатые сроки – не позже 20-го числа того месяца, который следует за истекшим кварталом.

Если задержать подачу декларации, то на компанию могут наложить большие штрафы.

На заметку!

Подать декларацию можно и по почте. В этом случае даже если почта будет задержана, дата подачи будет та, которая указана на штампе отправки заказного письма.

Примеры налоговых вычетов по НДС для чайников (2017)

Практические советы о том, как сделать декларацию по ндс для чайников

Однако и тут есть некоторые специфические условия расчета, которые учитываются специалистом-бухгалтером на предприятии. Например, предприятия могут принять к вычету сумму НДС только в том случае, если были соблюдены следующие условия:

- Вся продукция была проведена для проведения действий, которые облагаются НДС;

- Продукцию получили и приняли к бухгалтерскому учету;

- Предприятие может предъявить полный пакет грамотно оформленных документов (в том числе и счет-фактуру).

Когда заканчивается налоговый период, в ходе которого бухгалтерский учет принял всю необходимую продукцию и получил от поставщика все необходимые счет-фактуры, предприятие имеет право вычесть полную сумму платежей. Но это возможно только в случае, когда предприятие планирует провести товары через облагаемые НДС сделки.

А вот тут вы моете посмотреть видео-урок про НДС, заполнение декларации и примеры прочих важных понятий в бухгалтерии:

Примерно вот так вкратце выглядит суть этого странного, но тем не менее необходимого для бухгалтерской деятельности понятия – НДС. Рады, если смогли вам помочь. Ну а если вам вдруг понадобится дополнительная помощь в виде написания контрольной, реферата или курсовой по этому предмету – милости просим к нашим авторам, профессионально занимающимся этим уже долгие годы.

Автор

Наташа – контент-маркетолог и блоггер, но все это не мешает ей оставаться адекватным человеком. Верит во все цвета радуги и не верит в теорию всемирного заговора. Увлекается «нейро-хиромантией» и тайно мечтает воссоздать дома Александрийскую библиотеку.

Оцените материал 3 423

Источник: https://Zaochnik.ru/blog/nds-2016-dlya-chajnikov-primery-v-deklaracii/

как указывать ндс в счет-фактуре без ндс

К юбилею завода в типографии заказали статью в газету , являются ли эти затраты налогооблагаемой базой для ндс

Если в счет—фактуре типографии указан НДС, то это входной НДС, учитывается на счете 19 и уменьшает налог. Остальную сумму относите на затраты, счет 26.нет с расходов, не учитываемых в целях н/о, НДС не предъявляется

При освобождении от НДС (ст 145 НК РФ) счета—фактуры выставляются с НДС? И может ли покупатель воспользоваться вычетом?

счета—фактуры выставляются без НДС. и вы не можете разделять самостоятельно:с Физлицами я пользуюсь ст145, с Юрлицами — нет. Если у вас освобождение есть, то всем выставляете одинаково — без НДС.

при освобождении от НДС счет—фактура не выписывается, НДС не начисляется, а значит покупателю неччего и возмещать При освобождении от НДС счет—фактура выписывается без НДС по практике обязательна в случае передачи имущества,на услуги не…

образец заполнения счета—фактуры без НДС.

Указывать «0 %» плохой совет. 0 % -отдельная ставка по НДС, которую надо обосновывать. Надо ставить проxерки в графах, не содержащих данные.

В графе «Ставка» вместо прочерка можно указать «Без НДС«. Или указать «Без НДС» под таблицей счета…

В графе где указывается НДС, Вам надо написать «Без НДС» где ставка НДС указываешь «без НДС» или «0%»

как производится вычет НДС?

Вы реализуете товар, выписываете счет—фактуру,там отражается исходящий НДС. Покупаете товар у поставщиков, вам выдают счет—фактуру, там входящий НДС.

За квартал делаете Декларацию по НДС исходящий НДС — входящий НДС= НДС к оплате. Но это…с некоторых пор НДС не зависит от оплаты. НДС с вашей реализации — НДС по поступившим товарам/услугам = +сумма НД к уплате/возмещению.

Не забудем и про НДС с авансов. Сумму НДС нужно полностью начислить в бюджет с отгрузки (100%) независимо…

Будет ли платить НДС ИП на ЕНВД, если покупатель попросил сделать счет—фактуру и товарную накладную с указанием БЕЗ НДС?

каким образом? вы же не указали сумму ндс. Хотят счет—фактуру Вы можете выписать, главное указать без НДС и ничего платить не придеться Вы вправе не выписывать счетов—фактур — и лучше их не выписывать, даже если «без НДС«. Дайте им письмо о…

Здр. скажите пожлста у нас упро ИП без НДС,

Да бывают случаи, когда ИП соглашаются выставить счет—фактуру с НДС. Законодательно этого не запрещает, но т. к. НДС — налог общего режима, обязательно ли переходить на ОСН. Все подробно послушайте по ссылке в источнике.

Очень понятно…вам придется НДС заплатить в бюджет)) ) и сдать декларацию)) Ваш покупатель — дурачок, если честно. При заключении с вами договора (письменного или устного) он обязан был узнать вашу систему налогообложения, помимо других данных. Вы конечно.

..

Бухгалтеры, подскажите. Вопрос про НДС

считайте так: 38500*18%=6930, соответственно в счет—фактуре будет цена 38500, НДС 6930, итого 45430НДС высчитайте из цены реалиции. т.е. от 38500.

Подскажите , на основании каких данных заполняется Раздел 1 стр. 030 и стр. 050 в декларации по НДС?

Строка 030 заполняется в случае выставления покупателям НДС и счетов—фактур неплательщиками НДС по НК,например,находящимися на УСН или осуществляющими операции,необлагаемые НДС. Строка 050 заполняется в том случае ,если НДС,выставленный…

организация продает автомобиль.как правильно отразить в учете, будет ли ндс в счет—фактуре?

в составе внереализационных доходов отразить, если организация плательщик ндс, то нужно и счет—фактуру составляь и ндс «накручивать»если ваша организация на ОСНО-продаете с НДС,если на УСН-без НДС…выдайте накладную,с/ф (опять же,если вы на ОСНО),ПКО+чек ККМ (если оплата налом) Для физ лица такой же пакет документов,как и для юр лица.

Работаем на усно 6% нам выставили счет —фактуру с суммой ндс нужно ли нам платить сумму ндс

Платить поставщику надо, независимо от того, выделил он НДС или нет. Ведь поставщики могут применять различные системы налогообложения, в зависимости от этого и выставляют счета с НДС или без. Раз вы применяете систему УСН доходы, то расходы…

ну конечно надо!!!!хоть на какой системе! нет НДС платить не надо конечно нужно. с чего такой вопрос? вам выставили счет на сумму …её и платите..а с НДС там или без-вас это не касается-как написано в счете-так и платите…

Конечно им…

Счет и счет—фактура

Выставление счетов не регламентировано действующим законодательством, по-этому форму и содержание определяет сама организация на свое усмотрение.

По обычаям делового оборота счет является документом, при помощи которого определяют резонность…Когда есть есть НДС, тогда и указывается, чтобы потребитель имел информацию о полной стоимости.

А счет—фактура — это уже для для налога

ТОО работает без НДС, а поставщики с НДС, как правильно сажать от них счет—фактуру в поступлениях ТМЗ в строке НДС???

Если вы работаете без НДС,то всю сумму товара или материалов вместе с НДС вы ставите на приход товара.А в КДИР отдельной строкой показываете НДС -основание с-факура.

нужно ли сдавать за 2 квартал 2013г. декларацию по ндс?были работы в 2 квартале и в счете фактуре указан ндс.

Не только за 2 кв., а вообще — ежеквартально, если Вы на ОСНО , конечно. В противном случае — (на спецрежимах) — если выделили НДС — то сдать декларацию нужно за соотв. квартал и оплатить в бюджет.

Причем, в выручку НДС в этом случае не…если вы являетесь плательщиком НДС — в любом случае нужно Нужно. А еще платить его нужно.

А вы на какой системе налогообложения? Конечно нужно, даже «нулевку» и если НДС в декларации заявлен к возмещению из бюджета.

Можно ли зачесть НДС по счет—фактуре которая не оплачена

Основанием для зачета НДС является счет-фактураи дата выписки счет—фактуры, а не факт оплаты. Так что зачесть можете смело.

Сумму НДС по приобретенным товарам (работам, услугам) и имущественным правам можно предъявить к вычету (или как Вы написали, зачесть) при одновременном выполнении следующих условий: 1) приобретенные товары (работы, услуги) и имущественные…

можно ли выставить счет с ндс на упрощенке

Вы имеете в виду счет фактуру? Можно, но НДС вы этот уплатите, а к возмещению взять ничего не позволят))) Вы будете обязаны в тот же день как получите эти деньги сумму НДС перечислить в бюджет, ни одного дня этими деньгами Вы пользоваться не…

Если Ип работает по УСН может он выставить счет—фактуру с НДС ?

ИП на УСН «не является плательщиком НДС«. Эта фраза означает, что он освобожден от учета, декларирования и уплаты НДС в бюджет. Однако, при покупке товаров у продавца-плательщика НДС он его обязан уплатить и включить себе в расход (на УСН 15…

нет Только в том случае, если он готов заплатить этот НДС в бюджет и соответственно подать декларацию… Выставляйте, но вы должны заплатить этот НДС и подать декларацию. Вот и считайте вам это надо. Но потом можете возместить, купить с НДС…

Организация на ОСН купила инструмент и ОС у частника (УСН), как я должна исчислить НДС? выделять у себя в накладной НДС?

на каком основании вы собираетесь выделять НДС? УСНщики выставляют счета—фактуры без НДС!

Если получить освобождение от уплаты НДС, нужно ли в выставляемых счетах—фактурах выделять НДС

Если Вы освобождены от уплаты НДС, но по каким-либо причинам выделили его в счете—фактуре, то вы обязаны уплатить выделенный НДС в бюджет.

В счете—фактуре где пишется ставка НДС пишите Без НДС, и сумма в графе 5 получается равной сумме в…если Вы не плательщик НДС, в счет—фактурах НДС не выделяете.

В 1С в константах ставите, что не являетесь плательщиком НДС. Программа не будет выделять НДС в счет—фактурах.

При реализации товара не выставляется НДС….т.е в оборотно-сальдовой ведомости не сходится на сумму НДС((( где ошибка?

в док-те на реализацию НДС указали, Счет—фактуру выписали на основании док-та о реализации?Проводка НДС с реализации формируется не документом реализации,а при проведении счета—фактуры,сформированной на основании документа реализации,и проводка в этом случае будет 90,3-68,2..Провдка при прведении документа реализации 62,1-90,1.1…

Вычет НДС. Возмещать ли НДС по старой форме счет—фактуры после 01.04.2012г. при условии поступления ТМЦ в апреле 2012г.

Источник: http://klubadvokatov.ru/kak_ukazyvat_nds_v_schetfakture_bez_nds.html