Важные изменения в расчете отпускных 2018 — последние новости законодательства

В Трудовом Кодексе РФ определены основные правила предоставления, расчета и оплаты отпуска .

В статье 114 Кодекса закреплено право работников на предоставление ежегодного отпуска продолжительностью 28 каледнарных дней . На время отпуска за работником сохраняется место работы и оплата среднего заработка.

Как проводить расчет отпускных в 2018 году по новому и примеры расчета приведены в статье на основании этих правил.

Сумму начисленных отпускных необходимо включать в состав расходов пропорционально дням отпуска, которые пришлись на каждый отчетный период. Сумма начисленных отпускных за ежегодный оплачиваемый отпуск включается в состав расходов по налогу на прибыль пропорционально дням отпуска, приходящимся на каждый отчетный период.

Расходы для целей налогообложения прибыли признаются в том отчетном периоде, к которому они относятся и независят от времени фактической выплаты денежных средств. Датой осуществления расходов в виде страховых взносов признается дата их начисления. (Письмо Минфина N 03-03-РЗ/27643)

Продолжительность ежегодного основного оплачиваемого отпуска исчисляется в календарных днях. Выходные дни, точно также, как и рабочие, должны быть включены в число календарных дней отпуска.

В тех случаях, когда на период отпуска приходятся праздничные дни, то срок окончания отпуска переносится на то количество дней, которое соответствует количеству дней праздников.

Часть первая статьи 112 Трудового Кодекса РФ устанавливает на территори Российской Федерации следующие нерабочие праздничные дни:

- 1, 2, 3, 4, 5, 6, 7, 8 января — Новогодние каникулы;

- 7 января — Рождество Христово;

- 23 февраля — День защитника Отечества;

- 8 марта — Международный женский день;

- 1 мая — Праздник Весны и Труда;

- 9 мая — День Победы;

- 12 июня — День России;

- 4 ноября — День народного единства.

Расчет отпускных в 2018 году по новому

Обращаем Ваше внимание на то, что общий порядок расчета отпускных в 2018 году не изменился. Как и в прошлом году, в расчетах следует руководствоваться постановлением Правительства от 24.12.2007 № 922. В 2018 году при выполнении расчетов отпускных необходимо пользоваться следующим: каждый день отдыха оплачивается из среднего дневного заработка. При расчете отпускных применяется формула:

Сумма отпускных = средний дневной заработок x количество календарных дней отпуска

Количество календарных дней отпуска указано в приказе на отпуск. Теперь необходимо рассчитать средний дневной заработок в 2018 году.

Расчет среднего дневного заработка в 2018 году

Средний дневной заработок в 2018 году расчитывается исходя из:

- Суммы выплат, начисленных в расчетном периоде

- Количества дней в расчетном периоде.

Средний дневной заработок = Сумма учитываемых выплат, начисленных в расчетном периоде / количество учитываемых календарных дней расчетного периода.

Расчетный период

Период времени, на основании которого рассчитывается сумма выплат — это и есть расчетный период.

Статья 139 ТК РФ предусматривает два способа определения расчетного периода:

- Либо использовать 12 календарных месяцев, предшествующих месяцу начала отпуска;

- Либо выбрать иной период времени.

Таким образом, расчетный период для определения величины отпускных — это или 12 месяцев, которые предшествуют месяцу начала отпуска работника, или иной расчетный период, который работодатель устанавливает на своей усмотрение.

1. На практике обычно используют «стандартный» расчетный период, т.е в расчете берут 12 месяцев, предшествующих месяцу начала отпуска. При расчете текущий месяц, когда работник идет в отпуск, надлежит из расчета исключить. В расчетный период могут попасть не все дни предыдущих 12 месяцев.

В случае, если сотрудник оформлен менее 12 месяцев назад, то необходимо учитывать только фактически отработанное время. Наряду с этим, из расчетного периода должны быть исключены дни, установленные пунктом 5 Положения, утвержденного Постановлением Правительства от 24.12.2007 № 922.

Пункт 5 Положения в последней редакции гласит:

5. При исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если:

а) за работником сохранялся средний заработок в соответствии с законодательством Российской Федерации, за исключением перерывов для кормления ребенка, предусмотренных трудовым законодательством Российской Федерации;

б) работник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

в) работник не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника;

г) работник не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу;

д) работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

е) работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством Российской Федерации.

2. Выбран иной период времени по усмотрению администрации.

В некоторых случаях период может быть установлен более 12 месяцев. К таким случаям относится изменение зарплаты в течении года, длительные постоянные командировки или иные продолжительные периоды времени по тем или иным причинам не включенные в расчет.

Возможны случаи, когда период устанавливается от 3 до 6 месяцев.

Следует иметь ввиду, что если установлен не «стандартный» расчетный период, то рассчитывать отпускные необходимо два раза — за 12 месяцев и за иной (выбранный) период.

Администрация должна выплатить сотруднику ту сумму, которая будет больше. В любом случае, расчетный период должен быть выбран таким, чтобы не ухудшать финансовое положение работника.

Количество учитываемых календарных дней расчетного периода

Чтобы правильно рассчитать отпускные, нам надо определить количество дней, которые учитываются в расчетном периоде.

Рассмотрим случай, когда период отработан не полностью и в нем имеются исключаемые периоды:

Количество учитываемых календарных дней = количество учитываемых дней в полностью отработанных месяцах + количество учитываемых дней в не полностью отработанных месяцах

Полностью отработанный месяц — это месяц, отработанный с первого по последнее число и который не содержит исключаемые дни. Количество учитываемых дней в полностью отработанных месяцах определяется по формуле:

Количество учитываемых дней в полностью отработанных месяцах = количество полностью отработанных месяцев x 29,3

Где 29,3 — это среднемесячное количество календарных дней. Эта величина установлена в ч. 4 ст. 139 Трудового Кодекса РФ.

Расчет количества учитываемых дней в не полностью отработанных месяцах производится по следующей формуле:

Количество учитываемых дней в не полностью отработанных месяцах = 29,3 / общее количество дней в не полностью отработанном месяце (это может быть 28, 29, 30 или 31 день) x количество дней в не полностью отработанном месяце, приходящихся на отработанное время

Полученный результат следует округлить до двух знаков после запятой.

Теперь приведем формулу, по которой надо определить количество дней в не полностью отработанном месяце, приходящемся на отработанное время

Количество дней в не полностью отработанном месяце, приходящемся на отработанное время = общее количество календарных дней в не полностью отработанном месяце (это может быть 28, 29, 30 или 31) — количество исключаемых дней

Перечень исключаемых периодов приведен в пункте 5 Положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением Правительства от 24.12.2007 № 922 (см.выше)

Начало и конец исключаемого периода определяется по табелю учета отработанного времени. Выходные дни внутри исключаемого периода в расчете не учитываются. Выходные дни между периодами работы относятся к отработанному времени.

Итак , мы рассмотрели все формулы для расчета количества учитываемых календарных дней расчетного периода. Теперь для расчета среднего дневного заработка необходимо определить сумму учитываемых выплат, которые начислены в расчетном периоде.

Сумма учитываемых выплат, начисленных в расчетном периоде

Далее для расчета среднедневного заработка определяем выплаты, которые необходимо включить в расчет. К таким выплатам относятся суммы, которые выплачены сотруднику по трудовому договору и включают в себя оклад,единовременное вознаграждение за выслугу лет (стаж работы), различные премии и все возможные надбавки, предусмотренные внутренними положениями.

Следует иметь ввиду, что существуют и исключаемые выплаты. К исключаемым выплатам относятся все социальные пособия, а также выплаты компенсационного характера, к которым относятся оплата проезда, компенсация сотовой связи, питания, использование личного автомобиля в служебных целях и т.п.

Неучитываемые выплаты определены пунктом 3 Положения, утвержденного Постановлением Правительства №922. Все выплаты в расчетном периоде учитываются в полном объеме, но пристальное внимание при этом необходимо обратить на учет премии.

Те премии, которые выплачиваются по итогам месяца учитывают в полном размере, а вот если квартальные или годовые премии выплачены за период который еще не отработан, то сумму нужно разбить и включить в расчет пропорционально отработанным дням.

Если в расчетном периоде или в период отпуска сотрудника проводилось повышение оклада с учетом инфляции, то это надо учесть в расчете с помощью «коэффициента индексации».

Продолжительность отпуска

Обычная продолжительность отпуска составляет 28 календарных дней. Но работник по согласованию с администрацией имеет право разбить свой отпуск на несколько частей и использовать их в различное время. При этом одна из таких частей должна быть не менее 14 дней.

Учет отпука ведется в календарных днях, при этом не имеет значение попадают ли в этот период выходные дни.

Важно! Отпуск продлевается только за счет праздничных дней, которые приходятся на период отпуска.

Сезоному работнику предоставляется два дня оплачиваемого отпуска за каждый полностью отработанный месяц. За неполностью отработанный месяц компенсация не положена.

Оплата отпуска производится не позднее, чем за три дня до его начала (ст. 136 ТК). При прекращении трудового договора выплата всех сумм, причитающихся работнику от работодателя, в том числе компенсации за неиспользованный отпуск, производится в день увольнения работника (ст. 140 ТК).

Расчет отпускных в 2018 году по новому : примеры расчета

Далее рассмотрим расчет отпускных в 2018 году по новому — примеры расчета следующие:

- когда расчетный период отработан полностью,

- когда расчетный период отработан частично,

- когда проводиласть индексация зарплаты в расчетный период.

Пример №1 — расчетный период отработан полностью.

Сотрудник уходит в отпуск с 9 по 22 апреля 2018 г. на 14 календарных дней.

Зарплата за месяц — 36 000руб. (оклад в размере 30 600 руб. + премия — 5400 руб.). За работу на личном автомобиле ему компенсруют ГСМ в сумме 2900 руб., оплату питания за счет компании 2700 руб. В сентябре 2017 г.выплачена надбавка за совмещение — 9 100 руб.

Предшествующий отпуску год полностью отработан.

а) Определим расчетный период: с 1 апреля 2017 г. по 31 марта 2018 г.

б) Проведем расчет среднего заработка. Для расчета используем оклад и премию — 36 000руб., при этом исключаем все компенсационные начисления на основании п. 3 Положения, утвержденного Постановлением Правительства № 922.

(30 600+5 400) х 12 = 432 000руб.

(432 00+9 100) / 12 = 36 758,33 руб.

в) Рассчитаем отпускные: (36 758,33/ 29,3) х 14 = 17 563,71руб. к оплате 17 563,71 — 13% = 15 280 руб. 43 коп.

Пример №2 — расчетный период отработан не полностью

Сотрудник был принят на работу 10 октября 2017 года. Заявление на отпуск он написалс 14 по 27 мая 2018 года (на 14 дней). При приеме на работу сотруднику был установлен оклад размером 35 000 рублей на испытательный срок. Продолжительность испытательного срока — по 31 декабря 2017 года. После окончания испытательного срока сотруднику установили ежемесячную премию, равную 8 000 рублей.

Расчетный период : с 10 октября 2017 года по 30 апреля 2018 года. Делим период на месяцы, отработанные полностью и не полностью. Полностью сотрудник отработал 6 месяцев с ноября 2017 по апрель 2018 года. Количество учитываемых дней в полностью отработанных месяцах — 6 месяцев х 29,3 = 175,8 дней

В октябре 2017 сотрудник отработал не полный месяц, поэтому количество учитываемых дней в не полностью отработанных месяцах : 29,3/31х22=20,79 дней

Количество учитываемых календарных дней: 175,8 + 20,79 = 196,59 дней

Сумма учитываемых выплат, начисленных в расчетном периоде: октябрь — 25 454,55 руб. , ноябрь- декабрь: 35 000 руб х 2 мес.= 70 000 руб., январь — март 2018: (35 000 руб + 8 000 руб) х 3 мес. = 129 000 руб.

Итого: 25 454,55 руб +70 000 руб + 129 000 руб = 224 454,55 руб.

Средний дневной заработок составит: 224 454,55 руб / 196,59 днй = 1 141,74 рубля.

Отпускные составят: 1141,74 х 14 = 15 984,36 рублей

На руки сотрудник получит 15 971 рубль 36 коп.

Пример №3 — расчет отпускных с учетом индексации зарплаты

Сотрудник написал заявление на отпуск на 28 дней с 14 мая 2018 года.

Расчетный период – 12 месяцев с мая 2017 года по апрель 2018 года включительно.

Оклад работника в 2017 году составлял 30 000 рублей, а с 1 января 2018 года в связи с повышением окладов всем работникам организации оклад сотрудника стал 31 500 рублей.

В августе 2017 года сотрудник был в отпуске продолжительностью 28 дней, а в феврале 2018 года — на больничном продолжительностью 5 дней.

Работнику также полагается доплата за совмещение профессий в размере 10% и ему ежемесячно начисляются премии.

В расчетном периоде работнику начислена заработная плата, принимаемая для расчета:

— за май-декабрь 2017 года – 295 500 руб., в т.ч. отпускные (28 дн.) за август 2017 года в размере 35 000 руб.;

— за январь-апрель 2018 года – 157 500 руб., в т.ч. больничный (5 дн.) в феврале 2018 года в размере 7 032 руб.

Проведем расчет отпускных.

- Из заработной платы за период май-декабрь 2017 года исключаем отпускные:

295 000 руб – 35 000 руб = 260 000 руб. - Откорректируем заработную плату за май-декабрь 2017 года с учетом повышения оклада с 1 января 2018 года. Корректирующий коэффициент равен: 31 500 / 30 000 = 1,05Учитываемые выплаты с учетом «коэффициента индексации» за период май-декабрь 2017 года составит:

260 000 руб. х 1,05 = 273 000 руб.

- Из начисленных выплат за январь-апрель 2018 года исключим сумму начисленных больничных:

157 500 руб — 7 032 руб = 150 468 руб. - Сумма учитываемых выплат, начисленных в расчетном периоде :

273 000 руб + 150 468 = 423 468 руб. - Рассчитаем количество календарных дней, приходящихся на отработанное время в августе 2017 года.

Количество учитываемых дней в не полностью отработанных месяцах = (29,3/31 х (31-28)) = 2,84 дня - Определим календарные дни , приходящихся на отработанное время в феврале 2018 года.

Количество учитываемых дней в не полностью отработанных месяцах = (29,3/28 х (28-5)) = 24,07 дня - Рассчитаем средний дневной заработок .

Средний дневной заработок = (423 468 руб / (29,3 дня х 10 мес. + 2,84 дня + 24,07 дней)) = 1323,71 руб. - Сумма рассчитанных отпускных за 28 календарных дней составит:

1 323,71 руб х 28 дней = 37 063,88 руб.. - На руки сотрудник получает 37 063,88 руб — 13% = 32 245,58 руб.

Источник: https://worknet-info.ru/read-blog/1316_%D0%B2%D0%B0%D0%B6%D0%BD%D1%8B%D0%B5-%D0%B8%D0%B7%D0%BC%D0%B5%D0%BD%D0%B5%D0%BD%D0%B8%D1%8F-%D0%B2-%D1%80%D0%B0%D1%81%D1%87%D0%B5%D1%82%D0%B5-%D0%BE%D1%82%D0%BF%D1%83%D1%81%D0%BA%D0%BD%D1%8B%D1%85-2018-%D0%BF%D0%BE%D1%81%D0%BB%D0%B5%D0%B4%D0%BD%D0%B8%D0%B5-%D0%BD%D0%BE%D0%B2%D0%BE%D1%81%D1%82%D0%B8-%D0%B7%D0%B0%D0%BA%D0%BE%D0%BD%D0%BE%D0%B4%D0%B0%D1%82%D0%B5%D0%BB%D1%8C%D1%81%D1%82%D0%B2%D0%B0.html

Срок выплаты отпускных в 2018 году с учетом последних изменений – 3 рабочих или календарных дня? | Таков Закон

Трудовой кодекс РФ устанавливает безусловное право работника на отдых как краткосрочный (перерывы, выходные), так и длительный – отпуск. При этом согласно ст. 114 ТК РФ на этот период сохраняется средний заработок, то есть, работник имеет право получить оплату и за время нахождение в отпуске. И выплата отпускных должна быть произведена до его начала.

В последнее время на практике все чаще возникает вопрос: каков срок выплаты отпускных в 2018 году с учетом последних изменений? Тем более актуален он с учетом установленной в ТК РФ повышенной ответственности работодателя за нарушение трудовых норм, затрагивающих права работника.

Трудовые инспекции производят проверки регулярно и при малейших нарушениях привлекают к ответственности не только юридических лиц, но и должностных.

Каков сейчас срок выплаты отпускных, какие изменения в правилах его подсчета произошли за последнее время и кем они утверждены? Об этом далее в статье.

В какой срок необходимо производить выплату по трудовому кодексу

В Трудовом кодексе срок выплаты отпускных закреплен в статье 136, части 9. Оплата отпуска должна производиться работодателем не позднее чем за три дня до его начала. Если дата выплаты в соответствии с таким методом учета приходится на нерабочий или праздничный день, перечисление или выдача средств сотруднику должны быть произведены накануне.

Отпуск с последующим увольнением – как правильно оформить?

3 рабочих или календарных дня?

Изменения в эту норму не вносились. Таким образом, срок выплаты отпускных в 2018 году, как и во все предыдущие, составляет три дня. Однако практическое применение данного правила давно вызывает дискуссии.

Из текста статьи непонятно, срок выплаты отпускных – 3 рабочих или календарных дня, и включается ли в указанный период день оплаты.

Никаких отдельных методических указаний на этот счет дано не было, однако разъяснения Минтруда все же последовали, правда, достаточно противоречивые, единообразной судебной практики по этому вопросу также нет.

Разъяснения Министерства труда – как считать 3 дня?

Минтруд был вынужден ответить на многочисленные вопросы представителей работодателей относительно срока выплаты отпускных.

- Как считать 3 дня?

- Включают они или нет день выплаты?

Сначала в информационном письме от 16.06.2014 г. Министерство труда и социальной защиты России высказалось в том духе, что течение установленного срока начинается на следующий день после оплаты, то есть, день выплаты в срок не включается (смотри пояснения в документе «О необходимости перерасчета отпускных сумм с учетом изменения среднемесячного числа календарных дней»).

Такая позиция согласуется с общим порядком подсчета сроков, принятым в российском законодательстве, однако в Трудовом кодексе подобное правило не закреплено, даже напротив, в ст. 14 указано, что течение сроков, с которыми связано возникновение каких-либо прав работников, начинается с конкретной даты, определяющей их начало.

Особый порядок исчисления сроков всегда оговаривается законодателем отдельно.

Как написать заявление об увольнении по собственному желанию в 2018 году?

Однако не все суды тогда поддерживали Роструд, в судебной практике единообразия не наблюдалось. Пожалуй, единственное положение, которое не подвергалось сомнению, это, что законе идет речь о календарных, а не о рабочих днях. Но как считать эти 3 дня, ни законодатели, ни правоприменители не могли дать четкого ответа.

Порядок выдачи больничных листов по уходу за ребенком с 10 апреля 2018 года

Что случилось в 2018 году?

Изменения в сроках выплаты отпускных в 2018 году связаны не с поправками к закону, а с конкретными решениями суда.

Сначала Пермский краевой суд 23.01.2018г. признал законным привлечение организации-работодателя к ответственности на несвоевременную выплату отпускных, затем последовал еще ряд подобных решений.

К административной ответственности привлекались, в том числе и работники предприятия – бухгалтеры, инспекторы отдела кадров. При этом суд не принял во внимание ссылки на соглашение с работниками, так как указание ст.

136 ТК РФ является императивным.

Правовую позицию ответчика и ссылку на письмо Роструда суд также посчитал несостоятельными. А вина организации как раз и заключалась в выплате отпускных в трехдневный срок с учетом дня оплаты (работники уходили в отпуск в понедельник, а получали средства в пятницу).

Суд посчитал, что это нарушение прав трудящихся, так как Трудовой кодекс отпускные выплаты в срок 3 дня обязывает производить без учета дня оплаты, таким образом, чтобы проходило три полных календарных дня. Ссылку на письмо Роструда суд опроверг нормой ч. 8 ст.

136 ТК РФ, в которой говорится, что при совпадении даты выплаты с нерабочим днем, оплату работодатель обязан произвести заранее, накануне.

С учетом всего вышеизложенного, работодателю следует во избежание штрафов внимательно отнестись к срокам выплаты отпускных, так как перечислить или выдать их раньше трудовым законодательством не запрещено. Если работник идет в отпуск с понедельника, средства должны быть ему предоставлены в четверг (или ранее, если четверг также является нерабочим днем).

Можно ли уволиться без отработки двух недель?

⇐Подписывайтесь на наш канал в Яндекс.Дзен!⇒

Источник: http://takovzakon.ru/kak-schitaetsja-srok-vyplaty-otpusknyh-v-2018-godu/

Сроки выплаты отпускных в 2018 году с учетом последних изменений в трактовке закона

В 2018 году организациям нужно особенно внимательно относиться к тому, как выплачиваются отпускные сотрудникам.

Несмотря на то, что в основном трудовое законодательство не изменилось, его трактовка судами стала несколько другой. Это уже привело некоторые организации к штрафным санкциям.

Сроки выплаты отпускных в 2018 году с учетом последний изменений в трактовке российскими судами трудового законодательства.

В какой срок должны выплачиваться отпускные по закону в 2018 году

Все вопросы, которые касаются ежегодного отпуска для работников, регламентированы Трудовым кодексом. Так, статья 114 ТК РФ гарантирует само право на отпуск и говорит о том, что сумма отпускных должна быть равна средней зарплате работника за тот период времени, в течение которого длится отпуск.

https://www.youtube.com/watch?v=IC7ThmPtDug

Что же касается оплаты отпускных, то о ней говорится в статье 136. Закон говорит, что оплата отпуска производится “не позднее чем за три дня до его начала”. Норма сформулирована именно так, и правильное толкование ее очень важно, иначе организация рискует крупными штрафами в случае проверки или обращения работника в контролирующие органы.

Главный нюанс сроков оплаты отпуска в 2018 году — как считать три дня до его начала

Действительно, три дня можно понимать по-разному. Это могут быть три календарных или три рабочих дня. Разница иногда очень существенная. Если, к примеру, отпуск начинается с 10 января, то это всего лишь второй рабочий день года, и тогда оплата должна происходить практически за две календарные недели до начала отпуска, еще в декабре.

Но даже в обычной ситуации срок может увеличиться до пяти календарных дней, если понимать норму трудового кодекса как три календарных дня.

На самом деле речь, конечно, идет о трех календарных днях, и именно так это всегда трактуется бухгалтериями при оплате отпускных. Однако и здесь не всегда есть правильное понимание, как эти три дня считать.

К примеру, если работник уходит в отпуск с 10 августа, то отпускные выплачиваются 7 августа. Еще одна распространенная практика — работник уходит в отпуск с понедельника, и тогда отпускные выплачиваются в предыдущую пятницу.

Примерно такие разъяснения даже давал Роструд, но в 2018 году окончательно выяснилось, что подобная практика нарушает законодательство о труде.

В какие сроки нужно выплачивать отпускные в 2018 году с учетом последних изменений

23 января 2018 года Пермский краевой суд установил, что правильная трактовка статьи 136 ТК РФ относительно сроков оплаты отпуска такова. Между днем начала отпуска и днем его оплаты должно пройти три полных календарных дня. Если отпуск начинается в понедельник, то его оплата в предыдущую пятницу — задержка с выплатой отпускных, и организация должна быть оштрафована.

Именно такова и была суть того дела, который рассматривал суд в Перми в начале этого года. Организация оспаривала административный штраф от контролирующих органов по поводу сроков оплаты отпускных. Отпускные работнику были выплачены в привычном понимании формулировки “за три дня до”, и это оказалось нарушением.

Таким образом, если работник уходит в отпуск с понедельника, оплачен этот отпуск должен быть не позднее предыдущего четверга. Если дата начала отпуска — 10 августа, то отпускные должны быть выплачены не позднее 6 числа.

Одним словом, если говорить о бытовом понимании сроков, то отпускные должны быть выплачены за четыре дня до начала отпуска. Между датой оплаты и первым днем отдыха должно пройти три полных дня. Именно так это трактует суд сегодня.

Источник: https://bankiclub.ru/zakony/sroki-vyplaty-otpusknyh-v-2018-godu-s-uchetom-poslednih-izmenenij-v-traktovke-zakona/

Компенсация за отпуск в 2018 году с учетом последних изменений

Как вычисляется компенсация Порядок расчета компенсационных приводится в 139 параграфе ТК и Положении № 922. Учитывается заработок за последние 12 месяцев. По бухгалтерским данным определяется среднедневная зарплата, которая применяется для определения конечной суммы. Формула такова: (Од / 29,3) / 12 х Дл, где:

- Од — доход за предшествующий к дате годовой период;

- Дл — длительность времени отхода от дел (28 дн.);

- 29,3 — это средний показатель количества дней в одном месяце.

Подсказка: при увольнении компенсационные подсчитываются на последний рабочий день, который также включается в период. Если человек продолжает работать, то компенсация может быть предоставлена в любой момент (конкретной даты не установлено). Скачать для просмотра и печати: Постановление Правительства РФ от 24.12.2007 N 922 (ред.

Компенсация за неиспользованный отпуск в 2018 году

ВажноБывают ситуации, когда трудящийся использовал все дни основного отпуска каждый год, а дополнительные выходные накапливались в течение нескольких лет. Тогда выдача компенсационных денег производится исходя из общего количества всех дней за весь период работы сотрудника в данной организации.

Компенсации за неиспользованное отпускное время в 2018 году — это не обязанность работодателя, если не происходит увольнение сотрудника, а право.

Исходя из 126 статьи ТК РФ, руководство может отказать сотруднику в предоставлении отпуска и оплате.

Компенсация за неиспользованный отпуск при увольнении в 2018 году Сотрудник фирмы проработал с момента трудоустройства меньше 11 месяцев и решил уволиться, произошла ликвидация предприятия или истечение срока договора. Помимо причитающейся заработной платы, финансовый отдел производит расчет компенсации за неиспользованный отпуск при увольнении.

Частичные компенсационные выплаты рассчитываются, исходя из оставшегося неиспользованного периода и размера дохода сотрудника. По законодательству любые доходы граждан облагаются налогом. С отпускных денег перечисляется государству НДФЛ, что регулируется законом о налогообложении.

Компенсация за отдых является тоже доходом, то и в отношении этих выплат действует норма налоговых отчислений. Посчитать самостоятельно, сколько будет удержано с компенсационных выплат, вы можете, воспользовавшись калькулятором на специализированных сайтах. Гражданин имеет право написать заявление о получении компенсации за неиспользованный дополнительный отдых, который предоставляется свыше 28 дней.

Но работодатель может отказать без объяснения причин, при этом обязанность предоставить отдых сохраняется.

Компенсация отпуска за несколько лет в 2018 году

Срок выплаты компенсации за неиспользованный отпуск работнику, продолжающему трудиться на предприятии, законодательством не установлен.

Законы рф 2018

Неиспользованное отпускное время подсчитывается путем вычитания: Кдо — Кид, где:

- Кид — количество уже предоставленных дней.

Подсказка: по приведенным формулам обсчитывается каждый отработанный личный год. Правила учета отработанного времени для компенсирования В тексте ТК нет полного описания учета неиспользованных периодов отдыха.

Ориентироваться следует на Правила об отпусках (утвержденные еще 30.04.1930 № 169).

Кроме того, Минтруда выпустил разъяснения по данному поводу. Оба документа имеют согласованное содержание.

Правила подсчетов таковы:

- Полный период (28 дн.) оплачивается в таких ситуациях:

- если труженик отработал 11 мес. и не брал отпускных;

- если период его службы с 5,5 до 11 мес.

Отпускные в 2018 году с учетом последних изменений

Кодекса РФ об административных правонарушениях предусмотрены следующие штрафы:

- от 1000 до 5000 рублей для должностных лиц (руководитель);

- от 1000 до 5000 рублей для ИП;

- от 30000 до 50000 рублей для юридических лиц.

Отпуск необходимо предоставлять ежегодно. Перенести отпуск на следующий год возможно только по обоснованной производственной необходимости. Согласно ч. 4 ст. 124 ТК РФ запрещено не предоставлять отпуск в течение двух лет подряд. Пример В 2018 году бухгалтер ООО «Омега» Михайлов имеет право на:

- основной отпуск продолжительностью 28 календарных дней;

- дополнительный отпуск за особые условия труда продолжительностью 8 календарных дней.

Общая продолжительность ежегодного оплачиваемого отпуска Михайлова в 2018 году составит 36 календарный день (28 дн. + 8 дн.).

Что такое компенсация за отпуск В Трудовом кодексе зафиксировано право трудящихся на основной 28-дневный отдых, который работодатель должен оплатить.

Для некоторых работников продолжительность отдыха увеличена, что обосновывается вредными условиями труда.

В ситуации, когда дополнительные дни не использованы в силу профессиональной загруженности или по иным причинам, то трудящийся имеет право на денежную компенсацию.

Закон РФ не допускает финансовых выплат за неиспользованный период основного отпуска. Нарушение ТК наказывается штрафом. Увольняясь, работник или совместитель получает право на полную или частичную компенсацию за неиспользованный отдых. Величина выплаты находится в зависимости от продолжительности работы со дня поступления или прошедшего времени от предыдущего отпуска.

Компенсация отпускных в размере выплат за годовой период начисляется при достижении 11-месячного срока работы.

Сгорит ли неиспользованный отпуск с 1 января 2018 года Работаем без выходных Какие отпуска должны быть компенсированы Сейчас есть несколько отпусков, которые должны быть обязательно компенсированы:

- Основной. Его имеют право получить все люди без исключения.

- Также должен быть оплачен дополнительный отпуск, который положен из-за тяжелых условий труда.К примеру, работая в шахте шахтеры должны иметь продолжительный отпуск, чтобы они могли восстановить свои силы и здоровье.

- Существуют дополнительные отпуска за особый характер труда. Такой отпуск предоставляется только определенным категориям работников.Если обязательность должна быть прописана в договоре.

Любой занятый в производстве гражданин с нетерпением ждет отпуска.

Государство защищает интересы своих граждан, поэтому каждому трудоустроенному лицу предоставляется право на ежегодный отпуск на период в 28 календарных дней.

Но не все лица знакомы с бухгалтерскими нюансами: сколько нужно проработать, чтобы получить оплачиваемый отпуск, какие выплаты учитываются при расчете отпускных и многие другие моменты.

Кроме того, систематически внедряются незначительные изменения в бухгалтерской деятельности. Поэтому узнать о том, как рассчитываются отпускные в 2018 году, будет интересно каждому. Любой сотрудник, проработавший на предприятии шесть месяцев, имеет право на оплачиваемый отпуск. Его размер составляет 28 календарных дней, половина из которых должна быть использована неразрывно.

- сокращение штатов;

- ликвидация юрлица (индивидуального предпринимателя);

- приостановка производства;

- призыв на воинскую службу;

- В остальных ситуациях начисляют компенсационные пропорционально отработанному периоду.

Источник: http://buh-nds.ru/kompensatsiya-za-otpusk-v-2018-godu-s-uchetom-poslednih-izmenenij/

Отпускные с учетом последних изменений в 2018 году — расчет периода, выплата суммы, пример

Действующее законодательство предусматривает заслуженный отдых на протяжении года для любого гражданина, проживающего на территории России.

В соответствии с нормами Трудового кодекса данный отдых должен быть оплачиваемым, то есть за работником сохраняется его должность, а руководитель начисляет ему так называемые отпускные.

В связи с этим многие интересуются тем, что включают в себя отпускные с учетом последних изменений в 2018 году и какие особенности их начисления стоит принимать во внимание.

Как формируется период

Под расчетным периодом подразумевается время, на протяжении которого осуществляется учет выплат работнику. В качестве расчетного периода принимается стандартный промежуток, который составляет 12 месяцев, предшествующих тому, в котором работник принял решение об уходе в отпуск, или же особый период, который выбирается работодателем на свое усмотрение.

Месяц, в котором сотрудник принял решение об уходе в отпуск, в данном случае не принимается во внимание, в то время как месяц, с которого будет начинаться расчетный период, представляет собой предшествующий началу запланированного отпуска.

Не стоит забывать о том, что в расчетный период все дни, которые были учтены на протяжении последних 12 месяцев, могут не включаться. К примеру, если сотрудник устроился на работу только в середине года, в расчет будут приниматься исключительно те дни, которые им были отработаны по факту.

Помимо этого, некоторые дни должны быть исключены из расчетного периода и, в первую очередь, это касается тех дней, когда работник получал всевозможные пособия или же брал перерыв в работе, обусловленный забастовкой или простоем.

Если для расчета будет использоваться особый период, отпускные начисляются стандартным или особым способом.

Таким образом, бухгалтер должен будет сравнить сумму, которая была получена в процессе проведения расчета за 12 месяцев, предшествующих отпуску, с той, которая была получена в результате проведения особого расчета, после чего выбрать вариант, при котором предусматривается более объемная выплата.

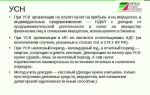

Среди последних корректировок, внесенных в действующее законодательство, стоит выделить несколько основных нюансов, затрагивающих процедуру расчета отпускных:

- коэффициент среднего количества дней, которые рассчитываются в каждом месяце, теперь составляет 29.3;

- в процессе определения суммы годовой прибыли работника принимается во внимание коэффициент индексации, если всему коллективу была поднята заработная плата;

- если работник выполняет свои обязанности в компании на протяжении менее 11 месяцев, в качестве расчетного периода будет приниматься фактически отработанное время;

- воспользоваться отпуском можно будет только после того, как человек отработает шесть месяцев на новой должности;

- предельно допустимый срок уплаты НДФЛ, начисленных на отпускные – последние день месяца, в котором произошло перечисление средств сотруднику.

Главные требования

Для того чтобы процедура расчета была проведена корректно и работник получил правильную сумму средств, стоит учесть несколько важных правил, предусмотренных действующим законодательством.

Детали учета

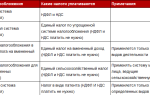

Если компания работает на основании общего режима налогообложения, то в таком случае отпускные, равно как и начисленные с них страховые взносы, должны учитываться в перечне прибыльных расходов. При этом предусматривается определенный ряд особенностей, затрагивающих процедуру списания отпускных затрат в расходы.

Отпускные в данном случае учитываются в том отчетном периоде, на протяжении которого зафиксированы дни отпуска, в то время как страховые взносы, сделанные с суммы перечисленных отпускных, должны указываться в отчетности на дату проведения платежной операции.

Компании и частные предприниматели, которые ведут свою деятельность на «доходно-расходной» упрощенной системе налогообложения, должны учитывать отпускные на момент их выплаты работнику, в то время как налог с них и различные взносы будут учитываться на дату перечисления их в бюджет.

Порядок расчета

Основной порядок, в соответствии с которым на сегодняшний день должен осуществляться расчет отпускных выплат, выглядит точно так же, как и ранее, и определяется Постановлением Правительства №922.

Средний заработок будет рассчитываться отдельным образом и непосредственно зависеть от размера выплат, начисленных сотруднику на протяжении расчетного периода, и количества дней, принимающихся к учету в расчетном периоде.

Для того, чтобы рассчитать средний заработок, нужно выплаты, начисленные сотруднику на протяжении расчетного периода, разделить на общее количество дней в расчетном периоде.

С начисленных отпускных в соответствии с действующим законодательством работодатель также должен будет удержать НДФЛ, который перечисляется в государственный бюджет.

Отправляется о не позднее последнего числа того месяца, в котором сотрудник получил требуемые выплаты.

Помимо этого, из начисленной суммы также выплачиваются страховые взносы, причем их перечисление осуществляется в том же месяце, когда руководитель начислил сами отпускные.

В частности, это касается тех сумм, которые были перечислены сотруднику в соответствии с составленным трудовым соглашением, то есть всевозможные премии, надбавки и положенный оклад. В то же время существуют также и исключаемые выплаты, включая различные социальные и компенсационные перечисления, предназначенные для оплаты питания, сотовой связи и прочих услуг.

Отдельное внимание в данном случае уделяется премиям. Те премии, которые перечисляются работникам по результатам прошедшего месяца, должны быть учтены в полном объеме, в то время как годовые или квартальные принимаются во внимание в соответствии с общим количеством отработанных дней.

Помимо этого, в процессе проведения расчетов нужно принимать во внимание увеличение оклада в компании, которое осуществлялось с учетом зафиксированной инфляции. В данном случае при проведении расчетов во внимание принимается коэффициент индексации оклада.

Компенсация

В том случае, если во время увольнения у сотрудника сохранилось определенное количество неиспользованных дней отпуска, ему предоставляется возможность потребовать от работодателя денежной компенсации неиспользованного отпуска, так как это предусмотрено нормами статьи 127 Трудового кодекса. Если человек не собирается увольняться в ближайшее время, выплачивать ему какие-то компенсации необязательно, так как это является правом руководителя.

Если гражданину полагался дополнительный отпуск, продолжительность которого составляла более стандартного промежутка времени, он имеет право требовать в процессе увольнения также компенсацию и за этот промежуток времени.

В соответствии с действующим законодательством ему должны будут полностью рассчитать все начисленные дополнительные дни в процессе определения компенсационной выплаты и компенсировать их в виде определенной суммы денежных средств.

Источник: http://jurjur24.ru/otpusknye-s-uchetom-poslednih-izmenenij-v-tekushhem-godu/

Сроки выплаты отпускных в 2018 году с учетом последних изменений

В этом году организации должны в особенности внимательно следить за выплатами отпускных своим работникам. Хотя по большей части трудовое законодательство не менялось, его трактовка судами теперь чуть иная. Из-за чего уже ряд организаций попали под штрафные санкции. Сроки выплаты отпускных в 2018 году с учетом последних изменений в трактовке закона российскими судами.

В какой срок должны выплачиваться отпускные по закону в 2018 году

Вопросы, относящиеся к ежегодному отпуску для сотрудников, регламентируются Трудовым кодексом. К примеру, статья 114 ТК РФ гарантирует непосредственно право на отпуск и в ней говорится, что сумма отпускных должна равняться средней заработной плате сотрудника за то время, в течение которого продолжается отпуск.

Про оплату отпускных написано в ст. 136. Закон гласит, что оплата отпуска производится «не позднее чем за 3 дня до его начала». Норма сформулирована таким образом, и верная ее трактовка очень важна, в противном случае организация рискует нарваться на крупный штраф при проверке либо обращении сотрудника в контролирующие инстанции.

Основной нюанс сроков оплаты отпуска в 2018 году: как считать 3 дня до начала

На самом деле, 3 дня можно трактовать по-разному. Это могут быть 3 календарных либо 3 рабочих дня. Разница бывает весьма серьезная. Если, например, отпуск начинается с 10 января, то это лишь 2-й рабочий день в году, и в таком случае оплата должна производиться почти за 2 календарные недели до начала отпуска, в декабре.

Однако даже в общем случае срок может увеличиться до 5 календарных дней, если понимать норму ТК как 3 календарных дня.

В действительности имеются в виду, естественно 3 календарных дня, и именно так это трактуют бухгалтерии при оплате отпускных. Но и тут не всякий раз будет верное представление о том, как данные 3 дня отсчитывать.

Скажем, если сотрудник уходит в отпуск с 10 августа, то отпускные должны быть выплачены 7 августа. Еще одна частая практика – сотрудник уходит в отпуск с понедельника, а отпускные выплачиваются в предшествующую ему пятницу.

Приблизительно подобные разъяснения давались Рострудом, однако в этом году окончательно было выяснено, что данная практика нарушает нормы трудового законодательства.

В какие сроки нужно выплачивать отпускные в 2018 году с учетом последних изменений

23 января 2018 года Пермским краевым судом была установлена верная трактовка ст. 136 Трудового кодекса в части сроков оплаты отпуска. Между днем начала отпуска и днем его оплаты должно пройти 3 полных календарных дня. Если отпуск начинается в понедельник, то его оплата в предшествующую ему пятницу будет являться задержкой выплаты отпускных, и на организацию должен быть наложен штраф.

Такова была суть дела, рассмотренного пермским судом в начале 2018 года. Организация оспаривала штраф от контролирующих инстанций в части сроков выплаты отпускных. Отпускные сотруднику выплатили в соответствии с обычным пониманием формулировки «за 3 дня до», что стало нарушением.

Следовательно, если сотрудник идет в отпуск с понедельника, отпускные ему должны выплатить не позже прошлого четверга. Если датой начала отпуска является 10 июля, отпускные следует выплатить не позже 6 числа.

В общем, если иметь в виду бытовое понимание сроков, отпускные следует выплачивать за 4 дня до начала отпуска. Между датой оплаты и 1-м отпускным днем должно быть 3 полных дня, поскольку таким образом это трактуется сейчас судом.

Остались вопросы? Задайте их в комментариях ниже.

Источник: https://b2bmaster.ru/zakony/sroki-vyplaty-otpusknyh-v-2018-godu-s-uchetom-poslednih-izmenenij/

Расчет отпускных по-новому -примеры расчета в 2018 году — закон, с учетом последних изменений

Каждый год все сотрудники могут взять продолжительный период отдыха — отпуск. Его продолжительность должна составлять не меньше 28 календарных дней.

Работодатель должен не только предоставить такой отпуск, но и оплатить его. При этом должны быть соблюдены действующие нормы законодательства с учетом новейших изменений.

Новые примеры расчета в 2018 году помогут быстрее разобраться с правильным проведением процедуры выплат.

Фактически законодательство относительно отпусков для большинства сотрудников не изменилось в 2018 году.

Небольшому изменению за последнее время подверглась лишь их продолжительность для госслужащих. Теперь ее базовое значение составляет 30 дней, вместо ранее положенных 35.

За выслугу дополнительные дни также начисляются по-новому:

| При стаже 1-5 лет | положен 1 дополнительный день |

| При стаже 5-10 лет | 5 дней |

| При стаже 10-15 лет | 7 дней |

| При стаже 15 лет и более | 10 дней |

Для всех остальных категорий граждан ничего не менялось уже очень давно. Базовая продолжительность — 28 дней.

При необходимости и согласовании сторонами он может делиться на части любой продолжительности, но хотя бы одна из них должна быть не короче 14 дней. В ряде случаев сотрудник может рассчитывать на удлиненный отпуск.

Вместе с основным отпуском некоторым категория сотрудников положен и дополнительный. Обычно их просто соединяют.

За работу во вредных или опасных условиях у работника появляется право на дополнительный не меньше 7 дней, за ненормированный график – от 3 дней и т. д.

Дополнительный и основной оплачиваются нанимателем согласно ТК РФ.

Расчет по-прежнему должен делаться с учетом норм Трудового Кодекса и Постановления Правительства №922 от 24.12.2007 г.

При увольнении сотрудника он не теряет своего права на отпуск в текущем году. При согласии начальника он может сначала отгулять неиспользованные дни отдыха и лишь затем уволиться.

Если по каким-то причинам с «отгуливанием» не согласен сам сотрудник или руководитель, то за неиспользованные дни отдыха должна выплачиваться при увольнении компенсация.

Применяемая формула

На самом деле ничего сложного в расчете нет. Они считаются по стандартной формуле:

Отпускные = средний дневной заработок x количество календарных дней отпуска.

Обычно вручную уже никто их не рассчитывает.

Для этого используют специализированные программы и сервисы. Но полезно знать самые простые формулы, причем не только бухгалтерам. Ведь и сам сотрудник может захотеть проверить правильность начисления ему выплат.

Замечание. При оформлении без содержания нет необходимости считать размер выплат. В стаж входит не больше 14 дней отгулов за свой счет.

Какие используются показатели

Основными показателями, используемыми при расчете, являются число дней в отпуске и средний заработок сотрудника за 1 день.

Но для их расчета понадобится сначала определить расчетный период (РП) и доход за него, а также отпускной стаж.

Получить информацию, необходимую для определения требуемых показателей можно из личной карточки сотрудника, документов бухгалтерского, кадрового учета работодателя и сдаваемой в фонды и ИФНС официальной отчетности.

Определяем расчетный период

Определить размер правильно можно только зная средний заработок сотрудника. Но для этого надо сначала решить вопрос с тем, за какой период он должен быть взят.

Обычным расчетным периодом (РП) являются 12 календарных месяцев, которые предшествуют месяцу, когда был предоставлен отпуск.

Например, если отпуск у сотрудника начинается в июле этого года, то РП будет с июля прошлого года по июнь текущего.

https://www.youtube.com/watch?v=r9gaXz1jcc4

Если сотрудник устроился на работу в течение последних 12 месяцев и отработал расчетный период лишь частично, то надо будет учитывать лишь фактическое время.

Все дни в РП включать не надо. Из него надо исключить периоды, когда сотрудник находился на больничном, в отпуске по уходу за ребенком или декрете.

Периоды простоя по вине нанимателя хотя и должны быть оплачены сотрудникам, но они не включаются в расчетный период.

Иногда случается так, что РП подлежит полному исключению. Например, если сотрудница находилась в это время в отпуске по уходу. В этой ситуации руководителю надо взять предшествующий период.

Важно! При расчете среднее число дней в месяце принимается равным 29,3.

Посчитать общие число дней в РП можно пользуясь следующей формулой:

Число дней в РП = 29,3 x кол-во полностью отработанных месяцев + кол-во календарных дней отработанных в неполных месяцах/число календарных дней в неполных месяцах x 29,3 x кол-во не полностью отработанных месяцев.

Количество дней в нем

При расчете очень важно посчитать количество дней в отпуске. Обычно оно уже указано в графике, но проверить никогда не будет лишним.

Определять данный показатель понадобится и в случае, когда сотрудник решил взять отдых раньше срока.

В общей ситуации посчитать количество дней, положенных сотруднику можно просто просуммировав продолжительность его основного и дополнительного отдыха.

Если сотрудник отработал менее 11 месяцев, то число положенных ему дней будет определяться по следующей формуле:

Кол-во дней отдыха = суммарное число положенных дней отпуска при отработке полного года : 12 x кол-во отработанных месяцев.

При стандартном отпуске в 28 дней можно просто умножить число отработанных месяцев на 2,33.

Средний заработок

СЗ сотрудника посчитать очень просто, для этого сначала надо определить сумму выплат, сделанных за расчетный период, а затем поделить на количество дней в нем.

Но нужно понимать, что при расчете учитываются не все выплаты. Полностью в эту сумму включать все выплаты, связанные с оплатой труда (оклад, премии и другие подобные выплаты).

При определении суммы отпускных следующие виды учету не подлежат:

- материальная помощь;

- оплата транспортных расходов или питания;

- отпускные;

- оплата стоимости обучения.

Они не соответствуют определению «зарплата». Премия может быть включена в расчет, но только если она выплачена за труд.

Например, если премия назначена к 50-летнему юбилею сотрудника, то включать ее в сумму доходов не надо.

Когда сумма дохода определена, то ее надо просто поделить на количество дней в нем. Это и будет средний заработок за день, который используется в расчете.

Примеры расчета с учетом последних изменений

Очень часто даже у опытных сотрудников возникают проблемы с правильным расчетом отпускных при возникновении не совсем стандартных ситуаций.

В этом случае бывает очень полезно изучить уже готовые примеры. На их основе можно будет строить собственный гораздо проще и быстрее.

Если пример полностью подходит, то фактически можно просто подставить свои цифры в него.

Если было повышение оклада

Учитывать повышение оклада надо при расчете положенных перед отпуском выплат, но только если индексации подверглись зарплаты всех сотрудников.

Причем влияние коэффициент окажет на сумму если индексация проводилась как в течение расчетного периода, так и во время отдыха или в промежутке между началом и окончанием РП.

Пример. Сотрудник уходит в отпуск 20.07.2018 года на 28 дней. Его оклад составлял 25 000 р. до 1 июня 2018 г., а после – 30 000 р.

В этом случае коэффициент повышения будет 1,2 (30 000 / 25 000), а сами отпускные будут рассчитываться следующим образом:

(25 000 х 1,2 х 11 + 30 000) : 12 : 29,3 х 28 = 28 668,94 р.

С учетом премий

Премии должны учитываться пропорционально фактически отработанному времени. Причем учитывать подобные выплаты, сделанные не за труд работника совершенно нет необходимости.

Пример. Сотруднику уходит в отпуск с 1 августа 2018 г. на 28 дней. Его оклад составляет 30 000 р. плюс ежемесячно ему выплачивается премия в размере 2000 р. и также ему выплачивалась премия в 5000 р. в декабре 2017 г.

Предыдущий период его пришелся на сентябрь 2017 года и его длительность была также 28 дней.

Фактически было отработано 227 дней, что и требуется учесть при расчете премий, учитываемых в доходе.

Премии, принимаемые к учету, составят:

(2 000 x 12 + 5 000):247×227=26 651,82 р.

С исключаемыми днями

Довольно редко встречаются ситуации, когда сотрудник в течение всего года работал все дни без исключений.

Каждый человек может уйти на больничный, оформить длительный отпуск за свой счет и т. д. Исключаемые дни должны быть обязательно учтены.

Пример. Сотрудник уходит с июля 2018 г. на 31 день. Его доход составляет 30000 р. в месяц. В течение этого периода в феврале 2018 года он был на больничном 10 дней.

Рассчитаем правильно отпускные для него:

| Определяем число дней в полных месяцах | 29,3×11=322,3 |

| Определяем число дней в неполном месяце (феврале) | 29,3:28*19=19,88 |

| Определяем средний дневной заработок | 30 000 x 12 : (322,3 + 19,88)=1052,08 р. |

| Определяем размер отпускных | 1052,08×31=32614,48 р. |

НДФЛ и страховые взносы

Отпускные являются видом доходов, подлежащих налогообложению. Работодатель будет обязан удержать с получившейся при расчете суммы НДФЛ и отправить его в бюджет.

При этом организация (ИП) может учесть данные выплаты в числе расходов на оплату труда и снизить базу по налогу на прибыль. Различные страховые взносы платятся в том же размере, что и с зарплаты.

Работодатель не может удерживать эти суммы с сотрудника, а должен оплачивать их за свой собственный счет.

Нередко это становится одной из причин из-за чего всеми правдами и неправдами наниматели стараются искусственно занизить сумму отпускных.

Нужно учитывать, что подобные действия являются незаконными и могут привести к крупным штрафам на организацию (ИП) или ответственных должностных лиц.

Видео: как провести процедуры

Рассчитать отпускные с учетом всех изменений действующего законодательства бывает довольно сложно.

Все формулы для вычисления действительно очень простые, но часто в конкретной ситуации приходится учитывать множество различных нюансов. В этом случае наличие под руками уже готовых примеров может довольно сильно выручить.

Источник: https://zanalogami.ru/raschet-otpusknyh-po-novomu-primery-rascheta/

Оплата отпускных в 2018 году изменения свежие новости

Например, более чем 12 месяцев расчетный период устанавливается в тех случаях, когда у работника в течение года меняется зарплата, либо исключить из периода нужно слишком много дней.

Когда для расчета используют особый расчетный период, отпускные рассчитывают двумя способами: стандартным и особым. То есть бухгалтеру нужно сравнить сумму, полученную при расчете за 12 месяцев, предшествующих отпуску, с суммой, полученной при особом способе расчета.

При этом выбрать нужно тот период, при котором сумма отпускных у работника будет больше. Количество дней в расчетном периоде Теперь нужно определить количество дней, которые нужно учесть в расчетном периоде.

Если в расчетном периоде были исключаемые дни, то количество дней рассчитывается как сумма количества дней в полностью отработанных месяцах и количества принимаемых к расчету дней в месяцах, отработанных не полностью.

Законы рф 2018

КоАП РФ:

- для должностных лиц предупреждение или штраф от 1 до 5 тыс. рублей;

- для предпринимателей штраф от 1 до 5 тыс. рублей;

- для организаций штраф от 30 до 50 тыс. рублей.

Узнать, в какое время он может рассчитывать на отпуск, работающий вправе из графика отпусков, о составлении которого каждого уведомляют под роспись. Если такого графика нет, работник пишет заявление.

Заявление на отпуск подано менее, чем за 3 дня до предполагаемой даты отпуска Скорее всего, такой отпуск не будет оформлен: работодатель не успеет сделать расчет и произвести выплату отпускных.

Хотя ТК РФ не регламентирует время подачи заявления на отпуск, учитывая, что отпускные требуется выплатить за 3 дня до его начала заявление должно быть подано как минимум за 4 дня.

В противном случае работодателю просто не хватит времени провести оформление и выплату в установленный законом срок.

Расчет отпускных в 2018 году: изменения

ВниманиеРассчитаем средний заработок: (45 000 + 5 000) х 12 / 12 = 50 000 рублей. Отпускные будут следующими: 50 000 / 29,3 х 28 = 47 781,51 рублей.

На руки Петрова получит отпускные за вычетом НДФЛ, то есть 41 569, 97 рублей Пример 2 Теперь рассмотрим пример, когда расчетный период сотрудником отработан не полностью: Иванов И.И.

устроился на работу 10 октября 2017 года.

Определяем расчетный период: с 10 октября 2017 года по 30 апреля 2018 года. Разбиваем при этом взятый период на месяцы, отработанные полностью и не полностью.

Расчет отпускных в 2018 году. примеры расчета

Причиной такого положения вещей могут быть:

- сотрудник пришел недавно и отработал только шесть месяцев;

- работник был в декретном отпуске;

- отпускник долгое время был на больничном;

- человек брал множество отгулов за свой счет.

В этом случае за основу расчета берется временной промежуток, в течение которого сотрудник фактически работал.

И вторым важным моментом, который необходимо учитывать при выплате отпускных за неполный отработанный год, является продолжительность отпуска. Она будет пропорциональна отработанному времени.

Отработанный период Количество недель отпуска год (12 месяцев) 4 недели (28 дней) 9 месяцев 3 недели 6 месяцев 2 недели Т.е. на каждый отработанный квартал сотрудник получает по неделе отпуска.

Онлайн журнал для бухгалтера

- Стандартный, то есть 12 месяцев, которые предшествуют тому месяцу, в котором работник уходит в отпуск;

- Особый, когда стандартный период заменяется другим периодом, выбрать который работодатель вправе по своему усмотрению.

Важно! Для расчета отпускных учитывают выплаты за стандартный расчетный период, либо за особый период.

Стандартный период зависит от того в каком месяце у сотрудника начинается отпуск.

Расчет отпускных в 2018 году: новый закон

Срок выплаты отпускных в 2018 году остается прежним, изменений, касающихся установленных законом норм, не принималось. Если третий день является выходным или нерабочим, выплата должна быть произведена с учетом этого, то есть за 4 или 5 дней.

Если выплата делается не через кассу, а безналичным перечислением на банковскую карту, нужно учесть график работы банков. Возможно, придется сделать перечисление раньше, чем за 3 дня до даты начала отпуска. Пример расчета отпускных можно найти в этой статье https://otdelkadrov.

online/6122-pravila-poryadok-nachisleniya-otpusknyh-v-year-godu-primer-rascheta Например, сотрудник по графику уходит в отпуск с 10 мая 2017 года. Отпускное пособие ему должны выплатить не позднее 7 мая.

Учитывая, что 7 мая воскресенье, а 6 мая — суббота, день выдачи пособия смещается.

Сроки и особенности выплаты отпускных пособий согласно тк рф

С 1 мая действует новый федеральный МРОТ – 11 163 руб. Расскажем, как он влияет на размер отпускных выплат и при каких условиях отпускные работникам нужно пересчитать в сторону увеличения. Также см. “Новые размеры детских пособий с 1 мая 2018 года: таблица“.

- 1 Общий порядок расчета отпускных

- 2 Что меняется в расчете отпускных с 1 мая 2018 года

- 3 Пример расчета отпускных с 1 мая

Общий порядок расчета отпускных Вот формула расчета отпускных: Подписывайтесь на бухгалтерский канал в Яндекс-Дзен! ОТПУСКНЫЕ = СРЕДНИЙ ДНЕВНОЙ ЗАРАБОТОК X КОЛИЧЕСТВО ДНЕЙ ОТПУСКА Средний дневной заработок при расчете отпускных считается так: СРЕДНИЙ ДНЕВНОЙ ЗАРАБОТОК = БАЗА ДЛЯ ОТПУСКНЫХ ЗА РАСЧЕТНЫЙ ПЕРИОД / КОЛИЧЕСТВО ОТРАБОТАННЫХ ДНЕЙ ЗА РАСЧЕТНЫЙ ПЕРИОД Расчетный период для отпуска – это 12 календарных месяцев, предшествующих месяцу начала отпуска.

Ндфл с отпускных: когда платить в 2018 году, пример

ВажноВ случае задержки выплаты пособия по вине предприятия работнику положена компенсация. Ранее, чем за три дня, также выплату делать не совсем удобно. Могут возникнуть различные обстоятельства, при которых уход в отпуск придется отложить (например, заболевание).

Поэтому начисление и выплату отпускных оптимально делать за 3 дня до даты начала отдыха. Несмотря на то, что упомянутая выше статья закона не конкретизирует статус (календарные или рабочие) этих трех дней, существует специальное письмо Роструда (№1693-6-1 от 30.07.

2014), согласно которому отсчет нужно вести в календарных днях. За три календарных дня до начала отпуска пособие должно быть выплачено.

Несвоевременная выплата отпускных Административная ответственность для работодателя, не известившего работника о положенном ему законом отпуске или допустившего такое нарушение ТК РФ, как невыплата отпускных в срок, предусмотрена ст.

Как начисляются отпускные? новости 2018 года

Перечислить НДФЛ с отпускных в 2018 году следует в бюджет не позднее 2 апреля 2018 года. Общий срок – 31 марта. Но он выпал на субботу, поэтому крайний срок оплаты НДФЛ с отпускных перенесен на ближайший рабочий день.

Как заполнить платежное поручение по НДФЛ с отпускных в 2018 году В платежном поручении по НДФЛ в поле 101 «Статус плательщика» впишите код 02. В поле 104 поставьте код бюджетной классификации 182 1 01 02010 01 1000 110. В поле 106 укажите ТП, а в поле 107 – период, за который уплачивается налог.

Например, при уплате налога с отпускных за январь, в поле 107 проставляется МС.01.2018. В полях 108 и 109 поставьте ноль. Поле 110 оставьте пустым.

Срок перечисления НДФЛ с отпускных в 2018 году – последний день месяца, в котором их выдали. Если эта дата попадает на выходные, дата выплаты НДФЛ с отпускных – следующий рабочий день. Такой же вывод следует из письма от 05.04.2017 № БС-4-11/[email protected], в котором ФНС разъяснила контрольные даты по НДФЛ и взносам с отпускных.

НДФЛ с отпускных: когда платить в 2018 году, пример Бухгалтер рассчитал отпускные работнику, который собирается отдыхать с 22 января 2018 года. Сумма выплат – 24 800 руб. Бухгалтер выдал деньги 18 января 2018 года. В этот же день он обязан удержать налог.

Расчет НДФЛ с отпускных бухгалтер проведет так: умножит сумму выплаченных денег на 13%. Сумма налога – 3224 руб. (24800 руб. х 13%). Заплатить налог в бюджет нужно не позднее последнего числа месяца, в котором бухгалтер выдал деньги (п. 6 ст. 226 НК РФ).

Бухгалтер выплатила деньги в январе.

Рассчитывая отпуск в 2018 году, действуют прежние правила, новый закон определяющий расчет отпускных не принят. В средний заработок включаются выплаты, предусмотренные системой оплаты труда в компании. Полный перечень выплат отражен в пункте 2 Положения под № 922.

Например, к выплатам относятся:

- зарплата;

- надбавки и прочие доплаты: за классность, совмещение профессий, выслугу лет и т. п.;

- компенсационные выплаты, связанные с установленным режимом работы, условиями труда, в том числе премии и иные вознаграждения.

Когда определяете средний заработок, не забывайте, что некоторые выплаты требуется исключить. Например, к ним относятся больничные и отпускные.

Источник: http://yurburo61.ru/oplata-otpusknyh-v-2018-godu-izmeneniya-svezhie-novosti/

Выплата отпускных в 2018 году — новый закон, сроки и перечисление НДФЛ

Выплата отпускных в 2018 году будет изменена. Был принят новый закон, который определил сроки и перечисление НДФЛ.

Порядок удержания подоходного налога претерпел изменения по причинам выхода работников отпуск. Работодатель — это налоговый агент.

Далее разберемся, как удержать НДФЛ с отпускных, когда лучше заплатить обязательства в государственный бюджет, и с какой даты считается момент получения дохода.

Кто имеет право на отпуск

Работодатель берет на себя обязанность по выплате отпускных каждый год своему сотруднику. Гражданин Российской Федерации имеет право находиться на отдыхе 28 календарных дней. На этот период должна быть предусмотрена выплата отпускных.

Согласно новому закону в 2018 году право на отпуск получается у конкретного работодателя сразу после того, как было отработано непрерывно 6 месяцев. Для этого потребуется обоюдное согласие сторон. При необходимости срок отпуска может быть увеличен. Чтобы выйти отпуск после отработанного полугода согласие со стороны работодателя не требуется.

Отпуск летом

Действие законодательства в Российской Федерации не распространяется на родителей, которые работают в рамках гражданско-правовых договоров. По этой причине отпуск за счет работодателя они не смогут получить.

За 3 дня до того как сотрудник соберется уйти в отпуск, работодатель обязан выплатить ему отпускные средства. Размер таких выплат основывается на среднем дневном заработке. Его необходимо умножить на количество дней, положенных в отпуске. Доход выдается наличными и переводом на карту для физического лица.

Продолжительность декретного отпуска

Какие обязанности имеет налоговый агент

Налоговый кодекс Российской Федерации обязывает индивидуальных предпринимателей и организации, которые выплачивают заработную плату физическим лицам, перечислять в государственный бюджет подоходный налог.

Могут быть варианты налога:

- 13% с дохода;

- 30% с дохода.

Первый вариант положен для российского резидента. Необходимо находиться на территории Российской Федерации более полугода 12 месяцев подряд. Второй случай характерен для сотрудников, которые не являются резидентами Российского государства.

Подоходный налог перечисляется по месту жительства или регистрации юридического лица. Документы подаются в ИФНС. При наличии обособленного подразделения организации налог, что был ранее удержанный с сотрудника, перечисляется по месту, где находится ОП. Такие действия предусматривает Налоговый кодекс Российской Федерации.

Расчет отпускных

Налог в бюджет: когда перечислять

Ранее по выплате отпускных и перечислению НДФЛ действовал общий принцип для налоговых агентов:

- При получении наличных денег необходимо было обратиться в кассу банка не позднее дня выдачи.

- На следующий день после даты фактического получения заработной платы, если она не была выплачена другим способом.

В законодательстве не был определен однозначно момент, когда именно перечислять НДФЛ за отпускные. Оплата отпуска причислялась к зарплате сотрудника, что прописано в трудовом кодексе Российской Федерации. В 2018 году вышел новый закон, в котором четко определены сроки.

Источник: https://PensiyaPortal.ru/news/novyy-zakon-o-vyplatah-otpusknyh-v-2018-godu/