СЗВ-М: отрицательный протокол

Самое нежелательное для бухгалтера при сдаче в ПФР персонифицированной отчетности – получить в ответ отрицательный протокол СЗВ-М. Рассмотрим, почему это происходит и как избежать роковых для данного отчета ошибок.

Обратный ход

Сдача в отделение Пенсионного фонда неправильного отчета по форме СЗВ-М приводит к ответному получению отрицательного протокола. Это значит, что электронная СЗВ-М составлена с критичными ошибками. Их код – 50.

Законодательство обязует повторно за отчетный месяц получения отрицательного протокола СЗВ-М отправить заполненную форму с уже исправленными ошибками, которые были в предыдущем отчете.

Имейте в виду: в случае критичной ошибки фонд не примет форму ни в каком виде. Даже если все параметры были указаны верно, но был получен отрицательный протокол. Например, при сбое в системе.

Роковые ошибки

Код 50 означает критические ошибки заполнения и/или отправки электронной формы СЗВ-М. Отрицательный протокол становится неизбежным последствием. Бороться с такими недочетами нужно путем внесения поправок.

Среди ошибок, выдающих в отрицательном протоколе код 50, могут быть такие оплошности (см. таблицу):

| Ошибка | Пояснение |

| Неправильный регистрационный код страхователя в ПФР | Данный номер обязан соответствовать субъекту РФ и району по градации ПФР. Просто-напросто фонд не сможет понять, кто прислал отчет СЗВ-М. |

| Неправильный ИНН страхователя | Указанный в базе ПФР ИНН должен соответствовать заявленному в форме СЗВ-М. Если номер указан неверно, система блокирует форму и автоматически отправляет отрицательный протокол. |

| Неправильное указание типа формы: вторичная отправка СЗВ-М при уже одобренном отчете за данный отчетный период | Если в СЗВ-М нужно будет ввести отменяющие или дополняющие сведения, то укажите не статус «исхд», а «доп» или «отмн».Каждый новый период при первой подаче СЗВ-М нужно ставить статус «исхд» (исходная). В иных случаях, когда уже был получен положительный протокол о приеме, указывать «исхд» – нельзя. Будет получен отрицательный протокол СЗВ-М. |

| Неправильное указание месяца отчета | Форму можно отправлять только за предыдущие и за текущий месяц. Страхователь не сможет сдавать сведения на будущее.При досрочной отправке формы СЗВ-М за текущий месяц фирма может пострадать. Даже при получении положительного протокола работник вдруг может уволиться или фирма наймет нового сотрудника. Придется сдавать отчет с исправлениями. |

| Сбои в системе | 1) неверное заполнение XML-файла; 2) его несоответствие XSD-схеме;3) пороки электронной подписи. |

Актуальность софта

О возможных ошибках и отрицательном протоколе СЗВ-М изложено в распоряжении Пенсионного фонда № 432р. Также, данное распоряжение урегулировало создание обновленного формата СЗВ-М с отчета за ноябрь 2016 года. Вдобавок, этот документ упростил анализ данного отчета. Всё это заставило предприятия обновить программное обеспечение от ПФР.

Также см. «Досрочная сдача СЗВ-М за декабрь 2016 года».

Надо сказать, что специалисты фонда в добровольно-принудительном порядке советуют постоянно следить за актуальностью ПО, с помощью которого отправляете СЗВ-М. Это существенно снижает риск наткнуться на ошибки кода 50.

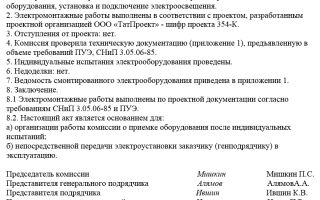

На официальном сайте ПФР (www.pfrf.ru) тоже есть такие программы (см. рисунок).

Сотрудники ПФР и компании (ИП) заинтересованы в надлежащих отправке и принятии СЗВ-М с одного раза. Поэтому советуем сдавать СЗВ-М так, чтобы получать положительный протокол с первого раза. Таблица из этой статьи в этом непременно поможет.

Также см. «СЗВ-М в 2017 году: бланк и образец заполнения».

Источник: https://buhguru.com/otchetnost/szvm-otric-protokol.html

Отрицательный налог

Налоговая отчетность – дело тонкое и непростое.

Для того, чтобы при расчетах налогов все сошлось как надо, нужно не только банально уметь пользоваться бухгалтерскими программами и иметь высокую квалификацию, но и быстро ориентироваться в случае ошибок.

Иногда случаются ситуации, когда при исчислении налога на прибыль возникают отрицательные показатели и тогда бухгалтеры задаются закономерным вопросом, почему так происходит? Попробуем ответить на этот вопрос.

Что такое отрицательный налог на прибыль

Строго говоря, в документально закрепленной базе, такого понятия нет. Если говорить простым языком, то отрицательный налог на прибыль – это ситуации, когда вместо прибыли, по итогом отчетного периода, при расчетах получается убыток. А раз нет прибыли, значит, нет и оснований для удерживания налога.

Почему появляется отрицательный налог на прибыль

Причин возникновения минусовых налоговых значений бывает несколько. Вот некоторые из них:

- наиболее распространенный случай — отрицательный налог у вновь созданной организации. Это вполне объяснимо: даже если предприятие уже заключило несколько договоров и успешно выполнило их условия, вполне может быть так, что выручка от них появится только после отчетного периода. Соответственно, компания остается в убытке;

- неправильный стратегический выбор компании. Если руководство предприятия при выборе направления деятельности не учло всех возможных подводных камней и препятствий на пути долгосрочного развития, то возможно, на каком-то этапе фирма вместо прибылей скатится к убыткам;

- неграмотное, непрофессиональное ведение бухгалтерии. Иногда бухгалтера по незнанию или вследствие низкой квалификации отражают доходы и расходы предприятия так, что возникает отрицательный баланс.

Вообще привести к отрицательному налогу на прибыль может множество факторов как внешних, так и внутренних. Но независимо от причины его появления, стоит задуматься над тем, как улучшить показатели, поскольку минусовая налоговая база всегда вызывает массу вопросов со стороны представителей налоговых органов.

Чем грозит отрицательный налог на прибыль

Налоговый убыток – вещь крайне неприятная, особенно на этапе подачи декларации в налоговые органы.

https://www.youtube.com/watch?v=IC7ThmPtDug

Специалисты налоговых служб, как правило, обращают особое внимание на те компании, которые показывают в декларациях по налогу на прибыль минусы, тем более в тех случаях, если это происходит не в первый раз.

Налоговики могут заподозрить такие компании в целом ряде противоправных действий: попытках уклонения от оплаты налогов, мошенничестве, преднамеренном банкротстве, выводе активов и т.д. В качестве меры контроля налоговые инспекторы могут выбрать один из трех вариантов:

- вызвать на «убыточную» комиссию. В этом случае представителю организации придется давать пояснений, почему по налогу на прибыль показаны отрицательные значения;

- потребовать письменных пояснений по таким убыткам;

- внести компанию в список ближайших выездных проверок. Этот путь самый неприятный для организации, т.к. известно, что выездные налоговые проверки редко оканчиваются чем-то хорошим для проверяемых.

Неважно, какой путь для контроля организации выберет налоговая, в любом случае, следует быть готовым к объяснению убытков с предоставлением всей необходимой доказательной базы, причем желательно в письменном виде.

Как объяснить отрицательный налог на прибыль специалистам налоговой службы

Независимо от причин, вызвавших убыточность компании, руководству предприятия следует заранее быть готовым к их пояснению в налоговых органах. Рассмотрим несколько способов для объяснения с контролерами.

- Продажа товаров в минус. Торговые организации довольно часто сталкиваются с ситуациями, когда товары продаются по цене ниже себестоимости. В этом нет ничего страшного, но для налоговиков нужно обязательно иметь подтверждающие этот факт документы. К ним относятся приказ руководства компании о снижении цен и акт инвентаризационной комиссии. В акте необходимо обязательно подробно описать товар: его характеристики, качество и свойства, обозначить причины невозможности продажи данного вида товара с прибылью, а в заключении, в качестве главного аргумента прописать выводы о вынужденной реализации товаров с убытком.

- Развитие новых направлений бизнеса. Чтобы доказать тот факт, что компания не стоит на месте, а активно развивается, достаточно предоставить налоговикам бизнес-план. В нем должно быть прописано, что отсутствие прибыли обусловлено спецификой нового вида деятельности, и такое положение дел вполне может продолжаться еще на протяжении нескольких лет. Главное не забыть отразить в бизнес плане, когда предполагается вывести компанию в плюс.

- Повышение цен от поставщиков. Иногда встречаются случаи, когда даже при заключении долгосрочных контрактов, не предусматривающих индексации цен, все же возможно их повышение. Рассмотрим на примере: некая организация заключила договор с заграничным партнером на поставки определенного вида продукции. В качестве денежных единиц в финансовых операциях между двумя предприятиями фигурирует валюта.

При колебаниях курсов валют запросто возможно фактическое повышение стоимости товара по независящим лично от поставщика обстоятельствам.

Вследствие этого, у российской компании неизбежно получается убыток.

Для того, чтобы доказать невозможность отказа от невыгодной теперь сделки, налоговикам потребуется предоставить письменные документы, на основании которых можно сделать вывод о том, что при расторжении этого договора у компании возникли бы еще большие штрафные расходы. К тому же потеря перспективного партнера тоже является большой проблемой для предпринимателей.

В тех случаях, если отрицательный налог на прибыль зафиксирован не по итогам годового периода, а в результате, к примеру, квартала, можно заявить налоговым инспекторам, что в ближайшее время планируется крупная сделка, так что год закончится плюсом.

Как правило, этот аргумент бывает достаточным для того, чтобы на какое-то время налоговая перестала следить за предприятием с особо пристальным вниманием.

Таким образом, причин для появления отрицательного налога на прибыль может быть масса. Главное – при отчете перед налоговой службой иметь крепкие доказательства, обосновывающие минусовые показатели.

assistentus.ru

Отрицательный подоходный налог (?? ????? ?????)

Предназначен для работающих получающих низкий доход, с которого нет выплаты налога в соответствии с налоговыми ставками в стране.

Применяться отрицательный подоходный налог будет ступенчато:

1. В налоговый год 2008 производиться выплата только наёмным работникам, проживающим в районе, где введена программа “Висконсин” (14 населённых пунктов – Иерусалим, Ашкелон, Сдерот и т.д.).

2. В налоговый год 2009 производятся выплаты наёмным работникам и частным предпринимателям (ацмаим), проживающим в районе, где введена программа “Висконсин”.

3. В налоговый год 2010-2011 будет производиться выплата наёмным работникам и частным предпринимателям (ацмаим), проживающим в районе, где введена программа “Висконсин” а также женщинам (мужчинам, если он глава семьи с одним родителем).

4. В налоговый год 2012 , будут производиться выплаты наёмным работникам и частным предпринимателям (ацмаим) независимо от места проживания.

Закон распространяется на две категории работающих граждан. Первая категория – граждане Израиля старше 23 лет, у которых есть один или два ребенка, не достигших 18-летнего возраста, а также граждане Израиля старше 55 лет, не имеющие детей.

Вторая категория — израильтяне старше 23 лет, у которых трое и более детей. Минимальный среднемесячный доход для получения права на отрицательный подоходный налог — 1810 шекелей. Максимальный среднемесячный доход — 5.267 шекелей для тех, кто входит в первую категории, и 5.

895 шекелей — для тех, кто входит во вторую категорию.

Отрицательный подоходный налог для первой категории начисляется следующим образом: 70 шекелей плюс 16 агорот за каждый заработанный шекель сверх 1730 шекелей до планки в 3000 шекелей.

Таким образом, максимальная сумма отрицательного налога для этой категории составляет 275 шекелей. Те, чья среднемесячная зарплата составляет от 3 до 4 тысяч шекелей, получат от государства те же 275 шекелей за каждый месяц.

При зарплате выше 4000 тысяч шекелей, отрицательный подоходный налог будет составлять 275 шекелей минус 21 агору за каждый шекель, зарабатываемый сверх 4 тысяч шекелей. По той же схеме будет начисляться отрицательный подоходный налог и для граждане Израиля, входящих во вторую категорию.

Единственное отличие — максимальный размер отрицательного подоходного налога составит 400 шекелей, а снижаться он будет, начиная со среднемесячной зарплаты в 4.5 тысячи шекелей.

Согласно закона, отрицательный подоходный налог смогут получать оба супруга, в случае если они оба работают и их совокупная зарплата не превышает 10 тысяч шекелей в месяц. В противном случае, деньги будет получать только один из супругов.

Это означает, что семья с двумя детьми, в которой каждый из супругов получает зарплату в 4 тысячи шекелей брутто, будет получать 550 шекелей в месяц, а семья с тремя детьми — 800 шекелей в месяц. Выплаты будут производиться на основании 106-й формы, которую работодатели обязаны представить Налоговому управлению Израиля.

Для получения льготы работник должен подать соответствующее прошение в Налоговое управление с приложением справки о доходах.

www.israpolicy.com

Надежно Оперативно Профессионально

Выгодно

03-9234593

Отрицательный подоходный налог

Источник: https://yurist-moscow.ru/otricatelnyj-nalog/

Форма СЗВ-М: «неупорядоченные» проблемы и решения (Ермакова Г.)

Дата размещения статьи: 04.10.2016

Все страхователи — организации и ИП — в отношении всех работающих у них застрахованных лиц в системе обязательного пенсионного страхования должны ежемесячно представлять в ПФР сведения о таких лицах (п. 2.2 ст. 11 Закона от 1 апреля 1996 г.

N 27-ФЗ, далее — Закон N 27-ФЗ). С этой целью необходимо заполнить форму СЗВ-М «Сведения о застрахованных лицах», которая утверждена Постановлением Правления ПФР от 1 февраля 2016 г. N 83п.

Сдавать ее следует не позднее 10-го числа месяца, следующего за отчетным.

В последнее время появились новые официальные разъяснения, касающиеся порядка заполнения формы СЗВ-М. Кроме того, утвержден новый электронный Формат для этой формы. Плюс ко всему «пенсионщики» намерены вплотную заняться бесспорным взысканием со страхователей штрафов за ошибки, допущенные в форме СЗВ-М. И это еще далеко не все новости, которые ждут страхователей.

Застрахованные лица

В первую очередь нужно, конечно же, разобраться, следует ли вообще сдавать форму СЗВ-М? В данной форме отражаются сведения о застрахованных лицах — работающих гражданах. И под таковыми понимаются лица, указанные в ст. 7 Закона от 15 декабря 2001 г. N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». Как разъяснили представители ПФР в Письме от 27 июля 2016 г.

N ЛЧ-08-19/10581, работодатель, зарегистрированный в ПФР в качестве страхователя по ОПС, обязан представлять отчетность по индивидуальному (персонифицированному) учету, в том числе по форме СЗВ-М, в соответствии с нормами действующего законодательства в отношении застрахованных лиц, работающих в организации по трудовому договору или гражданско-правовому договору, на вознаграждения по которому в соответствии с законодательством РФ начисляются страховые взносы.Если речь идет о сотрудниках, работающих по трудовому договору, то сведения на них должны быть включены в форму СЗВ-М вне зависимости от того, производились ли в их пользу в отчетном периоде выплаты и начислялись ли взносы.К подрядчикам, то есть лицам, с которыми заключен договор гражданско-правового характера, подход иной. В форму СЗВ-М они включаются при условии начисления страховых взносов на вознаграждения, выплачиваемые по таким договорам. К примеру, если с физлицом заключен только договор купли-продажи или договор аренды, то, поскольку взносы на выплаты по таким договорам не начисляются, в форме СЗВ-М их показывать не нужно.В том случае, если индивидуальный предприниматель не имеет наемных работников и не производит выплат в пользу физлиц по договорам ГПХ, которые облагаются взносами, сдавать форму СЗВ-М он не должен. «За себя» он также этот отчет не сдает (для пенсионных целей ИП признается работающим и пенсию ему не индексируют).А возможна ли такая же ситуация для организации? То есть может ли сложиться так, что в компании нет ни наемных работников, ни подрядчиков? И можно ли в этом случае «забыть» про представление формы СЗВ-М?В Письме ПФР от 6 мая 2016 г. N 08-22/6356 чиновники рассмотрели случай, когда в штате компании нет работников и ее директором является ее же единственный учредитель, с которым не заключен трудовой договор. Из Письма ПФР следует, что отчет по форме СЗВ-М заполняется в отношении всех застрахованных лиц. При этом на руководителя организации, являющегося одновременно и ее единственным учредителем, распространяется обязательное пенсионное страхование. А потому информация о нем должна ежемесячно представляться в ПФР в виде отчета СЗВ-М вне зависимости от того, производятся в его пользу «трудовые» выплаты или нет.В то же время в Письме ПФР от 13 июля 2016 г. N ЛЧ-08-26/9856 акцент сделан на том, что если физические лица (в том числе руководитель организации в том случае, когда он является ее единственным учредителем) состоят с данной организацией в трудовых отношениях, то такие лица относятся к работающим лицам. И, соответственно, сведения о них подлежат включению в форму СЗВ-М. В результате сложилось впечатление, что если с руководителем — единственным учредителем не заключен трудовой договор и в штате компании нет ни единого сотрудника, равно как и подрядчика, то форма СЗВ-М либо будет нулевой, либо ее вообще не нужно сдавать. А в Письме ПФР от 27 июля 2016 г. N ЛЧ-08-19/10581 прозвучал вполне конкретный вывод: у организаций, у которых отсутствуют застрахованные лица, с которыми заключен трудовой договор или гражданско-правовой договор, на вознаграждения по которому в соответствии с законодательством РФ о страховых взносах начисляются страховые взносы, обязанность в представлении отчетности по форме СЗВ-М отсутствует.Тем не менее представляется, что безопаснее все же сдать на единственного учредителя, который является руководителем общества, сведения по форме СЗВ-М. Данное утверждение основано на том, что в противном случае по факту работающий, к примеру, гендиректором учредитель-пенсионер, с которым не оформлен трудовой договор просто потому, что сам с собой он его заключить не может, оказывается в более выгодном положении, чем ИП пенсионного возраста. Первый для целей пенсионного обеспечения вроде как неработающий (пенсия ему индексируется), а второй — работающий со всеми, что называется, вытекающими. Однако это мы исходим, что называется, из смысла закона…

С другой стороны, страхователь может быть привлечен к ответственности за совершение правонарушения, только если будет доказана его вина. А можно ли винить страхователя в том, что даже уполномоченные контролирующие органы не могут определиться, следует ли сведения о единственном учредителе и по совместителю гендиректоре включать в СЗВ-М или нет?

О сроках

На форму СЗВ-М распространяются общие правила о переносе крайнего срока сдачи отчетности: если таковой выпадает на выходной или праздничный нерабочий день, то крайним становится ближайший к нему рабочий день. Это следует из Письма ПФР от 7 апреля 2016 г.

N 09-19/4844. Соответственно, за сентябрь 2016 г. форма СЗВ-М должна быть представлена не позднее 10 октября 2016 г., за октябрь 2016 г. — не позднее 10 ноября 2016 г., за ноябрь — не позднее 12 декабря 2016 г., за декабрь 2016 г. — не позднее 10 января 2017 г.

Внимание! Новый формат!

В Законе N 27-ФЗ непосредственно о способе представления формы СЗВ-М ничего не сказано.

Однако на сегодняшний момент этот вопрос решен однозначно — в том случае, если отчет представляется на 25 и более застрахованных лиц (включая тех, с кем заключен договор ГПХ), то отчитаться следует исключительно в электронном виде, в иных ситуациях (у организации и ИП имеется 24 и менее работника) есть выбор — форму СЗВ-М можно представить как на бумаге, так и в электронном виде. Именно таким образом Законом N 27-ФЗ определен способ представления РСВ-1 ПФР (п. 2 ст. 8 Закона N 27-ФЗ).Обратите внимание! Распоряжением Правления ПФР от 31 августа 2016 г. N 432р утвержден новый Формат данных сведений о застрахованных лицах. Из Разъяснений ПФР от 2 сентября 2016 г. N 15-26/12513 следует, что до 1 ноября 2016 г. формы СЗВ-М можно будет сдать как по старому (утв. Распоряжением Правления ПФР от 25 февраля 2016 г. N 70р), так и по новому Формату.

Однако чиновники настоятельно рекомендуют страхователям при формировании отчетности использовать последние версии программ подготовки документов в ПФР и заблаговременно (перед отправкой в ПФР) проводить форматно-логические проверки с применением программы CheckPFR и модуля проверки Альбома форматов информационного обмена ПФР. Названные программа и модуль размещены на сайте ПФР.

Ответственность: ПФР готов штрафовать принудительно

За непредставление в установленный срок формы СЗВ-М либо представление в составе данного отчета неполных и (или) недостоверных сведений страхователь может быть привлечен к ответственности по ст. 17 Закона N 27-ФЗ. В соответствии с данной нормой за подобное нарушение к страхователю применяются финансовые санкции в размере 500 руб. в отношении каждого застрахованного лица.

Взыскание штрафа производится органами ПФР в порядке, аналогичном порядку, установленному ст. ст. 19 и 20 Закона от 24 июля 2009 г. N 212-ФЗ (далее — Закон N 212-ФЗ). То есть страхователю сначала будет направлено требование об уплате штрафа. На его исполнение отводится 10 календарных дней со дня его получения.

Если страхователь данное требование не исполнит добровольно, то «пенсионщики» взыщут его в принудительном порядке. При недостаточности средств на счетах страхователя ревизоры вправе взыскать долг за счет иного имущества страхователя (в этом случае к процессу подключатся судебные приставы-исполнители).

Как бы там ни было, до недавнего времени страхователи получали «письма счастья» из ПФР, в которых напоминалось о необходимости сдавать СЗВ-М ежемесячно и точно в срок. Предупреждали чиновники и о штрафах для тех, кто забудет об этой обязанности. Однако принудительно «пенсионщики» штрафы не взыскивали.

Многие сочли, что подобная доброта связана с тем, что это новый вид отчетности, для обкатки которого чиновники дали страхователям дополнительное «бесштрафное» время.

На самом же деле все оказалось куда банальнее — просто не было установленной формы ни для решения о взыскании финансовых санкций за счет денежных средств, находящихся на счетах плательщика страховых взносов в банках, ни для постановления о взыскании финансовых санкций за счет имущества плательщика страховых взносов — организации (ИП), которые «пенсионщики» могли бы применять для принудительного взыскания штрафов за несвоевременное представление СЗВ-М или за сведения, представленные по этой форме с ошибками. Формы документов, применяемые при осуществлении контроля за уплатой страховых взносов, утвержденные Постановлением Правления ПФР от 11 января 2016 г. N 1п, в состав которых включены и «принудительные» формы, для штрафов за непредставление формы СЗВ-М или представление в ее составе недостоверных сведений не подходят — Закон N 27-ФЗ в них даже не упомянут.Названный пробел на сегодняшний день уже восполнен — Правление ПФР Постановлением от 29 июля 2016 г. N 684п утвердило формы решения и постановления, которые необходимы «пенсионщикам» для бесспорного взыскания штрафов за промахи страхователя именно с формой СЗВ-М. Так что теперь им уже ничто не мешает принудительно взыскивать штрафы за опоздание с представлением данной отчетности или за допущенные в ней ошибки.

В свете вышесказанного представляется, что нужно еще внимательнее отнестись к заполнению формы СЗВ-М. Проблема в том, что в отсутствие утвержденного порядка ее заполнения (а этим подразумевается, что никаких вопросов у страхователей возникнуть не должно) сами представители ПФР при рассмотрении конкретных ситуаций далеко не всегда дают однозначные рекомендации.

Составные части формы

Форма СЗВ-М состоит из четырех блоков. В первом страхователь должен указать информацию о себе — наименование (краткое), регистрационный номер в ПФР, ИНН, КПП.Обратите внимание! При представлении формы СЗВ-М обособленным подразделением указывается ИНН головной организации, а КПП — «обособленца».

Второй блок заполнить также не сложно — здесь нужно указать отчетный период календарного года (например, при сдаче сведений за сентябрь 2016 г. нужно указать: «Отчетный период __09__ календарного года _2016_…», за октябрь: «Отчетный период __10__ календарного года _2016_…» и т.д.В третьем блоке указывается тип формы (код).

Вариантов здесь всего три:- «исхд» — исходная форма, впервые подаваемая страхователем о застрахованных лицах за данный отчетный период;- «доп» — дополняющая форма, подаваемая с целью дополнения ранее принятых ПФР сведений о застрахованных лицах за данный отчетный период;- «отмн» — отменяющая форма, подаваемая с целью отмены ранее неверно поданных сведений о застрахованных лицах за указанный отчетный период.В принципе, конечно, интуитивно понятно, для каких случаев предназначен тот или иной код. К примеру, если в форму забыли включить сведения о том или ином сотруднике (подрядчике), то «вдогонку» к форме «исхд» (при условии, что ПФР ее принял) отправляем форму с кодом «доп», в которой указываются сведения о «потерянном» сотруднике. Если же, напротив, в форму СЗВ-М с кодом «исхд» попало лишнее физлицо, то чтобы аннулировать сведения о нем, в Пенсионный фонд отправляем форму СЗВ-М с кодом «отмн», вписав в нее только информацию о физлице, сведения о котором нужно отменить. Если же в исходнике допущена ошибка в сведениях, то ее придется исправить в два захода — подать сначала форму с кодом «отмн», а затем с кодом «доп».

Четвертый блок предназначен как раз для отражения сведений о застрахованных лицах. На практике он оказался наиболее проблемным.

Причем нервозность ситуации добавляют еще и далеко не шуточные штрафные санкции, которые могут быть наложены на страхователя, допустившего в сведениях ту или иную ошибку.

Ведь в данной части перестраховаться практически невозможно: не включив в форму сведения о том или ином физлице, если тот окажется пенсионером, будешь виновником потерь бюджета (пенсию неработающему пенсионеру проиндексируют); укажешь лишнего (опять же, к примеру, пенсионера) — человек останется без индексации пенсии. Правда здесь напрашивается вопрос: если эта форма нужна только для правильного расчета пенсий, то зачем требуется представлять сведения о лицах, которым до пенсии еще далеко, непонятно. Но это вопрос, скорее, риторический.

«Персональные» проблемы

Итак, в последнем блоке формы СЗВ-М нужно о каждом застрахованном лице указать следующие сведения:- фамилию, имя и отчество. Отчество заполняется при его наличии;- страховой номер индивидуального лицевого счета (СНИЛС). Это обязательный реквизит.

Однако на практике возможна ситуация, когда, к примеру, вы приняли на работу сотрудника, который еще не получил СНИЛС, и до момента сдачи сведений по форме СЗВ-М карточка еще не будет оформлена. Или же сотрудник сменит фамилию, но новый СНИЛС еще им получен не будет.

Как быть в таких ситуациях? Во втором случае сведения следует представить на основании действующей пенсионной карточки работника — ПФР просто не примет сведения, выявив расхождения между номером СНИЛС и Ф.И.О. застрахованного лица;

— идентификационный номер налогоплательщика (ИНН). Данный реквизит не является обязательным, но если у страхователя есть сведения об ИНН застрахованного лица, то его нужно указать. При этом ошибка, допущенная в этом реквизите, также может стать основанием для взыскания штрафа по ст. 17 Закона N 27-ФЗ за представление недостоверных сведений.

Экспресс-подсказки

Отчетность по форме СЗВ-М является проблемной еще и потому, что сдавать ее нужно каждый месяц. При таком раскладе велик соблазн отчитаться заблаговременно, чтобы бухгалтер, к примеру, мог взять отпуск и т.п.

Однако спешка, увы, может привести к штрафу, что возможно, если до конца отчетного месяца в штат будет принят новый сотрудник. Ведь сведения о нем нужно включить в СЗВ-М, даже если он проработает по трудовому договору в отчетном месяце всего лишь один день.

В любом случае при формировании сведений по форме СЗВ-М нужно учитывать следующие нюансы:- в форму СЗВ-М необходимо включить сведения о физлицах, с которыми в отчетном периоде был заключен или продолжал действовать трудовой договор. И неважно, производились в их пользу выплаты или нет.

То есть в СЗВ-М включаем сведения в том числе о декретницах, болеющих, взявших отпуск за свой счет, уволенных в отчетном месяце и т.д. Не забудьте и про внешних совместителей;

— а вот тот факт, что компания в отчетном месяце произвела ту или иную выплату в пользу уже уволенного работника, вовсе не означает, что сведения о нем нужно показывать в форме СЗВ-М.

В данном случае опять же смотрим на даты действия заключенного с ним трудового договора.

Принцип тот же: если в отчетном месяце трудовой договор с сотрудником действовал хотя бы один день, сведения о нем включаем в отчет, в противном случае это лишнее для отчета физлицо.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/20552