НАЛОГООБЛОЖЕНИЕ

Налог на добавленную стоимость (НДС) является косвенным налогом и представляет собой форму изъятия в бюджет определенной в соответствии с налоговыми ставками части прибавочной стоимости товаров (работ, услуг).

НДС относится к федеральным налогам, регулируется НК РФ (главой 21 «Налог на добавленную стоимость») и обязателен к применению на всей территории Российской Федерации.

Глава 21 НК РФ определяет налогоплательщиков налога на добавленную стоимость. Лица, освобожденные от уплаты НДС, приведены 26.1, 26.2 и 26.3 НК РФ.

| Налогоплательщики НДС |

|

| Освобождены от уплаты НДС | Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, систему налогообложения для сельскохозяйственных производителей (единый сельскохозяйственный налог), переведенные на систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности |

Кроме того, организации и индивидуальные предприниматели имеют право на освобождение от уплаты НДС, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций или индивидуальных предпринимателей без учета налога не превысила в совокупности два миллиона рублей. Это положение не распространяется на организации и индивидуальных предпринимателей, реализующих подакцизные товары в течение трех предшествующих последовательных календарных месяцев.

Для получения освобождения от НДС необходимо направить в налоговый орган уведомление об использовании права на освобождение (о продлении срока освобождения) с приложением следующих документов:

- выписка из бухгалтерского баланса (для организаций);

- выписка из книги учета доходов и расходов (для индивидуальных предпринимателей);

- выписка из книги продаж;

- копия журнала полученных и выставленных счетов-фактур.

Полученное освобождение действует в течение двенадцати месяцев, и, получив его, от него нельзя отказаться в течение указанного срока.

Налоговым кодексом РФ предусмотрены условия досрочной утраты права на освобождение:

- если сумма выручки от реализации товаров (работ, услуг) без чета НДС за каждые три последовательных календарных месяца превысила в совокупности два миллиона рублей;

- если осуществлялась реализация подакцизных товаров и (или) подакцизного минерального сырья.

Налоговый кодекс РФ определяет как объект налогообложения четыре типа операций:

- реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав. Передача права собственности на товары, результаты выполненных работ, оказание услуг на безвозмездной основе признаки реализацией товара;

- передача на территории Российской Федерации товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организации;

- выполнение строительно-монтажных работ для собственного потребления;

- ввоз товаров на таможенную территорию Российской Федерации.

Не признаются объектом налогообложения операции, приведенные в п. 2 ст. 146 НК РФ. Сюда, в частности, относятся операции, связанные с обращением российской или иностранной валюты (за исключением целей нумизматики), передача основных средств, нематериальных активов и (или) иного имущества правопреемнику (правопреемникам) при реорганизации организации и т. д.

Налоговая база определяется в зависимости от объекта налогообложения:

при реализации товаров (работ, услуг) — стоимость этих товаров (работ, услуг), с учетом акцизов (для подакцизных товаров) и без включения в них НДС. Предполагается, что цена товаров (работ, услуг), указанная сторонами сделки, соответствует рыночным ценам.

Налоговые органы вправе проверять правильность применения цен:

- при передаче налогоплательщиком товаров (работ, услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления), при исчислении налога на прибыль организаций — стоимость этих товаров (работ, услуг), исчисленная исходя из цен реализации идентичных (а при их отсутствии — однородных) товаров (аналогичных работ, услуг), действовавших в предыдущем налоговом периоде, а при их отсутствии — исходя из рыночных цен с учетом акцизов (для подакцизных товаров) и без включения в них НДС;

- при выполнении строительно-монтажных работ для собственного потребления — фактическая стоимость выполненных работ;

- при ввозе товаров на таможенную территорию Российской Федерации — сумма:

- таможенной стоимости товаров;

- подлежащей уплате таможенной пошлины;

- подлежащих уплате акцизов (по подакцизным товарам).

Моментом определения налоговой базы является наиболее ранняя из следующих дат:

- день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

- день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Налоговый кодекс РФ дает два вида налоговых льгот:

- перечень операций, освобожденных от налогообложения (ст. 149);

- перечень товаров, ввоз которых освобожден от налогообложения (ст. 150).

Налоговым периодом является квартал.

Налоговые ставки установлены в размере 0, 10 и 18% в зависимости от вида товаров (работ, услуг).

В тех случаях, когда нужно определить сумму НДС в общей сумме платежа, поступления средств, цене товара и пр., когда сумма НДС должна определяться расчетным методом, налоговая ставка определяется как процентное отношение налоговой ставки к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой базы:

- При ставке налогообложения 10%-10/110*100%;

- При ставке налогообложения 18%-18/118*100%.

Сумма налога исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

При применении налогоплательщиками при реализации (передаче, выполнении, оказании для собственных нужд) товаров (работ, услуг) различных налоговых ставок налоговая база определяется отдельно по каждому виду товаров (работ, услуг), облагаемых по разным ставкам.

Отсюда возникает обязанность налогоплательщика вести раздельный учет по товарам (работам, услугам), облагаемым по разным налоговым ставкам. При применении одинаковых ставок налога налоговая база определяется суммарно по всем видам операций, облагаемых по этой ставке.

При реализации товаров (работ, услуг), передаче имущественных прав продавцом дополнительно к цене предъявляется сумма НДС.

Основанием для принятия покупателем предъявленных продавцом сумм налога к вычету является счет-фактура.

Налогоплательщики обязаны вести журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж.

Порядок ведения журнала учета полученных и выставленных счетов-фактур, книг покупок и книг продаж установлен постановлением Правительства РФ от 2 декабря 2000 г. № 914. Счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации.

При выставлении счета-фактуры индивидуальным предпринимателем счет-фактура подписывается индивидуальным предпринимателем с указанием свидетельства о государственной регистрации этого индивидуального предпринимателя.

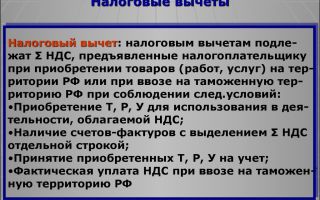

Сумма налога, подлежащая уплате в бюджет, как правило, меньше исчисленных сумм налога, поскольку налогоплательщики уменьшают исчисленную сумму налога на суммы налоговых вычетов.

Вычетам подлежат суммы налога, уплаченные покупателями при приобретении товаров (работ, услуг), а также имущественных прав на территории Российской Федерации либо уплаченные налогоплательщиком при ввозе товаров на территорию Российской Федерации в таможенных режимах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории либо при ввозе товаров, перемещаемых через таможенную границу Российской Федерации без таможенного контроля и таможенного оформления.

Налоговые вычеты производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), имущественных прав и документов, подтверждающих уплату сумм налога при ввозе товаров на таможенную территорию Российской Федерации.

Порядок подтверждения права на получение налоговых вычетов при налогообложении по налоговой ставке 0% определен ст. 165 НК РФ.

Пункт 3 ст.

170 НК РФ предусматривает случаи, когда суммы НДС, принятые к вычету по товарам (работам, услугам), подлежат восстановлению (при передаче имущества в качестве вклада в уставный (складочный) капитал хозяйственных обществ и товариществ или паевых взносов в паевые фонды кооперативов в размере, ранее принятом к вычету пропорционально остаточной (балансовой) стоимости передаваемого имущества и др.).

Пункт 2 ст. 170 НК РФ определяет случаи, когда суммы НДС, уплаченные при приобретении товаров (работ, услуг) либо уплаченные при ввозе товаров на территорию Российской Федерации, учитываются в стоимости этих товаров (работ, услуг) и включаются в расходы организации или физического лица:

- при использовании товаров (работ, услуг) для операций по производству и (или) реализации товаров (работ, услуг), не подлежащих налогообложению;

- при использовании товаров (работ, услуг) для операций по производству и (или) реализации товаров (работ, услуг), местом которых не признается территория Российской Федерации;

- при приобретении (ввозе) товаров (работ, услуг) лицами, не являющимися налогоплательщиками НДС либо освобожденными от уплаты НДС;

- при использовании товаров (работ, услуг), имущественных прав для производства и (или) реализации (передаче) товаров (работ, услуг), операции по реализации (передаче) которых не признаются объектом налогообложения в соответствии с п. 2 ст. 146 НК РФ.

При осуществлении налогоплательщиком операций, освобожденных от налогообложения, наряду с операциями, подлежащими налогообложению, налогоплательщик обязан вести раздельный учет сумм НДС по приобретенным товарам (работам, услугам), используемым для осуществления необлагаемых налогом операций. При отсутствии раздельного учета сумма НДС по приобретенным товарам (работам, услугам), используемым для осуществления необлагаемых налогом операций, вычету не подлежат и в расходы, принимаемые к вычету при исчислении налога на прибыль (налога на доходы физических лиц), не включается.

Сумма налога, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода как уменьшенная на сумму налоговых вычетов.

Уплата налога производится по итогам каждого налогового периода равными долями не позднее 20-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом.

Представление налоговой декларации производится не позднее 20-го числа месяца, следующего за истекшим налоговым периодом по форме, утвержденной приказом Минфина России.

В случае если по итогам налогового периода сумма налоговых вычетов превышает общую сумму налога, полученная разница подлежит возмещению (зачету, возврату) налогоплательщику.

Сроки и порядок уплаты НДС при ввозе товаров на таможенную

территорию Российской Федерации устанавливается таможенным законодательством РФ.

Источник: https://tic.tsu.ru/www/uploads/nalog/page26.html

Что делать с вычетами НДС, если товары испорчены или утрачены?

В 2016 г. при порче и утрате товаров НДС, как и раньше, не исчисляют, но в связи с дополнением п. 19 ст. 107 Налогового кодекса Республики Беларусь (далее – НК) подпунктом 19.15 изменен порядок осуществления налоговых вычетов (*) при данных обстоятельствах. Рассмотрим подробнее эти новшества.

* Информация о налоговых вычетах доступна для подписчиков электронного «ГБ»

Что такое порча и утрата товаров для целей исчисления НДС

С 2016 г. не подлежат вычету суммы НДС по товарам в случае их порчи, утраты (за исключением порчи, утраты товаров в связи с чрезвычайными обстоятельствами: пожар, авария, стихийное бедствие, дорожно-транспортное происшествие).

Справочно: под порчей товара понимают ухудшение всех или отдельных качеств (свойств) товара, в результате которого данный товар не может быть использован для целей реализации и (или) в производстве продукции (выполнении работ, оказании услуг).

Под утратой товара понимают событие, в результате которого произошли уничтожение или потеря товара.

Ситуация 1. Сырье пришло в негодность из-за пожара

Организация приобрела сырье с уплатой НДС, который был принят к вычету. Далее вследствие произошедшего пожара часть сырья пришла в негодность и была списана с баланса.

Суммы НДС, приходящиеся на эту часть сырья, с вычета не снимают, поскольку утрата остатка сырья произошла в связи с пожаром, т.е. чрезвычайным обстоятельством.

Следует учесть, что не относят к утрате потерю товаров, понесенную плательщиком в пределах норм естественной убыли, установленных законодательством.

Ситуация 2. Утрата сырья в пределах норм естественной убыли

Организация приобрела сырье с уплатой НДС, который был принят к вычету. Количество сырья уменьшилось в пределах норм естественной убыли, установленных законодательством.

Суммы НДС, приходящиеся на утраченное сырье, с вычета не снимают, поскольку утрата сырья произошла в пределах норм естественной убыли, установленных законодательством.

Важно! Запрет на вычет НДС не распространяется на суммы НДС по основным средствам и нематериальным активам.

Ситуация 3. Утрата основного средства

Организация приобрела производственное оборудование с уплатой НДС, который был принят к вычету. Далее вследствие кражи оборудование было утрачено.

Суммы НДС, приходящиеся на утраченное оборудование, с вычета не снимают, поскольку оборудование относится к основным средствам.

В связи с порчей, утратой товаров налоговые вычеты плательщика подлежат уменьшению на суммы НДС, принятые им ранее к вычету по товарам.

Ситуация 4. Утрата товаров

Организация приобрела товары с уплатой НДС. Сумма НДС в размере 10 000 тыс. руб. по этим товарам была принята к вычету. Всего сумма налоговых вычетов по НДС за отчетный период составила 90 000 тыс. руб. Эти товары были утрачены в связи с обстоятельствами, которые не являются чрезвычайными.

Сумму налоговых вычетов следует уменьшить на 10 000 тыс. руб. Всего налоговые вычеты составят 80 000 тыс. руб. (90 000 – 10 000).

Если сумма НДС в размере 10 000 тыс. руб. не была принята к вычету, то не следует уменьшать налоговые вычеты в связи с утратой товаров.

В каком периоде уменьшают налоговые вычеты?

Уменьшение налоговых вычетов (*) производят в том отчетном периоде, в котором произошли порча, утрата таких товаров. Дату порчи, утраты товаров определяют как дату составления документа, подтверждающего их порчу, утрату.

* Информация о применении вычетов по НДС в 2016 г. доступна для подписчиков электронного «ГБ»

Ситуация 5. Утрата товаров и определение отчетного периода для уменьшения налоговых вычетов

Организация приобрела в январе 2016 г. товары с НДС в размере 5 000 тыс. руб., который был принят к вычету за январь 2016 г. Нормы естественной убыли на эти товары не установлены. В феврале 2016 г. указанные товары были утрачены и составлен акт, подтверждающий их утрату в связи с обстоятельствами, которые не являются чрезвычайными.

Сумму налоговых вычетов следует уменьшить на 5 000 тыс. руб. за февраль 2016 г.

Что делать, если невозможно определить размер ранее принятой к вычету суммы НДС?

Бывают случаи, когда невозможно определить размер ранее принятой к вычету суммы НДС. В таких случаях налоговые вычеты плательщика подлежат уменьшению на налоговые вычеты, равные 20 % от стоимости испорченных, утраченных товаров.

Ситуация 6. Случай невозможности определения размера ранее принятой к вычету суммы НДС

Организация утратила товары стоимостью 10 000 тыс. руб. Определить сумму НДС по этим товарам не представляется возможным.

Налоговые вычеты подлежат уменьшению на 2 000 тыс. руб. (10 000 × 20 / 100).

В каких случаях отсутствует корректировка вычетов

Налоговые вычеты плательщика не подлежат уменьшению в случаях:

1) отнесения сумм НДС, предъявленных при приобретении либо уплаченных при ввозе испорченных, утраченных товаров, на увеличение их стоимости или за счет бюджета либо государственных внебюджетных фондов.

Ситуация 7. НДС отнесен на стоимость товаров

Организация приобретает за пределами Республики Беларусь товары и при их ввозе уплачивает НДС. Указанные суммы НДС организация относит на увеличение стоимости товаров в связи с тем, что она освобождена от НДС при реализации этих товаров. В феврале 2016 г. организация утратила товары, сумма НДС по которым была отнесена на их стоимость.

Налоговые вычеты в таком случае не уменьшают;

2) включения сумм НДС по испорченным, утраченным товарам в затраты плательщика по производству и реализации товаров (работ, услуг), имущественных прав, учитываемые при налогообложении.

Ситуация 8. НДС включен в затраты

Организация приобретает товары и сумму НДС по ним включает в затраты по производству и реализации товаров (работ, услуг), имущественных прав, учитываемые при налогообложении, так как реализация этих товаров освобождена от НДС. В марте 2016 г. организация утратила часть данных товаров.

Уменьшение налоговых вычетов в таком случае не производят;

3) приобретения (создания) по испорченным, утраченным товарам, при котором суммы НДС не предъявлялись плательщику продавцами товаров (работ, услуг), имущественных прав или не уплачивались плательщиком при ввозе товаров.

Ситуация 9. Товары приобретены у продавца, применяющего УСН без уплаты НДС

Организация в январе 2016 г. приобрела товары у продавца, применяющего УСН без уплаты НДС. В феврале эти товары утрачены.

Налоговые вычеты не уменьшают.

Ситуация 10. Ввоз товаров из-за рубежа без уплаты НДС

Организация в январе 2016 г. приобрела товары за пределами Республики Беларусь. При их ввозе НДС не уплачивался в связи с наличием освобождения от этого налога. В феврале 2016 г. товары были утрачены.

Уменьшение налоговых вычетов не производят.

С какого момента применяют корректировку налоговых вычетов

При изменении порядка применения налоговых вычетов новый порядок вычетов действует в отношении испорченных, утраченных товаров с момента изменения этого порядка. Дату порчи, утраты указанных товаров определяют как дату составления документа, подтверждающего их порчу, утрату (п. 26 ст. 107 НК).

Ситуация 11. Акт о порче товаров составлен в январе 2016 г.

Организация исчисляет НДС ежемесячно. В процессе хранения произошла порча товаров, по которым нормы естественной убыли не установлены. В январе 2016 г. был составлен акт о порче части товаров, принятых к учету в декабре 2015 г. Суммы НДС по этим товарам приняты к вычету в декабре 2015 г.

За январь 2016 г. необходимо уменьшить налоговые вычеты на сумму НДС, принятую ранее к вычету в части испорченных овощей.

Ситуация 12. Акт о порче товаров составлен в декабре 2015 г.

Организация исчисляет НДС ежемесячно. В процессе хранения произошла порча товаров, по которым нормы естественной убыли не установлены. В декабре 2015 г. был составлен акт о факте порчи части товаров, принятых к учету в ноябре 2015 г. Суммы НДС по этим товарам приняты к вычету в ноябре 2015 г.

Уменьшение налоговых вычетов на сумму НДС, принятую ранее к вычету в части испорченных товаров, не производят (*).

* Информация об ошибках, допускаемых при применении вычетов по НДС, доступна для подписчиков электронного «ГБ»

Источник: https://www.gb.by/aktual/nalogooblozhenie/chto-delat-s-vychetami-nds-esli-tovary-i

НДС: самый особенный и сложный налог

НДС (налог на добавленную стоимость) – это самый сложный для понимания, расчета и уплаты налог, хотя если не вникать глубоко в его суть, он покажется не очень обременительным для бизнесмена, т.к. является косвенным налогом. Косвенный налог, в отличие от прямого, переносится на конечного потребителя.

Каждый из нас может увидеть в чеке из магазина общую сумму покупки и сумму НДС, и именно мы, как потребители, в итоге и платим этот налог. Кроме НДС, косвенными налогами являются акцизы и таможенные пошлины. Чтобы разобраться, в чем сложность администрирования НДС для его плательщика, надо будет понять основные элементы этого налога.

Элементы НДС

Объектами налогообложения НДС являются:

- реализация товаров, работ, услуг на территории России, передача имущественных прав (право требования долга, интеллектуальные права, арендные права, право постоянного пользования земельным участком и др.), а также безвозмездная передача права собственности на товары, результаты работ и оказания услуг. Ряд операций, указанных в пункте 2 статьи 146 НК РФ, не признаются объектами налогообложения НДС;

- выполнение строительно-монтажных работ для собственного потребления;

- передача для собственных нужд товаров, работ, услуги, расходы на которые не учитываются при расчете налога на прибыль;

- ввоз (импорт) товаров на территорию РФ.

Не облагаются НДС товары и услуги, перечисленные в статье 149 НК РФ.

Среди них есть социально значимые, такие как: реализация некоторых медицинских товаров и услуг; услуги по уходу за больными и детьми; реализация предметов религиозного назначения; услуги по перевозке пассажиров; образовательные услуги и т.

д. Кроме того, это услуги на рынке ценных бумаг; банковские операции; услуги страховщиков; адвокатские услуги; реализация жилых домов и помещений; коммунальные услуги.

Налоговая ставка НДС может быть равна 0%, 10% и 18%. Есть еще понятие «расчетных ставок», равных 10/110 или 18/118. Их используют при операциях, указанных в пункте 4 статьи 164 НК РФ, например, при получении предоплаты за товары, работы, услуги. Все ситуации, при которых применяются определенные налоговые ставки, приводятся в статье 164 НК РФ.

Обратите внимание: с 2019 года максимальная ставка НДС составит 20% вместо 18%. Расчетная ставка вместо 18/118 составит 20/120.

По нулевой налоговой ставке облагаются операции экспорта; трубопроводный транспорт нефти и газа; передача электроэнергии; перевозки железнодорожным, воздушным и водным транспортом.

По 10% ставке – некоторые продовольственные товары; большинство товаров для детей; лекарства и медицинские изделия, не входящие в перечень важнейших и жизненно необходимых; племенной скот.

Для всех остальных товаров, работ, услуг действует ставка НДС в 18%.

Рассчитать сумму НДС по ставке 10% или 18% с помощью калькулятора

Налоговая база по НДС в общем случае равна стоимости реализуемых товаров, работ, услуг, с учетом акцизов для подакцизных товаров (ст.154 НК РФ). При этом в статьях со 155 по 162.1 НК РФ приводятся подробности для определения налоговой базы отдельно для разных случаев:

- передача имущественных прав (ст. 155);

- доход по договорам поручения, комиссии или агентскому (ст. 156);

- при оказании услуг перевозок и услуг международной связи (ст. 157);

- реализация предприятия как имущественного комплекса (ст. 158);

- выполнение СМР и передача товаров (выполнению работ, оказанию услуг) для собственных нужд (ст. 159);

- ввоз (импорт) товаров на территорию РФ (ст. 160);

- при реализации товаров (работ, услуг) на территории РФ налогоплательщиками — иностранными лицами (ст. 161);

- с учетом сумм, связанных с расчетами по оплате товаров, работ, услуг (ст. 162);

- при реорганизации организаций (ст. 162.1).

Налоговым периодом, то есть тем периодом времени, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате по НДС, является квартал.

Плательщиками НДС признаются российские организации и индивидуальные предприниматели, а также те, кто перемещает товары через таможенную границу, то есть, импортеры и экспортеры. Не платят НДС налогоплательщики, работающие на специальных налоговых режимах: УСН, ЕНВД, ЕСХН, ПСН (кроме случаев, когда они ввозят товар на территорию РФ) и участники проекта «Сколково».

Кроме того, могут получить освобождение от уплаты НДС налогоплательщики, которые отвечают требованиям статьи 145 НК РФ: сумма выручки от реализации товаров, работ, услуг за три предыдущих месяцев без учета НДС не превысила двух млн. рублей. Освобождение не распространяется на ИП и организации, реализующие подакцизные товары.

Что такое вычет по НДС?

На первый взгляд, раз уж НДС надо начислять при реализации товаров, работ, услуг, он ничем не отличается от налога с продаж (с оборота).

Но если мы вернемся к его полному названию – «налог на добавленную стоимость», то становится понятным, что облагаться им должна не вся сумма реализации, а только добавленная стоимость.

Добавленная стоимость — это разница между стоимостью проданного товара, работ, услуг и расходами на приобретение материалов, сырья, товаров, других ресурсов, затраченных на них.

Отсюда становится понятным необходимость получения налогового вычета по НДС. Вычет уменьшает сумму НДС, начисленного при реализации, на ту сумму НДС, которая была уплачена поставщику при приобретении товаров, работ, услуг. Рассмотрим на примере.

Организация «А» закупила у организации «В» товар для перепродажи стоимостью 7 000 рублей за одну единицу. Сумма НДС составила 1 260 рублей (по ставке 18%), итого цена закупки равна 8 260 рублей.

Далее организация «А» продает товар организации «С» уже по 10 000 рублей за единицу. НДС при реализации равен 1 800 рублей, который организация «А» должна перечислить в бюджет.

В сумме 1 800 рублей уже «скрыт» тот НДС (1 260 рублей), который был оплачен при закупке у организации «В».

По сути, обязательство организации «А» перед бюджетом по НДС равно всего 1 800 – 1 260 = 540 рублей, но это при условии, что налоговые органы зачтут этот входящий НДС, то есть, предоставят организации налоговый вычет. Получение этого вычета сопровождается множеством условий, ниже мы рассмотрим их подробнее.

Кроме вычета сумм НДС, уплаченных поставщикам при приобретении товаров, работ, услуг, НДС при реализации можно уменьшить на суммы, указанные в статье в статье 171 НК РФ. Это НДС, уплаченный при ввозе товаров на территорию РФ; при возврате товара или отказе от выполнения работ, оказания услуг; при уменьшении стоимости отгруженных товаров (выполненных работ, оказанных услуг) и др.

Условия получения вычета входного НДС

Итак, какие условия должен выполнять налогоплательщик, чтобы уменьшить сумму НДС при реализации на ту сумму НДС, которая была уплачена поставщикам или при ввозе товаров на территорию РФ?

- Приобретенные товары, работы, услуги должны иметь связь с объектами налогообложения (ст. 171(2) НК РФ). Нередко налоговые органы задаются вопросом – будут ли эти приобретенные товары фактически использоваться в операциях, облагаемых НДС? Еще один подобный вопрос – есть ли экономическая обоснованность (направленность на получение прибыли) при приобретении этих товаров, работ, услуг?

То есть, налоговый орган пытается отказать в получении налогового вычета по НДС, исходя из своей оценки целесообразности деятельности налогоплательщика, хотя к обязательным условиям вычета входящего НДС это не относится. В итоге, плательщиками НДС подается множество судебных исков на необоснованные отказы в получении вычетов по этому поводу. - Приобретенные товары, работы, услуги должны быть приняты на учет (ст. 172(1) НК РФ).

- Наличие правильно оформленной счет-фактуры. В статье 169 НК РФ приводятся требования к тем сведениям, которые должны быть указаны в этом документе. При импорте вместо счет-фактуры факт уплаты НДС подтверждают документы, выданные таможенной службой.

- До 2006 года для получения вычета действовало условие о фактической оплате суммы НДС. Сейчас же в статье 171 НК РФ приводятся только три ситуации, при которых право на вычет возникает в отношении именно уплаченного НДС: при ввозе товаров; по расходам на командировки и представительские расходы; уплаченные покупателями-налоговыми агентами. В отношении других ситуаций применяется оборот «суммы налога, предъявленные продавцами».

- Осмотрительность и осторожность при выборе контрагента. О том, «Кто в ответе за недобросовестного контрагента?» мы уже рассказывали. Отказ в получении налогового вычета по НДС может быть вызван и вашей связью с подозрительным контрагентом. Если вы хотите уменьшить НДС, который должны уплатить в бюджет, рекомендуем вам проводить предварительную проверку своего партнера по сделке.

- Выделение НДС отдельной строкой. Статья 168 (4) НК РФ требует, чтобы сумма НДС в расчетных и первичных учетных документах, а также в счетах-фактурах была выделена отдельной строкой. Хотя это условие и не является обязательным для получения налогового вычета, надо отслеживать его наличие в документах, чтобы не вызывать налоговые споры.

- Своевременное выставление поставщиком счет-фактуры. Согласно статье 168 (3) НК РФ счет-фактура должна быть выставлена покупателю не позднее пяти календарных дней, считая со дня отгрузки товара, выполнения работ, оказания услуг. Удивительно, но и тут налоговые органы видят причину для отказа в получении покупателем налогового вычета, хотя требование это относится только к продавцу (поставщику). Суды же по этому вопросу занимают позицию налогоплательщика, резонно отмечая, что пятидневный срок выставления счет-фактуры не является обязательным условием для вычета.

- Добросовестность самого налогоплательщика. Здесь уже надо доказать, что сам плательщик НДС, желающий получить вычет, является добросовестным налогоплательщиком. Поводом для этого является все то же постановление Пленума ВАС от 12 октября 2006 г. N 53, которое определяет «пороки» контрагента. В пунктах 5 и 6 этого документа содержится перечень обстоятельств, которые могут указывать на необоснованность налоговой выгоды (а вычет входного НДС тоже является налоговой выгодой)

Подозрительными, по мнению ВАС, являются:

- невозможность реального осуществления налогоплательщиком хозяйственных операций;

- отсутствие условий для достижения результатов соответствующей экономической деятельности;

- совершение операций с товаром, который не производился или не мог быть произведен в указанном объеме;

Источник: https://www.regberry.ru/nalogooblozhenie/nds

Перечень товаров, не облагаемых НДС

Перечень товаров, не облагаемых НДС

В соответствии с положениями ст. 150 НК РФ существует ряд товаров, ввоз которых на таможенную территорию РФ не подлежит налогообложению налогом на добавленную стоимость.

В частности, к таким товарам, имеющим отношение к предпринимательской деятельности, относятся:

1) следующих медицинских товаров отечественного и зарубежного производства по перечню, утверждаемому Правительством Российской Федерации:

● важнейшей и жизненно необходимой медицинской техники;

К таковой, Постановлением Правительства РФ от 17 января 2002 г. N 19

«Об утверждении перечня важнейшей и жизненно необходимой медицинской техники, реализация которой на территории Российской Федерации не подлежит обложению налогом на добавленную стоимость», в частности отнесено:

|

№ |

Наименование |

ОК 005-93 (ОКП) |

|

1 |

Инструменты механизированные |

943100 |

|

2 |

Инструменты колющие |

943200* |

|

3 |

Инструменты режущие и ударные с острой (режущей) кромкой |

943300 |

|

4 |

Инструменты оттесняющие |

943400 |

|

5 |

Инструменты многоповерхностного воздействия (зажимные) |

943500 |

|

6 |

Инструменты зондирующие, бужирующие |

943600 |

|

7 |

Наборы медицинские |

943700 |

|

8 |

Изделия травматологические |

943800 |

|

9 |

Приборы для функциональной диагностики измерительные |

944100 |

|

10 |

Приборы и аппараты для диагностики (кроме измерительных). Очки |

944200** |

|

11 |

Микроскопы биологические |

443510 |

|

12 |

Установки радиационные медицинские |

694140 |

|

13 |

Приборы и аппараты для медицинских лабораторных исследований |

944300 |

|

14 |

Приборы и аппараты для лечения, наркозные. Устройства для замещения функций органов и систем организма. |

944400 |

|

15 |

Весы платформенные медицинские |

427434 |

|

16 |

Весы настольные медицинские |

427452 |

|

17 |

Оборудование санитарно-гигиеническое, средства для перемещения и перевозки |

945100 |

|

18 |

Оборудование для кабинетов и палат, оборудование для лабораторий и аптек |

945200 |

* За исключением шприцев медицинских (код ОКП 943280).

** За исключением очков солнцезащитных (код ОКП 944201), оправ очковых (код А-ОКП-944265), линз для коррекции зрения (код ОКП 948000), очков и масок защитных (код А-ОКП-944266).

● протезно-ортопедических изделий, сырья и материалов для их изготовления и полуфабрикатов к ним.

К таковым, Постановление Правительства РФ от 21 декабря 2000 г. N 998 «Об утверждении перечня технических средств, используемых исключительно для профилактики инвалидности или реабилитации инвалидов, реализация которых не подлежит обложению налогом на добавленную стоимость» (с изменениями от 10 мая 2001 г.), в частности относятся:

— специальные средства для самообслуживания и ухода за инвалидами (в том числе подушки и матрацы профилактические, противопролежневые и ортопедические, кровати медицинские с подъемными приспособлениями, фиксаторами, стулья и кресла функциональные, на колесиках, со съемными элементами, поручни, оборудование для подъема и перемещения, специальные приспособления для пользования средствами личной гигиены).

● очков (за исключением солнцезащитных), линз и оправ для очков (за исключением солнцезащитных).

Перечень утвержден Постановлением Правительства РФ от 28 марта 2001 г. N 240 «Об утверждении перечня линз и оправ для очков (за исключением солнцезащитных), реализация которых не подлежит обложению налогом на добавленную стоимость».

● материалов для изготовления медицинских иммунобиологических препаратов для диагностики, профилактики и (или) лечения инфекционных заболеваний (по перечню, утверждаемому Правительством Российской Федерации);

● товаров, произведенных в результате хозяйственной деятельности российских организаций на земельных участках, являющихся территорией иностранного государства с правом землепользования Российской Федерации на основании международного договора;

● технологического оборудования (в том числе комплектующих и запасных частей к нему), аналоги которого не производятся в Российской Федерации, по перечню, утверждаемому Правительством Российской Федерации;

● необработанных природных алмазов;

● валюты Российской Федерации и иностранной валюты, банкнот, являющихся законными средствами платежа (за исключением предназначенных для коллекционирования), а также ценных бумаг — акций, облигаций, сертификатов, векселей;

● продукции морского промысла, выловленной и (или) переработанной рыбопромышленными предприятиями (организациями) Российской Федерации;

● судов, подлежащих регистрации в Российском международном реестре судов;

● товаров, за исключением подакцизных, по перечню, утверждаемому Правительством Российской Федерации, перемещаемых через таможенную границу Российской Федерации в рамках международного сотрудничества Российской Федерации в области исследования и использования космического пространства, а также соглашений об услугах по запуску космических аппаратов;

● товаров, за исключением подакцизных, по перечню, утверждаемому Правительством Российской Федерации, перемещаемых через таможенную границу Российской Федерации для их использования в целях проведения XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи при условии представления в таможенные органы подтверждения Организационного комитета XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, согласованного соответственно с Международным олимпийским комитетом или Международным паралимпийским комитетом и содержащего сведения о номенклатуре, количестве, стоимости товаров и об организациях, которые осуществляют ввоз таких товаров;

● российских судов рыбопромыслового флота, в отношении которых за пределами таможенной территории Российской Федерации были выполнены работы по капитальному ремонту и (или) модернизации.

Источник: https://oldsmb.economy.gov.ru/content/guide/doingbusiness/sales/info/m,f,1017/?print