Переход с УСН на ЕНВД: причины поменять налогообложение

Порядок перехода с УСН на форму ЕНВД прописан в Налоговом Кодексе. Однако в процессе любой деятельности так или иначе все же появляются вопросы, которые могут иметь неоднозначное объяснение. В таких ситуациях без разъяснений грамотного специалиста не обойтись. В нашей статье мы постараемся помочь вам разобраться в некоторых вопросах, связанных с переходом на ЕНВД.

Что такое ЕНВД и кому она подходит?

Ранее организации и ИП на ЕНВД не платили налоги на имущество.

Коэффициент ЕНВД в 2014 году. С 2014 года организации на ЕНВД будут платить этот налог, если налоговая база их недвижимости определяется как ее кадастровая стоимость. Это касается всех ТЦ, офисных центров, ресторанов, кафе и др.

ЕНВД для ИП. Когда деятельность ИП или организации попадает под данный перечень, она автоматически переходит на ЕНДВ. Виды деятельности для ЕНВД:

- оказание бытовых услуг, а также их видов, подгрупп и групп, входящих в Общероссийский классификатор услуг населению;

- оказание ветеринарных услуг;

- ремонтные услуги, техобслуживание, мойка транспортных средств;

- услуги предоставления во временное пользование (владение) мест стоянок транспорта, его хранения на платных стоянках (кроме штрафных);

- транспортные услуги по перевозке грузов, пассажиров, которые производятся ИП на основании прав: владения, распоряжения, пользования или собственности (максимум 20 единиц автотранспорта);

- розничная торговля в павильонах, магазинах, общей площадью до 150 кв. м., и в объектах нестационарной торговли;

- услуги общепита, предоставляемые через организации общественного питания без наличия зала обслуживания клиентов;

- распространение наружной рекламы при помощи рекламных конструкций;

- реклама на автотранспорте;

- услуги передачи во временное пользование, владение торговых площадей, расположенных как объекты стационарной торговли без наличия торговых залов, а также объектов нестационарной торговли, объектов общепита.

Когда вы имеете право перейти с УСН на уплату ЕНВД?

Чаще всего ООО и ИП на УСН используют систему «доходы минус расходы». И организации, использующие отчетность УСН с 01.01.2013 не могут перейти на иную систему налогообложения до окончания налогового периода. Исключения — случаи, отраженные в п. 4 ст. 346.13 Налогового Кодекса.

Частный случай: если доходы по итогам отчётного периода составляют более 60 000 000 рублей, либо в случае невыполнения налогоплательщиком требований НК РФ, он утрачивает право пользования упрощенной системой, начиная с квартала, в котором были допущены несоответствия либо превышение. Но, тем не менее, возможности перехода на ЕНДВ в данном случае нет. Налогоплательщик, руководствуясь п. 6 ст. 346.13 может осуществить переход в начале календарного года с обязательным уведомлением налогового органа.

Правила и пример расчета ЕНВД

Алгоритм расчёта ЕНДВ самостоятельно:

- обратиться к статье № 346.29 Налогового кодекса;

- найти соответствие категории деятельности своей организации к показателю базовой доходности;

- данный показатель умножить на физический показатель, затем на коэффициент-дефлятор К1 ЕНВД (устанавливается Минэкономразвития ежегодно, в 2014 г. он равен 1,672);

- итоговая сумма является предполагаемым доходом.

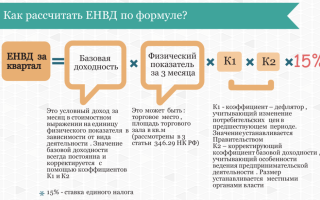

Формула расчёта квартального ЕНДВ:

ЕНДВ = базовая доходность x физпоказатель x K1 x K2 x 3 месяцаx 15% (налоговая ставка)

Коэффициент К2 для ЕНВД — это корректирующий коэффициент, который может быть введён местными властями. Он определяется умножением показателей воздействия определённых факторов на итоги предпринимательской деятельности региона.

Формула расчёта месячного ЕНДВ:

ЕНДВ=предполагаемый доходx K2 — 15%

Нужно учесть, что реальная сумма выплат будет ниже расчётной величины. Это обусловлено тем, что будут учитывать и иные уплаченные налоги (к примеру, пенсионные обязательные страховые взносы при ЕНВД).

Итог: ЕНДВ — это совокупное произведение физпоказателя, базовой доходности, поправочных коэффициентов, срока и налоговой ставки.

К расчётам нужно относиться чрезвычайно внимательно, так как в них легко ошибиться. А заполнение декларации по ЕНВД должно быть верным с первого раза, изменения в ней впоследствии недопустимы. Также обязательно ведение учётной политики организации в случае осуществления ею нескольких разновидностей деятельности.

Пример расчёта ЕНДВ

Объект: ИП.

Направление деятельности: грузоперевозки.

Наёмные рабочие: нет.

Транспорт: грузовая машина, 1 штука.

Формула: ЕНДВ=базовая доходность x физпоказатель x K1 x K2 x 3 месяцаx15%(налоговая ставка)

Базовая доходность — 6 тысяч рублей.

Физпоказатель — 1 (машина).

Отчётный период — квартал, поэтому есть необходимость сверки периода работы грузовой машины. В случае использования её в течение не всего срока периода (ремонт, отсутствие заказов) можно исключить данный показатель из расчёта.

Для исключения необходимо предоставить:

- путевые листы, отражающие время работы машины;

- договоры на грузовые автоперевозки с заказчиками;

- заказ-наряд на ремонт.

K1 — 1,372.

K2 — 1.

Расчёт:

6000x1x1,372x3x15% = 3704

Пошаговая инструкция по переходу с «упрощенки» на «вмененку»

ИП либо организация, использующая упрощенную схему налогообложения и осуществляющая виды деятельности, по которым власти региона могут обязать перейти организацию на ЕНДВ, обязаны осуществить переход с УСН на вменённый налог. Данный переход может быть осуществлён и в начале года, и в течение него.

Что нужно учитывать при переходе на ЕНДВ:

- в случае отгрузки товаров (услуги оказаны, работы выполнены) на УСН при оплате за них уже при учете ЕНДВ, сумм оплаты единого налога по УСН не требуется;

- при поступлении денежных средств во время работы организации по «упрощёнке» в то время, как товары уже отгружены, услуги оказаны, работы выполнены на ЕНДВ: с обще авансовой суммы платится единый налог по упрощённой налоговой системе;

- доходы и расходы УСН и ЕНДВ НДС не облагаются, следовательно не восстанавливать, ни рассчитывать его при смене налогообложения не требуется;

- на расчёт ЕНДВ не влияют расходы на нематериальные активы и приобретение основных средств, следовательно, требуется только ведение бухучёта без корректирующих поправок;

- в случае, когда при упрощённой схеме не производился бухгалтерский учёт, либо производился не полностью, необходимо восстановить его, освобождения «вменёнщиков» от предоставления отчётности и ведения бухучёта не происходит;

- чтобы восстановить показатели входящего сальдо по бухгалтерским счетам, используют первичную документацию, сверочные акты взаиморасчётов, данные оперативного учёта и инвентаризации;

- первичное сальдо каждого счёта в момент ухода с «упрощёнки» отражают путём введения вспомогательных счетов.

Предлагаем вашему вниманию видео с пошаговой инструкцией по переходу на ЕНВД.

Источник: https://bsnss.net/organizatsiya-biznesa/nalogooblozhenie/perehod-na-envd.html

Как в течение года перейти с УСН на ЕНВД и с ЕНВД на УСН и порядок сдачи налоговых деклараций при смене режима налогообложения

В данном материале рассмотрена возможность перехода с УСН на ЕНВД и с ЕНВД на УСН в течение налогового периода. Возможность перехода с начала года всем известна и прописана в законодательстве.

Что касается смены налогового режима именно в течение года, для многих этот вопрос остается открытым.

Во всяком случае, огромное количество писем именно по данному вопросу от практикующих бухгалтеров, говорит от том, что многие наши коллеги и налогоплательщики не совсем верно трактуют действующие законодательные нормы. И так, давайте разберемся в данном вопросе.

Как в течение года перейти с ЕНВД на УСН

Обратимся к Налоговому кодексу, который регулирует порядок применения той или иной системы налогообложения. И так, согласно первому пункту 346.

28 статьи, если налогоплательщик уплачивает вмененный налог, применяя ЕНВД, на другую налоговую систему он может перейти не раньше, чем с начала следующего налогового периода, т.е. только с первого января следующего года, если не установлено иное 26.

3 главой Кодекса. Как видим, возможность перехода существует, если ситуация налогоплательщика попадает под «иное».

Про «иное» говорится в третьем абзаце третьего пункта 346.28 статьи, а именно:

При этом, датой снятия с учета в качестве плательщика ЕНВД будет являться:

Допустим, вы являетесь индивидуальным предпринимателем, либо руководителем собственной организации, разницы в порядке и применении рассматриваемых в данном материале специальных режимов, для предпринимателей и юридических лиц законодательством не установлено.

Для них установлен единый порядок для применения данных льготных режимов.

И так вы, являясь индивидуальным предпринимателем, с начала года являетесь плательщиком единого налога на вмененный доход, решили по какой-то причине в середине года подать уведомление в свою инспекцию о снятии с учета в качестве плательщика ЕНВД.

В каких случаях налоговый кодекс позволяет вам это сделать?

- если прекращен вид деятельности, который переведен на вмененку;

- если налогоплательщик переходит на другой налоговый режим;

- если были нарушены требования, установленные в подпунктах 1 и 2 пункта 2.2 статьи 346.26 Налогового кодекса.

При этом, с начала следующего года налогоплательщик может перейти на другую налоговую систему, если в установленные сроки подаст соответствующее заявление в налоговую инспекцию, в котором состоит на учете, указав в нем дату снятия себя с учета в качестве плательщика единого налога на вмененный доход.

Обратите внимание!

Eсли у налогоплательщика не один вид деятельности, а несколько, и все они переведены на вмененку, то с начала года он может перевести на иную налоговую систему НОО, например на УСН, лишь некоторые из них, а по остальным видам деятельности продолжает применять ЕНВД. В таком случае, в заявлении указываются виды деятельности, которые переводятся на другой налоговый режим и, соответственно, дата перехода, т.е. первое января следующего года.

Однако, в этих случаях, как мы видим, возможен переход на другую систему только с начала года. А при каких условиях предприниматель может перейти с ЕНВД на УСН с середины года?

Перейти на другую систему НОО в течение года вы сможете только в том случае, если полностью прекращаете осуществлять ведение деятельности, которая переведена на уплату ЕНВД.

При этом, начинаете вести другой, либо несколько других видов деятельности, при этом не имеет значения, подлежат они обложению налогом на вмененный доход, либо не подлежат.

Если прекращается деятельность в течение года то, как было сказано выше, подается в налоговую инспекцию соответствующее заявление, в котором указывается дата, с которого деятельность прекратила осуществляться. Именно эта дата будет являться датой снятия с учета в качестве плательщика ЕНВД.

Такие разъяснения даны специалистами ФНС в письме №ЕД-4-3/22651@ от 29 декабря 2012 года.

Помимо этого, второй абзац второго пункта 346.

13 статьи Налогового кодекса содержит норму, согласно которой в случае прекращения в течение года деятельности облагаемой единым налогом, вы, являясь налогоплательщиком, сможете перейти на упрощенную систему (УСН) с начала того месяца, в котором прекратили деятельность на ЕНВД, предварительно направив уведомление установленной формы в налоговый орган.

м

По данному вопросу главным финансовым ведомством в письме №03-11-11/32 от 28 января 2013 года, были даны следующие разъяснения: эта норма налогового кодекса касается налогоплательщика в том случае, если налогоплательщик прекратил деятельность, которая облагалась единым налогом, и начал осуществлять другой вид деятельности.

Что касается других случаев, законодательство позволяет перейти предпринимателю с ЕНВД на УСН, только с начала следующего года, подав в установленные сроки уведомление о применении упрощенного режима в налоговую инспекцию. Такой порядок установлен первым абзацем первого пункта 346.13 статьи Налогового кодекса.

Если в течение года, вы, являясь предпринимателем, нарушили условия, установленные для применения ЕНВД, например, превышена численность работников, либо площадь торгового зала, вы теряете право применения ЕВНД. Однако, в этом случае перейти с уплаты ЕНВД на применение УСН в течение года вы не сможете, поскольку Налоговый кодекс позволяет это сделать только с начала следующего года.

А в текущем году, в случае утраты права на применение ЕНВД, вы обязаны осуществить переход на общий налоговый режим. При этом началом перехода будет являться первый день квартала, в котором были нарушены установленные условия.

И если вы, как плательщик налога, желаете в дальнейшем применять УСН, вам необходимо в установленные сроки, а именно до конца текущего года, подать уведомление о переходе на УСН в налоговую инспекцию, в котором состоите на учете.

Подведем итоги вышесказанному.

Если вы, являясь налогоплательщиком, продолжая вести деятельность, которая переведена на ЕНВД, изъявляете желание перейти на УСН, осуществить такой переход вы сможете не ранее 1 января следующего года. Т.е. продолжая работать в прежнем режиме, осуществлять прежние виды деятельности перейти с середины года с ЕНВД на УСН невозможно.

Если же деятельность, по которой уплачивается ЕНВД прекращается полностью, то вы, как предприниматель можете перейти на УСН в середине года, если начинаете вести другие виды или другой вид деятельности. При этом началом применения упрощенки по новым видам деятельности будет являться первый день месяца, в котором вы прекратили деятельность на ЕНВД.

Если предприниматель нарушил условия, которые установлены для применения вмененного налогового режима, то с первого дня квартала, в котором было утрачено право применения ЕНВД, он обязан перейти на общую систему налогообложения.

Как в течение года перейти с УСН на ЕНВД

Если вы применяете УСН с первого дня текущего года, в течение налогового периода вы не сможете сменить налоговый режим. Такой запрет установлен третьим пунктом 346.13 статьи Налогового кодекса.

В течение года, вы, как налогоплательщик можете также утратить право применения УСН, если вами будут нарушены условия, установленные четвертым пунктом 346.13 статьи Кодекса: превышен установленный предел доходов, либо превышено количество работников. В этом случае, вы, в течение года утратив право на применение УСН, переходите на общую систему налогообложения.

На применение налогового режима при которой уплачивается единый налог на вмененный доход (ЕНВД) налогоплательщик, применяющий УСН вправе перейти только с начала следующего года, предварительно направив уведомление о применении УСН до 15 января следующего года.

Таким образом, в текущем году возможность перехода на ЕНВД с УСН невозможна, и Налоговым кодексом никакие исключения не предусмотрены.

В течение года с УСН можно перейти только на ОСНО, если было утрачено право применения упрощенной системы, по причине нарушения условий, установленных для ее применения.Вернуться на УСН в этом случае возможно будет только через год, после перехода на общую систему, т.е. через год после утраты права применения упрощенки. Такой порядок установлен седьмым пунктом 346.13 статьи Налогового кодекса.

Если же предприниматель прекратил осуществлять деятельность, применяя УСН, то в случае, если в текущем году он возобновит этот вид деятельности, применять упрощенку по ней в этом же налоговом периоде он не сможет.

Вернутся на упрощенную систему налогообложения он сможет только со следующего налогового периода, предварительно подав уведомление о применении УСН.

Такие разъяснения дали специалисты Министерства финансов в письме №03-11-06/2/123 от 12 сентября 2012 года.

Таким образом, рассмотрев законодательные нормы относительно установленного порядка применения специальных режимов налогообложения, мы пришли к выводу, что перейти с ЕНВД на УСН можно только с начала следующего года.

В течение года переход возможен только при наличии следующих оснований: прекращение одного вида деятельности на ЕНВД, и начало осуществления другого вида деятельности на УСН.

Переход с УСН на ЕНВД также возможен только с начала следующего года.

Налоговые декларации представляются в обычном порядке.

Еще какие существуют мнения у наших экспертов по данному вопросу вы узнаете в наших материалах:

Переход на упрощенку с середины года — миф или реальность

На патент с середины года

наверх

{module Article Suggestions}

Источник: https://paruscbp.ru/poleznaya-informaciya/perekhod-s-usn-na-envd-i-s-envd-na-usn-kak-perejti-v-techenie-goda.html

Можно ли перейти с УСН на ЕНВД в середине года и наоборот — Эльба

Просто так сменить УСН на ЕНВД по одному и тому же бизнесу в середине года нельзя. Например, пару месяцев вы продавали чехлы для айфонов на УСН, а потом решили перевести это дело на ЕНВД. Сделать это получится только с начала следующего года.

Другое дело, если вы берётесь за новый бизнес, тогда сможете вести его на ЕНВД с самого начала — пусть даже в середине года. Ведь вы не отказываетесь от УСН, а совмещаете её с ЕНВД.

Такое же правило, если деятельность единственная, и в рамках УСН по ней вы ещё не получали доходов. Например, при регистрации подали заявление на УСН, деятельности поначалу не вели, а через месяц решили начать её на ЕНВД. Тогда спокойно подаёте заявление и начинаете сразу вести бизнес на ЕНВД. От УСН не отказываетесь — оставляете для подстраховки.

Потеряли право на УСН

Если же вы потеряли право на УСН, то сначала переходите на общую систему налогообложения (ОСНО). А после этого переводите бизнес на ЕНВД с любой даты.

Как перейти на ЕНВД

Подайте в налоговую заявление в течение пяти рабочих дней с даты, с которой начали вести вменённую деятельность.

Чтобы работать на ЕНВД с начала 2019 года, подайте заявление до 17 января.Для организаций форма заявления ЕНВД-1, для ИП — ЕНВД-2.

От УСН не отказывайтесь, пусть это будет подстраховкой на случай, если какие-то доходы не попадут под ЕНВД. Иначе придётся отчитываться по сложной ОСНО.

Теория и практика

Честно скажем: были случаи, когда предприниматели переходили на ЕНВД по одному и тому же виду деятельности и в середине года. Налоговая не замечала нарушения, а сами бизнесмены даже не знали, что так нельзя.

Налоговая может увидеть доход по УСН в начале года в КУДиР, но вдруг он от другой деятельности. Ясность внесут только первичные документы. А вот если у вас только один ОКВЭД, то рисковать точно не стоит.

Поэтому, рисковать или нет — решать вам. Если налоговая всё же захочет вас наказать, доначислит налог УСН по всем доходам, которые вы учитывали в ЕНВД. Плюс пени за просрочку. Оплаченный налог ЕНВД при этом могут и не вернуть.

С енвд на усн

Перейти с ЕНВД на УСН можно:

1. Со следующего календарного года добровольно.

Сначала до 31 декабря подаёте заявление на УСН. Затем в течение пяти рабочих дней со дня перехода на УСН снимаетесь с ЕНВД. Организации подают заявление по форме ЕНВД-3, ИП — ЕНВД-4.

Так, чтобы перейти на УСН с 1 января 2019 года, нужно подать заявление на УСН до 31 декабря, а сняться с ЕНВД до 17 января.

2. В середине года, если прекратили деятельность на ЕНВД, по таким причинам:

– в городе для такой деятельности отменили ЕНВД;

– вас признали крупнейшим налогоплательщиком;

– начали деятельность в рамках договора простого товарищества или договора доверительного управления имуществом;

– открыли новый бизнес, по которому не собираетесь применять ЕНВД, даже когда ЕНВД применять можно. Например, перестали заниматься грузоперевозками на ЕНВД и начали чинить машины. Если бы начали чинить машины и по-прежнему занимались грузоперевозками, то пришлось бы по новому бизнесу отчитываться по ОСНО, а на УСН переводить со следующего года.

Другие причины

В других случаях налоговая не разрешает переходить на УСН в середине года, хотя в законе об этом ничего нет.

По закону понятно, что если сотрудников больше 100 человек или доля организаций превысила 25% в уставном капитале, то вы на ОСНО. Минфин считает, что к этому приравнивается и превышение физических показателей на ЕНВД. А значит про переход на УСН тут говорить точно нельзя.

Пример

Иван торгует в розницу на ЕНВД. В мае площадь торгового зала превысила 150 кв. м., а значит он должен прекратить деятельность на ЕНВД и перейти на ОСНО. Перейти на УСН он сможет только с 1 января следующего года.

Не бойтесь обращаться в налоговую

Причины отказа от ЕНВД налоговая ограничила в своём письме, но в самом законе их нет. Сказано лишь, что организации могут перейти на УСН в течение года, если они перестали быть плательщиками ЕНВД.

Поэтому, если вам очень важно перейти на УСН в середине года, попробуйте отстоять свою позицию в налоговой. Исходите из буквального толкования абзаца 4 пункта 2 статьи 346.13 НК.

https://www.youtube.com/watch?v=4v0H-kGnN_8

Сразу скажем, этот вариант рискованный и судебной практики тут не сложилось.

Как перейти на УСН

Если перейти на УСН вы всё же можете, то сделайте это с начала месяца, в котором перестали быть плательщиком ЕНВД. Для этого нужно:

— отказаться от ЕНВД в течение 5 рабочих дней с момента прекращения деятельности. Организации подают заявление ЕНВД-3, ИП — ЕНВД-4;

— перейти на УСН. Отправьте уведомление в течение 30 календарных дней после того, как снимитесь с ЕНВД.

Пример

4 мая налоговая сняла ООО «Инсайт» с учета по ЕНВД — применять упрощенку ООО может с 1 мая. Но для этого не позже 3 июня она должна уведомить инспекцию о переходе на УСН.

Статья актуальна на 26.07.2018

Источник: https://e-kontur.ru/enquiry/1302/usn-envd

Как перейти с УСН на уплату ЕНВД

Условия перехода на ЕНВД

Перейти с упрощенки на уплату ЕНВД организация может, если одновременно выполняются следующие условия:

- в муниципальном образовании допускается применение ЕНВД по тому виду деятельности, которым занимается организация;

- участие других организаций в уставном капитале организации не превышает 25 процентов (исключение предусмотрено для организаций, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди сотрудников составляет не менее 50 процентов, а их доля в фонде оплаты труда – не менее 25 процентов; для организаций потребительской кооперации, а также хозяйственных обществ, учрежденных ими, и их союзов);

- организация не является участником договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом, не относится к категории крупнейших налогоплательщиков;

- средняя численность сотрудников организации за предшествующий год не превышает 100 человек.

При этом следует учитывать, что ЕНВД не могут применять:

- учреждения образования, здравоохранения и социального обеспечения в части деятельности по оказанию услуг общепита, если оказание этих услуг является неотъемлемой частью процесса функционирования указанных учреждений;

- организации, передающие в аренду торговые места на автозаправочных и автогазозаправочных станциях, а также земельные участки для размещения на них этих торговых объектов.

Такие требования установлены в статье 346.26 Налогового кодекса РФ.

Последствия перехода на ЕНВД

После регистрации в качестве плательщика ЕНВД организация (предприниматель) может:

- продолжать применение упрощенки по тем видам деятельности, которые не подпадают под ЕНВД. При этом по разным налоговым режимам должен быть организован раздельный учет доходов и расходов (п. 7 ст. 346.26 НК РФ);

- отказаться от применения упрощенки (например, если вся деятельность переведена на ЕНВД и других доходов нет) (п. 8 ст. 346.13 НК РФ).

Можно и не отказываться от упрощенки официально. Однако в таком случае нужно будет сдавать нулевые декларации. Ведь применение упрощенки не обусловлено обязательным наличием доходов, которые подпадают под этот спецрежим.

Отсутствие таких доходов не является основанием для утраты права на упрощенку или для отказа от этой системы налогообложения.

Организация сохраняет за собой это право, даже если все полученные ею доходы подпадают под обложение ЕНВД.

Вместе с тем, если организация не уведомила налоговую инспекцию об отказе от применения упрощенки, за ней сохраняется обязанность подавать декларации по единому налогу. В том числе нулевые, если все доходы поступают в рамках деятельности на ЕНВД. Такие разъяснения содержатся в письмах Минфина России от 8 июля 2013 г. № 03-11-11/26247 и ФНС России от 2 декабря 2009 г. № ШС-22-3/906.

Ситуация: как платить налоги, если организация, применяющая упрощенку, в течение года начинает заниматься новым видом деятельности и становится плательщиком ЕНВД?

Ответ на этот вопрос зависит от того, будет ли организация продолжать деятельность в рамках упрощенки.

Упрощенка распространяется на всю деятельность организации в целом, за исключением тех видов деятельности, в отношении которых организация применяет ЕНВД. Это следует из положений пункта 2 статьи 346.11, пункта 4 статьи 346.12, статьи 346.26 Налогового кодекса РФ.

Если организация перешла на упрощенку, то добровольно отказаться от этого режима она может только по истечении календарного года (п. 3 ст. 346.13 НК РФ). В течение года отказ от упрощенки возможен в двух случаях:

– если организация нарушила одно или несколько условий, обязательных для применения упрощенки (п. 4 ст. 346.13 НК РФ);

– если организация прекратила деятельность, в отношении которой она применяла упрощенку (п. 8 ст. 346.13 НК РФ).

Если организация, применяющая упрощенку, начинает заниматься деятельностью, по которой она вправе применить ЕНВД, возможны следующие варианты.

1. Организация начинает заниматься новым видом деятельности, облагаемым ЕНВД, и продолжает вести деятельность на упрощенке. Например, организация, занимающаяся оптовой торговлей, открывает розничный магазин с площадью торгового зала не более 150 кв. м и продолжает продавать товары оптом.

2. Организация продолжает заниматься тем же видом деятельности и переходит с упрощенки на ЕНВД. Например, если в магазине, через который организация продавала товары в розницу, площадь торгового зала стала менее 150 кв. м.

3. Организация начинает заниматься новым видом деятельности, облагаемым ЕНВД, и прекращает вести деятельность, в отношении которой применялась упрощенка. Например, организация, занимающаяся оптовой торговлей, открывает розничный магазин с площадью торгового зала не более 150 кв. м и прекращает продажу товаров оптом.

https://www.youtube.com/watch?v=h4qHmohVTKM

В каждом из перечисленных вариантов ЕНВД нужно платить с момента регистрации организации в качестве плательщика ЕНВД. Такой порядок следует из положений пункта 10 статьи 346.29 Налогового кодекса РФ.

Что касается единого налога при упрощенке, то порядок его уплаты зависит от того, отказалась ли организация от этого спецрежима или сохранила за собой право на его применение.

Если организация прекратила деятельность, в отношении которой применялась упрощенка, и уведомила налоговую инспекцию об отказе от этого спецрежима, то не позднее 25-го числа следующего месяца она должна заплатить единый налог в бюджет и подать по нему итоговую налоговую декларацию. После этого со всех доходов от деятельности, не подпадающей под ЕНВД, организация должна будет платить налоги в соответствии с общей системой налогообложения. Это следует из положений пункта 8 статьи 346.13, пункта 7 статьи 346.21, пункта 2 статьи 346.23 Налогового кодекса РФ.

Если организация не отказалась от применения упрощенки (в т. ч. и при прекращении деятельности, в отношении которой применялся этот спецрежим), она должна вести раздельный учет доходов, обязательств, имущества и хозяйственных операций (п. 7 ст. 346.26 НК РФ).

ЕНВД нужно платить только по тем сделкам, которые совершены в рамках деятельности, переведенной на этот налоговый режим. Единый налог при упрощенке нужно начислять с доходов, полученных по всем остальным сделкам. Подробнее об этом см. Как платить налоги при совмещении УСН с ЕНВД.

м

Отсутствие доходов от деятельности на упрощенке само по себе не означает, что организация прекратила применять данный спецрежим. Об этом может свидетельствовать только уведомление, направленное в налоговую инспекцию.

Аналогичные разъяснения содержатся в письмах Минфина России от 18 июля 2014 г. № 03-11-09/35436 и ФНС России от 4 августа 2014 г. № ГД-4-3/15196. Документы размещены на официальном сайте налоговой службы в разделе «Разъяснения, обязательные для применения налоговыми органами».

Учет доходов и расходов

Источник: https://NalogObzor.info/publ/nalogi_s_juridicheskikh_lic/usn/kak_perejti_s_usn_na_envd/8-1-0-172

Переход с УСН на ЕНВД — образец заполнения заявления

Зачем и когда можно переходить с УСН на ЕНВД?

Как перейти на ЕНВД с УСН: заполняем титульный лист заявления

Заполняем приложение к заявлению на ЕНВД

Заполнение и отправка заявления в ФНС: нюансы

Переход на УСН с ЕНВД: нюансы

Переход на УСН с ЕНВД: проблемные моменты

Зачем и когда можно переходить с УСН на ЕНВД?

Совмещение УСН и ЕНВД возможно только по разным видам деятельности (по одному — только если две указанные системы применяются в разных муниципалитетах).

Поэтому если выгода от применения УСН, к примеру, в общепите, становится неочевидной (вследствие увеличившихся оборотов бизнеса), то имеет смысл попробовать вести бизнес на вмененке.

Поскольку совмещать УСН и ЕНВД по одному виду работ нельзя, возникнет потребность в переходе c УСН на ЕНВД. Впоследствии — не исключено, что и наоборот.

Как перейти с УСН на ЕНВД? Для этого нужно направить в ФНС форму ЕНВД-1 (юрлицу) или ЕНВД-2 (ИП). Если данную форму не подать в установленном порядке, то предприятие не встанет на учет в качестве плательщика ЕНВД — даже если впоследствии предоставит декларацию по налогу.

В общем случае заявление нужно подать в ФНС в течение 5 дней с момента фактического начала деятельности на ЕНВД (п. 3 ст. 346.28 НК РФ).

Однако применение ЕНВД по «переходному» с УСН виду деятельности возможно только с 1 января следующего года.

Это значит, что заявление на переход с УСН на ЕНВД нужно успеть подать в ФНС в течение первых 5 рабочих дней января. Если пропустить данный срок, то придется дожидаться начала следующего года.

ВАЖНО! В отличие от рассматриваемой схемы смены налоговых режимов, переход на ЕНВД с ОСН возможен практически сразу: нужно лишь направить в ФНС форму ЕНВД-1 или ЕНВД-2 в течение 5 дней с фактического начала «вмененной» деятельности. Это может быть любой день года.

Формуляры ЕНВД-1 и ЕНВД-2 имеют принципиально схожую структуру. Они состоят из титульного листа и приложения.

Рассмотрим особенности их заполнения.

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

Как перейти на ЕНВД с УСН: заполняем титульный лист заявления

На титульном листе формы перехода с УСН на ЕНВД, заполняемом организациями, ЕНВД-1, указываются:

- Наименование, ИНН, КПП, ОГРН компании.

ВНИМАНИЕ! При постановке на учет обособленного подразделения ставится КПП головного офиса (притом что в последующих налоговых декларациях ЕНВД — КПП именно обособленного подразделения).

Наименование фирмы указывается в соответствии с учредительными документами.

Выбирается инспекция в общем случае та, в которой организация состоит на учете на момент заполнения декларации. Альтернативно могут указываться:

- при наличии объектов налогообложения по ЕНВД в других ОКТМО, контролируемых одной инспекцией, — ее код;

- при распространении юрисдикции на один ОКТМО нескольких инспекций — код любой из них.

При наличии объектов в других ОКТМО, контролируемых другими инспекциями, форма ЕНВД-1 сдается в каждую из них (с проставлением кода контролирующей инспекции).

Указывается код инспекции, в которой фирма стоит на учете на момент подачи заявления, если деятельность осуществляется в сфере:

- автомобильных перевозок;

- розничных продаж в мобильном формате;

- услуг по рекламе на транспорте.

- Дата перехода на вмененку.

В данном случае нужно указать 1 января следующего года — выше мы рассмотрели вопрос о том, когда можно перейти на ЕНВД с УСН.

- Ф. И. О., ИНН, контактный телефон директора (представителя) организации, паспортные данные представителя.

На титульном листе формы ЕНВД-2 ИП указывает практически те же данные, кроме:

- КПП (который не присваивается ИП);

- ОГРН (вместо него указывается ОГРНИП).

- ИНН заявителя (он совпадает с номером, указываемым в верхней части титульного листа).

Далее заполняется приложение.

Заполняем приложение к заявлению на ЕНВД

Здесь в форме ЕНВД-1 указываются:

- ИНН, КПП — точно так же, как и на титульном листе.

- Код предпринимательской деятельности, по которому фирма встает на учет как плательщик ЕНВД.

Важный нюанс: данный код берется не из ОКВЭД, а из Приложения № 5 к Порядку заполнения декларации по ЕНВД, который утвержден приказом ФНС России от 04.07.2014 № ММВ-7-3/353@.

- Адрес осуществления деятельности.

Предполагается, что по нему будут расположены стационарные объекты налогообложения (образующие физические показатели для расчета ЕНВД), например магазин или помещение ресторана.

При этом на 1 вид деятельности может приходиться несколько адресов (и наоборот).

При необходимости для указания всех видов деятельности (адресов объектов налогообложения) используется несколько экземпляров приложения.

Заполнение и отправка заявления в ФНС: нюансы

При заполнении формы нужно иметь в виду, что:

- Предоставляемый в бумажном виде документ подлежит заполнению синими или черными чернилами. Возможна распечатка документа, предварительно заполненного на компьютере (в Word, Excel, редакторе PDF-файлов и иной подходящей программе).

Исправления недопустимы, при обнаружении ошибок форму нужно заполнить заново.

- Сведения в текстовых полях указываются заглавными печатными буквами.

- Если какие-либо данные не указываются, то в предусмотренных для их отражения полях ставится прочерк.

Бумажная форма сдается в ФНС лично или по почте.

Электронная версия формы отправляется через интернет с использованием ЭЦП. Общераспространен вариант отправки с помощью ПО, предоставленного удостоверяющим центром.

Ознакомиться с заполненным образцом документа ЕНВД-1 вы можете на нашем сайте — по ссылке ниже:

Скачать образец

Так выглядит процедура перехода с УСН на ЕНВД. Полезно будет ознакомиться и с основными нюансами обратной процедуры.

Переход на УСН с ЕНВД: нюансы

Переход на УСН с ЕНВД по одному и тому же виду деятельности предполагает направление в ФНС заявления о снятии с учета по ЕНВД по форме ЕНВД-3 (юрлицом) или ЕНВД-4 (ИП).

При этом в заявлении может быть указано, что:

- Переход осуществляется в рамках смены системы налогообложения по всем видам деятельности.

В этом случае на титульном листе формы заявления проставляется код 2 в графе «в связи».

- Переход осуществляется при снятии с учета по ЕНВД по отдельным видам деятельности.

В этом случае применяется код 4.

Начало работы на УСН при снятии с учета по ЕНВД полностью (код 2 на титульном листе) возможно не ранее 1 января следующего года (п. 1 ст. 346.28 НК РФ).

Проинформировать ФНС о прекращении деятельности по ЕНВД нужно в течение 5 дней после того, как работа по вмененке фактически прекращена.

Поэтому в графе «Дата прекращения работы по ЕНВД» указывается 1 января следующего года, а форма сдается в ФНС в течение 5 первых рабочих дней года, в котором фирма желает работать по УСН.

Начало работы на УСН при частичном отказе от ЕНВД (с кодом 4) по соответствующему виду деятельности возможно с начала месяца, в котором ФНС снимет предприятие с учета по ЕНВД (снятие с учета будет соответствовать дате фактического прекращения деятельности, указанной в заявлении). При этом в ФНС также нужно будет направить форму № 26.2-1 о постановке на учет в качестве плательщика УСН по «переходному» виду деятельности в течение 30 дней после прекращения работы по ЕНВД (п. 2 ст. 346.13 НК РФ).

Для сравнения: при частичном переходе (возврате) на ЕНВД с ОСН нужно уведомить ФНС в течение 5 дней после фактического прекращения работы по ЕНВД. Если данный срок пропустить, то ФНС снимет фирму с учета в конце месяца, в котором от нее получено заявление.

Переход на УСН с ЕНВД: проблемные моменты

Предпринимателю следует знать, что приведенные в статье тезисы — во многих случаях частные (хотя и общераспространенные) варианты трактовок норм права, отраженных в НК РФ. Некоторые из соответствующих норм могут пониматься двояко, и ФНС при проверке вполне может за такую двоякость зацепиться.

Так, выше мы указали, что при частичном отказе от ЕНВД в пользу УСН (при применении кода 4 на титульном листе заявления ЕНВД-3 или ЕНВД-4) работа на упрощенке возможна с начала месяца, в котором данное заявление было подано в ФНС. Следует знать, что некоторое время назад Минфин считал, что приведенную в п. 2 ст. 346.

13 НК РФ норму нужно трактовать иначе — как возможность работы по упрощенке не по «переходному» виду деятельности, а по другому (письмо Минфина России от 28.01.2013 № 03-11-11/32).

То есть и в случае с указанием кода 4 работа на упрощенке, по мнению Минфина, возможна только с 1 января следующего года по «переходному» виду деятельности, как и при указании кода 2.

Вместе с тем:

- в норме, содержащейся в п. 2 ст. 346.13 НК РФ, есть отсылка к «прекращению обязанности по уплате ЕНВД»;

- в норме, содержащейся в п. 1 ст. 346.28 НК РФ, есть отсылка к «переходу на иной режим налогообложения».

Исходя из буквального трактования указанных норм, правомерно сделать вывод о том, что «прекращение обязанности» вовсе не означает «переход на иной режим».

Такое прекращение может быть частичным, без полного отказа от ЕНВД, на что и указывает налогоплательщик, проставляя код 4 на титульном листе заявления.

Таким образом, быстрый переход на УСН при частичном снятии с учета по вмененке по одному и тому же виду деятельности правомерен.

***

Для перехода с УСН на ЕНВД хозяйствующий субъект сдает в ФНС заявление — по форме ЕНВД-1 (если это юрлицо) или ЕНВД-2 (если это ИП). Переход возможен не ранее 1 января следующего года.

Для возврата на УСН сдаются формы ЕНВД-3 и ЕНВД-4 и заявление № 26.2-1.

Возврат возможен не ранее 1 января следующего года при полном прекращении деятельности на ЕНВД или сразу после частичного прекращения деятельности на вмененке.

Источник: https://nsovetnik.ru/envd/perehod-s-usn-na-envd-obrazec-zapolneniya-zayavleniya/

Подать заявление переход на енвд с усн

Дополнительно работники ФНС выполнят перерасчет и начислят неустойку.

Условия перехода с ЕНВД на УСН являются стандартными и закрепленными в законодательстве, но при этом местные власти могут самостоятельно вносить определенные корректировки в этот процесс.

Какие необходимы документы для перехода на УСН? Если принимается решение работать по УСН, то потребуются некоторые документы для перехода с ЕНВД на УСН. К ним относятся бумаги:

- непосредственное уведомление о переходе на УСН по форме № 26.2-1;

- заявление, на основании которого предприниматель снимается с учета в качестве налогоплательщика вмененки по форме ЕНВД-3.

Составить данные документы не составит труда. Образец заявления перехода с ЕНВД на УСН располагается ниже. Когда требуется передать документы о переходе на УСН? Процедура выполняется только после подготовки нужных документов.

Порядок перехода на енвд с усн (с упрощенки на вмененку)

ВажноДокумент надо подать в течение 5 дней с момента прекращения работы в качестве «вменёнщика»;

- уведомление о переходе на УСН – на упрощённую систему налогообложения форма 26.2-1.

Оба документа установленной формы, и их можно отправить перед применением «упрощенки» любым удобным способом и даже заполнить в электронной форме при наличии цифровой подписи.

Если ИП работает на совмещённых режимах, ему следует ограничиться одним заявлением.

Направлять документы следует в налоговую инспекцию, курирующую территорию ведения бизнеса, а если он имеет экстерриториальный характер – по месту жительства бизнесмена.

О прекращении работы на ЕНВД надо сообщить в 5 дней, а на уведомление о смене этой системы на УСН даётся 30 дней. Чтобы не возникло неприятностей со сроками предпринимателю лучше ориентироваться на пятидневный промежуток.

Как перейти с усн на енвд: особенности, порядок и сроки перехода

Если же магазин у вас работал на общей системе налогообложения, то перейти на ЕВНД в 2018 году по тому же виду деятельности можно в любое время. По крайней мере, такое мнение высказывает ФНС России в письме от 11.11.2013 № ЕД-4-3/20133.

Подают заявление о переходе на ЕНВД в налоговую инспекцию по месту деятельности, которое не всегда совпадает с местом регистрации ИП.

Кроме того, по каждому виду вмененной деятельности оформляется отдельное заявление.Отчитываться и платить налог на вмененный доход надо тоже в отдельности по каждому направлению бизнеса. Уведомление о применении ЕНВД Уведомление о применении ЕВНД — это документ, который налоговая инспекция выдает после получения заявления от предпринимателя о выборе этого режима.

Уведомление направляется в течение пяти рабочих дней, при этом датой постановки на учет будет дата, указанная в заявлении.

Переход на енвд с усн

Важно при таком совмещении правильно вести раздельный учет.

Не допускается для определения налоговой базы по УСН пользоваться доходами, полученными от деятельности, по которой рассчитывается вмененный доход.

Как рассчитывается налог по вмененке? Если осуществляется переход с УСН на ЕНВД, то предприниматель должен тщательно разобраться в том, как правильно рассчитывается и уплачивается налог.

Как заполнить заявление на енвд в 2018 году

Сроки перехода с ЕНВД на УСН являются стандартными, поэтому налогоплательщиками учитываются правила:

- если планируется добровольный переход, то уведомление в ФНС передается до 31 декабря текущего года, что позволяет с начала следующего года пользоваться упрощенной системой при расчете налогов;

- заявление о переходе надо передать при добровольном переходе в течение 5 дней, поэтому до 5 января документ должен быть сдан в ФНС;

- если переход производится в вынужденном порядке, так как в регионе был отменен ЕНВД или физические показатели не соответствуют требованиям режима, то уведомление передается в течение следующего месяца, а вот заявление должно быть сдано в ФНС в течение 5 дней с того момента, когда ИП перестал быть плательщиком вмененного налога.

Нарушение данных требований является административным правонарушением.

Переход с усн на енвд: заявление, сроки подачи, порядок перехода

ВниманиеНК РФ.Трансформация налогового режима в иной статус возможна, только если организация или ИП подаст заявление в налоговую инспекцию до 31 декабря. Тогда со следующего года можно использовать УСН.

Налогоплательщикам, которые только что зарегистрировались, и намерены работать на УС, в 2018 году срок подачи заявления составляет 30 дней (календарных).

Нарушение этих рамок влечёт автоматический перевод на общий режим налогообложения.

Все о переходе с усн на енвд в 2017 году

Для этого учитываются разные показатели:

- вмененный доход, представленный потенциальной доходностью от выбранного направления работы, причем данный показатель определяется властями;

- учитывается физический показатель, который может быть представлен площадью торгового зала или количеством пассажирских мест в автомобиле или автобусе;

- включается в форму коэффициент-дефлятор и корректирующий коэффициент, причем эти значения определяются каждым городом отдельно, для чего учитывается экономическое состояние региона и другие факторы;

- ставка процента, равная 15%.

Основные показатели можно получить в ФНС, поэтому в формулу предприниматель вносит только физический показатель своей деятельности. Можно ли снизить размер налога? При выборе ЕНВД или УСН предприниматели могут рассчитывать на снижение налоговой базы за счет страховых взносов.

Переход с усн на енвд

ФНС как таковой). Данные условия свидетельствуют о том, что ЕНВД предназначен прежде всего для ИП и мелких фирм, которые оказывают населению бытовые услуги или работают в сфере торговли и обслуживания. Также желающим перейти на ЕНВД стоит учесть, что:

- Платить налог может только та организация, уставной капитал которой составляет не менее 75% собственного владения (участие других организация – до 25%);

- Производители сельхохпродукции не могут использовать ЕНВД, если они реализуют данный товар через собственную торговую сеть;

- Плательщик «вмененного» налога должен действовать вне договора простого товарищества или соглашения о доверительном управлении имуществом.

ЕНВД является муниципальным налогом, его применение зависит от того, принято ли решение о действии «вмененного» режима в том или ином регионе.

Как перейти ип с усн на енвд?

Для перехода нужно подать заявление в порядке, описанном выше (за 5 рабочих дней до начала года). Пример №3. ООО «Сервис Плюс» использует УСН в 2016 году. В августе 2016 среднемесячное количество сотрудников «Сервис Плюса» составило 103 человека.

Так как условия применения «упрощенки» было нарушено (допустимое количество – 100), то в 3 квартале «Сервис Плюс» утратил право на УСН и оплачивал налог по ОСНО. В декабре 2016 количество сотрудников составило 88 человек, в связи с чем 20.12.16 «Сервис Плюс» подал заявление о переходе на «вмененку».Как подать документы Передать бумаги в фискальную службу можно любым из способов – лично, почтой, через представителя, через интернет – Вы выбираете наиболее удобный для Вас вариант.

Когда подавать заявление для перехода на енвд в 2018 году?

Рассчитанный квартальный налог на вмененке можно уменьшать за счет уплаченных страховых взносов, а вот стоимость патента уменьшить нельзя.

Еще один плюс ЕНВД, в отличие от патента, заключается в том, что на вмененке все бытовые услуги – это один вид деятельности.

А вот если вы выберете ПСН, то придется оформлять отдельный патент на каждую бытовую услугу, в результате, придется заплатить больше налогов.

Срок перехода на ЕНВД в 2018 году Переход на ЕНВД в 2018 году носит уведомительный характер. Это означает, что после начала деятельности, подпадающей под вмененку, надо сообщить об этом в налоговую инспекцию по месту деятельности.

Согласно статье 346.28 НК РФ срок подачи заявления на ЕНВД – пять рабочих дней с даты начала вмененной деятельности.

Например, если вы хотите перейти на вмененку в 2018 году, срок подачи заявления, с учетом новогодних праздников, истекает 15 января.

Переход с усн на енвд

Переход с УСН на ЕНВД считается стандартным процессом, но при этом учитываются некоторые правила:

- не получится выполнить этот процесс в течение одного года по одному виду деятельности, поэтому процедура может выполняться только со следующего года, для чего надо подать заявление о переходе на вмененный доход до 15 января;

- если предприниматель открывает новое направление работы, по которому предпочитает рассчитывать налог на основании ЕНВД, то он может подать заявление на этот режим в любое время года, после чего просто будет совмещать две системы;

- если ИП является налогоплательщиком по ОСНО, то он может подать заявление о переходе на вмененный доход в любой момент времени, так как в законодательстве отсутствуют какие-либо запреты на этот процесс.

Часто требуется предпринимателям совмещать сразу несколько режимов.

Источник: https://yurburo61.ru/podat-zayavlenie-perehod-na-envd-s-usn/

Переход с усн без ведения деятельности на енвд в середине года — Кредитный юрист

Безопасной сменой ЕНВД на УСН можно назвать ту, при которой заработки фирмы сперва подвергаются обложению по общей системе, а с начала нового года уже подчиняется требованиям режима УСН.

Если решено рисковать и начинать уплачивать налоги по «упрощенке» с середины года, нужно быть готовыми доказывать правомерность своих действий в суде.

Были судебные разбирательства, в ходе которых выигрывали как налоговые органы, так и организации в зависимости от приводимых аргументов.

Если организация специализируется одновременно на двух видах деятельности, одна из которых находится под режимом ЕНВД, а вторая — под режимом УСН, проблем с переходом от «вмененки» к «упрощенке» не возникнет, разрешено совершить его уже с первого числа месяца, в котором были превышены физические показатели ЕНВД. Читайте также статью: → «Переход на ЕНВД с УСН или ОСНО.

м

Такие разъяснения дали специалисты Министерства финансов в письме №03-11-06/2/123 от 12 сентября 2012 года.

Таким образом, рассмотрев законодательные нормы относительно установленного порядка применения специальных режимов налогообложения, мы пришли к выводу, что перейти с ЕНВД на УСН можно только с начала следующего года.Внимание

В течение года переход возможен только при наличии следующих оснований: прекращение одного вида деятельности на ЕНВД, и начало осуществления другого вида деятельности на УСН.

Переход с УСН на ЕНВД также возможен только с начала следующего года.

Порядок перехода на енвд с усн (с упрощенки на вмененку)

Важно

Так или иначе, но порой возникает необходимость срочно, не дожидаясь нового года, перейти на иной налоговой режим, в том числе довольно часто – с ОСНО и «упрощенки» на ЕНВД.

Причем налог возможен к применению только по определенным видам деятельности, которые прописаны в ОКУН и ОКВЭД.

Таким образом, занимаясь какими-то работами или услугами, подпадающими под ЕНВД в одном административном округе, предприятие или индивидуальный предприниматель не всегда может иметь возможность заниматься ими на тех же условиях в другом.

Порядок действий для ип при переходе с усн на енвд и наоборот

Переход на ЕНВД в середине года при регистрации предприятия или ИП Вне зависимости от того, в какое время года произошла постановка на государственный учет индивидуального предпринимателя или организации, они могут подать уведомление об использовании ЕНВД в течение пятидневного срока с начала выполнения работ и предоставления услуг, подпадающих под «вмененку».

Если же такого уведомления не последует, к налогоплательщику автоматически будет применена общая система налогообложения.

Документы, нужные для перехода на «вмененку» Чтобы перейти к ЕНВД, заинтересованной стороне необходимо предоставить налоговикам ряд документов.

Если это ИП, то потребуются:

- заявление о желании применять ЕНВД;

- паспорт;

- свидетельства о налоговом учете и гос.

Лимит ресурсов исчерпан

НДС и налога на прибыль, а затем уплатить их; — уплачивать налог по ОСНО с начала месяца нарушения до конца календарного года; — начать уплату налога по УСН с начала будущего календарного года.

Пример перехода с ЕНВД на УСН Компания зарабатывает торговлей в розницу продуктами питания.

Ранее налоги уплачивались по системе ЕНВД, но 2 апреля 2014 года бухгалтером было зафиксировано превышение физического показателя, а именно площади торгового зала магазина, и теперь организаторы бизнеса решили сменить налоговый режим на УСН.

В каких случаях налоговый кодекс позволяет вам это сделать?

- если прекращен вид деятельности, который переведен на вмененку;

- если налогоплательщик переходит на другой налоговый режим;

- если были нарушены требования, установленные в подпунктах 1 и 2 пункта 2.2 статьи 346.26 Налогового кодекса.

При этом, с начала следующего года налогоплательщик может перейти на другую налоговую систему, если в установленные сроки подаст соответствующее заявление в налоговую инспекцию, в котором состоит на учете, указав в нем дату снятия себя с учета в качестве плательщика единого налога на вмененный доход.

Переход с усн без ведения деятельности на енвд в середине года

Порядок, штрафы» Пакет необходимых документов для перехода с ЕНВД на УСН Когда принято решение сменить ЕНВД на УСН, необходимо подготовить и отправить в ФНС такой пакет документов:

- Заявление о том, что предприятие должно быть снято с учета как налогоплательщик, применяющий режим ЕНВД.

Документ должен быть передан не позднее пяти рабочих дней с даты завершения деятельности (при добровольном переходе — в рамках первых пяти дней января);

- Уведомление о том, что организация подходит по условиям уплаты налогов по упрощенной системе и собирается перейти на данный налоговый режим. Доумент передается в рамках тридцати дней со времени принятия решения о переходе (при переходе по собственному желанию — до 31 декабря предыдущего года). Предоставляется лично в ФНС по месту регистрации или через электронный сервис.

Законом для таких случаев предусмотрено право перехода на другую систему налогообложения, однако им не утверждены ситуации, при наступлении которых налогоплательщик прекращает отчитываться по ЕНВД. Законодательством не установлено обязательство перемены налогового режима при превышении физического показателя ЕНВД.

Министерство финансов считает, что при таком исходе событий предприятие должно платить налоги по ОСНО, а с начала будущего года перейти на «упрощенку».

Минфин и ФНС до 2013 года разрешали менять ЕНВД на «упрощенку» с момента, когда власти на местах запрещали применение «вмененки» для конкретного рода занятий, и призывали осуществлять этот переход с 1 января будущего года во всех иных ситуациях, в том числе при нарушении условий использования ЕНВД.

Как с ней поступить? Ответ: Не вносите долг в список доходов при учете налогов по УСН.Аргументировано это тем, что право собственности на товары или работы, из-за которых образовалась задолженность, появилось до перехода с ЕНВД на УСН, а значит «упрощенки» такие денежные поступления не касаются.

Вопрос №2: Предприятие перешло с «вмененки» на «упрощенку», как учесть затраты, понесенные в период работы на ЕНВД, когда уже совершен переход на УСН? Ответ: Никак не нужно. Правила налогообложения во время перехода с одной системы на другую регламентированы ст. 346.

25 НК РФ, и в ней сказано, что расходы периода ЕНВД не имеют отношение к периоду УСН. Вопрос №3: Компания вела два вида деятельности: один был подчинен режиму УСН, второй — режиму ЕНВД. С недавнего времени фирма отказалась от «вмененки» и перевела второй вид деятельности также на УСН.

Юридическим лицам данные послабления недоступны.

5) Трудности при переходе с «вмененки» на «упрощенку» для компаний, ведущих один вид деятельности Необходимость первоочередного перехода на ОСН со всеми вытекающими последствиями (начисление налога на прибыль, НДС) Подробности возникаемых сложностей мы разбирали ранее в статье Нормативные акты по теме Рассмотрим детальнее нормативные акты приведенные в таблице: п. 2 ст. 346.26

НК Об условиях осуществления деятельности, облагаемой ЕНВД Письмо ФНС России от 25 февраля 2013 г.

№ ЕД-3-3/639 О допущении к применению другой системы налогообложения для деятельности, которую возможно осуществлять по ЕНВД Письмо Минфина России от 21 апреля 2014 г. № 03-11-11/18274 О применении до конца года режима ОСНО для нового вида деятельности, осуществляемого предприятием, основной вид деятельности которого облагается по ЕНВД п. 1 ст.

Источник: https://helpcredits.ru/perehod-s-usn-bez-vedeniya-deyatelnosti-na-envd-v-seredine-goda/