Ставки налога на прибыль в крыму 2018

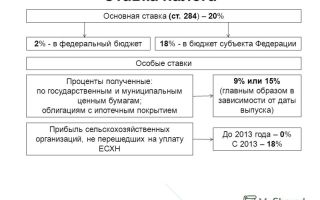

Подробнее информацию о применяемых «прибыльных» ставках можно найти в ст. 284 НК РФ. Важно: в Крыму повышаются ставки по УСН с 1-го января 2018 года Но начиная с 1-го января 2018 они изменятся на следующие значения:

- Для ИП на УСН “доходы минус расходы” = 10%

- Для ИП на УСН “доходы” = 4%

С оригиналом можно познакомиться вот по этой ссылке: https://publication.pravo.gov.

ru/Document/View/9100201811010003 О чем дословно говорится в законе: В отношении периодов 2018—2021 годов по налогу, уплачиваемому при применении упрощенной системы налогообложения: 1) налоговая ставка устанавливается в размере 4 процентов , в случае если объектом налогообложения являются доходы; 2) в случае если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 10 процентов.

Еще в 2014 году в правительстве говорили о том, что увеличение ставок НДФЛ является необходимой мерой для выхода из экономического кризиса, но на самом деле по сегодняшний день так никто и не решился на этот шаг, в связи с чем его одобрение было растянуто до 2018 года, когда будет проводиться предвыборная гонка.

Изменения по НДФЛ в Крыму в 2018 году В первую очередь, новые штрафные меры будут предусмотрены для юридических лиц, и сумма процентной ставки пени вырастет с 1/300 до 1/150 принятой Центральным банком ставки рефинансирования.

Платить больше придется в том случае, если просрочка НДФЛ будет составлять более 30 календарных дней, причем данная пеня будет начислена за каждый день.

Правительство уточнит ставки налога на прибыль в крыму

В таком случае для начала определяется стандартная ставка, которая зависит от факта того, является ли определенное физическое лицо резидентом России и какой тип доходов получает, после чего рассчитать налоговую базу, которая для стандартной ставки устанавливается в виде суммы прибыли, сокращенной на всевозможные вычеты, которые полагаются в пользу указанного лица.

Важно

После того, как база и ставка известны, достаточно просто умножить налогооблагаемую базу на тот тариф, который принят действующим законодательством для данного вида прибыли.

В чем особенность ндфл в крыму в 2018 году

Внимание

Налогообложение в крыму 2018 году ндс прибыль страховые взносы Проверьте Ваш e-mail и активируйте подписку.

29 июля – 1 августа 2018 г. •

Особенности определения момента налоговой базы и места реализации товаров, работ, услуг.

Учет НДС с авансов: перенос аванса на другой договор, получение аванса в сумме большей, чем по условиям договора, возврат аванса при расторжении договора. •

Реализация и приобретение товаров, работ, услуг через посредников.

Какие налоги платит ООО в 2018 году? Если у вас останутся вопросы, задать их вы можете здесь.

Мы постараемся ответить на них в кратчайшие сроки! Виды налогообложения ООО в 2018 году На данный момент в нашей стране существует 3 основных налоговых режима для ООО: Обратите внимание! Подробнее узнать о каждом из режимов налогообложения для ООО вы можете в нашей статье Вопросы и ответы юристов по бухгалтерскому учёту. — 13,5 процента – с 9-го года.

С января 2018 года новые ставки по налогу на прибыль

О соответствующих планах сообщила сегодня пресс-служба министерства финансов Республики Крым, ссылаясь на слова руководителя министерства Ирины Кивико.

«В соответствии с рекомендациями министерства финансов Российской Федерации, основными направлениями налоговой политики Республики Крым на 2018-2020 годы будут: изменение ставки налога на прибыль для участников СЭЗ (с 2% до 4% – в течение трех лет, с 6% до 8% – с четвертого по восьмой годы с момента внесения в единый реестр участников СЭЗ), изменение ставки транспортного налога по отдельным объектам налогообложения и отмена пониженных коэффициентов для транспортных средств в зависимости от года выпуска», – сообщили в республиканском минфине и добавили, что также планируется отмена неэффективных льгот, увеличение собираемости налоговых и неналоговых доходов.

Налог на прибыль организаций

Ставки и повышения Стандартные ставки налога на доходы физических лиц выглядят следующим образом: 13% Накладывается на любые виды прибыли граждан, являющихся резидентами России.

30% Накладывается на любые виды прибыли граждан, не являющихся резидентами России.

35%

Накладывается на те виды прибыли, которые связаны с выигрышами в лотерею или же какими-либо вкладами.

Несмотря на то, что законодательством устанавливаются четкие границы налога, многие эксперты говорят о том, что использование таких методов взыскания налогов на сегодняшний день является недостаточно эффективным, и давно уже пора использовать прогрессивную систему, принятую еще в 90-х годах.

https://www.youtube.com/watch?v=IC7ThmPtDug

В избранноеОтправить на почту Правительство разработало законопроект, направленный на совершенствование порядка налогообложения участников свободной экономической зоны в Республике Крым и городе Севастополе.

В частности, законопроект уточняет порядок применения пониженных ставок налога на прибыль.

Источник: Официальный сайт Правительства России О действующих ставках по налогу на прибыль организаций в 2017-2018 годах читайте в этой статье.

Источник: https://zakon52.ru/stavki-naloga-na-pribyl-v-krymu-2018/

Участников СЭЗ Крыма пугает сокращение преференции

Резидентов крымской СЭЗ встревожили грядущие изменения законодательства РФ в части корректировки ставок налога на прибыль и социальных взносов, а также раздельного учета в зависимости от вида деятельности. Бизнес говорит, что такого нет ни в одной особой экономической зоне и что он боится «утонуть в документальных отчетах, неизбежных ошибках и наказаниях за них».

С точки зрения государственного фискального органа, готовящиеся законодательные изменения восстанавливают справедливость.

Если раньше льготные ставки применялись ко всем видам деятельности резидента, то, согласно нововведениям, они будут актуальны только для инвестпроекта, зарегистрированного в СЭЗ.

То есть любая другая деятельность компании станет облагаться стандартным налогом без всяких скидок. Кроме того, предусмотрена возможность дифференциации ставок налога на прибыль в региональный бюджет в зависимости от вида деятельности.

Резиденты СЭЗ Крыма сэкономили на таможенных пошлинах 600 млн рублей

При уплате страховых взносов резидент также сможет применять льготы только в отношении сотрудников, занятых непосредственно в реализации инвестпроекта, за остальной персонал платить придется по обычной ставке.

В ассоциации СЭЗ считают, что нововведения добавят проблем участникам СЭЗ, ведь зачастую разграничить виды деятельности трудно. Например, на предприятии уже было несколько станков, а затем в рамках инвестпроекта СЭЗ купили еще.

При этом все оборудование задействовано в едином производственном цикле.

Или как применять налог на прибыль, если инвестпроект предусматривает реконструкцию одного из цехов, в котором производят полуфабрикаты, если готовая продукция выходит из двух других цехов, не имеющих никакого отношения к инвестпроекту СЭЗ?

— Все это значительно ограничивает возможность применения преференций, — говорит председатель ассоциации участников СЭЗ Алексей Воробьев.

— С точки зрения экономической науки, это верный подход, но разве можно предлагать такие правила через три года действия СЭЗ? Хочу напомнить, что стабильность налогообложения является законной гарантией для инвесторов, а любые изменения влекут дополнительные затраты и риск. Возможно, если бы инвесторы знали, что произойдут такие изменения в крымской СЭЗ, то не стали бы получать статус резидента.

ЯМЭФ посетило рекордное количество иностранных гостей

Утонули в документах

За минувшие три года благодаря СЭЗ Крым получил впечатляющий объем инвестиций. Правда, большая их часть пока на бумаге, а регион уже столкнулся с оттоком планируемых налоговых поступлений.

Три года инвесторов никто из контролирующих структур не проверял, но с нынешнего года этим займутся и республиканское минэкономразвития, и управление ФНС.

Инвесторам предложили сдать документальные отчеты, чтобы увидеть реальное выполнение заявленных обязательств. Количество документов многих не на шутку напугало.

— Налоговая служба требует от нас оборотные сальдовые ведомости, подтверждающие ведение раздельного учета расходов и доходов, полученных при реализации инвестпроекта, — рассказывает внутренний аудитор завода «Бром» Марина Сюрданова.

— Кроме того, требуют документальное подтверждение выполнения графика капвложений, что в моем понимании является превышением полномочий инвесторов. То есть ФНС уже начинает работать на опережение, хотя законодательные изменения еще не утверждены.

Как бывший налоговик я их понимаю, потому что от правильного исполнения налогоплательщиками своих договорных обязательств зависит наполнение бюджета. Но сокращение налоговых отчислений неизбежно, если плательщик становится резидентом СЭЗ.

Участники СЭЗ в Крыму получили преференции на семь миллиардов рублей

— Инспекцию будто снарядили на борьбу с налогоплательщиками в части льгот, полученных в СЭЗ, — говорит директор ООО «Легенда Крыма» Павел Пестов. — Помимо компании, где я наемный менеджер, у меня есть еще два собственных предприятия, работающих в СЭЗ, поэтому могу судить и как инвестор.

Позиция, которую занимает сейчас налоговая инспекция, абсолютно нездоровая. При таком повороте в Крыму в принципе будет противопоказано инвестировать, по крайней мере, в рамках СЭЗ. Мой прогноз, что до конца этого года всем потенциальным инвесторам станет это понятно, потому что часть налогоплательщиков придет к банкротству или остановит хозяйственную деятельность.

При этом не все они окажутся мошенниками. Это ударит и по потенциальным инвесторам, которые еще раздумывают, вкладывать ли им деньги в реализацию проектов в Крыму. Они не только слушают уже работающих предпринимателей, но и соотносят факты. Я думаю, что многие из них просто отвернутся от СЭЗ Крыма.

Но ведь любая СЭЗ — это прибыль не сегодня, а завтра, это путь в будущее.

На выход

Некоторые из уже действующих резидентов действительно начали процедуру расторжения договоров об участии в СЭЗ.

— Мы были резидентами с начала 2015 года, рассчитывали, что будем спокойно работать по закону СЭЗ, — рассказала руководитель предприятия, занимающегося строительством и обслуживанием пансионатов на южном берегу Крыма, Ирина Дананикашвили.

— В рамках инвестпроекта мы декларировали обязательства на общую сумму 30 миллионов рублей и выполняли их. Но, учитывая готовящиеся законодательные изменения, которые ужесточают требования и урезают преференции, решили выйти из СЭЗ.

Честно могу сказать, что работать становится некомфортно. А в дальнейшем рассчитывать доходность бизнеса не так, как ее планировал собственник, а так, как ее видит минэкономразвития Крыма, мы не хотим.

Поэтому больше трех месяцев назад подали заявление о расторжении договора в добровольном порядке по соглашению сторон. Ответа от минэкономразвития пока так и не дождались.

В Крыму каждый шестой проект дошел до реализации

Чиновники говорят, что законодательные изменения должны касаться не уже действующих инвесторов, а новых.

По крайней мере, такую позицию представили в Госдуме депутаты от Крыма и Севастополя. Но потенциальные инвесторы тоже новеллам не рады.

Особенно иностранные, у которых и без законодательных перемен возникает масса проблем с легальным вводом в Крым капитала и доставкой оборудования.

— Несмотря на все трудности, группа иностранных инвесторов готова заняться серьезным проектом, предусматривающим создание 450 новых рабочих мест, — говорит представитель иностранного инвестора в Крыму Илья Митикидис.

— Передо мной стоит задача информировать их, что и как происходит на полуострове. Честно говоря, я в некотором шоке: не знаю, как сказать им, что готовятся такие законодательные изменения.

Представьте себе иностранного инвестора, который готов работать в Крыму, несмотря на санкции, и вкладывать деньги, а тут ему говорят, что правила работы изменились.

Это может отпугнуть, ведь нет никаких гарантий, что завтра не внесут еще какие-нибудь корректировки, которые усложнят условия. В такой ситуации иностранный инвестор просто не пойдет в Крым, ему проще будет спокойно войти в одну из ОЭЗ на материке.

Комментарий

Татьяна Малий, замминистра экономразвития Республики Крым:

— Когда в 2014 году мы готовили закон о СЭЗ, главной задачей было удержать бизнес, чтобы, несмотря на санкции и ограничения, переход в новое правовое поле, перерегистрацию предприятий и имущества, предприниматели почувствовали поддержку. Мы от нее не отказываемся, и в дальнейшем наша политика будет направлена на поддержку бизнеса.

Но жизнь не стоит на месте: сейчас готовятся изменения не только в Налоговый кодекс, но и в ФЗ N 377. Налоговая инспекция не просто стала проверять резидентов, у нее было законное основание для камеральных инспекций в виде снижения отчислений по соцвзносам.

К нам поступали жалобы, что список запрашиваемых документов избыточный, но ФНС, исполняя свои служебные обязанности, хочет видеть полную картину деятельности СЭЗ. Минэкономразвития РК контролирует резидентов, и мы получаем уведомления от ФНС обо всех выявленных ими нарушениях. К сожалению, многие инвесторы вообще не сдали отчеты, что заставляет думать, что они не работают.

Либо сдали разные документы в ФНС и нам, хотя мы проводим их сверку. Поэтому нужно внимательно посмотреть и исправить неточности. Хочу заверить, что порядочным инвесторам бояться нечего.

Источник: https://rg.ru/2018/06/26/reg-ufo/uchastnikov-sez-kryma-pugaet-sokrashchenie-preferencii.html

Налогообложение в Крыму: на самом деле выгодно?

В 2017 году ИП и организаций, зарегистрированных на территории республики Крым, ждет довольно существенное повышение налоговых ставок по основным спецрежимам: УСН, ПСН и ЕСХН. Ставка по упрощенному налогу поднимется с 3% до 4 для объекта «доходы» и с 7% до 10% для «доходов, уменьшенных на величину расходов». Ставка по сельхозналогу поднимется в 8 раз, а по патенту в 4.

Предпринимателям и организациям, зарегистрированным на территории Крымского полуострова, действующим налоговым законодательством предоставлен ряд довольно существенных льгот по уплате налогов.

И несмотря на то, что с 2017 года в разы повышаются ставки по платежам на упрощенке, патенте и сельхозналоге, налогообложение в Крыму является одним из наиболее выгодных в целом по России.

Рассмотрим вкратце основные системы налогообложения, возможные к применению в данном регионе.

Основные системы налогообложения, действующие на Крымском полуострове:

- ОСНО;

- УСНО;

- ЕСХН;

- ЕНВД;

- ПСНО.

ОСНО

Основной режим налогообложения предполагает уплату трех платежей:

- НДС;

- Налог на прибыль (организации) или НДФЛ (ИП);

- Налог на имущество.

Отдельно останавливаться на данном режиме не будем, отметим лишь то, что применение указанной системы будет выгодно, в случае получения статуса участника СЭЗ (свободной экономической зоны).

Участники СЭЗ получают право:

- Не уплачивать ввозные пошлины и НДС с ввезенного импортного оборудования;

- Уплачивать налог на прибыль по сниженной ставке: 0% в федеральный бюджет и 2% в бюджет республики (на период, установленный региональным законодательством);

- Не уплачивать налог на имущество и на землю (в течение 3 лет с даты регистрации собственности на з/у);

Упрощенная система налогообложения в Крыму

| УСНО иных регионов РФ | УСНО Крыма | УСНО иных регионов РФ | УСНО Крыма |

| Предельный доход для перехода на режим (млн.руб.* без учета коэффициента-дефлятора) | 60 | 120 | |

| Предельный доход для нахождения на режиме (млн.руб.* без учета коэффициента-дефлятора) | 45 | 90 | |

| Предельная стоимость основных средств (млн.руб.) | 100 | 150 | |

| Количество сотрудников | Не более 100 человек | ||

| Доля участия в иных компаниях | Не более 25% | ||

| Ставка | На объекте «доходы» | Ставка не изменяется | По доходной УСН – 4%По доходно-расходной – 10% |

| 6%; | 3% | ||

| На объекте «доходы минус расходы» | |||

| 15% | 7% | ||

| Отчетность | Декларация (сдается раз в год) и Книга учета доходов и расходов – КУДИР (ведется, но в налоговый орган не сдается) | ||

| Платежи | 3 авансовых платежа в течение года и налог по итогам года | ||

| Иная отчетность | Зависит от наличия наемных работников |

Источник: Консультант +

Патентное налогообложение в Крыму

| ПСН иных регионов РФ | ПСН Крыма | ПСН иных регионов РФ | ПСН Крыма | |

| Предельный доход для нахождения на режиме (млн.руб.* без учета коэффициента-дефлятора) | 60 | |||

| Количество сотрудников | Не более 15 человек | |||

| Срок, на который можно приобрести патент | От 1 до 12 месяцев в течение года | |||

| Ставка | 6% | 1% | Ставка не изменяется | 4% |

| Отчетность | Декларация не сдается, КУДИР (ведется, но в налоговый орган не сдается) | |||

| Оплата патента | Если патент куплен на срок более 6 месяцев оплата происходит в два этапа: 1 часть (не меньше 30% от стоимости) оплачивается в течение 90 дней с даты начала применения ПСН, а оставшаяся в срок до окончания действия патента. | |||

| Иная отчетность | Зависит от наличия наемных работников |

Источник: Консультант +

Единый сельхозналог на крымском полуострове

| ЕСХН иных регионов РФ | ЕСХН крымского полуострова | ЕСХН иных регионов РФ | ЕСХН крымского полуострова | |

| Кто может применять | ИП и организации, чей суммарный доход от осуществления сельхоздеятельности составляет не менее 70% от общего дохода | |||

| Ставка | 6% | 0,5% | Ставка не изменяется | 4% |

| Отчетность | Декларация сдается раз в год, КУДИР (ведется, но в налоговый орган не сдается) | |||

| Оплата налога | В течение года плательщики должны уплатить аванс по итогам полугодия и налог по итогам года. | |||

| Иная отчетность | Зависит от наличия наемных работников |

Источник: Консультант +

Единый налог на вмененный доход на Крымском полуострове

Каких-либо различий в порядке уплаты, ставке, сроках представления отчетности или уплате платежа для крымских предпринимателей не сделано. Платеж рассчитывается и уплачивается на общих основаниях, в соответствии с принятыми местными законами, устанавливающими данную систему налогообложения в конкретном муниципальном образовании.

С учетом вышеизложенного, вкратце подведем итоги.

Налогообложение в Крыму в 2017 году: основные изменения:

- Увеличение ставки по доходной УСН с 3% до 7%, по доходно-расходной с 7% до 10%;

- Увеличение ставки по ЕСХН с 0,5% до 4%;

- Увеличение ставки по ПСН с 1% до 4%.

Источник: https://MoneyMakerFactory.ru/articles/nalogooblojenie/

Правительство планирует уточнить порядок, по которому будет вестись налогообложение в Крыму

Российским правительством в рамках ближайшего заседания планируется рассмотрение законопроекта, который позволит усовершенствовать порядок, в рамках которого ведется налогообложение участников экономической зоны свободного типа, присутствующей на крымской территории. Такие данные сообщаются пресс-службой министерского кабинета.

В частности, в документе ведется рассмотрение для участников СЭЗ возможности использования более низких ставок, связанных с прибылью, которая получается при реализации проекта инвестиционной направленности на СЭЗ-овской территории.

При этом будет установлена обязанность выполнения налогоплательщиком раздельного учета по операциям. Учитываться будет каждый из реализуемых проектов. Также предполагается дифференциация налоговой ставки.

Зависимость будет связана с видом деятельности, которая ведется.

Если говорить о страховых взносах, то в рамках проекта предусматривается использование тарифов с более низким значением в размере 7,6 процента. Их будут устанавливать для СЭЗ-овских участников, но только по выплатам и другим вознаграждениям, начисление которых ведется в пользу физлиц, которые занимаются реализацией инвестиционного проекта на СЭЗ-овской территории.

В рамках проекта также предлагается порядок, который будет связан с восстановлением и уплатой в бюджет налога, посвященного организационной прибыли, налогу на имущество организаций, земельному налогу и суммам страховых взносов для участников СЭЗ, если будет расторгнут договор по основаниям 377 Федерального закона.

Романом Наздрачевым, главой управлений крымской ФНС, в прошлом месяце уже отмечалось, что порядка четырех сотен и 1,2 тыс. резидентов СЭЗ будут тотально проверены налоговиками в этом году, поскольку присутствуют подозрения в неуплате налогов и деятельности неправомерного порядка. Глава управления считает, что ущерб мог достигнуть суммы в два миллиарда рублей.

Это примерно четверть от всего, что было получено СЭЗ-овскими резидентами в виде льгот. В прошлом году бюджет лишился 7,3 млрд рублей из-за льгот для СЭЗ-овских резидентов, подчеркивается им.

Из них страховые взносы могли составить 4,8 млрд рублей, льготы по прибыльному налогу были оценены в 2,2 млрд рублей, а льготы на имущественный налог составили три сотни миллионов рублей.

Напомним, что создана СЭЗ на крымской территории была в начале 2015 года. В рамках зоны для участников предлагается льготный режим в вопросах земельных отношений, строительства. Кроме этого, предлагаются особые условия по предпринимательской деятельности, инвесторы могут рассчитывать на льготы и преференции, а также на использование процедуры свободной таможенной зоны.

Рекомендуем другие статьи по теме

Источник: https://znaybiz.ru/news/pravitelstvo-planiruet-utochnit-poryadok-po-kotoromu-budet-vestis-nalogooblozhenie-v-krymu.html

Как российские компании могут использовать крымские льготы для экономии на налогах

С 1 января 2015 года Республика Крым и город Севастополь признаются свободной экономической зоной сроком на 25 лет (ст. 8, 9 и 23 Федерального закона от 29.11.14 № 377-ФЗ «О развитии Крымского федерального округа и свободной экономической зоны», далее — Закон № 377-ФЗ).

Для ее участников установлен льготный порядок налогообложения и выгодные таможенные условия. Однако, чтобы получить налоговую экономию, компаниям придется вести реальную деятельность.

Поскольку законодатели создали препятствия для получения льгот путем фиктивной деятельности на Крымском полуострове.

Налоговая нагрузка в свободной экономической зоне снижена в несколько раз

Компании, которые являются участниками свободной экономической зоны (далее — СЭЗ), получают множество налоговых преференций (ст. 2 Федерального закона от29.11.14 №379-ФЗ, далее — Закон № 379-ФЗ).

Но они касаются только бизнеса в рамках договора об осуществлении деятельности в СЭЗ (см. подверстку). То есть если у организации есть иные операции, то по ним применяются общие ставки и действуют общие требования НК РФ (п.

22 ст. 13 Закона №377-ФЗ).

Налоговые льготы свободной экономической зоны могут применять только те компании, которые получили статус ее участника. То есть простой регистрации организации на территории Крыма и постановки на налоговый учет для этого недостаточно.

Подчеркнем, что речь идет именно об отдельном юридическом лице.

Филиалы, представительства и иные обособленные подразделения российских компаний не могут получить статус участника СЭЗ, так как они не зарегистрированы на территории Республики Крым и города Севастополя (п. 1 ст. 13 Закона №377-ФЗ).

Претендент должен представить в высший исполнительный орган власти региона заявление о заключении договора с приложением инвестиционной декларации (п. 2 и 3 ст. 13 Закона № 377-ФЗ).

Она должна содержать в себе сведения о целях проекта и видах деятельности, технико-экономическое обоснование проекта с указанием количества планируемых рабочих мест и размера средней зарплаты, общий объем и график капитальных вложений в проект.

Причем в первые три года их объем не может быть меньше 3 млн рублей для субъектов малого и среднего бизнеса и 30 млн рублей — для прочих лиц.

Если уполномоченный орган принимает положительное решение, то он заключает договор с компанией-претендентом. Тогда в течение трех дней ее вносят в реестр участников СЭЗ.

Только после этого организация приобретает статус участника СЭЗ (п. 19 ст. 13 Закона №377-ФЗ).

Если компания продолжает осуществлять также деятельность, не предусмотренную СЭЗ-договором, то для получения льгот она должна вести раздельный учет доходов и расходов.

Максимальная ставка налога на прибыль в СЭЗ — 13,5 процента. Ставка в отношении налога на прибыль, зачисляемого в федеральный бюджет, установлена на уровне 0 процентов. Она применяется в течение 10 лет, начиная с первого налогового периода, в котором участник СЭЗ получил прибыль.

К примеру, если положительный финансовый результат будет только по итогам третьего года, то общий срок неуплаты налога на прибыль в федеральный бюджет увеличится до 12 лет. Ставка в отношении налога, перечисляемого в бюджет субъектов, устанавливается на пониженном уровне, но ее максимальная величина не может превышать 13,5 процента.

Такой порядок предусмотрен пунктом 1.7 статьи 284 НК РФ.

Основные средства амортизируются в два раза быстрее. Участники СЭЗ имеют право применять специальный коэффициент, но не выше 2 к амортизации собственных основных средств (подп. 3 п. 1 ст. 259.3 НКРФ). При этом никаких ограничений по амортизационным группам, по местонахождению объектов или по дате их постановки на учет не установлено.

Налог на имущество организаций можно не платить в течение 10 лет. Такое право закреплено в пункте 26 статьи 381 НК РФ. Но для его использования компания должна соблюсти несколько условий.

Первое — имущество должно быть создано или приобретено в целях ведения деятельности на территории СЭЗ. Конечно, компания может заявить льготу и по объекту, приобретенному до получения статуса участника СЭЗ. Но, скорее всего, ей придется доказывать предназначенность актива для СЭЗ.

Если же объект использовался до получения такого статуса, то применить льготу вряд ли получится.

Второе условие — имущество должно располагаться непосредственно на территории Республики Крым или города Севастополя. Если участник СЭЗ будет владеть объектами в других регионах России, то с них он будет уплачивать налог на имущество в общем порядке.

Земельный налог можно не платить три года. Условия применения этой налоговой льготы схожи с условиями для налога на имущество. Земельный участок должен находиться в Крыму и использоваться для СЭЗ-деятельности (п. 12 ст. 395 НКРФ).

Льгота предоставляется сроком на три года с месяца возникновения права собственности на каждый земельный участок. Дата отсчета срока показывает, что послабление предоставляется только тем участникам, которые купили участки для целей исполнения СЭЗ-договора.

Если же компания давно владеет землей, то сэкономить на налоге не удастся. Скорее всего, три года с момента получения права собственности уже истекут.

Страховые взносы уплачиваются по тарифу 7,6 процента. Участники СЭЗ уплачивают взносы в ПФР по тарифу 6 процентов, в ФСС России — 1,5 процента и в ФОМС — 0,1 процента. Такие тарифы установлены пунктом 1 статьи 58.4 Федерального закона от 24.07.09 № 212-ФЗ (ст. 2, 5 Федерального закона от 29.11.14 № 378ФЗ).

Они применяются в течение 10 лет со дня получения статуса участника СЭЗ, начиная с первого числа месяца, следующего за месяцем получения такого статуса. Однако есть еще одно условие. Льгота распространяется только на тех участников СЭЗ, которые получили такой статус в течение трех лет со дня создания зоны (п. 4 ст. 58.4 Федерального закона от24.07.09 №212-ФЗ).

То есть с 2015 по 2017 год включительно.

Ставки налогов на спецрежимах могут быть существенно снижены. Республике Крым и городу Севастополю предоставлено право уменьшить ставки единого налога при упрощенке для всех налогоплательщиков или для их отдельных категорий (п. 3 ст. 346.20 НКРФ).

Так, в 2015–2016 годах ставки могут равняться 0 процентов, а в 2017–2021 годах при объекте «доходы» — 3–4 процента, при объекте «доходы минус расходы» — от 3 до 10 процентов. В 2015–2016 годах ставку сельхозналога два крымских субъекта могут снизить с 6 процентов до нуля, а в следующие пять лет — до 4 процентов.

Это прописано в пункте 2 статьи 346.8 НК РФ.

Налоговую нагрузку нельзя повышать в течение действия договора с участником СЭЗ. Даже если законодатели примут федеральные законы, которые приведут к увеличению налоговой нагрузки, то такие законы не применяются к участникам СЭЗ. Но только в течение действия договора участника СЭЗ. Такие гарантии закреплены в пункте 1 статьи 16 Закона № 377ФЗ.

Методика расчета налоговой нагрузки пока еще не разработана. Этим должен заниматься федеральный орган, уполномоченный Правительством РФ (п. 5 ст. 16 Закона №377-ФЗ). По этой методике будет определяться налоговая нагрузка на день получения компанией статуса участника СЭЗ и на день вступления в силу новых законов.

В случае увеличения нагрузки принимается решение о том, какие нормы компания вправе не применять.

Российская компания может перевести часть бизнеса в Крым

На первый взгляд, условия получения статуса участника СЭЗ довольно жесткие.

Однако если компания планирует расширять свой реальный бизнес (а не просто создать фиктивную транзитную компанию) или переформировать уже существующее подразделение, то она вполне может воспользоваться этими льготами.

Для этого основная компания может вывести некоторые функции на дочернее юрлицо, которое будет зарегистрировано в Крыму и с которым она будет работать в паре. Но такая форма бизнеса будет иметь свои нюансы.

Крымская компания должна иметь возможность работать на удаленке. Ведение деятельности на территории СЭЗ является одним из основных условий договора.

Если в Крыму будет зарегистрирована пустышка, а все работники будут трудиться в обособленных подразделениях в других регионах России, то СЭЗ-договор с такой компанией либо не заключат, либо быстро расторгнут.

Поэтому более рационально переводить на крымскую компанию такие функции, которые можно исполнять на удаленном доступе. К примеру, консультационную часть юридического отдела.

Либо персоналу основной компании придется переехать в Крым или дочерней компании — нанять местных специалистов. В Законе №377-ФЗ нет требования, чтобы рабочие места заполнялись работниками с крымской постоянной регистрацией.

Поэтому персонал основной компании может продолжать исполнять свои функции, но уже по новому месту работы. Если для регистрации организации выбрать не курортную зону, то затраты на съем жилья вряд ли будут существенными.

Кроме того, часть должностей компания может занять местными специалистами.

График капитальных вложений должен обосновывать отсрочку вложения денег. Если регистрация компании в Крыму преследует цель получить налоговую экономию, то для владельца бизнеса выгоднее отсрочить момент капитальных вложений в этот проект.

Однако от графика капвложений будет зависеть в том числе получение статуса участника СЭЗ. Поэтому такой временный перекос необходимо будет очень тщательно обосновать исходя из специфики бизнеса.

К примеру, при организации юридической компании основным капвложением может быть выкуп собственного помещения по итогам работы за первые два года. Но не исключено, что такие планы не позволят получить статус участника.

Цены по сделкам с компаниями — участниками СЭЗ будут контролироваться

Если при организации крымской «дочки» компания планирует переводить на нее значительную часть своей прибыли путем завышения цен на услуги «дочки», то для этого есть существенное препятствие. Сделки обычных компаний с участниками СЭЗ признаются контролируемыми, если сумма доходов по сделкам превысит 60 млн рублей за год (подп. 5 п. 2 и п. 3 ст. 105.14 НК РФ, ст.

1 Закона № 379-ФЗ). При несоблюдении этого лимита основная компания должна подать уведомление в свою инспекцию по всем контролируемым сделкам с данным участником СЭЗ (п. 2 ст. 105.16 НКРФ). Но поскольку непредставление такого уведомления наказывается штрафом в размере всего лишь 5 тыс. рублей (ст. 129.

4 НКРФ), то вряд ли это требование будет препятствием для получения налоговой экономии.

Отметим, что норма о контролируемости сделок делает бессмысленным использование однодневок на территории СЭЗ. Для этого придется затратить слишком много сил и средств. При этом выгода будет той же самой, что и по обычной однодневке, которая просто не платит налоги. А вот риск повышается из-за того, что после проверки цен по сделке основной компании могут доначислить налоги.

Есть возможность пользоваться дешевым импортом

Свободная экономическая зона в Крыму предусматривает свободную таможенную зону (далее — СТЗ) на территории Республики Крым и города Севастополя (ст. 8 Закона №377-ФЗ).

То есть в этих регионах импортные товары могут использоваться без уплаты таможенных пошлин или налогов, а также без применения мер нетарифного регулирования (ст. 10 Соглашения по вопросам свободных экономических зон на территории Таможенного союза от 18.06.10).

Если компания — участник СЭЗ будет использовать в своем производстве такие товары, то она получит экономию на таможенных платежах и налогах по сравнению с аналогичным производством в другом регионе России. Но есть одно препятствие.

Продукция, произведенная из товаров иностранного производства, может размещаться и использоваться только на территории СТЗ (п. 5 ст. 18 Закона №377-ФЗ). И если крымский производитель планирует вывезти продукцию из СТЗ в другие регионы, то ему придется пройти таможенную процедуру.

Однако законодатели предусмотрели несколько исключений. В частности, для транспортных средств, которые осуществляют перевозки между СЭЗ и другими регионами России или другими странами (п. 16 ст. 18 Закона №377-ФЗ). Их можно использовать где угодно без дополнительных платежей, если компания-владелец является участником СЭЗ.

Хотя Правительство РФ вправе ограничить срок их пребывания вне СЭЗ, но пока такого постановления нет. Этот пункт делает выгодным перевод в Крым транспортного подразделения, которому необходимо обновить парк.

Однако отсутствие прямого автосообщения с остальными регионами России пока позволяет серьезно вести речь лишь о водном или воздушном транспорте.

Другое исключение — иностранное оборудование, введенное в эксплуатацию, и товары, использованные для строительства объектов недвижимости на территории СЭЗ.

Они признаются товарами Таможенного союза по истечении пяти лет с момента их помещения под таможенную процедуру СТЗ (п. 18 ст. 18 Закона №377-ФЗ).

После окончания этого срока активы могут использоваться на всей территории России без уплаты дополнительных платежей и сборов.

Лишить компанию льгот сможет только суд

Участник СЭЗ теряет право на применение налоговых и таможенных льгот только со дня внесения в Единый реестр участников СЭЗ записи о его исключении. Это прямо прописано в пункте 26 статьи 13 Закона № 377-ФЗ. Никаких штрафов, доначислений или иных мер наказания не предусмотрено.

Не предусмотрено и автоматическое исключение при выявлении тех или иных нарушений. В принудительном порядке исключить из реестра могут только по решению суда (п. 23 ст. 13 Закона №377-ФЗ).

Причиной этого может стать факт занижения объема капвложений по сравнению с графиком или ведение в СЭЗ деятельности, не предусмотренной договором (п. 3 ст. 14 Закона №377-ФЗ).

Получается, что компания-нарушитель может продолжать пользоваться налоговыми и таможенными льготами достаточно много времени. Пока нарушение выявят, пока подадут в суд, пока будет длиться судебное разбирательство с учетом апелляционного обжалования.

То есть может пройти от трех до пяти лет в зависимости от оперативности органов, которые будут выявлять нарушения СЭЗ-договоров. В итоге компании грозит только то, что у нее отберут право на льготы, но не заставят доплачивать налоги за прошедшие периоды.

Источник: https://www.NalogPlan.ru/article/3697-kak-rossiyskie-kompanii-mogut-ispolzovat-krymskie-lgoty-dlyaekonomii-nanalogah

В чем особенность ндфл в крыму в 2018 году

В связи с тем, что Крыму требуются особые условия для активного развития и полноценного слияния с экономикой России, в действующее законодательство постоянно вносятся различные корректировки, связанные с особенностями ведения бизнеса на его территории.

В частности, это касается выплаты налогов на доходы физических лиц, и связано это с целым рядом причин, начиная от затрудненной экономической обстановки на территории этого региона и заканчивая достаточно широким развитием там частного предпринимательства.

Именно поэтому всем лицам, которые собираются работать на территории юга, будет полезно узнать о том, какие предусмотрены особенности НДФЛ в Крыму в 2018 году.

Особенности для полуострова

В соответствии с изменениями в федеральном законодательстве 2018 год Крым приобрел полноценный статус особой экономической зоны на ближайшие 25 лет с возможным продлением, в связи с чем на его территории действуют сокращенные налоговые ставки, а некоторые коммерческие субъекты могут рассчитывать на получение соответствующих субсидий.

Компенсируются те затраты, которые оплачиваются коммерческими деятелями для оплаты таможенной пошлины на всю ввозимую продукцию, но при этом особый режим данного региона никак не сказывается на порядок расчета НДФЛ, потому что ставки и порядок исчисления этого налога является одинаковым для всех.

Алгоритм, в соответствии с которым определяется сумма налога для жителей полуострова, не имеет никаких отличий от общероссийского.

В таком случае для начала определяется стандартная ставка, которая зависит от факта того, является ли определенное физическое лицо резидентом России и какой тип доходов получает, после чего рассчитать налоговую базу, которая для стандартной ставки устанавливается в виде суммы прибыли, сокращенной на всевозможные вычеты, которые полагаются в пользу указанного лица. Для всех остальных ставок данная сумма рассчитывается в качестве всех поступлений того или иного типа.

После того, как база и ставка известны, достаточно просто умножить налогооблагаемую базу на тот тариф, который принят действующим законодательством для данного вида прибыли.

Ставки и повышения

Стандартные ставки налога на доходы физических лиц выглядят следующим образом:

| 13% | Накладывается на любые виды прибыли граждан, являющихся резидентами России. |

| 30% | Накладывается на любые виды прибыли граждан, не являющихся резидентами России. |

| 35% | Накладывается на те виды прибыли, которые связаны с выигрышами в лотерею или же какими-либо вкладами. |

Несмотря на то, что законодательством устанавливаются четкие границы налога, многие эксперты говорят о том, что использование таких методов взыскания налогов на сегодняшний день является недостаточно эффективным, и давно уже пора использовать прогрессивную систему, принятую еще в 90-х годах.

Так как вряд ли кто-то будет портить репутацию путем поднятия данной ставки, скорее всего, она останется на прежнем уровне как минимум до конца 2018 года, и только потом уже могут поднять ее до 15%.

Изменения по НДФЛ в Крыму в 2018 году

В первую очередь, новые штрафные меры будут предусмотрены для юридических лиц, и сумма процентной ставки пени вырастет с 1/300 до 1/150 принятой Центральным банком ставки рефинансирования. Платить больше придется в том случае, если просрочка НДФЛ будет составлять более 30 календарных дней, причем данная пеня будет начислена за каждый день.

Льготный режим

С началом 2018 года в Крыму начинает действовать достаточно большое количество изменений, связанных с расчетом и выплатой налога на доходы физических лиц, и в частности, это касается следующих законодательных актов:

| №293-ЗРК | Был принят 26 октября 2018 года. |

| №278-ЗРК | Был принят 5 октября 2018 года. |

| №279-ЗРК | Был принят 5 октября 2018 года. |

В связи с новыми законами изменяются новые ставки, которые используются для специальных режимов, применяемых частными предпринимателями или юридическими лицами, ведущими свою деятельность на территории полуострова.

В связи с этим на сегодняшний день ставки льготных режимов являются следующими:

| УСН | Если объектом налогообложения является прибыль – 4%; если объектом налогообложения является прибыль, сокращенная на всевозможные затраты – 10%. |

| ЕСН | 0.5% вместо 4%, которые действовали ранее. |

| ПСН | 4% для любых категорий налогоплательщиков вместо 1%, который действовал ранее. |

Таким образом, предпринимателям, работающим в сфере сельского хозяйства или же на упрощенной системе, теперь придется платить на порядок меньше, в то время как тем лицам, которые ведут свою деятельность на патентной системе, придется сложнее.

Оговорки для иностранцев

С нового года увеличивается ежемесячная сумма фиксированного платежа, который должен перечисляться авансом по налогу на доходы физических лиц, являющихся гражданами других стран и ведущих трудовую деятельность на территории полуострова. В связи с этим сумма фиксированного платежа теперь будет составлять 3104 рублей.

Источник: https://buhuchetpro.ru/ndfl-v-krymu/

Налоговое законодательство Республики Крым адаптируется к российскому (Малис Н.)

Дата размещения статьи: 18.06.2015

Несмотря на то что Республика Крым и город федерального значения Севастополь вошли в состав РФ с 18 марта 2014 г., российское налоговое законодательство в полной мере начало действовать с 1 января 2015 г. В связи с этим в НК РФ и другие нормативные акты о налогах и сборах внесен ряд изменений, касающихся специфики применения налогового законодательства РФ в новых субъектах.

Следует отметить, что полномочия региональных органов власти в части установления ряда налогов на своих территориях расширены. До 1 января 2015 г.

действовало специфическое налоговое законодательство переходного периода.Собственные доходы Республики Крым, предусмотренные бюджетом на 2015 г.

, невелики, и в целом доходы не обеспечивают расходы: из 62,89 млрд руб. доходов 47,6 млрд — это трансферты из бюджета РФ.

Общая структура налоговых доходов Крыма резко отличается от других регионов. Основные налоговые доходы — налог на доходы физических лиц, составляющий 55% всех доходов, акцизы — 15% и налог на имущество организаций — 14%.

В доходах бюджета Крыма налог на прибыль составляет только 9%, тогда как в других регионах это основной доходный источник бюджетов.

Столь высокая доля налога на доходы физических лиц связана с тем, что заработная плата выросла в 2,5 раза практически по всем категориям работников, а также со сравнительно узким контингентом плательщиков налога на прибыль.

Федеральные налоги и сборы

Правила расчета налоговой базы и суммы налога, а также налоговое администрирование налога на доходы физических лиц мало отличаются от общепринятых.

Некоторые нюансы применения налогового законодательства по НДФЛ содержатся в Письме Федеральной налоговой службы от 29.12.2014 N БС-3-11/4537@ «О налоге на доходы физических лиц».

В указанном Письме отмечается особенность определения статуса налогового резидентства для налогоплательщиков Республики Крым.

Обратите внимание! Налоговыми резидентами в 2015 г.

признаются физические лица, фактически находящиеся в РФ на территориях Республики Крым и (или) города федерального значения Севастополя не менее 183 календарных дней в течение периода с 18 марта по 31 декабря 2014 г.

Период нахождения физического лица в РФ на территориях Республики Крым и (или) г. Севастополя не прерывается на краткосрочные (менее 6 месяцев) периоды его выезда за пределы территории РФ.

Все остальные физические лица платят налог по ставке 30%, и налоговые вычеты для них не производятся.

Особенно отмечается, что по доходам нерезидентов от продажи имущества, находящегося в РФ, налогоплательщики, получившие такой доход, самостоятельно исчисляют сумму налога и представляют декларацию в налоговую инспекцию по месту жительства (или месту нахождения имущества) не позднее 30 апреля года, следующего за отчетным налоговым периодом, а налог уплачивают не позднее 15 июля того же года.С 1 января 2015 г. на территориях Республики Крым и г. Севастополя действует налог на добычу полезных ископаемых, которого в налоговом законодательстве этих регионов ранее не было. В связи с изложенными обстоятельствами в ч. 1 ст. 335 НК РФ внесены дополнения об обязанности постановки на учет в качестве налогоплательщиков пользователей недр в Республике Крым и г. Севастополе в налоговом органе по месту нахождения участков недр, переданных в пользование, по правилам, действующим для российских налогоплательщиков.С 1 января 2015 г. расположенные на территории Республики Крым производители подакцизных товаров, маркированных региональными акцизными марками и акцизными марками Украины, должны осуществлять исчисление суммы акцизов, подлежащей уплате в бюджет, с применением ставок, установленных гл. 23 НК РФ. При этом уменьшение суммы акциза, исчисленного в таком порядке при реализации алкогольной продукции на территории РФ, на сумму акциза, уплаченного в соответствии с положениями Налогового кодекса Украины по этой продукции до получения с акцизного склада этилового спирта для ее производства, не предусматривается. Таким образом, стоимость произведенной и реализуемой на территории РФ алкогольной продукции формируется с учетом суммы акциза, уплаченной в соответствии с Налоговым кодексом Украины при закупке спирта для производства этой продукции.

С 1 января 2015 г. НДС рассчитывается по общим правилам, а при реализации продукции на территорию РФ применяются общие ставки 10% и 18%.

Региональные налоги

Как известно, в налоговой системе РФ три региональных налога: налог на имущество организаций, транспортный налог и налог на игорный бизнес. Все эти налоги устанавливаются НК РФ и законами субъектов Федерации и обязательны для применения в этих субъектах.Законодательные органы Республики Крым подготовили соответствующие законы, которые имеют свои особенности.

Налог на имущество организаций вводится с 1 января 2015 г. Законом Республики Крым от 19.11.2014 «О налоге на имущество организаций». На налог возлагаются большие надежды: предполагается, что в 2015 г. в доходы бюджета поступит 2,2 млрд руб.Законом определяются налоговые ставки, порядок и сроки уплаты налога, дополнительные налоговые льготы, а также основания для их использования.

Остальные положения законодательства определяются гл. 30 НК РФ.Главная особенность — пониженные ставки налога: 1% — в общем случае и 0,5% — для организаций, занимающихся производством сельскохозяйственной продукции (для сравнения, основная ставка налога в НК РФ — 2,2%).Список льгот достаточно обширен, их перечень дан в ст.

6 рассматриваемого регионального Закона, льготы построены в виде полного освобождения от налога ряда организаций, особое внимание надо обратить на льготы, предоставляемые участникам инвестиционных проектов, но основания для получения указанной льготы надо доказать.Транспортного налога в Крыму до 1 января 2015 г.

не было — украинское законодательство компенсировало выпадающие доходы повышением ставок акцизов, поэтому введение налога является одной из главных новаций налогового законодательства. Предполагается, что в 2015 г. доход бюджета от введения налога составит всего 77 млн руб., что можно понять, поскольку первые суммы от населения должны поступить только в 2016 г.

, то есть налог будет поступать только от юридических лиц в виде авансовых платежей.Транспортный налог вводится в действие Законом Республики Крым от 19.11.2014 N 8-ЗРК/2014 «О транспортном налоге» в том же порядке, что и предыдущий налог, но тоже имеет специфику.

Региональным законодательством определены ставки налога на возможно низком уровне, но при этом учитывается возраст автомобиля, что не характерно для законодательств других регионов: при возрасте автомобиля свыше 10 лет ставка снижается на 20%, свыше 15 лет — на 30%, свыше 20 лет — на 50%.

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/9186

Налоговая оптимизация в Крыму

Обзор льгот по налогообложению в Крыму

Цена входа в Крым (Федеральный закон от 29.11.2014 N 377-ФЗ «О развитии Крымского федерального округа и свободной экономической зоне на территориях Республики Крым и города федерального значения Севастополя»).

— 3 млн. рублей – субъектам малого и среднего предпринимательства;

— 30 млн. рублей – остальным.

Оформление.

- Регистрация организации в Крыму.

- Договор об условиях деятельности в свободной экономической зоне с Правительством Республики Крым или Правительством Севастополя.

Налогообложение

Налог на прибыль организаций (п. 1.7 ст. 284 НК РФ, Закон Республики Крым «Об установлении ставки по налогу на прибыль организаций на территории Республики Крым» от 24.12.2014):

— 2 процента – в течение 3-х лет;

— 6 процентов – с 4-го по 8-й годы;

— 13,5 процента – с 9-го года.

НДС – общий 18%.

Налог на имущество организаций — если имущество участника СЭЗ создано или приобретено в целях ведения деятельности на территории льготного региона и расположено на его территории, компания не уплачивает налог на имущество в течение 10 лет с месяца, следующего за датой принятия его на учет (п. 26 ст. 381 НК РФ).

Земельный налог – не уплачивается три года с месяца возникновения права собственности на земельный участок (п. 12 ст. 395 НК РФ).

Упрощенная система налогообложения (Закон Республики Крым от 29 декабря 2014 года № 60-ЗРК/2014 «Об установлении ставки единого сельскохозяйственного налога на территории Республики Крым»):

— Доходы – 3 %;

— Доходы минус расходы – 7 %.

Тарифы страховых взносов:

— 6% — по взносам в ПФР;

— 1,5% — по взносам в ФСС РФ;

— 0,1% — по взносам в ФФОМС.

Т.е. всего 7,6 %, тогда как в РФ – 30 %.

Свободная таможенная зона.

Юридическое лицо, государственная регистрация которого осуществлена в республике Крым, ввозя на территорию СЭЗ импортные товары и помещая их под таможенную процедуру свободной таможенной зоны, на основании статьи 9 Соглашения освобождается от уплаты импортных пошлин и НДС, уплачиваемого при ввозе импортных товаров. Кроме того, на такие товары не распространяются меры нетарифного регулирования.

При вывозе иностранных товаров, помещенных под процедуру свободной таможенной зоны, товаров, получивших статус товаров, изготовленных (полученных) с использованием иностранных товаров, помещенных под таможенную процедуру свободной таможенной зоны, с территории СЭЗ импортные пошлины и НДС подлежат уплате в размерах, соответствующих суммам импортных пошлин и НДС, которые подлежали бы уплате при помещении этих товаров под таможенную процедуру выпуска для внутреннего потребления.

Налоговая оптимизация

Схемы. Наиболее рациональные цели – перенос центра прибыли в Крым + использование рабочей силы.

Классический вариант (перенос центра прибыли).

3 компании А, В (регистрация РФ) и Б (регистрация в Крыму). А продает товар Б с минимальной наценкой. Б продает товар В с максимальной наценкой. В реализует товар третьим лицам с минимальной наценкой.

Результат: компании А и В перенесли центр прибыли в Крым. Налог на прибыль уменьшен на расходы, НДС принят к вычету. Компания Б налогового бремени по налогу на прибыль не несет, поскольку применяет льготы.

Например,

ООО А приобрело товар за 100 рублей.

ООО А реализовало ООО Б товар за 110 рублей.

ООО Б реализовало товар ООО В товар за 200 рублей.

ООО В реализовало товар третьим лицам за 210 рублей

Сравнение налогообложения с участием организации в Крыму и без ее участия.

|

А |

Б (Крым) |

В |

Итого |

|||

|

НДС (18 %) |

Налог на прибыль |

НДС (18 %) |

Налог на прибыль |

НДС (18 %) |

Налог на прибыль |

Налоговое бремя |

|

1,8 |

2 |

16,2 |

1,8 |

1,8 |

2 |

25,5 |

|

А |

Б (РФ) |

В |

||||

|

1,8 |

2 |

16,2 |

18 |

1,8 |

2 |

41,8 |

Налоговое бремя снижается на 82 %.

Источник: https://taxnomen.ru/index.php/chitat/214-nalogovaya-optimizatsiya-v-krymu.html