Кого оштрафуют если не сданы отчеты

Каждому бухгалтеру известно, что если отчеты не сданы в установленные сроки, то штрафы будут наложены на организацию. Это установлено ст.119 Налогового кодекса. Однако, не все бухгалтеры знают, что ст.15.

5 КоАП предусматривает ответственность бухгалтера за опоздание со сдачей отчетности. Напомним, что помимо привлечения к ответственности юридического лица, законом предусмотрена административная ответственность должностных лиц.

Ознакомьтесь с данным материалом, чтобы для вас это не стало неприятным сюрпризом.

Какой штраф ждет бухгалтера

За опоздание со сдачей налоговой декларации, бухгалтер может отделаться легким испугом, т.к. самый мягкий вариант наказания – предупреждение. Но чаще всего, придется выплатить штраф в размере от 300 до 500 рублей (ст.15.5 КоАП РФ). При этом, оштрафовать могут в течение одного года, следующего за последним днем сдачи декларации (ч.1 ст.4.5 КоАП РФ).

Такое же наказание ждет руководителя организации или бухгалтера за опоздание со сдачей бухгалтерской отчетности (ч.1 ст.15.6 КоАП РФ).

Но на практике, чаще всего штрафуют руководителя организации, в соответствии со ст.2.4 КоАП РФ.

Если же со сдачей отчетности опоздала компания, оказыващая бухгалтерское обслуживание , то отвечать за это будет не бухгалтер, а руководитель компании.

Документальное оформление

Обнаружив нарушение, сотрудник налогового органа, в соответствии со ст.28., п.5 ч.2 ст.283.3 КоАП РФ, составляет протокол о свершении административного правонарушения.

Должностное лицо, совершившее правонарушение, должен быть извещен о месте и времени составления протокола. При этом он может вносить свои замечания. Если бухгалтер обнаружил ошибки в протоколе: дату составления, неполные сведения, и т.д.

следует имеет в виду, что это не будет являться основанием для закрытия дела. Судья в этом случае просто вернет документ на доработку.

Даже если руководитель или бухгалтер не был извещен должным образом о составлении протокола, административное дело закрывать не будут по этой причине.

А как на практике

На самом деле, на практике все происходит гораздо проще. Когда бухгалтер приносит просроченные декларации в налоговую, инспекторы сразу же и составляют протокол. Бухгалтер может отказаться принимать его, хотя инспектор в этом случае может отказаться принять отчетность.

Если же в налоговой обнаружат, что отчетность не сдана, до того, как организация успеет сдать декларации, то налоговая инспекция может заблокировать расчетный счет организации.

Чаще всего на практике так и происходит, налоговая приостанавливает движения по расчетному и счету, а протокол направляют по почте по адресу, указанному в ЕГРЮЛ в качестве адреса местонахождения организации.

В суде

Согласно ч.1,3 ст.23.1, ч.1 ст.28.8, ч.1 ст.29.5 КоАП РФ, налоговый орган направляет протокол в суд. Ответчика должны известить о дате рассмотрения дела.

Если ответчик не является в суд, то дело будет рассмотрено в его отсутствие.

Если же ответчик не было вообще извещен, то он может пожаловаться и в связи с этим дело могут вернуть на новое рассмотрение.

Хотя это не поможет избежать штрафов, а всего лишь отложит их на время.

Аргументы для суда

Бухгалтер может в суде заявить, что сдача отчетности не входит в его должностные обязанности. Однако этим аргументом можно воспользоваться, если он не был ознакомлен с должностной инструкцией, или инструкция действительно не сдержит пункта о сдаче отчетов. Если суд примет во внимание данный аргумент, тогда наказание ждет руководителя организации.

Для этого инспектору придется переоформить протокол, подать его в суд и пока будет рассматриваться дело, возможно, истечет срок давности по нему, и всем удастся избежать наказания.

По окончании рассмотрения дела, судья выносит постановление о назначении административного наказания, в отношении лица, признанного виновным.

Копия постановления вручается ответчику или, в случае его отсутствия, направляют по почте.

Можно ли обжаловать постановление суда

Да, на обжалование отводится 10 суток с момента получения постановления. Жалобу следует направить:

- Судье, рассматривавшему дело

- Вышестоящий суд

Если же ответчик по уважительной причине пропустил срок обжалования, можно направить в суд ходатайство о восстановлении срока. Если причины, по которым срок был пропущен, были объективными, судья может удовлетворить ходатайство.

Рассмотрев жалобу, судья выносит решение, копию которого вручают или направляют по почте ответчику.На практике, чаще всего суды в этих случаях поддерживают позицию налоговых органов, тем более, что вина должностного лица очевидна.

Но в ряде случаев, судя может отменить постановление:

- Истечение срока давности, в случае, если на дату вынесения постановления прошло больше года с момента нарушения;

- Сотрудники налогового органа допустили ошибку в акте. Например, если нарушены сроки сдачи бухгалтерской отчетности, а в акте указано нарушение положений ст.80 Налогового кодекса, касающихся только налоговых деклараций;

- Санкции возложены на лицо, которое на момент совершения правонарушения, не являлся должностным лицом. Например, генеральный директор на момент сдачи отчетности уже был уволен.

Бухгалтер отказывается уплачивать штраф

На уплату штрафов отводится тридцать дней со дня вступления в силу судебного постановления. Напомним, что постановление в силу вступает по истечении установленного для его обжалования срока.

Если считать со дня вынесения судебного постановления, то срок составит 40 дней.Если же подавалась жалоба, то штраф следует уплатить в течение 30 дней с момента вступления в силу последнего решения.

Если виновники отказываются платить штраф, то будут привлечены судебные приставы.

https://www.youtube.com/watch?v=IC7ThmPtDug

Помимо этого, согласно ч.1 ст.20.25 КоАП РФ, за нарушение срока уплаты штрафов, грозят новые санкции. В данном случае – 1000 рублей. Так же необходимо уплатить исполнительский сбор в размере 500 рублей.

Какие выводы можно сделать

Вывод один – штраф следует уплатить своевременно, тем более, что его размер невелик. Тем более, что нарушение действительно допущено. Можно не являться в суд, чтобы сэкономить свое время и получив судебное решение, перечислить сумму наложенного штрафа, тем самым сэкономив время, силы и нервы.

Центр Бухгалтерской Практики «Парус»

Октябрь 2012

{module Article Suggestions}

Источник: https://paruscbp.ru/nashi-publikacii/kogo-oshtrafuyut-esli-ne-sdany-otchety.html

Острые вопросы при подаче уточненных налоговых деклараций

Екатерина Колесникова,

Советник государственной гражданской службы РФ 3 класса

Специально для компании «Такском»

Уточненная декларация в обязательном порядке подается по любому налогу в случае, когда налогоплательщик самостоятельно обнаружил в ранее представленной декларации ошибку, которая привела к занижению суммы налога к уплате, а также при применении налогоплательщиком упрощенной системы налогообложения, в случае если организация продала основное средство до истечения срока, установленного п. 3 ст. 346.16 НК РФ. Во всех остальных случаях и неточностях в представленных данных подача уточненной налоговой декларации является правом налогоплательщика, но никак не его обязанностью.

Уточненная декларация представляется по той же форме, по которой представлялась первоначальная декларация. В уточненную декларацию нужно включить не только исправленные данные, но и все остальные показатели, в том числе и те, которые были изначально корректны.

При этом не стоит забывать, что если допущенная ошибка привела к занижению суммы налога к уплате, а срок уплаты уже прошел, то перед тем, как подать уточненную декларацию, следует заплатить не только сумму самой недоимки (дельту между уточнёнными и первоначальными данными по налогу), но и сумму начисленных за соответствующий период пеней.

В противном случае, на налогоплательщика будет наложен штраф в размере 20% от суммы неуплаченного в срок налога.

Также возможно, что предварительная уплата причитающихся сумм не сможет освободить от ответственности (если налоговый орган обнаружит ошибку раньше налогоплательщика, либо будет назначена выездная налоговая проверка), Давайте разберем конкретные ситуации, которые могут возникнуть в действительности.

Какие есть сроки для подачи уточненных деклараций?

На практике широко распространено мнение, что подать «уточненку» можно только за период, не превышающий трехлетний срок. Однако это не совсем соответствует действительности. Согласно п. 1 ст.

81 НК РФ при обнаружении налогоплательщиком в поданной им декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию в порядке, установленном в данной статье. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока. Однако в соответствии с п. 7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством РФ.

Таким образом, подача «уточненки» может быть осуществлена за пределами 3-летнего срока, а вот возврат излишне уплаченного налога возможен только в пределах этого срока. Данное правило применяется и в отношении возврата (зачета) излишне уплаченных авансовых платежей (п. 14 ст. 78 НК РФ).

Итак, основания для возврата переплаты наступают с даты представления налогоплательщиком уточненной декларации за соответствующий год, но не позднее срока, установленного для ее представления в налоговый орган. Такой вывод сделан в Постановлении Президиума ВАС РФ от 28.06.2011 №17750/10.

Таким образом, заявление о возврате суммы излишне уплаченного налога может быть подано налогоплательщиком в течение 3-х лет, начиная с даты фактического представления налоговой декларации за соответствующий налоговый период, но не позднее срока, установленного для ее представления в налоговый орган (т.е. срок может быть только более ранним, чем законодательно установленный). Дата фактического представления налоговой декларации подтверждается отчетом оператора, через которого сдается налоговая отчетность в электронном виде.

Определяем, грозит ли нам ответственность за представление «уточненки»?

Законодательством поощряется намерение налогоплательщиков (плательщиков сборов, налоговых агентов) самостоятельно выявлять допущенные ими искажения в отчетности и устранять их. Так, п. 3 и п. 4 ст. 81 НК РФ предусматривают условия освобождения от налоговой ответственности при сдаче «уточненки» к доплате, если соблюдаются следующие условия:

- когда уточненная декларация представляется после истечения срока подачи декларации, но до истечения срока уплаты налога, при условии, что уточненная декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки;

- когда уточненная декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, при условии, что одновременно соблюдаются следующие требования:

— уточненная декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период;

— до представления уточненной декларации налогоплательщик уплатил недостающую сумму налога и соответствующие ей пени.

Источник: https://112buh.com/novosti/2017/ostrye-voprosy-pri-podache-utochnennykh-nalogovykh-deklaratsii/

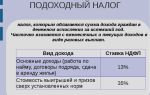

Как избежать штрафа за НДФЛ

Как избежать штрафа за НДФЛ – справедливый вопрос, которым задаются многие собственники бизнеса. НДФЛ – это налог, исчисляемый в процентах от общего дохода физических лиц. Все владельцы компаний, которые являются работодателями, должны оплачивать НДФЛ своевременно. Но, к сожалению, это получается не всегда. В этой статье расскажем, как не оказаться в «штрафном батальоне».

Взаимодействие с налоговой службой происходит в соответствии с правилами, установленными законодательством РФ. А это значит, что и штрафование должно происходить в соответствии с официальными постановлениями.

Если вас оштрафовали необоснованно, вы имеете право на снижение штрафа по НДФЛ. Чтобы уменьшить или полностью оспорить штраф, необходимо знать некоторые положения законодательства.

С этими знаниями можно избежать начисления штрафа заранее или оспорить его, если он несправедлив и не обоснован.

Основные правила, в соответствии с которыми начисляется штраф и рассчитывается пеня, прописаны в ст. 70 НК РФ. Здесь вы найдете информацию, которая касается сроков уведомления налогоплательщика о выставлении штрафа.

Если налоговая инспекция требования не выполняет, можно сделать вывод о нарушении предписаний законодательства.

В дальнейшем этот факт может сыграть на руку налогоплательщику, так же, как и другие смягчающие обстоятельства, наличие которых позволяет направить ходатайство по штрафу НДФЛ на его снижение или отмену.

Смягчающие обстоятельства

Чтобы избежать штрафа за несвоевременную уплату налога либо за другие нарушения НДФЛ, необходимо знать о смягчающих обстоятельствах, которые могут помочь вам. Но учтите, отношение разных налоговиков и представителей суда к подобным «поблажкам» неодинаково.

Если такие обстоятельства обнаруживает налоговая инспекция, от нее очень сложно добиться отмены решения. На практике, налоговики снижают штрафы сами в 5% случаев и менее, тогда как суды, напротив, более внимательно рассматривают обстоятельства дела и урезают штрафы в несколько раз и с большей частотой.

Впрочем, панацеей обращение в суд тоже не является.

В большинстве случае налоговая не снижает и не отменяет штрафы за НДФЛ, поэтому рекомендуем придерживаться установленных сроков. В крайнем случае вам может помочь суд.

Обстоятельства бывают классическими (традиционными) и нетипичными.

Классические смягчающие обстоятельства

Это обстоятельства, которые встречаются наиболее часто. К ним относится следующее:

- Ранее предприниматель не привлекался к налоговой ответственности. Вот пример прецедента по отмене судом решения налоговой по этой причине. Впрочем, прецедентным российское право не является, поэтому решение вопроса на этом основании ложится на суд.

- Отсутствие злого умысла или невозможность его доказать.

- Раскаяние за содеянное, признание собственной вины, понимание всей серьезности ситуации.

- Добросовестность владельца компании в отношении уплаты других налоговых взносов (данное обстоятельство может выступить как смягчающее, но не будет являться гарантией того, что наказание смягчат или отменят, поскольку данная добросовестность должна быть нормой).

- Признание компании банкротом.

- Плохое финансовое состояние предпринимателя, наличие других долгов, угроза банкротства.

- Отсутствие в компании штатного сотрудника, ответственного за бухгалтерскую работу. Обстоятельство смягчает вину не в том случае, если в компании просто не позаботились о его наличии, а по более веской причине. Например, сотрудник находится в отпуске, на больничном или уволился, а на его место еще не найдена замена. Это обстоятельство тоже нельзя считать в полной мере оправданием, но снизить размер штрафа суд может.

- Статус бюджетного учреждения.

- Статус градообразующего предприятия.

- Ведение социальной или благотворительной деятельности, поставка продуктов питания и других видов материальных благ государственным учреждениям (школам-интернатам, детским домам и прочим).

Данный список довольно условен, поскольку нестандартные обстоятельства потому и нестандартны. Эта информация была собрана на основе реальных судебных дел, по итогам которых произошло смягчение приговора.

- Если налогоплательщику выставлен слишком большой штраф относительно суммы неуплаты, это может служить смягчающим обстоятельством, поскольку он несоразмерен тяжести нарушения, которая вменяется налогоплательщику. Но говорить о несоразмерности имеет смысл, если к моменту судебного заседания налог был уплачен.

- Важно обратить внимание на время просрочки. Если срок пропуска выплаты налога незначителен (от 1 до 10 дней), можно рассчитывать на лояльность.

- Если налогоплательщик самостоятельно нашел и скорректировал ошибки, это может служить смягчающим обстоятельством. В этой ситуации обычно оценивается общая ответственность и исполнительность налогоплательщика. Если по остальным налоговым взносам у него наблюдается переплата, это может служить смягчающим обстоятельством.

- Если налогоплательщик не представил в инспекцию документы по запросу, специалисты обращают внимание на дополнительные факторы. Например, не был ли объем затребованных документов избыточен? Также выясняются причины утраты документов: если они были утеряны в результате технического сбоя, пожара или иной форс-мажорной причины, это будет квалифицировано как смягчающее обстоятельство.

Кроме того, есть и индивидуальные причины, среди которых наличие у налогоплательщика инвалидности, серьезной болезни или его нахождение в преклонном возрасте.

Налоговая инспекция должна рассмотреть каждую ситуацию подробно и выявить смягчающие обстоятельства самостоятельно. Но надеяться на это не приходится. На практике это бывает редко. Лучше всего найти все факты, которые могут сыграть на руку, и составить официальное ходатайство.

В ходатайстве необходимо указать, что оно направляется для учета смягчающих обстоятельств, и перечислить их списком. Если ходатайство отклонено или проигнорировано, необходимо сделать повторный шаг и направить запрос в УФНС.

В том случае, если высший налоговый орган не отвечает на вашу просьбу или отказывает в ее рассмотрении, необходимо обратиться в суд. Обращение в суд не обязательно должно являться третьим шагом.

Вы можете подать прошение сразу, миновав обращение в инспекцию.

Источник: https://zhazhda.biz/base/kak-izbezhat-shtrafa-za-ndfl

Ошибки в бухгалтерском учете: ответственность и сроки исправления

Комментарий к Федеральному закону от 21.10.2013 N 276-ФЗ «О внесении изменений в статью 15.11 Кодекса Российской Федерации об административных правонарушениях»

Не ошибается тот, кто ничего не делает. При обнаружении ошибки в бухгалтерском учете и бухгалтерской отчетности счетный работник обычно быстренько прикидывает: исправлять свои и чужие расчеты или не брать в голову.

Грубые нарушения в бухгалтерском учете влекут сразу несколько видов санкций: административную, налоговую и, возможно, материальную ответственность в силу наличия у главного бухгалтера или руководителя организации трудового договора с работодателем.

Федеральным законом от 21.10.2013 N 276-ФЗ законодатель уточнил понятие «грубое нарушение» правил бухгалтерского учета и представления отчетности, влекущее применение административной ответственности к должностным лицам в соответствии с КоАП РФ.

Кроме того, установлены основания для освобождения от административной ответственности за подобные нарушения.

Комментарий поможет бухгалтеру проанализировать цену вопроса и сроки, на которые можно ориентироваться, откладывая исправление бухгалтерских ошибок в долгий ящик.

Кроме того, разберемся с тем, кто будет отвечать за это безобразие — руководитель или главный бухгалтер. Впрочем, может все сложиться так, что отвечать никому не придется.

Материальная ответственность главбуха и руководителя

В соответствии с ТК РФ (ч. 2 ст. 243) материальная ответственность в полном размере причиненного работодателю ущерба может быть установлена трудовым договором, заключаемым с заместителями руководителя организации, главным бухгалтером.

В п. 10 Постановления Пленума Верховного Суда РФ от 16.11.2006 N 52 разъяснено следующее.

Если трудовым договором не предусмотрено, что главный бухгалтер в случае причинения ущерба несет материальную ответственность в полном размере, то при отсутствии иных оснований, дающих право на привлечение этих лиц к такой ответственности, он может нести ответственность лишь в пределах своего среднего месячного заработка (то есть в порядке, установленном ст. 241 ТК РФ для всех работников).

Согласно п. 6 ч. 1 ст. 243 ТК РФ материальная ответственность в полном размере причиненного ущерба может быть возложена на работника в случае причинения им ущерба в результате административного проступка (о котором мы поговорим ниже), если таковой установлен соответствующим государственным органом.

Пленум Верховного Суда РФ комментирует эту норму следующим образом (п. 12 Постановления N 52).

Работник может быть привлечен к полной материальной ответственности, в том числе если:

- по результатам рассмотрения дела об административном правонарушении вынесено постановление о назначении административного наказания;

- работник был освобожден от административной ответственности за совершение административного правонарушения в связи с его малозначительностью (при этом факт совершения правонарушения и его состав установлены).

В случае истечения сроков давности привлечения к административной ответственности работника не привлекают ни к административной, ни к полной материальной ответственности по основаниям, установленным п. 6 ч. 1 ст. 243 ТК РФ.

Но работодатель вправе требовать от этого работника возмещения ущерба в полном размере по иным основаниям.

Если иных оснований нет, то работника можно привлечь только к ограниченной материальной ответственности (в пределах его среднего месячного заработка).

Заметим, что прописанная в трудовом договоре или дополнительных соглашениях к нему конкретная материальная ответственность работника перед работодателем не может быть выше, чем это предусмотрено ТК РФ или иными федеральными законами. Расторжение трудового договора после причинения ущерба не влечет за собой освобождения сторон этого договора от материальной ответственности (ст. 232 ТК РФ).

Руководитель организации несет полную материальную ответственность за прямой действительный ущерб, причиненный организации. В случаях, предусмотренных федеральными законами, это должностное лицо возмещает организации убытки, причиненные его виновными действиями. При этом расчет убытков осуществляется в соответствии с нормами, предусмотренными гражданским законодательством (ст. 277 ТК РФ).

Если главбух или руководитель организации на момент совершения административного проступка находятся на испытательном сроке, то возложение на них полной материальной ответственности не исключается.

Ведь в период испытания на работника распространяются положения трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права, коллективного договора, соглашений, локальных нормативных актов (ст. 70 ТК РФ).

Согласно ГК РФ (п. 3 ст. 53) лицо, которое в силу закона или учредительных документов юридического лица выступает от его имени, должно действовать в интересах представляемого им юридического лица добросовестно и разумно. Оно обязано по требованию учредителей (участников) юридического лица, если иное не предусмотрено законом или договором, возместить убытки, причиненные им юридическому лицу.

Отдельные вопросы возмещения убытков лицами, входящими в состав органов юридического лица, рассмотрены в Постановлении Пленума ВАС РФ от 30.07.2013 N 62.

В нем (п. 10), в частности, разъяснено, что в случаях, когда соответствующее требование о возмещении убытков предъявлено самим юридическим лицом, срок исковой давности исчисляется не с момента нарушения, а с момента, когда юридическое лицо, например в лице нового директора, получило реальную возможность узнать о нарушении.

В п. 4 Постановления N 62 указано, что в случае привлечения юридического лица к публично-правовой ответственности (налоговой, административной и т.п.) по причине недобросовестного и (или) неразумного поведения директора понесенные в результате этого юридическим лицом убытки могут быть взысканы с директора.

Однако директор вправе оспаривать обвинения, если представит доказательства того, что квалификация действий (бездействия) юридического лица в качестве правонарушения на момент их совершения не являлась очевидной, в том числе по причине отсутствия единообразия в применении законодательства налоговыми, таможенными и иными органами.

Административный проступок

Возвращаясь к административному проступку, зафиксированному уполномоченными госорганами и влекущему полную материальную ответственность, рассмотрим «бухгалтерскую» статью КоАП РФ.

Статьей 15.11 КоАП РФ установлена ответственность за грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности в виде наложения административного штрафа на должностных лиц.

Комментируемым Законом N 276-ФЗ в эту статью с 1 ноября 2013 г. внесены существенные изменения. Сравним старую и новую редакции ст. 15.11 КоАП РФ, которые мы свели в таблицу.

| Статья 15.11 КоАП РФ | |

| Старая редакция | Новая редакция |

| Грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, а равно порядка и сроков хранения учетных документов — влечет наложение административного штрафа на должностных лиц в размере от 2000 до 3000 руб. | Грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, а равно порядка и сроков хранения учетных документов — влечет наложение административного штрафа на должностных лиц в размере от 2000 до 3000 руб. |

Примечание:Под грубым нарушением правил ведения бухгалтерского учета и представления бухгалтерской отчетности понимается:

|

Примечания:1. Под грубым нарушением правил ведения бухгалтерского учета и представления бухгалтерской отчетности понимается:

2. Должностные лица освобождаются от административной ответственности за административные правонарушения, предусмотренные настоящей статьей, в следующих случаях: |

|

Старая формулировка о том, что административное наказание полагается за любое искажение (как в большую, так и в меньшую сторону) сумм начисленных налогов и сборов не менее чем на 10% вследствие искажения данных бухгалтерского учета, заменена на новую. Теперь административным правонарушением считается только занижение сумм начисленных налогов и сборов по причине бухгалтерских ошибок.

Следует иметь в виду, что некоторые налоги взаимосвязаны между собой. К примеру, занижение суммы налога на имущество, который непосредственно увязан с бухгалтерской остаточной стоимостью основных средств (п. 1 ст.

374 НК РФ), немедленно повлечет за собой завышение налога на прибыль, поскольку налог на имущество списывается на прочие расходы в налоговом учете (пп. 1 п. 1 ст. 264 НК РФ).

И наоборот, завышение налога на имущество приводит к занижению налога на прибыль.

А еще, учитывая, что речь идет о налоговых ошибках, нельзя обойти ст. 81 НК РФ.

Согласно ей при занижении начисленной суммы налога налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, а при завышении налога он не обязан, но вправе поправить расчеты с бюджетом в свою пользу.

В части признания грубым нарушением правил ведения бухгалтерского учета искажения любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10% требования ст. 15.11 КоАП не изменились.

Основная идея, побудившая законодателя «взяться за перо», — это несправедливость применения кары за административный проступок без предоставления нарушителю шанса исправиться. При налоговом правонарушении, обусловленном бухгалтерскими ошибками, налоговые санкции могут быть предупреждены налогоплательщиком путем своевременного исправления своего недочета.

Теперь аналогичный шанс и, что самое интересное, по тем же налоговым правилам предоставлен и должностным лицам, которым угрожает административное наказание. Правда, налоговые правила применяются, если ошибки в бухгалтерском учете повлекли искажение сумм налогов. А для исправления «чисто бухгалтерских» ошибок применяются правила для сдачи бухотчетности.

Исправление налогово-бухгалтерских ошибок. Если вследствие искажения данных бухгалтерского учета были занижены налоги и сборы, то для освобождения от ответственности по ст. 15.

11 КоАП РФ необходимо представить «уточненку» и доплатить на основании нее неуплаченные суммы налогов и сборов, а также соответствующие пени. При этом применяются правила, установленные п. п. 3, 4 и 6 ст.

81 НК РФ.

Допустим, ошибка выявлена по истечении срока подачи налогового расчета и срока уплаты налога. В этом случае нужно подсуетиться (подать уточненный расчет, заплатить налог и пени) до того момента, когда ошибку обнаружит налоговый орган или будет назначена налоговая проверка по данному налогу за данный период.

На самом деле указанные меры налогоплательщик и раньше принимал, чтобы избежать налоговой ответственности. А с 1 ноября 2013 г. эти меры будут вдвойне эффективны, поскольку избавят от штрафа не только организацию, но и ее должностных лиц.

Исправление бухгалтерских ошибок. Ответственности по ст. 15.11 КоАП РФ можно избежать, если внести исправления в бухгалтерскую отчетность до ее утверждения в установленном законодательством РФ порядке.

В соответствии с ч. 9 ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» утверждение и опубликование бухгалтерской (финансовой) отчетности осуществляются в порядке и случаях, которые установлены федеральными законами.

Заметим, что сроки утверждения и соответствующий уполномоченный орган юридического лица устанавливаются соответствующим законом.

Например, срок утверждения бухгалтерской отчетности акционерного общества установлен Законом об акционерных обществах, бухгалтерской отчетности ООО — Законом об ООО.

Срок давности привлечения к административной ответственности по ст. 15.11 КоАП РФ определить не так-то просто. Если имеется нарушение налогового законодательства (искажение сумм начисленных налогов и сборов не менее чем на 10%), то этот срок равен одному году (ч. 1 ст. 4.5 КоАП РФ, Постановление Челябинского областного суда от 27.08.2012 по делу N 4а12-652).

Источник: https://www.mosbuhuslugi.ru/material/oschibki-buhuchet-otvetstvennost-ispravlenie-srok

Оштрафуют ли компанию за ошибки прошлых лет? · Энциклопедия начинающего предпринимателя

4:29, 05 мая 2015 2 4 5429

Вопрос, который задала наша читательница, очень актуальный, поскольку штрафы с 2015 года ощутимые. Никто не застрахован от ошибок.

Рано или поздно перед нами встает вопрос: начинать всё правильно делать с сегодняшнего момента или нужно исправить все найденные ошибки, переделывая документы задним числом? Переделывать документы прошлых лет ох как не хочется, это такая нудная и неблагодарная работа! Особенно когда исправляешь чужие промахи. Давайте вместе разберемся, стоит ли это делать.

Сроки давности

Ни для кого не секрет, что существуют сроки давности привлечения к ответственности. Если эти сроки прошли, то наказать уже не могут. Сроки давности за нарушения ТК РФ устанавливает статья 4.5. КоАП РФ:

Итак, с 2015 года срок давности – целый год. Это достаточно большой промежуток времени. Раньше, до 01.01.2015. этот срок был гораздо меньше – всего 2 месяца, поэтому многие работодатели не получали штрафы только потому, что 2 месяца истекали к моменту проверки.

Когда начинается отсчет срока давности

Дело в том, что правонарушения бывают различные, и еще в 2005 году Пленум Верховного Суда РФ в своем Постановлении №5 разъяснил, с какого дня нужно начинать считать срок привлечения к ответственности при различных видах нарушений:

- Если совершено разовое правонарушение (например, неправильно оформлен приказ, неправильно рассчитан отпуск или компенсация за отпуск, работник был незаконно привлечен к работе в выходной день, неправильно было оформлено привлечение к сверхурочной работе и т.д.), то срок давности начинает течь со следующего дня после совершения этого действия.

- Если правонарушение выразилось в форме бездействия (например, работодатель не выплатил зарплату в установленный договором срок, не выплатил отпускные за три дня до начала отпуска, не выдал работнику трудовую книжку на руки при увольнении и т.п.), то срок давности исчисляется с момента наступления этого срока.

- Если нарушение длящееся, то есть постоянно не выполняются или ненадлежащее выполняются какие-либо требования ТК РФ (например, у работодателя нет обязательных локальных актов, или в локальных актах и трудовых договорах с работниками отсутствуют обязательные условия, не проведена спецоценка условий труда, т.п.), то срок давности начинается со дня обнаружения этого правонарушения.

Последний вид правонарушения самый опасный, поскольку год начинает отсчитываться не с момента оформления неправильного документа, а со дня обнаружения правонарушения во время проверки.

Нужно ли исправлять документы прошлых лет?

Теперь мы сами можем разобраться, в каких случаях стоит, а в каких не стоит исправлять ошибки прошлых лет.

Совершенно очевидно, что разовое нарушение подвергает работодателя риску получить штраф в течение года со дня совершения.

Это значит, что если вы обнаружили ошибки в документах двухлетней давности, то беспокоиться особо не стоит. Срок давности привлечения к ответственности по этому нарушению уже истек.

Если недочеты в документах текущего года, то их лучше исправить, даже если вы не ждете проверку.

Обращаю ваше внимание, Верховный Суд РФ считает, что

«добровольное устранение работодателем последствий своих правонарушений не влечет отмену производства по делу, но должно учитываться как смягчающее обстоятельство при назначении штрафа».

А если вы устранили длящиеся нарушения? Например, до 2015 года у вас не было локальных актов, или трудовые договоры не содержали всех необходимых условий. Но вы, прочитав наши статьи, всё исправили и правильно оформили.

Будут ли у проверяющих основания для наказания за нарушения прошлого года? Думаю, что в этом случае инспекторы не смогут выписать штраф, поскольку на момент проверки все нарушения устранены, а, следовательно, момента обнаружения не будет.

За какой период ГИТ проверяет документы?

Закон не определяет период, за который ГИТ имеет право проверять документы. Инспектор может запросить документы за любой период, естественно, учитывая сроки хранения кадровых документов (Перечень документов со сроками хранения — ссылка). Чаще всего проверка затрагивает последние три года.

Источник: https://slob-expert.ru/trudovoe-zakonodatelstvo/oshtrafuyut-li-kompaniyu-za-oshibki-proshlyx-let/