Расходы на рекламу

Глава 25 предусматривает возможность уменьшить налогооблагаемую базу на рекламные расходы. Необходимость рекламы для успешной работы ни у кого уже сомнений не вызывает.

Без рекламы невозможно найти клиентов, деловых партнеров, в конечном счете — получить прибыль. Реклама нужна — с этим соглашаются все. Лишь налоговики порой в этом сомневаются.

И чтобы убедить их в обратном, необходимы железные аргументы.

Реклама — это информация, которая:

— распространяется любым способом, в любой форме и с использованием любых средств; — адресована неопределенному кругу лиц;

— направлена на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке (п. 1 ст. 3 Федерального закона от 13.03.2006 N 38-ФЗ «О рекламе»).

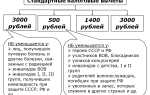

Ненормируемые и нормируемые

Расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках, учитываются в прочих расходах, связанных с производством и реализацией (пп. 28 п. 1 ст. 264 НК РФ).

Расходы на рекламу делятся на ненормируемые и нормируемые (п. 4 ст.

264 НК РФ). Ненормируемыми, т.е.

включаемыми в расходы в полном объеме, являются расходы: — на рекламные мероприятия через СМИ, в том числе объявления в печати, передачи по радио и телевидению, и телекоммуникационные сети; — на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов; — на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Расходы на иные виды рекламы для целей налогообложения признаются в размере, не превышающем 1% выручки от реализации, определяемой в соответствии со ст. 249 НК РФ.

Как правило, налоговики высказывают претензии относительно того, что: — информация не является рекламой, поскольку предназначена для определенного круга лиц; — она не направлена на привлечение внимания к объекту рекламирования; — рекламные расходы не являются обоснованными;

— недостаточно документов для подтверждения произведенных расходов.

Направленность неопределенному кругу лиц

Источник: https://www.pnalog.ru/material/rashody-na-reklamu-nalog

Расходы на рекламные листовки, буклеты и флаеры можно принимать к учету при УСН в полном размере

09.08.2016Российский налоговый портал

Налоговая служба рассмотрела запрос от компании на УСН (доходы минус расходы), которая оказывает услуги фитнес-центра, для продвижения своих услуг планирует приобретать рекламные материалы в виде листовок, буклетов, флаеров, афиш; проводить рекламные акции; делать смс-рассылки. В каком размере можно учесть перечисленные рекламные расходы при расчете единого налога?

Сначала надо вспомнить, что предприятие на упрощенной системе обязано списывать расходы по правилам статьи 264 НК РФ. Расходы делятся на два вида: нормируемые и ненормируемые. Рассмотрим, какие затраты можно относить на расходную часть в полном объеме.

К ненормируемым относятся расходы на:

— рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению),

— информационно-телекоммуникационные сети, при кино- и видеообслуживании;

световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

— участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания, и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Все остальные виды рекламных расходов являются нормируемыми и учитываются в размере, не превышающем 1 процента выручки от реализации, определяемой в соответствии со статьей 249 НК РФ.

Поэтому, как отмечает УФНС по Калужской области, расходы на изготовление (приобретение) рекламных материалов в виде листовок, буклетов, флаеров, афиш относятся к ненормируемым, и, соответственно, могут учитываться при расчете единого налога в рамках упрощенной системы налогообложения в полной сумме.

Налоговая служба рассмотрела запрос от компании на УСН (доходы минус расходы), которая оказывает услуги фитнес-центра, для продвижения своих услуг планирует приобретать рекламные материалы в виде листовок, буклетов, флаеров, афиш; проводить рекламные акции; делать смс-рассылки. В каком размере можно учесть перечисленные рекламные расходы при расчете единого налога?

Сначала надо вспомнить, что предприятие на упрощенной системе обязано списывать расходы по правилам статьи 264 НК РФ. Расходы делятся на два вида: нормируемые и ненормируемые. Рассмотрим, какие затраты можно относить на расходную часть в полном объеме.

К ненормируемым относятся расходы на:

— рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению),

— информационно-телекоммуникационные сети, при кино- и видеообслуживании;

световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

— участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания, и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Все остальные виды рекламных расходов являются нормируемыми и учитываются в размере, не превышающем 1 процента выручки от реализации, определяемой в соответствии со статьей 249 НК РФ.

Поэтому, как отмечает УФНС по Калужской области, расходы на изготовление (приобретение) рекламных материалов в виде листовок, буклетов, флаеров, афиш относятся к ненормируемым, и, соответственно, могут учитываться при расчете единого налога в рамках упрощенной системы налогообложения в полной сумме.

Источник: https://taxpravo.ru/novosti/statya-381035-rashodyi_na_reklamnyie_listovki_bukletyi_i_flaeryi_mojno_prinimat_k_uchetu_pri_usn_v_polnom_razmere

Отнесение затрат на листовки в ненормируемые расходы по рекламе

Вопрос:

Прошу дать пояснения по отражению в учете и использование статей затрат (нормируемые, ненормируемые, прочие).

Ввиду заключаемых соглашений на раздачу листовок в квитанции Энергосбыта, в которых по итогу заявлены конкретные адресаты, скан прилагаю.

Заказчик – не обладает информацией о точном получателе листовки в момент заключения соглашения с Исполнителем.

Отчетов с указанием конкретных получателей и адресности к акту выполненных работ от Исполнителя нет.

Как подтверждение выполненных работ прилагают несколько квитанций с приложенными листовками.

Ответ:

В пункте 1 статьи 3 Федерального закона от 13 марта 2006 года N 38-ФЗ «О рекламе» дается определение того, что соответствует определению реклама. Определение установлено как распространение информации о компании (или ее продукции) неопределенному кругу лиц любым из способов коммуникации.

При этом, если лицо нельзя определить изначально как получателя информации о рекламируемом продукте, то есть это не конкретный человек или конкретная компания и т.д., предполагается, что можно говорить о неопределенном круге лиц. Об этом написано в Письмах ФАС РФ от 30 октября 2006 года N АК/18658 и ФАС РФ от 5 апреля 2007 года N АЦ/4624 «О понятии «неопределенный круг лиц».

Из приложенного договора видно, что между компаниями установлена договоренность о примерной форме рекламного объявления и в нем отсутствует адрес конечного получателя, а сама компания-контрагент является компанией-исполнителем рекламных услуг.

Таким образом, в момент отражения оплаты согласно договору компания-заказчик не может знать точные адреса конечных получателей услуг.

В момент отражения результата оказанных услуг согласно договору в виде акта об оказанных услугах с приложением примера распространенной листовки, компания-заказчик, также не может знать список адресов предоставления указанных листовок. Эти данные взяты из вопроса.

Согласно условиям договора и обстоятельствам проведения хозяйственных операций по приобретению рекламных услуг возникает вопрос — могут ли налоговые органы доказать наличие фактических обстоятельств, из которых следует, что компания-приобретатель услуг имеет доступ к внутренним базам компании–контрагента и адресам конечных получателей.

Исходя из буквального толкования положений НК РФ данные расходы на рекламу являются нормируемыми. По общему правилу в полном объеме учитываются только расходы на изготовление рекламных брошюр и каталогов (абз. 4 п. 4 ст. 264 НК РФ).

Таким образом, стоит отметить, что листовки в данном пункте не поименованы и если организация распространяет такие виды рекламной печатной продукции, как, например, листовки, затраты на их изготовление необходимо нормировать и признавать в размере, не превышающем 1% выручки от реализации.

Источник: https://right-ways.ru/konsalting/86-otnesenie-zatrat-na-listovki-v-nenormiruemye-raskhody-po-reklame

Как учесть расходы на новомодную рекламу без споров с налоговой

ГЛАВНОЕ В СТАТЬЕ

В налоговом учете реклама на асфальте нормируется, а на радио – нет

Рекламу в sms списывают как прочие расходы, а в соцсетях – как зарплату

Для привлечения клиентов листовок и публикаций в СМИ теперь уже мало. Время диктует новые способы рекламы, но в кодексе о них ни слова. От финансовой службы зависит, чтобы новомодный двигатель торговли не закончился для компании спорами с проверяющими.

Объявления на асфальте относятся к иным видам рекламы

Расходы по нанесению на асфальт рекламных объявлений можно списать в пределах 1 процента выручки от реализации.

Адресная sms-рассылка рекламой не является

Компании ничто не запрещает учесть стоимость таких sms-рассылок в расходах на услуги связи или как прочие расходы.

Расходы на купоны можно списать как комиссионные

Оплата услуг посредника по размещению данных об акции на сайтах и продаже купонов списывают как его вознаграждение.

Рекламу в социальных сетях списывают как зарплату

Затраты на услуги блогеров, размещающих сведения о компании в соцсетях, можно списать в составе расходов на оплату труда.

Звуковую рекламу можно учесть в расходах полностью

Любые расходы по участию в таких мероприятиях, как выставка, ярмарка, в том числе на звуковую рекламу, не нормируются.

Брандмауэр относится к наружному типу рекламы

Расходы на размещение информации на брандмауэре (полотне значительного размера) можно учесть без ограничений.

Социальная реклама станет выгодной

С 2012 года расходы на изготовление социальной рекламы можно учитывать полностью. Сейчас такого права у компаний нет.

Среди новых способов зацепить клиента есть семь самых распространенных. Мы выяснили, какие из них можно списать полностью, а какие безопаснее нормировать.

СПОСОБ № 1

РЕКЛАМА НА АСФАЛЬТЕ

Благодаря эффективности и низким затратам реклама на асфальте сейчас получила довольно большое распространение, особенно в крупных городах. Как правило, дизайном таких объявлений и их нанесением на асфальт занимается сторонняя компания.

Мы выяснили, что в Минфине России против таких расходов ничего не имеют. Там считают, что нанесенные на асфальт рекламные объявления можно квалифицировать как иные виды рекламы.

А значит, компания вправе учесть расходы на них в пределах 1 процента выручки от реализации (п. 4 ст. 264 НК РФ).

Однако, по мнению чиновников, компании надо удостовериться, что данный вид рекламы санкционирован местными властями города, в котором распространяется реклама. Иначе, если объявления размещают на асфальте без согласования с местными властями, такие действия считаются незаконными.

А значит, есть риск, что налоговики могут такие расходы при проверке снять. Доказать свою правоту возможно в суде. Судьи всегда считали, что за правильность распространения рекламы отвечает ее распространитель, но никак не рекламодатель.

Следовательно, расходы на рекламу считаются обоснованными (постановление Одиннадцатого арбитражного апелляционного суда от 10.08.10 № А55-6181/2010).

Источник: https://www.gazeta-unp.ru/articles/13877-kak-uchest-rashody-na-novomodnuyu-reklamu-bez-spo

Особенности учета расходов на рекламные СМС-рассылки, спам, вебинары и другие современные технологии

Диапазон применения современных технологий в бизнесе широк: реклама в интернете, СМС-рассылки, автодозвоны потенциальным клиентам, распечатка скриншотов и т. п. Такие современные способы облегчают ведение деятельности, а также позволяют защититься в суде

Разнообразие вариантов применения современных технологий, которые основаны на использовании интернета и сотовой связи, приводит к необходимости внесения изменений в налоговое законодательство. А пока поправок нет, на практике растет число судебных споров о правомерности и порядке учета расходов, связанных с использованием высоких технологий.

Расходы на рекламу через интернет компания вправе учесть в полном размере, не нормируя

Пункт 4 статьи 264 НК РФ предусматривает, что к ненормируемым расходам на рекламу относятся затраты на рекламные мероприятия через информационно-телекоммуникационные сети.

Интернет признается телекоммуникационной сетью общего пользования (п. 8 и 11 ст. 28 Федерального закона от 13.03.06 № 38-ФЗ «О рекламе», далее — Закон о рекламе).

Таким образом, расходы на интернет-рекламу компания вправе не нормировать при налогообложении прибыли.

Минфин России соглашается с таким мнением. В письмах от 29.01.07 № 03-03-06/1/41 и от 06.12.

06 № 03-03-04/2/254контролеры отмечают, что затраты по размещению рекламной продукции компании в интернете относятся к рекламным расходам, которые можно учесть при налогообложении прибыли в полном объеме.

Аналогичной позиции придерживаются и столичные налоговые органы (например, письмо УМНС России по г. Москве от 12.04.04 № 02-2-12/17@).

Рассылку спама налоговые органы считают незаконной, поэтому расходы на ее осуществление, скорее всего, учесть не позволят

Рекламируя свою продукцию через интернет, некоторые компании прибегают к адресной рассылке на электронные ящики потенциальных клиентов — интернет-пользователей. В этом случае возникает опасность признания такой рассылки спамом, что может повлечь налоговые риски.

Дело в том, что спам сам по себе незаконен.

Под этим термином понимается телематическое электронное сообщение, предназначенное неопределенному кругу лиц, доставленное абоненту или пользователю без их предварительного согласия и не позволяющее определить отправителя этого сообщения, в том числе по причине указания в нем несуществующего или фальсифицированного адреса отправителя. Такое определение дано в пункте 2 Правил оказания телематических услуг связи (утв. постановлением Правительства РФ от 10.09.07 № 575). А распространение рекламы по сетям электросвязи, в том числе посредством использования телефонной, факсимильной, подвижной радиотелефонной связи, допускается исключительно с согласия получателя информации (п. 1 ст. 18 Закона о рекламе). При этом Федеральная антимонопольная служба распространяет такое требование и на рекламу, распространяемую через интернет (письмо от 19.05.06 № АК/7654).

Таким образом, если инспекторы сочтут, что распространяемая информация содержит признаки спама, то расходы на такую рассылку компании, скорее всего, учесть не удастся.

Контролеры придерживаются мнения, что по смыслу пункта 1 статьи 252 НК РФ расходы, связанные с ничтожной сделкой, не могут учитываться при налогообложении прибыли (письма УФНС России по г. Москве от 22.09.08 № 20-12/089130, от 19.05.06 № 28-11/43420 и УМНС России по г. Москве от 10.03.04 № 21-08/1606).

Минфин России также неоднократно указывал, что если сделка нарушает закон, то расходы по ней не уменьшают налогооблагаемую прибыль организации (письма от 14.02.08 № 03-03-06/1/93 и от 10.11.06 № 03-05-01-04/310).

Вместе с тем, если интернет-рассылка осуществляется с привлечением рекламного агента, то организация не может заранее знать, заручился ли агент согласием потенциальных клиентов на распространение среди них рекламной информации.

Кроме того, закон указывает, что отправителя спама идентифицировать практически невозможно. А значит, если доподлинно известно лицо, от имени которого отправлялись сообщения, то информация, распространяемая по электронной почте, спамом являться не может.

Следовательно, у компании есть шансы отстоять правомерность учета расходов, связанных с такими рассылками.

Налоговый учет расходов на СМС-рассылку зависит от того, какому кругу лиц отправляют сообщения

В настоящее время компании зачастую привлекают к себе внимание потенциальных клиентов посредством рассылки СМС-сообщений. Распространяется информация об акциях, скидках, дегустациях или новых коллекциях.

Для целей налогового учета расходов на такие рассылки важно установить, соответствуют ли они понятию рекламы (см. врезку на с. 29). От этого зависит необходимость нормирования расходов в соответствии с пунктом 4 статьи 264 НК РФ — в размере, не превышающем 1% от выручки.

Ведь телефонную сеть нельзя признать информационно-телекоммуникационной сетью, при использовании которой затраты на рекламу не нормируются.

Статья 18 Закона о рекламе позволяет рассылать объявления рекламного характера на телефонные номера только с предварительного согласия абонента или адресата. Порядок получения такого согласия в этом законе не установлен, поэтому организации вправе разработать его самостоятельно. Например, путем анкетирования потенциальных клиентов.

В данной ситуации получается противоречие двух норм одного Закона о рекламе. Так, с одной стороны, чтобы признаваться рекламой, рассылка должна осуществляться среди неопределенного круга лиц, с другой же — компании необходимо заручиться согласием абонента, а следовательно, адресаты должны быть заведомо известны.

Отметим, что финансовое и налоговое ведомства придерживаются мнения о том, что расходы на изготовление и безвозмездное распространение рекламных материалов посредством почтовой рассылки по адресным базам не относятся к рекламным, поскольку такая информация предназначена для конкретных лиц (письма Минфина России от 05.07.11 № 03-03-06/1/392, УФНС России по г. Москве от 30.09.08 № 20-12/091764 и от 15.07.11 № ЕД-4-3/11460@). Несмотря на то что разъяснения касаются почтовых рассылок, предполагается, что здесь можно провести аналогию и в отношении распространения информации через СМС-сообщения.

Однако такое мнение только на руку компании — ей не придется отстаивать рекламный характер затрат и соответственно нормировать расходы, а удастся признать расходы в полном объеме в составе прочих на основании подпункта 49 пункта 1 статьи 264 НК РФ. Ведь адресная рассылка информации является одним из способов увеличения числа покупателей, а следовательно, она связана с получением доходов.

Другое дело, если рассылка СМС-сообщений производится с привлечением посредника. В этом случае, скорее всего, налоговики признают затраты рекламными и потребуют их нормировать (п. 4 ст. 264 НК РФ).

Ведь заключая договор с посредником на распространение рекламной информации, организация не может заранее знать, кому из предполагаемых потенциальных клиентов посредник отправит сообщения.

Соответственно и круг лиц, среди которых распространяется информация, не определен, что соответствует понятию рекламы. Такие выводы содержатся в письме Минфина России от 12.01.07 № 03-03-04/1/1.

Если же компания приобретает специальное программное обеспечение для СМС-рассылки, то проблем с признанием ее стоимости в составе налоговых затрат возникнуть не должно. Обоснование покупки такой программы — быстрое оповещение клиентов о проводимых акциях и мероприятиях.

Расходы, связанные с приобретением подобных программ, будут учитываться равномерно в течение срока их использования1 (подп. 26 п. 1 ст. 264 НК РФ).

Однако если такой срок в договоре не установлен, то суды позволяют учесть стоимость программы единовременно в периоде ее приобретения (постановление ФАС Московского округа от 01.09.11 № КА-А40/9214-11).

Если дозвоном до клиентов занимался конкретный сотрудник организации, то суд может обязать нормировать такие расходы

Иногда компания в целях распространения информации прибегает к автодозвонам.

Такую деятельность нельзя отнести к рекламной, поскольку использование сетей электросвязи для распространения рекламы с применением средств выбора или набора абонентского номера, в частности путем автоматического дозвона, недопустимо без участия человека.

Это прямо прописано в пункте 2 статьи 18 Закона о рекламе. Соответственно автоматический дозвон является нарушением законодательства, а значит, и расходы на него не уменьшают налогооблагаемую прибыль.

В том случае, когда дозвон осуществляет человек (например, сотрудник организации), положения Закона о рекламе соблюдаются. Если, конечно, номера абонентов выбираются произвольно, а не на основании конкретных данных физлица. Такие расходы можно признать рекламными, подлежащими нормированию.

Если же дозвон с участием человека происходит по заранее определенному кругу лиц, то расходы на него можно признать прочими обоснованными затратами. Ведь эта процедура направлена на привлечение внимания к деятельности компании.

Однако такая логика работает не всегда. Так, Президиум ВАС РФ признал рекламой автоматическую рассылку СМС-сообщений, выбор абонентских номеров для которой производился специалистом компании (постановление от 31.03.09 № 15732/08).

Таким образом, если налоговики докажут, что дозванивался до потенциальных клиентов лично сам сотрудник, то, вероятнее всего, суд согласится с необходимостью нормирования расходов в размере, не превышающем 1% выручки от реализации (п. 4 ст.

264 НК РФ).

Есть два варианта, как квалифицировать расходы на организацию вебинаров

Все чаще компании в настоящее время проводят вебинары — это своего рода интернет-конференции, в ходе которых выступает лектор.

Чтобы принять участие в вебинаре, как правило, необходимо иметь компьютер с доступом в интернет, оборудованный клавиатурой (для общения в чате), наушники или колонки (для прослушивания лектора), микрофон или веб-камеру (для принятия непосредственного участия в обсуждении темы семинара).

Вебинар может подразумевать как лекцию, в рамках которой до слушателей доводится определенная информация, так и представлять собой отдельные дискуссии по различным вопросам. Удобство подобных интернет-семинаров очевидно — принимать участие в них могут лица из разных компаний, находящихся в различных городах и даже странах.

Чаще всего компании проводят вебинары в рамках рекламных акций, целью которых является привлечение интереса к их основной деятельности.

Поскольку круг участников вебинара может быть определен, организацию вебинара рискованно относить к рекламе (см. врезку выше).

В этом случае представляется, что подобные расходы компания может учесть, но не как рекламные, а в составе прочих расходов, связанных с производством и реализацией (подп. 49 п. 1 ст. 264 НК РФ).

Однако здесь есть риск того, что налоговые органы квалифицируют расходы на организацию вебинаров именно как рекламные. Однако претензиями это грозить компаниям не должно. Ведь вебинары проводятся через информационно-телекоммуникационную сеть (интернет), затраты на рекламу с помощью которых не нормируются.

Практика показывает, что суды с недоверием относятся к электронной переписке

Нередко часть важной информации, которая может помочь компании в суде доказать свою правоту, содержится в электронной переписке с представителями власти, партнерами по бизнесу, контрагентами, супругами, друзьями и должниками.

Однако использовать электронную переписку в качестве доказательства достаточно сложно. Ведь подтвердить, что ее вели именно уполномоченные представители сторон по договору, практически нереально (решение Арбитражного суда г. Санкт-Петербурга и Ленинградской области от 29.10.09 № А56-23695/2009).

А если при переписке по почте через интернет контрагенты не применяли электронную цифровую подпись, то они не смогут доказать достоверность переданных файлов на основаниистатьи 3 Федерального закона от 10.01.02 № 1-ФЗ «Об электронной цифровой подписи» (решение Арбитражного суда Хабаровского края от 26.03.

11 № А73-233).

Но некоторые суды все же принимают доказательства, полученные посредством применения современных информационных технологий. Так, ФАС Дальневосточного округа принял электронную переписку компаний как подтверждение оказания консультационных услуг и услуг по предоставлению персонала (постановление от 07.11.07 № Ф03-А51/07-2/429).

Только арбитры указывают, что для подтверждения реальности сделки электронная переписка должна содержать адреса электронной почты получателя и отправителя, сведения о времени и дате отправления электронного сообщения, а также почтовом сервере, с которого отсылались электронные сообщения (постановление ФАС Северо-Кавказского округа от 07.07.08 № Ф08-3751/2008).

Суды, как правило, принимают скриншоты в качестве надлежащего доказательства в суде

Практика показывает, что в большинстве случаев компании используют скриншоты для подтверждения факта оказания услуг (см. врезку выше).

Так, ФАС Московского округа рассматривал дело, в котором организация предъявила суду, наряду с отчетами о размещении рекламно-информационных материалов, скриншоты интернет-страниц, на которых был опубликован рекламный баннер.

Суд пришел к выводу, что подобное доказательство подтверждает факт выполнения организацией рекламных услуг (постановление от 03.10.12 № А40-112441/11-90-469).

Однако если компания не сможет подтвердить актуальность такого скриншота, то суд может поддержать налоговые органы. На практике был такой случай. Компания в подтверждение кадастровой стоимости, используемой для расчета земельного налога (ст. 390 НК РФ), представила в суд скриншот интернет-страницы с сайта www.arhcity.ru.

Однако ФАС Северо-Западного округа не принял указанный документ, поскольку, по мнению суда, из его содержания невозможно установить фактическую дату получения информации с сайта. А значит, кадастровая стоимость, использованная компанией при расчете земельного налога, могла быть неактуальной (постановление от 17.08.

12 № А05-9977/2011).

Кроме того, распечатки из интернета безопаснее заверить нотариально. Нотариус осмотрит определенные страницы сайтов, электронной почты и документов, пересланных через нее, распечатает их, составит протокол осмотра и заверит (ст. 103 Основ законодательства РФ о нотариате, утв. ВС РФ 11.02.

93 № 4462-1). В этом случае практически полностью исключается риск фальсификации сведений и арбитры, скорее всего, примут заверенные распечатки электронных документов в качестве надлежащего доказательства (постановления ФАС Московского округа от 30.12.09 № КА-А40/14666-09 и от 22.10.

09 № КГ-А40/10844-09).

При этом ФАС Московского округа подчеркивает, что отсутствие нотариального заверения сведений, содержащихся на интернет-сайте, не лишает возможности компании представить в качестве письменного доказательства распечаток с сайта, заверенных иным образом (постановление от 26.02.10 № КГ-А40/630-10)

1 Более подробно о порядке учета расходов на приобретение программного обеспечения см. в статье «Использование компьютерного программного обеспечения часто вызывает претензии контролеров» // РНК, 2012, № 18, с. 38.

Источник: https://www.RNK.ru/article/190320-osobennosti-ucheta-rashodov-na-reklamnye-sms-rassylki-spam-vebinary-i-drugie-sovremennye

Спорные расходы на рекламу

Ведь помимо двух критериев правомерности учета расходов для целей налогообложения есть еще один — нормируемость. И именно он порождает столько споров и противоречий.

Редкий налогоплательщик может обойтись без расходов на рекламу. В то же время при признании для налога на прибыль таких важных для бизнеса расходов существует множество подводных камней.

Норматив расходов на рекламу

Расходы на рекламу предусмотрены в составе прочих расходов, связанных с производством и (или) реализацией1, и признаются с учетом положений Налогового кодекса2.

В этих положениях списком (абзацы 2—5) обозначены виды расходов, относящиеся к рекламе. В абзацах 2—4 перечислены виды расходов на рекламу, которые принимаются для налогообложения без ограничений (ненормируемые расходы на рекламу).

Последний, пятый абзац этого пункта устанавливает норматив в размере одного процента от выручки для расходов на рекламу, не предусмотренных в списке, а также для расходов на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний (нормируемые расходы на рекламу)*.

К нормируемым расходам на рекламу относится, к примеру, бесплатная рассылка (раздача) образцов готовой продукции (товара). Такой вид рекламы применяют издатели журналов, а также производители недорогой продукции.

Где реклама начинается и где она заканчивается?

Одна из проблем в том, что не всегда четко различима граница между рекламой и расходами на продвижение или расходами, связанными с рекламой, но к ней не относящимися (например обучение сотрудников рекламного отдела). Если какие-то расходы на продвижение считать рекламой, то они, естественно, не предусмотрены в списке ненормируемых рекламных расходов и будут признаваться в пределах установленного норматива (1% от выручки).

Соответственно, один из вопросов — четко разграничить, где реклама начинается и где она заканчивается.

Итак, ненормируемая реклама включает:

- расходы на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению) и информационно-телекоммуникационные сети3;

- расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов4;

- расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании5.

Соответственно, любые иные расходы на рекламу подпадают под определение нормируемых расходов6.

В соответствии с Федеральным законом «О рекламе»7 реклама — информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке.

То есть, реклама — это прежде всего информация о товарах, работах, услугах. Причем эта информация адресована неопределенному кругу лиц.

Значение термина «неопределенный круг лиц» разъяснено письмами Федеральной антимонопольной службы8:

«В данной норме под неопределенным кругом лиц понимаются те лица, которые не могут быть заранее определены в качестве получателя рекламной информации и конкретной стороны правоотношения, возникающего по поводу реализации объекта рекламирования. Такой признак рекламной информации, как предназначенность ее для неопределенного круга лиц, означает отсутствие в рекламе указания о неком лице или лицах, для которых реклама создана и на восприятие которых реклама направлена.

Соответственно, распространение такой неперсонифицированной информации о лице, товаре, услуге должно признаваться распространением среди неопределенного круга лиц, в том числе в случаях распространения сувенирной продукции с логотипом организации в качестве подарков, поскольку заранее невозможно определить всех лиц, для которых такая информация будет доведена».

На основании указанного выше можно сделать вывод, что к рекламе относятся не все расходы на продвижение товаров (работ, услуг), а только те, которые связаны с распространением информации о товарах (работах, услугах) неопределенному кругу лиц.

Исходя из этого подхода и следует квалифицировать, относятся ли конкретные виды расходов к рекламе или к иным видам расходов. Так, к примеру, презентация во время проведения переговоров о будущем контракте не подпадает под определение рекламы.

В то же время понятно, что на практике очень много пограничных ситуаций. Помочь выработать свою позицию по таким ситуациям может анализ судебной практики и писем контролирующих органов.

В постановлении ФАС Московского округа9 отмечено, что размещение логотипов товаров на форменной одежде сотрудников компании и ношение ими данной одежды во время работы не является рекламой товара заказчика (отсутствует информация об услуге, это индивидуализация товара, а не реклама).

Расходы на изготовление и приобретение призов являются нормируемыми затратами.

В то же время сами действия сотрудников исполнителей, направленные на выполнение функций, связанных с передачей в процессе проведения конкурсов (фестивалей, выставок, ярмарок, экспозиций) потребителям продукции бесплатных призов, признаются как прочие расходы, связанные с производством и реализацией, и должны учитываться в целях налогообложения в полном объеме.

Не является рекламной деятельностью проведение инструктажей для персонала, имеющего контакт с клиентами по вопросу правильного представления товаров потребителям, поскольку не соответствует признакам рекламы: инструктажи рассчитаны на конкретных сотрудников торговой организации — работников исполнителей, т. е. на определенный круг лиц.

В этом случае непосредственной целью данной деятельности является не поддержание интереса к товару и его производителю, а передача сотрудникам исполнителей новых навыков, которые впоследствии должны способствовать эффективной реализации товаров заявителя.

Насчет расходов на мерчандайзинг (приоритетную выкладку товаров в магазинах) тоже возникает вопрос: относятся они к расходам на рекламу или к расходам на продвижение?

Если мерчандайзинг считать расходами на рекламу, то такие расходы будут нормироваться. В ФАС Московского округа10 рассматривался спор по этому вопросу.

Судебный орган отметил, что выкладка товара предполагает размещение в местах продажи самого товара, дополнительных же сведений о товаре или его производителе в результате выкладки товара покупатель не получает.

Какая-либо информация (сведения) содержится только на упаковке товара. Сведения, содержащиеся на упаковке, сами по себе рекламой не являются. Такие расходы признаются прочими расходами11.

В местах приоритетной выкладки, как правило, устанавливают рекламные щиты (щиты для размещения наглядных пособий о товаре) и ценники. Судебный орган отметил, что такие расходы представляют собой услуги по оформлению мест продаж товара рекламными материалами (оформление витрин) и учитываются в целях налогообложения прибыли в полном объеме12.

Какие расходы на рекламу не нормируются?

Другая проблема связана с вопросом о том, какие именно расходы включаются в состав ненормируемых.

Ущербность списка ненормируемых расходов, приведенного выше, прежде всего в том, что это список. Соответственно, любые несовпадения расходов налогоплательщика со списком влекут риски возникновения споров.

К примеру, к нормируемым расходам относится «изготовление рекламных брошюр и каталогов». А если изготавливается рекламная продукция с иным названием (лифлет, буклеты, листовки и т. д.)?

В разрешении такого рода спорных ситуаций могут помочь разъяснения Минфина России, а также судебные решения по этим вопросам.

Так, по мнению Минфина России13, буклеты и листовки представляют собой разновидность брошюр, содержащих рекламную информацию, имеющих от одного до трех сгибов. Такие расходы признаются ненормируемой рекламой.

Если компания не издает свой каталог, а платит за услугу по размещению в каталоге, изданном другой организацией, информации о своей продукции, то нормируются ли такие расходы?

Минфин России также считает, что это ненормируемые расходы14.

В состав ненормируемой рекламы входят расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов.

А если рекламные информационные стенды, табло находятся внутри здания, заведения (например, в баре рекламируется продукция производителя на информационном табло)? Формально такая реклама не подпадает под список ненормируемых расходов и должна нормироваться.

Так, в ФАС Московского округа посчитали, что такие расходы являются нормируемыми (размещение в барах и ресторанах по заказу поставщика пива световых вывесок и зеркал, информационных тейбл-тенсов с изображением товаров и с информацией о товарах)15.

Являются ли нормируемой рекламой расходы на проведение пресс-конференции и презентации для прессы?

Не нормируются расходы на мероприятия через средства массовой информации. В этом же случае проводится иное мероприятие, но на котором присутствуют представители средств массовой информации.

В судебном споре по этому вопросу налогоплательщик обосновал свою правоту, представив доказательства, что по итогам презентации соответствующая информация была опубликована в средствах массовой информации16.

Нормируются ли расходы на рекламу на транспорте (в частности в метрополитене)?

Федеральный закон № 38 ФЗ разделяет наружную рекламу17 и рекламу на транспорте18. Отсюда можно сделать вывод, что формально реклама на транспорте не подпадает под ненормируемую наружную рекламу.

Такой позиции придерживается и Минфин России19.

Аналогичная точка зрения была высказана в судебных решениях20.

Вычет НДС по нормируемой рекламе

До сих пор остается спорным вопрос о том, следует ли вычеты по НДС в отношении нормируемой рекламы производить в пределах установленного норматива по налогу на прибыль?

Дело в том, что в Налоговом кодексе21 предусмотрено, что в случае если в соответствии с главой 25 Кодекса расходы принимаются для целей налогообложения по нормативам, суммы налога по таким расходам подлежат вычету в размере, соответствующем указанным нормам.

Однако этим положением регулируются только расходы на командировки и представительские расходы (об этом прямо указано в первом абзаце).

В постановлении Президиума ВАС РФ22 сформулирована позиция, что в рассматриваемой статье Налогового кодекса речь идет только о нормировании вычетов сумм налога на добавленную стоимость, уплаченных по расходам на командировки и представительским расходам. Расходы на рекламу для целей НДС не нормируются.

В то же время, несмотря на четкую позицию ВАС РФ по этому вопросу, последние письма Минфина указывали на необходимость нормирования вычетов по НДС23.

Учитывая это обстоятельство, налогоплательщики, принимающие НДС к вычету по расходам на сверхнормативную рекламу, несут риски возникновения спора (хотя в судебном порядке этот спор будет выигран с высокой степенью вероятности благодаря позиции, сформулированной ВАС РФ в постановлении Президиума).

Сноски:

Источник: https://bankir.ru/publikacii/20130625/spornye-raskhody-na-reklamu-10003592/

Затраты на рекламу: нормируемые и ненормируемые расходы

Как известно, реклама – двигатель торговли. Без качественной рекламы невозможно продвинуть свой товар или услугу на рынке. В то же время это достаточно весомая статья расходов любой организации. Вместе с тем обойтись без этих расходов невозможно.

К счастью, расходы на рекламу могут быть включены в расходы при расчете налога на прибыль. Но и здесь есть свои нюансы. Нормируемые и ненормируемые расходы, которые по-разному учитываются в составе затрат, требуют внимательного и тщательного расчета.

Ненормируемые расходы на рекламу

Для начала стоит сказать, что ненормируемые расходы учитываются в составе себестоимости в полном объеме. К ненормируемым расходам относятся:

- Реклама в СМИ – видео- и аудио-ролики, рекламные статьи, рекламные блоки на ТВ, в газетах и журналах, рекламные баннеры в Интернете. При этом стоимость размещения рекламных материалов единожды включается в состав затрат. Что касается расходов по созданию или приобретению видео- и аудио-роликов, то эти затраты включаются в себестоимость частями (посредством начисления амортизации нематериальных активов, коими и являются эти ролики). То же можно сказать и о создании сайта. Если организация заказывает у сторонней организации услугу по разработке интернет-сайта, то его стоимость включается в состав затрат частями.

- Световая и наружная реклама. К этой категории относится размещение информации об организации на стендах, стационарных баннерах, на фасадах зданий, на электронных табло. В состав рекламных расходов входят также затраты на посреднические услуги сторонних организаций (в частности, по размещению рекламных материалов).

- Участие в ярмарках, выставках-продажах и других подобных мероприятиях. В данном случае есть нюансы. При оформлении выставочных стендов, выставок, комнат, образцов в составе расходов учитываются в полном объеме (одежда с логотипами организацией, листовки, подставки, скатерти). При участии в ярмарках в полном объеме в составе затрат учитываются только вступительные взносы.

Нормируемые расходы на рекламу

Расходы на рекламу по определенным статьям подлежат нормированию. Нормирование осуществляется следующим образом: включать затраты по рекламе в себестоимость (в течение налогового периода) можно в размере 1% от выручки (без учета НДС, а также акцизов) за этот период. К нормируемым расходам на рекламу относятся:

- затраты на приобретение призов, грамот, медалей участникам соревнований (рекламных акций), проводимых организацией;

- расходы на производство или покупку рекламных календарей, магнитов, кружек, маек, с символикой организации;

- расходы на дегустацию продукции компании;

- расходы на проведение пресс-конференций;

- оплата аренды помещений, в которых проводится выставка, ярмарка.

При расчете выручки в данном случае плательщики должны помнить следующее:

- размер выручки учитывается без налога на добавленную стоимость;

- в сумму выручки включаются все поступления, связанные вреализацией продукции или оказанием услуг;

- в сумму выручки включаются также средства, полученные при реализации ценных бумаг.

Как правило, некоторое ненормируемые расходы могут в определенных случаях переходить в разряд нормируемых. В частности, затраты на визуальную рекламу (стенды, баннеры) могут нормироваться, если она расположена в транспорте. Также при трансляции видеороликов в кинотеатрах затраты на его разработку нормируются в соответствии с законодательством.

Источник: https://buhsodeistvie.ru/information/buhgalterskoe-obsluzhivanie/zatrati-na-reklamu/

Спорные расходы на рекламу

Редкий налогоплательщик может обойтись без расходов на рекламу. В то же время при признании для налога на прибыль таких важных для бизнеса расходов существует множество подводных камней.

Расходы на рекламу предусмотрены в составе прочих расходов, связанных с производством и (или) реализацией (подп. 28 п. 1 ст. 264 НК РФ), и признаются с учетом положений Налогового кодекса (п. 4 ст.

264 НК РФ).

В этих положениях списком (абзацы 2—5) обозначены виды расходов, относящиеся к рекламе. В абзацах 2—4 перечислены виды расходов на рекламу, которые принимаются для налогообложения без ограничений (ненормируемые расходы на рекламу).

Последний, пятый абзац этого пункта устанавливает норматив в размере одного процента от выручки для расходов на рекламу, не предусмотренных в списке, а также для расходов на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний (нормируемые расходы на рекламу).

К нормируемым расходам на рекламу относится, к примеру, бесплатная рассылка (раздача) образцов готовой продукции (товара). Такой вид рекламы применяют издатели журналов, а также производители недорогой продукции.

Одна из проблем в том, что не всегда четко различима граница между рекламой и расходами на продвижение или расходами, связанными с рекламой, но к ней не относящимися (например обучение сотрудников рекламного отдела). Если какие-то расходы на продвижение считать рекламой, то они, естественно, не предусмотрены в списке ненормируемых рекламных расходов и будут признаваться в пределах установленного норматива (1% от выручки).

Соответственно, один из вопросов — четко разграничить, где реклама начинается и где она заканчивается.

Итак, ненормируемая реклама включает:

— расходы на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению) и информационно-телекоммуникационные сети (абз. 2 п. 4 ст. 264 НК РФ);

— расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов (абз. 3 п. 4 ст. 264 НК РФ);

— расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании (абз. 4 п. 4 ст. 264 НК РФ).

Соответственно, любые иные расходы на рекламу подпадают под определение нормируемых расходов (абз. 5 п. 4 ст. 264 НК РФ).

В соответствии с Федеральным законом «О рекламе» (ст. 3 Федерального закона от 13.03.

2006 № 38-ФЗ (далее — Закон № 38-ФЗ)) реклама — информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке.

То есть, реклама — это прежде всего информация о товарах, работах, услугах. Причем эта информация адресована неопределенному кругу лиц.

Источник: https://delovoymir.biz/spornye-rashody-na-reklamu.html

Расходы на рекламу нормируемые и ненормируемые в 2017 году

Обратите внимание: расходы на рекламные акции, проводимые на выставке (к примеру, на бесплатную раздачу образцов продукции или на дегустацию), будут уже нормируемыми.

Если коротко, нормируемыми являются все расходы, кроме тех, что перечислены в пункте 4 статьи 264 НК РФ. Однако Налоговый кодекс выделяет особо: деньги, потраченные на призы для рекламных кампаний, считаются нормируемыми расходами.

Как «упрощенцам» вести учет? Рекомендуем следующий вариант. Все нормируемые расходы записывать в графу 6 Книги доходов и расходов на дату оплаты. В последний день отчетного периода рассчитать доходы от реализации, взять 1% и в пределах полученной величины занести часть расходов на рекламу в графу 7. Оставшуюся часть в течение одного года переносить на следующие налоговые периоды.

ЗАО «Наст», применяющее УСН с объектом доходы минус расходы, проводило рекламную кампанию с розыгрышем призов. Их стоимость равна 93 220 руб., в том числе НДС 14 220 руб.

Призы были куплены и оплачены 7 августа 2017 года, а победителям переданы 21 августа (имеется акт). Доходы от реализации за первое полугодие 2017 года составляют 1 975 000 руб., за III квартал — 2 790 300 руб.

Прочих нормируемых расходов на рекламу за 9 месяцев у фирмы не было. Отразим выдачу призов в ее налоговом учете.

Мы подчеркнули: рекламные расходы на призы нормируются. Поэтому, чтобы определить расходы, которые снизят налоговую базу, необходимо знать, чему равен 1% доходов от реализации. Для «упрощенки» налоговый период по единому налогу — календарный год (п. 1 ст. 346.

19 НК РФ), следовательно, доходы берутся нарастающим итогом с начала года. Получается, что за 9 месяцев в налоговую базу можно внести 47 653 руб. [(1 975 000 руб. + 2 790 300 руб.) х 1%]. Стоимость призов, переданных победителям (без НДС), — 79 000 руб. (93 220 руб. – 14 220 руб.).

Она превышает порог (79 000 руб. > 47 653 руб.), поэтому в расходах можно учесть только 47 653 руб. Оставшуюся часть расходов 31 347 руб. (79 000 руб. – 47 653 руб.) перенесем на IV квартал. Если доходы от реализации за этот период будут больше или равны 3 134 700 руб. (31 347 руб.

: 1%), зачтенная сумма уменьшит его налоговую базу.

Определим НДС на призы, который можно включить в расходы III квартала. Это 8577,54 руб. (47 653 х 18%). НДС на товары (материалы, услуги) записывается тем же числом, что и их стоимость. Оставшуюся часть НДС 5642,46 руб. (14 220 руб. – 8577,54 руб.) как часть нормированного расхода перенесем на IV квартал. Книга учета доходов и расходов показана в табл. 4.

| … | … | … | … | … | … | … |

| 121 | Платежное поручение № 164 от 07.08.2017 | Оплачены товары-призы | — | — | 93 220 | — |

| … | … | … | … | … | … | … |

| 169 |

Источник: https://www.26-2.ru/art/36275-red-kak-uchest-reklamnye-rashody

Статьи

Крафт пакеты из бумаги – преимущества упаковки

Бумажные крафт пакеты пользуются завидной популярностью.

Все это – благодаря неоспоримым достоинствам, выгодно отличающим данный материал от существующих аналогов.

К чисто практическим достоинствам этой бумаги добавляется эстетическая составляющая, играющая немаловажную роль – она приятна на вид, ее «естественный» окрас эффективен и моден.

Тиснение фольгой – секрет популярности

Метод этот имеет весьма древние корни. Как известно, тиснение фольгой издавна применялось на Востоке. Поскольку для этого использовалось золото, то и украшались им редкие, ценные и роскошные фолианты. Их обложки были обработаны с помощью тиснения.

Почему Пресс волл (Press Wall) считается одним из лучших средств рекламы

Популярность использования этого способа оформления мероприятий, легко объяснима. Во-первых, это конструкционные особенности. Металлический надежный каркас, обтянутый баннером – это просто изготовить, чтобы получать выгоду от донесения до публики необходимой вам информации.

Упаковка из картона для пиццы

Есть прекрасный способ для того, чтобы осознать важность того или иного предмета. Просто представьте себе, что было бы, если его не существовало. Например, картонной упаковки для пиццы – в современных условиях.

Рекламная полиграфия – разная и нужная Популярность этого вида рекламы объясняется весьма логично – она очень эффективна и достаточно недорога. Сочетание этих качеств и позволяет ей занять достойное место в ряду аналогичных методов донесения информации до потребителя.

В этом обозрении мы расскажем о разновидностях рекламной полиграфии, каждая из которых способна увеличить узнаваемость вашей компании, популярность предлагаемой продукции и привлечь новых клиентов.

Ваша визитка не работает на вас. Почему?

Если вам кажется, что визитная карточка является незначительным атрибутом, который только содержит необходимые данные для связи с вами, то глубоко ошибаетесь.

Конечно же, первостепенную важность имеет суть ваших предложений и их выгода для потенциального клиента, а эту информацию вы доносите до адресата другими способами.

Но все-таки определенную (и весьма немалую нагрузку) несут на себе те «кусочки картона», которые вы оставляете «на добрую память о себе» своим визави.

Полиграфический дизайн

С помощью этой разновидности графического дизайна мы можем представлять продукцию, применяя методы эмоционального воздействия на потребителя.

Маркетологи уже давно используют тот факт, что именно эмоции являются ключевым фактором, предопределяющим решение о покупке.

Поскольку полиграфический дизайн располагает обширным арсеналом технологий и различных приемов иллюстрирования, достижение такой цели с его помощью становится вполне реальным.

Применение цвета в рекламе

Потенциальный потребитель может даже не задумываться, что именно подвигло его на принятие решений, но опытные рекламщики давно сделали свои выводы. И выработали свод правил для того, чтобы их продукция была максимально эффективной. Как вы думаете, чему они уделили наибольшее внимание?

Что такое брендбук и почему он так важен для компании

Создание фирменного стиля подразумевает обязательное наличие брендбука, который представляет собой совокупность всех его частей, которые собраны в одном месте.

Именно это позволяет сформироваться четкому понятию о том, как необходимо представить элементы фирменного стиля: начиная формами и размерами, и заканчивая шрифтами и т.п.

Брендбук – это термин специалистов в области дизайна и полиграфистов, а также важный документ, который играет немалую роль в процессе развития и продвижения компании.

Цветовые модели печати: основные виды и их отличия

Многие клиенты, прибегнувшие к помощи нашей организации, задают нам схожий вопрос: свойственно ли одним и тем же фирменным краскам в дизайн – макете сайта и дизайн – образце полиграфических изделий быть не похожими друг на друга? Да. Отменность содержится в разнице между образцами цвета: полиграфическими и цифровыми.

В чем различия растровой и векторной графики

Компьютерную графику можно отнести к отделу информатики, который занимается изучением средств и методов создания, а также обработки изображений посредством специального вычислительного комплекса. Попросту говоря, это обычные изображения, которые люди часто привыкли лицезреть на своих мониторах. Она делится графику векторного и растрового типа.

Особенности работы с типографией

Практически каждый уважающий себя владелец большой, известно компании рано или поздно прибегает к услугам полиграфического производства. Печатная продукция пользуется большим спросом, так как способна стать определяющим фактором имиджа организации в глазах партнеров и клиентов.

Какие бывают виды переплетов?

Переплет в полиграфии применяют для того, чтобы продлить срок службы книги, сделать процесс чтения более приятным и удобным. Это твердое покрытие, соединяющее страницы между собой и защищающее их от влияние пагубных факторов окружающего мира.

Вопросы-ответы

Вопросы-ответы для клиентов ООО «Дом Печати»

Затраты «упрощенщика» на приобретение листовок, буклетов, флаеров, афиш не нормируются

«Упрощенщик», решивший остановиться на варианте «доходы вычесть расходы», после подсчета основных налогов имеет полное право учитывать траты на создание буклетов и разнообразных листовок, различного рода афиш.

Наклейки на 9 мая, как бизнес

Год от года продажи наклеек стартуют примерно в 20 числах апреля. Буквально за две недели многие опытные продавцы зарабатывают до миллиона рублей, а гарантированно можно заработать пятьдесят тысяч всего за десять дней.

Проблемы цветопередачи

Уважаемые клиенты, в данной статье наши специалисты решили сформулировать главные сложности при цветопередаче, а также определить варианты их разрешения, чтобы полностью исключить возможность возникновения конфликтов.

Срочная офсетная печать

Яркие и невероятно качественные картинки с проработанными и четкими деталями, небольшая цена, отлично читаемый текст. Реально ли ко всем этим возможным плюсам офсетной печати прибавить также и срочность? Естественно! В нашей типографии выполняется срочная печать, стоимость сохраняется стандартная, ее вы также можете посмотреть в наших прайсах.

Источник: https://rusdp.ru/articles/zatraty-uproshchenshchika-na-priobretenie-listovok-bukletov-flaerov-afish-ne-normiruyutsya/