Ставка НДС 10% при реализации товаров и услуг

По действующему законодательству РФ, процентная ставка НДС бывает трех типов — нулевой, 10%, 18%. Для группы товаров, производимых и реализуемых в России, можно получить 10% ставку. В законодательных актах налогового кодекса РФ закреплены все необходимые требования.

Перечень товаров, попадающих под ставку НДС 10%

Власти РФ выступают за всестороннюю поддержку и развитие отечественного бизнеса. Этим целям служит ставка НДС в 10%. Льготная ставка действует на множество жизненно важные продукты.

Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефонам: Москва +7(499)653-60-87, Санкт-Петербург +7(812)313-26-64.

Продовольственные товары

Многие продовольственные продукты попадают по ставку 10%:

- птицеводческая продукция, включая яйца;

- мясная продукция, исключая различные деликатесы в виде языка, телятины и так далее;

- растительные масла;

- сахар;

- молоко и все молочная продукция, исключая такие добавки, как фруктовый или ягодный лед;

- мука, хлебобулочная и макаронная продукция;

- овощи;

- изделия для детского и диетического питания;

- продукция, предназначенная для питания диабетиков;

- рыба и морепродукты, кроме деликатесов в виде ценных пород рыб, икры и так далее.

Товары для детей

Большинство продукции, которая предназначена для детей, облагается 10-процентным НДС:

- изделия из трикотажа, натуральной овчины, кролика;

- нижнее белье;

- обувь (за исключением спортивной);

- кровати, матрасы и подгузники;

- товары для школьников: книги, тетради и другие принадлежности;

- швейные изделия.

Медицинская продукция

К данной группе относятся все, без исключения, производители лекарственной продукции, включая фармацевтические средства, необходимые при стационарных научных разработках.

При этом, согласно примечанию 1 к Перечню №688, необходимо, чтобы медицинский товар был включён в Государственный реестр лекарственных средств. Также лекарственный препарат должен обязательно иметь собственное регистрационное удостоверение.

Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефонам: Москва +7(499)653-60-87, Санкт-Петербург +7(812)313-26-64.

Печатная продукция

Все издающиеся книги по образованию, науке и культуре также облагаются налогом в размере 10%. Эти товары могут продаваться и в электронном виде в интернете, на магнитных носителях, по спутниковым каналам связи.

В письме Минфина РФ от 1 августа 2012 N 03-07-11/213 указано, что по ставке 10% НДС могут продаваться журналы, сборники и бюллетени, выпущенными информационными агентствами.

В остальных случаях ставка НДС составляет 18%. К этой категории не относятся издания рекламного или эротического характера.

Племенной скот

Крупный и мелкий рогатый скот и остальные типы племенных животных, включая лошадей и свиней облагаются налогом в 10%. К группе также относятся племенные яйца и эмбрионы, взятые от племенного скота.

Также ставка в 10% используется в случаях передачи скота и птиц согласно договорам лизинга с последующим правом выкупа (статья 26.3 Закона от 5 августа 2000 года № 118-ФЗ).

Авиаперевозки

С июля 2015 года авиаперевозки внутри страны облагаются 10-процентным НДС. Закон действителен как и при обычных, так и чартерных рейсах. Исключение составляют перелеты из Крыма и Севастополя в остальные регионы РФ, и в обратном направлении. Такие перелеты не облагаются НДС.

Как подтвердить права на ставку?

Не имеет значения, товары из каких групп представлены на оформление ставки НДС 10%. Все требования к предприятиям и процедура утверждения одинаковы для всех.

Если сбываемые товары отечественного производителя, то необходимо узнать коды по Общероссийскому классификатору продукции по видам экономической деятельности (ОК 034-2014). После установления кодов нужно провести их проверку на наличие в списке НК РФ для НДС 10%.

Если предприятие сбывает импортную продукцию, то надо найти коды ТН ВЭД, а затем также подтвердить его наличие в списке. В данных случаях разрешается оформление продукции со ставкой в 10%.

Требование по сверке кодов обязательно. Если сразу это не произвести, то в дальнейшем придется выплатить НДС 18%. Это бывает при двух обстоятельствах: когда товары отмечены кодами, не имеющимися в списке для 10% ставки, или коды отсутствуют.

Вся медицинская продукция проходит тщательный контроль. Все изделия этой группы должны быть зарегистрированы и получить соответствующие сертификаты. После проверки налоговыми структурами можно оформить льготную ставку.

Документы для получения сниженной ставки

При оформлении льготного НДС индивидуальным предпринимателям или учреждениям нужно получить освидетельствование на ОСН , что сбываемые товары удовлетворяют условиям, соответствующим налоговому законодательству РФ.

Каждому гражданину или организации, зарегистрированных в налоговых органах, необходимо предъявить свидетельства, что сбываемая ими продукция попадет в льготную группу под НДС 10%.

Конкретного процедурного механизма для этих случаев не предусмотрено.

Освидетельствование товаров на соответствие условию получения 10 % НДС производится с использованием сертификации и декларирования.

Следовательно, ничего по факту не изменилось, подтверждение на право получения для некоторых групп товаров 10% налоговой ставки можно только при составлении декларации, которую необходимо предъявить налоговым структурам в определенный для этого срок. Декларация содержит все сведения, включая и код ОКП. Он считается наиболее важным свидетельством для получения права на 10 % НДС.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Источник: https://zakonguru.com/nalogi-2/nds/stavka-i-baza/stavka-nds-10.html

Перечень товаров, облагаемых НДС по ставке 10 процентов, расширен

ПодробностиКатегория: БухучетОпубликовано: 05.02.2013 22:30

Анищенко А. В., аудитор

Журнал «Учет в торговле» № 2, февраль 2013 г.

Но для возможности применения этой ставки налоговики требуют от фирмы наличие сертификатов соответствия. Есть и другие сложности…

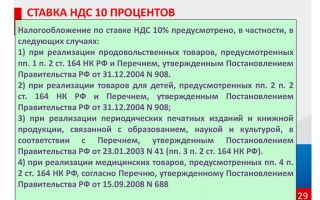

Льготный список пополнен

НДС по ставке 10 процентов применяется при реализации основных видов продовольственных товаров, за исключением деликатесов, некоторых товаров для детей, периодических печатных изданий (за исключением изданий рекламного или эротического характера) и некоторых медицинских товаров. Эти товары перечислены в статье 164 Налогового кодекса РФ. Кроме того, постановлением Правительства РФ от 31 декабря 2004 г. № 908 утвержден более подробный Перечень видов этих товаров.

С 1 января 2013 года льготный список товаров, облагаемых при реализации по льготной ставке налога на добавленную стоимость в размере 10 процентов, пополнился жирами специального назначения, в том числе жирами кулинарными, кондитерскими, хлебопекарными, заменителями молочного жира, эквивалентами, улучшителями и заменителями масла какао, спредами, смесями топлеными. Эти поправки внесены в подпункт 1 пункта 2 статьи 164 Налогового кодекса РФ Федеральным законом от 29 ноября 2012 г. № 206-ФЗ.

Нужны ли сертификаты

В примечании к Перечню продовольственных товаров разъяснено, что принадлежность отечественных продовольственных товаров к облагаемым по ставке 10 процентов подтверждается соответствием их кодов.

При этом сравниваются коды, указанные в сертификате соответствия, присвоенные в соответствии с Общероссийским классификатором продукции ОК 005-93, утвержденным постановлением Госстандарта России от 30 декабря 1993 г. № 301, и коды, указанные в Перечне продовольственных товаров, утвержденном постановлением Правительства РФ от 31 декабря 2004 г. № 908.

Если коды совпадают, то значит, сертифицированный товар соответствует товару, указанному в Перечне продовольственных товаров, облагаемых по ставке 10 процентов, и соответственно подлежит обложению по этой ставке. При отсутствии сертификатов на товар периодически возникают налоговые споры по результатам налоговых проверок.

В частности, ФАС Северо-Западного округа в постановлении от 1 февраля 2012 г. № А56-29589/2011 указал, что если нет сертификата, то применять льготную ставку нельзя (у организации не было сертификата соответствия на мясо и мясопродукты). Это судебное решение интересно тем, что его поддержал ВАС РФ. Своим определением от 24 мая 2012 г.

№ ВАС-5969/12 он отказал в передаче данного дела для рассмотрения в Президиум ВАС РФ. Судьи подчеркнули, что мясо и мясопродукты – это продовольственные товары, подлежащие обязательной сертификации и обязательному декларированию соответствия.

Поскольку налоговое законодательство не устанавливает, какие именно товары относятся к мясу и мясопродуктам для применения пониженной ставки налога на добавленную стоимость в размере 10 процентов, необходимо представить документы, подтверждающие такое соответствие. Аналогичное решение было принято в постановлении ФАС Северо-Западного округа от 27 июля 2009 г. № А56-31402/2008. Оно также было поддержано ВАС РФ. Своим определением от 4 декабря 2009 г. № ВАС-12983/09 он также отказал в передаче дела в Президиум ВАС РФ.

Согласна с таким подходом и ФНС России (письмо от 1 февраля 2011 г. № КЕ-4-3/1420@).

Получается, чтобы исключить споры, торговой фирме следует запастись сертификатами соответствия, особенно если речь идет о реализации товаров, которые подлежат обязательной сертификации. Перечень таких товаров утвержден постановлением Правительства РФ от 1 декабря 2009 г. № 982.

Импортные товары

Иначе дело обстоит, если на территории России реализуются импортные товары, облагаемые по ставке налога на добавленную стоимость 10 процентов.

[su_quote]

Эти товары при ввозе на территорию Таможенного союза систематизируются в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Таможенного союза (ТН ВЭД ТС). При этом им присваиваются коды.

Эти коды утверждены в приложении к решению Совета Евразийской экономической комиссии от 16 июля 2012 г. № 54.

Так вот определять соответствие этих кодов кодам, утвержденным Общероссийским классификатором продукции ОК 005‑93, не нужно. Для целей настоящего приложения следует руководствоваться как кодом ТН ВЭД ТС, так и наименованием товара. На это ФНС России указала в своем письме от 1 февраля 2011 г. № КЕ-4-3/1420@ .

Необходимо указывать правильное название

Не всегда первичная документация позволяет отличить продукт, облагаемый по ставке 10 процентов, от продукта, облагаемого по ставке в размере 18 процентов. Например, пиццу налоговики предпочитают относить к товарам, облагаемым по ставке 18 процентов (письмо Минфина России от 10 сентября 2010 г.

№ 03-07-14/63). Они объясняют свою позицию следующим образом. В отношении реализации продовольственных товаров, в том числе хлеба и хлебобулочных изделий (включая сдобные, сухарные и бараночные изделия), применяется ставка НДС 10 процентов.

Перечень кодов видов продовольственных товаров, облагаемых по льготной ставке, утвержден постановлением Правительства РФ от 31 декабря 2004 г. № 908.

Так, при реализации продовольственных товаров, входящих в группу «Пироги, пирожки и пончики» (коды по ОКП 91 1960–91 1985), применяется ставка налога на добавленную стоимость в размере 10 процентов. А вот пицца в данной группе не поименована.

На самом деле пицца – это вид итальянского быстровыпекаемого открытого пирога. Открытый пирог – один из видов пирогов со сладкой (из фруктов и ягод) или соленой (из овощей, мяса или рыбы) начинкой. Он при этом остается открытым, то есть не накрывается слоем теста.

В этом вопросе на стороне налогоплательщиков судьи. Они указали, что пицца облагается по ставке 10 процентов (постановления ФАС Северо-Западного округа от 1 сентября 2008 г. № А05-12939/2007 и ФАС Московского округа от 11 августа 2008 г. № КА-А40/4972-08).

Комплект товаров

Комплекты товаров чаще всего встречаются в торговле непродовольственными товарами. Но иногда попадаются и в торговле продовольственными. Например, раздельно уложенные творог и джем в единой упаковке, шоколадка «Киндер сюрприз». Если в этот набор попадут продукты, облагаемые по разным налоговым ставкам, то у предприятия возникает вопрос о том, по какой ставке облагать такой товар.

Возможность продажи покупателю комплекта товаров прямо предусмотрена в Гражданском кодексе РФ. Этому вопросу отведена статья 479. В ней указано: если в договоре купли-продажи предусмотрено, что продавец должен передать покупателю определенный набор товаров в комплекте, то обязательство считается исполненным с момента передачи всех товаров, включенных в этот комплект.

При этом, если никаких особенностей не установлено в самом договоре, продавец обязан передать покупателю все товары, входящие в комплект, одновременно.

Источник: https://otchetonline.ru/art/programmistu/174-buxuchet/29798-perechen-tovarov-oblagaemyh-nds-po-stavke-10-procentov-rasshiren.html

Ндс 10 процентов: перечень товаров, в каких случаях применяется

В настоящее время на добавленную стоимость применяется один из видов ставок по налогу НДС — это 10 процентов. С помощью такой пониженной ставки НДС государство стимулирует некоторые виды деятельности. Рассмотрим, какие именно и в каких случаях.

В каких случаях ндс 10 процентов

НДС – это повсеместный налог на добавленную стоимость, который платят предприниматели и компании государству. Это вид налога, к которому могут применять различные ставки. Ознакомиться со всеми требованиями для применения различных ставок НДС можно в ст. 164 НК РФ:

Существует нулевой налог, его применяют при экспорте своей продукции. Но для этого нужно обязательно подать пакет документов в налоговую службу. Еще одним вариантом считается перевозка международных грузов или багажа. Или же космическая деятельность.

Еще одним видом налогообложения считается ставка НДС в 10 процентов. Обязательным условием перехода на такой вид ставки считается ее подтверждение.

В случае, когда продукция выпускается российской компанией, необходимо узнать код по Общероссийскому классификатору продукции, после чего проводится сверка по нему. Если продукция иностранная, то тогда ищется код ТН ВЭД, который проверяется в базе. Если не провести сверку по кодам, то начисляться будет 18 процентов.

Получите 267 видеоуроков по 1С бесплатно:

Если продаются медицинские препараты, то нужно предъявить специальное удостоверение, при этом пройти регистрацию. Только тогда налоговый орган снизит ставку до 10 процентов.

Для того чтобы получить пониженную ставку НДС 10 процентов, налогоплательщик обязан принести в органы доказательства того, что продукция соответствует всем требованиям. Поэтому в налоговую предоставляется сертификат и декларация.

Очень важно следить за тем, чтобы производитель имел действительный сертификат. В ином случае, после проверки налоговой службой, она выявит несоответствие и доначислит налог.

В случае, когда товар не облагается ни нулевым, ни десятипроцентным налогом, то применяется 18 процентов. Важно понимать, что при импорте товары облагаются такой же ставкой, что и при реализации внутри страны.

Ндс 10 процентов: перечень товаров

Важно понимать, что предприниматель или компания не всегда сможет получить снижение налога, потому как ставка 10 по НДС применяется в отношении определенных групп товаров, которые полностью описаны в ст.164 НК РФ. Рассмотрим перечень.

Первой группой считаются продукты питания:

- мясо, в том числе и птица;

- сахар, растительное масло, молоко;

- макаронные, хлебобулочные изделия, крупы, мука;

- овощи;

- детское, диетическое питание;

- морепродукты, изделия из рыбы;

- с 2013 года список обновили, в него добавили жиры и заменители.

В такую группу не могут войти различного вида деликатесы. Например, язык или дорогие виды рыбы.

Во вторую группу входят детские вещи:

- одежда из трикотажа, кроличьего меха, овчина, швейная продукция;

- обувь, исключая спортивную;

- нижнее белье, подгузники;

- матрацы, кровати, коляски, игрушки;

- школьные принадлежности.

Третьей группой считаются медикаментозные препараты:

- сюда входят все лекарства, продукты исследования, различные субстанции. В данном случае компания обязана иметь регистрационное удостоверение для каждого медикамента. Когда препарат изготавливается непосредственно в аптеке, его не регистрируют. Тогда нужно предъявлять рецепт или требование;

- также сюда относят медицинские изделия. Это могут быть бандажи, латексные товары, бинты и тому подобное.

Важно понимать, что при отсутствии регистрации такого рода изделий, применение заниженной ставки невозможно.

К четвертой можно отнести печатную продукцию:

- книги, научные журналы, периодика, культура. Сюда не входит продукция эротического содержания. Периодическим изданием считают печатную продукцию, которую выпускают не реже одного раза в год, имеющую определенный номер и название;

- также сюда входит издание рекламного характера.

Племенной скот: рогатый скот, овцы, козы, лошади и свиньи. Согласно законодательству этот вид облагается пониженной ставкой НДС 10 процентов только по 31 декабря 2017 года.

Как подтвердить ставку НДС 10%

Если предприниматель собирается переходить на пониженную ставку, то ему необходимо:

- сначала ознакомиться с полным перечнем товаров, которые для этого подходят;

- если продукция входит в перечень, то ее нужно обязательно зарегистрировать, особенно, если речь идет о медикаментах;

- после чего необходимо собрать полный пакет документов и предоставить его в налоговую службу.

Только после полной проверки, сверки необходимых кодов, налоговая разрешит пониженную ставку.

Надо понимать, что все товары не могут реализоваться по ставке НДС 10%. Перед тем, как применять ее, нужно тщательно прочитать ст.164 Налогового кодекса РФ. Тогда с дальнейшей работой не возникнет особой сложности.

Источник: https://BuhSpravka46.ru/nalogi/nds/nds-10-protsentov-perechen-tovarov-v-kakih-sluchayah-primenyaetsya.html

Ставка НДС 10%: перечень товаров и услуг, попадающих под льготу

На данный момент в России применяется три вида процентной ставки НДС. В большей части операций, связанных с продажей в России, выгодней использовать 10% ставку. В НК РФ прописаны определенные условия, необходимые для получения ставки НДС 10 процентов, перечень товаров и услуг, подходящих под них, разнообразен.

Перечень товаров, попадающих под ставку НДС 10%

Государство постоянно заботится о развитии молодого бизнеса. Поэтому и была создана ставка налога в 10%. Под нее попадает ряд жизненно важных товаров.

- Продовольственные товары. Это животные, птицы, мясные продукты кроме деликатесов (язык, телятина и т.д.) Также в перечень входят яйца и растительные масла, сахар, молоко и все молочные продукты без добавок в виде фруктового или ягодного льда. Мука, хлебобулочные и макаронные изделия, овощи, продукты детского и диетического питания, рыбопродукты, морепродукты, исключением являются деликатесы. Это относится и к ценным породам рыб, остальные рыбы также подходят для ставки в 10%.

- Товары для детей. В эту категорию входят все изготавливаемые для детей из трикотажа, натуральной овчины, кролика изделия, а также нижнее белье, обувь кроме спортивной. Кровати, матрасы, подгузники, школьные принадлежности: тетради, пластилин и т.д. Входят в эту категорию и швейные изделия.

- Медицинские товары. Независимо от производителя, в категорию входят все лекарственные средства, препараты, в также фармацевтические субстанции, используемые в клинических исследованиях.

- Печатные издания. Вся продукция, имеющая отношение к книгам, образованию, науке и культуре.

- Племенной скот. Весь рогатый скот и другие виды племенных животных, в число которых входят лошади и свиньи. Также в эту категорию занесены племенные яйца, эмбрионы и сперма, полученные от племенного скота.

Как подтвердить права на ставку

Независимо от того, по какой группе товаров будет проводиться процедура подтверждения прав на ставку НДС 10 процентов, все требования к организациям и сама схема подтверждения не имеют отличий.

Если реализуемая продукция российского производства, то следует в обязательном порядке выяснить код по Общероссийскому классификатору продукции по видам экономической деятельности (ОК 034-2014).

Когда он будет известен, надо провести его сверку с кодами, указанными в НК для НДС 10%.

Если компания для реализации использует продукцию импортного производства, то следует выделить время для поиска кода ТН ВЭД, а также удостовериться в том, что он присутствует в списке. В этом случае начисление на товар происходит со ставкой в 10%.

Важность проверки кодов очень высока. Если вовремя не проверить их наличие, то придется оплачивать НДС 18%. Это происходит обычно в двух случаях: когда на продукции присутствуют коды, не входящие в список 10% ставки, или в случае полного отсутствия кодов.

К медицинским препаратам предъявляется особое требование: все они должны быть подвержены регистрационной процедуре и иметь соответствующие удостоверения. Только после предъявления налоговым органам данного документа будет применена сниженная ставка.

Информацию об изменениях в 2017 году по ставке 10% можно увидеть в данном видео:

Документы для получения сниженной ставки

Во время процедуры исчисления НДС ИП или любая организация на ОСН должна подтвердить, что проведенная реализация продукции в действительности полностью соответствует требованиям, предъявляемым налоговым законодательством.

То есть налогоплательщик должен доказать, что проданный им товар подходит под НДС 10%, в каких случаях и как это правильно сделать, точного указания нет.

Отсутствует в 164 статье НК и конкретика по поводу предоставления документации, с применением которой можно доказать права на получение пониженной ставки.

На данный момент подтверждение, что продукция действительно соответствует требованиям и должна проходить по НДС в 10%, проводится с применением сертификации и декларирования.

А это означает, что, как и ранее, доказать правомерность применяемой для определенной продукции 10% налоговой ставки возможно лишь с помощью декларации, которая обязана быть предоставлена в налоговые органы в выделенный для этого срок.

В декларации присутствует вся информация, в которую входит и код ОКП, он является одним из главных доказательств, позволяющих пользоваться правом снижения НДС.

Ставка 10% может использоваться и для оптимизации налогов. Для примера, как это делает сеть «Макдональдс»:

Как избежать подвохов

Бывают случаи, когда работающие по 10% ставке НДС компании подвергаются доначислению налога после проведенного ряда проверок.

Основанием доначисления в этом случае может являться отсутствие доказательства правомерности использования 10% ставки. В такой ситуации выиграть дело в суде практически на грани фантастики.

Причиной тому является невнимательное отношение к выбору организации, у которой приобретается продукция.

[su_quote]

Многие недобросовестные фирмы подделывают сертификаты, предоставляя товар компаниям-закупщикам.

И казалось бы, импортеры ничего не нарушают, продукция имеет сертификат и соответствует коду, позволяющему снизить процент налога, но если во время проверки налоговой будет выявлено, что данный сертификат не является действительным, а выдавшая его фирма фиктивная, то избежать отказа в применении пониженной ставки НДС вряд ли удастся.

Источник: https://saldovka.com/nalogi-yur-lits/nds/stavka-nds-10.html

Перечень детских товаров, облагаемых НДС по ставке 10%, расширят

- 11/09Стартовал отборочный этап IX Национальной премии в сфере товаров и услуг для детей «Золотой медвежонок». Впервые в 2018 году организатор премии — АИДТ — проведет экспресс-экспертизу в четырех номинациях в рамках международной выставки «Мир детства».

- 03/09В начале августа был принят новый закон о рекламе. Теперь ее будут показывать больше и чаще — до 20% в час (ранее лимит базировался на 15%). Примечательно то, что в зону риска попали дети как целевая аудитория: детские передачи и мультфильмы смогут прерывать рекламой практически любого контента. Недоумение по поводу нового закона о рекламе высказала Антонина Цицулина, президент Ассоциации предприятий индустрии детских товаров (АИДТ).

- 28/08Минфин России проводит общественные слушания изменений в Перечне товаров для детей, облагаемых НДС в 10%, вступление которых запланировано с марта 2019 года. Со дня вступления в силу указанного постановления ассортимент товаров расширился и стал более разнообразным. В связи с этим в настоящее время отдельные товары, ввозимые в Российскую Федерацию, поименованные в пункте 2 статьи 164 Кодекса, отсутствуют в Перечне товаров для детей.

- 24/08Пилотные проекты под названием «Подарок новорожденному» активно развиваются в странах постсоветского пространства. В частности, в России проект действует в Москве, Московской области и ряде других регионов. «Подарок» включает подгузники, одежду, игрушки, необходимые гигиенические средства и ряд других вещей, необходимых ребенку и маме на первое время. Инициативу с «подарком новорожденного» рассматривают в Казахстане. Совсем скоро пилотный проект под названием «Пакет малыша» стартует на Украине.

- 21/08В конце августа конкурс-акселератор «Инновации для детства» завершает первый отборочный этап. Партнеры и жюри конкурса поделились своими ожиданиями: какие достижения в инновационной сфере игрушек они ждут от конкурсантов?

- 21/08В сентябре стартует «Образовательная программа для PR-специалистов индустрии детских товаров», которую Национальная ассоциация игрушечников России (НАИР) реализует в рамках программы «Индустриальная карта Игропрома». «Отечественным производителям детских товаров и контента, компаниям, оказывающим услуги семьям с детьми и детям просто необходимо научиться рассказывать о себе, — отмечает президент ассоциации Антонина Цицулина. — Можно производить очень умную и правильную продукцию, но из-за «неправильных» коммуникаций проиграть конкурентам. И это не частная история, а проблема всей индустрии».

- 17/08Национальная ассоциация игрушечников России (НАИР) 15 августа начала прием заявок на открытый международный конкурс-акселератор «Да-Дизайн!». Конкурс проводится в рамках общеотраслевого проекта «Индустриальная карта Игропрома России» при поддержке Министерства промышленности и торговли и направлен на привлечение дизайнеров к созданию конкурентоспособных промышленных товаров — игр, игрушек, игрового оборудования и пространства/сред для детей.

Источник: https://rdt-info.ru/201501129154/perechen-detskih-tovarov-oblagaemyh-nds-po-stavke-10-rasshiryat.html

Ндс 18 процентов перечень

Налоговая ставка НДС 18% применяется по умолчанию, если операция не входит в перечень облагаемых по ставке 10% или в перечень со ставкой 0%.

НДС 10%

п. 2 ст. 164 НК РФ

Налоговая ставка НДС 10% установлена при реализации: продовольственных товаров (по списку); товаров для детей (по списку); периодических печатных изданий; книжной продукции, связанной с образованием, наукой и культурой; медицинских товаров.

НДС 0%

п. 1 ст. 164 НК РФ

Налоговая ставка НДС 0% установлена при экспорте и реализации товаров (работ, услуг: по международной перевозке товаров, в области космической деятельности, драгоценных металлов, построенных судов, а также ряда транспортных услуг (по списку).

п. 4 ст. 164 НК РФ

Налоговая ставка НДС определяется как процентное отношение налоговой ставки. предусмотренной п. 2 или п. 3 ст. 164 НК РФ, к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки НДС:

при получении денежных средств, связанных с оплатой товаров (работ, услуг), предусмотренных ст. 162 НК РФ,

а также в иных случаях, когда в соответствии с НК РФ сумма налога должна определяться расчетным методом .

п. 5 ст. 164 НК РФ

При ввозе товаров на территорию РФ и иные территории. находящиеся под ее юрисдикцией, применяются налоговые ставки НДС, указанные в п. 2 и 3 ст. 164 НК РФ (18% и 10%).

Налоговые ставки НДС 18%, 10%, 0%

Налог на добавленную стоимость в налоговой системе России по праву считается одним из наиболее сложных. Законодательные нормы по данному налогу содержат множество неоднозначных вопросов, касающихся порядка его расчета. Различные нюансы формирования налоговой базы по НДС всегда вызывали вопросы у бухгалтеров.

Одним из важных элементов налогообложения являются налоговые ставки. Налоговый кодекс выделяет 5 ставок НДС, для применения которых важно правильно квалифицировать хозяйственные операции, являющиеся объектом налогообложения. В данной статье мы рассмотрим ставки налога на добавленную стоимость и порядок их применения.

Налоговым кодексом предусмотрены две группы ставок НДС:

Основные налоговые ставки применяются для определения суммы налога по общепринятой методике: путем умножения налоговой базы на соответствующую налоговую ставку. В отличие от основных, расчетные ставки применяются в целях выделения НДС из показателя, уже включающего в себя сумму налога. К основным ставкам относятся следующие:

В качестве расчетных Налоговый кодекс выделяет две налоговые ставки:

Рассмотрим указанные ставки подробнее.

Если основные ставки 10% и 0% являются скорее исключением из общего правила, то ставка 18% применяется в подавляющем большинстве случаев. Другими словами, операции, прямо не поименованные в Налоговом кодексе в качестве оснований для применения других ставок, облагаются налогом по ставке 18%.

Как указывалось выше, сумма налога с использованием основной ставки рассчитывается по формуле:

Сумма НДС = Налоговая база * Налоговая ставка.

Проиллюстрируем порядок расчета НДС на простом примере.

Компания, занимающаяся производством мебели, реализовала офисную мебель общей стоимостью 100 000 рублей. Хозяйственные операции по реализации мебели не являются исключением, при котором применяются пониженные ставки 10% и 0%, а облагаются налогом по стандартной, самой распространенной ставке 18%. Расчет НДС будет следующим:

Сумма НДС = 100 000 руб. * 18% = 18 000 руб.

Соответственно, общая сумма, предъявленная покупателю с учетом налога, составит 118 000 рублей, а организация-продавец начислит к уплате в бюджет НДС в размере 18 000 рублей.

Данная ставка относится к определенным категориям товаров, закрытый перечень которых определен пунктом 2 статьи 164 Налогового кодекса.

Соответственно, для применения такой пониженной ставки необходимо убедиться, находится ли реализуемая продукция в законодательно установленном списке.

К группам товаров, облагаемых НДС по ставке 10%, относятся, в частности, следующие:

— продовольственные товары, например: мясо и продукты из мяса (за исключением деликатесов), молоко и молочные продукты (в том числе мороженое), яйца и продукты из яиц, растительное масло, маргарин, сахар, соль, хлебобулочные изделия, крупы, мука, живая рыба (кроме ценных пород), морепродукты, овощи и другие продукты питания;

— детская продукция, например: трикотажные и швейные изделия, обувь, детские кровати, коляски, игрушки, школьные принадлежности и т.п.;

— практически все периодические печатные издания, за некоторым исключением. В данном контексте под периодическим печатным изданием понимаются журналы, газеты и другие аналогичные издания, выходящие в тираж не реже одного раза в год, и имеющие свое индивидуальное название и порядковый номер выпуска.

Важно иметь в виду, что как правило, большинство газет и журналов включают в себя различные рекламные публикации. Следует учитывать, что если рекламный текст превысит 40% всего содержания печатного издания, тогда журнал или газета будут признаны рекламными изданиями и применение пониженной ставки 10% в данном случае будет неправомерным.

Реализация рекламных периодических печатных изданий облагается НДС по основной ставке 18%. Кроме того, важным нюансом является печатная форма издания. Многие журналы издаются в электронном виде, в этом случае также будет применяться ставка 18%;

— медицинские товары (отечественного и зарубежного производства). К ним относятся лекарства и различные медицинские изделия;

— реализация племенного крупного рогатого скота, свиней, овец, коз, лошадей и т.п.

Необходимо иметь в виду, что соответствующая продукция облагается НДС по ставке 10% только в том случае, если определенные категории товаров, содержатся в постановлениях Правительства Российской Федерации, конкретизирующих те или иные группы продукции.

Например: для применения ставки 10% в отношении лекарственных препаратов необходимо наличие регистрационных удостоверений на конкретные наименования. Если регистрационное удостоверение отсутствует или срок его действия истек, применение пониженной ставки недопустимо.

Схема расчета НДС при применении налоговой ставки 10% будет аналогична расчету налога по ставке 18%.

Например: магазин, который занимается оптовой продажей детской одежды, заключил договор на реализацию продукции на сумму 100 000 рублей. В этом случае сумма налога составит:

Сумма НДС = 100 000 руб. * 10% = 10 000 руб.

Таким образом, общая сумма, предъявленная покупателю в счет-фактуре и товарной накладной, составит 110 000 рублей.

Обратим внимание, что Налоговый кодекс устанавливает основания для освобождения от уплаты НДС, определяет категории лиц, не являющихся плательщиками данного налога, а также устанавливает операции, не относящиеся к объектам налогообложения. В этом случае операции по реализации осуществляются с пометкой в документах «Без НДС».

Ставка 0% не является налоговой льготой и применяется плательщиками налога при выполнении ряда условий. В пункте 1 статьи 164 НК РФ указан перечень операций, облагаемых налогом по данной ставке. К ним относятся, в частности, следующие:

— реализация товаров в режиме экспорта, то есть их вывоз за пределы таможенной территории России;

— оказание услуг по международной перевозке товаров, которая может осуществляться путем авиаперевозок, автомобильным и железнодорожным транспортом, морскими судами и иными способами. Главное, чтобы пункт назначения находился за пределами Российской Федерации;

— услуги по транспортировке нефти и нефтепродуктов;

— реализация товаров (работ или услуг) в области космической деятельности;

— реализация драгоценных металлов компаниями, осуществляющими их добычу или производство из лома и отходов, содержащих драгметаллы;

— и другие операции.

Для того чтобы при осуществлении вышеуказанных операций применить ставку 0%, налогоплательщик должен представить в налоговые органы определенный перечень документов. Порядок получения права на применение данной ставки установлен статьей 165 Налогового кодекса.

В частности, нужно предоставить:

— копию контракта с зарубежным контрагентом, предметом которого является операция, подлежащая налогообложению НДС по ставке 0% (например: реализация в режиме экспорта);

— копию таможенной декларации с отметками российского таможенного органа, осуществившего выпуск товара в процедуре экспорта;

— копии товаросопроводительных документов с отметками таможенных органов, подтверждающих вывоз товара на экспорт;

— и другие документы.

С подробным перечнем документации, предоставляемой в налоговый орган в зависимости от вида операции, предусмотренной пунктом 1 статьи 164 НК РФ, можно ознакомиться в статье 165 НК РФ.

Расчетные ставки 18/118 и 10/110

В отличие от основных ставок, выраженных в процентах, расчетные ставки представляют собой формулы, соответствующие основным ставкам 18% и 10%.

Пункт 4 статьи 164 НК РФ регламентирует ситуации, при которых необходимо применение таких ставок.

На практике наиболее распространено использование расчетных ставок при получении авансовых платежей (предварительной оплаты) под предстоящую поставку товаров, выполнение работ или оказание услуг.

Поскольку полученный платеж уже включает в себя сумму налога, то для расчета НДС применяется следующая формула:

Сумма НДС = Размер авансового платежа * 18/118 (или 10/110).

Другими словами, расчетные ставки складываются по формулам: 18 / (100 + 18) и 10 / (100 + 10).

[su_quote]

Учитывая, что с суммы полученного аванса организации должны уплачивать НДС в бюджет, при получении предоплаты в определенном размере (например: 118 000 рублей), налог должен быть рассчитан по формуле:

118 000 * 18 / 118 = 18 000 руб.

Соответственно, полученный аванс в размере 118 000 рублей включает в себя НДС в размере 18 000 рублей.

Аналогичным образом с применением ставки 10/110 рассчитывается НДС по товарам, облагаемым налогом по ставке 10%.

Также расчетные ставки применимы, в частности:

- при удержании налога налоговыми агентами;

- при реализации имущества, приобретенного у третьих лиц и включающего в себя сумму налога;

- при реализации автомобилей, купленных у физических лиц;

- при передаче имущественных прав;

- а также при реализации сельскохозяйственной продукции и продуктов ее переработки.

Получить подробную консультацию по вопросам учета НДС и другим можно у специалистов нашей компании по телефонам в Москве: +7 (495) 795-85-39, +7 (903) 713-67-52.

Ндс 10 процентов: перечень товаров, в каких случаях применяется

В настоящее время на добавленную стоимость применяется один из видов ставок по налогу НДС — это 10 процентов. С помощью такой пониженной ставки НДС государство стимулирует некоторые виды деятельности. Рассмотрим, какие именно и в каких случаях.

В каких случаях ндс 10 процентов

НДС – это повсеместный налог на добавленную стоимость, который платят предприниматели и компании государству. Это вид налога, к которому могут применять различные ставки. Ознакомиться со всеми требованиями для применения различных ставок НДС можно в ст. 164 НК РФ:

Существует нулевой налог, его применяют при экспорте своей продукции. Но для этого нужно обязательно подать пакет документов в налоговую службу. Еще одним вариантом считается перевозка международных грузов или багажа. Или же космическая деятельность.

Еще одним видом налогообложения считается ставка НДС в 10 процентов. Обязательным условием перехода на такой вид ставки считается ее подтверждение.

В случае, когда продукция выпускается российской компанией, необходимо узнать код по Общероссийскому классификатору продукции, после чего проводится сверка по нему. Если продукция иностранная, то тогда ищется код ТН ВЭД, который проверяется в базе. Если не провести сверку по кодам, то начисляться будет 18 процентов.

Получите 267 видеоуроков по 1С бесплатно:

Если продаются медицинские препараты, то нужно предъявить специальное удостоверение, при этом пройти регистрацию. Только тогда налоговый орган снизит ставку до 10 процентов.

Для того чтобы получить пониженную ставку НДС 10 процентов, налогоплательщик обязан принести в органы доказательства того, что продукция соответствует всем требованиям. Поэтому в налоговую предоставляется сертификат и декларация.

Очень важно следить за тем, чтобы производитель имел действительный сертификат. В ином случае, после проверки налоговой службой, она выявит несоответствие и доначислит налог.

В случае, когда товар не облагается ни нулевым, ни десятипроцентным налогом, то применяется 18 процентов. Важно понимать, что при импорте товары облагаются такой же ставкой, что и при реализации внутри страны.

Ндс 10 процентов: перечень товаров

Важно понимать, что предприниматель или компания не всегда сможет получить снижение налога, потому как ставка 10 по НДС применяется в отношении определенных групп товаров, которые полностью описаны в ст.164 НК РФ. Рассмотрим перечень.

Первой группой считаются продукты питания:

- мясо, в том числе и птица;

- сахар, растительное масло, молоко;

- макаронные, хлебобулочные изделия, крупы, мука;

- овощи;

- детское, диетическое питание;

- морепродукты, изделия из рыбы;

- с 2013 года список обновили, в него добавили жиры и заменители.

В такую группу не могут войти различного вида деликатесы. Например, язык или дорогие виды рыбы.

Во вторую группу входят детские вещи:

- одежда из трикотажа, кроличьего меха, овчина, швейная продукция;

- обувь, исключая спортивную;

- нижнее белье, подгузники;

- матрацы, кровати, коляски, игрушки;

- школьные принадлежности.

Третьей группой считаются медикаментозные препараты:

- сюда входят все лекарства, продукты исследования, различные субстанции. В данном случае компания обязана иметь регистрационное удостоверение для каждого медикамента. Когда препарат изготавливается непосредственно в аптеке, его не регистрируют. Тогда нужно предъявлять рецепт или требование;

- также сюда относят медицинские изделия. Это могут быть бандажи, латексные товары, бинты и тому подобное.

Важно понимать, что при отсутствии регистрации такого рода изделий, применение заниженной ставки невозможно.

К четвертой можно отнести печатную продукцию:

- книги, научные журналы, периодика, культура. Сюда не входит продукция эротического содержания. Периодическим изданием считают печатную продукцию, которую выпускают не реже одного раза в год, имеющую определенный номер и название;

- также сюда входит издание рекламного характера.

Племенной скот: рогатый скот, овцы, козы, лошади и свиньи. Согласно законодательству этот вид облагается пониженной ставкой НДС 10 процентов только по 31 декабря 2017 года.

Как подтвердить ставку НДС 10%

Если предприниматель собирается переходить на пониженную ставку, то ему необходимо:

- сначала ознакомиться с полным перечнем товаров, которые для этого подходят;

- если продукция входит в перечень, то ее нужно обязательно зарегистрировать, особенно, если речь идет о медикаментах;

- после чего необходимо собрать полный пакет документов и предоставить его в налоговую службу.

Только после полной проверки, сверки необходимых кодов, налоговая разрешит пониженную ставку.

Надо понимать, что все товары не могут реализоваться по ставке НДС 10%. Перед тем, как применять ее, нужно тщательно прочитать ст.164 Налогового кодекса РФ. Тогда с дальнейшей работой не возникнет особой сложности.

Источники: https://www.nds-nalog.ru/nds/stavka/, https://www.ustena.ru/poleznaya-informatsiya/nds-nalogovye-stavki/, https://buhspravka46.ru/nalogi/nds/nds-10-protsentov-perechen-tovarov-v-kakih-sluchayah-primenyaetsya.html

Источник: https://buhnalogy.ru/nds-18-protsentov-perechen.html

Ставка НДС в 2018 году: таблица

НДС – один из тех видов налогов в Российской Федерации, для которого не существует какой-то единой ставки. А потому он может вызывать наибольшее количество затруднений у предпринимателей и бухгалтеров. В этой статье мы подробно расскажем о каждом значении налога и, тем самым, объясним, как правильно выбрать ставку НДС в 2018 году в России (таблица).

Есть выбор, но не свободный

На самом деле, налоговые ставки НДС могут принимать три, если не пять разных значений. На практике этот налог рассчитывают по пяти различным ставкам:

- 0%;

- 10%;

- 18%;

- 10/110;

- 18/118.

Нулевой налог

В первом пункте статьи 164 Налогового кодекса указаны категории операций, которые освобождены от уплаты рассматриваемого налога. Но так как по закону совсем не отчислять деньги в бюджет они не могут, есть такая ставка НДС 0 процентов.

В первую очередь, под эту величину попадают компании, которые будут продавать товары за границей. Подробно в этой части нулевая ставка НДС при экспорте расписана в статье 165 Налогового кодекса. Правда, есть немаловажное условие.

Так, ставка НДС – 0 – при экспорте положена только в том случае, если компания докажет, что ее товары ушли за границу. Для этого надо подать в налоговую инспекцию соответствующий набор документов. Однако в части экспорта с 2018 года можно отказаться от нулевой ставки.

Мы подробно рассказывали об этом в статье “Изменения по НДС с 2018 года: обзор“.

Также не попадают под налог те компании, которые предоставляют услуги международных перевозок. Причем, речь идет и о перевозках грузов, и о транспортировке пассажиров. Таким образом, под этот критерий попадают многочисленные транспортные компании.

Еще не облагаются налогом на добавленную стоимость некоторые специфические виды производств. Например, к таковым отнесены космическая отрасль, а также компании, занятые в нефтяной сфере.

Пониженный налог

Для расчета НДС в России используют и сниженную ставку НДС. Она равна 10 процентам. Группы товаров, которые попадают под эту категорию, подробно расписаны во втором пункте статьи 164 НК РФ.

К товарам, для которых действует льготная ставка НДС в России, относят следующие категории (см. таблицу ставки НДС).

| Что фирма продает | Пояснение |

| Некоторые виды продуктов | В общем, речь идет о тех, что входят в основную продовольственную корзину. Это, например, хлеб, молоко, сахар и т. д. А вот более деликатесные продукты к этой группе товаров не относят, а потому для их продавцов действуют стандартная (общая) ставка для расчета НДС. |

| Детские товары | Например, подгузники, школьные принадлежности, обувь и одежда. Но, вот, игрушки под эту категорию не попадают, а потому их продавцы платят НДС в полном объеме. |

| Печатная продукция | Книги, газеты, журналы. Исключение составляют только издания, которые выпускают в рекламных целях или имеют эротический подтекст |

| Лекарства и медицинские препараты | В этой категории есть некоторые группы товаров, которые вообще освобождены от уплаты налога |

| Компании, занимающиеся внутренними перевозками багажа или пассажиров | Некоторые облагают по ставке НДС 0% |

Кроме того, пониженная ставка НДС 2018 года действует для тех, кто разводит племенной скот. Это одна из форм поддержки сельского хозяйства, которое реализует Правительство РФ в условиях импортозамещения.

Заметим, что с полными перечнями товаров, на которые распространяет действие пониженная ставка НДС в размере 10 процентов, приведены в следующих постановления Правительства РФ:

| Реквизиты документа | О чем |

| № 688 от 15.09.2008 | Медикаменты и аптечные товары |

Источник: https://buhguru.com/buhgalteria/nds/stavki-nds-v-2016-godu.html

Правомерность применения ставки НДС 10% нужно подтвердить

Нередки случаи, когда в ходе проведения проверок налоговые органы доначисляют предприятиям, торгующим продуктами питания по ставке НДС 10%, налог.

Основание: не подтверждена правомерность применения пониженной налоговой ставки. К сожалению, обращение в суд не всегда гарантирует торговой организации положительный результат.

Об одном из таких случаев – в данной статье (Постановление АС СЗО от 11.02.2016 по делу № А56-6219/2015).

Анализируемая ситуация

Торговая организация представила в налоговый орган уточненную налоговую декларацию по НДС, согласно которой сумма налога, подлежащая возмещению из бюджета, составила 7 млн руб. Налоговый орган провел в отношении данной декларации камеральную проверку и выявил следующее.

Торговая организация ввозила на территорию РФ продукты питания импортного производства, среди которых были сырные продукты. В декларациях на товары, по которым задекларирован ввоз сырного продукта, организацией определен и указан код ТН ВЭД[1] 2106 90 980 9 (группа 21 «Разные пищевые продукты» – «Прочие»).

Поскольку названный код ТН ВЭД на дату ввоза товара не был поименован в Перечне кодов видов продовольственных товаров в соответствии с Единой товарной номенклатурой внешнеэкономической деятельности ТС, облагаемых НДС по налоговой ставке 10% при ввозе на территорию РФ[2], данная продукция была задекларирована организацией по ставке НДС 18%.

Отметим, что налоговое законодательство обусловливает право лица, уплатившего НДС при ввозе товара, на налоговый вычет суммы этого налога, но не влечет обязательности исчисления НДС при реализации товара на территории РФ по той же налоговой ставке, которая была применена таможенным органом при ввозе товара на территорию РФ.

При продаже на территории РФ указанной продукции организация применила ставку НДС 10% (данное право она подтвердила декларацией на товары и сертификатом соответствия).

То есть причиной, по которой организация заявила о возмещении из бюджета НДС в размере 7 млн руб.

, явилась разница в ставках налога при ввозе товаров на территорию РФ (18%) и реализации этих товаров на названной территории (10%).

Налоговая инспекция пришла к выводу, что данное предприятие не подтвердило правомерность применения пониженной ставки НДС, в результате ему был доначислен НДС. Не согласившись с решением налогового органа, предприятие обратилось в суд. Далее расскажем, почему налоговики (а впоследствии и суд) признали применение ставки НДС 10% неправомерным.

Налоговая норма

Обложение НДС по налоговой ставке 10% производится при реализации продовольственных товаров, перечисленных в п. 2 ст. 164 НК РФ. Последний абзац п. 2 ст.

164 НК РФ гласит: коды видов продукции, перечисленных в настоящем пункте, в соответствии с Общероссийским классификатором продукции, а также Товарной номенклатурой внешнеэкономической деятельности определяются Правительством РФ.

Во исполнение этой нормы Постановлением Правительства РФ от 31.12.2004 № 908 утверждены:

- Перечень кодов видов продовольственных товаров в соответствии с Общероссийским классификатором продукции, облагаемых НДС по налоговой ставке 10% при реализации;

- Перечень кодов видов продовольственных товаров в соответствии с Единой товарной номенклатурой внешнеэкономической деятельности Таможенного союза, облагаемых НДС по налоговой ставке 10% при ввозе на территорию РФ.

При отсутствии кода ввозимого товара в перечне применяется ставка НДС в размере 18%.

Источник: https://www.audar-press.ru/nds-10